European Case Law Identifier: ECLI:AT:OGH0002:2023:0060OB00178.22B.0628.000

Rechtsgebiet: Zivilrecht

Fachgebiet: Unternehmens-, Gesellschafts- und Wertpapierrecht

Entscheidungsart: Ordentliche Erledigung (Sachentscheidung)

Spruch:

I. Der Revisionsrekurs wird zurückgewiesen.

II. Der Revision wird nicht Folge gegeben.

III. Die klagenden Parteien sind schuldig, der beklagten Partei die mit 51.409,46 EUR (darin 8.568,24 EUR an Umsatzsteuer) bestimmten Kosten des Verfahrens dritter Instanz binnen 14 Tagen zu ersetzen.

Entscheidungsgründe

und

Begründung:

[1] Die Erstklägerin, die Beklagte und die Nebenintervenientinnen sind Aktiengesellschaften, die das Bankgeschäft betreiben; die Beklagte und die Nebenintervenientinnen (die im Weiteren, soweit sie gemeinsam angesprochen sind, als die „3 Banken“ bezeichnet werden) sind börsenotiert.

[2] Die Zweitklägerin ist eine Gesellschaft mit beschränkter Haftung, die ihre Funktion als Beteiligungsgesellschaft innerhalb der Unternehmensgruppe, der auch die Erstklägerin angehört, ausübt. Sie ist eine 100%ige Tochtergesellschaft der Erstklägerin.

[3] Die Erstklägerin und die Beklagte sowie die Nebenintervenientinnen stehen seit Jahren zueinander in einem wirtschaftlichen Konkurrenzverhältnis.

[4] Jahrzehnte zurückliegend (auf Basis eines im Jahr 1952 geschlossenen Vertrags) hatte zwischen einer später von der Erstklägerin übernommenen Bank, der Beklagten und den Nebenintervenientinnen ein Syndikatsverhältnis bestanden. Dieses Syndikat hatte der Rechtsvorgängerin der Erstklägerin die Beherrschung gesichert. Im Jahr 1984 wurde es gekündigt, und es wurden mehrere neue Syndikatsverhältnisse begründet. Jeweils zwei der 3 Banken bildeten mit strategischen Aktionären ein Syndikat in Bezug auf die dritte der 3 Banken. Ursprünglich war auch die G* AG (im Weiteren: G* AG) (jeweils) Vertragspartner dieser Syndikate. An deren Stelle trat – nach der Übertragung von deren Beteiligungen an den 3 Banken an eine neu errichtete Beteiligungsgesellschaft – die G* Holding AG (*; im Weiteren kurz: Holding).

[5] Durch die Syndikatsverträge soll(te) verhindert werden, dass die Rechtsvorgängerin der Erstklägerin und nunmehr die Klägerinnen die Kontrolle über eine der 3 Banken übernehmen. Ihr Zweck ist es (jeweils), mittels einheitlicher Ausübung der Stimmrechte nach Maßgabe der Bestimmungen des Syndikatsvertrags die Eigenständigkeit (jeweils) einer der 3 Banken zu erhalten, wobei es im Interesse der Syndikatspartner liegt, dass sich die (jeweils Betroffene der 3 Banken) als ertrags- und gewinnorientiertes Unternehmen weiterentwickelt und die von den Syndikatspartnern in gesonderten Vereinbarungen dargelegten Kooperationsinteressen dauerhaft gefestigt werden.

[6] Die 3 Banken und die Holding sind (direkt oder indirekt wechselseitig) aneinander beteiligt.

[7] Die Klägerinnen gehören diesem Syndikat nicht an. Sie sind aber an allen 3 Banken beteiligt:

[8] Die Erstklägerin ist direkt mit 9,85 % und mittelbar über die Zweitklägerin als ihrer 100%igen Tochtergesellschaft mit 37,53 % (somit insgesamt mit 47,38 %) an der Beklagten beteiligt. Sie hält direkt 3,41 % und über die Zweitklägerin 23,76 % (insgesamt 27,17 %) an der Erstnebenintervenientin und direkt 6,63 % sowie 23,15 % über die Zweitklägerin (insgesamt 29,78 %) an der Zweitnebenintervenientin.

[9] Die Beteiligungsverhältnisse an den 3 Banken und der Holding bestanden wie folgt:

B eklagte (seit der Umwandlung der Vorzugsaktien aufgrund der am 16. 6. 2021 beschlossenen und unangefochten gebliebenen Satzungsänderung):

Streubesitz 4,37 %

Zweitklägerin 37,53 %

Erstklägerin 9,85 %

Erstnebenintervenientin 13,85 %

Zweitnebenintervenientin 17,06 %

(inkl Unterordnungssyndikatsnehmer:

B* Privatstiftung [1,44 %],

D* GmbH [1,24 %],

V*‑Versicherung V.a.G.

[0,38 %])

Holding 14,84 %

W* reg. Gen.m.b.H. 2,50 %

Erstnebenintervenientin (per 31. 12. 2020):

Streubesitz 31,62 %

Zweitklägerin 23,76 %

Erstklägerin 3,41 %

Mitarbeiter 4,15 %

Beklagte 16,15 %

(inkl B* Beteiligungsverwaltungs-

gesellschaft m.b.H.)

Zweitnebenintervenientin 14,79 %

(inkl Unterordnungssyndikat mit der

B* [B* GmbH])

W* reg. Gen.m.b.H. 4,50 %

Holding 1,62 %

Zweitnebenintervenientin (per 31. 12. 2020):

Streubesitz 20,44 %

Zweitklägerin 23,15 %

Erstklägerin 6,63 %

B*‑Belegschaftsbeteiligungsprivatstiftung 1,30 %

Erstnebenintervenientin 19,17 %

(inkl Unterordnungssyndikat mit der

B* [B* GmbH])

Beklagte 18,89 %

Holding 7,44 %

W* reg. Gen.m.b.H. 2,98 %

Holding:

G* AG 49,3 %

(die ihre bis zu diesem Zeitpunkt an den 3 Banken gehaltenen Aktienpakete im Jahr 2003 an die Holding veräußert hatte)

O* 1,5 %

(eine Genossenschaft mit über 2.000 Mitgliedern [das können aktive oder pensionierte Arbeitnehmer der Erstnebenintervenientin, deren Beteiligungsgesellschaften und juristische Personen sowie Stiftungen, zu deren Zweck die Förderung der Genossenschaft gehört, sein])

indirekt über jeweils eine (100%ige) Tochtergesellschaft:

Beklagte 16,4 %

Erstnebenintervenientin 16,4 %

Zweitnebenintervenientin 16,4 %

[10] Beschlüsse, die von Gesetzes wegen mit qualifizierter Mehrheit gefasst werden müssen, können in der Holding nicht gegen die Stimmen der G* AG und der O* Genossenschaft gefasst werden. Zwischen den Aktionären der Holding bestand und besteht kein auf die Holding bezogener Stimmbindungsvertrag. Die Holding hält außer ihrem Aktienbesitz an den 3 Banken keine weiteren Beteiligungen.

[11] Bei der Beklagten führen die mittelbaren und unmittelbaren wechselseitigen Beteiligungen zu einer „Selbstbeteiligung“ von ca 9,45 %.

[12] Die Organbesetzungen bei der Beklagten und den Nebenintervenientinnen wurden von der Finanzmarktaufsichtsbehörde wiederholt geprüft und blieben ohne Beanstandung. Die Erstklägerin war bis zumindest 2020 durchgehend im Aufsichtsrat vertreten. DieBeklagte stellt(e) jeweils ein Aufsichtsratsmitglied von 15 (bei der Erstnebenintervenientin) bzw 14 (bei der Zweitnebenintervenientin) Aufsichtsratsmitgliedern. Aktuell ist der Vorstandsvorsitzende der Beklagten in den Aufsichtsräten der Nebenintervenientinnen vertreten (wie auch die jeweiligen Vorstandsvorsitzenden der Nebenintervenientinnen Aufsichtsratsmitglieder in den Aufsichtsräten der anderen der 3 Banken sind). Auf Vorstandsebene bestehen keine Verflechtungen.

[13] Die Banken führten in den letzten Jahrzehnten Kapitalerhöhungen durch. Die Beklagte erhöhte (jedenfalls) seit 1956 laufend (19 mal bis zuletzt im Jahr 2018) ihr Kapital.

[14] Die im Zentrum der Kritik stehenden Barkapitalerhöhungen der Beklagten in den Jahren 2015, 2017 und 2018 wurden aus genehmigtem Kapital (gemäß §§ 169 ff AktG) durchgeführt. Die jeweiligen vom Aufsichtsrat genehmigten Beschlüsse des Vorstands beruhten auf der Ermächtigung des Vorstands durch (unangefochtene) Beschlüsse der Hauptversammlung. So wurde der Vorstand beispielsweise im Jahr 2018 ermächtigt, das Kapital bis zum 3. 7. 2023 gegen Bareinlagen durch die Ausgabe von bis zu 6.187.500 Stück auf Inhaber lautende Stamm-Stückaktien zu erhöhen und den Ausgabekurs sowie die Ausgabebedingungen im Einvernehmen mit dem Aufsichtsrat festzusetzen. Von diesen Ermächtigungen machte der Vorstand Gebrauch und beschloss die Erhöhung des Grundkapitals um 5 Mio EUR (im Jahr 2015), 6,875 Mio EUR (im Jahr 2017) und 6.187.500 EUR im Jahr 2018.

[15] Die Beschlüsse des Vorstands über die Kapitalerhöhungen enthielten unter anderem jeweils die Wendung: „Das gesetzliche Bezugsrecht der Aktionäre […] wird gewahrt“. Es wurde im Rahmen dieser (und der vorhergehenden) Kapitalerhöhungen hinsichtlich der Zuteilung von Aktien und des Ausgabepreises nicht zwischen Aktionärinnen unterschieden. Allen Aktionärinnen (und der Öffentlichkeit) war die Festlegung des gleichen Ausgabebetrags durch den Vorstand bekannt.

[16] Die Durchführung der Kapitalerhöhungen wurden am 7. 11. 2015, 16. 5. 2017 und 23. 10. 2018 im Firmenbuch (unter Ausweisung des Datums der jeweiligen [schon zuvor eingetragenen] Ermächtigungsbeschlüsse der Hauptversammlung [vom 11. 5. 2012, 11. 5. 2016 und 8. 5. 2018], der Vorstands- und Aufsichtsratsbeschlüsse sowie des Betrags der Kapitalerhöhung) im Firmenbuch eingetragen.

[17] Anlässlich dieser Kapitalerhöhungen wurden im Jahr 2015 bei einem Nominale von 5 Mio EUR rund 51 Mio EUR, im Jahr 2017 bei einem Nominale von 6,875 Mio EUR rund 75 Mio EUR und im Jahr 2018 bei einem Nominale von 6.187.500 EUR rund 75 Mio EUR eingezahlt.

[18] Den Klägerinnen war das Ausmaß der jeweiligen wechselseitigen Beteiligungen zwischen den 3 Banken „seit Jahrzehnten“ und die Beteiligungsstrukturen an der Holding „seit vielen Jahren“ bekannt; ebenso das Bestehen der Syndikatsverträge sowie „im Kern“ auch deren Bestreben, über gemeinsame „Zweckgesellschaften“ Synergieeffekte zu nutzen (etwa Ressourcen im IT-Sektor, die Abwicklung von durch Kooperationspartner aufgebrachtes Kfz-Leasing, Versicherungsmakleragenden oder Kapitalanlagen betreffend).

[19] Die Vorstände der Beklagten hatten die Kapitalerhöhungen mit den wichtigsten Aktionären (auch den Klägerinnen [und vorher mit der Rechtsvorgängerin der Erstklägerin]) zuvor abgestimmt. Die Klägerinnen (bzw die Rechtsvorgängerin der Erstklägerin) stimmten „allen bisherigen Kapitalerhöhungen“ (gemeint anlässlich der Beschlussfassung über die Ermächtigungsbeschlüsse in der Hauptversammlung), auch jenen in den Jahren 2015, 2017 und 2018, zu. Die Beschlüsse des Vorstands über die Kapitalerhöhungen der Jahre 2015 und 2017 wurden vom Aufsichtsrat einstimmig genehmigt.

[20] Weder bei den vorhergehenden noch bei der Kapitalerhöhung des Jahres 2018 forderten die Klägerinnen die Notwendigkeit der Festlegung eines höheren Ausgabebetrags für die Nebenintervenientinnen, die Holding oder andere Aktionäre, an deren Grundkapital die Beklagte direkt oder indirekt beteiligt ist. Auch soweit die Kapitalerhöhungen durch Ausnutzung genehmigten Kapitals durchgeführt wurden, erhoben die von der Erstklägerin in den Aufsichtsrat der Beklagten nominierten Personen keine Einwände gegen die Festlegung des gleichen Ausgabebetrags für alle Aktionäre.

[21] Die Aktionärinnen der Holding(also nicht nur die 3 Banken) leisteten dieser regelmäßig nicht rückzahlbare „Gesellschafterzuschüsse“ entsprechend ihrer jeweiligen Beteiligungsquote, (auch) um die Liquidität für die Teilnahme an den Kapitalerhöhungen bereitzustellen. Die Holding zeichnete bei den Kapitalerhöhungen der 3 Banken unter Verwendung dieser Mittel, „gegebenenfalls“ zuzüglich eigener Mittel oder einer Fremdfinanzierung. Auch die Beklagte gewährte der Holding – also einer AG, deren mittelbare Aktionärin sie (über eine 100%ige Tochtergesellschaft) war und ist – ab dem Jahr 2009 verschiedene Zuschüsse (bezogen auf ihre Beteiligung: im Umfang von 16,4 %), welche „weitgehend“ für die Zeichnung oder den derivativen Erwerb von Aktien der 3 Banken verwendet wurden.

[22] Von den Zuschüssen erfuhren die Klägerinnen „jedenfalls“ im Juli und August 2018; über deren exakte Höhe waren sie spätestens am 18. 6. 2019 informiert.

[23] Der Beschluss des Vorstands der Beklagten vom 21. 9. 2018 über die Ausnutzung der ihm am 8. 5. 2018 erteilten Ermächtigung zur Kapitalerhöhung im Umfang von bis zu 6.187.500 EUR wurde mit Beschluss des Aufsichtsrats am gleichen Tag(erstmals) gegen die Stimme des Vertreters der Klägerinnen genehmigt.

[24] Auch im Jahr 2018 (am 4. 10.) leistete die Beklagte an die Holding einen Zuschuss (in Höhe von rund 1,658 Mio EUR), der nun aber ausdrücklich dahin gewidmet war, dass er nicht für Kapitalerhöhungen der Beklagten verwendet werden dürfe. Der Zuschuss sollte nach der Widmung vielmehr dazu dienen, ein den Beteiligungsverhältnissen an der Holding entsprechendes Verhältnis der Gesamteinlagen (inklusive Zuschüsse) zu wahren.

[25] Nachdem von den Klägerinnen Bedenken hinsichtlich der Zulässigkeit der Zuschüsse und der Wirksamkeit der durch Zuschussleistungen der Beklagten finanzierten Einlagen der Holding erhoben worden waren, kamen die Holding und die 3 Banken in einer am 23. 4. 2019 abgeschlossenen Schiedsvereinbarung überein, sämtliche wechselseitigen Ansprüche und Rechte im Zusammenhang mit Fragen aus dem Gesellschaftsverhältnis der Parteien (unter anderem betreffend die Zuschüsse und Kapitalerhöhungen) von einem Schiedsgericht entscheiden zu lassen.

[26] Die Holding zahlte – um ihr Stimmrecht in der Hauptversammlung sicher ausüben zu können – am 25. 4. 2019 Zuschüsse der Beklagten in Höhe von 5.424.795,50 EUR zuzüglich 835.967,13 EUR an Zinsen an die Beklagte zurück, worüber die Aktionärinnen der Beklagten in der Hauptversammlung am 16. 5. 2019 informiert wurden, desgleichen (über Frage der Klägerinnen) darüber, dass der im Jahr 2018 an die Holding geleistete Zuschuss widmungsgemäß nicht für die Teilnahme der Holding an der Kapitalerhöhung der Beklagten verwendet wurde.

[27] Die Klägerinnen waren zwar nicht Partei des Schiedsvertrags; sie wussten aber über das Schiedsverfahren Bescheid und äußerten nach dessen Konstituierung Bedenken gegen die Unbefangenheit von zwei Schiedsrichtern.

[28] Im Schiedsverfahren trug die Beklagte den Rechtsstandpunkt der Klägerinnen als eigenen vor. Sie legte dem Schiedsgericht mehrere von den (nunmehrigen) Klägerinnen in den bereits gegen die 3 Banken behängenden Verfahren vorgelegten Schriftsätze und Rechtsgutachten vor. Das Schiedsgericht gelangte mit Schiedsspruch vom 17. 2. 2020 zum Ergebnis, dass die Holding keine zusätzlichen Einlagen schulde, die teilweise Finanzierung der Einlagenleistungen durch Zuschüsse an der wirksamen Erbringung der Einlagen nichts ändere und die Zuschüsse auch nicht aus sonstigen Gründen rechtswidrig gewesen seien. Die Beklagte wurde zur Leistung der (rückgezahlten) Zuschüsse verpflichtet.

[29] Der Vorstand der Beklagten beantwortete in der Hauptversammlung am 10. 6. 2020 Fragen der Klägerinnen zu den Zuschüssen. Er teilte zur Verwendung des Zuschusses aus dem Jahr 2018 mit, dass eine Kontrolle der Verwendung durch die Beklagte stattgefunden habe, und wiederholte, dass der Vorschuss nicht für die Kapitalerhöhung verwendet worden sei.

[30] Die von der Beklagten gegen den Schiedsspruch erhobene Aufhebungsklage wurde vom Obersten Gerichtshof mit Beschluss vom 23. 7. 2020 zurückgewiesen (18 OCg 3/00w; ebenso jene der Zweitnebenintervenientin zu 18 OCg 2/00y).

[31] In der Hauptversammlung vom 7. 5. 2021 stellten die Klägerinnen die Frage, ob die nochmalig durch die Holding aufgebrachten (also rückgezahlten) Zuschüsse aufgrund des Schiedsspruchs (über den sie zumindest seit 10. 6. 2020 informiert waren) in der Zwischenzeit von der Beklagten an diese zurückbezahlt (also wieder gewährt) worden seien und wurden (unter Bezifferung der Beträge) davon informiert, dass dies entsprechend dem Ergebnis des Schiedsverfahrens zwischen den 3 Banken und der Holding im Oktober und Dezember 2020 erfolgt sei.

[32] Den für Kapitalerhöhungen der Beklagten (in der Zeit von 28. 10. 2009 bis „2017“) geleisteten Zuschüssen von rund 3,767 Mio EUR standen rund 5,283 Mio EUR an von der Holding geleisteten Dividenden (gezahlt im Zeitraum 6. 6. 2005 bis 6. 6. 2018) gegenüber; unter Einrechnung auch des ausdrücklich nicht für die Kapitalerhöhung gewidmeten (und am 4. 10. 2018 geleisteten) Betrags ergäbe sich ein Gesamtbetrag von rund 5,425 Mio EUR an Zuschüssen der Beklagten.

[33] Die Satzung der Beklagten sieht (in ihrem § 25) vor, dass die Hauptversammlung über die Verwendung des Bilanzgewinns entscheidet, wobei sie den Bilanzgewinn ganz oder teilweise von der Verteilung ausschließen kann; weiters, dass der Bilanzgewinn an die Aktionäre stets im Verhältnis ihrer Anteile am Grundkapital und den auf die Aktien geleisteten Einlagen sowie im Verhältnis der Zeit, die seit dem für die Leistung bestimmten Zeitpunkt verstrichen ist, verteilt wird.

[34] Die Klägerinnen begehren mit ihrer am 24. 6. 2021 eingebrachten Klage, die Beklagte dazu zu verpflichten, es zu unterlassen,

(1.–3. Hauptbegehren)

die Nebeninterventientinnen und die Holding (als Aktionärinnen [Inferentinnen, womit in Hinkunft für den vorliegenden Fall rück‑ bzw wechselseitig beteiligte Aktionärinnen als Gesellschafterinnen der Beklagten gemeint sind]) (jeweils) im Rahmen von Kapitalerhöhungen zur Zeichnung zuzulassen und ihnen Aktien zuzuteilen;

in eventu (1.–3. Eventualbegehren)

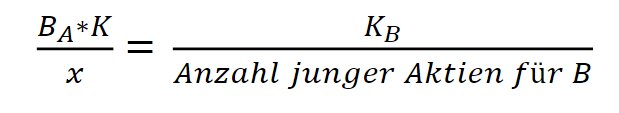

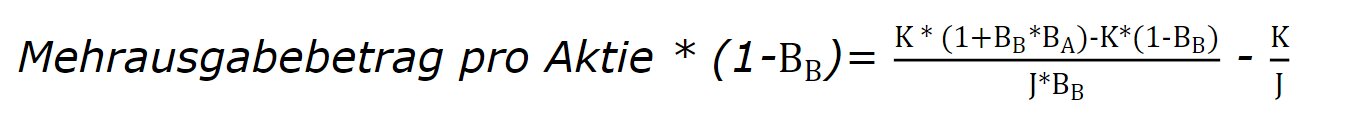

ihnen im Rahmen von Kapitalerhöhungen über das um die prozentuelle Rückbeteiligung der Beklagten am Grundkapital der jeweiligen Inferentin reduzierte Ausmaß hinaus Aktien gegen Bezahlung der übernommenen Einlage zuzuteilen oder durch eine allenfalls von der Beklagten nach § 153 Abs 6 AktG beauftragte Emissionsbank zuteilen zu lassen, es sei denn, die[se Inferentin] verpflichte sich gegenüber der Beklagten bzw einer allenfalls von der Beklagten nach § 153 Abs 6 AktG beauftragten Emissionsbank dazu, für jede gezeichnete Aktie zusätzlich zum Ausgabebetrag einen Mehrbetrag in Höhe des Produkts aus dem Ausgabebetrag und der Summe von a) des Produkts der prozentuellen wechselseitigen Beteiligungen zwischen der Beklagten und [dieser Inferentin] dividiert durch die prozentuelle Beteiligung der übrigen Aktionäre am Grundkapital [dieser Inferentin] und b) der prozentuellen Rückbeteiligung [dieser Inferentin] am Grundkapital der Beklagten zu leisten;

(4. Klagebegehren)

im Rahmen von Kapitalerhöhungen einem Aktionär, an dessen Grund- oder Stammkapital die Beklagte direkt oder indirekt beteiligt ist, über das um die prozentuelle Rückbeteiligung der Beklagten am Grund- oder Stammkapital dieses Aktionärs reduzierte Ausmaß hinaus Aktien gegen Bezahlung der übernommenen Einlage zuzuteilen oder durch eine allenfalls von der Beklagten nach § 153 Abs 6 AktG beauftragte Emissionsbank zuteilen zu lassen, es sei denn, dieser Aktionär verpflichte sich gegenüber der Beklagten bzw einer allenfalls von der Beklagten nach § 153 Abs 6 AktG beauftragten Emissionsbank dazu, für jede gezeichnete Aktie zusätzlich zum Ausgabebetrag einen Mehrbetrag in Höhe des Produkts aus dem Ausgabebetrag und der Summe von a) des Produkts der prozentuellen wechselseitigen Beteiligungen zwischen der Beklagten und diesem Aktionär dividiert durch die prozentuelle Beteiligung der übrigen Aktionäre oder Gesellschafter am Grund- oder Stammkapital dieses Aktionärs und b) der prozentuellen Rückbeteiligung dieses Aktionärs am Grundkapital der Beklagten zu leisten;

(5.–7. Klagebegehren)

der Holding Zuschüsse zum Zwecke von deren Teilnahme an Kapitalerhöhungen der Beklagten oder der Nebenintervenientinnen, zum Zwecke der Stärkung von deren Liquidität und zum Zwecke der allgemeinen Finanzierung des von der Holding betriebenen Unternehmens zu leisten;

sowie die Feststellung der Nichtigkeit

(8.–10. Klagebegehren)

der (datumsmäßig jeweils pro Jahr präzisierten) Beschlüsse des Vorstands der Beklagten (über die Ausnützung des genehmigten Kapitals, die Festlegung des Preises sowie Durchführung des öffentlichen Angebots und über das endgültige Volumen)undder damit korrespondierenden (wiederum datumsmäßig präzisierten) Genehmigungsbeschlüsse des (Ausschusses des) Aufsichtsrats hinsichtlich der Kapitalerhöhungen der Jahre 2015, 2017 und 2018; weiters

(11.–22. Klagebegehren)

der (jeweils betragsmäßig konkretisierten) Beschlüsse des Vorstands der Beklagten und der damit korrespondierenden Zustimmungsbeschlüsse des Aufsichtsrats über Zuschüsse an die Holding in den Jahren 2018 (zwei Zuschüsse), 2017, 2016, 2015, 2014, 2012, 2011, 2010, 2009 (zwei Zuschüsse).

[35] Die Klägerinnen brachten – auf das für das Revisionsverfahren Wesentliche – zusammengefasst vor, die Zulassung der Inferentinnen zur Bezugsrechtsausübung anlässlich der Kapitalerhöhungen verstieße gegen „zwingendes Kapitalaufbringungsrecht“, weil der Beklagten wegen der wechselseitigen (Rück-)Beteiligungen nicht so viel an neuem Kapital zugeflossen sei, wie es aktienrechtlich erforderlich gewesen wäre.

[36] Das Zeichnungs- und Erwerbsverbot nach § 51 Abs 2, § 66 AktG beschränke sich nicht auf Tochterunternehmen iSd § 189a Z 7 UGB. Es sollten mit diesen Bestimmungen sämtliche Umgehungen durch Gesellschaften verhindert werden, deren Verhalten die zeichnende Gesellschaft lenke (§ 244 Abs 1 UGB) oder zumindest lenken könnte (§ 244 Abs 2 UGB). Die 3 Banken und die Holding bildeten aufgrund wechselseitiger Abhängigkeiten, ringförmiger Überkreuzbeteiligungen, der Syndikatsverhältnisse, der Organverflechtungen, der Koordinierungstreffen, der Nutzung gemeinsamer Infrastruktur und konzernbegründender organisatorischer Maßnahmen einen einheitlich geleiteten Ringbeteiligungskonzern, wobei „der Ring selbst“ die einheitliche Leitung darstelle. In dieser „totalen Familie“ sei die Beklagte gleichzeitig ihre eigene Mutter und ihre eigene Tochter. Die Inferentinnen seien Tochtergesellschaften der Beklagten, wie auch die Beklagte deren Tochtergesellschaft sei. Faktisch komme es zu einer unzulässigen Kapitalzirkulation zwischen den ringbeteiligten 3 Banken und der Holding.

[37] Gegenstand der Klage sei nicht die Feststellung der Nichtigkeit der Kapitalerhöhungen, sondern der Nichtigkeit der damit zusammenhängenden Vorstandsbeschlüsse und der Beschlüsse des Arbeitsausschusses des Aufsichtsrats. Die Nichtigkeit der Kapitalerhöhungen könnte allenfalls eine Folgefrage sein; die Kapitalerhöhungen (selbst) oder Beschlüsse der Hauptversammlung würden nicht angefochten. Durch die (bekämpften Beschlüsse und die darauf aufbauende) Bezugsrechtsausübung werde aber unter Verletzung des aktienrechtlichen Gleichbehandlungsgebots sowie der Finanzverfassung der Beklagten in die gesetzlich geschützten individuelle Aktionärsrechte der Klägerinnen eingegriffen.

[38] Für den Fall, dass die 3 Banken samt der Holding keinen (Ringbeteiligungs-)Konzern bilden, hätte von ihnen eine (Geld-)Mehrleistung für (mit einem zu niedrigen Ausgabebetrag emittierte) junge Aktien abgefordert werden müssen oder es wären ihnen entsprechend dem Ausmaß der Überkreuzbeteiligungen weniger Aktien zuzuteilen gewesen. Da beides nicht erfolgt sei, seien die ihnen übermäßig zugeteilten Aktien entgeltlos von der Beklagten einzuziehen; den Inferentinnen komme insoweit weder Stimmrecht noch Anspruch auf Dividende zu. Bis zur Leistung des Mehrbetrags (bzw der Wirksamkeit einer Zwangseinziehung) schuldeten die Inferentinnen die noch offenen Einlagen (teilweise), weswegen die Klägerinnen einen zu geringen Anteil am Bilanzgewinn erhielten. Es werde – zumal die Klägerinnen die Einlage voll geleistet hätten – der Wert ihrer Einlage verringert. Diese durch gesetzwidrige Ausnutzung des genehmigten Kapitals durch Vorstand und Aufsichtsrat herbeigeführte Verwässerung verletze ebenfalls ihre individuellen Aktionärsrechte.

[39] Gleiches gelte für die gegen das Verbot der Einlagenrückgewähr verstoßenden Zuschüsse (nur) an die Holding (nicht aber an andere an der Kapitalerhöhung der Beklagten teilnehmenden Aktionärinnen). Auch dies führe dazu, dass die Klägerinnen entgegen der Satzung der Beklagten einen zu geringen Anteil am Bilanzgewinn erhielten.

[40] Die Klägerinnen hätten wegen der zu bejahenden Wiederholungsgefahr einen Anspruch auf Unterlassung zukünftiger Verletzungen und die Feststellung der Nichtigkeit der Beschlüsse. Von einer verfristeten/präkludierten Klagsführung könne bereits deshalb keine Rede sein, weil die Klägerinnen erst in der Hauptversammlung vom 7. 5. 2021 darüber informiert worden seien, dass die Zuschüsse an die Holding (neuerlich) zurückbezahlt worden seien. Die Schwere der von den Organen der Beklagten verwirklichten Eingriffe in die Aktionärsrechte der Klägerinnen sei zudem mit den Nichtigkeitsgründen nach § 199 Abs 1 AktG vergleichbar. Die Nichtigkeitsklage sei aber nicht befristet.

[41] Die Beklagte und die Nebenintervenientinnen wendeten an erster Stelle ein, dass die von den Klägerinnen geltend gemachte Aktionärsklage im Rechtsschutzsystem des Aktiengesetzes nicht vorgesehen sei. Auch von der (deutschen) Rechtsprechung werde sie nur im Ausnahmefall eines kompetenz-überschreitenden Eingriffs der Verwaltungsorgane in die Zuständigkeit der Hauptversammlung bejaht, welcher Fall angesichts der Ermächtigung des Vorstands durch die Hauptversammlung nicht vorgelegen sei. Die Unterlassungsansprüche beträfen ausschließlich unmittelbare Ansprüche der Gesellschaft und damit direkt das Gesellschaftsvermögen. Dafür sei aber das Regime des § 134 AktG vorhanden, aus dem einzelne Aktionäre gerade keine Klagebefugnis ableiten könnten. Mit den Unterlassungsbegehren werde zudem unzulässig in Rechte nicht am Verfahren beteiligter Dritter eingegriffen, denen gegenüber das Urteil keine Rechtskraftwirkung entfalte. Die Inferentinnen könnten die Beklagte ihrerseits klageweise auf Erfüllung des Bezugsrechts in Anspruch nehmen. Bei Erfolg einer solchen Klage könnte die Beklagte einen von den Klägerinnen angestrebten/erwirkten Titel nicht erfüllen, ohne den von den Inferentinnen erwirkten Titel zu verletzen.

[42] Schließlich seien die Unterlassungsbegehren auch noch unschlüssig, unbestimmt und aufgrund des seit Jahrzehnten bestehenden Wissens der Klägerinnen präkludiert.

[43] Die Feststellungsbegehren seien nicht fristgerecht erhoben worden und bereits mangels rechtlichen Interesses unzulässig, weil nicht alle Aktionärinnen am Verfahren beteiligt seien und die Klägerinnen eine Leistungsklage hätten einbringen können, um die angedeuteten möglichen Konsequenzen wie Abberufung, versagte Entlastung oder Schadenersatz geltend zu machen. § 198 AktG, der eine Rechtskrafterstreckung vorsehe, sei nicht anwendbar. Würde man die analoge Anwendbarkeit bejahen, müssten alle Regelungen des Beschlussanfechtungsregimes herangezogen werden. Danach liege grundsätzlich die Anfechtbarkeit und nur in den in § 199 AktG geregelten Ausnahmefällen Nichtigkeit vor. Das Klagebegehren sei daher zu Unrecht auf Feststellung und nicht auf Rechtsgestaltung gerichtet. Selbst wenn ein Nichtigkeitsgrund vorläge, wofür jeder Anhaltspunkt fehle, wäre die Nichtigkeit hinsichtlich der Klagebegehren 9. und 10. bereits gemäß § 200 Abs 2 AktG geheilt, weil die betreffenden Kapitalerhöhungen bereits seit mehr als drei Jahren im Firmenbuch eingetragen seien.

[44] Verletzungen des Bezugs- und Gewinnbezugsrechts der Klägerinnen, der Finanzverfassung der Beklagten und des Gleichbehandlungsgrundsatzes lägen nicht vor. Die 3 Banken seien eigenständige Institute. Behauptungen dazu, dass die 3 Banken und die Holding einander sowohl Mutter als auch Tochter seien, seien schon abstrakt unschlüssig. Eine einheitliche Leitung liege nur vor, wenn sie von einem Institut ausgehen würde. Keiner der Kontrolltatbestände des § 244 Abs 2 UGB sei hinsichtlich der von den Klägerinnen genannten Rechtsträger (auch nicht hinsichtlich der Stiftung und der Genossenschaft) gegeben.

[45] Die an die Inferentinnen übertragenen Aktien seien vollständig einbezahlt gewesen. Die Mehrleistungsthese sei unzutreffend und die wechselseitigen Beteiligungen im gegebenen Ausmaß zulässig. Die bestehenden Rückbeteiligungen repräsentierten auch unter Herausrechnung der mittelbaren Selbstbeteiligung einen weit höheren Wert als im Jahresabschluss ausgewiesen. Außerdem sei ein hohes Agio bezahlt worden. Die Rückbeteiligungen könnten nur für die Gläubiger, nicht aber die Aktionäre der Beklagten mit einem Verwässerungseffekt verbunden sein. Die Anwendung der These einer Mehrzahlungspflicht für wechselseitig beteiligte Aktionäre führe zu einer Schädigung der übrigen Aktionäre der Inferentin zu Gunsten der übrigen Aktionäre der Emittentin. Die von den 3 Banken bisher praktizierte Methode, den Ausgabebetrag für alle Aktionäre in gleicher Höhe festzulegen, stehe nicht nur im Einklang mit dem Gleichbehandlungsgrundsatz, sondern sei durch diesen sogar geboten.

[46] Durch die Zuschüsse an die Holding sei nicht gegen das Gebot der effektiven Kapitalaufbringung verstoßen worden, zumal die Ausstattung der Holding mit dem für die Teilnahme an den Kapitalerhöhungen der 3 Banken notwendigen Vermögen auch im Wege einer ordentlichen Kapitalerhöhung hätte erfolgen können.

[47] Das Erstgericht setzte den Streitwert für die Klagebegehren zu 8. und 9. (Feststellung der Nichtigkeit der Beschlüsse der Verwaltungsorgane bezüglich der Kapitalerhöhungen in den Jahren 2015 und 2017) mit (je) rund 75 Mio EUR sowie jenen zu 10. (Kapitalerhöhung im Jahr 2018) mit rund 51 Mio EUR fest und wies alle Klagebegehren ab.

[48] Es verneinte die Aktivlegitimation der Klägerinnen, sei es doch zu weitgehend, jedem Aktionär bereits aufgrund einer Verletzung des Gleichheitsgrundsatzes ein Klagerecht zuzugestehen. Dies würde zu einer nahezu uneingeschränkten Individualklagebefugnis gegen Organhandlungen führen. In diesem Fall bestünde die Gefahr, dass Organkapazitäten der Aktiengesellschaften im hohen Maße zur Abwehr von Individualansprüchen aufgewendet werden müssten. Selbst wenn man Individualklagen für zulässig erachten sollte, müssten diese zeitnah zur behaupteten Organpflichtverletzung erhoben werden. Die nun kritisierten Vorgänge seien den Klägerinnen aber seit vielen Jahren bekannt gewesen. Die Hauptunterlassungsbegehren seien überschießend; die dazu gestellten Eventualbegehren dagegen nicht ausreichend bestimmt. Die Feststellungsbegehren seien aufgrund ihrer Subsidiarität zu den wesensgleichen Unterlassungsbegehren unzulässig. Schon mittels dieser würden die angesprochenen Fragen geklärt. Der Beklagten komme gegenüber den Inferentinnen keine beherrschende Rolle zu. Die von den Klägerinnen postulierte Mehrleistungsthese habe keine Grundlage im Gesetz.

[49] Das Berufungsgericht wies den Rekurs gegen die Hinaufsetzung des Streitwerts als unzulässig zurück; der Berufung der Klägerinnen gab es nicht Folge.

[50] Es pflichtete dem Erstgericht darin bei, dass den Klägerinnen für die Begehren (allesamt) die Aktivlegitimation fehle. Ein (teilweiser) Bezugsrechtsausschluss könne nur von der Hauptversammlung beschlossen werden. Behauptete Verletzungen von Kapitalaufbringungs- und Kapitalerhaltungsvorschriften sowie Verstöße gegen den Gleichbehandlungsgrundsatz nach § 47a AktG begründeten keinen Individualanspruch auf Unterlassung. Ein Eingriff in die Kompetenz der Hauptversammlung liege nicht vor; eine Überschreitung der Ermächtigungsbeschlüsse sei nicht einmal behauptet worden, vielmehr sei unstrittig, dass eine Ermächtigung des Vorstands zur Kapitalerhöhung vorgelegen habe. Soweit Bezugsberechtigungen betroffen seien, hätten die Bezugsberechtigten (daher auch die Nebenintervenientinnen und die Holding) als notwendige Streitgenossen der Beklagten auf Duldung der Unterlassung geklagt werden müssen. Dies gelte (hier: hinsichtlich der notwendigen Streitgenossenschaft mit der Holding) auch für die Begehren auf Unterlassung der Leistung von Zuschüssen an die Holding.

[51] Wenn allfällige Ungleichbehandlungen durch die Gewährung von Zuschüssen zu einem Schaden der Klägerinnen geführt haben sollten, liege ein Reflexschaden aus einem Schaden der Gesellschaft vor. Diese könne die Zahlungen rückfordern; der einzelne Aktionär sei durch § 134 AktG ausreichend geschützt. Da den begehrten Feststellungen die Bindungswirkung nach § 198 AktG nicht zukomme, fehle es wiederum an der Einbeziehung der (notwendigen) Streitgenossen. Eine Anfechtungsmöglichkeit von Beschlüssen der Geschäftsführungsorgane sei gesetzlich nicht vorgesehen. Eine planwidrige Lücke, die durch Analogie zu schließen sei, liege nicht vor. Soweit man dies überhaupt bejahe, käme nur eine Anfechtung nach § 199 Abs 1 Z 3 und Z 4 AktG analog (und unter Anwendung der materiell-rechtlichen Ausschlussfrist nach § 200 Abs 2 AktG) in Betracht.

[52] Auch nach dem Vorbringen der Klägerinnen lasse sich kein Mutter-Tochter-Verhältnis begründen, das das Bezugsrecht nach § 51 Abs 2 AktG ausschließe. Die Zulässigkeit der Kapitalerhöhung selbst werde von den Klägerinnen nicht in Abrede gestellt, weshalb nicht nachvollziehbar sei, warum die Beschlüsse über die Erhöhung des Grundkapitals nichtig sein sollten. Die zu 9. und 10. erhobenen Klagebegehren seien gemäß § 200 Abs 2 AktG bereits präkludiert.

[53] Zuschüsse an Aktionäre seien mit dem Wesen der Aktiengesellschaft nicht unvereinbar, es sei vielmehr so, dass nur dem Vorstand die Leitungs- und Geschäftsführungsbefugnis zukomme und nur er in der Lage sei, solche Geschäfte zu tätigen. Maßgeblich sei nicht, ob die Vorgänge aktienrechtlich unbedenklich seien, sondern dass eine solche Vorgehensweise der Grundstruktur gerade nicht widerspreche. Es fehle den Klägerinnen am rechtlichen Interesse. Der behauptete Schaden durch die Zuschüsse sei bereits eingetreten, sodass die Leistungen nach § 56 AktG zurückgefordert werden könnten, wobei die Klägerinnen über den erforderlichen Minderheitenanteil nach § 134 AktG verfügten.

[54] Das Berufungsgericht erklärte die ordentliche Revision für zulässig, weil gesicherte Rechtsprechung dazu fehle, ob der Begriff der Mutter- und Tochtergesellschaft im Zusammenhang mit dem Übernahmeverbot des § 51 Abs 2 AktG (nur) nach § 244 UGB zu beurteilen sei, ob wechselseitige Beteiligungen auch ohne Vorliegen des gesetzlich definierten Mutter-Tochter‑Verhältnisses originäre Aktienerwerbsvorgänge (zum Teil) ausschlössen und/oder (welche) Mehrleistungen der Inferentinnen bedingten sowie ob und unter welchen Voraussetzungen Unterlassungsklagen einzelner Aktionäre gegen die Gesellschaft und die Feststellung der Nichtigkeit von Organbeschlüssen möglich seien.

Rechtliche Beurteilung

[55] Der Revisionsrekurs der Klägerinnen ist unzulässig; ihre Revision ist zwar aus dem vom Berufungsgericht genannten Grund zulässig, aber nicht berechtigt.

I. Zum Revisionsrekurs

[56] 1. Die Beklagte bemängelte die mit der Klage vorgenommene Bewertung der Klagebegehren 8. bis 10. (Feststellung der Nichtigkeit der Beschlüsse der Verwaltungsorgane betreffend die Kapitalerhöhungen in den Jahren 2015, 2017 und 2018) gemäß § 7 RATG und § 197 Abs 6, § 201 AktG.

[57] Das Erstgericht lehnte eine (analoge) Anwendung von § 197 Abs 6 AktG ab. Es setzte die Streitwerte der Klagebegehren 8. bis 10. gemäß § 7 RATG um ein Vielfaches (ungefähr um das 200fache) höher fest.

[58] Das Gericht zweiter Instanz wies den dagegen erhobenen Rekurs zurück. Es stützte sich einerseits auf den Rechtsmittelausschluss nach § 7 Abs 2 RATG, trat aber andererseits (hinsichtlich der Bemängelung einer angeblich unrichtig unterbliebenen Anwendung des § 197 Abs 6 AktG) nach inhaltlicher Auseinandersetzung der Auffassung des Erstgerichts bei, dass § 197 Abs 6 AktG im vorliegenden Fall nicht anzuwenden sei.

[59] 2. Der Revisionsrekurs der Klägerinnen ist gemäß § 528 Abs 2 Z 3 ZPO jedenfalls unzulässig:

[60] Der Ausschluss des Revisionsrekurses im Kostenpunkt wird von der Rechtsprechung weit ausgelegt. Er erstreckt sich auf sämtliche Entscheidungen, mit denen das Rekursgericht in irgendeiner Form über Kosten abspricht (Musger in Fasching/Konecny, IV/1³ [2019] § 528 ZPO Rz 66 mwN). Entgegen der im Revisionsrekurs vertretenen Auffassung wird mit dem Revisionsrekurs eine Entscheidung des Gerichts zweiter Instanz „im Kostenpunkt“ nach § 528 Abs 2 Z 3 bekämpft (zu § 197 Abs 6 AktG siehe 6 Ob 539/87; RS0007695; vgl auch Diregger in Doralt/Nowotny/Kalss, AktG³ [2021] § 197 Rz 70; so auch Eckert/Schopper in Artmann/Karollus, AktG III6 [2019] § 197 Rz 46 für jene Fälle, in denen – wie hier – die Neufestsetzung des Streitwerts ausschließlich Auswirkungen auf die Kosten- und Gebührenbemessung hat). Vom Ausschluss nach § 528 Abs 2 Z 3 ZPO sind sowohl Entscheidungen der zweiten Instanz über die Zulässigkeit eines Rekurses (vgl RS0044963 [T25]) gegen einen Beschluss, mit dem das Erstgericht den Verfahrensgegenstand gemäß § 7 RATG bewertete (RS0120192; RS0044195; RS0044218; RS0044177), als auch eine die Kostenfrage betreffende Entscheidung nach § 197 Abs 6 AktG erfasst.

[61] Wenn das Rekursgericht im Rahmen der Zurückweisung des Rekurses die angefochtene Entscheidung – wie hier zur Anwendung des § 197 Abs 6 AktG – auch inhaltlich geprüft und als richtig befunden hat, liegt darin eine bestätigende Entscheidung nach § 528 Abs 2 Z 2 ZPO (RS0044232; RS0044456 [T10]), sodass der Revisionsrekurs auch aus diesem Grund jedenfalls unzulässig ist.

II. Zur Revision

II.1. Unterlassungsbegehren 1.–4. (Teilnahme der Inferentinnen an Kapitalerhöhungen der Beklagten)

[62] Damit streben die Klägerinnen den gänzlichen Ausschluss von (rückbeteiligten) Inferentinnen (so auch der Nebenintervenientinnen und der Holding) von der Teilnahme an Kapitalerhöhungen der Beklagten oder die Minderzuteilung an bzw Mehrleistung durch diese im Rahmen der Teilnahme an Kapitalerhöhungen.

II.1.1. Vorbemerkungen

[63] Das Aktiengesetz sieht drei verschiedene Arten von Kapitalerhöhungen vor:

-) die „normale“ Kapitalerhöhung (§§ 149 bis 158 AktG) aufgrund der Beschlussfassung durch die Hauptversammlung (mit entsprechenden Mehrheitserfordernissen) unter Änderung der Satzung und nachfolgender Umsetzung des konkreten Hauptversammlungsbeschlusses durch den Vorstand;

-) die bedingte Kapitalerhöhung (§§ 159 bis 168 AktG), bei der das Kapital für einen bestimmten Zweck und umfangsmäßig beschränkt zur Verfügung gestellt wird, und

-) die (hier wesentliche) Kapitalerhöhung mittels genehmigten Kapitals (§§ 169 bis 173 AktG). Dabei überträgt die Hauptversammlung bestimmte Entscheidungskompetenzen mit Ermächtigung an den Vorstand, wobei dies der Zustimmung von mindestens drei Viertel des bei Beschlussfassung vertretenen Grundkapitals bedarf (§ 169 Abs 2 AktG). Die Ermächtigung kann sich neben jener, innerhalb bestimmter zeitlicher und betraglicher Grenzen neue Aktien gegen Einlagen auszugeben, etwa auch auf die Beschlussfassung zum Ausschluss des Bezugsrechts oder die Ermächtigung, bedingt genehmigtes Kapital einzuräumen, beziehen. Durch die Ermächtigung zur Ausgabe von genehmigtem Kapital soll dem Vorstand ermöglicht werden, rasch auf Investitionschancen zu reagieren. Die Durchführung der Kapitalerhöhung wird damit technisch zu einer Maßnahme der Geschäftsführung. Im Gegensatz zur ordentlichen Kapitalerhöhung muss (womit eine Kontrollmaßnahme eingezogen ist) beim genehmigten Kapital der Aufsichtsrat der Durchführung der Kapitalerhöhung zustimmen (§ 169 Abs 3 AktG). Nach Vorliegen des Vorstandsbeschlusses und der Zustimmung des Aufsichtsrats richtet sich der weitere Ablauf des genehmigten Kapitals nach dem Verfahren der ordentlichen Kapitalerhöhung (§ 170 Abs 1 AktG).

[64] Das Recht des Aktionärs, „auf sein Verlangen“ einen seinem Anteil an dem bisherigen Grundkapital entsprechenden Teil der neuen Aktien zugeteilt zu erhalten (das Bezugsrechtsrecht nach § 153 Abs 1 AktG), ist ein wesentlicher Bestandteil seines Mitgliedschaftsrechts (Nagele/Lux in Artmann/Karollus, AktG III6 [2019] § 153 Rz 1). Es kann aber ausgeschlossen werden; entweder schon im Rahmen der Beschlussfassung durch die Hauptversammlung oder später durch den Vorstand, aber nur aufgrund einer Ermächtigung durch die Hauptversammlung, wobei zwar keine konkreten Gründe für die Ermächtigung zum Bezugsrechtsausschluss angegeben werden müssen, jedoch abstrakte Zielbestimmungen, an denen ermessen werden kann, ob die abstrakt beschriebene Maßnahme überhaupt im Gesellschaftsinteresse liegen kann. Die Vorstandsentscheidung über den Ausschluss muss im Interesse der Gesellschaft liegen, darüber hinaus aber auch geeignet, erforderlich und verhältnismäßig sein; die im Bericht (vgl § 153 Abs 4, § 171 Abs 1 AktG) genannten Gründe sind bindend. Ohne ausreichende sachliche Rechtfertigung muss die Verwaltung die Kapitalerhöhung unterlassen oder unter Wahrung des gesetzlichen Bezugsrechts vornehmen (Winner/Obradović in MünchKomm AktG5 [2021] § 203 Rz 197 ff, 208; s dazu Nagele/Lux in Artmann/Karollus, Aktiengesetz III6 [2019] § 159 Rz 18).

[65] Die Klägerinnen meinen, in ein Bezugsrecht der Inferentinnen werde bei deren Ausschluss nicht eingegriffen. Diese hätten – wegen des Gebots der effektiven Kapitalaufbringung, weil wechselseitige Beteiligungen per se unzulässig seien und die Inferentinnen dem Zeichnungsverbot nach § 51 Abs 2 AktG unterlägen – gar kein Bezugsrecht. Bei einer Ringbeteiligung werde die einheitliche Leitung nicht durch ein anderes herrschendes Unternehmen vermittelt, sondern es sei „der Ring“ sozusagen (selbst) die einheitliche Leitung des von den 3 Banken (im Verband mit der Holding) in wirtschaftlicher und faktischer Hinsicht gebildeten Gesamtunternehmens, das mit einer einfach abgestuften Konzernverbindung, bestehend aus einer konzernleitenden Holding mit zahlreichen Tochtergesellschaften, vergleichbar sei. Hinsichtlich des Gläubigerschutzes sei das Gefährdungspotential durch Kapitalverwässerung bei einem „Mehrmütterverhältnis“, wie es in dem von den 3 Banken errichteten Konstrukt liege, sogar noch höher. Jedenfalls seien den Inferentinnen aufgrund der Rückbeteiligung entweder weniger Aktien zuzuteilen oder von ihnen eine Mehrleistung dafür abzuverlangen.

[66] Die Aktionärsklage halten die Klägerinnen unter Berufung auf deutsche Rechtsprechung und Lehre dann für zulässig, wenn Vorstand und Aufsichtsrat in individuelle Aktionärsrechte eingegriffen hätten.

[67] Die Beklagte tritt dem mit ihren bisherigen Argumenten zu notwendiger Streitgenossenschaft, unbestimmten und überschießenden Klagebegehren, entgegen, vor allem aber mit der Verneinung eines Zeichnungsverbots. Die Inferentinnen seien keine „Tochterunternehmen“ und die Mehrleistungsthese unzutreffend. Abgesehen davon sei eine Mehrleistung durch das Agio ohnehin erbracht worden.

[68] Das vorliegende Verfahren reiht sich als eines von vielen in die seit Jahren ausgetragenen Auseinandersetzungen der Parteien und Nebenintervenientinnen ein.

[69] Von den in den Jahren 2019 und 2020 eingebrachten Anfechtungsklagen gegen Beschlüsse der Hauptversammlungen wurden (ohne Anspruch auf Vollständigkeit) fünf bis zur rechtskräftigen Erledigung des anhängigen Übernahmeverfahrens unterbrochen; eine weitere wurde zurückgezogen. In dem über Antrag der Klägerinnen eingeleiteten Verfahren gemäß §§ 29, 33 ÜbG gegen die Beklagte und die beiden Nebenintervenientinnen (das im Kern Vorgänge rund um die Gründung der Holding betrifft) wurde das Beweisaufnahmeverfahren vor der Übernahmekommission geschlossen; die Entscheidung steht aber noch aus. In ihrem Antrag auf Wiederaufnahme dieses Verfahrens vertraten die Klägerinnen den (ganz anderen) Standpunkt (als hier), die Beklagte und die Nebenintervenientinnen seien rechtlich selbständige und voneinander unabhängige Kreditinstitute, sie bildeten lediglich im Hinblick auf unterschiedliche Zielgesellschaften mit unterschiedlichen Partnern Syndikate, stünden nicht unter einheitlicher Leitung iSd § 244 UGB und hätten keine Kontrolle durch gemeinsam kontrollierende Rechtsträger, es gäbe kein Konstrukt der „3 Banken“. Die Anträge auf Einleitung einer Sonderprüfung bei der Beklagten und der Zweitnebenintervenientin wurden rechtskräftig abgewiesen (6 Ob 93/20z; 6 Ob 205/20w); ein weiterer Sonderprüfungsantrag gegen die Erstnebenintervenientin wurde teilweise rechtskräftig abgewiesen und das Verfahren im Übrigen bis zur Erledigung eines bestimmten Beschlussanfechtungsverfahrens unterbrochen. Die – zuvor schon erwähnten – Schiedsklagen scheiterten (18 OCg 3/00w; 18 OCg 2/00y), wobei bisher in keinem der genannten Verfahren vom Obersten Gerichtshof auf Zeichnungsverbot oder „Mehrleistungsthese“ einzugehen war.

[70] Die Parteien vertreten ihre diametralen Rechtsstandpunkte vehement („Einlagenkarussell“, „Missbrauch“, „inszeniertes Schiedsverfahren“, „Tatplan“ versus „schikanöse Klagsführung“, „maximale Druckausübung über die FMA“, „Krieg erklärt“). Dazu ist festzuhalten, dass sich in diese Richtung gehendes (doloses) Verhalten dem festgestellten Sachverhalt nicht entnehmen lässt. Insbesondere sind weder „missbräuchliches Zusammenwirken“ noch eine „Scheinwidmung“ des Zuschusses im Jahr 2018 festgestellt.

[71] In ihrer Auseinandersetzung (vor allem zur bisher vom Obersten Gerichtshof nicht beantworteten Frage des Erfordernisses einer Mehrleistung) werden beide Seiten durch Rechtsgutachten unterstützt und seit Jahren in Fachzeitschriften begleitet (Gutachten: Cahn Beil ./EP; Rüffler Beil ./EQ, Beil ./FN [auf Seiten der Klägerinnen]; Karollus Beil ./25; Artmann Beil ./30; Koch Beil ./42 und ./70; U. Torggler Beil ./43 und ./53; Ekkenga Beil ./47; Schopper Beil ./48 [auf Seiten der Beklagten]; Fachartikel: Cahn, Wechselseitige Beteiligungen – komplizierte Details, einfache Grundfragen, ecolex 2023, 217; Koppensteiner, Gemeinschaftsunternehmen im Normenvergleich, wbl 2020, 241; ders, Eigene Anteile und wechselseitige Beteiligungen im Aktienrecht, GES 2020, 227; ders, Nachtrag zur Problematik wechselseitiger Beteiligungen im Aktienrecht, GES 2020, 300 [„Anfrage aus der Praxis“]; Mock, Gläubiger- und Aktionärsschutz bei der Festsetzung von Ausgabebeträgen bei wechselseitigen Beteiligungen, GES 2021, 5 [„Anfrage aus der Praxis“]; ders, Gläubiger‑ und Minderheitenschutz im Ringbeteiligungskonzern, wbl 2021, 678 ff; ders, Der Ausgabebetrag bei wechselseitigen Beteiligungen – eine Rechtsfrage! Zugleich Replik auf Aschauer/Eckert, RWZ 2022/21, RWZ 2022/31; Rüffler/Cahn, Kapitalaufbringung bei wechselseitigen Beteiligungen – zugleich eine Erwiderung auf Karollus, GesRZ 2020, 169, GesRZ 2020, 242; Rüffler/Vanas, Zur Berechnung des Ausgabekurses bei Kapitalerhöhungen in wechselseitigen Beteiligungen, GES 2022, 135 [auf Seiten der Klägerinnen]; Artmann, Der Erwerb eigener Anteile durch gemeinsam beherrschte Unternehmen, wbl 2021, 61; Aschauer/Eckert, Zur Festlegung des Ausgabekurses bei wechselseitigen Beteiligungen – Zugleich ein Beitrag zur Bewertung wechselseitiger Beteiligungen, RWZ 2022/21; dies,Replik zu Mock, RWZ 2022/31, RWZ 2022/48; Eckert/Schopper, Kapitalaufbringung bei wechselseitigen Beteiligungen, GesRZ 2020, 381; Hayden/U. Torggler, Erstreckung des Verbots des Erwerbs eigener Anteile [§ 51 Abs 2 und § 66 AktG]; „Gemeinschaftsunternehmen“, GesRZ 2022, 58; Karollus, Wider die Mehrleistungsthese für Kapitalerhöhungen bei wechselseitiger Beteiligung! GesRZ 2020, 169).

[72] Ob die Aktionärsklage als Mittel der Unterbindung von Verwaltungshandeln des Vorstands und Aufsichtsrats zulässig ist, ist in Österreich ungeklärt.

[73] Zu bedenken wäre dabei, dass einerseits der Schutz einzelner Aktionäre im Aktiengesetz schwach ausgeprägt ist und der Verwaltung bei Ausnutzung genehmigten Kapitals gewöhnlich bei der Hauptversammlung liegende Entscheidungsbefugnisse delegiert wurden. Hinsichtlich der von der Hauptversammlung gefassten Beschlüsse stünde dem Aktionär als Abhilfe gegen deren Fehlerhaftigkeit das Beschlussmängelrecht zur Verfügung (damit allerdings auch bei der „normalen“ Kapitalerhöhung nur gegen die Beschlussfassung über die Kapitalerhöhung an sich, nicht aber gegen daran anschließendes Verwaltungshandeln). Andererseits fiele ins Gewicht, dass die Aktionäre – in Kenntnis des im Aktiengesetz nur für Beschlüsse der Hauptversammlung eingerichteten Beschlussmängelrechts – mit ihrem (eines hohen Quorums bedürftigen) Ermächtigungsbeschluss (von mindestens 75 %) die Entscheidung bewusst aus der Hand gegeben haben. Dabei soll nicht unerwähnt bleiben, dass in den Erläuterungen zum Aktienoptionengesetz 2001 (BGBl I 2001/42 – AOG 2001) eine Auseinandersetzung mit dem Rechtsschutz gegen fehlerhafte Beschlüsse der Verwaltungsorgane stattfand, (aber) „der Entwurf einzelnen oder Gruppen von Aktionären“ besondere „optionsspezifische Kontrollrechte (insbesondere eigene Unterlassungs- oder Schadenersatzansprüche bei Fehlerhaftigkeit)“ nach den Gesetzesmaterialien nicht einräumte, sondern bloß auf die Geltung von „allgemeinen aktienrechtlichen Kontrollmöglichkeiten der Aktionäre gegenüber Organbeschlüssen“ verwiesen wurde (ErläutRV 485 BlgNR 21. GP 9). Der Unterschied zwischen genehmigtem bedingtem Kapital und genehmigtem Kapital liegt in der Bedarfsabhängigkeit für bestimmte, gesetzlich determinierte Zwecke unter quantitativen Beschränkungen. Er besteht aber nicht hinsichtlich des grundsätzlichen Ablaufs (Ermächtigungsbeschluss durch die Hauptversammlung, Durchführung durch den Vorstand), welcher Umstand nach dem Vorbringen der Klägerinnen jedoch zu einer (zumal nur diese maßgeblich wäre: unbeabsichtigten) – und durch die Unterlassungsklage (und Feststellungsklage) zu korrigierenden – Rechtsschutzlücke führen soll.

[74] Verneinte man schon unter diesem Gesichtspunkt das Bestehen eines subjektiven Rechts, das dem einzelnen Aktionär die Befugnis verleiht, die Unterlassung einer bestimmten Beschlussfassung durch Vorstand und Aufsichtsrat bei Durchführung der Kapitalerhöhung im Rahmen von genehmigtem Kapital zu verlangen, wäre auf die Prüfung der von den Parteien aufgeworfenen materiell‑rechtlichen Fragen zur Auslegung des Zeichnungsverbots, der Zulässigkeit von wechselseitigen Beteiligungen und der Minderzeichnungs-/Mehrleistungsthese (wie schon in den zuvor genannten Verfahren) nicht einzugehen. Im Folgenden wird an erster Stelle auf die Berechtigung des Standpunkts der Klägerinnen zu Zeichnungsverbot, wechselseitiger bzw Ringbeteiligung und Minderzeichnungs-/Mehrleistungsthese gestützt vor allem auf die Grundsätze der Kapitalaufbringung und -erhaltung sowie das Gleichbehandlungsgebot eingegangen:

II.1.2. Kapitalaufbringung und Kapitalerhaltung

[75] Gläubiger können bei Kapitalgesellschaften grundsätzlich nur die Gesellschaft in Anspruch nehmen (§ 61 Abs 2 GmbHG, § 48 AktG). Das macht es aus Gläubigerschutzerwägungen notwendig, einen Mindestfonds zu schaffen und zu erhalten. Kapitalaufbringung und Kapitalerhaltung sind daher wesentliche Prinzipien des Rechts von Kapitalgesellschaften (zur unionsrechtlichen Grundlagevgl dazu etwa Art 11 b. iv; Art 56 Abs 1 bis 4; ErwGr 3 und 40 ff der Richtlinie [EU] 2017/1132 des Europäischen Parlaments und des Rates vom 14. 7. 2017 über bestimmte Aspekte des Gesellschaftsrechts).

[76] Etliche Regelungen, besonders im Zweiten Teil des Aktiengesetzes (über die „Gründung der Gesellschaft“ und die „Gründungsprüfung“) verfolgen daher den Zweck, die (reale) Kapitalaufbringung sicherzustellen, wobei die Regelungen über Mindestsummen (§§ 7 ff AktG) und die zentrale Pflicht der Einlageleistung (§§ 28a, 60 AktG) durch Haftungsregelungen ergänzt werden (§§ 39 ff AktG). Die einmal getätigten Einlagen der Gesellschafter sollen nicht „zurückfließen“. Sie dürfen nicht zurückgezahlt werden (§ 52 Satz 1 AktG; Verbot der Einlagenrückgewähr), wären doch ansonsten die Regelungen über die Kapitalaufbringung konterkariert. Begleitet werden die diesbezüglichen Regelungen des Aktiengesetzes hinsichtlich der Leistungen der Gesellschafter überdies durch die Normen des EKEG (Behandlung der Darlehen eines Gesellschafters an die in der Krise befindliche Gesellschaft als Eigenkapital, womit grundsätzlich eine Rückzahlungssperre [§ 14 EKEG] verbunden ist, solange die Gesellschaft nicht saniert ist) und der IO (Nachrangigkeit: § 57a IO). Auf das – hier zentral zu behandelnde – Verbot der Zeichnung eigener Aktien nach § 51 AktG (ein ähnliches Verbot betrifft den derivativen Erwerb: §§ 65 ff AktG; vgl zu deren nun geltenden europarechtlichen Grundlagen Abschnitt 4 [Art 59 ff] der RL [EU] 2017/1132) wird noch gesondert eingegangen.

II.1.3. Verwässerung

[77] An etlichen Stellen ihrer Ausführungen beschäftigen sich die Parteien mit der Gefahr der „Verwässerung“ und daraus angeblich folgenden (von der Gegenseite aber verneinten) Konsequenzen.

[78] Mit dem Begriff „Kapitalverwässerung“ werden durchaus unterschiedliche Phänomene bezeichnet. Grundsätzlich geht es um „Entwertungen“ unter verschiedenen Blickwinkeln. So bezeichnet Schopper etwa den Vorgang, dass beim Erwerb eigener Aktien durch die Gesellschaft selbst der Aktiengesellschaft die für die übernommene Aktie versprochene Einlage nicht in voller Höhe des Ausgabebetrags neu zugeführt wird, sondern (teilweise) bereits vorhandenes Kapital der Gesellschaft bloß umgeschichtet wird, als „Kapitalverwässerungseffekt“ (Schopper in Artmann/Karollus, AktG I6 [2018] § 51 Rz 1; vgl auch Winner in Doralt/Nowotny/Kalss, AktG3 [2021] § 5 KapBG Rz 59 [umgekehrt] zu den Folgen einer Nichtteilnahme der eigenen Aktien an der Kapitalberichtigung). Dadurch kann der Gläubigerschutz beeinträchtigt sein.

[79] Die – nicht mit einer Verringerung des Gesellschaftsvermögens einhergehende – Veränderung der Kapital‑ und Gewinnverhältnisse (nicht zum Nachteil von Gläubigern, aber) zu Lasten der nicht teilnehmenden Altaktionäre an der Kapitalerhöhung wird ebenso als Verwässerung („der Beteiligungsquote“ [mit Blickpunkt auf diese]) tituliert (siehe Nagele/Lux in Artmann/Karollus, AktG III6 [2019] § 149 Rz 4]). Diese „Entwertung“ kann auch noch durch eine unangemessen niedrige Festsetzung des Bezugspreises verschärft werden. Dann kommt es dadurch, dass die neu hinzutretenden Aktionäre gegenüber den (vom Bezugsrecht ausgeschlossenen Altaktionären) etwa nur einen Wert, der zwar dem Nominale der Kapitalerhöhung entsprechen mag (oder nur geringfügig darüber liegt), nicht aber einen Wert, wie er dem Wert der Gesellschaft unter Berücksichtigung der neuen Beteiligungsverhältnisse entspräche, leisten müssen, zu einer noch schwerwiegenderen „Verwässerung der Mitgliedschaft“ (Diregger in U. Torggler, GmbHG [2014] § 52 Rz 15; Winner in Doralt/Nowotny/Kalss, AktG3 [2021] § 153 Rz 1, 16 [„Kursverwässerung“ bzw „Wertverwässerung“]).

[80] Der Begriff „Verwässerung“ kann daher unterschiedliche Gesichtspunkte im Auge haben (Gläubigerschutz, Vermögensrecht oder Beteiligungsquote der Aktionäre). Inhaltlich geht es aber letztlich immer um eine Wertminderung des jeweiligen Anteils am Unternehmen mit Folgen für Stimmgewicht (siehe zum Verlust der Herrschaftsmacht mit etwaigem Verlust von Minderheitenrechten Winner in Doralt/Nowotny/Kalss, AktG3 [2021] § 153 Rz 1), Wert der Beteiligung und Ausmaß der Dividende.

II.1.4. Verbot der Zeichnung eigener Aktien

[81] II.1.4.1. Der Effekt der Verwässerung durch den Erwerb von Aktien durch die Gesellschaft selbst ist als Problemstellung im Aktienrecht schon längst bekannt. Das Verbot der Zeichnung eigener Aktien dient ganz zentral dem Schutz vor Verwässerung durch bloße Umschichtung bereits vorhandenen Kapitals ohne Aufbringung „neuer“ Mittel. § 51 AktG normiert dementsprechend und aus diesem Grund, dass die Gesellschaft keine eigenen Aktien zeichnen darf (Abs 1 leg cit).

[82] II.1.4.2. Die(aktuell auf der Erlaubnis nach Art 67 der Richtlinie [EU] 2017/1132 des Europäischen Parlaments und des Rates vom 14. 7. 2017 über bestimmte Aspekte des Gesellschaftsrechts beruhende) Regelung des § 51 Abs 2 AktG, wonach

„ein Tochterunternehmen (§ 189a Z 7 UGB) [...] als Gründer oder Zeichner oder in Ausübung eines Bezugsrechts gemäß § 165 eine Aktie der Gesellschaft nicht übernehmen [darf]“,

soll eine Umgehung von § 51 Abs 1 AktG durch Schaffung einer von der Aktiengesellschaft zwar rechtlich getrennten juristischen Person, die aber wirtschaftlich gesehen ihr Kapital aus dem Vermögen der Aktiengesellschaft (zumindest bis zu einem bestimmten Ausmaß) aufgebracht hat, vermeiden (vgl „Umgehungstatbestände“ bei Saurer in Doralt/Nowotny/Kalss, AktG³ [2021] § 51 Rz 17). Die Zeichnung von Aktien der Gesellschaft durch eine 100 %ige Tochtergesellschaft bedeutete nämlich, dass die Aktien aus einem Vermögen angeschafft werden, das der Gesellschaft wirtschaftlich betrachtet schon zur Gänze gehört. Neben dieser Zweckverfolgung der effektiven Kapitalaufbringung (die auf die [wirtschaftliche] Beteiligung abstellt) sollen auch andere negative Effekte, wie etwa der Schutz vor der (eigenen) Verwaltungsherrschaft, wie sich aus der Weiterverweisung von § 51 Abs 2 AktG über § 189a Z 7 UGB auf den Tatbestand der Beherrschung nach § 244 UGB ergibt, hintangehalten werden (vgl zu den Zwecken der Norm auch: „um das Kapital vollständig zu erhalten und die Gleichbehandlung der Aktionäre zu gewährleisten“ in ErwGr 1 der RL 92/101/EWG ).

[83] § 189a Z 7 UGB definiert „Tochterunternehmen“ (Hervorhebungen durch Unterstreichungen in Gesetzeszitaten jeweils durch den erkennenden Senat) als

„ein Unternehmen, das von einem Mutterunternehmen im Sinn des § 244 unmittelbar oder mittelbar beherrscht wird“.

[84] § 244 Abs 1, 2, 4 und 5 UGB lauten (soweit hier von Interesse):

„(1) Stehen Unternehmen unter der einheitlichen Leitung einer Kapitalgesellschaft (Mutterunternehmen) mit Sitz im Inland, so haben die gesetzlichen Vertreter des Mutterunternehmens einen Konzernabschluss […] aufzustellen [...]

(2) Eine Kapitalgesellschaft mit Sitz im Inland ist stets zur Aufstellung eines Konzernabschlusses und eines Konzernlageberichtes verpflichtet (Mutterunternehmen), wenn ihr bei einem Unternehmen (Tochterunternehmen)

1. die Mehrheit der Stimmrechte der Gesellschafter zusteht,

2. das Recht zusteht, die Mehrheit der Mitglieder des Verwaltungs-, Leitungs- oder Aufsichtsorgans zu bestellen oder abzuberufen, und sie gleichzeitig Gesellschafter ist oder

3. das Recht zusteht, einen beherrschenden Einfluß auszuüben, oder

4. auf Grund eines Vertrages mit einem oder mehreren Gesellschaftern des Tochterunternehmens das Recht zur Entscheidung zusteht, wie Stimmrechte der Gesellschafter, soweit sie mit ihren eigenen Stimmrechten zur Erreichung der Mehrheit aller Stimmen erforderlich sind, bei Bestellung oder Abberufung der Mehrheit der Mitglieder des Leitungs- oder eines Aufsichtsorgans auszuüben sind.

[...]

(4) Als Rechte, die einem Mutterunternehmen zustehen, gelten auch die Rechte eines anderen Tochterunternehmens oder von Personen, die für Rechnung des Mutterunternehmens oder eines anderen Tochterunternehmens handeln. Abzuziehen sind die Rechte, die mit Anteilen verbunden sind, die

1. vom Mutterunternehmen oder einem Tochterunternehmen für Rechnung einer anderen Person gehalten werden oder

2. als Sicherheit gehalten werden, sofern diese Rechte nach Weisung des Sicherungsgebers oder, wenn ein Kreditinstitut die Anteile als Sicherheit für eine Kreditgewährung hält, im Interesse des Sicherungsgebers ausgeübt werden.

(5) Bei Ermittlung der Mehrheit der Stimmrechte sind von der Zahl aller Stimmrechte die Stimmrechte aus eigenen Anteilen abzuziehen, die dem Tochterunternehmen selbst, einem seiner Tochterunternehmen oder einer anderen Person für Rechnung dieser Unternehmen gehören.“

[85] II.1.4.3. Für Aktien, die entgegen § 51 AktG (auch über ein Tochterunternehmen) unzulässigerweise übernommen oder erworben wurden, wird in der Literatur auf die analoge Anwendung der Regeln bei unzulässigem Erwerb eigener Aktien, welcher nämlich nur in engen Grenzen (vgl § 65 Abs 1 bis 2 AktG und der Höhe nach bis maximal 10 % des Grundkapitals) erlaubt ist, verwiesen. Unzulässig erworbene Aktien sind danach binnen Jahresfrist zu veräußern (vgl § 65a Abs 1 AktG [analog]). Auch eine schadenersatzrechtliche Haftung der Vorstands- und eventuell der Aufsichtsratsmitglieder der Gesellschaft kommt in Betracht (Schopper in Artmann/Karollus, AktG I6 [2018] § 51 Rz 4).

II.1.4.4. Ergebnis

[86] Wesentlich ist, dass § 51 AktG nach seinem telos (auch) vor Verwässerung schützen soll, dabei aber eben eine Grenze in Form des Erwerbs durch ein „Tochterunternehmen“ zieht. Hätte jegliche Form der durch Beteiligung des Zeichners bewirkten Kapitalverwässerung vermieden werden wollen, wäre es ein Leichtes gewesen, jedes Unternehmen, an dem die Gesellschaft (in irgendeiner, noch so geringen Form) beteiligt ist, von der Zeichnung von Aktien dieser Gesellschaft auszuschließen. Dies ist aber nicht erfolgt. Die Grenzziehung in § 51 Abs 2 AktG ist als Wertung des Gesetzgebers vor dem Hintergrund des Verwässerungsschutzes zu achten. Die Zeichnung von Aktien durch Unternehmen, die keine Tochterunternehmen iSd § 51 Abs 2 AktG sind, ist nicht (schon bei jedweder Beteiligung) verboten.

II.1.5. Tochterunternehmen iSd § 51 Abs 2 AktG

[87] II.1.5.1. Zentrale Bedeutung für den Rechtsstreit nimmt daher die Frage ein, welche Verbindung zwischen der Aktiengesellschaft und einem Unternehmen das Bestehen des in § 51 Abs 2 AktG angesprochenen Mutter-Tochter-Verhältnisses schafft.

[88] Die Klägerinnen meinen, der Normzweck von § 51 Abs 2 AktG verlange, dass sich das Übernahmeverbot an „abhängige“ Unternehmen richte, wobei auch eine mehrfache Abhängigkeit bzw gemeinsame Beherrschung („Mehrmütterschaft“) bestehen könne und angesichts des Normzwecks auch genügen müsse. Der Begriff „Tochterunternehmen“ sei daher in diesem Sinne zu verstehen. Die 3 Banken und die Holding seien durch den „Ring“ so miteinander verknüpft, dass sie einander gleichzeitig wechselseitig beherrschten und beherrscht werden.

[89] Die Beklagte beschränkt das Verbot auf das Vorliegen von Beherrschung (und damit eines Mutter-Tochter-Verhältnisses). Weder lägen einheitliche Leitung (§ 244 Abs 1 UGB) noch einer der Control-Tatbestände vor (§ 244 Abs 2 UGB).

II.1.5.2. Genese von § 51 AktG, § 189a Z 7 und § 244 UGB

[90] II.1.5.2.1. Das in § 51 Abs 2 AktG normierte Zeichnungsverbot bezog sich ursprünglich auf „ein abhängiges Unternehmen“ (in der Stammfassung BGBl 1965/98). Dabei blieb es bis zur Novellierung mit dem EU-Gesellschaftsrechtsänderungsgesetz (BGBl 1996/304 – EU-GesRÄG). Seither sind (zuerst über § 228 Abs 3 HGB und später über § 189a Z 7 UGB) „Tochterunternehmen“ unter Verweis auf § 244 UGB vom Zeichnungsverbot erfasst (in den weiteren Ausführungen wird zur Vereinfachung nur die Bezeichnung UGB [auch bezüglich der Rechtslage vor dem Inkrafttreten des Handelsrechts-Änderungsgesetzes BGBl I 2005/120 – HaRÄG, mit dem das HGB zum UGB wurde] weitergeführt).

II.1.5.2.2. Rechnungslegungsgesetz (BGBl 1990/475 – RLG)

[91] § 228 UGB – ebenso wie die im Kontext interessierenden §§ 244 und 262 UGB – hatte der Gesetzgeber erst kurz davor und anlässlich der Anpassung der Rechnungslegungsvorschriften an die Bilanz-RL mit dem RLG allesamt gleichzeitig im Blick gehabt, als er – als Komplementärtatbestand zur Vollkonsolidierung – in § 262 UGB die bloß anteilsmäßige Konsolidierung von gemeinsam geführten Unternehmen normiert hatte.

[92] Er unterschied einerseits zwischen Vollkonsolidierung (§ 244 UGB) und Quotenkonsolidierung (§ 262 UGB; vgl dessen Abs 1 mit Geltung ab 1. 1. 1994:

„Führt ein in einen Konzernabschluß einbezogenes Mutter- oder Tochterunternehmen ein anderes Unternehmen gemeinsam mit einem oder mehreren nicht in den Konzernabschluß einbezogenen Unternehmen, so darf das andere Unternehmen in den Konzernabschluß entsprechend den Anteilen am Kapital einbezogen werden, die dem Mutter- oder dem Tochterunternehmen gehören“).

[93] Weiters wurde § 240 UGB (Pflichtangaben bei Aktiengesellschaften) neu geschaffen und in Z 9 normiert, dass das Bestehen einer wechselseitigen Beteiligung (§ 228 Abs 1 UGB) unter Angabe des beteiligten Unternehmens im Anhang anzuführen ist. Auch hatte eine Aktiengesellschaft gemäß § 277 Abs 4 UGB, sofern sie ein verbundenes Unternehmen gemäß § 228 Abs 3 UGB war, mit der Veröffentlichung des Jahresabschlusses bekanntzumachen, welchem Konzern sie angehörte.

[94] Die hier besonders interessierenden Bestimmungen des § 228 Abs 3 und § 244 Abs 1 und 2 UGB wurden damals wie folgt gefasst:

„Verbundene Unternehmen im Sinne dieser Vorschriften sind solche Unternehmen, die nach den Vorschriften über die vollständige Zusammenfassung der Jahresabschlüsse verbundener Unternehmen (Vollkonsolidierung) in den Konzernabschluss eines Mutterunternehmens gemäß § 244 einzubeziehen sind, das als oberstes Mutterunternehmen den am weitestgehenden Konzernabschluss gemäß §§ 244 bis 267 aufzustellen hat, auch wenn die Aufstellung unterbleibt. Dies gilt sinngemäß, wenn das oberste Mutterunternehmen seinen Sitz im Ausland hat. Tochterunternehmen, die gemäß §§ 248 oder 249 nicht einbezogen werden, sind ebenfalls verbundene Unternehmen.“

§ 244 Abs 1 und 2 UGB:

„(1) Stehen Unternehmen unter der einheitlichen Leitung einer Kapitalgesellschaft (Mutterunternehmen) mit Sitz im Inland und gehört dem Mutterunternehmen eine Beteiligung gemäß § 228 an dem oder den anderen unter der einheitlichen Leitung stehenden Unternehmen (Tochterunternehmen), so haben die gesetzlichen Vertreter des Mutterunternehmens einen Konzernabschluß und einen Konzernlagebericht aufzustellen sowie dem Aufsichtsrat und der Hauptversammlung (Generalversammlung) des Mutterunternehmens innerhalb der für die Vorlage des Jahresabschlusses geltenden Fristen vorzulegen. Der Konzernabschluß und der Konzernlagebericht sind der Hauptversammlung zusammen mit dem Jahresabschluß des Mutterunternehmens vorzulegen.

(2) Ein Konzernabschluß und ein Konzernlagebericht sind auch aufzustellen, wenn das Mutterunternehmen an einem oder mehreren anderen Unternehmen beteiligt ist (§ 228) und ihm bei diesem Unternehmen (Tochterunternehmen)

1. die Mehrheit der Stimmrechte der Gesellschafter zusteht,

2. das Recht zusteht, die Mehrheit der Mitglieder des Verwaltungs-, Leitungs- oder Aufsichtsorgans zu bestellen oder abzuberufen,

3. das Recht zusteht, einen beherrschenden Einfluß auszuüben oder

4. auf Grund eines Vertrages mit einem oder mehreren Gesellschaftern des Tochterunternehmens das Recht zur Entscheidung zusteht, wie Stimmrechte der Gesellschafter, soweit sie mit ihren eigenen Stimmrechten zur Erreichung der Mehrheit aller Stimmen erforderlich sind, bei Bestellung oder Abberufung der Mehrheit der Mitglieder des Leitungs- oder eines Aufsichtsorgans auszuüben sind.“

[95] Von der Einbeziehung eines Gleichordnungskonzerns war ausweislich der Gesetzesmaterialien zu § 244 UGB ausdrücklich und bewusst abgesehen, der Unterschied der vorgenommenen Abgrenzung zu gesellschaftsrechtlichen Schutzzielen und von Abs 1 leg cit zu § 15 Abs 1 AktG 1965 und § 115 Abs 1 GmbHG erkannt (ErläutRV 1270 BlgNR 17. GP 61) und die Bedeutung von § 262 UGB „praktisch nur“ für Gemeinschaftsunternehmen, „bei denen keiner der Gesellschafter unmittelbar oder mittelbar mit mehr als der Hälfte des Kapitals beteiligt ist und bei denen überdies nicht die Equity-Methode (§ 263) praktiziert wird“, gesehen worden (ErläutRV aaO 66). Der mit dem RLG eingeführte § 247 Abs 1 UGB umschrieb den Konsolidierungskreis als „das Mutterunternehmen und alle Tochterunternehmen“.

[96] „Verbundene Unternehmen“ hatten ihre Grundlage in Art 41 iVm Art 1 Abs 1 lit a) und b) sowie d) bb) Konzern-RL (83/349/EWG ), wofür als Voraussetzung (immer in der Einzahl und auf unilaterale Beherrschung abstellend) gefordert wurde, dass dieses Unternehmen (Mutterunternehmen)

a) die Mehrheit der Stimmrechte der Aktionäre oder Gesellschafter eines Unternehmens (Tochterunternehmens) hat oder

b) das Recht hat, die Mehrheit der Mitglieder des Verwaltungs-, Leitungs- oder Aufsichtsorgans eines Unternehmens (Tochterunternehmens) zu bestellen oder abzuberufen und gleichzeitig Aktionär oder Gesellschafter dieses Unternehmens ist

oder

[...]

d) bb) aufgrund einer Vereinbarung mit anderen Aktionären oder Gesellschaftern dieses Unternehmens allein über die Mehrheit der Stimmrechte der Aktionäre oder Gesellschafter dieses Unternehmens (Tochterunternehmens) verfügt.

II.1.5.2.3. EU-Gesellschaftsrechtsänderungs-gesetz (BGBl 1996/304 – EU-GesRÄG)

[97] Mit dem EU-GesRÄG wurde auf die gesellschaftsrechtlichen Vorgaben durch Europarecht reagiert und bei Novellierung von § 51 AktG ausdrücklich auf Art 18 und 24a der Zweiten Gesellschaftsrechtlichen Richtlinie vom 13. 12. 1976 (RL 77/91/EWG – Kapital-RL; geändert durch die Richtlinie 92/101/EWG des Rates vom 23. November 1992 zur Änderung der Richtlinie 77/91/EWG über die Gründung der Aktiengesellschaft sowie die Erhaltung und Änderung ihres Kapitals) Bezug genommen. Zu Art 24a war bei seiner Einfügung durch die RL 92/101/EWG ausgeführt worden:

„Um das gezeichnete Kapital vollständig zu erhalten und die Gleichbehandlung der Aktionäre zu gewährleisten, beschränkt die Richtlinie 77/91/EWG die Möglichkeit für eine Aktiengesellschaft, ihre eigenen Aktien zu erwerben. […] Um zu verhindern, daß sich eine Aktiengesellschaft einer anderen Gesellschaft, in der sie über die Mehrheit der Stimmrechte verfügt oder auf die sie einen beherrschenden Einfluß ausüben kann, bedient, um eigene Aktien zu erwerben, ohne die hierfür vorgesehenen Beschränkungen zu beachten, sind die Vorschriften für den Erwerb eigener Aktien durch eine Gesellschaft auf die wichtigsten und am häufigsten vorkommenden Fälle des Erwerbs von Aktien durch diese andere Gesellschaft auszudehnen. Diese Regelung sollte auch auf die Zeichnung von Aktien der Aktiengesellschaft erstreckt werden. […] Besteht zwischen der Aktiengesellschaft und der anderen Gesellschaft im Sinne des dritten Erwägungsgrundes nur ein mittelbares Verhältnis, so erscheint es gerechtfertigt, die anwendbaren Bestimmungen flexibler als bei einem unmittelbaren Verhältnis zu gestalten, indem vorgesehen wird, daß die Aussetzung der Stimmrechte als Mindestmaßnahme zur Verwirklichung der Ziele der vorliegenden Richtlinie vorgesehen wird.“

[98] Die „Selbstverständlichkeit“ (Saurer in Doralt/Nowotny/Kalss, AktG³ [2021] § 51 Rz 5) des Verbots der Zeichnung eigener Aktien wurde anlässlich des EU‑GesRÄG ausdrücklich im Gesetz verankert (§ 51 Abs 1 AktG).

[99] Das (bis dahin bestandene) Verbot in Abs 2 legcit der Zeichnung von Aktien durch ein „abhängiges Unternehmen“ wurde in eines durch ein „Tochterunternehmen“ abgeändert und für dieses nicht auf ein Konzernunternehmen nach (dem unverändert gebliebenen) § 15 AktG verwiesen, sondern ausdrücklich auf § 228 Abs 3 UGB, welche Bestimmung ihrerseits wiederum auf § 244 UGB (und nicht auf § 262 UGB) verwies. § 15 AktG wurde damals aber wiederum nicht etwa übersehen (was ja auch nicht anlässlich des RLG der Fall gewesen war), sondern explizit in den Gesetzesmaterialien erwähnt (ErläutRV 32 BlgNR 20. GP 81);so etwa auch bei der Neuregelung der Bestimmung über den (derivativen) Erwerb (§ 66 AktG), anlässlich deren Novellierung ausgeführt wurde, dass die (bis dahin) geltende Fassung inhaltlich auf § 15 AktG Bezug nehme. Für die Neufassung wurde aber auf den „Konzerntatbestand des § 228 Abs 3“ UGB zurückgegriffen (ErläutRV 32 BlgNR 20. GP 88). Bereits damals wurde also (wie heute) auf Normen des Dritten Buchs des UGB und damit auf Bestimmungen über die Rechnungslegung verwiesen.

[100] Die kurz zuvor mit dem RLG (zur Unterscheidung zwischen anteilsmäßiger und Vollkonsolidierung) geschaffene Gesetzeslage konnte (in Bezug auf §§ 228, 244 UGB) nicht aus dem Blickfeld geraten sein, wurden doch §§ 228, 244 UGB ebenfalls novelliert. In § 228 Abs 1 UGB wurde dieGrenze für die Annahme des Bestehens einer „Beteiligung“ (worunter „Anteile an anderen Unternehmen, die bestimmt sind, dem eigenen Geschäftsbetrieb durch eine dauernde Verbindung zu dienen“, verstanden wurden) „im Zweifel“ (von 25 %) auf 20 % herabgesetzt.

[101] § 228 Abs 3 und § 244 Abs 1 UGB blieben unverändert.

[102] Dagegen wurde in § 244 Abs 2 UGB das Beteiligungserfordernis als Voraussetzung für das Bestehen von Control-Tatbeständen nach Abs 2 mit folgendem (Eingangs-)Wortlaut

(„Eine Kapitalgesellschaft mit Sitz im Inland ist stets zur Aufstellung eines Konzernabschlusses und eines Konzernlageberichtes verpflichtet (Mutterunternehmen), wenn ihr bei einem Unternehmen (Tochterunternehmen)

1. die Mehrheit der Stimmrechte […]

[…]

4. auf Grund eines Vertrags […]“)

beseitigt, um Richtlinienkonformität mit (Art 1 Abs 1) der Konzern-RL herzustellen (ErläutRV aaO 72).

II.1.5.2.4. Rechnungslegungs-Änderungs‑gesetz 2014 (BGBl I 2015/22 – RÄG 2014)

[103] Beim Verweis auf diese Vorschriften des Dritten Buchs blieb es in der Folge auch mit dem RÄG 2014. Auf § 244 UGB wird seither statt mittels des mit dem RÄG 2014 aufgehobenen „§ 228 Abs 3 UGB“ über Z 7 des (lediglich Begriffsbestimmungen enthaltenden, neu eingeführten) § 189a UGB auf § 244 UGB weiterverwiesen (vgl „Verweiskorrektur“ in ErläutRV 367 BlgNR 25. GP 22).

[104] § 244 Abs 2 UGB blieb durch das RÄG 2014 unangetastet; Abs 1 erhielt eine nicht die hier interessierende Kernformulierung „unter einheitlicher Leitung einer Kapitalgesellschaft (Mutterunternehmen)“ betreffende Veränderung (unter anderem Einführung des Corporate Governance Berichts;es wurde aber das Beteiligungserfordernis auch für Abs 1 leg cit aufgegeben). Zwar wird in den Gesetzesmaterialien zum Begriff der „einheitlichen Leitung“ darauf verwiesen, dass dieser Begriff bereits § 15 Abs 1 AktG und § 115 Abs 1 GmbHG zugrunde liege. Die Erwähnung des Begriffsverständnisses von „einheitliche Leitung“ unter Rekurrierung auf diese Bestimmungen kann aber nur als auf den Inhalt des Begriffs (dass nämlich „einheitliche Leitung“ nicht sämtliche Bereiche des [geleiteten] Unternehmens umfassen muss, sondern die Lenkung in den wichtigsten Fragen der Unternehmenspolitik genügen kann) Bezug nehmend aufgefasst werden, zumal es – für die Frage von Gemeinschaftsunternehmen von Bedeutung – bei der Ausübung dieser einheitlichen Leitung durch eine Kapitalgesellschaft blieb. Wenn entgegen dem eindeutigen Wortlaut „einheitliche Leitung einer Kapitalgesellschaft“ und trotz der zuvor geschilderten Genese unter Ablehnung des Gleichordnungsverhältnisses nun „einheitliche Leitung“ auch als durch mehrere Kapitalgesellschaften gemeinsam möglich angesehen worden wäre, hätte dies erwähnt und im Gesetzestext niedergeschrieben werden müssen.

[105] Wiewohl der Gesetzgeber in § 198 Abs 10 Z 3 und § 258 UGB ein Unternehmen iSd § 262 Abs 1 UGB als „Gemeinschaftsunternehmen“ bezeichnete, es in diesen Bestimmungen von den (dort ebenfalls genannten) „Tochterunternehmen“ und „assoziierten Unternehmen“ unterschied und sich überdies anlässlich der Einführung von § 229 Abs 1a UGB mit dem Wert (der Bewertung) eigener Anteile auseinanderzusetzen hatte, erfolgtekeinerlei – bei Sichtweise der Klägerinnen gebotene – Nachschärfung von § 51 AktG iVm § 189a Z 7, § 244 UGB.

II.1.5.3. S chlussfolgerungen

[106] Unter Berücksichtigung von (immer die Einzahl verwendendem) Wortlaut, Systematik und Genese der relevanten Normen ist ein durch mehrere Aktiengesellschaften als Aktionärinnen (faktisch) gemeinsam geführtes/geleitetes Unternehmen in Form einer Aktiengesellschaft kein Tochterunternehmen iSd § 51 Abs 2 und § 66 AktG:

[107] Im Unionsrecht wird der Begriff „Mutterunternehmen“ stets in der Einzahl verwendet und ihm „Tochterunternehmen“ auch in der Mehrzahl gegenübergestellt (siehe dazu Hayden/U. Torggler, GesRZ 2022, 58 [59]). Aus ErwGr 3 der RL 92/101/EWG kann abgeleitet werden, dass die Einbeziehung von Untergesellschaften eine Umgehung der Bestimmung (über das Verbot des Kaufs eigener Aktien durch die Gesellschaft selbst) durch eine von der (einen) Gesellschaft instrumentalisierte Tochterunternehmen hintanhalten soll. Diese Instrumentalisierungsgefahr zugunsten einer Gesellschaft ist aber bei einem Gemeinschaftsunternehmen, das gemeinschaftlich geführt wird, nicht gegeben, weil die Führung des Gemeinschaftsunternehmens eine notwendige Abstimmung mehrerer (Ober-)Unternehmen, also nicht allein einer Obergesellschaft, die ihren Willen nicht zwangsweise durchsetzen kann, voraussetzt.

[108] Einheitliche Leitung iSd § 244 Abs 1 UGB liegt nicht vor, wenn mehrere Gesellschaften sich abstimmen und gemeinsam vorgehen (so auch Janschek/Mannsberger in Aschauer/Bertl/Fröhlich/Mandl, Handbuch zum Rechnungslegungsgesetz, 24. Lieferung [2022] § 244 UGB Rz 41; vgl auch Chr. Nowotny in Straube/Ratka/Rauter, UGB II RLG³ [2022] § 244 UGB Rz 17). Wie sonst die Abgrenzung zwischen dem Verständnis von „einheitlicher Leitung“ in § 244 Abs 1 UGB und dem von „gemeinsamer Führung“ in § 262 Abs 1 UGB zu treffen wäre, bliebe unklar. Aufgrund der expliziten Anführung des Konzerntatbestands von § 15 AktG in den Gesetzesmaterialien zu § 51 AktG (ErläutRV 32 BlgNR XX. GP 81 f) bei Erweiterung des Zeichnungsverbots eigener Aktien auf Tochterunternehmen und die Bezugnahme auf den Tatbestand der verbundenen Unternehmen iSd § 228 Abs 3 UGB (und nicht des § 15 AktG), der damit nach dem Willen des Gesetzgebers bei Schaffung der Norm nicht den Gleichordnungskonzernbegriff umfasste, ist dem Argument der Revision, § 51 Abs 2 und § 66 AktG seien normzweckorientiert anhand von § 15 AktG so auszulegen, dass auch von mehreren Unternehmen gemeinsam geführte Unternehmen als Tochterunternehmen anzusehen wären, nicht zu folgen. Dies umso mehr, als „gemeinsam geführte“ Unternehmen bekannt und gesetzlich erfasst (siehe § 262 Abs 1 UGB) waren, aber eben nicht als Kriterium für das Bestehen eines Tochterverhältnisses herangezogen wurden (vgl zur Auslegung von § 66 AktG unter Hinweis auf [damals] §§ 228, 244 UGB im Übrigen schon 6 Ob 185/13v [ErwGr 13]; siehe zum Erfordernis des Unterordnungskonzerns auch Saurer in Doralt/Nowotny/Kalss, AktG³ [2021] § 51 Rz 20).

[109] Der Verweis des Gesetzgebers auf § 228 Abs 3 UGB, der mit dem RÄG 2014 bei gleichem Regelungsinhalt durch § 189a Z 7 UGB ersetzt wurde, war damit eine Entscheidung, aus der keine planwidrige Lücke abgeleitet werden kann. Für eine analoge Anwendung der Zeichnungs- oder Erwerbsverbote auf „gemeinschaftlich beherrschte Gemeinschaftsunternehmen“, weil derselbe „Kapitalverwässerungseffekt“ wie bei „unilateraler“ Leitung oder Kontrolle iSd § 244 UGB auftreten könne, besteht kein Raum (vgl RS0106092); im Übrigen wäre schon „im Zweifel“ kein Analogieschluss zu ziehen (Kerschner, Juristische Methodenlehre [2022] 106 ff).

[110] Eine „gemeinsame“ (gleichrangige) Führung bewirkt auch keine rechtlich gegebene Beherrschungsmöglichkeit in Form der Control-Tatbestände nach § 244 Abs 2 Z 1 bis 4 UGB, zumal es dabei immer der Abstimmung des Stimmverhaltens im Syndikat bedarf und kein „Diktat“ bzw das Recht der Alleinbestimmung der Beklagten ersichtlich ist (vgl auch Stückler in Zib/Dellinger, UGB [2015] § 244 Rz 116, 126, wonach – solange keinem Konsortialpartner die Mehrheit der Stimmrechte innerhalb des Konsortiums zukommt – bei keinem der Gesellschaftsunternehmen ein Mutter-Tochter-Verhältnis vorliegt; dazu, dass die Control-Tatbestände abschließend aufgezählt sind, siehe Kalss in MünchKomm AktG5 [2019] § 56 [zu § 51 öAktG Rz 105]).