1. Steuerpflicht von Einbauküchen, Wandverbauten, Außenanlagen und Außenpools etc. im Rahmen der privaten Grundstücksveräußerung 2. Herstellerbefreiung für unentgeltlich erworbene Gebäude

European Case Law Identifier: ECLI:AT:BFG:2019:RV.7103541.2018

Beachte:

Revision (Amtsrevision) beim VwGH anhängig zur Zahl Ro 2019/13/0033. Mit Erk. v. 13.11.2019 wegen Verletzung von Verfahrensvorschriften aufgehoben. Fortgesetztes Verfahren mit Erkenntnis zur Zahl RV/7106259/2019 erledigt.

Entscheidungstext

IM NAMEN DER REPUBLIK

Das Bundesfinanzgericht hat durch den Richter Mag. Erich Schwaiger über die Beschwerde vom 28. Dezember 2017 der Beschwerdeführerin BF, Anschrift_aktuell vertreten durch die mit Zustellvollmacht ausgewiesene Dr. Winkler - Mag. Perterer & Partner KG, Steuerberatungsgesellschaft, 6370 Kitzbühel, Josef Pirchl Straße 5 gegen den Bescheid des Finanzamtes Wien 9/18/19 Klosterneuburg, 1030 Wien, Marxergasse 4, vertreten durch Martina Schrotter vom 30. November 2017 betreffend die Einkommensteuer 2016 zu Recht erkannt:

I)

Der Bescheid wird abgeändert.

Die Bemessungsgrundlagen und die Höhe der Einkommensteuer 2016 sind dem als Beilage angeschlossenen Berechnungsblatt (Anlage B) zu entnehmen und bilden einen Bestandteil dieses Spruches.

II)

Eine Revision an den Verwaltungsgerichtshof ist gem. Art. 133 Abs. 4 Bundes-Verfassungsgesetz (B-VG) zulässig.

Entscheidungsgründe

Die Beschwerde fällt in die Zuständigkeit des Fachgebietes FE 6 und damit in die Zuteilungsgruppe 1102. Auf Basis der gültigen Geschäftsverteilung wurde sie der Gerichtsabteilung 7013 zur Entscheidung zugewiesen, die ich leite.

1. Verfahrensgang

Die die Beschwerde sowie den Vorlageantrag verfassende steuerliche Vertreterin verfügte ursprünglich zwar über eine Vertretungsvollmacht, diese beinhaltete aber keine Zustellungsvollmacht. Aus diesem Grund erfolgten die Zustellungen direkt an die Bf..

Seit 20. September 2018 verfügt die steuerliche Vertreterin auch über die Zustellvollmacht.

Dem Finanzamt (kurz FA) lag eine Immobilienertragsteuermeldung vor, mit der die Veräußerung eines Grundstückes (KG_####7_EZ_1234; Kaufvertrag vom 10. Mai 2016) angezeigt und in der die Hauptwohnsitzbefreiung geltend gemacht wurde. Die Abgabenbehörde verweigerte diese Befreiung mit der Begründung, die Beschwerdeführerin (kurz Bf.) habe innerhalb der letzten 10 Jahre nicht fünf Jahre durchgehend in Ort_A gehabt.

Mit dem Einkommensteuerbescheid 2016 vom 30 November 2017 schrieb sie Immobilienertragsteuer von EUR 294.000,00 vor (Bemessungsgrundlage EUR 980.000,00 = 14% von 2/3 des Gesamtkaufpreises von EUR 7.000.000,00).

Die steuerliche vertretene Bf. bekämpfte dies mit Beschwerde vom 28. Dezember 2017 (eingebracht via FinanzOnline am 29. Dezember 2017) und berief sich im Kern auf die Hauptwohnsitzbefreiung. Sie führte ins Treffen, sie habe die Liegenschaft seit 19. September 2013 und damit mehr als zwei Jahre ununterbrochen als Hauptwohnsitz genutzt und in weiterer Folge aufgegeben (§ 30 Abs. 2 lit. a EStG 1988).

Das FA wies die Beschwerde mit Beschwerdevorentscheidung vom 31. Jänner 2018 als unbegründet ab und hielt dem entgegen, die Befreiung nach dem ersten Tatbestand (Zweijahresfrist) setze voraus, dass das Eigenheim von der Anschaffung (entgeltlicher Erwerb) bis zur Veräußerung ununterbrochen Hauptwohnsitz war und dass die tatsächliche Verwendung als Hauptwohnsitz mindestens zwei Jahre betrug. Dies sei hier nicht gegeben.

Die Zustellung der Beschwerdevorentscheidung erfolgte mittels Fensterkuvert ohne Rückschein.

Am 21. März 2018 brachte daraufhin die steuerliche Vertreterin via FinanzOnline einen Vorlageantrag ein und verwies zur Begründung nur auf die Beschwerde. Die Beschwerdevorentscheidung sei am 7. März 2018 zugestellt worden.

Nach Rücksprache des FA mit der steuerlichen Vertreterin legte diese zum Beweis der Rechtzeitigkeit zwei Aufträge "Postfach Urlaub" vor. Das FA legte daraufhin die Beschwerde am 6. August 2018 an das Bundesfinanzgericht zur Entscheidung vor.

Der zuständige Richter forderte die Bf. telefonisch auf, die näheren Umstände zur Zustellung der Beschwerdevorentscheidung bzw. zur Einrichtung des Postfaches zu schildern. Dem kam die steuerliche Vertreterin mit Fax vom 10. August 2018 nach.

Mit Beschluss vom 27. August 2018 fasste das Bundesfinanzgericht nach eigenen Ermittlungen den aktenkundigen Sachverhalt rund um diese Zustellung sowie die Frage des Zeitraumes der Existenz eines Hauptwohnsitzes in Ort_A zusammen, gab der Bf. Gelegenheit zu einer Stellungnahme und forderte sie zur Vorlage weiterer Beweismittel auf. Dem kam sie - nach einer Fristverlängerung - mit Schreiben vom 17. Oktober 2018 nach.

Mit Mail vom 28. November 2018 übermittelte die Bf. die Seiten 6 bis 35 eines Gutachtens eines allgemein beeideten und gerichtlich zertifizierten Sachverständigen, mit dem dieser den Verkehrswert der strittigen Liegenschaft zum Stichtag 11. Juni 2013 untersuchte.

Am 3. Dezember 2018 leitete das Bundesfinanzgericht dieses Gutachten mit weiteren Rechercheergebnissen an das FA zur Stellungnahme weiter. Dieses legte daraufhin am 4. Dezember 2018 einen auf diesem Gutachten aufbauenden Vorschlag zur Aufteilung des Gesamtveräußerungserlöses auf Grund und Boden sowie Gebäude vor. Die im Gutachten unter den Positionen III.3.3 und III.3.4 erfassten Wirtschaftsgüter (im Kern Zubehör und Außenanlagen) schlug das FA dem Gebäude zu.

Das Verwaltungsgericht fasste daraufhin diesen neuen Sachverhalt mit Beschluss vom 12. Februar 2019 noch einmal zusammen, gab den Verfahrensparteien Gelegenheit zur Stellungnahme und zur Vorlage entsprechender Beweismittel.

Das FA wies am 14. März 2019 auf die Tatsache hin, dass das Gebäude schon 1989 erbaut wurde, die Bf. ursprünglich nur im Besitz von 50% der Liegenschaft war und dass ihr das darüber hinausgehende Sechstel erst 2003 im Erbwege zuging. Die Herstellerbefreiung stehe deshalb nur für 50% des Gebäudes zu.

Das Bundesfinanzgericht leitete diese Stellungnahme per Mail vom 20. März 2019 an die steuerliche Vertreterin weiter, die unmittelbar zuvor per Fax um eine Fristverlängerung ersucht hatte.

Mit Schreiben vom 25. März 2019 reagierte die Bf. darauf und beantragte eine mündliche Erörterung, ohne den geplanten Inhalt dieses Gespräches zu konkretisieren.

Über die Beschwerde wurde erwogen:

2. Sachverhalt

Die Entscheidung des Bundesfinanzgerichts basiert auf folgendem Sachverhalt, der in den Akten der Abgabenbehörde sowie des Gerichtes abgebildet und soweit nicht gesondert angeführt unbestritten ist.

2.1. Rechtzeitigkeit des Vorlageantrages

Die steuerliche Vertreterin, von der die Beschwerde sowie der Vorlageantrag verfasst wurden, verfügte ursprünglich zwar über eine Vertretungsvollmacht, diese beinhaltete aber keine Zustellungsvollmacht. Aus diesem Grund erfolgte auch die Zustellung der Beschwerdevorentscheidung direkt an die Bf. Sie wurde mit 31. Jänner 2018 datiert und an ihre Wiener Adresse (Wien, Straße_Nr) zugestellt.

Im Vorlageantrag brachte die Bf. vor, die Beschwerdevorentscheidung sei ihr erst am 7. März 2018 zugestellt worden. Die umfangreichen Ermittlungen ergaben keine Hinweise auf gegenteilige Sachverhaltselemente. Der Vorlageantrag war damit rechtzeitig.

2.2. Anschaffung, Bebauung und Verkauf

Strittig ist die Steuerpflicht der Veräußerung der Liegenschaft KG_####7_EZ_1234 mit dem Kaufvertrag vom 10. Mai 2016. Die 2.209 m² große Immobilie wurde im von der Bf. selbst vorgelegten Gutachten vom 17. Dezember 2013, auf das verwiesen wird, eingehend beschrieben.

Dieses Grundstück wurde von der Bf. und ihrem 2003 verstorbenen Ehegatten mit Kaufvertrag vom 12. Jänner 1989 (Abgabenerklärung gem. GrEStG) bzw. 8. Mai 1989 (Grundbuch) zu jeweils 50% unbebaut angeschafft und sodann bebaut (Benützungsbewilligung vom 8. Juni 1990).

Nach der Bebauung erhöhte sich der Anteil der Bf. im Erbweg um 1/6 bzw. 16,67% auf 2/3 bzw. 66,67% (Einantwortungsurkunde vom 22. Februar 2003).

Mit Kaufvertrag vom 10. Mai 2016 veräußerte die Bf. ihren Anteil um EUR 7.000.000,00 (2/3 von insgesamt EUR 10.500.000,00). Laut Kaufvertrag wurde damit die Liegenschaft samt dem Wohnhaus sowie Garage und Freischwimmbad übereignet. Nicht vertragsgegenständlich war irgendein Inventar, alle fixen Einbauten verblieben aber im Haus (Seite 4). Gegenstände, die die Verkäufer im Haus im Zuge der Räumung zurückließen, galten als derelinquiert und gingen ersatzlos auf den Käufer über (Seite 6).

2.3. Wohnsitze/Zentrales Melderegister

Im Zentralen Melderegister scheinen für die Bf. für den Streitzeitraum und danach die folgenden Meldedaten auf:

[...]

Die Bf. ist Wohnungseigentümerin der Wohnung W II/3 in der Straße_Nr in Wien (Anteil 162/1093 an KG_####9_EZ_5678), in der sie seit 1978 ihren Hauptwohnsitz gemeldet hatte. Diese Wohnung erwarb sie am 22. Juli 2003 mit der Einantwortung des Nachlasses ihres damals verstorbenen Gatten.

Für ihren Lebensgefährten VN LEBENSGEFÄHRTE scheinen im Zentralen Melderegister die folgenden Daten auf.

[...]

Mit Notariatsakt vom 21. Oktober 2015 räumte die Bf. ihrem Lebensgefährten an der Wiener Wohnung schenkungsweise das mit ihr auszuübende, lebenslange Wohnungsgebrauchsrecht für die Dauer der aufrechten Lebensgemeinschaft ein.

Bei Ableben der Bf. soll dieses Wohnungsgebrauchsrecht Herrn LEBENSGEFÄHRTE alleine zustehen, wenn

- die Lebensgemeinschaft zum Todestag aufrecht ist und

- Herr LEBENSGEFÄHRTE an dieser Adresse seinen Hauptwohnsitz hat.

Die Bf. wurde darauf hingewiesen, dass die Meldedaten ihres Lebensgefährten jeweils nur einen Hauptwohnsitz in Wien, nicht aber einen Nebenwohnsitz in Ort_A ausweisen. Das und die Tatsache seines Wohnrechtes in Wien deute darauf hin, dass sich der Lebensmittelpunkt des Lebenspartners der Bf. in Wien befand.

Darauf reagierte die Bf. nur damit, der Lebensgefährte könne bestätigen, dass er seit 2004 als ihr dauernder Begleiter unterwegs ist. Davon ausgenommen seien gelegentliche Besuche bei dessen 96 jährigen Mutter in Deutschland, die jedoch niemals länger als drei Tage dauern. Allein aus der Tatsache seines Hauptwohnsitzes könne in Anbetracht seiner persönlichen Aussage an Eides statt keinesfalls auf einen Mittelpunkt der Lebensinteressen geschlossen werden. Weitere Sachverhaltselemente erläuterte die Bf. nicht.

Auf die Bf. waren in den Streitjahren insgesamt zwei Fahrzeuge angemeldet, wobei Zulassungen auf den Wohnsitz in Ort_A erst ab Dezember 2015 aufscheinen:

- Audi Avant RS2

von 29. April 2003 bis 29. März 2018 mit Kennzeichen W-####X und

seitdem mit Kennzeichen Bezirk-####Y - BMW 5L

seit 19. Dezember 2015 mit Kennzeichen Bezirk-####Z.

Auf Herrn LEBENSGEFÄHRTE waren in Österreich keine Fahrzeuge zugelassen.

2.4. Hauptwohnsitz/Mittelpunkt der Lebensinteressen

Die Bf. führte zwar die Hauptwohnsitzbefreiung ins Treffen, berief sich dabei im Verfahren aber lange Zeit nur darauf, sie habe die Liegenschaft seit 19. September 2013 - und damit mehr als zwei Jahre - ununterbrochen als Hauptwohnsitz genutzt und in weiterer Folge aufgegeben (§ 30 Abs. 2 lit. a EStG 1988). Das dort auch schon davor ihr Hauptwohnsitz gelegen haben könnte, brachte sie vorerst nicht vor.

Unbestritten blieb trotz Vorhaltung in der Beschwerdevorentscheidung, dass die Nutzung als Hauptwohnsitz jedenfalls nicht seit der Anschaffung (1989) erfolgte. Es wurde auch nicht dezidiert vorgebracht, sie sei seit dem unentgeltlichen Erwerb (2003) vorgelegen.

Erst auf den Hinweis des Bundesfinanzgerichts hin, dass es damit unbestritten sei, dass die Verlagerung des Mittelpunktes der Lebensinteressen erst mit 19. September 2013 nach Ort_A erfolgte, führte ihre steuerliche Vertreterin im Schreiben vom 17. Oktober 2018 erstmals aus, der genaue Mittelpunkt der Lebensinteressen ihrer Klientin lasse sich schwer ermitteln, da sie gemeinsam mit ihrem (verstorbenen) Ehemann viel Zeit in und um Ort_A sowie in Wien verbracht hätte.

2.4.1. Zeit bis 2003

Die Bf. schilderte, sie habe die Liegenschaft 1989 gemeinsam mit diesem erworben und gemeinsam bebaut. Aufgrund der Freizeitwohnsitzwidmung sei der Hauptwohnsitz als melderechtlicher Terminus lange nicht angemeldet worden. Nach der Emeritierung ihres Gatten (nach Beendigung seines 60. Lebensjahres) sei die Bf. mit ihm 1999 nach Ort_A gezogen, da die Wohnung in Wien wesentlich kleiner sei als das Haus in Ort_A. Nach seinem Tod in Ort_A sei die Aufbahrung und Verabschiedung ihres Gatten dort erfolgt.

2.4.2. Zeit nach 2003

Auch nach dem Tod ihres Mannes im Jahr 2003 habe sie Ort_A nicht verlassen. Zusammengefasst sei festzuhalten, dass die Freizeitwohnsitz-Widmung des strittigen Gebäudes ab 1999 wie eine Hauptwohnsitz-Widmung genutzt wurde. Auch mit ihrem neuen Lebenspartner Herrn VN LEBENSGEFÄHRTE sei sie viel in Ort_A. Die gemeinsamen Unternehmungen (Golf, Ski) ließen sie viel Zeit in Ort_A verbringen.

Die Bf. brachte dazu in der Beschwerde vor, sie habe sich weitreichend im Ort_A Ski- und Golfsport engagiert und ein persönliches Naheverhältnis zur Familie ihres Sohnes (ebenfalls mit Hauptwohnsitz in Ort_A) gehabt und deshalb auch ihren Mittelpunkt der Lebensinteressen dorthin verlagert.

Sie verfüge seit Jahren über eine Skisaisonkarte der örtlichen Bergbahnen, benutze sie regelmäßig und verbringe viel Zeit mit ihren Enkelkindern beim Schifahren. Am Golfplatz seien wöchentliche Trainingszeiten vorgesehen. Nur an vereinzelten Tagen halte die Bf. sich in Wien auf.

Zum Beweis dafür legte sie über Aufforderung Ausdrucke von Saisonkarten der Ort_A Bergbahnen für 2013/14 bis 2017/18 für sie und ihren Lebensgefährten sowie Kalenderaufzeichnungen ab 2014 vor.

Das Engagement im Skisport schilderte die Bf. beginnend mit 1967, als sie mit ihrem damaligen Mann mit dem Schifahren begonnen habe. Sie und ihr verstorbener Mann seien sehr aktive Schifahrer gewesen und mehrere namentlich genannten Schiführer zählten heute noch zu ihrem Freundeskreis. Ihr 1977 geborener Sohn habe viele Saisonen (Sommer wie Winter) trainiert und sei Rennen gefahren.

Seit 2004 sei sie in Ort_A mit ihrem Lebenspartner im Golfsport unterwegs. Sie sei Mitglied beim Golfclub AAAA und bei BBBB. Sie nehme an vielen Turnieren im Tiroler Raum teil und sei Mitglied beim Tennisklub. Sie sei auch Gründungsmitglied des KULTURVEREINS.

Auf den Hinweis des Bundesfinanzgerichts hin, dass sie weder in der Beschwerde noch im Vorlageantrag behauptet habe, dass sich ihr Hauptwohnsitz in den letzten Jahren vor der Veräußerung mehr als fünf Jahre in diesem Objekt befunden habe (§ 30 Abs. 2 lit. b EStG 1988), entgegnete sie im Schreiben vom 17. Oktober 2018, sie habe auch nichts Gegenteiliges behauptet.

Durch die Ortsunabhängigkeit ihrer Tätigkeit müsse sie keine Geschäftszeiten einhalten. Der Sitz der GMBH sei zwar in Wien, dies aber vor allem aufgrund des Standortes der örtlichen_Gegebenheiten. Sämtliche Geschäftstätigkeiten würden per Telefon und Email sowie durch Sub-Unternehmer erledigt.

Die Frage des Bundesfinanzgerichts, ob das strittige Tiroler Grundstück (an diese GmbH) vermietet worden sei, verneinte die Bf.

Die Bf. sei viel unterwegs. Eine taggenaue Zuordnung ihrer Anwesenheitszeiten könne aus vorgelegten Kalendereintragungen abgelesen werden. Dazu legte sie Kopien handschriftlicher Aufzeichnungen für 2014 bis 2016 vor.

2.4.3. Familie des Sohnes

Die Bf. begründete die Verlagerung des Mittelpunktes der Lebensinteressen nach Ort_A - wie oben bereits erwähnt - auch mit dem persönlichen Naheverhältnis zur Familie ihres Sohnes. Mit dem Klammerausdruck "ebenfalls mit Hauptwohnsitz in Ort_A" suggerierte sie ein besonderes Naheverhältnis ihres Sohnes zu Ort_A. Recherchen des Bundesfinanzgerichts ergaben, dass der Sohn sowie dessen Kinder und deren Mutter den Hauptwohnsitz erst im September 2015 nach Ort_A verlagerten (Zentrales Melderegister). Im veräußerten Objekt, das zu einem Drittel in seinem Eigentum stand, war der Sohn nur alleine und dabei mit Nebenwohnsitz gemeldet.

Damit durch das Verwaltungsgericht konfrontiert gab die Bf. an, der Sohn habe sie mit seiner Frau und seinen Kindern häufig am Wochenende besucht. Aufgrund seiner Arbeitsorte und auch aufgrund der Widmung des Objektes sei eine Hauptwohnsitzmeldung nicht notwendig erschienen. Aufgrund der Tatsache, dass das Gebäude als Einfamilienhaus für zwei Generationen baulich nicht geeignet gewesen sei und die geplanten Umbaumaßnahmen nicht umsetzbar gewesen seien, habe sich der Sohn eine andere Wohnstätte in Ort_A gesucht.

Der Sohn sei bis 2016 bei Firma_EEEE tätig gewesen. Die Arbeitsorte seien Ort_GGGG und Ort_HHHH gewesen, in dessen Nähe er auch mit seiner Lebensgefährtin und den Kindern wohnte. Seit 2009 sei die Lebensgefährtin zur Kindererziehung zuhause gewesen. Großteil der Zeit seien die Kinder bei der Mutter gewesen. Der Kindergarten sei in Ort_HHHH meistens von Montag bis Donnerstag besucht worden, da anschließend nach Ort_A gefahren worden sei, um das Wochenende dort zu verbringen.

2.4.4. Freizeitwohnsitz

Sowohl die Bf. wie auch das Verkehrswertgutachten erwähnten eine "Freizeitwohnsitznutzung" des strittigen Grundstückes. Da in Tirol für Freizeitwohnsitze eine Freizeitwohnsitzpauschale zu entrichten ist (Tiroler Aufenthaltsabgabegesetz 2003 (TLGBl. Nr. 85/2003), ersuchte das Bundesfinanzgericht die in Ort_A dafür zuständige "Institution" um diesbezügliche Daten.

Diese teilte mit, dass die Bf. bis 19. September 2013 mit Freizeitwohnsitz erfasst war und dass für den Zeitraum von 1. Jänner 2010 bis 30. September 2013 die Freizeitwohnsitzpauschale entrichtet wurde. Seit diesem Tag schien weder die Bf. noch ihr Sohn im Objekt mit Freizeitwohnsitz auf.

Trotz Aufforderung (Anforderung 2 des Beschlusses vom 12. Februar 2019) äußerte sich die Bf. dazu nicht.

Gem § 2 lit. e Tiroler Aufenthaltsabgabegesetz 2003 sind "Freizeitwohnsitze" Gebäude, Wohnungen oder sonstige Teile von Gebäuden, die nicht der Befriedigung eines ganzjährigen, mit dem Mittelpunkt der Lebensbeziehungen verbundenen Wohnbedürfnisses dienen, sondern zum Aufenthalt während des Urlaubs, der Ferien, des Wochenendes oder sonst nur zeitweilig zu Erholungszwecken verwendet werden. Nicht dieser Aufenthaltsabgabe unterliegen gem. § 4 Abs. 1 lit. a leg.cit. Nächtigungen von Personen in der Gemeinde, in der sie ihren Hauptwohnsitz haben.

2.4.5. Organfunktionen und steuerliche Erfassung

Die Bf. ist seit 2005 Alleingesellschafter-Geschäftsführerin der GMBH mit Sitz in der Wiener Wohnung. Diese Gesellschaft ist beim Finanzamt Wien 7/18/19 Klosterneuburg (StNr. 07-###/####) steuerlich erfasst. Auch die Bf. war bis 22. August 2018 zur Einkommensteuer bei diesem Finanzamt in Wien steuerlich erfasst.

2.5. Aufteilung Grund und Boden sowie Gebäude

Die Bf. legte ein mit 17. Dezember 2013 datiertes Gutachten zur Ermittlung des Verkehrswertes der strittigen Liegenschaft zum 11. Juni 2013 vor. Dieses Gutachten sollte seinem Verfasser zufolge als Grundlage für eventuelle Erbangelegenheiten dienen und weist als Auftraggeber die Bf. sowie die GMBH (beide mit Anschrift der Wiener Wohnung) aus.

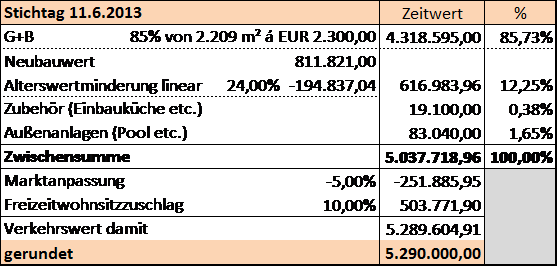

Der Verkehrswert wurde mit EUR 5.290,000,00 ausgewiesen, die sich wie folgt zusammensetzen:

In diesem Gutachten kam der Grund und Boden mit einem Quadratmeterpreis von 85% von EUR 2.300,00 und damit mit EUR 1.955,00 zum Ansatz. Als Neubauwert diente der Mittelwert zwischen einer Baukostenschätzung auf Basis der Nutzfläche (EUR 801.421,09) und auf Basis der Kubatur (EUR 822.222,82).

Die Alterswertminderung wurde linear angenommen und auf die Alterswertminderungstabelle (24 Jahre bei Gesamtnutzungsdauer von 90 Jahren) Bezug genommen. Zur Anwendung kam ein Abschlag von 24% (entspricht einem Alter von 22 Jahren), obwohl die Tabelle nach Kranewitter 27% ausweist.

Unter dem Punkt Zubehör finden sich eine Küche im Erdgeschoß, Decke und Wandverbau im Wohnzimmer und Bad- sowie Tischlereinbauten im Arbeitszimmer. Die Position Außenanlagen beinhaltet einen "lebenden Zaun" (Wert 0,00), eine Terrasse (Granitplatten), Kopfsteinpflaster im Einfahrts- und Eingangsbereich, diversen Baumbestand (Wert 0,00), einen überdachten Freisitz mit Kamin, einen Außenpool inkl. Technikeinrichtung sowie ein Gartenhaus für Gartengeräte ohne Fundament.

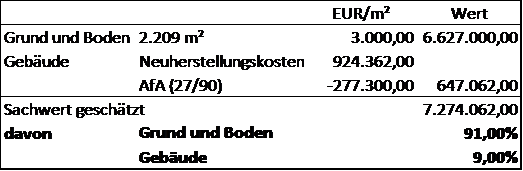

Das FA übermittelte darauf aufbauend den folgenden Vorschlag für die Aufteilung des Gesamtkaufpreises von EUR 10.500.000,00, wobei es unter der Position Gebäude sowohl das Gebäude selbst auf Basis der Kubatur wie auch das Zubehör und die Außenanlagen erfasste:

Das Bundesfinanzgericht adaptierte diese Berechnung, erhöhte die Neuherstellungskosten pauschal entsprechend dem Baukostenindex und übermittelte sie der Bf. und dem FA zur Stellungnahme (Beschluss vom 12. Februar 2019).

Das FA wies in der Folge darauf hin, dass die Herstellerbefreiung nur für 50% des Gesamtkaufpreises zustehe, weil die restlichen 16,67% (1/6) erst nach der Errichtung des Gebäudes im Erbweg erworben wurden.

Mit Schreiben vom 25. März 2019 gab die Bf. nur zu bedenken, dass der übliche Kaufpreis eines Quadratmeters in der Umgebung im Jahr 2016 bei EUR 3.000,00 gewesen sei. Die Zuordnung des gesamten Mehrbetrages auf den Grundpreis in diesem Fall könne nicht entsprochen werden. Das Objekt sei als Liebhaber-Objekt angeschafft worden. In den meisten Fällen werde die Liegenschaft erworben, um diese anschließend umzubauen oder neu zu bebauen.

Auf Basis des ermittelten Grundanteils belaufe sich der Quadratmeterpreis auf EUR 4.315,50, was einer Überbewertung von fast 44% zum üblichen Kaufpreis ergeben würde. Im Vergleich zum Gutachten aus dem Jahr 2013 wäre es sogar eine Steigerung um 121% in drei Jahren.

Der Käufer habe das Objekt mit dem Altbestand erworben, da auch das Haus subjektiv einen Wertzuwachs erlebt habe. Auch wenn dieser in der Berechnung leicht berücksichtigt worden sei, wäre eine Verteilung wie im Gutachten (86:14) anzuwenden, auch wenn damit eine Überbewertung des Quadratmeters mit EUR 4.000,00 vorliegen würde. Ein Preis von EUR 2.875,00 pro Quadratmeter sei 2015 unweit der Liegenschaft für unbebautes Bauland gezahlt worden. Dazu verwies die Bf. auf einen Artikel der Tiroler Tageszeitung vom 30. Oktober 2015.

Die Bf. bedankte sich für die Möglichkeit der Stellungnahme und stellte einen Antrag auf eine mündliche Erörterung, ohne diesen weiter zu begründen. Die telefonische Nachfrage bei ihrem steuerlichen Vertreter ergab, dass es der Bf. wichtig sei, dem Bundesfinanzgericht die tatsächlichen Verhältnisse bei einem Augenschein zu schildern.

3. Rechtsgrundlagen, Beweiswürdigung, rechtliche Würdigung

Außer in den Fällen des § 278 BAO hat das Verwaltungsgericht immer in der Sache selbst zu entscheiden. Es ist berechtigt und gegebenenfalls verpflichtet, sowohl im Spruch als auch hinsichtlich der Begründung seine Anschauung an die Stelle jener der Abgabenbehörde zu setzen und demgemäß den angefochtenen Bescheid nach jeder Richtung abzuändern, aufzuheben oder die Bescheidbeschwerde als unbegründet abzuweisen (§ 279 Abs. 1 BAO).

3.1. Immobilienertragsteuer bzw. Sondersteuersatz

3.1.1. Allgemein

Einkünfte aus privaten Grundstücksveräußerungen sind Sonstige Einkünfte (§ 29 Z 2 EStG 1988). Das sind Veräußerungsgeschäfte von Grundstücken, soweit sie keinem Betriebsvermögen angehören. Der Begriff des Grundstückes umfasst Grund und Boden, Gebäude und Rechte, die den Vorschriften des bürgerlichen Rechts über Grundstücke unterliegen (grundstücksgleiche Rechte). Bei unentgeltlich erworbenen Grundstücken ist auf den Anschaffungszeitpunkt des Rechtsvorgängers abzustellen (§ 30 Abs. 1 EStG 1988).

Von der Besteuerung ausgenommen sind gem. Abs. 2 leg.cit. unter anderem die Einkünfte

- Aus der Veräußerung von Eigenheimen oder Eigentumswohnungen samt Grund und Boden (§ 18 Abs. 1 Z 3 lit. b), wenn sie dem Veräußerer

a) ab der Anschaffung oder Herstellung (Fertigstellung) bis zur Veräußerung für mindestens zwei Jahre durchgehend als Hauptwohnsitz gedient haben und der Hauptwohnsitz aufgegeben wird oder

b) innerhalb der letzten zehn Jahre vor der Veräußerung mindestens fünf Jahre durchgehend als Hauptwohnsitz gedient haben und der Hauptwohnsitz aufgegeben wird. - Aus der Veräußerung von selbst hergestellten Gebäuden, soweit sie innerhalb der letzten zehn Jahre nicht zur Erzielung von Einkünften gedient haben.

Höchstgerichtlich geklärt ist, dass im Rahmen des unbestimmten Begriffes des Eigenheims "samt Grund und Boden" (Z 1) auch den Grundanteil bzw. den Grund umfasst, der "üblicherweise als Bauplatz erforderlich ist" (siehe Erläuterungen zur Neuregelung der Immobilienbesteuerung mit dem 1. StabG 2012 (ErläutRV 1680 BlgNR 24. GP , 8) bzw. ErläutRV 621 BlgNR 17. GP , 82). In welchem Umfang Grund und Boden einer Baulichkeit zuzuordnen sind, wurde vom Höchstgericht im Zusammenhang mit der Entnahme eines gemischt genutzten Gebäudes behandelt (vgl. VwGH 18.12.2001, 98/15/0019). Demnach gehört dazu nicht nur jener Boden, auf dem das Gebäude steht, sondern auch die das Gebäude umgebende Bodenfläche, welche nach der Verkehrsauffassung zusammen mit dem Gebäude als Einheit "bebautes Grundstück" angesehen wird. Damit ist diese Befreiungsbestimmung dahingehend auszulegen, dass dem begünstigten Eigenheim "Grund und Boden" in jenem Ausmaß zuzuordnen ist, das "üblicherweise als Bauplatz erforderlich ist". Nur in diesem Ausmaß erstreckt sich die Steuerbefreiung auch auf den mitveräußerten "Grund und Boden". Die Beurteilung, welche Grundstücksgröße üblicherweise für einen Bauplatz erforderlich ist, erfolgt nach der Verkehrsauffassung (vgl. 29.3.2017, Ro 2015/15/0025). Die Verwaltungsübung anerkennt im Allgemeinen 1.000 m² (vgl. EStR 2000 Rz 6634), was hier in etwa um das Doppelte überschritten wird.

Soweit Grundstücke am 31. März 2012 ohne Berücksichtigung von Steuerbefreiungen nicht steuerverfangen waren und nach dem 31. Dezember 1987 keine Umwidmung erfolgte, sind der Unterschiedsbetrag zwischen dem Veräußerungserlös und den mit 86% des Veräußerungserlöses anzusetzenden Anschaffungskosten als Einkünfte anzusetzen (§ 30 Abs. 4 Z 2 EStG 1988).

Solche Einkünfte unterliegen einem besonderen Steuersatz von 30% und sind im Regelfall bei der Berechnung der Einkommensteuer des Steuerpflichtigen weder beim Gesamtbetrag der Einkünfte noch beim Einkommen (§ 2 Abs. 2 EStG 1988) zu berücksichtigen (§ 30a Abs. 1 EStG 1988).

Das führt damit regelmäßig zu einer Steuerbelastung von 4,2% des Veräußerungserlöses.

3.1.2. Hauptwohnsitzbefreiung

Die Hauptwohnsitzbefreiung basiert wie oben dargestellt auf zwei möglichen Tatbeständen. Zentral ist dabei die Nutzung als Hauptwohnsitz für einen bestimmten Zeitraum.

Dieser Begriff "Hauptwohnsitz" wird in § 30 EStG 1988 nicht definiert. Gemäß § 26 Abs. 1 BAO hat jemand einen Wohnsitz im Sinne der Abgabenvorschriften dort, wo er eine Wohnung inne hat unter Umständen, die darauf schließen lassen, dass er die Wohnung beibehalten und benutzen wird. Hat der Steuerpflichtige mehrere Wohnsitze, ist Hauptwohnsitz jener dieser Wohnsitze, zu dem die engeren persönlichen und wirtschaftlichen Beziehungen bestehen (Mittelpunkt der Lebensinteressen); ein Zweitwohnsitz fällt sohin nicht unter die Befreiungsbestimmung des § 30 Abs. 2 Z 1 EStG 1988 (vgl. VwGH 29.7.2010, 2007/15/0235 unter Hinweis auf Doralt/Kempf, EStG7, § 30 Tz 77; Hofstätter/Reichel, § 30 EStG 1988, Tz 7 Punkt 1).

Vom Höchstgericht wurde zusammenfassend festgehalten (vgl. VwGH 17.10.2017, Ra 2016/15/0008), dass für die Beurteilung der Frage, an welchem Ort der Steuerpflichtige die engeren persönlichen und wirtschaftlichen Beziehungen hat, auf das Gesamtbild der persönlichen und wirtschaftlichen Verhältnisse abzustellen ist. Dabei gibt das Überwiegen der Beziehungen zum einen oder anderen Ort den Ausschlag. Bei der Ermittlung des Mittelpunktes der Lebensinteressen ist regelmäßig nicht nur auf die Verhältnisse eines Jahres, sondern auf einen längeren Beobachtungszeitraum abzustellen (vgl. VwGH 25.7.2013, 2011/15/0193; 15.9.2016, Ra 2016/15/0057, mwN).

Wirtschaftlichen Beziehungen kommt dabei in der Regel eine geringere Bedeutung zu als persönlichen Beziehungen. Unter letzteren sind all jene zu verstehen, die einen Menschen aus in seiner Person liegenden Gründen mit jenem Ort verbinden, an dem er einen Wohnsitz hat. Von Bedeutung sind dabei familiäre Bindungen sowie Betätigungen gesellschaftlicher, religiöser und kultureller Art und andere Betätigungen zur Entfaltung persönlicher Interessen und Neigungen, aber auch die Mitgliedschaft in Vereinen und andere soziale Engagements (VwGH 29.1.2015, Ra 2014/15/0059). Weitere Indizien für engere persönliche Beziehungen zum Inland können auch der Wohnsitz der Eltern, die Hauptwohnsitzmeldung sowie die Zulassung von Pkw und Motorrädern sein (VwGH 25.7.2013, 2011/15/0193). Der Hauptwohnsitzmeldung kommt in diesem Zusammenhang zwar keine materiellrechtliche Bedeutung zu, in Zweifelsfällen kann die polizeiliche An- und Abmeldung aber als Indiz dienen (VwGH 27.2.2019, Ra 2018/15/0111 unter Hinweis auf VwGH 25.11.1992, 91/13/0030).

Wirtschaftliche Bindungen gehen vor allem von örtlich gebundenen Tätigkeiten und von Vermögensgegenständen in Form von Einnahmequellen aus.

Letztlich hat das Verwaltungsgericht in freier Beweiswürdigung zu entscheiden, welche Beweise bzw. Indizien überwiegen.

3.1.3. Herstellerbefreiung

Von der Besteuerung ausgenommen sind auch die Einkünfte aus der Veräußerung von selbst hergestellten Gebäuden, soweit sie innerhalb der letzten zehn Jahre nicht zur Erzielung von Einkünften gedient haben. Diese Befreiung nimmt nur Gebäude von der Besteuerung aus.

Die Materialien halten dazu fest, dass ein selbst hergestelltes Gebäude dann vorliegt, "wenn der Steuerpflichtige hinsichtlich der Errichtung das (finanzielle) Baurisiko trägt; er also selbst oder auch durch einen Bauunternehmer das Gebäude errichtet." (vgl. ErläutRV 1680 BlgNR 24. GP , 8).

Dabei ist zu beachten, dass die Herstellerbefreiung sich grundsätzlich auf die "erstmalige Errichtung eines Gebäudes" beschränkt. Die Herstellerbefreiung kann deshalb für jedes Gebäude nur einmal zur Anwendung kommen. Wird ein Gebäude veräußert, dann kommt beim Erwerber im Fall einer späteren Veräußerung die Herstellerbefreiung nicht mehr zur Anwendung, auch wenn dieser zusätzliche Herstellungsaufwendungen getätigt hat (vgl. Bodis/Hammerl in Doralt/Kirchmayr/Mayr/Zorn, EStG17, § 30 Tz 173 unter Hinweis auf VwGH 20.9.2001, 98/15/0071 etc. sowie VwGH 25.4.2012, 2008/13/0128).

Die Verwaltungsübung geht davon aus, dass die Herstellerbefreiung auch bei einem unentgeltlichen Erwerb nur dem Errichter selbst und nicht seinen Rechtsnachfolgern zusteht (vgl. EStR 2000 Rz 6646). Dies wird in der Literatur als im Einklang mit dem Wortlaut des § 30 Abs. 2 Z 2 EStG 1988 bestätigt. Der unentgeltliche Rechtsnachfolger habe weder die eigene Arbeitskraft eingesetzt, noch sei er ein finanzielles Risiko eingegangen (vgl. Bodis/Hammerl in Doralt/Kirchmayr/Mayr/Zorn, EStG17, § 30 Tz 177), ist aber nicht unumstritten (vgl. unter anderem Steckenbauer/Urtz in Urtz, Immobiliensteuer2, 106 f).

Das Bundesfinanzgericht entschied, dass die Herstellerbefreiung bei unentgeltlichem Erwerb auf den Rechtsnachfolger nicht übergeht (vgl. BFG 1.3.2019, RV/7101841/2014; 22.11.2018, RV/5100552/2016). Dies ist überzeugend, weil diese Befreiungsbestimmung aus verfassungsrechtlichen Überlegungen nicht weit auszulegen ist (VwGH 24.9.2014, 2010/13/0154) und im Kern Gebäude erfassen soll, bei denen die Wertschöpfung auf die Arbeitsleistung des Errichters und auf die Tragung des uneingeschränkten Bauherrenrisikos zurückzuführen ist (VwGH 20.9.2001, 98/15/0071). Das trifft nur auf den Errichter selbst zu, nicht hingegen auf seinen Rechtsnachfolger. Auch bei der Gesamtrechtsnachfolge gehen nur jene Rechtspositionen auf den Rechtsnachfolger über, bei denen es sich nicht um höchstpersönliche Rechtspositionen handelt (vgl. etwa VwGH 28.6.2007, 2006/16/0199). So sprach etwa das Höchstgericht zum Verlustabzug aus, sein Sinn bestehe in der periodenübergreifenden Berücksichtigung der Leistungsfähigkeit, Verluste des Rechtsvorgängers den Rechtsnachfolger im Allgemeinen aber nicht beeinträchtigen (VwGH 15.9.2016, Ra 2015/15/0003). Dieses Erkenntnis folgt deshalb diesen beiden Entscheidungen, auch wenn verwaltungsgerichtliche Rechtsprechung dazu bislang fehlt (siehe auch Pkt. 6 zur Revisionszulassung).

Unentgeltlich erworbene Gebäude(teile) sind deshalb im Rahmen der privaten Grundstücksveräußerung nicht von der Einkommensteuer (Immobilien-Ertragsteuer) befreit.

3.1.4. Erfasste Wirtschaftsgüter

Der gesetzliche Begriff des Grundstückes im Sinne dieser Bestimmung umfasst wie erwähnt (nur) drei Kategorien und zwar

- Grund und Boden,

- Gebäude und

- Rechte, die den Vorschriften des bürgerlichen Rechts über Grundstücke unterliegen (grundstücksgleiche Rechte).

Die Regierungsvorlage führt dazu wörtlich aus (ErläutRV 1680 BlgNR 24. GP , 7; Hervorhebung durch das BFG):

"In § 30 Abs. 1 soll auch der steuerliche Begriff des Grundstücks definiert werden. Unter einem Grundstück sind für ertragsteuerliche Belange der Grund und Boden samt Gebäude und grundstücksgleiche Rechte zu verstehen. Als (Teil-) Grundstück gelten diese Wirtschaftsgüter aber jeweils auch für sich, wenn sie isoliert veräußert werden. Andere Dinge, die steuerlich als selbständige Wirtschaftsgüter anzusehen sind, sind dagegen, auch wenn sie zivilrechtlich Zugehör von Grund und Boden darstellen, vom Begriff des Grundstückes nicht erfasst und fallen daher nicht in den Anwendungsbereich des § 30."

Die Beurteilung, ob ein Gebäude vorliegt, erfolgt nach dem Maßstab der Verkehrsauffassung, wobei unter einem Gebäude jedes Bauwerk zu verstehen ist, das durch räumliche Umfriedung Menschen und Sachen Schutz gegen äußere Einflüsse gewährt, den Eintritt von Menschen gestattet, mit dem Boden fest verbunden und von einiger Beständigkeit ist (vgl. VwGH 21.9.2006, 2006/15/0156). Ein Gebäude liegt nur vor, wenn eine feste Verbindung mit dem Boden vorhanden und damit das Bauwerk derart im Boden verankert ist, dass die Verbindung nicht durch bloßen Abtransport beseitigt werden kann. Das trifft auch dann zu, wenn der Abtransport mit unverhältnismäßig hohen Kosten (Demontage, Transport, erneute Montage, Wertverlust) verbunden wäre (vgl. VwGH 24.6.1960, 2464/59; 5.10.1962, 0589/62; 21.9.2006, 2006/15/0156 etc.) bzw. wenn die "Abtragung" und der Wiederaufbau des Bauwerkes an einem anderen Ort der allgemeinen Lebenserfahrung widerspricht (VwGH 24.5.2012, 2009/15/0171).

Bodis/Hammerl weisen zurecht darauf hin, dass die Verwaltungsübung dem Grundstücksbegriff eine (vierte) Kategorie von Wirtschaftsgütern zuordnet, die "nach der Verkehrsauffassung mit Grund und Boden, Gebäuden oder grundstücksgleichen Rechten derart in einem engen Nutzungs- und Funktionszusammenhang stehen, dass sie die Nutzung des Grundstücks ermöglichen oder verbessern und daher nicht eigenständig übertragen werden können oder regelmäßig im Rahmen eines Veräußerungsgeschäftes mitübertragen werden" (vgl. EStR 2000 Rz 5039 und 6621). Darunter sollen Brücken, (Forst-)Wege, Zäune, Bewässerungseinrichtungen, Uferschutzanlagen und Teiche (Rz 5039), Parkplätze, Wege, Wegerechte an fremden Grundstücken und ähnliche Grunddienstbarkeiten, Brücken, Schwimmbecken und -teiche und Biotope, Geländegestaltungen, Drainagen, Wehranlagen, gemauerte Essplätze, Gartenlauben und -häuschen fallen (Rz 6621).

Letztere Rz führt - entgegen den ErläutRV - aus, dies gelte auch, wenn derartige Wirtschaftsgüter steuerlich ein von Grund und Boden getrenntes selbständiges Wirtschaftsgut darstellen und bei Nutzung zur Einkunftserzielung einer gesonderten Absetzung für Abnutzung zugänglich sind.

Die beiden Autoren üben daran Kritik und bezeichnen dies unter Hinweis auf Leitner in Urtz, Immobiliensteuer2, 58 als überschießend (Bodis/Hammerl in Doralt/Kirchmayr/Mayr/Zorn, EStG17, § 30 Tz 55 ff). Die steuerlich autonome Definition des Grundstücksbegriffes nehme eben keine Rücksicht darauf, ob Wirtschaftsgüter aufgrund eines "Nutzungs- oder Funktionszusammenhangs" zivilrechtlich als Zugehör des Grund und Bodens eingestuft werden. Weder nach dem Gesetzeswortlaut noch nach den Gesetzesmaterialien sei eine gesetzgeberische Absicht erkennbar, die gesetzliche Aufzählung als demonstrativ anzusehen und damit weitere Grundstücksbestandteile - wie etwa das zivilrechtliche Zugehör - darunter zu subsumieren. In den Materialien zum 1. StabG 2012 werde sogar explizit Gegenteiliges festgehalten. Nach Ansicht dieser Autoren würde die Erfassung sonstiger, mit anderen Grundstücksbestandteilen im engen Nutzungs- und Funktionszusammenhang stehender Wirtschaftsgüter einer expliziten gesetzlichen Regelung bedürfen. Zu diesem Schluss kommt auch Unger in Wiesner/Grabner/Wanke, EStG § 30 (Stand 1.7.2016) Anm 5 unter Hinweis auf die Materialien.

Bei der Beurteilung, ob einzelne Gegenstände als Teil eines Gebäudes gelten oder wie bewegliche Wirtschaftsgüter zu behandeln sind, kommt es nach den allgemeinen ertragsteuerlichen Regeln darauf an, ob die Gegenstände nach den Grundsätzen über die Bilanzierung selbständig bewertbare Wirtschaftsgüter sind oder nicht. Einbaumöbel (zu Einbauküchen Mayr in Doralt/Kirchmayr/Mayr/Zorn, EStG13, § 6 Tz 9 unter Hinweis auf BFH, BStBl 1990 II 514) sowie Decken und Wandverkleidungen aus Holz (vgl. auch VwGH 5.9.2012, 2010/15/0002) können in wirtschaftlicher Betrachtungsweise und nach der Verkehrsauffassung dementsprechend technisch vom Gebäude (der Gebäudesubstanz) getrennt werden; sie dienen auch einem besonderen Zweck, nämlich der Wohnlichmachung der Räume. Daher sind sie als selbständig bewertbare bewegliche Wirtschaftsgüter zu behandeln und sind keine Bestandteile des Gebäudes, sondern eigenständig abschreibbare Wirtschaftsgüter (vgl. VwGH 1.3.1983, 82/14/0156). Auch Einfriedungen und (Außen)Schwimmbecken sind von Gebäuden trennbare Wirtschaftsgüter (vgl. Quantschnigg/Schuch, EStG, § 8 Tz 7.3). Das gilt auch für Aufschließungswege und Straßen (VwGH 15.2.1983, 82/14/0067; 9.6.1986, 84/15/0128), Fahrbahnen und Platzbefestigungen bzw. Parkplätze etc. (vgl. Quantschnigg/Schuch, EStG, § 6 Tz 11 und § 7 Tz 46). Ausschlaggebend soll im Zweifel sein, ob dem einzelnen Teil bei einer allfälligen Veräußerung eine besonders ins Gewicht fallende Selbständigkeit zugebilligt würde (vgl. VwGH 24.2.1982, 13/2471/80 und 82/13/0021).

Das Bundesfinanzgericht hält diese Beurteilung für überzeugend und schließt sich ihr an, auch wenn sie bislang vom Verwaltungsgerichtshof nicht überprüft wurde (zur Revisionszulassung siehe Pkt. 6).

Ertragsteuerlich selbständig bewertbare Wirtschaftsgüter, die weder Grund und Boden noch Gebäude oder grundstücksgleiche Rechte sind, sind im Rahmen der privaten Grundstücksveräußerung (§ 30 EStG 1988) nicht steuerpflichtig (z.B. Einbauküchen, Decken und Wandverkleidungen, Einfriedungen, (Außen)Schwimmbecken, Aufschließungswege, Fahrbahnen und Platzbefestigungen bzw. Parkplätze).

3.1.5. Zuordnung zu Grund und Boden sowie Gebäude

Nach ständiger Rechtsprechung des Verwaltungsgerichtshofes hat die Aufteilung des (Gesamt)Kaufpreises einer bebauten Liegenschaft nach streng objektiven Maßstäben zu erfolgen. Dazu ist der Verkehrswert des bloßen Grund und Bodens einerseits und des Gebäudes andererseits zu schätzen und der Kaufpreis im Verhältnis dieser Werte aufzuteilen (Methode des Sachwertverhältnisses; Hinweis auf VwGH 19.12.2013, 2012/15/0033 mit weiteren Nachweisen). Erfolgt die Veräußerung zu einem Gesamtkaufpreis, der den Verkehrswert erheblich überschreitet, ist der Gesamtverkaufspreis im Verhältnis der Verkehrswerte von Grund und Boden sowie Gebäude aufzuteilen. Diese Aufteilungsmethode gilt auch für die Zuordnung der von Befreiungsbestimmungen betroffenen Teile einer Gesamtveräußerung (vgl. VwGH 28.5.2015, 2012/15/0104; 16.9.2015, Ro 2014/13/0008).

Die Differenzmethode, bei der nach Feststellung des Wertes von Grund und Boden der Gebäudewert als "Restgröße" ermittelt wird, kann nur in jenen Fällen zu einem wirklichkeitsnahen Ergebnis führen, in denen der Wert von Grund und Boden (unter Berücksichtigung des wertbeeinflussenden Umstandes der Bebauung) unbedenklich festgestellt werden kann und überdies der tatsächliche gesamte Kaufpreis für die bebaute Liegenschaft weitestgehend ihrem Verkehrswert entspricht (vgl. VwGH 19.12.2013, 2012/15/0033).

4. Beweiswürdigung und rechtliche Subsumtion

4.1. Beweiswürdigung

Gem. § 167 Abs. 2 BAO haben die Abgabenbehörde und das Bundesfinanzgericht unter sorgfältiger Berücksichtigung der Ergebnisse des Abgabenverfahrens nach freier Überzeugung zu beurteilen, ob eine Tatsache als erwiesen anzunehmen ist oder nicht. Nach der ständigen Judikatur des VwGH zu § 167 Abs. 2 BAO genügt es dabei, von mehreren Möglichkeiten jene als erwiesen anzunehmen, die gegenüber allen anderen Möglichkeiten eine überragende Wahrscheinlichkeit oder gar die Gewissheit für sich hat und alle anderen Möglichkeiten absolut oder mit Wahrscheinlichkeit ausschließt oder zumindest weniger wahrscheinlich erscheinen lässt. Daran hat sich durch die Verwaltungsgerichtsbarkeitsreform nichts geändert (vgl. VwGH 27.2.2019, Ra 2017/15/0015 unter Hinweis auf VwGH 30.5.2017, Ra 2016/16/0087; 31.5.2017, Ro 2014/13/0025 und Ro 2014/13/0044).

Das Bundesfinanzgericht hat - wie auch das Finanzamt - die abgabepflichtigen Fälle zu erforschen und von Amts wegen die tatsächlichen und rechtlichen Verhältnisse zu ermitteln, die für die Abgabepflicht und die Erhebung der Abgaben wesentlich sind. Den Parteien ist Gelegenheit zur Geltendmachung ihrer Rechte und rechtlichen Interessen zu geben (§ 115 BAO in Verbindung mit § 2a BAO).

Mit BGBl. I Nr. 136/2017 wurde in Umsetzung der bisherigen Judikatur auch gesetzlich verankert, dass die Ermittlungspflicht durch eine erhöhte Mitwirkungspflicht des Abgabepflichtigen, wie beispielsweise bei Auslandssachverhalten, eingeschränkt wird.

Nach den Gesetzesmaterialien (ErläutRV 1660 BlgNR 25. GP 24) trifft dies etwa dann zu, wenn nach der Lage des Falles nur der Abgabepflichtige Angaben zum Sachverhalt machen kann und wenn der Abgabepflichtige Begünstigungen oder Befreiungen in Anspruch nehmen möchte. Durch das Wort "beispielsweise" sollte dabei klargestellt werden, dass nicht nur bei Auslandssachverhalten eine erhöhte Mitwirkungspflicht des Abgabepflichtigen besteht. In Fällen der erhöhten Mitwirkungspflicht liegt es primär am Abgabepflichtigen, alle relevanten Sachverhaltselemente so zu dokumentieren, dass sie für die Abgabenbehörde nachvollziehbar sind.

Eine Verletzung der erhöhten Mitwirkungspflicht des Abgabepflichtigen hat zur Folge, dass die Verpflichtung von Abgabenbehörde bzw. Verwaltungsgericht endet, den Sachverhalt über das von ihr aufgrund einer ordentlich durchgeführten Ermittlung zu prüfen und sie den so ermittelten Sachverhalt als erwiesen annehmen darf.

Schon bisher wies Ritz zu Recht darauf hin (Ritz, BAO5, § 115 Tz 13), dass den Bf. auch dann eine erhöhte Mitwirkungspflicht trifft, wenn ungewöhnliche Verhältnisse vorliegen (vgl. VwGH 28.5.2002, 97/14/0053; 9.9.2004, 99/15/0250; 13.9.2006, 2002/13/0091; 25.6.2007, 2004/17/0105), die nur er aufklären kann, oder wenn seine Behauptungen mit den Erfahrungen des täglichen Lebens in Widerspruch stehen (VwGH 22.1.1992, 90/13/0200; 7.6.2001, 95/15/0049; 30.9.2004, 2004/16/0061). Im Hinblick auf seine eigene Nähe zum Beweisthema hat der Beschwerdeführer von sich aus nachzuweisen oder zumindest glaubhaft zu machen, dass sie - entgegen allgemeinen Lebenserfahrung - die steuerliche Sphäre betreffen (vgl. etwa VwGH 22.2.07, 2006/14/0020).

Es entspricht nach der ständigen Rechtsprechung des Verwaltungsgerichtshofes der Lebenserfahrung, dass Angaben bei der ersten Vernehmung der Wahrheit in aller Regel am nächsten kommen (vgl. z.B. VwGH 25.11.1992, 91/13/0030; 31.10.1991, 90/16/0176). Das trifft auch auf die Angaben in den ersten Schriftsätzen zu.

4.2. Hauptwohnsitzbefreiung

Unstrittig ist hier, dass das veräußerte Grundstück bzw. Gebäude nicht seit der Anschaffung bzw. Errichtung durchgehend mehr als zwei Jahre als Hauptwohnsitz gedient hat. Der erste Befreiungstatbestand scheidet deshalb hier von vornherein aus.

Unstrittig ist auch, dass in den letzten Jahren vor der Veräußerung eine Hauptwohnsitznutzung gegeben war. Zu beurteilen bleibt, ob dies innerhalb der letzten zehn Jahre vor der Veräußerung mindestens fünf Jahre durchgehend der Fall war. In freier Beweiswürdigung kommt das Bundesfinanzgericht zum Schluss, dass das nicht der Fall war. Ausschlaggeben dafür war:

Die Beurteilung des Hauptwohnsitzes erfordert die Erhebung und anschließende Würdigung der persönlichen Lebensumstände der Bf., die nur die Bf. selbst kennt, nicht aber die Abgabenbehörde oder das erkennende Gericht. Da die (amtswegigen) Ermittlungsmöglichkeiten des Verwaltungsgerichtes hier stark eingeschränkt sind, trifft dabei die Bf. eine erhöhte Behauptungs- und Mitwirkungsverpflichtung. Dabei gelang es ihr nicht, überzeugende Argumente und Beweismittel dafür vorzubringen, dass sie den Mittelpunkt ihrer Lebensinteressen tatsächlich schon vor 2013 nach Ort_A verlagerte.

Im Gegenteil führte die schon damals steuerlich vertretene Bf. noch in der Beschwerde wörtlich aus, sie habe ihren Hauptwohnsitz am 19. September 2013 in der gegenständlichen Liegenschaft begründet. Sie habe aufgrund ihres Engagements im Ort_A Ski- und Golfsport und die familiären Beziehungen zur Familie ihres Sohnes (ebenfalls mit Hauptwohnsitz in Ort_A) ein persönliches Naheverhältnis zu Ort_A und deshalb auch ihren Lebensmittelpunkt dorthin verlagert. Sie verfüge seit Jahren über eine Skisaisonkarte der örtlichen Bergbahnen, benutze diese mehr als regelmäßig und verbringe viel Zeit mit ihren Enkelkindern beim Schifahren. Daneben sie sie vor allem im Golfsport tätig und nutze die Trainingsmöglichkeiten zur Vorbereitung auf Golfturniere (wöchentliche Trainingszeiten). An vereinzelten Tagen halte sie sich auch in Wien auf. Diese Argumentation änderte die Bf. trotz Vorhaltung im Erstbescheid und in der Beschwerdevorentscheidung auch im Vorlageantrag nicht. Das ließ den klaren Schluss zu, dass der Hauptwohnsitz nicht vor 2013 nach Ort_A verlagert wurde.

Selbst nach dem Hinweis des Bundesfinanzgerichts, es sei damit unbestritten, dass die Verlagerung des Mittelpunktes der Lebensinteressen nach Ort_A erst mit 19. September 2013 erfolgte, räumte die steuerliche Vertreterin im Schreiben vom 17. Oktober 2018 ein, der genaue Mittelpunkt der Lebensinteressen ihrer Klientin lasse sich schwer ermitteln, da sie gemeinsam mit ihrem (verstorbenen) Ehemann viel Zeit in und um Ort_A sowie in Wien verbracht hätte.

Erstmals mit diesem Schriftsatz wurde allerdings vorgebracht, die Freizeitwohnsitz-Widmung des strittigen Gebäudes sei schon ab der Emeritierung ihres Gatten (1999) wie eine Hauptwohnsitz-Widmung genutzt worden, da die Wohnung in Wien wesentlich kleiner (gewesen) sei als das Haus in Ort_A. Ihr Gatte sei auch nach dessen Tod (2003) in Ort_A aufgebahrt und verabschiedet worden und auch mit ihrem neuen Lebenspartner sei sie viel in Ort_A (Golf, Ski). Der Sitz der GMBH sei zwar in Wien, sie müsse aber keine Geschäftszeiten einhalten und sämtliche Geschäftstätigkeiten würden per Telefon oder E-Mail erledigt. Konkret bezog sich dieses Vorbringen allerdings vor allem auf die Zeit bis 2003 und blieb darüber hinaus wenig konkret.

Die Bf. verwies wies zwar nochmals darauf, dass sie seit Jahren über eine Skisaisonkarte der örtlichen Bergbahnen verfüge und viel Zeit mit ihren Enkelkindern beim Schifahren verbringe. Auch über ausdrückliche Aufforderung durch das Bundesfinanzgericht, Nachweise für ihr "Engagement im Ski- und Golfsport" (Terminus aus der Beschwerde) vorzulegen, brachte sie allerdings nur Ausdrucke von Saisonkarten der Ort_A Bergbahnen für 2013/14 bis 2017/18 für sie und ihren Lebensgefährten bei und verwies darauf, sie sei "seit 2004 in Ort_A mit ihrem Lebenspartner im Golfsport unterwegs". Sie sei Golfmitglied, nehme an vielen Turnieren im Tiroler Raum teil und sei auch Gründungsmitglied des KULTURVEREINS. Eine taggenaue Zuordnung ihrer Anwesenheitszeiten könne aus vorgelegten Kalendereintragungen abgelesen werden. Die dazu vorgelegten Kopien handschriftlicher Aufzeichnungen beschränkten sich allerdings auf die Zeit von 2014 bis 2016.

Unrichtig ist die ursprüngliche Behauptung der Bf., ihr Sohn (bzw. dessen Familie) habe den Hauptwohnsitz in Ort_A gehabt. Über Vorhaltung durch das Bundesfinanzgericht, dass sich der Hauptwohnsitz des Sohnes und dessen Familie seinen Recherchen zufolge erst seit 2015 in Ort_A befand, räumte sie ein, er sei in Ort_HHHH und Ort_GGGG berufstätig gewesen und seine Familie habe im Raum Ort_HHHH gelebt. Die Kontakte hätten "häufig am Wochenende" in Ort_A stattgefunden. Sie räumte auch ein, das Gebäude sei als Einfamilienhaus für zwei Generationen baulich nicht geeignet gewesen. Damit war eine solche Nahebeziehung zumindest für die Zeit vor 2013 nicht glaubwürdig.

Es ist zwar richtig, dass die Hauptwohnsitzbefreiung nicht an melderechtliche Vorschriften anknüpft, dennoch hat diese Indizienwirkung. Dies umso mehr, als die Bf. melderechtlich nicht nur mit einem "Nebenwohnsitz" erfasst war, sondern für diese Zeit auch die Tiroler Freizeitwohnsitzpauschale abführte. Diese Abgabe fällt nur an, wenn der Wohnsitz eben nicht der Befriedigung eines mit dem Mittelpunkt der Lebensinteressen verbundenen Wohnbedürfnisses dient. Die Tatsache, dass die Bf. trotz ausdrücklicher Aufforderung zur Stellungnahme (Anforderung 2 des Beschlusses vom 12. Februar 2019) dafür eine Erklärung schuldig blieb, kann nur so gewürdigt werden, dass bis 2013 in diesem Objekt tatsächlich kein Mittelpunkt der Lebensinteressen bestand. Es ist äußerst ungewöhnlich und widerspricht jeder Lebenserfahrung, dass jemand eine solche Abgabe freiwillig abführt, ohne dazu verpflichtet zu sein. Es muss deshalb vom Vorliegen eines reinen Freizeitwohnsitzes bis 2013 ausgegangen werden.

In diese Richtung deutet auch die Tatsache, dass die Bf. ihr Fahrzeug im Streitzeitraum in Wien polizeilich anmeldete (Kennzeichen W-####X) und dass auf sie in Ort_A erstmals 2015 ein Fahrzeug zugelassen wurde (Bezirk-####Z).

Ähnlich verhält es sich mit den Meldedaten ihres Lebensgefährten, der in Ort_A überhaupt nicht gemeldet war, obwohl die Bf. angab, dass er sie seit 2004 dauernd begleitete. Bei der Nutzung dieses Wohnsitzes als Mittelpunkt der Lebensinteressen hätten sich die Anwesenheiten des Lebensgefährten wohl so verdichtet, dass auch er sich anmelden hätte müssen. Dieser verfügte weiters seit 2015 unbestrittenermaßen in Wien über das gemeinsame Gebrauchsrecht an der Wohnung der Bf., nicht aber über eine Berechtigung in Ort_A. Das deutet darauf hin, dass auch der Lebensgefährte eine große persönliche Nähe zu Wien hatte, die von der Bf. trotz Vorhaltung durch das Verwaltungsgericht nicht widerlegt wurde.

Zusammenfassend ist also in freier Beweiswürdigung festzustellen, dass es der Bf. nicht gelang, ihren Mittelpunkt der Lebensinteressen in Ort_A für die Zeit vor 2013 entgegen ihren offiziellen Meldungen (ZMR, Fahrzeugzulassung, Freizeitwohnsitzabgabe) so zu untermauern, dass ihm eine überwiegende Wahrscheinlichkeit zukommt. Im Rahmen der erhöhten Mitwirkungspflicht wäre es an ihr gelegen gewesen, für die Zeitspanne von fünf Jahren vor Mai 2016 Beweismittel vorzulegen und stichhaltige Behauptungen vorzubringen, die für den Mittelpunkt sprechen würden.

Die Vorbringen der Bf. beschränkten sich im Wesentlichen auf die Jahre ab 2013, blieben ansonsten vage Angaben und erwiesen sich teilweise auch als unrichtig (Hauptwohnsitz des Sohnes etc.). Die bloße Tatsache, dass sie dem Ski- und Golfsport in Ort_A nachkam, stellt in diesem Zusammenhang insofern kein überzeugendes Argument dar, als dies auch auf viele Personen zutrifft, die im bekannten Zweitwohnsitzort Ort_A ihre Freizeit verbringen, ohne den Mittelpunkt der Lebensinteressen dort zu haben. Die Saisonkartenkäufe und Anwesenheitszeiten wurden erst ab 2013 bzw. 2014 untermauert.

Angemerkt werden darf, dass daran auch die Umstände in Jahren außerhalb der hier relevanten Zehnjahresfrist (und damit vor 2006) nichts zu ändern vermögen, muss der Hauptwohnsitz doch innerhalb dieser Zeit mindestens fünf Jahre durchgehend bestehen.

Dazu kommt, dass sich die ersten Angaben der Bf., die der Wahrheit in aller Regel am nächsten kommen, hier darauf beschränkten, den Hauptwohnsitz für die Zeit ab September 2013 zu schildern. Die erkennbare Ausdehnung auf die Jahre davor erfolgte trotz Vorhaltungen im bekämpften Bescheid und in der Beschwerdevorentscheidung erst im Verfahren vor dem Bundesfinanzgericht. Ihnen kommt auch aus diesem Grunde eine verminderte Glaubwürdigkeit zu.

4.3. Herstellerbefreiung

Unstrittig ist, dass die Bf. das Gebäude im Zeitraum 1989/90 als Hälfteeigentümerin errichtete bzw. errichten ließ, dass sie dabei als Bauherrin auftrat und die entsprechenden Errichterrisiken trug.

Daraus ergibt sich klar, dass der Bf. die Herstellerbefreiung für den anteilig von ihr errichteten Gebäudeteil zusteht.

Anders verhält sich das mit dem 2003 im Erbweg erworbenen Grundstücksanteil (1/6 bzw. 16,67%). Für diesen Teil fungierte ihr verstorbener Gatte als Bauherr und die Bf. war (nur) Rechtsnachfolgerin. Ihr persönlich steht deshalb diese Begünstigung nicht zu.

4.4. Zuordnung des Gesamtkaufpreises zu den einzelnen Teilen

Wie oben schon dargestellt, schließt sich das Bundesfinanzgericht der Literaturmeinung an, dass nur Grund und Boden sowie Gebäude in die Besteuerung mit einzubeziehen sind, nicht aber - wie hier - die im Gutachten vom 17. Dezember 2013 unter dem Punkt "Zubehör" und "Außenanlagen" genannten Wirtschaftsgüter (Küche, Decken- und Wandverbau, Terrasse (Granitplatten), Kopfsteinpflaster im Einfahrts- und Eingangsbereich, überdachter Freisitz mit Kamin und Außenpool inkl. Technikeinrichtung). Die Frage, ob es sich beim "Gartenhaus" um ein Gebäude handelt, kann aufgrund seines geringen Wertes (im Gutachten EUR 900,00) in Anbetracht des hohen Gesamtkaufpreises vernachlässigt werden (ca. 0,015%).

Unbestrittenermaßen weicht hier der Gesamtveräußerungspreis gravierend vom Verkehrswert ab, der kurz vorher in einem unbedenklichen und auch zwischen den Verfahrensparteien unumstrittenen Verfahren gutachterlich festgestellt wurde. Er kann mit großer Genauigkeit an den Veräußerungsstichtag angepasst werden. Die Bf. brachte weder vor, dass sich die tatsächlichen Verhältnisse seit 2013 geändert hätten, noch enthalten die Akten Hinweise auf Investitionen oder ähnliches. Da sich die Verfahrensparteien in Übereistimmung mit der Aktenlage grundsätzlich einig über die Höhe des 2016 regulär üblichen Kaufpreises von Grund und Boden (EUR 3.000,00 m²) und damit über dessen Entwicklung sind, konnte auch diese Adaptierung bedenkenlos durchgeführt werden.

Die Verteilung des Gesamtkaufpreises auf die Teile hat damit der diesbezüglichen Judikatur entsprechend unter Beachtung der Verkehrswerte zu erfolgen. Die Abweichung des tatsächlichen Kaufpreises ist damit den einzelnen Teilen (Grund und Boden, Gebäude und selbstständig bewertbares Zubehör/Außenanlagen) aliquot zuzuordnen.

Die Methode und tatsächliche Durchführung der Adaptierung des Gutachtens durch das Bundesfinanzgericht wurde den Verfahrensparteien mit Beschluss vom 12. Februar 2019 zur Kenntnis gebracht und blieb im Kern unbeanstandet (siehe oben). Mit Schreiben vom 25. März 2019 legte die Bf. auch die ersten fünf Seiten des Gutachtens vor. Daraus geht hervor, dass der Bewertungsstichtag nicht im Dezember 2013 liegt, sondern mit 11. Juni 2013 fixiert wurde. Zudem wiesen FA wie auch die Bf. selbst darauf hin, dass der übliche Kaufpreis/m² im Jahr 2016 bei EUR 3.000,00 lag.

- Dieser von beiden Verfahrensparteien vorgebrachte und unbedenkliche Grundstückspreis von EUR 3.000,00/m² war entsprechend dem Gutachten anzupassen und mangels voll ausgeschöpfter Bebauung sowie aufgrund einer dinglichen Belastung (Punkt III.3.1.7 des Gutachtens) um 15% zu reduzieren. Dies unterblieb im Berechnungsvorschlag des FA (Anlage A zum Beschluss vom 12. Februar 2019). Zum Ansatz kommen damit EUR 2.550,00/m².

- Auch die Adaptierung der Baukosten (Baukostenindex) war entsprechend richtig zu stellen. Der Baukostenindex 2010 betrug für den Wohn- und Siedlungsbau (Gesamtbaukosten) im Juni 2013 106,70 und im Mai 2016 110,50.

- Da das aufgezählte Zubehör sowie die Außenanlagen nicht zum Grundstück zählen (siehe oben), war auch diese Zuordnung entsprechend zu verfeinern. Der Ansatz dieser Positionen erfolgte zur Anpassung an zwischenzeitige Preiserhöhungen und um Unschärfen abzufedern aufgerundet mit insgesamt EUR 105.000,00.

Die rechnerische Darstellung der Ermittlung der entsprechenden Anteile zur Aufteilung des Gesamtkaufpreises findet sich in der Anlage A zu diesem Erkenntnis. Daraus ergibt sich der auf die Bf. entfallende 2/3-Anteil des Grund und Bodens mit EUR 6.225.233,00 (88,93%), der des Gebäudes mit etwa EUR 658.726,00 (9,41%) und der der Außenanlagen und des Zubehörs mit etwa EUR 116.040,00 (1,66%).

Die Steuerpflicht des § 30 EStG 1988 erstreckt sich auf

- den vollen Anteil des Grund und Bodens sowie

- auf den 2003 unentgeltlich erworbenen 1/6-Anteil am (vom 2003 verstorbenen Gatten gemeinsam mit der Bf. errichteten) Gebäude (16,67%).

Der steuerpflichtige Kaufpreisanteil beträgt damit gerundet EUR 6.390.000.

Unter Berücksichtigung pauschaler Anschaffungskosten von 86% und eines Steuersatzes von 30% beträgt die Einkommensteuer deshalb EUR 268.380,00 (4,2%).

5. Mündliche Verhandlung, Erörterung

Über die Beschwerde hat - soweit hier relevant - eine mündliche Verhandlung stattzufinden, wenn es in der Beschwerde bzw. im Vorlageantrag beantragt wird oder wenn es der Einzelrichter bzw. der Berichterstatter für erforderlich hält (§ 274 Abs. 1 BAO). Wurde kein Antrag auf mündliche Verhandlung gestellt, hat der Beschwerdeführer keinen Anspruch darauf. Dieser Antrag kann nicht in einem späteren Schriftsatz nachgeholt werden (vgl. Ritz, BAO6, § 274 Tz 3 unter Hinweis auf VwGH 17.5.2006, 2004/14/0102; 17.10.2007, 2006/13/0069; 21.12.2011, 2008/13/0098, 0188; 27.6.2012, 2008/13/0148). Die Bf. beantragte keine mündliche Verhandlung, weshalb diese schon deshalb unterbleiben konnte.

Gem. § 269 Abs. 3 BAO kann der Einzelrichter die Parteien zur Erörterung der Sach- und Rechtslage sowie zur Beilegung des Rechtsstreits laden. Ein Rechtsanspruch auf Durchführung einer solchen Erörterung besteht nicht (vgl. Ritz, BAO6, § 269 Tz 12 unter Hinweis auf ErläutAB 1128 BlgNR 21. GP , 13 sowie Ritz, RdW 2002, 504; Niedermaier, Finanzsenat, 170; VwGH 22.2.2007, 2005/14/0111; Fischerlehner, Abgabenverfahren 2, § 269 Anm 7).

Der Bf. wurden in diesem Verfahren die entscheidenden Themen wiederholt vorgehalten und es wurde ihr mehrmals schriftlich Gelegenheit zur Stellungnahme bzw. Gegenäußerung geboten (Beschwerdevorentscheidung, vorbereitende Telefonate mit der steuerlichen Vertretung, Beschlüsse des Bundesfinanzgerichts vom 27. August 2018 und 12. Februar 2019 etc.). Sie reagierte darauf mit entsprechenden Schriftsätzen.

Im letzten vom 25. März 2019 stellte sie nun einen Antrag auf mündliche Erörterung, begründete diesen aber nicht weiter und konkretisierte auch nicht, was Gegenstand dieser Erörterung sein soll.

Das Verwaltungsgericht vermag keinen Grund zu erkennen, warum eine solche Erörterung nach diesem umfangreichen Verfahren sinnvoll sein sollte. Der Bf. wurden alle verfahrensrelevanten Sachverhaltselemente zur Kenntnis gebracht und ihr wurde ausreichend Gelegenheit zu Wahrung des Parteiengehörs gegeben. Ihre sachverhaltsbezogenen Einwendungen wurden allesamt gewürdigt und in die Entscheidungsfindung mit einbezogen.

Auf eine Besichtigung des strittigen Grundstückes konnte schon deshalb verzichtet werden, weil dessen Beschaffenheit unstrittig ist. Strittig sind nur die Themenkomplexe "Mittelpunkt der Lebensinteressen" sowie "Aufteilung des Gesamtkaufpreises auf die einzelnen Teile der Liegenschaft". Zur Lösung beider Probleme hätte aufgrund der diesbezüglich einheitlichen Rechtsprechung des Verwaltungsgerichtshofes weder eine weitere Erörterung noch eine Besichtigung etwas beitragen können. Diese unterblieben deshalb.

6. Revision

Das Verwaltungsgericht hat im Spruch seines Erkenntnisses oder Beschlusses auszusprechen, ob die Revision gemäß Art. 133 Abs. 4 B-VG zulässig ist. Der Ausspruch ist kurz zu begründen (§ 25a Abs. 1 VwGG).

Gegen ein Erkenntnis des Verwaltungsgerichtes ist eine Revision zulässig, wenn sie von der Lösung einer Rechtsfrage abhängt, der grundsätzliche Bedeutung zukommt, insbesondere weil das Erkenntnis von der Rechtsprechung des Verwaltungsgerichtshofes abweicht, eine solche Rechtsprechung fehlt oder die zu lösende Rechtsfrage in der bisherigen Rechtsprechung des Verwaltungsgerichtshofes nicht einheitlich beantwortet wird (Art. 133 Abs. 4 B-VG).

Eine im Einzelfall vorgenommene, nicht als grob fehlerhaft erkennbare Beweiswürdigung wirft im Allgemeinen keine über den Einzelfall hinausgehende Rechtsfrage grundsätzlicher Bedeutung auf (vgl. VwGH 30.6.2015, Ra 2015/15/0028 mit weiteren Nachweisen).

Nicht abschließend höchstgerichtlich geklärt sind hier zwei Rechtsfragen:

- Nicht abschließend vom Verwaltungsgerichtshof geklärt ist zur 2016 gültigen Rechtslage, ob die Herstellerbefreiung auch einem Rechtsnachfolger zukommt, der das Gebäude unentgeltlich erwarb. Aus diesem Grund wurde schon in den Erkenntnissen BFG 1.3.2019, RV/7101841/2014 und BFG 22.11.2018, RV/5100552/2016 die Revision zugelassen, eine solche bislang aber noch nicht ergriffen.

- Rechtsprechung fehlt weiters zur Frage, ob zivilrechtliches Zugehör etc. (hier Einbauküche, Decken- und Wandverbau, Terrasse (Granitplatten), Kopfsteinpflaster im Einfahrts- und Eingangsbereich, überdachter Freisitz mit Kamin, Außenpool inkl. Technikeinrichtung) in die Grundstücksveräußerung gem. § 30 EStG 1988 mit einzubeziehen sind.

Damit liegen zwei Gründe vor, eine Revision zuzulassen.

Salzburg-Aigen, am 7. Mai 2019