3.1.6.6.1. Allgemeines

Als einbringungsfähige Kapitalanteile im Sinne des § 12 Abs. 2 Z 3 UmgrStG gelten Anteile an inländischen und vergleichbaren ausländischen Kapitalgesellschaften sowie an inländischen und vergleichbaren ausländischen Erwerbs- und Wirtschaftsgenossenschaften, die folgende Voraussetzungen erfüllen. Der Kapitalanteil umfasst:- mindestens ein Viertel des gesamten Nennkapitals (wesentliche Beteiligung) oder

- mindestens ein Viertel des rechnerischen Wertes der Gesamtanteile (wesentliche Beteiligung) oder

- weniger als ein Viertel des Nennkapitals, verschafft oder vergrößert aber der übernehmenden Körperschaft die Stimmrechtsmehrheit.

Gehört ein Kapitalanteil zum Vermögen einer vermögensverwaltenden Personengesellschaft (GesbR, OG oder KG), liegt in steuerlicher Sicht eine Miteigentumsgemeinschaft am Anteil vor. Einbringender ist in diesem Fall nicht die Personengesellschaft, sondern der einzelne Gesellschafter als Miteigentümer des Kapitalanteils. Der einzelne Gesellschafter muss daher die quantitativen oder qualitativen Erfordernisse des § 12 Abs. 2 Z 3 UmgrStG erfüllen (siehe dazu auch Rz 718).

Beispiel:

An der GmbH-X sind A mit 5%, B mit 10% und C mit 12% beteiligt. Da diese Anteile nicht zum begünstigten Vermögen im Sinne des § 12 Abs. 2 Z 3 UmgrStG gehören, gründen A, B und C eine vermögensverwaltende Personengesellschaft, auf die die Anteile übertragen werden. Ungeachtet der nunmehr von der Personengesellschaft gehaltenen 27-prozentigen Beteiligung an der GmbH-X ist eine unter Art. III UmgrStG fallende Einbringung nicht möglich, wenn die den drei Gesellschaftern weiterhin zuzurechnenden Anteile nicht bei der übernehmenden Körperschaft zu einer Erlangung oder Erweiterung der Stimmrechtsmehrheit führen (Rz 732 dritter Bulletpoint).

Auch wenn die Körperschaft öffentlichen Rechts im Sinne des Vorabsatzes nicht steuerhängige Kapitalanteile einbringt, fällt diese Einbringung unter Art. III UmgrStG. Das mit einer Buchwerteinbringung grundsätzlich verbundene Erfordernis der Verdoppelung der Steuerhängigkeit der stillen Reserven (Steuerhängigkeit bei der übernehmenden Körperschaft im Betriebsvermögen und beim Einbringenden im Anteilswert) hat insoweit keine Geltung. Siehe dazu Rz 938.

3.1.6.6.2. Wesentliche Beteiligung

Da das Gesetz nicht nur auf das Beteiligungsausmaß am Nominalkapital abstellt, sondern auch Anteile anspricht, die eine zumindest 25-prozentige Beteiligung am rechnerischen Wert der Gesamtanteile umfassen, sind nicht nur die Anteile am Grund- bzw. Stammkapital von Kapitalgesellschaften im engeren Sinn einbringungsfähig, sondern auch Anteile an Erwerbs- und Wirtschaftsgenossenschaften (Betrag der Geschäftsanteile) und darüber hinaus auch so genannte Surrogatkapitalanteile (Substanzgenussrechte und Partizipationskapitalanteile im Sinne des § 8 Abs. 3 Z 1 KStG 1988, siehe KStR 2013 Rz 557 und Rz 558). Kapitalanteile und Anteile am Surrogatkapital können voneinander unabhängig eingebracht werden.Umfasst sind auch Beteiligungen an ausländischen Gesellschaften, die den inländischen vergleichbar sind, jedenfalls aber an EU-Gesellschaften im Sinne des Art. 3 Richtlinie 2009/133/EG des Rates vom 19. Oktober 2009 über das gemeinsame Steuersystem für Fusionen, Spaltungen, Abspaltungen, die Einbringung von Unternehmensteilen und den Austausch von Anteilen, die Gesellschaften verschiedener Mitgliedstaaten betreffen, sowie für die Verlegung des Sitzes einer Europäischen Gesellschaft oder einer Europäischen Genossenschaft von einem Mitgliedstaat in einen anderen Mitgliedstaat (ABl. Nr. L 310 vom 25.11.2009 S. 34) "Fusionsrichtlinie" (siehe Anlage zum UmgrStG).Der Begriff "rechnerischer Wert" ist dahingehend auszulegen, dass die 25-prozentige Anteilsquote von der Gesamtsumme des Nennkapitals (Grund- oder Stammkapital) und des Surrogatkapitals berechnet wird.Anteile einer ausländischen Tochtergesellschaft an ihrer Muttergesellschaft ("Kreisbeteiligung") sind bei der Berechnung des Nennkapitals und der Berechnung des rechnerischen Wertes zu berücksichtigen (siehe in diesem Sinne zu eigenen Anteilen für Zwecke des § 10 KStG 1988 KStR 2013 Rz 1206 f).

Folgende Einbringungsvarianten sind daher denkbar:- Einbringung einer mindestens 25-prozentigen Nominalkapitalbeteiligung unabhängig vom Umfang eines zusätzlich bestehen Surrogatkapitals und des damit verbundenen rechnerischen Wertes des Gesamtkapitals

- Einbringung eines mindestens 25-prozentigen Surrogatkapitalanteiles am rechnerischen Wert des Gesamtkapitales (also Nominalkapital und Surrogatkapital)

- Einbringung einer 25% nicht erreichenden Nominalkapitalbeteiligung und einer Surrogatkapitalbeteiligung an der gleichen Körperschaft, die gemeinsam einen mindestens 25-prozentigen Anteil am rechnerischen Wert des Gesamtkapitals ergeben.

Beispiel:

Das Grundkapital der X-AG beträgt € 100.000. A hält 10% der Aktien und besitzt Substanzgenussrechte im Nominale von € 20.000. Weitere Genussrechtsinhaber sind nicht vorhanden. A bringt zum 31.12.08 seine Aktien sowie die Genussrechte in die ihm gehörende A-GmbH ein, die bis dato keine Aktien an der X-AG hält.

Der rechnerische Wert der eingebrachten Aktien und des Substanzgenussrechtes muss 25% des Gesamtkapitals der X-AG betragen:

10% der Aktien | = 8,33% des Gesamtkapitals (10.000/120.000) |

100% der Genussrechte | = 16,67% des Gesamtkapitals (20.000/120.000) |

25% des Gesamtkapitals, dh. die Einbringung fällt unter Art. III UmgrStG |

3.1.6.6.3. Stimmrechtsmehrheit

Einbringungsfähig sind auch Kapitalanteile, die der übernehmenden Körperschaft unmittelbar die Stimmrechtsmehrheit an einer Zielgesellschaft verschaffen oder diese erweitern. Der Erwerb oder die Erweiterung der Stimmrechte ist quantitativ zu verstehen. Unbeachtlich ist, wenn für Gesellschafterbeschlüsse in der Zielgesellschaft höhere Mehrheitserfordernisse bestehen. Folgende Fälle sind denkbar:- Die übernehmende Körperschaft ist ohne Stimmrechtsmehrheit an der Zielgesellschaft beteiligt und erlangt durch die Einbringung des zusätzlichen Anteils die Stimmrechtsmehrheit.

Beispiel:

Die übernehmende Körperschaft ist an der Zielgesellschaft mit 35% beteiligt und erlangt durch die Einbringung von zB 20% die Stimmrechtsmehrheit.

- Die übernehmende Körperschaft ist an der Zielgesellschaft mit Stimmrechtsmehrheit beteiligt und erweitert durch die Einbringung des zusätzlichen Anteils (zB auch einer einzigen Aktie) die Stimmrechtsmehrheit.

Beispiel:

Eine Körperschaft ist zu 70% an der Ziel-Aktiengesellschaft beteiligt und möchte sie übernehmen. Im Rahmen eines öffentlichen Angebots bietet sie die Übernahme weiterer Aktien gegen Gewährung von Anteilen an. Jegliche Anteilseinbringung, daher auch die Einbringung einer einzelnen Aktie, erweitert die Stimmrechtsmehrheit der übernehmenden Körperschaft an der Ziel-Aktiengesellschaft und stellt damit einen einbringungsfähigen Anteil dar.

- Die übernehmende Körperschaft ist nicht oder ohne Stimmrechtsmehrheit an der Zielgesellschaft beteiligt und erlangt oder erweitert dadurch die Stimmrechtsmehrheit, dass mehrere Anteilsinhaber der Zielgesellschaft ihre individuell gehaltenen Anteile in einem einheitlichen Vertragswerk auf ein und denselben Stichtag einbringen.

Beispiele:

a) Die übernehmende Körperschaft ist an der Zielgesellschaft nicht beteiligt. A, B, C und D sind jeweils zu 15% an der Zielgesellschaft beteiligt und bringen ihre Anteile gemeinsam zu einem Stichtag in die übernehmende Gesellschaft ein, sodass diese nach der Einbringung 60% der Anteile hält.

b) Die übernehmende Körperschaft ist an der Zielgesellschaft nicht beteiligt. A ist zu 35% (Variante: 60%) an der Zielgesellschaft beteiligt. B ist zu 20% an der Zielgesellschaft beteiligt. A und B bringen ihre Anteile gemeinsam zu einem Stichtag in die übernehmende Gesellschaft ein, sodass diese nach der Einbringung 55% (Variante: 80%) der Anteile hält.

c) Die übernehmende Körperschaft ist an der Zielgesellschaft mit 25% beteiligt und erlangt durch die gemeinsame Einbringung mehrerer Gesellschafter von zB in Summe 30% die Stimmrechtsmehrheit.

Besitzt eine ausländische Tochtergesellschaft eigene Anteile an der Muttergesellschaft ("Kreisbeteiligung"), ist für deren Berücksichtigung bei der Berechnung der Stimmrechtsmehrheit maßgeblich, ob die Anteile nach den jeweiligen ausländischen zivil(gesellschafts-)rechtlichen Bestimmungen Stimmrechte vermitteln.

§ 12 Abs. 2 Z 3 UmgrStG sagt im Zusammenhang mit der Einbringung von Minderheitsanteilen an sich nichts über den Zeitpunkt aus, ab dem die Mehrheit der Stimmrechte vermittelt oder erweitert werden kann. Die für den Einbringenden mit dieser Norm verbundene Rückwirkungsfiktion rechtfertigt die Annahme, dass auch bestehende Anteile der übernehmenden Körperschaft an der Zielgesellschaft der übernehmenden Körperschaft zum Einbringungsstichtag zurechenbar sein müssen, weil sich dies nach § 13 Abs. 2 UmgrStG auch für den (die) Einbringende(n) ergibt.Beispiel:

A möchte seinen

a) am 1.7.00

b) am 15.5.02

erworbenen 15%-Anteil an der B-GmbH zum 31.12.01 als Sacheinlage nach Art. III UmgrStG in die C-GmbH einbringen. Die C-GmbH hat einen 40-prozentigen Anteil an der B-GmbH erworben

c) am 1.12.01

d) am 1.3.02.

Eine Einbringung nach Art. III UmgrStG ist möglich im Falle

a) + c) zum 31.12.01

b) + c) frühestens zum 15.5.02

a) + d) frühestens zum 1.3.02

b) + d) frühestens zum 15.5.02.

3.1.6.6.4. Mitübertragung von Finanzierungsverbindlichkeiten

Neben einem Kapitalanteil können keine weiteren Wirtschaftsgüter eingebracht werden. Ausgenommen von diesem Ausschluss sind lediglich die Finanzierungsverbindlichkeiten für die Anschaffung der Kapitalanteile (Wahlrecht zur Mitübertragung oder Zurückbehaltung von Finanzierungsverbindlichkeiten). Wird in einem Einbringungsvertrag neben dem Kapitalanteil dennoch sonstiges Vermögen (zB eine Liegenschaft) miteingebracht, ist der Vorgang in einen unter Art. III UmgrStG fallenden Vorgang und einen unter den Tauschgrundsatz des § 6 Z 14 EStG 1988 fallenden Sacheinlagetatbestand zu trennen.Das Wahlrecht zur Mitübertragung von Finanzierungsverbindlichkeiten kommt lediglich zur Anwendung, wenn Kapitalanteile isoliert übertragen werden. Werden qualifizierte (teil-)betriebszugehörige Kapitalanteile im Rahmen einer (Teil-)Betriebseinbringung übertragen, ist das Wahlrecht zur Mitübertragung von Finanzierungsverbindlichkeiten hingegen nicht anzuwenden; diesfalls sind die allgemeinen Grundsätze zum Finanzierungszusammenhang gemäß § 16 Abs. 5 Z 4 UmgrStG zu beachten (VwGH 17.7.2019, Ro 2016/13/0018, zur Abspaltung eines betriebszugehörigen Kapitalanteils im Rahmen einer Teilbetriebsabspaltung; siehe dazu Rz 1665).

Soll die Anschaffungsverbindlichkeit miteingebracht werden, bedarf dies einer speziellen Regelung im Einbringungsvertrag. Das Wahlrecht der Miteinbeziehung der Finanzierungsverbindlichkeiten kann dahingehend ausgeübt werden, dass die gesamte (ausstehende) Verbindlichkeit, ein Teil davon oder nichts miteingebracht wird. Sollte von diesem Wahlrecht im Einbringungsvertrag nicht ausdrücklich Gebrauch gemacht werden, gilt die Verbindlichkeit aus der Anschaffung der Kapitalanteile als nicht miteingebracht. Diente eine Anschaffungsverbindlichkeit dem Erwerb mehrerer Kapitalanteile ("Sammelverbindlichkeit"), sollen aber nicht sämtliche dieser Kapitalanteile eingebracht werden, ist bei Ausübung des Wahlrechts zur Miteinbeziehung der Anschaffungsverbindlichkeit eine nachvollziehbare Zuordnung zu den übertragenen bzw. zurückbehaltenen Kapitalanteilen vorzunehmen. Die in § 16 Abs. 5 Z 3 UmgrStG geforderte zusammenhängende Behandlung von Aktivum und Passivum hat hier keine Bedeutung (siehe auch Rz 881), da sich einerseits § 16 Abs. 5 UmgrStG nicht auf die Einbringung von Kapitalanteilen bezieht und zudem § 12 Abs. 2 Z 3 UmgrStG als lex specialis vorgeht.Voraussetzung für die Berücksichtigung der Finanzierungsverbindlichkeit ist, dass diese mit der Anschaffung in unmittelbaren Zusammenhang steht. Später durchgeführte Umschuldungsmaßnahmen der ursprünglichen Finanzierungsschuld stehen der Einbringungsfähigkeit dieser Verbindlichkeiten nicht entgegen.Der Zinsaufwand für die fremdfinanzierte Anteilsanschaffung durch eine natürliche Person ist bis zur Einbringung nach § 20 Abs. 2 EStG 1988 vom Abzugsverbot betroffen und kann nach der Einbringung von der übernehmenden Körperschaft gemäß § 11 Abs. 1 Z 4 KStG 1988 als Betriebsausgabe geltend gemacht werden. Wird die Anschaffungsverbindlichkeit nicht mitübertragen, sondern zurückbehalten, besteht für diese Verbindlichkeit kein unmittelbarer Zusammenhang mehr mit der Anschaffung der eingebrachten Kapitalanteile. Bei Zugehörigkeit zum Betriebsvermögen ist der Zinsaufwand ab dem dem Einbringungsstichtag folgenden Tag bis zur Tilgung der Verbindlichkeit abzugsfähig. Wird der gesamte Betrieb einer natürlichen Person samt dem betriebszugehörigen Kapitalanteil unter Zurückbehalten der Anschaffungsverbindlichkeit eingebracht, kann der Zinsenaufwand im Hinblick auf die Zugehörigkeit der Verbindlichkeit zum Privatvermögen zu keinen (nachträglichen) Betriebsausgaben führen (VwGH 30.9.2009, 2004/13/0169).Für Einbringung von Kapitalanteilen, wenn der Einbringungsvorgang nach dem 31.12.2012 dem zuständigen Firmenbuchgericht zur Eintragung angemeldet oder dem zuständigen Finanzamt gemeldet wird:Verbindlichkeiten in unmittelbarem Zusammenhang mit einer Einlage im Sinne des § 8 Abs. 1 KStG 1988 in die Körperschaft, deren Anteile übertragen werden, zählen jedenfalls zum Begriff des Kapitalanteils, wenn die Einlage innerhalb von zwei Jahren vor dem Einbringungsstichtag erfolgt ist. Solche Verbindlichkeiten in unmittelbarem Zusammenhang mit einer Einlage in die Körperschaft, deren Anteile eingebracht werden sollen, können daher vom Einbringenden nicht zurückbehalten werden. Erfolgt trotzdem eine Zurückbehaltung, ist eine Anwendungsvoraussetzung des Art. III UmgrStG verletzt.

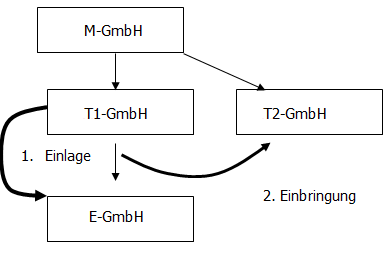

Beispiel:

Die M-GmbH ist jeweils zu 100% an der T1-GmbH (Buchwert 100 und Verkehrswert 1.000) und der T2-GmbH beteiligt. Die T1-GmbH ist Alleingesellschafterin der E-GmbH. Im Jänner des Jahres 01 erfolgt eine Zuschussgewährung iHv 900 durch die T1-GmbH an die E-GmbH und Kreditaufnahme dafür durch die T1-GmbH. Im Juni des Jahres 02 erfolgt die Einbringung der Anteile der E-GmbH durch die T1-GmbH in die Schwestergesellschaft T2-GmbH ohne Anteilsgewährung.

Eine Zurückbehaltung der Verbindlichkeit zur Finanzierung der Einlage in die E-GmbH ist anlässlich der Einbringung der Anteile der E-GmbH nicht zulässig. Die sidestream-Einbringung führt gemäß § 20 Abs. 4 Z 3 UmgrStG zu einer Abstockung der Anschaffungskosten der Beteiligung der M-GmbH an der T1-GmbH nach Verkehrswertverhältnissen.

3.1.7. Erfordernis der tatsächlichen Vermögensübertragung

Zu den Anwendungsvoraussetzungen des § 12 Abs. 1 UmgrStG gehört, dass das Einbringungsvermögen auch tatsächlich auf die übernehmende Gesellschaft übertragen wird. Der Einbringende muss daher zumindest wirtschaftlicher Eigentümer im Sinne des § 24 BAO sein. Damit ist sichergestellt, dass die vom Einbringenden ausgeübte rechtliche Herrschaft über das Einbringungsvermögen auf die übernehmende Körperschaft übertragen wird (siehe Rz 803 ff).Aus dem Zusammenhang des § 12 UmgrStG und des § 13 UmgrStG ergibt sich, dass das einzubringende Vermögen sowohl am Einbringungsstichtag als ein dem Einbringenden zuzurechnendes Vermögen, als auch am Tag des Abschlusses des Einbringungsvertrages bzw. dem Tag der Firmenbucheintragung tatsächlich vorhanden sein muss, um tatsächlich übertragen werden zu können. Eine bloß buchmäßige Einbringung von Vermögen entspricht nicht den Anwendungsvoraussetzungen des § 12 UmgrStG für eine Einbringung.Beispiel:

A veräußert zum 30.6.01 seinen Einzelbetrieb. Den Einzelbetrieb im September 01 rückwirkend auf den 31.12.00 in die dem A gehörende GmbH einzubringen, um die Veräußerung der GmbH zuzurechnen, ist nicht möglich.

Veränderungen eines einzubringenden Kapitalanteils im Rückwirkungszeitraum, die keine prozentuelle Änderung des Beteiligungsausmaßes bewirken, sind bereits der übernehmenden Körperschaft zuzurechnen; Einbringungsgegenstand ist folglich der gesamte (unveränderte) Kapitalanteil.

Beispiel:

A bringt seinen 100-prozentigen Anteil an der B-GmbH zum 31.12.2018 in die C-GmbH ein. Im Rückwirkungszeitraum wird von der B-GmbH eine Liegenschaft außerhalb des Art. VI UmgrStG abgespalten. Dieser Vorgang führt auch auf Anteilsinhaberebene zu einem steuerpflichtigen Tausch (siehe Rz 1809), der bereits der übernehmenden C-GmbH zuzurechnen ist.

Sollte das zu übertragende Grundvermögen mit einem intabulierten Veräußerungs- und Belastungsverbot gemäß § 364c ABGB bzw. einem Vorkaufsrecht (§ 1073 ABGB) belastet sein, ist neben der Aufsandungserklärung des Einbringenden auch eine einverleibungsfähige (§ 31 Abs. 1 GBG 1955) Urkunde über die Zustimmung des Verbotsberechtigten zur Eintragung der übernehmenden Körperschaft als Eigentümerin im Grundbuch erforderlich.

Besondere Erfordernisse sind dabei mit der Übertragung von Surrogatanteilen verbunden, da diese nicht im Firmenbuch als Anteile oder Anteilsinhaberschaft erfasst werden.Hinsichtlich der Übertragung von GmbH-Anteilen ist auf die Notariatsaktspflicht nach den Bestimmungen des § 76 Abs. 2 GmbHG zu verweisen.Inhaberaktien können formlos übertragen werden. Damit kommt der Umschreibung der Anteile im Einbringungsvertrag besondere Bedeutung zu. Namensaktien erfordern überdies ein Indossament (§ 61 Abs. 2 AktG).Im Rahmen des Art. III UmgrStG haben gesellschaftsrechtliche Bestimmungen keine unmittelbare Auswirkung auf die steuerrechtliche Beurteilung, weil die Einbringungen nur nach den Bestimmungen des Umgründungssteuerrechts zu beurteilen sind. Entsprechen die gesellschaftsrechtlichen Grundlagen für eine Einbringung nicht diesen gesetzlichen Bestimmungen, kann es steuerrechtlich nach der Regelung des § 23 Abs. 3 BAO trotzdem zu einer Einbringung kommen.3.1.8. Erfordernis einer Gegenleistung im Sinne des § 19 UmgrStG

Aus dem Verweis des § 12 Abs. 1 UmgrStG auf § 19 UmgrStG ergibt sich, dass das Gewähren einer entsprechenden Gegenleistung für die Übertragung von Einbringungsvermögen eine Anwendungsvoraussetzung des Art. III UmgrStG ist. Durch die Gewährung von Gegenleistungsanteilen wird dem Grundsatz der Einbringung, nämlich der Fortsetzung des unternehmerischen Engagements entsprochen, wobei § 19 Abs. 1 UmgrStG die Gewährung von neuen Anteilen an der übernehmenden Kapitalgesellschaft vorsieht. Die Ausnahmetatbestände des § 19 Abs. 2 UmgrStG stellen keinen Verstoß gegen das Prinzip der Gewährung einer Gegenleistung dar, da in diesen Fällen bereits vor der Einbringung eine Verbindung zur übernehmenden Körperschaft besteht.3.1.9. Erfordernis einer übernehmenden Körperschaft

Die übernehmende Körperschaft muss am Einbringungsstichtag noch nicht zivilrechtlich existent sein, dh. es muss auch noch kein Gesellschaftsvertrag abgeschlossen sein (VwGH 18.10.2012, 2012/15/0114 und 2012/15/0115). Sie muss bei Unterfertigung des Einbringungsvertrages auch noch nicht protokolliert sein, muss aber zumindest als vertragsfähige Vorgesellschaft existieren. Dazu ist erforderlich, dass ein Gründungsvertrag existiert und die Körperschaft auch nach außen hin als solche in Erscheinung tritt (siehe KStR 2013 Rz 144 ff).Die steuerliche Rückwirkungsfiktion hat zur Folge, dass eine erst nach dem Einbringungsstichtag gegründete übernehmende Körperschaft mit Vollzug der Einbringung steuerlich mit Beginn des dem Einbringungsstichtag folgenden Tages als entstanden gilt.

Beispiel:

Der Einzelunternehmer A möchte sein Unternehmen zum 30.9.01 in die von ihm allein am 15.3.02 gegründete A-GmbH (Wirtschaftsjahr = Kalenderjahr; Gesellschaftsvertrag vom 28.2.02) einbringen. Mit der rechtzeitigen Meldung am 30.6.02 ist die Einbringung wirksam geworden. Die A-GmbH ist damit ab 1.10.01 körperschaftsteuerpflichtig, ihr sind die Ergebnisse des Betriebes des A zuzurechnen. Im Hinblick auf das mit dem Kalenderjahr übereinstimmende Wirtschaftsjahr entsteht 01 ein Rumpfwirtschaftsjahr 1.10. bis 31.12.01. Gegebenenfalls ist die A-GmbH ab dem letzten Quartal 01 auch mindeststeuerpflichtig.

Bei freien Berufen (bzw. ähnlichen Berufsgruppen) ist eine Sachgründung mittels Einbringung des Betriebes unter aufschiebender Bedingung auch dann möglich, wenn die Einbringung noch der Zustimmung der Kammer (bzw. einer anderen Behörde/Organisation) bedarf (siehe auch Rz 651).

Art. III UmgrStG ist nach § 12 Abs. 3 UmgrStG nur für Einbringungen in bestimmte übernehmende Körperschaften anwendbar.3.1.9.1. Inländische übernehmende Körperschaft

Als übernehmende inländische Körperschaften kommen unbeschränkt steuerpflichtige Kapitalgesellschaften (AG und GmbH - siehe KStR 2013 Rz 9 ff) und Erwerbs- und Wirtschaftsgenossenschaften (siehe KStR 2013 Rz 13 ff) in Frage. Unbeschränkt steuerpflichtig sind diese Körperschaften, wenn sie Sitz oder Geschäftsleitung im Inland haben (siehe KStR 2013 Rz 3 ff). Eine ausländische Körperschaft mit inländischer Geschäftsleitung muss analog zur Regelung in § 12 Abs. 3 Z 2 UmgrStG einer inländischen Kapitalgesellschaft oder Genossenschaft vergleichbar sein (siehe Rz 758 ff).Eine Steuerbefreiung der übernehmenden Körperschaft steht der Anwendbarkeit der Bestimmungen des UmgrStG nicht entgegen,- wenn schon bisher steuerbefreite Betriebe eingebracht werden oder

- wenn die übernehmende Körperschaft durch die Einbringung eines bisher steuerpflichtigen Betriebes in diesem Umfang oder zur Gänze steuerpflichtig wird.

Beispiel:

Der steuerpflichtige Betrieb eines Bauträgers, der sich mit der Errichtung von Kommunalbauten (Feuerwehrhäuser) befasst, wird in eine AG eingebracht, die von der Landesregierung mittels Bescheid nach dem Wohnungsgemeinnützigkeitsgesetz (WGG, BGBl. Nr. 139/1979) als gemeinnützig anerkannt ist. Die AG beschäftigte sich bis zu diesem Zeitpunkt ausschließlich mit Tätigkeiten im Sinne § 7 Abs. 1 bis 3 WGG. Sie war daher gemäß § 5 Z 10 KStG 1988 persönlich von der Körperschaftsteuer befreit. Da der eingebrachte Betrieb in einer Tätigkeit im Sinne § 7 Abs. 4 WGG besteht, wird die AG zur Gänze oder im Falle eines Ausnahmeantrages im Umfang dieser Tätigkeit unbeschränkt steuerpflichtig. Soll der Ausnahmeantrag seine Wirkung entfalten können, müsste er vor Beginn der Tätigkeit (also vor Unterfertigung des Einbringungsvertrages) gestellt werden (siehe KStR 2013 Rz 210 ff). Die Einbringung unterliegt den Bestimmungen des Art. III UmgrStG, da die übernehmende Körperschaft zumindest mit dem eingebrachten Betrieb unbeschränkt steuerpflichtig wird.

3.1.9.2. Ausländische übernehmende Körperschaft

Auch ausländische Körperschaften mit Sitz und Geschäftsleitung im Ausland kommen als übernehmende Gesellschaft in Frage, wenn sie die folgenden Voraussetzungen erfüllen.3.1.9.2.1. EU-Gesellschaften

Gesellschaften eines Mitgliedstaates der Europäischen Union kommen als übernehmende Körperschaften in Frage, wenn sie die in der Anlage zu diesem Bundesgesetz vorgesehenen Voraussetzungen des Artikels 3 Richtlinie 2009/133/EG des Rates vom 19. Oktober 2009 (ABl. Nr. L 310 vom 25.11.2009 S. 34) in der geltenden Fassung erfüllen.Diese in der Anlage zum UmgrStG taxativ aufgezählten Gesellschaften müssen zusätzlich in einem Mitgliedstaat der EU ansässig sein.

Die Ansässigkeit darf nicht durch ein DBA mit einem Drittlandstaat außerhalb der EU liegen.

Weiters müssen die Gesellschaften einer der in Punkt 3 der Anlage genannten oder diese ersetzenden Steuern unterliegen und dürfen nicht steuerbefreit sein.

Beispiel:

Eine nach niederländischem Recht gegründete Blumen N.V. (= naamloze vennootschap) gilt nach dem Deutsch-Niederländischen DBA als in Deutschland ansässig und unterliegt der deutschen Körperschaftsteuer.

Da somit sowohl der Gesellschaftstyp, Ansässigkeit in der EU als auch die (deutsche) Körperschaftsteuerpflicht gegeben sind, kommt diese Gesellschaft als übernehmende Körperschaft in Frage.

3.1.9.2.2. Drittlandgesellschaften

Drittlandgesellschaften können nach § 12 Abs. 3 Z 2 UmgrStG nur dann als übernehmende Körperschaft fungieren, wenn:- sie mit einer inländischen Kapitalgesellschaft oder Erwerbs- und Wirtschaftsgenossenschaft vergleichbar sind und

- mit dem in Betracht kommenden ausländischen Staat (Ansässigkeitsstaat) ein DBA besteht.

3.1.9.2.2.1. Vergleichbarkeit mit inländischen Körperschaften

Die Vergleichbarkeit mit inländischen Kapitalgesellschaften ist anhand der in KStR 2013 Rz 134 aufgestellten Grundsätze zu beurteilen. Bei der Beurteilung der Vergleichbarkeit mit inländischen Erwerbs- und Wirtschaftsgenossenschaften ist sinngemäß vorzugehen.Das Vorliegen der Vergleichbarkeit ist eine Anwendungsvoraussetzung. Im Zweifel hat der Einbringende im Rahmen der erhöhten Mitwirkungspflicht im Zusammenhang mit Auslandssachverhalten nachzuweisen, dass diese Vergleichbarkeit gegeben ist, wobei zu den in der KStR 2013 Rz 134 angeführten Kriterien Stellung zu nehmen ist.3.1.9.2.2.2. DBA-Partnerstaat

Besteht mit dem Ansässigkeitsstaat der übernehmenden Körperschaft kein DBA, ist das UmgrStG nicht anwendbar. Es kommen die allgemeinen steuerlichen Grundsätze zur Anwendung.Beispiel:

Es ist zu beurteilen, ob eine Bermuda Exempted Company mit einer inländischen Kapitalgesellschaft vergleichbar ist.

Dazu wird ein Gutachten einer österreichischen Wirtschaftsprüfungsgesellschaft vorgelegt, in dem diese mit ausführlichen Begründungen zum Schluss kommt, dass die in KStR 2013 Rz 1204 geforderten Voraussetzungen erfüllt sind. Als Beilagen werden die ausländischen gesellschaftsrechtlichen Rechtsvorschriften und die Satzung der Gesellschaft in beglaubigter Übersetzung vorgelegt. Es bestehen zwar derzeit keine Bedenken, die Vergleichbarkeit als gegeben anzuerkennen, da aber mit den Bermudas derzeit kein DBA besteht, kann diese Company trotzdem nicht als übernehmende Körperschaft fungieren.