Zusatzinformationen | |

|---|---|

Materie: | Steuer |

betroffene Normen: | § 3 Abs. 1 Z 13 EStG 1988, Einkommensteuergesetz 1988, BGBl. Nr. 400/1988 |

Schlagworte: | kostenlose Massagen, Masseur, Gymnastikkurse, langfristige Anmietung, Sportanlage, Fußballplatz, Turnsaal, Mitarbeiterbeteiligungen, Aktien am Unternehmen erhalten, Änderungskündigung, Nachversteuerungstatbestand, Einhaltung der Behaltefrist, unentgeltliche Kontoführung für BankmitarbeiterInnen, Zahlungsverkehrsinstrumente, kostenlose Kontoführung, Vorteilsgewährung, geldwerte Vorteile, Dienstleistungspaket, Sachbezug Zinsenersparnis, Kreditzinssatz, Sachbezugswerteverordnung, Vorführkraftfahrzeuge bei KFZ-Händlern, Anschaffungskosten, handelsübliche Rabatte, Gebrauchtfahrzeugen, Listenpreis minus handelsübliche Rabatte, pauschaler Kostenbeitrag, PKW-Vollkaskoversicherung als Abzug bei den Sachbezügen, Privatfahrten, Kostenübernahme, Schäden, Pendlerpauschale und Werkverkehr, Verkehrsbetriebe, Verkehrsmittel, große Pendlerpauschale, Massenbeförderungsmittel, Shuttledienste, Schichtbeginn, Nachtlinien, Individualverkehrsmittel, Pendlerpauschale bei langem Krankenstand, ganzjähriger Karenzurlaub, öffentliche Verkehrsmittel, ganzjähriger Krankenstand, Voraussetzungen für doppelte Haushaltsführung, Familienheimfahrten, Familienwohnsitz, gemeinsamer Haushalt, Kostentragung für die Haushaltsführung, Arbeitswohnsitz, zeitlich befristete Tätigkeit, Vertretungsprofessur, vorübergehende Hotelunterkunft, Unzumutbarkeit der Verlegung des Familienwohnsitzes, Auflösung, Dienststelle, Beschäftigungsort, Werbungskosten von Lehrerinnen, Seminare der Pädagogischen Institute, homogener Teilnehmerkreis, zugeschnittene Fortbildung, Fortbildungsmaßnahmen, Umschulungsmaßnahmen, Kilometergeld, Verkehrsabsetzbetrag, Entfernungssockel, steuerbares Kilometergeld, Wohnung, Arbeitsstätte, nsA-Arbeitsstätte, Stornokosten, abgebrochener bzw. nicht angetretener Urlaub, Stornogebühren, steuerbarer Schadenersatz, Festlegung, Urlaubsantritt, Werbungskosten, beeinflussbares Ereignis, Auslagenersätze, Entschädigungen des Arbeitgebers, Gleichbehandlungsgesetz, diskrimminierte Arbeitnehmer, Gleichbehandlungsgebot, sexuelle Belästigung, Schadenersatz, Outplacement, Wirtschaftskrise, systematischer Prozess, nichtselbständige Arbeit, Kündigungen, Fürsorgepflicht, Tagesgebühren Ausland, LKW-Fahrer im internationalen Verkehr, Fahrtätigkeit, Nächtigungsmöglichkeit, Nächtigungsgeld, Routen, Verpflegungsmöglichkeiten, Tages- und Nächtigungsgelder, selbe Zielorte, rückwirkende Aberkennung des Alleinverdienerabsetzbetrages bei Nachzahlungen im Insolvenzverfahren, Konkurse, Zuflussfiktion, Nachzahlungen von Pensionen, Unfallversorgung, Billigkeitsgründe, Kündigungsentschädigung, Alleinverdienerabsetzbetrag für EU/EWR-Bürger, abgeleiteter Wohnsitz, sechs Monate, Haupteinkünfte, Optionserklärung, Urlaubsersatzleistung, Auszahlungsmonat, Lehrer eines Nachhilfeinstituts, selbständige oder nichtselbständige Tätigkeit, pädagogische Eignung der Nachhilfelehrer, freie Dienstnehmer, Weisungsgebundenheit, Kontrollunterworfenheit, Bestimmungsmerkmale, sozialversicherungsrechtliche Abgrenzung, Dienstvertrag, Werkvertrag, Leiter eines Forschungszentrums, Geheimhaltungspflicht, Förderverträge, Generalklausel, Dienstleistung, Diensterfindungen, Merkmale eines Dienstverhältnisses, Publikumsdienste, Theater, theaterfremde Personen, klare Abgrenzung, Sechstelberechnung, Jahressechstel, Doppelberücksichtigung des Freibetrages, Kündigung mit Wiedereinstellungszusage, Arbeitslosengeld, betriebliches Mitarbeiter- und Selbständigenvorsorgegesetz, Anrechnung von Vordienstzeiten, Wiedereinstellungsvereinbarung, gesetzliche Abfertigung alt, Aussetzungsvereinbarungen, Ruhen der Arbeits- und Entgeltpflicht, saisonaler Arbeitsmangel, Abfertigungssystem, freiwillige Abfertigung, System Abfertigung alt, Pauschale Zuschläge, Freibetrag, Pauschalvergütungen, Gesamtentlohnung, Normalarbeitszeit, Normalüberstunden, qualifizierte Überstunden, Überstundenleistung, All-Inclusive-Vereinbarungen, Überstundenzuschläge, Gleitzeitvereinbarung, Monatsbetrag, steuerbefreite Zuschläge, Fallkonstellationen, Überstundenteiler, Grundlohnermittlung, Überstundenaufzeichnungen, Überstunden, mitgeteilte Spesen bei ausländischen Sportlern, Fußballverein, Meisterschaftsspiele, Honorare, Auswärtsspiele, Nettomethode, Monats- oder Tagestabelle, teilweise DBA-befreite Einkünften, Tageslohnsteuertabelle, Auslandseinsätze, Steuerausländer, Beschäftigungsbeginn und -ende, Rumpflohnzahlungszeiträume, Steuerfreistellungsverpflichtungen, originäre Nettolohnvereinbarung, Nachforderung, Lohnabgaben, Lohnzettelkorrektur, Bruttobezugssteigerung, Nettoentgeltsvereinbarung, Ermittlung der Bemessungsgrundlage, Zerlegung der Kommunalsteuer, Gemeindeabgabenbehörde, Zerlegungsverfahren, Zuteilungsverfahren, Gemeinden, GPLA-Prüfung, Städte- und Gemeindebund |

Verweise: | LStR 2002, Lohnsteuerrichtlinien 2002 Rz 1070 ff |

Bereitstellung gesundheitsfördernder Maßnahmen durch Arbeitgeber (§ 3 Abs. 1 Z 13 EStG 1988)

Der Arbeitgeber nimmt die Dienstleistungen eines betriebsfremden selbständigen Masseurs in Anspruch und ermöglicht den Bediensteten im eigenen Betrieb auf Kosten des Arbeitgebers Massagen erhalten zu können. Der Arbeitgeber stellt den Raum für die Massagen zur Verfügung und organisiert auch die Einteilung der Massagetermine. Die Dienstleistungen können von allen Arbeitnehmer/innen in Anspruch genommen werden. Der Masseur rechnet die erbrachten Leistungen mit dem Arbeitgeber direkt ab; der Zahlungsfluss erfolgt unmittelbar vom Arbeitgeber an den Masseur.

Ist der geldwerte Vorteil, der den Bediensteten durch die kostenlose Inanspruchnahme der Dienstleistungen erwächst, gemäß § 3 Abs. 1 Z 13 EStG 1988 von der Steuer befreit oder liegt darin ein steuerpflichtiger Vorteil aus dem Dienstverhältnis vor?

Werden vom Arbeitgeber allen Arbeitnehmern oder bestimmten Gruppen von Arbeitnehmern in eigenen Einrichtungen gesundheitsfördernde Maßnahmen (zB Massagen, Gymnastikkurse uä.) angeboten, ist dieser geldwerte Vorteil in analoger Anwendung von § 3 Abs. 1 Z 13 EStG 1988 von der Steuer befreit. Entscheidend ist, dass der Arbeitgeber die Verfügungsmacht über diese Einrichtung hat. Ebenso befreit wäre die langfristige Anmietung (zB jeden Montagnachmittag) einer Sportanlage (zB Fußballplatz, Turnsaal), die allen Arbeitnehmern oder bestimmten Gruppen zur ausschließlichen Nutzung zur Verfügung gestellt wird.

Gutscheine für Massagen außer Haus oder für den Besuch eines Fitnesscenters sind nicht steuerbefreit.

Mitarbeiterbeteiligungen (§ 3 Abs. 1 Z 15 lit. b EStG 1988)

Eine Arbeitnehmerin hat bei der Firma XY eine Mitarbeiterbeteiligung (Aktien am Unternehmen erhalten). Infolge einer Änderungskündigung (Übergang von Vollzeit- auf Teilzeitbeschäftigung beim gleichen Arbeitgeber) wird das Dienstverhältnis mit allen Rechten und Pflichten beendet.

Zum Zeitpunkt der Änderungskündigung wurde die Mitarbeiterbeteiligung behalten; nach zwei Jahren Teilzeitbeschäftigung verkauft die Arbeitnehmerin die Mitarbeiterbeteiligung.

Ist der Zeitpunkt der Änderungskündigung als Beendigung des Dienstverhältnisses im Sinne des § 3 Abs. 1 Z 15 lit. b letzter Satz EStG 1988 anzusehen und liegt damit kein Nachversteuerungstatbestand vor?

Sofern die Voraussetzungen der LStR 2002 Rz 1070 ff vorliegen, ist auch im Rahmen des § 3 Abs. 1 Z 15 lit. b EStG 1988 von einer Beendigung des Dienstverhältnisses auszugehen. Ab diesem Zeitpunkt hat der Arbeitnehmer die Einhaltung der Behaltefrist nicht mehr nachzuweisen.

Unentgeltliche Kontoführung für Bankmitarbeiter/innen (§ 15 Abs. 2 EStG 1988, LStR 2002 Rz 138, Rz 221, Rz 666, EStR 2000 Rz 4020; § 25 Abs. 1 Z 1 lit. a EStG 1988)

Banken stellen ihren Mitarbeiter/inne/n die Kontoführung kostenlos zur Verfügung und verpflichten die Mitarbeiter/innen im Gegenzug zur Nutzung der automationsunterstützten Zahlungsverkehrsinstrumente der Bank (Überweisungen sind mittels Onlinebanking selbst zu tätigen, Daueraufträge werden selbst eröffnet, geändert bzw. gelöscht, Einzahlungen und Behebungen werden generell über die SB-Terminals abgewickelt), wodurch Transaktionen am Schalter und Überweisungsbelege im Zahlungsverkehr wegfallen.

Stellt die kostenlose Kontoführung einen geldwerten Vorteil iSd § 15 EStG 1988 dar oder steht dem ein überwiegend eigenbetriebliches Interesse des Arbeitgebers an der Vorteilsgewährung entgegen?

Sofern ein geldwerter Vorteil anzusetzen wäre, wie sollte dieser ermittelt werden?

Einnahmen im Sinne des § 15 EStG 1988 liegen vor, wenn dem Steuerpflichtigen Geld oder geldwerte Vorteile im Rahmen der Einkunftsarten des § 2 Abs. 3 Z 4 bis 7 EStG 1988 zufließen. Steuerpflichtige Einnahmen liegen auch dann vor, wenn dem Arbeitnehmer auf Grund des Dienstverhältnisses Vorteile gewährt werden, die über die allen anderen Endverbrauchern zugänglichen Vergünstigungen hinausgehen.

Die kostenlose Kontoführung für die Angestellten einer Bank ist auch unter Berücksichtigung eigenbetrieblicher Interessen der Bank ein geldwerter Vorteil.

Steht diese kostenlose Kontoführung jedoch grundsätzlich allen Kunden der Bank unter denselben Voraussetzungen (zB verpflichtende Nutzung der automationsunterstützten Zahlungsverkehrsinstrumente, Mindestkontostand) offen, dann liegt kein Vorteil aus dem Dienstverhältnis vor.

Für einen Vorteil aus dem Dienstverhältnis ist das gesamte mit der Kontoführung verbundene Dienstleistungspaket (Kontoführung, Bankomat-, Kreditkarte, Versicherungsschutz, Habenzinsen) zu beurteilen. Stehen dem Arbeitnehmer insgesamt günstigere Konditionen als anderen Kunden dieses Kreditinstitutes zur Verfügung, liegt diesbezüglich ein Vorteil aus dem Dienstverhältnis vor.

Sachbezug Zinsenersparnis (§ 15 EStG 1988, LStR 2002 Rz 204 ff)

Mitarbeiter von Banken müssen auf Grund der momentanen Wirtschaftslage hauseigene Kredite durch den Ansatz des Sachbezuges zu schlechteren Konditionen aufnehmen als Kunden.

Für Kunden beträgt der momentane Kreditzinssatz zwischen 2,75% bis max. 3%, wobei dieser höchstwahrscheinlich noch sinken wird.

Erhält ein Mitarbeiter der Bank einen Kredit um 2%, so sind zusätzlich als Zinsenersparnis 1,5% anzusetzen, somit beträgt der Zinssatz insgesamt 3,5%.

Ist dies gerechtfertigt?

Derzeit ist laut Sachbezugswerteverordnung 3,5% Zinsersparnis als Vorteil aus dem Dienstverhältnis anzusetzen. Dabei ist zu berücksichtigen, dass der Zinssatz laut Sachbezugswerteverordnung einen Durchschnittswert darstellt, der sich einerseits aus dem längeren Zeitraum und andererseits aus den verschiedenen Kreditarten ergibt.

Eine Änderung der Verordnung wird in Aussicht gestellt.

Vorführkraftfahrzeuge bei KFZ-Händlern (§ 15 EStG 1988, LStR 2002 Rz 182)

Bei Berechnung des Sachbezuges bei Vorführkraftfahrzeugen, die der KFZ-Händler seinen Arbeitnehmern zur außerberuflichen Verwendung überlässt, sind die um 20% erhöhten tatsächlichen Anschaffungskosten im Sinne des § 4 Abs. 1 der Sachbezugswerteverordnung anzusetzen.

KFZ-Händler behaupten, dass durch diese Regelung größtenteils eine Schlechterstellung für ihre Arbeitnehmer eingetreten ist; dies ist bedingt durch zB höhere Rabatte, Tageszulassungen, Abverkaufskonditionen etc.

Weiters kommt hinzu, dass große Autohäuser in der Stadt günstigere Konditionen vom Generalimporteur als kleinere Händler am Land erhalten.

Ist die Vorgangsweise (Erhöhung der Anschaffungskosten um 20%) zwingend anzuwenden oder kann auch wie bisher vom Anschaffungspreis abzüglich handelsüblicher Rabatte ausgegangen werden?

Mit dem Sachbezug von 1,5% der Anschaffungskosten soll ein objektiver Wert für den Vorteil aus dem Dienstverhältnis ermittelt werden, der dem Arbeitnehmer durch die private Nutzung des arbeitgebereigenen Fahrzeug zufließt. § 4 Abs. 1 der Sachbezugswerteverordnung geht daher von den Anschaffungskosten aus, die im Regelfall die Kosten des Fahrzeugs widerspiegeln, weil davon ausgegangen werden kann, dass die Anschaffungskosten vom Markt vorgegeben und für alle Arbeitgeber gleich sind. In § 4 Abs. 4 der Sachbezugswerteverordnung wird die Bewertung von Gebrauchtfahrzeugen geregelt, die auf Grund Reparatur- bzw. Servicekosten und sonstigen Betriebskosten gleich zu behandeln sind wie Neufahrzeuge. Daher wird auf die historischen Anschaffungskosten zurückgegriffen. Diese werden aus dem Listenpreis minus handelsüblicher Rabatte ermittelt.

Auf Grund der günstigeren Einkaufskonditionen für Autohändler sieht die Verordnung einen pauschalen Zuschlag auf die tatsächlichen Anschaffungskosten von 20% vor. Der so ermittelte Betrag ist um NoVA und USt zu erhöhen.

Pauschaler Kostenbeitrag der Dienstnehmer zu einer PKW-Vollkaskoversicherung als Abzug bei den Sachbezügen (§ 15 EStG 1988, LStR 2002 Rz 174)

Ein Arbeitgeber schließt für Arbeitnehmer, denen ein firmeneigener PKW auch für Privatfahrten zur Verfügung steht, eine Vollkaskoversicherung mit der Versicherungsgesellschaft XY ab.

Die entsprechenden Sachbezüge für die KFZ-Privatnutzung wurden richtig berechnet. Die Vollkaskoversicherung deckt auch Schäden für die Privatfahrten.

Die Arbeitnehmer müssen für die Kostenübernahme von eventuellen Schäden, die bei Privatfahrten verursacht wurden, an den Arbeitgeber einen monatlichen Kostenersatz von 15 Euro zahlen.

Darf dieser Kostenersatz von den monatlichen PKW-Sachbezügen als Kostenersatz gemäß der LStR 2002 Rz 174 in Abzug gebracht werden?

Kostenbeiträge des Arbeitnehmers für die Vollkaskoversicherung mindern den Sachbezugswert ( LStR 2002 Rz 175 und Rz 186 iVm Rz 372 ). Im gegenständlichen Fall ist der ermittelte Sachbezugswert um 15 Euro zu vermindern.

Pendlerpauschale und Werkverkehr (§ 16 Abs. 1 Z 6 EStG 1988, LStR 2002 Rz 271)

Arbeitnehmer/innen von Verkehrsbetrieben können die öffentlichen Verkehrsmittel zwischen Wohnung und Arbeitsstätte nach Art eines Werkverkehrs iSd § 26 Z 5 EStG 1988 unentgeltlich benützen. Insbesondere ergibt sich für den Bereich vieler Verkehrsbetriebe die Möglichkeit der Benützung von Shuttlediensten (zB Sammeltaxis). Seitens der Verkehrsbetriebe wurden daher Anträge auf das (große) Pendlerpauschale nicht berücksichtigt. Im Zuge der (Antrags-)Veranlagungen wird das große Pendlerpauschale mit der Begründung begehrt, dass für Fahrten zum Dienstantritt (erste Fahrt) oder nach Dienstende (letzte Fahrt), somit hinsichtlich des halben Arbeitswegs, keine öffentlichen Verkehrsmittel zur Verfügung stehen.

Unter welchen Voraussetzungen steht das große Pendlerpauschale zu?

Erwachsen einem Arbeitnehmer im Rahmen der Beförderung im Werkverkehr keine Kosten, besteht kein Anspruch auf ein Pendlerpauschale. Werden Bedienstete von Verkehrsbetrieben im Schichtdienst eingesetzt, ist zu prüfen, ob den Bediensteten die kostenlose Benützung eines Massenbeförderungsmittels oder Shuttledienstes auf der Fahrt zum Schichtbeginn oder vom Schichtende nach Hause möglich oder zumutbar ist.

- Gibt es keine Nachtlinien oder Shuttledienste, ist davon auszugehen, dass die Benützung eines Massenbeförderungsmittels zumindest hinsichtlich der Hin- oder Rückfahrt nicht möglich ist. Trifft dies an mindestens 11 Tagen im Monat zu, ist das große Pendlerpauschale zu gewähren (betreffend Wechselschicht gilt die Jahresbetrachtung - siehe LStR 2002 Rz 262 ).

- Gibt es Nachtlinien oder Shuttledienste, ist zu prüfen, ob die Benützung dieser - im Allgemeinen nur auf eingeschränkten Strecken fahrenden - öffentlichen Verkehrsmittel auf Grund der Fahrtdauer zumutbar ist. Dabei ist je nach Sachlage auf eine optimale Kombination zwischen Massenbeförderungsmittel und Individualverkehrsmittel abzustellen ( LStR 2002 Rz 257 ).

Grundsätzlich ist der Arbeitgeber verpflichtet, das Pendlerpauschale auf Grund der Angaben des Arbeitnehmers zu berücksichtigen, wobei offensichtliche Unrichtigkeiten durch den Arbeitgeber zu würdigen sind. Wenn der Arbeitgeber (Verkehrsbetriebe) auf Grund des Wissens vom Vorhandensein von Nachtverbindungen das Pendlerpauschale nicht gewährt, so bedarf es eines besonderen Nachweises durch Vorlage von Arbeitszeitaufzeichnungen bzw. der diesbezüglichen Verkehrsverbindungen durch den Arbeitnehmer.

Pendlerpauschale bei langem Krankenstand (§ 16 Abs. 1 Z 6 EStG 1988, LStR 2002 Rz 263)

Laut Gesetzestext ist das Pendlerpauschale auch für Lohnzahlungszeiträume zu berücksichtigen, in denen sich der Arbeitnehmer im Krankenstand oder auf Urlaub (Karenzurlaub) befindet.

In LStR 2002 Rz 263 findet sich eine Einschränkung dahingehend, dass bei ganzjährigem Karenzurlaub (einschließlich Mutterschutz) während des gesamten Kalenderjahres kein Aufwand für Fahrten zwischen Wohnung und Arbeitsstätte vorliegt, sodass eine pauschale Abgeltung eines derartigen Aufwandes im Wege des Pendlerpauschales nicht in Betracht kommt.

Wie ist bei ganzjährigem Krankenstand vorzugehen?

Mit dem Pendlerpauschale werden die Mehraufwendungen für Fahrten zwischen Wohnung und Arbeitsstätte bei längeren Fahrtstrecken oder bei Unzumutbarkeit der Benützung eines öffentlichen Verkehrsmittels abgegolten. In zeitlicher Hinsicht müssen die entsprechenden Verhältnisse im Lohnzahlungszeitraum überwiegend gegeben sein. Für Zeiträume, in denen keine Fahrten zwischen Wohnung und Arbeitsstätte erfolgen, kann daher auf Grund des fehlenden Aufwandes kein Pendlerpauschale gewährt werden.

§ 16 Abs. 1 Z 6 EStG 1988 sieht aber eine Ausnahme für Krankenstands- und Urlaubstage vor. Bei Krankheit oder Urlaub im gesamten Lohnzahlungszeitraum sind gemäß LStR 2002 Rz 261 die Verhältnisse des vorangegangenen Lohnzahlungszeitraums maßgebend. Lediglich bei ganzjährigem Krankenstand liegt während des gesamten Kalenderjahres kein Aufwand für Fahrten zwischen Wohnung und Arbeitsstätte vor, sodass ganzjährig kein Pendlerpauschale zusteht. Da der Arbeitgeber gemäß § 77 Abs. 3 EStG 1988 bei Bezug von Krankengeld keine Aufrollung durchführen darf, ist das Pendlerpauschale im Rahmen der (Arbeitnehmer-)Veranlagung zu korrigieren.

Voraussetzungen für doppelte Haushaltsführung und Familienheimfahrten; Familienwohnsitz (§ 16 EStG 1988; LStR 2002 Rz 341 ff, insb. LStR 2002 Rz 343; LStR 2002 Rz 354 f)

Ein ausländischer Steuerpflichtiger arbeitet in Österreich und macht in den Veranlagungsjahren 2005 und 2006 Aufwendungen für doppelte Haushaltsführung und Familienheimfahrten geltend. Er ist seit 1995 geschieden. Der Steuerpflichtige ist für seine minderjährigen Kinder obsorgeberechtigt. Die Kinder werden durch seine Mutter im Kosovo betreut. Er macht die Familienheimfahrten zu den Kindern geltend.

Stehen dem Steuerpflichtigen Aufwendungen für doppelte Haushaltsführung und Familienheimfahrten zu?

Grundvoraussetzung für die Absetzbarkeit der Kosten für doppelte Haushaltsführung und Familienheimfahrten ist das Vorliegen des gemeinsamen Familienwohnsitzes im Kosovo. Davon ist dann auszugehen, wenn dem Kindesvater die Obsorge für die Kinder im Scheidungsverfahren zugesprochen wurde und er mit seinen Kindern einen gemeinsamen Haushalt führt. Hinweise dafür sind Scheidungsdokumente, Obsorgebeschluss und die tatsächliche Kostentragung für die Haushaltsführung (zB Miete, Grundsteuer, Betriebskosten für das eigene Haus).

Zu prüfen ist weiters, ob eine Unzumutbarkeit für die Verlegung des Familienwohnsitzes entsprechend LStR 2002 Rz 345 vorliegt. Im Anlassfall könnte dies insbesondere zutreffen auf:

- Unmöglichkeit des Familiennachzugs auf Grund fremdenrechtlicher Bestimmungen. Hier sollte geklärt werden, ob beim vorliegenden Familienstand eventuell Erleichterungen für einen Familiennachzug bestehen. Andererseits müsste aber auch am "Arbeitswohnsitz" in Österreich eine Betreuung der Kinder gesichert sein (eventuell wieder in Partnerschaft lebend, Mitübersiedlung der betreuenden Großmutter etc.).

- Mitübersiedlung der unterhaltsberechtigten und betreuungsbedürftigen (minderjährigen) Kinder (eventuell auch der Mutter des Steuerpflichtigen) ist aus wirtschaftlichen Gründen nicht zumutbar.

Zu diesem Themenkreis sind einige UFS-Entscheidungen ergangen. Beispielhaft werden angeführt:

UFSW vom 25.04.2006, RV/0192-W/06

Für eine Alleinerzieherin, deren 14-jähriges Kind bisher am Familienwohnsitz in einer strukturschwachen Region aufgewachsen ist, dort die Schule besucht und während der Berufstätigkeit der Mutter von der ebenfalls am Familienwohnsitz wohnhaften Großmutter betreut und erzogen wird, ist eine Wohnsitzverlegung nach Wien nicht zumutbar. - Werbungskosten

UFSW vom 12.06.2007, RV/1270-W/07

Die Unterhaltsverpflichtung für Kinder reicht als alleiniges Kriterium für die Unzumutbarkeit der Verlegung des Familienwohnsitzes nicht aus. - keine Werbungskosten

UFSL vom 11.01.2008, RV/0486-L/06

Da der Berufungswerber Unterhalt für Kinder zu leisten hat, die nicht seinem Haushalt zugehören, steht ihm allenfalls der Unterhaltsabsetzbetrag zu, nicht jedoch Kosten für Familienheimfahrten. - keine Werbungskosten

Liegt ein gemeinsamer Haushalt mit den Kindern im Kosovo nicht vor, handelt es sich bloß um Besuchsfahrten zu unterhaltsberechtigten, nicht haushaltszugehörigen Kindern. Diesfalls stehen weder Kosten für die doppelte Haushaltsführung noch für die Familienheimfahrten zu.

Voraussetzung für doppelte Haushaltsführung bei zeitlich befristeter Tätigkeit (§ 16 EStG 1988; LStR 2002 Rz 341 ff, insb. LStR 2002 Rz 349)

Ein deutscher Staatsbürger ist an der Universität Wien unselbständig erwerbstätig. In den Veranlagungsjahren 2005 und 2006 übernimmt er an einer anderen österreichischen Universität eine Vertretungsprofessur und bezieht von Wintersemester 2005/2006 bis Wintersemester 2006/2007 Einkünfte aus nichtselbständiger Arbeit aus zwei Dienstverhältnissen. Seit dem Sommer 2005 lebt der Steuerpflichtige in einer Lebensgemeinschaft (Wohnung in Wien). Die Lebensgefährtin bezieht steuerlich relevante Einkünfte. An den Tagen, an denen er an der anderen Universität tätig ist, nächtigt er tageweise in einem Hotel und ab März 2006 in einem Studentenheim in der anderen Universitätsstadt (Abschluss von Mietverträgen jeweils über mehrere Monate). Beginnend mit Februar 2007 hat er einen Lehrauftrag an einer ausländischen Universität angenommen und hat mit seiner Lebensgefährtin Österreich (vorübergehend) verlassen.

Stehen die Aufwendungen für die vorübergehende doppelte Haushaltsführung für das Hotelzimmer zu? Auf die LStR 2002 Rz 349 wird verwiesen. Hauptgrund für diese Anfrage ist die Entscheidung des UFS vom 30. Dezember 2008, RV/0356-I/08, dass in einem tageweise gemieteten Hotelzimmer keine Wohnung zu erblicken ist und damit keine doppelte Haushaltsführung vorliegt.

Im Anlassfall liegen die Voraussetzungen entsprechend LStR 2002 Rz 346 vor. Die Vertretungsprofessur ist befristet angelegt und die doppelte Haushaltsführung ab Vorliegen der Lebensgemeinschaft beruflich bedingt. Absetzbar sind die Kosten einer zweckentsprechenden Wohnung.

Die Höhe der Aufwendungen für eine zweckentsprechende Unterkunft am Beschäftigungsort errechnet sich anhand folgender Kriterien:

- Miete einer Wohnung: Miete, Betriebskosten und Einrichtungskosten bezogen auf eine Kleinwohnung (maximal 55 - 60 m 2 ;auch die Höhe der Miete ist zu berücksichtigen)

- Kauf einer Wohnung: AfA, Betriebskosten und Einrichtungskosten bezogen auf eine Kleinwohnung (ebenfalls maximal 55 - 60 m 2 )

- Vorübergehende Hotelunterkunft: bis 2.200 Euro monatlich

Die in LStR 2002 Rz 349 angeführte Obergrenze von 2.200 Euro kann bei Miet- und Eigentumswohnungen nur ausnahmsweise erreicht werden, wenn die Wohnkosten am Ort der Berufsausübung exorbitant hoch sind, was innerhalb des österreichischen Bundesgebietes auszuschließen ist.

Wendet der Steuerpflichtige für die Unterkunft einen Betrag auf, der der Deckung eines zweckentsprechenden Wohnbedürfnisses dient, dann ist die tatsächliche Größe der Unterkunft oder eine eventuelle Mitbenützung der Wohnung (zB durch studierende Kinder) unbeachtlich.

Soweit die Hotelkosten - unter Berücksichtigung der Anzahl der monatlichen Nächtigungen - den Betrag von 2.200 Euro nicht überschreiten, bestehen keine Bedenken gegen eine Berücksichtigung dieser, während der Übergangsphase (bis zum Erhalt eines Zimmers im Studentenheim) angefallenen Kosten.

Doppelte Haushaltsführung - Unzumutbarkeit der Verlegung des Familienwohnsitzes

Ein Zollwachebeamter hat seinen Familienwohnsitz bis zum Jahr 2005 in der Nähe seines Arbeitsortes im Mühlviertel an der Grenze zu Tschechien. Durch die Auflösung seiner Dienststelle ist er gezwungen, in Zukunft in Wien seinen Dienst zu versehen. Dazu bewohnt er während der Woche eine 40 m²-Wohnung in Wien. Der Familienwohnsitz ist nach wie vor im Mühlviertel, seine Gattin ist nicht berufstätig. Seine 11-jährige Tochter besucht eine Schule in der Nähe des Familienwohnsitzes. Der Verkauf des Einfamilienhauses würde auf Grund der Lage in einem strukturschwachen Gebiet zu erheblichen Vermögenseinbußen führen. Die Anschaffung einer adäquaten Wohnung in Wien ist aus dem Erlös nicht möglich.

Können Werbungskosten aus dem Titel einer auf Dauer angelegten doppelten Haushaltsführung, somit länger als zwei Jahre geltend gemacht werden?

Gemäß LStR 2002 Rz 345 (5. Teilstrich) ist die Verlegung des Familienwohnsitzes an den Beschäftigungsort unzumutbar, wenn im gemeinsamen Haushalt am Familienwohnsitz unterhaltsberechtigte und betreuungsbedürftige Kinder wohnen und eine (Mit-)Übersiedlung der gesamten Familie aus wirtschaftlichen Gründen nicht zumutbar ist.

Im gegenständlichen Fall sind daher die Kosten der Wohnung in Wien sowie Familienheimfahrten als Werbungskosten abzugsfähig.

Werbungskosten von Lehrer/inne/n im Zusammenhang mit Seminaren der Pädagogischen Institute (§ 16 EStG, LStR 2002 Rz 359)

Ein Arbeitgeber bietet den Arbeitnehmern Bildungsmaßnahmen, die im Interesse des Arbeitgebers stehen. Ein Teil der Kosten ist vom Arbeitnehmer zu zahlen.

Im gegenständlichen (bereits vom UFS entschiedenen) Fall handelt es sich um das Seminar "Lifestyle- und Anti Aging Medizin", welches eine AHS-Biologielehrerin am Pädagogischen Institut besuchte. Als Werbungskosten wurden Fahrtkosten und der Aufpreis für ein Einbettzimmer geltend gemacht. Die Kurskosten und sonstige Unterbringungskosten wurden vom Arbeitgeber getragen. Als Nachweis für die Werbungskosten wurde die Teilnehmerliste (homogener Teilnehmerkreis, dh. ausschließlich Lehrer/innen) vorgelegt. Weiters wurde ausgeführt, dass die Teilnahme an der Fortbildungsveranstaltung ausschließlich im Interesse der Schule erfolgt sei, um den Schülern im Rahmen des Biologieunterrichtes neueste medizinische Erkenntnisse zugänglich zu machen.

In der dazu ergangenen Entscheidung des UFS vom 05.02.2009, RV/0202-W/09 heißt es:

Ob tatsächlich eine auf die Berufsgruppe der Lehrer zugeschnittene Bildungsmaßnahme vorliegt oder ob es sich um eine Bildungsmaßnahme handelt, die für Angehörige verschiedener Berufsgruppen geeignet ist und auch Anziehungskraft auf Personen hat, die aus privatem Interesse Informationen über die dort dargebotenen Themen erhalten wollen, ist grundsätzlich anhand der Lehrinhalte des Seminars zu prüfen.

Dies erübrigt sich jedoch im gegenständlichen Fall deshalb, weil das streitgegenständliche Seminar "Lifestyle- und Anti Aging Medizin" ausdrücklich in der Auflistung der vom BM für Unterricht und Kunst für österreichische AHS-Lehrer angebotenen Fortbildungsveranstaltung genannt wird. Auch wenn der Titel des Seminars den Eindruck erwecken mag, dass das in diesem Seminar vermittelte Wissen von allgemeiner Natur ist, so handelt es sich dabei doch um ein Bundesseminar, das vom Pädagogischen Institut veranstaltet wurde und ausschließlich Lehrern an AHS Österreichs zugänglich war. Damit steht fest, dass sich die Bildungsmaßnahme an einen homogenen Teilnehmerkreis richtete. ... Da die Teilnahme an einem Seminar mit einem homogenen Teilnehmerkreis ein Hinweis auf die berufliche Notwendigkeit des Seminars ist (Wiesner/Atzmüller/Grabner/Leitner/Wanke, EStG, § 16 EStG 1988 Anm. 140), war davon auszugehen, dass es sich um berufsspezifische Fortbildung handelt.

Ist für die Frage der Anerkennung von Werbungskosten zu prüfen, ob eine auf die Berufsgruppe des Steuerpflichtigen zugeschnittene Fortbildung vorliegt, oder ob es sich um eine Fortbildungsveranstaltung handelt, die auch für Angehörige verschiedener Berufsgruppen von allgemeinem (privaten) Interesse ist (VwGH 26.11.2003, 99/13/0160; VwGH 29.01.2004, 2000/15/0009). Reicht es (wie in obiger Entscheidung ausgeführt), wenn ein homogener Teilnehmerkreis vorliegt und das Seminar vom Arbeitgeber (Pädagogischen Institut) angeboten wird?

Ist in allen Fällen, in welchen eine private Mitveranlassung unterstellt wird, der vom Arbeitgeber getragene Anteil der Kosten im Rahmen der Lohnverrechnung als Vorteil aus dem Dienstverhältnis zu erfassen?

Gemäß § 26 Z 3 EStG 1988 gehören Beträge, die vom Arbeitgeber im betrieblichen Interesse für die Ausbildung oder Fortbildung des Arbeitnehmers aufgewendet werden, nicht zu den Einkünften aus nichtselbständiger Arbeit (siehe auch LStR 2002 Rz 696 ).

Gemäß § 16 Abs. 1 Z 10 EStG 1988 sind Aufwendungen für Aus- und Fortbildungsmaßnahmen im Zusammenhang mit der vom Steuerpflichtigen ausgeübten oder einer damit verwandten beruflichen Tätigkeit und Aufwendungen für umfassende Umschulungsmaßnahmen, die auf eine tatsächliche Ausübung eines anderen Berufes abzielen, als Werbungskosten abzugsfähig.

Der Aus- und Fortbildungsbegriff gemäß § 16 Abs. 1 Z 10 EStG 1988 ist nicht ident mit jenem des § 26 Z 3 EStG 1988. Bildungsmaßnahmen, die nach der Rechtsprechung zu § 16 Abs. 1 Z 10 EStG 1988 der Privatsphäre zuzurechnen sind, führen, wenn sie im betrieblichen Interesse des Arbeitgebers durchgeführt werden, nicht zu Einkünften aus nichtselbständiger Arbeit. Beispielhaft dafür sind Aufwendungen für Bildungsmaßnahmen, die zwar im Zusammenhang mit der beruflichen Tätigkeit stehen, aber auch bei nicht berufstätigen Personen von allgemeinem (privaten) Interesse sind, und daher nicht zu Werbungskosten führen (siehe LStR 2002 Rz 359 ). Werden derartige Kurse vom Arbeitgeber gezahlt, dann führen sie, sofern ein betriebliches Interesse gegeben ist, nicht zu Einkünften (dh. keine Hinzurechnung der Kurs- und Unterbringungskosten als Sachbezug). Kein betriebliches Interesse liegt vor, wenn nicht der Ausbildungsinhalt, sondern ein Unterhaltungswert im Vordergrund steht.

Ist für Bildungsmaßnahmen des Arbeitgebers, die den Kriterien des § 26 Z 3 EStG 1988 entsprechen, vom Arbeitnehmer ein Kostenbeitrag zu leisten, dann ist für die Qualifizierung dieser Kosten als Werbungskosten zu prüfen, ob der entsprechenden Bildungsmaßnahme Werbungskostencharakter zukommt. Ist dies nicht der Fall, weil eine nach der Rechtsprechung private Mitveranlassung vorliegt, dann ist der Kostenbeitrag des Arbeitnehmers nicht abzugsfähig.

Im gegenständlichen Fall ist der UFS offensichtlich davon ausgegangen, dass der Bildungsmaßnahme (auch ohne Kostentragung durch den Arbeitgeber) Werbungskostencharakter zukommt.

Wäre hingegen die im betrieblichen Interesse durchgeführte Aus- oder Fortbildung mit einer privaten Mitveranlassung verbunden gewesen, dann sind Kostenbeiträge des Arbeitnehmers nicht abzugsfähig. Dies führt aber nicht dazu, dass der vom Arbeitgeber getragene Kostenanteil zu einem Vorteil aus dem Dienstverhältnis führt.

Ist der Arbeitnehmer zur Teilnahme an der Fortbildungsmaßnahme verpflichtet, ist dies ein Hinweis, dass hinsichtlich des Kostenbeitrages des Arbeitnehmers Werbungskosten vorliegen können.

Bei Arbeitnehmern, die auf Grund ihrer Stellung im Unternehmen (zB als Geschäftsführer) Einfluss auf Teilnahme, Gestaltung und Zeitpunkt der Bildungsmaßnahme haben, ist hinsichtlich der Prüfung, ob ein betriebliches Interesse im Sinne des § 26 Z 3 EStG 1988 vorliegt, ein strenger Maßstab anzulegen. Eine (nicht untergeordnete) private Mitveranlassung führt zu einem steuerpflichtigen Sachbezug, ausgenommen diese Bildungsveranstaltung ist auch für andere Arbeitnehmer des Arbeitgebers vorgesehen.

Kilometergeld zwischen zwei Arbeitsstätten nur bei Übersteigen des durch den Verkehrsabsetzbetrag (VAB) bzw. das Pendlerpauschale abgegoltenen "Entfernungssockels"

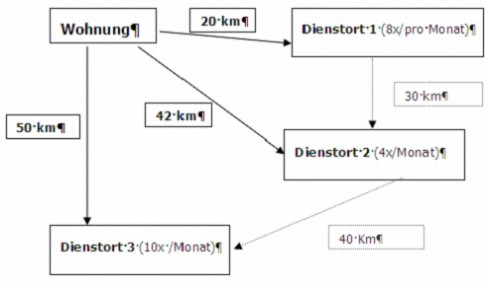

Ein Arbeitnehmer ist bei einem Arbeitgeber beschäftigt und hat drei Dienstorte. Die Entfernung von der Wohnung zum Dienstort 1 beträgt 20 km, zum Dienstort 2 42 km und zum Dienstort 3 50 km. Der Arbeitnehmer fährt diese verschieden oft im Monat an; es kommt auch vor, dass er an einem Tag an zwei Dienstorten bzw. an allen drei Dienstorten tätig wird.

Der Arbeitgeber zahlt für die Fahrten zwischen den Arbeitsstätten Kilometergeld. In diesem Zusammenhang ergeben sich folgende Fragen:

a) Welche Fahrten sind durch den VAB bzw. das Pendlerpauschale abgedeckt (Entfernungssockel)?

b) Für welche Strecke kann der Arbeitgeber nicht steuerbares Kilometergeld auszahlen bzw. kann der Arbeitnehmer die tatsächlichen Kosten als Werbungskosten beantragen?

c) Für welche Strecke (Entfernung) steht dem Arbeitnehmer das Pendlerpauschale zu?

a) Die Strecke Wohnung - Arbeitsstätte - Wohnung, die der Arbeitnehmer von der Wohnung zum weitest entfernten Dienstort und retour zurücklegt (Kilometeranzahl hin und retour), stellt den maßgeblichen Entfernungssockel dar. Dies unabhängig davon, ob für diese Strecke das Pendlerpauschale (wegen Überwiegens) tatsächlich in Anspruch genommen werden kann oder nicht.

Die Fahrtkosten innerhalb dieses Entfernungssockels sind bereits mit Verkehrsabsetzbetrag (ggf. Pendlerpauschale) abgegolten. Es entstehen dem Arbeitnehmer keine zusätzlichen Aufwendungen (vgl. VwGH 16.07.1996, 96/14/0033 ; VwGH 22.11.2006, 2004/15/0130 ; VwGH 16.09.2003, 97/14/0173 ).

Im konkreten Fall beträgt der Entfernungssockel daher 100 km (Wohnung - weitest entfernte Dienstort (Do 3) - Wohnung = 50 km x 2)

b) Für diesen Entfernungssockel ist ein vom Arbeitgeber ausgezahltes Kilometergeld steuerpflichtig bzw. stehen dem Arbeitnehmer keine Werbungskosten zu.

Nur für jene Kilometer, die den Entfernungssockel übersteigen, kann der Arbeitgeber gemäß § 26 EStG 1988 nicht steuerbares Kilometergeld auszahlen bzw. können die tatsächlichen Fahrtkosten (zB Kilometergeld) bei der Arbeitnehmerveranlagung als Werbungskosten berücksichtigt werden.

Fährt der Arbeitnehmer an einem Tag alle drei Dienstorte an, gilt Folgendes:

Wohnort à Do 1 (20 km) à Do 2 (30 km) à Do 3 (40 km) à Wohnort (50 km) somit insgesamt 140 km, stellen 100 km den Entfernungssockel dar, für 40 km kann der Arbeitgeber nicht steuerbares Kilometergeld auszahlen bzw. kann der Arbeitnehmer diese Fahrten bei den Werbungskosten berücksichtigen.

c) Das Pendlerpauschale steht nur für jene Strecke Wohnung - Arbeitsstätte - Wohnung zu, die der Arbeitnehmer überwiegend (mehr als 10 Tage im Kalendermonat) zurücklegt. Werden verschieden lange Strecken zurückgelegt, ist die Kilometeranzahl der Strecke maßgeblich, die 11x im Kalendermonat zurückgelegt wird (vgl. dazu auch LStR 2002 Rz 272 , Rz 272a ).

Im konkreten Fall steht das Pendlerpauschale für 42 km zu, da diese Strecke auch bei der Fahrt zu Do 3 (50 km) enthalten ist.

Werbungskosten für Fahrten vom eigenen Betrieb zur nsA-Arbeitsstätte (§ 16 Abs. 1 Z 6 EStG 1988, LStR 2002 Rz 291 ff)

Der Steuerpflichtige betreibt als persönlich haftender Gesellschafter ein Büro in Steyr. Zusätzlich bezieht er nichtselbständige Einkünfte als Lehrer an einer Schule in Linz. Das Büro befindet sich im Zentrum von Steyr, die Wohnung wenige Kilometer entfernt am Stadtrand.

Für die ca. drei mal wöchentlich anfallenden Fahrten vom Büro in Steyr zur Unterrichtstätigkeit in Linz und zurück werden Kilometergelder (abzüglich des Pendlerpauschales) als Werbungskosten geltend gemacht.

Begründend wird ausgeführt, dass es sich dabei um Fahrten zwischen zwei Arbeitsstätten handelt.

Ist es durch diese Konstellation tatsächlich möglich, die Bestimmung, wonach Fahrten Wohnung - Arbeitsstätte - Wohnung durch den Verkehrsabsetzbetrag bzw. durch das Pendlerpauschale abgedeckt sind, zu umgehen?

Die Strecke Wohnung - Arbeitsstätte - Wohnung ist mit dem Verkehrsabsetzbetrag abgegolten. Bei Vorliegen der Voraussetzungen steht weiters das Pendlerpauschale für diese Strecke zu. Die Fahrtkosten von der Wohnung in den eigenen Betrieb und zurück sind grundsätzlich als Betriebsausgaben abzugsfähig.

Eine Doppelabsetzung (zB nichtselbständiger Spitalsarzt mit Sonderklassegebühren) ist aber nicht möglich (VwGH 21.12.2005, 2002/14/0148 ; EStR 2000 Rz 1614 , 3. Aufzählungspunkt).

Für die Beurteilung, ob für Fahrten zwischen zwei Arbeitsstätten neben dem Verkehrsabsetzbetrag (ggf. Pendlerpauschale) Betriebsausgaben oder eventuell Werbungskosten in Form von Kilometergeldern zustehen, ist der "Entfernungssockel" maßgeblich. Die Strecke Wohnung - Arbeitsstätte - Wohnung (Kilometeranzahl hin und retour) stellt den "Entfernungssockel" dar. Die Fahrtkosten innerhalb dieses Entfernungssockels sind bereits mit Verkehrsabsetzbetrag (ggf. Pendlerpauschale) abgegolten. Es entstehen dem Arbeitnehmer keine zusätzlichen Aufwendungen.

Im konkreten Fall ist für die Ermittlung des "Entfernungssockels" die Kilometeranzahl von der Wohnung Steyr zur Schule in Linz und zurück zur Wohnung Steyr heranzuziehen. Liegt das Büro des Steuerpflichtigen (Betriebsstätte) innerhalb des "Entfernungssockels", fallen für den Steuerpflichtigen für die Fahrten zur Betriebsstätte keine zusätzlichen Aufwendungen an und es ist somit kein Abzug von Betriebsausgaben zulässig (VwGH 16.07.1996, 96/14/0033 , VwGH 30.11.1993, 90/14/0136 ).

Nur jene Kilometer, die den "Entfernungssockel" übersteigen, können als Betriebsausgaben geltend gemacht werden.

Übernahme der Stornokosten durch den Arbeitgeber für einen abgebrochenen bzw. nicht angetretenen Urlaub (§ 26 Z 2 EStG 1988)

Ein Arbeitnehmer darf über Auftrag des Arbeitgebers einen bereits gebuchten Urlaub nicht antreten bzw. muss einen bereits begonnenen Urlaub vorzeitig beenden.

Im ersten Fall fallen Stornogebühren an, im zweiten Fall ist das Entgelt für den nicht konsumierten Urlaub teilweise oder zur Gänze zu entrichten. Darüber hinaus fallen zusätzliche Aufwendungen für die verfrühte Heimreise (zB höhere Flugkosten) an. Der Arbeitgeber ersetzt bzw. übernimmt die Aufwendungen.

Handelt es sich beim Ersatz des Arbeitgebers um steuerpflichtigen Arbeitslohn, um einen Ersatz oder um einen nicht steuerbaren Schadenersatz?

Ist ein Unterschied gegeben, ob der Arbeitnehmer bereits seine Urlaubstage mit dem Arbeitgeber festgelegt und dann erst die Urlaubsbuchung vorgenommen hat oder ob er den Urlaub bereits vor einer Festlegung mit dem Arbeitgeber gebucht hat?

Gemäß § 4 Abs. 1 Urlaubsgesetz ist der Zeitpunkt des Urlaubsantrittes zwischen dem Arbeitgeber und dem Arbeitnehmer unter Rücksichtnahme auf die Erfordernisse des Betriebes und die Erholungsmöglichkeiten des Arbeitnehmers zu vereinbaren.

Hat der Arbeitnehmer seinen Urlaub gebucht ohne zuvor den Zeitpunkt des Urlaubsantritts mit dem Arbeitgeber zu vereinbaren, sind allenfalls vom Arbeitgeber geleistete Zahlungen iZm der Stornierung des Urlaubs als steuerpflichtiger Arbeitslohn zu behandeln. Dem Arbeitnehmer stehen keine Werbungskosten zu.

Hat der Arbeitgeber Zahlungen iZm der Stornierung eines bereits vereinbarten Urlaubes zu leisten, weil ein von ihm nicht beeinflussbares Ereignis (zB Großauftrag, Krankheit anderer Mitarbeiter) die Verwehrung des Urlaubes oder den Urlaubsabbruch notwendig macht, sind diese ebenfalls als steuerpflichtiger Arbeitslohn zu behandeln. In diesem Fall liegen beim Arbeitnehmer im nachgewiesenen Ausmaß (zB Stornokosten, durch die Stornierung verursachter Mehraufwand) Werbungskosten vor.

Sind die Zahlungen iZm der Stornierung eines bereits vereinbarten Urlaubes auf Grund eines in der persönlichen Sphäre des Arbeitgebers liegenden Ereignisses (zB grob fahrlässig verursachter Unfall durch den Arbeitgeber, weshalb der Arbeitnehmer verletzungsbedingt nicht auf Urlaub fahren kann) zu leisten, liegt eine nicht steuerbare Schadenersatzleistung vor.

Eine Behandlung dieser Zahlungen als nicht steuerbare Auslagenersätze gemäß § 26 Z 2 EStG 1988 ist nicht möglich, da es sich ursächlich um Aufwendungen des Arbeitnehmers und nicht des Arbeitgebers handelt.

Entschädigungen des Arbeitgebers nach dem Gleichbehandlungsgesetz

Nach dem Bundesgesetz über die Gleichbehandlung (Gleichbehandlungsgesetz - GlBG) idF BGBl. I Nr. 98/2008 sind Arbeitgeber verpflichtet, an diskriminierte Arbeitnehmer Entschädigungen zu leisten.

Sind Zahlungen, die ein Arbeitgeber auf Grund des GlBG zu leisten hat, immer als steuerpflichtiger Vorteil aus dem Dienstverhältnis anzusehen?

Ist der Arbeitgeber bei Verletzung des Gleichbehandlungsgebotes iZm einem Arbeitsverhältnis (Begründung des Arbeitsverhältnisses, Festsetzung des Entgelts, beruflicher Aufstieg etc.) gegenüber dem Arbeitnehmer zum Ersatz des Vermögensschadens und zu einer Entschädigung für die erlittene persönliche Beeinträchtigung verpflichtet, stellen diese Zahlungen steuerpflichtige Einnahmen aus nichtselbständiger Arbeit dar.

Fließen diese Einnahmen im Rahmen eines bestehenden Dienstverhältnisses zu, liegt ein lohnsteuerpflichtiger Vorteil aus dem Dienstverhältnis vor (Besteuerung nach § 67 Abs. 8 lit. a EStG 1988, Verpflichtung zur Ausstellung eines Lohnzettels). Zahlungen, die der Arbeitgeber an einen übergangenen Stellenwerber zu leisten hat, sind im Wege der Veranlagung zu erfassen.

Bei einer sexuellen Belästigung oder einer geschlechtsbezogenen Belästigung hat die betroffene Person gegenüber dem Belästiger Anspruch auf Ersatz des erlittenen Schadens. Soweit der Nachteil nicht nur in einer Vermögenseinbuße besteht, hat die betroffene Person zum Ausgleich der erlittenen persönlichen Beeinträchtigung Anspruch auf angemessenen, mindestens jedoch auf 720 Euro Schadenersatz. Der Anspruch auf diese Schadenersatzzahlung besteht gegenüber dem Arbeitgeber auch dann, wenn dieser es schuldhaft unterlässt, im Falle einer sexuellen Belästigung durch Dritte eine auf Grund gesetzlicher bzw. arbeitsrechtlicher Normen angemessene Abhilfe zu schaffen. Derartige Zahlungen sind als echter Schadenersatz nicht steuerbar und daher nicht als Vorteil aus dem Dienstverhältnis zu erfassen ( EStR 2000 Rz 4014 ).

Outplacement (§ 26 Z 3 EStG 1988)

Auf Grund der derzeitigen Wirtschaftskrise müssen sich Firmen vermehrt von Mitarbeitern trennen. Um die dadurch auf beiden Seiten entstehenden Probleme besser bewältigen zu können, wird den Mitarbeitern ein von externen Beratungsfirmen durchgeführtes Outplacement angeboten.

Unter Outplacement versteht man einen systematischen Prozess, der ausscheidenden Mitarbeitern helfen soll, in kurzer Zeit eine entsprechende Stelle zu finden. Bei einer größeren Zahl von freigesetzten Mitarbeitern erfolgt vorab meistens eine Gruppenberatung in Seminarform, mit nachfolgender Einzelberatung. In Einzelsitzungen wird der berufliche Werdegang analysiert und ein Stärken-Schwächen-Profil erstellt. Im Rahmen dieser Karriereberatung lernt der ausscheidende Mitarbeiter erfolgversprechende Stellensuch-Methoden, wie ein professioneller Lebenslauf zu gestalten ist, wie ein Bewerbungsgespräch zu führen ist, etc.

Da dieses Outplacement eigentlich dazu dient, dass der Mitarbeiter - möglichst rasch - einen anderen Arbeitgeber finden kann, stellt sich die Frage, ob die Kosten dafür beim Mitarbeiter einen steuerpflichtigen Vorteil aus dem (noch bestehenden) Dienstverhältnis darstellen oder nach § 26 Z 3 EStG 1988 als nicht steuerbar zu behandeln sind?

§ 26 Z 3 EStG 1988 normiert, dass Beträge, die der Arbeitgeber für die Ausbildung oder Fortbildung des Arbeitnehmers aufwendet, dann nicht zu den Einkünften aus nichtselbständiger Arbeit gehören, wenn sie im betrieblichen Interesse geleistet werden.

Zur Frage, ob es sich um Beträge handelt, die im betrieblichen Interesse aufgewendet werden, ist festzustellen, dass sich aus einem Dienstverhältnis für den Arbeitnehmer und Arbeitgeber wechselseitig Rechte und Pflichten ergeben. IZm der Kündigung von Mitarbeitern hat der Arbeitgeber nicht nur gesetzliche Vorschriften wie zB die Mitwirkung des Betriebsrates bei Kündigungen oder die Einhaltung von Kündigungsfristen zu beachten, sondern auch eine allgemeine Fürsorgepflicht gegenüber den ausscheidenden Arbeitnehmern (zB Ausverhandeln eines Sozialplans). Outplacement ist daher eine Aus- oder Fortbildung des Arbeitnehmers im betrieblichen Interesse. § 26 Z 3 EStG 1988 fordert nicht, dass die Aus- oder Fortbildung im Zusammenhang mit der derzeit ausgeübten Tätigkeit des Arbeitnehmers steht und diesem ermöglicht, die ihm übertragenen Aufgaben effizienter zu erledigen.

Der anders lautenden Auffassung in der Entscheidung des UFS vom 10.07.2007, RV/0588-W/06 , wird nicht gefolgt.

Die im Rahmen des Outplacement gewährten Sachleistungen stellen für den Arbeitnehmer gemäß § 26 Z 3 EStG 1988 keine Einkünfte aus nichtselbständiger Arbeit dar. Erhält der Arbeitnehmer für seine Teilnahme am Outplacement auch eine Entlohnung, ist diese als Einkünfte aus nichtselbständiger Arbeit steuerpflichtig.

Tagesgebühren Ausland für LKW-Fahrer im internationalen Verkehr (§ 26 Z 4 bzw. § 3 Abs. 1 Z 16b EStG 1988)

Bei LKW-Fahrern im internationalen Verkehr liegen in der Regel Reisen nach dem zweiten Dienstreisebegriff des § 26 Z 4 EStG 1988 vor. Laut LStR 2002 Rz 721 sind für die ersten sechs Monate gewährte Tages- und pauschale Nächtigungsgelder nicht steuerbar, weil danach von einem Mittelpunkt der Tätigkeit auszugehen ist. Die steuerbegünstigte Obergrenze bilden bei Auslandsreisen die jeweiligen Höchstsätze der Reisegebührenvorschrift (RGV) für Bundesbedienstete.

Zu den Nächtigungsgeldern bei Fahrtätigkeit wird in den LStR 2002 Rz 733 ausgeführt, dass bei bloßer Nächtigungsmöglichkeit in einem Fahrzeug (LKW, Bus) das pauschale Nächtigungsgeld im Hinblick auf zusätzliche mit einer Nächtigung verbundene Aufwendungen auch für mehr als sechs Monate nicht steuerbar gewährt werden kann, wenn tatsächlich genächtigt wird. Dabei ist es unmaßgeblich, ob die Fahrten auf gleich bleibenden Routen (zB Wien - Hamburg) erfolgen.

Hinsichtlich der Tagesgelder findet sich zur Fahrtätigkeit in den LStR 2002 keine analoge Aussage. Geht man bei einer Fahrtätigkeit im internationalen Verkehr auf gleich bleibenden Routen von der Begründung eines Mittelpunktes der Tätigkeit aus, wären nach Verstreichen der sechs Monate laut LStR 2002 Rz 735a Tagesgeldersätze nur mehr im Rahmen der Bestimmungen des § 3 Abs. 1 Z 16b EStG 1988 steuerfrei.

Da der Kollektivvertrag geringere Beträge vorsieht als die oben genannten laut RGV, ergäbe sich für freiwillige Überzahlungen des Arbeitgebers (viele Arbeitgeber gewähren die höheren Beträge laut RGV) insoweit eine Abgabenpflicht.

Wird bei der Tätigkeit als LKW-Fahrer im internationalen Verkehr für denselben Arbeitgeber und grundsätzlich auf denselben Routen über sechs Monate hinaus ein weiterer Mittelpunkt der Tätigkeit begründet, mit der Folge, dass (Auslands-)Tagesgelder in weiterer Folge nur im Rahmen des § 3 Abs. 1 Z 16b EStG 1988 steuerfrei sind?

Der VwGH hat im Erkenntnis vom 25.09.2002, 99/13/0034 , ausgeführt, dass die steuerliche Anerkennung eines Verpflegungsmehraufwandes unter dem Titel der Reisekosten dann nicht möglich ist, wenn von einer auch die Kenntnis der Verpflegungsmöglichkeiten bewirkenden Vertrautheit mit den örtlichen Gegebenheiten ausgegangen werden kann.

Dies dürfte wohl auch der Grund dafür sein, dass der Kollektivvertrag zwischen üblicher Reisebewegung im Ausland (Kenntnis der Verpflegungsmöglichkeiten) und der Verbringung der Wochenendruhe im Ausland differenziert. Im letzteren Fall hat der Arbeitnehmer Anspruch auf Tages- und Nächtigungsgelder im jeweiligen Höchstausmaß der Reisegebührenvorschrift für Bundesbedienstete.

Erfolgen die Fahrten mehr als sechs Monate lang stets auf gleich bleibenden Routen mit den selben Zielorten, kann eine Vertrautheit mit den örtlichen Gegebenheiten (zB Lage und Qualität der Autobahnraststätten) entlang der Route angenommen werden, sodass nach Ablauf der Anfangsphase (Auslands-)Tagesgelder nur mehr im Rahmen des § 3 Abs. 1 Z 16b EStG 1988 steuerfrei gewährt werden können.

Rückwirkende Aberkennung des Alleinverdienerabsetzbetrages bei Nachzahlungen im Insolvenzverfahren (§ 33 Abs. 4 Z 1 EStG 1988, LStR 2002 Rz 631e und Rz 773b)

Im Falle von Konkursen, die nach dem 31. Dezember 2005 eröffnet wurden, gelten Nachzahlungen aus dem Insolvenzverfahren in dem Kalenderjahr zugeflossen, für das der Anspruch entstanden ist. Durch diese Zuflussfiktion kann der Grenzbetrag für den Alleinverdienerabsetzbetrag überschritten werden.

Darf analog zu den LStR 2002 Rz 773b, wonach bei Nachzahlungen von Pensionen und Bezügen aus der Unfallversorgung aus Billigkeitsgründen von einer Pflichtveranlagung gemäß § 41 Abs. 1 Z 5 EStG 1988 abgesehen wird, vorgegangen werden?

Besteht in Insolvenzfällen nach Beendigung des Arbeitsverhältnisses Anspruch auf eine Kündigungsentschädigung bzw. auf Schadenersatz oder eine Urlaubsersatzleistung, können diese bis zur Auszahlung durch den Insolvenz-Entgelt-Fonds vom Arbeitsmarktservice in Form von Arbeitslosengeld bevorschusst werden. Durch diese Maßnahme ist dem Arbeitnehmer kein wirtschaftlicher Nachteil entstanden, denn es sind ihm Bezüge zugeflossen, die er - wäre kein Konkursfall vorgelegen - auch aus einem anderen Titel erhalten hätte. Es ist daher auch bei rückwirkendem Überschreiten der Einkunftsgrenze nach § 33 Abs. 4 Z 1 EStG 1988 der Alleinverdienerabsetzbetrag rückzufordern.

Alleinverdienerabsetzbetrag für EU/EWR-Bürger - abgeleiteter Wohnsitz für mehr als sechs Monate notwendig? (§ 33 Abs. 4 Z 1 EStG 1988, LStR 2002 Rz 772c)

Ein ungarischer Staatsbürger arbeitet erstmalig ab 1. August 2007 für ein Jahr in Österreich. Gleichzeitig wird auch ein Wohnsitz in Österreich begründet. Die Einkünfte in Österreich betragen von August bis Dezember 2007 37.000 Euro. Die Ehegattin, ebenfalls ungarische Staatsbürgerin, verbleibt mit ihren zwei Kindern in Ungarn; sie erzielt keine Einkünfte.

Ist für den Alleinverdienerabsetzbetrag die unbeschränkte Steuerpflicht (auch) des Steuerpflichtigen selbst für mehr als sechs Monate Voraussetzung?

Bedarf es in concreto einer Optionserklärung nach § 1 Abs. 4 EStG 1988, wenn die unbeschränkte Steuerpflicht erst unterjährig eingetreten ist?

Nach § 33 Abs. 4 Z 1 EStG 1988 ist Alleinverdiener grundsätzlich ein Steuerpflichtiger, der mehr als sechs Monate im Kalenderjahr verheiratet ist und von seinem unbeschränkt steuerpflichtigen Ehegatten nicht dauernd getrennt lebt.

Diese Gesetzesbestimmung enthält ferner die Aussage, dass für Steuerpflichtige im Sinne des § 1 Abs. 4 EStG 1988 die unbeschränkte Steuerpflicht des Ehegatten nicht erforderlich ist, um - bei Vorliegen der übrigen Voraussetzungen (zB Einkünfte) - Anspruch auf den Alleinverdienerabsetzbetrag zu haben. Der Bestimmung des § 1 Abs. 4 EStG 1988 liegt die gemeinschaftsrechtliche Regelung zugrunde, dass in jenem Staat, in dem die Haupteinkünfte erzielt werden und dort auch zu versteuern sind, die grundsätzlich vorgesehenen steuerlichen Begünstigungen Berücksichtigung finden müssen (vgl. EuGH 16.05.2000, Rs C-87/99 , Zurstrassen).

Um dieser gemeinschaftsrechtlichen Maxime gerecht zu werden, musste auch für jene Steuerpflichtigen eine Lösung gefunden werden, denen eine Option iSd § 1 Abs. 4 EStG 1988 verwehrt bleibt, weil bereits auf Grund eines Wohnsitzes oder des gewöhnlichen Aufenthaltes die unbeschränkte Steuerpflicht eingetreten ist. Daher wurde die Rz 772c in die LStR 2002 aufgenommen.

Stellt sich auf Grund der Sachverhaltsermittlung somit heraus, dass die Haupteinkünfte des Kalenderjahres 2007 in Österreich erzielt wurden (vgl. LStR 2002 Rz 8 ), steht der Alleinverdienerabsetzbetrag zu.

Der Nachweis der Auslandseinkünfte ist durch eine Bescheinigung der ausländischen Abgabenbehörde (Formular E9) zu erbringen. Darüber hinaus ist ein Einkommensnachweis der ungarischen Steuerbehörde über die Einkünfte der Ehepartnerin vorzulegen, aus dem hervorgeht, dass der Grenzbetrag nicht überschritten wurde. Eine Optionserklärung nach § 1 Abs. 4 EStG 1988 ist in diesen Fällen nicht Voraussetzung.

Auszahlung einer Urlaubsersatzleistung (§§ 41 Abs. 1 Z 2 und 67 Abs. 8 lit. d EStG 1988, LStR 2002 Rz 909 und Rz 1108)

Ein Arbeitnehmer beendet sein Dienstverhältnis am 10. August 2007 und erhält für die Zeit vom 11. August bis 22. September 2007 eine Urlaubsersatzleistung; ab 13. August 2007 beginnt er ein neues Dienstverhältnis. Die beiden übermittelten Lohnzettel betreffen den Zeitraum 1. Jänner bis 10. August 2007 (darin enthalten die Urlaubsersatzleistung) und 13. August bis 31. Dezember 2007.

Im Versicherungsdatenauszug ergibt sich jedoch eine Zeitüberschneidung auf Grund folgender Meldungen:

01.01. bis 10.08.2007 | Arbeiter |

11.08. bis 22.09.2007 | Urlaubersatzleistung |

ab 13.08.2007 | Arbeiter |

Führt die Zeitüberschneidung laut Versicherungsdatenauszug zu einer Pflichtveranlagung?

Die Urlaubsersatzleistung steht arbeitsrechtlich am Ende des Arbeitsverhältnisses zu (Zufluss mit der Endabrechnung vorgesehen). Laut LStR 2002 Rz 1108 ist deshalb der Tag der tatsächlichen arbeitsrechtlichen Beendigung am Lohnzettel einzutragen.

Nur SV-rechtlich (§ 11 Abs. 2 ASVG) besteht in diesen Fällen die Pflichtversicherung (fiktiv) für den Zeitraum weiter, der verstrichen wäre, hätte der Dienstnehmer den Urlaub im Anschluss an das Dienstverhältnis konsumiert.

Wird die Urlaubsersatzleistung gemeinsam mit dem Bezug des Endemonats abgerechnet, liegt somit kein Pflichtveranlagungstatbestand vor.

Wird die Urlaubsersatzleistung später, dh. in einem neuen Kalendermonat, ausbezahlt, und kommt es dadurch im tatsächlichen Auszahlungsmonat zu einer Überschneidung mit anderen Bezügen, ist sehr wohl von einem Pflichtveranlagungstatbestand auszugehen.

Erfolgt die Abrechnung der Urlaubsersatzleistung nicht im Monat der Beendigung des Dienstverhältnisses, ist darüber ein gesonderter Lohnzettel auszustellen.

Lehrer eines Nachhilfeinstituts - selbständige oder nichtselbständige Tätigkeit (§ 47 EStG 1988, LStR 2002 Rz 930 ff)

In österreichweit tätigen Nachhilfeunternehmen werden Lehrer als freie Dienstnehmer beschäftigt. Das Nachhilfeinstitut ist nach ISO 9001 zertifiziert. In der Homepage wird darauf hingewiesen, dass dadurch wichtige Standards, wie beispielsweise die fachliche und pädagogische Eignung der Nachhilfelehrer, die sinnvolle Zusammensetzung und Größe der Lerngruppen, sowie die Ausrichtung an den individuellen Bedürfnissen des Schülers gewährleistet sind. Darüber hinaus sind aber auch Kriterien, wie das Unterrichtsmaterial und die schülergerechte Arbeitsatmosphäre bedeutend. Ferner garantiert das Prüfsiegel, dass nach gleichen Abläufen und Prozessen gearbeitet wird.

Mit der Unterfertigung des freien Dienstvertrages unterzeichnen die Lehrer gleichzeitig eine Zusatzvereinbarung, dass sie auch in die Liste der möglichen Vertreter aufgenommen werden. Sie können sich somit nur von einem Lehrer aus dieser Liste vertreten lassen.

Bei der Entscheidung für die Einstufung der Nachhilfelehrer als "Freie Dienstnehmer" berufen sich die Unternehmen auf die Entscheidung des VwGH vom 26.05.2004, 2003/08/0149. Mit dieser Entscheidung hat sich der VwGH gegen das Vorliegen eines Werkvertrages und für das Vorliegen eines freien Dienstvertrages ausgesprochen. Die Frage des Vorliegens eines Dienstverhältnisses gemäß § 47 EStG 1988 war nicht Gegenstand der Entscheidung.

Sind die Tätigkeiten der Nachhilfelehrer als im Rahmen eines freien Dienstvertrages oder im Rahmen eines Dienstverhältnisses nach § 47 EStG 1988 erbracht anzusehen?

Gemäß § 47 Abs. 2 EStG 1988 liegt ein Dienstverhältnis vor, wenn die Tätigkeit die Kriterien der Weisungsgebundenheit gegenüber dem Arbeitgeber und der Eingliederung in den geschäftlichen Organismus des Arbeitgebers erfüllt.

Konkrete Merkmale für das Vorliegen einer nichtselbständigen Tätigkeit sind:

- persönliche Arbeitspflicht

- Unterwerfung unter eine betriebliche Ordnungsvorschrift

- Gebundenheit an persönliche Weisungen

- Kontrollunterworfenheit

- disziplinäre Verantwortlichkeit

- Dauerschuldverhältnis

Nicht alle Bestimmungsmerkmale müssen zudem gemeinsam vorliegen bzw. sie können in unterschiedlich starker Ausprägung bestehen. Siehe VwGH vom 31.03.2005, 2000/15/0127 , VwGH vom 31.01.1995, 92/08/0213 , VwGH vom 17.12.2002, 99/08/0008 .

Wenn - wie in diesem Fall - die Tätigkeit nach einem standardisierten innerbetrieblichen Organisationskonzept (einem zertifizierten Qualitätsmanagementsystem) auszuüben ist, bleibt dem Beschäftigten so gut wie kein Handlungsspielraum, den er selbständig füllen kann. Eine freie Vertretungsmöglichkeit ist auch dadurch ausgeschlossen, dass auf Grund dieser Vorgabe eine Vertretung bestenfalls innerhalb des jeweiligen Pools an Nachhilfelehrern möglich ist.

Aus der Gewichtung der einzelnen Beurteilungskriterien ergibt sich somit, dass die von einem Nachhilfelehrer ausgeübte Tätigkeit als Dienstverhältnis einzustufen ist. Steuerrechtlich liegen somit Einkünfte gemäß § 25 Abs. 1 Z 1 EStG 1988 vor.

Angemerkt wird, dass im Erkenntnis vom 26.05.2004, 2003/08/0149 , der VwGH den Sachverhalt nur hinsichtlich der sozialversicherungsrechtlichen Abgrenzung zwischen freiem Dienstvertrag und Werkvertrag beurteilt hat. Die Frage, ob hier nicht ein echtes Dienstverhältnis vorliegt, war nicht Gegenstand des Verfahrens. Indem der VwGH im Erwägungsteil des Erkenntnisses bei der Feststellung, dass ein freier Dienstvertrag vorliegt, das Wort "freier" in Klammer gesetzt hat, kann abgeleitet werden, dass der Gerichtshof durchaus auch das Vorliegen eines echten Dienstverhältnisses für möglich gehalten hat.

Dienstvertrag oder Werkvertrag eines Leiters eines Forschungszentrums (§ 47 EStG 1988, LStR 2002 Rz 930 ff)

Der Leiter eines Universitätsforschungsinstitutes wird im Rahmen eines Einjahresvertrages mit folgendem Vertragsinhalt als freier Dienstnehmer beschäftigt:

- Beschäftigung durchschnittlich 10 Stunden pro Woche

- Abrechnung an Hand von Stundennachweisungen

- Bindung an Arbeitszeit und Arbeitsort nur hinsichtlich der Teilnahme an Besprechungen

- Weisungsgebundenheit hinsichtlich der Empfehlungen des Internationalen Wissenschaftlichen Beirats, der Einhaltung der von der Forschungsförderungsgesellschaft vorgegebenen Richtlinien und den in den Förderverträgen festgelegten Bestimmungen, sowie in begründeten Ausnahmefällen

- Vertretung durch andere, eingeschränkt durch die Geheimhaltungspflicht betreffend alle Geschäftsvorgänge und Betriebsergebnisse, Daten, Informationen, Mitteilungen etc. sowohl allen anderen Dienstnehmern als auch Dritten gegenüber und über die Zeit nach Beendigung des Dienstverhältnisses hinaus. Weitergabe von Unterlagen und Informationen erst nach Zustimmung des Dienstgebers

- Urheber- und Nutzungsrechte an den Diensterfindungen hat der Dienstgeber

- Kein Anspruch auf Urlaub, Krankenentgelt, Sonderzahlungen, Abfertigung, Entlohnung nach dem Kollektivvertrag

- Verwendung eigener Betriebsmittel (PKW, Telefon, EDV)

- Kein Ersatz von Reisekosten und sonstigem Aufwand durch den Dienstgeber

Liegt eine selbständige oder nichtselbständige Tätigkeit vor? Wie ist das Erkenntnis des VwGH vom 15.07.1998, 97/13/0169, iZm einem Geschäftsführer, der einen Vertrag auf ein Jahr abgeschlossen hat, zu verstehen?

Auszug aus VwGH vom 15.07.1998, 97/13/0169: "Aus dem Umstand allein, dass das jeweils für ein Jahr vereinbarte Honorar des Geschäftsführers in monatlichen Teilbeträgen zufloss, kann ein Unternehmerrisiko nicht jedenfalls ausgeschlossen werden. Die Urlaubsregelung, Krankheitsregelung und Vertretungsregelung im jeweiligen Jahresvertrag sowie die Umstände, dass die Reisekosten vom Geschäftsführer getragen werden müssen und dass Jahr für Jahr das Anstellungsverhältnis neu gegründet wurde, deuten vielmehr auch auf das Vorliegen eines Unternehmerwagnisses auf Seiten des Geschäftsführers hin. (Hier: Dem Geschäftsführer steht kein eigener Urlaubsanspruch zu; vielmehr steht es ihm frei, sich in den Zeiträumen zu erholen, in denen seine Anwesenheit nach eigener Einschätzung nicht erforderlich ist; bei Erfüllung seiner Aufgabe kann sich der Geschäftsführer eines geeigneten Vertreters bedienen, allerdings dürfen daraus dem Unternehmer keine Kosten erwachsen).

Die Bindung des Geschäftsführers an den Gesellschaftsvertrag und die Gesellschafterbeschlüsse stellt bloß eine sachliche Weisungsgebundenheit des Geschäftsführers her, die sich lediglich auf den Erfolg der Arbeitsleistung der Geschäftsführung bezieht. Eine solche sachliche Weisungsgebundenheit, die von einer sich in persönlicher Abhängigkeit äußernden, durch weitgehende Unterordnung gekennzeichnete Weisungsgebundenheit zu unterscheiden ist, begründet für sich allein kein Dienstverhältnis.

Vertritt die Behörde die Meinung, der Geschäftsführer einer GmbH erbringe mit seiner Leistung keinen bestimmten Erfolg, also kein Werk, übersieht sie, dass unter dem Begriff eines Werks im Sinne des § 1165 ABGB nicht allein die Herstellung einer körperlichen Sache, sondern vielmehr auch ideelle, unkörperliche, also geistige Werke, verstanden werden (Hinweis Krejci in Rummel/2, Rz 9 zu § 1165, § 1166 ABGB). Unter einem solchen Werk kann somit auch die Besorgung der Geschäftsführung der Kapitalgesellschaft als solche gemeint sein. Dass der Geschäftsführer grundsätzlich seine Arbeitskraft und nicht einen Arbeitserfolg schuldet, trifft nicht zu."

Arbeitsvertrag, Werkvertrag und freier Dienstvertrag unterscheiden sich nach verschiedenen Merkmalen, wobei bei den Vertragsarten einzelne Merkmale nicht notwendig, sondern nur typisch für die Vertragsart vorhanden sein müssen, die Merkmale in verschiedenen Ausprägungen vorliegen können und das Fehlen schwacher Merkmale durch besonders hervorragende Merkmale ausgeglichen werden. Wesentlich für die Beurteilung des Vertragstypus ist das Überwiegen wesentlicher Merkmale.

Nach der Rechtsprechung des VwGH vom 10.11.2004, 2003/13/0018 , ist überhaupt (nur) in Fällen, in denen die im Gesetz festgeschriebenen Kriterien der Weisungsgebundenheit und der Eingliederung in den geschäftlichen Organismus des Betriebes des Arbeitgebers noch keine klare Abgrenzung zwischen einer selbständig und einer nichtselbständig ausgeübten Tätigkeit ermöglichen, auf weitere Abgrenzungskriterien (wie etwa auf das Fehlen eines Unternehmerrisikos) Bedacht zu nehmen.

Durch die dienstvertragliche Verpflichtung des Leiters des Forschungszentrums, den Empfehlungen des Internationalen Wissenschaftlichen Beirats zu folgen, die von der Forschungsförderungsgesellschaft vorgegebenen Richtlinien und in den Förderverträgen festgelegte Bestimmungen einzuhalten, haben die Eigentümer des Forschungszentrums ihr Weisungsrecht dokumentiert. Untermauert wird diese dienstvertragliche Weisungsgebundenheit durch die "Generalklausel", wonach ein Weisungsrecht ebenso in begründeten Ausnahmefällen (ohne diese zu definieren) besteht.

Damit ist jedenfalls das Kriterium der Weisungsgebundenheit erfüllt, wenn auch - naturgemäß bei leitenden Angestellten - schwächer ausgeprägt.

Die Funktion des Leiters des Forschungszentrums ist mit der eines GmbH-Geschäftsführers vergleichbar (Vertretung nach außen, Geschäftsführung). Nach der seit dem oben genannten Erkenntnis vom 10.11.2004 nunmehr ständigen Judikatur des VwGH, ist damit das Kriterium der organisatorischen Eingliederung erfüllt.

Darüber hinaus spricht Folgendes für die Qualifizierung der Tätigkeit als nichtselbständige Tätigkeit im Sinne des § 47 EStG 1988:

- Nach § 1151 Abs. 1 ABGB liegt ein Dienstvertrag vor, wenn sich jemand auf eine gewisse Zeit zur Dienstleistung für einen anderen verpflichtet. Übernimmt jemand die Herstellung eines Werkes gegen Entgelt, liegt ein Werkvertrag vor. Dem Leiter wird das Bemühen um den Erfolg in der Forschung und nicht das Werk an sich entlohnt, was sich auch dadurch zeigt, dass alle Diensterfindungen und Urheberrechte dem Arbeitgeber zu übertragen sind.

- Laut Arbeitsvertrag ist ein Mindestmaß an Stunden zu erbringen, was auf ein Dauerschuldverhältnis für dieses eine Vertragsjahr hinweist.

- Die persönliche Abhängigkeit drückt sich in der Abrechnung nach erfolgsunabhängig geleisteten Stunden aus, auch wenn der Leiter relativ frei im Rahmen dessen über seine Zeiteinteilung disponieren kann.

- Da eine Vertretung durch andere Arbeitnehmer des Institutes oder durch Dritte nur nach Abstimmung mit dem Arbeitgeber zulässig ist und wegen der vertraglich vereinbarten Geheimhaltungspflicht auch nach Beschäftigungsende praktisch ausgeschlossen ist, ist das Kriterium der persönlichen Abhängigkeit gegeben.

Der Leiter des Forschungszentrums bezieht daher Einkünfte aus nichtselbständiger Tätigkeit.

Merkmale eines Dienstverhältnisses - Publikumsdienste (§ 47 EStG 1988, LStR 2002 Rz 930 ff)

Die Arbeitsverhältnisse von im Publikumsdienst beschäftigten Personen eines Theaters (Garderobiere, Platzanweiser, Programmverkäufer) weisen die Merkmale einer nichtselbständigen Tätigkeit auf. Es besteht auch die Möglichkeit, sich vertreten zu lassen. Das Vertretungspersonal wird bei Bedarf überwiegend aus dem etwa 20 Personen umfassenden Pool des Theaters rekrutiert. Ist in ganz wenigen Ausnahmefällen keine Vertretung aus dem Pool möglich, werden theaterfremde Personen herangezogen, die dann von den zu vertretenden Beschäftigten bezahlt werden. Aufzeichnungen über die theaterfremden Vertretungen werden vom Arbeitgeber nicht geführt.

Ist ein Dienstverhältnis anzunehmen oder liegt auf Grund der Vertretungsmöglichkeit ein freies Dienstverhältnis vor, auch wenn diese nicht häufig genutzt wird?

Nach der Rechtsprechung des VwGH vom 10.11.2004, 2003/13/0018 , ist (nur) in Fällen, in denen die im Gesetz festgeschriebenen Kriterien der Weisungsgebundenheit und der Eingliederung in den geschäftlichen Organismus des Betriebes des Arbeitgebers noch keine klare Abgrenzung zwischen einer selbständig und einer nichtselbständig ausgeübten Tätigkeit ermöglichen, auf weitere Abgrenzungskriterien (wie etwa auf das Fehlen eines Unternehmerrisikos) Bedacht zu nehmen.

Hat sich jemand verpflichtet, bestimmte Dienste über einen gewissen Zeitraum - wenn auch nur stunden- oder tageweise - zu übernehmen, liegt bei Ausübung dieser Tätigkeit auf Grund des vorgeschriebenen arbeitsbezogenen Verhaltens (Arbeitszeit, Arbeitsort) eine Eingliederung in den geschäftlichen Organismus des Betriebes vor.

Im gegenständlichen Fall ist von Einkünften aus nichtselbständiger Arbeit gemäß § 25 Abs. 1 Z 1 EStG 1988 auszugehen.

Sechstelberechnung bei zwei nacheinander folgenden Dienstverhältnissen (§ 67 Abs. 2 EStG 1988, LStR 2002 Rz 1060)

Ein Arbeitnehmer ist von 01.01. bis 30.06. eines Jahres bei der Firma A, vom 01.07. bis 31.12. bei der Firma B beschäftigt. Er legt der Firma B keinen Lohnzettel der Firma A vor.

Es ergeben sich somit folgende Jahressechstel:

Firma A: | Laufende Bezüge 1 - 6 | 22.618,12 € | Sechstel | 7.539,37 € |

Firma B: | Laufende Bezüge 7 - 12 | 23.529,74 € | Sechstel | 3.921,62 € |

Summe | 11.460,99 € |

Hätte der Arbeitnehmer den Lohnzettel der ersten Firma vorgelegt, hätte sich folgendes, deutlich ungünstigeres Jahressechstel ergeben:

A und B: | Laufende Bezüge 1 - 12 | 46.147,86 € | Sechstel | 7.691,31 € |

Gibt es eine Möglichkeit, das Jahressechstel im Zuge der Arbeitnehmerveranlagung zu korrigieren?

Nein, eine derartige Möglichkeit ist nicht vorgesehen. § 41 Abs. 4 EStG 1988 sieht nur vor, dass die Steuer, die auf die sonstigen Bezüge innerhalb des Jahressechstels entfällt, neu zu berechnen ist; das Jahressechstel selbst wird dabei nicht neu ermittelt (siehe auch LStR 2002 Rz 1062 ).

Eine Auswirkung ergibt sich ohnehin nur dann, wenn der Arbeitgeber A über das anteilige 13. und 14. Monatsgehalt hinaus sonstige Bezüge leistet. Die aus der Nichtvorlage des Lohnzettels der Firma A resultierende Doppelberücksichtigung des Freibetrages gemäß § 67 Abs. 1 EStG 1988 von 620 Euro wird im Zuge der Veranlagung richtig gestellt.

Kündigung mit Wiedereinstellungszusage (§ 67 Abs. 3 EStG 1988, LStR 2002 Rz 1070)

Im Zusammenhang mit der Wirtschaftskrise beabsichtigen Unternehmer die Dienstverhältnisse mit einigen ihrer Mitarbeiter unter Abgabe einer Wiedereinstellungszusage (Wiedereinstellung in 3 - 6 Monaten) durch einvernehmliche Auflösung zu beenden. Den Arbeitnehmern soll auf Grund der Beendigung des Dienstverhältnisses die Abfertigung alt ausbezahlt werden.

In der Aussetz-Zeit würden die Mitarbeiter Arbeitslosengeld beziehen bzw. ein anderes Dienstverhältnis aufnehmen. Das Dienstverhältnis würde bei Wiedereinstellung zu den gleichen Bedingungen wie bei Beendigung fortgesetzt (gleicher Lohn, Anrechnung der Vordienstzeiten für zB Jubiläum, ...).

Ab Wiedereintritt würden die Dienstverhältnisse grundsätzlich dem Betrieblichen Mitarbeiter- und Selbständigenvorsorgegesetz unterliegen. Eine Ausnahme davon wäre gegeben, wenn der unmittelbar anzuwendende Kollektivvertrag eine Anrechnung von Vordienstzeiten für die Abfertigung (Alt) zwingend vorsieht bzw. durch die Unterbrechung die kollektivvertragliche Frist für die Vordienstzeitenanrechnung noch nicht überschritten wird.

Ist auch aus steuerrechtlicher Sicht von zwei getrennten Dienstverhältnissen auszugehen - somit die Besteuerung der ausbezahlten Abfertigung gemäß § 67 Abs. 3 EStG 1988 vorzunehmen oder liegt auf Grund der Wiedereinstellungsvereinbarung ein fortgesetztes Dienstverhältnis vor?

Der Anspruch auf eine gesetzliche Abfertigung alt entsteht mit Ende des Dienstverhältnisses, sofern keine "schädliche" Auflösung des Dienstverhältnisses vorliegt und mehr als drei Jahre im Dienstverhältnis verbracht wurden.

Der Zweck von Aussetzungsvereinbarungen kann dadurch herbeigeführt werden, dass entweder eine einvernehmliche Beendigung des Dienstverhältnisses (verbunden mit der Abrede, zu einem in der Zukunft liegenden bestimmten oder zumindest bestimmbaren Zeitpunkt einen neuen Dienstvertrag einzugehen) oder nur eine Karenzierung des Dienstverhältnisses (Ruhen der Arbeits- und Entgeltpflicht) vereinbart wird (OGH vom 10.02.1999, 9 Ob A 271/98p ). Im ersten Fall liegen zwei getrennte Dienstverhältnisse, im zweiten Fall ein durchgehendes Dienstverhältnis vor. Da nur bei tatsächlicher arbeitsrechtlicher Beendigung des Dienstverhältnisses auch ein Anspruch auf Arbeitslosengeld besteht, wird üblicherweise die erste Variante bevorzugt.

Der Vorteil der Wiedereinstellungsvereinbarung bzw. -zusage liegt darin, dass der Arbeitnehmer, dessen Dienstverhältnis wegen saisonalen Arbeitsmangels endet, seine Dienstzeiten in das nächste Dienstverhältnis beim selben Arbeitgeber mitnehmen kann. Viele Arbeitnehmer hätten sonst auf Grund der jährlichen Beendigung des Dienstverhältnisses die Anspruchsvoraussetzung für die gesetzliche Abfertigung, die mindestens dreijährige Betriebszugehörigkeit, nie erfüllt. Geht der Arbeitnehmer mit dem ehemaligen Arbeitgeber - aus welchen Gründen immer - kein neues Dienstverhältnis mehr ein, leben nach der Judikatur des OGH die Ansprüche aus dem früheren Dienstverhältnis wieder auf, auf die anlässlich der Beendigung nur wegen der erteilten Wiedereinstellungszusage oder nur wegen der geschlossenen Wiedereinstellungsvereinbarung verzichtet wurde.

Aus steuerlicher Sicht ist dazu anzumerken, dass die Ausführungen in den LStR 2002 Rz 1070 dahingehend zu verstehen sind, dass nur bei einer missbräuchlichen Gestaltung von einem fortgesetzten Dienstverhältnis auszugehen ist. Eine missbräuchliche Gestaltung wird dann vorliegen, wenn alle folgenden Tatbestände erfüllt sind:

- Eine unmittelbare im Wesentlichen unveränderte Fortsetzung des ersten Dienstverhältnisses wurde schon bei seiner Beendigung geplant bzw. in Aussicht genommen oder vom Arbeitgeber zugesagt.

- Die Beendigung des früheren Dienstverhältnisses erfolgt ausschließlich zum Zweck der begünstigten Auszahlung der Abfertigung und war nicht auch durch erhebliche wirtschaftliche Gründe bedingt.

Wesentliche Voraussetzung dafür, dass auch steuerlich von einer Beendigung des Dienstverhältnisses auszugehen ist, ist weiters, dass der Arbeitnehmer in das Abfertigungssystem des BMSVG wechselt. Eine diesbezügliche Ergänzung der LStR 2002 Rz 1070a wird im Zuge des nächsten Wartungserlasses erfolgen.

Da im vorliegenden Fall ein Zeitraum von 3 bis 6 Monaten zwischen den einzelnen Dienstverhältnissen liegt, somit keine unmittelbare Fortsetzung des ersten Dienstverhältnisses gegeben ist, und die Beendigung des Dienstverhältnisses durch die allgemeine Wirtschaftskrise bedingt ist, liegen auch aus steuerlicher Sicht zwei getrennte Dienstverhältnisse vor. Durch den Umstand, dass die "alten" Dienstzeiten abgefertigt wurden, erfolgt ein Wechsel in das Abfertigungssystem des BMSVG. Die ausbezahlte Abfertigung ist nach § 67 Abs. 3 EStG 1988 zu versteuern.

Versteuerung einer nicht vertraglich vereinbarten freiwilligen Abfertigung - System Abfertigung alt (§ 67 Abs. 6 zweiter Satz EStG 1988)

Ein Arbeitnehmer (im System Abfertigung alt) erhält bei Ausscheiden aus dem Dienstverhältnis eine freiwillige Abfertigung. Im Dienstvertrag wurde keine Vereinbarung über den Anspruch auf eine freiwillige Abfertigung getroffen.

Ist in diesem Fall eine begünstigte Versteuerung nach § 67 Abs. 6 zweiter Satz EStG 1988 möglich?

Unter freiwilliger Abfertigung ist eine Leistung des Arbeitgebers bei Beendigung des Arbeitsverhältnisses zu verstehen, auf die weder aus gesetzlichen noch aus kollektivvertraglichen Regelungen ein Anspruch besteht. Schriftlichkeit (zB im Dienstvertrag) ist dabei nicht erforderlich. Im gegenständlichen Fall ist die Zahlung daher als freiwillige Abfertigung im Rahmen des § 67 Abs. 6 EStG 1988 zu versteuern.

Keine freiwillige Abfertigung liegt vor, wenn dadurch andere arbeitsrechtliche Ansprüche (zB nicht verbrauchter Urlaub, Zahlung für den Verzicht auf Arbeitsleistung künftiger Lohnzahlungszeiträume, Vergleichszahlung etc.) abgegolten werden.

Pauschale Zuschläge nach § 68 Abs. 1 EStG 1988

Ein Arbeitnehmer hat eine All-Inclusive-Vereinbarung, welche auch Zuschläge nach § 68 Abs. 1 EStG 1988 (Sonntags-, Feiertags- und Nachtarbeit) beinhaltet.

Ist der Freibetrag nach § 68 Abs. 1 EStG 1988 ein Monatsbetrag, für den der Anspruch Monat für Monat zu erfüllen ist oder kann er nach einem Jahresschnitt berechnet werden?

Für die Berücksichtigung des Freibetrages gemäß § 68 Abs. 1 EStG 1988 ist es unerlässlich, dass eine Vereinbarung vorliegt, aus der die Festlegung der Gesamtstundenleistung sowie die Anzahl der darin enthaltenen und zu leistenden Überstunden hervorgeht (vgl. VwGH 24.09.1996, 94/13/0237 ). Auf die LStR 2002 Rz 1163 wird verwiesen.

Der in § 68 Abs. 1 EStG 1988 genannte Betrag ist grundsätzlich ein Monatsbetrag. Der Freibetrag gemäß § 68 Abs. 1 EStG 1988 kann bei Pauschalvergütungen dann monatlich berücksichtigt werden, wenn durch die Gesamtentlohnung sowohl die Normalarbeitszeit als auch die durchschnittlich im Lohnzahlungszeitraum unter der Voraussetzung gleich bleibender Verhältnisse zu leistenden Überstunden abgegolten werden. Die gleich bleibenden Verhältnisse müssen sich überdies auch auf die zeitliche Lagerung von "Normalüberstunden" und "qualifizierten Überstunden" erstrecken. Ändern sich die Verhältnisse zwischen den einzelnen Lohnzahlungszeiträumen nur geringfügig, oder deshalb, weil der Arbeitnehmer seinen Erholungsurlaub konsumiert, steht der Freibetrag gemäß § 68 Abs. 1 EStG 1988 dennoch zu. In der Gesamtentlohnung enthaltene Überstunden, die wegen Erkrankung des Arbeitnehmers von diesem nicht geleistet werden (können), sind gemäß § 68 Abs. 7 EStG 1988 wie abgeleistete Überstunden zu behandeln.

Die Überstunden sind jedenfalls durchgehend aufzuzeichnen.

Überstundenleistung bei All-Inclusive-Vereinbarungen (§ 68 Abs. 2 EStG 1988)

Ein Arbeitnehmer hat einen Überstunden-All-Inclusive-Vertrag. Es werden 10 Überstundenzuschläge herausgerechnet und steuerfrei belassen (ab 2009). Aus den gemäß Arbeitszeitgesetz zu führenden Aufzeichnungen ergibt sich, dass im Jahr 2009 insgesamt die erforderlichen 120 Überstunden geleistet wurden. In einigen Monaten wurden jedoch keine Überstunden oder weniger als 10 Überstunden geleistet.

Ist der Freibetrag nach § 68 Abs. 2 EStG 1988 ein Monatsbetrag, der im Monat zu verbrauchen ist oder kann er nach einem Jahresschnitt berechnet werden? Besteht grundsätzlich die Möglichkeit der Jahresdurchrechnung, wenn die Anzahl der geleisteten Überstunden insbesondere infolge Krankheit, Urlaub oder sonstigen bezahlten Abwesenheiten schwankend bzw. wenn die Zuordnung der geleisteten Überstunden zu den einzelnen Monaten auf Grund bestehender Gleitzeitvereinbarung nicht möglich ist?

Fall 1:

Jänner bis Mai jeweils 15 Überstunden

Juni bis August keine Überstunden

September bis Dezember jeweils 15 Überstunden

Summe: 135 Überstunden

Können auch in den Monaten Juni bis August gewährte Zuschläge nach § 68 Abs. 2 EStG 1988 steuerfrei belassen werden?

Fall 2:

Jänner bis Mai jeweils 15 Überstunden

Juni bis August arbeitsunfähig (100% Entgeltfortzahlung)

September bis Dezember jeweils 15 Überstunden

Summe: 135 Überstunden

Können die im Krankenentgelt für die Monate Juni bis August enthaltenen Überstundenzuschläge unter Hinweis auf § 68 Abs. 7 EStG 1988 steuerfrei gewährt werden?

Fall 3:

Jänner bis Mai jeweils 15 Überstunden

Juni bis Mitte Juli Urlaub (6 Wochen durchgehend)

Juli keine Überstunden

August bis Dezember jeweils 15 Überstunden

Summe: 150 Überstunden

Können auch in den Monaten Juni und Juli gewährte Zuschläge nach § 68 Abs. 2 EStG 1988 steuerfrei belassen werden?

Fall 4:

Jänner bis Mai jeweils 5 Überstunden

Juni bis Mitte Juli Urlaub (6 Wochen durchgehend)

Juli keine Überstunden

August bis Dezember jeweils 5 Überstunden

Summe: 50 Überstunden

Infolge des hohen Grundgehaltes beträgt der 50-prozentige Zuschlag für 5 Überstunden in Summe mehr als 86 Euro.

Können ganzjährig, insbesondere auch in den Monaten Juni und Juli gewährte Zuschläge nach § 68 Abs. 2 EStG 1988 steuerfrei belassen werden?

Der in § 68 Abs. 2 EStG 1988 genannte Betrag ist grundsätzlich ein Monatsbetrag.

Werden durch die Gesamtentlohnung nur die Normalarbeitszeit und die "Normalüberstunden" abgegolten bzw. aus dieser pauschalen Entlohnung nur gemäß § 68 Abs. 2 EStG 1988 steuerbefreite Zuschläge (max. 86 Euro) herausgerechnet, kommt der Voraussetzung der "gleich bleibenden Verhältnisse in den einzelnen Lohnzahlungszeiträumen" nicht mehr diese Bedeutung zu, wie bei steuerbefreiten Zuschlägen gemäß § 68 Abs. 1 EStG 1988.