1. Vorbemerkungen

In den letzten Jahren traten sowohl auf Seiten der Finanzverwaltung als auch auf jener von Abgabepflichtigen und Sozialhilfeverbänden vermehrt Fragestellungen zu den beiden Themen Sozialhilfebezug sowie Verlassenschaftsverfahren auf. Was die beiden Bereiche abgabenverfahrensrechtlich verbindet, ist der Umstand, dass jeweils Abgabenverfahren - hauptsächlich in Form der Arbeitnehmerveranlagung - stattfinden und es daher fraglich sein kann, wer Abgabenerklärungen einreichen, wer Adressat von Bescheiden der Abgabenbehörde sein und wer Rückzahlungsanträge stellen kann.

Im Kontext des Sozialhilfebezugs ergingen drei Beschlüsse des Obersten Gerichtshofs (OGH 2 Ob 72/19f, OGH 2 Ob 161/18t, OGH 2 Ob 128/19s), die ua kompetenzrechtliche Fragen im Verhältnis der Sozialhilfeträger und der Abgabenbehörden aufwarfen. Nachfolgend soll daher zunächst auf dieses Verhältnis eingegangen und die Zuständigkeiten der jeweiligen Akteure dargestellt werden.

In Verlassenschaftsverfahren kommt es in der Praxis häufig zu Überlassungen an Zahlungs statt oder Ermächtigungen zur Übernahme geringfügiger Verlassenschaftsaktiven. Diesfalls findet - anders als bei der Einantwortung von Erben - keine Universalsukzession, sondern bloß Einzelrechtsnachfolge statt, an welche die BAO jedoch keine Folgen knüpft. Aufgrund der im Zusammenhang mit der Einreichung von Anbringen bei den Abgabenbehörden erforderlichen Prüfung der Legitimation des Einschreiters erscheint es geboten, den abgabenverfahrensrechtlichen Rechtsrahmen darzustellen und dadurch in der Praxis auftretende Probleme bereits frühzeitig zu vermeiden.

2. Bezug von Sozialhilfe und Abgabenverfahren

2.1. Grundsätzliches zur Pflege in Heimen

Gemäß Art. 12 Abs. 1 Z 1 B-VG kommt die Grundsatzgesetzgebung in Angelegenheiten des Armenwesens, der Heil- und Pflegeanstalten dem Bund zu. Den Ländern hingegen obliegt die Erlassung von Ausführungsgesetzen und die Vollziehung der genannten Materien. Nach dieser Kompetenzlage hat der Bund ein Sozialhilfe-Grundsatzgesetz geschaffen. In den einzelnen Bundesländern bestehen Regelungen für die Organisation der Pflege an sich (Pflegeheimgesetze, vgl. zur Kompetenz zur Erlassung von Pflegeheimgesetzen auf Grundlage des Art. 15 B-VG, VfGH 16.10.1992, KII-2/91) sowie solche für die Finanzierung der Pflege in jenen Fällen, in denen das Einkommen einer Person nicht hinreichend ist, die Kosten dafür abzudecken (Sozialhilfe-bzw. Mindestsicherungsgesetze und dazu ergangene Durchführungsverordnungen).

2.2. Legalzession des § 324 Abs. 3 ASVG1

Die Regelung in § 324 Abs. 3 ASVG statuiert eine Legalzession des Renten- oder Pensionsanspruchs einer zu pflegenden Person auf die Träger der Sozialhilfe in Höhe der Unterbringungskosten, maximal aber zu 80% des Anspruchs.

Gegenstand der Legalzession sind dem klaren Wortlaut der Bestimmung nach nur laufende Geldleistungsansprüche auf eine Pension oder Rente aus der Sozialversicherung. Dies können Leistungen aus eigener Versicherung oder auch Hinterbliebenenleistungen sein. Nicht umfasst sind andere Geldleistungen, wie zB das Übergangsgeld (§ 306 ASVG), eine Renten- bzw. Pensionsabfertigung oder -abfindung (§§ 215a, 265, 269 ASVG), Geldleistungen aus der Krankenversicherung sowie Kinderzuschüsse zu Renten bzw. Pensionen (§§ 207 bzw. 262 ASVG).2

Sehr wohl vom Übergang umfasst sind das Pflegegeld (§ 13 Abs. 1 BPGG), Zulagen und Zuschläge zur Pension oder Rente (etwa bei der Ausgleichszulage).

Wesentlich ist auch, dass die Legalzession des § 324 Abs. 3 ASVG mit der "Höhe der Verpflegskosten" begrenzt ist, maximal gehen 80% des Renten- bzw. Pensionsanspruchs über. Hat die im Heim untergebrachte Person einen gesetzlich unterhaltsberechtigten Angehörigen, reduziert sich das Ausmaß der Legalzession auf 50% der laufenden Leistung; für jeden weiteren Unterhaltsberechtigten reduziert sich der vom Anspruchsübergang erfasste Betrag um weitere 10%. Eine weitere Verminderung kann sich ergeben, wenn der für den unterhaltsberechtigten Angehörigen verbleibende Betrag den Ausgleichszulagenrichtsatz für Alleinstehende (unter Berücksichtigung seines sonstigen Nettoeinkommens) nicht erreicht.

2.3. Aspekte aus dem Verbot des Pflegeregresses

Durch die Einführung eines neuen § 330a ASVG als Verfassungsbestimmung wurde ein Verbot des Pflegeregresses normiert, das mit Inkrafttreten 01.01.2018 einen Zugriff auf das Vermögen von in stationären Pflegeeinrichtungen aufgenommenen Personen, deren Angehörigen, Erben/Erbinnen und Geschenknehmer/innen im Rahmen der Sozialhilfe zur Abdeckung der Pflegekosten als unzulässig erklärte.

Nicht vom Verbot des Pflegeregresses umfasst ist jedenfalls der Zugriff auf das Einkommen der zu pflegenden Person, somit blieb die Legalzession gemäß § 324 Abs. 3 ASVG unverändert bestehen.

2.4. Für die Pflege aufzuwendendes Einkommen

Wird eine Person in einem Pflegeheim betreut und werden die Pflegekosten durch Sozialhilfe gedeckt, sehen die landesgesetzlichen Vorschriften vor, dass der diesbezügliche Kostenersatz unter Berücksichtigung des jeweiligen Einkommensbegriffes durch die Landesbehörden vorzuschreiben ist. Nach der Judikatur des UFS (nunmehr BFG) sowie der LVwG führt eine Änderung der Bemessungsgrundlage (also der Pension) zu einer Änderung der Kostenersatzpflicht: Demnach kann eine Steuernachforderung zu einer Verminderung, eine Gutschrift dagegen zu einer Erhöhung der Bemessungsgrundlage führen (vgl. dazu die Entscheidungen UFS 24. 5. 2007, RV/0815-I/06 sowie LVwG Steiermark 18.12.2017, LVwG 47.36-3272/2016).

Wesentlich ist, dass das für die Pflege aufzuwendende Einkommen im jeweiligen Landesgesetz (Sozialhilfe- oder Mindestsicherungsgesetze) definiert ist. Die Einkommensermittlung kommt den Landesbehörden zu (vgl. dazu LVwG OÖ 27.5.2016, LVwG-350198/10/KLi, RS3, wonach "die konkrete Einkommenssituation und Vermögensentwicklung im Einzelfall bezogen auf das konkrete Jahr überprüft werden muss.").

Daraus ergibt sich, dass die in den Begründungen zu den Beschlüssen des OGH (2 Ob 72/19f, 2 Ob 161/18t, 2 Ob 128/19s) im Zusammenhang mit Verlassenschaftsverfahren dargestellte Ansicht, die Legalzession nach § 324 Abs. 3 ASVG umfasse auch Guthaben aus der Arbeitnehmerveranlagung, die zudem monatsweise zu berücksichtigen seien, aufgrund kompetenzmäßiger Grenzen nicht handhabbar ist. Der Finanzverwaltung kommt es jedenfalls nicht zu, die Sozial- bzw. Mindestsicherungsgesetze der Länder zu vollziehen. Das für die Pflege heranzuziehende Einkommen fällt in die Sphäre zwischen Sozialhilfeträger und zu betreuender Person (bzw. deren Vertreter), nicht jedoch in jene zwischen Abgabenbehörde und Abgabepflichtigen (somit der zu betreuenden Person). Etwaige Gutschriften aus einer Arbeitnehmerveranlagung sind daher nach Maßgabe der landesgesetzlichen Bestimmungen vom Sozialhilfeträger bei der Beurteilung des für die Pflege heranzuziehenden Einkommens zu berücksichtigten.

2.5. Vertretung natürlicher Personen im Abgabenverfahren

Die abgabepflichtige Person (Partei) kann sich im Abgabenverfahren gemäß § 83 BAO - sofern nicht ihr persönliches Erscheinen ausdrücklich erforderlich ist - durch natürliche voll handlungsfähige Personen, juristische Personen oder eingetragene Personengesellschaften vertreten lassen.

Gewillkürte Vertreter: Eine im Pflegeheim untergebrachte Person kann sich daher im Einzelfall zB durch einen Familienangehörigen vertreten lassen - etwa im Zusammenhang mit der Beantragung einer Arbeitnehmerveranlagung. Der gewillkürte Vertreter hat sich der Abgabenbehörde gegenüber mit Vollmacht auszuweisen. Die zu pflegende Person kann sich selbstverständlich auch durch einen berufsmäßigen Parteienvertreter vertreten lassen, der sich der Abgabenbehörde gegenüber auf seine Vollmacht berufen kann. Die Vertretung durch nicht berufsmäßige Parteienvertreter ist sowohl durch die BAO als auch durch berufsrechtliche Vorschriften der steuerberatenden Berufe begrenzt: Nach § 84 Abs. 1 BAO hat die Abgabenbehörde Personen als Bevollmächtigte abzulehnen, die die Vertretung anderer geschäftsmäßig, wenn auch unentgeltlich betreiben, ohne hierzu befugt zu sein. § 2 WTBG 2017 behält Steuerberatern ua vor, Beratung und Hilfeleistung auf dem Gebiet des Abgabenrechts zu leisten und vor Abgabenbehörden zu vertreten. Ebenso regelt § 2 BiBuG 2014, dass Bilanzbuchhalter in Angelegenheiten der Arbeitnehmerveranlagung beraten sowie die Erklärung zur Arbeitnehmerveranlagung an die Abgabenbehörden des Bundes als Bote auch auf elektronischem Weg unter Ausschluss jeglicher Vertretung abfassen und übermitteln dürfen. Die genannten berufsrechtlichen Normen sind im jeweiligen Gesetz auch strafrechtlich bewehrt.

Für die Erteilung einer gültigen Vollmacht (mit dem Tod begrenzte Vollmacht, über den Tod hinaus oder auf den Todesfall vgl. 3.4.) muss der Vollmachtgeber jedenfalls handlungsfähig sein; gemäß § 79 BAO richtet sich die Handlungsfähigkeit nach den Vorschriften des bürgerlichen Rechts. Handlungsfähigkeit setzt Entscheidungsfähigkeit iSd § 24 ABGB voraus, im jeweiligen Zusammenhang können noch weitere Erfordernisse vorgesehen sein. Entscheidungsfähig ist nach § 24 Abs. 2 ABGB, wer die Bedeutung und die Folgen seines Handelns im jeweiligen Zusammenhang verstehen, seinen Willen danach bestimmen und sich entsprechend verhalten kann. Dies wird im Zweifel bei Volljährigen vermutet.

Gesetzliche Vertreter iSd § 1034 Abs. 1 Z 2 und 3 ABGB: Bei Verlust bzw. Einschränkung der Entscheidungsfähigkeit für die jeweilige Angelegenheit bedarf die betroffene Person eines gesetzlichen Vertreters.

Entsprechend der durch das 2. ErwSchG, BGBl. I Nr. 59/2017, eingeführten Neuregelungen können vertretungsbedürftige volljährige Personen vertreten werden durch:

- Vorsorgebevollmächtigte (§§ 260 ff ABGB)

- Gewählte Erwachsenenvertreter (§§ 264 ff ABGB)

- Gesetzliche Erwachsenenvertreter (§§ 268 ff ABGB)

- Gerichtliche Erwachsenenvertreter (§§ 271 ff ABGB)

Die genannten Personen werden als gesetzliche Vertreter (§ 1034 Abs. 1 Z 2 und 3 ABGB) bezeichnet. Welchem Umfang die Vertretungsbefugnis hat, ist im konkreten Einzelfall zu beurteilen.

Die Handlungsfähigkeit einer vertretenen Person wird durch eine Vorsorgevollmacht oder eine Erwachsenenvertretung nicht eingeschränkt (§ 242 Abs. 1 ABGB), es sei denn für die jeweilige Verfahrenshandlung wurde vom Gericht ein Genehmigungsvorbehalt ausgesprochen (§ 242 Abs. 2 ABGB).

Die Beantragung einer Arbeitnehmerveranlagung kann daher nur durch eine handlungsfähige Person, durch deren gewillkürten oder deren gesetzlichen Vertreter erfolgen.

2.6. Rückzahlungen

Soll die Rückzahlung (eines Guthabens aufgrund einer Arbeitnehmerveranlagung oder aufgrund einer regulären Abgabenerklärung) auf das Konto des Abgabepflichtigen selbst durchgeführt werden, so ist dies bei Einschreiten eines gewillkürten Vertreters durch dessen allgemeine Vollmacht umfasst. Wenn allerdings eine Rückzahlung auf ein Konto erfolgen soll, das nicht dem Abgabepflichtigen gehört, so muss im Falle des Einschreitens eines gewillkürten Vertreters eine ausdrückliche Geldvollmacht ( § 1008 ABGB ) vorhanden sein. Für die Erteilung einer Geldvollmacht bedarf es ebenso der Handlungsfähigkeit (wie oben dargestellt).

2.7. Praxishinweise

- Unterstützung bei der Abgabenerklärung/Arbeitnehmerveranlagung ist möglich, soweit die betreute Person noch voll handlungsfähig ist und selbst unterschreibt. Antragstellung mit Unterschrift "iV" etc. erfordert den Nachweis einer Vollmacht.

- Bei der Unterstützung sind berufsrechtliche Vorschriften (zB WTBG 2017 …) zu beachten!

- Bei Verlust der Entscheidungsfähigkeit für die jeweilige Angelegenheit (Abgabenerklärung, Antrag Arbeitnehmerveranlagung, Vollmacht an gewillkürten Vertreter) und bedarf es eines gesetzlichen Vertreters (Erwachsenenvertretung oder Registrierung des Eintritts des Vorsorgefalls). Zur Prüfung der jeweiligen Vertretungsbefugnis sind die gesetzlichen Bestimmungen zu beachten.

- Überweisung des Guthabens aus der Arbeitnehmerveranlagung bzw. Rückzahlung eines Guthabens auf dem Abgabenkonto grundsätzlich nur auf das Konto des Abgabepflichtigen. Schreitet ein Vertreter ein, ist für die Überweisung auf ein anderes als das Konto des Abgabepflichtigen unbedingt eine Geldvollmacht notwendig - diese kann nur von einer handlungsfähigen Person oder einem befugten gesetzlichen Vertreter erteilt werden!

- Das für die Pflege heranzuziehende Einkommen fällt in die Sphäre zwischen Sozialhilfeträger und zu betreuender Person (bzw. deren Vertreter), nicht jedoch in jene zwischen Abgabenbehörde und Abgabepflichtigen (somit der zu betreuenden Person).

3. Abgabenverfahrensrechtliche Fragen im Zusammenhang mit Verlassenschaften

3.1. Allgemeines

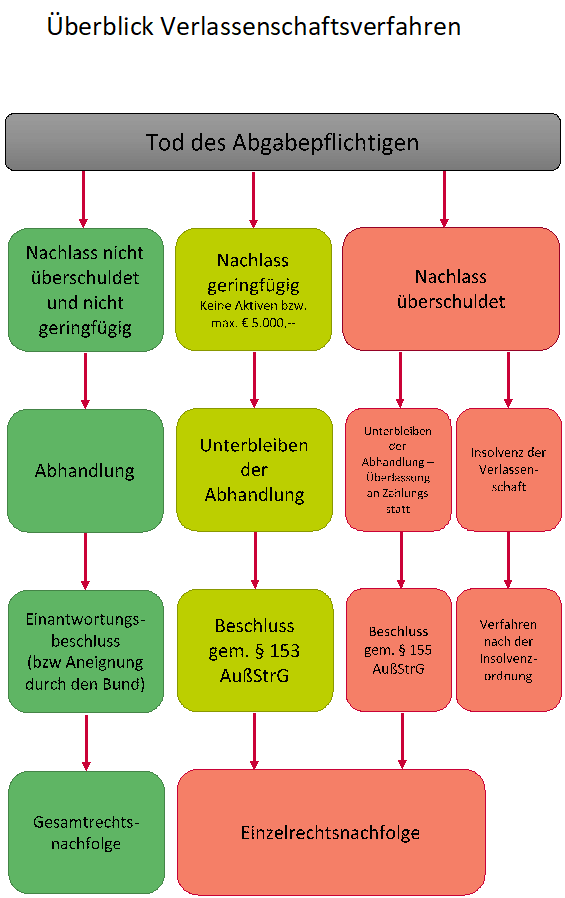

Die Erbschaft fällt dem/den Erben nicht unmittelbar mit dem Tod des Verstorbenen zu. Vielmehr ist nach Bekanntwerden eines Todesfalles von Amts wegen ein Verlassenschaftsverfahren einzuleiten (§ 143 Abs. 1 Außerstreitgesetz- AußStrG, BGBl. I Nr. 111/2003). Bei diesem Verfahren handelt es sich um ein Gerichtsverfahren, das von einem Notar als Gerichtskommissär (Organ des Gerichtes) durchgeführt wird.

Findet eine Verlassenschaftsabhandlung gemäß §§ 156 ff AußStrG statt, besteht grundsätzlich die Möglichkeit zur Abgabe einer Erbantrittserklärung (§ 157 AußStrG).

Findet keine Verlassenschaftsabhandlung statt, kommen an Stelle dessen die Normen der §§ 153 bis 155 AußStrG zur Anwendung. § 153 AußStrG regelt das Unterbleiben der Abhandlung bei geringfügigen Verlassenschaftsaktiven (es sind keine Verlassenschaftsaktiven vorhanden oder bis max. 5.000 Euro), §§ 154, 155 AußStrG die Überlassung an Zahlungs statt.

3.2. Rechtsfolgen der Verlassenschaftsabhandlung

In der Verlassenschaftsabhandlung werden die präsumtiven Erben aufgefordert, eine Erbantrittserklärung abzugeben. Diese kann bis zur Bindung des Verlassenschaftsgerichts an den Einantwortungsbeschluss (§ 40 AußStrG) bedingt oder unbedingt abgegeben werden (§ 800 ABGB), die Erben können sich aber auch ihres Erbrechts entschlagen (§ 805 ABGB) oder sich am Verlassenschaftsverfahren schlicht nicht beteiligen, ohne dabei ihres materiellen Erbrechts verlustig zu gehen (vgl. Volgger, EF-Z 2018, 201).

Die bedingte Erbantrittserklärung (§ 802 ABGB) bewirkt eine Beschränkung der Haftung des Erben auf den Wert der übernommenen Aktiven zum Zeitpunkt der rechtskräftigen Einantwortung (pro viribus-Haftung). Unabhängig davon, ob die Erbantrittserklärung bedingt oder unbedingt abgegeben wurde, führt die rechtskräftige Einantwortung (§ 819 ABGB; OGH 22.7.2009, 3 Ob 84/09p) zu einer Gesamtrechtsnachfolge der Erben. Auch eine Erbschaftsschenkung oder ein Erbschaftskauf führen - obwohl es sich dabei um zweiseitige Rechtsgeschäfte handelt - zu einer Gesamtrechtsnachfolge (vgl. dazu Spruzina in Kletečka/Schauer, ABGB-ON § 819 Rz 2).

Für den Übergang von Rechten und Pflichten im Abgabenrecht knüpft § 19 Abs. 1 BAO ausschließlich an die Gesamtrechtsnachfolge an: Nur im Fall einer solchen gehen die sich aus den Abgabenvorschriften ergebenden Rechte und Pflichten des Rechtsvorgängers auf den Rechtsnachfolger über. Nur der eingeantwortete Erbe (bei Vorliegen mehrere Erben siehe Punkt 4.3), der Erbschaftskäufer oder der Geschenknehmer bei der Erbschaftsschenkung treten daher vollumfänglich in die Rechte des Verstorbenen ein; nur diese sind etwa legitimiert, eine Abgabenerklärung in Bezug auf den Verstorbenen einzubringen.

Mit der Rechtskraft des Einantwortungsbeschlusses hört auch die Verlassenschaft als juristische Person ("ruhende Verlassenschaft", vgl. § 546 ABGB) zu existieren auf (vgl. RIS-Justiz RS0008131).

3.3. Rechtsfolgen des Verlassenschaftsverfahrens abseits der §§ 156 ff AußStrG

Die §§ 153 bis 155 AußStrG regeln jene Fälle, in welchen ein Verlassenschaftsverfahren ohne Einantwortung beendet werden kann. Einen zusätzlichen Fall bildet die Insolvenz der Verlassenschaft, die allerdings nicht im AußStrG geregelt ist, sondern nach den Normen der Insolvenzordnung abläuft.

Ohne Einantwortung bzw. Aneignung durch die Republik Österreich (§ 750 ABGB iVm § 184 Abs. 1 AußStrG) wird ein Verlassenschaftsverfahren beendet durch:

- Verlassenschaftsinsolvenz (nach der IO)

- Unterbleiben der Abhandlung aufgrund des geringen Werts der Verlassenschaft (§ 153 Abs. 1 AußStrG)

- Überlassung an Zahlungs statt (wenn keine Insolvenzeröffnung erfolgt, aber Überschuldung vorliegt) (§ 154 AußStrG)

Diesen Verfahren ist gemein,

- dass keine Erbantrittserklärungen abgegeben werden und auch kein Antrag der Finanzprokuratur auf Aneignung einer erblosen Verlassenschaft gestellt wird und somit

- kein Gesamtrechtsnachfolger in die Rechte des Verstorbenen eintritt.

Anstelle der Gesamtrechtsnachfolge tritt infolge eines entsprechenden Beschlusses des Bezirksgerichtes aufgrund der Übernahme bzw. Überlassung einzelner Vermögenswerte Einzelrechtsnachfolge ein. Der Berechtigte nach §§ 153, 154 AußStrG wird nicht Gesamtrechtsnachfolger und haftet folglich auch nicht für Verbindlichkeiten des Verstorbenen (vgl. Sailer in Gitschthaler/Höllwerth, AußStrG I, § 153 Rz 15 sowieWinkler in Schneider/Verweijen, AußStrG § 154 Rz 15). Der Einzelrechtsnachfolger kann nicht Bescheidadressat einer behördlichen Erledigung sein, die eine Abgabenangelegenheit des Verstorbenen bzw. der Verlassenschaft trifft (vgl. UFS 10.9.2009, RV/1877-W/09).

- Bei geringwertigen Verlassenschaften gemäß § 153 Abs. 2 AußStrG erteilt das Gericht auf Antrag demjenigen, dessen Anspruch bescheinigt ist, die Ermächtigung, das Verlassenschaftsvermögen ganz oder zu bestimmten Teilen zu übernehmen, dazu gehörende Rechte geltend zu machen oder aufzugeben, über erhaltene Leistungen zu quittieren und Löschungserklärungen auszustellen.

- Der Beschluss nach § 153 Abs. 2 AußStrG bildet somit einen Erwerbstitel (vgl. Grün in Rechberger/Klicka, AußStrG, § 153, Rz 23). Verlassenschaftsvermögen kann allerdings nur dann gemäß § 153 Abs. 2 AußStrG von einem Gläubiger übernommen werden, wenn dessen Anspruch nach der Aktenlage derart bescheinigt ist, dass eine sofortige Entscheidung darüber erfolgen kann (OGH 29. 6. 2020, 2 Ob 83/19y). Noch nicht durch Festsetzungsbescheide konkretisierte negative Abgabenansprüche (Gutschriften) bzw. damit verbunden deren Geltendmachung sind keine derartigen Ansprüche, zumal über ein solches bloß "potenzielles Abgabenguthaben", das noch nicht bescheidmäßig festgestellt wurde, die Verlassenschaft nicht verfügen kann (siehe dazu Berger in iFamZ 2021, 173 (174) unter Verweis auf Kulhanek in NZ 2020, 241 (244)). Gegenstand einer Übernahme nach § 153 AußStrG kann nur ein bereits im Zeitpunkt des Todes bestehendes rückzahlungsfähiges Guthaben gemäß § 239 Abs. 1 BAO sein.

- Im Falle der Überlassung an Zahlungs statt nach § 154 AußStrG ist das Vermögen zu verteilen, wobei vorrangig unter analoger Anwendung der §§ 46, 47 IO "Massegläubiger" und weiters der gesetzliche Vertreter (aufgrund beschlussmäßiger Zuerkennung von Beträgen) befriedigt werden. Erst dann werden alle übrigen Gläubiger im Verhältnis der Höhe ihrer unbestrittenen oder durch unbedenkliche Urkunden bescheinigten Forderungen berücksichtigt (sogenannte kridamäßige Verteilung). Auch hier gilt entsprechend der obigen Ausführungen zu § 153 AußStrG, dass nur ein bereits bestehendes Guthaben im Sinne des § 239 Abs. 1 BAO überlassen werden kann.

3.4. Tod des Abgabepflichtigen und erteilte Vollmachten

Gemäß § 83 Abs. 1 BAO können sich Parteien bzw. deren gesetzliche Vertreter durch eigenberechtigte natürliche oder juristische Personen oder eingetragene Personengesellschaften vertreten lassen. Grundsätzlich haben sich Parteienvertreter durch schriftliche Vollmacht auszuweisen. Ausnahmen von diesem Grundsatz bestehen insbesondere:

- bei Angehörigen bestimmter beratender Berufe, bei welchen das Berufen auf eine erteilte Vollmacht den urkundlichen Nachweis ersetzt:

- Wirtschaftstreuhänder (§ 77 Abs. 11 WTBG 2017)

- Rechtsanwälte (§ 8 Abs. 1 RAO)

- Notare (§ 5 Abs. 4a NO)

- Bilanzbuchhalter (§ 36 Abs. 5 BiBuG 2014)

§ 83 Abs. 2 BAO regelt, dass sich Inhalt und Umfang der Vertretungsmacht nach der Vollmacht richten. Diesbezügliche Zweifel sowie auch solche über den Bestand der Vertretungsmacht an sich sind nach zivilrechtlichen Vorschriften zu beurteilen.

Mit dem Tod einer natürlichen Person endet deren Rechtsfähigkeit (und damit die Parteifähigkeit, vgl. OGH 16.9.1971, 1 Ob 233/71). Eine vom Abgabepflichtigen zu Lebzeiten erteilte Vollmacht endet nach § 1022 ABGB grundsätzlich sowohl mit seinem Tod als auch mit dem Tod des Bevollmächtigten. Das Erlöschen der Bevollmächtigung durch Tod wirkt der Abgabenbehörde gegenüber, auch wenn sie davon nichts erfährt (vgl. Ritz, BAO, ZustellG, § 9 Rz 22). Die Regelung des § 1022 ABGB ist allerdings nicht zwingend, sondern dispositiv und kann daher von den Parteien abweichend vereinbart werden.

Es ist daher möglich und zulässig, eine Vollmacht so zu erteilen, dass sie entweder

- über den Tod hinaus weiter gilt oder

- auf den Todesfall erteilt wird.

Ob dies zutrifft, ist im Zweifel anhand des Wortlauts der konkret vorliegenden Vollmacht zu beurteilen (vgl. BFG 13.1.2017, RV/7105829/2016).

Der Bevollmächtigte kann sich daher verpflichten, die für den Auftraggeber vorzunehmende Geschäftsbesorgung auch nach dessen Tod fortzusetzen. In diesem Fall ermächtigt eine entsprechende Vollmacht auch zur Vertretung der ruhenden Verlassenschaft im Rahmen der gemäß Vollmacht zu besorgenden Geschäfte (vgl. dazu Rubin in Kletečka/Schauer, ABGB-ON § 1022, Rz 15 unter Verweis auf OGH 13.12.1960, 4 Ob 131/60; RIS-Justiz RS0019925). Erstreckt sich daher ein Vollmachtsverhältnis über den Tod hinaus bzw. auf den Todesfall, so besorgt der Bevollmächtigte vom Zeitpunkt des Todes an die Geschäfte statt für den bisherigen Gewaltgeber für den an dessen Stelle getretenen Rechtsnachfolger (zB ruhende Verlassenschaft, § 546 ABGB). Er handelt diesbezüglich im Namen der Verlassenschaft und ab der Einantwortung im Namen der Erben und darf sich nicht zu ihnen oder ihren Vertretern in Gegensatz stellen (vgl. dazu OGH 13.2.1991, 3 Ob 508/91). § 1009 ABGB verpflichtet den Bevollmächtigten, "das Geschäft seinem Versprechen und der erhaltenen Vollmacht gemäß, emsig und redlich zu besorgen, und allen aus dem Geschäfte entspringenden Nutzen dem Machtgeber zu überlassen." Für eine allfällige Vollmachtsüberschreitung hat der Bevollmächtigte daher einzustehen. Sobald die ruhende Verlassenschaft einen gesetzlichen Vertreter aufweist (erbantrittserklärter Erbe, Erbenmachthaber oder Verlassenschaftskurator), kann dieser das Vollmachtsverhältnis jederzeit aufkündigen oder es auch bestehen lassen.

Neben einer abweichend von § 1022 ABGB getroffenen Vereinbarung über eine Bevollmächtigung über den Tod hinaus oder auf den Todesfall sehen weitere Normen Durchbrechungen des Grundsatzes der Beendigung einer Vollmacht durch den Tod vor:

- Prozessvollmachten iSd § 35 ZPO werden durch den Tod der Partei nicht aufgehoben

- Prokura (§ 52 Abs. 3 UGB)

- Handlungsvollmacht (§ 58 Abs. 3 UGB)

§ 77 Abs. 4 WTBG 2017 normiert, dass abweichend von § 1022 ABGB eine erteilte Vollmacht durch den Tod des Gewalthabers nicht aufgehoben wird, es sei denn, dies wird ausdrücklich vereinbart. Eine einem Wirtschaftstreuhänder erteilte Vollmacht gilt als eine dem Fortbetrieb erteilte. Zu beachten ist in diesem Zusammenhang, dass unter dem "Gewalthaber" der Bevollmächtigte - somit der Wirtschaftstreuhänder - zu verstehen ist. Eine Vollmacht, die bloß auf § 77 Abs. 4 WTBG 2017 verweist oder das bloße Berufen eines Wirtschaftstreuhänders auf diese Regelung führt daher nicht zu einem Fortgelten der Vollmacht über den Tod des Abgabepflichtigen hinaus! Soll sie in dieser Weise wirken, so muss das ausdrücklich in der Vollmacht vereinbart sein.

Im Falle des Einschreitens eines gewillkürten Vertreters ist daher Augenmerk auf den konkreten Wortlaut der Bevollmächtigung zu legen. Bei Zweifel am Bestehen einer wirksamen Vertretungsmacht, ist diese vom Finanzamt insbesondere durch ein Auskunftsersuchen zu überprüfen.

3.5. Tod des Abgabepflichtigen und gesetzliche Vollmacht

Die Vertretungsbefugnis des Vorsorgebevollmächtigten oder des Erwachsenenvertreters endet mit dem Tod der vertretenen Person oder ihres Vertreters (§ 246 Abs. 1 Z 1 ABGB). Die Registrierung der Beendigung des Vertretungsverhältnisses im ÖZVV durch den Gerichtskommissär wirkt nur deklarativ (Schauer in Kletečka/Schauer, ABGB-ON§ 246 Rz 9).

Es spricht allerdings nichts dagegen, eine Vorsorgevollmacht mit einer Vollmacht "auf den Sterbefall" zu verbinden. In einem solchen Fall erlischt die Vorsorgevollmacht durch den Tod der vertretenen Person; die Vertretungsbefugnis besteht aber auf der Grundlage einer allgemeinen Vollmacht iSd §§ 1002 ff ABGB weiter (Schauer in Kletečka/Schauer, ABGB-ON§ 246 Rz 7).

Im Falle einer gerichtlichen Erwachsenenvertretung hat das Gericht diese, wenn der Vertreter verstorben ist, einer anderen Person zu übertragen (§ 246 Abs. 3 Z 2 ABGB).

4. Verfahrensrechtliche Positionen während und nach dem Verlassenschaftsverfahren

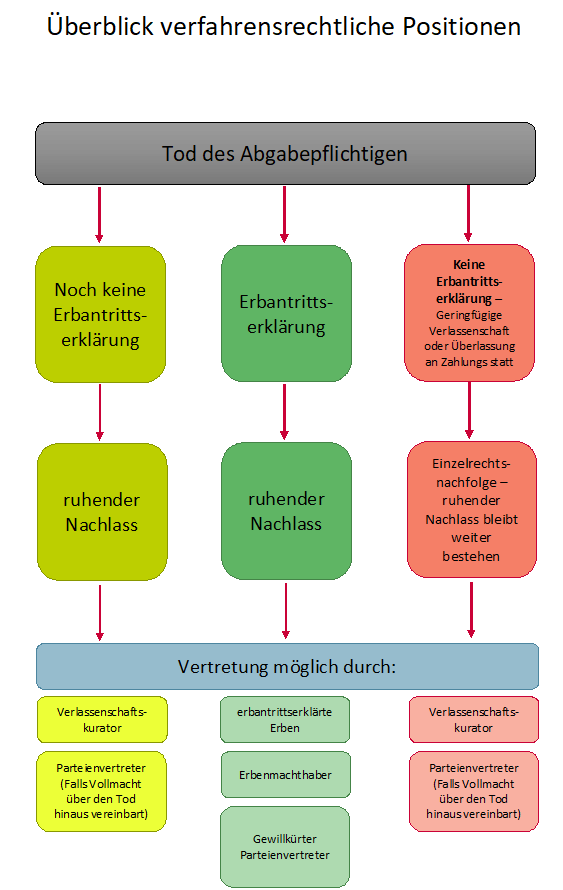

4.1. Situation nach dem Tod des Abgabepflichtigen

Bei einer natürlichen Person endet die Rechtsfähigkeit (und damit die Parteifähigkeit) mit ihrem Tod.

Die Verlassenschaft ist die Gesamtheit der Rechte und Verbindlichkeiten eines Verstorbenen, soweit sie nicht höchstpersönlicher Art sind (§ 531 ABGB). Diese Vermögensmasse verselbständigt sich mit dem Tod des Verstorbenen zu einer juristischen Person (Verlassenschaft nach...), die die Rechtsposition des Verstorbenen fortsetzt (§ 546 ABGB), d.h. die "ruhende Verlassenschaft" ist Gesamtrechtsnachfolgerin des Verstorbenen (OGH 8.3.2006, 7 Ob 38/06y).

Die (ruhende) Verlassenschaft als juristische Person ist als solche nicht handlungs- bzw. prozessfähig, sondern bedarf eines Vertreters. Dies gilt auch für die Einreichung von Anbringen bei der Abgabenbehörde, etwa für Arbeitnehmerveranlagungen.

Vertreter der Verlassenschaft (bevor Erbantrittserklärungen vorliegen) können sein:

- Ein zu Lebzeiten des Abgabepflichtigen von ihm Bevollmächtigter (entweder Vollmacht über den Todesfall hinaus oder Vollmacht auf den Todesfall) oder

- ein vom Gericht bestellter Verlassenschaftskurator. Der Wortlaut des Bestellungsbeschlusses ist hier maßgebend (eingeschränkt auf einzelne Tätigkeiten oder umfassend). Wurde der Verlassenschaftskurator ohne Beschränkung seines Aufgabenbereichs bestellt, ist er auch vor den Abgabenbehörden vertretungsbefugt. Eine explizite Erwähnung der Vertretung in Abgabenverfahren ist nur bei Bestellungen mit eingeschränktem Wirkungsbereich notwendig (vgl. auch Pkt. 5.2.).

4.2. Erbantrittserklärung liegt vor

Mit Abgabe der Erbantrittserklärung ist der Erbe berechtigt, die Verlassenschaft rechtswirksam zu vertreten (§ 810 Abs. 1 ABGB). Mehreren Erben (die einzelnen Personen werden als Miterben bezeichnet) steht dieses Recht nur gemeinsam (zur ungeteilten Hand) zu. Auf Verlangen hat der Gerichtskommissär den Berechtigten eine Amtsbestätigung über ihre Vertretungsbefugnis auszustellen (§ 172 AußStrG). Diese Amtsbestätigung stellt den Vertretungsnachweis dar. Sie ist aber keine gerichtliche Entscheidung (vgl Bittner in Rechberger, AußStrG § 172 Rz 1) und kann bei Änderung der Erbenverhältnisse wieder abgefordert werden (vgl. § 173 Abs. 2 AußStrG). Insbesondere kann auf Basis dieser Amtsbestätigung auch kein bei einem Kreditinstitut erliegendes Bankguthaben realisiert werden, da die endgültige Erbenstellung aufgrund Einantwortung eben nicht gesichert ist (vgl. Verweijen in Schneider/Verweijen, AußStrG § 172 Rz 11). Sofern also die Rückzahlung eines Abgabenguthabens auf ein anderes als das allenfalls vom Gerichtskommissär geführte Anderkonto beantragt wird, muss beim Gerichtskommissär überprüft werden, ob die Amtsbestätigung noch mit Gültigkeit ausgestattet ist (vgl Verweijen aaO Rz 20).

Nach Abgabe einer Erbantrittserklärung kann die Verlassenschaft von folgenden Personen vertreten werden:

Eigenberechtigte:

- erbantrittserklärter Erbe (wenn nur ein Erbe eine Erbantrittserklärung abgegeben hat)

- alle erbantrittserklärten Erben gemeinsam (wenn mehrere Erben eine Erbantrittserklärung abgegeben haben, die zueinander nicht in Widerspruch stehen, da andernfalls widerstreitende Erklärungen nach § 160 AußStrG vorliegen und in diesem Fall zwingend ein Verlassenschaftskurator zu bestellen ist). Die erbantrittserklärten Erben können einvernehmlich einen einzelnen Miterben mit der Vertretung betrauen (vgl. auch Pkt. 5.2.).

- gerichtlich bestellter Verlassenschaftskurator (dieser wird nicht automatisch mit der Erbantrittserklärung seines Amtes enthoben, sondern bedarf es dafür eines Enthebungsbeschlusses - vgl. dazu OGH 30.1.2020, 2 Ob 10/20i).

Gewillkürte Vertreter:

- Erbenmachthaber (rechtsgeschäftlich Bevollmächtigter sämtlicher erbantrittserklärten Erben - das kann ein vom Gerichtskommissär verschiedener Notar, ein Rechtsanwalt sowie jede andere natürliche Person sein. Übersteigt der Wert der Aktiven der Verlassenschaft voraussichtlich 5.000 Euro; kann nach § 3 Abs. 1 Gerichtskommissärsgesetz nur ein Rechtsanwalt oder Notar bevollmächtigt werden.)

- ein vom Abgabepflichtigen zu dessen Lebzeiten Bevollmächtigter - z. B. auch Steuerberater - sofern die Vollmacht als über den Todesfall hinaus gehend oder auf den Todesfall erteilt wurde und von dem oder den erbantrittserklärten Erben (noch) nicht beendet wurde

Die genannten Vertreter können Anbringen bei der Abgabenbehörde, etwa Abgabenerklärungen, einreichen.

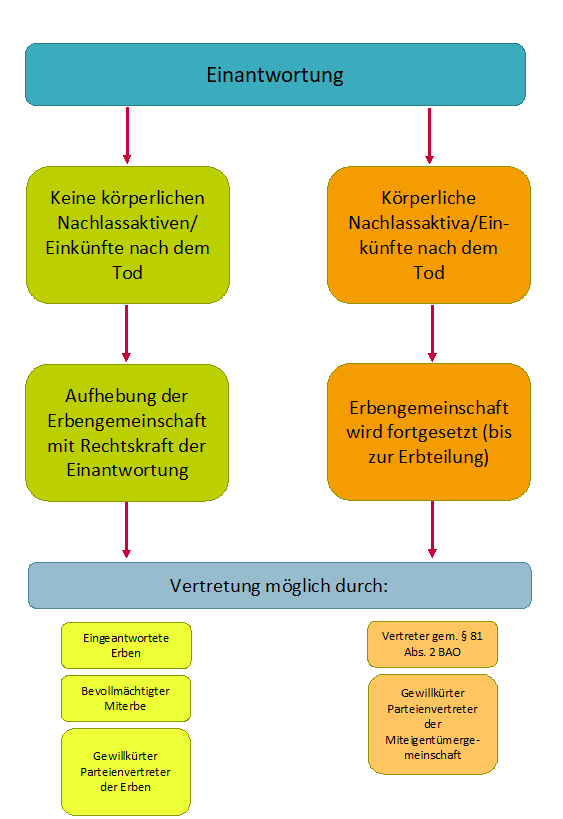

4.3. Situation nach der Einantwortung

Mit dem Vorliegen eines rechtskräftigen Einantwortungsbeschlusses werden die Erben zu Gesamtrechtsnachfolgern. Dies wirkt sich gemäß § 19 Abs. 1 BAO auch auf die Position im Abgabenverfahren aus, da der Gesamtrechtsnachfolger in materiell- und in verfahrensrechtlicher Hinsicht bezüglich aller Rechte und Pflichten in die gesamte Rechtsstellung des Rechtsvorgängers tritt (vgl. VwGH 14.7.1997, 92/17/0176). Somit kommt die Pflicht bzw. das Recht zur Einreichung einer Abgabenerklärung ab dem Eintritt der Gesamtrechtsnachfolge dem Erben bzw. den Miterben zu. Sind mehrere eingeantwortete Erben vorhanden, so kann das Recht bzw. die Pflicht zur Einreichung einer Abgabenerklärung nur durch alle Miterben gemeinschaftlich ausgeübt werden, zumal diese Antragstellung nicht teilbar ist. Stellt daher z. B. ein Miterbe einen Antrag auf Durchführung einer Arbeitnehmerveranlagung für alle Erben, so ist dafür eine Bevollmächtigung seitens der anderen erforderlich. Denkbar wäre jedoch auch, dass alle Erben gemeinsam den Antrag stellen.

Die Erben können auch eine Erbteilung vornehmen (§ 181 AußStrG). Eine vor der Einantwortung vorgenommene Erbteilung bewirkt, dass die Erben mit der Einantwortung Alleinerben der ihnen auf Grund des Erbteilungsübereinkommens zugewiesenen Sachen werden (vgl. Verweijen in Schneider/Verweijen, AußStrG § 181). Im Erbteilungsübereinkommen kann auch vereinbart werden, dass nur ein bestimmter Erbe ein (allfälliges) Steuerguthaben übernehmen kann. Ein vorhandenes Erbteilungsübereinkommen ist aus dem Einantwortungsbeschluss ersichtlich (§ 178 Abs. 1 Z 3 AußStrG).

Für die Einreichung von Abgabenerklärungen ergibt sich daraus, dass diese nach der Einantwortung durch:

- den bzw. die eingeantworteten Erben oder

- einen Vertreter der Erben (z. B. ein bevollmächtigter Miterbe oder gewillkürter Parteienvertreter, einen in einem Erbteilungsübereinkommen zur Einreichung von Abgabenerklärungen ermächtigter Dritten (z.B. Notar))

- einen durch ein Erbteilungsübereinkommen ermächtigten Erben

erfolgen kann. Zur Bevollmächtigung eines Parteienvertreters über den Tod hinaus bzw. auf den Todesfall siehe oben Punkt 3.4..

Erzielt die Verlassenschaft auch nach dem Tod des Verstorbenen Einkünfte, so übernimmt die Erbengemeinschaft, die sich bis zur Einantwortung auf das Erbrecht bezieht (schlichte Rechtsgemeinschaft iSd §§ 825 ff ABGB), die Rechtspositionen des Verstorbenen (§ 550 ABGB) und wird daher auch nach der Einantwortung fortgesetzt. Die Erben erwerben Miteigentum an den körperlichen Verlassenschaftssachen im Verhältnis ihrer Erbquoten. Diese Miteigentümergemeinschaft ist keine juristische Person, es handelt sich daher um eine Personenvereinigung ohne eigene Rechtspersönlichkeit, auf welche § 81 BAO anzuwenden ist. Die Erbengemeinschaft besteht solange, bis ein Erbteilungsübereinkommen getroffen wird. Die Rechtsgemeinschaft kann durch Real oder Zivilteilung aufgrund eines einvernehmlichen gerichtlichen (§ 181 Abs. 1 AußStrG) oder außergerichtlichen Erbteilungsübereinkommens (§ 841 ABGB) oder einer Erbteilungsklage (§ 830 ABGB) beendet werden (Werkusch-Christ in Kletečka/Schauer, ABGB-ON§ 550).

Abgabenerklärungen einer solchen nach der Einantwortung noch bestehenden Erbengemeinschaft können daher nur eingebracht werden:

- von einem Vertreter gemäß § 81 Abs. 2 BAO oder

- einem gewillkürten Parteienvertreter der Miteigentümergemeinschaft

4.4. Verlassenschaftsverfahren ohne erbantrittserklärte Erben

Wird das Verlassenschaftsverfahren nicht in Form einer Verlassenschaftsabhandlung geführt, sondern armutshalber abgetan oder an Zahlungs statt überlassen, bleibt nach herrschender Auffassung die ruhende Verlassenschaft grundsätzlich bestehen. Um wirksam im Abgabenverfahren handeln zu können - z. B. Abgabenerklärungen einzubringen -, bedarf sie eines Vertreters.

Vertreter der ruhenden Verlassenschaft können sein:

- ein vom Abgabepflichtigen zu dessen Lebzeiten Bevollmächtigter (z. B. Steuerberater), sofern die Vertretungsmacht über den Todesfall hinaus bzw. auf den Todesfall erteilt wurde oder

- ein vom Gericht bestellter Verlassenschaftskurator

Somit kann eine Abgabenerklärung immer nur durch einen der oben genannten Vertreter eingebracht werden!

4.5. Beantragung der Veranlagung auf Basis von Beschlüssen der Bezirksgerichte

Es kommt in der Praxis immer wieder vor, dass die Bezirksgerichte in Beschlüssen gemäß § 154 AußStrG aussprechen, dass eine bestimmte Person, der einzelne Vermögenswerte des verstorbenen Abgabepflichtigen an Zahlungs statt überlassen werden, ermächtigt wird, die Durchführung einer Arbeitnehmerveranlagung zu beantragen. Auch im Kontext geringfügiger Nachlässe iSd § 153 AußStrG werden derartige Ermächtigungen ausgesprochen.

Beschlüsse nach § 153 oder § 154 AußStrG führen zu keiner Gesamtrechtsnachfolge der dort bezeichneten Personen, sondern nur zu einer Einzelrechtsnachfolge. Wird eine Arbeitnehmerveranlagung von einem Einzelrechtsnachfolger beantragt, der über keine Vollmacht des Verstorbenen über den Tod hinaus bzw. auf den Todesfall verfügt, liegen die Voraussetzungen des § 19 Abs. 1 BAO nicht vor - die abgabenrechtlichen Rechte und Pflichten des Verstorbenen sind nicht auf den Einzelrechtsnachfolger übergegangen. Bei Einzelrechtsnachfolge bleibt die Verlassenschaft als juristische Person weiter bestehen. Die Einzelrechtsnachfolge bewirkt nicht die Befugnis zur gesetzlichen Vertretung der Verlassenschaft und berechtigt nicht zur Stellung eines Antrages auf Arbeitnehmerveranlagung (vgl. zu § 153 AußStrG, VwGH 23.11.2022, Ro 2022/15/0026). In diesem Fall ist die Bestellung eines Verlassenschaftskurators erforderlich, denn nur dieser ist legitimiert, einen Antrag auf Durchführung einer Arbeitnehmerveranlagung zu stellen, Abgabenerklärungen einzubringen und nur an diesen kann die Bescheidzustellung erfolgen. Wesentlich ist, dass im Falle einer eingeschränkten Bestellung eines Verlassenschaftskurators dieser für das Abgabenverfahren (und nicht bloß für die Beantragung der Arbeitnehmerveranlagung) bestellt wird.

In diesem Zusammenhang ist auch auf die Judikatur des OGH zu verweisen, wonach - trotz einer durch das Bezirksgericht nach §§ 154 f AußStrG erteilten Ermächtigung "namens der Verlassenschaft [...] Anträge bzw Erklärungen bei Finanzbehörden zu stellen oder abzugeben" die Vertretungsbefugnis seitens der Abgabenbehörde "in einem allfälligen Abgabenverfahren zu beurteilen" ist (siehe dazu OGH 5.8.2021, 2 Ob 65/21d).

Zur Rückzahlung bereits bestehender Guthaben im Fall der Einzelrechtsnachfolge siehe unten Punkt 5.4..

5. Abgabeneinhebung bzw. Rückzahlung

5.1. Zur Haftung für Verlassenschaftsverbindlichkeiten

Auf den Erben gehen nicht nur die am Todestag des Verstorbenen rechtsbeständigen Abgabenverbindlichkeiten des Verstorbenen über. Auch die erst nach dem Tod des Verstorbenen festgesetzten Abgaben, die auf vom Verstorbenen zu seinen Lebenszeiten verwirklichten Tatbeständen beruhen, treffen den Erben (vgl. VwGH 4.10.1983, 83/14/0096). Bescheide, die vor Einantwortung an den Verstorbenen oder die Verlassenschaft ergangen sind, müssen daher nicht neuerlich an den Erben erlassen werden. Sie wirken auch gegen die Erben und sind gegen diese nach Maßgabe der Einantwortung vollstreckbar (vgl. Ritz, BAO, § 19 Rz 10).

Vor der Einantwortung haftet stets nur die Verlassenschaft (Spruzina in Kletečka/Schauer, ABGB-ON, § 821, Rz 2); nach der Einantwortung sind nach § 19 Abs. 1 BAO für den Umfang der Inanspruchnahme des Gesamtrechtsnachfolgers die Bestimmungen des bürgerlichen Rechts maßgeblich.

- Nach § 801 ABGB kann ein Erbe, der eine unbedingte Erbantrittserklärung abgegeben hat, uneingeschränkt für alle Verbindlichkeiten des Verstorbenen herangezogen werden.

- Sind daher alle Erben unbedingt erbantrittserklärt, entsteht gemäß § 820 ABGB hinsichtlich der vom Verstorbenen übernommenen Schulden ein Gesamtschuldverhältnis.

- Wird die Erbschaft mit Vorbehalt des Inventars angetreten (bedingte Erbsantrittserklärung, § 802 ABGB), so hat das Gericht ein Inventar zu errichten. In diesem Fall haftet der bedingt erbantrittserklärte Erbe bei teilbaren Schulden nur bis zur Höhe des Wertes der übernommenen Verlassenschaftsaktiven - maßgeblich ist der Zeitpunkt der Einantwortung - für die Verbindlichkeiten des Verstorbenen (§ 821 ABGB).

- Ein Inventar ist auch dann zu errichten, wenn auch nur ein Miterbe eine bedingte Erbantrittserklärung abgibt. Nach Errichtung eines Inventars genießen sodann auch unbedingt erbsantrittserklärte Erben die damit verbundene Haftungsbeschränkung (§ 807 ABGB). Als Folge der Inventarerrichtung entsteht somit bei teilbaren Schulden für alle Erben hinsichtlich der Verbindlichkeiten des Verstorbenen ein anteiliges Schuldverhältnis nach Maßgabe der aus der Einantwortungsbeschluss ersichtlichen Erbquoten.

- Bei bedingter Erbantrittserklärung bzw. Inventarerrichtung gegen die Erben nicht durchsetzbare, dem Verstorbenen gegenüber entstandene Abgabenansprüche sind gemäß § 802 iVm § 821 ABGB abzuschreiben, soweit keine Inanspruchnahme des/der Erben als Haftende (insbesondere nach § 15 BAO) erfolgen kann.

5.2. Rückzahlung zwischen Ableben des Abgabepflichtigen und Rechtskraft des Einantwortungsbeschlusses

Solange noch keine Erbantrittserklärungen abgegeben wurden, bedarf die Verlassenschaft eines Vertreters. Nur ein solcher ist legitimiert, einen Rückzahlungsantrag im Hinblick auf Guthaben auf dem Abgabenkonto zu stellen. Vertreter der Verlassenschaft kann ein steuerlicher Vertreter sein, dessen Vollmacht über den Tod hinausgeht (bzw. auf den Todesfall erteilt wurde) und auch eine Geldvollmacht beinhaltet. Ebenso wäre ein Verlassenschaftskurator - bei Vorliegen eines entsprechenden Bestellungsbeschlusses (Achtung: Wortlaut maßgebend) - ermächtigt, einen Rückzahlungsantrag einzubringen. Wird ein Verlassenschaftskurator ohne ausdrücklichen Aufgabenbereich bzw. ohne Beschränkung seines Aufgabenbereichs bestellt, kann dieser umfassend im Namen der Verlassenschaft handeln und auch Abgabenerklärungen einreichen (vgl. Pkt. 4.1.).

Wurde eine Erbantrittserklärung abgegeben, können der erbantrittserklärte Erbe oder ein allenfalls bestellter Erbenmachthaber die Verlassenschaft vertreten und einen Rückzahlungsantrag stellen. Haben mehrere Erben Erbantrittserklärungen abgegeben so obliegt ihnen gemeinsam die Besorgung und Verwaltung der Verlassenschaft (§ 810 ABGB). Sie üben ihre Rechte gemeinsam aus, die Vertretung hat im Einvernehmen zu erfolgen, ansonsten ist ein Verlassenschaftskurator zu bestellen. Die Erben können einvernehmlich einen einzelnen Miterben mit der Vertretung betrauen (vgl. Spruzina in Kletečka/Schauer, ABGB-ON, § 810 ABGB, Rz 8).

5.3. Rückzahlung nach Rechtskraft des Einantwortungsbeschlusses

Mehrere Erben (Miterben) stehen in einer Rechtsgemeinschaft, die sich vor der Einantwortung auf das Erbrecht, danach auf die ererbten Rechte bezieht (im Detail dazu siehe BFG 15.5.2018, RV/7101115/2014). Die Erbengemeinschaft wird durch Erbteilung aufgrund eines Erbteilungsübereinkommens aufgehoben (zB wenn eine Liegenschaft im Verlassenschaftsvermögen vorhanden ist, die an mehrere Erben geht). Bei teilbaren Verlassenschaftsforderungen (zB Geldforderungen) tritt die Aufhebung der Erbengemeinschaft ex lege ein (vgl. dazu Welser in Rummel/Lukas, ABGB, § 550 Rz 1 ff). Maßgeblich ist nach der Rechtsprechung des OGH nicht die Teilbarkeit im buchstäblichen Sinn, sondern im Rechtssinn. Eine Forderung ist teilbar, wenn die Leistung teilbar ist (OGH 30.6.1994, 6 Ob 599/94).

Somit kann die Rückzahlung eines Guthabens am Abgabenkonto des/der Verstorbenen von den eingeantworteten Erben jeweils in Höhe ihrer Erbquote beantragt werden. Gibt es eine Abmachung der Erben über die Aufteilung der Verlassenschaft (etwa in einem vor dem Einantwortungsbeschluss getroffenen Erbteilungsübereinkommen vgl. Pkt. 4.3.), die von der Aufteilung nach der Erbquote abweicht, muss diese im Rückzahlungsverfahren vorgelegt werden, um eine Grundlage für die Rückzahlung bilden zu können. Die vorzulegende Abmachung der Erben kann etwa urkundlich durch den Einantwortungsbeschluss (sofern dort auf diese Vereinbarung hingewiesen wird) oder durch das Protokoll des Gerichtskommissärs erbracht werden. Weiters kann der Nachweis durch eine Amtsbestätigung des Verlassenschaftsgerichtes oder durch eine Beurkundung eines öffentlichen Notars gemäß § 89b Notariatsordnung erbracht werden.

5.4. Rückzahlung bei Einzelrechtsnachfolge

Bei Verlassenschaftsverfahren, in welchen es aufgrund geringfügiger Verlassenschaftsaktiven oder einer Überlassung an Zahlungs statt zu keiner Gesamtrechtsnachfolge, sondern zu einer Einzelrechtsnachfolge kommt, ist Folgendes zu beachten:

Wurde jemandem ein bereits bestehendes Abgabenguthaben an Zahlungs statt überlassen (dieses Guthaben muss in Bezug auf die Person des Abgabepflichtigen und die Höhe im Beschluss gemäß §§ 154 f AußStrG genau bestimmt sein), so kann der Berechtigte (als Einzelrechtsnachfolger) im eigenen Namen einen Rückzahlungsantrag stellen (ihm ist das im Überlassungsbeschluss ausgewiesene Abgabenguthaben auszuzahlen). Eine Rückzahlung kann ausschließlich derjenige beantragen, dem im Überlassungsbeschluss des Bezirksgerichtes das betreffende Guthaben auf dem Abgabenkonto überlassen wurde. Dies kann eine natürliche Person oder eine juristische Person sein (z. B. ein Sozialhilfeverband). Wird die Rückzahlung daher durch denjenigen beantragt, der im Beschluss unter den genannten Voraussetzungen dazu ermächtigt ist, ist sie zu bewilligen.

Ebenso kann bei bereits auf dem Abgabenkonto vorhandenen Guthaben derjenige einen Rückzahlungsantrag stellen, dem in einem Beschluss gem. § 153 AußStrG die Ermächtigung erteilt wird, das Verlassenschaftsvermögen ganz oder zu bestimmten Teilen zu übernehmen und die dazu gehörenden Rechte geltend zu machen.

Besteht zum Zeitpunkt des Beschlusses nach § 153 AußStrG bzw. der Überlassung an Zahlungs statt jedoch noch kein Guthaben und sind noch Abgabenverfahren durchzuführen, ist der Einzelrechtsnachfolger nicht berechtigt, durch Einreichung einer Abgabenerklärung nach dem Verstorbenen ein Guthaben zu schaffen (siehe dazu Grün in Rechberger/Klicka, AußStrG, § 154, Rz 52 und 63; UFS 10.9.2009, RV/1877-W/09-RS 2). Dafür bedürfte es eines Verlassenschaftskurators - siehe dazu oben 4.4.

Ebenso unzulässig sind Rückzahlungsanträge, die sich nicht auf eine Ermächtigung des Gerichts in einem Überlassungsbeschluss beziehen, sondern bloß unter Hinweis auf die in § 324 Abs. 3 ASVG normierte Legalzession im Hinblick auf den Renten- oder Pensionsanspruch die Rückzahlung begehren. Gegenstand dieser Legalzession können nur laufende Geldleistungsansprüche auf eine Pension oder Rente aus der Sozialversicherung sein. Die Bestimmung bezieht sich eindeutig nicht auf potentielle Guthaben, die aus einer Arbeitnehmerveranlagung von Pensions- bzw. Rentenbeziehern entstehen könnten. Auch nach Ansicht des Verwaltungsgerichtshofes handelt es sich bei einer Einkommensteuergutschrift (wie sie etwa aus einer Arbeitnehmerveranlagung resultieren kann) nicht um ein Arbeitseinkommen, sondern um einen öffentlich-rechtlichen Anspruch gegenüber dem Abgabengläubiger (vgl. VwGH vom 18.12.2008, Zl. 2006/15/0155).

Praxishinweise:

- Der bzw. die Erben werden aufgrund der Einantwortung Gesamtrechtsnachfolger. Nur ein Gesamtrechtsnachfolger kann eine Abgabenerklärung einbringen bzw. eine Arbeitnehmerveranlagung beantragen.

- Erbantrittserklärte Erben sind Vertreter der Verlassenschaft und können ebenfalls Abgabenerklärungen einreichen.

- Das für die Pflege heranzuziehende Einkommen richtet sich nach dem jeweiligen Sozialhilfe- bzw. Mindestsicherungsgesetz.

- Der Sozialhilfeträger hat die Ansprüche gegenüber dem Rechtsnachfolger des Verstorbenen geltend zu machen.

Einzelrechtsnachfolge aufgrund §§ 153 , 154 AußStrG :

- Die Verlassenschaft als juristische Person kann für sich selbst nicht handeln, sie bedarf eines gesetzlichen Vertreters.

- Gibt es zum Zeitpunkt des Todes bereits ein Guthaben auf dem Abgabenkonto aus bereits durchgeführten Veranlagungsverfahren, so kann dieses nach § 153 AußStrG übernommen oder nach § 154 AußStrG an Zahlungs statt überlassen werden. Ein nach §§ 153, 154 AußStrG Berechtigter kann unter Nachweis des Beschlusses des Bezirksgerichtes einen Rückzahlungsantrag gemäß § 239 BAO bei der Abgabenbehörde stellen.

- Sind zum Zeitpunkt des Todes noch Veranlagungen ausständig (in der Regel jene des Sterbejahres), bedarf es im Falle erbloser Vermögen (so bei Anwendung der §§ 153, 154 AußStrG), bei denen es zu Einzel- aber zu keiner Gesamtrechtsnachfolge kommt (und keine Bevollmächtigung auf den Todesfall bzw. über den Tod hinaus vorliegt), eines Verlassenschaftskurators. Nur dieser kann die Verlassenschaft wirksam vertreten und eine Abgabenerklärung einreichen bzw. Arbeitnehmerveranlagung beantragen.

- Ergibt sich aufgrund einer solchen Abgabenerklärung bzw. Arbeitnehmerveranlagung ein Guthaben so kann eine Auszahlung des Guthabens an den Verlassenschaftskurator bei entsprechendem Bestellungsbeschluss (der Wortlaut des Bestellungsbeschlusses ist maßgebend) erfolgen.

- Das Verlassenschaftsgericht hat nach § 183 Abs. 3 AußStrG neuerlich auf Grundlage der nunmehr ergänzten Gesamtwerte im Sinne der §§ 153 ff AußStrG zu entscheiden. Wird erst dadurch die bisherige Wertgrenze überschritten bzw. liegt keine Überschuldung mehr vor, kommt es nun erstmals zu einer Abhandlung. Auch nach einer Überlassung an Zahlungs statt kann nach dem Auftauchen neuer Vermögenswerte eine Abhandlung stattfinden (G. Kodek in Gitschthaler/Höllwerth, AußStrG I § 183 Rz 8).

- Kommt es aufgrund des Hervorkommens neuer Vermögenswerte nicht zu einer erstmaligen Verlassenschaftsabhandlung, ergeht ein neuerlicher Gerichtsbeschluss betreffend das aus der Arbeitnehmerveranlagung resultierende Guthaben.

Bundesministerium für Finanzen, 17. Jänner 2024

- § 185 Abs. 3 GSVG, § 173 Abs. 3 BSVG und § 121 Abs. 3 B-KUVG enthalten ähnliche Bestimmungen.

- Vgl. dazu die ausdrückliche Formulierung in de n ErläutRV 1050 BlgNR 11.GP 28: " Die Kinderzuschüsse werden, da sie vom Anspruchsübergang überhaupt nicht erfaßt werden, in unverminderter Höhe zu der dem Renten (Pensions)berechtigten verbleibenden Leistung ausgezahlt .

Zusatzinformationen | |

|---|---|

Materie: | Steuer, Finanzstrafrecht Verfahrensrecht |

betroffene Normen: | § 15 BAO, Bundesabgabenordnung, BGBl. Nr. 194/1961 |

Schlagworte: | Verlassenschaftsverfahren, Überlassung an Zahlungs statt, Tod eines Abgabepflichtigen, Einantwortung, Rückzahlungsantrag |

Verweise: | VwGH 23.11.2022, Ro 2022/15/0026 |