NOVA: Definierung eines Fahrzeuges als Oldtimer erfolgt ausschließlich nach zollrechtlichen Bestimmungen. Einzelgenehmigungen nach KFG kann nur Indizwirkung zukommen.

European Case Law Identifier: ECLI:AT:BFG:2017:RV.6100026.2015

Beachte:

Revision eingebracht. Beim VwGH anhängig zu Zahl Ra 2017/16/0041 und Ra 2017/15/0027. Zurückweisung mit Beschluss vom 26.4.2017 (hinsichtlich Normverbrauchsabgabe). Mit Erk. v. 29.5.2018 als unbegründet abgewiesen (hinsichtlich Festsetzung von Umsatzsteuer für den Erwerb neuer Fahrzeuge).

Entscheidungstext

IM NAMEN DER REPUBLIK

Das Bundesfinanzgericht hat durch die Richterin R in der Beschwerdesache Bf, Adr, vertreten durch STB, gegen die Bescheide des Finanzamtes Salzburg-Land vom 05.12.2014, betreffend Festsetzung der Normverbrauchsabgabe für die Fahrzeuge der Type Porsche 356 Speedster Replica, Fahrgestellnummer 2, Fahrgestellnummer 3 und Fahrgestellnummer 1, sowie Festsetzung von Umsatzsteuer für den Erwerb neuer Fahrzeuge (Fahrzeugeinzelbesteuerung) für die Fahrzeuge der Type Porsche 356 Speedster Replica, Fahrgestellnummer 3 und Fahrgestellnummer 1, zu Recht erkannt:

1) Die Beschwerde gegen den Bescheid vom 5.12.2014 betreffend Festsetzung der Umsatzsteuer für den Erwerb neuer Fahrzeuge für das Fahrzeug Porsche 356 Speedster Replica, Fahrgestellnummer 3 und gegen den Bescheid vom 5.12.2014 betreffend Festsetzung der Umsatzsteuer für den Erwerb neuer Fahrzeuge für das Fahrzeug Porsche 356 Speedster Replica, Fahrgestellnummer 1 wird als unbegründet abgewiesen.

Die angefochtenen Bescheide bleiben unverändert.

2) Die Beschwerde gegen den Bescheid vom 5.12.2014 betreffend Festsetzung von Normverbrauchsabgabe für das Fahrzeug Porsche 356 Speedster Replica mit der Fahrgestellnummer 3 wird abgewiesen.

Der Spruch des angefochtenen Bescheides wird dahingehend abgeändert, dass die Normverbauchsabgabe für das Fahrzeug Porsche Speedster Replica, Fahrgestellnummer 3 für den Monat Mai 2012 festgesetzt wird.

3) Die Beschwerde gegen den Bescheid vom 5.12.2014 betreffend Festsetzung von Normverbrauchsabgabe für das Fahrzeug Porsche 356 Speedster Replica mit der Fahrgestellnummer 1 wird abgewiesen.

Der Spruch des angefochtenen Bescheides wird dahingehend abgeändert, dass die Normverbauchsabgabe für das Fahrzeug Porsche Speedster Replica mit der Fahrgestellnummer 1 für den Monat Mai 2013 festgesetzt wird.

4) Die Beschwerde gegen den Bescheid vom 5.12.2014 betreffend die Festsetzung von Normverbrauchsabgabe für das Fahrzeug Porsche 356 Speedster Replica mit der Fahrgestellnummer 2 wird abgewiesen.

Der Spruch des angefochtenen Bescheides wird dahingehend abgeändert, dass die Normverbauchsabgabe für das Fahrzeug Porsche Speedster Replica, Fahrgestellnummer 2 für den Monat April 2011 mit € 1.984,33 festgesetzt wird.

Die Abgabe war bereits fällig und wurde auf Basis folgender Bemessungsgrundlagen ermittelt:

Bemessungsgrundlage | Steuersatz | Normverbrauchsabgabe |

8.929,00 | x 9 % | 803,61 |

Malus gemäß § 6a Abs.1 Z 2 lit. a -NoVAG - Malus CO2 Ausstoß |

| 850,00 |

Zuschlag gemäß § 6 Abs. 6 NoVAG |

| 330,72 |

Normverbrauchsabgabe |

| € 1.984,33 |

5) Eine Revision an den Verwaltungsgerichtshof ist nach Art. 133 Abs. 4 Bundes-Verfassungsgesetz (B-VG) unzulässig.

Entscheidungsgründe

A) Darstellung des Verfahrens

Der Beschwerdeführer hat mit Kaufverträgen vom 27.09.2010, 8.10.2011 und 23.12.2012 jeweils einen Pkw "356 Speedster Replica" (Nachbaufahrzeug Porsche) erworben. Ein Fahrzeugerwerb erfolgte von der Fa.USA, USA. Die beiden anderen Nachbaufahrzeuge wurden von der Automanufaktur Automanufaktur erworben.

Für die drei Fahrzeuge wurden seitens der Kfz-Prüfstelle Landesregierung Landesregierung Einzelgenehmigungsbescheide gemäß §§ 28 und 34 KFG erteilt, die als Ausnahmetatbestand "historisch" bzw. "bauartbedingt" anführen.

Für die drei Fahrzeuge wurden am 14.04.2011, 23.05.2012 sowie 27.06.2013 zwar Erklärungen über die Normverbrauchsabgabe "Nova 2" abgegeben, jedoch wurde mit dem Hinweis "historische Fahrzeuge" eine Normverbrauchsabgabe weder errechnet noch ausgewiesen.

Es erfolgte jeweils die Freischaltung in der Genehmigungsdatenbank. Eine Festsetzung von Normverbrauchsabgabe sowie Umsatzsteuer für den Erwerb neuer Fahrzeuge durch das Finanzamt erfolgte nicht.

Im Zuge einer Außenprüfung traf der Prüfer in der Folge die Feststellung, dass es sich bei gegenständlichen drei Fahrzeugen nicht -wie behauptet - um Oldtimer sondern um Nachbaufahrzeuge, sogenannte Replika, handle. Das Finanzamt folgte den Prüfungsfeststellungen, qualifizierte die Fahrzeuge als Nachbauten und schrieb für sämtliche drei Fahrzeuge Normverbrauchsabgabe, sowie für die beiden aus EU eingeführten Fahrzeuge Umsatzsteuer für den Erwerb neuer Fahrzeuge (Fahrzeugeinzelbesteuerung) vor.

Dagegen wurde fristgerecht Beschwerde erhoben. Auf die Erlassung von Beschwerdevorentscheidungen wurde über Antrag des steuerlichen Vertreters verzichtet.

B) Sachverhalt

Anlass für die Durchführung einer Außenprüfung des Finanzamtes war eine Kontrollmitteilungdes Finanzamtes XY vom 28.1.2014, durch die dem Finanzamt folgender Sachverhalt bekannt wurde: Bf habe für einen in den Zuständigkeitsbereich des Finanzamtes XY fallenden Steuerpflichtigen die Formalitäten betreffend den Autoimport eines Kfz 356 Speedster Replica (Nachbau Porsche) von der Fa. Automanufaktur, Ort1, EU abgewickelt. Es sei beim Finanzamt XY eine Nova-2 -Erklärung mit € null für ein "historisches " Fahrzeug abgegeben worden, woraufhin eine Freischaltung in der Genehmigungsdatenbank ohne Vorschreibung von Normverbrauchsabgabe erfolgt sei.

" Bei diesem Fahrzeug handelt es sich jedoch um ein sogenanntes Nachbaufahrzeug. Laut Homepage der Fa.Automanufaktur (www) werden diese sogenannten Replica-Fahrzeuge (Nachbaufahrzeuge) in EU neu hergestellt. Laut vorgelegter Einzelgenehmigung wurde dieses Fahrzeug in EU erstmals am 12.4.1971 zugelassen. Da es sich bei gegenständlichem Fahrzeug jedoch um einen Neuaufbau handelt, sind offensichtlich lediglich einer bzw. einige wenige der verbauten Teile Originale aus dem Jahr 1971. Der Großteil des Fahrzeuges ist "fabrikneu". Laut Angaben des Steuerpflichtigen hatte das Fahrzeug bei Auslieferung nur einen sehr geringen Kilometerstand (unter 100 km). Somit ergibt sich schlüssig, dass es sich beim gegenständlichen Pkw um ein neues Nachbaufahrzeug und um kein historisches Fahrzeug handelt, für welches offensichtlich nur durch eine "geschickte Maßnahme" der Fa. Automanufaktur eine Erstzulassung vom 12.4.1971 ausgewiesen wird. Aus diesem Grund fehlt in der vorgelegten Einzelgenehmigung auch der Eintrag "historisches " Fahrzeug.

Da es sich beim gegenständlichen Fahrzeug auch steuerlich gesehen um keinen Oldtimer (Sammlungsstück von geschichtlichem Wert lt.RZ 122 NOVAR: Kfz im Originalzustand- ohne wesentliche Änderung des Fahrgestells, des Steuer- und Bremssystems, des Motors usw., 30 Jahre oder älter und einem nicht mehr hergestellten Modell oder Typ entspricht) sondern vielmehr um ein Neufahrzeug handelt (Kilometerstand unter 6000 km), wurden im Zuge der Außenprüfung NOVA und UST für den innergemeinschaftlichen Erwerb eines neuen Fahrzeuges vorgeschrieben."

Da gegenständlicher Bf gleichzeitig zwei weitere " 356 Speedster" importiert habe, und laut EKIS -Abfrage auch kurzfristig zwei Porsche Cabrio Replica auf ihn angemeldet waren, erscheint die Veranlassung entsprechender Überprüfungsmaßnahmen als angebracht, da die Vermutung bestehe, dass es sich möglicherweise ebenfalls um steuerpflichtige Nachbaufahrzeuge handle und auch bei den Fahrzeugen des Bf Umsatzsteuer- und Normverbrauchsabgabepflicht gegeben sein könnte.

Außenprüfung

Auf Grund dieser Kontrollmitteilung wurde im Jahr 2014 beim Beschwerdeführer eine Außenprüfung durchgeführt, wobei folgende entscheidungsrelevante Feststellungen getroffen wurden:

-Fahrzeugerwerbe in EU

Im Prüfungszeitraum wurden durch den Bf bei der Fa. Automanufaktur, Ort1, die nachfolgend angeführten Fahrzeuge 356 Speedster (Nachbau Porsche) erworben:

Kaufvertrag v. 08.10.2011 | Fzg.Id Nr 3 | €37.856,00 |

Kaufvertrag v. 23.12.2012 | Fzg.Id Nr 1 | €15.000‚00 |

Die Fahrzeuge wurden als „historisches“ Fahrzeug bzw. „bauartbedingt“ durch die KFZ-Prüfstelle beim Landesreg. Landesregierung einzelgenehmigt, daher erfolgte in beiden Fällen eine Freischaltung in der Genehmigungsdatenbank ohne NOVA-Vorschreibung.

Laut den vorgelegten Einzelgenehmigungen wurden diese Fahrzeuge am 1.10.1966 bzw. am 13.7.1961 erstmals in EU zugelassen. Die Fahrzeuge weisen bei ihrer Auslieferung einen geringen Kilometerstand auf und wurden vom Bf bei einem Kilometerstand von 786 bzw. 980 km weiter veräußert.

Laut Schreiben der Kfz-Prüfstelle des Amtes der AB Landesregierung (E-Mails vom 01.10. bzw. 13.10.2014) erfüllt keines der Fahrzeuge die Voraussetzungen zur Einstufung als „historisches“ Fahrzeug i.S. des KFG (Fahrzeug mit Baujahr 1955 oder davor, oder Fahrzeug älter als 30 Jahre bzw. Umbau vor mehr als 30 Jahren und Erfassung in der Liste der historischen Fahrzeuge gem. § 131b KFG). Der Zusatz historisch sei irrtümlich erfolgt."

- Erwerbsteuer:

Ein Fahrzeug unterliegt dann den Bestimmungen des Art. 1 Abs. 7 UStG 1994, wenn es als neu im Sinne des Art. 1 Abs. 9 UStG 1994 gilt. Für die Beurteilung als neues Fahrzeug ist auf den Zeitpunkt der Lieferung des betreffenden Gegenstandes vom Verkäufer an den Käufer abzustellen (EuGH 18.11.2010, Rs C-84/09, X).

Ein KFZ (motorbetriebenes Landfahrzeug) gilt dann als neu, wenn die erste Inbetriebnahme im Zeitpunkt des Erwerbs nicht mehr als sechs Monate zurückliegt. Dies ist unabhängig davon, wie viele Kilometer das Fahrzeug in dieser Zeit zurückgelegt hat. Liegt die erste Inbetriebnahme jedoch mehr als sechs Monate zurück, so gilt das Fahrzeug dennoch als neu, solange es nicht mehr als 6.000 Kilometer zurückgelegt hat.

Laut den vorliegenden Rechnungen der Verkäuferin, der Fa. Automanufaktur, vom 08.10.2011 bzw. 23.12.2012 handelt es sich bei beiden Fahrzeugen um Nachbauten in Standardausführung. Alle Fahrzeuge der Marke Automanufaktur haben laut eigener Homepage, sofern der vorgegebene Wartungsplan lückenlos erfüllt wird, folgende Garantie- und Gewährleistungsansprüche:

- 15 Jahre Garantie gegen Durchrostung

- 3 Jahre Garantie für das Leder

- 2 Jahre Gewährleistung auf alle Teile

- 6 Monate Gewährleistung für Motor und Getriebe über 105 PS

Laut Homepage der Fa. Automanufaktur werden die Fahrzeuge nach individuellen Kundenwünschen und strengsten Qualitätsvorgaben von der ersten bis zur letzten Schraube handgefertigt.

Seitens des steuerlichen Vertreters wurde in der Schlussbesprechung vom 11.11.2014 eingewendet, dass wesentliche Bestandteile der Fahrzeuge (Motor, Fahrgestell) gebraucht seien und mehr als 6000 Kilometer gelaufen wären und somit umsatzsteuerlich Gebrauchtfahrzeuge vorlägen.

Im gegenständlichen Fall handelt es sich nicht um die Restauration von existierenden Oldtimern, sondern um die Neuanfertigung von Fahrzeugen, wobei lediglich einige Originalteile verwendet wurden. Dies geht aus den Rechnungen der Fa. Automanufaktur eindeutig hervor. Die Argumentation des steuerlichen Vertreters geht somit ins Leere.

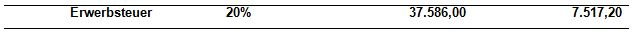

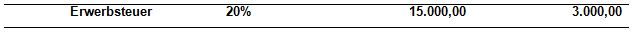

Aufgrund des Kilometerstandes unter 6000 sind bei beiden Fahrzeugen die Voraussetzungen des Art. 1 Abs. 7 UStG 1994 erfüllt, sodass für beide Fahrzeuge die Erwerbsteuer vorzuschreiben war. Als Bemessungsgrundlage wird der jeweils laut Rechnung ausgewiesene Kaufpreis herangezogen, da aus den gegenständlichen Rechnungen nicht ersichtlich ist, ob die ausgewiesenen Kaufpreise eine - eu - Umsatzsteuer enthalten.

Für das Fahrzeug mit der Fzg.Id Nr. 3, welches mit Kaufvertrag vom 08.10.2011 erworben wurde, erfolgt die Vorschreibung der Erwerbsteuer mit dem Erwerbsdatum 4.5.2012. Bezüglich des mit Rechnung vom 23.12.2012 von der Fa. Automanufaktur erworbenen Fahrzeuges erfolgte die Vorschreibung der Erwerbsteuer mit dem Erwerbsdatum 13.6.2013. Die Erwerbsdaten wurden durch den steuerlichen Vertreter am 26.11.2014 bekannt gegeben.

- Normverbrauchsabgabe:

Gem. § 1 Z 2 NoVAG 1991 unterliegt der innergemeinschaftliche Erwerb von Kraftfahrzeugen der Normverbrauchsabgabe. Aufgrund der vorigen Ausführungen war für beide Fahrzeuge die Normverbrauchsabgabe vorzuschreiben. Hinsichtlich der Bemessungsgrundlage waren die jeweils ausgewiesenen Kaufpreise heranzuziehen.

Hinsichtlich der Voraussetzungen für die Einstufung als Sammlungsstücke von geschichtlichem Wert (Oldtimer) wird in den Erläuterungen zur Kombinierten Nomenklatur der EG zu Position 9705 ausgeführt:

„Hierher gehören auch Kraftfahrzeuge als Sammlungsstücke von geschichtlichem Wert, wenn sie den Kriterien des EuGH-Urteils in der Rechtssache Nr. C 200/84 entsprechen und somit:

- einen gewissen Seltenheitswert haben,

- normalerweise nicht ihrem ursprünglichen Verwendungszweck gemäß genutzt werden,

- Gegenstand eines Spezialhandels außerhalb des üblichen Handels mit ähnlichen Gebrauchsgegenständen sind,

- einen hohen Wert haben und

- einen charakteristischen Schritt in der Entwicklung der menschlichen Errungenschaften oder einen Abschnitt dieser Entwicklung dokumentieren."

Im Hinblick darauf, dass es sich bei einem Kraftfahrzeug grundsätzlich um einen relativ kurzlebigen Gebrauchsgegenstand handelt, der der ständig fortschreitenden technischen Entwicklung unterliegt, können - soweit nicht offensichtlich Tatsachen dagegen sprechen – die vorstehenden Voraussetzungen des genannten Urteils als gegeben unterstellt werden für:

- Kraftfahrzeuge in ihrem Originalzustand - ohne wesentliche Änderungen des Fahrgestells, des Steuer- oder Bremssystems, des Motors usw. -, die 30 Jahre oder älter sind und einem nicht mehr hergestellten Modell oder Typ entsprechen;

- alle Kraftfahrzeuge, die vor dem Jahr 1950 hergestellt wurden, auch in nicht fahrbereitem Zustand.

Aufgrund der vorigen Ausführungen ergibt sich einwandfrei, dass bei beiden Fahrzeugen die angeführten Voraussetzungen nicht erfüllt sind.

Seitens des steuerlichen Vertreters wird in der Schlussbesprechung vom 11.11.2014 erstmals eingewendet, dass auf Grund der Bescheide der Landesregierung hinsichtlich der beiden aus EU importierten Fahrzeuge ex lege Oldtimer vorliegen und somit das NoVAG 1991 keine Anwendung findet.

Oldtimer im Sinne der vorhin angeführten Erläuterungen sind Kraftfahrzeuge, die nicht unter die Position 8703 der Kombinierten Nomenklatur fallen. Die beiden gegenständlichen Fahrzeuge sind zweifelsfrei unter die Position 8703 der Kombinierten Nomenklatur einzustufen. Der vom steuerlichen Vertreter vorgebrachte Verweis auf die Bescheide der AB Landesregierung vom 15.05.2012 bzw. 17.06.2013 ist nicht relevant, da eine von der AB Landesregierung - noch dazu irrtümlich erfolgte - Einstufung als historisches Fahrzeug keinen Einfluss auf eine zolltarifarische Beurteilung nach sich zieht.

Für die zolltarifarische Einstufung sind ausschließlich die vorhin angeführten Kriterien maßgeblich. Bescheide der Landesregierung, die einen Ausnahmetatbestand „historisches Fahrzeug“ nach den Bestimmungen der §§ 28 und 34 Kraftfahrgesetz 1967, anführen, richten sich nach den Kriterien der nationalen Kraftfahrzeugbesteuerung und decken sich nicht mit den unionsrechtlichen Kriterien betreffend die Tarifierung als Oldtimer. Etwaige Ausführungen hinsichtlich einer allfälligen Widerlegbarkeit einer öffentlichen Urkunde erübrigen sich somit.

-Fahrzeugerwerb in den USA

Im September 2010 wurde ein "VW Porsche Speedster "356 Cabrio Replica (Fzg Id Nr 2a) um $ 11.500,00 (€ 8.929,00 umgerechnet mit dem Zollwertkurs September 2010) von der Fa. USA erworben.

Das Fahrzeug wurde lt. Auskunft der KFZ-Prüfstelle beim Amt der AB Landesregierung vom 13.10.2014 als historisches Fahrzeug genehmigt, da sowohl im „Title“ als auch im Kaufvertrag die Typenbezeichnung „VW“ aufscheine. Dieses Fahrzeug sei daher „aufgrund des optischen Zustandes und der Bauweise“ als historisch eingestuft worden.

Dem Prüfer wurden folgende Unterlagen vorgelegt:

- Kaufvertrag (ÖAMTC-Vordruck) ohne Datum

- Bill of Sale vom 25.6.2010

- Title (US-Zulassungsschein mit Ausstellungsdatum 5.8.2010)

- Verzollungs- und Frachtpapiere Fa.SCL Rotterdam

Hinsichtlich der Voraussetzungen für die Einstufung als Sammlungsstücke von geschichtlichem Wert (Oldtimer) wird in den Erläuterungen zu Kombinierten Nomenklatur der EG zu Position 9705 ausgeführt:

„Hierher gehören auch Kraftfahrzeuge als Sammlungsstücke von geschichtlichem Wert, wenn sie den Kriterien des EuGH-Urteils in der Rechtssache Nr. C 200/84 entsprechen und somit:

- einen gewissen Seltenheitswert haben,

- normalerweise nicht ihrem ursprünglichen Verwendungszweck gemäß genutzt werden,

- Gegenstand eines Spezialhandels außerhalb des üblichen Handels mit ähnlichen Gebrauchsgegenständen sind,

- einen hohen Wert haben und

- einen charakteristischen Schritt in der Entwicklung der menschlichen Errungenschaften oder einen Abschnitt dieser Entwicklung dokumentieren."

Im Hinblick darauf, dass es sich bei einem Kraftfahrzeug grundsätzlich um einen relativ kurzlebigen Gebrauchsgegenstand handelt, der der ständig fortschreitenden technischen Entwicklung unterliegt, können - soweit nicht offensichtlich Tatsachen dagegen sprechen – die vorstehenden Voraussetzungen des genannten Urteils als gegeben unterstellt werden für:

- Kraftfahrzeuge in ihrem Originalzustand - ohne wesentliche Änderungen des Fahrgestells, des Steuer- oder Bremssystems, des Motors usw. -, die 30 Jahre oder älter sind und einem nicht mehr hergestellten Modell oder Typ entsprechen;

- alle Kraftfahrzeuge, die vor dem Jahr 1950 hergestellt wurden, auch in nicht fahrbereitem Zustand.

Da anhand der vorgelegten Unterlagen nicht nachgewiesen werden konnte, dass das gegenständliche Fahrzeug vor mehr als 30 Jahren hergestellt wurde und es sich in seinem Originalzustand - ohne wesentliche Änderungen des Fahrgestells, des Steuer- oder Bremssystems, des Motors, etc. - befindet, war für das Fahrzeug -trotz der Einstufung als historisches Fahrzeug durch die Kfz-Prüfstelle des Amtes der AB Landesregierung - gem. § 1 Z 3 NoVAG 1991 die Normverbrauchsabgabe vorzuschreiben.

Die Berechnung der NOVA für die angeführten Fahrzeuge ist der angeschlossenen Beilage zu entnehmen."

Das Finanzamt folgte den Feststellungen der Außenprüfung und schrieb für sämtliche drei Nachbaufahrzeuge Normverbrauchsabgabe vor. Zusätzlich wurden die beiden aus EU gelieferten Fahrzeuge der Umsatzsteuer für den Erwerb neuer Fahrzeuge (Fahrzeugeinzelbesteuerung) unterworfen:

[...]

[...]

[...]

C) Beschwerdeverfahren

Gegen sämtliche Bescheide wurde fristgerecht Beschwerde erhoben, das Unterbleiben einer Beschwerdevorentscheidung gemäß § 262 Abs. 2 BAO beantragt und begründend ausgeführt:

Fahrzeugerwerbe in EU:

1. Fahrzeug, Marke Porsche, Type 356 Speedster, Fahrgestellnummer 1, KV vom 23 12. 2012

Normverbrauchsabgabe:

Laut Einzelgenehmigungsbescheid der AB Landesregierung vom 17.06.2013 wurde das Fahrzeug mit der Fahrgestellnummer 1 als historisches Fahrzeug gemäß § 34 Abs. 4 KFG eingestuft.

Der Einzelgenehmigungsbescheid der AB Landesregierung ist eine öffentliche Urkunde. Gemäß § 168 BAO begründen öffentliche Urkunden nach § 292 Abs. 1 ZPO den vollen Beweis dessen, was darin amtlich verfügt oder erklärt wird. Gegen die inhaltliche Richtigkeit einer öffentlichen Dispositivurkunde ist kein Gegenbeweis zulässig (Walter/Mayer‚VerwaItungsverfahrensrecht, Tz 344; Hengstschläger/Leeb, AVG, 947 Rz 18). Es gibt also eine öffentliche Urkunde darüber, dass ein historisches Fahrzeug im Sinne des KFG 1967 vorliegt.

Die genaue Definition eines historischen Fahrzeuges findet sich in § 2 Abs. 1 Z 43 KFG 1967. Demnach ist ein historisches Fahrzeug ein erhaltungswürdiges, nicht zur ständigen Verwendung bestimmtes Fahrzeug mit Baujahr 1955 oder davor, das älter als 30 Jahre und in die vom Bundesminister für Verkehr, Innovation und Technologie approbierte Liste der historischen Kraftfahrzeuge eingetragen ist (S 131 b KFG). Eine erläuternde Definition findet sich im Erlass historische Fahrzeuge des Bundesministeriums für Verkehr, Innovation und Technologie (GZ. BMVlT-190.500/0002-II/ST4/2006). In Punkt 2.1.3 des Erlasses des BMVIT wird bestimmt, dass für die Einstufung eines Fahrzeuges als Oldtimer im Sinne des KFG 1967 die Hauptbaugruppen im Originalzustand erhalten sein müssen. Diese Hauptbaugruppen sind gemäß Punkt 2.1.3.1 des Erlasses:

- - Motor- und Gemischbildungseinrichtungen

- - Kraftübertragung

- - Radaufhängungen

- - Lenkanlage/ Lenkgabel bei Motorrädern

- - Aufbauten

Die Voraussetzungen der Einstufung als Oldtimer im Sinne des KFG 1967 entsprechen, und das ist aufgrund der unionsrechtlichen Ausrichtung des KFG auch nicht weiter verwunderlich, also genau jenen Voraussetzungen zur Einstufung als Oldtimer, welche auch in den Erläuterungen zur kombinierten Nomenklatur der EG zu Position 9705 angeführt sind, nämlich - Kraftfahrzeuge in ihrem Originalzustand - ohne wesentliche Änderungen des Fahrgestells, des Steuer- oder Bremssystems, des Motors usw.-, die 30 Jahre oder älter sind und einem nicht mehr hergestellten Modell oder Typ entsprechen.

Aufgrund einer öffentlichen Urkunde handelt es sich gemäß § 168 BAO bei dem Fahrzeug mit der Fahrgestellnummer 1 also ex lege um ein Fahrzeug, dass älter als 30 Jahre ist und dessen Hauptbaugruppen wie Motor- und Gemischbildungseinrichtungen, Kraftübertragungen, Radaufhängungen, Lenkanlage und Aufbauten im Originalzustand erhalten sind.

Aufgrund der grundsätzlichen Anwendbarkeit der BAO für zollrechtliche Aspekte, und auch aufgrund der Kriterien für die Einstufung unter die Position 9705 der Kombinierten Nomenklatur der EG kann man also auch bei der zolltarifarischen Einstufung zu keinem anderen Schluss kommen, als dass es sich um einen Oldtimer im Sinne der Position 9705 der kombinierten Nomenklatur der EG handelt. Das obig angeführte Fahrzeug fällt somit nicht unter den Anwendungsbereich des NoVAG 1991.

Im Übrigen sei auch noch angeführt, dass eine zolltarifarische Einstufung ohne Bedachtnahme auf den beurkundeten Zustand des Fahrzeuges eine Verletzung des verfassungsrechtlich garantierten Legalitätsprinzips wäre (Art. 18 BVG).

Erwerbsteuer

Ausgehend vom beurkundeten Zustand des Fahrzeuges, stellt sich die Frage ob es sich im umsatzsteuerlichen Sinne um ein Neufahrzeug gemäß Art. 1 Abs. 7 UStG 1994 handelt oder um ein Gebrauchtfahrzeug. Leider findet sich weder in der nationalen noch in der supranationalen Judikatur eine hinreichende Präzisierung der gesetzlichen Definition eines Neufahrzeuges gemäß Art. 1 Abs. 9 UStG bzw. der gleichlautenden Definition in der MwStSystRL (2006/112/EG ). Unserer Meinung nach kann für die Beurteilung der 6.000 Kilometergrenze dem Tachometerstand lediglich indikative Wirkung zukommen. Gerade bei Oldtimern ist es durchaus an der Tagesordnung, dass Tachometer ersetzt werden oder der ursprüngliche Tachometer überdreht wird, so dass das Heranziehen des Tachometers für die Beurteilung, ob das Fahrzeug mehr als 6.000 Kilometer zurückgelegt hat nicht zielführend ist. In teleologischer Auslegung der Gesetzesnorm kann die 6.000 Kilometergrenze nur so verstanden werden, dass die wesentlichen Teile des Fahrzeuges mehr als 6.000 Kilometer zurückgelegt haben müssen. Eine wortwörtliche Interpretation der Norm würde nämlich bedeuten, dass bei jeder umfangreichen Restauration, bzw. Reparatur eines havarierten Fahrzeuges im umsatzsteuerliche Sinne plötzlich ein Neufahrzeug vorliegen würde. Dies kann nicht Sinn und Zweck der Norm sein. Bei einem Oldtimer, der älter als 30 Jahre ist und dessen wesentliche Bauteile sich noch im Originalzustand befinden (und ein solcher liegt hier ex lege vor!)‚ kann davon ausgegangen werden, dass dieser mehr als 6.000 Kilometer zurückgelegt hat. Darüber hinaus wäre ein „neuer Oldtimer“ auch in sprachlicher Hinsicht ein Oxymoron.

Unserer Ansicht nach liegt im vorliegenden Fall umsatzsteuerrechtlich ein Gebrauchtfahrzeug vor, so dass für eine Anwendbarkeit des Art. 1 Abs. 7 UStG kein Platz ist. Für den Fall, dass das Verwaltungsgericht unsere umsatzsteuerliche Beurteilung teilt, sei noch erwähnt, dass dann automatisch eine Anwendbarkeit des § 1 Z 2 NoVAG ebenfalls ausgeschlossen ist.

2. Fahrzeug, Marke Porsche, Type 356 Speedster, Fahrgestellnummer 3, KV vom 8.10.2011

Normverbrauchsabgabe und Erwerbsteuer

Laut Einzelgenehmigungsbescheid der AB Landesregierung vom 15.5.2012 handelt es sich beim vorliegenden Fahrzeug um keinen Oldtimer im Sinne des KFG 1967. Das Fahrzeug wurde mit dem Ausnahmetatbestand "bauartbedingt" typisiert.

Der bauartbedingte Ausnahmetatbestand war für die Zulassung notwendig, da das Fahrzeug hinsichtlich der Abgasnormen, des Bremsverhaltens und der Sicherheitsvorrichtungen (Sicherheitsgurte) nicht die Voraussetzungen für eine ordentliche Zulassung erfüllt. Dies kommt daher, da das Fahrzeug ein sogenanntes Replica Fahrzeug ist, welches überwiegend aus gebrauchten Komponenten (Motor, Fahrgestell, Lenksystem etc.) zusammengesetzt wird. Lediglich der Aufbau sowie der Innenraum sind aus neuem Material gefertigt. Die Erstzulassung des Fahrzeuges war am 1.10.1966 in EU. Motor, Fahrgestell, Lenkanlage sowie andere wesentliche Teile des Fahrzeuges sind gebraucht und haben mehr als 6.000 Kilometer zurückgelegt. Für die Beurteilung ob im umsatzsteuerlichen Sinne ein Neu- oder Gebrauchtfahrzeug vorliegt, ist hier unserer Meinung nach auf das Gesamtbild der Verhältnisse abzustellen und nicht auf den Tachometerstand. Damit handelt es sich unserer Meinung nach um ein Gebrauchtfahrzeug im umsatzsteuerlichen Sinne. Für eine Erwerbsbesteuerung nach Art. 1 Abs. 7 UStG 1994 sowie für eine Vorschreibung der Normverbrauchsabgabe gemäß § 1 Z 2 NoVAG 1991 gibt es somit keine rechtliche Grundlage.

Fahrzeugerwerb USA

3. Fahrzeug, Marke Porsche; Type 356 Speedster, Fahrgestellnummer 2

Normverbrauchsabgabe

Die Vorschreibung der Normverbrauchsabgabe seitens der Finanzbehörde erfolgt hier auf Grundlage des § 1 Z 3 NoVAG 1991. Hiezu sei bemerkt, dass vorliegendes Fahrzeug seitens unseres Mandanten niemals im Inland zum Verkehr zugelassen wurde, der Tatbestand des § 1 Z 3 NoVAG 1991 also nicht verwirklicht wurde und somit eine Vorschreibung der Normverbrauchsabgabe unzulässig ist.

Im Übrigen handelt es sich bei vorliegendem Fahrzeug ebenfalls um ein historisches Fahrzeug, so dass die Ausführungen zu Fahrzeug 1 sinngemäß auch auf dieses Fahrzeug anzuwenden wären und das NoVAG 1991 schon im Vorhinein keine Anwendung findet.

Beschwerdevorlage an das BFG

Die Beschwerde wurde dem Bundesfinanzgericht am 16.01.2015 zur Entscheidung vorgelegt.

Berufungsvorentscheidungen wurden antragsgemäß nicht erlassen. Dem Vorlagebericht des Finanzamtes beigelegt waren u.a. folgende Unterlagen aus dem Arbeitsbogen des Prüfers:

1) Kaufverträge (Rechnungen) vom 8.10.2011 und 23.12.2012 der Fa. Automanufaktur über den Kauf der beiden Fahrzeuge 356 Speedster Replica, FIN 3 und 1 :

a) Verbindliche Bestellung (Nr. 5879) vom 08.10.2011

für 356 Speedster (Nachbau) Standard Ausführung

Verkäufer: Automanufaktur, Ort1, EU:

" 1 x 356 Speedster (Nachbau) Standard Ausführung

- Lackierung: anthrazit

- Sitze: Leder rot

- Teppich:Schwarz

- Fußmatten: Schwarz

- Verdeckstoff: schwarz

- FZId Nr: 3

-Motor Typ 1, 4 Zylinder Boxermotor

-Getriebe 4 Gang mit langer Übersetzung , Räder Chrom Felgen mit 175/65 R 15 Bereifung-Weißwandringe, Scheibenbremsen vorne Trommelbremse hinten, Koffer- und Motordeckel Scharniere aus extra glanzpoliertem Aluminium, 1x Außenspiegel (auf Türe montiert), Nardi Holzlenkrad (36''), Teppich Kofferraum schwarz mit schwarzer Umrandung, Bedien- und Schalthebelkopf in Farbe Elfenbein- Alu Fußpedale, Satz-Rückstrahler geklebt mit EU Prüfzeichen, Sitze Originaloptik Speedster, Stabilisator hinten, Radio mit Einbaukonsole Kunstleder!!! 2x Lautsprecher mit Einbau Kofferraum, Porsche Embleme vo und hi, Armaturen, 1600 Super, Reuter;

Tankabdeckung Kunstleder, Teppich Haube vorne mit schwarzer Umrandung, Porsche Gurten, Zierleisten Seite normal, 12 Volt Anschluss u. Armaturen, Chrompedale, Fußmatten vo und hi, Verdeck Gestänge verstärkt u. höhenverstellbar, Stoßstangen Zierleisten vo u hi, Schweller Zierleisten, verchromte Kennzeichenhalter

Gesamtkaufpreis Fahrzeug inkl. Sonderausstattung € 37.586,-

Eine Anzahlung in Höhe von € 14.500,- muss vom Käufer spätestens bis Montag 10.10.2011 an das unten gennannte Konto (Anm: Konto in EU) überwiesen werden.

Restbetrag von 15.000,- € wird bei Lieferung bezahlt.

Lieferung des Fahrzeuges erfolgt zwischen KW 47 u. KW 50, wenn die vereinbarte Anzahlung von 50 % bis spätestens Montag 10.10.2011 erfolgt

b) Verbindliche Bestellung vom 23.12.2012

für 1x 356 Speedster (Nachbau) Standard Ausführung

Verkäufer: Automanufaktur, Ort1, EU:

" 1 x 356 Speedster (Nachbau) Standard Ausführung

- Lackierung: beige

- Sitze: Leder beige

- Teppich:Beige Umrandung in Beige

- Fußmatten: Dunkel Umrandung in Beige geflochten

- Verdeckstoff: beige

- Persenning: Beige

- FZId Nr: 1

-Motor Typ 1, 4 Zylinder Boxermotor 1.600 cm3, 60 PS

-Getriebe 4 Gang mit langer Übersetzung, Räder Chrom Felgen mit 185/65 R 15 Bereifung, Scheibenbremsen vorne, Trommelbremse hinten, Koffer- und Motorendeckel Scharniere aus extra glanzpoliertem Aluminium, 1x Außenspiegel (auf Türe montiert), Nardi Holzlenkrad (36''), Teppich Kofferraum beige mit beiger Umrandung, Bedien- und Schalthebelkopf in Farbe Elfenbein- Alu Fußpedale, Satz-Rückstrahler geklebt mit EU Prüfzeichen, Sitze Originaloptik Speedster, Stabilisator hinten, Radio mit Einbaukonsole Kunstleder!!! 2x Lautsprecher mit Einbau Kofferraum,

Porsche Embleme vo und hi, Armaturen, 1600 Super, Reuter;

Tankabdeckung Kunstleder, Teppichhaube vorne mit beiger Umrandung, Porsche Gurten beige, Zierleisten Seite normal, 12 Volt Anschluss u. Armaturen, Chrompedale, Fußmatten vo und hi, Verdeck Gestänge verstärkt u. höhenverstellbar, Stoßstangen Zierleisten vo u hi, Schweller Zierleisten, Lederpolsterung, braunes Verdeck

Nachbestellung: Handbremse Umbau wie Original, Velourinnenausstattung

Gesamtkaufpreis Fahrzeug inkl. Sonderausstattung € 15.000,-

Eine Anzahlung in Höhe von € 8.000,- muss vom Käufer an das unten gennannte Konto (Anm: Konto in EU) überwiesen werden.

Restbetrag von 7.000,- € wird bei Lieferung bezahlt.

Lieferung des Fahrzeuges erfolgt im Mai 2013

2) ÖAMTC Kaufverträge vom 1.07.2012 und 10.4.2014 über den Weiterverkauf der oben angeführten zwei Fahrzeuge durch den Bf in Österreich. Die Fahrzeuge weisen in diesen Kaufverträgen einen Kilometerstand im Zeitpunkt des Weiterverkaufes von km 786 (FIN 3) sowie km 980 (FIN 1) auf.

3) Kaufvertrag (Import aus den USA) vom 25.06.2010 betreffend den Porsche 356 Speedster Replica, FIN 2 und Abfrage des Finanzamtes im Kfz-Zentralregister des BMI über die Zulassung am 18.04.2011 auf den BF.

4) Einzelgenehmigungsbescheide Landesregierung Landesregierung für alle drei Fahrzeuge. Punkt 0.1 der Genehmigungsgrundlagen weist jeweils als Fabriksmarke "Porsche", Punkt 0.2 als Type "356 Speedster" und Punkt 0.2.1 als Handelsbezeichnung jeweils "Porsche Cabrio Replica" aus.

5) Email des Sachverständigen Landesregierung Landesregierung SV vom 1. Oktober 2014 an den Prüfer:

"Das Fahrzeug mit der FIN 1 wurde auf Antrag von Bf unter der Zahl Z1 am 17.6.2013 genehmigt. Im Genehmigungsbescheid wurde als Fahrzeugtype "Porsche Cabrio Replica" angeführt. Bei dem Fahrzeug handelt es sich eindeutig um einen Nachbau. Der Zusatz "historisch" wurde bei diesem Fahrzeug irrtümlicherweise angeführt. Diese Auskunft wurde bereits ihren Mitarbeitern in Bundesland mitgeteilt. Das Fahrzeug erfüllt NICHT die Voraussetzungen als historisches Fahrzeug entsprechend dem Kraftfahrgesetz. Eine Berichtigung des Bescheides wurde nie durchgeführt."

6) E-Mail des Sachverständigen SV vom 13. Oktober 2014:

"Hinweise zu den einzelnen Fahrzeugen:

Fg Nr 2:

Das Fahrzeug stammt aus Amerika und wurde mit dem Zusatz Replika genehmigt: Replica können - sofern sie älter als 30 Jahre sind - als historische Fahrzeuge genehmigt werden. Bei diesem Fahrzeug scheint sowohl im Title als auch im Kaufvertrag die Typenbezeichnung „VW“ auf und nicht Porsche Replika. Dieses Fahrzeug wurde aufgrund des optischen Zustandes und der Bauweise als historisch eingestuft.

Fg Nr 3:

Dieses Fahrzeug stammt aus EU und wurde erst in letzter Zeit (maximal vor 3 Jahren) umgebaut. Bei diesem Fahrzeug handelt es sich eindeutig um kein historisches Fahrzeug. Die Genehmigung wurde entsprechend einem innerhalb der EU importierten Fahrzeug ausgestellt. Die Ausnahme wurde wegen der fehlenden Nachweise mit der Begründung „bauartbedingt“ erteilt. Der Begriff „bauartbedingt“ wird bei Fahrzeugen angewendet, die nicht den letzten Bauzustand aufweisen und daher nicht die heute geltenden Vorschriften für Neufahrzeuge erfüllen.

7) Email des steuerlichen Vertreters vom 26.11.2014 an den Prüfer (betreffend Lieferdatum):

Laut Auskunft des Bf war das Lieferdatum des Fahrzeuges, FIN 3, der 4.5.2012 und das Lieferdatum des Fahrzeuges, FIN 1, der 13.6.2013."

Ergänzungsersuchen des Bundesfinanzgerichtes vom 30.1.2015

Mit Vorhalt vom 30.11.2015 forderte das BFG den Bf auf, ua. zu nachfolgenden Ausführungen Stellung zu nehmen:

Der Erwerb der der Fahrzeugeinzelbesteuerung unterworfenen Kraftfahrzeuge mit den Fahrgestellnummern 3 und 1 ist mit Rechnungen vom 8.10.2011 und 23.12.2012 der Automanufaktur abgerechnet worden.

Diese Rechnungen weisen zwar keinen Kilometerstand der Fahrzeuge aus, allerdings wurden eben diese beiden Fahrzeuge vom Bf am 1.07.2014 (Fahrgestellnummer 3) und 10.10.2014 (Fahrgestellnummer 1) als "Porsche Cabrio Replica" weiter veräußert. Laut dieser über den Verkaufsvorgang erstellten Rechnungen durch den Bf weisen die beiden Fahrzeuge sogar zu diesen späteren Zeitpunkten erst einen Kilometerstand von lediglich 786 bzw. 980 km auf. Es erscheint nicht unschlüssig, wenn die belangte Behörde in den bekämpften Bescheiden davon ausgeht, dass der Kilometerstand im Zeitpunkt des Ankaufes der Fahrzeuge jedenfalls nicht höher war als im späteren Zeitpunkt der Weiterveräußerung und diese Fahrzeuge als Neufahrzeuge im Sinne des Art 1 Abs. 9 BMR eingestuft hat.

Vorhaltsbeantwortung vom 13.01.2016:

In Beantwortung Ihres Vorhaltes vom 30.11.2015 haben wir diesem Schreiben eine Bestätigung des Herstellers über die Bauweise der Fahrzeuge Porsche 356 Speedster, Fahrgestellnummern 3 und 1 beigelegt.

Aus dieser Bestätigung geht unserer Meinung nach eindeutig hervor, dass bei beiden Fahrzeugen die überwiegenden Bauteile (und zwar sowohl in wertmäßiger als auch funktionstechnischer Hinsicht) gebraucht sind und es sich somit bei objektiver Betrachtungsweise auch in steuerrechtlicher Hinsicht um Gebrauchtwagen handelt. Da der Tachometer bei beiden Fahrzeugen ausgetauscht wurde, kann dieser als Kriterium für die 6.000 Kilometergrenze nicht herangezogen werden. Die Originaltachometer sind aber noch vorhanden und können bei Bedarf vorgelegt werden.

Bei beiden Fahrzeugen findet daher die Vorschreibung der Erwerbsteuer nach Art. 1 Abs. 7 UStG unserer Meinung nach im Gesetz keine Deckung, da Art. 1 Abs. 7 UStG lediglich auf neue Fahrzeuge abstellt.

Da es bei Gebrauchtwagen auch nicht zu einem innergemeinschaftlichen Erwerb nach Art. 1 UStG 1994 kommen kann, ist bei beiden Fahrzeugen die Vorschreibung der Normverbrauchsabgabe nach § 1 Z 2 NoVAG ebenfalls gesetzeswidrig.

Eine umsatzsteuerliche Einstufung als Neuwagen wäre unserer Ansicht nach auch deshalb bedenklich, da dann auch jegliche umfangreiche Reparatur eines havarierten Fahrzeuges unter Hinzuziehung von Neuteilen dazu führen würde, dass im umsatzsteuerlichen Sinne plötzlich wieder ein Neuwagen vorliegt. Dies würde in weiterer Folge zu einer doppelten umsatzsteuerlichen Belastung auf Endverbraucherebene führen, was der Systematik des Umsatzsteuerrechtes widerspricht.

Bei dem dritten Fahrzeug, Porsche 356 Speedster, Fahrgestellnummer 2 (Amerika-Import), bei welchem die Finanzbehörde die Normverbrauchsabgabe aufgrund § 1 Z 3 NoVAG 1991 vorgeschrieben hat, erfolgte die erstmalige Anmeldung im Inland durch den Bf. Dieser Punkt der Beschwerde wird somit außer Streit gestellt.

Beigelegt wurde dem Schreiben eine Stellungnahme der Fa. " Automanufaktur , Handmade car manufacture " vom 21.12.2015 folgenden Inhalts:

Hinsichtlich der von Herrn Bf bei unserer Firma erworbenen 2 Replica Fahrzeuge Pkw Porsche 356 Speedster, Fahrgestellnummern 3 und 1, können wir die Bauweise betreffend das Folgende bestätigen:

- Bei beiden Fahrzeugen stammt die gesamte Bodengruppe samt allen mechanischen Teilen von einem gebrauchten VW Käfer. Das sind im Folgenden:

- - Getriebe

- - Motor

- - Bodenbleche

- - Achsen

- - Querlenker

- - Bremsen

- - Stoßdämpfer

- - Lenkung

- - Scheinwerfer

- - Felgen

Alle diese Teile haben mehrere zehntausend Kilometer zurückgelegt, wurden aber vor Auslieferung generalüberholt und in einen technisch einwandfreien Zustand gebracht. Sie sind in ihrer Funktionsweise aber in keinerlei Weise mit dem technischen Standard eines modernen Neuwagens zu vergleichen. Die Originaltachometer werden in unserer Firma aufbewahrt und können bei Bedarf zur Verfügung gestellt werden.

Neue Teile am Fahrzeug sind im Besonderen:

- - Glasfieberaufbau

- - Verdeck

- - Armaturen (Tachometer, Benzinuhr, Drehzahlmesser)

- - Innenraumteppich

- - Sitze sind alt, werden aber mit Leder oder Kunstleder neu überzogen.

Um zu verstehen wie ein Replica Fahrzeug aufgebaut ist werden diesem Schreiben einige Bilder beigefügt."

Über Anfrage des Bundesfinanzgerichtes führte der die gegenständlichen Einzelgenehmigungen zeichnende Sachverständige der Kfz-Prüfstelle des Landes Land, Sachverständiger hierzu in einer schriftlichen Stellungnahme vom 26.2.2016 Folgendes aus:

"Für den Bf wurden drei Fahrzeuge mit der Handelsbezeichnung "Porsche 356 Speedster Replika" (siehe Bescheid Zeile 0.2.1) genehmigt. Zwei der Fahrzeuge stammen aus EU, ein Fahrzeug aus Amerika. Bei sämtlichen Fahrzeugen handelt es sich um sogenannte Replika, das sind Nachbauten auf Basis einer VW-Käfer Bodenplatte.

Der genaue Hersteller bzw. der Umbauer der Fahrzeuge war zum Zeitpunkt der Genehmigung nicht bekannt. Zwei Fahrzeuge wurden in EU umgebaut.

Der Umbauumfang wurde im Wesentlichen mit Teilen durchgeführtdie nicht aus der Produktion von Porsche stammen.

Bei der Besichtigung der Fahrzeuge wurde festgestellt, dass der Umbau als Replika erst kurz vor der Genehmigung erfolgte. Kurz bedeutet aus heutiger Sicht maximal 3 bis 5 Jahre.

Im Erlass des Verkehrsministeriums über Oldtimer (KDV 1967 in der Fassung 43. Nov. BGBI Teil II Nr. 427/ 1997) wird unter 2.1.3) Originalität angeführt: „Die Hauptgruppen der Fahrzeuge müssen im Originalzustand erhalten sein. Zeitgenössischer Ersatz gilt als dem originalen Zustand entsprechend, wenn es sich um Zubehör oder Ersatzteile handelt, die in einem Zeitraum von 10 Jahren ab dem Erzeugungsjahr des Fahrzeuges im Handel angeboten wurden. ..." weiters: als Hauptgruppen gelten u.a.: Motor, Aufbauten (Diese müssen im Originalzustand sein). Als Teile die durch Nachbildungen oder angepasste Austauschteile ersetzt werden können gelten: Bereifung, Zündkerzen, Lampen, Verglasung, Ketten und Riemen, Bremsbeläge und Auspuffanlagen.

Die drei betroffenen Fahrzeuge entsprechen nicht dieser Vorgabe. Es sind daher eindeutig keine Oldtimer im Sinne des KFG. Aus diesem Grunde wurde auch bei der Handelsbezeichnung der Zusatz Replika (siehe Bescheid Ziffer 0.2.1) angeführt.

Zu den einzelnen Genehmigungen:

FIN 1, Z2:

Dieses Fahrzeug stammt eindeutig aus EU und war in EU mit dem Kennzeichen BE5877 zugelassen. Bei diesem Fahrzeug wurde im Bescheid irrtümlich unter Nummer 0.4 „historisch“ und als Ausnahmetatbestand „historisches Fahrzeug" eingetragen.

FIN 3, Z3:

Auch dieses Fahrzeug stammt eindeutig aus EU und war mit dem Kennzeichen „KPB B357" zum Verkehr zugelassen. Bei diesem Fahrzeug steht weder im Bescheid unter Fahrzeugart (Ziffer 0.4) „historisch“ noch wurde als Ausnahmetatbestand „historisches Fahrzeug" angeführt.

FIN 11554333134, Z4:

Die Abstammung dieses Fahrzeuges ist unklar. Auch bei diesem Fahrzeug wurdeim Bescheid irrtümlich" als Ausnahmetatbestand „historisches Fahrzeug"unter Nummer 0.4 „historisch eingetragen.

Durch das Kopieren der Bescheide entstanden leider Fehler in den Bescheiden. Eine Korrektur ist anzustreben, dazu werden aber die einzelnen Genehmigungen benötigt ."

Über Aufforderung des BFG wurde seitens des steuerlichen Vertreters in Entgegnung zu diesen Ausführungen der Kfz-Prüfstelle am 9.03.2016 folgende Gegenäußerung eingebracht:

"Die Fahrzeuge mit der Fahrgestellnummer 1 sowie 2 sind laut dem Schreiben des Gutachters irrtümlich als historische Fahrzeuge eingestuft worden.

Dies ändert allerdings nichts an der Tatsache, dass die beiden darüber absprechenden Bescheide der AB Landesregierung öffentliche Urkunden sind, die gemäß § 168 BAO iVm § 292 Abs. 1 ZPO den vollen Beweis dessen begründen, was darin amtlich verfügt oder erklärt wird.

Diese Fahrzeuge sind also im Sinne dieses Beschwerdeverfahrens als Oldtimer zu behandeln, unabhängig davon, ob die Einstufung als Oldtimer irrtümlicherweise erfolgte oder nicht, da gegen die inhaltliche Richtigkeit einer öffentlichen Dispositivurkunde kein Gegenbeweis zulässig ist (Walter/Mayer, Verwaltungsverfahrensrecht, Tz 344; Hengstschläger/Leeb, AVG, 547 Rz 18). Im Falle einer öffentlichen Urkunde ist auch die freie Beweiswürdigung gemäß § 167 Abs. 2 BAO nicht zulässig (Ritz, BAO Kommentar, § 167 Rz 6). Da die BAO auch für zollrechtliche Aspekte Anwendung findet, ist in weiterer Folge für die zolltarifarische Einstufung ebenfalls vom beurkundeten Zustand der beiden Fahrzeuge auszugehen. Hier ist auch kein anderer Schluss zulässig, als dass es sich um einen Oldtimer im Sinne der Position 9705 der kombinierten Nomenklatur der EG handelt. Auf unsere diesbezüglichen Ausführungen in der Beschwerde vom 16.12.2014 wird ausdrücklich verwiesen.

Darauf replizierend wurde seitens des Finanzamtes mit Eingabe vom 18.4.2016 nachfolgende Stellungnahme erstattet:

Betreffend die Erlassung der einzelnen Festsetzungsbescheide wird hinsichtlich der Ermessensübung darauf hingewiesen, dass die bescheidmäßigen Festsetzungen unter Bedachtnahme auf das Ergebnis der durchgeführten abgabenbehördlichen Prüfung und der sich daraus ergebenden Gesamtauswirkungen erfolgt sind. Bei der im Sinne des § 20 BAO vorgenommenen Interessensabwägung war dem Prinzip der Rechtsrichtigkeit (Gleichmäßigkeit der Besteuerung) der Vorrang vor dem Prinzip der Rechtsbeständigkeit einzuräumen.

Erwerb (= Kauf) des Fahrzeuges mit der Fahrgestellnummer 2 aus den USA:

Für das gegenständliche Fahrzeug wurde mit Bescheid vom 05.12.2014 die Normverbrauchsabgabe für den Zeitraum 2010 vorgeschrieben. Bei Art des Fahrzeuges wurde im Bescheidspruch versehentlich der Wortlaut „PKW Porsche Cabrio Replica Hellas“ anstelle der Bezeichnung „VW Porsche Speedster“ gewählt. In der Bescheidbegründung (Tz 2 des Betriebsprüfungsberichtes vom 05.12.2014) wurde angeführt, dass das Fahrzeug laut Zollabrechnung mit 16.9.2010 von der Fa. USA erworben wurde. Im letzten Absatz der Begründung wird ausgeführt, dass für das Fahrzeug — trotz der Einstufung als historisches Fahrzeug durch die Kfz-Prüfstelle Landesregierung Landesregierung — gem. § 1 Z 3 NoVAG 1991 die Normverbrauchsabgabe vorzuschreiben ist.

Sache des NoVA-Festsetzungsbescheides für das Fahrzeug mit der Fahrgestellnummer 2a ist somit eindeutig der Tatbestand des § 1 Z 3 NoVAG 1991 (die erstmalige Zulassung von Kraftfahrzeugen zum Verkehr im Inland). Seitens des Prüfers wurde bei der bescheidmäßigen Festsetzung irrtümlich das Datum des Kaufes (= Erwerbes) von der Fa. USA statt des Datums der Zulassung (laut Ausdruck aus dem Kfz-Zentralregister des Bundesministerium für Inneres wurde das Fahrzeug am 18.04.2011 auf den Beschwerdeführer zugelassen) herangezogen.

Gem. 1 Z 3 NoVAG 1991 unterliegt die erstmalige Zulassung von Kraftfahrzeugen zum Verkehr im Inland der Normverbrauchsabgabe. Die Steuerschuld entsteht gem. § 7 Abs. 1 Z 2 NoVAG 1991 mit dem Tag der Zulassung. Die Normverbrauchsabgabe ist eine Steuer, die jeweils für den Zeitraum eines Kalendermonats festgesetzt wird (vgl. UFS 26.08.2009, RV/0387-I/08 und RV/0391-I/91; 11.12.2009, RV/0388-I/08; 14.08.2014, RV/102148/2011). Dabei ist derjenige Monatszeitraum zu wählen, innerhalb dessen sich der Zeitpunkt der Entstehung der NOVA-Schuld befindet (vgl. dazu Ludwig, Finanzjournal 1/2004).

Seitens des Finanzamtes Land-Land wird daher beantragt den Spruch des Bescheides vom 05.12.2014 über die Festsetzung der Normverbrauchsabgabe insoweit abzuändern, als die Normverbrauchsabgabe für das Fahrzeug VW Porsche Speedster (= Fahrzeugbezeichnung laut vorgelegtem Kaufvertrag) mit der Fahrgestellnummer 2 für den Monat April 2011 festgesetzt wird.

Aufgrund des zu ändernden Festsetzungszeitraumes ändert sich die Berechnung der Normverbrauchsabgabe (§ 6a Abs. 1 Z 2a NoVAG 1991 in der ab 1.3.2011 anzuwendenden Fassung). Weiters wird beantragt, den in der Festsetzung bislang nicht berücksichtigten Zuschlag gem. § 6 Abs. 6 NoVAG 1991 zu verhängen. Es wird daher beantragt, die Berechnung der Normverbrauchsabgabe laut beiliegendem Berechnungsblatt (Beilage 2) durchzuführen und diese mit € 1.984,33 festzusetzen. Hinsichtlich der Bemessungsgrundlage ist auszuführen, dass sich diesbezüglich nach Auffassung des Finanzamtes Land-Land aufgrund der Nichtbenützung des Fahrzeuges und aufgrund der Art des Fahrzeuges (Replika) zwischen Kauf im Herbst 2010 und Anmeldung im April 2011 keine Änderungen ergeben.

Erwerb (= Kauf) des Fahrzeuges mit der Fahrgestellnummer 3 von der Fa. Automanufaktur:

Für dieses Fahrzeug wurde mit Bescheid vom 05.12.2014 die Umsatzsteuer für den Erwerb neuer Fahrzeuge festgesetzt. Als Bemessungsgrundlage ist im Bescheidspruch der Betrag von € 37.856,00 angegeben. Als Tag des Erwerbs wurde im Bescheidspruch der 4.5.2012 angegeben. Hinsichtlich der Begründung wurde auf den Betriebsprüfungsbericht verwiesen. Diesbezüglich wird im Betriebsprüfungsbericht unter Tz 1 ausgeführt, dass für das Fahrzeug, welches mit Kaufvertrag vom 08.10.2011 erworben wurde, die Vorschreibung der Erwerbsteuer mit dem Erwerbsdatum 4.5.2012 erfolgt. Das Erwerbsdatum wurde durch den steuerlichen Vertreter am 26.11.2014 bekannt gegeben.

Mit Bescheid vom 05.12.2014 wurde die Normverbrauchsabgabe für dieses Fahrzeug mit der Zeitraumangabe 2012 festgesetzt. Im Bescheidspruch sind weiters die Fahrgestellnummer 3, unter Art des Fahrzeuges die Bezeichnung PKW Porsche Cabrio Automanufaktur und die Bemessungsgrundlage von € 37.856,00 angeführt. Hinsichtlich der Begründung wurde auf den Betriebsprüfungsbericht verwiesen, wo ausgeführt wird, dass der innergemeinschaftliche Erwerb von Kraftfahrzeugen gem. § 1 Z 2 NoVAG 1991 der Normverbrauchsabgabe unterliegt.

Hinsichtlich des Zeitpunktes des innergemeinschaftlichen Erwerbes bei der Festsetzung der Umsatzsteuer für den Erwerb neuer Fahrzeuge sowie bei der Festsetzung der Normverbrauchsabgabe nach § 1 Z 2 NoVAG 1991 ist festzuhalten, dass der innergemeinschaftliche Erwerb von Gegenständen nach Art 68 MwStSyst-RL als zu dem Zeitpunkt bewirkt gilt, zu dem die Lieferung gleichartiger Gegenstände innerhalb des Mitgliedstaats als bewirkt gilt. Der innergemeinschaftliche Erwerb tritt daher zu jenem Zeitpunkt ein, in welchem die umsatzsteuerlichen Kriterien für die Lieferung verwirklicht sind. Es wird in dem Zeitpunkt geliefert, in dem die Verfügungsmacht verschafft wird. Es genügt nicht, dass der Unternehmer den Gegenstand zur Disposition bereit hält (so auch VwGH 27.2.2002, 2000/13/0095). Entscheidend ist, ob nach dem Gesamtbild der Verhältnisse - beurteilt nach der Verkehrsauffassung – die Verfügungsbefugnis auf den Abnehmer übergegangen ist.

Abzustellen ist demnach auf den Zeitpunkt, in dem nach umsatzsteuerrechtlichen Kriterien die Lieferung ausgeführt ist (vgl. § 3 Abs. 7 und 8 UStG 1994). Daraus ergibt sich, dass der Erwerber in Beförderungs- und Versendungsfällen einen innergemeinschaftlichen Erwerb (im Inland) nach § 1 Z 2 NoVAG 1991 (Art. 1 UStG 1994) im Zeitpunkt des Beginns der Beförderung oder Versendung (im EU-Ausland) verwirklicht (Zeitpunkt der innergemeinschaftlichen Lieferung und Zeitpunkt des innergemeinschaftlichen Erwerbs sind identisch). Für den Zeitpunkt des innergemeinschaftlichen Erwerbs ist bei dieser Beurteilung nicht erforderlich, dass das Kraftfahrzeug die Grenze zum Inland bereits überschritten hat bzw. den endgültigen Bestimmungsort im Inland bereits erreicht hat.

Diesbezüglich wurde der steuerliche Vertreter im Rahmen der Schlussbesprechung ersucht, dem Finanzamt Salzburg-Land bekannt zu geben, wann der Beginn der Beförderung der von der Fa. Automanufaktur erworbenen Fahrzeuge war (siehe dazu das Email des steuerlichen Vertreters an den Betriebsprüfer vom 11.11.2016). Mit Email des steuerlichen Vertreters vom 26.11.2014 wurde von diesem — nach Rücksprache mit dem Beschwerdeführer — mitgeteilt, dass das Lieferdatum des Fahrzeuges, welches am 8.10.2011 erworben wurde (Fzg. Id. Nr. 3) der 4.5.2012 und das Lieferdatum des Fahrzeuges, welches am 23.12.2012 erworben wurde (Fzg. Id. Nr. 1) der 13.6.2013 war.

Die bekannt gegebenen Zeitpunkte wurden daher den jeweiligen Bescheiden über die Festsetzung der Umsatzsteuer als Zeitpunkte des innergemeinschaftlichen Erwerbs zugrunde gelegt.

Im nunmehrigen Rechtsmittelverfahren wurde der steuerliche Vertreter aufgefordert, dem Finanzamt Salzburg-Land mitzuteilen, ob es sich bei den am 25.11.2014 bekanntgegebenen Lieferdaten (4.5.2012 bzw. 13.6.2013) um die Auslieferungsdaten in Österreich oder um den Beginn der Beförderung in EU handelt. Unter Berufung auf die Verfahrenshoheit des BFG wurde vom steuerlichen Vertreter die Erteilung von Auskünften und auch die Beantwortung von Fragen verweigert.

Hinsichtlich der Festsetzung der Normverbrauchsabgabe für das Fahrzeug mit der Fahrgestellnummer 3 wird seitens des Finanzamtes Salzburg-Land daher beantragt, den Spruch des Bescheides vom 05.12.2014 über die Festsetzung der Normverbrauchsabgabe insoweit abzuändern, als dass die Normverbrauchsabgabe für das Fahrzeug 356 Speedster (= Fahrzeugbezeichnung laut Rechnung der Fa. Automanufaktur vom 08.10.2011) mit der Fahrgestellnummer 3 für den Monat Mai 2012 festgesetzt wird.

Erwerb (= Kauf) des Fahrzeuges mit der Fahrgestellnummer 1 von der Fa. Automanufaktur:

Für dieses Fahrzeug wurde mit Bescheid vom 05.12.2014 die Umsatzsteuer für den Erwerb neuer Fahrzeuge festgesetzt. Als Bemessungsgrundlage ist im Bescheidspruch der Betrag von € 15.000,00 angegeben. Als Tag des Erwerbs wurde im Bescheidspruch der 13.6.2013 angegeben. Hinsichtlich der Begründung wurde auf den Betriebsprüfungsbericht verwiesen. Diesbezüglich wird im Betriebsprüfungsbericht unter Tz 1 ausgeführt, dass für das Fahrzeug, welches mit Rechnung vom 23.12.2012 erworben und laut Rechnung mit Mai 2013 ausgeliefert wurde, die Vorschreibung der Erwerbsteuer mit dem Erwerbsdatum 13.6.2013 erfolgt. Das Erwerbsdatum wurde durch den steuerlichen Vertreter am 26.11.2014 bekannt gegeben.

Mit Bescheid vom 05.12.2014 wurde die Normverbrauchsabgabe für dieses Fahrzeug mit der Zeitraumangabe 2013 festgesetzt. Im Bescheidspruch sind weiters die Fahrgestellnummer 1, unter Art des Fahrzeuges die Bezeichnung PKW Porsche Cabrio Automanufaktur und die Bemessungsgrundlage von € 15.000,00 angeführt. Hinsichtlich der Begründung wurde auf den Betriebsprüfungsbericht verwiesen, wo ausgeführt wird, dass der innergemeinschaftliche Erwerb von Kraftfahrzeugen gem. § 1 Z 2 NoVAG 1991 der Normverbrauchsabgabe unterliegt.

Hinsichtlich des Zeitpunktes des innergemeinschaftlichen Erwerbes bei der Festsetzung der Umsatzsteuer für den Erwerb neuer Fahrzeuge sowie bei der Festsetzung der Normverbrauchsabgabe nach § 1 Z 2 NoVAG 1991 ist festzuhalten, dass der innergemeinschaftliche Erwerb von Gegenständen nach Art 68 MwStSyst-RL als zu dem Zeitpunkt bewirkt gilt, zu dem die Lieferung gleichartiger Gegenstände innerhalb des Mitgliedstaats als bewirkt gilt. Der innergemeinschaftliche Erwerb tritt daher zu jenem Zeitpunkt ein, in welchem die umsatzsteuerlichen Kriterien für die Lieferung verwirklicht sind. Es wird in dem Zeitpunkt geliefert, in dem die Verfügungsmacht verschafft wird. Es genügt nicht, dass der Unternehmer den Gegenstand zur Disposition bereit hält (so auch VwGH 27.2.2002, 2000/13/0095). Entscheidend ist, ob nach dem Gesamtbild der Verhältnisse - beurteilt nach der Verkehrsauffassung – die Verfügungsbefugnis auf den Abnehmer übergegangen ist.

Abzustellen ist demnach auf den Zeitpunkt, in dem nach umsatzsteuerrechtlichen Kriterien die Lieferung ausgeführt ist (vgl. S 3 Abs. 7 und 8 UStG 1994). Daraus ergibt sich, dass der Erwerber in Beförderungs- und Versendungsfällen einen innergemeinschaftlichen Erwerb (im Inland) nach § 1 Z 2 NoVAG 1991 (Art. 1 UStG 1994) im Zeitpunkt des Beginns der Beförderung oder Versendung (im EU-Ausland) verwirklicht (Zeitpunkt der innergemeinschaftlichen Lieferung und Zeitpunkt des innergemeinschaftlichen Erwerbs sind identisch). Für den Zeitpunkt des innergemeinschaftlichen Erwerbs ist bei dieser Beurteilung nicht erforderlich, dass das Kraftfahrzeug die Grenze zum Inland bereits überschritten hat bzw. den endgültigen Bestimmungsort im Inland bereits erreicht hat.

Diesbezüglich wurde der steuerliche Vertreter im Rahmen der Schlussbesprechung ersucht, dem Finanzamt Salzburg-Land bekannt zu geben, wann der Beginn der Beförderung der von der Fa. Automanufaktur erworbenen Fahrzeuge war (siehe dazu das Email des steuerlichen Vertreters an den Betriebsprüfer vom 11.11.2014). Mit Email des steuerlichen Vertreters vom 26.11.2016 wurde von diesem - nach Rücksprache mit dem Beschwerdeführer - mitgeteilt, dass das Lieferdatum des Fahrzeuges, welches am 8.10.2011 erworben wurde (Fzg. Id. Nr. 3) der 4.5.2012 und das Lieferdatum des Fahrzeuges, welches am 23.12.2012 erworben wurde (Fzg. Id. Nr. 1) der 13.6.2013 war.

Die bekannt gegebenen Zeitpunkte wurden daher den jeweiligen Bescheiden über die Festsetzung der Umsatzsteuer als Zeitpunkte des innergemeinschaftlichen Erwerbs zugrunde gelegt.

Hinsichtlich der Festsetzung der Normverbrauchsabgabe für das Fahrzeug mit der Fahrgestellnummer 1 wird seitens des Finanzamtes Salzburg-Land daher beantragt den Spruch des Bescheides vom 05.12.2014 über die Festsetzung der Normverbrauchsabgabe insoweit abzuändern, als dass die Normverbrauchsabgabe für das Fahrzeug 356 Speedster (= Fahrzeugbezeichnung laut Rechnung der Fa. Automanufaktur vom 23.12.2012) mit der Fahrgestellnummer 1 für den Monat Juni 2013 festgesetzt wird."

Beigelegt wurde dieser Stellungnahme ein Entwurf über die Neuberechnung der Nova für das Fahrzeug Fahrgestellnummer 2 für den Monat April 2011. Daraus ergibt sich basierend auf einer unveränderten Bemessungsgrundlage von € 8.929,-- unter Berücksichtigung eines Zuschlages gemäß § 6 Abs. 6 NoVAG eine Steuerbelastung von € 1.984,33 für April 2011.

Diese Stellungnahme des Finanzamtes samt Entwurf über die Neuberechnung der Normverbrauchsabgabe für April 2011 für Fahrzeug FIN 2 wurden dem Bf am 19.4.2016 mit der Aufforderung zur Einbringung einer Gegenäußerung weitergeleitet.

Der Bf wurde in diesem Zusammenhang seitens des BFG weiters aufgefordert, ein Sachverständigengutachten über das behauptete Vorliegen der Voraussetzungen für die Einreihung der Fahrzeuge in Position 9705 der Kombinierten Nomenklatur, sowie Übergabspapiere, insbes. Bestätigungen der Übernahme der Fahrzeuge, Garantievereinbarungen usw. anlässlich der Fahrzeuglieferungen, sowie die Rechnung über den Weiterverkauf des Fahrzeuges Porsche Replica Fahrgestellnummer 2 nachzureichen und die Kilometerstände der Fahrzeuge im Zeitpunkt der Lieferung bekannt zu geben.

In Beantwortung dieser schriftlichen Aufforderung seitens des BFG führte der steuerliche Vertreter mit schriftlicher Eingabe vom 06. Juni 2016 das Folgende aus:

Die Anforderung eines Gutachtens eines gerichtlich beeideten Sachverständigen über die Einreihung der strittigen Fahrzeuge in die Position 9705 der kombinierten Nomenklatur überschreite die erhöhte Mitwirkungspflicht des § 115 BAO in zweifacher Hinsicht. Zum einen sei es dem Bf faktisch unmöglich, ein Gutachten über einen Gegenstand einzuholen den er vor mehr als 3 Jahren verkauft habe und von dem er weder Eigentümer, Besitzer noch Inhaber sei, zum anderen sei so ein Gutachten auch unnötig, da es bereits Gutachten eines gerichtlich beeideten Sachverständigen über die betreffenden Fahrzeuge gäbe, welche in Form von bis dato gültigen Einzelgenehmigungsbescheiden der AB Landesregierung ergangen wären und aus welchen der Zustand der Fahrzeuge eindeutig hervorgehe. Anhand dieses beurkundeten Zustandes könne nur eine Einordnung der Fahrzeuge unter die Position 9705 der Kombinierten Nomenklatur erfolgen. Der Eingabe beigeschlossen seien ua. ein Schreiben des Herstellers hinsichtlich der Originalkilometerstände und allfälliger Garantievereinbarungen. Hinsichtlich der Kilometerstände der betreffenden Fahrzeuge sei angemerkt, dass im Zuge der Restaurierung lediglich das Messinstrument ersetzt worden wäre.

Dem Schriftsatz beigelegt war ein Schreiben der YY Automanufaktur vom 12.5.2016, in welchem ausgeführt wurde, dass für die beiden Fahrzeuge Speedster FGNr. 3 und 1 keine Garantiervereinbarungen, weder auf die Fahrzeuge selbst, noch auf die angeführten Restaurierungsarbeiten bestünden. Beigelegt waren ua:

- Fotos der Original Tachometer für Speedster FGN 3 mit 91.588 km und Speedster FGN 1 mit 80.219 km, "wobei man sagen könne, dass die Wagen mit großer Wahrscheinlichkeit eine höhere Laufleistung hätten",

- Kontoauszüge,

- Internationale Frachtbriefe, vom Bf als Empfänger am Auslieferungsort "Ort2" unterzeichnet, mit Datum 11.5.2012 für Pkw Speedster FGN 3 und Datum 18.5.2013 für Pkw Speedster FGN 1. Die Übernahme durch den Frachtführer erfolgte in Ort1, EU am 7.5.2012 bzw. 14.5.2013;

Kaufvertrag zwischen dem Bf als Verkäufer und Name als Käufer des Porsche Cabrio Replica , FGNr 2 vom 19.8.2011, Kaufpreis 14.500,--.

D) Rechtliche Würdigung des Sachverhaltes

Festgestellter Sachverhalt

Gegenstand des Verfahrens bildet die Frage, ob die drei im Ausland erworbenen Kraftfahrzeuge, und zwar

- ein Porsche Type 356 Speedster Replica, FIN 2 (Amerika-Import),

- zwei Porsche Type 356 Speedster Replica, FIN 3 und FIN 1 (Automanufaktur YY , EU),

nach Auffassung des Bf steuerrechtlich als Oldtimer zu behandeln - oder wie das Finanzamt - vermeint, als Kraftfahrzeuge in die Unterposition 8703 der Kombinierten Nomenklatur einzureihen sind.

Für alle drei Fahrzeuge hat der Bf beim Amt der AB Landesregierung, Kfz-Prüfstelle, Einzelgenehmigungsbescheide gemäß §§ 28 und 34 KFG (Ausnahmetatbestand - historisch, bzw. bauartbedingt für FIN 3) erwirkt.

Normverbrauchsabgabe-Erklärungen wurden unter Hinweis auf die Einstufung als "historisch" ohne Ausweis eines Steuerbetrages beim Finanzamt eingereicht. Die Freischaltung in der Genehmigungsdatenbank erfolgte ohne Vorschreibung von Normverbrauchsabgabe.

Im Zuge einer nachfolgend durchgeführten Außenprüfung gelangte der Prüfer zu dem Ergebnis, dass es sich bei diesen Fahrzeugen nicht um Oldtimer im zollrechtlichen Sinn, sondern vielmehr um sogenannte Nachbaufahrzeuge handle, die der Normverbrauchsabgabe unterliegen. Für die beiden aus EU stammenden Fahrzeuge wurde überdies Umsatzsteuer für den Erwerb neuer Fahrzeuge vorgeschrieben, da die Fahrzeuge einen Kilometerstand von unter km 1.000 aufwiesen. Der steuerliche Vertreter des Bf beantragt die Aufhebung sämtlicher Bescheide unter Berufung auf die vorliegenden Einzelgenehmigungsbescheide.

Mit Schriftsatz vom 26.2.2016 hat der die Einzelgenehmigungsbescheide zeichnende Amtssachverständige SV als Organ des Landes Land, Kfz-Steuerstelle, sachverhaltsmäßig offiziell gegenüber dem Bundesfinanzgericht beurkundet, dass alle drei Fahrzeuge zweifelsfrei keine Oldtimer im Sinne des KFG darstellen. Bei den Fahrzeugen handelt es sich um Replika, die überdies nicht aus der Produktion von Porsche stammen, die Hauptgruppen der Fahrzeuge (u.a. Motor und Aufbauten) sind nicht im Originalzustand vorhanden. Diesem Umstand, dass diese KFZ Nachbaufahrzeuge darstellen, wurde durch Eintragung des Zusatzes "Replika" bei der Handelsbezeichnung (im Bescheid Ziffer 0.2.1) Rechnung getragen. Eine Korrektur der fehlerhaften Bescheide werde angestrebt.

Dieser Schriftsatz wurde dem steuerlichen Vertreter mit der Aufforderung zur Kenntnis-und Stellungnahme übermittelt, ein Gutachten eines gerichtlich beeideten Sachverständigen zum Thema des Vorliegens der Voraussetzungen für die Einstufung als Oldtimer nach zolltarifarischen Vorschriften beizubringen, welcher Aufforderung jedoch bis zum heutigen Tage nicht Folge geleistet wurde.

Rechtslage

Normverbrauchsabgabe

Gemäß § 1 NoVAG unterliegen der Normverbrauchsabgabe die folgenden Vorgänge:

[...]

2. Der innergemeinschaftliche Erwerb (Art.1 UStG 1994) von Kraftfahrzeugen, ausgenommen der Erwerb durch befugte Fahrzeughändler zur Weiterlieferung.

3. Die erstmalige Zulassung von Kraftfahrzeugen zum Verkehr im Inland, sofern die Steuerpflicht nicht bereits nach Z 1 oder Z 2 eingetreten ist oder nach Eintreten der Steuerpflicht eine Vergütung nach § 12 oder § 12 a erfolgt ist. Als erstmalige Zulassung gilt auch die Zulassung eines Fahrzeuges, das bereits im Inland zugelassen war, aber nicht der Normverbrauchsabgabe unterlag oder befreit war, sowie die Verwendung eines Fahrzeuges im Inland, wenn es nach dem Kraftfahrgesetz zuzulassen wäre, ausgenommen es wird ein Nachweis über die Entrichtung der Normverbrauchsabgabe erbracht (widerrechtliche Verwendung).

Als Kraftfahrzeuge gelten gemäß § 2 NoVAG

1.Krafträder mit Beiwagen..,

2.Personenkraftwagen und andere hauptsächlich zur Personenbeförderung gebaute Kraftfahrzeuge (ausgenommen solche der Position 8702) einschließlich Kombinationskraftwagen und Rennwagen (Position 8703 der Kombinierten Nomenklatur).

Abgabenschuldner ist gemäß § 4 NoVAG

1. in den Fällen der Lieferung (§ 1 Z 1 ), des Eigenverbrauchs und der Nutzungsänderung der Unternehmer, der die Lieferung ausführt oder einen der sonstigen Tatbestände des § 1 Z 4 setzt.

1a. im Falle des innergemeinschaftlichen Erwerbes der Erwerber

2. im Falle der erstmaligen Zulassung (§ 1 Z 3) derjenige, für den das Kraftfahrzeug zugelassen wird.

3. im Falle der Verwendung eines Fahrzeuges im Inland, wenn es nach dem Kraftfahrzeuggesetz zuzulassen wäre (§1 Z 3), der Zulassungsbesitzer und derjenige, der das Fahrzeug verwendet, als Gesamtschuldner.

Gemäß § 7 Abs. 1 entsteht die Steuerschuld

-im Falle der Lieferung, des Eigenverbrauches und der Nutzungsänderung mit Ablauf des Kalendermonats, in dem die Lieferung ausgeführt worden ist oder der Eigenverbrauch oder die Nutzungsänderung stattgefunden hat,

- im Falle des innergemeinschaftlichen Erwerbes von Fahrzeugen, ausgenommen der Erwerb durch befugte Fahrzeughändler zur Weiterlieferung, mit dem Tag des Erwerbes.

- im Fall der Zulassung nach § 1 Z 3 mit dem Tag der Zulassung oder bei Verwendung eines Fahrzeuges im Inland, wenn es nach dem Kraftfahrgesetz zuzulassen wäre, mit dem Zeitpunkt der Einbringung in das Inland.

§ 11 NoVAG lautet:

Abs. 1: Die Erhebung der Abgabe obliegt in den Fällen des § 7 Abs. 1 Z 1, in den Fällen des innergemeinschaftlichen Erwerbs (§ 7 Abs. 1 Z 1a) durch Unternehmer und der Änderung der Bemessungsgrundlage nach § 8 dem Finanzamt, das für die Erhebung der Umsatzsteuer des Abgabenschuldners zuständig ist. Der Abgabenschuldner hat spätestens am 15. Tag (Fälligkeitstag) des auf den Kalendermonat, in dem die Steuerschuld entstanden ist (Anmeldungszeitraum), zweitfolgenden Monats eine Anmeldung bei dem für die Einhebung der Umsatzsteuer zuständigen Finanzamt einzureichen, in der er den für den Anmeldungszeitraum zu entrichtenden Betrag selbst zu berechnen hat. Die Anmeldung gilt als Abgabenerklärung. Der Abgabenschuldner hat die Abgabe spätestens am Fälligkeitstag zu entrichten.

Abs. 2: Die Erhebung der Abgabe obliegt in den Fällen des § 7 Abs. 1 Z 1a und Z 2 dem Finanzamt, in dessen Amtsbereich der Steuerpflichtige seinen Sitz, seinen (Haupt-)Wohnsitz oder seinen gewöhnlichen Aufenthalt hat. Der Abgabenschuldner hat spätestens einen Monat nach der Zulassung eine Anmeldung (Fälligkeitstag) beim Finanzamt einzureichen, in der er den zu entrichtenden Betrag selbst zu berechnen hat. Die Anmeldung gilt als Abgabenerklärung. Der Abgabenschuldner hat die Abgabe spätestens am Fälligkeitstag zu entrichten.

Abs. 3: Ein gemäß § 201 BAO festgesetzter Abgabenbetrag hat den in den Abs. 1 oder 2 genannten Fälligkeitstag.

§ 201 BAO lautet:

Abs. 1 : Ordnen die Abgabenvorschriften die Selbstberechnung einer Abgabe durch den Abgabepflichtigen an oder gestatten sie dies, so kann nach Maßgabe des Abs. 2 und muss nach Maßgabe des Abs. 3 auf Antrag des Abgabepflichtigen oder von Amts wegen eine erstmalige Festsetzung der Abgabe mit Abgabenbescheid erfolgen, wenn der Abgabepflichtige, obwohl er dazu verpflichtet ist, keinen selbst berechneten Betrag der Abgabenbehörde bekannt gibt oder wenn sich die bekanntgegebene Selbstberechnung als nicht richtig erweist.

Abs. 2: Die Festsetzung kann erfolgen,

1. von Amts wegen innerhalb eines Jahres ab Bekanntgabe des selbstberechneten Betrages,

2. wenn der Antrag auf Festsetzung spätestens ein Jahr ab Bekanntgabe des selbstberechneten Betrages eingebracht ist,

3. wenn kein selbstberechneter Betrag bekannt gegeben wird oder wenn bei sinngemäßer Anwendung des 303 Abs. 4 die Voraussetzungen für eine Wiederaufnahme des Verfahrens vorliegen würden,

5. wenn bei sinngemäßer Anwendung des § 293 b oder des § 295 a die Voraussetzungen für eine Abänderung vorliegen würden.

Abs. 3 : Die Festsetzung hat zu erfolgen,

1. wenn der Antrag auf Festsetzung binnen einer Frist von einem Monat ab Bekanntgabe des selbst berechneten Betrages eingebracht ist,

2. wenn bei sinngemäßer Anwendung der §§ 303 bis 304 die Voraussetzungen für eine Wiederaufnahme des Verfahrens auf Antrag der Partei erfolgen würden,

3. wenn bei sinngemäßer Anwendung des § 295 die Voraussetzungen für eine Änderung vorliegen würden.

Abs. 4: Innerhalb derselben Abgabenart kann die Festsetzung mehrerer Abgaben desselben Kalenderjahres (Wirtschaftsjahres) in einem Bescheid zusammengefasst erfolgen.

Erwerbssteuer

Der Erwerb eines neuen Fahrzeugs durch einen Erwerber, der nicht zu den in Abs. 2 Z 2 genannten Personen gehört, ist unter den Voraussetzungen des Abs. 2 Z 1 innergemeinschaftlicher Erwerb.

Fahrzeuge im Sinne des Abs. 7 sind

1. motorbetriebene Landfahrzeuge mit einem Hubraum von mehr als 48 Kubikzentimetern oder einer Leistung von mehr als 7,2 Kilowatt, 2. Wasserfahrzeuge mit einer Länge von mehr als 7,5 Metern, 3. Luftfahrzeuge, deren Starthöchstmasse mehr als 1 550 Kilogramm beträgt, soweit diese Fahrzeuge zur Personen- oder Güterbeförderung bestimmt sind.

Ein Fahrzeug gilt als neu, wenn die erste Inbetriebnahme im Zeitpunkt des Erwerbs nicht mehr als drei Monate zurückliegt. Für motorbetriebene Landfahrzeuge nach Abs. 8 Z 1 beträgt der Zeitraum sechs Monate. Dasselbe gilt, wenn 1. das Landfahrzeug nicht mehr als 6 000 Kilometer zurückgelegt hat, 2. Wasserfahrzeug nicht mehr als 100 Betriebsstunden auf dem Wasser zurückgelegt hat, 3. Luftfahrzeug nicht länger als 40 Betriebsstunden genutzt worden ist.

Steuerschuldner ist gemäß Art 19 Abs. 1 in den Fällen des Art.1 der Erwerber.

Gemäß Art. 19 Abs. 2 Z 2 entsteht die Steuerschuld für den innergemeinschaftlichen Erwerb von neuen Fahrzeugen im Sinne des Art. 1 Abs. 7 am Tag des Erwerbes. Die Fälligkeit tritt einen Monat später ein. Bis zu diesem Zeitpunkt hat der Erwerber den Erwerbsvorgang auf einem amtlichen Vordruck an das Finanzamt zu melden. Kommt er der Meldeverpflichtung nicht ordnungsgemäß nach, kann das Finanzamt die Steuer bescheidmäßig festsetzen. Die Steuer ist spätestens am Fälligkeitstag zu entrichten (Art. 21). Bei dem innergemeinschaftlichen Erwerb neuer Fahrzeuge durch natürliche Personen ohne Unternehmereigenschaft kommt es zur Fahrzeugeinzelbesteuerung, d.h. die Steuerberechnung erfolgt hierbei nicht abschnittsweise, vielmehr ist die Umsatzsteuer für jeden einzelnen steuerpflichtigen Erwerb zu berechnen. (Art. 20 Abs 2). Darüber ist eine Steueranmeldung abzugeben. ( vgl. Ruppe/Achatz, Umsatzsteuergesetz, Art 1 BMR , Rz 75). Abs. 2 BMR).

Gemäß Art 20 Abs. 2 BMR ist beim innergemeinschaftlichen Erwerb neuer Fahrzeuge durch andere Erwerber als die in Art. 1 Abs. 2 Z 2 genannten Personen die Steuer für jeden einzelnen steuerpflichtigen Erwerb zu berechnen (Fahrzeugeinzelbesteuerung).

Ein innergemeinschaftlicher Erwerb im Sinne des Art 1 UStG 1994 hat u.a. eine Lieferung nach § 3 UStG zur Voraussetzung (Ruppe, UStG 3, Art. 1 Tz 7).

Damit eine Lieferung nach § 3 UStG 1994 zustande kommt, muss der Abnehmer befähigt werden, im eigenen Namen über einen Gegenstand zu verfügen (VwGH v.23.09.2010, 2010/15/0078).

Für die Beurteilung als neues Fahrzeug ist auf den Zeitpunkt der Lieferung vom Verkäufer an den Käufer abzustellen (EuGH 18.11.2010, C-84/09, X).

Gemäß § 3 Abs. 7 UStG wird eine Lieferung dort ausgeführt, wo sich der Gegenstand zur Zeit der Verschaffung der Verfügungsmacht befindet.

Gemäß § 3 Abs. 8 UStG wird der Gegenstand der Lieferung durch den Lieferer oder Abnehmer befördert oder versendet, so gilt die Lieferung dort ausgeführt, wo die Beförderung oder Versendung an den Abnehmer oder in dessen Auftrag an einen Dritten beginnt. Versenden liegt vor, wenn der Gegenstand durch einen Frachtführer oder Verfrachter befördert oder eine solche Beförderung durch einen Spediteur besorgt wird. Die Versendung beginnt mit der Übergabe des Gegenstandes an den Spediteur, Frachtführer oder Verfrachter. Der Bf fällt nicht unter den Personenkreis des Art. 1 Abs. 2 UStG, d.h. er ist kein Unternehmer, der den Gegentand für sein Unternehmen erwirbt oder eine juristische Person.

Erwägungen

Normverbrauchsabgabe

Die Nova zählt zu den Selbstberechnungsabgaben ( § 11 NoVAG 1991). Die rechtliche Grundlage für die erstmalige Festsetzung von Selbstberechnungsabgaben mit Abgabenbescheid findet sich in § 201 BAO.

Gemäß § 201 Abs. 1 BAO kann die Festsetzung nach Abs. 2 Z 3 leg.cit. vorgenommen werden, wenn der Abgabepflichtige, obwohl er dazu verpflichtet ist, keinen selbstberechneten Betrag der Behörde bekannt gibt (Abs. 2 Z 3 leg.cit).

Der Bf hat im gegenständlichen Fall Normverbrauchsabgabeerklärungen (Nova 2) zwar eingereicht, mit dem Hinweis "historisch" jedoch in der Rubrik

"Bemessungsgrundlage, Steuersatz, Normverbrauchsabgabe"

keine Eintragungen vorgenommen.

Tatsächlich besteht jedoch für Personenkraftwagen und andere Kraftfahrzeuge (Tarifposition 8703 der KN), die ihrer Beschaffenheit nach hauptsächlich zur Personenbeförderung bestimmt sind, einschließlich Kombinationskraftwagen und Rennwagen, eine Verpflichtung, zur Bekanntgabe eines selbstberechneten Betrages gemäß § 11 NoVAG. Diese Fahrzeuge unterliegen grundsätzlich der Normverbrauchsabgabe.

Eine Verpflichtung zur Abgabe eines selbstberechneten Betrages hätte für den Bf demnach nur dann nicht bestanden, wenn die gegenständlichen Fahrzeuge zolltarifarisch Oldtimer darstellten, das sind Kraftfahrzeuge, die nicht in die Warennummer 8703 der KN fallen.

- Als Sammlungsstücke von geschichtlichem Wert (Position 9705) sind solche Kraftfahrzeuge einzustufen (Oldtimer), die den Kriterien des EuGH in der Rs C-200/84 entsprechen, dh:

-einen gewissen Seltenheitswert haben,

-normalerweise nicht ihrem ursprünglichen Verwendungszweck gemäß genutzt werden,

-Gegenstand eines Spezialhandels außerhalb des üblichen Handels mit ähnlichen Gebrauchsgegenständen sind,

-einen hohen Wert haben und

-einen charakteristischen Schritt in der Entwicklung der menschlichen Errungenschaften oder einen Abschnitt dieser Entwicklung dokumentieren.

- Im Hinblick darauf, dass es sich bei einem Kraftfahrzeug grundsätzlich um einen relativ kurzlebigen Gebrauchsgegenstand handelt, der der ständig fortschreitenden technischen Entwicklung unterliegt, können -soweit nicht offensichtliche Tatsachen dagegen sprechen - die vorliegenden Voraussetzungen als gegeben unterstellt werden, für

-Kraftfahrzeuge, die sich im Originalzustand, ohne nennenswerte Änderungen des Fahrgestells, des Steuer- oder des Bremssystems, des Motor usw. befinden, ein Alter von mindestens 30 Jahren haben und einem nicht mehr hergestellten Modell oder Typ entsprechen;

-alle Fahrzeuge, die vor dem Jahr 1950 hergestellt wurden, auch in nicht fahrbereitem Zustand.

- Zu den Sammlungsstücken von geschichtlichem Wert zählen insbesondere auch Kraftfahrzeuge, die unabhängig von ihrem Baujahr nachweislich bei einem geschichtlichen Ereignis benutzt wurden.

Nachahmungen von Originalfahrzeugen fallen nicht unter diese Bestimmung und sind daher grundsätzlich Nova-pflichtig; B.Ludwig, Praxishandbuch NOVA 2014, S. 48).

Der Tenor des Urteiles des EuGH in der Rechtssache C-259/97, Uwe Clees, lautet: "Die Position 9705 der Kombinierten Nomenklatur in Anhang I der Verordnung (EWG) Nr. 2658/87 des Rates vom 23. Juli 1987 über die zolltarifliche und statistische Nomenklatur sowie den gemeinsamen Zolltarif ist dahin auszulegen, dass ein historischer oder völkerkundlicher Wert bei Kraftfahrzeugen vermutet wird, die - sich im Originalzustand - ohne wesentliche Änderungen des Fahrgestells, des Steuer- oder Bremssystems, des Motors usw. -befinden, - 30 Jahre oder älter sind und - einem nicht mehr hergestellten Modell oder Typ entsprechen. Fahrzeuge, die diese Voraussetzungen erfüllen, sind jedoch nicht von geschichtlichem oder völkerkundlichem Wert, wenn die zuständige Behörde nachweist, dass sie keinen charakteristischen Schritt in der Entwicklung der menschlichen Errungenschaften dokumentieren oder keinen Abschnitt dieser Entwicklung veranschaulichen können. Darüber hinaus müssen die in der Rechtsprechung des Gerichtshofes entwickelten Kriterien in Bezug auf die Eigenschaften erfüllt sein, die für die Aufnahme eines Kraftfahrzeugs in eine Sammlung erforderlich sind."

Die streitgegenständlichen Fahrzeuge erfüllen alle diese oben angeführten Voraussetzungen nicht. Weder liegt ein Porsche im Originalzustand von Motor und Gemischbildungseinrichtung, Kraftübertragung, Radaufhängungen, Lenkanlagen, Bremssystem, Aufbauten, Fahrgestell usw. vor, noch ist auf Grund der fabriksmäßigen Fertigung der Fahrzeuge ein besonders hoher (Entwicklungs)Wert oder gar Seltenheitswert der Fahrzeuge gegeben.

Die Fahrzeuge, nunmehr bezeichnet als Porsche Speedster 356 Replica, sind unstrittig aufgebaut auf einer VW Bodenplatte, wobei

1) die griechischen Fahrzeuge auf Bestellung durch einen griechischen Autohersteller von Hand angefertigt und aus Einzelteilen, die gänzlich nicht aus der Produktion von Porsche stammen, zusammengebaut wurden (vgl. schriftliche Darstellung des SV Sachverständiger). Wie überdies auch der steuerliche Vertreter selbst durch Beibringung von Fotos und Bestätigung der Herstellerfirma glaubhaft vorbringen konnte, wurden alte Bodenplatten des VW-Käfer abgeschnitten verwendet (und zwar der derjenige Teil mit der Fahrgestellnummer). Durch Zusammenbau im Wesentlichen neuer Teile (vgl. auch Rechnungen der Fa. YY), die nicht aus der Produktion der Fa. Porsche stammen (insbesondere Motor, Bodenbleche, Getriebe, Achse, Querlenker, Lenkung, Bremsen usw. von VW) und einer komplett neu aufgebauten Karosserie in glasfieberverstärkter Kunststoffausführung in der Optik eines Porsche werden auf Bestellung serienmäßig neue Fahrzeuge hergestellt, die weder ein Fahrzeug der Marke VW und noch weniger der Marke Porsche im Originalzustand darstellen können, und allein schon deswegen die Einstufung als Oldtimer denkunmöglich ist. Diesen Fahrzeugen kommt weder ein besonderer Seltenheitswert zu noch veranschaulichen sie einen charakteristischen Entwicklungsschritt im Fahrzeugbau. Dies deswegen, weil unter dem Begriff Oldtimer nur Kraftfahrzeuge in ihrem Originalzustand, die 30 Jahre oder älter sind und einem nicht mehr hergestellten Modell oder Typ entsprechen, subsumierbar sind.

Zur Untermauerung, dass den strittigen Fahrzeugen weder Alter noch Bedeutung von geschichtlichem Wert, noch Seltenheitswert zukommt, werden auszugsweise folgende Passagen eines Artikels aus Spiegel Online vom 4.05.2016, übertitelt mit " PORSCHE-REPLIKA: EU Schein ", wiedergegeben, der mit zahlreichen Fotos aus der Produktions-, Ausstellungs- und Verkaufshalle der YY (Automanufaktur) sowie des erfolgreichen Firmenchefs Firmenchef mit einer Auswahl von sechs Modellvarianten illustriert ist.

"Früher war Firmenchef Kfz-Mechaniker in BRD, heute fertigt er in seiner griechischen Heimat Duplikate berühmter Porsche-Modelle. Der Europäer betreibt Aufbau durch Nachbau. Der Porsche 356 gehört zu den automobilen Stilikonen der Fünfzigerjahre....Gut erhaltene Exemplare kosten mindestens € 350.000.-. Es sei denn, man kauft eine eu Variante. In Ort1, EU, hat sich ein Werkstattbetreiber auf den Nachbau der legendären Porsche Typen 356 Speedster und 550 Spyder spezialisiert.

In der Manufaktur Automanufaktur, kurz YY, werden pro Jahr etwa 25 bis 30 Exemplare von Hand gefertigt. Ausschließlich auf Bestellung. "Unsere Autos ähneln dem Original, aber technisch haben wir einige Änderungen vorgenommen" sagt Firmenchef, F irmenchef und Gründer von YY. Statt auf eine Karosserie aus Blech wie beim Original setzt Firmenchef bei den Replica auf glasfaserverstärkten Kunststoff. Statt Achsen in der Original-Dimension werden stärkere Varianten verbaut, damit auch wuchtigere Motoren eingebaut werden können.