In welchem Mitgliedstaat befand sich der Lebensmittelpunkt und wurde dort ein wesentlicher Teil der selbständigen Erwerbstätigkeit ausgeübt?

European Case Law Identifier: ECLI:AT:BFG:2016:RV.7100414.2016

Entscheidungstext

BESCHLUSS

Das Bundesfinanzgericht hat durch die Richterin Elisabeth Wanke in der Beschwerdesache betreffend die Beschwerde des Dipl.-Ing. A Ba, Adresse_Ö, Österreich, sowie Adresse_SK, Slowakei, vertreten durch Dr. Rudolf Tobler jun. Dr. Karl-Heinz Götz, Rechtsanwälte, Verteidiger in Strafsachen, 7100 Neusiedl am See, Untere Hauptstraße 72, vom 22.7.2015, gegen den Bescheid des Finanzamts Bruck Eisenstadt Oberwart, 7001 Eisenstadt, Neusiedlerstraße 46, vom 23.6.2015, wonach zu Unrecht bezogene Beträge an Familienbeihilfe (€ 5.920,00) und Kinderabsetzbetrag (€ 2.920,00), zusammen € 8.840,00, für die im November 2008 geborene C Bová und für den im Dezember 2011 geborenen D Ba für den Zeitraum November 2012 bis November 2014 gemäß § 26 FLAG 1967 und § 33 EStG 1988 zurückgefordert werden, Sozialversicherungsnummer X, beschlossen:

I. Der angefochtene Rückforderungsbescheid vom 23.6.2015 und die diesbezügliche Beschwerdevorentscheidung vom 27.8.2015 werden gemäß § 278 Abs. 1 BAO aufgehoben. Die Sache wird an das Finanzamt zurückverwiesen.

II. Gegen diesen Beschluss ist gemäß Art. 133 Abs. 4 B-VG und Art. 133 Abs. 9 B-VG i.V.m. § 25a VwGG eine Revision nicht zulässig.

Entscheidungsgründe

Nachschau 15.5.2013

Im Mai 2013 fand eine Nachschau anlässlich der Neueröffnung eines Betriebes beim Beschwerdeführer (Bf) Dipl.-Ing. A Ba durch den Erhebungsdienst - Infocenter des Finanzamts statt. Mit Bericht vom 15.5.2013 wurde als Ergebnis angeregt, "die Aufnahme nicht durchzuführen":

Hr. Ba A hat den Hauptwohnsitz (Genossenschaftswohnung) in Adresse_Ö am 5.11.2012 gemeldet und übt von dieser Adresse sein Handelsgewerbe (EH Büromaterial) aus. Bis dato wurden 2 AR ausgestellt. (Gesamt 3000,--) Kopie anbei.

2013 hat der Pfl. weder Rechnungen ausgestellt noch offene Forderungen.

Hr. Ba verkauft das Büromaterial in fremden Namen auf fremde Rechnung und stellt Provision i.H. von 5-10% vom Handelswert der Ware in Rechnung. Es kommt zum Reverse Charge auf die slowakischen Abnehmer (Firmen). Die Erzeuger- und Abnehmerfirmen haben ihren Sitz in der Slowakei.

Pfl. benötigt die Uid.Nr. für die zusammenfassende Meldungen und möchte Kleinunternehmer bleiben.Als Endabnehmerfirmen sind in der Baubranche zuzuordnen, der Einkauf erfolgt immer bei der Fa. F s.r.o.

Als Erzeugerfirma wird die Fa. Q s.r.o, ... genannt.

Es wurden keine lnvestitonen getätigt.

Hr. Ba ist Bauingenieur und möchte in weiterer Folge eine Gmbh in der Baubranche gründen.(keine ausführende Tätigkeit, nur Planung und Berechnung-Architekt). Ziel.: Gründung Mitte Mai, ein Ansuchen um Anerkennung des Befähigungsnachweises wurde noch nicht erteilt, Entscheidung liegt bei BM f. Wirtschaft. Für das Jahr 2012 ist Hr. Ba beschränkt steuerpflichtig, die slowakischen Einkünfte 2012 betrugen 0.(keine Dividendenauszahlung) Hr. Ba gibt an, 2012 von Ersparnissen gelebt zu haben bzw. von einem Privatkredit i.H. von 14.000,-- und einem Kredit von der Raika i.H. von 20000,-- €.(Kreditverträge wurde abverlangt) Hr. Ba hat im Nov. 2012 um Familienbeihilfe für 2 Kinder angesucht.

Nach Rücksprache mit dem Fachbereich wurde gegen die Vergabe einer Steuernummer mit BE- und USignal , und einer Uid.Nr. wegen Reverse Charge (Übergang der Steuerschuld bei sonstigen Leistungen an den Leistungsempfänger im EU-Gebiet) entschieden.

Grund:

fehlende Nachhaltigkeit (2 AR in 6 Monaten - ges. 3000,--)

Geplante Gründung einer GmbH in der Baubranche (Planung, Berechung, Statik) in naher Zukunft- dzt. prüft die BH den Befähigungsnachweis v. Hr. Ba

Eine ZM kann nicht für die bereits erbrachten sonstigen Leistungen nicht abgegeben werden, da die Uid.Nr. erst mit Vergabe ihre Gültigkeit erlangt.

NOvA

Pfl. nutzt ein geliehenes Fahrzeug von seinen Vater seit 1.5.2013 und wird die NOvA und motorbezogene Versicherungssteuer am Finanzamt Eisenstadt bis spätestens Ende Mai 2013 entrichten.

Autopapiere und Überlassungserklärung v. Vater bzw. Kaufvertrag wurden gemailt, NOvA wird festgesetzt und ein KR-Akt für die motorbezogene Versicherungssteuer angelegt.

Keine Steuernummernvergabe- Present Observation durch IC

Dem Bericht liegt eine Niederschrift vom 8.5.2013 über die Erhebung/Nachschau anlässlich einer Neuaufnahme mit dem Bf zugrunde. Der Inhalt entspricht im Wesentlichen dem wiedergegebenen Bericht. Das Büro von ca. 10 m2 befinde sich im Wohnungsverband, es sei mit einem Laptop ausgestattet. Arbeitnehmer würden keine beschäftigt. Die Niederschrift ist nur vom Erhebungsorgan unterfertigt.

Darüberhinaus übermittelte die Steuerberaterin des Bf dem Erhebungsorgan mit E-Mail vom 14.5.2013 folgende Unterlagen:

Meldezettel

Auszug aus dem Gewerberegister

Zwei Rechnungen, ausgestellt im Jahr 2012. (Sie sind nicht richtig ausgestellt, da hier nach Ausland fakturiert wird und fälschlicherweise auf die Kleinunternehmerregelung statt auf den Reverse-Charge hingewiesen wird.)

Abstattungskredit Raiffeisenbank ...

Privatkredit iHv EUR 14.000,00. Der Vertrag ist auf Slowakisch erfasst. Es steht drinnen, dass Herr J (Kreditgeber) dem Hrn. Ba (Kreditnehmer) EUR 14.000,00 zur Verfügung stellt. Die Zahlungsbedingungen sind: bis 30.07.2013 soll Hr. Ba EUR 7.000,00 zurückzahlen, den Rest bis spätestens 29.11.2013. Pönale ist EUR 1.000,00 für jeden angefangenen Monat nach dem Rückzahlungstermin.

Überlassungserklärung betreffend Citroen C4. Das Fahrzeug wurde ihm von seinem Vater zur Nutzung überlassen.

Zulassungsschein für das Fahrzeug Citroen C4

Aus dem Meldezettel geht hervor, dass der Bf slowakischer Staatsbürger ist und an der Adresse Adresse_Ö seit 5.11.2012 gemeldet ist.

Seit 14.11.2012 verfügt der Bf über eine Gewerbeberechtigung für das freie Gewerbe Handelsgewerbe und Handelsagentengewerbe am Standort Adresse_Ö.

Die vorgelegten zwei Rechnungen für Vermittlungen in den Monaten 11 und 12/2012 sind ident und wurden vom Bf an die F construction, s. r. o., Adresse_SK, ausgestellt (Re 001/2012 vom 6.12.2012 über € 1.500). Hierzu gibt es zwei Kassabelege, wonach der Bf mit Adresse Adresse_Ö für "RE.NR. 0001-2012" am 20.12.2012 von K L, Österreich, jeweils € 1.500 vereinnahmt habe.

Die Raiffeisenbank legte Ing. A Ba und Ing. E Bova, Adresse_Ö, am 25.1.2013 ein Angebot über einen Abstattungskredit von € 20.000 mit dem Zweck "Möbelankauf für Genossenschaftswohnung in Wohnort_Ö", Laufzeit 15 Jahre mit monatlichen Pauschalraten von ca. € 150.

Laut Vollmacht vom 6.3.2013 hat der Bf Steuerberaterin Mag. M N, Österreich, mit seiner Vertretung "in allen steuerlichen, wirtschaftlichen und sonstigen Angelegenheiten gegenüber den zuständigen Behörden und Personen" bevollmächtigt, "die gilt auch ... für Verfahren vor anderen Verwaltungsbehörden und den Unabhängigen Verwaltungssenaten gestützt auf den Berechtigungsumfang lt. § 3 WTBG, insbesondere § 3 Abs 1 Z 3 WTBG (Vertretung vor dem UVS) sowie § 3 Abs 2 Z 3(Sozialversicherung) und Z 7 (Behörden und Ämter) WTBG". Die Vollmacht umfasst auch eine Zustellvollmacht.

Die Steuerberaterin teilte dem Finanzamt mit Schreiben vom 7.3.2013 unter anderem mit:

Herr ABa hat seine selbständige Tätigkeit als Handelsagent (Handelsvermittlung) bereits mit 14. November 2012 aufgenommen. Er hat im Jahr 2012 die Steuerbefreiung für Kleinunternehmer iSd § 6 ( 1) Z 27 UStG in Anspruch genommen und seine Honorare für die Vermittlungstätigkeit daher ohne gesetzliche Umsatzsteuer verrechnet. Vorsteuer wurde bis dato keine geltend gemacht.

Im Rahmen der selbständigen Tätigkeit des Herrn Ba werden allerdings auch grenzüberschreitende sonstige Leistungen erbracht (konkret Fakturierung der Vermittlungsprovision an eine slowakische GmbH), bei denen es zwingend zum Reverse-Charge, d.h. Übergang der Steuerschuld auf den Leistungsempfänger kommt. Aus diesem Grund benötigt man für die ordnungsgemäße Rechnungslegung die österreichische Umsatzsteuer-Identifikationsnummer. Im Eröffnungsjahr 2012 wurden zwei Rechnungen an eine slowakische GmbH gestellt, leider ohne österreichische UID-Nummer und ohne Hinweis auf den Übergang der Steuerschuld. Beide Rechnungen werden nach Erhalt der UID-Nummer korrigiert und Zusammenfassende Meldungen nachgereicht.

Die Steuerbefreiung für Kleinunternehmer iSd § 6 (1) Z 27 UStG wird weiterhin in Anspruch genommen.

Im Namen des Klienten bitte ich höflich um Entschuldigung für die entstandene Verspätung in Bezug auf die steuerliche Erfassung und die noch nicht erfolgte Einreichung der Zusammenfassenden Meldungen für das Jahr 2012.

Laut Formular Verf 24 vom 6.3.2013 wohne der Bf in Adresse_Ö, übe dort seinen Beruf "Handelsagentengewerbe (Handelsvermittlungstätigkeit)", den er am 14.11.2012 begonnen habe, aus und werde im Eröffnungjahr einen voraussichtlichen Umsatz von € 3.000 und einen voraussichtlichen Gewinn von € 2.000 erzielen.

Überprüfung des Anspruchs auf Familienbeihilfe

Das Finanzamt übermittelte dem Bf am 31.10.2014 ein Formular betreffend Überprüfung des Anspruches auf Familienbeihilfe, welches am 15.12.2014 unterfertigt wurde und am 12.1.2015 beim Finanzamt zurücklangte.

Danach sind der Bf, seine Ehegattin und seine Kinder slowakische Staatsbürger und wohnen alle in Adresse_Ö. Der Bf sei sonstig selbständig erwerbstätig, bei der Ehegattin ist kein Dienstgeber oder Dienstort angeben.

Beizulegen seien

Formular E411 nicht bestätigt

Kindergartenbestätigung oder

Schulbestätigung der Kinder

Jahresabrechnung Energie Burgenland

Antrag

Ebenfalls am 12.1.2015 langte beim Finanzamt ein am 7.1.2015 unterfertigter Antrag auf Familienbeihilfe (Beih 1) ein.

Daraus geht hervor, dass der Bf, seine Ehegattin und seine Kinder slowakische Staatsbürger seien und alle in Adresse_Ö wohnten. Der Bf sei sonstig selbständig erwerbstätig, bei der Ehegattin ist Karenz angeben.

Die Ehegattin unterfertigte eine Verzichtserklärung gemäß § 2a FLAG 1967 zugunsten des Bf.

Familienbeihilfe werde erhalten für die im November 2008 geborene C Bova und den im Dezember 2011 geborenen D Ba sowie neu ab 10/2014 beantragt für die im September 2014 geborene G Bova (Einreise am 8.10.2014).

Aktenkundig ist:

- eine Geburtsurkunde für die im September 2014 geborene G Bová, geboren in Bratislava - Petržalka, samt Übersetzung,

- eine "Schulbesuchsbestätigung" vom 10.12.2014 der Škôlka O (Kindergarten für Kinder zwischen 2 und 6 Jahren) in der Altstadt von Bratislava für den Zeitraum 1.9.2014 bis 31.8.2015 betreffend die im November 2008 geborene C und den im Dezember 2011 geborenen D (Kosten für die Halbtagesbetreuung ohne Essen laut Website des Kindergartens je Kind € 250, http://www.O.sk/index.php/cennik2 ),

- eine Anmeldbescheinigung für EWR-Bürger/-innen und Schweizer Bürger/-innen vom 17.10.2014 für G Bová,

- eine Meldebestätigung für G Bová an der Adresse Adresse_Ö (Hauptwohnsitz) vom 8.10.2014,

- ein slowakischer Personalausweis für G Bová,

- ein Auszug aus dem Gewerberegister vom 10.6.2014 betreffend den Bf mit dem Gewerbewortlaut "Baumeister hinsichtlich Planung, Berechnung und Leitung von Bauten, Projektleitung und Steuerung gemäß § 94 Z 5 iVm § 99 Abs 1 Z 1 Z 2, 5 und 6 GewO 1994" ab 6.6.2014, Hauptstandort Adresse_Ö,

- eine Rechnung von Energie Burgenland Vertrieb GmbH & Co KG vom 30.11.2014, wonach für die Verbrauchstelle in Adresse_Ö für den Zeitraum 28.11.2013 bis 25.11.2014 920 kWh Strom verbraucht wurde (Rechnungsbetrag € 280,35),

- ein Firmenbuchauszug betreffend F construction, s. r. o., in Wohnort_SK, eingetragen im Juni 2011, Geschäftsführer der Bf und seine Gattin, einbezahltes Stammkapital € 2.500, Stammkapital € 5.000,

- eine Rechnung eines Autohauses in Wohnort_SK vom März 2015 an die F construction, s.r.o., über € 17.096 für ein Auto,

- ein beim Finanzamt am 12.1.2015 eingelangtes Formular E 411, dessen Felder 1 bis 3 offenbar vom Bf ausgefüllt sind (der Rest ist unausgefüllt).

Nachschau 11.5.2015

Im Mai 2015 fand eine weitere Nachschau, diesmal anlässlich der Überprüfung des Anspruchs auf Familienbeihilfe, statt.

Das Erhebungsorgan fasste mit Aktenvermerk vom 11.5.2015 die Erhebungen wie folgt zusammen:

Nach 2 erfolglosen Bereisungen innerhalb von 2 Wochen mit der Hinterlassung einer Nachricht mit der Bitte um Kontaktaufnahme wurde telefonisch ein Nachschautermin am 7.4.2015 vereinbart.

Überprüfung der unternehmerischen Tätigkeit:

Hr. Ba A hat vor ca. 4 Jahren die F construction s.r.o. in Adresse_SK gegründet und ist dort mit Bauplanung (Berechnung und Leitung von Bauten, Projektleitung) gem. § 94 Z 5 GewO 1994 tätig.

Ba ist der GF, die s.r.o ist zu 50% in Eigentum der Ehegatten Ba. (E und ABa).

Ebenso wurde ein Gewerbeauszug für Baumeister (keine ausführende Tätigkeit!!)gültig ab 6.6.2014 mit Hauptstandort in Adresse_Ö vorgelegt. Steuerlich ist Hr. Ba in Österreich nicht erfasst.

Eine Anmeldung mit Fragebogen Verf. 24 bei inländischem Finanzamt ist nicht erfolgt, nur eine Gewerbeanmeldung.

2014 wurden 4 AR als inländischer Einzelunternehmer ausgestellt. Rechnungssumme 11.400,-€. Hr. Ba gibt an, keine Ausgaben in Österreich zu haben.

1 Rechnung wurde von Hr. Ba an Fr. LP (Finanzdienstleisterin), wohnhaft in ... [Österreich]... von 1500,- €für Kundenvermittlungen in Finanzgeschäften gestellt.

Fr. L vermittelt lt. ihrer Aussage auch ab 2015 ebenfalls Kunden an Ba. Ein Nachweis (Rechnung) seitens Ba konnte nicht erbracht werden.

An Fa. Q spool. S.r.o., Sitz in R, Slowakei, wurden 3 AR für 2014 ausgestellt. Für die Fa. Q Spool s.r.o. arbeitet Ba bereits seit 2010. Von 2010 bis 2014 wurden die AR für Q spool. S.r.o. über die F construction s.r.o. abgewickelt.!!!! Faktura für jedes Jahr wurde als Nachweis abverlangt, Hr. Ba ist dem aber nicht nachgekommen.

Hr. Ba hat eine slowakische Tel.Nr. ..., eine inländische Homepage oder e-mail Adresse hat Hr. Ba nicht. Er tritt daher in Ö nicht als Unternehmer auf.

Der Zeichentisch und die Utensilien - großer Zeichentisch und Monitor - befinden sich in Bratislava, die Zeichnungen werden daher in Bratislava angefertigt. Pläne werden dann in Bratislava ausgedruckt.

Die Gespräche und Verhandlungen werden ebenfalls in Bratislava im Office und auch in Coffeebars durchgeführt.

Auf der Adresse in Wohnort_Ö können aufgrund mangelnder Ausstattung die entsprechenden Tätigkeiten nicht durchgeführt werden.

2015 wurde ein Bauplan für die Errichtung eines Bungalows in ... [Österreich] ... für Hr. ..., Bratislava im Jahr 2015 gezeichnet. Die Rechnung befindet sich im Office in Bratislava.

In der Slowakei wurde von der F construction für 2014 ein Umsatz von ca. 25.000,-- €erzielt.

Es besteht der Verdacht, dass es die Erzielung von Einkünften in Ö vorgetäuscht wurden (Scheinrechungen !) um damit den Anspruch auf österr. Familienbeihilfe zu rechtfertigen.

Überprüfung des Hauptwohnsitzes in Adresse_Ö

Die Kinder besuchen die Schule in Bratislava. Hr. Ba gibt an, dass sich die Familie auch am Firmensitz der F construction s.r.o. in Bratislava aufhält. Dieser besteht aus einer Wohnung ca. 80 m2 mit einem Büroraum. Die Genossenschaftswohnung in Wohnort_Ö erweckt nicht den Eindruck, dass sich die Familie vor Ort dauernd aufhält. Das Ehepaar Ba hat 3 Kinder, es fehlen Schuhe und Toilettenutensilien der Kinder.

Kleidung ist im Kasten, in einem Zimmer befindet sich nur eine aus Platzgründen an die Wand gelehnte Matratze für 2 Kinder.

Die Stromrechnung für 2 Monate betrug 46 €!!!!

Hr. Ba gibt mit diesen Feststellungen konfrontiert an, dass seine Frau keinen Führerschein habe und sich daher mit seiner Familie in Bratislava auf der Adresse der F construction s.r.o (Wohnung und Büro) aufhält. Die Gattin bringt die Kinder zu Fuß in die nahegelegenen Betreuungseinrichtungen in Bratislava. (Fußweg 300m)

Die Frau und die Kinder sind manchmal am Wochenende in Wohnort_Ö, der gewöhnliche Aufenthalt und Mittelpunkt der Lebensinteressen der Familie ist aber in Bratislava.

Der Anspruch auf eine Genossenschaftswohnung in Ö- Bedingung Hauptwohnsitz- wäre ebenfalls zu hinterfragen.

Ergänzend zum Antrittsbesuch wurde telefonischer Kontakt mit der ehemaligen Steuerberaterin Fr. NM, ..., aufgenommen. Diese gibt an, sie hätte den Eindruck gewonnen, dass die Familie ihres ehemaligen Klienten in Ö unglücklich gewesen wäre. Als Grund wurde mangelnder sozialer Kontakt und fehlende Mobilität von Fr. Ba genannt. Für den Zeitraum ihrer Vertretung wurde keine nachhaltige unternehmerische Tätigkeit ausgeübt. - siehe Bericht vom Antrittsbesuch 05/2013 anbei.

Ergebnis: Sozialmissbrauch - kein Anspruch auf Familienbeihilfe, Rückforderung ab 11/2012 Mittelpunkt der Lebensinteressen der Familie in Bratislava

Scheinrechnungen - Verdacht der Vortäuschung österr. Einkünfte

AR in Kopie, Gewerbeberechtigung von Ö, slowakischer Firmenbuchauszug, Fotos anbei.

Die angeführten Beilagen waren angeführt.

Die Fotos zeigen (soweit sich dies infolge des Scannens erkennen lässt) ein Türschild "ING.BA" mit dem Hinweis "KEINE WERBUNG", ein Regal mit Wäsche und diversen Gegenständen, den angesprochenen vom Bf verfassten Einreichplan für einen Bungalow mit Datum 7.4.2015, Teile des Badezimmers mit diversen Utensilien, eine Küchenzeile mit Esstisch davor, eine Gegensprechanlage, auf welcher auch "BA" aufscheint, einen Schuhständer, ein Gitterbett mit Plüschtieren neben einem Nachtkästchen und einem Bett, offenbar Teile des Wohnzimmers, offenbar die Garderobe, Teile eines Zimmers mit einem Hometrainer, offenbar nochmals das eingangs angeführte Regal aus einer anderen Perspektive, offenbar einen Schreibtisch mit Notebook (neben dem Hometrainer), einen gefüllten Eiskasten, wiederum ein Regal mit Wäsche, offenbar eine hochgestellte Matratze, den slowakischen Zulassungsschein eines Škoda Octavia, Zulassungsinhaber F construction, s. r. o., zugelassen im Februar 2015.

E-Mail vom 11.5.2015

Der Bf richtete hierauf am Abend des 11.5.2015 folgende E-Mail (Mailadresse des Bf Ba@Q.sk ) an das Erhebungsorgan:

... Bei unserem Treffen in Wohnort_Ö habe ich viele Antworten falsch interpretiert, weil ich Ihre Fragen nicht richtig verstanden habe.

Ich wäre ungern, wenn es zu Missverständnissen wegen der bestehenden Sprachbarriere kommen würde.

Ich möchte gerne ein gemeinsames Treffen mit Anwesenheit eines Übersetzers/Übersetzerin vereinbaren.

Wegen eingeschränkten Arbeitsbedingungen in der Wohnung in Wohnort_Ö suche ich derzeit ein Büro für die Ausübung meines Berufes in vollem Ausmaß.

Ich bitte um einen neuen geeigneten Termin. Ich werde auch eine Übersetzerin sicherstellen...

Familienbeihilfenbezug

Laut Bildschirmausdruck erhielt der Bf Familienbeihilfe und Kinderabsetzbetrag im Zeitraum 7.3.2014 bis 11.5.2015 (Abfragezeitraum) wie folgt:

03.11.2014 357,20 FB 1114 1114, KG 1114 1114

03.10.2014 357,20 FB 1014 1014, KG 1014 1014

03.09.2014 457,20 FB 0914 0914, KG 0914 0914

11.07.2014 714,40 FB 0714 0814, KG 0714 0814

13.05.2014 695,40 FB 0514 0614, KG 0514 0614

13.03.2014 695,40 FB 0314 0414, KG 0314 0414

13.01.2014 695,40 FB 0114 0214, KG 0114 0214

13.11.2013 695,40 FB 1113 1213, KG 1113 1213

13.09.2013 695,40 FB 0913 1013, KG 0913 1013

10.09.2013 3477,00 FB 1112 0813, KG 1112 0813

Rückforderungsbescheid

Mit Bescheid vom 23.6.2015 forderte das Finanzamt vom Bf zu Unrecht bezogene Beträge an Familienbeihilfe (€ 5.920,00) und Kinderabsetzbetrag (€ 2.920,00), zusammen € 8.840,00, für die im November 2008 geborene C Bová und für den im Dezember 2011 geborenen D Ba für den Zeitraum November 2012 bis November 2014 gemäß § 26 FLAG 1967 und § 33 EStG 1988 zurück und begründete dies mit folgendem Satz:

Da Sie in Österreich keine Tätigkeit ausgeübt haben und Sie und Ihre Familie auch nicht in Österreich wohnen, bestand kein Anspruch auf Familienbeihilfe in Österreich.

Ein Zustellnachweis ist nicht ersichtlich.

Beschwerde

Mit am 22.7.2015 am Finanzamt persönlich überreichtem Schreiben erhob der Bf Beschwerde gegen den Rückforderungsbescheid vom 23.6.2015:

Erlauben sie mir bitte, einige Informationen zu dem Befund, laut welchem ich den Antrag zur Rückerstattung der gesamten, bereits ausbezahlten Summe der Familienebeihilfe und des Kinderabsatzbetrages erhalten habe, zu ergänzen.

Herr H hat mir in der Wohnung in Wohnort_Ö zwei Besuche erstattet. Bei einem Besuch wurde ich von Beginn an mit vorab vorbereiteten Fragen konfrontiert, die sehr tendenziös und zu persönlich waren. Den Grund des Besuches habe ich damals nicht erfahren. Meiner Ansicht nach hatte Herr H schon im Voraus eine Ansicht über meine Situation. Der Verlauf der Begegnungen hat mich überrascht und desorientiert und ich war nicht im Stande mit meinen etwas schwächeren Deutschkenntnissen auf diese, meiner Ansicht nach zu persönlichen Fragen sofort und ausreichend zu reagieren. Hätte ich von seinen Besuchen und deren Grund im Vorhinein gewusst, hätte ich mir einen Dolmetscher für diese Treffen geholt, um die Kommunikation für mich und auch für Herren H klar und deutlich zu halten.

Den aus dem Verlauf der Begegnungen resultierenden zusammengefassten Beschluss, mit dem ich mich überhaupt nicht identifizieren kann, möchte ich jetzt um Informationen ergänzen, die zu der Zeit unerwünscht waren, und niemanden interessierten.

Die Wohnung in Wohnort_Ö haben wir im September 2012 übernommen. Wir sind im Oktober 2012 eingezogen und haben hier als komplette Familie bis August 2014 gewohnt. Ab diesem Datum wohne ich in der Wohnung überwiegend alleine. Vielleicht ist es meine Schuld, dass ich nie das Bedürfnis hatte, das Finanzamt über meine eheliche Situation und Krisen, welche jede Ehe begleiten, zu informieren. Ein weiterer Fehler war wahrscheinlich, die Wohnung mit äußerst energiesparenden Haushaltsgeräten, beginnend von Sparlampen bis zur Induktions-Kochplatte auszustatten. Der Grund, dass wir uns angeblich an dieser Adresse nicht aufhalten, sollte der niedrige Energieverbrauch sein??!! Wir haben kein Gefallen am Backen von Sonntagskuchen, schon gar nicht, da sich das Wohnzimmer mit der Küche in einem Raum befindet. Ich weiß nicht, in wie weit ich das Finanzamt mit meiner Privatsphäre auf dem laufenden halten muss, da ich kein Österreicher bin und ich die Österreichische Kultur nicht im Detail kenne. Diese Fakten führe ich bezüglich des Standpunktes von Hr. H an, dass zu wenige Energien verbraucht wurden.

Zur selben Zeit, als ich das erste Mal die Familienbeihilfe beantragt habe, habe ich auch die Bewilligung der Tätigkeit als Baumeister in Österreich beantragt. Ich habe auch ein Gewerbe als Handelsagent gegründet, nach der Erteilung der Bewilligung der Tätigkeit des Baumeisters, wollte ich das Gewerbe des Handelsagenten hinterlegen und mich voll auf die Tätigkeit des Baumeisters konzentrieren. Ich habe es für richtig gehalten, wenigstens die mindesten Abgaben in die SVA einzuzahlen, da ich die Familienbeihilfe erhalten sollte. Es ist gegen meine Überzeugung etwas umsonst zu bekommen, oder das System auszunutzen.

Die Bewilligung der Tätigkeit als Baumeister habe ich erst im März erhalten und das eröffnen des Gewerbes hat sich wegen Missverständnissen bis Juni 2014 hinausgezögert. Ich glaube nicht, dass nur ich die Schuld dafür trage, dass der ganze Prozess eineinhalb Jahre gedauert hat. Nach der Eröffnung vom Gewerbe habe ich versucht Aufträge in Österreich zu bekommen, was im Sommer (im Winter baut niemand) und als Beginner in diesem Bereich in AT nicht gerade einfache Bedingungen für den Start der Ausübung der Tätigkeit sind. Zugleich musste ich meine bereits bestehenden Aufträge im Ausland fertigstellen. Ich bin der Auffassung, dass sich die Aufträge in Österreich erst jetzt begonnen haben so zu entwickeln, dass ich meine Hauptaktivitäten nach Österreich verschieben kann. Ich bin der Hauptversorger einer Familie mit drei Kindern und kann mir keine Abstriche bei meiner unternehmerischen Tätigkeit leisten, meine Aktivitäten muss ich nur langsam verschieben.

Leider, Ihren Antrag auf die Rückerstattung von fast 9.000,00 Euro empfinde ich nicht als Unterstützung von unternehmerischen Tätigkeiten in Österreich.

Wenn im Beschluss als Grund : keine Ausübung der Tätigkeit angeführt wurde, möchte ich hier gerne auf den finanziellen Aspekt des Gewerbes als Baumeister aufmerksam machen: SVA Abgaben- 620 Euro pro Quartal, WKO- Gebühren 500 Euro jährlich, Versicherung 1500 Euro jährlich und anschließend arbeite ich nach der lnfragestellung meines Sitzes in Wohnort_Ö ... an der Vermietung einer Kanzlei in I (den Vertrag ergänze ich gleich nach dessen Unterfertigung).

Laut dem Beschluss übe ich kein Gewerbe in Österreich aus. In Bezug zu den Ausgaben, die mit dem Gewerbe des Baumeisters zusammenhängen, was wäre der Grund der Eröffnung dieser Tätigkeit? Ich bitte um eine Erklärung.

Abschließend möchte ich mich für den zu persönlichen Charakter meiner Berufung entschuldigen. Ich habe keine Erfahrungen mit Österreichischen Ämtern und kann nicht richtig die Grenze der Vertraulichkeit der Informationen für das Finanzamt einschätzen. Die einzige Erfahrung die ich habe, ist die aus den Treffen mit dem Herren H habe und da waren keine Grenzen ...

Es tut mir sehr leid, dass es zu diesen Missverständnissen gekommen ist und aufgrund welchen ich als eine Person dargestellt werde, welche das Österreichische Sozialsystem ausnutzt. Ich tue alles was in meiner Macht steht, um diese ganze Situation aufzuklären. Natürlich bin ich auch bereit einen Teil der Familienbeihilfe zurück zu erstatten, ich bin aber nicht mit der ganzen Summe einverstanden. Ich habe mich detailliert über meine Wohnsituation und den Bedingungen bezüglich des Gewerbes geäußert. Ich stimme den Standpunkten von Herren H nicht zu weil er im Jahr 2013 bei uns zu Besuch war, damals aber nichts darüber gesagt hatte, dass wir da nicht wohnen. Nach Jahren änderte er aber seine Meinung. Ich weiß nicht, welches Ziel er verfolgt, aber ich empfinde sein Verhalten unkorrekt. Ich wäre nur sehr ungern, wenn sich das ganze Finanzamt mit seiner persönlichen Meinung identifizieren würde.

Ich würde gerne meine Situation rechtlich und persönlich präsentieren. Ich stimme der einseitigen Präsentation seitens Herren H nicht zu. Ich ersuche hiermit um eine erneute Überprüfung meiner Situation.

Ich danke Ihnen für Ihr Verständnis.

Hochachtungsvoll,

ABa

Im Anhang:

Versicherungsvertrag: Baumeister

Portfolio: Projekte Haus EP, bisherige Aufträge

Baumeister- Bauaufsicht, bisherige Aufträge

Derzeitige Aufträge- Baumeister ( aktuell in Planung, ... - Wohngebäude mit Restaurant)

Bewilligte Aufträge: ...

Derzeit offene Aufträge: ...

Alle Zahlungen SVA und Unterlagen seit 2012

Alle Zahlungen WKO

Visitenkarte mit meinen Kontaktdaten ( AT Telefonnummer, E-Mail)

Kontaktdaten an Buchhalter- GmbH ...

Energieabrechnungen BEGAS, Energie Burgenland

Zahlungen von Internet/TV bei Kabelplus und Zahlungen von GIS Gebühren

Jahresabrechnung für die Wohnung 2014

Gewerbeanmeldung / Gewerbeschein

Raiffeisenbank Kontoauszüge/ Kredit und Versicherung

Die angeführten Unterlagen finden sich in dem vom Finanzamt vorgelegten Akt nur teilweise.

Beschwerdevorentscheidung

Mit Beschwerdevorentscheidung vom 27.8.2015 wies das Finanzamt die Beschwerde vom 22.7.2015 als unbegründet ab:

Gem. Art. 11 (3) lit. a der EU-Verordnung 883/2004 zur Koordinierung der Systeme der sozialen Sicherheit, die auch die Zuständigkeit der Mitgliedstaaten in Hinsicht auf die Gewährung von Familienleistungen regelt, unterliegen Personen, die in einem Mitgliedstaat eine Beschäftigung oder selbständige Tätigkeit ausüben den Rechtsvorschriften dieses Staates. Österreich wäre demnach für die Auszahlung der Familienbeihilfe zuständig, wenn Sie in Österreich ein Unternehmen betreiben. Ob Sie in Österreich ein Unternehmen betreiben, richtet sich nach den österreichischen Rechtsvorschriften. Bei der steuerlichen Beurteilung von Einkünften ist nicht entscheidend, ob diese sozialversicherungspflichtig sind bzw. von welchen Sozialversicherungsträgern diese als versicherungspflichtig behandelt werden.

Gem. § 23 (1) EStG sind Einkünfte aus Gewerbebetrieb Einkünfte aus einer selbständigen nachhaltigen Tätigkeit, die mit Gewinnabsicht unternommen wird und sich als Beteiligung am allgemeinen wirtschaftlichen Verkehr darstellt.

Gewinne eines Unternehmens eines Vertragsstaates dürfen gem. Art. 7 des Doppelbesteuerungsabkommens Österreich - Ungarn nur in diesem Staat besteuert werden, es sei denn, dass das Unternehmen seine Tätigkeit im anderen Vertragsstaat durch eine dort gelegene Betriebstätte ausübt.

Voraussetzung, dass die Einkünfte in Österreich steuerpflichtig sind und dass man daher von einer Tätigkeit einer österreichischen Unternehmerin ausgehen kann, ist das Vorliegen einer inländischen Betriebsstätte.

§ 29 (1) BAO ist eine Betriebsstätte im Sinn der Abgabenvorschriften jede feste örtliche Anlage oder Einrichtung, die der Ausübung eines Betriebes oder wirtschaftlichen Geschäftsbetriebes dient.

(2) Als Betriebsstätten gelten insbesondere

a) die Stätte, an der sich die Geschäftsleitung befindet;

b) Zweigniederlassungen, Fabrikationsstätten, Warenlager, Ein- und Verkaufsstellen, Landungsbrücken (Anlegestellen von Schiffahrtsgesellschaften), Geschäftsstellen und sonstige Geschäftseinrichtungen, die dem Unternehmer oder seinem ständigen Vertreter zur Ausübung des Betriebes dienen.

Im Sinne dieses Doppelbesteuerungsabkommens Österreich - Ungarn bedeutet der Ausdruck "Betriebstätte" eine feste Geschäfts- oder Produktionseinrichtung, in der die Tätigkeit des

Unternehmens ganz oder teilweise ausgeübt wird.

Der Ausdruck "Betriebstätte" umfasst insbesondere:

a) einen Ort der Leitung,

b) eine Zweigniederlassung,

c) eine Geschäftsstelle,

d) bis g) im gegenständlichen Fall nicht von Bedeutung.

Der Verwaltungsgerichtshof hat im Erkenntnis vom 29. April 2003, 2001/14/0226, (unter Hinweis auf die dort zitierte Judikatur des EuGH), den Begriff der Betriebsstätte unionsrechtskonform interpretiert:

"Kennzeichnend sei ein hinreichender Mindestbestand von Personal und Sachmitteln, die für die Erbringung der Dienstleistung erforderlich sind, sowie ein hinreichender Grad an Beständigkeit im Sinne eines ständigen Zusammenwirkens von Personal und Sachmitteln."

Sie geben an, in Wohnort_Ö als inländischer Einzelunternehmer tätig zu sein. Eine Überprüfung der angegeben Adresse ergab, dass am Standort die Tätigkeiten, für die Sie Ausgangsrechnungen ausgestellt haben, nicht durchgeführt werden können. Die dafür benötigte Büroausstattung befindet sich in der Slowakischen Republik, wo Sie auch Gesellschafter der Firma F construction s.r.o. sind. Sie besitzen einen Telefonanschluss mit slowakischer Nummer und treten in Österreich weder im Internet noch in sonstigen Foren als Unternehmer auf.

Daraus folgt, dass sich der Ort der tatsächlichen Geschäftsleitung und der wirtschaftlichen Tätigkeit (Betriebsstätte) nicht in Wohnort_Ö in Österreich, sondern in der Slowakischen Republik befindet und somit keine selbständige Tätigkeit in Österreich vorliegt. Ihre Tätigkeit ist die gewerbliche Tätigkeit einer ausländischen Unternehmerin, die auch grenzüberschreitend Aufträge annimmt.

Ein Anspruch auf österreichische Familienbeihilfe auf Grund einer selbständigen Tätigkeit ist daher zu verneinen.

Gem. § 2 FLAG haben Personen Anspruch auf österreichische Familienbeihilfe (falls alle anderen Voraussetzungen erfüllt sind), wenn sich der Mittelpunkt der Lebensinteressen in Österreich befindet. Die oben bereits angesprochene Überprüfung der Wohnung und die Dokumentation an Hand von Fotos lassen den Schluss zu, dass diese Wohnung nicht den Mittelpunkt der Lebensinteressen für eine vierköpfige Familie bildet. Die Kinder besuchen keine österreichische Schule oder einen österreichischen Kindergarten, es fehlen in der Wohnung ihre Schul- und Toilettenartikel. Selbst bei einer Niedrigenergie-Ausstattung scheinen Stromkosten für zwei Monate in Höhe von 46 € für eine vierköpfige Familie zu gering.

Ein Anspruch auf österreichische Familienbeihilfe auf Grund des Wohnsitzes ist daher zu verneinen.

Gem. Art. 13 der EU-VO unterliegt eine Person, die gewöhnlich in zwei oder mehr Mitgliedstaaten eine selbständige Beschäftigung ausübt, den Rechtsvorschriften des Wohnmitgliedstaates, wenn sie dort den wesentlichen Teil ihrer Tätigkeit ausübt.

Daher bestünde auch dann kein Anspruch auf österreichische Familienbeihilfe, wenn das Finanzamt den Tätigkeitsort in Österreich anerkennen würde. Sie üben in der Slowakischen Republik, die auch das Wohnland und der Mittelpunkt der Lebensinteressen der Familie ist, eine selbständige Tätigkeit aus, mit der Sie Ihren Lebensunterhalt bestreiten. Die eventuelle Tätigkeit in Österreich ist dagegen von untergeordneter Bedeutung.

Welche Bedeutung dem Doppelbesteuerungsabkommen Österreich - Ungarn in diesem Zusammenhang zukommen soll, wenn betroffene Mitgliedstaaten der Union Österreich und die Slowakei sind, geht aus der Beschwerdevorentscheidung nicht hervor.

Vorlageantrag

Vom Finanzamt vorgelegt wurde ein undatierter, laut Kuvert am 25.9.2015 zur Post gegebener Vorlageantrag:

Ich reiche eine Berufung als Reaktion auf Ihre Berufung ein, da diese nicht auf wahren Tatsachen beruht. Genau so, wie auch in der ersten Beschwerde, schreibe ich wieder, dass der Bericht, aufgrund dessen Sie sich Ihre Meinung gebildet haben ist manipuliert und beruht nicht auf meinen wahren Aussagen, sondern auf Aussagen zu denen ich gezwungen wurde.

In Österreich befindet sich seit dem Jahr 2012 der Mittelpunkt meiner Lebensinteressen. Alle meine Aktivitäten habe ich nach Österreich verschoben (siehe Beschwerde vom 22.07.2015) und erfülle meine Pflichten gegenüber Österreich verantwortungsvoll.

Sie begründen Ihre Aussagen aufgrund der Stromrechnung in der Höhe von 46 Euro. Die Rechnung in der Höhe von 46 Euro besagt doch nicht aus, dass ich da nicht wohne!

Würde ich in der Wohnung nicht wohnen, wäre die Rechnung 0, oder fast 0, es würden auch keine jährlich sich erhöhende Nachzahlungen für die Wohnung entstehen (siehe Beschwerde vom 22.07.2015). Seit dem Jahr 2012 ist in der Wohnung auch ein Internetanschluss zusammen mit einer Festnetznummer angeschlossen (siehe Beschwerde vom 22.07.2015). Ich habe auch eine österreichische Handynummer. Die slowakische Telefonnummer und das Telefon gehört nicht mir oder meiner Firma.

In Österreich biete ich ab Juni 2014 meine Dienste als Baumeister an ( www.Ba.at ). Ich biete eine Ausarbeitung von Projektdokumentationen, die Austeilung vom Energieausweis, die Bauaufsicht und die Kollaudation an. In meiner Tätigkeit befindet sich kein Einkauf oder Verkauf von Waren. Die Ausarbeitung der Dokumentation ist nicht an eine fixe Stelle gebunden, da ich die Dokumentation an meinem Rechner/ Laptop bearbeite. Ich habe derzeit zwei zugelassene Projekte ( ...), zwei offene (...). Die Haupttätigkeit ist die Bauaufsicht und die Kollaudationen. Hier bin ich strikt and die Baut gebunden! Ihre Aussage über die Ausübung der Tätigkeit als Baumeister aus der Slowakei beruht nicht auf der Wahrheit! Ich arbeite an den Bauten in: ..., weitere sind im Verhandlungsprozess zusammen mit den Firmen ... oder privaten Investoren.

Baumeister hinsichtlich Planung, Berechnung und Leitung von Bauten, Projektleitung und Steuerung gemäß § 94 Z. 5 i.V.m. § 99 Abs. 1 Z. 1, 2, 5 und 6 GewO 1994, ist meine höchste Befugnis, ich habe wirklich keinen Grund etwas professionel minderwertigeres in der Slowakei auszuüben. Von meiner Sicht aus wäre es etwas sehr irrationales. Ich erfülle in Österreich alle meine Pflichten, die aus dem Gewerbe resultieren (siehe Beschwerde vom 22.07.2015).

Familie- siehe Beschwerde vom 22.07.2015. Den Anspruch auf Familienbeihilfe beanspruche ich bis August 2014 aufgrund des Daueraufenthaltes der ganzen Familie in Wohnort_Ö. Wohnort_Ö ist bis jetzt mein Mittelpunkt der Lebensinteressen, ich lebe hier und arbeite auch hier! Darum beanspruche ich die Auszahlung der Familienbeihilfe in Österreich. Ihre Aussage über meine Interessen in der Slowakei beruhen nicht auf wahren Tatsachen und ich kann mit diesen nicht einverstanden sein.

Mit Ihren unwahren Beschuldigungen kann und werde ich nie einverstanden sein, und werde meinen Lebensmittelpunkt der Lebensinteressen in Österreich ab dem Jahr 2012 weiter verteidigen.

Vorlage

Mit Bericht vom 27.1.2016 legte das Finanzamt die Beschwerde dem Bundesfinanzgericht zur Entscheidung vor. Dazu wurde angegeben:

Sachverhalt:

Der Beschwerdeführer hat nach amtlichen Ermittlungen keine Betriebsstätte in Österreich und führt daher seine gewerbliche Tätigkeit von seinem ausländischen Wohnsitz aus aus, wo er auch ein dem angeblich österreichischen Gewerbebetrieb ähnliches Unternehmen führt.

Beweismittel:

siehe Nachschauberichte

Stellungnahme:

Das Finanzamt beantragt, die Beschwerde abzuweisen.

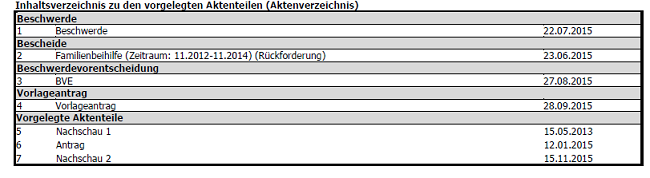

Folgende Aktenteile wurden vorgelegt:

Eingabe vom 9.2.2016

Das Finanzamt legte mit Bericht vom 25.2.2016 folgendes Schreiben des rechtsfreundlichen Vertreters vom 9.2.2016 unkommentiert vor:

In außen bezeichneter Familienbeihilfenrückforderungssache habe ich die Herren ... Rechtsanwälte in ... mit meiner Vertretung beauftragt. Ich ersuche, das Vollmachtsverhältnis zur Kenntnis zu nehmen.

Vorweg ersuche ich, meinen Rechtsfreunden Akteneinsicht durch Übermittlung nachstehender Aktenfotokopien zu gewähren (die im Vorlagebericht vom 27.01.2016 angeführt sind).

Nachschau 1

Antrag

Nachschau 2

Im Gegensatz zur im angefochtenen Bescheid und in der angefochtenen Beschwerdevorentscheidung vertretenen Auffassung bin ich mit meiner Familie sehr wohl in Adresse_Ö, wohnhaft, wir haben dort sowohl unseren Wohnsitz als auch unseren gewöhnlichen Aufenthalt.

Von Wohnort_Ö aus besuchen meine Kinder CBova, geb. ..11.2008 und DBo [richtig wohl: Ba], geb. ..12.2011 die Volksschule bzw. den Kindergarten in Bratislava, unsere jüngste Tochter GBova, geb. ... .09.2014 ist auch tagsüber in der Wohnung in Wohnort_Ö.

Nur die Wochenenden verbringen wir in meinem ursprünglichen Heimatort in Wohnort_SK, Slowakei.

Wohnort_SK liegt etwa 200 km von Bratislava entfernt, woraus erhellt, dass ein Schul- und Kindergartenbesuch der Kinder während der Woche in Bratislava gar nicht möglich wäre (vielmehr nur von Wohnort_Ö aus).In Bratislava habe ich keine Wohnung, sondern nur ein kleines Büro in der Altstadt (Stara mesto).Ich bin selbstständiger Baumeister, ich beschäftige mich mit Bauleitung, Planung und Aufsicht/Leitung von Bauvorhaben, und zwar hauptsächlich von slowakischen Staatsangehörigen in Österreich. Die von mir geplanten/geleiteten Bauvorhaben befinden sich in ... etc.Anbei vorgelegt werden aktuelle Vorschreibungen der Energie Burgenland , die Vorschreibungen zeigen, dass die Wohnung in Wohnort_Ö sehr wohl von unserer fünfköpfigen Familie zu Wohnzwecken genutzt wird .Die Familienbeihilfe wurde daher zu Unrecht zurückverlangt.Beweis: vorgelegte Vorschreibungen; Einvernahme meiner Ehegattin; weitere Beweise vorbehaltenIch stelle den Antrag auf Durchführung einer mündlichen Beschwerdeverhandlung, in der die beantragten Beweise aufgenommen werden mögen.Der Abgabenrückstand ist derzeit gestundet.Meine Beschwerde ist nach Lage des Falls erfolgsversprechend, ich habe keinerlei Maßnahmen gesetzt, die auf eine Gefährdung der Einbringlichkeit gerichtet werden.

Beigefügt waren Kopien folgender Belege:

Wärmelieferung

Jahresrechnung Wärmelieferung der Energie Burgenland an Ing. A und lvana Ba per Adresse Adresse_Ö für den Zeitraum 1.12.2014 bis 15.11.2015, wonach für die Wärmelieferung € 574,68 bei einem Verbrauch von 5.698 kWh in Rechnung gestellt werden.

Stromlieferung

Jahresrechnung Energie- und Netzkosten der Energie Burgenland an Ing. A und lvana Ba per Adresse Adresse_Ö für den Zeitraum 26.11.2014 bis 24.11.2015, wonach für die Stromlieferung einschließlich Netzkosten und Abgaben € 377,31 bei einem Verbrauch von 1.228 kWh in Rechnung gestellt werden.

Ergänzungsauftrag an das Finanzamt

Das Bundesfinanzgericht ersuchte hierauf das Finanzamt mit E-Mail vom 1.3.2016 gemäß § 269 Abs. 2 BAO um Setzung folgender Verfahrenshandlungen:

Das Finanzamt Bruck Eisenstadt Oberwart hat im Beschwerdeverfahren des Dipl.-Ing. ABa, SVNr. X, RV/7100414/2016, die Eingabe des rechtsfreundlichen Vertreters vom 9.2.2016 in Papierform vorgelegt.

Das Finanzamt wird ersucht, sofern dies noch nicht geschehen ist, dem Antrag auf Übersendung der dort angeführten Aktenkopien nachweislich (RSb) nachzukommen. Gleichzeitig möge der Beschwerdeführer aufgefordert werden, sich innerhalb von vier Wochen zu diesen dem Rechtsanwalt übermittelten Unterlagen gegenüber dem Finanzamt zu äußern. Ferner möge das Finanzamt dem gestellten Beweisantrag nachkommen und die Ehegattin des Bf als Zeugin zur Frage einerseits der Berufstätigkeit des Bf in Österreich und andererseits der Wohnung der Familie im Streitzeitraum zu vernehmen. Auch der Bf wäre als Partei einzuvernehmen. Hierbei ist jeweils ein Dolmetsch beizuziehen.

Um einen Bericht nach Abschluss der Ermittlungen bis zum 29.4.2016 wird gebeten.

Bericht vom 26.4.2016

Das Finanzamt legte am 26.4.2016 dem Bundesfinanzgericht einen Nachweis über die Zusendung des Familienbeihilfeaktes an den rechtsfreundlichen Vertreter, eine Stellungnahme des rechtsfreundlichen Vertreters, Niederschriften mit DI A Ba und E Baová sowie die bei der persönlichen Vorsprache vorgelegten Belege vor und berichtete:

Das Finanzamt möchte Sie darüber informieren, dass Herr Ba auch aufgefordert wurde (siehe Niederschrift), sein Einkommen aus der Gesellschaft in der Slowakischen Republik offen zu legen. Dieser Aufforderung ist Herr Ba bis heute nicht nachgekommen.

Herr Ba ist unbestritten Alleingesellschafter der Firma "F Construction" in der Slowakischen Republik, die dieselben Tätigkeiten ausführt wie das Einzelunternehmen, dass er von Österreich aus betreibt. Die slowakische Gesellschaft hat keine Dienstnehmer. Herr Ba hat das alleinige Bestimmungsrecht über etwaige Geschäftsführerbezüge, Ausschüttungen oder sonstige Auszahlungen aus der Gesellschaft. Das Einkommen des Gesellschafters aus dieser Gesellschaft ist vom Finanzamt nicht zu ermitteln bzw. hat das Finanzamt in Familienbeihilfeangelegenheiten keinen Zugriff auf die Bilanz der Gesellschaft.

Am 15.12.2015 wurde die Einkommensteuererklärung 2014 für den österreichischen Betrieb abgegeben. Erklärt wurde ein Gewinn in Höhe von 7.227,83 € bei Umsätzen in Höhe von 11.500,00 €. Dies reicht bei weitem nicht aus, um die Lebenshaltungskosten einer fünfköpfigen Familie zu decken .

Gem. Art. 13 der EU-VO 883/2004 unterliegt eine Person, die gewöhnlich in zwei oder mehr Mitgliedstaaten eine selbständige Erwerbstätigkeit ausübt, den Rechtsvorschriften des Wohnmitgliedstaates, wenn sie dort einen wesentlichen Teil ihrer Tätigkeit ausübt.

Stellungnahme vom 8.4.2016

Der Bf gab durch seinen rechtsfreundlichen Vertreter mit Telefax vom 8.4.2016 folgende Stellungnahme ab:

Tatsächlich hatte und habe ich und meine Familienmitglieder (Gattin und unsere drei Kinder G, geb. ...09.2014, C, geb. ...11.2008 und D, geb. ...12.2011) ihren Wohnsitz und gewöhnlichen Aufenthalt und Lebensmittelpunkt in meiner Mietwohnung in Wohnort_Ö.

Den einschreitenden Beamten der Finanzpolizei habe ich bei meiner Einvernahme/informativen Befragung nicht richtig verstanden, ich spreche nur sehr schlecht Deutsch, der Beamte hat auch nicht versucht, mit mir auf Englisch zu kommunizieren (was möglich gewesen wäre).

Anbei vorgelegt werden

Die auf mich und meine Gattin lautende Jahresrechnung für Wärmelieferung für die Wohnung Adresse_Ö samt Detailrechnung Wärme.

Die Stromrechnung der Energie Burgenland für die genannte Wohnung für den genannten Zeitraum.

Lichtbilder, die mein ausschließlich als Büroraum genütztes Büro in Bratislava wiedergeben.

Ich beantrage die Überprüfung der Richtigkeit meines Vorbringens durch nochmalige Inaugenscheinnahme meiner Wohnung in Wohnort_Ö, soferne hoheitliche Bedenken nicht dagegen sprechen, bestehen meinerseits natürlich auch keine Einwände dagegen, dass die Behörde mein Büro in Bratislava in Augenschein nimmt.

Die gestellten Anträge bleiben aufrecht.

Kopien folgender Belege waren beigeschlossen:

Wärmelieferung

Jahresrechnung Wärmelieferung der Energie Burgenland an Ing. A und lvana Ba per Adresse Adresse_Ö für den Zeitraum 1.12.2014 bis 15.11.2015, wonach für die Wärmelieferung € 574,68 bei einem Verbrauch von 5.698 kWh in Rechnung gestellt werden.

Stromlieferung

Jahresrechnung Energie- und Netzkosten der Energie Burgenland an Ing. A und lvana Ba per Adresse Adresse_Ö für den Zeitraum 26.11.2014 bis 24.11.2015, wonach für die Stromlieferung einschließlich Netzkosten und Abgaben € 377,31 bei einem Verbrauch von 1.228 kWh in Rechnung gestellt werden.

Niederschrift mit Ing. ABa

Das Finanzamt nahm mit Ing. A Ba am 13.4.2016 folgende Niederschrift auf:

Ich bin damit einverstanden, dass Frau ... für mich dolmetscht. Ich selbst verstehe Deutsch, spreche es aber nicht sehr gut.

Ich habe drei Kinder im Alter von 7, 4 und 2 Jahren. Die beiden Älteren gehen in Bratislava in die Schule bzw. in den Kindergarten.

Ich habe ein Büro in Wohnort_Ö. Es besteht aus einem Raum in der Größe von ca. 20-24 qm. Die Einrichtung besteht aus einem Schreibtisch und einem Drucker.

Das Büro in Wohnort_Ö ist eine Genossenschaftswohnung.

Die Arbeit mache ich mit einem Laptop. Ich mache Baupläne, hauptsächlich mache ich aber Bauaufsicht. Dann bin ich vor Ort.

Ich habe eine Homepage www.Ba.at .

Die Kundenliste wird nachgereicht.

Meine Kunden erhalte ich über das Internet, Mundpropaganda und ich habe auch eine Werbetafel an meinen Baustellen, Foto wird nachgereicht.

In Österreich bin ich seit 2014 tätig, die slowakische Firma besteht seit 2011.

Ich bin auch Alleineigentümer der Firma F construction in Bratislava. Diese Firma macht keine Bauaufsicht, nur Baupläne. Sie hat keine Angestellten. Am Ende des Jahres erhalte ich von der Firma Geld. Wie hoch die Beträge sind und um welche Art der Auszahlung es sich handelt, werde ich nach Rücksprache mit meinem Steuerberater bekannt geben.

Ich arbeite ungefähr zu 60% für mein österreichisches Unternehmen und zu 40% für das slowakische Unternehmen.

Niederschrift mit EBová

Das Finanzamt nahm mit E Bová am 13.4.2016 folgende Niederschrift auf:

Ich bin damit einverstanden, dass Frau ... für mich dolmetscht. Ich selbst spreche nicht deutsch.

Ich bin mit Herrn DI ABa seit 2008 verheiratet und habe drei gemeinsame Kinder.

Mein Mann ist im Bauwesen tätig, er macht Baupläne und übernimmt die Bauaufsicht.

In der Slowakische Republik hat er eine s.r.o., er ist Alleineigentümer. Die s.r.o. führt dieselben Tätigkeiten aus. Die s.r.o. hat keine Angestellten.

Ich kenne das Büro meines Mannes in Wohnort_Ö. Es besteht aus einem Raum mit etwa 20 -24 qm. Er fährt sehr oft nach Wohnort_Ö ins Büro. Er ist auch drei- bis viermal in der Woche im s.r.o.-Büro in Bratislava. Das Büro in Bratislava befindet sich in einem Bürogebäude, wie groß es ist, weiß ich nicht.

Über die genaue Tätigkeit meines Mannes kann ich darüber hinaus keine Angaben machen.

E-Mail vom 18.4.2016

Mit E-Mail vom 18.4.2016 übermittelte der Bf eine Aufstellung von Auftraggebern und in Österreich gelegenen Adressen und der Anmerkung "Pläne", "Bauführung" oder "Fertigstellungsanzeige".

F construction

Laut der Datenbank FinStat (http://www.finstat.sk/Y ) sowie dem Firmenregister Register právnických osôb a podnikateľov (http://www.register-podnikatelov.sk/F-construction-s-r-o-Y ) residiert die F construction, s. r. o. in Wohnort_SK, dem Wohnort der Familie in der Slowakei.

Štatutár (Vertreter) und Spoločníci (Gesellschafter) sind Ing. E Bová, Wohnort_SK, und Ing. A Ba, Wohnort_SK.

Das Unternehmen ist in den Geschäftsbereichen Unternehmensberatung, Handel, Bauplanerstellung, Gestaltung und Veränderung einfacher, kleinerer Gebäude tätig:

◾sprostredkovateľská činnosť v oblasti služieb.

◾sprostredkovateľská činnosť v oblasti obchodu.

◾činnosť podnikateľských, organizačných a ekonomických poradcov.

◾vypracovanie dokumentácie a projektu jednoduchých stavieb, drobných stavieb a zmien týchto stavieb.

Der Gewinn (zisk) habe 2012 € 874, 2013 € 1.714 und 2014 € 3.553 betragen, der Umsatz (tržby) 2012 € 24.330, 2013 € 41.300 und 2014 € 23.375.

Das Bundesfinanzgericht hat erwogen:

Rechtsgrundlagen

Nationales Recht

§ 2 FLAG 1967 lautet:

§ 2. (1) Anspruch auf Familienbeihilfe haben Personen, die im Bundesgebiet einen Wohnsitz oder ihren gewöhnlichen Aufenthalt haben,

a) für minderjährige Kinder,

b) für volljährige Kinder, die das 24. Lebensjahr noch nicht vollendet haben und die für einen Beruf ausgebildet oder in einem erlernten Beruf in einer Fachschule fortgebildet werden, wenn ihnen durch den Schulbesuch die Ausübung ihres Berufes nicht möglich ist. Bei volljährigen Kindern, die eine in § 3 des Studienförderungsgesetzes 1992, BGBl. Nr. 305, genannte Einrichtung besuchen, ist eine Berufsausbildung nur dann anzunehmen, wenn sie die vorgesehene Studienzeit pro Studienabschnitt um nicht mehr als ein Semester oder die vorgesehene Ausbildungszeit um nicht mehr als ein Ausbildungsjahr überschreiten. Wird ein Studienabschnitt in der vorgesehenen Studienzeit absolviert, kann einem weiteren Studienabschnitt ein Semester zugerechnet werden. Die Studienzeit wird durch ein unvorhergesehenes oder unabwendbares Ereignis (zB Krankheit) oder nachgewiesenes Auslandsstudium verlängert. Dabei bewirkt eine Studienbehinderung von jeweils drei Monaten eine Verlängerung der Studienzeit um ein Semester. Zeiten als Studentenvertreterin oder Studentenvertreter nach dem Hochschülerschaftsgesetz 1998, BGBl. I Nr. 22/1999, sind unter Berücksichtigung der Funktion und der zeitlichen Inanspruchnahme bis zum Höchstausmaß von vier Semestern nicht in die zur Erlangung der Familienbeihilfe vorgesehene höchstzulässige Studienzeit einzurechnen. Gleiches gilt für die Vorsitzenden und die Sprecher der Heimvertretungen nach dem Studentenheimgesetz, BGBl. Nr. 291/1986. Der Bundesminister für Umwelt, Jugend und Familie hat durch Verordnung die näheren Voraussetzungen für diese Nichteinrechnung festzulegen. Zeiten des Mutterschutzes sowie die Pflege und Erziehung eines eigenen Kindes bis zur Vollendung des zweiten Lebensjahres hemmen den Ablauf der Studienzeit. Bei einem Studienwechsel gelten die in § 17 Studienförderungsgesetz 1992, BGBl. Nr. 305, angeführten Regelungen auch für den Anspruch auf Familienbeihilfe. Die Aufnahme als ordentlicher Hörer gilt als Anspruchsvoraussetzung für das erste Studienjahr. Anspruch ab dem zweiten Studienjahr besteht nur dann, wenn für ein vorhergehendes Studienjahr die Ablegung einer Teilprüfung der ersten Diplomprüfung oder des ersten Rigorosums oder von Prüfungen aus Pflicht- und Wahlfächern des betriebenen Studiums im Gesamtumfang von acht Semesterwochenstunden oder im Ausmaß von 16 ECTS-Punkten nachgewiesen wird. Der Nachweis ist unabhängig von einem Wechsel der Einrichtung oder des Studiums durch Bestätigungen der im § 3 des Studienförderungsgesetzes 1992 genannten Einrichtungen zu erbringen. Für eine Verlängerung des Nachweiszeitraumes gelten die für die Verlängerung der Studienzeit genannten Gründe sinngemäß,

c) für volljährige Kinder, die wegen einer vor Vollendung des 21. Lebensjahres oder während einer späteren Berufsausbildung, jedoch spätestens vor Vollendung des 25. Lebensjahres, eingetretenen körperlichen oder geistigen Behinderung voraussichtlich dauernd außerstande sind, sich selbst den Unterhalt zu verschaffen,

d) für volljährige Kinder, die das 24. Lebensjahr noch nicht vollendet haben, für die Zeit zwischen dem Abschluss der Schulausbildung und dem Beginn einer weiteren Berufsausbildung, wenn die weitere Berufsausbildung zum frühestmöglichen Zeitpunkt nach Abschluss der Schulausbildung begonnen wird,

e) für volljährige Kinder, die das 24. Lebensjahr noch nicht vollendet haben, für die Zeit zwischen der Beendigung des Präsenz- oder Ausbildungs- oder Zivildienstes und dem Beginn oder der Fortsetzung der Berufsausbildung, wenn die Berufsausbildung zum frühestmöglichen Zeitpunkt nach dem Ende des Präsenz- oder Zivildienstes begonnen oder fortgesetzt wird,

f) (Anm.: aufgehoben durch BGBl. I Nr. 111/2010)

g) für volljährige Kinder, die in dem Monat, in dem sie das 24. Lebensjahr vollenden, den Präsenz- oder Ausbildungsdienst oder Zivildienst leisten oder davor geleistet haben, bis längstens zur Vollendung des 25. Lebensjahres, sofern sie nach Ableistung des Präsenz- oder Ausbildungsdienstes oder Zivildienstes für einen Beruf ausgebildet oder in einem erlernten Beruf in einer Fachschule fortgebildet werden, wenn ihnen durch den Schulbesuch die Ausübung ihres Berufes nicht möglich ist; für Kinder, die eine in § 3 des Studienförderungsgesetzes 1992 genannte Einrichtung besuchen, jedoch nur im Rahmen der in § 2 Abs. 1 lit. b vorgesehenen Studiendauer,

h) für volljährige Kinder, die erheblich behindert sind (§ 8 Abs. 5), das 25 Lebensjahr noch nicht vollendet haben und die für einen Beruf ausgebildet oder in einem erlernten Beruf in einer Fachschule fortgebildet werden, wenn ihnen durch den Schulbesuch die Ausübung ihres Berufes nicht möglich ist; § 2 Abs. 1 lit. b zweiter bis letzter Satz sind nicht anzuwenden,

i) für volljährige Kinder, die sich in dem Monat, in dem sie das 24. Lebensjahr vollenden, in Berufsausbildung befinden und die vor Vollendung des 24. Lebensjahres ein Kind geboren haben oder an dem Tag, an dem sie das 24. Lebensjahr vollenden, schwanger sind, bis längstens zur Vollendung des 25. Lebensjahres; für Kinder, die eine in § 3 des Studienförderungsgesetzes 1992 genannte Einrichtung besuchen, jedoch nur im Rahmen der in § 2 Abs. 1 lit. b vorgesehenen Studiendauer,

j) für volljährige Kinder, die das 24. Lebensjahr vollendet haben bis zur Vollendung des 25. Lebensjahres, bis längstens zum erstmöglichen Abschluss eines Studiums, wenn sie

aa) bis zu dem Kalenderjahr, in dem sie das 19. Lebensjahr vollendet haben, dieses Studium begonnen haben, und

bb) die gesetzliche Studiendauer dieses Studiums bis zum erstmöglichen Studienabschluss zehn oder mehr Semester beträgt, und

cc) die gesetzliche Studiendauer dieses Studiums nicht überschritten wird,

k) für volljährige Kinder, die das 24. Lebensjahr vollendet haben bis zur Vollendung des 25. Lebensjahres, und die sich in Berufsausbildung befinden, wenn sie vor Vollendung des 24. Lebensjahres einmalig in der Dauer von acht bis zwölf Monaten eine freiwillige praktische Hilfstätigkeit bei einer von einem gemeinnützigen Träger der freien Wohlfahrtspflege zugewiesenen Einsatzstelle im Inland ausgeübt haben; für Kinder, die eine in § 3 des Studienförderungsgesetzes 1992 genannte Einrichtung besuchen, jedoch nur im Rahmen der in § 2 Abs. 1 lit. b vorgesehenen Studiendauer,

l) für volljährige Kinder, die das 24. Lebensjahr noch nicht vollendet haben und die teilnehmen am

aa) Freiwilligen Sozialjahr nach Abschnitt 2 des Freiwilligengesetzes, BGBl. I Nr. 17/2012,

bb) Freiwilligen Umweltschutzjahr nach Abschnitt 3 des Freiwilligengesetzes, BGBl. I Nr. 17/2012,

cc) Gedenkdienst, Friedens- und Sozialdienst im Ausland nach Abschnitt 4 des Freiwilligengesetzes, BGBl. I Nr. 17/2012,

dd) Europäischen Freiwilligendienst nach dem Beschluss Nr. 1719/2006/EG des Europäischen Parlaments und des Rates vom 15. November 2006 über die Einführung des Programms "Jugend in Aktion" im Zeitraum 2007 - 2013.

(2) Anspruch auf Familienbeihilfe für ein im Abs 1 genanntes Kind hat die Person, zu deren Haushalt das Kind gehört. Eine Person, zu deren Haushalt das Kind nicht gehört, die jedoch die Unterhaltskosten für das Kind überwiegend trägt, hat dann Anspruch auf Familienbeihilfe, wenn keine andere Person nach dem ersten Satz anspruchsberechtigt ist.

(3) Im Sinne dieses Abschnittes sind Kinder einer Person

a) deren Nachkommen,

b) deren Wahlkinder und deren Nachkommen,

c) deren Stiefkinder,

d) deren Pflegekinder (§§ 186 und 186 a des allgemeinen bürgerlichen Gesetzbuches).

(4) Die Kosten des Unterhalts umfassen bei minderjährigen Kindern auch die Kosten der Erziehung und bei volljährigen Kindern, die für einen Beruf ausgebildet oder in ihrem Beruf fortgebildet werden, auch die Kosten der Berufsausbildung oder der Berufsfortbildung.

(5) Zum Haushalt einer Person gehört ein Kind dann, wenn es bei einheitlicher Wirtschaftsführung eine Wohnung mit dieser Person teilt. Die Haushaltszugehörigkeit gilt nicht als aufgehoben, wenn

a) sich das Kind nur vorübergehend außerhalb der gemeinsamen Wohnung aufhält,

b) das Kind für Zwecke der Berufsausübung notwendigerweise am Ort oder in der Nähe des Ortes der Berufsausübung eine Zweitunterkunft bewohnt,

c) sich das Kind wegen eines Leidens oder Gebrechens nicht nur vorübergehend in Anstaltspflege befindet, wenn die Person zu den Kosten des Unterhalts mindestens in Höhe der Familienbeihilfe für ein Kind beiträgt; handelt es sich um ein erheblich behindertes Kind, erhöht sich dieser Betrag um den Erhöhungsbetrag für ein erheblich behindertes Kind (§ 8 Abs 4).

Ein Kind gilt bei beiden Elternteilen als haushaltszugehörig, wenn diese einen gemeinsamen Haushalt führen, dem das Kind angehört.

(6) Bezieht ein Kind Einkünfte, die durch Gesetz als einkommensteuerfrei erklärt sind, ist bei Beurteilung der Frage, ob ein Kind auf Kosten einer Person unterhalten wird, von dem um jene Einkünfte geminderten Betrag der Kosten des Unterhalts auszugehen; in diesen Fällen trägt eine Person die Kosten des Unterhalts jedoch nur dann überwiegend, wenn sie hiezu monatlich mindestens in einem Ausmaß beiträgt, das betragsmäßig der Familienbeihilfe für ein Kind (§ 8 Abs 2) oder, wenn es sich um ein erheblich behindertes Kind handelt, der Familienbeihilfe für ein erheblich behindertes Kind (§ 8 Abs 2 und 4) entspricht.

(7) Unterhaltsleistungen auf Grund eines Ausgedinges gelten als auf Kosten des Unterhaltsleistenden erbracht, wenn der Unterhaltsleistende mit dem Empfänger der Unterhaltsleistungen verwandt oder verschwägert ist; solche Unterhaltsleistungen zählen für den Anspruch auf Familienbeihilfe auch nicht als eigene Einkünfte des Kindes.

(8) Personen haben nur dann Anspruch auf Familienbeihilfe, wenn sie den Mittelpunkt der Lebensinteressen im Bundesgebiet haben. Eine Person hat den Mittelpunkt ihrer Lebensinteressen in dem Staat, zu dem sie die engeren persönlichen und wirtschaftlichen Beziehungen hat.

§ 2a FLAG 1967 lautet:

§ 2a. (1) Gehört ein Kind zum gemeinsamen Haushalt der Eltern, so geht der Anspruch des Elternteiles, der den Haushalt überwiegend führt, dem Anspruch des anderen Elternteiles vor. Bis zum Nachweis des Gegenteils wird vermutet, daß die Mutter den Haushalt überwiegend führt.

(2) In den Fällen des Abs. 1 kann der Elternteil, der einen vorrangigen Anspruch hat, zugunsten des anderen Elternteiles verzichten. Der Verzicht kann auch rückwirkend abgegeben werden, allerdings nur für Zeiträume, für die die Familienbeihilfe noch nicht bezogen wurde. Der Verzicht kann widerrufen werden.

§ 4 FLAG 1967 lautet:

§ 4. (1) Personen, die Anspruch auf eine gleichartige ausländische Beihilfe haben, haben keinen Anspruch auf Familienbeihilfe.

(2) Österreichische Staatsbürger, die gemäß Abs. 1 oder gemäß § 5 Abs. 5 vom Anspruch auf die Familienbeihilfe ausgeschlossen sind, erhalten eine Ausgleichszahlung, wenn die Höhe der gleichartigen ausländischen Beihilfe, auf die sie oder eine andere Person (§ 5 Abs. 5) Anspruch haben, geringer ist als die Familienbeihilfe, die ihnen nach diesem Bundesgesetz ansonsten zu gewähren wäre.

(3) Die Ausgleichszahlung wird in Höhe des Unterschiedsbetrages zwischen der gleichartigen ausländischen Beihilfe und der Familienbeihilfe, die nach diesem Bundesgesetz zu gewähren wäre, geleistet.

(4) Die Ausgleichszahlung ist jährlich nach Ablauf des Kalenderjahres, wenn aber der Anspruch auf die gleichartige ausländische Beihilfe früher erlischt, nach Erlöschen dieses Anspruches über Antrag zu gewähren.

(5) Die in ausländischer Währung gezahlten gleichartigen ausländischen Beihilfen sind nach den vom Bundesministerium für Finanzen auf Grund des § 4 Abs. 8 des Umsatzsteuergesetzes 1972, BGBl. Nr. 223/1972, in der "Wiener Zeitung" kundgemachten jeweiligen Durchschnittskursen in inländische Währung umzurechnen.

(6) Die Ausgleichszahlung gilt als Familienbeihilfe im Sinne dieses Bundesgesetzes; die Bestimmungen über die Höhe der Familienbeihilfe finden jedoch auf die Ausgleichszahlung keine Anwendung.

(7) Der Anspruch auf die Ausgleichszahlung geht auf die Kinder, für die sie zu gewähren ist, über, wenn der Anspruchsberechtigte vor rechtzeitiger Geltendmachung des Anspruches gestorben ist. Sind mehrere anspruchsberechtigte Kinder vorhanden, ist die Ausgleichszahlung durch die Anzahl der anspruchsberechtigten Kinder zu teilen.

Gemäß § 5 Abs. 3 FLAG 1967 besteht unter anderem kein Anspruch auf Familienbeihilfe für Kinder, die sich ständig im Ausland aufhalten.

§§ 10, 11, 12, 13 FLAG 1967 lauten:

§ 10. (1) Die Familienbeihilfe wird, abgesehen von den Fällen des § 10a, nur auf Antrag gewährt; die Erhöhung der Familienbeihilfe für ein erheblich behindertes Kind (§ 8 Abs. 4) ist besonders zu beantragen.(2) Die Familienbeihilfe wird vom Beginn des Monats gewährt, in dem die Voraussetzungen für den Anspruch erfüllt werden. Der Anspruch auf Familienbeihilfe erlischt mit Ablauf des Monats, in dem eine Anspruchsvoraussetzung wegfällt oder ein Ausschließungsgrund hinzukommt.(3) Die Familienbeihilfe und die erhöhte Familienbeihilfe für ein erheblich behindertes Kind (§ 8 Abs. 4) werden höchstens für fünf Jahre rückwirkend vom Beginn des Monats der Antragstellung gewährt. In bezug auf geltend gemachte Ansprüche ist § 209 Abs. 3 der Bundesabgabenordnung, BGBl. Nr. 194/1961, anzuwenden.(4) Für einen Monat gebührt Familienbeihilfe nur einmal.(5) Minderjährige, die das 16. Lebensjahr vollendet haben, bedürfen zur Geltendmachung des Anspruches auf die Familienbeihilfe und zur Empfangnahme der Familienbeihilfe nicht der Einwilligung des gesetzlichen Vertreters.

§ 11. (1) Die Familienbeihilfe wird, abgesehen von den Fällen des § 4, monatlich durch das Wohnsitzfinanzamt automationsunterstützt ausgezahlt.

(2) Die Auszahlung erfolgt durch Überweisung auf ein Girokonto bei einer inländischen oder ausländischen Kreditunternehmung. Bei berücksichtigungswürdigen Umständen erfolgt die Auszahlung mit Baranweisung.

(3) Die Gebühren für die Auszahlung der Familienbeihilfe im Inland sind aus allgemeinen Haushaltsmitteln zu tragen.

§ 12. (1) Das Wohnsitzfinanzamt hat bei Entstehen oder Wegfall eines Anspruches auf Familienbeihilfe eine Mitteilung auszustellen. Eine Mitteilung über den Bezug der Familienbeihilfe ist auch über begründetes Ersuchen der die Familienbeihilfe beziehenden Person auszustellen.

(2) Wird die Auszahlung der Familienbeihilfe eingestellt, ist die Person, die bislang die Familienbeihilfe bezogen hat, zu verständigen.

§ 13. Über Anträge auf Gewährung der Familienbeihilfe hat das nach dem Wohnsitz oder dem gewöhnlichen Aufenthalt der antragstellenden Person zuständige Finanzamt zu entscheiden. Insoweit einem Antrag nicht oder nicht vollinhaltlich stattzugeben ist, ist ein Bescheid zu erlassen.

§ 53 FLAG 1967 lautet:

§ 53. (1) Staatsbürger von Vertragsparteien des Übereinkommens über den Europäischen Wirtschaftsraum (EWR) sind, soweit es sich aus dem genannten Übereinkommen ergibt, in diesem Bundesgesetz österreichischen Staatsbürgern gleichgestellt. Hiebei ist der ständige Aufenthalt eines Kindes in einem Staat des Europäischen Wirtschaftsraums nach Maßgabe der gemeinschaftsrechtlichen Bestimmungen dem ständigen Aufenthalt eines Kindes in Österreich gleichzuhalten.

(2) Die Gleichstellung im Sinne des Abs. 1 gilt auch im Bereich der Amtssitzabkommen sowie Privilegienabkommen, soweit diese für Angestellte internationaler Einrichtungen und haushaltszugehörige Familienmitglieder nicht österreichischer Staatsbürgerschaft einen Leistungsausschluss aus dem Familienlastenausgleich vorsehen.

(3) § 41 ist im Rahmen der Koordinierung der sozialen Sicherheit im Europäischen Wirtschaftsraum mit der Maßgabe anzuwenden, dass ein Dienstnehmer im Bundesgebiet als beschäftigt gilt, wenn er den österreichischen Rechtsvorschriften über soziale Sicherheit unterliegt.

§ 33 Abs. 3 EStG 1988 lautet:

(3) Steuerpflichtigen, denen auf Grund des Familienlastenausgleichsgesetzes 1967 Familienbeihilfe gewährt wird, steht im Wege der gemeinsamen Auszahlung mit der Familienbeihilfe ein Kinderabsetzbetrag von monatlich 58,40 Euro für jedes Kind zu. Für Kinder, die sich ständig außerhalb eines Mitgliedstaates der Europäischen Union, eines Staates des Europäischen Wirtschaftsraumes oder der Schweiz aufhalten, steht kein Kinderabsetzbetrag zu. Wurden Kinderabsetzbeträge zu Unrecht bezogen, ist § 26 des Familienlastenausgleichsgesetzes 1967 anzuwenden.

§ 278 BAO lautet:

§ 278. (1) Ist die Bescheidbeschwerde mit Beschluss des Verwaltungsgerichtesa) weder als unzulässig oder nicht rechtzeitig eingebracht zurückzuweisen (§ 260) nochb) als zurückgenommen (§ 85 Abs. 2, § 86a Abs. 1) oder als gegenstandlos (§ 256 Abs. 3, § 261) zu erklären,so kann das Verwaltungsgericht mit Beschluss die Beschwerde durch Aufhebung des angefochtenen Bescheides und allfälliger Beschwerdevorentscheidungen unter Zurückverweisung der Sache an die Abgabenbehörde erledigen, wenn Ermittlungen (§ 115 Abs. 1) unterlassen wurden, bei deren Durchführung ein anders lautender Bescheid hätte erlassen werden oder eine Bescheiderteilung hätte unterbleiben können. Eine solche Aufhebung ist unzulässig, wenn die Feststellung des maßgeblichen Sachverhaltes durch das Verwaltungsgericht selbst im Interesse der Raschheit gelegen oder mit einer erheblichen Kostenersparnis verbunden ist.(2) Durch die Aufhebung des angefochtenen Bescheides tritt das Verfahren in die Lage zurück, in der es sich vor Erlassung dieses Bescheides befunden hat.(3) Im weiteren Verfahren sind die Abgabenbehörden an die für die Aufhebung maßgebliche, im aufhebenden Beschluss dargelegte Rechtsanschauung gebunden. Dies gilt auch dann, wenn der Beschluss einen kürzeren Zeitraum als der spätere Bescheid umfasst.

Unionsrecht

Das maßgebende Unionsrecht findet sich insbesondere in der Verordnung (EG) Nr. 883/2004 des Europäischen Parlaments und des Rates vom 29. April 2004 zur Koordinierung der Systeme der sozialen Sicherheit (VO, Grundverordnung) und in der hierzu ergangenen Verordnung (EG) Nr. 987/2009 des Europäischen Parlaments und des Rates vom 16. September 2009 zur Festlegung der Modalitäten für die Durchführung der Verordnung (EG) Nr. 883/2004 über die Koordinierung der Systeme der sozialen Sicherheit (DVO, Durchführungsverordnung).

Diese Verordnungen sind anwendbar, wenn, so wie hier, ein Sachverhalt vorliegt, der zwei oder mehr Mitgliedstaaten berührt. Sie ist auf Unionsbürger, Staatenlose und Flüchtlinge anwendbar, und zwar für alle versicherten Personen und deren Angehörige.

Nach dem Unionsrecht unterliegen Personen, für die die VO gilt, immer nur den Rechtsvorschriften eines Mitgliedstaates (Art. 11 Abs. 1 VO), wobei bei nachrangiger Zuständigkeit der andere Mitgliedstaat zu einer Differenzzahlung verpflichtet sein kann (Art. 68 VO). In der Regel sind dies gemäß Art. 11 Abs. 3 lit. a VO die Rechtsvorschriften des Beschäftigungsstaates, also jenes Staates, in welchem eine selbständige oder nichtselbständige Tätigkeit ausgeübt wird, anzuwenden (vgl. Czaszar in Czaszar/Lenneis/Wanke, FLAG, § 53 Rz 60).

Verordnung (EG) Nr. 883/2004 des Europäischen Parlaments und des Rates vom 29. April 2004 zur Koordinierung der Systeme der sozialen Sicherheit

Für den Streitzeitraum ab Mai 2010 ist die Verordnung (EG) Nr. 883/2004 des Europäischen Parlaments und des Rates vom 29. April 2004 zur Koordinierung der Systeme der sozialen Sicherheit (im Folgenden: VO 883/2004 ) maßgebend.

Die VO 883/2004 gilt nach ihrem Art. 3 Abs. 1 Buchstabe j für alle Rechtsvorschriften über Zweige der sozialen Sicherheit, welche Familienleistungen betreffen. Die in Rede stehende Familienbeihilfe ist eine Familienleistung.

Nach Art. 2 Abs. 1 VO 883/2004 gilt diese Verordnung für Staatsangehörige eines Mitgliedstaats, Staatenlose und Flüchtlinge mit Wohnort in dem Mitgliedstaat, für die die Rechtsvorschriften eines oder mehrerer Mitgliedstaaten gelten oder galten, sowie für ihre Familienangehörigen und Hinterbliebenen.

Zu den Familienangehörigen zählt Art. 1 Abs. 1 lit. i Z 1 Sublit. i VO 883/2004 jede Person, die in den Rechtsvorschriften, nach denen die Leistungen gewährt werden, als Familienangehöriger bestimmt oder anerkannt oder als Haushaltsangehöriger bezeichnet wird. Wird nach den anzuwendenden nationalen Rechtsvorschriften eine Person nur dann als Familien- oder Haushaltsangehöriger angesehen, wenn sie mit dem Versicherten oder dem Rentner in häuslicher Gemeinschaft lebt, so gilt gemäß Art. 1 Abs. 1 lit. i Z 3 VO 883/2004 diese Voraussetzung als erfüllt, wenn der Unterhalt der betreffenden Person überwiegend von dem Versicherten oder dem Rentner bestritten wird.

Art. 4 VO 883/2004 zufolge haben die Personen, für die diese Verordnung gilt, die gleichen Rechte und Pflichten aufgrund der Rechtsvorschriften eines Mitgliedstaats wie die Staatsangehörigen dieses Staates.

Personen, für die diese Verordnung gilt, unterliegen nach Art. 11 Abs. 1 VO 883/2004 den Rechtsvorschriften nur eines Mitgliedstaats.

Art. 11 VO 883/2004 lautet auszugsweise:

Artikel 11

Allgemeine Regelung

(1) Personen, für die diese Verordnung gilt, unterliegen den Rechtsvorschriften nur eines Mitgliedstaats. Welche Rechtsvorschriften dies sind, bestimmt sich nach diesem Titel.

(2) Für die Zwecke dieses Titels wird bei Personen, die aufgrund oder infolge ihrer Beschäftigung oder selbstständigen Erwerbstätigkeit eine Geldleistung beziehen, davon ausgegangen, dass sie diese Beschäftigung oder Tätigkeit ausüben. Dies gilt nicht für Invaliditäts-, Alters- oder Hinterbliebenenrenten oder für Renten bei Arbeitsunfällen oder Berufskrankheiten oder für Geldleistungen bei Krankheit, die eine Behandlung von unbegrenzter Dauer abdecken.

(3) Vorbehaltlich der Artikel 12 bis 16 gilt Folgendes:

a) eine Person, die in einem Mitgliedstaat eine Beschäftigung oder selbstständige Erwerbstätigkeit ausübt, unterliegt den Rechtsvorschriften dieses Mitgliedstaats;

b) ein Beamter unterliegt den Rechtsvorschriften des Mitgliedstaats, dem die ihn beschäftigende Verwaltungseinheit angehört;

c) eine Person, die nach den Rechtsvorschriften des Wohnmitgliedstaats Leistungen bei Arbeitslosigkeit gemäß Artikel 65 erhält, unterliegt den Rechtsvorschriften dieses Mitgliedstaats;

d) eine zum Wehr- oder Zivildienst eines Mitgliedstaats einberufene oder wiedereinberufene Person unterliegt den Rechtsvorschriften dieses Mitgliedstaats;

e) jede andere Person, die nicht unter die Buchstaben a) bis d) fällt, unterliegt unbeschadet anders lautender Bestimmungen dieser Verordnung, nach denen ihr Leistungen aufgrund der Rechtsvorschriften eines oder mehrerer anderer Mitgliedstaaten zustehen, den Rechtsvorschriften des Wohnmitgliedstaats....

Art. 13 VO 883/2004 lautet:

Ausübung von Tätigkeiten in zwei oder mehr Mitgliedstaaten

(1) Eine Person, die gewöhnlich in zwei oder mehr Mitgliedstaaten eine Beschäftigung ausübt, unterliegt:

a) den Rechtsvorschriften des Wohnmitgliedstaats, wenn sie dort einen wesentlichen Teil ihrer Tätigkeit ausübt, oder

b) wenn sie im Wohnmitgliedstaat keinen wesentlichen Teil ihrer Tätigkeit ausübt,

i) den Rechtsvorschriften des Mitgliedstaats, in dem das Unternehmen oder der Arbeitgeber seinen Sitz oder Wohnsitz hat, sofern sie bei einem Unternehmen bzw. einem Arbeitgeber beschäftigt ist, oder

ii) den Rechtsvorschriften des Mitgliedstaats, in dem die Unternehmen oder Arbeitgeber ihren Sitz oder Wohnsitz haben, wenn sie bei zwei oder mehr Unternehmen oder Arbeitgebern beschäftigt ist, die ihren Sitz oder Wohnsitz in nur einem Mitgliedstaat haben, oder

iii) den Rechtsvorschriften des Mitgliedstaats, in dem das Unternehmen oder der Arbeitgeber außerhalb des Wohnmitgliedstaats seinen Sitz oder Wohnsitz hat, sofern sie bei zwei oder mehr Unternehmen oder Arbeitgebern beschäftigt ist, die ihre Sitze oder Wohnsitze in zwei Mitgliedstaaten haben, von denen einer der Wohnmitgliedstaat ist, oder

iv) den Rechtsvorschriften des Wohnmitgliedstaats, sofern sie bei zwei oder mehr Unternehmen oder Arbeitgebern beschäftigt ist, von denen mindestens zwei ihren Sitz oder Wohnsitz in verschiedenen Mitgliedstaaten außerhalb des Wohnmitgliedstaats haben.

(2) Eine Person, die gewöhnlich in zwei oder mehr Mitgliedstaaten eine selbstständige Erwerbstätigkeit ausübt, unterliegt:

a) den Rechtsvorschriften des Wohnmitgliedstaats, wenn sie dort einen wesentlichen Teil ihrer Tätigkeit ausübt,

oder

b) den Rechtsvorschriften des Mitgliedstaats, in dem sich der Mittelpunkt ihrer Tätigkeiten befindet, wenn sie nicht in einem der Mitgliedstaaten wohnt, in denen sie einen wesentlichen Teil ihrer Tätigkeit ausübt.

(3) Eine Person, die gewöhnlich in verschiedenen Mitgliedstaaten eine Beschäftigung und eine selbstständige Erwerbstätigkeit ausübt, unterliegt den Rechtsvorschriften des Mitgliedstaats, in dem sie eine Beschäftigung ausübt, oder, wenn sie eine solche Beschäftigung in zwei oder mehr Mitgliedstaaten ausübt, den nach Absatz 1 bestimmten Rechtsvorschriften.

(4) Eine Person, die in einem Mitgliedstaat als Beamter beschäftigt ist und die eine Beschäftigung und/oder eine selbstständige Erwerbstätigkeit in einem oder mehreren anderen Mitgliedstaaten ausübt, unterliegt den Rechtsvorschriften des Mitgliedstaats, dem die sie beschäftigende Verwaltungseinheit angehört.

(5) Die in den Absätzen 1 bis 4 genannten Personen werden für die Zwecke der nach diesen Bestimmungen ermittelten Rechtsvorschriften so behandelt, als ob sie ihre gesamte Beschäftigung oder selbstständige Erwerbstätigkeit in dem betreffenden Mitgliedstaat ausüben und dort ihre gesamten Einkünfte erzielen würden.

Nach Art. 67 VO 883/2004 hat eine Person auch für Familienangehörige, die in einem anderen Mitgliedstaat wohnen, Anspruch auf Familienleistungen nach den Rechtsvorschriften des zuständigen Mitgliedstaats, als ob die Familienangehörigen in diesem Mitgliedstaat wohnen würden.

Art. 68 VO 883/2004 lautet:

Prioritätsregeln bei Zusammentreffen von Ansprüchen

(1) Sind für denselben Zeitraum und für dieselben Familienangehörigen Leistungen nach den Rechtsvorschriften mehrerer Mitgliedstaaten zu gewähren, so gelten folgende Prioritätsregeln:

a) Sind Leistungen von mehreren Mitgliedstaaten aus unterschiedlichen Gründen zu gewähren, so gilt folgende Rangfolge: an erster Stelle stehen die durch eine Beschäftigung oder eine selbstständige Erwerbstätigkeit ausgelösten Ansprüche, darauf folgen die durch den Bezug einer Rente ausgelösten Ansprüche und schließlich die durch den Wohnort ausgelösten Ansprüche.

b) Sind Leistungen von mehreren Mitgliedstaaten aus denselben Gründen zu gewähren, so richtet sich die Rangfolge nach den folgenden subsidiären Kriterien:

i) bei Ansprüchen, die durch eine Beschäftigung oder eine selbstständige Erwerbstätigkeit ausgelöst werden: der Wohnort der Kinder, unter der Voraussetzung, dass dort eine solche Tätigkeit ausgeübt wird, und subsidiär gegebenenfalls die nach den widerstreitenden Rechtsvorschriften zu gewährende höchste Leistung. Im letztgenannten Fall werden die Kosten für die Leistungen nach in der Durchführungsverordnung festgelegten Kriterien aufgeteilt;

ii) bei Ansprüchen, die durch den Bezug einer Rente ausgelöst werden: der Wohnort der Kinder, unter der Voraussetzung, dass nach diesen Rechtsvorschriften eine Rente geschuldet wird, und subsidiär gegebenenfalls die längste Dauer der nach den widerstreitenden Rechtsvorschriften zurückgelegten Versicherungs- oder Wohnzeiten;

iii) bei Ansprüchen, die durch den Wohnort ausgelöst werden: der Wohnort der Kinder.

(2) Bei Zusammentreffen von Ansprüchen werden die Familienleistungen nach den Rechtsvorschriften gewährt, die nach Absatz 1 Vorrang haben. Ansprüche auf Familienleistungen nach anderen widerstreitenden Rechtsvorschriften werden bis zur Höhe des nach den vorrangig geltenden Rechtsvorschriften vorgesehenen Betrags ausgesetzt; erforderlichenfalls ist ein Unterschiedsbetrag in Höhe des darüber hinausgehenden Betrags der Leistungen zu gewähren. Ein derartiger Unterschiedsbetrag muss jedoch nicht für Kinder gewährt werden, die in einem anderen Mitgliedstaat wohnen, wenn der entsprechende Leistungsanspruch ausschließlich durch den Wohnort ausgelöst wird.

(3) Wird nach Artikel 67 beim zuständigen Träger eines Mitgliedstaats, dessen Rechtsvorschriften gelten, aber nach den Prioritätsregeln der Absätze 1 und 2 des vorliegenden Artikels nachrangig sind, ein Antrag auf Familienleistungen gestellt, so gilt Folgendes:

a) Dieser Träger leitet den Antrag unverzüglich an den zuständigen Träger des Mitgliedstaats weiter, dessen Rechtsvorschriften vorrangig gelten, teilt dies der betroffenen Person mit und zahlt unbeschadet der Bestimmungen der Durchführungsverordnung über die vorläufige Gewährung von Leistungen erforderlichenfalls den in Absatz 2 genannten Unterschiedsbetrag;

b) der zuständige Träger des Mitgliedstaats, dessen Rechtsvorschriften vorrangig gelten, bearbeitet den Antrag, als ob er direkt bei ihm gestellt worden wäre; der Tag der Einreichung des Antrags beim ersten Träger gilt als der Tag der Einreichung bei dem Träger, der vorrangig zuständig ist.

Verordnung (EG) Nr. 987/2009 des Europäischen Parlaments und des Rates vom 16. September 2009 zur Festlegung der Modalitäten für die Durchführung der Verordnung (EG) Nr. 883/2004 über die Koordinierung der Systeme der sozialen Sicherheit

Die Verordnung enthält Durchführungsbestimmungen zur VO 883/2004 .

Art. 11 VO 987/2009 lautet: