European Case Law Identifier: ECLI:AT:OGH0002:2017:0060OB00022.17D.0301.000

Spruch:

Den Rekursen wird nicht Folge gegen.

Die Rekurswerber haben die Kosten ihrer Rekurse selbst zu tragen.

Begründung:

I. Einleitung des Nachprüfungsverfahrens

Am 22. 2. 2016 fand eine informelle Besprechung der Übernahmekommission mit dem Management der c***** SE (im Folgenden: „Zielgesellschaft“) statt. Auf Nachfrage der Übernahmekommission berichtete das Management von Kontakten mit A***** AG („A*****“), die seit August 2015 mittelbar über M***** Limited („M*****“) eine Beteiligung an der Zielgesellschaft in der Höhe von 24,79 % hält.

Im Herbst 2015 hätten Gespräche zwischen der Zielgesellschaft und A***** stattgefunden, in denen es vor allem darum gegangen sei, wie man Synergien zwischen den Gesellschaften heben könne und ob gegebenenfalls ein Reverse Takeover möglich sei. Die Gespräche hätten meist im Beisein von C***** stattgefunden, der als „verdeckter Chef“ von A***** auftrete. Der Plan sei gewesen, einen Großteil des Immobilienvermögens der A***** zu kaufen und als Gegenleistung dafür Aktien der Zielgesellschaft an A***** zu transferieren, sodass A***** im Ergebnis über 50 % an der Zielgesellschaft gehalten hätte. C***** habe erklärt, dass ein Sitz im Verwaltungsrat mit W***** besetzt werden müsse, weil K***** von P***** LLP („P*****“) sonst bei der Transaktion „nicht mitspiele“. Letztere Gesellschaft sei im Herbst 2015 mit rund 7,2 % an der Zielgesellschaft beteiligt gewesen. Die Transaktion sei letztlich aufgrund unterschiedlicher Preisvorstellungen nicht zustande gekommen. K***** habe im Dezember 2015 bei einem Treffen mit W*****, geschäftsführender Direktor der Zielgesellschaft, die Transaktionsstruktur detailliert dargestellt.

Am 11. 2. 2016 verlangte A***** über ihre Tochtergesellschaft M***** die Einberufung einer außerordentlichen Hauptversammlung der Zielgesellschaft. Die Tagesordnung sah eine Beschlussfassung darüber vor, drei der damals vier Mitglieder des Verwaltungsrats vorzeitig abzuberufen. Gleichzeitig beantragte M*****, dass D*****, H***** und W***** anstelle der abzuwählenden Mitglieder in den Verwaltungsrat gewählt würden. Zudem sollte die Anzahl der Verwaltungsratsmitglieder von fünf auf vier reduziert werden. In diesem Zusammenhang äußerte K***** in einem Telefonat mit dem Leiter der Geschäftsstelle der Übernahmekommission unter anderem, dass W***** Konsulent für P***** sei; dieser sei „sein Mann“ und agiere für ihn.

Letztlich zog M***** während der Hauptversammlung am 17. 3. 2016 die Anträge zur Abwahl der Verwaltungsratsmitglieder sowie zur Reduktion der Verwaltungsratsmitglieder von fünf auf vier zurück. Im darauffolgenden Wahlgang wurde der von A***** vorgeschlagene Kandidat Dr. D***** als fünftes Verwaltungsratsmitglied gewählt.

A***** und P***** hielten im März 2015 gemeinsam rund 32 % der Anteile an der Zielgesellschaft. Mit D***** Limited und B***** GmbH waren noch weitere Gesellschaften, die in einem persönlichen bzw geschäftlichen Naheverhältnis zu C***** bzw A***** stehen, an der Zielgesellschaft beteiligt. Gemeinsam mit diesen Gesellschaften hielten A***** und P***** insgesamt rund 35,8 % an der Zielgesellschaft. Im Vorfeld der Hauptversammlung sank die Beteiligung auf 32,5 %. Es gab keine Beteiligungsmeldungen gemäß § 26a ÜbG oder nach den Bestimmungen des BörseG; ebensowenig wurde ein Pflichtangebot gemäß §§ 22 ff ÜbG gestellt.

Aufgrund dieser Sachlage beschloss die Übernahmekommission am 7. 3. 2016 die amtswegige Einleitung eines Nachprüfungsverfahrens gemäß § 33 ÜbG. Gegenstand dieses Verfahrens ist, ob A*****, C***** und P***** sowie allfällige weitere Personen als gemeinsam vorgehende Rechtsträger im Sinne des § 1 Z 6 ÜbG zu qualifizieren seien und damit die Angebotspflicht gemäß §§ 22 ff ÜbG verletzt wurde. Dies betrifft insbesondere mögliche Absprachen rund um die geplante Transaktion im Herbst 2015 sowie im Vorfeld der außerordentlichen Hauptversammlung der Zielgesellschaft vom 17. 3. 2016.

II. Entscheidung der Übernahmekommission

A. Spruch

Mit dem angefochtenen Bescheid sprach die Übernahmekommission aus, A*****, M*****, W***** AG, C***** und P***** hätten gemäß § 33 Abs 1 Z 2 ÜbG ein Pflichtangebot zu Unrecht nicht gestellt. In Bezug auf die weiteren Parteien wurde das Verfahren eingestellt. A*****, M*****, W***** AG, C***** und P***** wurden zur Entrichtung einer Gebühr in Höhe von 21.400 EUR sowie von Barauslagen in der Höhe von 6.360 EUR verpflichtet.

B. Sachverhaltsfeststellungen

Dabei ging die Übernahmekommission von folgendem Sachverhalt aus:

Die Parteien waren im Zeitraum September bis November 2015 wie folgt an der Zielgesellschaft beteiligt:

ktionär | September 2015 | Oktober 2015 | November 2015 |

P***** LLP (5.111.139 Aktien)* | 6,10 % | 6,10 % | 5,99 % |

M********** Ltd (21.160.921 Aktien) | 25,26 % | 25,26 % | 24,79 % |

D***** Limited (2.400.000 Aktien) | 2,86 % | 2,86 % | 2,81 % |

B***** GmbH (1.000.000 Aktien) | 1,19 % | 1,19 % | 1,17% |

Gesamt | 35,41 % | 35,41 % | 34,76 % |

*Niedrigste Aktienzahl im Zeitraum September 2015 – März 2016

Zum 31. 12. 2014 betrug die Gesamtzahl der Aktien der Zielgesellschaft 85.359.273 Stück, zum 30. 11. 2015 86.937.232 Stück und zum 31. 12. 2015 90.065.143 Stück. Die Veränderungen resultierten aus der Ausgabe von Aktien aus bedingtem Kapital aufgrund der Ausübung von Wandlungsrechten durch Inhaber von Wandelschuldverschreibungen.

Die Anzahl eigener Aktien der Zielgesellschaft betrug zum Stichtag 31. 12. 2014 2.576.464 Stück und lag ab 29. 5. 2015 bei 1.576.464 Stück. Dies ergibt folgendes Bild:

c***** SE | 31. 12. 2014 | Sept–Okt 2015 | 30. 11. 2015 | 31. 12. 2015 | 31. 1. 2016 |

Gesamtzahl der Aktien | 85.359.273 | 85.359.273 | 86.937.232 | 90.065.143 | 94.593.612 |

Gesamtzahl abzüglich eigener Aktien |

82.782.809 |

83.782.809 |

85.360.768 |

88.488.679 |

93.017.148 |

Damit veränderte sich der Stimmrechtsanteil der Parteien bis zur außerordentlichen Hauptversammlung der Zielgesellschaft am 17. 3. 2016 wie folgt:

Aktionär | Aktienanzahl | Anteil am Grundkapital | Anteil der Stimmrechte |

P***** LLP | 5.111.139 | 5,40 % | 5,49 % |

M*****P***** Ltd | 21.160.921 | 22,37 % | 22,75 % |

D***** Limited | 3.400.000 | 3,59 % | 3,66 % |

W***** AG | 985.000 | 1,04 % | 1,06 % |

Gesamt | 30.657.060 | 32,40 % | 32,96 % |

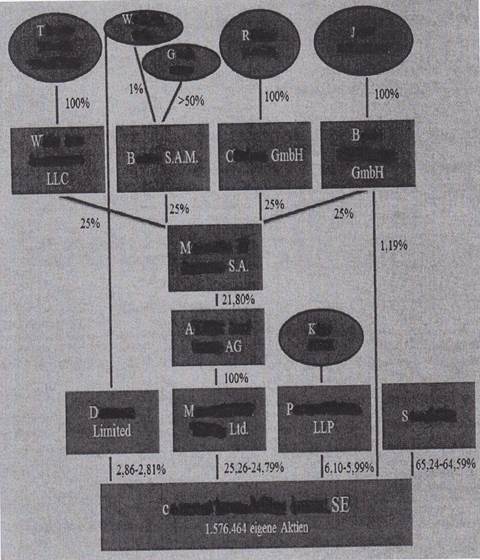

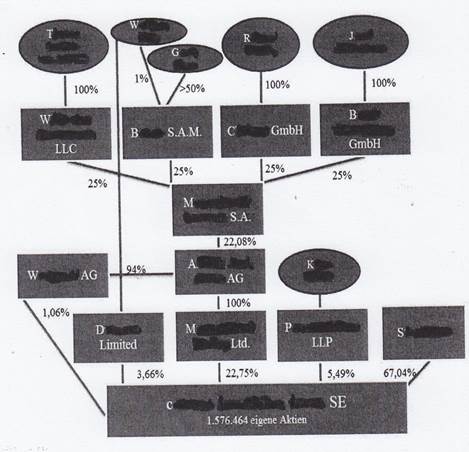

Grafisch lassen sich die Verflechtungen der Verfahrensparteien vor der außerordentlichen Hauptversammlung der Zielgesellschaft am 17. 3. 2016 wie folgt darstellen (Angaben in % der Stimmrechte):

Mit ad‑hoc‑Meldung vom 30. 9. 2016 gab die Zielgesellschaft bekannt, dass M***** eine von P***** Investment Fund L.P. eingeräumte Call‑Option zum Erwerb von 5 Mio Stück Aktien an der Zielgesellschaft am 2. 9. 2016 ausgeübt hatte. Durch diesen Erwerb erhöhte sich die Kapitalbeteiligung der M***** von 22,37 % auf 25,67 % (26.160.921 Aktien). Mit ad‑hoc‑Meldung vom 3. 10. 2016 gab die Zielgesellschaft bekannt, dass P***** nunmehr Stimmrechte aus insgesamt 1.677.016 Aktien der Zielgesellschaft zuzurechnen seien; dies entspreche 1,65 % des Grundkapitals.

Die Aktionärspräsenzen in den letzten ordentlichen Hauptversammlungen der Zielgesellschaft sowie die erforderlichen Mehrheiten stellen sich wie folgt dar:

Jahr der HV | HV‑Präsenz in % vom GK | Erforderlicher Stimmrechtsanteil für eine einfache Mehrheit (in %) | Erforderlicher Stimmrechtsanteil für eine ¾‑Mehrheit (in %) |

2013 | 54,84 | 27,42 | 41,13 |

2014 | 68,86 | 34,43 | 51,64 |

2015 | 64,01 | 32,01 | 48,01 |

2016 (ao HV) | 78,18 | 39,09 | 58,64 |

2016 | 71,11 | 35,56 | 53,33 |

A***** ist eine Aktiengesellschaft nach deutschem Recht mit Sitz in F*****. Die Aktien dieser Gesellschaft notieren am regulierten Markt der Frankfurter Börse im Segment Prime Standard. Das Grundkapital beträgt 47.680.793 EUR.

M***** ist eine Gesellschaft mit beschränkter Haftung nach zypriotischem Recht mit Sitz in N*****, Zypern. Es handelt sich um eine 100%ige Tochtergesellschaft von A*****, die unmittelbar an der Zielgesellschaft beteiligt ist.

W***** AG ist eine deutsche Aktiengesellschaft, an der A***** 74.735.335 Aktien hält, was einem Anteil am Grundkapital von rund 94 % entspricht.

C***** ist Mitstifter und selbständig vertretungsbefugtes Vorstandsmitglied der C***** Privatstiftung mit Sitz in L*****. Diese Privatstiftung hielt als Gründungsaktionärin bis November 2014 eine Beteiligung an der M***** S.A. im Ausmaß von 25 % des Kapitals und der Stimmrechte. C***** wird sowohl am Markt als auch innerhalb von A***** als „Spiritus Rector“ oder Berater der Gesellschaft wahrgenommen, der großen Einfluss auf die Geschäftsführung hat.

P***** ist eine Limited Liability Partnership; Sitz der Gesellschaft ist L*****. P***** berät seine Investoren im Hinblick auf nachhaltige Wertsteigerungen ihres Kapitals. Gründer und Managing Partner ist K*****.

Am 17. 9. 2015 fand in Berlin ein von einem Bekannten von C***** organisiertes Treffen zwischen T***** (geschäftsführender Direktor der Zielgesellschaft) und C***** statt, mit dem Gespräche über eine mögliche Transaktion („Projekt P*****“) zwischen A***** und der Zielgesellschaft begannen. Das grundsätzliche Ziel war, dass A***** nach dem Kauf ihrer Anteile an der Zielgesellschaft auch Kontakt zum operativen Management herstellte. Es wurde über Möglichkeiten gesprochen, wie man beide Unternehmen kombinieren könne, etwa indem die Zielgesellschaft Assets von A***** kaufe und im Gegenzug hiefür Aktien an A***** ausgebe. C***** wurde dann vom Vorstand der A***** gebeten, diesen bei der Transaktion zu unterstützen.

Ein zweites Treffen fand am 29. 9. 2015 statt. Dabei wurden die genaueren Parameter der Transaktionsstruktur diskutiert.

Beim nächsten Treffen am 7. 10. 2015 ging es vor allem um technische Fragen zur Abwicklung der möglichen Transaktion. Da für die Beteiligten klar war, dass der Deal einer außerordentlichen Hauptversammlung der Zielgesellschaft vorgelegt werden müsste, wurde auch über eine mögliche künftige Zusammensetzung des Verwaltungsrats gesprochen, über die gleichzeitig in der außerordentlichen Hauptversammlung abgestimmt werden könnte. C***** plante, dass drei von sechs Mitgliedern auf A***** entfallen sollten und ein bis zwei Mitglieder auf P*****, wobei auch D***** als möglicher Kandidat für A***** und als möglicher Kandidat für P***** W***** genannt wurden; letzterer sei ein Wunschkandidat von K*****, der dadurch gut gestimmt bei der Transaktion mitmachen würde.

Bei einem Abendessen am 20. 10. 2015 ging es zwischen den geschäftsführenden Direktoren der Zielgesellschaft, den Vorständen von A***** und C***** um technische Themen der Transaktion.

Das nächste Treffen fand am 26. 10. 2015 statt, an dem für die Zielgesellschaft W*****, T***** und K*****, der Leiter der Abteilung Investor Relations – Konzernkommunikation, die Vorstände von A***** sowie mehrere Finanz‑ und Rechtsberater teilnahmen. Bei diesem Treffen beschrieb W***** auf Basis einer Präsentation von J***** die Möglichkeit, dass ein Voting‑Cap für A***** nach Vollzug der geplanten Transaktion vorgesehen werden könnte, damit die Stimmrechte an der Zielgesellschaft auf maximal 30 % beschränkt würden. Grund war die Befürchtung, dass bei einer vollständigen Konsolidierung der Zielgesellschaft durch A***** das Investmentgrade‑Rating (Loan‑To‑Value Ratio ‑ LTV) der Zielgesellschaft bei einer Investmentratingagentur verloren gehen könne, basierend auf einem „Look‑Through‑Principle“.

A***** war sich bewusst, dass die Transaktion zu einer Beteiligung an der Zielgesellschaft von bis zu 60 % führen und daher ein Pflichtangebot an die Aktionäre hätte auslösen können. Ein derartiges Angebot wäre für A***** unproblematisch gewesen. Eine Übernahme ohne Kontrollmöglichkeit schien A***** hingegen wirtschaftlich nicht nachvollziehbar.

Bei einem weiteren Treffen am 4. 11. 2015 wurden technische Details der Transaktion sowie die Bewertung der Assets von A***** besprochen. Nach dem Treffen diskutierten die beiden geschäftsführenden Direktoren der Zielgesellschaft und C***** die mögliche Zusammensetzung des Aufsichtsrats, wobei C***** wiederum W***** nannte, weil K***** sonst nicht für die Transaktion gewonnen werden könne. Aus dem Zusammenhang war klar, dass auch K***** – im Gegenzug für die Nominierung und den Einzug von W***** in den Verwaltungsrat – die Transaktion mit seinen Stimmen unterstützen würde.

Ein weiteres Treffen fand am 20. 11. 2015 in London‑Heathrow statt. Dort kam es zu ersten Unstimmigkeiten wegen der bilanziellen Bewertung der Assets von A*****. Diese Bedenken teilte W***** C***** mit. In der Folge kam es zu Treffen in Wien am 26. 11. 2015 sowie in London am 1. 12. 2015. In beiden Treffen standen kommerzielle und technische Details der Transaktion im Vordergrund. Am 2. 12. 2015 sprach W***** in seinem Büro mit K***** unter anderem über die mögliche Transaktion zwischen der Zielgesellschaft und A*****. K*****, der über die Details der Transaktion von C***** unterrichtet worden war, zeigte sich dabei über wesentliche Parameter der Transaktion informiert; ihm war bewusst, dass A***** nach Durchführung der Transaktion über 50 % an der Zielgesellschaft halten könnte, und er zeigte sich an einem Übernahmeangebot der A***** interessiert.

Die nächsten Treffen fanden in Berlin am 11. und 16. 12. 2015 statt. Zwischen den Parteien gab es unterschiedliche Preisvorstellungen für die Durchführung der Transaktion, die auf Auffassungsunterschiede bei der Bewertung der Immobilien der A***** zurückzuführen waren. Aus Sicht der Zielgesellschaft konnte unter den gegebenen betriebswirtschaftlichen Parametern die Transaktion nicht abgeschlossen werden.

In einem Telefonat zwischen E***** (Verwaltungsratsmitglied der Zielgesellschaft) und K***** äußerte letzterer seine Enttäuschung über das Scheitern der Transaktion. Er kritisierte W*****, weil er zu lange auf Urlaub gewesen sei, und verlangte darüber hinaus die Abberufung von T***** und anderen leitenden Personen bei der Zielgesellschaft. K***** telefonierte auch danach regelmäßig mit E*****. In einem dieser Telefonate sprach ihn E***** auf die Gefahr eines möglichen Aktienüberhangs (overhang) bei der Zielgesellschaft an. Darunter ist im konkreten Zusammenhang zu verstehen, dass das Angebot von Aktien der Zielgesellschaft die Nachfrage übersteige, sodass deren Veräußerbarkeit nicht gewährleistet wäre. K***** antwortete darauf, dass dies nicht passieren dürfe. Als Investor war für ihn eine ständige Handelbarkeit der Aktien der Zielgesellschaft von großer Bedeutung.

Zu Beginn des Jahres 2016 setzte sich W***** telefonisch mit C***** in Verbindung, worauf ein Treffen in London am 20. 1. 2016 folgte. Es wurde über das Scheitern der Transaktion diskutiert. C***** erklärte dazu, dass nun A*****-nahe Kandidaten in den Verwaltungsrat der Zielgesellschaft entsendet werden müssten, weil A***** in der Gesellschaft vertreten sein müsse. Die Diskussion um mögliche Vertreter von A***** im Verwaltungsrat der Zielgesellschaft wurde dann bei einem Treffen in Berlin am 3. 2. 2016 fortgesetzt. Im anschließenden Schriftverkehr wiederholte A***** als Vorstand von A***** den Wunsch von A*****, dass der damals vakante fünfte Sitz des Verwaltungsrats der Zielgesellschaft mit einem Kandidaten von A***** besetzt und dieser auch zum Vorsitzenden des Verwaltungsrats gewählt werde. In einem weiteren E‑Mail vom 8. 2. 2016 stellte D*****, der an dem Treffen teilgenommen hatte und Vorsitzender des Aufsichtsrats von A***** ist, in Aussicht, dass in einer außerordentlichen Hauptversammlung ein komplett neuer Verwaltungsrat gewählt werden könnte, wenn die Zielgesellschaft dem Vorschlag von A***** nicht zustimme. Am selben Tag trafen einander A***** (A*****), M*****, A***** (A*****) und C***** zu einem Abendessen in London, zu dem auch K***** kam. Die Gespräche scheiterten in zwei Telefonkonferenzen letztlich endgültig.

Als Reaktion auf das Scheitern der Gespräche beantragte M***** mit Schreiben vom 11. 2. 2016 die Einberufung einer außerordentlichen Hauptversammlung der Zielgesellschaft. Es wurde die Abberufung von drei der damals vier amtierenden Verwaltungsratsmitgliedern vorgeschlagen. Sie sollten durch die Kandidaten D*****, H***** und W***** ersetzt werden. Weiters wurde vorgeschlagen, die Satzung dahingehend zu ändern, dass die maximale Anzahl an Verwaltungsratsmitgliedern nur noch vier statt fünf betrage. Diese Vorschläge der A***** waren emotional geprägt und folgten auch der Überlegung, dass man mit einem „größeren Hammer draufhaut“, wenn nicht einmal die Minimalvorstellungswünsche des größten Aktionärs bei der Zusammensetzung des Verwaltungsrats berücksichtigt wurden.

Die Idee der Kandidatur von H***** stammte von D*****, der ihn aus einer gemeinsamen Aufsichtsratstätigkeit kannte. Der Wunsch der Kandidatur von D***** kam von A*****. W*****, der schon früher von K***** als Kandidat vorgestellt worden war, wurde Anfang Februar 2016 von C***** kontaktiert und gefragt, ob er bereit wäre, für den Verwaltungsrat der Zielgesellschaft zu kandidieren.

In der außerordentlichen Hauptversammlung der Zielgesellschaft am 17. 3. 2016 zog M***** die Anträge zur Abwahl der Verwaltungsratsmitglieder sowie zur Reduktion der Verwaltungsratsmitglieder von fünf auf vier zurück. Im darauffolgenden Wahlgang wurde der von A***** vorgeschlagene Kandidat D***** als fünftes Verwaltungsratsmitglied gewählt. Während der Hauptversammlung wurde von W*****, dem Präsidenten des I*****, an A***** appelliert, A***** möge die Vorschläge für die vorzeitige Abberufung der amtierenden Verwaltungsratsmitglieder zurückziehen und lediglich die Zuwahl von Dr. H***** als einfaches Mitglied beantragen; ein solcher Antrag würde von ihm auch unterstützt.

Nach dem Einstieg von A***** in die Zielgesellschaft gab es im August 2015 ein erstes Zusammentreffen zwischen K***** und T*****, der damals bei A***** für den Bereich Investor Relations zuständig war. W***** wurde von K***** zu diesem Treffen mitgenommen, um ihn als möglichen Kandidaten für den Verwaltungsrat der Zielgesellschaft vorzustellen. Bei diesem Treffen erfuhr K***** bereits, dass A***** die Überlegung hatte, eine Transaktion, Fusion oder sonstige Vereinigung mit der Zielgesellschaft durchzuführen. K***** machte deutlich, dass er A***** als neuem Aktionär der Zielgesellschaft freundlich gegenüberstehe und an einem Übernahmeangebot Interesse hätte. Bei diesem Treffen wies T**********K***** auch auf C***** hin. Dieser habe ein gewichtiges Wort bei A***** mitzureden. Daraufhin suchte K***** den Kontakt zu C*****.

Anschließend kam es zu mehreren Telefonaten und spätestens Mitte September 2015 zwei Mal in London zu persönlichen Treffen zwischen K***** und C*****. Auch danach erkundigte sich K***** in zahlreichen Telefonaten bei C***** über die Absichten der A***** mit der Zielgesellschaft und zum Stand der Verhandlungen über die geplante Transaktion.

C***** erwartete sich, dass K***** bei einer Hauptversammlung das Anliegen von A***** unterstützen würde. Deshalb versuchte er gegenüber dem Management der Zielgesellschaft, die Wahl von W***** in den Verwaltungsrat der Zielgesellschaft durchzusetzen.

Ein weiteres Treffen zwischen C***** und K***** fand Ende Dezember 2015 in Kitzbühel statt. Anfang Februar 2016 gab es eine telefonische Kontaktaufnahme von A***** mit K*****. Dabei wurde K***** über die konkreten Pläne der A***** informiert, den gesamten Verwaltungsrat der Zielgesellschaft auszutauschen. K***** wies dabei darauf hin, dass er eine Abwahl von E***** ablehne, was von A***** auch akzeptiert wurde. Vorgeschlagen wurde dann von A***** die Abwahl von lediglich drei Mitgliedern sowie, dass W***** als möglicher Kandidat in Betracht komme. Damit versuchte A*****, dass Wohlwollen von K***** zu „kaufen“. K***** stand dem Vorschlag positiv gegenüber und gab zu verstehen, dass er auch die Wahl der anderen zwei Kandidaten billige und den Vorschlag von A***** auf der Hauptversammlung unterstützen würde.

Nach den Gesprächen mit A***** hielt K***** Rücksprache mit anderen Aktionären der Zielgesellschaft um herauszufinden, ob die Abwahl der amtierenden Verwaltungsratsmitglieder Aussicht auf Erfolg habe. Er kam zu dem Schluss, dass das Anliegen von A***** zumindest nicht aussichtslos sei. Daraufhin versuchte er, auf A***** ***** (Verwaltungsratsmitglied der Zielgesellschaft) einzuwirken, um einen Kompromiss zu erzielen, wobei er in Gesprächen darauf hinwies, dass A***** versuche, ihn mit W***** zu „ködern“ und ob es Gegenvorschläge der Zielgesellschaft gebe.

Ein weiteres Treffen zwischen K*****, A*****, M*****, A***** und C***** fand am 8. 2. 2016 in einem Restaurant statt.

C. Rechtliche Beurteilung der Übernahmekommission

Rechtlich würdigte die Übernahmekommission diesen Sachverhalt dahin, dass gemäß § 23 Abs 1 ÜbG gemeinsam vorgehenden Rechtsträgern die von ihnen gehaltenen Beteiligungen wechselseitig zuzurechnen seien. Überschreite diese Beteiligung die Kontrollschwelle in Höhe von 30 % der Stimmrechte (§ 22 Abs 2 ÜbG), entstehe grundsätzlich die Pflicht, die Überschreitung der Übernahmekommission anzuzeigen und innerhalb von 20 Börsetagen ab Kontrollerlangung ein Pflichtangebot für alle Beteiligungspapiere der Zielgesellschaft zu stellen (§ 22 Abs 1 ÜbG). Für eine Qualifikation als gemeinsam vorgehender Rechtsträger sei eine Beteiligung an der Zielgesellschaft nicht notwendig; vielmehr könnten auch Nichtaktionäre Parteien einer Absprache im Sinne des § 1 Z 6 ÜbG sein. Für Konzerngesellschaften gelte gemäß § 1 Z 6 Satz 2 Fall 1 ÜbG die Vermutung, dass Rechtsträger gemeinsam vorgehen, wenn der eine am anderen eine kontrollierende Beteiligung im Sinne des § 22 Abs 2 und 3 ÜbG halte. Dementsprechend seien A*****, W***** AG und M***** für den verfahrensgegenständlichen Zeitraum als gemeinsam vorgehende Rechtsträger zu qualifizieren. M***** sei eine 100%ige Tochtergesellschaft von A*****; an W***** AG halte A***** seit Juni 2015 94,9 %.

Der Begriff der Absprache im Sinne des § 1 Z 6 ÜbG sei weit auszulegen. Die Absprache müsse darauf gerichtet sein, dass die Beteiligten koordiniert ihre Interessen wahrnehmen. Diese Voraussetzung sei im vorliegenden Fall erfüllt. Es liege eine Absprache im Sinne des § 1 Z 6 ÜbG zwischen A*****, C***** und P***** vor. Ziel sei es, im gemeinsamen und koordinierten Zusammenwirken das Management der Zielgesellschaft zur Durchführung von einer selbst gewünschten Transaktion zu bewegen. Die Absprache zwischen C***** und A***** habe beide Verfahrensgegenstände, die Transaktion im Herbst 2015 sowie die außerordentliche Hauptversammlung der Zielgesellschaft am 17. 3. 2016 betroffen. Auch zwischen P***** und A***** liege eine Absprache im Sinne des § 1 Z 6 ÜbG vor. Die Absprache sei über C***** vermittelt worden, der aufgrund seiner herausragenden Stellung bei A***** auch selbst Partei der Absprache gewesen sei.

Eine Absprache setze keine ausschließlich gleichgerichtete Interessenverfolgung voraus; auch ein koordiniertes Verfolgen unterschiedlicher Interessen durch die beteiligten Rechtsträger sei tatbestandsmäßig im Sinne des § 1 Z 6 ÜbG.

Dass die Absprache nur auf Durchführung einer einzelnen Transaktion ziele, stehe der Qualifikation als gemeinsam vorgehende Rechtsträger nicht entgegen. Selbst eine einmalige Koordination zwischen den Aktionären könne eine Absprache im Sinne des § 1 Z 6 ÜbG begründen, wenn als Ergebnis dieser (einmaligen) Koordination die Einflussnahme auf die Gesellschaft dauerhaft möglich sei. Das österreichische Übernahmegesetz kenne im Gegensatz zu Deutschland keine Privilegierung für sogenannte „Einzelfallabsprachen“.

Die Rechtsträger müssten gemäß § 1 Z 6 ÜbG auf Grundlage der Absprache auch zusammenarbeiten. Dabei handle es sich um ein kumulatives Tatbestandsmerkmal, das freilich oft nicht klar von der „Absprache“ getrennt werden könne. Die Absprache zwischen A*****, C***** und P***** zur Durchführung der Transaktion sei bereits umgesetzt worden. Dieser Zeitpunkt sei spätestens mit dem ersten großen Treffen am 29. 9. 2015 festzulegen. Dabei sei rechtlich unerheblich, ob die Zusammenarbeit tatsächlich zum Erfolg führe. § 22 Abs 1 ÜbG stelle bewusst nur auf das „Erlangen“ einer kontrollierenden Beteiligung ab; ob die Stimmrechte auch tatsächlich zur Ausübung von Kontrolle ausgeübt würden, sei dagegen unerheblich. Die Angebotspflicht gewähre den Minderheitsaktionären präventiven Schutz vor einer möglichen Kontrollausübung.

In einem zweiten Schritt sei zu untersuchen, ob die Parteien auf der Grundlage dieser Absprache auch zusammenarbeiteten, um die Kontrolle über die Zielgesellschaft zu erlangen oder auszuüben. § 1 Z 6 ÜbG liege ein materieller Kontrollbegriff zugrunde. Die Kontrolle könne nach § 1 Z 6 ÜbG insbesondere durch die Koordination von Stimmrechten ausgeübt oder erlangt werden. Die Führung der Gesellschaft könne nicht nur in der Hauptversammlung, sondern auch außerhalb beeinflusst werden, etwa durch eine informelle Einflussnahme auf die Verwaltungsorgane der Zielgesellschaft. Die Absprache sei im vorliegenden Fall kontrollrelevant; es habe ein auf Kontrollerlangung gerichteter Gesamtplan der Parteien bestanden. Die Sachkapitalerhöhung hätte in der Folge zu einem erheblichen Anstieg des Immobilienvermögens der Zielgesellschaft geführt; im Gegenzug wäre A***** zum neuen dominierenden Großaktionär geworden. Solche Strukturmaßnahmen seien jedenfalls objektiv zur dauerhaften Beeinflussung der Geschäftsführung geeignet. Durch die Ausweitung des Immobilienportfolios der Zielgesellschaft um einen erheblichen Teil deutscher Immobilien wäre die Geschäftstätigkeit neu auf den deutschen Markt ausgerichtet worden. Drohe eine Neuausrichtung der Geschäftspolitik und Unternehmensorganisation gegen den Willen der Minderheitsaktionäre, sei der Verbleib in der Gesellschaft nicht mehr von der ursprünglichen Investitionsentscheidung der Aktionäre gedeckt.

Auch die Absprache über die Wahl von Verwaltungsratsmitgliedern einer Societas Europaea sei kontrollrelevant; dies werde gemäß § 1 Z 6 Satz 2 ÜbG sogar widerleglich vermutet. Im konkreten Fall habe eine solche Absprache für die außerordentliche Hauptversammlung der Zielgesellschaft am 17. 3. 2016 zwischen A***** und P***** bestanden.

Zusammenfassend sei daher die Absprache zwischen A*****, C***** und P***** im Sinne des § 1 Z 6 ÜbG kontrollrelevant. Es habe ein auf Kontrollerlangung gerichteter Gesamtplan bestanden. Die Stimmrechte seien daher erstmals am 29. 9. 2015 gemäß § 23 Abs 1 ÜbG wechselseitig zuzurechnen. Zu dieser Zeit hätten A***** mittelbar über M***** 25,26 % und P***** 6,10 % der Stimmrechte an der Zielgesellschaft gehalten, insgesamt also 31,36 %. Damit sei bei wechselseitiger Stimmrechtszurechnung gemäß § 23 Abs 1 ÜbG eine kontrollierende Beteiligung im Sinne des § 22 ÜbG erlangt worden, womit an diesem Tag grundsätzlich auch erstmalig die Angebotspflicht gemäß § 22a Z 1 ÜbG entstanden sei. Es könne somit auch dahingestellt bleiben, ob die Absprache über die Nominierung von Kandidaten für den Verwaltungsrat der Zielgesellschaft in Hinblick auf die außerordentliche Hauptversammlung am 17. 3. 2016 ebenfalls kontrollrelevant gewesen sei.

Eine Ausnahme von der Angebotspflicht gemäß § 24 Abs 2 Z 2 ÜbG liege nicht vor. Mit einem kumulierten Stimmrechtsanteil von 31,636 % hätte die Beteiligung von A***** und P***** ihnen auf der ordentlichen Hauptversammlung der Zielgesellschaft im Jahr 2013 eine einfache Stimmrechtsmehrheit verschafft. Damit seien die Voraussetzungen für die Ausnahme von der Angebotspflicht jedenfalls nicht erfüllt. Nachdem diese Parteien bereits auf einer der letzten drei Hauptversammlungen mit ihrem Stimmrechtsanteil eine einfache Mehrheit erzielt hätten, hätten sie bei einer ex‑ante‑Betrachtung davon ausgehen können, dass es auch in Zukunft wahrscheinlich sei, dass sie mit ihrem Stimmrechtsanteil auf Hauptversammlungen der Zielgesellschaft eine einfache Stimmrechtsmehrheit erzielen würden. Mangels weiterer anderer Aktionäre mit gleich hoher Stimmkraft (vgl § 24 Abs 2 Z 1 ÜbG) sowie sonstiger Ausnahmen hätten die gemeinsam vorgehenden Rechtsträger somit auch materielle Kontrolle über die Zielgesellschaft gehabt.

Die Ausnahme von der Angebotspflicht gemäß § 25 Abs 1 Z 3 ÜbG liege auch nicht vor. Diese Ausnahme setze voraus, dass eine vorübergehende oder unbeabsichtigte Überschreitung der formellen Kontrollschwelle vorliege und die Überschreitung unverzüglich rückgängig gemacht werde. Dieser Ausnahmetatbestand umfasse nicht generell die nachträgliche Reduktion der Beteiligung unter die Kontrollschwelle. Andernfalls bestünden gravierende Schutzlücken im Übernahmerecht. Daher hätten die Parteien A*****, M*****, C*****, W***** AG und P***** gemäß § 33 Abs 1 Z 2 ÜbG zu Unrecht ein Pflichtangebot nicht gestellt. Hinsichtlich der übrigen Parteien sei das Nachprüfungsverfahren einzustellen.

Die Entscheidung über die Gebühren begründet die Übernahmekommission mit § 33 Abs 3 und 5 ÜbG.

III. Berichtigung des Bescheids

Am 1. 12. 2016 berichtigte die Übernahme-kommission im Spruch des bekämpften Bescheids die Parteienbezeichnung von „P***** Ltd“ auf „P***** LLP“, die schon im Dezember 2014 in „P***** LLP“ umbenannt worden war und mit dieser Bezeichnung in Ausfertigungen des berichtigten Bescheids aufscheint.

IV. Die Rekurse

Gegen diesen Bescheid richten sich die rechtzeitigen Rekurse von A*****, M*****, C*****, W***** AG, P***** bzw P***** Ltd mit dem Antrag, den angefochtenen Bescheid dahin abzuändern, dass das Verfahren eingestellt, in eventu festgestellt werde, dass die Rekurswerber nicht zu Unrecht ein Pflichtangebot nicht gestellt hätten und zivilrechtliche Sanktionen nach § 34 ÜbG nicht eingetreten sind. In eventu werden weitere verschiedene Abänderungsanträge gestellt. Hilfsweise wird ein Aufhebungsantrag gestellt. Weiters wird begehrt, die Kosten des Verfahrens der Zielgesellschaft aufzuerlegen.

Rechtliche Beurteilung

V. Rechtliche Beurteilung

1. Allgemeines

1.1. Gemäß § 30a ÜbG können Bescheide der Übernahmekommission mit Rekurs an den Obersten Gerichtshof angefochten werden. Auf den Rekurs und das Rechtsmittelverfahren vor dem Obersten Gerichtshof sind die Bestimmungen des AußStrG über den Revisionsrekurs mit der Maßgabe sinngemäß anzuwenden, dass der Rekurs jedenfalls zulässig ist.

1.2. Die Rekurse sind daher zulässig; sie sind aber nicht berechtigt.

1.3. Der Oberste Gerichtshof billigt die rechtliche Beurteilung der Übernahmekommission sowohl im Ergebnis als auch in der methodischen Ableitung (§ 60 Abs 2 AußStrG, § 71 Abs 3 AußStrG).

1.4. Im Folgenden werden die Rekurs-ausführungen der Parteien gemeinsam behandelt, sofern diese Punkte betreffen, die von allen oder zumindest mehreren Parteien geltend gemacht wurden. Anschließend werden ergänzend Rekursausführungen behandelt, die nur von einzelnen Parteien erhoben wurden.

2. Zur Äußerung der Übernahmekommission

2.1. Die Übernahmekommission hat eine ausführliche, 27 Seiten umfassende Äußerung (§ 30a Abs 3 ÜbG) erstattet. Der erkennende Senat hat bereits in der eingehend begründeten Entscheidung 6 Ob 97/15f ausgesprochen, dass in einem solchen Fall die Grundsätze eines rechtsstaatlichen Verfahrens erfordern, dass die Parteien des Verfahrens Gelegenheit erhalten, dazu Stellung zu nehmen (vgl auch EGMR 18. 2. 1997, Nideröst‑Huber/CH, Bsw 18990/91). Dass jener Behörde, deren Entscheidung im Rechtsmittelverfahren ja gerade überprüft werden soll, – wie Eigner (wbl 2014, 665 [674]) anschaulich formuliert – das „letzte Wort“ zukommt, wäre mit der Funktion eines Rechtsmittelverfahrens nicht zu vereinbaren, ist die Entscheidung der Übernahmekommission doch im vorliegenden Fall ganz unzweifelhaft Bestandteil eines „civil rights“ betreffenden und damit den Anforderungen des Art 6 EMRK unterliegenden Verfahrens (6 Ob 97/15f).

2.2. In der Entscheidung 6 Ob 97/15f wurde auch eingehend begründet, dass der auch im Außerstreitverfahren geltende (Kodek in Gitschthaler/Höllwerth, AußStrG § 47 Rz 2 ff; RIS‑Justiz RS0007007) Grundsatz der Einmaligkeit des Rechtsmittels (RIS‑Justiz RS0007007, RS0041666, RS0036673) dem nicht entgegensteht, kann doch den Parteien nicht verwehrt werden, zu von der die angefochtene Entscheidung erlassenden Behörde vorgebrachten neuen Argumenten Stellung zu nehmen. Der Grundsatz der Einmaligkeit des Rechtsmittels ergibt sich daraus, dass die Verfahrensordnungen nur einen einzigen Rechts-mittelschriftsatz vorsehen. Dies bezweckt die Konzentration der gegen eine Entscheidung vorgebrachten Argumente in einem einzigen Schriftsatz. Diese Überlegung kommt aber dann nicht zum Tragen, wenn die Vorinstanz nachträglich weitere Argumente heranzieht, die den Parteien bei Abfassung ihrer Rechtsmittelschriftsätze noch gar nicht bekannt sein konnten. Hier ist auch darauf zu verweisen, dass im Verfahren vor den Gerichtshöfen öffentlichen Rechts gegen eine von der belangten Behörde erstattete Gegenschrift eine Replik möglich ist, dort also der Behörde gerade nicht das „letzte Wort“ zukommt.

2.3. Aus diesem Grund wurde den Rekurswerbern die Möglichkeit einer ergänzenden Äußerung eingeräumt. Für die Festsetzung der Äußerungsfrist war maßgeblich, dass den Parteien die Äußerung der Übernahmekommission bereits am 6. 2. bzw 7. 2. 2017 zugestellt worden war, sodass eine Äußerungsfrist bis 24. 2. 2017 ausreichend erschien. Von einer Wiederholung der bereits von der Übernahmekommission vorgenommenen Zustellung der Äußerung durch den Obersten Gerichtshof war Abstand zu nehmen, zumal die Zustellung durch die Übernahmekommission im Akt dokumentiert ist.

2.4. Für künftige Verfahren ist ergänzend auf das in § 30 ÜbG statuierte Beschleunigungsgebot zu verweisen. Wenngleich dieses unmittelbar nur für die Übernahmekommission selbst gilt, berücksichtigt auch der Oberste Gerichtshof – ungeachtet des Fehlens einer ausdrücklichen Entscheidungsfrist (vgl etwa § 14 KartG) – die vom Gesetzgeber zum Ausdruck gebrachte besondere Dringlichkeit derartiger Verfahren (s bereits 6 Ob 37/14f).

2.5. Mit diesem Beschleunigungsgrundsatz stünde es jedenfalls nicht im Einklang, mit der Vorlage eines Rechtsmittels an den Obersten Gerichtshof zum Zwecke der Abfassung einer Äußerung mehrere Wochen zuzuwarten, sieht doch das Gesetz in § 30 ÜbG für das gesamte Verfahren einschließlich der Fällung der Sachentscheidung eine Frist von nur einem Monat vor; in Verfahren nach § 33 ÜbG ist die Entscheidung „innerhalb angemessener Frist“ zu treffen.

2.6. Nach § 30a Abs 3 ÜbG hat – soweit der Rekurs nicht als verspätet zurückzuweisen ist – die Übernahmekommission diesen mitsamt den Akten dem Obersten Gerichtshof vorzulegen. Dabei kann sich die Übernahmekommission zum Rekurs äußern. Diese an das Institut der Gegenschrift der belangten Behörde im öffentlichen Recht angelehnte Äußerungsmöglichkeit dient auch als Ausgleich zum teilweise einseitig, also durch Fehlen eines „Rekursgegners“ ausgestalteten Verfahren. Aus der Formulierung „dabei“ im Gesetzeswortlaut ergibt sich jedoch zweifelsfrei, dass die Äußerung anlässlich der in der Regel keine besonderen Schwierigkeiten aufwerfenden Abfassung des Vorlageberichts zu erfolgen hat; ein mehrwöchiges Zuwarten mit der Aktenvorlage zur Erstattung einer umfangreichen inhaltlichen Äußerung entspricht dieser gesetzlichen Vorgabe nicht.

2.7. Im Regelfall wird es vor dem Hintergrund des Beschleunigungsgebots des § 30 ÜbG zweckmäßig sein, die Äußerung auf formale Hinweise, etwa auf Fundstellen im Akt oder Hinweise zum Verfahrensverlauf (vgl Eigner, wbl 2014, 665 [674]) zu beschränken, jedenfalls aber die Vorlage „ohne unnötigen Aufschub“ vorzunehmen.

3. Zur Mangelhaftigkeit des Verfahrens

3.1. Einen Verfahrensmangel erblicken die Rekurswerber in der Einvernahme des Zeugen W***** D***** im Wege einer Skype‑Videokonferenz. Insoweit sind die Rechtsmittel aber nicht gesetzmäßig ausgeführt. Ein Verfahrensmangel liegt gemäß § 66 Abs 1 Z 2 AußStrG nur vor, wenn dieser geeignet ist, eine erschöpfende Erörterung und gründliche Beurteilung der Sache zu verhindern. Der Rechtsmittelwerber muss daher im Rechtsmittel darlegen, dass der Fehler abstrakt geeignet ist, eine erschöpfende Erörterung und gründliche Beurteilung der Sache zu verhindern und so eine unrichtige Entscheidung herbeizuführen (RIS‑Justiz RS0043027 [T13]; Schramm in Gitschthaler/Höllwerth, AußStrG § 66 Rz 19 mwN; Kodek in Gitschthaler/Höllwerth, AußStrG § 57 Rz 23).

3.2. Im Hinblick auf die Formulierung, dass der Mangel geeignet sein muss, die erschöpfende Erörterung und gründliche Beurteilung zu hindern, erfasst die Bestimmung des § 57 Z 4 AußStrG bzw § 66 Abs 1 Z 2 AußStrG stets nur ein „zu wenig“ (Kodek in Gitschthaler/Höllwerth, AußStrG Rz 25). Ein „zu viel“ an Beweisen kann schon begrifflich die erschöpfende Erörterung und gründliche Beurteilung nicht hindern (RIS‑Justiz RS0125622; 2 Ob 108/09k; Kodek in Gitschthaler/Höllwerth, AußStrG § 57 Rz 25). Daher kann etwa die Aufnahme unnötiger oder gar unzulässiger Beweise nicht im Rechtsmittelweg bekämpft werden (Kodek in Gitschthaler/Höllwerth, AußStrG Rz 25). Eine Verbreiterung der Entscheidungsgrundlage stellt schon begrifflich keine Mangelhaftigkeit des Verfahrens dar (vgl RIS‑Justiz RS0125622; 6 Ob 277/00d).

3.3. Die Übernahmekommission hat ohnedies mehrfach erfolglos versucht, den Zeugen zur unmittelbaren Vernehmung zu laden. Welche weiteren Schritte die Übernahmekommission hätte setzen können, um innerhalb der durch das Beschleunigungsgebot (§ 30 Abs 1 ÜbG) gesteckten zeitlichen Grenzen eine persönliche Einvernahme des Zeugen herbeiführen zu können, vermögen die Rekurswerber nicht in nachvollziehbarer Weise aufzuzeigen. Dem Unmittelbarkeits-grundsatz entsprach eine Vernehmung mittels Videokonferenz jedenfalls eher als die bloße Verlesung der schriftlichen Äußerung des Zeugen (vgl 15 Os 83/11m).

3.4. Mit Wirkung vom 1. 1. 2017 sieht zudem der gemäß § 30 Abs 2 ÜbG auch auf das Verfahren vor der Übernahmekommission anwendbare § 25 Abs 6a VwGVG ausdrücklich die Möglichkeit einer Videokonferenz vor. Daraus lässt sich aber nicht der von den Rekurswerbern gezogene (Umkehr‑)Schluss ziehen, dass die Durchführung einer Videokonferenz vor diesem Zeitpunkt einen Verfahrensmangel darstellte. Ob dies der Fall ist, richtet sich vielmehr ausschließlich nach § 66 Abs 1 Z 2 AußStrG.

3.5. Die behaupteten Mängel der Tonqualität finden in der Aktenlage keine ausreichende Deckung. Dass der Zeuge den Vorsitzenden am Beginn der Einvernahme schlecht verstand, als die Konferenz erst eingerichtet wurde, und im Lauf der weiteren Vernehmung einmal ersuchte, die Frage zu wiederholen, sowie bei einer weiteren Frage angab, nicht zu verstehen, was der Vorsitzende meine, führte jedenfalls nicht dazu, dass die Übernahmekommission die Aussage nicht hätte berücksichtigen dürfen, zumal Missverständnisse oder Hörfehler auch bei einer unmittelbaren Einvernahme nie auszuschließen sind. Im Übrigen wäre es den Rekurswerbern freigestanden, erforderlichenfalls nachzufragen.

4. Aktenwidrigkeit bzw Mangelhaftigkeit des Verfahrens

4.1. Eine Aktenwidrigkeit kann nur dann eine Beschwer begründen, wenn bei Vermeidung der gerügten Aktenwidrigkeit eine günstigere Entscheidung erzielt worden wäre (RIS‑Justiz RS0043265). Der Aktenwidrigkeit muss also eine entscheidungswesentliche Bedeutung zukommen (RIS‑Justiz RS0043265 [T7]).

4.2. Bei den Ausführungen der Übernahmekommission, die Realisierung des „Projekts P*****“ hätte in der Zukunft zu einer Intensivierung der Geschäftstätigkeit auf dem deutschen Markt geführt, handelt es sich ersichtlich um eine bloße Schlussfolgerung, sodass schon aus diesem Grund keine Aktenwidrigkeit vorliegen kann (RIS‑Justiz RS0043277 [T3]). Diese Schlussfolgerung ist im Übrigen auch inhaltlich nicht zu beanstanden. Der neuerungsweise Hinweis im Rekurs, wonach bereits „gegenwärtig“ das Immobilienportfolio der Zielgesellschaft zu 77,2 % Immobilien in Deutschland umfasse, übersieht zunächst, dass es nicht auf den gegenwärtigen, sondern den Zeitpunkt der Absprache ankommt. Selbst wenn man jedoch davon ausgeht, dass schon zum rechtlich maßgeblichen Zeitpunkt der Absprache die Zielgesellschaft in diesem Ausmaß Immobilienvermögen in Deutschland hielt, hätte dieser Anteil bei Realisierung des „Projekts P*****“ noch eine deutliche Steigerung erfahren, wären doch dann als Sacheinlage überwiegend in Deutschland gelegene Immobilien eingebracht worden. Dass dies zu einer „Intensivierung“ der Geschäftstätigkeit auf dem deutschen Markt geführt hätte, ist nicht zu bestreiten.

5. Vorliegen einer Absprache

5.1. Nach § 22 Abs 1 ÜbG muss, wer eine unmittelbare oder mittelbare kontrollierende Beteiligung an einer Zielgesellschaft erlangt, dies der Übernahmekommission unverzüglich mitteilen und innerhalb von 20 Börsetagen ab Kontrollerlangung ein den Bestimmungen dieses Bundesgesetzes entsprechendesAngebot für alle Beteiligungspapiere der Zielgesellschaft anzeigen. Nach § 22 Abs 2 ÜbG ist eine unmittelbare kontrollierende Beteiligung eine unmittelbare Beteiligung an einer Zielgesellschaft, die mehr als 30 von Hundert der auf die ständig stimmberechtigten Aktien entfallenden Stimmrechte vermittelt. Gemäß § 23 Abs 1 ÜbG sind gemeinsam vorgehenden Rechtsträgern (§ 1 Z 6 ÜbG) bei der Anwendung von §§ 22 bis 22b ÜbG die von ihnen gehaltenen Beteiligungen wechselseitig zuzurechnen. Unter „gemeinsam vorgehenden Rechtsträgern“ sind nach § 1 Z 6 ÜbG natürliche oder juristische Personen zu verstehen, die mit dem Bieter auf der Grundlage einer Absprache zusammenarbeiten, um die Kontrolle über die Zielgesellschaft zu erlangen oder auszuüben, insbesondere durch Koordination der Stimmrechte, oder die aufgrund einer Absprache mit der Zielgesellschaft zusammenarbeiten, um den Erfolg des Übernahmeangebots zu verhindern. Hält ein Rechtsträger eine unmittelbare oder mittelbare kontrollierende Beteiligung (§ 22 Abs 2 und 3) an einem oder mehreren anderen Rechtsträgern, so wird vermutet, dass alle diese Rechtsträger gemeinsam vorgehen; dasselbe gilt, wenn mehrere Rechtsträger eine Absprache über die Ausübung ihrer Stimmrechte bei der Wahl der Mitglieder des Aufsichtsrats getroffen haben.Nach dem klaren Gesetzeswortlaut ist daher Voraussetzung, dass eine Absprache im Sinne des § 1 Z 6 ÜbG vorliegt und aufgrund dieser Absprache eine Zusammenarbeit erfolgt.

5.2. Die Übernahmekommission hat verschiedene Gespräche und Treffen zwischen den Beteiligten, die auf eine Transaktion mit der Zielgesellschaft hinauslaufen sollten, als Absprache im Sinne des § 1 Z 6 ÜbG qualifiziert. Demgegenüber vertreten die Rekurswerber die Auffassung, erst die Umsetzung einer Transaktion hätte eine Angebotspflicht auslösen können. Es stehe nicht fest, dass es in der Hauptversammlung tatsächlich gelungen wäre, die erforderlichen Mehrheiten zu erreichen.

5.3. Den Rekurswerbern ist nicht zu folgen. Nach einhelliger Ansicht kommt es nicht darauf an, ob die Zusammenarbeit tatsächlich zum Erfolg führt, also Kontrolle über die Zielgesellschaft ausgeübt oder erlangt wird (Huber/Alscher in Huber, ÜbG2 § 1 Rz 60; ebenso zur deutschen Rechtslage Bülow in Kölner Kommentar zum WpÜG2 § 30 Rz 213 f). Dies ergibt sich bereits aus dem Tatbestand des § 22 Abs 1 ÜbG, der nur auf das „Erlangen“ einer kontrollierenden Beteiligung, also eine Kontrollmöglichkeit (Kraus, Die Angebotspflicht im Syndikat 19) abstellt; ob die Stimmrechte auch tatsächlich zur Ausübung von Kontrolle ausgeübt werden, ist dagegen grundsätzlich unerheblich (Huber in Huber, ÜbG2 § 22 Rz 14). Andernfalls bestünde eine Angebotspflicht nur dann, wenn die Zusammenarbeit tatsächlich zum Erfolg führt, also die Kontrolle über die Zielgesellschaft tatsächlich erlangt oder ausgeübt wird. Die Kontrollmöglichkeit hatten die Parteien aber bereits durch die Bündelung ihrer Stimmrechte von mehr als 30 % auf Basis ihrer Absprache.

5.4. Dieses Ergebnis erfährt auch durch den letzten Halbsatz des § 1 Z 6 ÜbG eine Bestätigung: Demnach reicht es für das „gemeinsame Vorgehen“ aus, wenn mehrere Rechtsträger eine Absprache über die Ausübung ihrer Stimmrechte bei der Wahl der Mitglieder des Aufsichtsrats getroffen haben; die Wahl selbst muss noch nicht stattgefunden haben (vgl Huber/Alscher in Huber, ÜbG² § 1 Rz 77; Kraus, Die Angebotspflicht im Syndikat 233).

5.5. Diese Auslegung entspricht auch dem Zweck der Angebotspflicht: Diese gewährt den Minderheits-aktionären nach der Systematik des Übernahmegesetzes einen präventiven Schutz vor einer möglichen Kontrollausübung (Gall, Die Angebotspflicht nach dem Übernahmegesetz 77; Kraus, Die Angebotspflicht im Syndikat 234), weil bereits dadurch der Wert der von den übrigen Aktionären gehaltenen Aktien eine Beeinträchtigung erfahren könnte. Aus diesem Grund begründet bereits eine abstrakte Gefährdung der Minderheitsaktionäre durch auf Kontrollerlangung oder ‑ausübung gerichtete Absprachen ein gemeinsames Vorgehen im Sinne des § 1 Z 6 ÜbG. Diese Gefährdung lag – wie die Übernahmekommission zutreffend erkannte (§ 71 Abs 3 AußStrG) – bereits mit Beginn der Umsetzung der Absprache vor. Auf die „Eintrittswahrscheinlichkeit“ der Transaktion kommt es rechtlich nicht an. Das diesbezügliche Rekursvorbringen hält die – stets an deren konkreter Zielsetzung zu messende – Umsetzung einer Absprache und deren Erfolg, also die Erlangung der Kontrolle bzw deren Ausübung nicht ausreichend auseinander.

5.6. Daher reicht aus, wenn eine Absprache und eine Zusammenarbeit festgestellt werden, die auf die Erlangung der Kontrolle gerichtet sind; die tatsächliche Kontrollerlangung ist nicht Erfordernis für die Erfüllung des Tatbestands des § 1 Z 6 ÜbG (vgl auch 6 Ob 97/15f ErwGr 6.3 und 6.5).

5.7. Konkrete Schritte zur Umsetzung der Absprache, insbesondere in Form einer Einflussnahme auf Organe der Zielgesellschaft, hat die Übernahmekommission im vorliegenden Fall aber festgestellt. Damit geht der Sachverhalt auch deutlich über den im Rekurs angesprochenen bloßen „Informationsaustausch unter Aktionären“ hinaus. Unter einem Informationsaustausch sind Sachverhalte zu verstehen, in denen Aktionäre in einem ersten Schritt untereinander gesellschaftsbezogene Informationen austauschen, in einem zweiten Schritt eine eigenständige freie Entscheidung treffen, sich im Ergebnis aber dennoch tatsächlich gleichförmig verhalten (Kraus, Die Angebotspflicht im Syndikat 202). Für die Abgrenzung zwischen einer Absprache im Sinne des § 1 Z 6 ÜbG und einem bloßen Informationsaustausch ist darauf abzustellen, ob die Beteiligten typischerweise davon ausgehen dürfen, dass die jeweils andere Seite mit Rücksicht auf die zuvor kommunizierten Absichten handeln wird (Huber/Alscher in Huber, ÜbG² § 1 Rz 55; Kraus aaO203). Dabei genügt schon ein Mindestmaß an mündlicher oder schlüssiger Kommunikation unter den Beteiligten, wenn ein kommunikationskonformes Verhalten erwartet werden kann (Huber/Alscher aaO). Aus diesem Grund werden institutionelle Investoren in der Literatur darauf hingewiesen, dass es ein gemeinsames Vorgehen begründen könne, wenn sie ausdrücklich oder schlüssig davon ausgehen würden, dass die bei etwaigen Treffen erzielten Übereinkünfte in der Folge tatsächlich eingehalten werden (vgl Kittel/Augustin, Shareholder Activism und Proxy Fights: gemeinsames Vorgehen? GesRZ 2012, 163 [166] mwN aus dem deutschen Schrifttum).

5.8. Dass diese Voraussetzungen im vorliegenden Fall erfüllt sind, kann nach den Feststellungen der Übernahmekommission keinem Zweifel unterliegen. Die Übernahmekommission hat aufgrund der minutiösen Feststellungen zum Ablauf der zwischen den Parteien stattgefundenen Kontakte auf einen entsprechenden Gesamtplan geschlossen (Bescheid Rz 138; dazu auch Huber/Alscher in Huber, ÜbG² § 1 Rz 69). Aufgrund dieses Gesamtplans wäre das Immobilienvermögen der Zielgesellschaft stark angestiegen; dies hätte zu einer Verstärkung des Engagements auf dem deutschen Markt geführt. Durch die Transaktion wäre A***** zum neuen dominierenden Großaktionär geworden. Die Einschätzung der Übernahmekommission, dass diese Strukturmaßnahmen zur dauerhaften Beeinflussung der Geschäftsführung geeignet sind (vgl auch Kraus, Die Angebotspflicht im Syndikat 212 mwN), ist nicht zu beanstanden. Durch die zu erwartende (partielle) Neuausrichtung der Geschäftspolitik und Unternehmensorganisation kann der Verbleib in der Gesellschaft nicht mehr als von der ursprünglichen Investitionsentscheidung der Aktionäre gedeckt angesehen werden (Kalss/Oppitz/Zollner, Kapitalmarktrecht² § 24 Rz 3).

5.9. Gerade bei einem derartigen Gesamtplan muss es sich bei der Absprache nicht um ein punktuelles zeitliches Ereignis handeln; die Absprache und ihre Umsetzung können sich vielmehr durchaus über einen längeren Zeitraum erstrecken. Aus diesem Grund steht der Qualifikation des Sachverhalts als Absprache durch die Übernahmekommission auch nicht entgegen, dass einzelne Kontakte zwischen C***** und K***** erst nach dem für die Auslösung der Angebotspflicht relevanten Stichtag (29. 9. 2015) stattfanden.

5.10. Soweit die Rekurswerber detailliertere Feststellungen zum Inhalt der Absprache vermissen, ist ihnen entgegenzuhalten, dass die Übernahmekommission ohnedies sehr genaue Feststellungen getroffen hat. Genauere Feststellungen werden in der Regel schon faktisch nicht möglich sein. Soweit versucht wird, die Rolle C*****s auf die eines bloßen „Dealvermittlers“ zu reduzieren, entfernen sich die Rekursausführungen von den diesbezüglichen Feststellungen der Übernahmekommission (Bescheid Rz 51).

5.11. Dazu kommt, dass die Parteien nach den Feststellungen der Übernahmekommission versucht haben, auf den Verwaltungsrat der Zielgesellschaft Druck auszuüben, damit eine Transaktion mit A***** doch noch zustande kommt (Bescheid Rz 74, 128). Diese Druckausübung war offenbar auch Teil des Gesamtplans der Rekurswerber, wofür auch spricht, dass nach einer Androhung, es könnte ein komplett neuer Verwaltungsrat gewählt werden, M***** tatsächlich die Einberufung einer Hauptversammlung der Zielgesellschaft beantragte, um die amtierenden Verwaltungsratsmitglieder vorzeitig abzuberufen und den Verwaltungsrat neu zu besetzen (Bescheid Rz 79).

5.12. Die Rekurswerber versuchen den Sachverhalt im Sinne bloßer, noch keine Angebotspflicht auslösender „Vorfeldgespräche“ bzw „ergebnisoffener Gespräche“ zu deuten. Damit entfernen sich die Rekursausführungen jedoch von den Feststellungen der Übernahmekommission. Nach den Feststellungen der Übernahmekommission war Ziel der Absprache, im gemeinsamen und koordinierten Zusammenwirken das Management der Zielgesellschaft zur Durchführung einer von den Parteien gewünschten Transaktion zu bewegen (Bescheid Rz 125). Damit ging die Absprache aber deutlich über die in der gleichfalls die Zielgesellschaft betreffenden Entscheidung 6 Ob 97/15f zu beurteilende Absprache über eine Satzungsänderung betreffend die Erhöhung der Anzahl der Aufsichtsratsmitglieder hinaus.

5.13. Unzutreffend ist auch die Auffassung der Rekurswerber, die Absprache sei nicht kontrollrelevant gewesen, zumal sich insbesondere durch den Erwerb des deutschen Immobilienvermögens nichts an der Geschäftsführungspolitik der Zielgesellschaft geändert hätte. Diese Argumentation ist schon deshalb nicht stichhaltig, weil die geplante Transaktion nach den Feststellungen der Übernahmekommission im Ergebnis dazu geführt hätte, dass A***** letztlich bis zu 60 % an der Zielgesellschaft gehalten hätte. Gerade der Schutz vor solchen tiefgreifenden Veränderungen ist aber Zweck des Übernahmegesetzes. Der Absprache kann daher eine Kontrollrelevanz nicht abgesprochen werden.

5.14. Nach dem Gesagten kann daher auch ein (gescheiterter) Versuch einer Kontrollausübung die Angebotspflicht auslösen. Im vorliegenden Fall kann auch keine Rede davon sein, dass ein von vornherein untauglicher Versuch der Kontrollerlangung (dazu Huber/Alscher in Huber, ÜbG² § 1 Rz 63; Kraus, Die Angebotspflicht im Syndikat 210 f) vorläge. Dass wegen des Scheiterns der Umsetzung keine Gefahr für die Aktionäre (mehr) besteht, hat auf die Beurteilung der Angebotspflicht in einem Nachprüfungsverfahren keinen Einfluss, ist doch dabei auf den Zeitpunkt der Absprache und nicht die Sachlage zum Zeitpunkt des Nachprüfungsverfahrens abzustellen. Der Vollständigkeit halber ist allerdings in Übereinstimmung mit der Übernahmekommission (Vorlagebericht Rz 51) darauf hinzuweisen, dass die zwischenzeitig geänderte Sachlage zu einem nachträglichen Wegfall der Angebotspflicht führen kann, was auch bei der Beurteilung allfälliger – im Nachprüfungsverfahren nach § 33 ÜbG nicht zu prüfender – möglicher zivilrechtlicher Ansprüche der Aktionäre zu berücksichtigen wäre.

6. Vorliegen eines Ausnahmetatbestands

6.1. Zutreffend hat die Übernahmekommission auch das Vorliegen eines Ausnahmetatbestands verneint. Aufgrund des Umstands, dass bei einer Gesellschaft in der Regel nicht alle Aktionäre an der Hauptversammlung teilnehmen, vermittelt gemäß § 22 Abs 2 ÜbG nicht erst eine Beteiligung von mehr als 50 %, sondern bereits eine solche von mehr als 30 % eine kontrollierende Beteiligung. Gemäß § 24 Abs 2 Z 2 ÜbG kann diese Vermutung aber im Einzelfall widerlegt werden, wenn die vom Bieter gehaltenen Aktien aufgrund der üblichen Anwesenheit der anderen Aktionäre in der Hauptversammlung der Zielgesellschaft nicht die Mehrheit der Stimmrechte vermitteln.

6.2. Die Rekurswerber behaupten, ausgehend von den Präsenzen in den letzten Hauptversammlungen hätten die hier am Verfahren Beteiligten keine Mehrheit gehabt. Dem ist nicht zu folgen. Maßgeblicher Beurteilungszeitpunkt für das Vorliegen des Ausnahmetatbestands des § 24 Abs 2 Z 2 ÜbG ist der Zeitpunkt der Absprache, muss doch für diesen Zeitpunkt beurteilt werden, ob eine Angebotspflicht im Sinne des § 22 ÜbG besteht. Deshalb kann nicht das Ergebnis der nächsten Hauptversammlung relevant sein, sondern es muss ebenso wie nach dem Konzept des (früheren) § 3 der 1. Übernahmeverordnung auf historische Präsenzquoren abgestellt werden (vgl auch Huber in Huber, ÜbG2 § 24 Rz 13). Die Beurteilung hat daher ex ante im Wege einer Prognose auf Grundlage historischer Gegebenheiten zu erfolgen. Wenn die Übernahmekommission zur Ermittlung der „üblichen Anwesenheit“ der anderen Aktionäre, auf die das Gesetz abstellt, die Präsenzen der letzten drei ordentlichen Hauptversammlungen heranzieht (so ausdrücklich früher § 3 erste Übernahmeverordnung), ist dies nicht zu beanstanden, zumal sich die Beteiligungsstruktur der Zielgesellschaft im Lauf der letzten Jahre nicht maßgeblich geändert hat (vgl dazu auch Huber aaO § 24 Rz 17).

6.3. Von einem starren Durchrechnungszeitraum hat der Gesetzgeber bewusst abgesehen (vgl Diregger/Kalss/Winner, Übernahmerecht2 Rz 236; ErläutRV 1334 BlgNR 22. GP 15, wonach hilfsweise auf die letzten Hauptversammlungen abgestellt werden kann). Der Gesetzgeber des ÜbRÄG 2006 hat weder das fixe Abstellen auf die letzten drei ordentlichen Hauptversammlungen aus § 3 der 1. Übernahmeverordnung noch die dort enthaltene Voraussetzung, dass in jeder der letzten drei ordentlichen Hauptversammlungen der Stimmrechtsanteil überschritten wurde, damit das Vorliegen einer kontrollierenden Beteiligung vermutet wurde, übernommen. Nach § 24 Abs 2 Z 2 ÜbG ist vielmehr von einer wertenden Betrachtung auszugehen (Diregger/Kalss/Winner, Übernahmerecht2 Rz 236). Entscheidend ist, ob bei der Berücksichtigung der historischen Präsenzquoren typischerweise davon auszugehen ist, dass die kontrollierende Beteiligung auch die Mehrheit der Stimmrechte vermittelt. Es geht also um ein Wahrscheinlichkeitsurteil. Eine bloße Durchschnitts-betrachtung wäre demgegenüber methodisch unzulässig, weil der Gesetzgeber von der Festlegung eines starren Durchrechnungszeitraums bewusst abgesehen hat; auf eine rein arithmetische Betrachtung kommt es nicht an (Diregger/Kalss/Winner, Übernahmerecht2 Rz 236).

6.4. Nach den Feststellungen der Übernahmekommission hätten A***** und P***** im Jahr 2013 mit einem Stimmrechtsanteil von (kumuliert) 31,36 % eine einfache Stimmrechtsmehrheit erzielt, dagegen im Jahr 2014 diese um knapp 3 %, im Jahr 2015 um knapp 1 % verfehlt. Ausgehend von den Feststellungen der Übernahmekommission ist daher die Einschätzung nicht zu beanstanden, dass A***** und P***** bei der erforderlichen ex‑ante‑Betrachtung davon ausgehen konnten, dass es auch in Zukunft wahrscheinlich ist, dass sie mit ihrem Stimmrechtsanteil auf Hauptversammlungen der Zielgesellschaft eine einfache Stimmrechtsmehrheit erzielen würden. In diesem Zusammenhang ist darauf hinzuweisen, dass die Parteien selbst davon ausgingen, sogar die für die Transaktion erforderliche Dreiviertelmehrheit und damit jedenfalls eine kontrollierende Beteiligung erreichen zu können; C***** hat nach den Feststellungen der Übernahmekommission sich um die Organisation der Dreiviertelmehrheit „kümmern“ wollen. Zutreffend hebt die Übernahmekommission auch hervor, dass K***** als „aktivistischer Investor“ mit guten Beziehungen zu anderen Aktionären bekannt war. Die Möglichkeiten, aufgrund einer guten Vernetzung die erforderlichen Mehrheitsverhältnisse erlangen zu können, waren im Rahmen der hier anzustellenden Prognose zu berücksichtigen. Aus diesem Grund gehen auch die Rekursausführungen über die angeblich unrichtige Berechnung der Mehrheitserfordernisse ins Leere, kommt es doch gerade nicht auf eine rein arithmetische Betrachtung an. Von einer im Rekurs unterstellten „tendenziösen und willkürlichen Gesetzesauslegung“ kann daher keine Rede sein.

6.5. Weil es auf den Zeitpunkt der Absprache ankommt, haben künftige Entwicklungen zwangsläufig außer Betracht zu bleiben. Die Aktionärspräsenz der Zielgesellschaft im Jahr 2016 ist daher rechtlich unerheblich.

6.6. Die Rekursausführungen zum Vorliegen der „Generalklausel“ des § 24 Abs 1 ÜbG beschränken sich im Wesentlichen auf das Argument, durch Gespräche allein könne noch keine Gefährdung der Aktionäre erfolgen. Dass dies nicht zutrifft, wurde bereits ausgeführt. Zum Argument, für eine Sachkapitalerhöhung wäre eine Dreiviertelmehrheit erforderlich gewesen, hat die Übernahmekommission ausdrücklich festgestellt, dass sich C***** um die Organisation dieser Mehrheit kümmern wollte. Davon, dass dies von vornherein aussichtslos gewesen wäre, kann keine Rede sein, zumal auch die guten Beziehungen von K***** zu Kleinaktionären zur Erlangung der erforderlichen Dreiviertelmehrheit hätten beitragen können.

6.7. Bei der hier zu treffenden Prognoseentscheidung haben künftige Entwicklungen außer Betracht zu bleiben, weil die Frage nach dem Kontrollwechsel aus Sicht des Einstiegszeitpunkts, somit ex ante, zu beurteilen ist. Zukünftige Hauptversammlungen sind daher in die Beurteilung nicht einzubeziehen (vgl auch Gall in Huber, ÜbG2 § 24 Rz 13).

7. Einleitung eines Gesetzesprüfungsverfahrens

7.1. Für die Einleitung eines Gesetzesprüfungsverfahrens oder Stellung eines Vorabentscheidungsersuchens besteht kein Anlass. Gegen die Verfassungskonformität der im vorliegenden Fall anzuwendenden Gesetzesbestimmungen bestehen keine Bedenken.

7.2. Dass auch Personen, die selbst nicht Aktionäre sind, in den Bieterbegriff des Gesetzes (§ 1 Z 3 ÜbG) einzubeziehen sind, ist notwendig, weil auch ein Nichtaktionär durch verschiedene Maßnahmen letztlich Einfluss auf eine Gesellschaft nehmen kann oder sich etwa als Vermittler an Gesprächen zwischen mehreren Aktionären beteiligen und so erst das gemeinsame Agieren ermöglichen kann (vgl Kraus, Die Angebotspflicht im Syndikat 172 ff; vgl auch Gall, Acting in Concert und Angebotspflicht nach dem Übernahmegesetz, GesRZ 2008, 140). Ob die Einflussmöglichkeiten eines Nichtaktionärs auf das Verhalten anderer Aktionäre aus einer eigenen Beteiligung stammen oder nicht, ist rechtlich unerheblich (Düchting, Acting in Concert [2009] 273).

7.3. Die Behauptung, die Transaktion sei über das „Verhandlungsstadium“ nie hinausgekommen, steht in Widerspruch zu den ausdrücklichen Feststellungen der Übernahmekommission zu den versuchten Einwirkungen auf das Management der Zielgesellschaft. Der Rekurs übersieht, dass die Angebotspflicht im vorliegenden Fall nicht schon an bloße Gespräche anknüpfte, sondern die Absprache zwischen den Parteien das Ziel hatte, im gemeinsamen und koordinierten Zusammenwirken das Management der Zielgesellschaft zur Durchführung einer gewünschten Transaktion zu bewegen. Dass – wie der Rekurs des C***** vermeint – das Gesetz dahingehend ausgelegt werden müsse, dass rechtswidriges Verhalten von natürlichen Personen keinesfalls zu erheblichen Vermögensbelastungen führen darf, ist aus der verfassungsrechtlichen Eigentumsgarantie (Art 5 StGG; Art 1 1. ZPMRK) nicht abzuleiten.

7.4. Nach den Gesetzesmaterialien (ErläutRV 1334 BlgNR 22. GP 15) wird es „an der Mitwirkung insbesondere häufig fehlen […], wenn viele Aktionäre mit teilweise sehr kleinen Beteiligungen und ohne maßgeblichen Einfluss durch einen Stimmbindungsvertrag verbunden sind; hier kann die Erstreckung der Angebotspflicht auch aus verfassungsrechtlichen Gründen überschießend sein“. Aus diesem Grund befreit § 23 Abs 3 ÜbG die untergeordneten gemeinsam vorgehenden Rechtsträger von der Angebotspflicht (Kraus, Die Angebotspflicht im Syndikat 374). Durch diese gesetzliche Regelung ist die Verhältnismäßigkeit des Eingriffs in das Eigentumsrecht eines Rechtsträgers sichergestellt. Die Angebotspflicht greift nicht ein, wenn keine ausreichenden Zurechnungsmomente hinsichtlich der Kontrollerlangung vorliegen.

8. Einleitung eines Vorabentscheidungs-verfahrens

8.1. Die Übernahmerichtlinie legt nur eine Mindestharmonisierung fest (Art 3 Abs 2, Art 5 Abs 6 leg cit). Die Mitgliedstaaten können daher weitere Vorkehrungen zum Schutz der Interessen der Wertpapierinhaber vorsehen (Erwägungsgrund 9 der Richtlinie). Der innerstaatliche Gesetzgeber kann daher bei der Umsetzung auch ein höheres Schutzniveau anstreben (vgl Schulz, Statutarische Kontrollschwellen im Übernahmerecht, GesRZ 2016, 385; Kraus, Die Angebotspflicht im Syndikat 153 ff). Die Auslegung des Übernahmegesetzes durch die Übernahmekommission ist zudem entgegen den Rekursausführungen vom Zweck des Aktionärsschutzes eindeutig gedeckt.

9. Weitere Rekursausführungen der A ***** AG, M***** Limited und W***** AG

9.1. Bescheidcharakter und Inhalt des angefochtenen Bescheids

9.1.1. Nicht stichhaltig sind die Ausführungen zur fehlenden Bezeichnung des angefochtenen Bescheids als „Bescheid“. Zwar ist gemäß § 58 Abs 1 AVG jeder Bescheid ausdrücklich als solcher zu bezeichnen. Wenn die Bescheidbezeichnung fehlt, schadet dies aber nach der Rechtsprechung des VwGH und des VfGH nicht, wenn aus der Entscheidung eindeutig ihr normativer Charakter hervorgeht (vgl Hengstschläger/Leeb, AVG2 § 58 Rz 6, 15 mwN). Dass diese Voraussetzung im vorliegenden Fall erfüllt ist, kann keinem Zweifel unterliegen. Nach dem Inhalt der Erledigung der Übernahmekommission konnten die Rekurswerber keine Zweifel am normativen Charakter der Entscheidung haben.

9.1.2. Nach ständiger Rechtsprechung des VwGH ist zur Auslegung des Spruchs auch auf die Begründung des Bescheids zurückzugreifen (vgl Hengstschläger/Leeb, AVG2 § 59 Rz 111 mwN). Spruch und Begründung des Bescheids bilden nach ständiger Rechtsprechung eine Einheit (vgl zB VwGH 2013/15/0062). Der eingehenden Begründung des Bescheids lassen sich die von den Rekurswerbern vermissten „Tatzeitpunkte oder Tatzeiträume“ zweifelsfrei entnehmen.

9.2. Beweis vom Hörensagen

9.2.1. Der Rekurs macht auch geltend, eine Einvernahme des Zeugen T***** hätte zu für die Rekurswerberin günstigeren Feststellungen geführt. Die Übernahmekommission hätte etwa keine Feststellungen darüber treffen dürfen, was T***** zu den anderen Beteiligten gesagt hat, ohne den Genannten einzuvernehmen.

9.2.2. Beweise vom Hörensagen (Zeugenaussagen über die Wahrnehmungen eines Dritten) sind nicht generell unzulässig (RIS‑Justiz RS0114723). Welcher Beweiswert derartigen bloß mittelbaren Beweisergebnissen zuzubilligen ist, ist ausschließlich Domäne der im Verfahren vor dem Obersten Gerichtshof keiner weiteren Überprüfung unterliegenden Beweiswürdigung. Die Rekursausführungen in diesem Punkt stellen daher lediglich den Versuch dar, die Feststellungen und Beweiswürdigung der Übernahmekommission zu bekämpfen, was aber im Revisionsrekursverfahren (vgl § 30a Abs 2 ÜbG) nicht zulässig ist (vgl RIS‑Justiz RS0123662). Die Einvernahme dieses Zeugen haben die Rekurswerber zudem offenbar nicht selbst beantragt; zu einer amtswegigen Einvernahme dieses Zeugen bestand kein Anlass.

9.3. Bekämpfung der Feststellungen

9.3.1. Die Ausführungen, wonach die Übernahmekommission anstatt der getroffenen Feststellungen hätte feststellen müssen, dass sich eine Absprache nicht nachweisen lässt, stellen bloß den unzulässigen und damit unbeachtlichen Versuch dar, die Feststellungen der Übernahmekommission zu bekämpfen (vgl RIS‑Justiz RS0123662).

9.4. Maßgeblicher Zeitraum

9.4.1. Das Argument, für bestimmte Zeiträume liege kein Überschreiten der 30%igen Kontrollschwelle vor, geht ins Leere. Die Übernahmekommission hat im angefochtenen Bescheid (Rz 139) zutreffend ausgeführt, dass es auf diese Zeiträume nicht ankommt, weil bereits zuvor hinsichtlich des „Projekts P*****“ ein Verstoß gegen die Bestimmungen des Übernahmegesetzes verwirklicht worden war.

9.4.2. Dass W***** AG im Jahr 2015 noch keine Aktien gehalten hat, ist für sich genommen nicht ausschlaggebend, weil eine Aktionärsstellung nach dem Gesagten nicht Voraussetzung für die Qualifikation als „gemeinsam vorgehender Rechtsträger“ im Sinne des § 1 Z 6 ÜbG ist. Nach dieser Bestimmung wird bei einem Konzernverhältnis das gemeinsame Vorgehen vermutet. W***** AG ist aber eine 94%ige Tochtergesellschaft von A*****. Vorbringen der Parteien zur Widerlegung dieser Vermutung wurde nicht erstattet (Bescheid Rz 121).

9.5. Voting‑Cap

9.5.1. Nicht stichhaltig ist auch das Argument, es sei ein „Voting‑Cap“ dergestalt geplant gewesen, dass A***** keine über 30 % hinausgehenden Stimmrechte ausüben könne; somit sei eine Kontrolle über die Zielgesellschaft ausgeschlossen gewesen. Die Übernahmekommission hat ausdrücklich festgestellt (Rz 67), dass A***** an einer Kontrollerlangung interessiert war, weil eine Beschränkung auf 30 % wirtschaftlich nicht nachvollziehbar gewesen wäre (vgl auch Bescheid Rz 98 zur Beweiswürdigung).

9.6. Ausnahmetatbestand des § 25 Abs 1 Z 3 ÜbG

9.6.1. Auch die Rekursausführungen zum Ausnahmetatbestand des § 25 Abs 1 Z 3 ÜbG gehen nicht vom festgestellten Sachverhalt aus. Schon angesichts der Vielzahl an Treffen zwischen den Beteiligten liegt nahe, dass eine Kontrollerlangung angestrebt war. Zudem führt ein Irrtum über die übernahmerechtlichen Rechtsfolgen einer beabsichtigten Maßnahme nicht zu deren Qualifikation als „unabsichtlich“ im Sinne des § 25 Abs 1 Z 3 ÜbG (Diregger/Kalss/Winner, Übernahmerecht2 Rz 265).

10. Weitere Rekursausführungen der P ***** Limited und P***** LLP:

10.1. Zur Bescheidberichtigung

10.1.1. Die Übernahmekommission hat das Verfahren von Anfang an gegen P***** LLP (die in P***** LLP bloß umbenannt worden war) geführt. Durch den Berichtigungsbescheid wurde der ursprüngliche, an die P***** Ltd adressierte Bescheid berichtigt. In Anbetracht des Umstands, dass das gesamte Verfahren gegen die P***** LLP geführt wurde, weil nach eigenen Angaben diese Gesellschaft die betreffenden Anteile an der Zielgesellschaft hielt, konnten die Parteien keinen Zweifel daran haben, wer Adressat des Bescheids sein sollte. Die vorgenommene Berichtigung steht daher im Einklang mit dem AVG und der Rechtsprechung des VwGH (vgl Hengstschläger/Leeb, AVG2 § 56 Rz 50 f).

10.1.2. Die weiteren Adaptierungen in der Begründung des Bescheids betreffen lediglich die Bezeichnung „Limited Liability Partnership“ anstatt der bisherigen „Private Company Limited by Shares“. Dabei handelt es sich um eine bloße Adaptierung der Beschreibung der Rechtsform, die unmittelbare Folge der im Berichtigungsbescheid verfügten Änderung der Parteienbezeichnung waren.

10.2. Verletzung der Anleitungspflicht

10.2.1. Ein in der Verletzung der Anleitungspflicht gelegener Mangel kann nur dann mit Erfolg geltend gemacht werden, wenn er wesentlich für die Entscheidung wäre und sich auf diese hätte auswirken können; die Erheblichkeit ist im (Revisions‑)Rekurs darzulegen (RIS‑Justiz RS0037325 [T4]). Im Fall der Behauptung der Verletzung der Anleitungspflicht muss der Rechtsmittelwerber daher darlegen, was er im Falle einer ordnungsgemäßen Erörterung seines Vorbringens vorgebracht hätte, weil nur aufgrund dieser Grundlage die Erheblichkeit des Verfahrensmangels beurteilt werden kann (RIS‑Justiz RS0037325 [T5]). Die Rekursausführungen, die Übernahmekommission hätte die Rekurswerber auf die „ihnen zur Verfügung stehenden verfahrensrechtlichen Möglichkeiten“ hinweisen müssen bzw von K***** weitere „Unterlagen“ anfordern müssen, genügen diesen Anforderungen nicht.

10.3. Verweigerung der Akteneinsicht

10.3.1. Eine Verweigerung der Akteneinsicht führt nur dann zur Beschwer einer Partei, wenn die Behörde ihre Feststellungen bzw die Entscheidung auch auf von der Akteneinsicht ausgenommene Aktenbestandteile stützt (VwGH 98/01/0231; 2008/22/0284; 2013/02/0094). Dies wird im vorliegenden Fall nicht einmal konkret behauptet. Schon aus diesem Grund liegt keine relevante Verweigerung der Akteneinsicht vor. Eine allfällige Verweigerung der Akteneinsicht in bestimmte Aktenbestandteile nach Erlassung des angefochtenen Bescheids kann zudem nicht zu einer Fehlerhaftigkeit des Bescheids selbst führen.

10.4. Weitere Rekursausführungen

10.4.1. Die Rekursausführungen, P***** sei nicht an einer Kontrollerlangung durch A***** interessiert gewesen, sodass diesbezüglich kein gemeinsames Vorgehen vorliege, entfernen sich von den Feststellungen der Übernahmekommission. Demnach waren P***** bzw K***** in die Absprachen eingebunden, weil im Gegenzug für die Mitwirkung von K***** bei der Transaktion „Projekt P*****“ sein Wunschkandidat W***** in den Verwaltungsrat gewählt werden sollte. Auch K***** wollte die Transaktion mit seinen Stimmen unterstützen (Bescheid Rz 65, 68, 74).

10.4.2. Soweit geltend gemacht wird, es habe schon abstrakt keine Gefährdung für die Aktionäre der Zielgesellschaft bestanden, sind dem die Feststellungen insbesondere zur versuchten Einflussnahme auf die Organe der Zielgesellschaft entgegenzuhalten. Zudem wurde festgestellt, dass A***** ein Pflichtangebot auch hätte finanzieren können (Bescheid Rz 67), sodass der Sachverhalt auch nicht mit zwei Kleinaktionären verglichen werden kann, die sich – noch dazu völlig untauglich – bloß ohne jegliche Umsetzungsmaßnahmen absprechen. Die diesbezüglichen Rekursausführungen gehen daher am Sachverhalt vorbei.

11. Zusammenfassung

Zusammenfassend erweist sich der angefochtene Bescheid daher als frei von Rechtsirrtum, sodass den unbegründeten Rekursen ein Erfolg zu versagen war.

12. Kostenentscheidung

Im Hinblick auf die Bestätigung des angefochtenen Bescheids blieb auch für eine Abänderung der Kostenentscheidung kein Raum (vgl 6 Ob 37/14f ErwGr 14).

Lizenziert vom RIS (ris.bka.gv.at - CC BY 4.0 DEED)