Vorsteuerabzug bei Überlassung einer Dienstnehmerwohnung durch eine GmbH an Sohn und Schwiegertochter des Alleingesellschaftergeschäftsführers

Entscheidungstext

Der Unabhängige Finanzsenat hat über die Berufung der BW_GMBH., Anschrift_BW, vertreten durch die Dr. Antosch und Partner Wirtschaftstreuhand Gesellschaft m.b.H., 5400 Hallein, Lacknerweg 5 sowie Dr. Harald Schlager, 5110 Oberndorf, Uferstraße 18 vom 18. April 2011 gegen die Bescheide des Finanzamtes Salzburg-Land, vertreten durch Mag. Josef Nußbaumer, vom 15. März 2011 betreffend Umsatzsteuer 2009 und 2010 nach der am 18. Juni 2013 in 5026 Salzburg-Aigen, Aignerstraße 10, durchgeführten mündlichen Berufungsverhandlung entschieden:

Die angefochtenen Bescheide werden abgeändert.

Die Veranlagung der beiden Umsatzsteuerbescheide erfolgt endgültig.

Die Umsatzsteuergutschrift 2009 beträgt EUR 18.585,27.

Die Umsatzsteuergutschrift 2010 beträgt EUR 106.832,72.

Die Bemessungsgrundlagen sind den beiden als Beilage angeschlossenen Berechnungsblättern zu entnehmen und bilden einen Bestandteil dieses Bescheidspruches.

Entscheidungsgründe

1 Verfahrensgang

Das Finanzamt führte Anfang 2011 bei der Berufungswerberin, einer österreichischen Gesellschaft mit beschränkter Haftung, eine Nachschau hinsichtlich der Errichtung einer Betriebshalle und eines Betriebswohnhauses durch und schloss diese mit Niederschrift vom 8. März 2011 ab (ABNr. ######/11 Bl. 65 ff).

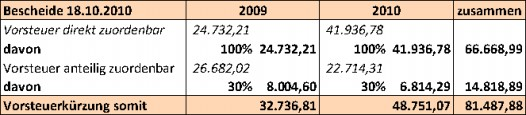

Im Anschluss daran hob es den Umsatzsteuerbescheid 2009 vom 18. Oktober 2010 gem. § 299 BAO auf und erließ mit 15. März 2011 einen neuen Sachbescheid. Für das Jahr 2010 erließ es erstmals einen vorläufigen Umsatzsteuerjahresbescheid (ABNr. ######/11 Bl. 73 f). Die Abgabenbehörde kürzte die bisherigen Vorsteuern um folgende Beträge und verwies als Begründung nur auf die Niederschrift zur Nachschau.

Bei den direkt zuordenbaren Vorsteuern handelt es sich um Leistungen, die ausschließlich für die Errichtung des Betriebswohnhauses notwendig waren. Die anteilig zuordenbaren Vorsteuern betreffen Leistungen, die für die Errichtung der Betriebshalle und des Betriebswohnhauses anfielen und diesen beiden Gebäude nach Ansicht des Finanzamts nicht exakt zuordenbar sind.

Im Kern verweigerte das Finanzamt damit den Vorsteuerabzug für das 2009 und 2010 errichtete und unmittelbar neben der parallel dazu errichteten Betriebshalle situierten Betriebswohnhaus zur Gänze, obwohl dieses Gebäude unbestrittenermaßen zu mindestens einem Drittel unmittelbar betrieblichen Zwecken der Berufungswerberin (Lager, Büro etc.) und zu etwa zwei Dritteln Wohnzwecken des bei der Berufungswerberin angestellten Sohnes des Alleingesellschafters und Alleingeschäftsführers G*** X*** sen. diente.

Die Berufungswerberin bekämpfte mit der Berufung vom 18. April 2011 (ABNr. ######/11 Bl. 75 ff) ausschließlich die beiden Sachbescheide. Sie rügte umfangreiche Verfahrensfehler und bekämpfte die Verweigerung des gesamten Vorsteuerabzugs (der "Vorsteuerkorrektur"). Im Kern brachte sie vor, für die Herrn und Frau X*** jun. zur Verfügung gestellte Dienstwohnung im Ausmaß von 172,11 m² seien bei einem amtlichen Satz von EUR 6,78/m² monatlich EUR 1.166,90 (Sachbezug) verrechnet und selbstverständlich lohn- und umsatzversteuert worden. Bei einer gebührenden Würdigung der durch den Geschäftsführer bzw. den steuerlichen Vertreter gemachten Angaben hätten die Prüfungsorgane danach zwingend zu folgenden Schlüssen kommen müssen (Zitat wörtlich):

"Das betreffende Gebäude gehört wie im Folgenden ausgeführt zum betriebsnotwendigen Vermögen unserer Klientin. Es dient dem Betrieb der BW_GMBH. in mehrerlei Hinsicht unmittelbar:

Die betriebliche Einbindung des Betriebswohn- und -lagerhauses war und ist vor allem deshalb unverzichtbar, weil im Unternehmen unserer Klientin im Drei-Schichtbetrieb gearbeitet wird. Es ist aus Gründen der Prozesssicherheit unabdingbar, dass zumindest ein qualifizierter Mitarbeiter rund um die Uhr und mit direktem Sichtkontakt zur Produktionshalle präsent ist, zumal im Rahmen der Geisterschichten an Wochenenden und Feiertagen auch ohne Personal produziert wird. Daher muss gewährleistet sein, dass im Störungsfall ein schnelles Eingreifen in den Produktionsprozess möglich ist. Ein Crash im Produktionsablauf beispielsweise kann ohne weiteres einen Maschinenschaden in Höhe von mindestens 20.000 bis 25.000 Euro verursachen, nicht zu reden von dadurch bedingten Produktionsausfall oder Pönalzahlungen wegen Terminverzugs. Aus diesem Grund wurde das Betriebswohn- und -wartungshaus so nahe wie nur möglich (9 Meter Abstand) an der neuen Produktionshalle gebaut und zu Zwecken der EDV gestützten Überwachung des Produktionsprozesses via Glasfaser mit der Produktionshalle verbunden.

In diesem Zusammenhang ist anzumerken, dass sowohl Herr Dipl. Ing. X*** jun. als hochqualifizierter und innovativster Mitarbeiter des Unternehmens und auch dessen Gattin, Frau Dipl. Ing. X***, die mit Schlüsselfunktionen wie Produktionsablauf, Qualitätsüberwachung, Auftragsbearbeitung und Einteilung betraut ist, mit der Überlassung des Betriebswohn- und -lagerhauses langfristig an den Betrieb gebunden werden sollen. Herr X*** jun. war und ist als ehemaliger Fremdfirma-Dienstnehmer (Deutschland) und Fremdfirma-Kenner (Diplomarbeit bei der Fa. Fremdfirma) immer wieder lukrativen Abwerbungsversuchen ausgesetzt.

Eine weitere wesentliche Überlegung der räumlich getrennten Errichtung des Betriebswohn- und lagerhauses war die von der Auftraggeberbranche auferlegte, unumgängliche Bedingung, die für die Herstellung der gefertigten Produktionsteile produzierten Zweitformen, von der Produktionsstätte räumlich getrennt, zu lagern und halbjährlich zu warten. Die Auftraggeberbranche wählt ihre Zulieferer nach strengen Kriterien aus. Wird eines missachtet, werden die Aufträge entweder nicht erteilt, oder abgezogen. Die Errichtung einer räumlich getrennten Lager- und Wartungsstätte für die Zweitformen der als Automobilzulieferer produzierten Teile ist ein wesentliches Auswahlkriterium. Daher wurde in besagtem Objekt, das aus Gründen einer hochwassersicheren Lagerung über dem Niveau der neuen Produktionshalle errichtet wurde, ein 33 Quadratmeter großer Lager- und Wartungsraum mit eigenem Hauseingang geschaffen und mit dem notwendigen Inventar wie zum Beispiel einer Werkbank bestückt. Verpflichtende Errichtung dieses Lager-und Wartungsraumes war ein wichtiger Grund dafür, dass die ursprüngliche Absicht, die Dienstwohnung über der Betriebshalle zu errichten, verworfen werden musste. Hätten die Prüfungsorgane diese Information zur Kenntnis genommen, hätten sie den genannten Lager- und Wartungsraum nicht fälschlicherweise als "Hobbyraum" deklariert und als Freizeitvergnügen abgetan. Das vorschriftsmäßige Warten von "Produktionsformen" hat nach den gängigen Erfahrungen des täglichen Lebens wahrlich nichts mit einer Freizeitbeschäftigung gemein.

Zusammen mit dem Raum für die Datenträgersicherung, dem Büro- und Überwachungsraum, der Garage und den gemischt genutzten Räumlichkeiten beträgt der betriebliche genutzte Teil des Betriebswohn- und -lagerhauses 120 Quadratmeter. Demgegenüber steht eine als Dienstwohnung genutzte Fläche von 172,11 Quadratmetern, die darüber hinaus dazu genutzt wird, anreisende Geschäftsfreunde zu hofieren und dadurch dem Betrieb mittelbar nicht nur als Dienstnehmerwohnung, sondern auch für Repräsentationszwecke dient.

Wie schon mehrmals angesprochen, wurde das Objekt aus rein unternehmerischen Gründen errichtet. Für die Errichtung eines Wohnhauses hätte Herr X*** sen. aufgrund seiner finanziellen Möglichkeiten einen sonnigeren, weniger durch Lärm-und Abgasemissionen belasteten Ort gefunden: In unmittelbarer Nähe verläuft eine vielbefahrende Landstraße (Pendelverkehr), LKWs werden ständig be- und entladen und der Lärm der Produktionshalle macht das Objekt auch nicht gerade zum "Wohnparadies".

Die Raumeinteilung für die als Dienstwohnung genutzten Teile laut beiliegenden Plänen entspricht unserer Meinung nach einer durchschnittlichen Dienstwohnung für gehobene Mitarbeiter. Es ist kein überdurchschnittlicher Luxus zu erkennen. Wieso die Prüfer die Bedürfnisse von Herrn X*** jun. bei der Raumeinteilung laut beiliegenden Plänen ankreiden, ist für uns aus den genannten Gründen nicht nachvollziehbar. Um derart qualifizierte Mitarbeiter wie Herrn und Frau X*** jun. halten zu können, würden im Zweifelsfall wohl noch erheblich größere Anpassungen in Richtung Erhöhung der individuellen Wohnqualität gemacht werden, da diese nach Lage und Umfeld wie gesagt ja erheblichen Einschränkungen unterliegt.

Erschwerend und bezeichnend für die Vorgangsweise im Zuge der Prüfung muss gesagt werden, dass die der Vorsteuerkorrektur zugrunde gelegten Rechnungen zum großen Teil nichts mit dem Bau des Betriebswohn-, -Iager- und -wartungshauses zu tun haben und eindeutig dem Betriebsgebäude zuzuordnen sind. So z.B. begann die Firma Baufirma_F erst am 26.11.2009 mit dem Kellerbau. Da 2009 dafür noch keine Rechnung gestellt wurde, könnte auch dann keine Vorsteuerkorrektur durchgeführt werden, wenn diese sachlich gerechtfertigt wäre, was wie oben ausgeführt nicht der Fall ist. Einzig in einer Baufirma_R-Rechnung ist ein Leistungsanteil für das Betriebsgebäude inkludiert, im Ausmaß von 18 Stunden á 59 Euro (1.062 €). In der folgenden Aufstellung sind weitere Rechnungen zusammengefasst, die nichts mit dem Betriebswohn-, -Iager- und -wartungshaus zu tun haben ... (es folgt eine Tabelle).

Die Verrechnung der Errichtung des Betriebswohn-, -Iager- und -wartungshauses erfolgte mit der Schlussrechnung der Firma Baufirma_F vom 17.1.2011 in Höhe von 167.881,41 Euro. Die vorher für diese Position geleisteten Teilrechnungsbeträge müssten bei korrekter Ermittlung von diesem Betrag abgezogen werden.

Zusammenfassend kann gesagt werden: Das besagte Objekt ist notwendiges Betriebsvermögen, eine Vorsteuerkorrektur entspricht daher nicht den tatsächlichen und rechtlichen Verhältnissen. Darüber hinaus wurden die Vorsteuerkorrekturen an sich falsch berechnet: Viele der zugrunde gelegten Rechnungen haben nichts mit dem besagten Objekt zu tun. Hätten die Prüfungsorgane Herrn X*** das notwendige Parteiengehör geschenkt, hätten die Baurechnungen den einzelnen Objekten korrekt zugeordnet werden können. Wie schon oben ausgeführt, wurde eine zur Klärung dienliche Betriebsführung durch den Altbestand aus zeitlichen Gründen verworfen, gleiches gilt wohl auch für die von Herrn X*** sen. und Herrn Dkfm. Antosch gemachten Angaben."

Die Berufungswerberin spricht in ihren Schriftsätzen regelmäßig vom "Betriebswohn-, -Iager- und -wartungshaus". Aus Vereinfachungsgründen wird in dieser Berufungsentscheidung in der Folge vereinfachend der Begriff "Betriebswohnhaus" in Abgrenzung zur daneben errichteten "Betriebshalle" Verwendung finden, ohne dass damit eine Wertung verbunden sein soll.

Das Finanzamt ersuchte die Berufungswerberin mit Schreiben vom 10. Mai 2011 (ABNr. ######/11 Bl. 85 ff) um Ergänzung ihrer Berufung hinsichtlich der Zuordnung der Vorsteuerbeträge zum Betriebswohnhaus bzw. der Betriebshalle. Diese kam dieser Aufforderung mit einer umfassenden Zusammenstellung vom 19. Mai 2011 und der Vorlage diverser Kopien nach (ABNr. ######/11 Bl. 87-211). Sie wiederholte ihr Vorbringen aus der Berufung und vertiefte es zusätzlich.

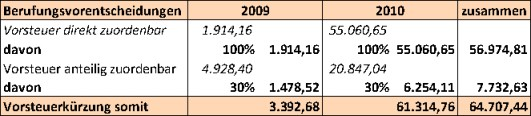

Mit Berufungsvorentscheidungen vom 16. September 2011 (ABNr. ######/11 Bl. 212 ff) änderte das Finanzamt daraufhin die Sachbescheide 2009 und 2010 und erließ beide endgültig. Es verweigerte zwar weiterhin den Abzug der auf das Betriebswohnhaus entfallenden Vorsteuern zur Gänze, folgte bei deren Zuordnung aber weitgehend den Aufstellungen in der Berufung bzw. Berufungsergänzung.

Es blieb trotzdem bei der Anwendung des Aufteilungsschlüssels von 30/70 und reduzierte die Vorsteuerkürzungen auf die folgenden Beträge:

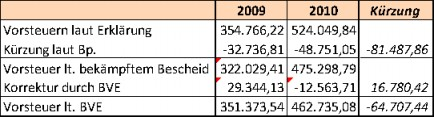

Daraus ergaben sich in den Umsatzsteuerbescheiden die folgenden Vorsteuern:

In der Berufungsvorentscheidung führte das Finanzamt im Kern aus:

"Das Finanzamt ... hegt an den zwingenden behördlichen Vorgaben aufgrund des ROG Salzburg zur Flächenwidmung keinen Zweifel. Nach der amtlichen Mitteilung vom 17.03.2011 wurde das Grünland - ländliches Gebiet in ein Gewerbegebiet umgewandelt und eine "Produktionshalle" und ein "Betriebswohnhaus" errichtet. Bei Letzterem ist jedoch aufgrund der vorliegenden Unterlagen kein Unterschied in der Bauweise oder der Ausstattung zum ursprünglich angedachten Privathaus erkennbar. Auch in der Berufung wird darauf hingewiesen, dass Herr GF G*** X*** das Gebäude bevorzugt als "Privathaus" zum Vermietungszweck an die Fa. BW_GMBH. errichtet hätte, jedoch nicht, dass sich an der Wesensart bzw. Planung des Gebäudes als solches, seiner Ausstattung, seiner Verwendung oder seiner Zweckwidmung irgendetwas geändert hätte. Lediglich die steuerliche Zurechnung wäre vom Berufungswerber im Privatvermögen durchgeführt worden.

Es ist im Verfahren unbestritten, dass die Fa. BW_GMBH. das Gebäude errichtete bzw. als Bauherr auftrat, das Gebäude in ihr Betriebsvermögen aufnahm und die zugehörigen Vorsteuern in Abzug brachte. Zivilrechtlich betrachtet verlor die errichtende Fa. BW_GMBH. nach dem Grundsatz "Superficies solo cedit" ihr Eigentum am Gebäude im Zuge der Errichtung an den Eigentümer des Grundstückes GF G*** X***, da die zwingenden Voraussetzungen zur Anerkennung eines möglichen Superädifikates von Beginn weg nicht vorlagen: Es fehlte ein diesbezüglicher schriftlicher Vertrag, sowie eine entsprechende Anmerkung im Grundbuch. Nachträglich kann ein Superädifikat nach der st. Rsp des OGH keinesfalls gültig begründet werden. Für die BW_GMBH. bleibt lediglich die Möglichkeit, den Ersatz der notwendigen und nützlichen Kosten als redliche Bauführerin von GF G*** X*** zu fordern.

Auch in wirtschaftlicher Betrachtungsweise ist davon auszugehen, dass die Verfügungsmacht über das Gebäude bei GF G*** X*** liegt: Die Fa. BW_GMBH. stellte nämlich lediglich die Finanzierung des Gebäudes zur Verfügung. Herr GF G*** X*** kann das Gebäude (nach dem Grundbuch) als unbeschränkter Eigentümer hingegen jederzeit veräußern oder einer anderen Zweckwidmung als der gegenwärtigen zuführen. Dass diese realen Verhältnisse über die Verfügungsmacht über das Gebäude von Beginn weg geplant und gelebt worden waren, ergibt sich zweifelsfrei aus dem vorliegenden Mietvertragsentwurf, der ebenfalls Herrn GF G*** X*** als Vermieter und die Fa. BW_GMBH. als Mieterin ausweist.

Nach der unzweifelhaft vorliegenden Konstellation ist es daher ohne Belang, welche alternativen steuerlichen Gestaltungsmöglichkeiten sich bei der Errichtung des Gebäudes gestellt hätten. Mit der (alleinigen) Behauptung die Errichtung des Gebäudes ohne die Auflagen aus dem ROG Salzburg im Privatvermögen geplant zu haben ist für den Berufungswerber jedenfalls nichts zu gewinnen, da feststeht, dass der in Streit stehende Vorsteuerabzug bei der Fa. BW_GMBH. eindeutig rechtswidrig vorgenommen wurde.

Im gegebenen Fall kommt hinzu, dass die gewählte Konstruktion auch auf Fremdüblichkeit zu überprüfen ist, wie der UFS Graz in RV/390-G/08 in einem ähnlich gelagertem Fall nachweist:

Schafft eine Kapitalgesellschaft ein Einfamilienhaus an oder stellt sie eine solches her, um sie einem Gesellschaft m.b.H.er, der auch Arbeitnehmer der Gesellschaft sein mag, zu Wohnzwecken zu überlassen, ist für die Frage, ob dieser Vorgang dem Grunde nach durch den Betrieb der Kapitalgesellschaft oder durch das Gesellschaftsverhältnis veranlasst ist, zu prüfen, ob die Kapitalgesellschaft eine Wohnung dieser Art, Größe und Lage auch zum Zwecke der Nutzungsüberlassung an einen fremden Arbeitnehmer angeschafft oder hergestellt hätte. Erweist es sich, dass die Kapitalgesellschaft, eine derartige Anschaffung oder Herstellung für einen fremden Arbeitnehmer nicht getätigt hätte, ist daraus zu schließen, dass die tatsächlich getätigte Anschaffung oder Herstellung durch das Gesellschaftsverhältnis veranlasst ist. Die Wohnung stellt dann kein steuerliches Betriebsvermögen der Kapitalgesellschaft dar.

Die Grundsätze der Angehörigenjudikatur kommen zur Anwendung, da es sich bei dem mit der Dienstwohnung begünstigen Mitarbeiter um den Sohn des Geschäftsführers und Alleingesellschafters der BW_GMBH., Herrn DI A*** X*** mit seiner Familie (Ehegattin, 2 Kinder) handelt.

Es ist demnach die Frage zu beantworten, ob die Fa. BW_GMBH. einem fremden leitenden Mitarbeiter eine solche Dienstwohnung unter vergleichbaren Voraussetzungen unter Ansatz eines Sachbezuges zur Verfügung gestellt hätte oder ob dieses Verhalten aus sozietären Gründen zu erklären ist."

Die Abgabenbehörde 1. Instanz erläuterte in der Folge die "Angehörigenjudikatur" des VwGH und stellte zum konkreten Sachverhalt fest:

"Zur Publizität nach außen bzw. eindeutiger und klarer Inhalt:

Diese Voraussetzung wurde nicht erfüllt. Es gab weder im Dienstvertrag von Herrn DI A*** X*** noch auf eine sonstige Art und Weise eine nachvollziehbare Vereinbarung darüber, unter welchen Bedingungen und wie lange ihm und seiner Familie die Wohnung zur Verfügung gestellt wird.

Der Fremdvergleich:

Lt. Aussagen von Herrn GF G*** X*** wurde das Betriebswohnhaus nach den Bedürfnissen des Sohnes errichtet. Dies ist bei Dienstwohnungen per se ungewöhnlich und im gegebenen Fall nur dem sozietären Verhältnis geschuldet. Wie der VwGH ausführt (93/15/0003) stellt eine Wohnung, welche dem Dienstnehmer zur Nutzung überlassen wird nur dann Betriebsvermögen dar, wenn eine betriebliche Veranlassung für die Dienstwohnung vorliegt oder Dienstwohnungen für Mitarbeiter bei Betrieben vergleichbarer Art nach der Verkehrsauffassung üblich sind, eine Möglichkeit, die bei Klein- und Mittelbetrieben - wie im gegebenen Fall - von vornherein ausscheidet. Auch eine betriebliche Veranlassung ist allenfalls im untergeordneten Ausmaß vorhanden: Es ist zwar zuzugestehen, dass die Beaufsichtigung des Produktionsablaufes aus einem nahegelegenen Gebäude leichter zu bewerkstelligen ist, jedoch wird in der Berufung auch eingestanden, dass die Zurverfügungstellung in erster Linie dem Wohlfühlbedürfnis des Dienstnehmers und Geschäftsführersohnes der Fa. BW_GMBH. DI A*** X*** entgegen kommen soll. Auch wenn dies den Effekt haben kann ihn dauerhafter an das Unternehmen zu binden, ist es vollkommen unrealistisch, dass ein derartiger Vorteil auch einem fremden dritten Dienstnehmer - noch dazu nach persönlichen Vorstellungen - gewährt worden wäre.

Die Existenz und konkrete Planung der Wohnung kann in der gegebenen Form auch nicht als betriebsnotwendig bezeichnet werden. Selbst wenn man den betrieblichen Vorteil der Nähe zur Produktionsstätte anerkennt, bedarf es zu einer zweckmäßigen Beaufsichtigung des Produktionsablaufes weder einer Wohnfläche von 172 qm incl. Freizeiteinrichtungen, noch der Anwesenheit der eigenen Familie. Die Wohnung ist daher keineswegs als Dienstwohnung zu qualifizieren, sondern schlichtweg ein privater Wohnsitz von DI A*** X*** und seiner Familie. Wenn in der Beantwortung des Ersuchens um Ergänzung zudem eingeräumt wird, dass vom Gebäude 64% (!) für private Zwecke genutzt werden, stützt dies die Meinung des Finanzamtes Salzburg-Land noch zusätzlich.

Zum Aufteilungsschlüssel von 70% : 30% (Hallenbau : Gebäudebau) ist festzuhalten, dass die Schätzung nicht von DI X*** stammt, sondern von Baumeister Baufirma_F. Es ist nach der vorliegenden Beweislage noch immer der genauste bekannte Aufteilungsschlüssel, zudem wurde er von einem unparteiischen, fachmännischen Zeugen mitgeteilt."

Abschließend brachte das Finanzamt in der Berufungsvorentscheidung noch Erwägungen hinsichtlich Missbrauches ins Spiel und führte aus:

"Aufgrund dieser rechtlichen Würdigung kann eine Prüfung der Gesamtkonstruktion auf Missbrauch von Formen und Gestaltungsmöglichkeiten des bürgerlichen Rechtes gem. § 22 BAO entfallen. Es ist jedoch darauf hinzuweisen, dass für eine solche Beurteilung durchaus Verdachtsmomente vorliegen. Es ist nämlich keineswegs ausgeschlossen, dass die gesamte zivilrechtliche Konstruktion nur dem Zweck diente, Herrn DI A*** X*** ein steuerbegünstigtes Eigenheim zu verschaffen, indem die Privatwohnung in die betriebliche Sphäre der Finanzamt. BW_GMBH. gezogen wurden, wodurch DI A*** X*** nur einen geringen Sachbezug (EUR 1.166,90) zu versteuern hat, dessen resultierende Steuerbelastung die Entrichtung einer ortsüblichen Miete für eine gleichartige Wohnung (mind. EUR 2.500,--) nicht annähernd erreicht. Dass sich daneben auch für die Fa. BW_GMBH. der Vorsteuerabzug ergibt, schafft eine rechtswidrige Verlagerung steuerlicher Vorteile aus der Zurverfügungstellung von Wohnraum, welche bei korrekter steuerlicher Bewertung der Privatsphäre zuzurechnen wären."

Zu dieser Problematik verwies das Finanzamt auf die Entscheidung UFS RV/3154-W/08.

Die Berufungswerberin ging gegen diese Entscheidung mit einem sowohl an den Unabhängigen Finanzsenat (Datum 7. Oktober 2011) wie auch an das Finanzamt (10. Oktober 2011; ABNr. ######/11 Bl. 219-234) gerichteten umfangreichen Vorlageantrag vor und beantragte die Durchführung einer mündlichen Verhandlung.

Sie schilderte die Entstehungsgeschichte sowie die konkrete Nutzung des strittigen Betriebswohnhauses, äußerte sich zum Superädifikat und zur tatsächlichen betrieblichen Nutzung bzw. Betriebsnotwendigkeit des Betriebswohnhauses. Details sind dem Punkt 2 zu entnehmen.

Anlässlich der Vorlage der Akten an den Unabhängigen Finanzsenat verwies das Finanzamt im Oktober 2011 auf seine Ausführungen in der Berufungsvorentscheidung und beantragte zusätzlich die "Überprüfung des Missbrauchstatbestandes gem. § 22 BAO". Mit Schreiben vom 28. August 2012 ergänzte die Abgabenbehörde 1. Instanz ihre Stellungnahme zum Vorlageantrag und führte aus:

Der gegenständliche Sachverhalt besteht aus 2 voneinander unabhängigen Fragen, welche jeweils zum Gegenstand haben, ob der Fa. BW_GMBH. (kurz BW_GmbH) der Vorsteuerabzug für das errichtete Gebäude zusteht oder nicht.

Die erste Frage besteht darin, ob der BW_GmbH überhaupt für das behauptete Superädifikat (der Bau befindet sich auf dem Grundstück des GF G*** X*** sen., dem Vater des nunmehr bewohnenden G*** X*** jun., der leitender Mitarbeiter der BW_GmbH ist) der Vorsteuerabzug für die an die BW_GmbH ausgestellten Rechnungen zusteht.

Dazu hegt das FA Salzburg-Land aus 3 Gründen - die teilweise ineinander überführen -Bedenken:

- Zivilrechtlich: Ein Superädifikat kann nur wirksam entstehen, wenn die dafür nötigen Voraussetzungen spätestens im Zeitpunkt des Beginns der Bauarbeiten erfüllt sind, spätere Vereinbarungen zwischen Grundeigentümer und Errichter des Bauwerkes können daran nichts mehr ändern.

- Wirtschaftlich: Das Gebäude steht und stand unter der Kontrolle von G*** X*** sen., in wirtschaftlicher Betrachtungsweise ist es ihm als Eigentümer daher jedenfalls zuzurechnen.

- Steuerlich: Zwischen G*** X*** sen. und der BW_GmbH ist die Judikatur der nahen Angehörigen zur Anwendung zu bringen. Dabei würde sich eine fremde Dritte GmbH, welche ein Gebäude auf fremden Grund und Boden errichtet, niemals mit einem einfachen Bestandsvertrag (wie dem vorgelegten) zufrieden geben, es wären klare Vereinbarungen bzgl. des Ersatzes der durch die GmbH investierten Summen nach Ablauf der Superädifikatsdauer bzw. im Fall des vorzeitigen Endes desselben zu vereinbaren. Unter diesem Aspekt der Angehörigenjudikatur ist auch die Gültigkeit des Superädifikatsvertrages (wenn man ihn nicht schon zivil rechtlich ablehnt) negativ zu bewerten.

Die Beurteilung der zweiten Frage ist dann verfahrensgegenständlich, wenn man die Berechtigung des Vorsteuerabzuges für die BW_GmbH aus der ersten Frage bejaht. Hier geht es um die Frage, ob die Dienstwohnung für Herrn G*** X*** jun. als solche anzuerkennen ist, also die aus der Judikatur dazu entwickelten Grundsätze erfüllt sind. Das Finanzamt Salzburg-Land hegt dazu Bedenken, weil die Wohnung rd. 170 qm groß ist, zugleich die Privatwohnung des Herrn G*** X*** jun. ist und offensichtlich an dessen Wünsche schon in der Errichtungsphase angepasst wurde. Zusätzlich vertritt der VwGH den Standpunkt, dass in Klein-und Mittelbetrieben Dienstwohnungen generell unüblich sind. Die Niederschriften und Wahrnehmungen der beiden Prüfungsorgane Prüfer_1 und Prüfer_2 lassen die private Veranlassung der Errichtung jedenfalls als vordergründig erscheinen, wenngleich nicht abzustreiten ist, dass eine Wohnung nahe der Betriebsstätte für eine entsprechende Beaufsichtigung des Betriebs vorteilhaft sein kann.

Die beiden Prüfer Prüfer_1 und Prüfer_2 werden - soweit es der Wahrheitsfindung dient und vom UFS für erforderlich gehalten wird - für die mündliche Verhandlung beantragt."

Mit Schreiben von 10. Oktober 2012, 6. Dezember 2012 und 4. April 2013 forderte der Unabhängige Finanzsenat die Berufungswerberin zur Vorlage weiterer Unterlagen und Beantwortung mehrerer Fragen auf. Sie kam dem am 8. November 2012 in Form der Vorlage eines DinA4-Ordners mit umfangreichen Unterlagen und am 15. Jänner 2012 durch Übermittlung eines Antwortschreibens mit diversen eingescannten Unterlagen per Mail nach. Am 26. April 2013 übermittelte sie zusätzlich per Mail monatliche Zusammenstellungen der Stunden des Ehepaares X*** jun..

Nachdem der Unabhängige Finanzsenat das Finanzamt mit der Tatsache konfrontiert hatte, dass das Betriebswohnhaus nur zum Teil für Wohnzwecke des Ehepaares X*** jun. genutzt wird, schränkte dieses die Vorsteuer, die es als nichtabzugsfähig behandelt wissen will, auf die Wohnung ein und akzeptierte zusätzlich die Zuordnung zweier Teilrechnungen (Professionist_T) ausschließlich zur Betriebshalle.

Damit reduzierte sich der strittige Vorsteuerbetrag auf insgesamt EUR 43.016,72.

Basis: Begründung BVE, Seite 2 | 2009 | 2010 | gesamt |

Vorsteuern über Schlüssel 30% Wohnhaus/70% Halle zuordenbar | 4.928,40 | 20.847,04 | 25.775,44 |

30.3.2010 Professionist_T 1. TR |

| -4.449,80 | -4.449,80 |

18.5.2010 Professionist_T 2. TR |

| -7.467,00 | -7.467,00 |

Anteilig zuordenbare somit | 4.928,40 | 8.930,24 | 13.858,64 |

davon 30% | 1.478,52 | 2.679,07 | 4.157,59 |

Vorsteuer direkt zurechenbar | 1.914,16 | 58.453,33 | 60.367,49 |

Vorsteuer "Betriebswohnhaus 100%" | 3.392,68 | 61.132,40 | 64.525,08 |

davon unmittelbare betriebliche Nutzung 1/3 | 1.130,89 | 20.377,47 | 21.508,36 |

davon Wohnung 2/3 | 2.261,79 | 40.754,93 | 43.016,72 |

Der Referent übermittelte eine Zusammenfassung dieses sowie des nachstehenden Sachverhaltes (Stand 15. Mai 2013) zusammen mit der Vorladung zur mündlichen Verhandlung an die beiden Verfahrensparteien. In der am 18. Juni 2013 abgehaltenen Berufungsverhandlung, in der die Berufungswerberin durch den mit Spezialvollmacht ausgewiesenen Dr. Harald Schlager vertreten wurde, führten diese dazu ergänzend aus und legten nachstehende Unterlagen vor:

Der steuerliche Vertreter legte die Stammdaten des Herrn X*** jun. aus der Lohnverrechnung. der GmbH_2 vor (Beilage 2) und wies darauf hin, dass dieser dort mit 20 Wochenstunden beschäftigt war. Die steuerliche Vertretung erklärte dazu, der darin ausgewiesene Sachbezug von EUR 525,00 hänge nicht mit der Dienstwohnung, sondern mit der Überlassung eines PKWs zusammen. Er bestätigte, dass Herr X*** jun. damit ab 2011 in etwa 60 Wochenstunden für die Berufungswerberin (siehe unten unter Punkt 2.4.5) und 20 Wochenstunden für die GmbH_2 tätig war. Das Finanzamt widersprach dieser Darstellung nicht.

Zusätzlich legte der steuerliche Vertreter eine mit 17. Juni 2013 datierte Kopie einer vom Ehepaar X*** jun. und Herrn X*** sen. als Geschäftsführer der Berufungswerberin unterfertigte Vereinbarung vor (Beilage 3), in der festgehalten wurde, dass dem Ehepaar X*** jun. die Dienstwohnung auf Dauer des Dienstverhältnisses zur Verfügung gestellt wird. Diese sei per Kündigung oder sonstiger Auflösung des Dienstverhältnisses ohne besondere Kündigung sofort zu räumen. Das Mietrechtsgesetz sei darauf nicht anwendbar. Das Finanzamt äußerte sich dazu nicht.

Die steuerlichen Vertreter wiesen unter Vorlage zweier Fotos auf die aktuelle Hochwassersituation und dabei darauf hin, dass im Bereich der Betriebshalle wieder Überflutungsgefahr bestanden habe. Es habe sich gerade deshalb wieder bewährt, das Gebäude mit den wertvollen Zweitformen höher zu situieren.

Die vom Finanzamt negativ bewertete "Überdimensionierung" der Wohnung sei im Wesentlichen auf die im Gebäude befindlichen Lager- und Büroflächen zurückzuführen. Die große Waschküche und der Raum, in dem sich die Sauna befindet, seien tatsächlich sehr groß, was aber auf den Grundriss des Gesamtgebäudes zurückzuführen sei. Dieser sei auch geologisch bedingt gewesen. Sie legten zudem Fotos vor, die den unmittelbaren Blick aus dem Büro in die darunter befindliche Betriebshalle zeigen. Daraus gehe hervor, dass die Situierung zur Überwachung der Betriebshalle bestens geeignet sei.

Das Finanzamt widersprach diesen Darstellungen nicht.

Die steuerlichen Vertreter wiesen auf die Sachverhaltsdarstellung hin und merkten an, dass die Entlohnung des Ehepaares X*** jun. fremdüblich, jedenfalls aber nicht zu hoch sei. Dieser Darstellung widersprach der Amtsbeauftragte nicht und wies im Gegenteil darauf hin, er würde EUR 5.000,00 für Herrn X*** jun. durchaus für angemessen halten.

Auf Nachfrage des Referenten bestätigte der Amtsbeauftragte die Tatsache, dass für die vom Finanzamt angenommene fremdübliche Miete von EUR 2.500,00 keinerlei Nachweise existieren.

Die von ihm vorgebrachte Notwendigkeit der Missbrauchsprüfung begründete der Amtsbeauftragte damit, der steuerliche Vorteil der gewählten Vorgangsweise liege darin, dass die Berufungswerberin die auf die Wohnung entfallende Vorsteuer (20%) geltend machen könne und sich anschließend aufgrund der sehr günstigen Sachbezugswerte (Steuersatz 10%) nur ein geringer Rückfluss an Umsatzsteuer und Lohnsteuer ergibt. Dies sei nach Ansicht des Finanzamts der einzige Grund für diese Gestaltung gewesen. Die steuerlichen Vertreter wiesen auf den - schon in der Berufung vorgelegten - Immobilienpreisspiegel hin, der eine Miete von EUR 6,00 pro m² als fremdüblich ausweist. Die Sachbezugswerte seien damit ortsüblich, vor allem im Hinblick auf die ungünstige Lage neben einem Betriebsobjekt mit 3-Schichtbetrieb.

Die Umsatzsteuerersparnis liege dem Umsatzsteuergesetz zugrunde und sei damit so gewollt. Zudem sei das von der Berufungswerberin errichtete Gebäude damit körperschaftsteuerhängig, was Herr X*** sen. nach der damaligen Rechtslage durch das Abwarten der zehnjährigen Spekulationsfrist verhindern hätte können. Man habe damit auch steuerliche Nachteile in Kauf genommen. Zusätzlich sei das Gebäude damit zivilrechtlich dem Haftungsfonds der Kapitalgesellschaft zuzurechnen, was den Plan, das Gebäude dem Betrieb der GesmbH zu widmen, zusätzlich unterstreiche.

Auf Nachfrage des Referenten erklärte der Amtsbeauftragte, die Einschätzung des Finanzamts, die Dienstwohnung sei an die persönlichen Wünsche der Fam. X*** jun. angepasst worden und die private Veranlassung der Errichtung sei vordergründig, basiere im Wesentlichen auf der Aussage des Herrn X*** sen. in Punkt 3 der Niederschrift vom 28. Februar 2011. Danach sei das Betriebswohnhaus für die Bedürfnisse des Sohnes errichtet worden. Dazu zählt nach Ansicht des Amtsbeauftragten die Tatsache, dass Kinderzimmer vorgesehen waren. Weitere Sachverhaltselemente nannte er nicht.

Die steuerlichen Vertreter widersprachen dem und wiesen darauf hin, dass eine Wohnung mit zwei Kinderzimmern der in Österreich üblichen Familienform entspreche und damit nur übliche Bedürfnisse befriedige. Die Einflussnahme des Herrn X*** jun. sei darüber nicht hinausgegangen.

Abschließend verwies der Amtsbeauftragte auf seine schriftlichen Stellungnahmen und gab zu Protokoll, das Gebäude liege augenscheinlich in einer mäßigen bis schlechten Lage. Abgesehen von dem - zumindest für Herrn X*** jun. - zu niedrigen Gehalt, halte er es nicht für realistisch, dass die Überlassung der Wohnung für diesen einen tatsächlichen Anreiz für die Tätigkeit im Unternehmen biete.

Der steuerliche Vertreter verwies abschließend darauf, im berufungsgegenständlichen Zeitraum seien die Betriebsliegenschaften wesentlich erweitert worden. Neben dem Bau einer Betriebshalle sei auch ein Betriebswohnhaus errichtet worden, um die Wohnbedürfnisse von Dienstnehmern abzudecken. Die Ausführung der Betriebswohnung sei nicht nach persönlichen Bedürfnissen des Dienstnehmers durchgeführt, sondern ausschließlich der betrieblichen Notwendigkeit einer als 3-Schichtbetrieb geführten Produktion angepasst worden. Aus der Sicht der steuerlichen Vertretung liege kein Missbrauch von Formen und Gestaltungen vor, da die gewählte Aufnahme der Dienstwohnung in das Betriebsvermögen der Körperschaft die ewige Steuerhängigkeit begründe. Aufgrund des dargestellten Sachverhaltes und dieser rechtlichen Darstellung beantragte er die Stattgabe der Berufung.

Über die Berufung wurde erwogen:

Die Entscheidung basiert auf folgendem Sachverhalt, der in den Akten des Finanzamts sowie des Unabhängigen Finanzsenats abgebildet und - soweit nicht gesondert angeführt - unbestritten ist.

2 Sachverhalt und Beweiswürdigung

Die Berufungswerberin ist eine Ende der 1970-er-Jahre gegründete Gesellschaft m.b.H. Alleingesellschafter und Alleingeschäftsführer ist G*** X*** sen. Die Gesellschaft entwickelt, produziert und endfertigt seit Mitte der 1980-er-Jahre Waren in ihrem Betrieb in Betriebsort. Ende 2009 bis Anfang 2010 erweiterte sie diesen und errichtete - durch eine Straße voneinander getrennt - eine weitere große Betriebshalle mit - in Hanglage - nur wenig darüber befindlichem "Betriebswohnhaus".

Die neuen Gebäude wurden Anfang 2011 fertig gestellt und bezogen (Bauvollendungsanzeige vom 24. Februar 2011).

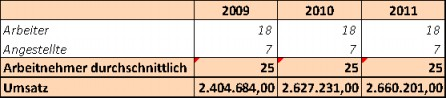

Die Berufungswerberin beschäftigte durchschnittlich die folgenden Arbeitnehmer (Jahresabschlüsse laut Firmenbuch) und erzielte die folgenden Umsätze.

2.1 Bauwerber, Auftragnehmer der Bauaufträge

Am 9. Juli 2009 wurde die Verhandlung betreffend das Ansuchen um Erteilung der gewerbebehördlichen Genehmigung und der baubehördlichen Genehmigung für die Änderung des schon bestehenden Betriebsobjektes durch die Errichtung einer Produktionshalle und eines Betriebswohnhauses durchgeführt (siehe Verhandlungsschrift in ABNr. ######/11 Bl. 43-64).

Als Einschreiter dieses Verfahrens scheint die BW_GMBH. und damit die Berufungswerberin, vertreten durch G*** X*** sen. und jun., auf.

♦ Der Arbeitsinspektor stellte fest, dass vorgesehen sei, die Betriebszweig_1-Anlage in den Neubau zu verlegen. Im Altbestand verblieben die Entwicklung sowie der Betriebszweig_2. Es sei vorgesehen, die Betriebszweig_1-Maschinen im 3-Schichtbetrieb zu betreiben. In diesem Produktionsteil würden künftig insgesamt 14 Arbeitnehmer beschäftigt werden.

♦ Der bautechnische Amtssachverständige beschreibt die künftige Nutzung des Betriebswohnhauses so, dass im Kellergeschoß ein Lager, Technik, Vorrat und Waschmaschine mit integrierter Sauna zur Ausführung gelangen sollen, im Erdgeschoß ein Büroraum sowie der Koch- und Wohnbereich mit Sanitäranlagen. Im Obergeschoß seien ein Büro sowie die Schlafräume mit den Sanitärbereichen geplant.

Als Bauherr fungierte immer die Berufungswerberin, die auch die Meldung über den Baubeginn (21. Juli 2009) erstattete (ABNr. ######/11 Bl. 42).

Unstrittig ist weiters, dass sämtliche Aufträge zur Errichtung der beiden Gebäude durch die Berufungswerberin erteilt und auch von dieser bezahlt wurden.

2.2 Überlassung der unbebauten Liegenschaft an die Berufungswerberin

Sowohl die neue Betriebshalle wie auch das Betriebswohnhaus wurden auf einem Grundstück errichtet, das sich seit 2003 im Eigentum des Alleingesellschaftergeschäftsführers G*** X*** sen. befindet. Dieses Grundstück weist eine im Wesentlichen landwirtschaftlich genutzte Gesamtfläche von etwa 5 ha auf. Aufgrund des Ansuchens vom 9. Jänner 2009 wurde Herrn X*** sen. im Juli 2009 auf einer Teilfläche von ca. 3.500 m² die Einzelbewilligung (§ 46 ROG Salzburg) zur Errichtung eines Betriebsgebäudes und eines Betriebswohnhauses erteilt.

Diese Teilfläche liegt außerorts, in abgeschiedener, schattiger, abschüssiger Lage am Fuße eines Hanges und in der Nähe eines Baches. Der Amtsbeauftragte selbst bezeichnete die Lage als mäßig bis schlecht (mündliche Verhandlung). Die Lage ist dem Referenten persönlich bekannt, da sich dieses Grundstück gleich neben einer Durchzugsstraße befindet.

2.2.1 Mietvertrag

Im Zeitpunkt der Nachschau durch das Finanzamt Anfang 2011 existierte offenbar nur ein nicht unterfertigter Entwurf eines Mietvertrages zwischen der Berufungswerberin und dem Grundstückseigentümer G*** X*** sen. (ABNr. ######/11 Bl. 27 ff). Dieses Schriftstück weist einen Fax-Aufdruck von 10. September 2010 auf. Als Beginn des Mietverhältnisses scheint der 1. Mai 2009 auf. Der Entwurf sieht einen Kündigungsverzicht des Vermieters auf die Dauer von 40 Jahren vor. Die Höhe des indexgesicherten monatlichen Mietzinses sollte bis inkl. Dezember 2014 EUR 1.900,00 zuzüglich Umsatzsteuer betragen. Ab 2015 sollte sich dieser erhöhen, wobei der Entwurf die Miethöhe offen lässt.

Zur tatsächlichen Unterfertigung des Mietvertrages kam es erst nach Abschluss der Nachschau am 14. März 2011. Die Vergebührung erfolgte im Wege der Selbstberechnung am 6. April 2011.

Der Vermieter verzichtet für die Dauer von 40 Jahren auf eine ordentliche Kündigung.

Für den Fall des Erlöschens des Vertrages nach Ablauf von 40 Jahren kann der Vermieter die Rückgabe der geräumten Grundflächen oder die Übernahme der Gebäude in sein Eigentum verlangen. Im letzteren Fall leistet der Vermieter eine Entschädigung in Höhe von ¼ des im Zeitpunkt des Erlöschens noch vorhandenen Substanzwertes der Gebäude.

Wird die Auflösung des Vertrages vor Ablauf des Kündigungsverzichtes durch die Mieterin verursacht, gilt diese Regel entsprechend. Wird die vorzeitige Auflösung des Vertrages durch den Vermieter verursacht, hat dieser zwingend die obige ¼-Entschädigung zu leisten.

Die Berufungswerberin schilderte die Entstehungsgeschichte dieses schriftlichen Vertrages so, dass es bereits 2009 einen Vertragserrichtungsauftrag an den Anwalt Dr. Rechtsanwalt gegeben habe, dessen Fertigstellung und Unterfertigung Herr X*** sen. deshalb hinausgezögert habe, weil er sich über die Laufzeit der Bindung an die GmbH - er sei zwischen 33 und 40 Jahren geschwankt - nicht schlüssig gewesen sei. Ihm sei der Entscheidungsdruck nicht übermäßig groß erschienen, weil er auf Grund der vorliegenden Konstellation als Einzelperson (Vermieter) und 100%-Gesellschafter und Geschäftsführer (Mieter) keinen anderen Personen ausgeliefert gewesen sei (Berufung; Vorlageantrag).

Nach Aufforderung des Unabhängigen Finanzsenats legte der Berufungswerber weitere Beweismittel vor. Die Chronologie der Ereignisse lässt sich daraus wie folgt nachvollziehen:

♦ Im Juni 2009 beauftragte Herr X*** sen. den Anwalt Dr. Rechtsanwalt mit der Erstellung eines Mietvertrages und übergab ihm handschriftliche Notizen zu seinen Überlegungen.

♦ Im Laufe des Jahres 2010 besprach der Anwalt die Lage mehrmals mit dem steuerlichen Vertreter, der diese auch seine Überlegungen handschriftlich übergab.

♦ Auf Basis dieser Überlegungen erstellte der Anwalt 2010 mehrere Entwürfe. Aus den Unterlagen gehen Versionen vom 10. September 2010, 2. November 2010, 15. Dezember 2010 und 21. März 2011 hervor. Die endgültige Version wurde offenbar mit 21. März 2011 fertig gestellt, was jedoch in Widerspruch zum Unterfertigungsdatum 14. März 2011 steht.

Nach Auskunft des Anwaltes verzögerte sich die endgültige Unterfertigung des Vertrages, da Herr X*** sen. durch die Bauarbeiten so belastet war.

♦ Aus den handschriftlichen Notizen des steuerlichen Vertreters ergibt sich, dass die Miethöhe bei Pensionsantritt des Herrn X*** sen. neu festgesetzt werden solle. Dieser war offenbar mit 2015 geplant.

2.2.2 Miethöhe und Zahlung

Der unterfertigte Mietvertrag fixiert die indexgesicherte monatliche Nettomiete mit

♦ EUR 1.900,00 von 1. Mai 2009 bis 31. Dezember 2010 (EUR 0,545/m²)

♦ EUR 2.000,00 von 1. Jänner 2011 bis 31. Dezember 2014 (EUR 0,573/m²) und

♦ ab 1. Jänner 2015 mit EUR 1,00/m² (EUR 3.488,00/Monat).

Der Unabhängige Finanzsenat forderte die Berufungswerberin auf, die Höhe der Miete zu begründen bzw. entsprechende Vergleichspreise beizubringen. Sie antwortete, die Miete sei anhand von Vergleichspreisen ermittelt worden (EUR 1.900,00/3.489 m² = EUR 0,545). Zur Untermauerung aktueller Vergleichspreise (Stand 10/2012) legte sie drei rudimentär konkretisierte Angebote vor. Diese weisen Baurechtszinse von EUR 0,58/m² ("Bundesland Nord/gewerbliches/ländliches Umfeld") und EUR 0,80/m² ("Wohnbau/Ort_X" und "Autobahnauffahrt Salzburg-Nord/optimal gelegen") aus.

Die Miete wurde am 16. Dezember 2009 für das Jahr 2009 mit netto EUR 8.333,00 (zuzüglich EUR 1.667,00) abgerechnet. Dieser Betrag von EUR 10.000,00 wurde am 16. Dezember 2009 an Herrn X*** sen. überwiesen (und laut Berufung auch von diesem umsatz- und einkommensversteuert). Die Frage nach der Berechnung dieses Betrages beantwortete die Berufungswerberin damit, dass 5 x 2.000,00 = 10.000,00 gezahlt worden seien. Damit wurde Miete tatsächlich nur für die Monate August bis Dezember 2009 (á EUR 1.666,67 netto) bezahlt.

Für das Jahr 2010 wurden von Herrn X*** sen. mit 31. Dezember 2010 EUR 22.800,00 (12 x EUR 1.900,00) zuzüglich 20% Umsatzsteuer abgerechnet. Dieser Betrag wurde 2011 überwiesen. Warum 2010 keine Zahlungen erfolgt seien, erklärte die Berufungswerberin damit, dass das Grundstück durch die Mieterin nutzbar gemacht worden sei. Da durch anstehende Investitionen Liquidität in der Berufungswerberin gehalten werden sollte, sei vereinbart worden, dass die Miete 2010 erst nach Bauende zu fließen hätte.

Die Berufungswerberin errichtete eine Betriebshalle und unweit davon - am Hang etwas oberhalb - das strittige "Betriebswohnhaus". Erst ab Juli 2011 wurde die Miete tatsächlich laufend (monatlich) überwiesen (EUR 2.000,00 zuzüglich Umsatzsteuer). Die Miete Jänner bis Juni 2011 wurde mit 27. Juli 2011 abgerechnet.

2.3 Betriebswohnhaus

2.3.1 Nutzungsverhältnis

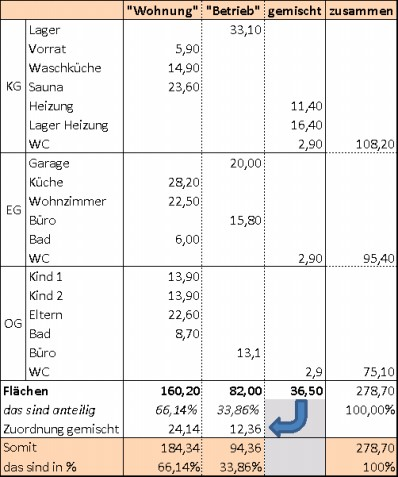

Aus den vorliegenden Plänen (Vorhaltsbeantwortung vom 8. November 2012, Register Nr. 19) ergibt sich die folgende Nutzung des strittigen Betriebswohnhauses:

Daraus ist ersichtlich, dass die ausschließlich für private Wohnzwecke des Sohnes genutzte Fläche ca. 160 m² betrug. Inklusive der Anteile an den Allgemeinflächen ergibt das nicht ganz 185 m². Davon entfallen ca. 115 m² auf den reinen Wohnbereich (Erdgeschoß und Obergeschoß). Relativ groß fallen dagegen die im Kellergeschoß befindlichen Räume aus, die als Sauna und Waschküche genützt werden. In der mündlichen Verhandlung begründete der steuerliche Vertreter dies mit planungstechnischen und geologischen Gründen, was seitens des Amtsbeauftragten unwidersprochen blieb.

Der im Kellergeschoß befindliche betriebliche Lagerraum (33,10 m²) ist von außen über eine eigene Zugangstür erreichbar. Um von dort in den gemischt genutzten Raum "Lager, Heizung" zu gelangen, muss man den gemeinsamen Vorraum im Kellergeschoß durchqueren. Die beiden unbestrittenermaßen betrieblich genutzten Büros im Erdgeschoß und Obergeschoß sind in den Wohnungsverband der "Dienstwohnung" vollständig eingebunden, nicht über einen eigenen Eingangsbereich erreichbar und befinden sich eher in den hinteren Bereichen der beiden Stockwerke.

2.3.2 Baukosten

Die Berufungswerberin bezifferte die auf die Wohnung entfallenden Errichtungskosten selbst mit EUR 237.960,03 (ohne Umsatzsteuer) und die Nutzfläche mit 172,11 m². Das ergibt durchschnittliche Baukosten auf Basis Ende 2010 von ca. EUR 1.383,00/m² ohne Umsatzsteuer bzw. EUR 1.660,00 brutto. Die Inneneinrichtungskosten inkl. Sauna etc. wurden unstrittig von den künftigen Bewohnern (Ehepaar X*** jun.) getragen.

Das Finanzamt ermittelte die Gesamterrichtungskosten für das Betriebswohnhaus mit etwa EUR 323.000 (ohne Umsatzsteuer; vgl. Berufungsvorentscheidung Seite 2). Das ergibt bei einer Gesamtnutzfläche von etwa 278 m² durchschnittliche Errichtungskosten von EUR 1.162/m² netto bzw. EUR 1.394/m² brutto. Die auf die Betriebswohnung entfallenden Baukosten betragen demnach ca. EUR 215.000.

Von der Statistik Austria wurden die durchschnittlichen Baukosten inkl. Abstellflächen und Garagen im Bundesland Salzburg das letzte Mal auf Basis 2001 erhoben. Sie blieben unter EUR 2.000/m² netto. Rechnet man diesen Wert mit dem Baupreisindex (BPI) 2000 für "Wohnhaus- und Siedlungsbau insgesamt" auf das Jahr 2010 hoch, ergibt das einen Durchschnittswert von etwa netto EUR 2.222 (Basis 2001: 101,70; Basis 2010: 128,00).

Kranewitter gibt die durchschnittlichen Herstellungskosten für Salzburg auf Basis 2010 in einfacher Ausführung mit EUR 1.473 bis 1.684 inklusive Umsatzsteuer an und erhöht diese für Ein- und Zweifamilienhäuser um max. 10% (Kranewitter, Liegenschaftsbewertung6, 299).

Die für die Errichtung des Betriebswohnhauses aufgewendeten Baukosten deuten damit weder auf eine ungewöhnliche noch auf eine luxuriöse Ausstattung hin und liegen am unteren Ende der Bandbreite für übliche Investitionen.

2.3.4 Am Markt erzielbare Miete und Rendite

Die Überlassung der strittigen Wohnung erfolgte bisher im Wege der Verrechnung von Sachbezügen an das Ehepaar X*** jun. unter Anwendung des höchsten amtlichen Sachbezugswertes von EUR 6,78 pro m² (inkl. Umsatzsteuer) und auf Basis von 172,4 m².

Das ergibt EUR 1.166,90 (inkl. Umsatzsteuer) bzw. EUR 1.060,81 (netto) monatlich und damit einen jährlichen Ansatz von EUR 14.002,80 (brutto) bzw. EUR 12.730,00 (netto). Der Sachbezug wurde jeweils zu 50% bei ST*** und G*** X*** jun. berücksichtigt.

Das Finanzamt bezifferte die ortsübliche Miete für eine vergleichbare Wohnung mit "mindestens EUR 2.500,00" (Berufungsvorentscheidung), was einen Wert von etwa EUR 14,50/m² ergeben würde. Der Amtsbeauftragte bestätigte anlässlich der mündlichen Verhandlung, dass das Finanzamt über keine Nachweise für diese Annahme verfügt.

Die Berufungswerberin brachte vor, eine ortsübliche Miete betrage laut Immobilienspiegel 2011 in diesem politischen Bezirk EUR 6,00. Bei dieser Wohnungsgröße ergebe sich daraus ein monatlicher Mietzins von EUR 1.032.

Diese Angabe deckt sich mit Kranewitter, Liegenschaftsbewertung6, 308. Dabei handelt es sich um einen Wert ohne Umsatzsteuer für Wohnungen über 60 m² und mittlerem Wohnwert (gemischt-bebaute Wohnlage, normale Verkehrserschließung, Mindestausstattung ...).

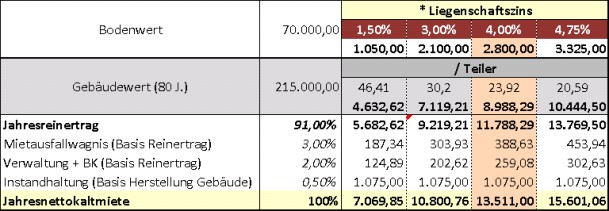

Daraus ergäbe sich eine erzielbare Jahres-Netto-Kaltmiete von etwa EUR 12.384,00.

Die am Markt erzielbare Nettorendite errechnete der Unabhängige Finanzsenat mit knapp unter 4% ("Liegenschaftszins"; zur Methode vgl. UFS 29.1.2013, RV/0822-L/07 bzw. Pröll, UFSaktuell 2004, 190), was sich in dem Rahmen bewegt, der auch fremde Dritte zu dieser Investition veranlasst hätte.

Kranewitter geht für Einfamilienhäuser von einer fremdüblichen Rendite von 2,5 bis 3,5% aus (Kranewitter, Liegenschaftsbewertung6, 94).

Die Empfehlung des Hauptverbandes der allgemein beeideten und gerichtlich zertifizierten Sachverständigen Österreichs für Wohnliegenschaften geht für 2010 bei Wohnliegenschaften in guter Lage von Renditen zwischen 3,0 und 5,0% sowie in mäßiger Lage zwischen 3,5 bis 5,5% aus (vgl. Kranewitter, aaO, 98).

Auch der Kommentar Ross-Brachmann geht zur Orientierung von einer Bandbreite von 2,5 bis 3,5% und aus (vgl. Ross-Brachmann, Ermittlung des Verkehrswertes von Grundstücken und des Wertes baulicher Anlagen29, 442).

Bei der Ermittlung der Rendite wurde durch den Unabhängigen Finanzsenat von folgendem Eckpunkten ausgegangen:

Da der Grund und Boden durch der Berufungswerberin vom Alleingesellschafter-Geschäftsführer überlassen wurde, soll dabei ein fiktiver Kaufpreis für Grund und Boden zum Ansatz kommen. Unterstellt man für 2010 einen - aufgrund der bescheidenen Wohnlage wohl überhöhten - Grundpreis von maximal EUR 150/m² sowie einen Flächenbedarf für das Betriebswohnhaus von insgesamt ca. 700 m², die zu etwa zwei Drittel auf die Betriebswohnung entfallen, würde das auf die Betriebswohnung entfallende Grundkosten von etwa EUR 70.000 ergeben.

Die anteiligen Baukosten betrugen ca. EUR 215.000. Für die Renditeberechnung wird von einer Gesamtnutzungsdauer von 80 Jahren ausgegangen (vgl. etwa Kranewitter, Liegenschaftsbewertung6, 74).

Das Mietausfallwagnis wird mit 3% zum Ansatz gebracht und bewegt sich dabei im von der Literatur empfohlenen Bereich (Kranewitter, Liegenschaftsbewertung6, 91 empfiehlt 3-5%, in Ross-Brachmann, Ermittlung des Verkehrswertes von Grundstücken und des Wertes baulicher Anlagen29, 433 finden sich 2-3% und in Bienert in Bienert/Funk, Immobilienbewertung Österreich, Stand Juli 2007, 351 2% zuzüglich Leerstehung).

Die Verwaltungskosten und nicht weiterbelastbaren Betriebskosten wurden sehr vorsichtig mit 2% angesetzt (Kranewitter, Liegenschaftsbewertung6, 89: 3-8%; Ross-Brachmann, Ermittlung des Verkehrswertes von Grundstücken und des Wertes baulicher Anlagen29, 430: 2-8%; Bienert in Bienert/Funk, Immobilienbewertung Österreich, Stand Juli 2007, 350: 3-5%).

Die Instandhaltungskosten wurden mit 0,5% der Gebäudeneuherstellungskosten zum Ansatz gebracht (Kranewitter, Liegenschaftsbewertung6, 89: 0,5% für neue Wohnhäuser; Ross-Brachmann, Ermittlung des Verkehrswertes von Grundstücken und des Wertes baulicher Anlagen29, 430: 7-12 €/m²; Bienert in Bienert/Funk, Immobilienbewertung Österreich, Stand Juli 2007, 350: 0,5-1,5%).

Tabelle Renditeberechnung

2.3.5 Begründung für die Miterrichtung des Betriebswohnhauses und betriebsbedingte Besonderheiten

Die Entstehungsgeschichte des Betriebswohnhauses schilderte die Berufungswerberin in Berufung und Vorlageantrag so, dass das Nebengebäude aus rein betrieblichen Überlegungen geplant gewesen sei, private hätten dabei keine Rolle gespielt. Die Gemeinde und die zuständige Bezirkshauptmannschaft (als Baubehörde) hätten der Umwidmung von Grünland in Gewerbegebiet nur deshalb zugestimmt, weil ersichtlich gewesen sei, dass eine ausschließlich betriebliche Nutzung des Grundstückes erfolgen würde. Daraufhin sei die Errichtung des Betriebswohnhauses behördlich gestattet worden.

An eine Entnahme des Gebäudes sei nicht gedacht, auch nicht an eine Vermietung an betriebsfremde Dritte. Das sei auch gar nicht möglich. Das Gebäude diene dem Betrieb nicht nur als Dienstnehmerwohnhaus, sondern auch als Lager- und Wartungsstätte sowie für Überwachungszwecke unmittelbar. Aus dieser betriebsnotwendigen Funktionalität ergäben sich zwingend Abstriche bei der Wohnqualität der Werkswohnung.

Ursprünglich sei geplant gewesen, die Dienstwohnung und den Lager- sowie und Büroraum im neuen Hallenkomplex unterzubringen. Das wäre baulich am einfachsten zu bewerkstelligen gewesen, habe aber leider nicht umgesetzt werden können, weil sich während der Planungsphase herauskristallisiert habe, dass die Kunden aus der Auftraggeberbranche zwingend auf einer räumlich getrennten Lagerung der Zweitformen bestehen, zumal sich die Produktionshalle im Hochwasserabflussbereich eines Baches befindet. Die Zweitformen seien - so wie die Erstformen - notwendige Werkzeuge für die Herstellung der produzierten Waren und stellten beachtliche Werte dar, die für die Existenz des Unternehmens große Bedeutung hätten, da sie der Absicherung der Produktion dienten. Die Kunden legten daher größten Wert auf deren hochwasser- und feuersichere Lagerung sowie halbjährliche Wartung. Die Lagerung müsse zwingend in einem anderen Gebäude als der Produktionshalle erfolgen, wo nur die Erstformen verwendet und gelagert würden. Ein Unternehmen, das diese Voraussetzung nicht erfülle, verlöre seinen Zuliefervertrag bzw. bekäme erst gar keinen. Die gesamte Investition wäre in Frage gestellt worden.

Im Zuge der mündlichen Verhandlung verwiesen die steuerlichen Vertreter angesichts des letzten Hochwassers darauf, dass sich diese Entscheidung bewährt habe, zumal nun wieder für die unter dem "Betriebswohnhaus" befindliche Produktionshalle Überflutungsgefahr bestanden habe.

Im Zuge dieser Überlegungen sei auch beschlossen worden, die Dienstnehmerwohnung im erforderlichen - leicht erhöht errichteten - Nebengebäude unterzubringen. Der Bau eines Privathauses sei niemals angedacht gewesen.

Im Vorlageantrag detaillierte die Berufungswerberin die (unmittelbare) betriebliche Nutzung des Betriebswohnhauses für ihre Zwecke weiter:

Lager-und Wartungsraum, Verwahrungsort für elektronische Datenbestände

Zur Lagerung der Zweitformen ergänzte die Berufungswerberin, dass nur die Erstformen in der Produktionshalle im Umlauf seien. Die Zweitformen würden im Betriebswohnhaus gelagert und gewartet. Dort würden auch sensible Produktions- und Kundendaten gesichert, was - wie die Lagerung der Zweitformen - maßgeblich auf die Vorschriften der Automobilindustrie zurückzuführen sei.

Nebengebäude zu Überwachungszwecken

Im Unternehmen werde im 3-Schicht-Betrieb gearbeitet. An Wochenenden und Feiertagen würden "Geisterschichten" ohne Personal gefahren. Aus Gründen der Prozesssicherheit sei es unabdingbar, dass zumindest ein qualifizierter Mitarbeiter rund um die Uhr und mit direktem Sichtkontakt zur Produktionshalle präsent ist. Es müsse unbedingt gewährleistet sein, dass im Störungsfall ein schnelles Eingreifen in den Produktionsprozess möglich ist. Ein Crash im Produktionsablauf könne einen Maschinenschaden in Höhe von mindestens EUR 25.000,00 verursachen, ganz zu schweigen von dadurch bedingten Produktionsausfällen oder Pönalzahlungen wegen Terminverzugs, die im Bereich der Auftraggeberbranche empfindlich hoch ausfallen können.

Um den Sichtkontakt in das Produktionsgebäude zu gewährleisten, sei das Betriebswohnhaus so nahe wie möglich an der neuen Produktionshalle gebaut und der für Verwaltungs- und Überwachungszwecke eingerichtete Büroraum zu Zwecken der EDV-gestützten Überwachung des Produktionsprozesses via Glasfaser mit der Produktionshalle verbunden worden.

Aus geologischen Gründen sei das Betriebswohnhaus - mit Ausnahmebewilligung der Baubehörde - in einem Abstand von neun Metern errichtet worden.

Das Bestreben, das Nebengebäude so nahe wie möglich an die Produktionshalle zu bauen, lasse sich nur aufgrund der betrieblichen Überlegungen und Notwendigkeiten erklären. Zusätzlich sei die gesamte Produktionshalle vom Nebengebäude aus jederzeit direkt einsehbar, da die Halle auch nachts ständig beleuchtet ist. Dieser Umstand bzw. die Tatsache, dass die Produktionshalle jederzeit von oben eingesehen werden kann, habe sich bereits positiv auf die Produktivität der Mitarbeiter der dritten Schicht ausgewirkt. Zum Beweis dafür legten die steuerlichen Vertreter anlässlich der mündlichen Verhandlung auch Fotos vor, die den Blick aus dem im "Betriebswohnhaus" befindlichen Büro unmittelbar in den Bereich der Lagerhalle dokumentieren.

Die Verfügbarkeit der Dienstnehmer Dipl. Ing. G*** und Dipl. Ing. ST*** X*** habe damit die Produktionssicherheit gesteigert. Dieser Umstand habe aber auch den negativen Aspekt, dass die Nachtruhe in der Betriebswohnung beeinträchtigt sei. Eine für reine Wohnzwecke errichtete Werkswohnung wäre nach Auffassung der Berufungswerberin anders und an anderem Ort gebaut worden.

Laut Vorlageantrag wäre das Nebengebäude samt Werkswohnung auch für fremde dritte Dienstnehmer gebaut worden, da die Überwachung, Verfügbarkeit und Eingreifbereitschaft aufgrund des Produktionsprozesses absolut notwendig seien. Leider sei es nicht vorhersehbar, wann Herr oder Frau Dipl. Ing. X*** in den Produktionsprozess eingreifen müssen. Beide seien durch ihre fachspezifische Ausbildung und Berufserfahrung dazu befähigt.

Baukosten, Repräsentationszwecke

Die Werkswohnung diene auch Repräsentationszwecken, da in ihren Räumlichkeiten wichtige Geschäftspartner bewirtet würden. Das heiße nicht, dass es sich bei dem betrieblichen Nebengebäude um ein Luxusobjekt handle. Das sei aufgrund der Errichtungskosten von EUR 237.960,03 und der Wohnfläche von 172,11 m² auszuschließen (siehe auch oben).

Nutzung der Büros

Die Nutzung der Büros im Erdgeschoß und Obergeschoß beschrieb die Berufungswerberin mit ihrer Antwort vom 8. November 2012. Danach wurde das Büro im Erdgeschoß während der Betriebszeiten und in den Randzeiten von Herrn Dipl. Ing. (FH) X*** jun. genutzt. Er verwendet es demnach vor allen Dingen für Kontrollzwecke (3-Schicht-Betrieb) und für Arbeiten, die einer besonderen Geheimhaltung unterliegen und besonderer Ruhe bedürfen (Produkt- und Projektentwicklung, Konstruktion, Problemlösung, Unternehmensstrategie). Außerhalb seiner Dienstzeiten beantwortet er dort dringende E-Mail-Anfragen. Im Büro im Obergeschoß war Frau Dipl. Ing. (FH) ST*** X*** tätig. Sie betreute Personalführung (Lohnverrechnung), Produktionsplanung, Umweltmanagement und Buchhaltung (Vorbereitung, Rechnungskontrolle). Das Büro wird laut Berufungswerberin in den betriebsüblichen Zeiten und in den Randzeiten - im Bedarfsfall auch zu Kontrollzwecken - genutzt.

Das Betriebswohnhaus sei kein "Wohlfühlparadies", da die Produktionshalle stets beleuchtet sei. Neben all den anderen Negativfaktoren (Schattenlage, nahe gelegene vielbefahrene Durchzugsstraße, ständiges Be- und Entladen der LKWs, Lärm der nur 9 Meter entfernten Produktionshalle, ständige Zugänglichkeit des Lagerraumes für die Zweitformen für die Mitarbeiter) sei auch das grelle Licht einer erholsamen Nachtruhe abträglich. Es sei unrichtig, dass in der Wohnung "Freizeiteinrichtungen" integriert sind. Der von der Behörde als Hobbyraum eingestufte Bereich diene nachweislich der Lagerung und Wartung der für die Produktion zwingend notwendigen Zweitformen.

2.4 Dienstverhältnisse Herr und Frau Dipl. Ing. X*** jun.

Dem Berufungsvorbringen zufolge wurde die Wohnung im Betriebswohnhaus Herrn und Frau Dipl. Ing. X*** jun. als Dienstwohnung überlassen. Das Finanzamt prüfte in diesem Zusammenhang nur die Frage, ob diese Überlassung an den Sohn des Alleingesellschaftergeschäftsführers Dipl. Ing. G*** X*** jun. (kurz Sohn) steuerlich anerkannt werden kann und verneinte dies. Dabei unterlief ihm bis zur Berufungsvorentscheidung der Fehler, diesen als A*** X*** zu bezeichnen, was von der Berufungswerberin zu Recht gerügt wurde.

Fest steht aufgrund der Aktenlage, dass nicht nur der vom Finanzamt angesprochene Sohn, sondern auch seine Gattin Dipl. Ing. (FH) ST*** X*** (kurz Schwiegertochter) schon lange vor dem Bezug der strittigen Wohnung im Betrieb der Berufungswerberin nichtselbständig tätig waren. Diese Tatsache und die Existenz zweier steuerlich anzuerkennender Dienstverhältnisse zweifelt auch das Finanzamt nicht an (siehe auch GPLA-Prüfung unten sowie Stellungnahme anlässlich der mündlichen Verhandlung).

Um Missverständnissen vorzubeugen wird festgehalten, dass die in Klammer angeführten Bezeichnungen (Sohn und Schwiegertochter) ausschließlich der Abkürzung dienen und keinerlei Wertung oder Würdigung des Sachverhaltes beinhalten.

Die Berufungswerberin brachte vor, die beiden Dienstnehmer seien als Absolventen einschlägiger Fachhochschulen unter anderem mit der ständigen Überwachungsfunktion betraut. Beide seien sehr engagiert im Unternehmen tätig.

Der Sohn sei als innovativster Mitarbeiter maßgeblich für die erreichten Umsatzsteigerungen verantwortlich. Er sei ein hochqualifizierter Experte und fähiger Manager, der sich seine beruflichen Sporen längst verdient hat und maßgeblich für erhebliche Umsatzsteigerungen und betriebliche Neuerungen verantwortlich zeichne. Er sei maßgeblich für betriebliche Weiterentwicklungen zuständig. Sein Weggang würde der Firma einen erheblichen Schaden verursachen. Laut Vorlageantrag sei der Sohn als ehemaliger, europaweit als technischer Berater tätiger Fremdfirma-Dienstnehmer (Deutschland) und Fremdfirma-Kenner immer wieder lukrativen Abwerbungsversuchen ausgesetzt. Ein Abteilungsleiter bei Fremdfirma mit vergleichbarer Qualifikation und Berufserfahrung könne mit einem deutlich höheren Netto-Gehalt rechnen.

Die Schwiegertochter sei mit Schlüsselfunktionen wie Produktionsplanung, Qualitätsüberwachung sowie Auftragsbearbeitung und Arbeitseinteilung betraut. Die Beurteilung der Arbeitsleistung als familieninterne Hilfeleistung lehnte die Berufungswerberin aufgrund der erforderlichen Qualifikation und Arbeitsintensität vehement ab. Wie beim Sohn würde ihr Weggang einen erheblichen Know-how-Abfluss in den Bereichen Produktionsplanung, Auftragsüberwachung und Arbeitseinteilung bedeuten. Auch sie könne als ehemalige langjährige Fremdfirma-Mitarbeiterin beim Mitbewerber mehr verdienen.

2.4.1 Dienstverhältnis Dipl. Ing. (FH) G*** X*** jun.

Der 1975 geborene Sohn des Alleingesellschaftergeschäftsführers G*** X*** sen. ist unstrittig seit 1995 im Betrieb der Berufungswerberin beschäftigt. Er befand sich damals noch in Ausbildung an der Fachhochschule. Das Beschäftigungsausmaß betrug anfangs 12 Wochenstunden (vgl. Dienstzettel in Register 11 der Vorhaltsbeantwortung vom 8. November 2012) und erhöhte sich nach Abschluss der Fachhochschule auf 20 Wochenstunden. Die restliche Arbeitszeit investierte er als 34%-Gesellschafter und handelsrechtlicher Alleingeschäftsführer in den Aufbau der GmbH_2. Dass die Erhöhung der Arbeitszeit nicht in den Lohnverrechnungsstammdaten und dem Dienstzettel dokumentiert wurde, erklärte die Berufungswerberin mit hoher Fluktuation in der Lohnverrechnungsabteilung des steuerlichen Vertreters (dort scheinen bis zum Verfahren vor dem Unabhängigen Finanzsenat 12 Stunden auf). Später erhöhte sich die Arbeitszeit laut Berufungswerberin auf 38,50 Stunden. Es sei nachweisbar (Geschäftspartner und Dienstnehmer), dass der Sohn im oben angegebenen Ausmaß im Betrieb gearbeitet hat.

Der Sohn absolvierte eine akademische Ausbildung zum Kunststofftechniker. Laut vorgelegten Organigramm bzw. Auszügen aus einem Qualitätsmanagementhandbuch bekleidete der Sohn die Funktion des stellvertretenden Geschäftsführers und Leiters der Verwaltung. Dieses Handbuch existiert laut Berufungswerberin seit vielen Jahren, weil die Kunden zunächst darauf drängten, den Betrieb nach ISO 9001 zu zertifizieren. Später sei diese nach der weit strengeren Richtlinie "TS16949" erfolgt.

2.4.2 Dienstverhältnis Dipl. Ing. (FH) ST*** X***

Auch die 1978 geborene Schwiegertochter des Alleingesellschaftergeschäftsführers ist unstrittig seit Oktober 2006 bei der Berufungswerberin angestellt. Laut Dienstzettel (Register 11 der Vorhaltsbeantwortung vom 8. November 2012) betrug das Beschäftigungsausmaß ursprünglich 30 Wochenstunden. Es erhöhte sich laut Berufungswerberin in der Folge auf 38,50 Wochenstunden.

Die Schwiegertochter ist akademisch ausgebildete Abfallwirtschaftsfachfrau. Laut dem vorgelegten Organigramm bzw. Qualitätsmanagementhandbuch war sie die Leiterin des Umweltmanagements und der Montage.

2.4.3 Höhe der Bezüge der beiden Beschäftigten

Es wurden keine schriftlichen Dienstverträge oder ähnliches vorgelegt. Bei den beigebrachten "Dienstzetteln" handelt es sich um nicht unterfertigte EDV-Ausdrucke.

Vor Bezug der Dienstwohnung (Ende 2010) bezog der Sohn ein Monatsbruttogehalt von EUR 2.130,45. Ab Jänner 2011 erhöhte sich der Grundbezug auf EUR 2.177,31. Zusätzlich wurde ab diesem Monat ein Sachbezug von EUR 583,45 (50% von 1.166,90) der Besteuerung unterzogen (zu versteuernde Bruttoeinnahmen EUR 2.760,76). Die Schwiegertochter erhielt 2010 monatlich EUR 2.113,02. Dieser Bezug erhöhte sich ab 2011 auf EUR 2.159,50 zuzüglich EUR 583,45 (50% von 1.166,90) und damit in Summe auf EUR 2.742,95.

Die Frage nach der Qualifikation und der Vergleichbarkeit der Bezüge im Betrieb beantwortete die Berufungswerberin damit, dass beide Bediensteten Führungsaufgaben wahrnahmen. Es gebe in der gesamten Firma niemanden, der einen Fachhochschulabschluss besitzt und gleichwertige Aufgaben wahrnimmt. Damit unterschieden sich die beiden hinsichtlich Funktion und Ausbildung von allen anderen Dienstnehmern. Eine weiteres unterscheidendes Merkmal sei, dass die beiden Genannten im Falle von Störfällen in den Geisterschichten an Sonn- und Feiertagen qualifiziert und schnell in den Produktionsprozess eingreifen müssten, um etwaige Schäden zu vermeiden bzw. zu minimieren.

Unbestritten ist, dass die Entlohnung der beiden Dienstnehmer zumindest angemessen, jedenfalls aber nicht überhöht war (vgl. Einschätzung des Amtsbeauftragten bei der mündlichen Verhandlung).

2.4.4 Dienstwohnung

Zur Überlassung von Teilen des Betriebswohnhauses für die privaten Wohnzwecke des Ehepaares X*** jun. lagen keine schriftlichen Vereinbarungen vor. Erst anlässlich der mündlichen Verhandlung legten die steuerlichen Vertreter ein von allen Beteiligten mit 17. Juni 2013 unterfertigtes Schriftstück vor, aus dem die Qualifizierung als "Dienstwohnung", die Nichtanwendbarkeit des MRG und die Tatsache hervorgeht, dass das Ehepaar die Wohnung bei Kündigung oder sonstiger Auflösung des Dienstverhältnisses sofort zu räumen habe.

Unbestritten ist, dass die Wohnräume des Betriebswohnhauses ab Anfang 2011 vom Sohn und dessen Gattin bewohnt wurden und dass beide für Zwecke des Lohnsteuerabzugs bzw. der Lohnnebenkosten (Lohnverrechnung) jeweils mit 50% des steuerlichen Sachbezugswertes für 172 m² belastet wurden.

Die Abgabenbehörde 1. Instanz verweigerte die steuerliche Anerkennung der Überlassung als Dienstwohnung im Kern deshalb, da die Wohnung ca. 170 m² groß und zugleich die Privatwohnung des Sohnes sei (vgl. Ergänzung des Vorlageberichts vom 28. August 2012).

Das Vorbringen des Finanzamts, die Wohnung sei offensichtlich schon in der Errichtungsphase an dessen Wünsche angepasst worden und die Niederschriften sowie Wahrnehmungen der beiden Prüfungsorgane ließen die private Veranlassung der Errichtung als vordergründig erscheinen, relativierte der Amtsbeauftragte nach der Aufforderung, diese Aussage näher zu begründen, anlässlich der mündlichen Verhandlung. Er verwies ausschließlich auf die Aussage des Hrn. X*** sen. unter Punkt 3 der Niederschrift vom 28. Februar 2011 hin, das Betriebswohnhaus sei für die Bedürfnisse des Sohnes errichtet worden sowie die Tatsache, dass Kinderzimmer vorgesehen waren. Die steuerlichen Vertreter widersprachen dem und wiesen darauf hin, dass eine Wohnung mit zwei Kinderzimmern der in Österreich üblichen Familienform entspreche und damit nur übliche Bedürfnisse befriedige. Die Einflussnahme des Sohnes sei darüber nicht hinausgegangen.

Die Abgabenbehörde 1. Instanz argumentierte weiter, der VwGH vertrete den Standpunkt, dass in Klein-und Mittelbetrieben Dienstwohnungen generell unüblich seien, stellte aber nicht in Abrede, dass eine Wohnung nahe der Betriebsstätte für eine entsprechende Beaufsichtigung des Betriebs vorteilhaft sein kann.

Die Berufungswerberin begründete ihre Investitionsentscheidung damit, es sei nahe gelegen, die geplante Dienstwohnung in das - auch noch als Lager und Büro genutzte - Nebengebäude zu integrieren und so die oben angeführten Kontrollfunktionen der beiden hochqualifizierten Dienstnehmer zu optimieren. Als weitere Gründe für die Überlassung der Dienstwohnung nannte die Berufungswerberin im Kern die Bindung zweier wichtiger Dienstnehmer an das Unternehmen sowie die Größe und das Entwicklungspotential des Betriebes. In Form rhetorischer Fragestellungen brachte sie sinngemäß vor, dass hier zwei Dienstnehmer aufgrund ihrer Kompetenz und ihres Einsatzes die Umsätze verdoppeln, gute Deckungsbeiträge verantworten, an der strategischen Ausrichtung des Unternehmens maßgeblich mitarbeiten und Organisation, Produktionsablauf und Qualitätsprüfung entscheidend verbessern. Einer dieser Dienstnehmer zeichne darüber hinaus für den Großteil der betrieblichen Innovationen und Erfindungen verantwortlich. Mit dem Hallenbau sei eine beträchtliche Investition getätigt worden, auf Grund derer es wahrscheinlich sei, dass das Unternehmen die Schwelle zum Großbetrieb übertrete. Es habe zudem Abwerbungsversuche seines Mitbewerbers gegeben, der höhere Gehälter bezahlt. In einem solchen Fall würde nach Einschätzung der Berufungswerberin jeder Unternehmer versuchen, seine Dienstnehmer langfristig an das Unternehmen zu binden, wozu eine Dienstwohnung ein geeignetes Mittel sei. Als selbstverständlich beurteilte es die Berufungswerberin, dass sich die Dienstnehmer die unmöblierte Dienstwohnung nach ihren persönlichen Vorstellungen (auf eigene Kosten) einrichten.

Es sei sehr realistisch, dass die Berufungswerberin die strittige Dienstwohnung auch fremden dritten Dienstnehmern mit gleicher Qualifikation und Berufserfahrung zugestanden hätte. Die Wohnung wäre aus den oben genannten Gründen auch für betriebsfremde, dritte Dienstnehmer errichtet worden.

Die Berufungswerberin anerkannte zwar, dass der Verwaltungsgerichtshof die Schaffung von Werkswohnungen bei Betrieben kleinerer und mittlerer Größe nicht als üblich anerkennt. Sie wies aber darauf hin, dass dies nur dann der Fall sei, wenn nicht die besonderen Umstände anderes ergeben (Hinweis auf VwGH 10.7.1996, 94/15/0013; 20.10.1992, 88/14/0178; 30.9.1999, 98/15/0005). Sie brachte vor, dass eben diese besonderen Umstände hier vorlägen, worauf die Prüfungsorgane laufend hingewiesen worden seien: Die BW_GMBH. befinde sich am Beginn einer Expansionsphase und es bestünden besondere Anforderungen an die Verfügbarkeit und Kontrolle für deren automatisierte Produktion. Das Nebengebäude sei (auch als Lager und Büro) betriebsnotwendig und die Bewohnung sei nur unter erschwerten Umständen möglich ("negative Wohnaspekte" wie oben beschrieben).

2.4.5 Gegenleistung für die Überlassung der Dienstwohnung

Im Vorlageantrag sowie den Antwortschreiben vom 8. November 2012 und 15. Jänner 2013 wurde vorgebracht, die Überlassung der Wohnung sei gegen einen Lohnverzicht der beiden Dienstnehmer in zweierlei Hinsicht erfolgt. Beide hätten für dasselbe Bruttoentgelt länger gearbeitet und in Höhe des Sachbezuges weniger Gehalt ausbezahlt bekommen.

Zum einen schmälere der Sachbezug bei beiden Dienstnehmern den Auszahlungsbetrag. Dazu verwies er auf den Vorlageantrag, Seite 12 f. Darin hatte die Berufungswerberin im Wesentlichen vorgebracht, die Dienstwohnung sei nicht unentgeltlich, sondern gegen Anrechnung des höchsten amtlichen Sachbezugswertes zur Verfügung gestellt worden. Durch die Belastung mit den Lohnabgaben sei es schlussendlich zu einem geringeren Auszahlungsbetrag als vor der Überlassung gekommen.

Zum anderen sei die Arbeitszeit der beiden Dienstnehmer von 30 (Schwiegertochter) bzw. 20 (Sohn) auf jeweils 38,50 Stunden erhöht worden, ohne den Bruttobezug anzuheben.

Mit Mail vom 21. Februar 2013 und sodann mit Vorhalt vom 4. April 2013 verlangte der Unabhängige Finanzsenat die Vorlage sämtlicher Beweismittel, die dazu dienen können, die Angabe über die Erhöhung der Arbeitszeit anlässlich der Überlassung der Wohnung zu dokumentieren bzw. nachzuvollziehen (Stundenaufzeichnungen, Bestätigungen anderer Arbeitnehmer, etc. ...), und die detaillierte Erläuterung der damaligen Vorgänge.

Im Zuge dieser Anforderung stellte sich heraus, dass die Salzburger Gebietskrankenkasse die Berufungswerberin Ende Jänner 2013 einer GPLA-Prüfung (Gemeinsame Prüfung lohnabhängiger Abgagen) für die Jahre 2008 bis 2011 unterzogen hatte (ABNr. ######/12######/11). Das Prüfungsorgan ließ dabei insbesondere die Dienstverhältnisse des Ehepaares X*** jun. und die Versteuerung des Sachbezuges ab 2011 zu jeweils 50% völlig unbeanstandet.

Mit Mail vom 26. April 2013 legte die Berufungswerberin Stundenaufzeichnungen für beide Dienstnehmer für die Jahre 2010 bis 2012 vor. Daraus geht - vom Finanzamt unwidersprochen - hervor, dass sowohl G*** wie auch ST*** X*** jun. ihre Arbeitsleistung zwischen 2010 und 2011 stark erhöht und dabei sehr viele Stunden für die Berufungswerberin gearbeitet haben.

Bei G*** waren dies ab 2011 an die 60 Wochenstunden und bei ST*** deutlich über 40 Wochenstunden. Im Detail ergibt sich das folgende Bild:

Monate | G*** | ST*** | ||||

2010 | 2011 | 2012 | 2010 | 2011 | 2012 | |

1 | 106,25 | 194,25 | 262,35 | 152,45 | 145,75 | 173,40 |

2 | 118,25 | 205,75 | 258,15 | 152,45 | 162,20 | 177,20 |

3 | 125,25 | 228,25 | 254,45 | 145,45 | 175,25 | 192,65 |

4 | 121,25 | 227,75 | 234,65 | 134,45 | 157,25 | 176,15 |

5 | 113,25 | 312,25 | 234,25 | 123,45 | 208,55 | 176,10 |

6 | 127,75 | 284,85 | 232,65 | 126,45 | 176,15 | 177,00 |

7 | 143,75 | 294,65 | 239,65 | 133,45 | 190,60 | 193,60 |

8*) | 146,75 | 298,45 | 240,95 | 135,00 | 190,75 | 193,50 |

9 | 160,75 | 295,55 | 222,95 | 148,45 | 193,60 | 178,80 |

10 | 161,75 | 273,25 | 237,95 | 146,45 | 168,20 | 194,60 |

11 | 177,75 | 273,25 | 230,45 | 152,45 | 178,45 | 186,65 |

12 | 189,75 | 263,05 | 207,95 | 157,20 | 162,80 | 162,55 |

Stunden | 1.692,50 | 3.151,30 | 2.856,40 | 1.707,70 | 2.109,55 | 2.182,20 |

% | 100,00% | 186,19% | 168,77% | 100,00% | 123,53% | 127,79% |

Bezug kalkulatorisch | 2.177,31 | 4.053,98 | 3.674,60 | 2.159,50 | 2.667,67 | 2.759,54 |

Differenz | 1.876,67 | 1.497,29 | 508,17 | 600,04 | ||

Differenz 2011 | 2.384,83 | |||||

Differenz 2012 | 2.097,33 | |||||

*) 2010 bei ST*** geschätzt | ||||||

Die Erhöhung der Arbeitszeit durch die beiden Bediensteten repräsentiert damit einen Wert bzw. eine Gegenleistung von monatlich deutlich mehr als EUR 2.000 und liegt wesentlich über dem, was am Markt für die Überlassung der Wohnung aufzuwenden gewesen wäre.

Daneben betreute DI (FH) X*** jun. die GmbH_2, an der er auch zu 34% beteiligt ist, als Geschäftsführer. Nach den bei der mündlichen Verhandlung vorgelegten Lohnverrechnungsstammdaten wendete er dafür 20 Wochenstunden auf. In Summe ergibt das eine Gesamtwochenarbeitsleistung des Hrn. X*** jun. von annähernd 80 Stunden. Das ist zwar sehr hoch, im 3-Schicht-Betrieb aber nicht gänzlich unrealistisch und wurde vom Amtsbeauftragten bei der mündlichen Verhandlung nicht in Zweifel gezogen.

3 Rechtsgrundlagen und rechtliche Würdigung

Strittig ist ausschließlich die Zulässigkeit des Abzuges der auf die Herstellungskosten des Betriebswohnhauses entfallenden Vorsteuerbeträge. Das Finanzamt verweigerte den Abzug aller auf dieses Gebäude entfallenden Beträge, da dessen Errichtung zum einen privat veranlasst und zum anderen dabei kein Superädifikat entstanden sei. Das Gebäude stehe unter der Kontrolle des Alleingesellschaftergeschäftsführers und sei ihm als Eigentümer zuzurechnen. Der Bestandvertrag über die Überlassung des Grund und Bodens zwischen diesem und der Berufungswerberin sei fremdunüblich und steuerlich ungültig.

Ein Vorsteuerabzug kann dann vorgenommen werden, wenn die Leistung an einen Unternehmer für dessen Unternehmen erbracht ist und eine formgerechte Rechnung vorliegt (z.B. VwGH 24.5.2012, 2008/15/0211).

Unbestritten ist, dass die Berufungswerberin 2009 und 2010 Unternehmerin im Sinne des § 12 Abs. 1 UStG 1994 war und die gesamten strittigen Bauleistungen in Auftrag gab. Für diese Leistungen zur Errichtung des strittigen Gebäudes liegen ordnungsgemäße Rechnungen (§ 11 UStG 1994) vor, in denen die leistenden Unternehmer Umsatzsteuer (Vorsteuer) für Lieferungen oder sonstige Leistungen, die im Inland ausgeführt wurden, auswiesen.

Strittig ist ausschließlich, ob diese Leistungen für das Unternehmen der Berufungswerberin erbracht wurden (§ 12 Abs. 1 Z 1 und 2 UStG 1994) bzw. ob der Vorsteuerabzug aus anderen Gründen ausgeschlossen ist (§ 12 Abs. 2 und 3 UStG 1994).

Die Frage der Belastung der Sachbezüge mit Umsatzsteuer ist in den Streitjahren 2009 und 2010 deshalb nicht von Relevanz, da der strittige Gebäudeteil durch das Ehepaar X*** jun. erst 2011 in Nutzung genommen wurde und Sachbezüge deshalb erst ab diesem Jahr der Umsatzsteuer unterzogen werden können.

3.1 Leistungsempfänger der Bauleistungen, Überlassung des Baugrundes

Eine der Voraussetzungen für den Vorsteuerabzug ist, dass dem Leistungsempfänger die Verfügungsmacht über den Gegenstand verschafft wurde.

Das Finanzamt verneinte das für das Betriebswohnhaus - nicht aber für die Betriebshalle - mit dem Argument, die Berufungswerberin habe zivilrechtlich betrachtet nach dem Grundsatz "Superficies solo cedit" ihr Eigentum am Gebäude im Zuge der Errichtung an den Eigentümer des Grundstückes G*** X*** sen. verloren, da die zwingenden Voraussetzungen zur Anerkennung eines möglichen Superädifikates von Beginn weg nicht vorgelegen seien. Es hätten ein diesbezüglicher schriftlicher Vertrag sowie eine entsprechende Anmerkung im Grundbuch gefehlt. Nachträglich könne ein Superädifikat nach der ständigen Rechtsprechung des OGH keinesfalls gültig begründet werden. Für die Berufungswerberin bleibe lediglich die Möglichkeit, den Ersatz der notwendigen und nützlichen Kosten als redliche Bauführerin zu fordern. Auch in wirtschaftlicher Betrachtungsweise sei davon auszugehen, dass die Verfügungsmacht über das Gebäude beim Alleingesellschaftergeschäftsführer G*** X*** sen. liegt: Die Berufungswerberin habe lediglich die Finanzierung des Gebäudes zur Verfügung gestellt. G*** X*** sen. könne das Gebäude (nach dem Grundbuch) als unbeschränkter Eigentümer jederzeit veräußern oder einer anderen Zweckwidmung als der gegenwärtigen zuführen. Dass diese realen Verhältnisse über die Verfügungsmacht über das Gebäude von Beginn weg geplant und gelebt worden waren, ergebe sich zweifelsfrei aus dem vorliegenden Mietvertragsentwurf, der ebenfalls G*** X*** sen. als Vermieter und die Berufungswerberin als Mieterin ausweist (vgl. Berufungsvorentscheidung, Seite 4).

Unbestritten ist, dass die Berufungswerberin bei der Errichtung der Betriebshalle und des Betriebswohnhauses als Bauwerber und Bauherr auftrat, sämtliche Aufträge erteilte und die Kosten trug. Obwohl sein Auftreten hier identisch war, verweigerte das Finanzamt den Vorsteuerabzug nur für das Betriebswohnhaus.

3.1.1 Leistungsempfänger

Bei den hier zu beurteilenden Leistungen handelt es sich im Kern um Bauleistungen. Leistungsempfänger ist dabei - anders als vom Finanzamt argumentiert - nicht notwendigerweise der (rechtliche oder wirtschaftliche) Eigentümer des Gebäudes. Maßgebend ist vielmehr, wer die Leistung ausbedungen und damit den Bauauftrag erteilt hat (vgl. Ruppe/Achatz, UStG4, § 12 Tz 89 unter Hinweis auf Kolacny/Scheiner, ÖStZ 1979, 105; Werndl, Wirtschaftliches Eigentum, 227; aA Kranich/Siegl/Waba § 12 Anm 78: wirtschaftlicher Eigentümer). Das kann auch der Mieter oder Pächter sein, selbst wenn die von ihm vorgenommenen Investitionen zivilrechtlich ins Eigentum des Vermieters oder Verpächters übergehen. Erfolgt eine Bauführung auf fremdem Grund und Boden (z.B. Grundstück des Gesellschafters, Mieter- oder Pächterinvestition, Superädifikat), so ist der auftraggebende Bauführer als Leistungsempfänger vorsteuerabzugsberechtigt und nicht der Grundeigentümer, auch wenn dieser mit der Bauführung bereits Eigentum am Bauwerk erwerben sollte.