Liebhaberei bei Gebäudevermietung bei fehlenden Einnahmen

Beachte:

VwGH-Beschwerde zur Zl. 2011/15/0182 eingebracht. Mit Erk. v. 24.10.2013 als unbegründet abgewiesen.

Entscheidungstext

Der Unabhängige Finanzsenat hat über die Berufung der Bw., vertreten durch Stb., vom 9. Mai 2011 gegen die Bescheide des Finanzamtes F. vom 1. April 2011 betreffend Einkommensteuer für den Zeitraum 2001 bis 2007 entschieden:

Die Berufung wird als unbegründet abgewiesen.

Die angefochtenen Bescheide bleiben unverändert.

Entscheidungsgründe

Die Berufungswerberin (Bw.) vermietet als Eigentümerin u.a. ein Mietwohngebäude mit 8 Wohnungen in S.P..

Im Zuge einer abgabenbehördlichen Prüfung (BP) über die Jahre 2001 bis 2007 wurden folgende das Berufungsverfahren betreffende Feststellungen getroffen:

<Feststellungen:

Tz. 1 Mängel 2001 bis 2007

Die Liegenschaft S. wurde einkommensteuerlich mit 1.1.2001 als Liebhaberei beurteilt. (Korrektur 2001 bis 2007)

Fehlende Umsätze 2001 betreffend der Liegenschaft S. .

Tz. 7 Liebhaberei Objekt Sh.

Sachverhalt:

Das Objekt Sh. wurde mit Kaufvertrag vom 22.6.1995, Übergabe an kaufende Partei mit 31.7.1995, um S 2.000.000,00 erworben. Die Grunderwerbsteuer betrug S 70.000,00. Es handelt sich hier um eine Grundfläche von 7.404 m², wovon 249 m² Gebäude, 5.021 m² landw. genutzt und 2.134 m² Wald sind. Mit 1.7.1999 wurde das Objekt mit einem Gebäudewert von S 3.191.215,00 und einem Grundwert von S 422.602,00 (insgesamt mit S 3.613.817,00) in der Buchhaltung als Anlagevermögen erfasst. Bis 1999 wurde damit das Gebäude bereits mit einem Betrag von S°1.543.817,00 saniert. Lt. Niederschrift vom 9.7.2009 wurden die Fenster getauscht, Fassade erneuert, Dach neu gedeckt, Dachstuhl teilweise neu, Elektrische Leitungen erneuert, Estrich neu, Wasseranschlüsse und Leitungen dazu neu, teilweise verputzt und verspachtelt und die Heizungsrohre verlegt bzw. verfliest.

Das Gebäude umfasst ein EG, einen 1. Stock und ein Dachgeschoß mit insgesamt 8 Wohneinheiten. Eine Wohnung im Erdgeschoß wurde von der Hausmeisterfamilie Z.P. und Z.A. zuzüglich Kinder ab 24.9.1998 bewohnt. Frau Z.A. war vom 3.8.1998 bis 31.8.1999 und Hr. Z.P. vom 17.5.1999 bis 30.11.2001 bei der Frau Bw beschäftigt (der Personalaufwand 2001 betrug S 180.342,50 für das Objekt S.). Eine Vermietung der Wohnung T. erfolgte im Zeitraum 28.9.2000 bis 15.11.2001 an eine Frau A. zuzüglich 2 Kinder. Zu weiteren Vermietungen kam es nicht. Mit 26.9.2002 wurde die Immobilienfirma G. aus N. durch einen Alleinvermittlungsvertrag für den Verkauf und die Vermietung des Objektes beauftragt. Mit 21.11.2003 wurde die Vermittlungstätigkeit der Fa. B. durch Hrn. R. gekündigt. Es kam zu Vermittlungen, die zu keinem Abschluss führten.

Lt. Niederschrift mit Hrn. I. (Geschäftsführer der Fa. D. Immobilienvermittlung) bzw. auch selbst. konz. Immobilienmakler vom 11.2.2010 hätte ab 2005 bis Mitte 2007 nur ein mündlicher Vermittlungsvertrag bestanden. Ab 27.6.2007 bestand ein Alleinvermittlungsvertrag ausschließlich für den Verkauf der Liegenschaft. Lt. Hrn. I wären maximal 3 Inserate im Kurier für Verkauf und Vermietung in Auftrag gegeben. Auch auf der Immobilienplattform www.immobillen.net wäre Steinhaus seit 2005 bis laufend inseriert worden. Es kam zu Vermittlungen, die zu keinem Abschluss führten.

Die Betriebsbesichtigung des Objektes S. erfolgte am 9.7.2009 im Beisein vom Fachbereich des Finanzamtes Wien 2/20/21/22, Fr. C., der Prüferin ADir., dem steuerl. Vertreter Hrn. Dr. St. und dem Hrn. R (Ehegatte der Stpfl.). Unter Hinweis auf die dazu aufgenommene Niederschrift wurde festgestellt. Die Hausbesorgerwohnung war noch immer bewohnt. Die Wohnung Tt im 1. Stock war komplett eingerichtet und bereit zur Vermietung. Die restlichen 6 Wohnungen waren mit einem Estrich versehen, aber ohne Fußboden, bereit zum Ausmalen, Heizungsrohre vorhanden, die Heizkörper nur teilweise angeschlossen, Steckdosen nur teilweise montiert, Vorraum, Bad, WC und Küche gefliest. Es wurde festgestellt, dass von den 7 verfügbaren Wohneinheiten nur 1 sofort beziehbar gewesen wäre. Die restlichen Wohnungen müssten erst fertig gestellt werden.

Die Begründung des Hrn. R zu den nicht fertig gestellten Wohnungen war, dass die zukünftigen Mieter sich die Farbe der Räumlichkeiten und den Fußboden aussuchen könnten. Es wurde seitens der Steuerberatung behauptet, dass, weil die Wohnungen nicht vermittelbar waren, es sich um Unwägbarkeiten handle.

Rechtliche Beurteilung durch die BP:

§ 2 (1) Z 4 der Liebhabereiverordnung normiert, dass beobachtet werden muss, wie der Steuerpflichtige auf die Aufnahme seiner Produkte und Leistungen durch den Markt reagiert. Passt er sein Angebot der vorhandenen Nachfrage an, so spricht dies gegen die Annahme der Liebhaberei. Gestaltet er sein Angebot jedoch nicht um und bewegt sich daher am Markt vorbei, so spricht dies im Zusammenhang mit anderen Umständen für Liebhaberei.

Beim Objekt S. handelt es sich um 8 Wohnungen. Nur 2 dieser Wohnungen sind derzeit weitestgehend bewohnbar, wobei die Erdgeschoßwohnung dem Hausbesorger als Dienstwohnung dient und eine weitere bisher sporadisch vermietet wurde. Die anderen 6 Wohnungen sind ab Fertigstellung der Renovierung 1999 bis dato in einem Zustand, der eine sofortige Vermietung nicht ermöglicht, da Stromanschlüsse und Heizkörper teilweise und Bodenbeläge in den nicht gefliesten Räumen zur Gänze fehlen. Angesichts der in dieser Gegend zu erwartenden geringen Nachfrage erscheint ein solches Vorgehen jedenfalls nicht als marktkonform, da gerade hier eine sofortige Verfügbarkeit der Wohnungen für eine erfolgreiche Vermietung unumgänglich ist. Die Vermietung einzelner Wohneinheiten kam ja gerade deshalb nicht zustande, weil keine Wohnung bezugsfertig war. Obwohl über einen Zeitraum von nunmehr 13 Jahren keine gewinnversprechende Vermietung (Bisher 1 Mieterin!) erreicht werden konnte, ist für die BP keinerlei strukturverbessernde Anpassung an die hinlänglich bekannten Marktverhältnisse ersichtlich. Weder wurden die Wohnungen bezugsfertig gemacht, noch andere Maßnahmen zur Verbesserung der Lage (z.B. Mietreduktion) gesetzt. Die Einwendung, dass nun eine Vermietung von Ferienwohnungen ins Auge gefasst würde, erscheint insoweit wenig glaubwürdig, als dass dies einerseits im Rahmen der Betriebsbesichtigung von Seiten der BP erstmals angesprochen wurde, und die Wohnungen andererseits nach wie vor nicht bezugsfertig sind, was in der Besprechung vom 1.2.2011 auf Anfrage der BP durch den Pflichtigen bestätigt wurde. Zur behaupteten Unwägbarkeit, welche durch die Lärmbelästigung beim Bau der S6 zwischen 2000 und 2006 entstanden sei und die Vermietung der Wohnungen unmöglich gemacht haben soll, meint die BP, dass eine solche aufgrund der doch großen Entfernung zwischen Baustelle und Liegenschaft (mehr als 500 m Luftlinie!) nicht gegeben war. Zudem waren die Wohnungen ohnehin nicht bezugsfertig und diese Unwägbarkeit wurde auch nicht zur Fertigstellung der Wohnungen genutzt. Es ist noch anzumerken, dass die im Rahmen dieses Bauvorhabens benötigten Arbeitskräfte eine nahe gelegene Unterkunft brauchten und sich hieraus eine Vermietungsmöglichkeit hätte ergeben können. Bezüglich der Mietersuche wurden vom Steuerpflichtigen ein Aushang, welcher auf dem Gemeindeamt Sp. mit dem Wortlaut "S. Neu adaptierte Wohnungen 45qm-86qm Auskunft: xx/xxxx Hr. R." sowie Vermittlungsverträge mit den Maklerbüros D. und B. lmmobilienverwaltungs-GmbH vorgelegt, wobei aus letzteren zur Vermietungsabsicht klar eine Verkaufsabsicht hervorgeht. In den von diesen Büros geschalteten Anzeigen überwogen die Verkaufsanzeigen eindeutig.

Aus obigen Sachverhaltsfeststellungen geht hervor, dass zumindest ab der Einschaltung der Maklerbüros bereits eine Verkaufsabsicht gegeben war, woraus geschlossen werden muss, dass der Steuerpflichtige die Vermietung des Objekts nicht mehr so angestrebt hat, wie es von einem ordentlichen Vermieter zu erwarten gewesen wäre. Da jedoch die Gewinnabsicht ein wesentliches Merkmal für eine große Vermietung als Einkunftsquelle darstellt, muss die Annahme einer solchen ernsthaft angezweifelt werden. Rechnet man die anderen Umstände, wie etwa die fehlende sofortige Benutzbarkeit von 6 der 7 verfügbaren Wohnungen hinzu, kann nach Ansicht der BP ab 2001 einkommenssteuerlich nur von Liebhaberei ausgegangen werden, da die Verlustsituation überwiegend auf das Verhalten des Pflichtigen und nicht auf äußere Umstände, so genannte Unwägbarkeiten, zurückzuführen ist. Ab 2008 ist überhaupt eine Betriebsaufgabe (umsatz- und einkommensteuerlich) anzunehmen, da die Bemühungen des Pflichtigen nur noch auf den Verkauf der Liegenschaft abzielen, was deutlich aus der schriftlichen Vereinbarung mit dem gegenwärtig beauftragten Makler I.. sowie aus den derzeit geschalteten Internet-Anzeigen hervorgeht.>

In der fristgerechten Berufung wurde zur Begründung ausgeführt:

"In Streit steht die in Tz 7 des erwähnten Außenprüfungsberichts vom 31.3.2011 enthaltene Prüfungsfeststellung, wonach hinsichtlich des "Objekts S. " ab dem Jahr 2001 Liebhaberei anzunehmen und sohin die Einkunftsquelleneigenschaft zu verneinen sei.

Entgegen der Ansicht des Prüfungsorgans liegt hinsichtlich des Objekts S. sehr wohl eine Einkunftsquelle zumindest bis einschließlich des letzten Streitjahres 2007 vor, sodass die vorstehend angeführten, vom Prüfungsorgan zutreffend angegebenen Verluste im Zusammenhang mit dem Objekt S. bei der Ermittlung der Einkünfte aus Vermietung und Verpachtung entsprechend zu berücksichtigen sind.

Unstrittig ist, dass beim Objekt S. eine "große" Vermietung und damit eine Betätigung iSv. § 1 Abs. 1 LVO gegeben ist, da es sich um ein Zinshaus mit insgesamt acht Wohneinheiten handelt.

Wie RAUSCHER/GRÜBLER, Steuerliche Liebhaberei in Rechtsprechung und Verwaltungspraxis, 2. Aufl. (2007) Rz. 397, zutreffend ausführen, ist bei einer "großen" Vermietung das Vorliegen einer Einkunftsquelle dann zu bejahen, wenn eine anhand objektiver Umstände nachvollziehbare Gesamtüberschusserzielungsabsicht festgestellt werden kann.

Die diesbezügliche Prüfung hat in zwei Schritten zu erfolgen (vgl. RAUSCHER/GRÜBLER, Liebhaberei Rz. 402): Zunächst ist anhand einer Planungsrechnung unter Zugrundelegung des Kenntnis- und Erfahrungsstandes des Vermieters zum Zeitpunkt des Betätigungsbeginns (vgl. so ausdrücklich RAUSCHER/GRÜBLER, Liebhaberei Rz. 407) zu prüfen, ob die Vermietungstätigkeit zu Betätigungsbeginn objektiv geeignet war, im üblichen Kalkulationszeitraum einen Gesamtüberschuss zu erzielen. Treten Verluste auf, so ist im zweiten Schritt im Zuge einer "Kriterienprüfung" unter Bedachtnahme auf § 2 Abs. 1 LVO zu beurteilen, ob ab einem bestimmten Zeitpunkt keine Gesamtüberschusserzielungsabsicht mehr vorliegt (vgl. RAUSCHER/GRÜBLER, Liebhaberei Rz. 449).

Die o.a. Abgabepflichtige konnte zu Beginn ihrer Vermietungstätigkeit jedenfalls von der Erzielung eines Gesamtüberschusses ausgehen: Sie rechnete mit einer pro Quadratmeter erzielbaren Nettomiete von € 5,00 pro Monat, was bei einer Nutzfläche von 492 m² eine Monatsmiete von rund € 2.500,00 erwarten ließ (vgl. zur Realitätsnähe dieser Erwartungen die Angaben im Internet-Inserat des Immobilienmaklers II. betreffend die Veräußerung dieser Liegenschaft, Beilage .Il, die - wie alle im folgenden noch vorzulegenden Beilagen - auch im Arbeitsbogen des Prüfungsorgans enthalten ist). Solcherart konnte die o.a. Abgabepflichtige unter der realistischen Annahme einer Auslastung von 80% Jahresnettoeinnahmen von € 20.000,00 prognostizieren (Berechnung: € 2.500,00 x 12 x 80%). Es bedarf keines Hinweises, dass in Ansehung der realistisch erwarteten und tatsächlich eingetretenen Ausgabenstruktur, wie sie insbesondere in Beilage ./10 zur Äußerung vom 27.9.2010 zur Darstellung gebracht ist, jedenfalls von der Erzielbarkeit eines Gesamtüberschusses in deutlich weniger als 25 Jahren ausgegangen werden konnte. Die jährlichen Bewirtschaftungskosten liegen bei rund € 7.000,00; zählt man noch laufende Instandhaltungsaufwendungen von rund € 3.000,00 p.a. vorsichtsweise hinzu, so ergibt sich ab einer "Vollvermietung" ein jährlicher Überschuss von rund € 10.000,00, der jedenfalls geeignet ist, binnen einiger Jahre die "Anlaufverluste" der Zeit bis zum Abschluss der Renovierung zu kompensieren.

Tatsache ist, dass trotz dieser ursprünglichen Erwartung der Erzielung eines Gesamtüberschusses auch nach Abschluss der Renovierung (die, wie im Außenprüfungsbericht zutreffend festgestellt wird, mit der Jahrtausendwende anzunehmen ist) Verluste angefallen sind, die sich ausschließlich daraus begründen, dass überhaupt nur einmal die Vermietung einer Wohnung gelungen ist, nämlich diejenige der Wohnung Top 7 im Zeitraum vom 28.9.2000 bis zum 15.11.2001.

Sohin ist anhand einer "Kriterienprüfung" iSv. § 2 Abs. 1 LVO festzustellen, ob und bejahendenfalls bis wann von einer Gesamtüberschusserzielungsabsicht auszugehen ist. Dem Prüfungsorgan ist durchaus beizupflichten, dass das entscheidende Kriterium dabei dasjenige ist, ob die o.a, Abgabepflichtige ein marktgerechtes Verhalten im Bezug auf das Angebot der in Rede stehenden Wohnungen zur Vermietung an den Tag gelegt hat.

Dies wird vom Prüfungsorgan mit der (ausschließlichen) Begründung verneint, dass sich sechs der acht zur Vermietung stehenden Wohnungen in einem nur belagsfertigen Zustand befunden haben (und weiterhin befinden); insbesondere fehlt zur Bezugsfertigstellung - wie das Prüfungsorgan zutreffend feststellt - das Ausmalen der Räume sowie das Verlegen der die Bodenbeläge in den nicht gefliesten Räumlichkeiten.

Davon, dass dieser Zustand der bloßen Belagsfertigkeit auf ein nicht marktgerechtes Verhalten der o.a. Abgabepflichtigen schließen lässt, kann keine Rede sein: Es entspricht der Lebenserfahrung, dass derart belagsfertige Mietwohnungen der vorliegenden Größe binnen einer kurzen Frist von ein "bis zwei Wochen bezugsfertig gemacht werden können; es ist jedenfalls für die Vermietbarkeit von Vorteil, wenn sich der Mieter die Art des Bodenbelages und die Wandfarbe noch aussuchen kann. Dafür, dass Mieter "sofort einziehen" wollen und sich die aus der bloßen Belagsfertigkeit resultierende ein- bis zweiwöchige Wartefrist als schädlich für die Vermietbarkeit erweist, fehlt jedwede Begründung des Prüfungsorgans; dieser Umstand lässt sich auch nicht aus der Lebenserfahrung in irgendeiner Art und Weise ableiten. Wer eine Wohnung haben will, hat typischerweise keinen sofortigen Bedarf, zumal er ja nach der Lebenserfahrung seine "alte" Wohnung erst dann aufgibt, wenn er eine "neue" gefunden hat und dabei Kündigungsfristen zu berücksichtigen sind, ganz abgesehen davon, dass ein Umzug natürlich auch entsprechend organisiert werden muss, was gleichfalls einen Zeitbedarf nach sich zieht, der die vorliegendenfalls gegebene ein- bis zweiwöchige Wartefrist zumindest erreicht. Darüber hinaus war - wie das Prüfungsorgan selbst zugestehen muss - ja eine der Wohnungen ohnehin sofort beziehbar und hätte von einem Interessenten jedenfalls zumindest für diejenige höchstens zweiwöchige "Wartefrist" (kostenlos!) benützt werden können, bis diejenige (andere) Wohnung, für die sich der Interessent entschieden hat, fertig gestellt gewesen wäre.

Die Behauptung, dass die Vermietung einzelner Wohneinheiten gerade deshalb nicht zustande kam, weil keine Wohnung bezugsfertig war, erweist sich solcherart als nachgerade absurd: Einerseits war eine Wohnung jedenfalls bezugsfertig, andererseits gibt es im Akteninhalt keinerlei Hinweis zur Stützung dieser bloßen Behauptung des Prüfungsorgans.

Wenn das Prüfungsorgan weiters vermeint, dass keine anderen Maßnahmen zur Verbesserung der Lage, namentlich keine Mietreduktion, gesetzt worden seien, so ist dem zu entgegnen: Die o.a. Abgabepflichtige wäre selbstverständlich bereit gewesen, die Wohnungen auch zu einem geringeren (gerade noch Überschuss bringenden) Betrag als € 5,00 pro Quadratmeter und Monat netto zu vermieten; zum Beweis dieses Vorbringens wird die Vernehmung des Ehegatten der o.a. Abgabepflichtigen, Herrn R.Adr., als Auskunftsperson beantragt, da er infolge der schweren Erkrankung der o.a. Abgabepflichtigen die Vermietungstätigkeit für sie im Streitzeitraum betreut hat.

Tatsächlich hat die o.a. Abgabepflichtige beim Angebot der Wohnungen sehr wohl ein marktkonformes Verhalten an den Tag gelegt, sodass von einer objektiv nachvollziehbaren Gesamtüberschusserzielungsabsicht auszugehen ist, und zwar aus folgenden Gründen:

Warum die Wohnungen (mit einer Ausnahme) zunächst im belagsfertigen Zustand belassen wurden und warum dies für die Vermietungsmöglichkeit jedenfalls unschädlich war, wurde schon oben dargetan.

Die o.a. Abgabepflichtige hat die Wohnungen sofort nach Fertigstellung an der Amtstafel der Gemeinde Sp. angeboten, was die ortsübliche Art und Weise eines Vermietungsangebots darstellt (Beweis: Bestätigungsschreiben des Gemeindeamtes Sp. vom 9.10.2007, Beilage ./2; Muster des Angebotes, Beilage ./3).

Diese Art des Angebotes führte auch zunächst zum Erfolg, indem innerhalb der relativ kurzen Frist eines halben Jahres Frau A. als Mieterin der Wohnung Top 7 gefunden werden konnte, sodass die o.a. Abgabepflichtige bzw. Herr R davon ausgingen, dass innerhalb des überschaubaren Zeitraumes von drei bis fünf weiteren Jahren auf diese Art und Weise das Objekt S. zur Gänze vermietet sein würde.

Als sich binnen eines "Beobachtungszeitraumes" von zwei Jahren bis Mitte 2002 entgegen den Erwartungen keine weiteren Mieter fanden, beauftragte die o.a. Abgabepflichtige in Form eines Alleinvermittlungsauftrages den lokal bestens eingeführten Makler G. am 26.9.2002 mit der Vermietung der Wohnungen (vgl. Beilage./4). Dieser Makler setzte auch professionelle und marktkonforme Angebotshandlungen (vgl. die Liste sowie das Muster der Inserate sowie der Werbeblätter, Beilagenkonvolut ./5). Dass der Auftrag an die G. alternativ neben einer Vermietung der Wohnungen auch den Verkauf von Eigentumswohnungen bzw. der Gesamtliegenschaft umfasste, tut diesem Umstand keinen Abbruch: Es muss dem Abgabepflichtigen unbenommen sein, neben einer ernsthaft und marktkonform betriebenen Fortsetzung der Vermietungstätigkeit alternativ auch den Liegenschaftsverkauf (mit den dann daraus resultierenden abgabenrechtlichen Konsequenzen) zu erwägen. Dass die alternativ angedachte Veräußerung die Ernsthaftigkeit der parallel betriebenen Vermietungsbemühungen konterkariert hätte, wie dies das Prüfungsorgan behauptet, ist nicht nachvollziehbar, vielmehr ergibt sich aus den von der G. gesetzten Aktivitäten die Ernsthaftigkeit und Professionalität des Mietangebotes.

Sohin steht zumindest bis Ende 2003 die Gesamtüberschusserzielungsabsicht der o.a. Abgabepflichtigen zweifelsfrei fest: Die zunächst von ihr gewählte "Vermietungsstrategie" (Anschlag an der Amtstafel) hat zu einem "Anfangserfolg" geführt. Als sich dessen Fortsetzung erwartungswidrig nicht einstellte, hat die o.a. Abgabepflichtige die Strategie geändert und einem örtlich bestens eingeführten Immobilienmakler einen Alleinvermittlungsauftrag erteilt; die Annahme des Alleinvermittlungsauftrags zu den in diesem angeführten Konditionen, insbesondere der in diesem angeführten Miethöhe, konnte die o.a. Abgabepflichtige als Bestätigung der Marktkonformität ihres Angebots interpretieren, da ja kein sachverständiger Makler einen "am Markt vorbeiführenden" Alleinvermittlungsauftrag annimmt, mit dem für ihn nur verlorener Aufwand durch Inserate, Besichtigungen, usw., verbunden wäre. Mehr als einem örtlich bestens eingeführten befugten Immobilienmakler einen Alleinvermittlungsauftrag zu erteilen, kann man als ernsthaft an der Vermietung interessierter Liegenschaftseigentümer nicht tun.

Als die Vermietungsbemühungen der G. bis zum Ablauf des Alleinvermittlungsauftrages, also bis 31.12.2003, keinen Erfolg brachten, führten dies die o.a. Abgabepflichtige bzw. Herr R auf die erhebliche Lärmbelästigung durch den nahen Autobahnbau zurück: Zum Beweis des Vorbringens, dass tatsächlich in der Zeit bis einschließlich 2006 eine derartige, die Vermietung der Wohnungen unmöglich machende Lärmbelästigung durch den Bau der nahe gelegenen S6 vorlag, wurde bereits in der Äußerung vom 27.9.2010 (vgl. dort Seite 8 unten/Seite 9 oben) die Vernehmung eines informierten Vertreters des seinerzeitigen Straßenerrichters, der ASFINAG Baumanagement GmbH, Adr., beantragt. Dieser Antrag wird hiermit wiederholt.

Die Ausführungen des Prüfungsorgans, wonach die Entfernung von etwas mehr als 500 Metern eine Belästigung durch Baulärm ausschließe, ist vollkommen unbewiesen und wird als unrichtig ausdrücklich bestritten; tatsächlich führt eine Großbaustelle bei den gegebenen örtlichen Verhältnissen (unverbautes Gelände) bei einer derartigen Entfernung zu einer beträchtlichen und die Vermietung praktisch unmöglich machenden Lärmbelästigung. Im übrigen ist auch ausdrücklich zu bestreiten, dass die Entfernung mehr als 500 Meter (Luftlinie) beträgt; tatsächlich ist die Entfernung nach den von der o.a. Abgabepflichtigen vor Ort diesbezüglich angestellten Erhebungen um mehr als die Hälfte geringer.

Es bedarf keines Hinweises, dass die Lärmbelästigung durch eine nahe Autobahnbaustelle, die die Vermietung unmöglich macht, als "Unwägbarkeit" anzusehen ist, sodass die während des Zeitraums des Bestehens dieser Unwägbarkeit angefallenen, im Wesentlichen durch sie bedingten Verluste bei der Liebhabereibeurteilung außer Ansatz zu bleiben haben (vgl. ganz in diesem Sinne Punkt 12.6. der LRL 1997, wo explizit vom "Zurückbleiben der Mieteinnahmen durch nahe gelegenen Autobahnbau" die Rede ist; weiters VwGH 3.7.1996, 93/13/0171; VwGH 20.11.1996, 89/13/0259, sowie DORALT, Einkommensteuergesetz. Kommentar, 4. Aufl. (1999 fi) § 2 Rz. 367). Bis zum Abschluss des Autobahnbaus wäre es also auch durch irgendwelche "Anpassungen an den Markt", dessen Fehlen das Prüfungsorgan rügt, mit Sicherheit nicht möglich gewesen, überhaupt eine Vermietung der Wohnungen durchzuführen. Daher ist auch bis Ende 2006 vom Vorliegen einer Gesamtüberschusserzielungsabsicht und daher einer Einkunftsquelle beim streitverfangenen Objekt auszugehen.

Sohin konnte die o.a. Abgabepflichtige erst nach Abschluss des Autobahnbaus und Ablauf eines angemessenen nachfolgenden Beobachtungszeitraums, der das Jahr 2007 umfasste, während dessen - wie das Prüfungsorgan zutreffend ausführt --- der Immobilienmakler I.. als Geschäftsführer der D. ImmobilienvermittlungsgesmbH mit der Vermietung beauftragt war, feststellen, dass von einer Vermietbarkeit der Wohnungen mangels Nachfrage nicht ausgegangen werden konnte: Insbesondere ergibt sich aus dem Bericht des Herrn I. vom 10. Oktober 2007 (Beilage ./6), dass "in der Gegend keinerlei Nachfrage" nach Mietwohnungen vorliegt.

Angesichts des bis dahin gezeigten marktkonformen Verhaltens bei der Vermietungstätigkeit bzw. des Auftretens einer die Vermietung jedenfalls unmöglich machenden Unwägbarkeit in Form des nahen Autobahnbaus kommt die Annahme von Liebhaberei überhaupt erst für die Zeit danach, also frühestens ab dem Jahr 2008, in Betracht: Aufgrund der beschriebenen Verhältnisse könnte nämlich erst dann der o.a. Abgabepflichtigen zum Vorwurf gemacht werden, auf die völlig fehlende Nachfrage nach Mietwohnungen in dieser Gegend nicht angemessen durch strukturverbessernde Maßnahmen iSv. § 2 Abs. 1 Z 7 LVO reagiert zu haben. Die Frage des allfälligen Vorliegens von Liebhaberei stellt sich mithin frühestens nach Ablauf des Prüfungszeitraums, wobei unter Hinweis auf die Ausführungen in der Äußerung vom 27.9.2010 nur der Vollständigkeit halber erwähnt sei, dass die o.a. Abgabepflichtige danach sehr wohl entsprechende strukturverbessernde Maßnahmen in die Wege geleitet hat (insbesondere durch das Angebot des Objekts S. an Gastronomiebetriebe zur Weitervermietung als Appartements für Tourismusgäste).

Wenn das Prüfungsorgan schließlich meint, dass bei der Beauftragung der Immobilienmakler der Verkauf der Liegenschaft gegenüber der Vermietung der Wohnungen deutlich prävalent gewesen sei und diesbezüglich als Beweismittel die - außer Streit stehenden - Tatsache anführt, dass bei den Inseraten der G. die Verkaufsinserate die Vermietungsinserate zahlenmäßig deutlich überstiegen (vgl. Beilage ./5) und dass dem Immobilienmakler I.. am 27.6.2007 ein Alleinvermittlungsauftrag (vgl. Beilage ./7) nur zum Verkauf der Liegenschaft erteilt worden ist, so ist daraus überhaupt nichts für den Standpunkt des Prüfungsorgans zu gewinnen: Die Beendigung der "großen" Vermietung (durch Veräußerung des gesamten Gebäudes oder aller Wohnungen einzeln) kann nämlich marktgerechtes Verhalten sein und die bisherige Vermietungstätigkeit als Einkunftsquelle erscheinen lassen, wenn sie als Reaktion darauf erfolgt, dass im Hinblick auf zukünftige "Verlustjahre" ein Gesamtüberschuss der Einnahmen über die Werbungskosten in einem angemessenen Zeitraum nicht (mehr) zu erwarten ist (vgl. so ausdrücklich RAUSCHER/GRÜBLER, Liebhaberei Rz. 469).

Selbst wenn die o.a. Abgabepflichtige also - entgegen den vorstehenden Ausführungen - bereits früher als Ende des Jahres 2007 erkannt hätte oder doch hätte erkennen können, dass die Wohnungen mangels jedweder Nachfrage unvermietbar sind und deshalb auf die Absicht eines Verkaufs der Gesamtliegenschaft (auch in Form von Eigentumswohnungen) "umgeschwenkt" wäre, so würde dies - wie das Prüfungsorgan vollkommen verkennt -- nicht gegen das Vorliegen einer Einkunftsquelle sprechen: Das müsste zumindest bis zu demjenigen (jedenfalls später als 2001 und nach unserer Auffassung keinesfalls vor Anfang 2004 liegenden) Zeitpunkt gelten, zu dem die Vermietungsabsicht in eine Verkaufsabsicht "umgewandelt" und damit die Vermietungstätigkeit aufgegeben worden ist.

Aber auch für die Zeit danach, also für den Zeitraum des Bestehens der Verkaufsabsicht bis zur tatsächlichen Veräußerung, wären nach unserer Auffassung die entstandenen Verluste als nachträgliche Werbungskosten aus der Vermietungstätigkeit zu qualifizieren, soweit es sich um unvermeidbare Bewirtschaftungskosten (wie hier zutreffend, was aus Beilage ./10 zur Äußerung vom 27.9.2010 entnommen werden kann) handelt: Es ist nämlich nicht einzusehen, dass derartige notwendige Bewirtschaftungskosten nach Aufgabe einer "großen" Vermietung durch "Umstellen" auf eine beabsichtigte Veräußerung als Reaktion auf die Marktverhältnisse steuerlich unberücksichtigt bleiben sollten, sind sie doch bis zum tatsächlichen Gelingen der Veräußerung noch durch die seinerzeitige "große" Vermietung unmittelbar verursacht."

Ergänzend zur Berufung wurde weiters vorgebracht (vgl. dort Seite 5 unten/Seite 6 oben), "dass die Vermietung des streitverfangenen Objekts S. in der Zeit bis einschließlich 2006 durch die eine so genannte "Unwägbarkeit" darstellende erhebliche Lärmbelästigung aufgrund des nahen Autobahnhaus der S6 unmöglich war.

"Während der gesamten Zeit des Autobahnbaus erfolgte die Entsorgung des in enormen Mengen als Felsgestein anfallenden Abraummaterials, das sich bei der Errichtung der nahe gelegenen Tunnel ergab, im Wege von LKWs, die dabei die unmittelbar am Objekt S. vorbeiführende öffentliche Straße befuhren. Vom Ehegatten der o.a. Abgabepflichtigen wurde eine "Frequenz" der LKWs, die einen erheblichen Verkehrslärm verursachten, von fünf bis sechs Minuten beobachtet, sodass pro Stunde zehn bis zwölf schwere, mit Bauschutt (Felsgestein) beladene LKWs am Objekt S. "vorbeidonnerten". Die daraus resultierende Lärmbelästigung gab es ohne Unterbrechung Tag und Nacht, weil der Tunnelbau in mehreren Schichten "rund um die Uhr" betrieben wurde.

Sohin kam zur unmittelbaren Lärmbeeinträchtigung durch die Autobahnbaustelle selbst noch die mindestens ebenso schwerwiegende permanente Verkehrslärmbelastung durch Tag und Nacht im Fünf- bis Sechs-Minuten-Takt unmittelbar am Objekt S. vorbeifahrende LKWs, die mit Bauschutt beladen waren.

Da dadurch jedweder Freizeitwert des Objekts S. zunichte gemacht wurde und überdies ein ungestörter Schlaf ohne Gehörschutz unmöglich war, ist leicht nachvollziehbar, dass sich das Objekt S. bis Ende 2006 schon aus diesem Grund nicht vermieten ließ.

Auch zum Beweis dieses Vorbringens wird nochmals gemäß § 183 Abs. 1 BAO die zeugenschaftliche Vernehmung eines informierten Vertreters des seinerzeitigen Straßenerrichters, der ASFINAG Baumanagement GmbH, Adr. , beantragt."

Mit Berufungsvorentscheidung wurde die Berufung aus folgenden Gründen abgewiesen:

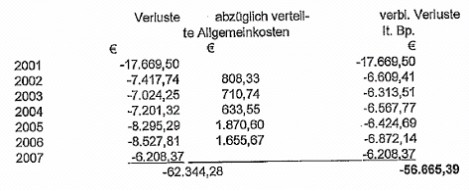

<Über die Jahre 2001 bis 2007 wurde eine BP durchgeführt und mit Bericht vom 31.3.2011 abgeschlossen. Im Zuge der BP wurde die Vermietungstätigkeit betr. des Objekts SSS einkommensteuerlich als Liebhaberei beurteilt. Nachstehend angeführte Verluste lt. BP worden nicht anerkannt und aus den Einkünften aus Vermietung und Verpachtung ausgeschieden.

Das Objekt Sh. wurde mit Kaufvertrag vom 22.6.1995, Übergabe an kaufende Partei mit 31.7.1995, um S 2.000.000,00 erworben. Die Grunderwerbsteuer betrug S 70.000,00. Es handelt sich hier um eine Grundfläche von 7.404 m², wovon 249 m² Gebäude, 5.021 m² landw. genutzt und 2.134 m² Wald sind. Mit 1.7.1999 wurde das Objekt mit einem Gebäudewert von € 3.191.215,00 und einem Grundwert von S 422.602,00 (insgesamt mit S 3.613.817,00) in der Buchhaltung als Anlagevermögen erfasst. Bis 1999 wurde damit das Gebäude bereits mit einem Betrag von S°1.543.817, saniert. Lt. Niederschrift vom 9.7.2009 wurden die Fenster ausgetauscht, Fassade erneuert, Dach neu gedeckt, Dachstuhl teilweise neu, elektrische Leitungen erneuert, Estrich neu, Wasseranschlüsse und Leitungen dazu neu, teilweise verputzt und verspachtelt und die Heizungsrohre verlegt bzw. verfliest

Das Gebäude umfasst ein EG. einen 1.Stock und ein Dachgeschoß mit insgesamt 8 Wohneinheiten. Eine Wohnung im Erdgeschoß wurde von der Hausmeisterfamilie ZP. und Z.A. zuzüglich Kindern ab 24.9.1998 bewohnt Frau Z.A. war vom 3.8.1998 bis 31.8.1999 und Hr. ZP. war vom 17.5.1999 bis 30.11.2001 bei der Frau Bw beschäftigt (der Personalaufwand 2001 betrug S 180.342,50 für das Objekt S.). Eine Vermietung der Wohnung Top 7 erfolgte im Zeitraum 28.9.2000 bis 15.11.2001 an Frau A. zuzüglich 2 Kinder. Zu weiteren Vermietungen kam es nicht. Mit 26.9.2002 wurde die Immobilienfirma G. aus N. durch einen Alleinvermittlungsvertrag für den Verkauf und die Vermietung des Objektes beauftragt. Mit 21.11.2003 wurde die Vermittlungstätigkeit der Fa. G. durch Hm. R gekündigt. Es kam zu Vermittlungen, die zu keinem Abschluss führten.

Lt. Niederschrift mit Hrn. I. (Geschäftsführer der Fa. D. Immobilienvermittlung) bzw. auch selbst. konz. Immobilienmakler, vom 11.2.2010 hätte ab 2005 bis Mitte 2007 nur ein mündlicher Vermittlungsvertrag bestanden. Ab 27.6.2007 bestand ein Alleinvermittlungvertrag ausschließlich für den Verkauf der Liegenschaft. Lt. Hrn. I.. wären maximal 3 Inserate im Kurier für Verkauf und Vermietung in Auftrag gegeben. Auch auf der Immobilienplattform www.immobilien.net wäre S. seit 2005 bis laufend inseriert worden. Es kam zu Vermittlungen, die zu keinem Abschluss führten.

Die Betriebsbesichtigung des Objektes S. erfolgte am 9.7.2009 im Beisein vom Fachbereich des Finanzamtes Wien 2/20/21/22, Fr. Mag. FB., der Prüferin ADir., dem steuert. Vertreter Hrn. Dr. St. und dem Hrn. R (Ehegatte der Stpfl.). Unter Hinweis auf die dazu aufgenommene Niederschrift wurde festgestellt: Die Hausbesorgerwohnung war noch immer bewohnt. Die Wohnung Top 5 im 1. Stock war komplett eingerichtet und bereit zur Vermietung. Die restlichen 6 Wohnungen waren mit einem Estrich versehen, aber ohne Fußboden, bereit zum Ausmalen, Heizungsrohre vorhanden, die Heizkörper nur teilweise angeschlossen, Steckdosen nur teilweise montiert, Vorraum, Bad, WC und Küche gefliest. Es wurde festgestellt, dass von den 7 verfügbaren Wohneinheiten nur 1 sofort beziehbar gewesen wäre. Die restlichen Wohnungen müssten erst fertig gestellt werden.

Die Begründung des Hrn. R zu den nicht fertig gestellten Wohnungen war, dass die zukünftigen Mieter sich die Farbe der Räumlichkeiten und den Fußboden aussuchen könnten. Es wurde seitens der Steuerberatung behauptet, dass, weil die Wohnungen nicht vermittelbar waren, es sich um Unwägbarkeiten handle.

Rechtliche Beurteilung

Gemäß § 1 Abs. 1 LVO I liegen Einkünfte bei einer Betätigung (einer Tätigkeit oder einem Rechtsverhältnis) vor, die

durch die Absicht veranlasst ist, einen Gesamtgewinn oder einen Gesamtüberschuss der Einnahmen über die Werbungskosten (§ 3) zu erzielen, und

nicht unter Abs. 2 fällt.

Voraussetzung ist, dass die Absicht anhand objektiver Umstände (§ 2 Abs. 1 und 3) nachvollziehbar ist. Das Vorliegen einer derartigen Absicht ist für jede organisatorisch in sich geschlossene und mit einer gewissen Selbständigkeit ausgestattete Einheit gesondert zu beurteilen. Fallen bei Betätigungen im Sinn des § 1 Abs. 1 Verluste an, so ist gemäß § 2 Abs. 1 LVO I das Vorliegen der Absicht, einen Gesamtgewinn oder Gesamtüberschuss der Einnahmen über die Werbungskosten (§ 3) zu erzielen, insbesondere anhand folgender Umstände zu beurteilen:

1. Ausmaß und Entwicklung der Verluste, 2. Verhältnis der Verluste zu den Gewinnen oder Überschüssen, 3. Ursachen, auf Grund deren im Gegensatz zu vergleichbaren Betrieben, Tätigkeiten oder Rechtsverhältnissen kein Gewinn oder Überschuss erzielt wird, 4. marktgerechtes Verhalten im Hinblick auf angebotene Leistungen, 5. marktgerechtes Verhalten im Hinblick auf die Preisgestaltung, 6. Art und Ausmaß der Bemühungen zur Verbesserung der Ertragslage durch strukturverbessernde Maßnahmen (z.B. Rationalisierungsmaßnahmen).

In den Jahren 2001 bis 2007 konnten nur geringfügige Einnahmen bzw. in einzelnen Jahren keine Einnahmen erzielt werden.

Dadurch erzielte die Abgabenpflichtige in all den Jahren nicht unbeträchtliche Verluste und es konnte seit Anbeginn der Betätigung kein einziges Wirtschaftsjahr mit einem Gewinn abgeschlossen werden. Eine Beurteilung der Tätigkeit allein nach diesem Kriterium musste sohin eher für die Annahme von Liebhaberei sprechen.

In Ergänzung der Berufungsschrift wurde ausgeführt, dass bis einschließlich 2006 durch die eine so genannte "Unwägbarkeit" darstellende Lärmbelästigung aufgrund des nahen Autobahnbaues der S6 eine Vermietung unmöglich war. Dem Einwand der Unwägbarkeit ist zu entgegnen, dass mit der Freigabe des S-T im Oktober 2004 der Verkehr der früher über die Ss. -Passstraße rollte ab Oktober 2004 über die S6 abgewickelt wird.

Lt. Aussage einer ehemaligen Mieterin (im Jahre 2001), war die Ausstattung in allen Wohnungen bescheiden. Das Haus war im Keller feucht. Auch die Hausmeisterwohnung (EG) war feucht. Das Gebäude war früher eine Schule und die Reparaturen am Haus wurden vom Hausmeister erledigt.

Im Jahre 2003 wurde Hr. H. die Liegenschaft zum Kauf angeboten. Zu einem Mietverhältnis kam es nicht, da nicht klar war, wann die die Fertigstellung der Wohnungen erfolgt bzw. wann die einzelnen Wohnungen beziehbar sind.

Im Jahre 2003 hat die Fa. HotelGmbH mit einem Mitarbeiter der Fa. G. das Objekt besichtigt. Die Fa. HotelGmbH wäre nur an einer Miete interessiert gewesen und nicht wie angeboten, zu einem Kauf des Areals. Dies zeigt, dass vorwiegend eine Verkaufsabsicht gegeben war.

Ein Unterkunfts- und Preisverzeichnis Sp und SS zeigt jedoch, dass in dieser Gegend sehr wohl umfangreiche Vermietungen nicht nur angeboten werden und auch möglich sind. Die Ursache des Ausbleibens der Mieter liegt auch in der stark verzögerten Bauführung bzw. dürfte auch an der Bauausführung liegen.

§ 2 (1) Z 4 der LVO normiert, dass beobachtet werden muss, wie der Steuerpflichtige auf die Aufnahme seiner Produkte und Leistungen durch den Markt reagiert. Passt er sein Angebot der vorhandenen Nachfrage an, so spricht dies gegen die Annahme der Liebhaberei. Gestaltete sein Angebot jedoch nicht um und bewegt sich daher am Markt vorbei, so spricht dies im Zusammenhang mit anderen Umständen für Liebhaberei.

Beim Objekt S. handelt es sich um 8 Wohnungen. Nur 2 dieser Wohnungen sind derzeit weitestgehend bewohnbar, wobei die Erdgeschoßwohnung dem Hausbesorger als Dienstwohnung dient und eine weitere bisher sporadisch vermietet wurde. Die anderen 6 Wohnungen sind ab Fertigstellung der Renovierung 1999 bis dato in einem Zustand, der eine sofortige Vermietung nicht ermöglicht, da Stromanschlüsse und Heizkörper teilweise und Bodenbeläge in den nicht gefliesten Räumen zur Gänze fehlen. Angesichts der in dieser Gegend zu erwartenden geringen Nachfrage erscheint ein solches Vorgehen jedenfalls nicht als marktkonform, da gerade hier eine sofortige Verfügbarkeit der Wohnungen für eine erfolgreiche Vermietung unumgänglich ist. Die Vermietung einzelner Wohneinheiten kam ja gerade deshalb nicht zustande, weil keine Wohnung bezugsfertig war. Obwohl über einen Zeitraum von nunmehr 13 Jahren keine gewinnversprechende Vermietung (Bisher 1 Mieterin!) erreicht werden konnte, ist für die BP keinerlei strukturverbessernde Anpassung an die hinlänglich bekannten Marktverhältnisse ersichtlich. Weder wurden die Wohnungen bezugsfertig gemacht, noch andere Maßnahmen zur Verbesserung der Lage (z.B. Mietreduktion) gesetzt. Die Einwendung, dass nun eine Vermietung von Ferienwohnungen ins Auge gefasst würde, erscheint insoweit wenig glaubwürdig, als dass dies einerseits im Rahmen der Betriebsbesichtigung von Seiten der BP erstmals angesprochen wurde, und die Wohnungen andererseits nach wie vor nicht bezugsfertig sind, was in der Besprechung vom 1.2.2011 auf Anfrage der BP durch den Pflichtigen bestätigt wurde. Zur behaupteten Unwägbarkeit, welche durch die Lärmbelästigung beim Bau der S6 zwischen 2000 und 2006 entstanden seien und die Vermietung der Wohnungen unmöglich gemacht haben soll, meint die BP, dass eine solche aufgrund der doch großen Entfernung zwischen Baustelle und Liegenschaft (mehr als 500 m Luftlinie!) nicht gegeben war. Zudem waren die Wohnungen ohnehin nicht bezugsfertig und diese Unwägbarkeit wurde auch nicht zur Fertigstellung der Wohnungen genutzt. Es ist noch anzumerken, dass die im Rahmen dieses Bauvorhabens benötigten Arbeitskräfte eine nahe gelegene Unterkunft brauchten und sich hieraus eine Vermietungsmöglichkeit hätte ergeben können. Bezüglich der Mietersuche wurden vom Steuerpflichtigen ein Aushang, weicher auf dem Gemeindeamt Sp. mit dem Wortlaut "S, neu adaptierte Wohnungen 45qm-86qm Auskunft: xx/xxxx Hr. R. " sowie Vermittlungsverträge mit den Maklerbüros D. und B. Immobilienverwaltungs-GmbH vorgelegt, wobei aus letzteren zur Vermietungsabsicht klar eine Verkaufsabsicht hervorgeht. In den von diesen Büros geschalteten Anzeigen überwogen die Verkaufsanzeigen eindeutig.

Aus obigen Sachverhaltsfeststellungen geht hervor, dass zumindest ab der Einschaltung der Maklerbüros bereits eine Verkaufsabsicht gegeben war, woraus geschlossen werden muss, dass der Steuerpflichtige die Vermietung des Objekts nicht mehr so angestrebt hat, wie es von einem ordentlichen Vermieter zu erwarten gewesen wäre. Steht eine zur Vermietung beabsichtigte Wohnung über längere Zeit leer müssen besondere Anstrengungen unternommen werden, um nachweisen zu können, dass die Vermietungsabsicht besteht und die Suche nach neuen Mietern nachhaltig erfolgt.

Da jedoch die Gewinnabsicht ein wesentliches Merkmal für eine große Vermietung als Einkunftsquelle darstellt, muss die Annahme einer solchen ernsthaft angezweifelt werden. Rechnet man die anderen Umstände, wie etwa die fehlende sofortige Benutzbarkeit von 6 der 7 verfügbaren Wohnungen hinzu, kann ab 2001 einkommenssteuerlich nur von Liebhaberei ausgegangen werden, da die Verlustsituation überwiegend auf das Verhalten des Steuerpflichtigen und nicht auf äußere Umstände, so genannte Unwägbarkeiten, zurückzuführen ist. Ab 2008 ist überhaupt eine Betriebsaufgabe (umsatz- und einkommensteuerlich) anzunehmen, da die Bemühungen des Pflichtigen nur noch auf den Verkauf der Liegenschaft abzielen, was deutlich aus der schriftlichen Vereinbarung mit dem gegenwärtig beauftragten Makler Franz Ipsmiller sowie aus den derzeit geschalteten Internet-Anzeigen hervorgeht. Es war daher wie im Spruch zu entscheiden.>

Im Rahmen des Vorlageantrages wurde auf die beweiswürdigenden Überlegungen in der Berufungvorentscheidung in folgender Weise repliziert.

"(1) Betreffend die eine "Unwägbarkeit" darstellenden Lärmbelästigungen:

Ausdrücklich bestritten wird die Behauptung, wonach die Lärmbelästigung bereits mit der Freigabe des SS-T im Oktober 2004 beseitigt gewesen sei und überdies eine Lärmbelästigung aufgrund der großen Entfernung zwischen Baustelle und Liegenschaft überhaupt niemals bestanden habe.

Das gegenteilige Tatsachenvorbringen in der Berufungsschrift vom 9.5.2011 sowie in der Ergänzung der Berufungsschrift vom 17.5.2011 samt der dort gestellten Beweisanträge wird vollinhaltlich aufrechterhalten.

(2) Betreffend die Aussage der ehemaligen Mieterin A.:

Wenn diese eine Feuchtigkeit des Kellers und der Hausmeisterwohnung angibt, so wird diese Behauptung ausdrücklich bestritten, ganz abgesehen davon, dass die Hausmeisterwohnung ohnehin nicht zur Vermietung stand und nach der allgemeinen Lebenserfahrung viele ältere Häuser Mauerfeuchte in den Kellerräumen aufweisen, die aber einer Vermietung der Wohnungen selbst mit trockenem Mauerwerk nicht entgegensteht.

Ebenso bestritten wird die Behauptung von A., wonach die Ausstattung der Wohnungen nur bescheiden gewesen sei: Vielmehr entspricht die Ausstattung der Wohnungen einem zeitgemäßen Standard (Verfliesung der Sanitärräume, Zentralheizung, Einbauküche). Es wird beantragt, diejenigen Ausstattungsmerkmale, die nach Auffassung des Finanzamtes nicht einem zeitgemäßen Standard entsprechen, einzeln anzuführen und der o.a. Abgabepflichtigen z. H. unserer Gesellschaft gemäß § 183 Abs. 4 BAO zur Äußerung vorzuhalten. Dass die Bauausführung einem zumindest durchschnittlichen zeitgemäßen Standard entspricht, belegen auch eindeutig die vom Finanzamt selbst auf Seite 2 oben der Begründung der Berufungsvorentscheidungen zutreffend angeführten Sanierungsmaßnahmen (Fenster ausgetauscht, Fassade erneuert, Dach neu eingedeckt, Dachstuhl teilweise neu, elektrische Leitungen erneuert, Estrich neu, Wasseranschlüsse und Leitungen dazu neu, teilweise verputzt und verspachtelt, Heizungsrohre verlegen, verfliest).

(3) Betreffend diese schriftliche Aussage des H.:

Wenn H. in seiner beim Akt befindlichen schriftlichen Aussage vom 2.11.2010 angibt, dass die ihm gezeigten Wohnungen nicht kurzfristig beziehbar gewesen seien, "da noch diverse Arbeiten zur Fertigstellung notwendig waren", sodass alle besichtigten Wohnungen nicht sein "kurzfristiges Ziel, eine Wohnung zu mieten, da nicht klar war, ab wann einzelne Wohnungen beziehbar werden", gedeckt hätten, so ist auf die Unschlüssigkeit dieser Darstellung insofern hinzuweisen, als sich die Wohnungen - wie schon in der Berufungsschrift vorgebracht - in einem solchen (belagsfertigen) Zustand befanden, dass ihre Bezugsfertigstellung binnen einer kurzen Frist von ein bis zwei Wochen möglich gewesen wäre, zum Beweis welches Vorbringens auch die zeugenschaftliche Vernehmung des diese Arbeiten anleitenden bzw. selbst durchführenden Ehegatten der o.a. Abgabepflichtigen, Herrn R, Adr.Eheg., hiermit ausdrücklich beantragt wird.

Im Übrigen wird die nochmalige zeugenschaftliche Vernehmung des Herrn HH, oder AA., zur Niederschrift beantragt. Dem Zeugen möge dieser Umstand, dass die Wohnungen binnen ein bis zwei Wochen bezugsfertig zu machen gewesen wären, vorgehalten werden: Wenn jemand ernsthaftes Interesse an einer Wohnung hat, so ist er durchaus bereit, ein bis zwei Wochen zu warten und für diese Übergangszeit ein Fremdenzimmer zu mieten, ganz abgesehen davon, dass als Übergangslösung (wenn Herr H eine andere Wohnung anzumieten beabsichtigt hätte) ohnehin auch im streitverfangenen Haus eine vollständig bezugsfertige Wohnung für diese höchstens zweiwöchige Frist als Übergangslösung zur Verfügung gestanden wäre.

Angesichts dieser höchstens ein- bis zweiwöchigen Frist zur Bezugsfertigmachung der Wohnungen kann auch im Gegensatz zur Auffassung des Finanzamtes keine Rede davon sein, dass "die Ursache des Ausbleibens der Mieter, auch in der stark verzögerten Bauführung" liege.

(4) Betreffend die Aussage des M. (Hotel):

Wenn das Finanzamt meint, dass die Aussage des Herrn M zeige, dass vorwiegend eine Verkaufsabsicht gegeben war, so ist dem die schriftliche Stellungnahme des Herrn M vom 23.3.2011 aufgrund unserer Anfrage vom 8.3.2011 entgegenzuhalten, welche Urkunden dem Prüfungsorgan mit eingeschriebenem Brief vom 24.3.2011 zur Kenntnis gebracht worden sind. Darin bestätigt Herr M, dass "auch eine Vermietung möglich gewesen wäre" und die Vermietung deshalb nicht zustande kam, weil der Bürgermeister die Unterbringung zusätzlicher Asylwerber in der Gemeinde ablehnte.

(5) Betreffend das Unterkunfts- und Preisverzeichnis der Gemeinde Sp. :

Dieses beim Akt befindliche Verzeichnis hat ausschließlich touristische Objekte zum Gegenstand, weshalb daraus für den Standpunkt des Finanzamtes nichts gewonnen werden kann, da im Streitzeitraum an eine touristische Nutzung der Wohnungen nicht gedacht war.

Im Übrigen beweist dieses Verzeichnis nur das umfangreiche Angebot von touristischen Mietobjekten in der streitverfangenen Gegend, nicht aber, dass es tatsächlich zu entsprechenden Vermietungen kommt bzw. gekommen ist.

(6) Betreffend die Aussage des I.. :

Entgegen der solcherart aktenwidrigen Behauptung des Finanzamtes betont Herr II. in seiner niederschriftlichen Vernehmung vom 11.2.2010, dass Inserate "hinsichtlich der Vermietung und des Verkaufs" geschaltet worden sind und dass auch ein Mitarbeiter der Firma XX versucht hat, "das Objekt zu verkaufen und zu vermieten".

Unstrittigerweise wurde der Alleinvermittlungsauftrag nur für den Verkauf erteilt, was aber nicht bedeutet, dass Herr II. nicht auch daneben (wenn auch nicht als Alleinvermittler) mit der Vermietung der Wohnungen beauftragt war, wie sich dies auch eindeutig aus der Niederschrift über seine Vernehmung ableiten lässt.

Die Ausführungen der in Rede stehenden Begründung der Berufungsvorentscheidungen für die Zeit ab 2008 (Absicht der Vermietung als Ferienwohnungen) können auf sich beruhen, da sie sich in keinster Weise auf den Streitzeitraum beziehen. Lediglich der Vollständigkeit halber sei darauf hingewiesen, dass die vom Finanzamt behauptete "Betriebsaufgabe (umsatz- und einkommensteuerlich)" ab 2008 die Rechtslage grundlegend verkennt: In einkommensteuerrechtlicher Hinsicht kann von einer Betriebsaufgabe deshalb nicht die Rede sein, weil das Gebäude unzweifelhaft dem Privatvermögen zuzurechnen ist (weshalb auch die Erzielung von Einkünften iSv. § 28 EStG, nicht aber diejenige von betrieblichen Einkünften in Streit steht); das Umsatzsteuerrecht kennt das Institut der Betriebsaufgabe überhaupt nicht, sondern nur dasjenige der Entnahme eines Gegenstandes aus dem Unternehmen (vgl. § 3 Abs. 2 UStG), die aber durch den beabsichtigten Verkauf einer Liegenschaft nicht verwirklicht wird (vielmehr ist dieser nach § 6 Abs. 1 Z 9 lit. a UStG umsatzsteuerfrei zu behandeln, wenn nicht von der Optionsmöglichkeit des § 6 Abs. 2 UStG Gebrauch gemacht wird)."

Unter Verweis auf die Stellungnahme vom 27.9.2010 im Zuge des Prüfungsverfahrens wurde betreffend Baulärm und Prognoserechnung wie folgt bekannt gegeben:

"(c) S/SS

Unter Hinweis auf die als Beilage ./10 angeschlossenen Übersicht der bis einschließlich des Jahres 2007 erzielten Ergebnisse dieses Objekts wird ausgeführt:

Nach der Anschaffung im Jahr 1995 wurde dieses Objekt zunächst bis Mitte 1999 grundlegend umgebaut und renoviert, zumal es sich dabei um ein ehemaliges Schulgebäude handelt.

Ab Mitte 1999 wurden Vermietungsbemühungen aufgenommen, die auch zunächst wenigstens hinsichtlich einer Wohnung erfolgreich waren, die in den Jahren 2000 und 2001 an Frau A. vermietet werden konnte.

Die Vermietung der übrigen Wohnungen bzw. aller Wohnungen in der Zeit danach erwies sich deshalb als unmöglich, weil sich das Objekt in unmittelbarer Nähe der seinerzeitigen Baustelle der S6 befindet, sodass es - was im Erwerbszeitpunkt noch nicht absehbar war - in den Jahren ab 2000 bis einschließlich 2006, dem Jahr der Fertigstellung der S6, zu einer sehr erheblichen Lärmbelästigung der Wohnungen in diesem Objekt gekommen ist, die deren Vermietung während des in Rede stehenden Zeitraums unmöglich machte.

Zum Beweis des Vorbringens, dass das Objekt in den Jahren 2000 bis 2006 durch Baulärm im Zuge der Errichtung der S6 sehr erheblich beeinträchtigt ist, wird gemäß § 183 Abs. 1 BAO die Vernehmung eines informierten Vertreters des seinerzeitigen Straßenerrichters, der ASFINAG BAUMANAGEMENT GmbH, Adr., beantragt.

Ab dem Jahr 2007 intensivierte die o.a. Abgabepflichtige (nach Fertigstellung der S6 und Beendigung der Belästigung durch Baulärm) ihre Vermietungsbemühungen dergestalt, dass sie die Wohnungen in diesem Objekt einerseits im Wege der Gemeinde Sp. sowie andererseits unter Einschaltung des Immobilienmaklers I.. zur Vermietung anbot. Zum Beweis dieses Vorbringens wird gemäß § 183 Abs. 1 BAO die Vernehmung folgender Auskunftspersonen beantragt: I.., behördlich konzessionierte Immobilienmakler, W.; informierter Vertreter des Gemeindeamtes SSSS.

Diese Vermietungsbemühungen führten bis Ende 2008 bedauerlicherweise zu keinem Erfolg, was für die o.a. Abgabepflichtige daraus erklärbar ist, dass der in den 90er-Jahren des vorigen Jahrhunderts gegebene "Aufwärtstrend" der Region Ss. ("X") nicht entsprechend fortgesetzt werden konnte, sodass weder die Vermietung als Zweitwohnsitz noch diejenige an vorübergehen, namentlich in der Gastronomie, beschäftigte Personen möglich war, von der das ursprünglich anlässlich des Erwerbs des Objekts erstellte Konzept der o.a. Abgabepflichtigen ausgegangen war.

Auf diesen Umstand reagierte die o.a. Abgabepflichtige ab dem Jahr 2009 dadurch, dass sie Gespräche mit Gastronomiebetrieben der näheren Umgebung mit dem Ziel aufnahm, mit einem derartigen Betrieb eine "Rahmenvereinbarung" dahingehend zu treffen, dass dieser die Wohnungen tage- oder wochenweise als Apartments für Tourismusgäste anbieten sollte. Diese Gespräche verliefen im Jahr 2009 durchaus erfolgversprechend, führte aber letztendlich zu keinem Abschluss; derzeit steht ein entsprechender Vertragsabschluss unmittelbar bevor, sodass die Vermietung an einen Gastronomiebetrieb zur Weitervermietung als Apartments für Tourismusgäste mit Beginn der Wintersaison 2010/11 erwartet werden kann.

Daraus ergibt sich:

Die Lärmbelästigung durch den Bau der S6 im Zeitraum 2000 bis 2006, die die Vermietung der Wohnungen unmöglich machte, ist als "Unwägbarkeit" anzusehen, sodass die während des Zeitraums des Bestehens dieser Unwägbarkeit angefallenen und im Wesentlichen durch sie bedingten Verluste bei der Liebhabereibeurteilung außer Ansatz zu bleiben haben. Insbesondere hat der VwGH in seinem Erk 20.11.1996, 89/13/0259, erkannt, dass eine Geschäftsbeeinträchtigung durch eine Großbaustelle als eine derartige Unwägbarkeit anzusehen ist (vgl. ganz in diesem Sinne auch DORALT, Einkommensteuergesetz, Kommentar, 4. Aufl. (1999 ff) § 2 Rz 367).

Lässt man sohin die Verluste der Jahre 2000 bis 2006 bei der Ermittlung des Totalperiodenergebnisses außer Ansatz, so ergibt sich bis einschließlich 2007 ein Totalverlust von € 18.309,99; bis Ende des Jahres 2010 kann (legt man eine Perpetuierung der Verhältnisse des Jahres 2007 zugrunde) von einer Erhöhung dieses Totalverlusts auf € 36.935,10 ausgegangen werden.

Was die erwartete Vermietung als touristische Appartments ab 2011 im Wege eines örtlichen Gastronomiebetriebs angeht, so werden folgende Eckdaten erwartet: Für jedes der acht Apartments rechnet die o.a. Abgabepflichtige mit einer täglichen Nettomiete von durchschnittlich € 50,00 (bereits nach Abzug des aus dem Gastronomieebertrieb verbleibenden "Mietanteils"), sodass für das Gesamthaus eine Tagesmiete von € 400,00 netto erzielbar erscheint. Geht man vorsichtigerweise von einer "Vollauslastung" während nur 50 Tagen des Jahres aus, so ergibt sich eine Jahresmiete von € 20.000,00. Dabei ist ins Kalkül zu ziehen, dass freilich vor dieser Vermietung noch eine Fertigstellung der überwiegend belagsfertigen Wohnung erfolgen muss, die nach Vertragsabschluss mit einem Gastronomiebetrieb auch unter Berücksichtigung von dessen Wünschen erfolgen wird: Dafür werden Kosten von rund € 40.000,00 (8 Apartments á € 50.000,00) veranschlagt, was zur Erhöhung der Jahresabschreibung um € 600,00 führt, sodass sich die jährlichen Werbungskosten (abgeleitet aus den Verhältnissen des Jahres 2007) mit rund € 7.000,00 prognostizieren lassen. Ab dem Jahr 2011 kann sohin mit einem jährlichen Überschuss von € 13.000,00 gerechnet werden.

Sohin ist evident, dass innerhalb eines dreijährigen Zeitraums, sohin bis Ende 2013 und damit zwölf Jahre nach Anschaffung des Objekts bei der gebotenen Außerachtlassung der mit einer Unwägbarkeit behafteten Jahre 2000 bis 2006, ein Totalperiodenüberschuss erzielt sein wird."

Über die Berufung wurde erwogen:

Strittig ist, ob auf die Gebäudevermietung des Objektes S. in Sp. die Liebhabereivermutung des Finanzamts zutrifft oder nicht.

Gemäß § 2 Abs. 1 EStG 1988 ist der Einkommensteuer das Einkommen zugrunde zu legen, das der Steuerpflichtige innerhalb eines Kalenderjahres bezogen hat.

Abs. 2 leg.cit. normiert : Einkommen ist der Gesamtbetrag der Einkünfte aus den im Abs. 3 aufgezählten Einkunftsarten nach Ausgleich mit Verlusten, die sich aus einzelnen Einkunftsarten ergeben, und nach Abzug der Sonderausgaben und außergewöhnlichen Belastungen und der Freibeträge.

1. Verordnung zur Liebhaberei

Die Liebhabereiverordnung BGBl. Nr. 33/1993 idF BGBl. 358/1997, normiert betreffend entgeltlicher Gebäudeüberlassung (durch "große Vermietung") in § 2 Abs. 3 Folgendes:

Abs. 2 (gemeint "Anlaufzeitraum") gilt nicht für Betätigungen im Zusammenhang mit der entgeltlichen Überlassung von Gebäuden. Das Vorliegen einer Absicht im Sinne des § 1 Abs. 1 ist, in diesem Fall nach dem Verhältnis des Zeitraumes, innerhalb dessen ein Gesamtgewinn oder Gesamtüberschuss geplant ist, zu einem absehbaren Zeitraum zu beurteilen. Als absehbarer Zeitraum gilt ein Zeitraum von 25 Jahren ab Beginn der entgeltlichen Überlassung, höchstens 28 Jahre ab dem erstmaligen Anfallen von Aufwendungen (Ausgaben).

§ 8 der zitierten Verordnung normiert in dessen Abs. 3:

... und § 2 Abs. 3 in der Fassung der Verordnung BGBl. II Nr. 358/1997 sind auf entgeltliche Gebäudeüberlassungen anzuwenden, wenn der maßgebliche Zeitraum (absehbare Zeitraum, Kalkulationszeitraum, überschaubarer Zeitraum) nicht vor dem 14. November 1997 begonnen hat.

Doralt führt dazu im Kommentar zum EStG 1988, 8. Auflage, unter Tz 522 f zu § 2 unter der Überschrift "Rechtslage bei vor 14.11.1997 begonnenen großen Vermietungen" Folgendes aus:

"Bei Vermietungen, die vor der Änderung der LVO durch BGBl II 1997/358 begonnen wurden, war bei der Überprüfung der Einkunftsquelleneigenschaft zu untersuchen, ob der Zeitraum, innerhalb dessen ein Gesamtgewinn (Gesamtüberschuss) geplant war, sich in einem "angemessenen Verhältnis zu einem für derartige Gebäudenutzungen üblichen Kalkulationszeitraum" verhielt (Pkt. 12 .2. LiebErI.). Hinsichtlich der Zeitrelation bestand keine exakte zeitliche Vorgabe, sie war dann "angemessen", wenn innerhalb des "üblichen Kalkulationszeitraumes" voraussichtlich ein Gesamtüberschuss zu erwarten war oder sich nur infolge von Unwägbarkeiten (vgl. Tz 365ff) nicht ergab. Im Gegensatz zu einer Vermietung iSd§ 1 Abs. 2 Z 3 LVO bestand keine Option, die ab 14. November 1997 geltende Rechtslage für früher begonnene große Vermietungen anwendbar zu machen.

Als üblicher Kalkulationszeitraum bei Gebäudeüberlassung galten nach der Verwaltungspraxis" höchstens 35 Jahre ab dem erstmaligen Anfallen von Betriebsausgaben oder Werbungskosten (ohne Deckung in der Judikatur). Diesem Zeitraum lag nach dem Liebhabereierlass eine aus dem Tatbestandsmerkmal des üblichen Kalkulationszeitraumes abzuleitende "übliche Eigenkapitalausstattung" zugrunde.

Diese Rechtsansicht erachtet die Verwaltungspraxis für vor dem 14. November 1997 begonnene große Vermietungen durch Miteinbeziehung in die Liebhabereirichtlinien weiterhin für maßgeblich (vgl. die dortigen Ausführungen nach Pkt. 12.6.). Damit steht sie in Widerspruch zur Rechtsprechung, wonach vor der Novelle der LVO der maßgebliche absehbare Zeitraum bei "großer" und "kleiner" Vermietung gleich lang und überdies in Orientierung an die übliche Rückzahlung von Immobiliendarlehen ca. 20 Jahre und somit deutlich kürzer als 35 Jahre war (VwGH 28.03.2000, 98/14/0217, Zorn, in ÖStZ 1996, 417 ff)."

Die gegenständliche Vermietung des Objektes wurde unstrittig vor dem maßgeblichen Stichtag 14. November 1997 begonnen.

Somit ist hinsichtlich der gegenständlichen Berufungsjahre nach wie vor die dazu ergangene Rechtsprechung des Verwaltungsgerichtshofes (vgl. VwGH 28. 3. 2000, 98/14/0217 ) sowie die Liebhabereiverordnung BGBl. Nr. 33/1993 maßgeblich. Die Liebhabereiverordnung idF 1997, BGBl 1997/358, ist daher im gegenständlichen Berufungsfall nicht anzuwenden.

In der RZ 500 zu § 2 LVO des angeführten Kommentars von Doralt (Band I) wird dazu Folgendes ausgeführt:

"Der Zeitraum, innerhalb dessen ein Gesamtüberschuss erwirtschaftbar sein muss (absehbarer Zeitraum lt. § 2 Abs. 3 bzw. Abs. 4 LVO; überschaubarer Zeitraum lt. LVO 1990; in der Literatur auch als Totalüberschuss bezeichnet) wird seither in ständiger Rechtsprechung mit ca. 20 Jahren angenommen (z.B. VwGH 27.04.2000, 99/15/0012, 2000, 511; nach VwGH 30.01.2003, 99/15/0040, 2003, 406, ist ein Zeitraum von 22 Jahren zu lange)."

Wendet man diese Grundsätze unter Berücksichtigung der vorgelegten Prognoserechnungen bzw. sonstigen Unterlagen und der Ergebnisse der Außenprüfung auf den vorliegenden Fall an, ergibt sich Folgendes:

Die vorliegende Streitfrage ist ausschließlich nach der Liebhabereiverordnung , BGBI. Nr. 1993/33 (in der Folge mit LVO abgekürzt), zu lösen.

Die LVO unterscheidet dabei Betätigungen mit Einkunftsquellenvermutung (§ 1 Abs. 1), das sind solche Betätigungen, die durch die Absicht veranlasst sind, einen Gesamtgewinn oder einen Gesamtüberschuss der Einnahmen über die Werbungskosten zu erzielen und nicht unter Abs. 2 fallen.

Betätigungen mit Liebhabereivermutung (§ 1 Abs. 2) liegen hingegen dann vor, wenn Verluste aus der Bewirtschaftung von Wirtschaftsgütern entstehen, die sich nach der Verkehrsauffassung in einem besonderen Maße für eine Nutzung im Rahmen der Lebensführung eignen (z.B. Wirtschaftsgüter, die der Sport- und Freizeitausübung dienen, Luxuswirtschaftsgüter, Wirtschaftsgüter, die der Befriedigung des persönlichen Wohnbedürfnisses dienen) und typischerweise einer besonderen in der Lebensführung begründeten Neigung entsprechen.

§ 2 Abs. 2 der LVO bestimmt:

Innerhalb der ersten drei Kalenderjahre (Wirtschaftsjahre) ab Beginn einer Betätigung (z.B. Eröffnung eines Betriebes) im Sinne des § 1 Abs. 1, längstens jedoch innerhalb der ersten fünf Kalenderjahre (Wirtschaftsjahre) ab dem erstmaligen Anfallen von Aufwendungen (Ausgaben) für diese Betätigung liegen jedenfalls Einkünfte vor (Anlaufzeitraum). Dieser Zeitraum wird durch die Übertragung der Grundlagen der Betätigung auf Dritte nicht unterbrochen. Nach Ablauf dieses Zeitraumes ist unter Berücksichtigung der Verhältnisse auch innerhalb dieses Zeitraumes nach dem Gesamtbild der Verhältnisse zu beurteilen, ob weiterhin vom Vorliegen von Einkünften auszugehen ist. Ein Anlaufzeitraum im Sinne des ersten Satzes darf nicht angenommen werden, wenn nach den Umständen des Einzelfalles damit zu rechnen ist, dass die Betätigung vor dem Erzielen eines Gesamtgewinnes (Gesamtüberschusses) beendet wird".

§ 2 Abs. 3 LVO lautet:

"Abs. 2 gilt nicht für Betätigungen im Zusammenhang mit der entgeltlichen Überlassung von Gebäuden. Das Vorliegen einer Absicht im Sinne des § 1 Abs. 1 ist in diesem Fall nach dem Verhältnis des Zeitraumes, innerhalb dessen ein Gesamtgewinn oder Gesamtüberschuss geplant ist, zum üblichen Kalkulationszeitraum zu beurteilen".

Da es sich bei der gegenständlichen Vermietung des Gebäudes S. in Sp. um eine entgeltliche Gebäudeüberlassung im Sinne des § 2 Abs. 3 LVO (sogenannte "große Vermietung") handelt, ist das Vorliegen der Absicht im Sinne des § 1 Abs. 1 LVO nach dem Verhältnis des Zeitraumes, innerhalb dessen ein Gesamtgewinn oder Gesamtüberschuss geplant ist, zum üblichen Kalkulationszeitraum zu beurteilen.

Der Zeitraum, innerhalb dessen ein Gesamtgewinn oder Gesamtüberschuss der Einnahmen über die Werbungskosten erzielt werden muss (Kalkulationszeitraum), entspricht nach der Rechtsprechung des Verwaltungsgerichthofes - außerhalb des Anwendungsbereiches der LVO BGBI. Nr. 1997/358 - dem "überschaubaren Zeitraum" nach § 2 Abs. 4 leg. cit. (vgl. VwGH 24. 9.1996, 93/13/0241; 29. 2. 2000, 97/15/0166). Entscheidend ist für den Verwaltungsgerichtshof, dass dieser Zeitraum absehbar ist. Als absehbarer Zeitraum wird seit dem Erkenntnis des verstärkten Senates vom 3. 7.1996, 93/13/0241, bei einer Vermietungstätigkeit eine Zeitspanne verstanden, die zum getätigten Mitteleinsatz in einer nach der Verkehrsauffassung vernünftigen, üblichen Relation steht. Dies kann bei Einkünften aus Vermietung und Verpachtung mit rund 20 Jahren angenommen werden.

Ob eine Tätigkeit objektiv geeignet ist, innerhalb eines absehbaren Zeitraumes einen Gesamtgewinn bzw. Gesamtüberschuss der Einnahmen über die Werbungskosten abzuwerfen, ist unabhängig von der Art der Betätigung anhand einer Prognoserechnung zu dokumentieren (vgl. Langheinrich/Ryda, Finanz Journal FJ 2001, 84). Eine solche Prognoserechnung muss plausibel und nachvollziehbar sein (VwGH 28.3.2000, 98/14/0217).

Das Finanzamt geht im hier zu beurteilenden Fall - vom Bw. unbestritten und nach Meinung des Unabhängigen Finanzsenates auch zutreffend - vom Vorliegen einer so genannten "großen Vermietung" aus. Dabei handelt es sich um einen Sonderfall der typisch erwerbswirtschaftlichen Betätigung iSd. § 1 Abs. 1 LVO. Nach dieser Bestimmung ist bei einer Betätigung, die durch die Absicht veranlasst ist, einen Gesamtgewinn oder einen Gesamtüberschuss der Einnahmen über die Werbungskosten zu erzielen, das Vorliegen von Einkünften anzunehmen.

Gesamtgewinnerzielungsabsicht ist das stetige Streben des sich Betätigenden nach Gewinnen (Einnahmenüberschüssen). Sie liegt nur vor, wenn der sich Betätigende die Betätigung im jeweiligen Veranlagungszeitraum mit voller Gewinnerzielungsabsicht geführt hat und sich auch in Verlustjahren einen Gesamtgewinn in einem angemessenen Zeitraum erwarten konnte (z.B. Rauscher/Grübler, Steuerliche Liebhaberei², Rz 321).

Die LVO stellt damit das subjektive Ertragstreben in den Mittelpunkt ihrer Betrachtung. Die Absicht, einen Gesamtgewinn zu erzielen, ist jedoch ein innerer Vorgang (Willensentschluss), der erst dann zu einer steuerlich erheblichen Tatsache wird, wenn er durch seine Manifestation in die Außenwelt tritt. Es genügt daher nicht, dass die Bw. die Absicht hatte, Gewinne zu erzielen. Vielmehr muss diese Absicht an Hand der im § 2 Abs. 1 LVO beispielsweise aufgezeigten objektiven Kriterien beurteilt werden. Auf Wunschvorstellungen des Abgabepflichtigen kommt es hiebei nicht an, sondern auf ein Streben, auf das an Hand objektiver Umstände geschlossen werden kann (vgl. VwGH 16.12.1998, 92/13/0282; 30.7.2002, 96/14/0020; 19.3.2008, 2005/15/0151 und 11.11.2008, 2006/13/0124). Da die LVO bei Tätigkeiten iSd. § 1 Abs. 1 das subjektive Ertragsstreben in den Mittelpunkt stellt, ist im Rahmen der durch § 2 Abs. 1 leg. cit. normierten Kriterienprüfung das Schwergewicht auf die bis zum jeweiligen Veranlagungsjahr eingetretene Entwicklung, nicht hingegen auf nachfolgende Jahre zu legen (vgl. VwGH 28.2.2002, 96/15/0219 und 22.1.2004, 98/14/0003).

Eine "große Vermietung" ist ertragsteuerlich als Liebhaberei zu qualifizieren, wenn die Gesamtgewinnerzielungsabsicht des Vermieters nicht (mehr) anhand objektiver Umstände nachvollziehbar ist. Diese objektiven Umstände sind bei einer bereits langjährigen "großen Vermietung" insbesondere die folgenden in § 2 Abs. 1 LVO angeführten Kriterien:

1. Ausmaß und Entwicklung der Verluste; 2. Verhältnis der Verluste zu den Gewinnen oder Überschüssen; 3. Ursachen, auf Grund deren im Gegensatz zu vergleichbaren Betrieben oder Tätigkeiten kein Gewinn oder Überschuss erzielt wird; 4. marktgerechtes Verhalten im Hinblick auf angebotene Leistungen; 5. marktgerechtes Verhalten im Hinblick auf die Preisgestaltung; 6. Art und Ausmaß der Bemühungen zur Verbesserung der Ertragslage durch strukturverbessernde Maßnahmen.

Die in den Z. 1 und 2 genannten Kriterien haben für die Liebhabereibeurteilung der "großen Vermietung" eine ganz besondere Bedeutung, da auf Grund der (relativ) starren Einnahmen-Ausgaben-Struktur leichter und verlässlicher von der Vergangenheit auf die künftige Entwicklung geschlossen werden kann (Rauscher/Grübler, aaO, Rz 454).

Aber auch dem Kriterium der Bemühungen zur Verbesserung der Ertragslage durch strukturverbessernde Maßnahmen (z.B. Rationalisierungsmaßnahmen) nach der Z 6 kommt wesentliche Bedeutung zu. Darunter fallen jegliche Schritte, die erkennbar darauf gerichtet sind, die Betätigung nicht nur kurzfristig Gewinn bringend zu gestalten (z.B. VwGH 11.11.2008, 2006/13/0124, mwN). Werden langjährig Verluste erzielt, so ist für die Liebhabereibeurteilung vor allem zu prüfen, ob und welche Maßnahmen der Abgabepflichtige - zeitgerecht - zur Verbesserung der Situation gesetzt hat (z.B. UFS 12.9.2007, RV/0308-G/07).

Eine Maßnahme ist nur dann eine strukturverbessernde Maßnahme, wenn der Vermieter wirtschaftlich sinnvoll auf die Ertragslage nachteilig beeinflussende Umstände, seien es typische Vermietungsrisiken oder Unwägbarkeiten, reagiert. Maßnahmen, die offenkundig nicht geeignet sind, den Vermietungserfolg zu verbessern, sind keine strukturverbessernden Maßnahmen. Als strukturverbessernde Maßnahmen kommen bei "großer Vermietung" z.B. die außerplanmäßige Tilgung von Fremdkapital oder die Vornahme baulicher Maßnahmen zum Zwecke besserer Vermietbarkeit in Betracht. Hat der Vermieter jahrelang strukturverbessernde Maßnahmen unterlassen, so liegt für jene Jahre steuerlich unbeachtliche Liebhaberei vor. Das Festhalten an einer offensichtlich wirtschaftlich nicht (mehr) sinnvollen "großen Vermietung" zieht deren Beurteilung als Liebhaberei nach sich (Rauscher/Grübler, aaO, Rz 459 und 461).

Persönliche Motive für das Inkaufnehmen von Verlusten haben eine besondere Indizwirkung für das Fehlen der Gesamtgewinnerzielungsabsicht (Rauscher/Grübler, aaO, Rz 353, mwH).

Bei der Kriterienprüfung handelt es sich um eine Jahr-zu-Jahr-Beurteilung. Es ist für jeden Veranlagungszeitraum gesondert zu beurteilen, ob die Gesamtgewinnerzielungsabsicht iSd. stetigen Strebens nach Gewinnen anhand objektiver Umstände nachvollziehbar ist.

Stellt sich bei einer Tätigkeit nach § 1 Abs. 1 LVO objektiv nach mehreren Jahren heraus, dass sie niemals erfolgbringend sein kann, kann sie dennoch bis zu diesem Zeitpunkt als Einkunftsquelle anzusehen sein. Erst wenn die Tätigkeit dann nicht eingestellt wird, ist sie für Zeiträume ab diesem Zeitpunkt als Liebhaberei zu qualifizieren (vgl. VwGH 11.11.2008, 2006/13/0124).

Eine Prüfung nach den oben beschriebenen, gesetzlich normierten Kriterien ergibt nun, dass im vorliegenden Berufungsfall die für die Annahme einer steuerlich relevanten Einkunftsquelle erforderliche Gewinnerzielungsabsicht im Streitzeitraum objektiv niemals erkennbar war:

Die Bw. hatte die Vermietungstätigkeit zu Beginn des Streitzeitraumes 2001 bereits mehrere Jahre ausgeübt (Anlaufzeitraum ab 1995, Vermietung ab 7/1999) und bis zu diesem Zeitpunkt einen Gesamtverlust erzielt. Im gesamten Zeitraum 1995 bis 2007 wurden lediglich Werbungsüberschüsse erzielt und das Gebäude bis 1999 mit einem Betrag von S°1.543.817,- saniert (Fenster ausgetauscht, Fassade erneuert, Dach neu gedeckt, Dachstuhl teilweise neu, elektrische Leitungen erneuert, Estrich neu, Wasseranschlüsse und Leitungen dazu neu, teilweise verputzt und verspachtelt und die Heizungsrohre verlegt bzw. verfliest). Das Gebäude umfasst ein EG, einen 1.Stock und ein Dachgeschoß mit insgesamt 8 Wohneinheiten. Vermietet wurden lediglich eine Wohnung (Top 7) im Zeitraum 28.9.2000 bis 15.11.2001 an die Familie A. mit 2 Kindern sowie im Erdgeschoss die Hausmeisterwohnung ab 24.9.1998. Die Bw. versuchte bislang erfolglos die Wohnungen sowohl zum Verkauf als auch zur Vermietung anzubieten:

Bereits mit 26.9.2002 wurde die Immobilienfirma G. aus N. mittels Alleinvermittlungsvertrag für den Verkauf und die Vermietung des Objektes beauftragt, jedoch mit 21.11.2003 gekündigt. Es kam zu keinen Vermittlungen, die zu einem Abschluss führten.

Lt. Angaben des Hrn. I. (Geschäftsführer der Fa. D. Immobilienvermittlung) bzw. als selbst. konz. Immobilienmakler vom 11.2.2010 hätte weiters ab 2005 bis Mitte 2007 ein mündlicher Vermittlungsvertrag bestanden. Ab 27.6.2007 lag jedenfalls ein Alleinvermittlungsvertrag ausschließlich für den Verkauf der Liegenschaft vor. Lt. Hrn. I. wären 3 Inserate im Kurier für den Verkauf und Vermietung in Auftrag gegeben worden. Seit 2005 sei auch auf der Immobilienplattform www.immobilien.net das Gebäude bis laufend inseriert worden. Es kam jedoch ebenso zu keinen Vermittlungen, die zu einem Abschluss führten.

In sämtlichen Jahren 2000 und 2001 bis 2007 wurden in der Folge ebenso lediglich Werbungskostenüberschüsse erzielt, und belaufen sich diese auf eine Höhe von insgesamt rund € 58.105,23. Vermietungserlöse wurden zwar in den Jahren 2000 und 2001 in Höhe von €°585,37 und € 3.340,09 erzielt, die Verluste bewegten sich im Zeitraum 1999 bis 2007 jedoch auf Grund der laufenden Aufwendungen zwischen € 4.000,- bis € 6.000,- annähernd auf gleichem Niveau. Die Verluste waren damit auch in den Jahren 2000 und 2001 stets höher als die Mieterlöse bzw. erreichten ein Vielfaches der Erlöse. Im gesamten Zeitraum hatte die Bw. somit lediglich eine (einzige) Mieterin im Mietobjekt, welche Mietzahlungen leistete.

Angesichts dieser Umstände war bereits zu Beginn der Vermietungstätigkeit erkennbar, dass die Betätigung bei der gegebenen Wirtschaftsführung objektiv gesehen nicht erfolgbringend sein dürfte.

Im Zuge einer Betriebsbesichtigung des Objektes S. wurde festgestellt, dass die Hausbesorgerwohnung noch immer bewohnt und nur die Wohnung Top 5 im 1. Stock komplett eingerichtet und bereit zur Vermietung war. Die restlichen 6 Wohnungen waren lediglich mit einem Estrich versehen, aber ohne Fußboden, bereit zum Ausmalen, Heizungsrohre vorhanden, die Heizkörper nur teilweise angeschlossen, Steckdosen nur teilweise montiert, Vorraum, Bad, WC und Küche gefliest. Es wurde festgestellt, dass von den 7 verfügbaren Wohneinheiten somit nur 1 sofort beziehbar gewesen wäre. Die restlichen Wohnungen müssten erst bezugsfertig gemacht werden. Die Begründung der Bw. zu den nicht fertig gestellten Wohnungen war, dass die zukünftigen Mieter sich die Farbe der Räumlichkeiten und den Fußboden aussuchen könnten.

Die Bw. brachte in der Berufung vor, die Vermietung wäre nur im Zeitraum September 2000 bis November 2011 gelungen, die Wohnungen hätten jedoch in einem Zeitraum bis zu zwei Wochen bezugsfertig gemacht werden können. Auch zu einer Mietreduktion wäre die Bw. bereit gewesen. Weiters wurde eingewendet, dass die Wohnungen sofort angeboten und zwei Jahre lang bis Mitte des Jahres 2002 keine Mieter gefunden wurden. Bis 2003 wäre somit zweifelsfrei die Gesamtüberschusserzielungsabsicht vorgelegen.

Dazu ist festzustellen, dass die Bw. zwar die Mietwohnungen durch Einschaltung entsprechender Inserate und Vermittlungsaufträge beworben bzw. in erster Linie zum Verkauf angeboten hat, jedoch keinerlei Interessenten gefunden wurden. Insgesamt gab es nur eine Vermietung im Zeitraum 2000 bis 2001. Eine derartige Wirtschaftsführung lässt jedenfalls kein stetiges Gewinnstreben iSd. § 1 Abs. 1 LVO erkennen. Die Bereitschaft zur Mietpreisreduktion wird zwar eingewendet, erfolgte jedoch lt. vorgelegten Inseraten nicht.

Auch wurden über den gesamten streitgegenständichen Zeitraum keine Verbesserungsmaßnahmen (iSd. § 2 Abs. 1 Z 6 LVO) gesetzt wurden. Verbesserungsarbeiten wie das Ausmalen von Wohnungen und die Verlegung von Böden stellen unter Umständen grundlegende strukturelle Maßnahmen dar, die geeignet gewesen wären, die Vermietung nachhaltig aus der Verlustzone zu führen.

Die Bw. setzte in den Streitjahren keine erkennbar in diese Richtung weisenden Schritte. Von der Bw. wurde laut Vermittlungsverträgen zwar bereits in den ersten Jahren auch der Verkauf des Objektes in Erwägung gezogen (Vermittlungsaufträge bezüglich die Vermietung als auch Verkauf als Eigentumswohnungen oder des gesamten Gebäudes), jedoch fehlte es ebenso an interessierten Käufern. Ein Verkauf wurde somit bereits vor der gegebenen Verlustsituation in Angriff genommen, um die Tätigkeit allenfalls als Einkunftsquelle werten zu können, blieb jedoch ohne Erfolg.

Weiters wurde seitens der Steuerberatung eingewendet, dass die Wohnungen nicht vermittelbar waren, da unter Verweis auf den Bau der Schnellstraße im Zeitraum 2000 bis 2006 eine große Lärmbelästigung durch den Tunnelbau und damit zusammenhängenden Schuttwegbringung unweit der Liegenschaft über die Ersatzstraße erfolgt wäre und somit eine Unwägbarkeit vorgelegen sei.

Dazu ist festzustellen, dass unerwartete Umstände, auf die Bedacht zu nehmen ist, in der Einkunftsquelle selbst liegen und unvorhersehbar sein müssen wie z.B. unvorhersehbare Investitionen. Die Lärmbelästigung durch eine stark befahrene Bundesstraße oder Autobahn kann jedoch laut Rechtsprechung des Verwaltungsgerichtshofes nicht als unerwarteter Umstand angesehen werden, wenn schon beim Kauf der Liegenschaft bekannt gewesen ist, dass hier eine Autobahn oder stark befahrene Straße vorbeiführt und auch anzunehmen sei, dass der Verkehr im Laufe der Jahre nicht weniger wird (VwGH 8.2.2007, Zl. 2004/15/0079). Im vorliegenden Fall liegt die Liegenschaft unweit der StraßeS. und damit zusammenhängenden Ersatzstraße. Die Lage der Liegenschaft unweit dieser StraßeS. war bereits beim Liegenschaftskauf erkennbar. Der Bau der Schnellstraße inklusive Tunnelbau erfolgte zudem abschnittsweise in den Jahren 2000 bis 2006 und konnte auch nach diesem Zeitraum ab 2007 keine Mieteinnahmen erzielt werden. Somit zeigt die Einnahmenstruktur, dass kontinuierlich keine Mieteinnahmen erzielt werden können. Eine Unwägbarkeit auf Grund des Tunnelbaus liegt somit nach Ansicht des Unabhängigen Finanzsenates nicht vor.

In der Berufung wurde weiters auch eine "Prognoserechnung" angestellt, dazu ist Folgendes zu sagen:

-- Bei der "großen Vermietung" kommt es auf das subjektive Gewinnstreben des sich Betätigenden an. Mit der "Prognoserechnung" zielt die Bw. auf die hier grundsätzlich nicht maßgebende objektive Ertragsfähigkeit ab.

-- In der Berufung wird eingewendet, dass auf Grund der Fertigstellung der Schnellstraße ab 2006 eine "neue" Tätigkeit vorliegt bzw. ein neuer "Beobachtungszeitraum" (gemeint: ein neuer angemessener Zeitraum, innerhalb dessen ein Gesamtüberschuss angestrebt wird) begonnen hat. Die fehlenden weiteren Mieteinnahmen zeigen jedoch keine Änderung der Bewirtschaftung. Die Vermietungstätigkeit der Bw. hat durch diesen "Bauabschluss" keine maßgebliche Änderung erfahren.

-- Die Prognose der Bw. lautet auf jährliche Einnahmen von € 20.000,- beginnend ab dem Jahre 2011 (€°5,- per 492m² und 80%iger Auslastung) und wurde im Rahmen der Eingabe vom 27.9.2010 dargelegt. Völlig im Unsicheren bleibt dabei, ob eine Vermietung als touristische Appartements im Wege der örtlichen Gastronomie möglich ist. Angemerkt wird, dass laut Eingabe der Bw. vom 27.9.2007 an das Finanzamt - kurz vor Beginn der BP - die zukünftigen Mieteinnahmen lediglich mit rund € 1.000,- monatlich und mit einem jährlichen Gesamtüberschuss in Höhe von € 5.000,- geschätzt wurden. Dies ergäbe erstmals im Jahr 2025 einen Gewinnüberschuss und erscheint die eingewendete Schätzung der Einnahmen in Anbetracht der bisher zur Gänze fehlenden Mieteinnahmen jedenfalls als nicht realistisch.

-- Die von der Bw. angesetzten Beträge erscheinen des weiteren unter den vorliegenden Umständen betreffend die fehlende Ausstattung der Wohnungen und bisherigen fehlenden Mieteinnahmen insgesamt nicht nachvollziehbar: Von der Bw. werden im Falle der Fertigstellung der Wohnungsausstattung Aufwendungen von insgesamt rund € 40.000,-geschätzt, somit sind für zusätzliche Abschreibungskosten von rund € 600,- jährlich geschätzt zu berücksichtigen. Diese grob geschätzten Angaben sind jedoch in Hinblick auf die bisherigen fehlenden Verbesserungsmaßnahmen in den Jahren 2000 und 2007 und zur Gänze fehlenden Mieteinnahmen in sämtlichen Jahren nicht glaubhaft.

-- Wenn man davon ausgeht, die Bw. könnte in den Jahren ab 2010/2011 die prognostizierten Gewinne erzielen, würde sich lt. Bw. bereits erstmals im Jahr 2013 - somit nach insgesamt 18 (!) Jahren - ein Gesamtüberschuss der Einnahmen über die Werbungskosten ergeben. Unter Verweis auf die bisher fast zur Gänze fehlenden Einnahmen, nicht durchgeführten Verbesserungen oder fehlende Senkung der Mietpreise sowie oben genannte Eingabe der Bw. vom 27.9.2007 an das Finanzamt, dass die zukünftigen Mieteinnahmen lediglich mit rund € 1.000,- monatlich und mit einem jährlichen Gesamtüberschuss in Höhe von € 5.000,- geschätzt werden, ergibt sich erstmals im Jahr 2025 (nach 30 Jahren) ein Gewinnüberschuss und erscheint diese Schätzung in Anbetracht der bisher zur Gänze fehlenden Mieteinnahmen als eher realistisch. Eine Angemessenheit der Angaben und auch Zeitrelation iSd. § 2 Abs. 3 LVO liegt jedenfalls nicht vor.

Dem Finanzamt kann somit im Ergebnis nicht erfolgreich entgegen getreten werden, wenn es eine Gewinnerzielungsabsicht der Bw. in den Streitjahren in Abrede stellte und die Vermietungstätigkeit in diesen Jahren folglich nicht (mehr) als steuerlich zu berücksichtigende Einkunftsquelle wertete.

Ad Beweisanträge auf Einvernahme eines informierten Vertreters der ASFINAG Baumanagement GmbH, Adr. sowie den Ehegatten der Bw. R-A und HH oder AA)

Gemäß § 183 Abs. 3 BAO sind von den Parteien beantragte Beweise aufzunehmen, soweit nicht eine Beweiserhebung gemäß § 167 Abs. 1 zu entfallen hat. Von der Aufnahme beantragter Beweise ist abzusehen, wenn die unter Beweis zu stellenden Tatsachen als richtig anerkannt werden oder unerheblich sind, wenn die Beweisaufnahme mit unverhältnismäßigen Kostenaufwand verbunden wäre, es sei denn, dass die Partei sich zur Tragung der Kosten bereit erklärt und für diese Sicherheit leistet, oder wenn aus den Umständen erhellt, dass die Beweise in der offenen Absicht, das Verfahren zu verschleppen, angeboten worden sind.