Gewerblicher Heuriger eines Winzers

Beachte:

VwGH-Beschwerde zur Zl. 2010/13/0189 eingebracht (Amtsbeschwerde). Mit Erk. v. 25.2.2015 wegen inhaltlicher Rechtswidrigkeit aufgehoben. Fortgesetztes Verfahren mit Beschluss zur Zl. RV/7101811/2015 erledigt.

Entscheidungstext

Der Unabhängige Finanzsenat hat über die Berufung des Bw, vertreten durch L&M Steuerberatungsgesellschaft mbH, Wirtschaftstreuhänder, 2512 Oeynhausen, Sochorgasse 3, vom 30. November 2005 gegen den Bescheid des Finanzamtes Baden Mödling, vertreten durch Fachexperte Hofrat Dr. Christian Sommer, betreffend Festsetzung von Umsatzsteuervorauszahlungen für 1-11/2004 vom 30. August 2005, gemäß § 274 BAO als auch gegen den Bescheid betreffend Umsatzsteuer 2004 vom 30. September 2009 gerichtet geltend, entschieden:

Der Berufung wird teilweise Folge gegeben.

Der angefochtene Bescheid wird abgeändert.

Die auf die Herstellung des in einem gewerblichen Heurigen ausgeschenkten eigenen Weins entfallenden Vorsteuern sind im Schätzungsweg zu berücksichtigen.

Die Bemessungsgrundlagen und die Höhe der Abgabe sind dem als Beilage angeschlossenen Berechnungsblatt zu entnehmen und bilden einen Bestandteil dieses Bescheidspruches.

Entscheidungsgründe

Der Berufungswerber (Bw.) ist Winzer und führt neben dem Weinbaubetrieb auch einen Heurigenbetrieb.

Seit 1983 betreibt der Bw. - zunächst mit einem gepachteten Weingarten - eine Landwirtschaft. Der Heurigenbetrieb (Heurigenbuffet) wurde vom Bw. am 1. Oktober 1986 eröffnet, der elterliche Weinbaubetrieb wurde mit 1. Jänner 1991 zur Gänze von seinen Eltern an den Bw. übergeben.

Aktenkundig ist eine Gewerbeberechtigung für das "Gastgewerbe gemäß § 189 Abs. 1 Z 2-4 GewO 1973, Betriebsart Heurigenbuffet" vom 5. Feber 1987.

§ 189 Abs. 1 GewO 1973 lautete:

"§ 189. (1) Der Konzessionspflicht unterliegen

1. die Beherbergung von Gästen;

2. die Verabreichung von Speisen jeder Art und der Verkauf von warmen und angerichteten kalten Speisen;

3. der Ausschank von alkoholischen Getränken und der Verkauf dieser Getränke in unverschlossenen Gefäßen;

4. der Ausschank von nichtalkoholischen Getränken und der Verkauf dieser Getränke in unverschlossenen Gefäßen."

Im Internet (http://www.s.at/heurigen.php ) wird der Heurigen unter anderem wie folgt beworben:

"Unser Heurigen, Mitte der 60ziger Jahre von meinen Eltern ..gegründet, entwickelte sich sehr bald zum Motor der ... Heurigenlandschaft.

Einst noch vom traditionellen kalten Buffet geprägt wurden bald unsere Kunden mit warmen Speisen bewirtet...

1987 habe ich den Betrieb von meinen Eltern übernommen und wandelte ihn in einen konzessionierten Heurigenbetrieb mit ganztägig warmer Küche um. Durch den Zuspruch unserer Heurigengäste ermuntert, wurde 1992 die Gastronomieküche ausgebaut.

Gemeinsam mit meiner Frau führe ich unseren Heurigen als Familienbetrieb und es gibt kaum einen kulinarischen Wunsch, den wir nicht erfüllen können. Die traditionellen Heurigengerichte wie Surschnitzel, Grillhendl und Schweinsbraten mit Kraut und Knödel werden längst mit vegetarischen, saisonalen und hauseigenen Spezialitäten ergänzt...

Überblick über unser reichhaltiges, kulinarisches Angebot:

Hühnerflügerl, Hühnerkeule, Bratwurst, Schinkenfleckerl, Broccoli-, Erdäpfel- und Schwarzwurzelauflauf, Grillhuhn, Zucchinilasagne, Specklinsen, Surschnitzel, Hühnerleber, Grillkotelett, Putenspieß, G-laberl, Cordon Bleu, Specknockerl, Hühnerstreifen auf Blattsalat, Hühnerschnitzel, Hühner-Cordon Bleu

Vegetarisches: Eiernockerl, Melanzani, Spinatlasagne, Mozzarella gebacken, Käsespieß

Fische: Scholle, Kabeljau, Karpfen, Zander, Muscheln gratiniert

diverse Beilagen, Süßspeisen

saisonbedingte Speisen wie Eierschwammerl-, Lamm-, Spargel- und Wildgerichte, gebackene Steinpilze sowie Kaninchen und Martinigans'ln runden unser Angebot ab..."

Bei einer (nicht verfahrensgegenständlichen) Prüfung der Aufzeichnungen gemäß § 151 Abs. 3 BAO hinsichtlich der Jahre 1995 bis 1997 sowie einer Nachschau für den Zeitraum 1/1998 bis 12/1999 wurden unter anderem folgende Feststellungen getroffen:

"Umsatzsteuer

Tz 15 Umsatz- und Gewinnverschiebung

Bisher wurde der Verkauf von Getränken im Buschenschank im Rahmen der Einkünfte aus Land -und Forstwirtschaft erfasst (die Besteuerung der Umsätze erfolgte nach § 22 UStG), und die Einkünfte aus dem Heurigenbuffet wurden als Einkünfte aus Gewerbebetrieb erklärt.

Im Zuge der BP wurde festgestellt, dass im Buschenschank neben selbst erzeugten landwirtschaftlichen Produkten im schädlichen Ausmaß zugekaufte Speisen und Getränke veräußert werden. Das Angebot an warmen und kalten Speisen und Getränken erfolgt nach Art eines gastwirtschaftlichen Betriebes. Die Einkünfte aus dem Getränkeverkauf im Buschenschank stellen somit nicht mehr Einkünfte aus Land -und Forstwirtschaft dar, sondern sind den Einkünften aus Gewerbebetrieb zuzurechnen.

Es kommt daher zu einer Verschiebung der Umsätze und des Gewinnes.

Für den Verkauf von Wein, alkoholfreien Getränken, etc. im Rahmen der Buschenschank wurde bisher im Rahmen der Pauschalierung § 22 (2) UStG 1994 eine zusätzliche Steuer in Höhe von 10% entrichtet. Durch die Feststellung, dass es sich bei den Verkäufen im Buschenschank um Einkünfte aus Gewerbebetrieb handelt, sind diese Umsatze mit 20% der Bemessungsgrundlage zu versteuern."

Für den Weinverkauf im Heurigen wurden pauschal jährlich 25.000 S (entspricht 1.816,82 €) an in der pauschalierten Land- und Forstwirtschaft angefallenen anteiligen Vorsteuern berücksichtigt.

Soweit ersichtlich, erwuchsen die auf Grund dieser Prüfung ergangenen Bescheide in Rechtskraft.

Für den Zeitraum 1/2004 bis 11/2004 fand eine UVA-Prüfung statt. Der hierüber gemäß § 151 Abs. 3 BAO aufgenommenen Niederschrift vom 24. August 2005 lassen sich folgende Feststellungen entnehmen:

"Tz. 1: Erlöse Wein 20%

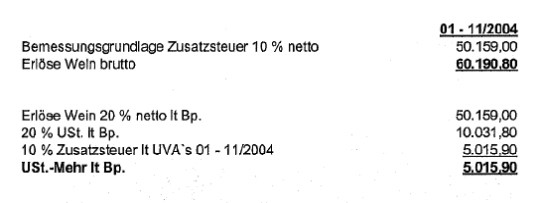

Die Einnahmen aus dem Verkauf von Wein im Rahmen des Buschenschanks wurden im Umsatzsteuervoranmeldungszeitraum 01 -11/2004 im Rahmen der Pauschalierung gem. § 22 (2) UStG 1994 mit einer Zusatzsteuer in Höhe von 10% der Umsatzsteuer unterzogen. Da es sich bei den Verkäufen im Buschenschank um Einkünfte aus Gewerbebetrieb handelt (siehe auch BP-Bericht vom 08.08.2000 ABNR.: 1030xxxxxx für den Zeitraum 1995-1997), waren die Einnahmen aus dem Verkauf von Wein im Rahmen des Buschenschanks mit dem Normalsteuersatz in Höhe von 20% wie folgt zu besteuern:

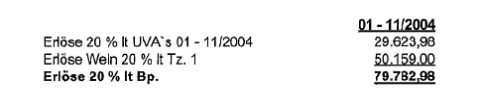

Tz 2: Ermittlung Erlöse 20%

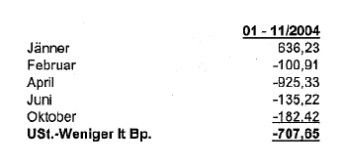

Tz 3: Fehlende Umsatzsteuervoranmeldungen

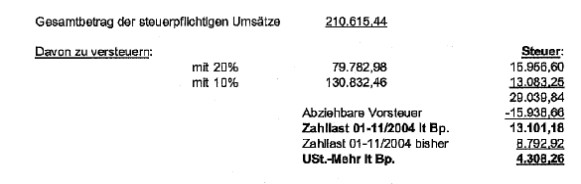

Tz. 4: Ermittlung Gesamtbetrag der steuerpflichtigen Umsätze

Tz. 5: Ermittlung Umsatzsteuer 01 - 11/2004

Mit Bescheid vom 30. August 2005 wurde die Umsatzsteuer "für 01-11/2004" gemäß § 21 Abs. 3 UStG 1994 mit 13.101,19 € festgesetzt, während bislang 8.792,92 € vorgeschrieben waren:

Gesamtbetrag der Bemessungsgrundlagen für Lieferungen und sonstige Leistungen (einschließlich Anzahlungen) | 210.615,44 € | |

Gesamtbetrag der steuerpflichtigen Lieferungen, sonstigen Leistungen und Eigenverbrauch (einschließlich steuerpflichtiger Anzahlungen) | 210.615,44 € | |

Davon sind zu versteuern mit: | ||

Bemessungsgrundlage | Umsatzsteuer | |

20 % Normalsteuersatz | 79.782,98 € | 15.956,60 € |

10 % ermäßigter Steuersatz | 130.832,46 € | 13.083,25 € |

Summe Umsatzsteuer | 29.039,85 € | |

Gesamtbetrag der Vorsteuern | -15.938,66 € | |

Zahllast | 13.101,19 € | |

Innerhalb verlängerter Rechtsmittelfrist erhob der Bw. durch seine steuerliche Vertreterin Berufung gegen den Umsatzsteuerfestsetzungsbescheid 1-11/2004 wie folgt:

"a) Sachverhaltsdarstellung:

Mit obgenannten Steuerbescheid wurde die Umsatzsteuer des Weinverkaufes im Rahmen des Buschenschanks einer 20%igen Umsatzsteuer unterzogen ohne einen Vorsteuerabzug zu gewähren.

b) Begehrte Änderung:

1. Es wird beantragt zu überprüfen, ob es sich bei den Einkünften aus Buschenschank um einen Gewerbebetrieb handelt

2. Eine Vorsteuer von 10 bzw. 12% auf die von der Behörde berechneten Umsätze in der Höhe von netto € 50.159,00 zu gewähren.

c) Begründung:

Zu 1. der begehrten Änderungen:

Im Sinne der Abgrenzungen der Einkünfte aus Land- und Forstwirtschaft zum Gewerbebetrieb stellen die Einkommensteuerrichtlinien folgendes dar:

Wird die Zukaufgrenze des § 30 Abs. 9 -11 Bewertungsgesetz von 25% der Wertes zugekaufter Erzeugnisse bezogen auf die Einnahmen aus dem Betriebszweig Weinbau (Einnahmen aus Weinverkauf und Buschenschank) nicht überschritten, liegen Einkünfte aus Land- und Forstwirtschaft vor.

Der Klarheit halber wird festgestellt, dass es sich bei den nachfolgenden Daten um Zahlen handelt, welche sich auf den Zeitraum 1.1. bis 31.12.2004 beziehen.

Die Gesamteinnahmen des Weinbaubetriebes (Einnahmen aus Weinverkauf und Buschenschank) betragen € 245.673,62. Diese Einnahmen gliedern sich wie folgt:

Einkünfte aus Flaschenverkäufen an Letztverbraucher | € | 28.482,90 |

Einnahmen aus Weinverkäufen im Buschenschank | € | 53.142,17 |

Einnahmen aus Weinverkauf im Buschenschank*) | € | 53.142,17 |

Handelswarenerlöse 20% | € | 29.879,73 |

Handelswarenerlöse 10% | € | 131.368,82 |

Eigenverbrauch 10% und 20% | € | 2.800,00 |

*) Offenbar irrtümlich doppelt angeführt, die Summe von € 245.673,62 ist ohne die Doppelanführung zutreffend, Anm. des UFS.

Die Zukaufsgrenze laut angeführten Bestimmungen der Einkommensteuerrichtlinien beträgt € 61.418,41 (25% von € 245.673,62). Die tatsächlichen Zukäufe betragen € 57.519,85.

Die Vermutung der Finanzbehörde, dass es sich bei den Verkäufen im Buschenschank um Einkünfte aus Gewerbebetrieb handelt, erscheint daher widerlegt.

Wir stellen hiermit den Antrag auf Überprüfung.

Zu 2. der begehrten Änderungen:

a) Umsatzsteuer

Es wird somit festgehalten, dass die Versteuerung des Weinverkaufes im Buschenschank grundsätzlich einer 20%igen Umsatzsteuer unterzogen wurde (siehe § 10 Abs. 3 UStG). Hievon wurde eine 10%ige pauschalierte Vorsteuer in Abzug gebracht.

Hiermit wird dargestellt, dass die Versteuerung grundsätzlich mit 20% Umsatzsteuer erfolgte, jedoch die Betriebsprüfung die irrige Ansicht vertrat, dass mit diesem Umsatz kein Vorsteuerabzug verbunden ist .

b) Behandlung von Vorsteuern

Im Sinne des Betriebsprüfungsberichtes vom 08.08.2000 ABNR.: 1030xxxxxx. Dieser Betriebsprüfungsbericht wird in den Prüfungsfeststellungen der Niederschrift über die Abhaltung einer UVA-Prüfung gem. § 151 (3) BAO festgehalten.

Hiezu wird folgendes bemerkt:

In TZ 19 bzw. 25 des vorgenannten Betriebsprüfungsberichtes werden Umsatzsteuer von ATS 25.000,00 pro Jahr als zusätzliche Vorsteuern anerkannt. Hiezu wird festgehalten, dass die Umsätze aus den pauschalierten Weinbaubetrieb nicht mehr unter § 22 UStG fallen und somit von der Betriebsprüfung einerseits die Vorsteuer für den Wareneinkauf gewährt wird und andererseits vom Abgabenpflichtigen glaubhaft gemacht wurde, dass er Vorsteuern in der Höhe von ATS 25.000,00 per anno in Rechnung gestellt bekam, welche bisher mit der Pauschalierung abgegolten wurden. Dieses Anerkenntnis einer glaubhaft gemachten Steuer (Vorsteuer) wurde im Umsatzsteuerprüfungszeitraum obwohl im Rahmen der Prüfung beantragt, nicht gewährt. Eine separate Begründung betreffend die Nichtgewährung fehlt in der Niederschrift vom 24.08.2005 bzw. wurde auch keine mündliche Erklärung hiezu abgegeben.

c) Verletzung des Gleichheitsgrundsatzes (verfassungsrechtlich)

Vorausgesetzt den Fall, dass unser Klient zwei separate Unternehmen betreibt, würde der Umsatz, welcher sich auf die Lieferung an das zweite Unternehmen (Gewerbebetrieb) bezieht, mit einer 12%igen Umsatzsteuer (in der Land- und Forstwirtschaft) besteuert werden und gleichzeitig ein 12%iger Vorsteuerabzug im Gewerbebetrieb (Buffetunternehmen) entstehen. Festgestellt wird, dass in diesem Fall in der Land- und Forstwirtschaft keine Zahllast entstehen könnte, da gemäß den Bestimmungen des § 22 UStG (1) eine 12%ige Vorsteuer in Abzug gebracht wird.

Diese Ungleichbehandlung ist nicht im Sinne der Steuergesetzgebung.

d) Unzumutbarkeit der Aufzeichnungen:

Im Rahmen der Besprechung der Überprüfung des Umsatzzeitraumes gemäß § 151 BAO für Jänner bis November 2004, wurde vom Prüfer festgehalten, dass wenn eine Vorsteuer entstehen soll, eine Gewinnermittlung gem. § 4 (3) bzw. § 4 (1) erstellt werden soll.

Es erscheint uneinsichtig, dass rechtliche Bestimmungen (Pauschalierungsmöglichkeit gem. § 22 UStG oder gem. § 17 EStG) deshalb versagt werden sollen, weil sich die Abgabenprüfung sonst bemüßigt fühlt, keine Vorsteuern zu gewähren, die ansonst rechtens zustehen,

e) Rechtliche Grundlagen:

Nach den Richtlinien den Umsatzsteuergesetzes zu § 22 bezüglich einer Land- und Forstwirtschaft als gesondert geführten Betrieb folgend, wäre folgende Behandlung richtig:

Führt ein Unternehmen neben Umsätzen im Rahmen seines land- und forstwirtschaftlichen Betriebes auch noch andere Umsätze (z.B. im Rahmen eines Gewerbebetriebes) aus, so sind die land- und forstwirtschaftlichen Umsätze bei Zutreffen der Voraussetzungen des § 22 UStG nach Durchschnittssätzen die übrigen Umsätze hingegen nach den allgemeinen Vorschriften zu versteuern.

Soweit demnach in den einzelnen umsatzsteuerrechtlichen Vorschriften auf den Unternehmer, das Unternehmen den Gesamtumsatz usw. abgestellt wird, ist zu berücksichtigen, dass der land- und fortwirtschaftliche Betrieb sowie jeder andere Betrieb des Unternehmers bloß einen Teil seines einheitlichen Unternehmens bildet. Dem gemäß können somit zwischen dem Land- und forstwirtschaftlichen und dem anderen Betrieb (Gewerbebetrieb) des Unternehmens keine Umsätze sondern nur Innenumsätze getätigt werden.

Hinsichtlich der Aufteilung der Vorsteuern in abziehbare und nicht abziehbare, ist der land- und forstwirtschaftliche Betrieb als gesondert geführter Betrieb im Sinne des § 12 (7) UStG zu behandeln.

Dies bedeutet:

Da der land- und forstwirtschaftliche Betrieb als gesondert geführter Betrieb zu betrachten ist, wäre er bezüglich der Umsatzsteuerzahllast so zu betrachten, dass dieser 12% Mehrwertsteuer (Lieferung an einen Gewerbebetrieb) zu entrichten hätte und andererseits 12% Vorsteuerabzug in Anspruch nehmen kann.

Im Gewerbebetrieb wären die ausgewiesenen 12% Vorsteuer in Abzug zu bringen.

Laut unseren bisherigen Berechnungen wurden für die Umsätze 10% Vorsteuer in Abzug gebracht.

f) Allgemeine Feststellung:

Die Darstellungen der Betriebsprüfung (1995 bis 12/1999), in welcher eine Vorsteuer von ATS 25.000,00 gewährt wurde, die Darstellung des Fremdvergleiches (2 Betriebe mit verschiedenen Rechtspersönlichkeiten des gleichen Unternehmers), sowie die rechtliche Beurteilung im Sinne der Richtlinien des Umsatzsteuergesetzes, stellen eine Berechtigung eines Vorsteuerabzuges dar.

Wir beantragen daher namens und auftrags unseres Klienten die Gewährung eines 10%igen Vorsteuerabzuges für den mit 20% versteuerten Umsatz des Verkaufes des Weines im Buschenschankbetrieb. Wobei den Bestimmungen des § 22 ff sogar einen 12%ige Vorsteuer berechtigt wäre.

d. Antrag auf Vorlage an den Unabhängigen Finanzsenat:

Im Falle, dass keine Abänderung des angefochtenen Bescheides im Sinne der angeführten begehrte Änderungen bzw. der Begründung erfolgt, bzw. eine andere Einigung erzielt wird, stellen wir hiermit den

ANTRAG

unsere Berufung zwecks Entscheidung an den unabhängigen Finanzsenat für Wien, Niederösterreich und Burgenland vorzulegen.

Zu weiteren Auskünften stehen wir Ihnen gerne zur Verfügung."

Hierzu nahm der Außenprüfer am 22. Dezember 2005 wie folgt Stellung:

"Tz. 1: Erlöse Wein 20% 01-11/2004

Die Einnahmen aus dem Verkauf von Wein im Rahmen des Buschenschanks wurden im Umsatzsteuervoranmeldungszeitraum 01-11/2004 im Rahmen der Pauschalierung gem. § 22 (2) UStG 1994 mit einer Zusatzsteuer in Höhe von 10% der Umsatzsteuer unterzogen. Da es sich bei den Verkäufen im Buschenschank um Einkünfte aus Gewerbebetrieb handelt (siehe auch Bp.-Bericht vom 08.08.2000 ABNR 1030xxxxxx für den Zeitraum 1995-1997), waren die Einnahmen aus dem Verkauf von Wein im Rahmen des Buschenschanks mit dem Normalsteuersatz in Höhe von 20% wie folgt zu versteuern:

Bemessungsgrundlage Zusatzsteuer 10% netto | 50.159,00 |

Erlöse Wein brutto | 60.190,80 |

Erlöse 20% netto lt. Bp. | 50.159,00 |

20% USt lt. Bp. | 10.031,80 |

10% Zusatzsteuer lt. UVA's 01-11/2004 | 5.015,90 |

USt.-Mehr It. Bp. | 5.015,90 |

Berufungsbegehren:

1. Es wird beantragt zu überprüfen, ob es sich bei den Einkünften aus Buschenschank um einen Gewerbebetrieb handelt.

Stellungnahme der Betriebsprüfung

In einem Betriebsprüfungsverfahren für die Jahre 1995-1997 wurde bereits festgestellt, dass es sich bei dem Buschenschankbetrieb aufgrund des Angebots an warmen und kalten Speisen und Getränken nach Art eines gastwirtschaftlichen Betriebes sowie aufgrund der Unternehmeridentität (Buffet- und Schankbetrieb Personenidentität) um einen einheitlichen Gewerbebetrieb handelt. Weiters ist lt. Abfrage im Zentralen Gewerberegister die Gewerbeberechtigung "Gastgewerbe" gem. § 189 Abs. 1 Z. 2-4 GewO 1973 eingetragen. Da sich die Bewirtschaftungsweise im Buschenschankbetrieb bis dato nicht änderte, ist nach wie vor von einem Gewerbebetrieb auszugehen.

2. Eine Vorsteuer von 10 bzw. 12% auf die von der Behörde berechneten Umsätze in der Höhe von netto € 50.159,00 zu gewähren.

Stellungnahme der Betriebsprüfung:

Im gegenständlichen Fall werden zwei getrennte Betriebe unterhalten. Auf der einen Seite der Weinbaubetrieb, in welchem die Herstellung des Weines im Rahmen der Einkünfte aus Land- und Forstwirtschaft erfolgt, und dieser einerseits ab Hof verkauft wird (Betrieb Land- und Forstwirtschaft) und andererseits im Rahmen des Buschenschankbetriebes (Gewerbebetrieb) verkauft wird. Beide Betriebe werden von Herrn A B betrieben. Der Wein wird durch "Herauftragen aus dem Keller" aus dem Betrieb der Landwirtschaft entnommen und in den Buschenschankbetrieb (Gewerbebetrieb) zu "über die Gasse" Preisen abzüglich Gewinnkomponente eingelegt. Eine Fakturierung zwecks Vorsteuerabzugs ist daher nur möglich, wenn der Unternehmer Landwirt und der Unternehmer Buschenschankbetreiber nicht ident sind. Da im gegenständlichen Fall eine Personenidentität gegeben ist, liegt ein nicht steuerbarer Vorgang (Innenumsatz) vor. Aus diesem Grund kann eine Vorsteuer nicht in Abzug gebracht werden."

Auf diese Stellungnahme replizierte der Bw. durch seine steuerliche Vertreterin mit Schreiben vom 30. Jänner 2006:

"Zu 1.:

Es wird beantragt zu überprüfen, ob es sich bei den Einkünften aus Buschenschank um einen Gewerbebetrieb handelt.

Hiezu stellt die Betriebsprüfung fest, dass es sich bei den Buffetbetrieb um einen im zentralen Gewerberegister eingetragenen Gastgewerbebetrieb gem. § 189 (1) Z. 2-4 GewO handelt.

Nicht eingegangen ist, die Stellungnahme des Betriebsprüfers auf die Zukaufsgrenzen gemäß § 30 (9-11) des Bewertungsgesetzes nach denen 25% des Wertes der zugekauften Erzeugnisse bezogen auf die Einnahmen aus dem Betriebszweig Weinbau nicht überschritten wird.

Diese Nichtüberschreitung wurde in der Berufung dokumentiert.

Den von der Betriebsprüfung durchgeführten Bezug auf die Gewerbeberechtigung kann nicht gefolgt werden, da bei Betrachtung von abgabenrechtlichen Tatbeständen nach dem wahren wirtschaftlichen Gehalt, eine Beurteilung zu erfolgen hat.

Zu 2.:

Eine Vorsteuer von 10 bzw. 12% ist auf die von der Behörde berechneten Umsätze in der Höhe von netto € 50.159,00 zu gewähren.

Die Stellungnahme der Betriebsprüfung hat keinen Bezug darauf genommen, dass

a) die Vorsteuern im Betriebsprüfungsbericht vom 08.08.2000 gewährt wurden,

b) die Verletzung des Gleichheitsgrundsatzes, wenn unser Klient zwei Unternehmen betreibt, nicht beurteilt wurde.

c) die Unzumutbarkeit der Aufzeichnungen gemäß den Feststellungen der Berufung (Pkt. 2d).

d) die rechtlichen Grundlagen, welche unter Pkt. 2 e der Berufung vom 30.11.2005 angeführt wurden, wurden von der Betriebsprüfung nicht kommentiert (§ 12 (7) UStG).

Hiermit wird festgestellt, dass die Stellungnahme der Betriebsprüfung auf keine einzigen Punkt der Berufung vom 30.11.2005 einging.

Außerdem wurde keine einzige gesetzliche Grundlage, welche das Vorgehen der Betriebsprüfung rechtfertigen würde, dargelegt."

Mit Bericht vom 7. Feber 2006 wurde diese Berufung vom Finanzamt Baden Mödling dem Unabhängigen Finanzsenat als Abgabenbehörde zweiter Instanz zur Entscheidung vorgelegt.

Grundlagen | KZ | erklärter Betrag | Korrektur |

steuerbarer Umsatz | 000 | 216.323,45 | |

Eigenverbrauch | 001 | 2.800,00 | |

20% Normalsteuersatz | 022 | 85.754,63 | |

10% ermäßigter Steuersatz | 029 | 133.368,82 | |

Vorsteuern (ohne EUSt) | 060 | 20.843,46 | 15.529,24 |

Mit Bescheid vom 30. September 2009 wurde die Umsatzsteuer für das Jahr 2004 mit 14.958,57 € festgesetzt, während bislang 12.163,42 € vorgeschrieben waren:

Gesamtbetrag der Bemessungsgrundlagen für Lieferungen und sonstige Leistungen (einschließlich Anzahlungen) | 216.323,45 € | |

Eigenverbrauch | +2.800,00 € | |

Gesamtbetrag der steuerpflichtigen Lieferungen, sonstigen Leistungen und Eigenverbrauch (einschließlich steuerpflichtiger Anzahlungen) | 219.123,45 € | |

Davon sind zu versteuern mit: | ||

Bemessungsgrundlage | Umsatzsteuer | |

20 % Normalsteuersatz | 85.745,63 € | 17.150,93 € |

10 % ermäßigter Steuersatz | 133.368,82 € | 13.336,88 € |

Summe Umsatzsteuer | 30.487,81 € | |

Gesamtbetrag der Vorsteuern | -15.529,24 € | |

Zahllast | 14.958,57 € | |

Begründet wurde dieser Bescheid wie folgt:

"In der beantragten abziehbaren Vorsteuer ist eine Vorsteuer in Höhe von € 5.314,22 betreffend des aus dem Betrieb der Landwirtschaft entnommenen und in den Buschenschankbetrieb eingelegten Weines enthalten. Eine Fakturierung zwecks Vorsteuerabzug ist nur möglich, wenn der Unternehmer Landwirt und der Unternehmer Buschenschankbetreiber nicht ident sind. Da im gegenständlichen Fall eine Personenidentität gegeben ist, liegt ein nicht steuerbarer Vorgang (Innenumsatz) vor. Aus diesem Grund ist die in Abzug gebrachte Vorsteuer in Höhe von € 5.314,22 nicht abzugsfähig."

Dem Finanzamtsakt lässt sich folgende Berechung der erstinstanzlichen Behörde entnehmen:

Erlöse 10% | Erlöse 20% | |

Umsätze 1-11/2004 lt. USO-Prfg. | 130.832,46 € | 78.782,98 € |

Umsätze 1-12/2004 lt. Erkl. | 133.368,82 € | 85.754,63 € |

2.536,36 € | 5.971,69 € |

Vorsteuer lt. Erkl. | 20.843,46 € |

Vorsteuer lt. Bp. | 15.938,66 |

4.904,80 | |

Wein aus Verkauf im | 53.142,17 € |

Buschenschank | |

davon 10% Vorsteuer | 5.314,22 € |

Vorsteuer lt. Erkl. | 20.8543,46 € |

-VSt. Weinbuschenschank | -5.314,22 € |

Vorsteuer lt. Veranlagung | 15.529,24 € |

Gegen den Umsatzsteuerbescheid 2004 vom 30. September 2009 wurde ebenfalls Berufung erhoben:

"a) Sachverhaltsdarstellung:

Vom Finanzamt wird vermutet, dass Vorsteuern in der Höhe von € 5.314,22, d.s. 10% des Handelswarenerlöses Wein in der Höhe von € 53.142,17 beantragt wurden. Diese Vorsteuern wurden ersatzlos gestrichen.

b) Begehrte Änderung:

Es wird beantragt einen Umsatzsteuerbescheid im Sinne der Umsatzsteuererklärung 2004, eingereicht beim Finanzamt Baden Mödling am 30.05.2006, zu erstellen.

c) Begründung:

Am 30.08.2005 wurde nach Durchführung einer Umsatzsteuersonderprüfung für den Zeitraum 1-11/2004 ein Umsatzsteuerbescheid für den gleichen Zeitraum erstellt. Gegen diesen Bescheid wurde Berufung erhoben. Diese Berufung wurde am 07.02.2006 an den Unabhängigen Finanzsenat 8 zur Entscheidung vorgelegt.

Inhalt der Berufung ist, dass unserer Ansicht nach ein 10%iger Vorsteuerabzug unserem Klienten für die Erzeugungskosten des Weines zusteht. Laut Ansicht der Finanzbehörde steht dem Steuerpflichtigen kein Vorsteuerabzug zu. Der angefochtene Umsatzsteuerbescheid steht im kausalen Zusammenhang mit unserer Berufung vom 30.11.2005. Außerdem ist der Behörde ein Fehler unterlaufen, denn laut Bescheid über die Festsetzung der Umsatzsteuer von 1-11/2004 vom 30.08.2005 wurde für die Monate Jänner bis November 2004 eine geprüfte Vorsteuer in der Höhe von € 15.938,66 anerkannt. Laut angefochtenen Umsatzsteuerbescheid vom 30.09.2009 beträgt die Vorsteuer jedoch nur € 15.529,24. Die Behörde hat sich bemüßigt gefühlt für den Zeitraum Jänner bis Dezember 2004 eine geringere Vorsteuer anzusetzen, als für den Zeitraum Jänner bis November 2004.

Zu 2. Antrag auf Vorlage an den Unabhängigen Finanzsenat 8:

Da der angefochtene Umsatzsteuerbescheid für das Jahr 2004 im kausalen Zusammenhang mit dem Bescheid über die Festsetzung einer Umsatzsteuer 1-1112004 besteht, wird der Antrag gestellt, unsere Berufung an den Abgabensenat 8 II. Instanz vorzulegen."

Diese Berufung wurde der Abgabenbehörde zweiter Instanz formlos vom Finanzamt am 21. Oktober 2009 übermittelt.

Das Finanzamt hat über Anfrage des Unabhängigen Finanzsenats am 27. September 2010 mitgeteilt, dass weder in den Heurigenorten der politischen Bezirke Baden und Mödling noch im verfahrensgegenständlichen Betrieb selbst Preisunterschiede bei dem im Buschenschank ausgeschenkten Wein auf die Art der Gewerbeberechtigung für das Heurigenbuffet zurückzuführen seien. Das Vorliegen oder Nichtvorliegen einer einschlägigen Gewerbeberechtigung habe in der Region keinen Einfluss auf die Weinabgabepreise im Buschenschankbetrieb. Die Weinabgabepreise sowohl im gewerblichen wie auch im landwirtschaftlichen Buschenschank würden von anderen Faktoren bestimmt (Qualität, "Name" des Betriebes, örtliche Lage ...).

Über die Berufung wurde erwogen:

1. Sachverhalt

Aus der Aktenlage ergibt sich, dass der Bw. im Berufungszeitraum eine Landwirtschaft sowie einen Heurigen betrieb.

Die Landwirtschaft umfasst die Bewirtschaftung von Weingärten im Gesamtausmaß von 3 ha 32 a mit einem Einheitswert von € 13.519,47.

Der Gewinn aus Land- und Forstwirtschaft wurde gemäß § 4 der Verordnung des Bundesministers für Finanzen über die Aufstellung von Durchschnittssätzen für die Ermittlung des Gewinnes aus Land- und Forstwirtschaft (LuF PauschVO 2001), BGBl. II Nr. 54/2001 i. d. F. BGBl. II Nr. 416/2001 ermittelt. Einnahmen aus Weinverkäufen (einschließlich Entnahmen) wurden im Jahr 2004 € 59.618,14 erzielt, woraus sich unter Ansatz des Betriebsausgabenpauschales nach der LuF PauschVO 2001 von 70% ein Gewinn aus Land- und Forstwirtschaft von € 17.885,44 ergab.

Der Gewinn aus dem Heurigen wurde gemäß § 4 Abs. 3 EStG 1988 ermittelt, wobei Betriebseinnahmen einschließlich Entnahmen von € 225.684,33 (davon Einnahmen aus dem Weinverkauf von € 53.142,17) Betriebsausgaben von € 220.701,40 gegenüberstanden, was einen Gewinn von € 4.982,93 ergab. Ob die bei der Gewinnermittlung des Heurigen gewinnmindernd berücksichtigten Betriebsausgaben tatsächlich zur Gänze dem Heurigenbetrieb zuzurechnen sind oder nicht auch zum Teil die Land- und Forstwirtschaft betreffen (zB Darlehenszinsen, € 13.104,83) oder Sonderausgaben darstellen (zB Versorgungsrente, € 7.238,23), kann, da die Einkommensteuer nicht verfahrensgegenständlich ist und hinsichtlich der Vorsteuer keine offenkundigen Auswirkungen ersichtlich sind, dahingestellt bleiben (die zutreffende Zuordnung von Betriebsausgaben bei mehreren betrieblichen Tätigkeiten ist bei Zusammentreffen von Einkünften aus Land- und Forstwirtschaft mit solchen aus Gewerbebetrieb insbesondere für die vom Einkommensteuerbescheid abgeleitete Beitragsgrundlage für die Sozialversicherung der in der gewerblichen Wirtschaft selbständig Erwerbstätigen nach dem GSVG von Bedeutung).

Zukäufe in der Landwirtschaft sind laut Erklärung im Jahr 2004 nicht erfolgt. Ob im Jahr 2004 der Einkaufswert der für den Heurigen zugekauften Erzeugnisse 25% der Gesamteinnahmen aus Weinbau und Heurigen (€ 285.302,47, davon 25% = € 71.326,62) überstiegen hat, steht nach der Aktenlage nicht endgültig fest, ist aber für die rechtliche Beurteilung im gegenständlichen Fall nicht maßgebend. Laut Einnahmen-Ausgaben-Rechnung des Heurigen betrugen die "Einkäufe" von Speisen, Getränken und Rauchwaren € 85.345,71, wobei allerdings - vergleicht man die Darstellung mit den Einnahmen-Ausgaben-Rechnungen ab 2006 - der darin enthaltene Wein - Gesamteinkaufswert € 30.976,84 - offenbar nicht von Dritten eingekauft, sondern aus dem Landwirtschaftsbetrieb eingelegt wurde.

Bei der Umsatzsteuer wurde hinsichtlich der Land- und Forstwirtschaft von der Pauschalierungsregelung des § 22 UStG 1994 Gebrauch gemacht. Die Umsätze aus dem Ausschank von Wein im Heurigen wurden vom Bw. den pauschalierten Umsätzen aus Land- und Forstwirtschaft zugerechnet, wobei für die Erlöse aus dem Flaschenweinverkauf und dem Ausschank von Wein im Heurigen die zusätzliche Umsatzsteuer gemäß § 22 Abs. 2 UStG 1994 von 10% entrichtet wurde. Die übrigen Umsätze im Heurigen wurden der Regelbesteuerung (Speisen 10% USt, Getränke 20% USt) unterzogen.

Hingegen rechnete das Finanzamt den Ausschank von Wein den Umsätzen im gewerblichen Heurigen zu. Hieraus ergab sich zwar bei der Umsatzsteuer keine Auswirkung (10% + 10% = 20%), allerdings anerkannte das Finanzamt keinerlei Vorsteuer in Zusammenhang mit dem Weinausschank an, während der Bw. hierfür gemäß § 22 Abs. 1 UStG 1994 10% der Bemessungsgrundlage (Einnahmen aus dem Weinverkauf im Heurigen) angesetzt hatte.

Der Bw. verfügt über eine Gewerbeberechtigung für das (heute) reglementierte "Gastgewerbe gemäß § 189 Abs. 1 Z 2-4 GewO 1973, Betriebsart Heurigenbuffet" und bietet in seinem Heurigen kalte und warme Speisen - darunter Schinkenfleckerl, Broccoli-, Erdäpfel- und Schwarzwurzelauflauf, Zucchinilasagne, Spinatlasagne, Cordon Bleu, Specknockerl, Mozzarella gebacken, gebackene Steinpilze, Lamm- und Wildgerichte oder gratinierte Muscheln, also in einem über den Berechtigungsumfang für das freie Gastgewerbe "Buschenschankbuffet" nach § 143 Z 7 GewO 1994 i. d. F. vor der Novelle BGBl. I Nr. 111/2002 hinausgehenden Umfang (siehe dazu unten) - sowie an Getränken neben Wein und alkoholfreien Getränken unter anderem - ebenfalls in einem bäuerlichen Buschenschank nicht zulässig - Sekt, Kaffe und Tee an.

Der Wein wird im Heurigen zu einem Preis ausgeschenkt, der nicht höher ist als der Preis für den glasweisen Ausschank von Wein vergleichbarer Qualität in bäuerlichen Buschenschenken in der Thermenregion.

Die mit dem Heurigenbetrieb in Zusammenhang stehenden Aufwendungen wurden bei der Gewinnermittlung des Gewerbebetriebs berücksichtigt, ebenso floss die hierauf entfallende Vorsteuer in die Umsatzsteuerermittlung des gesamten Unternehmens des Bw. ein.

Der Sachverhalt ist unstrittig.

2. Streitpunkte

Der Berufung zufolge bestehen zwei Streitpunkte:

1. Ist der Heurige Teil des land- und forstwirtschaftlichen Betriebes oder eigener Gewerbebetrieb?

2. Wie sind die Weinverkäufe im Gewerbebetrieb - so ein solcher gegeben ist - umsatzsteuerlich zu behandeln?

Bemerkt wird, dass im Folgenden zur Unterscheidung weitgehend der Begriff "Heuriger" als Oberbegriff oder für einen gewerblichen Wein- oder Obstmostausschankbetrieb (gewerblicher Heurigenbetrieb) verwendet wird, der Begriff "Buschenschank" hingegen für einen von einem Winzer (Obstbauer) im Rahmen des jeweiligen Buschenschankrechts betriebenen "Heurigen" (bäuerlicher Buschenschank).

3. Rechtliche Würdigung

3.1. Heuriger Teil des land- und forstwirtschaftlichen Betriebes?

3.1.1. Berufungsantrag

Mit der Formulierung "Es wird beantragt zu überprüfen, ob es sich bei den Einkünften aus Buschenschank um einen Gewerbebetrieb handelt" ist kein verfahrensordnungsgemäß formulierter Berufungsantrag gestellt.

Zum einen muss der Berufungsantrag klar erkennen lassen, welche bestimmten Änderungen des angefochtenen Bescheides der Berufungswerber konkret beantragt. Die unbestimmte Angabe, die Abgabenbehörde möge nochmals die Richtigkeit der angefochtenen Bescheides prüfen, reicht nicht aus, den gesetzlich erforderlichen Mindesterfordernissen einer Berufung nach § 250 Abs. 1 BAO zu genügen (vgl. UFS 16. 3. 2006, RV/0210-W/05).

Zum anderen ist mit dem Begehren zu prüfen, ob es sich bei "Einkünften" "um einen" (gemeint wohl: "um solche aus einem") "Gewerbetrieb" handelt, der Zusammenhang mit einem hier gegebenem Rechtsmittel gegen einen Umsatzsteuerfestsetzungsbescheid bzw. Umsatzsteuerjahresbescheid nicht ohne weiters ersichtlich.

Dessen ungeachtet wird zur Vermeidung allfälliger weiterer Rechtsmittel für die Folgejahre im Weiteren auch auf die Frage, ob der gegenständliche Weinausschank als bäuerlicher Buschenschank anzusehen ist, eingegangen:

3.1.2.1. Buschenschank ist grundsätzlich Teil des (Haupt)Betriebes

Ertragsteuerlich ist ein Buschenschank kein land- und forstwirtschaftlicher Nebenbetrieb, sondern unmittelbarer Bestandteil des land- und forstwirtschaftlichen Hauptbetriebes. Der Weinbuschenschank stellt eine besondere Vermarktungsform des selbsterzeugten Weines im Rahmen des Weinbaubetriebs dar und ist nach der Verkehrsauffassung ein unmittelbarer Bestandteil dieses Betriebes. Wird ein Weinbuschenschank betrieben, der als unselbständiger Bestandteil des landwirtschaftlichen Hauptbetriebes anzusehen ist, sind die Einnahmen daraus ebenfalls den Einnahmen aus dem Weinbaubetrieb hinzuzurechnen. Auf Grund der engen Verbindung zählen dazu grundsätzlich auch die Einnahmen aus dem Buschenschankbuffet (vgl. Wanke in Wiesner/Atzmüller/Grabner/Lattner/Wanke [Hrsg], MSA EStG 9. EL § 17 Anm. 124 ff).

Diese Verkehrsauffassung geht auf die ursprünglich gebräuchliche Form des Buschenschanks, der den Weinbauern dazu diente, den selbst erzeugten Wein zu verkaufen, zurück; "ob die mittlerweile eingetretene Entwicklung des Buschenschanks hin zu gastronomischen Betrieben, die ein reichhaltiges Speisen- und Getränkeangebot, nur eingeschränkt durch einzelne gewerberechtliche Auflagen, aufweisen, zu einer geänderten Verkehrsauffassung geführt hat", hat der VwGH (VwGH 16. 9. 2003, 99/14/0228), dahin gestellt gelassen.

Kein unmittelbarer Bestandteil des Hauptbetriebes, sondern ein eigenständiger Gewerbebetrieb liegt hingegen ertragsteuerlich vor, wenn innerhalb des Buschenschanks (einschließlich einem diesen zuzurechnendem Buffet) über die Zukaufsgrenze hinausgehend überwiegend zugekaufte Speisen und Getränke veräußert werden (VwGH 10. 6. 1987, 86/13/0065).

Bei einem Buschenschankbuffet handelt es sich um eine nur in Verbindung mit einer bestimmten Buschenschank vorkommende Einrichtung, bei der die Gäste Esswaren, die sie in Räumen der Buschenschank verzehren wollen, erhalten können (VwGH 2. 3. 1963, 357/61). Das Buschenschankbuffet ist üblicherweise auf Selbstbedienung durch die Buschenschankgäste ausgerichtet und weist in der Regel keine eigenen Verabreichungsplätze auf, weil die Gäste die beim Buschenschankbuffet erworbenen Produkte zu ihrem Buschenschanktisch mitnehmen und dort verzehren (vgl. Gruber/Paliege-Barfuß, GewO7 § 2 Anm. 231).

Besteht keine eigene Buffettheke zur Selbstabholung, sondern werden alle Speisen - wie die Getränke - an den Tisch serviert, wie in anderen Bezirken Niederösterreichs üblich, steht dies der Annahme eines bäuerlichen Buschenschanks nicht entgegen, wenn sich das Speisenangebot in den hierfür vorgesehenen Grenzen hält. Allerdings ist in dieser Fallkonstellation jedenfalls ein einheitlicher Buschenschankbetrieb einschließlich des Speiseangebots gegeben und kommt eine sonst mögliche Trennung in Ausschank und Buffet nicht in Betracht.

3.1.2.2. Speisenangebot im Buschenschank

Während im 18. Jahrhundert das Speiseangebot im Buschenschank (Ausschank unter "Aussteckung des gewöhnlichen Stangenzeigers") auf Brot, Käse und Rettich - ebenso wie das Weinangebot - beschränkt war (siehe etwa § 12 Wein- und Kellerschanksordnung in Wien vom 12. 5. 1781, zitiert nach Handbuch aller unter der Regierung des Kaisers Joseph des II. für die K. K. Erbländer ergangenen Verordnungen und Gesetze, 1780 bis 1784, Band I Seiten 149 ff.), kam es vor allem im 20. Jahrhundert zu Ausweitungen der diesbezüglichen Rechte der Winzer, die jedoch stets einen geringeren Umfang aufwiesen als die Rechte der Gastgewerbetreibenden.

Als im Buschenschank (und damit als in der Landwirtschaft) veräußert gelten nach herrschender Auffassung nur jene Speisen und Getränke, die auf Grund des "Buschenschankprivilegs" (nunmehr § 2 Abs. 9 GewO 1994, LandesbuschenschankG) in dessen Grenzen angeboten werden. Das "Buschenschankprivileg" umfasst nur landesbuschenschanktypische kalte Speisen und bestimmte, für bäuerliche Betriebe typische Mehlspeisen (VfGH 4. 10. 2003, G 9/02, G 35/02, G 36/02 zu NÖ BuschenschankG). An Buschenschankbesucher veräußerte Waren, die üblicherweise auch außerhalb der Buschenschankzeiten verkauft werden und die nicht zum Konsum vor Ort bestimmt sind (z. B. Flaschenweinverkauf über die Gasse), gelten nicht als im Buschenschank veräußert (vgl. Wanke in Wiesner/Atzmüller/Grabner/Lattner/Wanke [Hrsg], MSA EStG 9. EL § 17 Anm 126).

Darüber hinaus ist die Verabreichung - warmer und kalter - Buschenschankspeisen im Rahmen des § 143 Z 7 GewO 1994 a. F., der über jenen des "Buschenschankprivilegs" hinausgeht, aber auf das Vorliegen eines bäuerlichen Buschenschanks abstellt, für die Einstufung als Einkünfte aus Land- und Forstwirtschaft unschädlich (vgl. § 40 Z 1 lit c BewG 1955 sowie Wanke in Wiesner/Atzmüller/Grabner/Lattner/Wanke [Hrsg], MSA EStG 9. EL § 17 Anm 128; Jilch, Die Besteuerung pauschalierter Land- und Forstwirte3, Wien-Graz 2007,105; Jilch, Die 100 wichtigsten Steuerfragen von Land- und Forstwirten, St. Pölten 2005, 45; a. M. Enengel in Trauner/Wakounig [Hrsg.], Handbuch der Land- und Forstwirtschaft, Wien 2010, 455).

3.1.2.3. Buschenschank darf weder Zukaufsgrenzen überschreiten noch ein gewerbliches Speisenangebot haben

Wird einerseits die Zukaufsgrenze des § 30 Abs 9 und 10 BewG 1955 von 25% des Wertes zugekaufter Erzeugnisse - bezogen auf die gesamten Einnahmen aus dem Betriebszweig Weinbau (Einnahmen aus Weinverkauf und Buschenschank) - nicht nachhaltig überschritten und werden andererseits die Vorschriften des § 2 Abs. 9 und § 111 Abs. 1 Z 5 GewO 1994 i. d. g. F. bzw § 143 Z 7 GewO 1994 i. d. F. vor BGBl. I Nr. 111/2002 sowie der jeweiligen LandesbuschenschankG eingehalten, liegen nach Verwaltungspraxis (EStR 2000 Rz 4233) und der vorstehend angeführten Lehre Einkünfte aus Land- und Forstwirtschaft vor. Weinbaubetriebe dürfen gemäß § 30 Abs. 9 BewG 1955 außerdem - auch über die 25%-Grenze hinaus, aber unter Anrechnung auf die 25%-Grenze für alle Zukäufe insgesamt - nicht mehr als 2.000 kg Weintrauben oder 1.500 l Wein pro ha weinbaulich genutzter Fläche zukaufen. Werden beispielsweise 1.000 kg Weintrauben zugekauft, dürfen höchstens 750 l Wien zugekauft werden. Außerdem dürfen die gesamten zugekauften Erzeugnisse (z. B. Wein, Würste) wertmäßig nicht mehr als 25% der gesamten Einnahmen aus dem Weinbaubetrieb (einschließlich Buschenschank) betragen.

3.1.2.3.1. Landesrechtsvorschriften

§ 11 NÖ BuschenschankG, NÖ LGBl. 7045-0, lautet (zu den landesrechtlichen Regelungen in den anderen Bundesländern siehe Gruber/Paliege-Barfuß, GewO7 § 2 Anm. 229):

"§ 11. Bei der Ausübung des Buschenschankes ist der Ausschank von Mineralwasser, Sodawasser sowie von höchstens zwei Sorten eines alkoholfreien, kohlesäurehältigen Erfrischungsgetränkes zulässig. Weiters ist die Verabreichung von kalten Speisen mit Ausnahme von Süßwaren gestattet. An Mehlspeisen dürfen jedoch Grammel- und Schmergebäck, Bauern- und Schmerkrapfen, Prügelkrapfen, Pofesen sowie nach typischen bäuerlichen Rezepten hergestellte Obstkuchen aus eigener Erzeugung verabreicht bzw. verkauft werden."

3.1.2.3.2. Gewerberechtsvorschriften

§ 2 GewO 1994 lautet auszugsweise:

"§ 2. (1) Dieses Bundesgesetz ist - unbeschadet weiterer ausdrücklich angeordneter Ausnahmen durch besondere bundesgesetzliche Vorschriften - auf die in den nachfolgenden Bestimmungen angeführten Tätigkeiten nicht anzuwenden:

1. die Land- und Forstwirtschaft (Abs. 2 und 3);

...

5. den Buschenschank (Abs. 9);

...

(3) Zur Land- und Forstwirtschaft im Sinne dieses Bundesgesetzes (Abs. 1 Z 1) gehören

1. die Hervorbringung und Gewinnung pflanzlicher Erzeugnisse mit Hilfe der Naturkräfte, einschließlich des Wein- und Obstbaues, des Gartenbaues und der Baumschulen; hinsichtlich des Weinbaues ferner der Zukauf von höchstens 1.500 l aus dem EWR stammenden Wein oder 2.000 kg aus dem EWR stammenden Trauben pro Hektar bewirtschafteter Betriebsfläche und Kalenderjahr; im Bundesland Steiermark der Zukauf von höchstens 3.000 kg Trauben pro Hektar bewirtschafteter Betriebsfläche und Kalenderjahr, die insgesamt aus demselben Weinbaugebiet (§ 25 Abs. 3 des Weingesetzes 1985) stammen, in dem der Betrieb gelegen ist; hinsichtlich aller Betriebszweige mit Ausnahme des Weinbaues ferner der Zukauf von aus dem EWR stammenden Erzeugnissen des jeweiligen Betriebszweiges, wenn deren Einkaufswert nicht mehr als 25 vH des Verkaufswertes aller Erzeugnisse des jeweiligen Betriebszweiges beträgt;

hinsichtlich aller Betriebszweige ferner der Zukauf von aus dem EWR stammenden Erzeugnissen des jeweiligen Betriebszweiges im ernteausfallsbedingten Umfang;

2. das Halten von Nutztieren zur Zucht, Mästung oder Gewinnung tierischer Erzeugnisse;

3. Jagd und Fischerei. ...

...

(9) Unter Buschenschank im Sinne dieses Bundesgesetzes (Abs. 1 Z 5) ist der buschenschankmäßige Ausschank von Wein und Obstwein, von Trauben- und Obstmost und von Trauben- und Obstsaft sowie von selbstgebrannten geistigen Getränken durch Besitzer von Wein- und Obstgärten, soweit es sich um deren eigene Erzeugnisse handelt, zu verstehen; im Rahmen des Buschenschankes ist auch die Verabreichung von kalten Speisen und der Ausschank von Mineralwasser und kohlensäurehältigen Getränken zulässig, jedoch nur unter der Voraussetzung, daß diese Tätigkeiten dem Herkommen im betreffenden Bundesland in Buschenschenken entsprechen. Die Verabreichung von warmen Speisen auf Grund dieser Ausnahmebestimmung ist nicht zulässig. Die Buschenschankbetreiber haben den § 114 einzuhalten.

..."

§ 111 GewO 1994 lautet auszugsweise:

"§ 111. (1) Einer Gewerbeberechtigung für das Gastgewerbe (§ 94 Z 26) bedarf es für

1. die Beherbergung von Gästen;

2. die Verabreichung von Speisen jeder Art und den Ausschank von Getränken.

(2) Keiner Gewerbeberechtigung für das Gastgewerbe bedarf es für

...

5. die Verabreichung von Speisen und den Ausschank von Getränken nach Maßgabe des § 143 Z 7 der Gewerbeordnung 1994 in der Fassung vor dem In-Kraft-Treten der Novelle BGBl. I Nr. 111/2002 , wenn die Verabreichung von Speisen und der Ausschank von Getränken im Zusammenhang mit der Ausübung des Buschenschankes (§ 2 Abs. 9) nach Maßgabe landesgesetzlicher Vorschriften erfolgt;

..."

Die Zugangsvoraussetzungen für die Ausübung des Gastgewerbes sind in der Verordnung des Bundesministers für Wirtschaft und Arbeit über die Zugangsvoraussetzungen für das Gastgewerbe BGBl. II Nr. 51/2003 geregelt.

§ 143 Z 7 GewO 1994 i. d. F. vor der Novelle BGBl. I Nr. 111/2002 lautete:

"7. die Verabreichung von gebratenen, gegrillten oder gesottenen Würsten, gebratenem oder gegrilltem Fleisch (ausgenommen Innereien) von Rindern und Schweinen, gegrilltem Geflügel und Fisch, Pommes frites, Fleisch und Wurstsalaten, Fleisch und Wurstmayonnaisesalaten, Brotaufstrichen, belegten Brötchen, üblichen kalten Beigaben, wie Essiggemüse, Mayonnaise, Senf, Kren, Brot und Gebäck, in einfacher Art, und von vorverpackt angeliefertem Speiseeis sowie der Ausschank von Milchmischgetränken, anderen nichtalkoholischen kalten Getränken und Flaschenbier, wenn hiebei nicht mehr als acht Verabreichungsplätze (zum Genuss von Speisen oder Getränken bestimmte Plätze) bereitgestellt werden. Die Beschränkung auf die Bereitstellung von nicht mehr als acht Verabreichungsplätzen gilt nicht, wenn die Verabreichung von Speisen und der Ausschank von Getränken in dem in dieser Ziffer festgelegten Umfang im Zusammenhang mit der Ausübung des Buschenschankes (§ 2 Abs. 9) erfolgt;"

3.1.2.3.3. Gewerberechtlicher Berechtigungsumfang

Der Berechtigungsumfang für den Buschenschank ergibt sich aus einer Zusammenschau der Bestimmungen des § 2 Abs. 9 GewO 1994 mit dem Landesbuschenschankrecht (hier: § 11 NÖ BuschenschankG) und - bei Vorliegen des anmeldepflichtigen Gewerbes nach § 111 Abs. 1 Z 5 GewO 1994 - des § 143 Z 7 GewO 1994 i. d. F. vor der Novelle BGBl. I Nr. 111/2002.

So ist etwa im Buschenschank auf Grund des § 2 Abs. 9 GewO 1994 auch die Verabreichung von kalten Speisen in einem über § 143 Z 7 GewO 1994 i. d. F. vor der Novelle BGBl. I Nr. 111/2002 hinausgehenden Umfang (zu der dortigen - mit Ausnahme der beispielsweise aufgezählten "üblichen kalten Beigaben" - taxativen, einer erweiternden Auslegung nicht zugänglichen Aufzählung der Speisen siehe VwGH 10. 9. 1991, 91/04/0060, betreffend Pizzastand) zulässig.

"Hinsichtlich des Ausschankes von Mineralwasser und kohlensäurehältigen Getränken und der Verabreichung von kalten Speisen im Rahmen des Buschenschankes durch den Buschenschenker wird - schon mit Rücksicht auf den Schutz der Gastgewerbetreibenden gegen die Konkurrenz - an der Beschränkung auf das Herkommen in Buschenschenken im betreffenden Bundesland festzuhalten sein. Die dem Herkommen im jeweiligen Bundesland entsprechende Verabreichung kalter Speisen und der diesem Herkommen entsprechende Ausschank (z. B. von heimischem Mineralwasser) sind in eigenen landesrechtlichen Buschenschankvorschriften festgehalten. Die Verabreichung etwa warmer Speisen oder der Ausschank anderer als im § 2 Abs. 9 GewO 1994 angeführter Getränke soll nach wie vor an eine entsprechende Gastgewerbekonzession (nunmehr Gastgewerbeberechtigung) gebunden sein, deren Erlangung nicht mehr vom Vorliegen eines Bedarfes abhängen soll" (aus den Erläuternden Bemerkungen zur Regierungsvorlage der GewO 1994, zitiert nach Gruber/Paliege-Barfuß, GewO7 § 2 Anm. 229).

Im gegenständlichen Fall geht das Speisen- und Getränkeangebot des Bw. in seinem Heurigen über das für einen Buschenschank typische Ausmaß deutlich hinaus. Es liegt vielmehr ein gewerblicher Heuriger vor, für den der Bw. auch eine "normale" Gastgewerbekonzession bzw. nunmehr Gewerbeberechtigung i. S. d. § 111 Abs. 1 Z 1 GewO 1994 besitzt.

Auch wenn für den Heurigen keine Gewerbeberechtigung für das reglementierte Gewerbe nach § 111 Abs. 1 Z 1 GewO 1994 vorläge, sondern nur eine Anmeldebescheinigung für das freie Gewerbe nach § 111 Abs. 1 Z 5 leg. cit. oder gar keine Gewerbeberechtigung, und der Steuerpflichtige verstieße mit einem erweiterten Speiseangebot gegen das Gewerberecht, wäre ein - gewerberechtlich unbefugt agierender - gewerblicher Heuriger gegeben.

Dieser gewerberechtliche Berechtigungsumfang prägt die von der Verkehrsauffassung getroffene Unterscheidung zwischen bäuerlichem Buschenschank und gewerblichem Heurigen, wenn auch - mangels gesetzlich geschützter Bezeichnungen - die Grenzen teilweise verschwimmen und die Gewerbebehörden (ebenso wie die Abgabenbehörden) nicht über die Ressourcen verfügen, jedes Lokal ständig zu kontrollieren, und daher geringfügige Überschreitungen des Speisen- und Getränkeangebots in Buschenschanken in der Praxis zumeist tolerieren. Ob (hier nicht gegebene) fallweise geringfügige Überschreitungen der gewerbe- oder landesrechtlichen Grenzen in jedem Fall auch steuerlich zum Vorliegen eines Gewerbebetriebs führen, ist in diesem Verfahren nicht zu beurteilen, da hier eindeutig ein - gewerberechtlicher wie steuerrechtlicher - Gastgewerbebetrieb vorliegt.

Es ist Sache des Gesetzgebers und nicht der Vollziehung, hier - falls für erforderlich erachtet - Änderungen vorzunehmen.

3.1.2.3.4. Steuerliche Einstufung

Entgegen der Ansicht des Bw. kommt es ertragsteuerlich nicht nur darauf an, dass die Zukaufsgrenzen nicht überschritten werden, sondern es muss sich vielmehr nach der Verkehrsauffassung weiterhin um einen land- und forstwirtschaftlichen Betrieb handeln. Dies ist nach herrschender Auffassung nicht der Fall, wenn über die landesrechtlichen Vorschriften und die Vorschriften des § 2 Abs. 9 und § 111 Abs. 1 Z 5 GewO 1994 i. d. g. F. bzw. § 143 Z 7 GewO 1994 a. F. hinausgehend Speisen und Getränke angeboten werden, sodass nach Gewerberecht und Landesrecht nicht mehr ein bäuerlicher Buschenschank vorliegt. Hier geht der - für die Subsumtion unter die Einkunftsart des § 21 EStG 1988 erforderliche - enge Zusammenhang des Heurigen mit der Land- und Forstwirtschaft verloren; der Heurige ist nicht mehr Teil des land- und forstwirtschaftlichen Betriebes.

§ 21 Abs. 1 Z 1 EStG 1988 letzter Satz i. V. m. § 30 BewG 1955 regelt lediglich die Frage der ertragsteuerlichen Qualifikation der Einkünfte auch aus zugekauften Erzeugnissen und besagt etwa, dass ein Winzer, der keine Viehhaltung betreibt, in den bewertungsrechtlichen Grenzen Wurst und Käse zukaufen darf, ohne dass die hieraus erzielten Einkünfte ertragsteuerlich den Charakter als land- und forstwirtschaftliche Einkünfte verlieren. Hieraus ist aber nichts für die Frage gewonnen, ob überhaupt - mit oder ohne Zukäufe - auf Grund der Art der betrieblichen Betätigung Einkünfte aus dem Betrieb von Weinbau vorliegen. Nach der Verkehrsauffassung muss erst einmal ein land- und forstwirtschaftlicher Betrieb i. S. d. § 21 Abs. 1 Z 1 EStG 1988 erster Satz vorliegen, damit § 21 Abs. 1 Z 1 EStG 1988 letzter Satz zum Tragen kommen kann.

Im übrigen wird auch im Falle eines - hier nicht gegebenen - Nebenerwerbs nicht schlechthin jede gewerbliche Tätigkeit bei Unterschreiten der in der LuF PauschVO für das Zusammentreffen von Nebenerwerb und Be- und/oder Verarbeitung genannten Grenzen zu einem land- und forstwirtschaftlichen Nebenerwerb, sondern muss darüber hinaus auch ein enger Zusammenhang (Zweckzusammenhang) mit der land- und forstwirtschaftlichen Haupttätigkeit bestehen (vgl. Jilch, Die Besteuerung pauschalierter Land- und Forstwirte, 3. Auflage, 190 ff.; Wanke in Wiesner/Atzmüller/Grabner/Lattner/Wanke [Hrsg], MSA EStG 9. EL § 17 Anm. 104). Dieser Zusammenhang manifestiert sich einerseits in der Verkehrsauffassung und - zumeist, sofern das Steuerrecht nicht ausdrücklich anderes vorsieht (etwa in § 6 Abs. 2 LuF PauschVO 2006 hinsichtlich des "Urlaubs am Bauernhof") - in den gewerberechtlichen Vorschriften, zum anderen aber - jedenfalls seit der Verordnung BGBI. II Nr. 430/1997 auf Grund der jeweiligen land- und forstwirtschaftlichen Pauschalierungsverordnungen - im Unionsrecht, da die Pauschalierungsverordnungen ausdrücklich nur jene in den Betrieben anfallenden Rechtsgeschäfte und Vorgänge pauschal berücksichtigen, "die auch von Art. 25 der Richtlinie des Rates vom 13. Juni 1977, Nr. 77/388/EWG , ABl. Nr. L 145 in der jeweils gültigen Fassung erfasst sind" (UFS 22. 9. 2009, RV/1407-W/07).

Es bleibt einem Landwirt unbenommen, auf geänderte Trends bei den Konsumenten zu reagieren, sein Angebot auszuweiten und einen Gastronomiebetrieb zu unterhalten - allerdings zu denselben gewerberechtlichen, sozialversicherungsrechtlichen und steuerrechtlichen Rahmenbedingungen wie sie für jeden anderen Unternehmer, der eine Gastwirtschaft betreibt, gelten, wobei die Verordnung des Bundesministers für Finanzen über die Aufzeichnungspflicht bei Lieferungen von Lebensmitteln und Getränken sowie über die Aufstellung von Durchschnittssätzen für die Ermittlung des Gewinnes und der Vorsteuerbeträge der nichtbuchführenden Inhaber von Betrieben des Gaststätten- und Beherbergungsgewerbes (Gaststättenpauschalierungs-Verordnung), BGBl. II Nr. 227/1999 auch hier - eigens auf Gaststätten abgestellte - Pauschalierungsmöglichkeiten bietet.

3.1.2.4. Heuriger eigener Gewerbebetrieb

Hinsichtlich des Buschenschanks - oder auch nur hinsichtlich des Buschenschankbuffets - kann allerdings ein eigener - von der Land- und Forstwirtschaft getrennter - Gewerbebetrieb (gewerblicher Heuriger insgesamt oder nur gewerbliches Heurigenbuffet) vorliegen.

3.1.2.4.1. Einheitlicher Gewerbebetrieb Heuriger und Heurigenbuffet

Mangels nach innen und nach außen in Erscheinung tretender Trennung in Buschenschank einerseits und Buschenschankbuffet andererseits liegt im gegenständlichen Fall ein einheitlicher Betrieb "Heuriger" vor (vgl. Wanke in Wiesner/Atzmüller/Grabner/Lattner/Wanke [Hrsg], MSA EStG 9. EL § 17 Anm. 130). Steuerrechtlich ist hier auf die von Lehre und Rechtsprechung entwickelten Kriterien zur Frage des einheitlichen Betriebes abzustellen (siehe Wiesner/Atzmüller/Grabner/Lattner/Wanke, MSA EStG 2. EL § 4 Anm. 3). Gewerberechtlich kann hinsichtlich des Buffets eine eigene Betriebsanlage (die lediglich die zur Herstellung und zum Verkauf der Buschenschankbuffet-Produkte dienende örtlich gebundene Einrichtung mit den für diese Tätigkeiten erforderlichen Maschinen, Geräten und Ausstattungsgegenständen umfasst, vgl. Gruber/Paliege-Barfuß, GewO7 § 2 Anm. 231) vorliegen.

3.1.2.4.2. Keine Prägung des gesamten betrieblichen Geschehens durch den Heurigen

Ein derartiger Gewerbebetrieb ist ertragsteuerlich grundsätzlich als eigener Betrieb neben dem - weiter als solchen bestehenden - land- und forstwirtschaftlichen Betrieb anzusehen, wenn nicht der Gewerbebetrieb insgesamt das Bild der unternehmerischen Tätigkeit des Steuerpflichtigen prägt und daher die land- und forstwirtschaftliche Betätigung im Gewerbebetrieb aufgeht.

Anders als bei wirtschaftlichen Einheiten (Teilbetrieben) im Allgemeinen, die unter bestimmten Voraussetzungen (siehe etwa Wiesner/Atzmüller/Grabner/Lattner/Wanke, MSA EStG 2. EL § 4 Anm. 3) als ein einziger Betrieb anzusehen sind, genügt bei Betätigungen, die verschiedenen Einkunftsarten zuzuordnen sind, nicht eine wirtschaftliche Nebenordnung, um von einem einheitlichen Betrieb zu sprechen, sondern ist für die Annahme eines einheitlichen Betriebs maßgebend, dass eine dieser Betätigungen deutlich übergeordnet ist und diese die Summe der Betätigungen eindeutig prägt.

Eine derartige Prägung im Sinne eines einheitlichen Gewerbebetriebes ist nach Ansicht des Unabhängigen Finanzsenats jedenfalls nicht anzunehmen, solange mit dem Gewerbebetrieb insgesamt die - prozentuellen und gewichtsmäßigen - Zukaufsgrenzen von 25% des Umsatzes sowie von 2.000 kg Weintrauben oder 1.500 l Wein (§ 30 Abs. 9 BewG 1955) und die allfällige Einnahmengrenze von € 24.200 (§ 6 Abs. 4 LuF PauschVO 2001 bzw. LuF PauschVO 2006) nicht überschritten werden (vgl. § 30 Abs. 10 BewG 1955).

Bemerkt wird, dass die zu einem Mostbuschenschank getroffene Entscheidung des VwGH 8. 7. 2009, 2008/15/0037, zum einen zur Rechtslage vor dem Jahr 1998 (seither enthalten die Pauschalierungsverordnungen eigene ausdrückliche Regelungen für den Buschenschank im Rahmen des Obstbaues: § 6 Abs. 1 i. V. m. § 6 Abs. 5 Verordnung des Bundesministers für Finanzen über die Aufstellung von Durchschnittssätzen für die Ermittlung des Gewinnes aus Land- und Forstwirtschaft, BGBl. II Nr. 430/1997; § 6 Abs. 1 Verordnung des Bundesministers für Finanzen über die Aufstellung von Durchschnittssätzen für die Ermittlung des Gewinnes aus Land- und Forstwirtschaft [LuF PauschVO 2001], BGBl. II Nr. 54/2001; § 6 Abs. 1 Verordnung des Bundesministers für Finanzen über die Aufstellung von Durchschnittssätzen für die Ermittlung des Gewinnes aus Land- und Forstwirtschaft [LuF PauschVO 2006], BGBl. II Nr. 258/2005) ergangen ist und zum anderen der Gerichtshof - zur damaligen Rechtslage - ausdrücklich eine Gleichstellung mit einem - hier aber gegebenem - Weinbuschenschank abgelehnt hat.

3.1.2.4.3. Gastwirtschaft kein land- und forstwirtschaftlicher Nebenbetrieb

Andererseits liegt kein einheitlicher, durch die Landwirtschaft geprägter Betrieb vor, wenn - wie hier - ein auch nur untergeordneter Teil der Betätigung nach der Verkehrsauffassung als nicht mehr mit der Land- und Forstwirtschaft in Zusammenhang stehender Gewerbebetrieb anzusehen ist.

Der Unabhängige Finanzsenat teilt nicht die Auffassung von Doralt, EStG9, § 21 Tz. 81, wonach in Ausnahmefällen auch eine Gastwirtschaft Nebenbetrieb einer Land- und Forstwirtschaft sein könnte. Wie oben ausgeführt, stellt nicht schlechthin jede untergeordnete gewerbliche Betätigung eines Land- und Forstwirts einen - den steuerlichen Vorschriften für die Land- und Forstwirtschaft unterliegenden - Nebenbetrieb (bzw. Nebenerwerb bzw. - hier - Hauptbetriebsteil) dar, sondern nur eine solche, bei der nach der Verkehrsauffassung im Rahmen des Gewerberechts wie des Unionsrechts eine typische Verbindung mit der Land- und Forstwirtschaft besteht.

3.1.2.5. Einerseits gewerblicher Einzelunternehmer, andererseits Land- und Forstwirt

Der Bauer, der nebenbei einen Gewerbebetrieb unterhält, der nicht der gesamten betrieblichen Tätigkeit sein Gepräge gibt, bleibt hinsichtlich der land- und forstwirtschaftlichen Betätigung weiterhin ertragsteuerlich wie umsatzsteuerlich Landwirt. Die land- und forstwirtschaftlichen Einkünfte bzw. Umsätze können daher weiterhin - bei Zutreffen der sonstigen Voraussetzungen - nach der LuF PauschVO bzw. nach § 22 UStG 1994 pauschaliert ermittelt werden.

Das Finanzamt hat richtigerweise daher nur den Heurigen als gewerblichen Betrieb angesehen und hinsichtlich des Weinbaus die Eigenschaft des Bw. als Landwirt nicht in Frage gestellt.

3.1.2.6. Exkurs: Mitunternehmerschaft

Zur Klarstellung ist zu betonen, dass die vorstehenden Ausführungen auf Winzer zutreffen, die ihre Land- und Forstwirtschaft und ihren Heurigen jeweils als Einzelunternehmer betreiben. Wird hingegen die Land- und Forstwirtschaft und der Heurige von ein- und derselben Mitunternehmerschaft (etwa einer Gesellschaft nach bürgerlichem Recht zwischen Ehegatten oder Eltern und Kindern) betrieben, sind die steuerlichen Besonderheiten von Mitunternehmerschaften zu beachten.

Gemäß § 21 Abs. 2 Z 2 EStG 1988 zählen zu den Einkünften aus Land- und Forstwirtschaft die Gewinnanteile der Gesellschafter von Gesellschaften, bei denen die Gesellschafter als Mitunternehmer anzusehen sind. "Voraussetzung ist jedoch, daß die Tätigkeit der Gesellschaft ausschließlich als land- und forstwirtschaftliche Tätigkeit anzusehen ist."

Einkünfte aus Land- und Forstwirtschaft erzielen Gesellschafter einer Personengesellschaft (Mitunternehmerschaft) somit nur dann, wenn die Gesellschaft ausschließlich land- und forstwirtschaftlich tätig ist.

Geht eine an sich gewerbliche Tätigkeit über den Bereich des land- und forstwirtschaftlichen Nebenbetriebes bzw. Nebenerwerbes nicht hinaus, bleibt die Mitunternehmerschaft weiter Land- und Forstwirtschaft (VwGH 16. 3. 1979, 2979/76, 960, 961/77). Ansonsten führt die geringste gewerbliche Tätigkeit zu Einkünften aus Gewerbebetrieb (vgl. Wanke in Wiesner/Atzmüller/Grabner/Lattner/Wanke [Hrsg], MSA EStG 9. EL § 21 Anm. 150).

Im Gegensatz zum Einzelunternehmer kann eine Mitunternehmerschaft nach herrschender Auffassung nicht gleichzeitig über verschiedene Betriebe, sondern für den Bereich der Gewinnermittlung stets nur über einen einzigen Betrieb verfügen und damit auch nur Einkünfte aus einer einzigen Einkunftsart haben (EStR 2000 Rz 5832; i. d. S. auch VwGH 12. 6. 1991, 89/13/0180; Quantschnigg/Schuch, EStHB, § 23 Tz. 21; Wiesner/Atzmüller/Grabner/Lattner/Wanke, MSA EStG 4. EL § 23 Anm. 148; a. M. - aber nur hinsichtlich des einzigen Betriebs, nicht jedoch hinsichtlich der einzigen Einkunftsart - Doralt/Kauba, EStG10, § 23 Tz. 205, Bergmann, ÖStZ 2008/700, 360; Jakom/Baldauf, EStG, 2010, § 23 Rz. 126).

Anders als die Tätigkeiten einer natürlichen Person können die Tätigkeiten einer Mitunternehmerschaft stets nur einheitlich beurteilt werden. Verschiedene voneinander abgrenzbare Tätigkeiten, die bei einer natürlichen Person steuerlich jeweils getrennt beurteilt werden, stellen bei der Mitunternehmerschaft auf Grund des § 2 Abs. 4 EStG 1988 dann, wenn eine dieser abgrenzbaren Tätigkeiten gewerblich ist, eine einheitliche gewerbliche Betätigung dar (Wiesner/Atzmüller/Grabner/Lattner/Wanke, MSA EStG 4. EL § 23 Anm. 148).

Eine an sich gewerbliche Tätigkeit verliert aber den gewerblichen Charakter, wenn sie in einem untrennbaren Zusammenhang mit einer - im Sinne der obigen Ausführungen - im Vordergrund stehenden land- und forstwirtschaftlichen oder freiberuflichen Tätigkeit steht; die Tätigkeit ist dann einheitlich als land- und forstwirtschaftlich oder freiberuflich zu qualifizieren (Wiesner/Atzmüller/Grabner/Lattner/Wanke, MSA EStG 4. EL § 23 Anm. 148).

Geht ein von einer Mitunternehmerschaft betriebener Heuriger über den bäuerlichen Buschenschank hinaus, liegt ein einheitlicher Gewerbebetrieb nicht nur des Weinausschanks mit dem Buffet, sondern auch hinsichtlich des Weinbaus durch die Mitunternehmerschaft vor; die Mitunternehmerschaft erzielt mit ihrer gesamten betrieblichen Betätigung Einkünfte aus Gewerbebetrieb nach § 23 Z 2 EStG 1988.

Der Gewinn der Mitunternehmerschaft ist für somit ihren gesamten Betätigungsbereich - sofern nicht die Voraussetzungen nach § 5 EStG 1988 gegeben sind - nach § 4 Abs. 1 oder nach § 4 Abs. 3 EStG 1988 zu ermitteln, die Anwendung des § 17 EStG 1988 in Bezug auf die LuF PauschVO kommt diesfalls - auch nicht für den Bereich der Land- und Forstwirtschaft, sollte man diesen als eigenen Betrieb ansehen - in Betracht.

3.1.3.1. Umsatzsteuerrecht folgt grundsätzlich Einkommensteuerrecht

Nach § 22 UStG 1994 (siehe dazu unten) ist als land- und forstwirtschaftlicher Betrieb "ein Betrieb anzusehen, dessen Hauptzweck auf die Land- und Forstwirtschaft gerichtet ist. Als Landwirtschaft gelten insbesondere der Acker-, Garten-, Gemüse-, Obst- und Weinbau, die Wiesen- und Weidewirtschaft einschließlich der Wanderschäferei, die Fischzucht einschließlich der Teichwirtschaft und die Binnenfischerei, die Imkerei sowie Tierzucht- und Tierhaltungsbetriebe im Sinne des § 30 des Bewertungsgesetzes 1955." "Zum land- und forstwirtschaftlichen Betrieb gehören auch die Nebenbetriebe, die dem land- und forstwirtschaftlichen Hauptbetrieb zu dienen bestimmt sind."

Umsatzsteuerrechtlich erfolgt die Auslegung des Begriffes Land- und Forstwirtschaft, obwohl zwischen Umsatzsteuerrecht und Einkommensteuer- bzw. Bewertungsrecht keine Bindungswirkung besteht, im Regelfall i. S. d. Einkommensteuer- bzw. Bewertungsgesetzes (vgl. Hinterleitner in Berger/Bürgler/Kanduth-Kristen/Wakounig [Hrsg], UStG-Kommentar 1.07 § 22 Rz. 25, unter Hinweis auf VwGH 15. 12. 1992, 92/14/0189; Ruppe, UStG3, § 22 Tz. 19).

3.1.3.2. Unionsrechtliche Vorgaben

3.1.3.2.1. Richtlinienkonforme Auslegung

Allerdings ist umsatzsteuerrechtlich zu beachten, dass die Umsatzsteuer in der Europäischen Union harmonisiert und die - hier noch anzuwendende - Sechste Richtlinie des Rates vom 17. Mai 1977 zur Harmonisierung der Rechtsvorschriften der Mitgliedstaaten über die Umsatzsteuern - Gemeinsames Mehrwertsteuersystem: einheitliche steuerpflichtige Bemessungsgrundlage (77/388/EWG ) bei der Auslegung des nationalen Rechts zu beachten ist.

Eine Auslegung des UStG 1994, die im Widerspruch zur Sechsten Richtlinie steht, mag diese auch dem nationalen Herkommen entsprechen, wäre zufolge des Vorrangs der richtlinienkonformen Auslegung (vgl. Laudacher, UFSjournal, 2010, 164 ff.) unzutreffend.

3.1.3.2.2. Landwirtschaftlicher Betrieb nach Unionsrecht

Wie unten ausgeführt, ist nach Artikel 25 Abs. 2 zweiter Teilstrich der Sechsten Richtlinie ein landwirtschaftlicher Betrieb ein Betrieb, der in dem einzelnen Mitgliedstaat im Rahmen der in Anhang A genannten Erzeugertätigkeiten als solcher gilt.

In Anhang A Kapitel I wird "Ackerbau im allgemeinen, einschließlich Weinbau" genannt. Nach Anhang A Kapitel V gelten als landwirtschaftliche Erzeugung "auch Verarbeitungstätigkeiten, die ein Landwirt bei im wesentlichen aus seiner landwirtschaftlichen Produktion stammenden Erzeugnissen mit normalerweise in land-, forst- oder fischwirtschaftlichen Betrieben verwendeten Mitteln ausübt."

3.1.3.2.3. Abgrenzung Pauschalbesteuerung von der Regelbesteuerung

Der EuGH hat in zwei Urteilen ausgesprochen, dass Artikel 25 der Sechsten Richtlinie dahin auszulegen sei, dass die gemeinsame Pauschalregelung für landwirtschaftliche Erzeuger nur für die Lieferung landwirtschaftlicher Erzeugnisse und die Erbringung landwirtschaftlicher Dienstleistungen, wie sie in Absatz 2 dieses Artikels definiert sind, gelte und dass die sonstigen Umsätze der Pauschallandwirte der allgemeinen Regelung dieser Richtlinie unterlägen (EuGH 26. 5. 2005, C-43/04, Stadt Sundern; EuGH 15. 7. 2004, C-321/02, Harbs).

Bei der Pauschalbesteuerung handle es sich um eine Sonderregelung, die eine Ausnahme von der allgemeinen Regelung der Sechsten Richtlinie darstelle. Nach ständiger Rechtsprechung sei jede Abweichung oder Ausnahme von einer allgemeinen Regel eng auszulegen (vgl. u. a. EuGH 12. 12. 1995, C-399/93, Oude Luttikhuis u. a.; EuGH 12. 12. 2002, C-5/01, Belgien/Kommission). Ebenso wie die anderen Sonderregelungen der Sechsten Richtlinie dürfe die genannte Regelung also nur insoweit angewandt werden, als dies zur Erreichung ihres Zieles erforderlich sei. Um eine einheitliche Anwendung dieser Regelung in der gesamten Gemeinschaft sicherzustellen, habe der Gemeinschaftsgesetzgeber vorbehaltlich einer ausdrücklichen Verweisung auf das Recht der Mitgliedstaaten hinsichtlich der Bestimmung der erfassten Betriebe für eine Definition u. a. der Begriffe "landwirtschaftlicher Erzeuger", "landwirtschaftliche Erzeugnisse" und "landwirtschaftliche Dienstleistungen" Sorge getragen (vgl. EuGH 15. 7. 2004, C-321/02, Harbs).

Die Pauschalregelung entspreche einem Vereinfachungserfordernis und solle die Belastung durch die Steuer auf die von den Landwirten bezogenen Gegenstände und Dienstleistungen dadurch ausgleichen, dass den landwirtschaftlichen Erzeugern, die ihre Tätigkeit im Rahmen eines landwirtschaftlichen, forstwirtschaftlichen oder Fischereibetriebs ausüben, ein Pauschalausgleich gezahlt wird, wenn sie landwirtschaftliche Erzeugnisse liefern oder landwirtschaftliche Dienstleistungen erbringen. Die Anwendung der gemeinsamen Pauschalregelung beruhe nicht auf einem einzigen Kriterium, das sich auf die formale Eigenschaft als landwirtschaftlicher Erzeuger bezieht, sondern hänge auch von der Art der Geschäfte ab, die dieser tätigt (EuGH 26. 5. 2005, C-43/04, Stadt Sundern; EuGH 15. 7. 2004, C-321/02, Harbs).

Der BFH (BFH 14. 6. 2007, V R 56/05) hat in umsatzsteuerlicher Hinsicht unter Hinweis auf die dargestellte Judikatur des EuGH etwa die Auffassung vertreten, der pauschalen Umsatzbesteuerung nach Durchschnittssätzen unterläge nur die Veräußerung selbsterzeugter landwirtschaftlicher Produkte, während die Veräußerung zugekaufter landwirtschaftlicher Produkte nach den allgemeinen Vorschriften des UStG zu versteuern sei. Die im Ertragsteuerrecht entwickelten Zukaufsgrenzen hätten in richtlinienkonformer Auslegung keine Bedeutung für die umsatzsteuerliche Beurteilung, wann ein Umsatz im Rahmen eines landwirtschaftlichen Betriebs ausgeführt wird (vgl. Wanke in Wiesner/Atzmüller/Grabner/Lattner/Wanke [Hrsg], MSA EStG 9. EL § 17 Anm 113).

Auch wenn im traditionellen bäuerlichen Buschenschank in bestimmtem Umfang zugekaufte Produkte Eingang in das Getränke- und Speisenangebot finden, erscheint bei der Umsatzermittlung des Buschenschanks eine Trennung in ursprünglich eigenproduzierte und ursprünglich zugekaufte Produkte nicht möglich (zB werden bei einer Brettljause Fleisch, Speck, Wurst und Aufstriche aus eigenen Urprodukten hergestellt, Eier von eigenen Hühnern gekocht und aufgeschnitten, Kren aus dem eigenen Gemüsegarten gerieben, Brot aus zugekauftem Mehl selbst gebacken und Butter, Käse, Pfefferoni und Gurkerln fertig zugekauft), ohne dem Wesen einer Pauschalregelung widersprechende detaillierte Aufzeichnungen führen zu müssen. Es wird daher vorerst - die Frage ist nicht verfahrensgegenständlich - davon auszugehen sein, dass ein bäuerlicher Buschenschank weiterhin in seiner Gesamtheit auch unter die umsatzsteuerliche Pauschalierungsregelung nach § 22 UStG 1994 bzw. nach Unionsrecht fällt.

Hingegen stünde eine Auslegung des UStG 1994 dahingehend, dass der gegenständliche Heurigenbetrieb, der auch nach nationalem Recht als Gewerbebetrieb anzusehen ist, unter die Pauschalbesteuerung für Landwirte fiele, nicht nur im Widerspruch zur herrschenden nationalen Rechtsauslegung, sondern auch zum Unionsrecht.

3.1.3.3. Enge Auslegung der Umsatzsteuerpauschalierung geboten

Im Hinblick auf die unionsrechtlich gebotene enge Auslegung des § 22 UStG 1994 kommt eine Erweiterung des Anwendungsbereichs der land- und forstwirtschaftlichen Pauschalierungsregelung auf einen typischen Gewerbebetrieb selbst dann nicht in Betracht, wenn sich zwischenzeitig - ohne Gesetzes- oder Verordnungsänderung - die nationale Verkehrsauffassung dahingehend gewandelt haben sollte, dass auch ein über den Umfang des "Buschenschankprivilegs" (§ 2 Abs. 9 GewO, § 11 NÖ BuschenschankG) und der "kleinen Buschenschankgewerbeberechtigung" (§ 111 Z 5 GewO 1994) hinausgehendes Speisenangebot der Annahme eines bäuerlichen Buschenschanks nicht entgegenstünde.

Der Heurigenbetrieb des Bw. kann somit umsatzsteuerrechtlich nicht mehr als Teil des land- und forstwirtschaftlichen Betriebes des Bw. angesehen werden, da eine derart extensive Auslegung des § 22 UStG 1994, wonach ein mit einem Gasthaus vergleichbarer Heurigenbetrieb umsteuerrechtlich nach den Regelungen für einen landwirtschaftlichen Betrieb pauschal besteuert werden kann, durch das Unionsrecht nicht gedeckt wäre.

Auf Grund des Verweises auf die Sechste Richtlinie in § 1 Abs. 4 LuF PauschVO 2001 und in § 1 Abs. 4 LuF PauschVO 2006 ist diese Auslegung auch für das Ertragsteuerrecht - jedenfalls soweit die Pauschalierungsregelungen nach diesen Verordnungen in Anspruch genommen werden - maßgebend.

3.1.3.4. Vorstehende Auslegung nicht ernstlich zweifelhaft

Nach Ansicht des Unabhängigen Finanzsenates bestehen im Hinblick auf das Vorbringen der Parteien des zweitinstanzlichen Abgabenverfahrens im gegenständlichen Verfahren keine ernstlichen Zweifel im Sinne von EuGH 6.10.1982, 283/81, C.I.L.F.I.T. u. a., an der vorstehend dargelegten Rechtsansicht, sodass weder die Befassung des gesamten Berufungssenates nach § 282 Abs. 1 Z 2 BAO noch jene des Gerichtshofes der Europäischen Union im Wege eines Vorabentscheidungsverfahrens nach Art. 267 AEUV geboten ist.

3.2. Umsatzsteuerliche Würdigung der Weinverkäufe im Gewerbebetrieb

Im Ergebnis wendet sich der Bw. aber nicht gegen die - von ihm in seiner Steuererklärung selbst vorgenommene - Qualifikation des Heurigen als eigener Gewerbebetrieb, sondern gegen die hieraus vom Finanzamt gezogenen umsatzsteuerrechtlichen Konsequenzen.

3.2.1. Rechtsgrundlagen

Die - hier noch anzuwendende - Sechste Richtlinie des Rates vom 17. Mai 1977 zur Harmonisierung der Rechtsvorschriften der Mitgliedstaaten über die Umsatzsteuern - Gemeinsames Mehrwertsteuersystem: einheitliche steuerpflichtige Bemessungsgrundlage (77/388/EWG ) lautet auszugsweise:

"...

ABSCHNITT XI VORSTEUERABZUG

Artikel 17

Entstehung und Umfang des Rechts auf Vorsteuerabzug

(1) Das Recht auf Vorsteuerabzug entsteht, wenn der Anspruch auf die abziehbare Steuer entsteht.

(2) Soweit die Gegenstände und Dienstleistungen für Zwecke seiner besteuerten Umsätze verwendet werden, ist der Steuerpflichtige befugt, von der von ihm geschuldeten Steuer folgende Beträge abzuziehen:

a) die geschuldete oder entrichtete Mehrwertsteuer für Gegenstände und Dienstleistungen, die ihm von einem anderen Steuerpflichtigen geliefert wurden oder geliefert werden bzw. erbracht wurden oder erbracht werden,

b) die Mehrwertsteuer, die für eingeführte Gegenstände geschuldet wird oder entrichtet worden ist;

c) die Mehrwertsteuer, die nach Artikel 5 Absatz 7 Buchstabe a) und Artikel 6 Absatz 3 geschuldet wird.

...

(5) Soweit Gegenstände und Dienstleistungen von einem Steuerpflichtigen sowohl für Umsätze verwendet werden, für die nach den Absätzen 2 und 3 ein Recht auf Vorsteuerabzug besteht, als auch für Umsätze, für die dieses Recht nicht besteht, ist der Vorsteuerabzug nur für den Teil der Mehrwertsteuer zulässig, der auf den Betrag der erstgenannten Umsätze entfällt.

Dieser Pro-rata-Satz wird nach Artikel 19 für die Gesamtheit der vom Steuerpflichtigen bewirkten Umsätze festgelegt.

Jedoch können die Mitgliedstaaten

a) dem Steuerpflichtigen gestatten, für jeden Bereich seiner Tätigkeit einen besonderen Pro-rata-Satz anzuwenden, wenn für jeden dieser Bereiche getrennte Aufzeichnungen geführt werden;

b) den Steuerpflichtigen verpflichten, für jeden Bereich seiner Tätigkeit einen besonderen Pro-rata-Satz anzuwenden und für jeden dieser Bereiche getrennte Aufzeichnungen zu führen;

c) dem Steuerpflichtigen gestatten oder ihn verpflichten, den Abzug je nach der Zuordnung der Gesamtheit oder eines Teils der Gegenstände oder Dienstleistungen vorzunehmen;

d) dem Steuerpflichtigen gestatten oder ihm vorschreiben, den Vorsteuerabzug nach der in Unterabsatz 1 vorgesehenen Regel bei allen Gegenständen und Dienstleistungen vorzunehmen, die für die dort genannten Umsätze verwendet wurden;

e) vorsehen, daß der Betrag der Mehrwertsteuer, der vom Steuerpflichtigen nicht abgezogen werden kann, nicht berücksichtigt wird, wenn er geringfügig ist.

...

Artikel 18

Einzelheiten der Ausübung des Rechts auf Vorsteuerabzug

(1) Um das Recht auf Vorsteuerabzug ausüben zu können, muss der Steuerpflichtige

a) über die nach Artikel 17 Absatz 2 Buchstabe a) abziehbare Steuer eine nach Artikel 22 Absatz 3 ausgestellte Rechnung besitzen;

b) über die nach Artikel 17 Absatz 2 Buchstabe b) abziehbare Steuer ein die Einfuhr bescheinigendes Dokument besitzen, das ihn als Empfänger oder Importeur ausweist und aus dem sich der geschuldete Steuerbetrag ergibt oder auf Grund dessen seine Berechnung möglich ist;

c) in bezug auf die nach Artikel 17 Absatz 2 Buchstabe c) abziehbare Steuer die von jedem Mitgliedstaat vorgeschriebenen Formalitäten erfüllen;

d) bei der Entrichtung der Steuer als Abnehmer oder Dienstleistungsempfänger im Falle der Anwendung des Artikels 21 Nummer 1 die von jedem Mitgliedstaat vorgeschriebenen Förmlichkeiten erfüllen.

(2) Der Vorsteuerabzug wird vom Steuerpflichtigen global vorgenommen, indem er von dem Steuerbetrag, den er für einen Erklärungszeitraum schuldet, den Betrag der Steuer absetzt, für die das Abzugsrecht entstanden ist und wird nach Absatz 1 während des gleichen Zeitraums ausgeübt.

Die Mitgliedstaaten können jedoch den Steuerpflichtigen, die die in Artikel 4 Absatz 3 genannten Umsätze nur gelegentlich bewirken, vorschreiben, daß sie das Abzugsrecht erst zum Zeitpunkt der Lieferung ausüben.

(3) Die Mitgliedstaaten legen die Bedingungen und Einzelheiten fest, nach denen einem Steuerpflichtigen gestattet werden kann, einen Abzug vorzunehmen, den er nach den Absätzen 1 und 2 nicht vorgenommen hat.

(4) Übersteigt der Betrag der zulässigen Abzüge den Betrag der für einen Erklärungszeitraum geschuldeten Steuer, können die Mitgliedstaaten den Überschuss entweder auf den folgenden Zeitraum vortragen lassen, oder ihn nach den von ihnen festgelegen Einzelheiten erstatten.

Die Mitgliedstaaten können jedoch regeln, daß geringfügige Überschüsse weder vorgetragen noch erstattet werden.

Artikel 19

Berechnung des Pro-rata-Satzes des Vorsteuerabzugs

(1) Der Pro-rata-Satz des Vorsteuerabzugs nach Artikel 17 Absatz 5 Unterabsatz 1 ergibt sich aus einem Bruch ; dieser enthält:

- im Zähler den je Jahr ermittelten Gesamtbetrag der zum Vorsteuerabzug nach Artikel 17 Absätze 2 und 3 berechtigenden Umsätze, abzüglich der Mehrwertsteuer;

- im Nenner den je Jahr ermittelten Gesamtbetrag der im Zähler stehenden sowie der nicht zum Vorsteuerabzug berechtigenden Umsätze, abzüglich der Mehrwertsteuer. Die Mitgliedstaaten können in den Nenner auch die Subventionen einbeziehen, die nicht in Artikel 11 Teil A Absatz 1 Buchstabe a) genannt sind.

Der Pro-rata-Satz wird auf Jahresbasis in Prozent festgesetzt und auf einen vollen Prozentsatz aufgerundet.

(2) In Abweichung von Absatz 1 bleibt der Umsatzbetrag bei der Berechnung des Pro-rata-Satzes des Vorsteuerabzugs außer Ansatz, der auf die Lieferung von Investitionsgütern entfällt, die vom Steuerpflichtigen in seinem Unternehmen verwendet werden. Außer Ansatz bleiben auch die Hilfsumsätze im Bereich der Grundstücks- und Finanzgeschäfte sowie die in Artikel 13 Teil B Buchstabe d) genannten Umsätze, wenn es sich um Hilfsumsätze handelt. Machen die Mitgliedstaaten von der in Artikel 20 Absatz 5 vorgesehenen Möglichkeit Gebrauch, keine Berichtigung in bezug auf Investitionsgüter zu verlangen, so können sie Verkäufe von Investitionsgütern bei der Berechnung des Pro-rata-Satzes des Vorsteuerabzugs berücksichtigen.

(3) Der für ein Jahr vorläufig geltende Pro-rata-Satz bemisst sich nach dem auf der Grundlage der Umsätze des vorangegangenen Jahres ermittelten Pro-rata-Satz. Ist eine solche Bezugnahme nicht möglich oder nicht stichhaltig, wird der Pro-rata-Satz vom Steuerpflichtigen unter Überwachung durch die Finanzverwaltung nach den voraussichtlichen Verhältnissen vorläufig geschätzt. Die Mitgliedstaaten können jedoch ihre derzeitige Regelung beibehalten.

Die Festsetzung des endgültigen Pro-rata-Satzes, die für jedes Jahr im Laufe des folgenden Jahres vorgenommen wird, führt zur Berichtigung der nach dem vorläufigen Pro-rata-Satz vorgenommenen Vorsteuerabzüge.

...

Artikel 25

Gemeinsame Pauschalregelung für landwirtschaftliche Erzeuger

(1) Die Mitgliedstaaten können auf landwirtschaftliche Erzeuger, bei denen die Anwendung der normalen Mehrwertsteuerregelung oder gegebenenfalls der vereinfachten Regelung nach Artikel 24 auf Schwierigkeiten stoßen würde, als Ausgleich für die Belastung durch die Mehrwertsteuer, die auf die von den Pauschallandwirten bezogenen Gegenstände und Dienstleistungen gezahlt wird, eine Pauschalregelung nach diesem Artikel anwenden.

(2) Im Sinne dieses Artikels gelten als

- "landwirtschaftlicher Erzeuger" ein Steuerpflichtiger, der seine Tätigkeit im Rahmen eines nachstehend definierten Betriebs ausübt;

- "landwirtschaftlicher, forstwirtschaftlicher oder Fischereibetrieb" die Betriebe, die in dem einzelnen Mitgliedstaat im Rahmen der in Anhang A genannten Erzeugertätigkeiten als solche gelten;

- "Pauschallandwirt" ein landwirtschaftlicher Erzeuger, der unter die in Absatz 3 und den folgenden Absätzen vorgesehene Pauschalregelung fällt;

- "landwirtschaftliche Erzeugnisse" die Gegenstände, die aus den in Anhang A aufgeführten Tätigkeiten hervorgehen und die von den landwirtschaftlichen, forstwirtschaftlichen oder Fischereibetrieben des einzelnen Mitgliedstaats erzeugt werden;