Ermittlung der Einkünfte aus einer gewerblichen Schneeräumungstätigkeit durch einen Landwirt

Entscheidungstext

Der Unabhängige Finanzsenat hat über die Berufung des Bw., vertreten durch EHC Wirtschaftstreuhand GesmbH, 2000 Stockerau, Schulgasse 10, vom 31. Mai 2006 gegen den Bescheid des Finanzamtes Hollabrunn Korneuburg Tulln, im Verfahren vor dem Unabhängigen Finanzsenat vertreten durch Fachvorständin Hofrätin Mag. Melitta Schweinberger, vom 24. April 2006 betreffend Einkommensteuer 2004 nach der am 8. September 2009 am Finanzamt in Korneuburg durchgeführten Berufungsverhandlung im Beisein der Schriftführerinnen Diana Engelmaier, Petra Borgmann und Svende Peth entschieden:

Der Berufung wird im eingeschränkten Umfang Folge gegeben.

Der angefochtene Bescheid wird abgeändert.

Die Bemessungsgrundlagen und die Höhe der Abgabe sind dem als Beilage angeschlossenen Berechnungsblatt zu entnehmen und bilden einen Bestandteil dieses Bescheidspruches.

Entscheidungsgründe

Der Berufungswerber (Bw) J. F. betreibt gemeinsam mit seiner Gattin A. eine Land- und Forstwirtschaft in U.. Er übt weiters das freie Gewerbe der Schneeräumung aus. Dieses Gewerbe wurde bei der zuständigen Bezirkshauptmannschaft - lautend auf J. F. - ab 11. Feber 2000 angemeldet.

Aktenkundig sind Rechnungen der A. und des J. F. an ein Wiener Unternehmen vom 22. Dezember 1998 und vom 20. April 1999, wonach für die "winterliche Betreuung" einer näher bezeichneten Liegenschaft in der Winterperiode 1998/99, die "mit eigenem Gerät und Werkzeug durchgeführt" worden sei, jeweils 70.000 S zuzüglich 10% Mehrwertsteuer, somit 77.000 S brutto, zusammen für eine Winterperiode somit 154.000 S brutto, verrechnet werden. Der Gesamtbetrag von 140.000 S (netto; richtig wäre nach der LuF PauschVO der Ansatz des Bruttobetrages gewesen, vgl. Wanke in Wiesner/Atzmüller/Grabner/Lattner/Wanke, MSA EStG [1.11.2007], § 17 Anm. 61) wurde im Jahr 1998 als Einkünfte aus Winterdienst von den Ehegatten A. und des J. F. als Einkünfte aus land- und forstwirtschaftlichem Nebenerwerb (ohne Abzug von Betriebsausgaben) erklärt.

Bei der Veranlagung 1999 wurden von den Ehegatten Einkünfte aus Schneeräumung als Einkünfte aus land- und forstwirtschaftlichem Nebenerwerb wie folgt erklärt:

Einnahmen aus "Schneeräumen" von 140.000 S wurden Ausgaben von 12.288 S, und zwar "16 mal 104 km mit Auto nach Wien = 1.664 km x 4,50 S Km-Geld = 7.488 S; Verpflegung (Essen und Getränke) 4.800 S, gegenübergestellt, woraus sich ein Gewinn von 127.712 S ergab. Offenbar von einem Mitarbeiter des Finanzamtes wurde die Berechnung ergänzt: "Diäten 16 x 300 (10 Std/Tag) = 4.800)".

Ab dem Jahr 2000 werden von J. F. folgende Einkünfte aus Gewerbebetrieb erklärt:

EINKOMMENSTEUER 2000

Einnahmen brutto | |||

Winterliche Betreuung Schneeräumung | 154.000,00 S | ||

154.000,00 S | |||

Ausgaben brutto | |||

Sozialversicherung der gewerblichen Wirtschaft | 14.558,56 S | ||

Kilometergeld | 13.640,00 S | ||

Diäten | 8.800,00 S | ||

Umsatzsteuer 2000 | 14.000,00 S | ||

Fiat 100-90 Allrad 102PS | |||

lt. ÖKL Richtwerte 120,5 Std*338.-- | 40.729,00 S | ||

Steyr 8080 Allrad 75 PS | |||

lt. ÖKL Richtwerte 134 Std*255.-- | 34.170,00 S | ||

125.897,56 S | |||

Überschuss | 28.102,44 S |

EINKOMMENSTEUER 2001

Einnahmen brutto | |||

Winterliche Betreuung Schneeräumung | 154.000,00 S | ||

154.000,00 S | |||

Ausgaben brutto | |||

Sozialversicherung der gewerblichen Wirtschaft | 16.290,00 S | ||

Grundumlagen | 2.600,00 S | ||

Kilometergeld | 14.880,00 S | ||

Diäten | 9.600,00 S | ||

Umsatzsteuer 2001 | 14.000,00 S | ||

Fiat 100-90 Allrad 102PS | |||

lt. ÖKL Richtwerte 131,5 Std*338.-- | 44.447,00 S | ||

Steyr 8080 Allrad 75 PS | |||

lt. ÖKL Richtwerte 147 Std*255.-- | 37.485,00 S | ||

139.302,00 S | |||

Überschuss | 14.698,00 S |

EINKOMMENSTEUER 2002

Einnahmen brutto | |||

Winterliche Betreuung Schneeräumung | 11.205,80 € | ||

11.205,80 € | |||

Ausgaben brutto | |||

Gebühren und Pflichtbeiträge | 178,00 € | ||

Sozialversicherung der gewerblichen Wirtschaft | 1.603,04 € | ||

Umsatzsteuer 2002 | 1.018,70 € | ||

Diäten lt. Aufstellung | 475,20 € | ||

Kilometergeld 18 Fahrten á 122km | 781,74 € | ||

Fiat 100-90 Allrad 102PS | |||

lt. ÖKL Richtwerte 90 Std*25,56 | 2.300,40 € | ||

Steyr 8080 Allrad 75 PS | |||

lt. ÖKL Richtwerte 94 Std*19,11 | 1.796,34 € | ||

8.153,42 € | |||

Überschuss | 3.052,38 € |

EINKOMMENSTEUER 2003

Gebühren und Pflichtbeiträge | 178,00 € |

Sozialversicherung der gewerblichen Wirtschaft | 2.641,25 € |

Fiat 100-90 Allrad 102PS | |

lt. ÖKL Richtwerte 68 Std*25,56 | 1.738,08 € |

Steyr 8080 Allrad 75 PS | |

lt. ÖKL Richtwerte 95 Std*19,11 | 1.815,45 € |

Büromaterial | 28,09 € |

6.400,87 | |

Einnahmen | 12.090,00 € |

Fahrtspesen inkl. Kilometergeld und Diäten | -1.885,46 € |

Summe | 8.286,33 € |

Gewinn | 3.803,67 € |

EINKOMMENSTEUER 2004

Einnahmen | 11.394, 00 € |

Reise- und Fahrtspesen | 2.723,45 € |

Gebühren und Pflichtbeiträge | 180,50 € |

Sozialversicherung der gewerblichen Wirtschaft | 818,37 € |

Fiat 100-90 Allrad 102PS | |

lt. ÖKL Richtwerte 205 Std*25,56 | 5.239,80 € |

Steyr 8080 Allrad 75 PS | |

lt. ÖKL Richtwerte 245 Std*19,11 | 4.681,95 € |

Rechts- und Wirtschaftsberatung | 1.410,00 € |

12.330,62 € | |

Verlust | -3.660,07 € |

Mit Vorhalt vom 14. Februar 2006 teilte das Finanzamt dem Bw. mit:

"Einkünfte winterliche Betreuung - Schneeräumung

Da das erzielte Entgelt überwiegend für die Bereitstellung von Fahrzeugen, Maschinen oder Geräten gegenüber nicht Landwirten geleistet wird, nur 50 % der gesamten Einnahmen als pauschale Betriebsausgaben abgezogen werden, bzw. dürfen die Betriebsausgaben nur bis zur Höhe der entsprechenden Betriebseinnahmen in Abzug gebracht werden.

Der geltend gemachte Verlust in Höhe von 3.660,07 € kann daher nicht berücksichtigt werden.

Gemäß § 115 Abs. 2 BAO wird ersucht, hiezu schriftlich Stellung zu nehmen."

Innerhalb verlängerter Frist äußerte sich der Bw. durch seine steuerliche Vertretung mit Schreiben vom 6. April 2006 wie folgt:

"Das Finanzamt vermeint, dass das erzielte Entgelt überwiegend für die Bereitstellung von Fahrzeugen, Maschinen und Geräten gegenüber nicht Landwirten geleistet wird. Es könnten nur 50% der gesamten Einnahmen als pauschale Betriebsausgaben abgezogen werden, bzw. dürfen Betriebsausgaben nur bis zur Höhe der entsprechenden Betriebseinnahmen in Abzug gebracht werden.

Das Finanzamt wendet hier offensichtlich § 6 Abs. 2 LuF Pauschalierungsverordnung 2006 BGBI II 2005/248 an. Hiezu ist zu bemerken, dass diese Pauschalierungsverordnung aus zwei Gründen nicht zur Anwendung gelangen kann:

- Gem. § 1 handelt es sich um eine Gewinnermittlungsvorschrift für land- und forstwirtschaftliche Betriebe. Beim Betrieb unseres Mandanten handelt es sich um einen Gewerbebetrieb. Da die Ausnahme gem. § 2 Abs. 4 Z 4 GewO 1994 nicht zur Anwendung gelangt.

- Die land- und forstwirtschaftliche Pauschalierungsverordnung 2006 ist gem. § 15 der Verordnung für die Veranlagungsjahre 2006 bis 2010 anwendbar.

Wir bereits bemerkt handelt es sich bei dem Betrieb unseres Mandanten um einen Gewerbebetrieb. In diesem Gewerbebetrieb verwendet er Betriebsmittel aus dem pauschalierten land- und forstwirtschaftlichen Betrieb. Es stellt sich daher die Problematik der Ermittlung der mit den Einnahmen zusammenhängenden Betriebsausgaben.

Im Sinne der Verfahrensökonomie wurden, wie bereits seit Jahren, für die verwendeten Maschinen die ÖKL-Richtsätze angewendet. Bei den ÖKL-Richtsätzen handelt es sich, auch nach Auffassung der Finanzverwaltung (Rz 4207 der EStR 2000 ) um die Ermittlung von Maschinenselbstkosten. Bei diesen Maschinenselbstkosten finden sowohl Fix- als auch variable Kosten Eingang. Bei den Fixkosten finden sich vor allem die Abschreibung sowie Kosten der Versicherung Eingang. Bei den variablen Kosten finden sowohl Treibstoff als auch Schmierstoffkosten Eingang. Weiters wird ein anteiliger Reparaturkostenanteil pro Betriebsstunde errechnet. Diese ÖKL-Richtsätze werden jährlich durch das österreichische Kuratorium für Landtechnik adaptiert und neu berechnet. Somit ergeben sich im ÖKL-Richtsatz für das betreffende Gerät in der Stundeneinheit die üblichen Betriebsausgaben, die mit derartiger Gerätschaft verbunden sind. Im Sinne der Verfahrensökonomie ist daher damit wohl der Nachweis der Betriebsausgaben im Sinn der BAO erbracht.

Weiters ist zu bemerken, dass es im Kalenderjahr 2004 auf Grund des langen Winters zu vermehrten Einsätzen gekommen ist. Bei den Einnahmen handelt es sich jedoch um ein bereits lange vorher ausverhandeltes Pauschalhonorar. Dieses ist in den letzten Jahren relativ konstant gewesen. Auch waren in den letzten Jahren die Einsätze auf Grund der milden Winter relativ gering. Erst im Winter 2003/2004 waren nach Langem wieder erhöhte Einsätze was sich auch in den vermehrten Stundeneinsätzen bei den Maschinen dokumentiert. In den vergangenen Jahren wurden immer Überschüsse aus dieser Tätigkeit ermittelt. Es kann daher auch aus Sicht der materiellen Steuergerechtigkeit nicht angehen, dass Tätigkeiten im Falle des Verlustes nicht anerkannt werden bzw. die Verluste nicht anerkannt werden und Überschüsse voll versteuert werden. Es ist daher der beantragte Verlust im Kalenderjahr 2004 zu berücksichtigen."

Mit Bescheid vom 27. April 2006 wurde der Bw. vom Finanzamt Hollabrunn Korneuburg Tulln zur Einkommensteuer für das Jahr 20004 veranlagt, wobei neben nicht selbstständigen Einkünften Einkünfte aus Land- und Forstwirtschaft erklärungsgemäß in Höhe von 1.041,25 € sowie Einkünfte aus Gewerbebetrieb in Höhe von 5.697,00 € zugrunde gelegt wurden.

Begründend führte das Finanzamt hiezu aus:

"Die ÖKL-Richtsätze können aus folgenden Gründen trotz der Ausführungen im Schreiben vom 6.4.2006 nicht als Betriebsausgaben bei den Einkünften aus Gewerbebetrieb - Schneeräumung mit den eigenen land- und forstwirtschaftlichen Betrieben - angesetzt werden:

- Der Hinweis auf die Kz 4207 der EStR muss ins Leere gehen, da hier die EStR lediglich eine Vereinfachung der Gewinnermittlung bei der zwischenbetrieblichen Zusammenarbeit bzw. der bäuerlichen Nachbarschaftshilfe ermöglichen.

- Die land- und forstwirtschaftliche Pauschalierungsverordnung 2006 führt explizit aus, dass der Abzug der ÖKL-Richtsätze im Rahmen des landwirtschaftlichen Nebenerwerbes gegenüber Nichtlandwirten nach wie vor unzulässig ist. Dies bedeutet, dass diese Nichtanwendbarkeit der ÖKL-Richtsätze bei Leistungen gegenüber Nichtlandwirten auch schon vor dem Gewinnermittlungszeitraum 2006 gegeben war.

- Beim landwirtschaftlichen Nebenerwerb handelt es sich um an und für sich nicht landwirtschaftliche, die wegen ihres Zusammenhanges mit der Haupttätigkeit und wegen ihrer untergeordneten Bedeutung gegenüber dieser Haupttätigkeit nach der Verkehrsauffassung in dieser gleichsam aufgeht, sodass die gesamte Tätigkeit des Landwirtes als landwirtschaftlich anzusehen ist (siehe auch VwGH 21.7.1998, Zl. 93/14/0134 ). Wenn nun bereits für diesen Nebenerwerb der Abzug der ÖKL-Richtsätze verordnungsmäßig als unzulässig bestimmt wird, umso mehr ist der Abzug dieser Richtsätze bei der der Land- und Forstwirtschaft noch viel weniger nahestehenden gewerblichen Tätigkeit zu versagen.

- Die Anerkennung von Pauschalzahlen ist ein Systembruch und widerspricht dem Prinzip der objektiven Leistungsfähigkeit.

- Die ÖKL-Richtsätze bestimmen den Stundensatz für den land- und forstwirtschaftlichen Einsatz der Maschinen und nicht für den gewerblichen Einsatz und daher ist beim gewerblichen Einsatz der Ansatz dieser Werte auch nicht im Rahmen einer näherungsweisen Glaubhaftmachung zulässig.

- Auch erscheint es keineswegs als unzumutbar, den tatsächlichen gewerblichen Einsatz dieser Maschinen zu ermitteln - wenn der Maschinenstundeneinsatz für die Schneeräumung ermittelt werden kann, dann ist für den Anteil der gewerblichen Nutzung nur ausgehend von der jährlichen Gesamtstundenzahl dieser gewerbliche Einsatz in Relation zu setzen. In weiterer Folge kann dann von der AfA sowie von den Betriebskosten anteilsmäßig der betriebliche Anteil ermittelt werden.

Mangels Aufstellung der tatsächlichen Betriebsausgaben - trotz Vorhalteverfahren wird auf den ÖKL-Richtsätzen beharrt - wird der Gewinn aus Gewerbebetrieb daher mit € 5.697,00 im Schätzungswege festgesetzt (von den Einnahmen von € 11.394,-- wurden 50 % pauschale Betriebsausgaben abgesetzt)."

Der mit Datum vom 22. Mai 2006 ergangene Bescheid betreffend die einheitliche und gesonderte Feststellung von Einkünften aus Land- und Forstwirtschaft hinsichtlich der vom Bw. gemeinsam mit seiner Gattin betriebenen Landwirtschaft weist für den Bw. den als Einkünfte aus Land- und Forstwirtschaft erklärten Einkünfteanteil aus.

Innerhalb verlängerter Rechtsmittelfrist erhob der Bw. durch seine steuerliche Vertretung Berufung gegen den Einkommensteuerbescheid für das Jahr 2004 mit dem Antrag, die Einkünfte aus Gewerbebetrieb nicht mit 5.697,00 €, sondern mit -3.660,07 € anzusetzen. In der Berufung wird ausgeführt:

"Ich bin unselbständig erwerbstätig, betreibe eine kleine Landwirtschaft und einen Gewerbebetrieb, der sich im Winter mit der Schneeräumung der Verkehrswege eines großen Unternehmens in Wien beschäftigt. Für diesen Gewerbebetrieb besitze ich eine Gewerbeberechtigung der BH Korneuburg und bin nach dem gewerblichen Sozialversicherungsgesetz pflichtversichert. Die Ausnahmebestimmung des § 2 Abs. 1 Zif. 1 iVm Abs. 4 GewO 1994 ist auf diesen Gewerbebetrieb nicht anwendbar.

Wie in den vergangenen Jahren wurde ein Pauschalhonorar für den gesamten Winter vereinbart. Dies ist in den letzten Jahren nahezu unverändert gleich geblieben. Die vergangenen Winterperioden waren relativ schneearm, sodass ich immer Gewinn erzielte. Die Wintersaison 2003/2004 war die erste schneereiche Saison seit Jahren. Der Arbeitseinsatz war im Vergleich zu den Vorjahren um ein vielfaches höher.

Da ich meine Traktoren und Betriebsmittel sowohl im Gewerbebetrieb als auch im pauschalierten landwirtschaftlichen Betrieb verwende, habe ich in den letzten Jahren aus Vereinfachungsgründen für den Betrieb der Traktoren im Gewerbebetrieb Zeitaufzeichnungen geführt. Auf Basis dieser Zeitaufzeichnungen habe ich die Selbstkosten für die Traktoren auf Basis der jeweiligen ÖKL-Richtsätze als Betriebsausgaben angesetzt. Dies wurde in den letzten Jahren (Veranlagung 2000 - 2003) dem Finanzamt offen gelegt und auch immer akzeptiert, da die Bescheide antragsgemäß erledigt wurden. Aus diesem Grund wurde auch an der Art der Gewinnermittlung nichts geändert.

Mit obzitiertem Bescheid hat nunmehr das Finanzamt Korneuburg diese Art der Gewinnermittlung nicht mehr akzeptiert. Die Betriebsausgaben wurden mit 50 % der Einnahmen festgesetzt.

Zur rechtlichen Würdigung:

Durch Ansatz der Betriebsausgaben im Sinn der LuF-PauschalierungsVO wendet das Finanzamt die VO offensichtlich auf meinen Gewerbebetrieb, zumindest analog, an. Weiters führt das Finanzamt aus, dass diese Verordnung explizit die ÖKL-Richtsätze für den landwirtschaftlichen Nebenerwerb ausschließe. In weiterer Folge kommt das Finanzamt zum Größenschluss, dass auf Grund der Nichtanwendbarkeit der ÖKL-Richtsätze schon auf den landwirtschaftlichen Nebenerwerb dies umso mehr für den Gewerbebetrieb gelten müsse. Ferner sei die Anerkennung von Pauschalzahlen ein Systembruch und widerspräche dem Prinzip der objektiven Leistungsfähigkeit. Die ÖKL-Richtsätze bestimmen den Stundensatz für den land- und forstwirtschaftlichen Einsatz der Maschinen und nicht für den gewerblichen Einsatz. Es sei daher auch beim gewerblichen Einsatz der Ansatz dieser Werte auch nicht im Rahmen einer näherungsweisen Glaubhaftmachung zulässig. In weiterer Folge schätzt das Finanzamt die Betriebsausgaben mit 50%, dies wohl im Hinblick auf die landwirtschaftliche Pauschalierungsverordnung 2006, ohne dies näher zu begründen.

Hiezu ist Folgendes zu entgegnen:

Wie bereits in der Beantwortung des Ersuchens um Ergänzung habe ich darauf verwiesen, dass die landwirtschaftliche Pauschalierungsverordnung BGBI II 2005/258 erst ab der Veranlagung 2006 anwendbar ist. Weiters ist Voraussetzung, dass es sich um einen land- und forstwirtschaftlichen Betrieb handelt. Bei meinem Betrieb ist die Ausnahme des § 2 Abs 4 Z 4 GewO 1994 nicht anwendbar. Ich betreibe meine Schneeräumung mit einer Gewerbeberechtigung und es ist daher auch aus steuerlicher Sicht von einem Gewerbebetrieb auszugehen. Dies ist auch aus den Einkommensteuererklärungen der Vorjahre ersichtlich. Mein Gewinn aus Land- und Forstwirtschaft war immer sehr gering, da es sich um eine kleine Landwirtschaft handelt. Meine Haupteinkünfte beziehe ich aus meiner nichtselbständigen Tätigkeit bzw. meinem Gewerbebetrieb. Die Einkünfte aus dem Gewerbebetrieb betrugen immer ein Vielfaches gegenüber dem aus der Land- und Forstwirtschaft. Ein land- und forstwirtschaftlicher Nebenerwerb im Rahmen einer Unterordnung ist keinesfalls gegeben.

Weiters ist zu bemerken, dass es die LuF-Pauschalierungsverordnung 2006 den Steuerpflichtigen ermöglicht die Betriebsausgaben mit 50 % der Einnahmen anzusetzen. Es handelt sich daher um ein vom Steuerpflichtigen ausnutzbares Wahlrecht.

Die ÖKL-Richtsätze werden in der VO überhaupt nicht erwähnt, geschweige denn explizit ausgeschlossen. Diese Ausführungen des Finanzamtes gehen daher insofern ins Leere.

Hinsichtlich der ÖKL-Richtsätze ist auszuführen, dass es sich bei diesen um reine Selbstkosten ohne eine Gewinn- und Umsatzsteuertangente sowie Entgelt für Arbeitszeit handelt. Diese Selbstkosten werden unter Berücksichtigung mittlerer Neuwerte einer Reihe vergleichbarer Fabrikate errechnet. Es wird sowohl eine Fixkostentangente (AfA, Zinsen, Kosten für Unterbringung und Versicherung) als auch eine Tangente für die variablen Kosten (Reparaturen, Treibstoff und Schmiermittel, ...) berücksichtigt (Details siehe unter http://www.oekl.at ). Die Zahlen werden jährlich adaptiert und neu berechnet. Diesbezüglich ist daher zu betonen, dass es sich bei diesen Richtsätzen keineswegs um unbegründete Pauschalzahlen handelt. Ziel des ÖKL ist es, die tatsächlichen Kosten der verschiedenen Maschinen während des Betriebs einer Stunde zu berechnen. Auch der Hinweis auf den gewerblichen Einsatz muss ins Leere gehen: Der Betrieb für eine Stunde Schneeräumung des eigenen Hofes oder eines Parkplatzes bewirkt wohl keine unterschiedliche Abnützung. Wenn die Abnützung im Gewerbebetrieb tatsächlich höher ist, schade ich mir durch Ansatz der vermeintlich geringeren ÖKL-Richtsätze nur selbst, da ich die Ausgaben zu gering ansetze. Mein Verlust wäre daher im Jahr 2004 nur noch höher.

Weiters spricht sich das Finanzamt zwar gegen die Anwendung von Pauschalzahlen aus, setzt jedoch dann selbst 50% als pauschale Betriebsausgaben ab. Auf meine Argumente des Ersuchens um Ergänzung (erhöhter Aufwand auf Grund des strengen Winters,...) wird nicht eingegangen.

Es handelt sich bei den ÖKL-Richtsätzen um keine Pauschalierung, sondern um eine Schätzung im Sinn des § 184 BAO.

Im Rahmen des Abgabenverfahrens wäre wohl um dem Gebote Offizialmaxime genüge zu tun, die Behörde verhalten gewesen, die tatsächlichen und rechtlichen Verhältnisse von Amts wegen zu erforschen. Dies ist seitens des Finanzamtes keineswegs geschehen. Es hat sich nicht einmal die Mühe gemacht zu begründen, warum es die Betriebsausgaben mit 50 % der Betriebseinahmen festsetzt. Es geht auch aus der Begründung nicht hervor, ob dies auf Basis der LuF-Pauschalierungsverordnung 2006 oder gemäß § 184 BAO geschehen ist.

Weiters ist auch auf das Erkenntnis des UFS vom 30.08.2005, Außenstelle Innsbruck GZ RV/0519-I/02 zu verweisen, in der sich der UFS bereits mit den ÖKL-Richtwerten auseinandergesetzt hat. In dieser Entscheidung hielt der UFS die Schätzung im Rahmen der ÖKL-Richtsätze für geeignet dem tatsächlich erwirtschafteten Ergebnis möglichst nahe zu kommen. In dieser Entscheidung hat das Finanzamt ebenfalls nicht näher dargelegt, weshalb gerade eine Schätzung der Ausgaben mit 50% der Einnahmen zutreffend sein sollte.

Es ist in diesem Zusammenhang auch auf die Ausführungen in dem Ersuchen um Ergänzung hinzuweisen, dass der Winter 2003/2004 nach einigen Jahren wieder durch reichliche Schneelage gekennzeichnet war. In den Vorjahren wurde immer, auch auf Basis der ÖKL-Richtsätze, ein Gewinn erwirtschaftet. In der Einkommensteuererklärung 2004 wurde erstmalig ein Verlust erklärt. Dieser resultiert aus den vermehrten Einsätzen im Winterdienst bei gleichem Entgelt, so dass sich auch hier zeigt, dass die pauschale Schätzung der 50%-igen Betriebsausgaben jedenfalls unrichtig ist und daher keinesfalls dem Prinzip der objektiven Leistungsfähigkeit entspricht, wie es selbst das Finanzamt in seiner Bescheidbegründung fordert."

Mit Vorhalt vom 29. Juni 2006 wurde dem Bw. vom Finanzamt mitgeteilt:

"Wie Sie in der Berufung betonen, handelt es sich gegenständlich um einen Gewerbebetrieb, für den gesonderte Aufzeichnungen zu führen sind. Ein Nachweis der Aufwendungen ist bisher nicht erfolgt, eine Glaubhaftmachung in Form von Richtsätzen ist nicht zulässig. Da Sie über die Schneeräumung Zeitaufzeichnungen führen, ist ein Nachweis der durch diese Dienstleistung verursachten Kosten wohl möglich und nicht unzumutbar, eine Schätzung bzw. ein Ansatz von Richtsätzen ist daher nicht erforderlich. Vom Finanzamt wurde mangels Nachweis eine Schätzung der Aufwendungen in Höhe von 50 % (analog zur Verordnung) vorgenommen, höhere Kosten können im Berufungsverfahren nachgewiesen werden. Die Behörde hat zwar grundsätzlich die tatsächlichen und rechtlichen Verhältnisse über Amtswegen zu erforschen, begleitet wird dieser Grundsatz jedoch von den Mitwirkungspflichten i.S. der §§ 119 ff BAO. Es wird ersucht zu obigen Ausführungen Stellung zu nehmen und die Reise- und Fahrtspesen in Höhe von 2.723,45€ aufzugliedern. Zu den ÖKL-Richtwerten ist noch zu vermerken, dass sie sich aus Fixkosten und variablen Kosten zusammensetzen, wobei die Fixkosten bereits zur Gänze in der Pauschalierung enthalten sind."

Mit Schreiben vom 20. Juli 2006 äußerte sich der Bw. durch seinen steuerlichen Vertreter wie folgt:

"Das Finanzamt wiederholt immer wieder, dass eine Glaubhaftmachung in Form von Richtsätzen nicht zulässig ist ohne dies in irgendeiner Weise zu begründen.

Auf alle bisher vorgebrachten Argumente wird überhaupt nicht eingegangen. Dem Hinweis des Finanzamtes, dass im Rahmen der Schneeräumung Zeitaufzeichnungen geführt werden und daher ein Nachweis der verursachten Kosten wohl möglich und nicht unzumutbar wäre, ist folgendes zu begegnen:

Nicht außer Acht gelassen werden darf, dass der Einsatz der Maschinen sowohl im land- und forstwirtschaftlichen Betrieb als auch in Gewerbebetrieb erfolgt. Jedes Jahr wird dieser Einsatz unterschiedlich sein, sodass jedes Jahr eine neuerliche Verhältnisrechnung anzustellen wäre. Weiters ist bei derartigen Verhältnis-Zeitaufzeichnungen zu beachten, dass wohl penible Zeitaufzeichnungen im Rahmen des land- und forstwirtschaftlichen Betriebes über die Verwendung der einzelnen Maschinen nötig wären. Diese sind wohl nicht nur unzumutbar sondern faktisch auch unmöglich durchzuführen. Es sei hier beispielsweise nur an die Erntezeit erinnert, wo das landwirtschaftliche Gerät den gesamten Tag über (und das für Wochen) von den verschiedensten Personen im Rahmen des land- und forstwirtschaftlichen Betriebes verwendet wird. Es wären daher alle Hilfspersonen anzuweisen, genaueste Zeitaufzeichnungen über die Verwendung des Traktors, der Anhänger usw. zu führen. Schon die Lebenserfahrung zeigt, dass dies wohl nicht möglich ist.

Dies hat aber zur Konsequenz, dass alle anderen Aufzeichnungen im Bereich der Schneeräumung hinfällig sind, da nie eine genaue Verhältniszahl gefunden werden kann. Der Wert der dadurch entstünde wäre wohl auch nur ein Richtwert.

Weiters ist zu bedenken, dass im Rahmen dieser Tätigkeit daher mit jedem Veranlagungsjahr eine neue Verhältnisrechnung angestellt werden müsste.

Im Sinne der Verfahrensökonomie ist es daher wohl einfacher und auch effektiver, die jährlich errechneten Sätze des ÖKL zu verwenden.

Die Schneeräumung beziehungsweise die Zeitaufzeichnung im Bereich der Schneeräumung ist einfach zu handhaben und mit den Richtsätzen zu multiplizieren. Damit wären alle Kosten abgegolten. Diese Art der Kostenermittlung ist auch für das Finanzamt einfach und schnell nachvollziehbar. Es ist wohl auch seitens des Finanzamtes faktisch unmöglich jedes Jahr die Verhältnisrechnung zu kontrollieren und die Betriebsausgaben nachzurechnen.

Weiters wurde bisher das Argument der unterschiedlichen Winterdauer beziehungsweise Häufigkeit der Wintereinsätze in der Relation zum bereits lange vor Winterbeginn fix vereinbarten Honorars nicht beachtet. Eine fixe Schätzung mit 50 % berücksichtigt die unterschiedliche wirtschaftliche Situation überhaupt nicht. Auch auf dieses Argument wurde seitens des Finanzamtes bis dato überhaupt nicht eingegangen. Außerdem wäre wohl jeder Gewerbebetrieb in Österreich dankbar, wenn er 50 % Gewinn erwirtschaften würde. Die Ferne von jeglicher Realität dieser Schätzung beweisen wohl die Insolvenzstatistiken der letzten Jahre.

Es ist daher davon auszugehen, dass ein Beweis der Betriebsausgaben im Sinne des § 138 Abs. 1 BAO nicht zumutbar ist und daher die Glaubhaftmachung ausreichen sollte. Hinsichtlich der Glaubhaftmachung wird darauf verwiesen, dass die ÖKL Richtsätze selbst im Finanzbereich seit Jahren anerkannt werden.

Hinsichtlich der Schätzung mit 50 % der Einnahmen verweist das Finanzamt lapidar auf die Verordnung. Dieser lapidare Hinweis auf die Verordnung wird wohl nicht als ausreichende Begründung für eine Schätzung im Sinne des § 184 BAO zu werten sein. Weiters übergeht das Finanzamt vollkommen den Hinweis darauf, dass diese Konstellation bereits vom UFS entschieden worden ist. Der UFS hatte in seiner bereits zitierten Entscheidung überhaupt keine Einwände, dass die ÖKL Richtsätze angesetzt werden. Auch der Hinweis mit den Fixkosten muss angesichts dieser UFS Entscheidung in Leere gehen, da auch das Finanzamt im Verfahren vor dem UFS diesbezüglich argumentiert hatte. Der UFS ging auf diese Argumentation überhaupt nicht ein.

Hinsichtlich der Nichtführung von detaillierten Aufzeichnungen, sei auch auf den Erlass des Bundesministeriums für Finanzen vom 6. April 2006 über die Richtlinien zum Grundsatz von Treu und Glauben hingewiesen. Im Jahre 2003 wurden seitens des Finanzamtes über Anregung, die Verfahren 2000 und 2001 gemäß § 303 Abs. 4 BAO wieder aufgenommen. In den damaligen Verfahren wurde die Problematik releviert, das Verfahren wieder aufgenommen und die Besteuerung auf Basis der ÖKL Richtsätze durchgeführt. Dies bedeutet wohl, dass das Finanzamt die Vorgehensweise geprüft und ausdrücklich als rechtmäßig anerkannt hat, da ansonsten eine Wiederaufnahme des Verfahrens wohl nicht durchgeführt und die Sachbescheide nicht im beantragten Sinn abgeändert hätten werden dürfen. Gemäß Punkt 3.2 des Erlasses ist daher davon auszugehen, dass hier auch der Grundsatz von Treu und Glauben gegen eine abweichende Beurteilung für die Folgejahre spricht. Der Steuerpflichtige hat im Vertrauen darauf, dass seine Vorgehensweise richtig ist (dies wurde ja auch bereits vom Finanzamt bestätigt) auf die Führung von detaillierten Aufzeichnungen verzichtet und die Steuererklärungen im bisherigen Sinn verfasst. Dies bedeutet, dass das Finanzamt die Vorgehensweise bei der Veranlassung zugelassen hat (siehe 3.2 des Erlasses).

Also ist auch im Hinblick auf den Grundsatz von Treu und Glauben die Vorgangsweise des Finanzamtes nicht rechtens.

Hinsichtlich der Aufstellung der Reise- und Fahrtspesen übermitteln wir in der Beilage die entsprechende Aufstellung aus der die Berechnung des Kilometergeldes beziehungsweise der Diäten ersichtlich ist. Hinsichtlich dieser Aufforderung sei am Rande bemerkt, dass es für den Steuerpflichtigen nicht nachvollziehbar ist, dass im Rahme eines Berufungsverfahrens nunmehr auch andere Details beleuchtet werden. Dies hätte wohl bereits im Stadium der ersten Prüfung der Steuererklärung erfolgen müssen.

Beigeschlossen war folgende Aufstellung:

Hinzugefügt wurde:

"39 x 122 km = 4.758 km x 0,356 = 1.693,85.

39 Tage à 12 Stunden x 2,20 = 1.029,60"

Mit Bericht vom 14. Mai 2007 legte das Finanzamt Hollabrunn Korneuburg Tulln die Berufung des Bw. gegen den Einkommensteuerbescheid für das Jahr 2004 ohne Erlassung einer Berufungsvorentscheidung dem Unabhängigen Finanzsenat als Abgabenbehörde zweiter Instanz zur Entscheidung vor und führte u.a. aus:

"In den Ausführungen zur Berufung begehrt der Abgabepflichtige den Ansatz der ÖKL-Richtsätze als Betriebsausgaben bei den Einkünften aus Gewerbebetrieb - Schneeräumung mit den eigenen land- und forstwirtschaftlichen Maschinen und Geräten.

Die ÖKL-Richtsätze bestimmen den Stundensatz für den land- und forstwirtschaftlichen Einsatz der Maschinen und nicht den gewerblichen Einsatz.

Der Ansatz dieser Werte ist daher beim gewerblichen Einsatz auch nicht im Rahmen einer näherungsweisen Glaubhaftmachung zulässig.

Auch erscheint es keineswegs als unzumutbar, den tatsächlichen gewerblichen Einsatz der Maschinen zu ermitteln, wenn der Maschinenstundeneinsatz für die Schneeräumung ermittelt werden kann, dann ist für den Anteil der gewerblichen Nutzung, nur ausgehend von der jährlichen Gesamtstundenzahl, dieser gewerbliche Einsatz in Relation zu setzen. In weiterer Folge kann dann von der AfA sowie von den Betriebskosten anteilsmäßig der betriebliche Anteil ermittelt werden.

Mangels Aufstellung der tatsächlichen Betriebsausgaben - trotz Vorhalteverfahren wurde auf die ÖKL-Richtsätze beharrt - wurde der Gewinn aus Gewerbebetrieb im Veranlagungsverfahren unter Zugrundelegung 50 %iger pauschaler Betriebsausgaben ermittelt."

Mit Vorhalt vom 16. Juni 2008 wurde der Bw. vom Referenten ersucht, nachstehende Fragen zu beantworten und die angesprochenen Unterlagen vorzulegen:

- "Eine Ablichtung des (der) hinsichtlich der gegenständlichen Winterdienstleistungen abgeschlossenen Vertrages (Verträge) ist vorzulegen; sollte ein schriftlicher Vertrag nicht bestehen, wäre der Inhalt der mündlich abgeschlossenen Vereinbarung vollständig darzustellen.

- Ablichtungen sämtlicher für den Berufungszeitraum für den Winterdienst gelegter Rechnungen sind vorzulegen.

- Wie wurde das für den Winterdienst vereinbarte Entgelt von Ihnen kalkuliert? Geben Sie bitte die einzelnen Kalkulationsgrundlagen bekannt. Von welchem Reingewinn je Einsatzstunde ("Stundenlohn") sind Sie ausgegangen? Wie wurde dieser angenommen? Welche Durchschnittsannahmen wurden zugrunde gelegt?

- Welche Traktoren (Typ, Antrieb, KW, allfällige Zuschläge laut ÖKL) wurden für den Winterdienst verwendet; wie hoch waren die jeweiligen Anschaffungskosten (bitte Rechnung(en) in Kopie beilegen)?

- Wie viele Gesamtbetriebsstunden sind im Jahr 2004 für jeden eingesetzten Traktor insgesamt (Winterdienst plus land- und forstwirtschaftlicher Einsatz) angefallen?

- Wurde für den Winterdienst ein eigenes Schneeschild bzw. ein eigener Schneepflug verwendet? Wenn ja: Geben Sie bitte dessen Größe und Anschaffungskosten unter Anschluss einer Rechnungskopie bekannt?

- Legen Sie bitte die Originalaufzeichnungen über die geleisteten Räumstunden vor.

- Wie wurden die pauschalen Betriebskosten je Betriebsstunde ermittelt? Den ÖKL 2004 lassen sich die von Ihnen angegebenen Stundenrichtwerte nicht entnehmen (die von Ihnen angenommenen Werte sind für die Jahre 2002 bis 2004 unverändert).

- Wofür wird zusätzlich Kilometergeld geltend gemacht? Wurden die Traktoren während des Winters am Ort der Schneeräumung abgestellt? Wenn ja: Wurden die Traktoren während dieser Zeit nicht in der Landwirtschaft benötigt? Legen Sie bitte das diesbezüglich zu führende Fahrtenbuch im Original vor.

- Wieso erfolgte weitgehend ein gleichzeitiger Einsatz zweier Traktoren? Wer hat diese jeweils gefahren (Name, Adresse)?

- Woraus resultiert ein von Ihnen geltend gemachter Verpflegungsmehraufwand (Diäten), wenn Sie seit Jahren am selben Einsatzort Schnee räumen?"

Innerhalb verlängerter Frist wurde der Vorhalt durch die steuerliche Vertretung mit Schreiben vom 1. September 2008 wie folgt beantwortet:

"Zu 1.: Ein schriftlicher Vertrag besteht nicht. Die mündlich abgeschlossene Vereinbarung kann man wie folgt zusammenfassen: Es muss während der Zeit vom 01.11. bis 31.03 die Liegenschaft der Firma Ph., 1100 Wien, G.-Straße, (die gesamte Betriebsliegenschaften mit allen Parkplätzen, Gehwegen und sonstigen Verkehrsflächen) vom Schnee freigehalten werden. Diese Arbeiten obliegen vollkommen der freien Einteilung und sind wetterabhängig.

Zu 2.: Die Rechnungen liegen bei.

Zu 3.: Das Entgelt ist eine Pauschale für den gesamten Zeitraum. Diese Pauschale wird von den jeweiligen Winterdienstanbietern festgelegt. Man hat die Möglichkeit, den Auftrag anzunehmen oder abzulehnen. Eine Kalkulation findet nicht statt. In Wintern mit wenigen Einsätzen verdient man, mit vielen Einsätzen verliert man.

Zu 4.: Hinsichtlich der Traktoren übermitteln wir Ihnen jeweils eine Kopie des Typenscheins. Die Anschaffungskosten können nicht mehr eruiert werden, da keine Belege mehr vorliegen.

Zu 5.: Eine Aufzeichnung der Gesamtbetriebsstunden findet nicht statt, es werden nur die Winterdienststunden aufgezeichnet.

Zu 6.: Die Schneepflüge sind jeweils 2,60 m breit. Auch diesbezüglich liegen keine Rechnungen mehr vor.

Zu 7.: Die Originalaufzeichnungen liegen bei.

Zu 8.: In der Beilage übermitteln wir Ihnen die ÖKL-Richtwerte für das Jahr 2003, diese wurden für die Kalkulation 2002 bis 2004 verwendet, da nicht jedes Jahr neue ÖKL-Richtsätze angefordert wurden. Die verwendeten Sätze wurden markiert.

Zu 9.: Die Traktoren werden prinzipiell am Wintereinsatzort abgestellt. Es kann jedoch vorkommen, dass während des Winters die Traktoren auch in der Land- und Forstwirtschaft benötigt werden. So dieser Fall eintritt, werden die Traktoren abgeholt und anschließend wieder zurückgestellt. Die Kilometeraufzeichnung haben wir beigelegt.

Zu 10.: Die Betriebsliegenschaft der Firma Ph. umfasst ca. 5 ha. Unser Mandant ist während der Wintersaison alleine für diese Fläche verantwortlich. Entsprechend der Schneelage bzw. Eisglätte fährt mit dem 2. Traktor seine Gattin. Diese Hilfe findet im Rahmen der ehelichen Beistandspflicht statt.

Zu 11.: Hinsichtlich des Verpflegungsmehraufwandes wird die Geltendmachung zurückgezogen."

Beigeschlossen waren Kopien zweier vom Bw. ausgestellter Rechnungen vom 10.05.04 (Zeitraum 1. Jänner bis 31. März 2004) und vom 28.12.04 (Zeitraum 1. November bis 31. Dezember 2004) an die Firma S.-Fü., Franz Fü. Dienstleistungen, in Wien betreffend "Winterdienst 2004" über 5.580 € sowie 5.814 €, jeweils ohne gesonderten Mehrwertsteuerausweis.

Dem auszugsweise in Kopie vorgelegten Typenschein eines Steyr 357.15/1 (Steyr 8080a) lässt sich entnehmen, dass die größte Nutzleistung des Motors dieses Allradtraktors 51 kW beträgt. Ferner wurde in Kopie ein Auszug aus einem Bescheid des Amtes der oberösterreichischen Landesregierung vom 18. November 1988 vorgelegt, wonach ein allradangetriebener Fiat 100-90 DT über eine größte Motorleistung von 74 kW verfüge.

Nach dem vorgelegten Auszug aus den ÖKL-Richtwerten 2003 wurden die Werte für Allradtraktoren 55 kW (17,48 €/h) bzw. 75 kW (23,93 €/h) sowie der Zuschlag für Fronthydraulik 2 t (1,63 €/h) angesetzt.

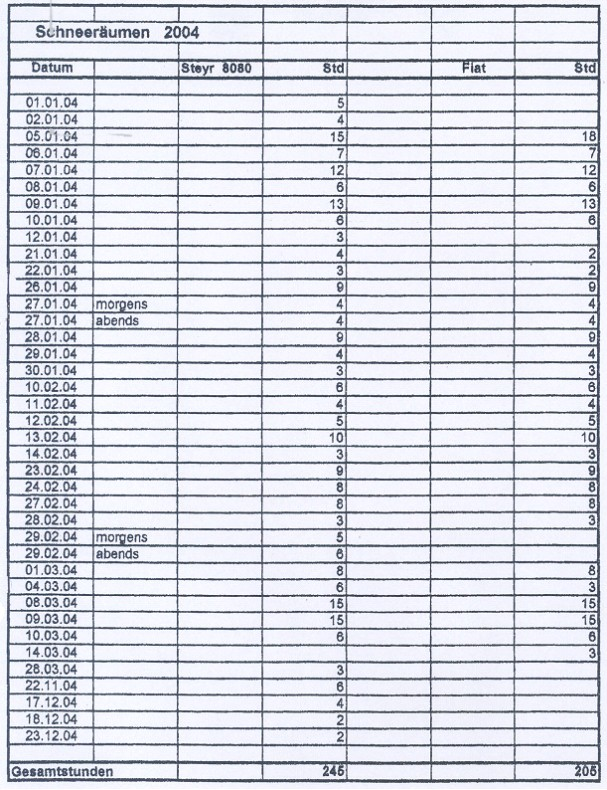

Hinsichtlich der PKW-Fahrten wurde die Kopie der bereits aktenkundigen Tabelle mit der Überschrift "Schneeräumen 2004" (Gesamtstunden 245 bzw. 205, ergänzt: 39 x 122 km = 4.758 km x 0,356 = 1.693,85...) mit dem handschriftlichen Vermerk "PKW Fahrten" sowie der selben Tabelle mit dem handschriftlichen Vermerk "Traktorstunden" (Gesamtstunden 245 bzw. 205, ergänzt: x 19,11 = 4.681,95 sowie x 25,56 = 5.239,80) vorgelegt.

Das Finanzamt Hollabrunn Korneuburg Tulln nahm hierzu mit Schreiben vom 30. Oktober 2008 wie folgt Stellung:

"Da die in der Schneeräumung verwendeten Traktoren Fiat SPA Modena und Steyr 8080 älteren Baujahres sind (Fiat Anmeldung im Jahr 1988, Steyr Anmeldedatum nicht ersichtlich, lt. Recherche im Internet sind die unter der Nr. 357.15/1, Verkaufsbezeichnung 8080a gehandelten gebrauchten Traktoren Baujahre 1982 bis 1985), können für die Schätzung der Betriebsausgaben die ÖKL-Richtsätze nur bedingt angewendet werden. So ist der Traktor Fiat 100-90 Dt laut Internetrecherche mit Baujahr 1987 um ca. € 15.000,-- erhältlich. Setzt man diesen individuellen Wert in der ÖKL-Datenbank an, kommt man (bei 102 PS) zu einem ÖKL-Wert von 16,25. Da das Baujahr des Steyr Traktors nicht mehr eruiert werden kann, wird angeregt, einen Wert von ca. € 10.000,-- anzusetzen, dies würde einen ÖKL-Wert für 2008 von € 11,59 ergeben. (75 PS). Diese Werte, umgelegt auf das Jahr 2004, ergeben in etwa eine Halbierung der in der Beilage zur Abgabenerklärung angesetzten Richtwerte.

Weiters werden auch die bei der ÖKL-Richtwertberechnung angesetzten Reparaturkosten (und nicht nur die Selbstkosten wie AfA und Zinsen) aufgrund von Neuwerten berechnet.

Es wird ersucht, diese wesentliche Reduzierung der ÖKL-Richtwerte bei der Entscheidung zu berücksichtigen."

Mit E-Mail vom 28. Jänner 2009 gab Dipl.Ing. G. B., Österreichisches Kuratorium für Landtechnik und Landentwicklung (ÖKL), über Anfrage des Unabhängigen Finanzsenats bekannt:

"Für einen Traktor mit 50 kW werden in den Richtwerten (RW) 1985/86 die Neupreise mit öS 430.000 und 1986/87 mit öS 440.000 angegeben.

Für einen Traktor mit 75 kW werden in den RW 1985/86 die Neupreise mit öS 700.000 und 1986/87 unverändert angegeben.

Es liegt nahe, den gegenüber den jetzigen RW geänderten Zeitraum der Gültigkeit mittels Bildung des Durchschnittspreises zu berücksichtigen.

In den RW aus den besagten Jahren ist noch keine Fronthydraulik angeführt, wohl aber ein Frontlader, über den sich eine Relation herstellen lässt: heute kostet ein "mittlerer" Frontlader das 2,2 fache der Fronthydraulik mit 2 t. - Wenn ein Frontlader 1985/86 öS 40.000 kostete, so wären es für die Fronthydraulik öS 18.000. Das gleiche für 1987/88 ergibt öS 45.000 : 2,2 = öS 20.500.

Angesicht dieses "Kunstgriffes", mit der sich zwangsläufig ergebenden Ungenauigkei,t führte es zu weit, jetzt noch die Jahre 86/87 und 87/88 zu berücksichtigen. Hinzu kommt die Ungenauigkeit durch die nicht völlig übereinstimmenden Motorleistungen.

Alle Preise sind ohne Mehrwertsteuer."

Mit Vorhalt vom 3. Feber 2009 gab der Unabhängige Finanzsenat dem Finanzamt Hollabrunn Korneuburg Tulln zunächst bekannt, "dass nach Auskunft des Österreichischen Kuratoriums für Landtechnik und Landentwicklung die seinerzeitigen durchschnittlichen Neupreise der beiden Traktoren im Wesentlichen in Euro umgerechnet jenen entsprechen, die im Berufungszeitraum (2004) den ÖKL-Richtwerten zugrunde liegen (es also offenbar in diesem Bereich kaum Preissteigerungen gegeben hat), sodass der im Bericht vom 30. Oktober 2008 vertretenen Auffassung, die Ansätze wären etwa zu halbieren, in dieser Form nicht gefolgt werden kann.

Das Finanzamt Hollabrunn Korneuburg Tulln wird ersucht, bei der zuständigen Zulassungsstelle zu erheben, ob für die Traktoren Steyr 357.15/1 (8080a), Fahrgestellnummer 357.xx-xxxx, Motornummer 411.xx-xxxx, und Fiat 100-90 DT, Fahrgestellnummer 35xxxx, Motornummer 30xxxxx, Kaufbelege aktenkundig sind und bejahendenfalls Kopien dieser Kaufbelege vorzulegen.

Sollte sich auf diese Weise der tatsächliche Kaufpreis nicht eruieren lassen, wäre bei den Generalvertretern dieser Marken der seinerzeitig empfohlene Nettoverkaufspreis zu erheben."

Mit Bericht vom 23. März 2009 teilte hierauf das Finanzamt dem Unabhängigen Finanzsenat mit, Erhebungen im Internet und eine daraus resultierende Mail-Anfrage hätten ergeben, dass der Traktor Fiatagri 100-90 im Jahr 1985 brutto 804.000 S gekostet habe. Dieser Wert bestätige die Ausführungen des Dipl.Ing. G. B..

Für den Steyr Fiat habe trotz mehrerer Anfragen bei diversen Landmaschinen-Vertretungen kein Wert aus den 80er Jahren in Erfahrung gebracht werden können.

"Auf Grund der hohen Neupreise der Traktoren in den 80er Jahren können die Aussagen im Schreiben vom 30. Oktober 2008 nicht aufrecht erhalten werden."

In der am 8. September 2009 am Finanzamt in Korneuburg abgehaltenen mündlichen Berufungsverhandlung wiederholten die Parteien ihr bisheriges Vorbringen.

Ergänzend wies der steuerliche Vertreter darauf hin, dass bei einem landwirtschaftlichen Nebenerwerb durch Schneeräumung in einem benachbarten Verwaltungsbezirk sehr wohl unstrittig die ÖKL-Sätze anzuwenden wären.

Die Vertreterin des Finanzamtes räumte ein, dass die pauschale Betriebsausgabenschätzung mit 50 % der Einnahmen gerade bei weitgehend gleich bleibenden Einnahmen und stark unterschiedlichen Betriebsstunden zur Einnahmenerzielung zu unzutreffenden Ergebnissen führen kann. Andererseits könne es nicht sein, dass nach den ÖKL-Richtwerten etwa eine AfA-Komponente berücksichtigt werde, auch wenn ein Traktor schon lange abgeschrieben ist.

Mit den Parteien wurde die beabsichtige Schätzung der Einkünfte aus Gewerbebetrieb - wie im Folgenden dargestellt - erörtert.

Beide Parteienvertreter erklären, mit dem vorgehaltenen Gesamtschätzungsergebnis (Verlust von -146,57 €) einverstanden zu sein.

Über die Berufung wurde erwogen:

1. Sachverhalt

Der Bw. betreibt gemeinsam mit seiner Ehegattin eine Land- und Forstwirtschaft. Der Betrieb umfasst eine 5 ha übersteigende Fläche; der maßgebliche Einheitswert im Berufungszeitraum überschritt 65.500 €. Der Gewinn aus Land- und Forstwirtschaft wurde im Berufungszeitraum gemäß der land- und forstwirtschaftlichen Vollpauschalierung ermittelt.

Mit Betriebsmitteln des land- und forstwirtschaftlichen Betriebs sowie mit eigenen Betriebsmitteln - zu den Details siehe unten - wurde im Berufungszeitraum die Schneeräumung für einen Nichtlandwirt in Wien vorgenommen.

Gegenüber dem Auftraggeber trat der Bw. im Berufungszeitraum allein - und nicht die Mitunternehmerschaft - als Leistungserbringer auf; der Bw. ist Inhaber der Gewerbeberechtigung zur Ausübung des freien Gewerbes der Schneeräumung.

Soweit für Fahrten zum und vom Ort der Schneeräumung nicht ein zum Betriebsvermögen gehörender Traktor verwendet wurde, sondern ein PKW, stand dieser im Privatvermögen des Bw.

Aus dem Winterdienst wurden Umsätze (Einnahmen) von weniger als 24.200 € erzielt.

Strittig war,

- welche Aufwendungen für die Verwendung der land- und forstwirtschaftlichen Betriebsmittel für die Schneeräumung sowie

- welche Aufwendungen für die Fahrten zum und vom Ort der Schneeräumung

entstanden sind.

Nicht mehr strittig war, ob dem Bw. im Jahr 2004 diesbezüglich ein Verpflegungsmehraufwand von 1.029,60 € erwachsen ist, da der steuerliche Vertreter diesbezüglich das Berufungsbegehren nicht mehr aufrechterhalten hat.

In der mündlichen Berufungsverhandlung wurde Einvernehmen über die Art und Höhe der Aufwendungen erzielt (siehe unten Punkt 6.5).

2. Beweiswürdigung

Die getroffenen Feststellungen gründen sich auf den Inhalt der Akten des Finanzamtes und auf die Ergebnisse der mündlichen Berufungsverhandlung.

Sie sind zwischen den Parteien des zweitinstanzlichen Verfahrens - soweit nicht gesondert erwähnt - nicht strittig.

Zu den zunächst strittigen Punkten siehe im Folgenden:

3. Rechtsgrundlagen

Gemäß § 4 Abs. 4 EStG 1988 sind Betriebsausgaben die Aufwendungen oder Ausgaben, die durch den Betrieb veranlasst sind.

Gemäß § 4 Abs. 5 leg. cit. EStG 1988 sind Mehraufwendungen des Steuerpflichtigen für Verpflegung und Unterkunft bei ausschließlich betrieblich veranlassten Reisen ohne Nachweis ihrer Höhe als Betriebsausgaben anzuerkennen, soweit sie die sich aus § 26 Z 4 EStG 1988 ergebenden Beträge nicht übersteigen. Dabei steht das volle Tagesgeld für 24 Stunden zu. Höhere Aufwendungen für Verpflegung sind nicht zu berücksichtigen.

§ 21 EStG 1988 lautet:

"§ 21. (1) Einkünfte aus Land- und Forstwirtschaft sind:

1. Einkünfte aus dem Betrieb von Landwirtschaft, Forstwirtschaft, Weinbau, Gartenbau, Obstbau, Gemüsebau und aus allen Betrieben, die Pflanzen und Pflanzenteile mit Hilfe der Naturkräfte gewinnen. Werden Einkünfte auch aus zugekauften Erzeugnissen erzielt, dann gilt für die Abgrenzung zum Gewerbebetrieb § 30 Abs. 9 bis 11 des Bewertungsgesetzes 1955.

2. Einkünfte aus Tierzucht- und Tierhaltungsbetrieben im Sinne des § 30 Abs. 3 bis 7 des Bewertungsgesetzes 1955.

3. Einkünfte aus Binnenfischerei, Fischzucht und Teichwirtschaft sowie aus Bienenzucht.

4. Einkünfte aus Jagd, wenn diese mit dem Betrieb einer Landwirtschaft oder einer Forstwirtschaft im Zusammenhang steht.

(2) Zu den Einkünften im Sinne des Abs. 1 gehören auch:

1. Einkünfte aus einem land- und forstwirtschaftlichen Nebenbetrieb. Als Nebenbetrieb gilt ein Betrieb, der dem land- und forstwirtschaftlichen Hauptbetrieb zu dienen bestimmt ist.

2. Gewinnanteile der Gesellschafter von Gesellschaften, bei denen die Gesellschafter als Mitunternehmer anzusehen sind, sowie die Vergütungen, die die Gesellschafter von der Gesellschaft für ihre Tätigkeit im Dienste der Gesellschaft oder für die Hingabe von Darlehen oder für die Überlassung von Wirtschaftsgütern bezogen haben. Voraussetzung ist jedoch, daß die Tätigkeit der Gesellschaft ausschließlich als land- und forstwirtschaftliche Tätigkeit anzusehen ist.

3. Veräußerungsgewinne im Sinne des § 24."

§ 26 Z 4 lit. b EStG 1988 lautete in der für den Berufungszeitraum maßgebenden Fassung:

"b) Das Tagesgeld für Inlandsdienstreisen darf bis zu 26,40 Euro pro Tag betragen. Dauert eine Dienstreise länger als drei Stunden, so kann für jede angefangene Stunde ein Zwölftel gerechnet werden. Das volle Tagesgeld steht für 24 Stunden zu, ausgenommen eine lohngestaltende Vorschrift im Sinne des § 68 Abs. 5 Z 1 bis 6 sieht eine Abrechnung des Tagesgeldes nach Kalendertagen vor; in diesem Fall steht das Tagesgeld für den Kalendertag zu."

§ 1 Abs. 4 der Verordnung des Bundesministers für Finanzen über die Aufstellung von Durchschnittssätzen für die Ermittlung des Gewinnes aus Land- und Forstwirtschaft (LuF PauschVO 2001), BGBl. II Nr. 54/2001 idF BGBl. II Nr. 416/2001 (EuroStUV 2001) lautet:

"(4). Durch diese Verordnung werden nur die regelmäßig in den Betrieben anfallenden Rechtsgeschäfte und Vorgänge pauschal berücksichtigt, die auch von Artikel 25 der Richtlinie des Rates vom 13. Juni 1977 Nr. 77/388/EWG , ABl. Nr. L 145, in der jeweils gültigen Fassung erfasst sind."

§ 6 der LuF PauschVO 2001 lautet:

"Buschenschank im Rahmen des Obstbaues, land- und forstwirtschaftlicher Nebenerwerb und Be- oder Verarbeitung

§ 6. (1) Der Gewinn aus land- und forstwirtschaftlichem Nebenerwerb, aus be- oder verarbeiteten eigenen und zugekauften Urprodukten sowie aus dem Buschenschank im Rahmen des Obstbaues ist durch Einnahmen-Ausgaben-Rechnung gesondert zu ermitteln. Bei der Ermittlung des Grundbetrages (§ 2) scheidet der auf diese Tätigkeit entfallende Anteil des Einheitswertes aus.

(2) Als land- und forstwirtschaftlicher Nebenerwerb sind Nebentätigkeiten zu verstehen, die nach ihrer wirtschaftlichen Zweckbestimmung zum land- und forstwirtschaftlichen Hauptbetrieb im Verhältnis der wirtschaftlichen Unterordnung stehen.

(3) Bei der Ermittlung des Gewinnes aus Buschenschank im Rahmen des Obstbaues sowie aus be- und/oder verarbeiteten Urprodukten (Abs. 1) sind die Betriebsausgaben mit 70% der gegenüberstehenden Betriebseinnahmen (einschließlich Umsatzsteuer) anzusetzen. Voraussetzung für die Zurechnung der Be- und/oder Verarbeitung des Urproduktes (Abs. 1) zur Land- und Forstwirtschaft ist, dass die Be- und/oder Verarbeitung nach ihrer wirtschaftlichen Zweckbestimmung zum land- und forstwirtschaftlichen Hauptbetrieb im Verhältnis der wirtschaftlichen Unterordnung steht.

(4) Wird eine Be- und/oder Verarbeitung alleine betrieben, so liegt eine Unterordnung im Sinne der Abs. 2 und 3 nur dann vor, wenn die Einnahmen aus alleiniger Be- und/oder Verarbeitung 24.200 Euro (einschließlich Umsatzsteuer) nicht übersteigen. Bei nebeneinander vorliegenden Nebenerwerb und Be- und/oder Verarbeitung ist die Unterordnung nur dann gegeben, wenn die gemeinsamen Einnahmen 24.200 Euro (einschließlich Umsatzsteuer) nicht übersteigen und das Ausmaß der land- und forstwirtschaftlichen Grundflächen mehr als 5 Hektar oder der weinbaulich oder gärtnerisch genutzten Grundflächen mehr als 1 Hektar beträgt. Bei der Ermittlung dieses Betrages sind jedoch Einnahmen aus Zimmervermietung sowie Einnahmen aus auf reiner Selbstkostenbasis und ohne Verrechnung der eigenen Arbeitsleistung aufgebauten Dienstleistungen und Vermietungen im Rahmen der zwischenbetrieblichen Zusammenarbeit nicht einzurechnen."

§ 184 BAO lautet:

"§ 184. (1) Soweit die Abgabenbehörde die Grundlagen für die Abgabenerhebung nicht ermitteln oder berechnen kann, hat sie diese zu schätzen. Dabei sind alle Umstände zu berücksichtigen, die für die Schätzung von Bedeutung sind.

(2) Zu schätzen ist insbesondere dann, wenn der Abgabepflichtige über seine Angaben keine ausreichenden Aufklärungen zu geben vermag oder weitere Auskunft über Umstände verweigert, die für die Ermittlung der Grundlagen (Abs. 1) wesentlich sind.

(3) Zu schätzen ist ferner, wenn der Abgabepflichtige Bücher oder Aufzeichnungen, die er nach den Abgabenvorschriften zu führen hat, nicht vorlegt oder wenn die Bücher oder Aufzeichnungen sachlich unrichtig sind oder solche formelle Mängel aufweisen, die geeignet sind, die sachliche Richtigkeit der Bücher oder Aufzeichnungen in Zweifel zu ziehen."

§ 22 UStG 1994 lautet auszugsweise:

§ 22. (1) Bei nichtbuchführungspflichtigen Unternehmern, die Umsätze im Rahmen eines land- und forstwirtschaftlichen Betriebes ausführen, wird die Steuer für diese Umsätze mit 10% der Bemessungsgrundlage festgesetzt. Die diesen Umsätzen zuzurechnenden Vorsteuerbeträge werden in gleicher Höhe festgesetzt. Die Bestimmungen des § 6 Abs. 1 Z 8 bis 26, des § 17 und des § 12 Abs. 10 und 11 sind anzuwenden. Weiters sind Berichtigungen nach § 16 vorzunehmen, die Zeiträume betreffen, in denen die allgemeinen Vorschriften dieses Bundesgesetzes Anwendung gefunden haben.

...

(3) Als land- und forstwirtschaftlicher Betrieb ist ein Betrieb anzusehen, dessen Hauptzweck auf die Land- und Forstwirtschaft gerichtet ist. Als Landwirtschaft gelten insbesondere der Acker-, Garten-, Gemüse-, Obst- und Weinbau, die Wiesen- und Weidewirtschaft einschließlich der Wanderschäferei, die Fischzucht einschließlich der Teichwirtschaft und die Binnenfischerei, die Imkerei sowie Tierzucht- und Tierhaltungsbetriebe im Sinne des § 30 des Bewertungsgesetzes 1955.

(4) Zum land- und forstwirtschaftlichen Betrieb gehören auch die Nebenbetriebe, die dem land- und forstwirtschaftlichen Hauptbetrieb zu dienen bestimmt sind.

(5) Führt der Unternehmer neben den im Abs. I angeführten Umsätzen auch andere Umsätze aus, so ist der land- und forstwirtschaftliche Betrieb als gesondert geführter Betrieb im Sinne des § 12 Abs. 7 zu behandeln.

(6) Der Unternehmer kann bis zum Ablauf des Veranlagungszeitraumes gegenüber dem Finanzamt schriftlich erklären, daß seine Umsätze vom Beginn dieses Kalenderjahres an nicht nach den Abs. 1 bis 5, sondern nach den allgemeinen Vorschriften dieses Bundesgesetzes besteuert werden sollen. Diese Erklärung bindet den Unternehmer für mindestens fünf Kalenderjahre. Sie kann nur mit Wirkung vom Beginn eines Kalenderjahres an widerrufen werden. Der Widerruf ist spätestens bis zum Ablauf des ersten Kalendermonates nach Beginn dieses Kalenderjahres zu erklären."

Artikel 25 der Sechsten Richtlinie des Rates vom 17. Mai 1977 zur Harmonisierung der Rechtsvorschriften der Mitgliedstaaten über die Umsatzsteuern - Gemeinsames Mehrwertsteuersystem: einheitliche steuerpflichtige Bemessungsgrundlage (77/388/EWG ) bzw. sinngemäß Artikel 295 ff. der Richtlinie 2006/112/EG des Rates vom 28. November 2006 über das gemeinsame Mehrwertsteuersystem lautet auszugsweise:

"(1) Die Mitgliedstaaten können auf landwirtschaftliche Erzeuger, bei denen die Anwendung der normalen Mehrwertsteuerregelung oder gegebenenfalls der vereinfachten Regelung nach Artikel 24 auf Schwierigkeiten stoßen würde, als Ausgleich für die Belastung durch die Mehrwertsteuer, die auf die von den Pauschallandwirten bezogenen Gegenstände und Dienstleistungen gezahlt wird, eine Pauschalregelung nach diesem Artikel anwenden.

(2) Im Sinne dieses Artikels gelten als

- "landwirtschaftlicher Erzeuger" ein Steuerpflichtiger, der seine Tätigkeit im Rahmen eines nachstehend definierten Betriebs ausübt;

- "landwirtschaftlicher, forstwirtschaftlicher oder Fischereibetrieb" die Betriebe, die in dem einzelnen Mitgliedstaat im Rahmen der in Anhang A genannten Erzeugertätigkeiten als solche 'gelten;

- "Pauschallandwirt" ein landwirtschaftlicher Erzeuger, der unter die in Absatz 3 und den folgenden Absätzen vorgesehene Pauschalregelung fällt;

- "landwirtschaftliche Erzeugnisse" die Gegenstände, die aus den in Anhang A aufgeführten Tätigkeiten hervorgehen und die von den landwirtschaftlichen, forstwirtschaftlichen oder Fischereibetrieben des einzelnen Mitgliedstaats erzeugt werden;

- "landwirtschaftliche Dienstleistungen" die in Anhang B aufgeführten Dienstleistungen, die von einem landwirtschaftlichen Erzeuger mit Hilfe seiner Arbeitskräfte und/oder der normalen Ausrüstung seines landwirtschaftlichen, forstwirtschaftlichen oder Fischereibetriebs vorgenommen werden;

(9) Jeder Mitgliedstaat hat die Möglichkeit, bestimmte Gruppen landwirtschaftlicher Erzeuger sowie diejenigen landwirtschaftlichen Erzeuger von der Pauschalregelung auszunehmen, bei denen die Anwendung der normalen Mehrwertsteuerregelung oder gegebenenfalls der vereinfachten Regelung nach Artikel 24 Absatz 1 keine verwaltungstechnischen Schwierigkeiten mit sich bringt.

(10) Jeder Pauschallandwirt hat nach den von den Mitgliedstaaten festgelegten Einzelheiten und Voraussetzungen das Recht, für die Anwendung der normalen Mehrwertsteuerregelung oder gegebenenfalls der vereinfachten Regelung nach Artikel 24 Absatz 1 zu optieren."

ANHANG B der Sechsten Richtlinie lautet:

"LISTE DER LANDWIRTSCHAFTLICHEN DIENSTLEISTUNGEN

Als landwirtschaftliche Dienstleistungen gelten Dienstleistungen, die normalerweise zur landwirtschaftlichen Produktion beitragen, insbesondere:

- Arbeiten des Anbaus, der Ernte, des Dreschens, des Pressens, des Lesens und Einsammelns, einschließlich des Säens und Pflanzens

- Verpackung und Zubereitung, wie beispielsweise Trocknung, Reinigung, Zerkleinerung, Desinfektion und Einsilierung landwirtschaftlicher Erzeugnisse

- Lagerung landwirtschaftlicher Erzeugnisse

- Hüten, Zucht und Mästen von Vieh

- Vermietung normalerweise in land-, forst- und fischwirtschaftlichen Betrieben verwendeter Mittel zu landwirtschaftlichen Zwecken

- technische Hilfe

- Vernichtung schädlicher Pflanzen und Tiere, Behandlung von Pflanzen und Böden durch Besprühen

- Betrieb von Be- und Entwässerungsanlagen

- Beschneiden und Fällen von Bäumen und andere forstwirtschaftliche Dienstleistungen."

Artikel 295 Abs. 1 Z 5 der Richtlinie 2006/112/EG des Rates vom 28. November 2006 über das gemeinsame Mehrwertsteuersystem lautet:

"5. "landwirtschaftliche Dienstleistungen" sind Dienstleistungen, die von einem landwirtschaftlichen Erzeuger mit Hilfe seiner Arbeitskräfte oder der normalen Ausrüstung seines land-, forst- oder fischereiwirtschaftlichen Betriebs erbracht werden und die normalerweise zur landwirtschaftlichen Erzeugung beitragen, und zwar insbesondere die in Anhang Vlll aufgeführten Dienstleistungen".

Anhang VIII der Richtlinie 2006/112/EG des Rates vom 28. November 2006 über das gemeinsame Mehrwertsteuersystem lautet:

"EXEMPLARISCHES VERZEICHNIS DER LANDWIRTSCHAFTLICHEN DIENSTLEISTUNGEN IM SINNE DES ARTIKELS 295 ABSATZ 1 NUMMER 5

1) Anbau-, Ernte-, Dreschen-, Press-, Lese- und Einsammelarbeiten, einschließlich Säen und Pflanzen;

2) Verpackung und Zubereitung, wie beispielsweise Trocknung, Reinigung, Zerkleinerung, Desinfektion und Einsilierung landwirtschaftlicher Erzeugnisse;

3) Lagerung landwirtschaftlicher Erzeugnisse;

4) Hüten, Zucht und Mästen von Vieh;

5) Vermietung normalerweise in land-, forst- und fischwirtschaftlichen Betrieben verwendeter Mittel zu landwirtschaftlichen Zwecken;

6) technische Hilfe;

7) Vernichtung schädlicher Pflanzen und Tiere, Behandlung von Pflanzen und Böden durch Besprühen;

8) Betrieb von Be- und Entwässerungsanlagen;

9) Beschneiden und Fällen von Bäumen und andere forstwirtschaftliche Dienstleistungen."

Gewerberechtlich sind gemäß § 2 Abs. 4 GewO 1994 Nebengewerbe der Land- und Forstwirtschaft unter anderem:

"4. Dienstleistungen, ausgenommen Fuhrwerksdienste (Z 5 und 6), mit land- und forstwirtschaftlichen Betriebsmitteln, die im eigenen Betrieb verwendet werden, für andere land- und forstwirtschaftliche Betriebe in demselben oder einem angrenzenden Verwaltungsbezirk; mit Mähdreschern vorgenommene Dienstleistungen nur für landwirtschaftliche Betriebe in demselben Verwaltungsbezirk oder in einer an diesen Verwaltungsbezirk angrenzenden Ortsgemeinde; Dienstleistungen

a) zur Kulturpflege im ländlichen Raum (Mähen von Straßenrändern und -böschungen sowie von öffentlichen Grünflächen, Pflege von Biotopen, Kulturpflege der Rasenflächen von Sportanlagen, Stutzen von Hecken im Zusammenhang mit den vorstehend angeführten Tätigkeiten, Abtransport des bei diesen Tätigkeiten anfallenden Mähgutes usw.),

b) zur Verwertung von organischen Abfällen (Sammeln und Kompostieren von fremden, kompostierbaren Abfällen mit den in der Land- und Forstwirtschaft üblichen Methoden),

c) für den Winterdienst (Schneeräumung, einschließlich Schneetransport und Streuen von Verkehrsflächen, die hauptsächlich der Erschließung land- und forstwirtschaftlich genutzter Grundflächen dienen);

5. Fuhrwerksdienste mit hauptsächlich im eigenen land- und forstwirtschaftlichen Betrieb verwendeten selbstfahrenden Arbeitsmaschinen, Zugmaschinen, Motorkarren und Transportkarren, die ihrer Leistungsfähigkeit nach den Bedürfnissen des eigenen land- und forstwirtschaftlichen Betriebes entsprechen, für andere land- und forstwirtschaftliche Betriebe in demselben Verwaltungsbezirk oder in einer an diesen Verwaltungsbezirk angrenzenden Ortsgemeinde zur Beförderung von land- und forstwirtschaftlichen Erzeugnissen, von Gütern zur Bewirtschaftung land- und forstwirtschaftlich genutzter Grundstücke oder von Gütern, die der Tierhaltung dienen, zwischen Wirtschaftshöfen und Betriebsgrundstücken oder zwischen diesen und der nächstgelegenen Abgabe-, Übernahme-, Verarbeitungs- oder Verladestelle;

6. Fuhrwerksdienste mit anderen als Kraftfahrzeugen sowie das Vermieten und Einstellen von Reittieren;

7. das Vermieten von land- und forstwirtschaftlichen Betriebsmitteln, die im eigenen land- und forstwirtschaftlichen Betrieb verwendet werden, an andere land- und forstwirtschaftliche Betriebe in demselben oder in einem angrenzenden Verwaltungsbezirk für andere als Beförderungszwecke;

8. das Vermieten von land- und forstwirtschaftlichen Betriebsmitteln, die im eigenen land- und forstwirtschaftlichen Betrieb verwendet werden, an andere land- und forstwirtschaftliche Betriebe in demselben Verwaltungsbezirk oder in einer an diesen Verwaltungsbezirk angrenzenden Ortsgemeinde für Beförderungszwecke im Umfang der Z 5."

4. Zu beurteilende Fragen

Vor Beantwortung der den Hauptpunkt des Berufungsverfahrens bildenden Frage, in welcher Höhe Betriebsausgaben in Zusammenhang mit der Schneeräumung gegeben sind, ist zunächst zu untersuchen, wer Zurechnungssubjekt dieser betrieblichen Betätigung ist. In weiterer Folge ist zu prüfen, ob ein eigenständiger Gewerbebetrieb oder eine land- und forstwirtschaftliche Nebentätigkeit vorliegt. Von dieser Frage hängt auch die Methode der Gewinn- und Umsatzermittlung ab. Schließlich ist zu beurteilen, welche Betriebsausgaben vorliegen und wie deren Höhe - wenn kein belegmäßiger Nachweis vorliegt - zu schätzen ist. Verfahrensrechtlich sind die Einkünfte einer Mitunternehmerschaft, sollten die Einkünfte aus Schneeräumung durch eine solche erzielt worden sein, im Rahmen der einheitlichen und gesonderten Einkünfte aus Land- und Forstwirtschaft - und nicht im Einkommensteuerverfahren eines der Mitunternehmer - festzustellen.

5. Land- und forstwirtschaftliche Nebentätigkeit oder eigenständiger Gewerbebetrieb

Eine land- und forstwirtschaftliche Nebentätigkeit (auch Nebenerwerb genannt) ist eine an sich nicht land- und forstwirtschaftliche Tätigkeit, die wegen ihres engen Zusammenhanges mit der Haupttätigkeit und wegen ihrer untergeordneten Bedeutung gegenüber dieser Haupttätigkeit nach der Verkehrsauffassung in dieser gleichsam aufgeht, sodass die gesamte Tätigkeit des Land- und Forstwirts als land- und forstwirtschaftlich anzusehen ist (VwGH 21.7.1998, 93/14/0134).

Es ist daher sowohl

- der enge Zusammenhang mit der land- und forstwirtschaftlichen Haupttätigkeit als auch

- die verglichen mit der land- und forstwirtschaftlichen Haupttätigkeit wirtschaftlich untergeordnete Bedeutung

erforderlich; die wirtschaftliche Unterordnung allein ist nicht ausreichend.

Ob eine land- und forstwirtschaftliche Nebentätigkeit vorliegt, ist nach dem Gesamtbild der Verhältnisse zu beurteilen. Maßgebend ist hierbei die Verkehrsauffassung, wobei i. d. R. von einem Gleichklang der steuerrechtlichen mit der gewerberechtlichen Beurteilung auszugehen ist, allerdings seit 1997 auch Bestimmungen des Gemeinschaftsrechts maßgeblich sind (Wanke in Wiesner/Atzmüller/Grabner/Lattner/Wanke, MSA EStG [1.11.2007], § 17 Anm. 104).

Einkünfte aus einem Nebenbetrieb kann grundsätzlich nur derjenige erzielen, dem auch die Einkünfte aus dem dazugehörigen Hauptbetrieb zuzurechnen sind. In der Regel muss daher Gesellschafteridentität bei Haupt- und Nebenbetrieb bestehen, wobei allerdings gleiche Eigentumsverhältnisse nicht erforderlich sind (vgl. Doralt, EStG, 9. Auflage, § 21 Tz. 68; Jakom/Baldauf, EStG, § 21 Rz. 54; Wanke in Wiesner/Atzmüller/Grabner/Lattner/Wanke, MSA EStG [1.11.2007], § 17 Anm. 112; a. M. Quantschnigg/Schuch, EStHB, § 21 Tz. 21, die hingegen auch gleiche Beteiligungsverhältnisse in Haupt- und Nebenbetrieb fordern).

5.1 Ausübung des Winterdienstes im Rahmen eines Einzelunternehmens oder im Rahmen der Mitunternehmerschaft

Wie festgestellt, betreibt der Bw. gemeinsam mit seiner Gattin eine Land- und Forstwirtschaft mit einer 5 ha übersteigenden Größe. Inhaber des Hauptbetriebes (sofern ein Nebenbetrieb vorliegt) ist daher nicht der Bw., sondern sind dies die Ehegatten gemeinsam.

In der Vergangenheit wurde auch der Winterdienst von der Mitunternehmerschaft betrieben, wie sich aus den im Finanzamtsakt befindlichen Rechnungskopien ergibt.

Die Parteien des zweitinstanzlichen Abgabenverfahrens gehen übereinstimmend davon aus, dass der Winterdienst einerseits einen eigenen Betrieb darstellt und dieser Betrieb andererseits nicht von der Mitunternehmerschaft, sondern vom Bw. alleine geführt wird.

Nach den getroffenen Sachverhaltsfeststellungen begegnet diese Auffassung keinen Bedenken.

Ist der Winterdienstbetrieb allein dem Bw. zuzurechnen, ist damit freilich noch nicht gesagt, dass es sich nicht um einen land- und forstwirtschaftlichen Nebenerwerb handeln kann.

Nach UFS 20.5.2005, RV/4250-W/02 und VwGH 18.3.1992, 92/14/0019, kann im Hinblick auf die üblicherweise erfolgende Arbeitsaufteilung eines von Ehegatten geführten land- und forstwirtschaftlichen Betriebes ein auch nur von einem der Gesellschafter geführter Betrieb bzw. eine nur von einem der Gesellschafter ausgeübte Betätigung eine land- und forstwirtschaftliche Nebentätigkeit sein, wenn die Voraussetzungen für eine derartige Nebentätigkeit auf Gesellschaftsebene vorlägen.

Es daher zu prüfen, ob eine land- und forstwirtschaftliche Nebentätigkeit vorliegt.

5.2 Winterdienst unter bestimmten Voraussetzungen land- und forstwirtschaftliche Nebentätigkeit

Ebenso wie Nebenbetriebe wären auch Nebenerwerbe ohne Verbindung zum land- und forstwirtschaftlichen Hauptbetrieb i. d. R als selbständige Gewerbebetriebe anzusehen (vgl. Wanke in Wiesner/Atzmüller/Grabner/Lattner/Wanke, MSA EStG [1.8.2001], § 21 Anm. 149).

Signifikant für den engen wirtschaftlichen Zusammenhang beim land- und forstwirtschaftlichen Nebenerwerb ist, dass die in dessen Rahmen erbrachten Dienstleistungen mit den eigenen landwirtschaftlichen Betriebsmitteln ausgeübt werden. Die auf Grund des landwirtschaftlichen Betriebes vorhandenen Betriebsmittel werden zusätzlich zum Einsatz in der Landwirtschaft auch für nichtlandwirtschaftliche Zwecke verwendet. Der enge Konnex besteht in der Verwendung der gleichen Betriebsmittel, die auch weiterhin der Landwirtschaft zugehörig sind, da die nichtlandwirtschaftliche Tätigkeit nicht der Hauptverwendungszweck dieser Betriebsmittel ist. Die nichtlandwirtschaftliche Nutzung in untergeordnetem Ausmaß dient der besseren Auslastung der Maschinen und somit der besseren Ertragsfähigkeit der Landwirtschaft. So wird durch die Schneeräumung im Winter der Traktor zusätzlich eingesetzt und werden dadurch zusätzliche Einnahmen erzielt. Die Vorteile aus dieser Nebentätigkeit zieht der landwirtschaftliche Betrieb nur, wenn die landwirtschaftlichen Betriebsmittel auch für nichtlandwirtschaftliche Zwecke zusätzlich eingesetzt werden (vgl. UFS 20.5.2005, RV/4250-W/02).

Der Winterdienst (Schneeräumung, Streuen,...) gehört zu den typischen land- und forstwirtschaftlichen Nebentätigkeiten, wenn bestimmte Voraussetzungen erfüllt sind (vgl. Wanke in Wiesner/Atzmüller/Grabner/Lattner/Wanke, MSA EStG [1.11.2007], § 17 Anm. 107).

5.3 Wirtschaftliche Unterordnung

Nach der - zutreffenden - Verwaltungspraxis ist für den Streitzeitraum die wirtschaftliche Unterordnung (auch ohne Vorliegen einer Be- und/oder Verarbeitung) ertragsteuerlich ohne Nachweis anzuerkennen, wenn das Ausmaß der land- und forstwirtschaftlich genutzten Grundflächen mindestens fünf Hektar oder der weinbaulich oder gärtnerisch genutzten Flächen mindestens ein Hektar beträgt und die Einnahmen aus den Nebentätigkeiten 24.200 € (einschließlich Umsatzsteuer) nicht übersteigen (vgl. Rz. 4203 EStR 2000; Wiesner/Atzmüller/Grabner/Lattner/Wanke, MSAEStG [1.11.2007], § 17 Anm. 106; Jilch, Die Besteuerung pauschalierter Land- und Forstwirte, 3. Auflage, 192).

Da die Umsätze (Einnahmen) aus dem Winterdienst unter diesem Grenzbetrag lagen, die Betriebsgröße aber fünf Hektar übersteigt, ist die wirtschaftliche Unterordnung des Schneeräumungsbetriebes unter dem land- und forstwirtschaftlichen Hauptbetrieb als gegeben anzusehen.

5.4 Zusammenhang mit der Land- und Forstwirtschaft

Freilich wird nicht schlechthin jede gewerbliche Tätigkeit bei Unterschreiten der in der LuF PauschVO für das Zusammentreffen von Nebenerwerb und Be- und/oder Verarbeitung genannten Grenzen zu einem land- und forstwirtschaftlichen Nebenerwerb, sondern darüber hinaus muss auch ein enger Zusammenhang (Zweckzusammenhang) mit der land- und forstwirtschaftlichen Haupttätigkeit bestehen (vgl. Jilch, Die Besteuerung pauschalierter Land- und Forstwirte, 3. Auflage, 190 ff.; Wanke in Wiesner/Atzmüller/Grabner/Lattner/Wanke, MSA EStG [1.11.2007], § 17 Anm. 104).

Dieser Zusammenhang manifestiert sich einerseits in der Verkehrsauffassung und - zumeist - in den gewerberechtlichen Vorschriften, zum anderen aber - jedenfalls seit der Verordnung BGBI. II Nr. 43011997 auf Grund der jeweiligen land- und forstwirtschaftlichen Pauschalierungsverordnungen - im Gemeinschaftsrecht, da die Pauschalierungsverordnungen ausdrücklich nur jene in den Betrieben anfallenden Rechtsgeschäfte und Vorgänge pauschal berücksichtigen, "die auch von Art. 25 der Richtlinie des Rates vom 13. Juni 1977, Nr. 77/388/EWG . ABl. Nr. L 145 in der jeweils gültigen Fassung erfasst sind."

Gewerberechtlich ist nach § 2 Abs. 4 Z 4 lit. c GewO 1994 der "Winterdienst (Schneeräumung, einschließlich Schneetransport und Streuen von Verkehrsflächen") nur dann ein Nebengewerbe der Land- und Forstwirtschaft, wenn dieser "hauptsächlich der Erschließung land- und forstwirtschaftlich genutzter Grundflächen" dient. Ansonsten liegt gewerberechtlich ein eigener Gewerbebetrieb vor. Demzufolge ist hier - wofür auch die aktenkundige Gewerbeberechtigung spricht - ein Gewerbe nach der GewO 1994 gegeben.

Auch steuerrechtlich ist nur bei einem hauptsächlich der Erschließung land- und forstwirtschaftlich genutzter Grundflächen (Winterdienst im Auftrag anderer Land- und Forstwirte oder von Gemeinden mit hohem Agraranteil) ein Nebenerwerb gegeben, nicht aber etwa bei der Schneeräumung in Städten (vgl. Wanke in Wiesner/Atzmüller/Grabner/Lattner/Wanke, MSA EStG [1.11.2007], § 17 Anm. 107). Zur Vermeidung von Missverständnissen ist im Hinblick auf das Vorbringen in der mündlichen Berufungsverhandlung klarzustellen, dass auch eine Schneeräumung (nur) für einen Gewerbebetrieb im selben Bezirk wie der des Bw. oder in einem angrenzenden Verwaltungsbezirk gewerbe- und steuerrechtlich keinen land- und forstwirtschaftlichen Nebenerwerb darstellt.

Mit dem ausdrücklichen Verweis auf Art 25 der Sechsten Richtlinie (77/388/EWG ) wurde ein Teil des Gemeinschaftsrechtes ertragsteuerlich rezipiert. Dadurch wurden innerstaatlich Normen eines Bereiches (USt) des Gemeinschaftsrechtes in einem Bereich (ESt) in Wirksamkeit gesetzt, für die sie ansonsten nicht anwendbar wären (vgl. Wanke in Wiesner/Atzmüller/Grabner/Leitner/Wanke, EStG 1988, § 17 Anm. 93a). Es ist daher bei der Auslegung des Begriffs der Nebentätigkeit primär das Gemeinschaftsrecht heranzuziehen.

Nach Art. 25 der Sechsten Richtlinie (77/388/EWG ) sind "landwirtschaftliche Dienstleistungen" die in Anhang B der Richtlinie aufgeführten Dienstleistungen, die von einem landwirtschaftlichen Erzeuger mit Hilfe seiner Arbeitskräfte und/oder der normalen Ausrüstung seines landwirtschaftlichen, forstwirtschaftlichen oder Fischereibetriebs vorgenommen werden.

Art. 295 der Richtlinie 2006/112/EG präzisiert diese Definition dahingehend, dass die "landwirtschaftlichen Dienstleistungen" über den vorstehend genannten Wortlaut hinaus auch "normalerweise zur landwirtschaftlichen Erzeugung" beitragen müssen. Diese Einschränkung war in der Sechsten Richtlinie nicht direkt in Art. 25, sondern in Anhang B enthalten, und ist daher auch für den Berufungszeitraum maßgebend.

Landwirtschaftliche Dienstleistungen sind demzufolge Dienstleistungen, die

- von einem Landwirt

- mit Hilfe seiner Arbeitskräfte oder

- der normalen Ausrüstung seines Betriebes

erbracht werden, und

- normalerweise zur landwirtschaftlichen Erzeugung beitragen.

Die Schneeräumarbeiten sind nach Ansicht des Unabhängigen Finanzsenats unter den Begriff der "technischen Hilfe" des Anhanges B der Sechsten Richtlinie zu subsumieren.

Die gegenständlichen Arbeiten werden nach dem vorstehend Gesagten durch den Bw. als Mitgesellschafter eines land- und forstwirtschaftlichen Betriebs, somit als Landwirt erbracht.

Hierzu bedient sich der Bw. der normalen Ausrüstung seines landwirtschaftlichen Betriebs. Es ist nicht zweifelhaft, dass ein Traktor, wie er dem jeweils für den Winterdienst verwendeten entspricht - anders als etwa ein Baggerlader oder ein LKW (vgl. Wanke in Wiesner/Atzmüller/Grabner/Lattner/Wanke, MSA EStG [1.11.2007], § 17 Anm. 108) - zur Normalausstattung eines typischen österreichischen land- und forstwirtschaftlichen Betriebs gehört.

Die Voraussetzungen der Leistungserbringung durch einen Landwirt mit dem üblichen Betriebsvermögen eines land- und forstwirtschaftlichen Betriebs sind somit erfüllt.

Als weitere Voraussetzung müssen die gegenständlichen Schneeräumarbeiten normalerweise zur landwirtschaftlichen Erzeugung im Sinne des - hier auch ertragsteuerlich maßgebenden - Gemeinschaftsrechts beitragen.

Üblicherweise tragen Schneeräumungsarbeiten in einem land- und forstwirtschaftlichen Betrieb zur land- und forstwirtschaftlichen Erzeugung bei. Erst durch das Erschließen von Hofstellen und land- und forstwirtschaftlichen Grundstücken auch im Winter kann ein land- und forstwirtschaftlicher Betrieb bestehen. Einerseits sind auch im Winter land- und forstwirtschaftliche Außenarbeiten erforderlich, andererseits ist eine regelmäßige Zufahrt zur Hofstelle bzw. land- und forstwirtschaftlichen Gebäuden auch im Winter geboten, wobei auch der Verkauf von Urprodukten sowie von zulässigerweise be- und/oder verarbeiteten Urprodukten zur landwirtschaftlichen Erzeugung im Sinne des Gemeinschaftsrechts zu zählen ist (z.B. Ab-Hof-Verkauf, Milchabholung durch die Molkerei,...).

Gemeinschaftsrechtlich wäre daher der Winterdienst bei - hier gegebenen - Zusammenhang mit einer Landwirtschaft als landwirtschaftliche Dienstleistung zu berücksichtigen. Die Erbringung von Dienstleistungen an andere Landwirte fordert das Gemeinschaftsrecht hier - anders als etwa bei der Vermietung land- und forstwirtschaftlicher Betriebsmittel - nicht.

Allerdings ist ertragsteuerlich zu beachten, dass aus § 1 Abs. 4 LuF PauschVO 2001 eine Beschränkung der Pauschalierung auf die regelmäßig in den Betrieben anfallenden Rechtsgeschäfte und Vorgänge, "die auch von Art. 25 der Richtlinie des Rates vom 13. Juni 1977, Nr. 77/388/EWG . ABl. Nr. L 145 in der jeweils gültigen Fassung erfasst sind", nicht aber eine Erweiterung der Pauschalierung über den bisherigen Umfang hinausgehend abgeleitet werden kann. Der Winterdienst für Gewerbebetriebe ist kein regelmäßig in land- und forstwirtschaftlichen Betrieben anfallender Vorgang.

Es entspricht, wie oben dargestellt, der herrschenden Lehre, die in § 2 Abs. 4 Z 4 GewO 1994 getroffene gewerberechtliche Abgrenzung des Winterdienstes grundsätzlich auch ertragsteuerlich zu übernehmen:

Wird der Winterdienst für Verkehrsflächen, die hauptsächlich der Erschließung land- und forstwirtschaftlich genutzter Grundflächen dienen, geleistet, liegt somit auch steuerlich ein Nebenerwerb vor. Hierbei ist es unschädlich, wenn gleichzeitig - etwa in Landgemeinden - weitere Verkehrsflächen geräumt werden, die nicht der Höfezufahrt dienen, solange insgesamt die Erschließung land- und forstwirtschaftlich genutzter Grundflächen im Vordergrund steht. Der Zusammenhang mit der Landwirtschaft ist in diesen Fällen gegeben.

Fehlt es hingegen wie hier an jedem Zusammenhang mit land- und forstwirtschaftlich genutzten Grundflächen (die streitgegenständlichen Grundflächen werden nicht im Rahmen des Winterdienstes für land- und forstwirtschaftlich genutzte Flächen "mit betreut", sondern betreffen allein einen in Wien - 61 km entfernt von der Gemeinde des Bw. - gelegenen Gewerbebetrieb), ist nicht ersichtlich, wieso ein Land- und Forstwirt bei der Schneeräumung im außerlandwirtschaftlichen Bereich ertragsteuerlich nur deshalb besser gestellt sein soll wie ein Gewerbetreibender, weil er dem Bauernstand angehört und seine land- und forstwirtschaftlichen Betriebsmittel verwendet.

In Bezug auf die Umsatzsteuer wäre - die Umsatzsteuer ist nicht strittig - darauf zu verweisen, dass das Gemeinschaftsrecht in Art. 25 Abs. 9 der Sechsten Richtlinie bzw. in Art. 296 Abs. 2 der Mehrwertsteuersystemrichtlinie den Mitgliedstaaten das Recht einräumt, von der Pauschalregelung bestimmte Gruppen landwirtschaftlicher Erzeuger sowie diejenigen landwirtschaftlichen Erzeuger, bei denen die Anwendung der normalen Mehrwertsteuerregelung oder der Pauschalregelung verwaltungstechnische Schwierigkeiten bereitet, auszunehmen. Die Beschränkung der Pauschalierung in Bezug auf den Winterdienst auf jene landwirtschaftlichen Erzeuger, die vorwiegend zu Gunsten anderer Landwirte tätig werden, begegnet daher vorerst auch umsatzsteuerrechtlich keinen gemeinschaftsrechtlichen Bedenken.

Die vom Bw. erwerbsmäßig durchgeführte Schneeräumung stellt daher - wie auch von den Parteien des zweitinstanzlichen Abgabenverfahrens angenommen - gewerbe- wie steuerrechtlich einen eigenständigen Gewerbebetrieb dar.

5.5 Eigenständiger Gewerbebetrieb

Es sind somit die vom Bw. durchgeführten Winterdienstarbeiten ertragssteuerrechtlich nicht von der land- und forstwirtschaftlichen Pauschalierung erfasst.

Im übrigen wäre ertragsteuerlich selbst im Fall der Pauschalierung als Nebenerwerb für den Bw. nichts gewonnen, da die LuF PauschVO für den land- und forstwirtschaftlichen Nebenerwerb zwingend die gesonderte Ermittlung des Gewinnes mittels Einnahmen-Ausgaben-Rechnung vorsieht und § 6 der anzuwendenden Verordnung BGBl. Nr. II 54/2001 für den Winterdienst als Nebenerwerb keine eigenen Pauschalierungsregelungen vorsieht.

Umsatzsteuerrechtlich - die Umsatzsteuer ist nicht strittig - ist darauf zu verweisen, dass nach Ruppe, UStG, 3. Auflage, § 22 Tz. 24 die Abgrenzungsmerkmale zwischen Gewerbebetrieb und landwirtschaftlichem Nebenbetrieb bei ESt und USt die gleichen sind; nach Jilch, Die Besteuerung pauschalierter Land- und Forstwirte, 2. Auflage, 381, ist die einheitliche Abgrenzung "im Regelfall" gewährleistet. Auch Kolacny/Caganek, UStG, 3. Auflage, § 22 Anm. 11, verweisen darauf, dass die umsatzsteuerrechtliche Begriffsauslegung "regelmäßig" im Sinne des EStG und des BewG erfolge.

6. Einkünfteermittlung des Gewerbebetriebs

Der Bw. hat den Gewinn aus der Schneeräumung gemäß § 4 Abs. 3 EStG 1988 durch Einnahmen-/Ausgaben-Rechnung ermittelt.

Während der Bw. jeweils eine Einnahmen-/Ausgaben-Rechnung unter teilweiser Schätzung von Ausgabenpositionen vorgelegt hat, vertrat das Finanzamt zunächst die Auffassung, eine Schätzung aller Ausgaben i. H. v. 50% der Betriebseinnahmen käme den tatsächlichen Verhältnissen am nächsten.

Grundsätzlich ist der Bw. nach § 44 Abs. 4 EStG 1988 und nach § 126 Abs. 2 BAO zur Aufzeichnung der Betriebseinnahmen und Betriebsausgaben verpflichtet.

Auf Verlangen der Abgabenbehörden haben gemäß § 138 BAO die Abgabepflichtigen die Richtigkeit ihrer Anbringen zu beweisen, wobei die Glaubhaftmachung genügt, wenn ihnen ein Beweis nach den Umständen nicht zugemutet werden kann.

Können die Grundlagen für die Abgabenerhebung nicht ermittelt werden, hat diese die Abgabenbehörde gemäß § 184 BAO zu schätzen, wobei alle Umstände zu berücksichtigen sind, die für die Schätzung von Bedeutung sind.

Vorweg ist zu bemerken, dass gemäß § 4 Abs. 4 EStG 1988 Betriebsausgaben die Aufwendungen oder Ausgaben sind, die durch den (jeweiligen) Betrieb veranlasst sind.