Keine Teilwertabschreibung einer Auslandsbeteiligung mangels nachvollziehbarer Wertminderung

Beachte:

VwGH-Beschwerde zur Zl. 2010/15/0022 eingebracht. Mit Erk. v. 26.2.2013 wegen Rechtswidrigkeit des Inhaltes aufgehoben. Fortgesetztes Verfahren mit BE zu Zl. RV/0296-L/13, RV/0297-L/13, RV/0298-L/13, RV/0299-L/13, RV/0300-L/13, RV/0301-L/13, RV/0302-L/13 erledigt.

Entscheidungstext

Der Unabhängige Finanzsenat hat durch denSenat5 über die Berufungen der Bw., vertreten durch Stb-GmbH,

gegen die Bescheide des FA vom 4. Mai 2001 betreffend Körperschaftsteuer für das Jahr 1999, vom 26. Februar 2002 betreffend Körperschaftsteuer für das Jahr 2000, sowie

gegen die Bescheide des Finanzamtes-F vom 10. Februar 2004 betreffend Körperschaftsteuer für das Jahr 2001, vom 29. September 2004 betreffend Körperschaftsteuer für die Jahre 2002 und 2003, vom 31. Oktober 2006 betreffend Körperschaftsteuer für das Jahr 2004, vom 23. Februar 2009 betreffend Körperschaftsteuer für das Jahr 2005 und

gegen den Bescheid des FA vom 26. Februar 2002 betreffend Körperschaftsteuervorauszahlung für das Jahr 2002, sowie

gegen die Bescheide des Finanzamtes-F vom 10. Februar 2004 betreffend Körperschaftsteuervorauszahlung für das Jahr 2004 und vom 10. Februar 2004 über die Festsetzung von Anspruchszinsen für das Jahr 2001 nach der am 12. November 2009 in L., durchgeführten mündlichen Berufungsverhandlung entschieden:

Die Berufungen werden als unbegründet abgewiesen.

Die angefochtenen Bescheide bleiben unverändert.

Entscheidungsgründe

1. Körperschaftsteuer 1999 bis 2005

1.1. Verfahren vor der Abgabenbehörde erster Instanz:

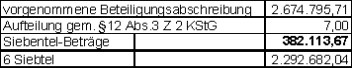

Mit Körperschaftsteuererklärung 1999 nahm die Berufungswerberin (idF. Bw. bzw. W U GmbH) die Abschreibung ihrer Hälftebeteiligung an der holländischen Fa. BBBV (kurz: BBBV) iHv. 2,674.795,71 Schilling auf den niedrigeren Teilwert vor und machte entsprechend der Bestimmung des § 12 Abs. 3 Z 2 KStG 1988 die steuerliche Berücksichtigung zu einem Siebtel dieses Betrages geltend.

Auch in den Steuererklärungen der Folgejahre wurde beantragt, je ein Siebentel dieses Betrages steuerlich zu berücksichtigen, sodass sich insbesondere für die Berufungsjahre 1999 bis 2005 folgende rechnerische Darstellung ergibt:

ATS | € | ||||||

Darstellung in den einzelnen Jahren: | Jahr 1 | Jahr 2 | Jahr 3 | Jahr 4 | Jahr 5 | Jahr 6 | Jahr 7 |

1999 | 2000 | 2001 | 2002 | 2003 | 2004 | 2005 | |

Beteiligungs-abschreibung lt. Bilanz 1999 der Fa. BBBV | -2.674.795,71 | ||||||

Zurechnung v. 6 Siebtel gem § 12 Abs 3 Z 2 KStG (außerbil.) | 2.292.682,04 | ||||||

steuerliche Auswirkung (erfolgs- | -382.113,67 | -382.113,67 | -27.769,28 | -27.769,28 | -27.769,28 | -27.769,28 | -27.769,28 |

Mit Vorhalt vom 14. März 2001 richtete das Finanzamt (FA) folgende Fragen an die W U GmbH:

"Im Jahresabschluss 1999 scheinen gem. § 12 Abs 3 Z 2 KStG zu verteilende Abschreibungen in Höhe von S 2.674.795,71 auf.

Es wird gebeten, aufzugliedern, um welche Beteiligungen es sich handelt.

Weiters wären die Gründe darzulegen sowie entsprechende Nachweise zu erbringen, dass die Beteiligungen wertlos geworden sind.

Überdies wäre nachzuweisen, dass die Wertminderungen oder der Verlust nicht mit ausschüttungsbedingten Teilwertabschreibungen bzw. ausschüttungsbedingten Verlusten zusammenhängt."

Mit Vorhaltsbeantwortung vom 23. April 2001 gab der steuerliche Vertreter bekannt, dass die Abschreibung die Beteiligung an der BBBV mit Sitz in A betreffe. Hinsichtlich des Nachweises der Wertlosigkeit der Beteiligung übermittle er "eine Kopie des Jahresabschlusses 1998". Beigeschlossen waren zwei Blätter (Kopien) mit der Bezeichnung "Sezificatie 5 und 6", unterschrieben von den beiden Gesellschaftern W U und H U (idF kurz: W U und H U).

Von Seiten der BBBV seien zu keiner Zeit Ausschüttungen an die Gesellschafter erfolgt.

Mit Gesprächsnotiz über eine telefonische Anfrage des FA an die Kanzlei des steuerlichen Vertreters vom 3. Mai 2001 wurden folgende Fragen fest gehalten:

"1. Bezeichnung der Beteiligung; Gründe und Nachweise; wie im Vorhalt gefordert

2. Holländische Teile einer - vermutlichen - "Bilanz"; keine Aussagekraft; Unterschriften von W U und H U

3.

a) Übersetzung und weitere Information

b) Nachweis der Vermögenslosigkeit (ev. Insolvenz)

c) Neuere - übersetzte - Aufstellung!

d) Ohne Nachweis keine Anerkennung!"

Die ebenfalls telefonisch erteilte Auskunft wurde in einem Aktenvermerk vom selben Tag wie folgt fest gehalten:

"GmbH gelöscht in Holland (lt. P-W)

Weitere Unterlagen nicht vorhanden

Für 1999 und 2000: Null-Erklärungen von P-W in A abgegeben.

Gesellschaft in Liquidation seit 1998

Weitere Unterlagen auch beim steuerlichen Vertreter nicht vorhanden. (Beilage zur holländischen Bilanz - in Folge Schätzungen und Null-Erklärungen; Firma bereits gelöscht."

Mit Körperschaftsteuerbescheid vom 4. Mai 2001 verweigerte das FA die Anerkennung der beantragten Teilwertabschreibung mit folgender Begründung:

"Die vorgenommene Beteiligungsabschreibung in Höhe von 2,674.795,71 Schilling konnte nicht anerkannt werden, weil trotz schriftlicher Aufforderung vom 14. März 2001 keine ausreichenden Unterlagen bzw. Sachverhaltsdarstellungen vorgelegt werden konnten, die die vorgenommene Beteiligungsabschreibung von 2,674.795,71 Schilling rechtfertigen würden."

Dagegen erhob der steuerliche Vertreter der Bw. Berufung mit folgenden Begründung:

"Mit der Vorhaltbeantwortung vom 23. April 2001 habe ich den Jahresabschluß 1998 der BBBV dem Finanzamt Fs zur Verfügung gestellt. Aus diesem Jahresabschluß geht die Wertlosigkeit des Unternehmens klar hervor.

In der Folge hat Herr Hofrat Mag. St. mit mir Kontakt aufgenommen und es wurde von mir bekannt gegeben, daß die Gesellschaft zwischenzeitig liquidiert wurde und für die Jahre 1999 und 2000 Nullerklärungen beim Finanzamt in A abgegeben wurden.

Es wurde vereinbart, daß, sollten noch weitere Unterlagen erforderlich sein, diese bei mir angefordert werden.

Da meines Erachtens die Wertlosigkeit des Unternehmens aus der zur Verfügung gestellten Bilanz klar ersichtlich ist, bitte ich um Bekanntgabe, welche weiteren Unterlagen das Finanzamt Fs noch für erforderlich hält.

Aus den angeführten Gründen wird die erklärungsgemäße Veranlagung beantragt."

Gleichzeitig beantragte die Bw. gemäß § 212 a BAO die Aussetzung der Einhebung des aus der Körperschaftsteuer 1999 resultierenden Abgabenrückstandes in Höhe von 110.130,00 Schilling bis zur Erledigung des Rechtsmittels.

Diesem Antrag gab das FA schließlich statt.

Mit Vorhalt vom 26. Juli 2001 ersuchte das FA die Bw. um Beantwortung folgender Fragen:

"Das Finanzamt hat bei der Beurteilung der angefochtenen Nichtanerkennung der Beteiligungsabschreibung folgende Sachverhalte zu berücksichtigen:

- Die 50% Beteiligung an der BBBV in A wurde in den Bilanzen d.J. 1998 u. Vj. immer als mit den Anschaffungskosten bewertet dargestellt und mit 1,674.795,71 (Anmerkung des UFS: Richtig: 2,674.795,71 Schilling) angesetzt.

- Lt. Anhang zur Ihrer Bilanz z. 31.12.1996, Seite 21 wurde noch festgestellt, dass trotz neg. Kapitals keine Überschuldung i.S. des lnsolventsrechts vorliege, weil die stillen Reserven der Beteiligung an der BBBV den Fehlbetrag erheblich übersteigen.

- Als einzige Unterlage zum Beweis der Rechtmäßigkeit der Teilwertabschreibung dieser Beteiligung auf S 0 wurde dem Finanzamt nur eine Bilanz p. 30.12.1998 dieser Firma (in holländischer Sprache) vorgelegt, aus der hervorzugehen scheint, dass das Kapital durch Verluste bzw. Verlustvorträge aufgebraucht wurde.

- Unterfertigt ist diese Bilanz von der W U Finanzierungs-GmbH (die allerdings seit 20.1.1997 den Namen W U GmbH trägt!) und von der H U Beteiligungs GmbH bzw. deren Geschäftsführer.

- Offenbar besitzt die H U Beteiligungs-GmbH die restlichen 50% dieser holl. Firma

- Lt. Firmenbuchabfragen hält jeweils eine der E1 Privatstiftungen alle Anteile an diesen GmbH's, wobei bei beiden Privatstiftungen der Vorstandsvorsitzende Mag.Dr. P R ist.

- In einem Telefonat vom 3.5.2001 mit dem ho. Amtsvorstand wurde von der steuerlichen Vertretung Dr. R bekanntgegeben, dass die Fa. BBBV seit 1998 in Liquidation bzw. inzwischen überhaupt gelöscht sei, für 1999 u. 2000 in Holland Null- Erklärungen abgegeben worden seien und weitere Unterlagen weder bei der Berufungsweberin noch beim Stb Dr. R vorhanden seien.

- Es mögen folgende Unterlagen (jeweils auch in deutscher Übersetzung) vorgelegt werden:

Bilanzen sowie V+G-Ermittlungen 1996 u. 1997 bzw. eine Erläuterung einer offenbar rasant negativen Entwicklung innerhalb von nur 3 Jahren, sowie eine deutsche Übersetzung der für 1998 bereits vorliegenden Unterlagen.

Eindeutige behördliche Unterlagen über die Tatsache und den Zeitpunkt der Liquidation dieser Firma.

- Ferner mögen folgende Fragen beantwortet werden:

Welche Funktion hatte diese holländische Firma im Firmengeflecht der U Firmen und Stiftungen? Was war Gegenstand dieses Unternehmens?

Wurde die Liquidation beschlossen oder ist sie zwangsweise eingetreten? Wurden Rettungsversuche Ihrerseits unternommen? Sind Liquidationsgewinnanteile angefallen? Worum handelt es sich bei den ao. Erträgen 1999 von 3,009.123,60 S (Verzicht auf Forderungen der E1 W U Privatstiftung) im Einzelnen bzw. hängen diese ao. Erträge in irgendeiner Weise mit dieser holl. Firma und deren Abwertung zusammen?

- Es darf darauf hingewiesen werden, dass beim Nachweis von Tatsachen mit Auslandsbezug erhöhte Mitwirkungspflicht besteht."

Nach verlängerter Frist beantwortete der steuerliche Vertreter der Bw. den Vorhalt vom 26. Juli 2001 wie folgt:

"Als Beilage zu diesem Schreiben übersende ich Kopien der Jahresabschlüsse 1996, 1997 und 1998 in englischer Sprache. Da ich davon ausgehe, daß der zuständige Sachbearbeiter entsprechende Englischkenntnisse hat, erscheint mir eine deutsche Übersetzung nicht erforderlich.

Weiters erhalten Sie einen Auszug aus dem Firmenbuch über die Liquidation der Gesellschaft in deutscher Sprache. Die Liquidation wurde durch die Gesellschafter beschlossen.

Die Funktion und die Rechtsstellung der holländischen Gesellschaft wurde bei den letzten Betriebsprüfungen ausführlich der Finanzverwaltung dargelegt. Die Finanzverwaltung insbesondere die Großbetriebsprüfung hat daher von der Rechtskonstruktion eingehend Kenntnis.

Hinsichtlich der Höhe der Liquidationsgewinnanteile verweise ich auf die beiliegenden Jahresabschlüsse.

Die Ausbuchung der Verbindlichkeit an die E1 Privatstiftung W U erfolgte im Zusammenhang mit dem Verzicht auf Konkursforderungen im Zusammenhang mit dem Know-how-Vertrag.

Hinsichtlich des Hinweises auf die erhöhte Mitwirkungspflicht bei Auslandsbezügen gebe ich bekannt, daß diesbezüglich sämtliche Unterlagen der Großbetriebsprüfung zur Verfügung gestellt wurden.

Sollten hierzu noch Fragen bestehen, bitte ich um telefonische Kontaktaufnahme."

Die beigeschlossenen Kopien der in die englische Sprache übersetzten Jahresabschlüsse 1996, 1997 und 1998 weisen - anders als die ursprünglich vorgelegten Kopien von Teilen der in holländischer Sprache abgefassten Bilanz per 30. 12.1998 - keine Unterschriften auf.

1995 | 1996 | 1997 | 1998 | |

Gewinn/Verlust in NLG | -29.416,00 | -6.236,00 | -23.345,00 | -11.496,00 |

Gewinn/Verlust in € | -13.348,40 | -2.829,77 | -10.593,50 | -5.216,66 |

(Umrechnung: 1 EUR = 2,20371 NLG; Quelle:http://de.wikipedia.org/wiki/Niederl%C3%A4ndischer_Gulden )

Mit Schreiben vom 2. Jänner 2002 (Beilagen: 3 Aktenhefte, Berufung vom 29.5.2001 mit Vorhaltsnachträgen) ersuchte das FA die Großbetriebsprüfung L um Stellungnahme zur Berufung.

In einer Gesprächsnotiz vom 8. Jänner 2002 wurde die telefonische Anfragebeantwortung des zuständigen Bearbeiters der Großbetriebsprüfung wie folgt fest gehalten:

"Lt. Befragen seiner Prüfer war das in der Berufung aufgeworfene Problem (plötzliche Abwertung der Anteile auf Null und Konkurs der holländischen Firma) bei der letzten Prüfung kein Thema.

Dieses Problem trat erst nach dem Prüfungszeitraum auf.

Bei der Prüfung wurde dieses Problem von keiner Seite aufgegriffen, da es nicht bekannt war; auch der Steuerberater hat nichts davon gesagt. Der damalige Prüfer hat keine Kenntnisse über diese Angelegenheit. Der Akt wird daher dem Finanzamt Fs rückübermittelt.

Gleichzeitig wies HR Mag. H. daraufhin, dass angeblich die Wirtschaftspolizei an den Firmen U Interesse zeigt. Näheres wisse er jeoch auch nicht.

Das FA legte in der Folge die Berufung ohne Erlassung einer Berufungsvorentscheidung der Abgabenbehörde zweiter Instanz zur Entscheidung vor.

1.2. Verfahren vor dem Unabhängigen Finanzsenat:

Mit Schreiben vom 12. Mai 2006 ersuchte der Unabhängige Finanzsenat (UFS) das FA, im Rahmen einer Außenprüfung ergänzende Erhebungen durchzuführen:

"Mit Vorhalt vom 26. Juli 2001 hat das FA die Berufungswerberin (Bw.) aufgefordert, offene Fragen zu beantworten und die erforderlichen Unterlagen beizuschaffen.

Eine für die Beurteilung der Frage der Rechtmäßigkeit der von der Bw. vorgenommenen Beteiligungsabschreibung ausreichende Beantwortung des Vorhaltes erfolgte bisher nicht. Anstatt dessen hat der steuerliche Vertreter der Bw., Stb. Mag. Dr. R, in der Vorhaltsbeantwortung vom 31. Oktober 2001 ua. darauf verwiesen, dass der Großbetriebsprüfung sämtliche diesbezüglichen Unterlagen zur Verfügung gestellt worden seien.

Die Großbetriebsprüfung hingegen gab auf Anfrage dem FA bekannt, dass dieses Problem (Teilwertabschreibung der Beteiligung im Jahr 1999) von keiner Seite aufgegriffen worden sei, da es nicht bekannt war (siehe Gesprächsnotiz vom 8. Jänner 2002).

Das FA wird daher ersucht, iSd. § 279 Abs. 2 BAO - nach Ansicht des Referenten am zweckmäßigsten im Rahmen einer Betriebsprüfung über die Berufungsjahre - bei der gegenständlichen Firma die notwendigen Ergänzungen des Ermittlungsverfahrens vorzunehmen (vgl. auch Aktenvermerk des damaligen Amtsvorstandes HR Mag. St. vom 24. Jänner 2002).

Aus Sicht des Referenten erscheint neben der Beantwortung der mit Vorhalt vom 26. Juli 2001 an die Bw. gerichteten Fragen ua. die Klärung folgender Sachverhalte von Bedeutung:

- Besitzt die Fa. H U GmbH die zweite Beteiligungshälfte an der holländischen GmbH? Wenn ja, wurde auch bei dieser Firma die Beteiligung abgeschrieben?

- Welche Gründe waren ausschlaggebend für die Liquidation der Fa. BBBV im Jahr 1999?

- Welche Umstände lassen eine dauerhafte Wertminderung der gegenständlichen Beteiligung erkennen und ab welchem Zeitpunkt ist die behauptete Wertminderung eingetreten. Allein auf Grund der bisher vorgelegten Bilanzen über die Jahre 1996 bis 1998 erscheint die Notwendigkeit der Abschreibung auf Null jedenfalls nicht unmittelbar gegeben.

- Für die beantragte Teilwertabschreibung der Beteiligung stellt sich die Frage, ob die Bw. Sanierungs- und Überschuldungsbeseitigungsmaßnahmen getroffen hat (vgl. Kauba, "Die Teilwertabschreibung von Beteiligungen an Kapitalgesellschaften", 83 f).

- Hinsichtlich des Verzichtes auf Forderungen der E1 W U Privatstiftung gab der steuerliche Vertreter bekannt, dies sei "im Zusammenhang mit dem Verzicht auf Konkursforderungen im Zusammenhang mit dem Know-how-Vertrag erfolgt". Um Klärung dieses Sachverhalts wird ersucht.

- KöSt 2000:

Mit Vorhalt vom 28. Jänner 2002 wurde die Bw. um Aufklärung des Umsatzrückganges im Jahr 2000 sowie der Divergenzen "Umsätze lt. G+V-Rechnung" und den Umsätzen lt. eingereichter USt-Erklärung bzw. der USt-Gutschrift iHv. 215.601,00 S ersucht. Außerdem wurden zu den uneinbringlichen Forderungen und Auslandsforderungen Nachweise angefordert.

Da dieser Vorhalt unzureichend beantwortet wurde (vgl. Aktenvermerk vom 26. Februar 2002) wird im Hinblick auf das offenen Rechtsmittel betreffend KöSt 2000 auch um Aufklärung dieser Sachverhalte ersucht."

Mit Schreiben vom 3. März 2009 legte das FA folgenden Bericht über die durchgeführte Betriebsprüfung bei der Bw. über die Jahre 1999 bis 2001 vor und übermittelte die Akten des Abgabenverfahrens:

"Zu der strittigen Beteiligungsabschreibung an der BBBV konnten seitens des steuerlichen Vertreters keine zusätzlichen Unterlagen beigebracht werden. In einer Vorhaltsbeantwortung wurde darauf hingewiesen, dass sich die zweite Hälfte dieser Beteiligung im Besitz der H U GmbH befunden hat.

Die U C GmbH wurde für die Jahre 1999 bis 2001 geprüft. Angeblich wurden sämtliche Unterlagen bezüglich dieser Beteiligungsabschreibung der Betriebsprüfung zur Verfügung gestellt, der Arbeitsbogen zu dieser Betriebsprüfung ist beim Finanzamt L leider nicht mehr vorhanden.

Herr Dr. R hat den BP-Bericht der U C GmbH vorgelegt, aus welchem ersichtlich ist, dass die Abschreibung gem. § 12 (3) 1 KStG berücksichtigt worden ist.

Im Rahmen dieser Betriebsprüfung ersuchte der Prüfer die Bw. mit Schreiben vom 27. Oktober 2008, folgende Fragen zu beantworten:

"In der zur Verfügung gestellten Buchhaltung für die Jahre 1999 bis 2001 befinden sich keine Unterlagen in Zusammenhang mit der Beteiligungsabschreibung an der BBBV in A in Höhe von ATS 2.674.795,71.

In der Vorhaltsbeantwortung vom 31.10.2001 wurden Kopien der Jahresabschlüsse 1996, 1997 und 1998 sowie ein Firmenbuchauszug über die Liquidation dieser Gesellschaft nachgereicht.

Weiters wurde ausgeführt, dass die Großbetriebsprüfungsabteilung eingehend Kenntnis über die Funktion und Rechtsstellung der holländischen Gesellschaft bei den letzten Betriebsprüfungen erlangt hat, und dass sämtliche Unterlagen der Großbetriebsprüfung zur Verfügung gestellt wurden.

Laut Großbetriebsprüfungsabteilung (letztgeprüftes Jahr 1997) war die Abwertung der Anteile auf Null und Konkurs dieser Firma nicht bekannt, da diese Abwertung außerhalb des Prüfungszeitraumes stattfand.

Es wird ersucht, folgende Sachverhalte aufzuklären:

War die zweite Beteiligungshälfte an der BBBV im Besitz der H U GmbH? Wurde diese Beteiligung ebenfalls abgeschrieben?

Was war der Gegenstand dieser Firma, bzw. welche Funktion hatte diese in den Firmen und Stiftungen?

Wurden Sanierungs- bzw. Überschuldungsbeseitigungsmaßnahmen getroffen? Ab welchem Zeitpunkt, und unter welchen Umständen ist die Wertminderung tatsächlich eingetreten?

Welche Gründe waren für die Liquidation der BBBV ausschlaggebend?

In der Vorhaltsbeantwortung zum Vorhalt vom 26.7.2001 wurde angeführt, dass die Ausbuchung der Verbindlichkeit in die E1 Privatstiftung W U mit dem Verzicht auf Konkursforderungen in Zusammenhang mit dem Know-How-Vertrag erfolgte. Es wird diesbezüglich um eine genaue Sachverhaltsdarstellung ersucht.

Uneinbringliche Forderungen 2000:

Im Ersuchen um Ergänzung vom 28.1.2002 wurde um Erläuterung und um Belege der uneinbringlichen Forderungen ersucht.

Können zu den uneinbringlichen Forderungen der Firmen S-V (ATS 1.052.956,58) und der HS Werbeagentur (ATS 22.306,00), bzw. zu der uneinbringlichen Auslandsforderung der Fa. K. GmbH Ng (ATS 324.873,18) geeignete Unterlagen vorgelegt werden?"

Mit Vorhaltsbeantwortung vom 7. November 2008 gab der steuerliche Vertreter bekannt:

"1. Hinsichtlich der Funktion und die Rechtsstellung der holländischen Gesellschaft verweise ich nochmals auf die zuletzt durchgeführte Betriebsprüfung, bei der sämtliche Unterlagen der Finanzverwaltung zur Verfügung gestellt wurden.

Es ist richtig, dass die Abwertung der Anteile auf 0 in diesem Zusammenhang nicht geprüft werden konnte, da das letzte geprüfte Jahr 1997 war.

2. Die zweite Beteiligungshälfte an der BBBV hat sich in Besitz der H U GmbH befunden. Diese Beteiligung wurde, ebenso wie bei der W U GmbH, abgeschrieben.

Die U C H. U GmbH (Finanzamt L, St.Nr. x/y) wurde hinsichtlich der Kalenderjahre 1999, 2000 und 2001 geprüft und es wurde die Beteiligungsabschreibung, nach eingehender Prüfung und Vorlage sämtlicher Unterlagen, nicht beanstandet.

Die Beantwortung der von Ihnen gestellten Fragen ergibt sich aus den dem Finanzamt L im Zusammenhang mit der Betriebsprüfung zur Verfügung gestellten Unterlagen.

3. Die Forderungen an die Firmen S-V und HS Werbeagentur mussten wegen Insolvenz dieser Gesellschaften ausgebucht werden.

Hinsichtlich der K. GmbH Ng übersende ich eine Kopie des Schreibens des Amtsgerichtes Regensburg. Aus diesem Schreiben geht hervor, dass die Gesellschaft wegen Vermögenslosigkeit von Amts wegen gelöscht wurde.

Sollten darüber hinaus noch weitere Fragen bestehen, bitte ich um telefonische Kontaktaufnahme."

Beigeschlossen wurde eine Löschungsankündigung des Amtsgerichtes Regensburg als Registergericht vom 29.3.2004, mit welcher dem W U als Geschäftsführer der Fa. K. Handels GmbH bekannt gegeben wurde, dass beabsichtigt sei, die Gesellschaft wegen Vermögenslosigkeit von Amts wegen zu löschen. Ein etwaiger Widerspruch wäre innerhalb von drei Monaten zu erheben.

Dem ebenfalls (in Kopie) vorgelegten Betriebsprüfungsbericht über die bei der Fa. U C H U GmbH durchgeführten Betriebsprüfung ist zu entnehmen, dass hinsichtlich der Abschreibung der Hälftebeteiligung an der holländischen Fa. BBBV auf den niedrigeren Teilwert keine Änderung durch die BP vorgenommen wurde. Auch in der Niederschrift über die Schlussbesprechung vom 23. Mai 2003 wurde dieses Problem nicht thematisiert.

Einer Anfrage des FA im November 2008 an das FA L betreffend Unterlagen, welche sich nach den Angaben des steuerlichen Vertreters im Arbeitsbogen der Fa. U C H U GmbH (Prüfungszeitraum 1999 bis 2001) befänden, konnte nicht entsprochen werden, da der Arbeitsbogen nicht mehr bereit gestellt werden könne.

Mit Schreiben des UFS an das FA L vom 28. April 2009 wurde dieses wie folgt um Stellungnahme bzw. Beantwortung diverser Fragen sowie um Übermittlung allfällig vorhandener Unterlagen zur kurzfristigen Einsichtnahme ersucht:

"Die Fa. W U GmbH, StNr. 52 082/7650 BV-21 hat gegen die Körperschaftsteuerbescheide 1999 bis 2004 Berufung erhoben, mit der Begründung, es sei die von ihr in den einzelnen Jahren vorgenommene Teilwertabschreibung an einer holländischen Firma anzuerkennen.

Den gegenständlichen Berufungsakten ist zu entnehmen, dass die Berufungswerberin (Bw.) ab dem Jahr 1999 die Teilwertabschreibung gemäß § 12 Abs. 3 Z 2 KStG der Beteiligung (50%) an der holländischen Fa. BBBV wie folgt geltend gemacht hat (Beträge in ATS):

Das FA Fs RU hat die Abschreibung dieser Siebtelbeträge nicht anerkannt und die Berufungen gegen die entsprechenden Bescheide ab 1999 der Abgabenbehörde zweiter Instanz zur Entscheidung vorgelegt.

Anlässlich einer über Ersuchen des UFS bei der Bw. (Fa. W U GmbH) vom Finanzamt Fs RU zur Klärung des Sachverhalts durchgeführten Außenprüfung wurde deren steuerlicher Vertreter u.a. aufgefordert, Unterlagen im Zusammenhang mit der Beteiligungsabschreibung an der oben genannten holländischen Firma, der Fa. BBBV, A, iHv. 2,674.795,71 ATS vorzulegen.

Mit Vorhaltsbeantwortung vom 7.11.2008 hat der steuerliche Vertreter bekannt gegeben, dass sich die zweite Hälfte der ggst. Beteiligung im Besitz der Fa. H U GmbH (Anmerkung: Firma ab Jänner 1997 geändert auf: U C H U GmbH ) befunden habe. Weiters hat er zugestanden, dass die Abwertung der Anteile an der holländischen Firma (entgegen bisheriger Behauptung) von der GBP L nicht geprüft werden konnte, da das letztgeprüfte Jahr 1997 gewesen sei.

Hingegen sei die Fa. U C H U GmbH (FA L, StNr. x/y) hinsichtlich der Jahre 1999 bis 2001 vom FA L geprüft und nach eingehender Prüfung und Vorlage sämtlicher Unterlagen die Beteiligungsabschreibung nicht beanstandet worden.

Nach dem bisher bekannten Akteninhalt wurde diese Firma tatsächlich von der BP des FA L geprüft (Prüfer: AD Cn Pr; Prüfungszeitraum: 1999 bis 2001).

Hierbei seien angeblich (lt. steuerlichem Vertreter der Bw.) sämtliche Unterlagen bezüglich dieser Beteiligungsabschreibung der BP zur Verfügung gestellt worden.

Auf Anfrage des FA Fs RU beim FA L (Mail vom 13. November 2008) wurde mitgeteilt, dass der Arbeitsbogen beim FA L nicht mehr vorhanden sei.

Aus dem Bericht, Bp Nr. xxx/03, StNr. x/y-05 vom 21. Juli 2003 (siehe Beilage) geht hervor, dass die "Abschreibungen gem. § 12 (3) 1 KStG" iHv. 382.114,00 S ab dem Jahr 1999 jährlich berücksichtigt wurden.

Auch aus den Daten des AIS ("Grundlagen im Überblick; G) ist ersichtlich, dass die BP eine betragsmäßige Änderung bei der Anerkennung des Abschreibungsbetrages für die holländische Beteiligung iHv. 382.114,00 S nicht vorgenommen hat.

Um die Berufung erledigen zu können wird um Stellungnahme zum dargestellten Sachverhalt sowie um Beantwortung folgender Fragen ersucht:

1. Hat der steuerliche Vertreter der Bw. (bzw. der vom FA L geprüften Fa. U C H. U GmbH) Unterlagen im Zusammenhang mit der Beteiligungsabschreibung an der oben genannten holländischen Firma, der Fa. BBBV, A , vorgelegt (Originalunterlagen oder Kopien)?

2. Hat die Außenprüfung eine inhaltliche Prüfung der in Rede stehenden Teilwertabschreibung iHv. 382.113,67 ATS (an Hand der in Punkt 1 genannten Unterlagen) vorgenommen? Wenn ja, bitte um Darstellung des der Anerkennung der Abschreibungen zu Grunde liegenden Sachverhalts."

Dazu teilte das FA mit Schreiben vom 5. Juni 2009 Folgendes mit:

"Zu Ihrer Anfrage betr. einer Teilwertabschreibung an der holländischen Firma "BBBV" möchte ich wie folgt Stellung nehmen:

Der Arbeitsbogen betr. der Prüfung "U C GmbH" wurde bereits skartiert.

Jedoch habe ich noch eine "excel-Tabelle" über diese Prüfung auf meinem Computer gespeichert, welche ich Ihnen in ausgedruckter Form übermittle.

Den einzelnen Tabellen ist unter anderem zu entnehmen welche Unterlagen ich während der Prüfung abverlangt habe (Tab.: abverlangt), welche "Schritte" ich noch setzen muss (zu erledigen), meine eigenen Überlegungen, Schwerpunkte (pkt), Fragen an Unternehmer bzw. Stb (ask).

Bei jeder Prüfung wird von mir dieser "Tabellenaufbau" verwendet, aus denen sich auch die Schwerpunkte ergeben! (pkt) bzw. sonst. hinzugekommene Prüffelder (in diesem Fall Vorsteuerkürzung unter Tabelle Erlöse).

Ich konnte in der gesamten "excel-Tabelle" keinen Hinweis auf eine Firma "BBBV" finden, also von mir wurden darüber keine Unterlagen abverlangt (siehe Tabelle abverlangt)."

Mit Vorhalt vom 7. Juli 2009 wurde der Bw. der bisher der Berufungsbehörde bekannte Sachverhalt zur Kenntnis gebracht. Gleichzeitig wurde sie ersucht, nachstehende Fragen zu beantworten und die angesprochenen Unterlagen vorzulegen:

"1) Verfahren vor dem Finanzamt (FA)

a) Mit Vorhalt vom 14. März 2001 wurden Sie ersucht, folgende Fragen zu beantworten:

"Im Jahresabschluss 1999 scheinen gemäß § 12 Abs 3 Z 2 KStG zu verteilende Abschreibungen in Höhe von S 2.674.795,71 auf. Es wird gebeten, aufzugliedern, um welche Beteiligungen es sich handelt.

Weiters wären die Gründe darzulegen sowie entsprechende Nachweise zu erbringen, dass die Beteiligungen wertlos geworden sind.

Überdies wäre nachzuweisen, dass die Wertminderungen oder der Verlust nicht mit ausschüttungsbedingten Teilwertabschreibungen bzw. ausschüttungsbedingten Verlusten zusammenhängt."

b) Mit Vorhaltsbeantwortung vom 23. April 2001 haben Sie bekannt gegeben, dass

- es sich um eine Beteiligung an der BBBV mit Sitz in A handle,

- betreffend die Wertlosigkeit dieser Beteiligung eine Kopie des Jahresabschlusses 1998 vorgelegt werde und dass

- keine Ausschüttungen der BBBV an die Gesellschafter erfolgt seien.

c) Aus dem Aktenvermerk (Gesprächsnotiz) über den Anruf des damaligen Vorstandes des FA, Mag. St., bei der Kanzlei Ihres steuerlichen Vertreters, Dr. R, am 3. Mai 2001 geht hervor, dass das FA um Beantwortung folgender Fragen bzw. um Vorlage von Unterlagen ersucht hat:

"1. Bezeichnung der Beteiligung, Angabe der Gründe für den Wertverlust samt Vorlage von entsprechenden Nachweisen (laut Vorhalt vom 14. März 2001)

2. Holländische Teile einer - vermutlichen - Bilanz; keine Aussagekraft; Unterschriften von W U und H U ?

3. a) Übersetzung und weitere Informationen

b) Nachweis der Vermögenslosigkeit (ev. Insolvenz)

c) Neuere - übersetzte - Aufstellung!

d) Ohne Nachweis keine Anerkennung!"

d) Dem Aktenvermerk vom 3. Mai 2001 (Gesprächsnotiz über den Rückruf Dr. R) ist Folgendes zu entnehmen:

"GmbH gelöscht in Holland (lt. PW)

Weitere Unterlagen sind nicht vorhanden.

Für 1999 und 2000: Nullschätzungen von PW in A abgegeben. Gesellschaft in Liquidation seit 1998.

Weitere Unterlagen auch bei Dr. R nicht vorhanden (Beilage zur holländischen Bilanz; in Folge Schätzungen und Nullerklärungen; Firma bereits gelöscht."

e) Mit Körperschaftsteuerbescheid 1999 vom 4. Mai 2001 wurde die geltend gemachte Beteiligungsabschreibung (unternehmensrechtlicher Abschreibungsbetrag gesamt: 2,674.795,00 ATS; außerbilanzmäßige Zurechnung von sechs Siebtelbeträgen iHv. 2,292.682,04 ATS; steuerlich wirksam gemäß § 12 Abs. 3 Z 2 KStG ein Siebtelbetrag iHv. 382.114 ATS) nicht anerkannt, wogegen das Rechtsmittel der Berufung eingebracht wurde.

Auch in den Folgejahren, wurden die außerbilanzmäßigen Absetzungen der Siebtelbeträge (382.114,00 S bzw. 27.769,31 €) nicht anerkannt und daher auch gegen diese Bescheide (KöSt 2000 bis 2004, KöSt-Vz 2002 und 2004 sowie Anspruchszinsen 2001) Berufungen erhoben.

f) Vorhalt vom 26. Juli 2001:

Im zweiten Punkt dieses Vorhalts wurde festgehalten, dass die gegenständliche Beteiligung in den Bilanzen bis einschließlich 1998 mit den Anschaffungskosten ausgewiesen wurde. Diese Anschaffungskosten betragen 2,674.795,71 Schilling (im Vorhalt offenbar auf Grund eines Schreibfehlers mit 1,674.795,71 Schilling angegeben).

Die mit diesem Vorhalt an Sie gerichteten Fragen wurden bisher nicht beantwortet. Die mit Vorhaltsbeantwortung vom 31. Oktober 2001 bekannt gegebenen Umstände und vorgelegten Unterlagen beantworten die konkret formulierten Fragen nicht ausreichend.

Um Beantwortung der Fragen dieses Vorhalts wird daher - nunmehr im Rahmen des Berufungsverfahrens vor dem Unabhängigen Finanzsenat (UFS) - (nochmals) ersucht.

Bemerkt wird in diesem Zusammenhang, dass Aufzeichnungen und Bücher, soweit sie nicht in einer für den Abgabepflichtigen im Abgabenverfahren zugelassenen Amtssprache geführt werden, vom Abgabepflichtigen auf Verlangen der Abgabenbehörde in beglaubigter Übersetzung der vorgelegten Kontoauszüge, Bilanzabschriften oder Belegen beizubringen sind. Gemäß Art. 8 B-VG ist Deutsch die in Österreich zugelassene Amtssprache, allenfalls weiters Slowenisch, Kroatisch und Ungarisch (Volksgruppengesetz).

g) Die Frage, "welche Funktion diese holländische Firma im Firmengeflecht der U Firmen und Stiftungen hatte und was Gegenstand dieses Unternehmens war", haben Sie im Rahmen der Vorhaltsbeantwortung an das FA mit dem Hinweis beantwortet, diese Sachverhalte seien bei den letzten Betriebsprüfungen der Finanzverwaltung ausführlich dargelegt worden. Insbesondere die Großbetriebsprüfung habe von der Rechtskonstruktion eingehend Kenntnis.

Zu Ihrem Vorbringen in dieser Vorhaltsbeantwortung "hinsichtlich des Hinweises auf die erhöhte Mitwirkungspflicht bei Auslandsbezügen", dass "diesbezüglich sämtliche Unterlagen der Großbetriebsprüfung zur Verfügung gestellt wurden", haben Sie später mit Vorhaltsbeantwortung vom 7. November 2008 (Punkt 1) zugestanden, dass die Abwertung der Anteile an der holländischen Gesellschaft von der Großbetriebsprüfung L nicht geprüft werden konnte, da das letztgeprüfte Jahr 1997 gewesen sei.

Wozu die Großbetriebsprüfung entsprechende Unterlagen angefordert hätte, wäre aus diesem Blickwinkel auch nicht nachvollziehbar. Die Fragen dieses Vorhalts sind somit noch unbeantwortet.

h) Fest gehalten wird weiters, dass Sie in Punkt 2 der Vorhaltsbeantwortung hinsichtlich der Beantwortung der an Sie gerichteten Fragen auf Unterlagen verwiesen haben, welche der Betriebsprüfung des FA L anlässlich der BP bei der Fa. U C H. U GmbH (StNr. x/y) vorgelegt worden seien.

2) Berufungsverfahren vor dem UFS:

a) Mit Schreiben vom 12. Mai 2006 hat der UFS das Finanzamt Fs RU (FA) ersucht, ergänzende Erhebungen durchzuführen und offene Fragen zu klären (siehe Beilage 1 ).

b) Darauf hin führte das FA eine Außenprüfung durch, wobei Ihnen unter anderem die Fragen des UFS mit Schreiben vom 27. Oktober 2008 zur Kenntnis gebracht wurden. Nach Abschluss der Außenprüfung hat das FA mit Schreiben vom 3. März 2009 zu den angesprochenen Fragen Stellung genommen (siehe Beilage 2 ).

c) Mit Schreiben vom 28. April 2009 wurde das FA L um Stellungnahme ersucht (siehe Beilage 3 ).

d) Mit Stellungnahme vom 5. Juni 2009 (siehe Beilage 4 ) hat das FA L hierzu bekannt gegeben, dass eine inhaltliche Prüfung der in Rede stehenden Teilwertabschreibung nicht erfolgte. Nach Auskunft des Prüfers finden sich in den elektronisch gespeicherten Unterlagen (excel-Tabellen) keine Hinweise auf die Fa. BBBV, also seien von ihm auch keine entsprechenden Unterlagen abverlangt worden.

Die Durchsicht der vom Prüfer sowohl in elektronischer Form, als auch in Papierform dem UFS übermittelten Excel-Unterlagen zeigt, dass tatsächlich darin kein Hinweis auf die Fa. BBBV zu finden ist.

3) Weitere offene Fragen :

a) Sie haben nun Gelegenheit, zum festgestellten Sachverhalt Stellung zu nehmen und für Ihr Berufungsbegehren sachdienliche Beweismittel bzw. Unterlagen beizubringen.

Insbesondere werden Sie ersucht, die Umstände, die für die behauptete dauernde Entwertung der in Rede stehenden Beteiligung zum Zeitpunkt 31.12.1999 entscheidend waren, nachzuweisen oder glaubhaft zu machen.

b) Die Beteiligung an der Fa. BBBV, A wurde bis einschließlich 1998 als Finanzanlage (zu Anschaffungskosten) mit einem Wert iHv. 2,674.795,71 bilanziert und wurden bis dahin keine außerbilanzmäßigen Abschreibungen durchgeführt.

Geben Sie bitte den Zeitpunkt der Anschaffung des gegenständlichen Beteiligungsanteils bekannt. Um Vorlage der Bezug habenden Unterlagen, wie Verträge, Schriftverkehr etc. wird ersucht."

Diesem Vorhalt wurden folgende Unterlagen beigeschlossen:

- Ersuchen vom 12. Mai 2006 an das FA Fs RU um Durchführung ergänzender Erhebungen (Beilage 1)

- Bericht des FA Fs RU vom 3. März 2009 (Beilage 2)

- Ersuchen vom 28. April 2009 an das FA L um Stellungnahme (Beilage 3)

- Stellungnahme des FA L vom 5. Juni 2009 (Beilage 4)

Auf Grund zweimaliger Ersuchen um Fristverlängerung wurde mit Schreiben der Berufungsbehörde vom 20. Oktober 2009 die Frist zur Vorhaltsbeantwortung bis 30. Oktober 2009 verlängert und dem steuerlichen Vertreter mitgeteilt, dass die mündliche Verhandlung über die Berufungen voraussichtlich in der ersten Novemberhälfte statt finden werde.

Ergänzend wurde um Beantwortung folgender Fragen ersucht:

"1. Über Vorhalt des Finanzamtes haben Sie mit Vorhaltsbeantwortung vom 23. April 2001 "eine Kopie des Jahresabschlusses 1998" vorgelegt. Hierbei handelt es sich um zwei Blätter in Kopie ("Specificatie 5 und 6"). Beide Blätter (abgefasst in holländischer Sprache) sind von Ihnen (mit dem Zusatz: "W U Finanzierungs-GmbH") und Hrn. H U (mit dem Zusatz: "H U Beteiligungs-GmbH") unterfertigt.

Diese beiden Kopien sind offenbar Teil der von Ihnen mit Vorhaltsbeantwortung vom 31. Oktober 2001 vorgelegten (ins Englische übersetzten) Bilanz der genannten Firma (in Kopie), erstellt von "PW". Diese Kopie ist offensichtlich unvollständig, da die "Specifications 1 bis 4" fehlen. Die Specifications 5 und 6 (von den vorhandenen Specifications 5 bis 8) stimmen zwar zahlenmäßig mit dem Inhalt der oben angeführten Kopien ("Specificatie 5 und 6") überein; die ins Englische übersetzten Kopien der Bilanz 1998 sind jedoch nicht unterfertigt. Es liegt daher jedenfalls eine mangelhafte Übereinstimmung der vorgelegten Beweismittel vor. Auf den Umstand, dass "diese Bilanz von der W U Finanzierungs-GmbH (die allerdings seit 20.1.1997 den Namen W U GmbH trägt!)" unterfertigt wurde, hat das Finanzamt bereits mit Vorhalt vom 26. Juli 2001 hingewiesen. Eine Antwort hierauf ist bisher nicht erfolgt.

Außerdem scheint es sich bei den nicht unterfertigten Bilanzen 1996, 1997 und 1998 um Kopien von Vorausexemplaren bzw. Konzepten zu handeln, deren Beweiskraft zweifelhaft erscheint.

Sie werden daher ersucht, entsprechende Originalunterlagen bzw. geeignete Beweismittel vorzulegen.

2. Aus der von Ihnen vorgelegten Kopie eines - nicht mit einer Unterschrift versehenen und daher nicht gültigen - Auszuges aus dem Handelsregister (Stand: 9. August 2001) geht Folgendes hervor:

a) Die Fa. BBBV wurde per 31. Jänner 1991 im Handelsregister A eingetragen.

Am 18. Dezember 1991 wurde der Gesellschaftsvertrag geändert.

Um welche Änderung handelt es sich hierbei?

b) Mit Beschluss der Hauptversammlung/ des Stiftungsvorstandes vom 17. Dezember 1998 wurde die Gesellschaft aufgelöst.

Legen Sie bitte diesen Beschluss (samt zu Grunde liegender Dokumente, Schriftverkehr etc.) vor. Um Darstellung des zu Grunde liegenden Sachverhalts wird ersucht.

c) Die Fa. H U GmbH wurde zum "Verwahrer von Büchern und Dokumenten bestellt (Amtsantritt: 17.12.1998)".

Klären Sie bitte den Verbleib der Unterlagen und Dokumente, welche bisher nicht vorgelegt werden konnten. In diesem Zusammenhang wird darauf hingewiesen, dass das Finanzamt bereits mit Vorhalt vom 26. Juli 2001 unter anderem Folgendes fest gehalten hat:

'Lt. Firmenbuchabfragen hält jeweils eine E1 Privatstiftung alle Anteile an diesen GmbH's, wobei bei beiden Privatstiftungen der Vorstandsvorsitzende Mag.Dr. R ist.'

Hierzu erfolgte bisher weder eine Stellungnahme, noch wurde der zu Grunde liegende Sachverhalt erläutert. Warum unter diesen Umständen Mitte des Jahres 2001 Unterlagen über unmittelbar vorangegangene Jahre nicht vorgelegt werden konnten, ist bisher offen geblieben.

d) Keine Daten enthält dieser Auszug über Geschäftsführer und Gesellschafter.

Geben Sie daher bitte die Namen der Geschäftsführer, der Beteiligten sowie Aufgaben und wirtschaftliche Entwicklung der Fa. BBBV in den einzelnen Jahren (1991 bis 1998) bekannt.

3. Weiters wird Ihnen freigestellt, - wenn es Ihnen möglich und tunlich erscheint - hinsichtlich der Berufungswerberin, der Fa. W U GmbH, die der Erstellung der Bilanzen 1998 bis 2005 zu Grunde liegenden Besprechungsunterlagen des steuerlichen Vertreters vorzulegen.

4. Mit Vorhalt vom 26. Juli 2001 hat das Finanzamt darauf hingewiesen, im Anhang zur Bilanz zum 31.12.1996, Seite 21, sei behauptet worden, dass trotz negativen Kapitals keine Überschuldung iS des Insolvenzrechts vorliege, weil die stillen Reserven der Beteiligung an der Fa. BBBV den Fehlbetrag erheblich übersteigen. Nehmen Sie bitte hierzu Stellung und legen Sie bitte entsprechende Beweismittel vor.

5. In den Erläuterungen zur Bilanz 1999 (Punkte 9 und 10) wurde bekannt gegeben:

"9. Außerordentliche Erträge

Vergleich vom 13.10.2000, Verzicht auf Forderungen der E1 Privatstiftung W U

10. Außerordentliche Aufwendungen:

Vergleich vom 13.10.2000, Ausgleich der Verbindlichkeit C&M KG"

Geben Sie bitte den zugrunde liegenden Sachverhalt bekannt. Legen Sie bitte geeignete Beweismittel vor."

Die Ladung zur mündlichen Verhandlung am 12. November 2009 wurde am 27. Oktober 2009 nachweislich zugestellt.

In einem Telefonat vom 27. Oktober 2009 teilte der steuerliche Vertreter mit, dass am 30. Oktober 2009 eine Besprechung mit dem Eigentümer der zweiten Hälfte der Beteiligung an der BBBV, H U, statt finden werde, welcher für die steuerlichen und buchhalterischen Belange der Bw. zuständig gewesen sei. Aus diesem Grund solle dieser auch an der mündlichen Verhandlung teilnehmen.

Der steuerliche Vertreter wurde jedoch darauf hingewiesen, dass Herr H U mangels Vertretungsbefugnis lediglich allenfalls als Zeuge befragt werden könne.

Die angeforderten Unterlagen würden umgehend übermittelt.

Mit Vorhaltsbeantwortung vom 30. Oktober 2009 gab der steuerliche Vertreter Folgendes bekannt:

"Zu 1)

Die "Specificatie 1 bis 4" sind nicht bekannt. Offensichtlich handelt es sich dabei um holländische Spezifika die nicht bei jedem Jahresabschluss anzuführen sind. Es liegen auch gebundene Abschlüsse aus vorhergehenden Jahren vor, in denen diese "Specificatie 1 bis 4" auch nicht mit eingebunden sind.

Die BBBV war eine eigenständige holländische Firma, deren Bilanzen in Holland durch den bevollmächtigten holländischen Steuerberater, PW, erstellt und in Holland durch den Geschäftsführer unterfertigt wurden. Lediglich ein Referenzexemplar wurde nach Österreich übermittelt. Diese Referenzexemplare sind im Rahmen der Betriebsprüfung aller Konzernbetriebe der K.-Gruppe und jenen Firmen, die mit dieser Gruppe in enger Kooperation gestanden sind, vorgelegt worden.

Die "Specifcatie 5-6" des Jahres 1998 wurden nur deswegen von den Gesellschaftern unterfertigt, da dies für die Löschung im holländischen Handelsregister notwendig war. Es handelt sich hierbei um das Liquidationsdokument.

Zum Zeitpunkt der Betriebsprüfung wurde der Konkurs über K eröffnet. In Folge dessen ist der Masseverwalter in das laufende Betriebsprüfungsverfahren eingetreten und dieses wurde vom Masseverwalter auch beendet. Das gesamte Archiv wurde danach dem Käufer der K Gruppe (P M, Sta.) übergeben. Zwischen dem Masseverwalter und dem Käufer wurde vereinbart, dass dieser die Unterlagen für die Dauer der gesetzlichen Aufbewahrungspflicht zu archivieren hat und danach die Unterlagen zu vernichten hat.

Zu 2a)

Es handelt sich hierbei um die Änderung des Firmennamens von Y Holdings BV auf BBBV. In der deutschen Übersetzung wurde offensichtlich irrtümlich der 18. Dezember 1992 eingesetzt. Im englischsprachigen Original ist das korrekte Datum (18. Dezember 1991) angeführt. Von der englischen Fassung liegt ein Referenzexemplar im Original vor, das auch jederzeit vorgelegt werden kann.

Zu 2b)

Für die Liquidation war die Unterfertigung der "Specifcatie 5-6" durch die Gesellschafter erforderlich, diese wurden nach Holland übermittelt und die Liquidation wurde in Holland vorgenommen (siehe auch Punkt 1). Als weiterer Nachweis liegt uns nur das Schreiben von dem in Holland beauftragten Rechtsanwalt (Lw) vor. Dieser Anwalt wurde vom holländischen Geschäftsführer der BBBV mit der Liquidation beauftragt. Weitere Unterlagen dazu liegen auch nach Anfrage bei PW A nicht mehr vor.

Zu 2c)

Zum damaligen Zeitpunkt waren zwar die Privatstiftungen Gesellschafter der GmbH, was aber auf die Verwahrung der Bücher und Dokumente keinen Einfluss hatte. Wie bereits zu Punkt 1 erläutert, wurden die Dokumente durch den Käufer der K.-Gruppe zur Verwahrung übernommen und von diesem anschließend vernichtet.

Bei den jetzt vorgelegten Unterlagen handelt es sich ausschließlich um Unterlagen, die noch im Fundus des steuerlichen Vertreters aufbewahrt wurden.

Zu 2d)

Die Za BV war von 1991 bis 1998 Geschäftsführer. Wie aus dem Geschäftsbericht der Direktoren hervorgeht waren die H U Beteiligungs GmbH und die W U Finanzierungs GmbH zu je 50 % beteiligt.

Die Aufgaben waren die Finanzierungsfunktion und die Holdingfunktion sowie Immobilieninvestitionen.

Die geschäftliche Entwicklung ist aus den Bilanzen (Kopien der beim Steuerberater vorliegenden Referenzexemplare) von 1991- 1998 ersichtlich. Die Originale können jederzeit zur Einsichtnahme vorgelegt werden.

Zu 4)

Die BBBV war 100 % Gesellschafter der E1 Holding AG (später K. Holding AG). Im Jahre 1996 war diese Beteiligung höchst profitabel und daher war auch die Beteiligung an der BBBV werthaltig. Erst nach Konkurseröffnung im Oktober 1999 über die K Gruppe wurde diese Beteiligung wertlos. Die Entwicklung über den Wertverfall ist aus der diesbezüglichen Beilage ersichtlich.

Zu 5)

Der zugrundeliegende Sachverhalt ist aus dem beiliegenden Protokoll des Masseverwalters vom 13.10.2000 ersichtlich.

Sollten hierzu noch Fragen bestehen, stehen wir auch jederzeit vor der mündlichen Verhandlung gerne zur Verfügung."

Der Vorhaltsbeantwortung wurden folgende Beilagen angeschlossen:

- Protokoll vom 13.10.2000 über die Erklärungen der beiden Gesellschafter, H u. W. U, der in Konkurs befindlichen Gesellschaften der U-Gruppe.

- Telefaxmitteilung über die Entprotokollierung der "BV" per 17. Dezember 1998

- Geschäftsberichte bzw. Bilanzen der BBBV 1991 bis 1995

2. Anspruchszinsen 2001

Mit Bescheid über die Festsetzung von Anspruchszinsen 2001 wurde eine Abgabenschuld in Höhe von 446,79 € mit folgender Begründung festgesetzt:

"Die Körperschaftsteuer für 2001 wurde am 10.02.2004 mit 139.222,00 S (10.117,66 €) festgesetzt. Nach Gegenüberstellung mit dem bisher vorgeschriebenen Betrag ergibt sich eine Nachforderung (Differenzbetrag) von 115.142,03 S (8.367,70 €).

Dieser Differenzbetrag wird gemäß § 205 BAO wie folgt verzinst:

Zeitraum | Differenz-betrag | entrichtete Anzahlung | Bemessungs-grundlage | Anz. | Tages- | Zinsen |

01.10.2002 | 115.142,03 | 0,00 | 115.142,03 | 71 | 0,0130 | 1.062,76 |

11.12.2002 | 115.142,03 | 0,00 | 115.142,03 | 180 | 0,0115 | 2.383,44 |

09.06.2003 | 115.142,03 | 0,00 | 115.142,03 | 247 | 0,0095 | 2.701,81 |

Abgabenschuld in Schilling | 6.148,00 | |||||

Zeitraum | Differenz-betrag | entrichtete Anzahlung | Bemessungs-grundlage | Anz. | Tages- | Zinsen |

01.10.2002 | 8.367,70 | 0,00 | 8.367,70 | 71 | 0,0130 | 77,23 |

11.12.2002 | 8.367,70 | 0,00 | 8.367,70 | 180 | 0,0115 | 173,21 |

09.06.2003 | 8.367,70 | 0,00 | 8.367,70 | 247 | 0,0095 | 196,35 |

Abgabenschuld in Euro | 446,79" | |||||

3. Mündliche Verhandlung:

Am 12. November 2009 fand die mündliche Berufungsverhandlung betreffend Körperschaftsteuer 1999, 2000, 2001, 2002, 2003, 2004 und 2005, Körperschaftsteuervorauszahlung für die Jahre 2002 und 2004 sowie Anspruchszinsen 2001 vor dem gesamten Berufungssenat statt.

Nach Sachverhaltsvortrag und Vortrag des Ergebnisses der durchgeführten ergänzenden Erhebungen erläutert der Referent an Hand zweier zusammenfassender, den Mitgliedern des Berufungssenates und den Parteien des Berufungsverfahrens zur Verfügung gestellten Unterlagen den Sachverhalt. Die eine Aufstellung gibt überblicksmäßig die Firmenkonstruktionen wieder, die zweite Aufstellung stellt einen Auszug aus den vorgelegten Bilanzen dar.

Mit der ersten, als Word-Dokument erstellten Unterlage wird fest gehalten, dass die Fa. E1 Privatstiftung W U 100 % der Anteile an der W U GmbH (= Bw.) hält und andererseits die E1 Privatstiftung H U wiederum 100 % an der U C H U GmbH. Die Bw. war zu 50 % beteiligt an der Fa. BB-BV (= BBBV). Das war eine GmbH nach holländischem Recht. Die Fa. U C H U GmbH, welche beim Finanzamt L geprüft wurde und bei der die in Rede stehende Teilwertabschreibung anerkannt wurde, war ebenfalls zu 50 % an der BBBV beteiligt. Die BBBV hielt 100 % der Anteile an der E1-Holding AG, der späteren K. Holding AG.

Der Vertreter der Bw. hält fest, dass diese Darstellung für das Jahr 1999, insbesondere hinsichtlich der Gesellschafterstellung des Herrn W.U. zutreffend ist. W. U. war nämlich bis 5. März 1997 Gesellschafter der W U GmbH und erst ab diesem Zeitpunkt ist die E1 Privatstiftung W U Gesellschafter. Die E1-Holding AG war 100 %iger Gesellschafter der K. Handels GmbH. Die K. Handels GmbH war die operative Gesellschaft, die die 26 Märkte in Österreich betrieben hat . Beide Gesellschaften sind dann in Konkurs gegangen.

Weiters bestätigt der steuerliche Vertreter, dass der dargestellte Sachverhalt von der Firmenkonstruktion her richtig wiedergegeben wurde.

Der Referent erläuterte sodann die zweite, als Excel-Arbeitsblatt auf Grundlage der mit Vorhaltsbeantwortung vom 30. Oktober 2009 übermittelten Bilanzen der BBBV (in holländischer Sprache) erstellte Unterlage:

Gründungsjahr | ||||

Jahr | 1990 | 1991 | 1992 | 1993 |

Gewinn/Verlust in NLG | -104 | -67.594,00 | -427.889,00 | -458.248,00 |

Gewinn/Verlust in Schilling | -649,39 | -422.067,20 | -2.671.803,92 | -2.861.370,12 |

Gewinn/Verlust in € | -47,19 | -30.672,82 | -194.167,56 | -207.943,88 |

Forderungen der BBBV | ||||

Darlehen BBBVan E1-Holding AG | 0,00 | 798.300,00 | ||

Darlehen BBBVan die Beteiligten | 41.286,00 | 41.286,00 | 41.286,00 | |

Verbindlichkeiten der BBBV | ||||

Darlehen C-GmbH&COKG an die BBBV | 4.072.718,00 | 4.500.084,00 | 4.936.368,00 | |

Zinssatz 11%; kein Tilgungsplan! | ||||

Beiteiligung an E1-Holding AG | 4.803.600,00 | 4.803.600,00 | 4.803.600,00 | |

Erlös aus dem Verkauf der Beteiligung (1994) |

Jahr | 1994 | 1995 | 1996 | 1997 | 1998 |

Gewinn/Verlust in NLG | 327.949,00 | -29.416,00 | -6.236,00 | -23.345,00 | -11.496,00 |

Gewinn/Verlust in Schilling | 2.047.763,37 | -183.677,97 | -38.938,53 | -145.769,73 | -71.782,77 |

Gewinn/Verlust in € | 148.816,77 | -13.348,40 | -2.829,77 | -10.593,50 | -5.216,66 |

Forderungen der BBBV | |||||

Darlehen BBBVan E1-Holding AG | |||||

Darlehen BBBVan die Beteiligten | 4.464.604,00 | 41.286,00 | 41.286,00 | 41.286,00 | 41.286,00 |

Verbindlichkeiten der BBBV | |||||

Darlehen C-HandelsgmbH&COKG an die BBBV | 5.392.465,00 | 0,00 | |||

Zinssatz 11%; kein Tilgungsplan! | |||||

Beiteiligung an E1-Holding AG | 0,00 | 0,00 | 0,00 | 0,00 | 0,00 |

Erlös aus dem Verkauf der Beteiligung (1994) | 769.030,00 | ||||

Anmerkungen: | |||||

(Umrechnung: 1 EUR _ 2,20371 NLG) | Darlehen an Beteiligte in Gulden | 41.286,00 | |||

Quelle: | Darlehen an Beteiligte in S | 258.037,50 | |||

Je 50% Beteiligung (WU GmbH) | 129.018,75 | ||||

lt. Bilanz/1998 Verbindlich-keit ausgew.: | 128.898,00 | 120,75 Um-rechnungs-differenz |

Insbesondere weist der Referent auf Folgendes hin:

Die Beteiligung an der E1-Holding AG ist ab dem Jahr 1991 bis 1993 mit einem Nominale von 4.803.600,00 in den Bilanzen ausgewiesen. Im Jahr 1994 wurde diese Beteiligung um 769.030,00 holländische Gulden verkauft. Die Forderungen der BBBV bestanden aus Darlehen der BBBV an die E1-Holding AG und zwar im Jahr 1992 in Höhe von 798.300,00 sowie aus Darlehen an die Beteiligten iHv. von 41.286,00 NLG.

Dieser Betrag ist in den Bilanzen der Bw. in den Jahren 1991 bis 1998 jeweils als Verbindlichkeit ausgewiesen. Zur Umrechnung siehe Darstellung unten, im zweiten Teil des Arbeitsblattes unter "Anmerkungen": Darlehen an Beteiligte in Gulden: 41.286,00; in S 257.844,00 / 2 = 128.922,00.

Ausschließlich im Jahr 1994 wurde ein Darlehen der BBBV an die Beteiligten in Höhe von 4.464.604,00 NLG verbucht. Darin enthalten ist auch der oben angeführte Darlehensbetrag der BBBV an die Beteiligten iHv. 41.286,00 NLG.

Weiters hafteten Verbindlichkeiten der BBBV aus: Der BBBV wurde im Jahr 1991 ein Darlehen gewährt von der Firma C & M Handels GmbH & Co KG in Höhe von 4.072.718,00. Auch die Bilanzen der Folgejahre enthalten vergleichbare Beträge. Im Jahr 1994 wurde dieser Darlehensbetrag mit 5.392.465,00 NLG verbucht. Der Zinssatz beträgt 11 % und es geht kein Tilgungsplan aus den Bilanzen hervor. Ab dem Bilanzjahr 1995 scheint dieser Darlehensbetrag nicht mehr auf.

Es handelt sich hierbei um einen Auszug aus den vorgelegten Bilanzen. Die Bilanzen sind in holländischer Sprache abgefasst. Auf das Ersuchen der Berufungsbehörde, diese in Deutsch vorzulegen wird in diesem Zusammenhang hingewiesen.

Der Referent ersucht den steuerlichen Vertreter, zum dargestellten Sachverhalt Stellung zu nehmen und bot an, diese Zahlen an Hand der vorliegenden Unterlagen nachzuprüfen.

Der Vertreter der Bw. zieht in Erwägung, Herrn H U zur gesellschaftsrechtlichen Stellung und finanziellen Situation der BB-BV als Zeugen namhaft zu machen und führt ergänzend aus:

"Zur Darstellung der Eckdaten der BBBV 1990 bis 1998, glaube ich, dass diese Zahlen richtig aus den Bilanzen übertragen worden sind. Was sich auch aus den Zahlen zeigt, hatte die BBBV ursprünglich die Aufgabe, die Aktien der E1-Holding AG zu halten. Diese sind in der Folge an die C & M GmbH & Co KG übertragen worden.

Die C & M GmbH und die C & M GmbH & Co KG waren Schwestergesellschaften der Kf. Die Gesellschaft hat eigentlich zum Konzern gehört. Dort waren die Herren H und W U Kommanditisten. Diese beiden Gesellschaften sind im Oktober 1999 mit in Konkurs gegangen. Es war also die schwierige Situation. Man hat auch damals nicht gewusst, ob es die H U GmbH und auch die W U GmbH überhaupt schafft, zu überleben. Aufgrund entsprechender Vereinbarungen mit dem Masseverwalter, Dr. Rt, ist es gelungen, diese beiden Gesellschaften aus der Insolvenz herauszuhalten. Das ist aus der Vereinbarung, die wir auch vorgelegt haben, ersichtlich. Im Prinzip kann man im Wesentlichen sagen, dass aufgrund der Konkurseröffnung im Oktober 1999 sämtliche Gesellschaften, auch wenn sie jetzt nicht konkursverhangen waren, zu dem Zeitpunkt wertlos waren. Auch die H U und die W U GmbH. Es hat der Herr W U gewisse Schulden dann noch sogar im Rahmen seiner W U GmbH zahlen müssen."

Der Vertreter des FA hält fest, dass der Sachverhalt richtig dargestellt wurde und weist ergänzend darauf hin, dass dem Finanzamt die Unterlagen in der Form nie vorgelegen sind. Der Stellungnahme des Prüfers sei zu entnehmen, dass die Beteiligungsabschreibung nicht überprüft wurde, was mit dem damals laufenden Konkursverfahren zusammenhängen mag.

Der weitere Verlauf der mündlichen Verhandlung ist in der Niederschrift wie folgt fest gehalten:

"Vorsitzende: Gibt es dazu noch ein ergänzendes Vorbringen?

Vertreter der Bw.: Im Zuge des Konkurses ist natürlich die Beteiligungsabschreibung nicht zur Diskussion gestanden, weil das ja im Herbst 1999 war und die Bilanz 1999 mit der Abschreibung erst danach abgegeben worden ist. In Zusammenhang mit der Prüfung bei der H U GmbH haben wir das sehr wohl diskutiert und, ich glaube, dass der Prüfer der Herr B war. Das war eine wesentliche Position, die sich steuerlich auch erheblich ausgewirkt hat. Es waren nur zu dem Zeitpunkt in der Gesellschaft kaum wesentliche Vorgänge. Da hat es eine Beteiligungsabschreibung gegeben, die höher als der Umsatz war. Von da her hat man das sehr wohl diskutiert. Warum er das im Akt nicht vermerkt hat, weiß ich nicht. Auf das habe ich keinen Einfluss. Er hat dann gewusst, dass der Konzern in Konkurs gegangen ist und hat es im Prinzip nicht mehr thematisiert. Darum steht das auch nicht in der Niederschrift.

Referent: Dem UFS gegenüber hat das der Prüfer anderes dargestellt.

Vertreter der Bw.: Für die Prüfer war das sehr eindeutig. Die haben gesagt, okay, der Konzern ist in Konkurs gegangen, warum soll man hier über eine Beteiligungsabschreibung diskutieren, die Folge des Konkurses war.

Vorsitzende: Genau das, denke ich, mag richtig sein, was Sie jetzt gesagt haben. Aber die Frage, ob die Berechtigung zur Abschreibung besteht, ist nach Aussage des Prüfers nicht geprüft worden und er hat uns zum Beweis dafür ja auch diese Excel-Tabelle übermittelt, die in der Folge auch dem steuerlichen Vertreter im Rahmen des Parteiengehörs weitergeleitet worden ist.

Referent: Das war eigentlich der Gegenstand meines Vorhaltes an das Finanzamt L. Ich habe danach gefragt, ob die Beteiligung anerkannt worden ist und wenn ja, auf welcher rechtlichen und sachverhaltsmäßigen Grundlage sie anerkannt wurde.

Vertreter der Bw.: Es ist Aufgabe des Prüfers, das zu beurteilen. Es ist aber meist so, dass der Prüfer Dinge, die für ihn selbstverständlich sind und zu keiner Beanstandung führen, wahrscheinlich gar nicht protokolliert. Er schreibt nicht Dinge auf, die für ihn selbstverständlich sind.

Vorsitzende: Aber nach seinen Aussagen hat er nicht einmal Unterlagen dazu verlangt. Das geht aus dieser Excel-Tabelle hervor. Und wenn ich keine Unterlagen verlange, dann denke ich auch, dass ich mich damit ja gar nicht beschäftigen kann.

Vertreter der Bw.: Ein Prüfer, der eine Bilanz mit einer derartigen Beteiligungsabschreibung sieht und nicht danach fragt? Gerade der Herr B nicht, weil der nimmt das sehr genau. Das ist ein sehr guter Prüfer, der sich mit allem Wesentlichen befasst und ich halte aus der Bilanz, wie sie sich damals dargestellt hat, die Beteiligungsabschreibung alleine vom Betrag her als wesentlich.

Vorsitzende: Gibt es noch wechselseitige Fragen? Fragen der Beisitzer?

Beisitzer, Hr. Dr. Lb: Eine Frage habe ich: Was ist denn dieses "Darlehen C-Handels GmbH & Co KG"? Wie passt denn die hier hinein?

Referent: Das ist die C & M Handels GmbH & Co KG.

Beisitzer, Hr. Dr. Lb : Ist das eine Schwesterfirma?

Referent: Ja, das ist eine Schwestergesellschaft.

Beisitzer, Hr. Dr. Lb : Die dann auch damals 1999 in Konkurs gegangen ist?

Referent: Ja, genau.

Vorsitzende: Gibt es sonst noch ergänzende Fragen? Herr OR Sc, gibt es Ihrerseits noch Fragen?

Vertreter des FA: Ich glaube, dass man sich das Jahr 1994 noch mehr anschauen müsste. Im Jahr 1994 ist ein Erlös aus dem Verkauf der Beteiligung iHv. 769.030,00 ausgewiesen. Dieser Betrag ergibt sich auch aus den Beilagen zur Bilanz des betreffenden Jahres, also des Jahres 1994. Hierbei dürfte es sich um einen Verkaufserlös für die Beteiligung oder Teile der Beteiligung an der E1-Holding AG handeln. Da stellt sich die Frage, ist damals diese Beteiligung im Jahr 1994 verkauft worden oder war nur ein Teil von diesem Verkauf betroffen?

Referent: Das war auch meine Frage.

Vertreter der Bw.: Die Erinnerung, glaube ich, ist, dass die gesamte Beteiligung (an der E1 Holding AG) an die C & M GmbH & Co KG verkauft worden ist.

Referent: Im Jahr 1994?

Vertreter der Bw.: Ich nehme an aufgrund der Zahlen, die Sie hier vorlegen, müsste es 1994 oder 1995 gewesen sein.

Vorsitzende: Im Jahr 1994 ist ein Verkaufserlös ausgewiesen.

Vertreter der Bw.: Also nehme ich an, dass der Verkauf 1994 erfolgt ist.

Vorsitzende: Da sieht man im Vorjahr 1993 eine Beteiligung an der E1-Holding AG mit 4.803.600,00 und im Jahr 1994 ist die Höhe der Beteiligung mit Null und ein Erlös aus dem Verkauf der Beteiligung mit 769.030,00 ausgewiesen.

Vertreter der Bw.: Also müsste der Verkauf im Kalenderjahr 1993 erfolgt sein?

Vorsitzende: Nein, 1994 ist der Verkauf erfolgt.

Vertreter der Bw.: Ja, genau.

Referent: Man sieht es auch daran, dass im Jahr 1994 ein Gewinn von 327.349,00 holländische Gulden erzielt wurde. Das ist klar aus den Bilanzen hervorgegangen.

Vorsitzende: Zusammenfassend: Festgehalten wird, dass die Firma BBBV im Jahr 1994 ihre Beteiligung an der E1-Holding AG zu einem Erlös in Höhe von 769.030,00 holländische Gulden veräußert hat. Ist das richtig?

Vertreter der Bw.: Es müsste so sein.

Referent: Aber wir können es kurz durchgehen.

Vertreter der Bw.: Nein, das brauchen wir nicht.

Vorsitzende: Wir haben es (aus dem Holländischen) übersetzt. Gibt es noch Fragen?

Referent: Ja, Sie haben in der Vorhaltsbeantwortung zum Punkt 4 darauf hingewiesen, dass "diese Beteiligung im Jahr 1996 höchst profitabel" gewesen sei. Das ist für mich ein Widerspruch. Die BBBV war zu 100 % Gesellschafter der E1-Holding AG. Das haben wir jetzt besprochen.

Vorsitzende: Bis 1994.

Referent: Im Jahr 1996 sei diese Beteiligung höchst profitabel gewesen und daher war auch die Beteiligung an der BBBV werthaltig. Erst nach Konkurseröffnung im Jahr 1999 über die K- wurde diese Beteiligung wertlos. Die Entwicklung über den Werteverfall ist aus den Bilanzen ersichtlich.

Vertreter der Bw.: Die Aktien waren werthaltig. Sie haben dann nicht mehr der BBBV gehört, sondern der C & M KG, aber die Werthaltigkeit der Aktien war gegeben. So war das gemeint. Im Jahr 1996 hat ja die K. Handels GmbH große Gewinne gemacht, daher war im Gesamtkonzern jede Gesellschaft profitabel und erst durch die Konkurseröffnung im Oktober 1999 ist das Ganze zusammengebrochen.

Vorsitzende: Sind alle Fragen zufriedenstellend beantwortet, dann darf ich zunächst einmal den Vertreter der Amtspartei um den Schlussantrag ersuchen.

Vertreter des FA: Meiner Meinung nach ist in dem Fall diese Teilwertabschreibung, die im Jahr 1999 durchgeführt wurde, weder dem Grunde nach nachgewiesen, obwohl jetzt gerade noch vor der Verhandlung Unterlagen beigeschafft wurden, die vorher bei der Betriebsprüfung, die ja genau zu diesem Zweck durchgeführt wurde, offenbar leider nicht vorhanden gewesen sind. Es war dem Grunde nach die Teilwertabschreibung nachzuweisen und der Zeitpunkt der Teilwertabschreibung ist meiner Meinung nach zusätzlich in Frage zu stellen, weil aus der Entwicklung der BBBV ersichtlich ist, dass in den letzten Jahren, zu denen Bilanzen vorhanden sind, sich relativ geringe Verluste ergeben haben.

Vorsitzende: Darf ich jetzt bitte den Vertreter der berufungswerbenden Partei um seinen Schlussantrag ersuchen.

Vertreter der Bw.: Mein Antrag besteht darin, die Teilwertabschreibung so wie in der Steuererklärung beantragt, zu gewähren. Zusätzlich sind die Aussetzungszinsen zu stornieren. Mit der Begründung, dass die Teilwertabschreibung an sich berechtigt ist und nur in Zusammenhang mit der Insolvenz der K. Gruppe zu sehen ist."

Die Vorsitzende schließt das Beweisverfahren. Der Berufungssenat zieht sich zur Beratung zurück.

Nach der Beratung des Berufungssenates verkündet die Vorsitzende die Berufungsentscheidung, wie im Spruch ersichtlich, samt den wesentlichen Entscheidungsgründen und verweist hinsichtlich der weiteren Begründung auf die schriftliche Ausfertigung der Berufungsentscheidung.

Über die Berufung wurde erwogen:

4. Teilwertabschreibung der Fa. BBBV gemäß § 12 Abs 3 Z 2 KStG 1988

4.1. Rechtsentwicklung und rechtliche Grundlagen

Gemäß § 12 Abs 3 KStG 1988, BGBl. Nr. 401/1988 zuletzt geändert durch BGBl. Nr. 818/1993 darf die Abschreibung von Beteiligungen im Sinne des § 10 auf den niedereren Teilwert (§ 6 Z 2 lit. a des Einkommensteuergesetzes 1988) oder ein Verlust aus der Veräußerung solcher Beteiligungen nur insoweit abgezogen werden, als nachgewiesen wird, dass die Wertminderung oder der Verlust nicht mit Einkommensverwendungen im Sinne des § 8 Abs. 2 und 3 der Körperschaft, an der die Beteiligung besteht, in ursächlichem Zusammenhang steht (ausschüttungsbedingte Teilwertabschreibung und ausschüttungsbedingter Verlust).

Gemäß § 12 Abs 3 Z 1 und 2 KStG 1988, BGBl. Nr. 401/1988 zuletzt geändert durch BGBl. Nr. 201/1996 gilt für Beteiligungen im Sinne des § 10 gilt folgendes:

1. Die Abschreibung auf den niedrigeren Teilwert (§ 6 Z 2 lit. a des Einkommensteuergesetzes 1988) oder ein Verlust anläßlich der Veräußerung oder eines sonstigen Ausscheidens darf nur insoweit abgezogen werden, als nachgewiesen wird, daß die Wertminderung oder der Verlust nicht mit Einkommensverwendungen im Sinne des § 8 Abs. 2 und 3 der Körperschaft, an der die Beteiligung besteht, in ursächlichem Zusammenhang steht (ausschüttungsbedingte Teilwertabschreibung und ausschüttungsbedingter Verlust).

2. Abzugsfähige Abschreibungen auf den niedrigeren Teilwert (§ 6 Z 2 lit. a des Einkommensteuergesetzes 1988) oder Verluste anlässlich der Veräußerung oder eines sonstigen Ausscheidens einer zum Anlagevermögen gehörenden Beteiligung sind im betreffenden Wirtschaftsjahr und den nachfolgenden sechs Wirtschaftsjahren zu je einem Siebentel zu berücksichtigen, soweit nicht

- eine Zuschreibung erfolgt oder

- stille Reserven anläßlich der Veräußerung oder eines sonstigen Ausscheidens der Beteiligung steuerwirksam aufgedeckt werden oder

- im Wirtschaftjahr der Abschreibung oder des Verlustes stille Reserven anlässlich der Veräußerung oder eines sonstigen Ausscheidens einer anderen zum Anlagevermögen gehörenden von dieser Vorschrift nicht berührten Beteiligung steuerwirksam aufgedeckt und auf Antrag des Steuerpflichtigen gegenverrechnet werden.

Der gesamte Abs 3 des § 12 ist eine relativ junge Vorschrift. Alle drei Ziffern des § 12 Abs 3 waren in der Stammfassung des KStG 1988 noch nicht enthalten. Das Verbot der Abzugsfähigkeit ausschüttungsbedingter Teilwertabschreibungen und ausschüttungsbedingter Verluste (nunmehr Z 1) wurde erst mit dem StRefG 1993 (BGBl 818/1993) in Abs 3 eingeführt. Mit dem StruktAnpG 1996 (BGBl 201/1996) wurde die Siebentelverteilung für Teilwertabschreibungen oder Verluste anlässlich der Veräußerung oder des sonstigen Ausscheidens einer Beteiligung in Z 2 ergänzt, die bis heute unverändert ist. Erst 2004 (mit BGBl I 57/2004) wurde schließlich Z 3 eingeführt und ist bis heute ebenfalls unverändert. (Plansky in Lang/Schuch/Staringer, KStG, § 12 Abs 3, Rz 87).

Gemäß § 115 Abs 1 BAO haben die Abgabenbehörden die abgabepflichtigen Fälle zu erforschen und von Amts wegen die tatsächlichen und rechtlichen Verhältnisse zu ermitteln, die für die Abgabepflicht und die Erhebung der Abgaben wesentlich sind.

Im gegenständlichen Fall ist strittig, ob Gründe vorliegen, den Teilwert der in Rede stehenden Beteiligung an der holländischen GmbH im Jahr 1999 mit Null anzusetzen.

Gemäß § 6 Z 1 EStG 1988 ist Teilwert der Betrag, den der Erwerber des ganzen Betriebes im Rahmen des Gesamtkaufpreises für das einzelne Wirtschaftsgut ansetzen würde; dabei ist davon auszugehen, dass der Erwerber den Betrieb fortführt.

Nach der Rspr des VwGH gehören zu den spezifischen Wertfaktoren einer Beteiligung der Substanzwert, der Ertragswert und die funktionale Bedeutung (der strategische Wert) (vgl zB VwGH 29.4.1992, 90/13/0228; 13.12.1995, 92/13/0081). Der Teilwert einer Beteiligung (für die kein Kurswert besteht), ist in der Regel durch die Unternehmensbewertung nach wissenschaftlich anerkannten Methoden zu ermitteln. Dabei sind grundsätzlich etwa auch die in den Fachgutachten des Fachsenates für Betriebswirtschaft und Organisation der Kammer der Wirtschaftstreuhänder dargestellten Methoden der Unternehmensbewertung als wissenschaftlich anerkannte Methoden anzusehen (vgl VwGH 23.3.2000, 97/15/0112; 19.9.2007, 2004/13/0050; 17.4.2008, 2005/15/0073; 24.9.2008, 2008/15/0066). Die Teilwertabschreibung einer Beteiligung hat allgemein eine erhebliche und dauernde Wertminderung zur Voraussetzung (vgl die st Rspr VwGH 13.2.59, 1711/57; 22.9.1992, 88/14/0088; 24.2.1999, 96/13/0206; 28.11.2001, 99/13/0254; 18.4.2007, 2003/13/0053; 19.9.2007, 2004/13/0050). Plansky in Lang/Schuch/Staringer, KStG, § 12 Abs 3, Rz 103

4.2. Entscheidungswesentlicher Sachverhalt; rechtliche Beurteilung:

4.2.1 Der im Rahmen der mündlichen Verhandlung dargestellte Sachverhalt wurde seitens des steuerlichen Vertreters der Bw. nicht bestritten und wird deshalb der rechtlichen Beurteilung zu Grunde gelegt.

Die Bw. hat trotz entsprechender Nachfragen weder im Veranlagungsverfahren gegenüber dem FA, noch im Rahmen des Berufungsverfahrens die Gründe dargelegt bzw. entsprechende Beweismittel vorgelegt, die für den unmittelbaren und vollständigen Wertverlust der Beteiligung an der Fa. B. BBBV im Jahr 1999 ausschlaggebend gewesen seien. Im Einzelnen sind für diese Beurteilung folgende Gründe maßgeblich:

4.2.1.1. Mit Vorhaltsbeantwortung vom 23. April 2001 wurden lediglich zwei Kopien ("Spezificatie 5 und 6"; Teile einer holländischen Bilanz des Jahres 1998) übermittelt, welche einen Verlust der BBBV iHv. 11.496,00 NLG auswiesen. Umstände, die eine Teilwertabschreibung der Beteiligung an dieser GmbH dem Grunde bzw. der Höhe nach rechtfertigen würden bzw. Anhaltspunkte, zu welchem Zeitpunkt eine Teilwertabschreibung sachgerecht erscheinen könnte, sind diesen Unterlagen nicht zu entnehmen.

4.2.1.2. Der steuerliche Vertreter der Bw. erteilte am 3. Mai 2001 dem FA gegenüber mündlich (telefonisch) die Auskunft, die Gesellschaft sei seit 1998 in Liquidation.

Diese Aussage steht mit der Begründung des Berufungsantrages, eine Teilwertabschreibung sei im Jahr 1999 vorzunehmen, im Widerspruch. Die Auskunft, die Gesellschaft sei seit 1998 in Liquidation, lässt den Schluss zu, die Gründe für eine allfällige Wertminderung seien im Jahr 1998 bzw. bereits in Vorjahren gelegen. Eine diesbezügliche Glaubhaftmachung bzw. Beweisführung (außer dem Nachweis der Liquidation dieser Gesellschaft per 17. Dezember 1998) erfolgte jedoch nicht.

4.2.1.3. Der Hinweis der Bw., die Funktion und die Rechtsstellung der holländischen Gesellschaft sei anlässlich der letzten Betriebsprüfungen der Finanzverwaltung ausführlich dargelegt worden, kann die Bw. von ihrer erhöhten Mitwirkungspflicht nicht entbinden, da sich im Zuge des Berufungsverfahrens herausgestellt hat, dass die Großbetriebsprüfung diese Sachverhalte mangels zutreffenden Prüfungszeitraumes nicht geprüft hat. Dazu hat der steuerliche Vertreter mit Vorhaltsbeantwortung vom 7. November 2008 dem FA gegenüber eingeräumt, es sei richtig,

"dass die Abwertung der Anteile auf 0 in diesem Zusammenhang nicht geprüft werden konnte, da das letzte geprüfte Jahr 1997 war."

Hierauf wurde die Bw. mit Vorhalt vom 7. Juli 2009, Punkt 1, lit g, nochmals ausdrücklich hingewiesen und fest gehalten, dass die Fragen des dort angesprochenen Vorhalts somit noch unbeantwortet seien.

Auch das FA L hat nach Aussage des Prüfers derartige Unterlagen nicht angefordert. Der UFS hat das FA L hierzu mit Schreiben vom 28. April 2009 um Auskunft ersucht. Der damals zuständige Prüfer des FA L hat mit Antwortschreiben vom 5. Juni 2009 glaubhaft dargestellt, dass von ihm im Rahmen der Prüfung bei der Fa. U C GmbH (Umsatz- und Körperschaftsteuer 1999 bis 2001) keine Unterlagen betreffend die Fa. BBBV abverlangt wurden.

Der Senat hält diesen Sachverhalt für wahrscheinlicher, als die Darstellung der Bw., sämtliche Unterlagen betreffend Abschreibung der Beteiligung an der Fa. BBBV seien im Zuge dieser Betriebsprüfung vorgelegt worden. Der Prüfer hat - trotz nicht mehr vorhandenem Arbeitsbogen - an Hand elektronisch gespeicherter Excel-Daten seine Aussage damit begründet, dass er bei jeder Prüfung diesen Tabellenaufbau verwende, dass hieraus die Schwerpunkte ersichtlich seien, er in der gesamten Excel-Tabelle keinen Hinweis auf die Fa. BBBV finde und daraus erkenne, dass er keine entsprechenden Unterlagen abverlangt habe.

Auch aus der vorliegenden Niederschrift über die Schlussbesprechung vom 23. Mai 2003 bzw. dem BP-Bericht vom 21. Juli 2003 ist ersichtlich, das eine inhaltliche Prüfung der "Abschreibungen gem. § 12 (3) 1 KStG" nicht erfolgte.

Der Senat geht daher davon aus, dass die Bw. im Zuge der in Rede stehenden Betriebsprüfung beim FA L keine Unterlagen über die Beteiligung an der Fa. BBBV vorgelegt hat.

4.2.1.4. Mit Schreiben vom 27. Oktober 2008 ersuchte das FA im Rahmen der - über Ersuchen durch den UFS vorgenommenen - Betriebsprüfung die Bw. unter anderem, folgende Fragen zu beantworten:

"Was war der Gegenstand dieser Firma, bzw. welche Funktion hatte diese in den Firmen und Stiftungen?

Wurden Sanierungs- bzw. Überschuldungsbeseitigungsmaßnahmen getroffen? Ab welchem Zeitpunkt, und unter welchen Umständen ist die Wertminderung tatsächlich eingetreten?

Welche Gründe waren für die Liquidation der BBBV ausschlaggebend?"

Zur Beantwortung dieser Fragen verwies die Bw. im Wesentlichen auf die zuletzt durchgeführte Betriebsprüfung, bei der sämtliche Unterlagen der Finanzverwaltung zur Verfügung gestellt worden seien, bzw. auf die dem Finanzamt L im Zusammenhang mit der Betriebsprüfung zur Verfügung gestellten Unterlagen. Insbesondere die Frage, ab welchem Zeitpunkt und unter welchen Umständen die Wertminderung tatsächlich eingetreten sei, blieb unbeantwortet.

Aus diesem Grund wurde die Bw. mit Vorhalt vom 7. Juli 2009 nochmals unter anderem um Beantwortung folgender Fragen ersucht:

"3) Weitere offene Fragen:

a) Sie haben nun Gelegenheit, zum festgestellten Sachverhalt Stellung zu nehmen und für Ihr Berufungsbegehren sachdienliche Beweismittel bzw. Unterlagen beizubringen.

Insbesondere werden Sie ersucht, die Umstände, die für die behauptete dauernde Entwertung der in Rede stehenden Beteiligung zum Zeitpunkt 31.12.1999 entscheidend waren, nachzuweisen oder glaubhaft zu machen."

Diese Fragen blieben unbeantwortet.

4.2.1.5. Da es sich im gegenständlichen Fall um Sachverhaltselemente handelt, die ihre Wurzeln im Ausland haben, bestand für die Bw. erhöhte Offenlegungs- und Mitwirkungspflicht.

Nach der Rechtsprechung liegt eine erhöhte Mitwirkungspflicht der Partei (eine in den Hintergrund tretende amtswegige Ermittlungspflicht) ua dann vor, wenn Sachverhaltselemente ihre Wurzeln im Ausland haben; die Mitwirkungs- und Offenlegungspflicht ist in dem Maße höher, als die behördlichen Ermittlungsmöglichkeiten geringer sind (VwGH 23.2.1994, 92/15/0159; 26.7.2000, 95/14/0145) . Diesfalls bestehe somit eine erhöhte Mitwirkungspflicht, eine Beweismittelbeschaffungspflicht und eine Vorsorgepflicht (vgl zB Loukota, Internationale Steuerfälle, Tz 429 ff; Kotschnigg, ÖStZ 1992, 84; VwGH 25.5.1993, 93/14/0019); Ritz, BAO3, § 115, Tz 10.

Dieser im Zusammenhang mit Auslandssachverhalten bestehenden, erhöhten Mitwirkungs- und Beweisvorsorgepflicht iSd § 115 BAO ist die Bw. jedoch - trotz seit dem Jahr 2001 offenen Berufungsverfahrens - nicht nachgekommen.

Der Hinweis des steuerlichen Vertreters, die geforderten Unterlagen könnten nicht beigeschafft werden, weil das gesamte Archiv dem Käufer der K.- Gruppe übergeben worden sei, welcher die Unterlagen vereinbarungsgemäß nach Ablauf der gesetzlichen Aufbewahrungsfrist zu vernichten hatte, geht somit ins Leere.

4.2.2. Den erst mit Vorhaltsbeantwortung vom 30. Oktober 2009 vorgelegten Bilanzen bzw. Geschäftsberichten, überwiegend in holländischer Sprache, ist zu entnehmen, dass die Fa. BBBV die Beteiligung mit dem bilanzierten Wert iHv. 4,803.600,00 NLG an der Fa. E1 Holding AG im Jahr 1994 zum Preis iHv. 769.030,00 NLG veräußert hat.

Außerdem wurde ein ausschließlich im Jahr 1994 in der Bilanz aufscheinendes Darlehen der BBBV an die Beteiligten (W.U. GmbH und H.U. Beteiligungs GmbH) iHv. 4,464.604,00 NLG offenbar an die Bw. zurückbezahlt bzw. auf andere Art getilgt bzw. ausgebucht.

Weiters hat die BBBV ein im Jahr 1991 von der Fa. C&M Handels GmbH&COKG iHv. 4,072.718,00 NLG aufgenommenes und bis einschließlich 1994 aushaftendes Darlehen zurückbezahlt bzw. auf andere Art getilgt.

Jedenfalls wies die Bw. für das Jahr 1994 einen Gewinn iHv. 327.949,00 NLG aus. In den darauf folgenden Jahren (1995 bis 1998) wurden jeweils Verluste iHv. 29.416,00; 6.236,00; 23.345,00 und 11.496,00, jeweils NLG, ausgewiesen.

Ein Grund für eine im Jahr 1999 vorzunehmende Teilwertabschreibung der gegenständlichen Beteiligung ist allein aus diesen Kennzahlen nicht abzuleiten.

4.2.3. Dauernde Wertminderungen sind in der Periode der Wertminderung geltend zu machen (Kauba, aaO, S. 53). Nach ständiger Rechtsprechung des VwGH ist sowohl die Entwertung des Wirtschaftsgutes zu beweisen oder glaubhaft zu machen, als auch der Nachweis der Voraussetzung der TWA in einem bestimmten Wirtschaftsjahr zu erbringen (VwGH 13.12.1995, 92/13/0081, 28.02.2007, 2004/13/0019, 26.07.2006, 2006/14/0016, 06.07.2006, 2006/15/0186, 10.08.2005, 2002/13/0037, jeweils m.w.N.).

Unter anderem im Erkenntnis vom 13.12.1995, 92/13/0081 hat der Gerichtshof betont, dass Teilwertabschreibungen nur in dem Wirtschaftsjahr durchgeführt werden können, in dem die Wertminderung eingetreten ist (Hinweis E 18.1.1984, 82/13/0173). Die Bewertung ist für den Bilanzstichtag vorzunehmen. Es sind die tatsächlichen Verhältnisse am Bilanzstichtag maßgebend, dabei sind aber die bis zur Bilanzerstellung gewonnenen Erkenntnisse und Einsichten hinsichtlich dieser Verhältnisse zu berücksichtigen (Hinweis Hofstätter/Reichel, Kommentar, § 6 EStG 1972 allgemein Tz 5).

Auch mit Erkenntnis vom 30.09.1998, 97/13/0033 hat der VwGH ausgesprochen, dass eine TWA im Jahr der Entwertung anzusetzen ist. Eine vor Beginn des Wirtschaftsjahres eingetretene Wertminderung kann bei § 5-Ermittlung in einem späteren Wirtschaftsjahr keine Berücksichtigung mehr finden (VwGH vom 30.9.1998, 97/13/0033: Zur TWA wegen Wechselkursschwankungen in Vorjahren; die Beibringung des Gutachtens eines Sachverständigen wäre Sache der Beschwerdeführerin gewesen).

Grundsätzlich ist zwischen vorübergehender und dauernder Wertminderung zu unterscheiden. Eine dauernde Wertminderung liegt vor, wenn aufgrund objektiver Umstände nicht mehr damit zu rechnen ist, dass der Wert wieder auf das ursprüngliche Maß steigt. Die TWA ist dann zwingend vorzunehmen.

Im Erkenntnis vom 24.9.2008, 2008/15/0066 hat der VwGH auf seine diesbezüglich ständige Judikatur hingewiesen und wörtlich ausgesprochen:

"In seinem Erkenntnis vom 9. September 2004, Zl. 2001/15/0073, brachte der Verwaltungsgerichtshof unter Hinweis auf Vorjudikatur zum Ausdruck, dass eine Bewertung eines Wirtschaftsgutes zum niedrigeren Teilwert nur dann zulässig ist, wenn hinsichtlich des betreffenden Wirtschaftsgutes am Bilanzstichtag eine entsprechende Entwertung eingetreten ist. Wer eine Abschreibung auf den niedrigeren Teilwert durchführen will, hat die Entwertung des Wirtschaftsgutes nachzuweisen oder doch wenigstens glaubhaft zu machen. Eine Verpflichtung der Abgabenbehörde zur amtswegigen Ermittlung des niedrigeren Teilwertes eines Wirtschaftsgutes ist der Rechtsprechung und dem Gesetz nicht zu entnehmen.

Nach ständiger Rechtsprechung des Verwaltungsgerichtshofes ist der Teilwert einer Beteiligung, für die kein Kurswert besteht, in der Regel durch eine Unternehmensbewertung nach wissenschaftlich anerkannten Methoden zu ermitteln (vgl. etwa das hg. Erkenntnis vom 19. September 2007, Zl. 2004/13/0050, oder zuletzt das hg. Erkenntnis vom 17. April 2008, 2005/15/0073).

Vor dem Hintergrund dieser Rechtsprechung und unter Berücksichtigung des Umstandes, dass sich die Beschwerdeführerin auf eine entsprechende, eine Teilwertabschreibung rechtfertigende Unternehmensbewertung nach wissenschaftlich anerkannten Methoden nicht gestützt hat, zeigt die Beschwerde eine Rechtswidrigkeit des angefochtenen Bescheides nicht auf."

Die Bw. hatte sowohl im Rahmen des Berufungsverfahrens vor dem FA (seit 2001), als auch im (vom UFS angeregten) Betriebsprüfungsverfahren sowie im Verfahren vor dem UFS ausreichend Gelegenheit, den Sachverhalt aufzuklären und zu den einzelnen Vorhalten entsprechende Stellungnahmen einzureichen.

So hat die Bw. nicht die Gelegenheit wahrgenommen, zur ausführlichen Darstellung des Sachverhalts im Vorhalt vom 7. Juli 2009 Stellung zu nehmen und die in diesem Vorhalt bzw. im Laufe des Ermittlungsverfahrens an sie gerichteten Fragen (z.B. Fragen des Vorhalts vom 26. Juli 2001) vollständig zu beantworten.

4.2.4 Der aus - mit Vorhaltsbeantwortung vom 30. Oktober 2009 übermittelten - Bilanzen der Fa. BBBV über die Jahre 1991 bis 1995 (siehe oben, lit. b) hervorgehende Sachverhalt steht im Widerspruch mit der zu Punkt 4 der Vorhaltsbeantwortung geschilderten Sachlage: