Siebentelabschreibung als Vorgruppenverluste?

European Case Law Identifier: ECLI:AT:BFG:2015:RV.7100148.2014

Beachte:

Revision eingebracht (Amtsrevision). Beim VwGH anhängig zur Zl. Ro 2015/13/0024. Mit Erk. v. 31.5.2017 als unbegründet abgewiesen.

Entscheidungstext

IM NAMEN DER REPUBLIK

Das Bundesfinanzgericht hat durch die Richterin R in der Beschwerdesache Bf.2 Beteiligungs GmbH, Adresse, vertreten durch Stb gegen den Bescheid des FA Wien 1/23 vom 07.11.2012, betreffend Feststellungsbescheide Gruppenmitglied 2007 bis 2009 vom 7.11.2012 bzw. 22.7.2011 nach Durchführung einer mündlichen Verhandlung zu Recht erkannt:

Der Beschwerde betreffend 2007 wird teilweise stattgegeben. Der bekämpfte Bescheid wird abgeändert und das Einkommen des beschwerdeführenden Gruppenmitglieds für 2007 mit - 3.813.859,92 € festgestellt, das Mehrbegehren auf Feststellung von weiteren -100.000 € wird abgewiesen.

Der Beschwerde wird hinsichtlich 2008 und 2009 stattgegeben, die bekämpften Bescheide werden abgeändert. Das Einkommen des beschwerdeführenden Gruppenmitglieds wird für 2008 mit - 3.817.396,84 € und für 2009 mit - 3.812.555,74 € festgestellt.

Eine Revision an den Verwaltungsgerichtshof ist nach Art. 133 Abs. 4 Bundes-Verfassungsgesetz (B-VG) zulässig.

Entscheidungsgründe

Mit Feststellungsbescheiden Gruppenmitglied (FGM) 2008 und 2009 vom 22.7.2011 stellte das Finanzamt (FA) das Einkommen des Gruppenmitgliedes Bf.2 Beteiligungs GesmbH (GM bzw. Bf.2) ohne Berücksichtigung der in der Steuererklärung geltend gemachten Siebentelabschreibungen aus dem Jahr 2004 in Höhe von je 3.809.186,86 € fest. Eine Begründung für die Abweichung von der Steuererklärung ist aus dem Bescheid nicht ersichtlich. Mit Berufung vom 11.8.2011 beantragte die Bf.2 die Berücksichtigung von Siebentelbeträgen nach § 12 Abs. 3 Z 2 KStG 1988 (6. bzw. 7.Siebentel) sowie die Feststellung des Einkommens der Bf.2 für das Jahr 2008 mit - 3.817.396,84 € und für das Jahr 2009 mit - 3.812.555,74 €.

In der Folge unterzog das FA im Wege der Großbetriebsprüfung (GBP) die Bf.1 (Bf.1 bzw. GT) als Gruppenträger sowie das diesem Gruppenträger zugeordnete Gruppenmitglied Bf.2 Beteiligungs GmbH einer Betriebsprüfung (Bp) betreffend ua. den Veranlagungszeitraum 2007. Mit Bescheiden vom 1.3.2013 hinsichtlich Körperschaftsteuer Gruppe 2007 und Feststellungsbescheid Gruppenmitglied 2007 vom 7.11.2012 setzte das FA die Köperschaftsteuer der GT bzw. stellte das Jahresergebnis der Bf.2 als Gruppenmitglied für 2007 neu fest.

In Tz 11 des Bp-Berichts zu Bf. 1 führte das Finanzamt begründend aus:

a) Sachverhalt:

Mit Gesellschafterbeschluss vom 26.2.2007 hat sich die Fa Bf.1 an der Bf.2 Beteiligungs GmbH über eine Kapitalerhöhung (an der die Altgesellschafter nicht teilnahmen) zu 50,7% beteiligt. Mit 26.3.2007 wurde von der Fa. Bf.1 der Antrag beim zuständigen FA auf Feststellung einer Gruppe gem. § 9 (8) KStG 1988 gestellt und auch positiv erledigt (ab der Veranlagung 2007, Bilanzstichtag 31.3.2007). Mit Schreiben vom 6.3.2007 (eingelangt am 9.3.2007) wurde von der Bf.2 Beteiligungs GmbH beantragt, den Bilanzstichtag vom 28.2. auf den 31.3. zu verlegen. Dies wurde vom zuständigen Finanzamt mit Bescheid vom 12.3.2007 genehmigt.

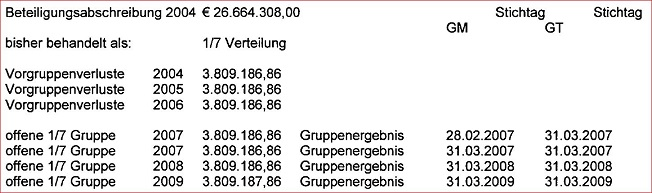

Lt. den vorliegenden Bilanzen verfügte die Bf.2 Beteiligungs GmbH zum Zeitpunkt der Beteiligung der Bf.1 über kein Vermögen jedoch über beträchtliche Verlustvorträge (rd. € 12 Millionen zum Stichtag 28.2.2006) und offene 1/7 Abschreibungen gem. § 12 Abs. 3 KStG 1988 aus der TWA an der Bf.2 Holding AG lt. nachfolgender Aufstellung.

Die Teilwertabschreibung der Bf.2 Holding AG im Jahre 2004 wurde notwendig, da mit Beschluss vom 25.10.2004 die Liquidation dieser Gesellschaft beschlossen wurde. Die endgültige Abwicklung der Liquidation erfolgte It. G&V im Wirtschaftsjahr 2006.

Im Jahr 2007 wurden für die beiden Wirtschaftsjahre gesondert Bilanzen erstellt. Diese wurden bisher bei der Feststellung des Gruppenmitgliedes It. nachfolgender Aufstellung erfasst:

b) Rechtliche Würdigung:

1) Ergebniszurechnung zum Stichtag 28.2.2007 (4.Siebtel)

Wie bereits im Sachverhalt dargestellt, erfolgte beim Gruppenträger Bf.1 zum Stichtag 31.3.2007 die Zurechnung beider Wirtschaftsjahre der Bf.2 Beteiligungs GmbH (1. Wirtschaftsjahr 1.3.2006 bis 28.2.2007 und 2. Wirtschaftsjahr 1.3.2007 bis 31.3.2007) und somit letztlich die Verwertung des 4. und 5. Siebtel. Eine Ergebniszurechnung des 1. Wirtschaftsjahres der Bf.2 Beteiligungs GmbH ist nicht zulässig, da der Antrag auf Gruppenbildung zum 26.3.2007 und somit nach dem Bilanzstichtag 28.2.2007 erfolgte (§ 9 Abs. 8 KStG). Auch wenn der Antrag rechtzeitig und somit vor dem 28.2.2007 nachweislich beim Finanzamt eingelangt wäre, kann das Ergebnis des 1. Wirtschaftsjahres nicht zugerechnet werden, da am Beginn dieses Wirtschaftsjahres der Gruppenträger nicht über die finanzielle Verbindung verfügte (§ 9 Abs. 5 KStG).

2) Vorgruppenverlust

Die Verluste der Beteiligungskörperschaft resultieren It. Sachverhalt aus offenen 1/7 Abschreibungen aus dem Jahr 2004. Es handelt sich daher bei diesen offenen 1/7 Abschreibungen um Verluste, die aus der Vorgruppenzeit (somit "Vorgruppenverluste") resultieren. Beim § 12 Abs. 3 KStG handelt es sich lediglich um eine Verteilungsregelung (Siebtelregelung), die nichts an der Klassifizierung dieser abgesetzten Beträge als Vorgruppenverluste ändert. Der Vorgruppenverlust des 2. Wirtschaftsjahres 2007 ist daher nicht dem Gruppenträger zuzurechnen, sondern als Vorgruppenverlust des Gruppenmitgliedes mit eigenen Gewinnen des Gruppenmitgliedes zu verrechnen (§ 9 Abs. 6 KStG).

Das 4.Siebtel ist mangels Vorhandensein der Gruppe, das 5.Siebtel aus dem Titel "Vorgruppenverlust" jeweils bei Fa. Bf.2 Beteiligungs GmbH zu erfassen.

c) Betragsmäßige Auswirkung:

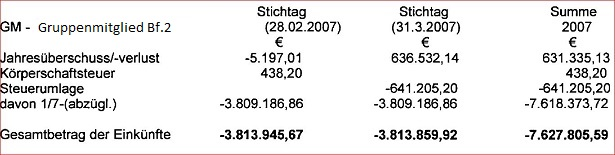

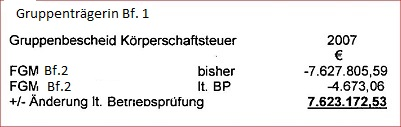

Somit wird das bisher als Verlust geltend gemachte Einkommen des Gruppenmitgliedes Bf.2 Beteiligungs GmbH (St. Nr.: FA-StNr. ) iHv € -7.627.805,59 dem Gruppenträger Bf.1 im Jahr 2007 in Höhe von 4.673,06 zugerechnet, (siehe Feststellungen unter Tz 1 im Bericht zu St.Nr. StNr. -Bf. 2).

Die aufgrund der Nichtberücksichtigung der Siebentelabschreibung beim GM Bf.2 auf den GT Bf. 1 entfallende Körperschaftsteuer 2007 wurde im Bericht mit 953.486,42 € ausgewiesen.

Mit fristgerecht eingebrachten Berufungen (nunmehr Beschwerden) vom 11.8.2011 und 29.8.2013 wendete sich das GM gegen diese Bescheide, beantragten die Berücksichtigung einer Siebentelabschreibung iHv 3.813.945,67 im Einkommen des GM für 2007 bis 2009 und führte begründend folgendermaßen aus:

Die bei Ermittlung des Einkommens abgesetzten Siebentelbeträge wurden mit der Begründung, dass sie aus einer Teilwertabschreibung einer Beteiligung aus der Zeit vor Aufnahme in die Unternehmensgruppe resultieren, den Vorgruppenverlusten zugeordnet.

Eine Teilwertabschreibung führe im Jahr der Teilwertminderung zu einem Verlust in Höhe der gesamten Teilwertabschreibung. Zunächst ist darauf hinzuweisen, dass es weder eine materiellrechtliche noch verfahrensrechtliche Grundlage gibt, dass ein Gruppenmitglied nach Eintritt in die Gruppe einen auf Ebene des Gruppenmitglieds aus der Geltendmachung von schwebenden Siebenteln bestehenden Verlust in den Vorgruppenverlust "übernehmen" kann. Der hinsichtlich des Gruppenmitglieds zu erlassende Feststellungsbescheid kann nur hinsichtlich der Einkünfte des betreffenden Jahres absprechen. Eine (ergänzende) Abänderung des letzten Veranlagungsbescheides vor Gruppenzugehörigkeit würde im Ergebnis dazu führen, dass in diesem Jahr mehr als ein Siebentel der Teilwertabschreibung bzw. des Veräußerungsverlustes geltend gemacht wird , was der eindeutigen Verteilungsregel des § 12 Abs 3 KStG widerspricht.

Im Rahmen der Gruppenbesteuerung ergibt sich aus der Verwendung des Begriffs "Einkommen" im Wortlaut des§ 9 Abs 6 KStG, dass unbeschränkt steuerpflichtige Gruppenmitglieder zunächst unabhängig von der Unternehmensgruppe ihr "Einkommen" im Sinne des § 7 Abs 2 KStG zu ermitteln haben, welches auch mit Bescheid festzustellen ist. Die steuerliche Gewinnermittlung eines Gruppenmitglieds weicht daher grundsätzlich nicht von der steuerlichen Gewinnermittlung einer Körperschaft ab, die nicht Gruppenmitglied ist und umfasst folglich auch die Geltendmachung noch offener Siebentel als Betriebsausgabe.

Im Ergebnis wird daher nach der bekämpften Rechtsansicht eine Zuordnung der noch nicht abgereiften Siebtelbeträge zu den Verlustvorträgen vorgenommen und diesen in den steuerlichen Folgewirkungen gleichgestellt. Dagegen spricht aber, dass es sich bei Verlustvorträgen gem § 8 Abs 4 Z 2 KStG und § 18 Abs 6 EStG um Jahresverluste handelt, die in Vorjahren bereits in der Ermittlung der Einkünfte berücksichtigt wurden. Nicht abgereifte Siebentel konnten aufgrund ihres Charakters als aufgeschobene Betriebsausgaben bisher noch zu keinem Zeitpunkt in der Gewinnermittlung der betroffenen Körperschaft ihren Niederschlag finden. Während im Fall von Sonderausgabenverlustvorträgen der Steuerpflichtige zumindest einmal die Möglichkeit hatte, die Verluste im Zuge der laufenden Gewinnermittlung mit positiven Einkünften zu verrechnen, bestand gerade diese Möglichkeit bei noch offenen Siebentel nicht, da sie aufgrund der zwingenden Verteilung über sieben Jahre noch nicht Eingang in die Ermittlung der Einkünfte aus Gewerbebetieb finden konnten. Erst wenn die Berücksichtigung einer Siebentelabschreibung in einem Jahr zu einem abzugsfähigen Verlust führt, liegt ein "Sonderausgaben-Verlust" iSd § 18 Abs 6 EStG vor.

Auch der Steuergesetzgeber hat in der Vergangenheit ganz bewusst zwischen Sonderausgaben-Verlustvorträgen und Siebtelbeträgen unterschieden. Im Zuge der Verlustsistierung gem § 117 Abs 7 EStG in den Jahren 1996/97 konnten die Siebtelbeträge gem § 12 Abs. 3 KStG weiterhin im Rahmen der Gewinnermittlung berücksichtigt werden, während die Geltendmachung von Verlustvorträgen ausgesetzt war. Außerdem unterliegen Verluste iSd § 18 Abs 6 EStG gem § 2 Abs 2b Z 2 grundsätzlich einer Verrechnungsgrenze in Höhe von 75% welche für noch schwebende Siebtel keine Gültigkeit hat.

Hinsichtlich der vortragsfähigen Verluste, die aus Zeiträumen vor dem Wirksamwerden der Unternehmensgruppe stammen (Vorgruppenverluste) verweist § 9 Abs 6 Z 4 KStG auf § 18 Abs. 6 EStG iVm § 8 Abs 4 Z 2 KStG . Die Gleichstellung der Siebtelbeträge iSd § 12 Abs 3 Z 2 KStG noch nicht verwerteten Verlustvorträgen iSd § 18 Abs 6 EStG ist daher vom Wortlaut des § 9 Abs. 6 Z 4 KStG nicht gedeckt.

Eine Zuordnung zu den "vortragsfähigen Verlusten" könnte daher nur im Wege eines Analogieschlusses erfolgen. Die Anwendung eines solchen Analogieschlusses setzt nach ständiger Rechtsprechung des VwGH eine planwidrige, durch Analogie zu schließende Lücke voraus, die dort anzunehmen sei , wo das Gesetz, "gemessen an seiner eigenen Absicht und immanenten Teleologie, unvollständig, also ergänzungsbedürftig ist und wo seine Ergänzung nicht etwa einer vom Gesetz gewollten Beschränkung widerspricht" ... "Die bloße Meinung, eine Regelung sei wünschenswert, reicht hingegen nicht zur Annahme einer Gesezteslücke. Im Zweifel ist davon auszugehen, dass die Lücke beabsichtigt ist" (vgl Apfelthaler SWK11 /2011, S 518).

Ein Analogieschluss ist aber nur unter Einschränkungen zulässig und kann nur dann als angebracht ansehen werden, wenn die für einen gesetzlichen Fall getroffene Wertung auf einen gleichgelagerten, gesetzlich nicht geregelten Fall umgelegt wird, oder aber um zu verhindern, dass gleichgelagerte bzw unterschiedlich gelagerte Fälle gleich behandelt werden (Apfelthaler, aao; mit weiteren Nachweisen).

Ergänzend ist darauf hinzuweisen, dass der VwGH in seinem Erkenntnis 2008/15/0212 vom 14.10.2010 mit seiner Aussage in erster Linie festhält, dass offene Siebentel aus Teilwertabschreibungen und Veräußerungsverlusten nach Maßgabe der Voraussetzung des § 5 UmgrStG auf die übernehmende Körperschaft übergehen, obwohl die betreffende Beteiligung am Spaltungsstichtag nicht mehr vorhanden ist. Es geht aus diesem Urteil allerdings nicht hervor, dass offene Siebentel generell dem Verlustvortragsbereich zuzurechnen sind. Vielmehr wendet der VwGH die Verlustvortragsbeschränkung auch auf schwebende Siebentel an, da man nach seiner Ansicht nur so der dem UmgrStG immanenten Wertungsentscheidung (objektbezogene Übertragung von Verlustvorträgen) gerecht werden kann. Eine "Ausdehnung" der Judikatur des VwGH zu § 35 UmgrStG auf § 9 Abs 6 Z 4 KStG führt aufgrund der völlig unterschiedlichen Zielsetzungen der Bestimmungen zu völlig unsachlichen Ergebnissen.

Wir stellen daher den Antrag, den Feststellungsbescheid Gruppenmitglied 2007 ersatzlos aufzuheben, und das Einkommen des Gruppenmitgliedes im Jahr 2007 mit minus

3,913.859,92 € festzusetzen sowie den Körperschaftsteuerbescheid 2007 entsprechend anzupassen.

Für 2008 beantragte die Bf. das Einkommen mit - 3.817.396,84 € festzustellen für 2009 mit - 3.812.555,74 €.

In der in den Verwaltungsakten abgelegten, nicht unterschriebenen und undatierten Stellungnahme zur Beschwerde führte die GBP aus, dass offene Siebentelbeträge dem Grunde nach Vorgruppenverluste darstellen würden und aufgrund der V ert e il ungsanordnung des § 12 Abs. 3 Z 2 KStG bei der jährlichen Gewinnermittlung zu be rücksichtigen seien. Diese offenen Siebtelbeträge iSd § 12 Abs. 3 seien daher mit Eintritt e in er Körperschaft in eine Unternehmensgruppe als Vorgruppenverluste zu behandeln und demgemäß könne jährlich ein Siebentel nur mit eigenen Gewinnen des Gruppenmitglieds verrechnet werden. Eine Zurechnung von negativen Ergebnissen beim GT soweit sie aus dem Abzug von Vorgruppen-Siebenteln eines GM resultierten könne nicht vorgenommen werden. Diese durch den Abzug von offenen Vorgruppen-Siebtelbeträgen nach § 9 Abs. 6 Z 1 KStG entstandenen, negativen Beträge seien weiterhin als Vorgruppenverluste gem. § 9 Abs. 6 Z 4 KStG nur mit eigenen Gewinnen des Gruppenmitgliedes zu verrechnen.

Die "Einkommensermittlung" eines Gruppenmitglieds unterscheide sich von der Einkommensermittlung einer Körperschaft, die nicht Gruppenmitglied ist, da bei der Ermittlung des zuzurechnenden steuerlichen Ergebnisses als Ergebnis eines unbeschränkt steuerpflichtigen Gruppenmitglieds das Einkommen unter Berücksichtigung der Z 4 des § 6 Abs. 6 KStG (Regelung betreffend den Abzug von Vor- und Außergruppenverlusten) gelte.

Eine Teilwertabschreibung einer Beteiligung führe zu einem Verlust im Ausmaß des gesamten Teilwertabschreibungsbetrages im Jahr der Teilwertabschreibung. Die Verteilung der steuerlichen Wirksamkeit der Teilwertabschreibung einer Beteiligung auf sieben Jahre bewirke nicht, dass sich der Buchwert der Beteiligung im Jahr der Teilwertabschreibung und in den folgenden sechs Jahren um jeweils ein Siebentel vermindere. Der Buchwert der Beteiligung sinke sofort um den gesamten Teilwertabschreibungsbetrag. Bei dieser Verteilungsregel des § 12 Abs. 3 Z 2 KStG handle es sich um keine Einkommensverteilung, sondern um eine Verlustverteilungsvorschrift, da der Verlust aus der Teilwertabschreibung im Jahr der Teilwertabschreibung eingetreten sei.

Siebtelbeträge iSd § 12 Abs. 3 Z 2 KStG seien keine Schwebeverluste und die Bestimmung des § 12 Abs. 3 Z 2 KStG stelle eine reine Verteilungsvorschrift dar, die anders als die Vorschrift des § 2 Abs. 2a EStG 1988 keine Bindung der Verrechnung an bestimmte positive Einkünfte festlege. Damit ändere die Verteilungsnorm des § 12 Abs. 3 Z 2 KStG nichts am Verlustcharakter von Teilwertabschreibungen und Veräußerungsverlusten von Beteiligungen. Somit seien Siebtelbeträge zum Zeitpunkt des Gruppeneintritts eines Gruppenmitglieds wie noch nicht verwertete Verluste als Vorgruppenverluste zu behandeln.

Von der Betriebsprüfung werde bei der Qualifikation offener Siebtelbeträge iSd § 12 Abs. 3 Z 2 KStG als Vorgruppenverluste gem. § 9 Abs. 6 Z 4 KStG keine Analogie, sondern eine sachlogische Auslegung des Begriffes "vortragefähiger Verlust" vorgenommen, da eine Teilwertabschreibung und ein Veräußerungsverlust einer Beteiligung sofort zu einem Aufwand führten, der auf Grund der Anordnung des § 12 Abs. 3 Z 2 KStG zu verteilen sei.

Der VwGH lege in seiner Entscheidung vom 14.10.20101, 2008/15/0212 den Begriff Verluste iSd §§ 35 und 4 UmgrStG dahingehend aus, dass er eine Teilwertabschreibung und einen Verlust aus der Veräußerung einer Beteiligung unter den Begriff Verlust iSd § 4 UmgrStG subsumiere. Die prägende Aussage des VwGH in diesem Zusammenhang laute: "Teilwertabschreibungen und ein Verlust aus der Veräußerung einer Beteiligung führen insbesondere bei Ausblendung der Streckung auf sieben Jahre (nach § 12 Abs. 3 Z 2 KStG 1988) vielfach zu einem Jahresverlust, der dann auf Grund der Anordnung des § 35 UmgrStG auf die übernehmende Körperschaft übergeht. Aus dieser Wertungsentscheidung des Gesetzgebers ist nach Ansicht des Verwaltungsgerichtshofes abzuleiten, dass offene Siebentel aus Teilwertabschreibung und Veräußerungsverlust einer am Spaltungsstichtag nicht mehr vorhandenen Beteiligung ebenfalls auf die übernehmende Gesellschaft übergehen, und zwar nach Maßgabe jener Voraussetzungen, unter denen nach § 35 UmgrStG Verlustvorträge auf die aufnehmende Gesellschaft übergehen."

Kein anderes Ergebnis sei bei der Auslegung der Bestimmung des § 9 Abs. 6 Z 4 KStG für die Frage der steuerlichen Qualifikation von noch nicht abgereiften Siebtelbeträgen einer Körperschaft bei Eintritt in eine Unternehmensgruppe denkbar. Gemäß § 9 Abs. 6 Z 4 KStG 1988 könnten vortragsfähige Verluste (§ 8 Abs. 4 Z 2 KStG 1988) des unbeschränkt steuerpflichtigen Gruppenmitglieds aus Zeiträumen vor dem Wirksamwerden der Unternehmensgruppe (Vorgruppenverluste) oder aus einer umgründungsbedingten Übernahme durch ein Gruppenmitglied (Außergruppenverluste) bis zur Höhe des eigenen Gewinnes des jeweiligen Gruppenmitglieds verrechnet werden.

Der Auffassung der Berufungswerberin, offene Verlustsiebentel des unbeschränkt steuerpflichtigen Gruppenmitglieds aus Zeiträumen vor dem Wirksamwerden der Unternehmensgruppe seien nicht als Vorgruppenverluste iSd § 9 Abs. 6 Z 4 KStG 1988 zu qualifizieren, sei entgegenzuhalten, dass der VwGH in seiner Entscheidung den Begriff Verlust iSd §§ 4 21 und 35 UmgrStG dergestalt ausgelegt habe, dass nicht zwischen offenen Siebentel aus einer Teilwertabschreibung und Sonderausgabenverlusten zu unterschieden sei.

Bei der Auslegung des Verlustbegriffes (im Sinne der VwGH-Rechtsprechung) sei zu beachten, dass durch den in den umgründungssteuerrechtlichen Bestimmungen angesprochenen Begriff "Verlust" sämtliche im Rahmen einer Umgründung auf einen Rechtsnachfolger übergehenden bzw. zu übernehmende Verluste, somit auch jene Verluste die von natürlichen Personen im Zuge einer Umgründung auf eine Körperschaft übertragbar sind, angesprochen seien.

Im Rahmen der für die Gruppenbesteuerung maßgebenden Bestimmung des § 9 Abs. 6 Z 4 KStG 1988 für die Vorgruppenverlustzuordnung seien durch den Hinweis auf § 8 Abs. 4 Z 2 KStG 1988 sämtliche Verluste einer Körperschaft angesprochen, die vor Aufnahme in eine Gruppe bei einer unbeschränkt steuerpflichtigen Körperschaft entstanden sind.

Die vom Gesetzgeber verwendeten Begriffe Verluste iSd §§ 4, 21 und 35 UmgrStG und Verluste iSd Bestimmung des § 9 Abs. 6 Z 4 KStG seien daher deckungsgleich. Bei der Auslegung des § 9 Abs. 6 Z 4 KStG 1988 seien auch Sinn und Zweck der Bestimmung zu berücksichtigen. Sinn der Bestimmung sei es, jene Verluste aus Zeiträumen vor Aufnahme einer unbeschränkt steuerpflichtigen Körperschaft in die Gruppe, nur bis zur Höhe des eigenen Gewinnes des jeweiligen Gruppenmitgliedes zur Verrechnung zuzulassen.

Die reine Unterscheidung, ob die genannten Verluste, die der Verteilungsregelung des § 12 Abs. 3 Z 2 KStG 1988 unterliegen, zum Zeitpunkt des Gruppeneintritts einer unbeschränkt steuerpflichtigen Körperschaft bereits "abgereift" und mangels Verwertung mit Gewinnen in den Verlustvortrag eingegangen seien und jener Siebentel, die zum Zeitpunkt des Gruppeneintritts der unbeschränkt steuerpflichtigen Körperschaft noch nicht hätten geltend gemacht werden können, entspreche nicht dem Zweck der Bestimmung des § 9 Abs. 6 Z 4 KStG 1988.

Siebtelbeträge iSd § 12 Abs. 3 Z 2 KStG seien keine Schwebeverluste. Die Bestimmung des iSd § 12 Abs. 3 Z 2 KStG stelle eine reine Verteilungsvorschrift dar, die anders als die Vorschrift des § 2 Abs. 2a EStG 1988 keine Bindung der Verrechnung an bestimmte positive Einkünfte festlege. Damit ändere die Verteilungsnorm des § 12 Abs. 3 Z 2 KStG nichts am Verlustcharakter von Teilwertabschreibungen und Veräußerungsverlusten von Beteiligungen.

Somit seien Siebtelbeträge zum Zeitpunkt des Gruppeneintritts eines Gruppenmitglieds wie noch nicht verwertete Verluste als Vorgruppenverluste zu behandeln. Da es sich bei der Bestimmung des § 12 Abs. 3 Z 2 KStG um eine reine Verteilungsvorschrift eines bereits entstandenen und auch steuerlich anzuerkennenden Verlustes auf Grund einer Teilwertabschreibung an einer Beteiligung handle, sinke der steuerliche Buchwert der Beteiligung im Zeitpunkt der Vornahme der Teilwertabschreibung. Aus diesem Grund sei die Bestimmung des § 9 Abs. 6 Z 4 KStG 1988 hinsichtlich der Einordnung offener Siebentelbeträge aus Teilwertabschreibungen bzw. aus Veräußerungsverlusten einer Beteiligung dahingehend zu interpretieren, dass für Zwecke der Einordnung dieser Verluste die offenen Siebentelbeträge als noch gemäß der Verteilungsvorschrift des § 12 Abs. 3 Z 2 KStG abzusetzende Betriebsausgaben fiktiv als Vorgruppenverluste zu qualifizieren seien. Diese aus einer Teilwertabschreibung bzw. einem Veräußerungsverlust einer Beteiligung resultierenden Vorgruppenverluste seien ausschließlich mit positiven Einkünften des Gruppenmitglieds zu verrechnen. Soweit diese als Vorgruppenverluste zu qualifizierenden Beträge ein negatives "zuzurechnenden steuerlichen Ergebnisses" hervorrufen bzw. ein solches erhöhen würden, würden sie weiterhin beim Gruppenmitglied als Vorgruppenverluste verbleiben.

Die Berufung wurde ohne Erlassung einer Berufungsvorentscheidung am 6.12.2013 an den Unabhängigen Finanzsenat vorlegt und ist nunmehr durch das Bundesfinanzgericht (BFG) als Beschwerde zu behandeln.

Mit Schreiben vom 23.4.2015 wurde der Antrag auf Entscheidung durch den Senat zurückgezogen.

In der mündlichen Verhandlung führte die Bf. 2 unter Hinweis auf den Artikel Dris. Michael Lang in SWK 8/2015 ergänzend aus, dass das Erkenntnis des VwGH auf welches das Finanzamt in seiner Begründung Bezug nimmt einen Analogieschluss im Rahmen des UmgrStG beinhaltet. Der VwGH führe in diesem Erkenntnis deutlich vor Augen, dass dieser Analogieschluss erforderlich sei um den Intentionen des Gesetzgebers zur Verlustbehandlung bezogen auf das UmgrSt-Recht entsprechen zu können. Das UmgrSt-Recht sei vom Umstand geprägt, dass eine Gesellschaft untergehe und eine andere Gesellschaft ihre Rechtnachfolge antrete.

Im Bereich der Gruppenbesteuerung gehe jedoch die Gesellschaft eben nicht unter, sondern bleibe als Rechtssubjekt bestehen. Die Gewinnermittlung des Gruppenmitgliedes laufe daher nach den allgemeinen Bestimmungen des Ertragsteuerrechts nahtlos weiter und sei davon auch die Behandlung der Teilwertabschreibungen umfasst. Der Gesetzgeber zwinge eine Körperschaft derartige Teilwertabschreibungen auf Beteiligungen auf sieben Jahre zu verteilen. Die Frage der Behandlung der Siebentel nach Eintritt in eine Gruppe sei im Gesetz keine ungewollte Lücke, sondern ergebe sich aus diesem. Es sei daher kein Platz für Analogieschlüsse wie im UmgrStgG.

Weiters seien Verluste die letztlich in einem Verlustvortrag resultieren, zunächst im laufenden Ergebnis nicht verrechenbar gewesen wären. Dies sei ein wesentlicher Unterschied zur Siebentel-Abschreibung.

Das FA führte aus, dass nach dem Erkenntnis des VwGH ersichtlich sei, dass dieser sämtliche Verluste und damit auch die Siebentelverteilung unter § 4 UmgStG subsumiere. § 9 Abs. 6. Z. 4 KStG entspreche letztlich inhaltlich § 4 UmgrStG und sei daher die Aussage des VwGH wohl auch auf das Gruppenbesteuerungsregime anzuwenden. Zudem verwies das FA auf Hügel/Grenzüberschreitende und nationale Verschmelzungen im Steuerrecht § 4 Rz. 7 (hier insbesondere auf den letzten Satz dieser Randzahl). Auch Wiesner äußere auch sich in seinem Artikel RWZ 2010, Heft 12, Seite 361 vom 22.12.2010 in dieser Richtung und vermeine, dass die Aussagen des VwGH zum UmgrStG auch im Bereich der Gruppenbesteuerung Anwendung finden sollten. Die vom Finanzamt gewählte Vorgangsweise stelle zudem keine Schlechterstellung dar, da auch bei Ausblenden der Gruppenmitgliedschaft die jeweiligen Siebentel lediglich im Wege des Verlustvortrages in zukünftigen Perioden Berücksichtigung gefunden hätten. Der Beitritt in eine Gruppe hebe die Individualbesteuerung des Gruppenmitgliedes auf, es könnten aber Vorgänge vor diesem Zeitpunkt nicht der Individualbesteuerung des späteren Gruppenmitgliedes entzogen werden.

Bei der von der Bf gewählten Vergehensweise kaufe sich der Gruppenträger defacto Verluste zu, die ihm nicht zustehen würden. Außerdem sei zu beachten, dass bei Umrechnung der Verluste ausländischer Gruppenmitglieder allfällige Teilwertabschreibungen dieser ausländischen Gruppenmitglieder auszublenden seien und somit nicht auf den Gruppenträger bzw. auf das übergeordnete Gruppenmitglied übergehen könnten. Dies stelle die herrschende Rechtsansicht in der Literatur dar (RDW 2005, 652 Heft 9 vom 15.9.2005, Punkt 9.; Hohenwarter Verlustverwertung im Konzern, Seite 454; Achatz/Kirchmayr KStG-Kommentar § 9 RZ 323).

Die Vertreterin der Bf replizierte, dass die Behandlung ausländische Verluste im Rahmen der Gruppenbesteuerung zahlreiche gesetzliche Sonderregelungen umfasse und das hier vorliegende Problem auf Grund der Deckelung der Auslandsverluste gar nicht entstehen lasse. Die Problematik der Siebentel-Abschreibung komme bei Auslandsverlusten gar nicht zum Tragen. Die Behandlung der Verluste ausländischer Gruppenmitglieder stelle ein gesetzliches Sonderregime dar und könne für die Beantwortung der gegenständlichen Rechtsfrage nicht herangezogen werden.

Über die Beschwerde wurde erwogen:

Der Entscheidung wird folgender unstrittiger Sachverhalt zugrunde gelegt:

Die Bf.1 erwarb am 26.2.2007 im Wege einer Kapitalerhöhung bei der Bf.2 Beteiligungs GmbH 50,7% der Kapitalanteile und der Stimmrechte. Die Bf.2 Beteiligungs GmbH ermittelte ihren Gewinn zu diesem Zeitpunkt zum abweichenden Bilanzstichtag 28.2..

Über Antrag der Bf.2 Beteiligungs GmbH vom 6.3.2007 wurde der abweichende Bilanzstichtag mit Bescheid des zuständigen FA vom 123.3.2007 von 28.2 auf 31.3.verändert.

Am 26.3.2015 stellte Bf.1 den Antrag auf Feststellung einer Unternehmensgruppe unter der Bf.1 als Gruppenträger (GT). Mit Bescheid vom 8.10.2007 wurde diesem Antrag stattgegeben und festgestellt, dass ab der Veranlagung 2007 zwischen den Gesellschaften Bf.1 als GT und der Bf.2 Beteiligungs GmbH als GM eine Gruppe iSd der § 9 Abs. 8 KStG 1988 besteht.

Zum Zeitpunkt der Aufnahme in die Gruppe verfügte die Bf.2 Beteiligungs GmbH neben Verlustvorträgen aus Vorjahren über offene Siebentelabschreibungen aus einer im Jahr 2004 stattgefunden habenden Teilwertabschreibung einer damaligen Tochtergesellschaft der Bf.2 Beteiligungs GmbH. In den Jahren 2004, 2005 und 2006 waren daraus Verluste im Ausmaß von jährlich -3.809.186,86 € (1.- 3. Siebentel) berücksichtigt worden.

Aufgrund der Änderung des Bilanzstichtages von 28.2. auf 31.3. endeten im Kalenderjahr 2007 zwei Wirtschaftsjahre, demgemäß wurde je ein Siebentel der noch offenen Abschreibungen im Ergebnis der Bf.2 Beteiligungs GmbH zum 28.2.2007 und 31.3.2007 berücksichtigt (4. und 5. Siebentel).

Im Zuge einer Betriebsprüfung stellte das FA fest, dass das Ergebnis des GM zum 28.2.2007 nicht im Gruppenergebnis zu berücksichtigen sei, da der Gruppenantrag erst nach Ablauf des abweichenden Wirtschaftsjahres der Bf.2 Beteiligungs GmbH am 26.3.2007 beim FA eingebracht worden sei und überdies nicht bereits am Beginn des abweichenden Wirtschaftsjahres (somit am 1.3.2006) die finanzielle Beteiligung des GT am GM vorgelegen habe.

Das Ergebnis des abweichenden WJ 1.3.2007 bis 31.3.2007 sei in das Gruppenergebnis aufzunehmen. Das FA behandelte dabei die geltend gemachte Abschreibung aus dem fünften Siebentel als Vorgruppenverluste, welche nicht beim GT zu Verrechnung gelangen könnten sondern beim GM mit späteren eigenen Gewinnen zu verrechnen seien.

Dementsprechend erließ das FA für die Bf.2 Beteiligungs GmbH einen Körperschaftsteuerbescheid für 2007 (erstes WJ 2007), am 7.11.2012 einen Feststellungsbescheid GM für das 2.WJ 2007 sowie am 1.3.2013 (Zustellung 30.7.2013) einen neuen Körperschaftsteuerbescheid 2007 an die Bf.1 als GT. Zudem erließ das FA am 22.7.2011 Bescheide über die Feststellung des Gewinnes des GM Bf.2 für 2008 und 2009 aufgrund derer die weiteren Siebentelabschreibungen als Vorgruppeverluste zu behandeln sind und demgemäß im Gruppenergebnis keine Berücksichtigung finden könnten.

Unstrittig ist, dass das erste Wirtschaftsjahr der GM , das am 28.2.2007 endete, nicht in den Feststellungbescheid Gruppenmitglied 2007 aufzunehmen ist. Das Ergebnis des am 28.2.2007 endenden Wirtschaftsjahres des GM kann nicht im Gruppenergebnis für 2007 berücksichtigt werden. Zu Begründung wird zur Vermeidung von Wiederholungen auf die oben zitierten Ausführungen im Betriebsprüfungsbericht unter b) Rechtliche Würdigung: 1) Ergebniszurechnung zum Stichtag 28.2.2007 (4.Siebtel) verwiesen.

Strittig ist ausschließlich die Rechtsfrage, ob die Siebentelabschreibungen ab dem zweiten im Kalenderjahr 2007 endenden Wirtschaftsjahr (Stichtag 31.3.2007) der Bf.2 Beteiligungs GmbH als Vorgruppenverluste zu behandeln sind oder im Feststellungsbescheid GM als Verluste anzusetzen sind.

§ 9 KStG 1988 regelt abschließend die Behandlung von Unternehmensgruppen und stellt eine Durchbrechung des Prinzips der Individualbesteuerung dar. Die Steuersubjektivität der einzelnen Gruppenmitglieder bleibt dabei zwar erhalten, aber die steuerlichen Ergebnisse der Gruppenmitglieder werden letztlich dem Gruppenträger zugeordnet und durch diesen versteuert.

Die Berechnung des Gruppenergebnisses findet sich dabei in § 9 Abs. 6 KStG 1988 welcher auszugsweise lautet:

"Bei Ermittlung des zuzurechnenden steuerlich maßgebenden Ergebnisses ist Folgendes zu beachten:

1. Als Ergebnis eines unbeschränkt steuerpflichtigen Gruppenmitglieds gilt das Einkommen unter Berücksichtigung der Z 4.

2. Das Einkommen im Sinne der Z 1 ist dem am Gruppenmitglied nach Abs. 4 entsprechend unmittelbar oder mittelbar beteiligten Gruppenmitglied bzw. Gruppenträger zuzurechnen. Als Ergebnis des Gruppenträgers gilt das Einkommen mit der Maßgabe, dass Sonderausgaben vom zusammengefassten Ergebnis abzuziehen sind.

3. [...]

4. Vortragsfähige Verluste (§ 8 Abs. 4 Z 2) des unbeschränkt steuerpflichtigen Gruppenmitglieds aus Zeiträumen vor dem Wirksamwerden der Unternehmensgruppe (Vorgruppenverluste) oder aus einer umgründungsbedingten Übernahme durch ein Gruppenmitglied (Außergruppenverluste) können bis zur Höhe des eigenen Gewinnes des jeweiligen Gruppenmitglieds verrechnet werden. Außergruppenverluste liegen nicht vor, wenn vortragsfähige Verluste innerhalb der Gruppe entstanden sind und umgründungsbedingt auf ein anderes Gruppenmitglied übergehen.

........ "

§ 9 Abs. 6 Z 1 und Z 2 KStG 1988 bezieht sich auf das Einkommen eines Gruppenmitglieds, welches - gegebenenfalls im Wege weiterer finanziell übergeordneter Gruppenmitglieder - dem Gruppenträger zuzurechnen ist. Aus dem an den Gruppenträger zuzurechnenden steuerlichen Ergebnis des jeweiligen Gruppenmitgliedes sind nach Z 4 leg.cit. die vortragsfähigen Verluste aus Zeiten vor Eintritt in die Unternehmensgruppe auszuscheiden.

Im Rahmen der Gruppenbesteuerung hat daher jedes GM zunächst gemäß § 9 Abs. 6 Z 1 KStG 1988 sein Einkommen nach den allgemeinen steuerlichen Einkommensermittlungsvorschriften zu ermitteln, welches sodann nach Z 2 leg.cit. an das nach § 9 Abs. 4 KStG 1988 (un)mittelbar ausreichend verbundene übergeordnete Gruppenmitlgied bzw. den Gruppenträger zu überbinden ist.

Das Einkommen iSd § 7 Abs. 2 KStG umfasst den Gesamtbetrag der in § 2 Abs. 3 EStG 1988 aufgezählten Einkünfte nach Ausgleich von Verlusten und Abzug der Sonderausgaben iSd § 8 Abs. 4 KStG.

§ 8 Abs. 4 Z 2 KStG verweist seinerseits zur Definition des Verlustabzuges auf § 18 Abs. 6 EStG 1988. Nach § 18 Abs. 6 EStG sind Verlustabzüge Verluste die in einem vorangegangenen Jahr entstanden sind, soweit sie nicht bereits bei der Veranlagung für die vorangegangenen Kalenderjahre berücksichtigt wurden.

Gewinn bzw. Verlust stellen das positive bzw. negative Betriebsergebnis ermittelt unter Beachtung der steuerrechtlichen Gewinnermittlungsvorschriften dar. Dieses nach steuerlichen Grundsätzen ermittelte Betriebsergebnis wird der Besteuerung zugrunde gelegt. In der herrschenden Verwaltungspraxis wird das steuerliche Ergebnis aus dem unternehmensrechtlich ermittelten Betriebsergebnis dergestalt abgeleitet, als dieses durch eine steuerliche Mehr- Weniger- Rechnung (MWR) auf den ertragsteuerliche maßgebenden Gewinn/Verlust umgerechnet wird. Im Rahmen dieser MWR werden unternehmensrechtlich ermittelte Gewinne zB um steuerlich unzulässige ausschüttungsbedingte Teilwertabschreibungen oder Kürzung von langfristigen Rückstellungen erhöht, unternehmensrechtlich ermittelte Verluste werden durch derartige Zurechnungen gekürzt.

Für die steuerliche Gewinn-/Verlustermittlung von Körperschaften werden die Bestimmungen der §§ 4 bis 14 und § 20 EStG um §11 KStG 1988 (Abzugsfähige Aufwendungen und Ausgaben) und § 12 KStG 1988 (Nichtabzugsfähige Aufwendungen und Ausgaben) ergänzt. § 12 KStG normiert einen Katalog nicht abzugsfähiger Aufwendungen, die bei der Einkünfteermittlung nicht berücksichtigt werden dürfen (Blasina/Lachmayer in Quantschnigg/Renner/Schellmann/Stöger/Vock, KStG 1988 § 12 Rz 1;) Die Vorschrift des § 12 KStG1988 rechnet nach dem Aufbau des KStG zu den allgemeinen Vorschriften über das Einkommen und die Einkommensermittlung. (Achatz/Kirchmayr, Körperschaftsteuergesetz, § 12 Rz 13).

Die Bestimmung des § 12 Abs. 3 Z 2 KStG normiert, dass grundsätzlich zulässige, nicht ausschüttungsbedingte Teilwertabschreibungen von im Anlagevermögen gehaltenen Beteiligungen iSd § 10 KStG auf sieben Jahre zu verteilen sind. Bedingt durch den Umstand, dass § 12 Abs. 3 KStG 1988 wie oben dargestellt eine Einkommensermittlungsvorschrift darstellt, wird das steuerliche Ergebnis (Einkommen) der Muttergesellschaft im Abschreibungsjahr um sechs Siebentel der geltend gemachten Teilwertabschreibung erhöht und in den folgenden sechs Wirtschaftsjahren um jeweils ein Siebentel vermindert. Erst das jeweils angepasste Jahresergebnis kann in der Folge der Besteuerung zu Grunde gelegt werden, bzw. stellt bei Vorliegen eines Verlustes einen vortragsfähigen Verlust iSd des § 18 Abs. 6 EStG 1988 iVm § 8 Abs. 4 KStG 1988 dar. Ein vortragsfähiger Verlust iSd § 9 Abs. 6 Z 4 KStG liegt nach dem Gesetzeswortlaut erst im Jahr einer verlusterzeugenden Verrechnung des jeweiligen Jahressiebentels vor. Durch die ausdrückliche Einschränkung der sog. Vorgruppenverluste auf vortragsfähige Verluste vor Wirksamwerden der Unternehmensgruppe, ist nach Ansicht des BFG eindeutig klargestellt, dass eingetretene Wertminderungen, die noch nicht im Rahmen der Einkünfteermittlung zu berücksichtigen waren und daher gerade eben nicht in die vortragsfähigen Verluste Einzug gefunden haben konnten, von der eingeschränkten Verrechnungsmöglichkeit ausgenommen sind.

Dem FA kann grundsätzlich zugestimmt werden, dass die Teilwertabschreibung im Abschreibungsjahr zu einem (unternehmensrechtlichen) Verlust im Ausmaß des gesamten Abschreibungsbetrages führt, dieser Verlust kann jedoch aufgrund der Verteilungsregel des § 12 Abs. 3 Z 2 KStG 1988 noch nicht im gesamten Ausmaß als vortragsfähig iSd § 9 Abs. 6 Z 4 KStG 1988 angesehen werden. Selbst bei Vorliegen eines hohen laufenden Jahresgewinnes ist eine Verrechnung über das 1/7 hinaus unzulässig. Die Ausführungen des FA, dass § 12 Abs. 3 Z 2 KStG 1988 keine Einkommensverteilungsregel sondern eine Verlustverteilungsregel darstellen würde, sind nach Ansicht des Gerichtes deswegen unzutreffend, da der steuerliche Begriff des Einkommens sowohl ein positives Ergebnis einer Einkunftsquelle (Gewinn, Überschuss der Einnahmen) als auch das negative Ergebnis (Verlust, Überschuss der Werbungskosten) umfasst. Eine Verteilungsvorschrift betreffend bestimmter Aufwendungen und Ausgaben wirkt daher jedenfalls auf das steuerliche Einkommen, unabhängig davon ob sich dadurch ein Gewinn erhöht oder ein Verlust vermindert. Steuerlich tritt daher die Folge der Wertminderung der Teilwertabschreibung ist im jenem Jahr als einkommensmindernd zu Tage im dem das jeweilige Siebentel zum Abzug zugelassen ist.

Die Ausführungen des FA dass dem in § 9 Abs. 6 Z 4 KStG 1988 verwendeten Begriff „vortragsfähige Verluste“ (§ 8 Abs. 4 Z 2) im vorliegenden Streitfall in teleologischer Interpretation die Bedeutung „eingetretene Wertminderungen“ beizumessen sei, vermögen nicht zu überzeugen. Nach der höchstgerichtlichen Rechtsprechung ist auch im öffentlichen Recht bei einer Interpretation nach jenen grundlegenden Regeln des Rechtsverständnisses vorzugehen, die im ABGB für den Bereich der Privatrechtsordnung normiert sind. § 6 ABGB verweist zunächst auf die Bedeutung des Wortlautes in seinem Zusammenhang. Dabei ist grundsätzlich zu fragen, welche Bedeutung einem Ausdruck nach dem allgemeinen Sprachgebrauch oder nach dem Sprachgebrauch des Gesetzgebers zukommt. Dafür müssen die objektiven, jedermann zugänglichen Kriterien des Verständnisses statt des subjektiven Verständnishorizonts der einzelnen Beteiligten im Vordergrund stehen (vgl. dazu Bydlinski in Rummel, ABGB I Rz 1 zu § 6). In diesem Sinne vertreten auch Antoniolli/Koja, Allgemeines Verwaltungsrecht 3, S. 101 f, 1996, die Auffassung, dass die Bindung der Verwaltung an das Gesetz nach Art. 18 B-VG einen Vorrang des Gesetzeswortlautes aus Gründen der Rechtsstaatlichkeit und der demokratischen Legitimation der Norm bewirke und den dem Gesetz unterworfenen Organen die Disposition über das Verständnis möglichst zu entziehen sei. Dies bedeute bei Auslegung von Verwaltungsgesetzen einen Vorrang der Wortinterpretation in Verbindung mit der grammatikalischen Auslegung sowie äußerste Zurückhaltung gegenüber der Anwendung sogenannter "korrigierender Auslegungsmethoden". Daher ist zunächst nach dem Wortsinn zu fragen (VwGH 23.02.2010, 2009/05/0080). Den Gesetzesmaterialien kommt bei der Auslegung keine selbständige normative Kraft zu (VwGH 03.04.2008, 2006/09/0056). Die Gesetzesmaterialien sind nur dann zur Auslegung eines Gesetzes heranzuziehen, wenn der Wortlaut des Gesetzes selbst zu Zweifeln über seinen Inhalt Anlass gibt (VwGH 18.03.1997, 96/08/0167; VwGH 17.10.2001, 99/13/0172).

Dem FA ist zu konzedieren, dass das österreichische Ertragssteuerrecht im Bereich der Verlustberücksichtigung unter anderem von dem Ziel geprägt ist, den „Einkauf von Verlusten“ möglichst zu vermeiden. Diese grundsätzliche Zielsetzung gestattet es aber nach Ansicht des Gerichtes nicht, dem Gesetzgeber mit dem Hinweis auf den Telos einer Bestimmung zu unterstellen, dass er ausdrückliche Einschränkungen - wir hier auf „vortragsfähige Verluste“ - entgegen dem eindeutigen Wortsinn und den dem Ertragsteuerrecht eigentümlichen Begriffsdefinitionen verstanden wissen möchte. Die Bestimmung des § 12 Abs. 3 Z 2 KStG 1988 bestand zudem bei Novellierung des § 9 KStG und Einführung der Besteuerung von Unternehmensgruppen bereits seit einigen Jahren und kann daher davon ausgegangen, werden, dass der Gesetzgeber bei Neufassung des § 9 KStG 1988 die Auswirkungen des § 12 Abs. 3 Z 2 KStG 1988 vor Augen hatte und entsprechend berücksichtigte.

Die Ausführungen des FA zur sachlogische Auslegung des Begriffes "vortragsfähige Veluste" unter Hinweis auf VwGH Judikatur zu einem Fall des Umgründungssteuerrechts vermögen dabei nicht zu überzeugen. Aus dem Erkenntnis des VwGH vom 14.10.2010, 2008/15/0212 ist ersichtlich, dass im konkreten Fall nach dem Gesetzeswortlauf § 4 UmgrStG iZm §§ 35 und 21 UmgrStG nicht zur Anwendung käme. Der Gerichtshof kam in dem dort entschiedenen Fall wegen der Wertungsentscheidung des Gesetzgebers iZm mit Spaltungen zum Ergebnis, dass in diesen Fällen offene Siebentel aus Teilwertabschreibungen und Veräußerungsverluste aus Beteiligungsveräußerungen einer am Spaltungsstichtag nicht mehr vorhandenen Beteiliung nach Maßgabe der Voraussetzungen des § 35 UmgrStG auf die übernehmende Gesellschaft übergehen. Damit ergibt sich ein Übergang der Siebentel iSd § 12 Abs. 3 Z 2 KStG aus den entsprechenden Anordnungen der §§ 35 und 21 UmgrStG. Daraus ist ersichtlich, dass Voraussetzung für den Übergang der Siebentel im Rahmen einer Spaltung nur aufgrund der ausdrücklichen gesetzlichen Anordnung der genannten Bestimmungen möglich ist und bei Fehlen derartiger Bestimmungen die offenen Siebentel beim Rechtsnachfolger nicht abzugsfähig wären. Wie dem Erkenntnis zu entnehmen ist, bezog sich der VwGH erkennbar nicht auf § 12 Abs. 3 Z 2 KStG 1988. Daraus kann nach Ansicht des Gerichtes abgeleitet werden, dass der VwGH nicht § 12 Abs. 3 Z 2 KStG als Rechtsgrundlage für die Weiterführung der Siebentelabschreibungen im Rahmen der steuerlichen Gesamtrechtsnachfolge betrachtet, sondern davon ausgeht, dass bei Fehlen der Bestimmungen des §§ 35 und 21 UmgrStG eine Berücksichtigung der weiteren Siebtel beim Rechtsnachfolger ausgeschlossen ist (siehe Lang/Pinetz in SWK 8/2015, 403 ). Zu erwähnen ist auch, dass das FA selbst in seiner Stellungnahme unter Hinweis auf die VwGH Judikatur zum UmgrStG ausführt, dass die strittigen Siebentelabschreibungen im Bereich der Gruppenbesteuerung "fikitv als Vorgruppenverluste" zu behandeln seien. Eine entsprechende gesetzliche Fiktion findet sich jedoch im Körperschaftsteuergesetz nicht.

In dem am 14.10.2010, 2008/15/0212 vom VwGH entschiedenen Fall war strittig, ab welchem Wirtschaftsjahr die übernehmende Körperschaft bei unterjähriger Umgründung die Folgesiebentel absetzen könnte. Aus der Lösung dieser Rechtsfrage ist für den gegenständlichen Streitfall nichts zu gewinnen.

Im Bereich der Gruppenbesteuerung fehlt es an einer steuerlichen Rechtsnachfolge, vielmehr bestehen die Steuersubjekte auch nach Gruppenbildung weiter. Somit sind die steuerlichen Einkommensermittlungsvorschriften auf die betroffenen Gruppenmitglieder – und damit auch die Verluststreckung des § 12 Abs. 3 Z 2 KStG 1988 – anzuwenden. Die Überlegungen des VwGH zur Verwertung von offenen Siebentelabschreibungen im Rahmen einer (unterjähirgen) umgründungsbedingten, steuerlichen Rechtsnachfolge können daher nicht auf das Gruppenbesteuerungsregime umgelegt werden.

Den Ausführungen des FA, dass § 4 UmgrStG inhaltlich § 9 Abs. 6 Z 4 KStG entspräche und daher auch aus diesem Grund das zitierte Erkenntnis des VwGH auf die hier strittige Rechtsfrage Anwendung finden müsse, kann nicht gefolgt werden. § 4 UmgrStG verwendeten hinsichtlich des Verlustüberganges den Begriff "Verluste....., die ....noch nicht verrechnet sind....." wohingegen § 9 Abs. 6 Z 4 wesentlich enger und deutlicher gefasst ist und ausdrücklich auf vortragsfähige Verluste iSd § 8 Abs. 4 Z 2 verweist. Allein diese sprachlich unterschiedliche Fassung der beiden Bestimmungen macht deutlich, dass der übergangsfähige Verlust des UmgrStG nicht dem Verlustbegriff des § 9 Abs. 6 Z 4 KStG 1988 entspricht.

Das Bundesfinanzgericht kann sich im Hinblick auf den eindeutigen Gesetzeswortlaut des § 9 Abs. Z 4 KStG 1988 auch den vom FA zitierten Ausführungen von Hügel (Grenzüberschreitende und nationale Verschmelzungen im Steuerrecht) nicht anschließen. Die oben dargestellte Rechtsansicht des BFG wird auch an anderen Stellen in der Literatur ausdrücklich geteilt (Blasina in Quantschnigg/Renner ua. Hrsg, KStG 1988, § 12 Rz 190/1; Puchner/Tüchler SWK 13-14/2013, 649). Die übrigen Literaturzitate des FA, welche im Rahmen der mündlichen Verhandlung vorgebracht wurden, beziehen sich sämtlich auf die Frage der Verlustverrechnung ausländischer Gruppenmitglieder und sind wegen der besonderen Behandlung ausländischer Gruppenmitglieder nicht ohne weiteres auf eine rein inländische Ergebnisverrechnung umzulegen. Die Ausführungen von Hohenwarter (Verlustverwertung im Konzern, S 454 und 739) zum Ausschluß der Berücksichtigung von Siebentelbeträgen ausländischer Gruppenmitglieder für deren Beteiligungsabschreibungen aus Vorgruppenzeiträumen, ist daher vor dem Hintergrund der Verlustumrechnung ausländischer Ergebnisse auf inländisches Steuerrecht zu sehen. Diese Umrechnungsproblematik besteht für inländische Verluste nicht, weshalb die dort getroffenen Aussagen für den Streitfall nicht entscheidend sind.

Im Ergebnis ist daher das erste im Jahr 2007 endende Wirtschaftsjahr im Rahmen der Feststellung der Einkünfte der GM und damit im körperschaftsteuerpflichtigen Ergebnis der Gruppe für 2007 nicht zu erfassen.

Die noch offenen Siebentel nach § 12 Abs. 3 KStG 1988aus der Teilwertabschreibung 2004 im jährlichen Betrag von je - 3.809.186,86 € je Wirtschaftsjahr sind ab dem Rumpfwirtschaftsjahr 1.3.2007 bis 31.3.2007 im festgestellten Ergebnis der Bf.2 zu erfassen. Die festgestellten Ergebnisse des GM (FGM) für 2007 bis 2009 stellen nach § 24a Abs. 2 KStG 1988 iVm § 92 Abs. 1 lit. a BAO Grundlagenbescheide dar und sind daher die Körperschaftsteuerbescheide der Gruppenträgerin Bf.1 für 2007 bis 2009 gem. § 295 Abs. 1 BAO entsprechend abzuändern.

Gegen ein Erkenntnis des Bundesfinanzgerichtes ist die Revision zulässig, wenn sie von der Lösung einer Rechtsfrage abhängt, der grundsätzliche Bedeutung zukommt, insbesondere weil das Erkenntnis von der Rechtsprechung des Verwaltungsgerichtshofes abweicht, eine solche Rechtsprechung fehlt oder die zu lösende Rechtsfrage in der bisherigen Rechtsprechung des Verwaltungsgerichtshofes nicht einheitlich beantwortet wird.

Wie oben dargestellt kann nach Ansicht des BFG das Erkenntnis des VwGH vom 14.10.2010, 2008/15/0212 nicht auf die streitgegenständliche Rechtsfrage angewendet werden. Andere höchstgerichtliche Judikatur zu diesem spezifischen Problem besteht soweit erkennbar nicht. Aus diesem Grund ist gegen dieses Erkenntnis die (ordentliche) Revision zulässig.

Wien, am 13. Juli 2015

Zusatzinformationen | |

|---|---|

Materie: | Steuer |

betroffene Normen: | § 2 Abs. 3 EStG 1988, Einkommensteuergesetz 1988, BGBl. Nr. 400/1988 |

Schlagworte: | Siebentelabschreibung, Teilwertabschreibung, Vorgruppenverlust, Gruppenträger, Gruppenmitglied |

Verweise: | VwGH 14.10.2010, 2008/15/0212 |