Zusatzinformationen | |

|---|---|

Materie: | Steuer |

betroffene Normen: | EStG 1988, Einkommensteuergesetz 1988, BGBl. Nr. 400/1988 |

Schlagworte: | Umgründungen, Umgündungssteuerrichtlinien 2002, Wartungserlass 2018, UmgrStR 2002 |

Verweise: | UmgrStR 2002, Umgründungssteuerrichtlinien 2002 |

Durch diesen Erlass erfolgen in den UmgrStR 2002 hinsichtlich der Art. I bis VI UmgrStG neben der laufenden Wartung Anpassungen aufgrund des Jahressteuergesetzes 2018, der höchstgerichtlichen Rechtsprechung, Klarstellungen, formale Anpassungen, Fehleranpassungen sowie die Beseitigung von Redaktionsversehen.

Die Änderungen gegenüber dem bisherigen Text sind durch Fettdruck gekennzeichnet; entfallender Text ist als durchgestrichen markiert.

Insbesondere wird im Wartungserlass 2018 zu den Art. I bis VI UmgrStG Folgendes behandelt:

Randzahl(en) | Änderungen im Überblick |

44a, 160b, 860a, 860g, 933 | Die Änderungen im Ratenzahlungskonzept durch das JStG 2018 (Verteilung auf 5 Jahre, vorzeitige Fälligstellung) in § 6 Z 6 EStG 1988 sowie dritter Teil Z 31 UmgrStG werden eingearbeitet. |

44a, 45, 64, 72, 160d, 265a, 265b, 404, 458, 495, 854a, 854b, 860a, 860b, 860c, 860d, 860g, 862, 863, 868, 932, 937, 938, 1448a, 1603, 1736a | Durch das JStG 2018 entfiel sowohl in § 6 Z 6 EStG 1988 als auch in den Regelungen zur Entstrickungsbesteuerung im Umgründungssteuergesetz die Voraussetzung des Bestehens einer umfassenden Amts- und Vollstreckungshilfe mit Staaten des Europäischen Wirtschaftsraumes, weil Österreich mittlerweile ohnehin mit sämtlichen dieser Staaten eine umfassende Amts- und Vollstreckungshilfe vereinbart hat. |

160e | Die gesetzlichen Änderungen in § 3 Abs. 1 Z 3 UmgrStG durch das JStG 2018 (Anpassung der Ausschüttungsfiktion an die Neuregelung in § 10a KStG 1988) wird eingearbeitet. |

207a | Es erfolgt eine Klarstellung zur Reichweite der Rz 207a (objektbezogener Verlustübergang), wonach weder die Richtung der Folgeumgründung noch der Umstand maßgeblich sind, ob die Verluste von der übertragenden oder der übernehmenden Gesellschaft stammen. |

211, 254 | Die Rechtsprechung des VwGH 31.5.2017, Ro 2015/13/0024, der zufolge offene bzw. "nicht abreifende" Siebentel aus Teilwertabschreibungen von Beteiligungen keine Vorgruppenverluste im Sinne des § 9 Abs. 6 Z 4 KStG 1988 darstellen, wird berücksichtigt. |

215a | Die Aussagen zum "ersatzweisen verlustverursachenden Vermögen" für Zwecke des Objektbezuges bei Beteiligungen, die aufgrund einer vorangegangenen up-stream-Verschmelzung am Stichtag der Folgeumgründung nicht mehr vorhanden sind, werden für den Fall erweitert, dass es sich bei der Erstumgründung um eine down-stream-Verschmelzung handelt, aufgrund derer das ursprünglich verlustverursachende Vermögen an die Anteilsinhaber ausgekehrt wird. |

234, 254, 301, 994, 1772 | Es erfolgen Verweisanpassungen aufgrund der Neuregelungen in § 10 und § 10a KStG 1988 durch das JStG 2018. |

243 | Der Anwendungsbereich des umgründungssteuerrechtlichen Mantelkauftatbestandes (§ 4 Z 2 erster Satz UmgrStG) wird präzisiert. |

340 | Es werden die Aussagen zur Anteilsvereinigung im Sinne des GrEStG 1987 für down-stream-Verschmelzungen entsprechend der Info des BMF vom 13.5.2016, BMF-010206/0058-VI/5/2016, aufgenommen. |

363, 365, 366, 371, 372, 373, 375, 379, 380, 547, 981, 982, 1085, 1162, 1259, 1260, 1261, 1263, 1380, 1795, 1797, 1799 | Die Rz werden im Lichte des Einlagenrückzahlungs- und Innenfinanzierungserlasses angepasst (Erlass des BMF vom 27.09.2017, Steuerliche Behandlung von Einlagenrückzahlungen sowie Evidenzierung von Einlagen und Innenfinanzierung gemäß § 4 Abs. 12 EStG 1988, BMF-010203/0309-IV/6/2017 , BMF-AV Nr. 155/2017). |

378, 379 | Es werden Anpassungen im Lichte der AFRAC-Stellungnahme 31: Zur Ausschüttungssperre nach § 235 Abs. 1 UGB, März 2017, sowie Präzisierungen zum Anwendungsbereich der Innenfinanzierungsverordnung (IF-VO) vorgenommen. |

391, 392 | Die bisherigen, den KStR 2013 entgegenstehenden Aussagen der UmgrStR 2002 zur Bewertung des Liquidationsvermögens gemäß § 19 KStG 1988 für nicht unter Art. III UmgrStG fallende Umgründungen werden im Sinne der in den KStR 2013 bestehenden Aussagen angepasst, weshalb die Aussage entfällt, dass auch bei Verzicht auf eine Anteilsgewährung eine Gegenleistung vorliegen kann. |

435 | Es wird ein Redaktionsversehen behoben, indem die bereits zu Verschmelzungen und Spaltungen nach ausländischem Recht getroffenen Aussagen zur Vergleichbarkeit einer ausländischen Umgründung mit dem inländischen Recht auch für Umwandlungen getroffen werden. |

461 | Wird eine Kapitalgesellschaft errichtend umgewandelt, an der ein mit Antrag auf Nichtfestsetzung oder Ratenzahlung behafteter Kapitalanteil besteht, führt die Umwandlung für sich genommen nicht zur Festsetzung der Steuerschuld bzw. Fälligstellung noch offener Raten. Die weiteren Rechtsfolgen sind danach zu unterschieden, ob es umwandlungsbedingt zur Entstehung des Besteuerungsrechts der Republik Österreich kommt. |

585, 587 | Die VwGH-Rechtsprechung vom 20.12.2016, Ro 2015/15/0020, zur Ermittlung des Beteiligungsausmaßes für Zwecke des § 10 Z 2 UmgrStG wird berücksichtigt. |

620d | Die VwGH-Rechtsprechung vom 31.5.2017, Ro 2016/13/0002, wird berücksichtigt, wonach kein rückwirkendes Ausscheiden eines Gruppenmitgliedes bei errichtender Umwandlung innerhalb der Gruppe im Falle der Übertragung des Vermögens auf den alleinigen Kommanditisten vorliegt. |

664 | Die VwGH-Rechtsprechung vom 26.2.2015, Ro 2014/15/0041, zur Einbringung des gesamten Betriebes wird berücksichtigt, wonach trotz fehlender Stichtagsbilanz keine Anwendungsvoraussetzung des Art. III UmgrStG verletzt ist und auch die (allenfalls gemäß § 4 Abs. 2 EStG 1988 adaptierte) Einbringungsbilanz das Erfordernis des § 12 Abs. 2 Z 1 UmgrStG erfüllt. |

678 | Die VwGH-Rechtsprechung vom 29.3.2017, Ra 2015/15/0034, zu den Folgen des Nichtvorliegens eines positiven Verkehrswertes für negative Kapitalkonten wird berücksichtigt. |

694a, 694b, 1432, 1605, 1678 | Die gesetzliche Änderung im Rahmen des JStG 2018 in § 16 Abs. 5 Schlussteil UmgrStG (Trennung von Gebäude und Grund und Boden durch einen Baurechtsvertrag) wird eingearbeitet. |

780 | Es wird klargestellt, dass auch bei zurückgezogenem Firmenbuchsgesuch keine Einbringung (weder nach noch außerhalb des Art. III UmgrStG) zu Stande kommt. |

860d | Es werden Präzisierungen zur teilweisen Einschränkung des Besteuerungsrechtes (Vorliegen von betrieblichen Einkünften; Vorliegen einer Buchwerteinbringung aus Sicht der übernehmenden Körperschaft) sowie Präzisierungen zum möglichen Missbrauchsverdacht aufgenommen, wenn keine solche Einschränkung des Besteuerungsrechts vorliegt. |

860g | Wird ein mit Antrag auf Nichtfestsetzung gemäß § 27 Abs. 6 EStG 1988 behafteter Kapitalanteil in weiterer Folge nach Art. III UmgrStG eingebracht, führen sowohl die Veräußerung des übertragenen Vermögens als auch der Gegenleistung zur Festsetzung der Steuerschuld. |

972c | Die VwGH-Rechtsprechung vom 25.1.2017, Ra 2016/13/0056, zum Anwendungsbereich der Ausschüttungsfiktion gemäß § 18 Abs. 2 UmgrStG wird berücksichtigt (Einschränkung auf negative Buchwerte); weiters werden Aussagen zur Auswirkung des Aufwertungswahlrechts des UmgrStG auf die Ausschüttungsfiktion getroffen, wonach sich die Basis für die nicht unter die Ausschüttungsfiktion fallenden Entnahmen gemäß § 16 Abs. 5 Z 1 und Z 2 UmgrStG erhöht. |

1008 | Die Übertragung oder erstmalige Einräumung eines Wohnrechtes an einem Betriebsgebäude stellt keine schädliche Gegenleistung dar, sondern qualifiziert als Zurückbehaltung im Sinne des § 16 Abs. 5 Z 3 UmgrStG. |

1019 | Die Aussagen zu Teileinbringungen aus dem Vermögen eines Einzelunternehmers werden dahingehend präzisiert, als es einbringungsbedingt nicht zu einer Entnahmebesteuerung kommt, wenn die Anteile an der übernehmenden Körperschaft vor und nach der Einbringung dem Privatvermögen zuzuordnen sind. |

1122a, 1266a | Es werden einerseits ausdrückliche Aussagen zur Auslegung und Anwendung von § 20 Abs. 4 Z 2 UmgrStG im Falle von negativen Anschaffungskosten bzw. Buchwerten bei up-stream-Einbringungen, andererseits Aussagen zur Vorgehensweise bei negativen Innenfinanzierungsständen bei side-stream- und up-stream-Einbringungen getroffen. |

1330, 1532 | Es wird ein Redaktionsversehen durch Streichung eines Verweises auf Rz 1330a beseitigt; weiters erfolgt eine Klarstellung zum Anwendungsbereich von Art. V UmgrStG bei Realteilungen von Gesellschaften, für die eine Vereinbarung gemäß Rz 1330a ("Lockstep") getroffen worden ist. |

1376 | Es erfolgt eine Klarstellung, wonach das Einstellen des gesamten Zusammenschlusskapitals in das starre Kapitalkonto nicht erforderlich ist und ein etwaiger "Überling" (ein über das vereinbarte Zusammenschlusskapital hinausgehender Betrag) auch am variablen Kapitalkonto erfasst werden kann. |

1517 | Die "realteilungsfähigen" Vorgänge werden ergänzt um die Aufteilung einer Erbengemeinschaft, die hinsichtlich des Betriebsvermögens eine GesbR darstellt. |

1681 | Es werden Aussagen dem Art. III UmgrStG entsprechend zur Abspaltung von Kapitalanteilen aufgenommen, wonach mangels Anwendbarkeit von § 16 Abs. 5 UmgrStG eine im Rückwirkungszeitraum an die abspaltende Gesellschaft erfolgte Ausschüttung bereits der übernehmenden Körperschaft zuzurechnen ist; weiters sind hinsichtlich der Zurückbehaltung durch Vorbehalt der Ausschüttung die Aussagen zu Art. III UmgrStG sinngemäß anzuwenden. |

1688 | Es wird klargestellt, dass die Aussagen zum Zeitpunkt der Anerkennung der übernehmenden Körperschaft im Falle der Spaltung zur Aufnahme bei Gründung nach dem Spaltungsstichtag sowohl für Bar- als auch Sachgründungen gelten. |

Im Detail ergehen folgende Änderungen:

1. Verschmelzungen (Art. I UmgrStG)

Rz 44a wird wie folgt geändert (Klarstellung):

1.1.4.3.2. Ratenzahlungskonzept ab 1.1.2016

44a

Für Verschmelzungen, die nach dem 31.12.2015 beschlossen oder vertraglich unterfertigt werden, gilt:

Insoweit es aufgrund einer Einschränkung des Besteuerungsrechts der Republik Österreich zu einer Liquidationsbesteuerung nach § 20 KStG 1988 kommt, kann die übertragende Körperschaft aufgrund von § 1 Abs. 2 UmgrStG idF AbgÄG 2015 bei Verschmelzung auf eine übernehmende

- in der Anlage zum UmgrStG genannten Gesellschaft oder

- eine den Kapitalgesellschaften vergleichbare Gesellschaft eines Mitgliedstaates des Europäischen Wirtschaftsraumes, mit dem eine umfassende Amts- und Vollstreckungshilfe mit der Republik Österreich besteht (Norwegen, Liechtenstein und seit 1.1.2017 Island),

die den Ort der Geschäftsleitung in einem dem betreffenden Mitgliedstaat der Europäischen Union oder in einem Staat des Europäischen Wirtschaftsraums haben, zwischen der sofortigen Entrichtung der festgesetzten Steuerschuld und der Entrichtung der festgesetzten Steuerschuld in Raten (Ratenzahlungskonzept durch die sinngemäße Anwendung des § 6 Z 6 lit. d bis e EStG 1988 idF AbgÄG 2015) wählen. Dies gilt sinngemäß für Einschränkungen des Besteuerungsrechtes gemäß § 1 Abs. 2 UmgrStG bei Auslandsverschmelzungen mit Inlandsbezug.

Ist die übertragende Körperschaft zum Zeitpunkt der Abgabe der Körperschaftsteuererklärung bereits erloschen, hat die übernehmende Körperschaft die Körperschaftsteuererklärung als Gesamtrechtsnachfolger der übertragenden Körperschaft abzugeben und darin den Antrag auf Ratenzahlung zu stellen. Wird die Verschmelzung erst nach einer bereits abgegebenen Körperschaftsteuererklärung wirksam, hat eine Korrektur dieser Erklärung (Antragstellung auf Ratenzahlung) zu erfolgen (für bis zum 31.12.2015 beschlossene oder unterfertigte Umgründungen gilt dies auch hinsichtlich des Nichtfestsetzungsantrages, siehe dazu Rz 44b).

Das Ratenzahlungskonzept wurde im Zuge der grundlegenden Neuregelung der Entstrickungsbesteuerung mit dem AbgÄG 2015, BGBl. I Nr. 163/2015, in § 6 Z 6 EStG 1988 eingeführt und ersetzt im betrieblichen Bereich das bisherige Nichtfestsetzungskonzept im Verhältnis zu EU/EWR-Staaten mit umfassender Amts- und Vollstreckungshilfe. Die Neuregelung geht auf die jüngeren Entwicklungen der EuGH-Rechtsprechung zurück (EuGH 23.1.2014, Rs C-164/12, DMC und EuGH 21.5.2015, Rs C-657/13, Verder LabTec).

Das Ratenzahlungskonzept ersetzt daher in sämtlichen Artikeln des UmgrStG das Nichtfestsetzungskonzept für Umgründungen, die nach dem 31.12.2015 beschlossen oder vertraglich unterfertigt werden (lediglich der Anteilstausch des § 16 Abs. 1a UmgrStG idF AbgÄG 2015, bei dem die Steuerschuld nicht entsteht, bleibt aufgrund der Fusionsrichtlinie bestehen). Für diese Zwecke verweist das UmgrStG auf § 6 Z 6 EStG 1988 idF AbgÄG 2015, soweit es nach den jeweiligen Bestimmungen des UmgrStG zu einer umgründungsbedingten Einschränkung des Besteuerungsrechtes kommt. Dabei sind insbesondere die folgenden in § 6 Z 6 EStG 1988 idF AbgÄG 2015 geregelten Bestimmungen zur Ratenzahlung sinngemäß anzuwenden:

- Im Verhältnis zu EU/EWR-Staaten mit umfassender Amts- und Vollstreckungshilfe kann die Steuerschuld auf Antrag in Raten entrichtet werden (§ 6 Z 6 lit. c EStG 1988 idF AbgÄG 2015):

- Bei Umgründungen mit Stichtag nach dem 31.12.2018 kann die Steuerschuld wobei für das Anlagevermögen eine nach § 6 Z 6 lit. d EStG 1988 idF JStG 2018 auf fünf Jahre verteilt entrichtet werden.

- Bei Umgründungen mit Stichtag bis zum 31.12.2018 kann die Steuerschuld für das Anlagevermögen nach § 6 Z 6 lit. d EStG 1988 idF AbgÄG 2015 auf sieben Jahre verteilt entrichtet werden. (§ 6 Z 6 lit. d EStG 1988 idF AbgÄG 2015) und Diese auf § 6 Z 6 EStG 1988 idF vor JStG 2018 basierenden Ratenzahlungen laufen unverändert weiter (Fälligkeitstermin der weiteren Raten jeweils zum 30. September der Folgejahre).

- F für das Umlaufvermögen kann eine auf zwei Jahre (§ 6 Z 6 lit. e EStG 1988 idF AbgÄG 2015) verteilte Entrichtung der Abgabenschuld zur Anwendung kommen t.

Beispiel:

Die inländische A-AG (Holding) hält eine 60-prozentige Beteiligung an der ebenfalls inländischen T-GmbH. Im Zuge einer Exportverschmelzung der A-AG auf die deutsche Kapitalgesellschaft X-AG zum 31.12.19 geht auch die Beteiligung an der T-GmbH über. Der Buchwert der Beteiligung an der T-GmbH zum 31.12.19 6 beträgt 4.000, der gemeine Wert 5.400.

Verschmelzungsbedingt kommt es zu einer Einschränkung des Besteuerungsrechtes Österreichs hinsichtlich der Anteile an der inländischen T-GmbH. Da die übernehmende X-AG eine in der Anlage zum UmgrStG genannte Gesellschaft eines EU-Staates ist (§ 1 Abs. 2 erster Teilstrich UmgrStG), stellt die A-AG gemäß § 1 Abs. 2 zweiter Satz UmgrStG in ihrer Körperschaftsteuererklärung für das Jahr 19 einen Antrag auf Ratenzahlung der auf die stillen Reserven des Anteils (1.400) entfallenden Steuerschuld (* 0,25 = 350). Dabei ist gemäß § 1 Abs. 2 UmgrStG die Entstrickungsbestimmung des § 6 Z 6 lit. d bis e EStG 1988 sinngemäß anzuwenden, weshalb die Steuerschuld in fünf sieben Jahresraten zu entrichten ist (je 70).

- Werden einzelne Wirtschaftsgüter des Anlagevermögens, Betriebe oder Betriebsstätten

- vor Ablauf von fünf (bzw. sieben) Jahren veräußert,

- scheiden sie auf sonstige Weise aus oder werden sie

- in einen "nicht begünstigten" Staat (dh. außerhalb des EU/EWR-Raumes mit umfassender Amts- und Vollstreckungshilfe) überführt,

sind noch offene Raten insoweit vorzeitig fällig zu stellen, wobei den Steuerpflichtigen oder dessen Rechtsnachfolger eine Anzeigepflicht über den Eintritt eines dieser Umstände trifft (§ 6 Z 6 lit. d EStG 1988 idF AbgÄG 2015). Für Umgründungen mit einem Stichtag nach dem 31.12.2018 führen zudem folgende Umstände zu einer vorzeitigen Fälligstellung der offenen Raten ( § 6 Z 6 lit. d EStG 1988 idF JStG 2018):

- Verlegung des Ortes der Geschäftsleitung der die Raten schuldenden Körperschaft in einen Staat außerhalb des EU/EWR-Raumes,

- Anmeldung der Insolvenz des die Raten schuldenden Steuerpflichtigen oder dessen Abwicklung,

- die Nichtentrichtung einer Rate binnen zwölf Monaten ab Eintritt der Fälligkeit oder die Entrichtung in zu geringer Höhe.

Hinsichtlich des Umlaufvermögens kommt es bei Veräußerung vor Ablauf von zwei Jahren nicht zu einer vorzeitigen Fälligstellung noch offener Raten.

Die in § 6 Z 6 lit. d EStG 1988 idF AbgÄG 2015 JStG 2018 genannten Umstände sind auch für eine vorzeitige Fälligstellung noch offener Raten im UmgrStG maßgeblich (Veräußerung, sonstiges Ausscheiden oder Überführung in einen Nicht-EU/EWR-Staat); lediglich im Falle der Einschränkung des Besteuerungsrechts aufgrund einer Einbringung nach Art. III UmgrStG unter Anwendung des Ratenzahlungskonzepts sind neben den in § 6 Z 6 lit. d EStG 1988 genannten Umständen die Sonderregelungen über eine vorzeitige Fälligstellung noch offener Raten gemäß § 16 Abs. 1 dritter und fünfter Satz UmgrStG zu beachten (siehe dazu Rz 860g).

Beispiel Fortsetzung Variante 1:

Wird die Beteiligung an der T-GmbH von der übernehmenden deutschen X-AG als Gesamtrechtsnachfolgerin der A-AG später veräußert, sind sämtliche noch offene Ratenzahlungen hinsichtlich der übertragenen Beteiligung bei der X-AG vorzeitig fällig zu stellen.

Im Falle einer bloß anteiligen Veräußerung der Beteiligung an der T-GmbH kommt es nur insoweit zu einer Fälligstellung, als die noch offenen Raten auf die veräußerten Beteiligungsquoten entfallen (anteilige Fälligstellung).

Neben der (teilweisen) Veräußerung des übertragenen Vermögens durch die übernehmende Körperschaft können insbesondere Folgeumgründungen - als sonstiges Ausscheiden - zu einer vorzeitigen Fälligstellung noch offener Raten führen.

Beispiel Fortsetzung Variante 2:

Wird die deutsche X-AG als Gesamtrechtsnachfolgerin der A-AG später auf die in einem Drittstaat ansässig X-Corp verschmolzen (grenzüberschreitende Auslandsverschmelzung), sind sämtliche noch offene Ratenzahlungen hinsichtlich der übertragenen Beteiligung bei der X-AG vorzeitig fällig zu stellen.

Scheidet ein verschmelzungsbedingt unter Anwendung des Ratenzahlungskonzepts übernommenes Vermögen aus der übernehmenden ausländischen Körperschaft auf Grund einer Folgeumgründung nach ausländischem Abgabenrecht ohne Gewinnverwirklichung aus, gehen noch offene Ratenzahlungen auf den Rechtsnachfolger dieser Folgeumgründung über, sofern es sich bei diesem um eine in der Anlage zum UmgrStG genannte EU-Gesellschaft oder eine vergleichbare Gesellschaft eines EWR-Staates mit umfassender Amts- und Vollstreckungshilfe (Norwegen, Liechtenstein und , ab 1.1.2017 auch Island) handelt.

Beispiel Fortsetzung Variante 3:

Bringt die übernehmende deutsche X-AG den Anteil an der T-AG später nach ausländischem Umgründungssteuerrecht zu Buchwerten in eine im selben Staat ansässige Kapitalgesellschaft ein, liegt kein Umstand vor, der zu einer vorzeitigen Fälligstellung noch offener Raten bei der X T-AG führt.

Wird eine inländische Körperschaft, die eine optierte internationale Schachtelbeteiligung hält, exportverschmolzen und ist die Beteiligung nach der Verschmelzung auch keiner inländischen Betriebsstätte zuzurechnen, geht das Besteuerungsrecht Österreichs hinsichtlich der stillen Reserven in der internationalen Schachtelbeteiligung verloren. Im Falle der Einschränkung des Besteuerungsrechtes gegenüber einem EU/EWR-Staat mit umfassender Amts- und Vollstreckungshilfe kann ein Antrag auf Ratenzahlung gestellt werden. Wird in weiterer Folge die Körperschaft, an der die übertragene internationale Schachtelbeteiligung bestand, up-stream auf die im Zuge der Erstverschmelzung übernehmende ausländische Körperschaft verschmolzen, liegt ein sonstiges Ausscheiden des vormals übertragenen Vermögens vor, das zur Fälligstellung noch offener Raten führt.

- Im Ratenzahlungskonzept sind nach der Umgründung im Ausland eintretende Wertveränderungen des übertragenen Vermögens - anders als im Nichtfestsetzungskonzept (dazu Rz 44b) - unbeachtlich, weil bereits anlässlich der Einschränkung des Besteuerungsrechtes eine Realisierung der in der österreichischen Besteuerungshoheit entstandenen stillen Reserven und damit eine "Trennung" der Besteuerungshoheiten erfolgt. Aus diesem Grund erfolgt auch ein späterer Reimport des Vermögens - wie bei jedem Vermögen, hinsichtlich dessen das Besteuerungsrecht der Republik Österreich entsteht - zum gemeinen Wert (§ 3 Abs. 1 Z 2 Teilstrich 1 UmgrStG, siehe Rz 160b und 160d). Tritt das betreffende Vermögen vor Ablauf von fünf (bzw. sieben) Jahren wieder in die österreichische Besteuerungshoheit ein, laufen noch offene Raten weiter, solange keine Gründe für eine vorzeitige Fälligstellung eintreten.

In Rz 45 entfällt im zweiten Bulletpoint die Wortfolge "mit umfassender Amts- und Vollstreckungshilfe":

1.1.4.4. Grenzüberschreitende Verschmelzungen auf andere Körperschaften

45

[...]

- in Staaten außerhalb der EU oder außerhalb des EWR mit umfassender Amts- und Vollstreckungshilfe ansässige Körperschaften

[...]

In Rz 64 entfällt die Wortfolge "mit umfassender Amts- und Vollstreckungshilfe":

1.1.6.4.2. Inländisches Betriebsvermögen

64

[...] Erfolgt die Verschmelzung auf eine übernehmende in der Anlage zum UmgrStG genannte EU-Gesellschaft oder eine den Kapitalgesellschaften vergleichbare Gesellschaft eines EU/EWR-Staates mit umfassender Amts- und Vollstreckungshilfe, kann die übertragende Körperschaft die Entrichtung der verschmelzungsbedingt entstandenen Steuerschuld in Raten beantragen (siehe Rz 44a; bis 31.12.2015: Antrag auf Nichtfestsetzung, siehe Rz 44b). [...]

Rz 72 wird wie folgt geändert:

1.1.6.5.2. "Export-Verschmelzung"

72

Im Falle der "Export-Verschmelzung" (siehe Rz 41 ff) geht das Vermögen der übertragenden österreichischen Körperschaft ohne Abwicklung auf die übernehmende ausländische Körperschaft über. Durch die Verschmelzung geht die bisher im Inland unbeschränkt steuerpflichtige Körperschaft unter, sodass bisher bestehende Besteuerungsrechte an den stillen Reserven verloren gehen können. Der verschmelzungsbedingte Entfall der Steuerhängigkeit der stillen Reserven führt daher zu einer (partiellen) Nichtanwendbarkeit des Art. I UmgrStG und damit zu einer (partiellen) Liquidationsbesteuerung nach § 20 KStG 1988. Kommt es zum Entfall der Steuerhängigkeit der stillen Reserven durch Verschmelzung auf eine in der Anlage zum UmgrStG angeführte EU-Gesellschaft oder auf eine einer Kapitalgesellschaft vergleichbare Gesellschaft eines Mitgliedstaates des EWR, mit dem eine umfassende Amts- und Vollstreckungshilfe besteht (Norwegen, Liechtenstein und seit 1.1.2017 Island), kann die übertragende Körperschaft beantragen, die anlässlich der Einschränkung des Besteuerungsrechtes entstehende Steuerschuld in Raten zu entrichten (siehe Rz 44a; bis 31.12.2015: Antrag auf Nichtfestsetzung, siehe Rz 44b).

Zur Behandlung der Anteilsinhaber in einem solchen Fall siehe Rz 264.

Bleiben die Wirtschaftsgüter aus Anlass der Verschmelzung in einer inländischen Betriebsstätte verstrickt (steuerhängig), werden sie aber in der Folge in das Ausland verbracht (überführt), greift nicht die Entstrickungsbesteuerung des § 1 Abs. 2 UmgrStG, sondern es kommt § 6 Z 6 EStG 1988 zur Anwendung: Die ins Ausland überführten Wirtschaftsgüter sind mit dem Fremdvergleichswert anzusetzen; die dabei entstehende Steuerschuld kann bei Überführung in einen EU/EWR-Staat mit umfassender Amts- und Vollstreckungshilfe gemäß § 6 Z 6 lit. c erster Teilstrich EStG 1988 idF AbgÄG 2015 auf Antrag in Raten entrichtet werden (für Überführungen bis 31.12.2015 kann aufgrund von § 6 Z 6 EStG 1988 idF vor AbgÄG 2015 ein Antrag auf Nichtfestsetzung der Steuerschuld gestellt werden, siehe EStR 2000 Rz 2517a ff).

Sind in Österreich belegene Wirtschaftsgüter keiner inländischen Betriebsstätte zuzuordnen und wird anlässlich der Verschmelzung das Besteuerungsrecht an diesen Wirtschaftsgütern eingeschränkt, greift die Entstrickungsbesteuerung nach § 1 Abs. 2 zweiter Satz UmgrStG ein. Eine der Verschmelzung nachfolgende tatsächliche Verbringung (Überführung) der in Österreich belegenen Wirtschaftsgüter in das Ausland ist sodann im Hinblick auf die Entstrickungsbesteuerung irrelevant; § 6 Z 6 EStG 1988 kann nicht mehr eingreifen.

- Inländische Betriebsstätten

Anlässlich des verschmelzungsbedingten Überganges von inländischen Betriebsstätten unterliegt die übernehmende ausländische Körperschaft mit ihren Betriebsstätteneinkünften der inländischen beschränkten Steuerpflicht. Die im übergegangenen Betriebsvermögen enthaltenen stillen Reserven bleiben im Falle der steuerlichen Buchwertfortführung im Rahmen der beschränkten Steuerpflicht steuerhängig, sodass Art. I UmgrStG anwendbar ist.

Dies entspricht auch Art. 4 der kodifizierten Fusionsbesteuerungsrichtlinie, RL 2009/133/EG (Erfordernis der Betriebsstättenverhaftung).

Hingegen wird das inländische Besteuerungsrecht dann eingeschränkt, wenn nach dem DBA mit dem Ansässigkeitsstaat der übernehmenden Körperschaft die inländische Geschäftseinrichtung nicht mehr als Betriebsstätte gilt. In diesem Fall hat eine Liquidationsbesteuerung nach § 20 KStG 1988 zu erfolgen. Zur Frage eines allfälligen Antrages auf Ratenzahlung siehe Rz 44a (bis 31.12.2015: Antrag auf Nichtfestsetzung, siehe Rz 44b).

- Ausländische Betriebsstätten

Der verschmelzungsbedingte Übergang einer ausländischen Betriebsstätte auf eine ausländische übernehmende Körperschaft fällt unter Art. I UmgrStG, wenn Österreich mit dem Betriebsstättenstaat ein DBA abgeschlossen hat, das die Befreiungsmethode vorsieht, da die stillen Reserven dieser ausländischen Betriebsstätte schon bis zur Verschmelzung im Inland nicht steuerhängig waren. Wurden Verluste dieser Betriebsstätte auf Grund von § 2 Abs. 8 EStG 1988 in der Vergangenheit mit den positiven Inlandseinkünften der übertragenen Körperschaft verrechnet (vgl. KStR 2013 Rz 376 ff), kommt es durch die Verschmelzung nicht zu einer Nachversteuerung (Zurechnung zu inländischen betrieblichen Einkünften) sondern erst dann, wenn die Verluste im Ausland berücksichtigt werden. Zur Nachversteuerung gemäß § 2 Abs. 8 Z 4 EStG 1988 idF AbgÄG 2014 in Folge Zeitablauf siehe EStR 2000 Rz 212 ff.

Hingegen führt der verschmelzungsbedingte Übergang einer ausländischen Betriebsstätte dann zur Einschränkung des österreichischen Besteuerungsrechtes und damit zur Nichtanwendbarkeit des Art. I UmgrStG, wenn mit dem Betriebsstättenstaat kein DBA besteht, oder ein DBA abgeschlossen wurde, das die Anrechnungsmethode vorsieht (zB Italien; zur Frage eines allfälligen Antrages auf Ratenzahlung siehe Rz 44a bzw. auf Nichtfestsetzung siehe Rz 44b).

- Beteiligungen

Das inländische Besteuerungsrecht an den stillen Reserven von Beteiligungen an in- oder ausländischen Tochtergesellschaften geht gleichfalls unter, wenn die Beteiligungen verschmelzungsbedingt auf eine ausländische Körperschaft übergehen und das DBA mit dem Ansässigkeitsstaat der übernehmenden Körperschaft das Besteuerungsrecht hinsichtlich der Anteile entsprechend Art. 13 Abs. 5 OECD-Musterabkommen dem Ansässigkeitsstaat des Gesellschafters zuweist, es sei denn, die Beteiligungen sind einer inländischen Betriebsstätte zuzurechnen.

- Internationale Schachtelbeteiligungen

Ebenso ist das Steuerverstrickungserfordernis nicht gewahrt, wenn eine (fiktiv) teilwertberichtigte internationale Schachtelbeteiligung, bei der ein Teil von der Steuerneutralität ausgenommen ist, oder eine internationale Schachtelbeteiligung, für die zur Steuerwirksamkeit optiert wurde (§ 10 Abs. 3 Z 1 KStG 1988), verschmelzungsbedingt auf eine ausländische übernehmende Körperschaft übergeht und dadurch das inländische Besteuerungsrecht erlischt. Das Steuerverstrickungserfordernis ist aber auch dann nicht gewahrt, wenn das abkommensrechtliche Besteuerungsrecht erlischt - unabhängig davon, ob es innerstaatlich ausgeübt wird (wie zB bei einer steuerneutralen internationalen Schachtelbeteiligung, wobei sich Auswirkungen in der Regel jedoch nur auf Ebene der Anteilsinhaber ergeben können, wenn diese nicht im EU/EWR-Raum mit umfassender Amts- und Vollstreckungshilfe ansässig sind).

- Sonstiges Inlandsvermögen

Überträgt eine bloß vermögensverwaltend tätige österreichische Körperschaft im Wege einer Verschmelzung inländische Grundstücke auf eine ausländische Körperschaft, geht die Steuerhängigkeit der stillen Reserven infolge der Betriebsvermögensfiktion des § 21 Abs. 1 Z 3 KStG 1988 nicht verloren, sodass Art. I UmgrStG anwendbar ist.

Werden sonstige Wirtschaftsgüter (bewegliche Wirtschaftsgüter, Rechte, Patente, Kapitalanteile usw.) auf die ausländische Körperschaft übertragen, wird hingegen das Besteuerungsrecht eingeschränkt und Art. I UmgrStG ist insoweit nicht anwendbar, sofern diese Wirtschaftsgüter keiner inländischen Betriebsstätte der ausländischen übernehmenden Körperschaft zuzurechnen sind. Zur Frage eines allfälligen Antrages auf Ratenzahlung siehe Rz 44a (bis 31.12.2015: Nichtfestsetzung, siehe Rz 44b).

- Sonstiges Auslandsvermögen

Zu einer Entstrickung von Auslandsvermögen kommt es dann, wenn Österreich hinsichtlich des Auslandsvermögens der übertragenden inländischen Körperschaft ein Besteuerungsrecht zustand, das nach der Verschmelzung nicht mehr gegeben ist.

Rz 87 wird wie folgt geändert (Klarstellung):

87

Ist bei der Auslandsverschmelzung inländisches Vermögen betroffen, wird die Rückwirkungsfiktion durch den Nachweis einer im Ausland (dem ausländischen Gesellschaftsrecht entsprechenden) fristgerecht durchgeführten Verschmelzung ausgelöst.

Sieht das ausländische Gesellschaftsrecht keine Rückwirkung vor, ist die erfolgreiche Protokollierung der Umgründung im Ausland innerhalb der 9-Monatsfrist dem inländischen Finanzamt anzuzeigen. Erfolgt keine fristgerechte Anzeige, stellt dies eine Finanzordnungswidrigkeit im Sinne des § 51 FinStrG dar. bzw. bei Fehlen einer der Neunmonatsfrist entsprechenden ausländischen Regelung durch eine fristgerechte Meldung bei dem für das übertragende Vermögen zuständigen Finanzamt ausgelöst. Für die Wahrung der Neunmonatsfrist gilt § 108 BAO (siehe Rz 774).

Rz 157 wird wie folgt geändert:

1.3.1.4.3.2. Auslandsverschmelzungen

157

Zur steuerlichen Anerkennung der Rückwirkung siehe Rz 87. Sollte die ausländische Verschmelzung infolge Zurückweisung des zuständigen ausländischen Registergerichtes nicht zustande kommen, ergeben sich mangels eines Vermögensübergangs keine steuerlichen Folgen im Inland. Sollte mangels einer ausländischen Fristenregelung die Meldung der im Ausland wirksam zustande gekommenen Verschmelzung bei dem für die übertragende Körperschaft zuständigen inländischen Finanzamt nicht innerhalb der Neunmonatsfrist erfolgen, stellt dies eine Finanzordnungswidrigkeit im Sinne des § 51 FinStrG dar ist Art. I UmgrStG mit der Maßgabe anzuwenden, dass ein steuerlich rückwirkender Vermögensübergang ausgeschlossen ist.

In Rz 160b wird das Beispiel 2 wie folgt geändert:

160b

[...]

Beispiel 2:

Der im Inland ansässige A bringt die in seinem Einzelunternehmen gehaltene Beteiligung an der inländischen B-GmbH zum 30.9.2016 9 (Buchwert 1.000, Fremdvergleichswert 8.000) nach Art. III UmgrStG in die in der EU ansässige vermögensverwaltende C-AG gegen Gewährung neuer Anteile ein. Das Doppelbesteuerungsabkommen mit dem Ansässigkeitsstaat der C-AG folgt dem OECD-MA, weshalb das Besteuerungsrecht Österreichs an der Gegenleistung gemäß § 16 Abs. 2 UmgrStG nicht eingeschränkt ist. Allerdings geht durch die Einbringung das Besteuerungsrecht hinsichtlich des eingebrachten Vermögens verloren, weshalb es gemäß § 16 Abs. 1 UmgrStG iVm § 6 Z 6 EStG 1988 jeweils idF AbgÄG 2015 zum Ansatz des Fremdvergleichswertes (8.000) kommt. A beantragt die dabei entstehende Steuerschuld in fünf sieben Raten zu entrichten. Die Anschaffungskosten der dem A als Gegenleistung gewährten Beteiligung an der C-AG entsprechen ebenso dem für den Ansatz des Vermögens maßgeblichen Fremdvergleichswert (lediglich bei Nichtfestsetzungen idF vor AbgÄG 2015 entsprechen nach § 20 Abs. 2 Z 5 UmgrStG die Anschaffungskosten zunächst den Buchwerten und eine Erhöhung erfolgt bei späterer Realisierung; siehe Rz 160d).

Zum 31.12.2020 17 wird die C-AG nach Art. I UmgrStG auf die inländische D-AG bzw. nachfolgend D-SE importverschmolzen, wodurch das Besteuerungsrecht der Republik Österreich ua. hinsichtlich der seinerzeit von A eingebrachten Beteiligung (wieder) entsteht. Die D-AG hat aufgrund von § 3 Abs. 1 Z 2 erster Teilstrich UmgrStG idF AbgÄG 2015 das übernommene Vermögen mit dem gemeinen Wert anzusetzen; die noch offenen Raten laufen - vorbehaltlich des Eintritts der in § 6 Z 6 lit. d EStG 1988 idF AbgÄG 2015 genannten Umstände (siehe Rz 44a) - unverändert bei A weiter.

In Rz 160d entfällt die Wortfolge "mit umfassender Amts- und Vollstreckungshilfe":

160d

[...]

Werden Kapitalanteile umgründungsbedingt auf einen ausländischen in der EU oder in einem EWR-Staat mit umfassender Amts- und Vollstreckungshilfe (Rz 158) ansässigen Rechtsnachfolger übertragen, unterbleibt unter den Voraussetzungen des § 16 Abs. 1 UmgrStG idF vor AbgÄG 2015 eine sofortige oder aufgeschobene Steuerfestsetzung, ohne dass sich im Falle der Import-Verschmelzung etwas an der Abhängigkeit der Neubewertung von der Identität oder Nichtidentität der übernehmenden Körperschaft ändert.

[...]

Rz 160e wird wie folgt geändert:

160e

Ist die übernehmende Körperschaft am Verschmelzungsstichtag an einer übertragenden ausländischen Körperschaft beteiligt (up-stream Importverschmelzung), und würden die Gewinnanteile der übertragenden Körperschaft bei der übernehmenden Körperschaft ganz oder teilweise aufgrund § 10 Abs. 4 oder 5 KStG 1988 in der Fassung vor JStG 2018 oder § 10a Abs. 7 KStG 1988 steuerpflichtig sein, ist gemäß § 3 Abs. 1 Z 3 UmgrStG bei der übernehmenden Körperschaft eine fiktive Ausschüttung zu erfassen. Die fiktive Ausschüttungsbesteuerung betrifft jene Auslandsbeteiligungen, bei denen zur Vermeidung von Steuerhinterziehung und Missbrauch bzw. wegen Niedrigbesteuerung von Passiveinkünften im Ausland (siehe KStR 2013 Rz 1228 ff) der Methodenwechsel (dh. Anrechnungsmethode statt Befreiungsmethode) für Gewinnteile zur Anwendung kommt. Die fiktive Ausschüttung ist mit Beginn des dem Verschmelzungsstichtag folgenden Tages zu erfassen.

Die Regelung ist allerdings nur mehr auf Gewinne der übertragenden Körperschaft aus Wirtschaftsjahren anzuwenden, die vor dem 1. Jänner 2019 geendet haben; dies gilt unabhängig vom Zeitpunkt der Verschmelzung. Für danach entstehende Gewinne kommt bereits die Hinzurechnungsbesteuerung des § 10a KStG 1988 zur Anwendung.

Für Verschmelzungen, die nach dem 31.12.2012 zur Eintragung in das Firmenbuch angemeldet werden, gilt darüber hinaus Folgendes:

Unterliegen die Gewinnanteile der ausländischen übertragenden Körperschaft am Verschmelzungsstichtag zwar nicht bei der übernehmenden Körperschaft selbst dem Methodenwechsel gemäß § 10 Abs. 4 oder Abs. 5 KStG 1988 in der Fassung vor JStG 2018 oder § 10a Abs. 7 KStG 1988 (dazu siehe oben), wäre aber der Methodenwechsel bei einer konzernzugehörigen Körperschaft der übernehmenden Körperschaft anwendbar, kommt es ebenso zur fiktiven Ausschüttungsbesteuerung gemäß § 3 Abs. 1 Z 3 UmgrStG bei dieser konzernzugehörigen Körperschaft. Der Konzernbegriff ist im Sinne des § 15 AktG zu verstehen (siehe KStR 2013 Rz 1125).

Der fiktive Ausschüttungsbetrag errechnet sich - entsprechend dem Beteiligungsausmaß - aus der Differenz zwischen dem Verschmelzungskapital im Sinne des § 2 Abs. 5 UmgrStG der übertragenden Körperschaft zum Verschmelzungsstichtag und dem vorhandenen Einlagenstand im Sinne des § 4 Abs. 12 EStG 1988. Den Steuerpflichtigen trifft die Beweislast dafür, dass die als Einlagen abgezogenen Beträge nicht aus Gesellschaftsmitteln stammen.

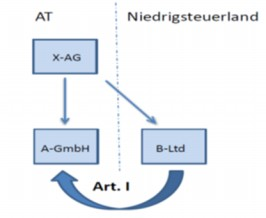

Beispiel:

Die X-AG ist jeweils zu 100% an der inländischen A-GmbH und an der ausländischen B-Ltd, die in einem Niedrigsteuerland ansässig ist (Kö ÖSt-Satz von 12%) und einen passiven Unternehmensschwerpunkt aufweist, beteiligt. Die B-Ltd wird zum 30.6.01 auf die A-GmbH verschmolzen (Art. I UmgrStG ist anwendbar), wobei das Verschmelzungskapital der B-Ltd am Verschmelzungsstichtag 10 Mio. beträgt. Die X-AG hat nachweisbar Einlagen an die B-Ltd iHv 500.000 geleistet.

Da bei der konzernzugehörigen X-AG am Verschmelzungsstichtag die Gewinnanteile der B-Ltd dem Methodenwechsel gemäß § 10 Abs. 4 KStG 1988 in der Fassung vor JStG 2018 oder § 10a Abs. 7 KStG 1988 unterliegen würden, ist zum 1.7.01 bei der X-AG ein Betrag von 9,5 Mio. als Ausschüttung zu erfassen (Verschmelzungskapital am Verschmelzungsstichtag abzüglich des Einlagenstandes der übertragenden Körperschaft). Dieser Ausschüttungsbetrag ist unter Anrechnung der ausländischen, bei der B-Ltd angefallenen Steuern (KöSt, Quellensteuer) steuerpflichtig (vgl. KStR 2013 Rz 1244). Der Ausschüttungsbetrag führt in weiterer Folge zu einer Einlage der X-AG in die A-GmbH; der Beteiligungsansatz an der A-GmbH erhöht sich folglich entsprechend.

In Rz 187 wird ein Verweis angepasst:

1.4. Verlustabzug ( § 4 UmgrStG )

1.4.1. Allgemeines

187

[...] Die Regelungen beziehen sich nur auf den Verlustabzug im Sinne des § 8 Abs. 4 Z 2 KStG 1988 und damit im Sinne des § 18 Abs. 6 und 7 EStG 1988. [...]

Rz 207a wird wie folgt geändert (Klarstellung):

207a

Wurden von der übertragenden Körperschaft bei einer vorgelagerten Umgründung mit einem (Teil)Betrieb Verluste übernommen, die sie bis zum Verschmelzungsstichtag noch nicht verwerten konnte, ist ein objektbezogener Übergang nur möglich, wenn der verlustverursachende (Teil)Betrieb am Verschmelzungsstichtag als eigenständiges Verlustzuordnungsobjekt tatsächlich vorhanden ist.

Hat ein (Teil)Betrieb, der die Verluste verursachte, seine Identität als eigenständige Einheit verloren, weil er nach einer Vorumgründung mit dem Betrieb der nunmehr übertragenden Körperschaft vereinigt wurde, ist der Objektbezug grundsätzlich nicht mehr gegeben. Es bestehen jedoch keine Bedenken, den Verlustübergang anzuerkennen, wenn nachgewiesen wird, dass der verlustverursachende (Teil)Betrieb in Folge der Eingliederung zwar seine Identität als eigenständige Einheit verloren hat, die verlustverursachenden Aktivitäten aber im Rahmen des Gesamtbetriebes der übertragenden Körperschaft noch in vergleichbarem (§ 4 Z 1 lit. c UmgrStG) Umfang vorhanden sind.

Beispiel:

Ein Einzelunternehmer betreibt einen Elektrogerätehandel an zwei Standorten, wobei die Filialen als Teilbetriebe anzusehen sind (vgl. EStR 2000 Rz 5593). Eine der Filialen, die in der Vergangenheit Verluste verursacht hat, die noch nicht verrechnet sind, wird in die X-GmbH eingebracht, die ebenfalls einen Elektrogerätehandel betreibt. Ist aufgrund von organisatorischen Maßnahmen (zB einheitliche Werbung für alle Standorte) zwar die ertragsteuerliche Teilbetriebseigenschaft der eingebrachten Filiale bei der X-GmbH in der Folge weggefallen, wird aber jene betriebliche Aktivität, die den Verlust verursacht hat, in der übernehmenden X-GmbH unverändert fortgesetzt, dh. die übernommene Filiale wird weiter betrieben, gehen diese im Rahmen der Einbringung übergegangenen Verluste bei einer nachfolgenden Verschmelzung der X-GmbH auf die Y-GmbH über.

Dies gilt sinngemäß für die eigenen Verluste aus verlustverursachenden (Teil)Betrieben der übernehmenden Gesellschaft und unabhängig von der Verschmelzungsrichtung.

Die Rz 211 wird wie folgt geändert

1.4.2.1.5. Behandlung von Schwebeverlusten

211

Zu den Schwebeverlusten, die nicht unter § 8 Abs. 4 Z 2 KStG 1988 in Verbindung mit § 18 Abs. 6 EStG 1988 fallen, zählen ua. solche nach § 26a Abs. 6 KStG 1988, nach § 2 Abs. 2a EStG 1988, § 7 Abs. 2 KStG 1988 sowie - soweit noch vorhanden - gemäß § 10 Abs. 8 EStG 1988 in der Fassung BGBl. Nr. 201/1996 oder § 23a EStG 1972 (zum Übergang von Verlusten aus kapitalistischen Mitunternehmerbeteiligungen gemäß § 23a EStG 1988 idF StRefG 2015/2016 nach Maßgabe des § 21 UmgrStG siehe Rz 1190 und 1177). Nicht zu den Schwebeverlusten gehören am Verschmelzungsstichtag offene Siebentel aufgrund einer abzugsfähigen Teilwertabschreibung oder aufgrund eines Verlustes anlässlich der Veräußerung bzw. eines sonstigen Ausscheidens einer zum Anlagevermögen gehörenden Beteiligung gemäß § 12 Abs. 3 Z 2 KStG 1988.

Für Verschmelzungsbeschlüsse ab dem 1.1.2011 gilt Folgendes:

Offene Siebentel aufgrund einer abzugsfähigen Teilwertabschreibung oder aufgrund eines Verlustes anlässlich der Veräußerung bzw. eines sonstigen Ausscheidens einer zum Anlagevermögen gehörenden Beteiligung gemäß § 12 Abs. 3 Z 2 KStG 1988 sind ebenso wie die in den vortragsfähigen Verlusten enthaltenen Komponenten (abgereifte Siebentel) von der Regelung des § 4 UmgrStG umfasst, weil § 4 UmgrStG an den Verlustentstehungszeitpunkt anknüpft . Auch für diese ist der Übergang auf die übernehmende Körperschaft bzw. die Fortsetzung bei der übernehmenden Körperschaft davon abhängig, ob der Objektbezug und die Vergleichbarkeit des umgegründeten Vermögens gegeben ist (VwGH 14.10.2010, 2008/15/0212; siehe Rz 254). Der Umstand, dass offene oder "abreifende" Siebentel keine vortragsfähigen Verluste sind, führt zu keinem anderen Ergebnis (VwGH 31.5.2017, Ro 2015/13/0024 ).

Die Rz 215a wird wie folgt geändert:

215a

Handelt es sich beim verlusterzeugenden Vermögen um eine Beteiligung, die verschmelzungsbedingt nicht mehr vorhanden ist (siehe Rz 214 f), tritt bei zukünftigen Umgründungen für Zwecke des Objektbezuges das Vermögen der verschmelzungsbedingt untergegangenen Körperschaft (zB Betrieb oder Beteiligung) an die Stelle der nicht mehr vorhandenen Beteiligung. Dabei bleiben Verlustvorträge aus Teilwertabschreibungen oder Fremdfinanzierungen erhalten, wenn das an die Stelle der untergegangenen Beteiligung tretende Vermögen am Stichtag noch vergleichbar im Sinne des § 4 UmgrStG vorhanden ist (siehe Rz 218 ff).

Für diese Zwecke ist das an die Stelle der untergegangenen Beteiligung tretende Vermögen (zB Betrieb) zum Stichtag der Folgeumgründung mit eben diesem Vermögen zum Zeitpunkt der ursprünglichen Verlustentstehung des im Zuge der Erstverschmelzung untergegangenen Vermögens (Zeitpunkt der Teilwertabschreibung der Beteiligung) zu vergleichen.

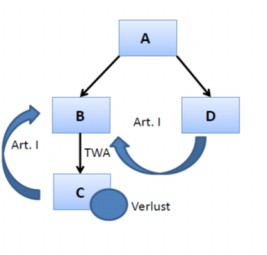

Beispiel:

Die A-GmbH ist zu 100% an der nicht operativ tätigen B-GmbH und zu 100% an der D-GmbH beteiligt; die B-GmbH wiederum zu 100% an der betriebsführenden C-GmbH. Da die C-GmbH in ihrem Betrieb Verluste erzielt, nimmt die B-GmbH eine Teilwertabschreibung auf ihre Beteiligung an der C-GmbH vor; diese geht bei der B-GmbH in den Verlustvortrag ein.

Zum Stichtag 31.12.01 wird die C-GmbH gemäß Art. I UmgrStG auf die B-GmbH verschmolzen, dabei bleiben die Verlustvorträge der B-GmbH aufrecht (siehe Rz 215). Die Verluste der C-GmbH sind um die Teilwertabschreibungen zu kürzen (siehe Rz 223 ff).

Zum Stichtag 31.12.02 wird die D-GmbH auf die B-GmbH gemäß Art. I UmgrStG verschmolzen. Ob die Verluste bei der B-GmbH erhalten bleiben, ist vom Vorhandensein des verlustverursachenden Vermögens am Verschmelzungsstichtag abhängig. Zwar ist die Beteiligung an der C-GmbH im Zuge der Erstverschmelzung untergegangen, an deren Stelle kann jedoch der Betrieb der C-GmbH treten. Da dieser Betrieb zum Verschmelzungsstichtag 02 bei der B-GmbH vergleichbar im Sinne des § 4 UmgrStG vorhanden ist (keine die Vergleichbarkeit ausschließende Vermögensminderung zwischen ursprünglichem Verlustentstehungszeitpunkt vor der Erstverschmelzung und Stichtag 31.12.02), bleiben die Verluste bei dieser erhalten.

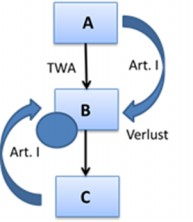

Dies gilt auch, wenn es sich bei der Erstumgründung um eine down-stream-Umgründung handelt und daher im Zeitpunkt der Folgeumgründung das ursprünglich verlustverursachende Vermögen an die Anteilsinhaber ausgekehrt worden ist.

Beispiel:

Die A-GmbH hält eine 100-prozentige Beteiligung an der operativ tätigen B-GmbH, die wiederum eine 100-prozentige Beteiligung an der C-GmbH hält. Die A-GmbH nimmt eine Teilwertabschreibung auf die B-GmbH vor. Zum Stichtag 31.12.01 wird die A-GmbH auf die B-GmbH down-stream gemäß Art. I UmgrStG verschmolzen. Die bei der A-GmbH noch vorhandenen Verlustvorträge aus der Teilwertabschreibung gehen auf die B-GmbH über (allfällige Verlustvorträge der B-GmbH sind um die Teilwertabschreibung zu kürzen, siehe Rz 223 ff).

Zum Stichtag 31.12.02 wird die C-GmbH auf die B-GmbH verschmolzen. Das ursprünglich verlustverursachende Vermögen (= Anteil an der B-GmbH) ist zu diesem Verschmelzungsstichtag bei der Rechtsnachfolgerin der A-GmbH (= B-GmbH) nicht mehr vorhanden, weil anlässlich der Erstverschmelzung die Anteile an der B-GmbH an die Anteilsinhaber der A-GmbH ausgekehrt wurden. An Stelle der ausgekehrten Beteiligung kann der Betrieb der B-GmbH treten. Ist dieser Betrieb zum Verschmelzungsstichtag 02 bei der B-GmbH vergleichbar im Sinne des § 4 UmgrStG vorhanden, bleiben die Verluste bei dieser erhalten.

In Rz 234 wird ein Verweis angepasst:

1.4.5.3. Behandlung offener Siebentel aus einer Teilwertabschreibung

234

Nach § 12 Abs. 3 Z 2 KStG 1988 sind steuerlich dem Grunde nach abzugsfähige Teilwertabschreibungen auf zum Anlagevermögen gehörende Beteiligungen an Körperschaften (im Sinne des § 10 Abs. 1 KStG 1988) oder Verluste aus der Veräußerung oder aus einem sonstigen Ausscheiden (zB Liquidation) einer derartigen Beteiligung linear auf sieben Jahre mit je einem Siebentel zu verteilen (siehe KStR 2013 Rz 1299 ff).

Die Rz 243 wird wie folgt geändert:

243

Nach § 4 Z 2 erster Satz UmgrStG liegt ein Mantelkauf im Sinne des § 8 Abs. 4 Z 2 KStG 1988, der den Abzug von Verlusten ausschließt, auch dann vor, "wenn die wesentlichen Änderungen der Struktur zu einem Teil bei der übertragenden und zum anderen Teil bei der übernehmenden Körperschaft erfolgen." Zu einem Wegfall von Verlusten kann es gemäß § 4 Z 2 UmgrStG daher sowohl bei der übertragenden als auch bei der übernehmenden Körperschaft kommen.

Es ist zwischen dem vorumgründungs- und dem umgründungsveranlassten Manteltatbestand zu unterscheiden:

- Liegen die Voraussetzungen für einen Manteltatbestand bereits in einem Jahr vor der Umgründung oder in dem mit dem Umgründungsstichtag endenden Wirtschaftsjahr der übertragenden Körperschaft nach § 8 Abs. 4 Z 2 KStG 1988 vor, ist bereits am Umgründungsstichtag ein vortragsfähiger Verlust aus den betroffenen Vorjahren nicht mehr gegeben. Fällt der verwirklichte Manteltatbestand in das Wirtschaftsjahr, in das der Umgründungsstichtag fällt, sind sämtliche Vorjahresverluste schon am Umgründungsstichtag keine vortragsfähigen Verluste mehr; ein laufender Verlust (VwGH 22.12.2005, 2002/15/0079) ist nach den Grundsätzen des § 4 UmgrStG zu beurteilen.

- Für die Beurteilung des umgründungsveranlassten Manteltatbestandes sind die übertragende und die übernehmende Körperschaft als Einheit anzusehen, und zwar insoweit, als die wesentlichen Änderungen der Struktur innerhalb eines überschaubaren Zeitraumes zum Teil vor und zum Teil nach der Verschmelzung, also bei der übertragenden und/oder bei der übernehmenden Körperschaft erfolgen können.

Demzufolge ist zunächst bei Vorliegen der Objektverknüpfung des vergleichbaren Umfangs von einem Übergang des vortragsfähigen Verlustes auszugehen; es ist im folgenden (bzw. unter Umständen einem späteren) Veranlagungszeitraum der übernehmenden Körperschaft zu prüfen, ob der Manteltatbestand verwirklicht ist.

Beispiel:

Die A-GmbH erwirbt am 1.6.01 alle Anteile der operativen B-GmbH. Zum Verschmelzungsstichtag 31.12.01 ist der verlusterzeugende Betrieb in einem die Vergleichbarkeitsschwelle nicht unterschreitendem Umfang vorhanden, sodass die vortragsfähigen Verluste der übertragenden B-GmbH auf die A-GmbH übergehen und im Veranlagungszeitraum 02 dem Grunde nach als Sonderausgaben zur Verfügung stehen. Wird der übernommene Betrieb im Laufe des Jahres 02 liquidiert, ohne dass ein Ausnahmetatbestand (Rz 251 f ) vorliegt, verliert der übergegangene vortragsfähige Verlust im Jahr 02 mit Ausnahme der Verrechnungsmöglichkeit mit in diesem Jahr aufgedeckten stillen Reserven seine Wirkung als Sonderausgabe. Keine andere Rechtsfolge ergibt sich bei Umkehrung der Verschmelzungsrichtung. In diesem Fall verliert der eigene Verlustvortrag der übernehmenden B-GmbH seine Wirkung als Sonderausgabe.

Da § 4 Z 2 UmgrStG hinsichtlich der "wesentlichen Änderungen der Struktur" alle drei Strukturmerkmale des Mantelkaufs gleichermaßen anspricht, kann es aufgrund von § 4 Z 2 UmgrStG auch zu einem Wegfall von Verlustvorträgen kommen, obwohl die Änderung des jeweiligen Strukturmerkmals nicht bei der die Verlustvorträge besitzenden Körperschaft eingetreten ist (zB können daher Verlustvorträge einer Körperschaft wegfallen, obwohl bei dieser kein Gesellschafterwechsel stattgefunden hat und die Beteiligung bereits vor der Umgründung gehalten wurde). § 4 Z 2 UmgrStG kommt hingegen nicht zur Anwendung, wenn diese wesentlichen Änderungen der Struktur nicht in einem engen sachlichen und zeitlichen Zusammenhang erfolgen.

Die Rz 254 wird wie folgt geändert:

1.4.8. Behandlung von Verlustkomponenten aus einer Teilwertabschreibung gemäß § 12 Abs. 3 Z 2 KStG 1988

254

Im Hinblick auf das Erfordernis einer Verteilung des Aufwandes aus einer Teilwertabschreibung auf zum Anlagevermögen gehörende Beteiligungen an Körperschaften (im Sinne des § 10 Abs. 1 KStG 1988) oder eines Verlustes aus der Veräußerung oder aus einem sonstigen Ausscheiden (zB Liquidation) einer derartigen Beteiligung auf sieben Jahre können sich Siebentelkomponenten mangels Verrechnung mit Gewinnen im vortragsfähigen Verlust befinden oder als offene Siebentelbeträge am Stichtag vorhanden sein. Die im vortragsfähigen Verlust enthaltenen Komponenten teilen das Schicksal der übrigen Verluste und gehen nach Maßgabe des § 4 UmgrStG über oder nicht über bzw. bleiben bei der übernehmenden Körperschaft abzugsfähig oder nicht. Im Hinblick auf die gleiche Grundlage sind die am Stichtag offenen Komponenten nicht anders zu behandeln als die übrigen Verluste. Auch für sie ist der Übergang auf die übernehmende Körperschaft bzw. die Fortsetzung bei der übernehmenden Körperschaft davon abhängig, ob der Objektbezug und die Vergleichbarkeit des umgegründeten Vermögens gegeben ist (VwGH 14.10.2010, 2008/15/0212).

Beispiel:

Im Jahr 02 führt die X-AG (Bilanzstichtag 31.12.) auf die 50-prozentige Beteiligung an der inländischen A-GmbH eine Teilwertabschreibung über 70.000 durch, die steuerlich zu einem Verlust führt. Sie macht das erste Siebentel im Rahmen der Veranlagung 02 geltend. Zum Stichtag 30.9.03 wird die X-AG auf die Y-AG (Bilanzstichtag ebenfalls 31.12.) verschmolzen. Im Jahr 03 kann nur die X-AG ein weiteres Siebentel aus der Teilwertabschreibung geltend machen, nicht aber die Y-AG, weil auch für die noch offenen Siebentel aus der Teilwertabschreibung § 4 UmgrStG zur Anwendung kommt und daher eine Geltendmachung erstmals in dem dem Verschmelzungsstichtag folgenden Veranlagungszeitraum, dh. im Jahr 04 möglich ist. Weiters ist eine Geltendmachung der offenen Teilwertabschreibungssiebentel durch die Y-AG ab 04 nur dann möglich, wenn die Voraussetzungen des § 4 UmgrStG wie insbesondere Vorhandensein des verlustverursachenden Vermögens am Stichtag und Vergleichbarkeit des vorhandenen Vermögens gegeben sind.

In Rz 265a entfällt zwei Mal die Wortfolge "mit umfassender Amts- und Vollstreckungshilfe":

1.5.2.2. Einschränkung des Besteuerungsrechtes hinsichtlich der Gegenleistung

265a

Soweit das Besteuerungsrecht der Republik Österreich hinsichtlich der Anteile der übertragenden an der übernehmenden Körperschaft durch den verschmelzungsbedingten Anteilstausch (Durchschleusung der Anteile an die Anteilsinhaber) eingeschränkt wird, sind diese aufgrund von § 5 Abs. 1 Z 4 UmgrStG idF AbgÄG 2015 bei der übernehmenden Körperschaft mit dem Fremdvergleichswert nach § 6 Z 6 lit. a EStG 1988 an dem dem Verschmelzungsstichtag folgenden Tag anzusetzen, wobei ein Antrag auf Ratenzahlung durch die übernehmende, die Anteile auskehrende Körperschaft gestellt werden kann, wenn die Anteilsinhaber der übertragenden Körperschaft in einem EU/EWR-Staat mit umfassender Amts- und Vollstreckungshilfe ansässig sind.

Für bis zum 31.12.2015 beschlossene oder unterfertigte Verschmelzungen gilt dieser Vorgang als Tausch und die Anteile sind mit dem gemeinen Wert im Sinne des § 6 Z 14 lit. b EStG 1988 an dem dem Verschmelzungsstichtag folgenden Tag anzusetzen, wobei ein Antrag auf Nichtfestsetzung gestellt werden kann, wenn die Anteilsinhaber in einem EU/EWR-Staat mit umfassender Amts- und Vollstreckungshilfe ansässig sind; § 5 Abs. 1 Z 4 UmgrStG idF vor AbgÄG 2015.

[...]

In Rz 265b entfällt die Wortfolge "mit umfassender Amts- und Vollstreckungshilfe":

265b

[...] Ein Antrag auf Ratenzahlung kann gestellt werden, wenn die Einschränkung gegenüber einem EU/EWR-Staat mit umfassender Amts- und Vollstreckungshilfe erfolgt (sinngemäße Anwendung von § 6 Z 6 lit. c bis e EStG 1988); dafür ist die Ansässigkeit der Anteilsinhaber der übernehmenden Körperschaft maßgeblich.

[...]

In Rz 301 wird folgender Verweis geändert:

301

Wenn auf Grund der Missbrauchsbestimmung des § 10 Abs. 4 KStG 1988 in der Fassung vor JStG 2018 oder § 10a KStG 1988 die Wirkungen der Steuerbefreiungen der internationalen Schachtelbeteiligung nicht gegeben sind, kann es auch zu keiner Aufwertung auf den höheren Teilwert kommen.

Rz 340 wird wie folgt geändert:

1.6.5.3. Anteilsvereinigung

340

Im Zuge einer Verschmelzung kann auch ein grunderwerbsteuerpflichtiger Übergang der Anteile am Vermögen einer Personengesellschaft auf neue Gesellschafter (§ 1 Abs. 2a GrEStG 1987) oder eine grunderwerbsteuerpflichtige Anteilsvereinigung (§ 1 Abs. 3 GrEStG 1987) erfolgen.

Grunderwerbsteuerpflicht tritt somit insbesondere dann ein,

- wenn zum Vermögen der übertragenden Körperschaft unmittelbar mindestens 95% der Anteile am Gesellschaftsvermögen einer grundstücksbesitzenden Personen- oder Kapitalgesellschaft gehören,

- wenn durch die Übertragung von Anteilen am Gesellschaftsvermögen einer grundstücksbesitzenden Personengesellschaft eine Änderung des Gesellschafterbestandes in der Form bewirkt wird, dass innerhalb von fünf Jahren unmittelbar mindestens 95% der Anteile auf neue Gesellschafter übergegangen sind, oder

- wenn die übertragende und übernehmende Körperschaft an derselben grundstücksbesitzenden Personen- oder Kapitalgesellschaft beteiligt sind und es durch die Verschmelzung zur zivilrechtlichen Vereinigung von unmittelbar mindestens 95% der Anteile an dieser Gesellschaft in der Hand der übernehmenden Körperschaft kommt.

Anteile, die treuhändig für die übertragende oder übernehmende Körperschaft gehalten werden, sind der Treugeberin zuzurechnen.

Besitzt die übertragende Körperschaft mindestens 95% der Anteile an einer grundstücksbesitzenden Personengesellschaft und gehen diese Anteile durch die Verschmelzung auf die übernehmende Körperschaft über, dann wird - sofern die übernehmende Körperschaft nicht bereits (Minderheits-)Gesellschafterin der Personengesellschaft ist - sowohl ein Tatbestand nach § 1 Abs. 2a GrEStG 1987 als auch ein Tatbestand nach § 1 Abs. 3 GrEStG 1987 verwirklicht. In diesem Fall liegt auf Grund der "Vorrangregel" im § 1 Abs. 3 erster Satz GrEStG 1987 ein Rechtsvorgang gemäß § 1 Abs. 2a GrEStG 1987 vor.

Ein Grundstück gehört nicht nur dann zum Vermögen einer Gesellschaft, wenn es in deren (zivilrechtlichen) Eigentum steht, sondern immer dann, wenn sie das Grundstück durch einen Rechtsvorgang gemäß § 1 Abs. 1 oder Abs. 2 GrEStG 1987 erworben hat (vgl. § 1 Abs. 2a und Abs. 3 GrEStG 1987 ).

Ein Grundstück "gehört" der Gesellschaft nicht nur dann, wenn es in deren Eigentum steht, sondern auch schon dann, wenn ein Tatbestand verwirklicht ist, der nach § 1 GrEStG 1987 die Steuerpflicht begründet. Der Gesellschaft ist demnach ein Grundstück zuzurechnen, wenn die Gesellschaft das grundbücherliche Eigentum am Grundstück oder einen Anspruch auf Übereignung des Grundstückes erworben hat (VwGH 15.12.1988, 87/16/0142).

Werden bei Verschmelzung der Muttergesellschaft auf ihre eigene grundstücksbesitzende Tochtergesellschaft die Anteile an der Tochtergesellschaft an den Alleingesellschafter (oder an mehrere Mitglieder einer Unternehmensgruppe gemäß § 9 KStG 1988) der Muttergesellschaft zur Abfindung ihrer aufzugebenden Anteile übertragen (Anteilsdurchschleusung, Durchgangserwerb), so unterliegt der Erwerb von mindestens 95% der Anteile an der Tochtergesellschaft durch den Alleingesellschafter (oder durch mehrere Mitglieder einer Unternehmensgruppe gemäß § 9 KStG 1988) gemäß § 1 Abs. 3 GrEStG 1987 der Grunderwerbsteuer.

Besitzt die Muttergesellschaft Grundstücke, liegen zwei grunderwerbsteuerliche Vorgänge vor:

- In einem ersten Erwerbsvorgang gehen die Grundstücke auf die übernehmende Tochtergesellschaft über, wodurch ein Erwerbsvorgang gemäß § 1 Abs. 1 Z 1 GrEStG 1987 verwirklicht wird.

- In weiterer Folge führt das Auskehren der Anteile an den Gesellschafter (bzw. an mehrere Mitglieder einer Unternehmensgruppe gemäß § 9 KStG 1988 ) der Muttergesellschaft gemäß § 1 Abs. 3 GrEStG 1987 zu einer Anteilsvereinigung beim Gesellschafter (bzw. bei den Mitgliedern der Unternehmensgruppe). Bei diesem zweiten Rechtsvorgang ist die Grunderwerbsteuer vom Grundstückswert sowohl der Grundstücke, die die Tochtergesellschaft schon vor der Verschmelzung besessen hat, als auch der Grundstücke, die von der Muttergesellschaft übertragen wurden, zu bemessen; die Anrechnungsvorschriften ("Differenzbesteuerung") des § 1 Abs. 4 letzter Satz GrEStG 1987 und des § 1 Abs. 5 letzter Satz GrEStG 1987 kommen nicht zur Anwendung.

Rz 363 wird wie folgt geändert:

1.10. Verschmelzung und Einlagenrückzahlung (Evidenzkonten)

363

Zu den allgemeinen Grundsätzen der Einlagen bzw. Einlagenrückzahlungen siehe Erlass des BMF 31.3.1998, 06 0257/1-IV/6/98, betreffend die steuerliche Behandlung von Einlagenrückzahlungen im Sinne des § 4 Abs. 12 EStG 1988 und § 15 Abs. 4 EStG 1988, AÖF Nr. 88/1998 Einlagenrückzahlungs- und Innenfinanzierungserlass des BMF vom 27. September 2017, BMF-010203/0309-IV/6/2017 , BMF-AV Nr. 155/2017.

Zur Innenfinanzierung siehe Abschnitt 1.11.

Rz 365 wird wie folgt geändert:

365

Für die Erfassung auf dem Evidenzkonto sind die Einlagen mit den steuerlichen Werten anzusetzen, dh. mit dem gemeinen Wert gemäß § 6 Z 14 EStG 1988 oder den nach UmgrStG maßgeblichen Werten (bei Umgründung mit Buchwertfortführung daher der steuerliche Buchwert). Der bilanzmäßige Ausweis von Einlagen im (unternehmensrechtlichen) Eigenkapital der Körperschaft muss daher nicht mit dem steuerlichen Stand der Einlagen übereinstimmen.

Die Einlagen-Evidenzkonten sind in Anlehnung an die in RL25/KFS für die Vermögenszuordnung vorgesehenen Grundsätze im Zeitpunkt des wirtschaftlichen Vermögensübergangs unter Berücksichtigung aller Umstände im Rückwirkungszeitraum zu verändern (vgl. dazu Abschnitt 4.3.1. Einlagenrückzahlungs- und Innenfinanzierungserlass des BMF vom 27. September 2017 , BMF-010203/0309-IV/6/2017 , BMF-AV Nr. 155/2017).

Beispiel:

Die A-GmbH wird mit Verschmelzungsbeschluss vom 15.9.X2 zum 31.12.X1 auf die B-GmbH verschmolzen, wobei bei der übernehmenden B-GmbH eine Kapitalerhöhung in Höhe von 135 erfolgt.

Die Evidenzkonten der A-GmbH und der B-GmbH wiesen zum 31.12.X1 folgende Stände auf:

A-GmbH: Indisponible Einlagen = 35; Disponible Einlagen = 500; Disponible Innenfinanzierung = 100

B-GmbH: Indisponible Einlagen = 35; Disponible Einlagen = 100; Disponible Innenfinanzierung = 500

Am 15.5.X2 wurde von der A-GmbH eine Ausschüttung in Höhe von 400 beschlossen, die steuerlich als Einlagenrückzahlung behandelt werden soll. Da zum 15.5.X2 das Vermögen der A-GmbH wirtschaftlich noch nicht auf die B-GmbH übergegangen ist, kann die Ausschüttung aufgrund der bei der A-GmbH ausreichend vorhandenen disponiblen Einlagen iHv 500 steuerlich als Einlagenrückzahlung qualifiziert werden. Dies führt zu einer entsprechenden Verminderung der disponiblen Einlagen. Die Evidenzkonten der A- GmbH und der B-GmbH sind verschmelzungsbedingt am 15.9.X2 zu addieren, wobei die Einlagen der übertragenden Gesellschaft bis zur Höhe der vorgenommenen Kapitalerhöhung im "Indisponible Einlagen-Subkonto" zu erfassen sind (siehe Rz 371).

Die Evidenzkonten der B-GmbH weisen daher nach der Verschmelzung folgenden Stand aus:

Indisponible Einlagen = 170; Disponible Einlagen = 100; Disponible Innenfinanzierung = 600

Rz 366 wird wie folgt geändert:

366

Auch das Erfassen des übernommenen Vermögens in den unternehmensrechtlichen Eigenkapitalpositionen der übernehmenden Körperschaft (Nennkapital, Kapitalrücklage oder Bilanzgewinn) hat auf den Gesamtstand der Einlagen keine Auswirkung (er beeinflusst höchstens die Zuordnung zu einem bestimmten Subkonto und damit die Qualifikation als disponible oder indisponible Eigenkapitalbestandteile). Eine spätere Rückzahlung des den Evidenzkontenzugang übersteigenden unternehmensrechtlichen Eigenkapitals (ordentliche Kapitalherabsetzung oder Ausschüttung der aufgelösten Kapitalrücklage) stellt sich mangels entsprechender Evidenzbeträge als Gewinnausschüttung dar.

Rz 371 wird wie folgt geändert:

371

Mit der Evidenzkontenstandvereinigung wird automatisch der in § 4 Abs. 12 Z 2 EStG 1988 für Gewinnteile vorgesehenen Korrektur Rechnung getragen. Bei der Zuordnung des der Einlagen-Evidenzkontostandes (Einlagenstand) der übertragenden Gesellschaft bei der übernehmenden Körperschaft ist wie folgt vorzugehen in folgender Reihenfolge zuzuordnen:

- Bis zur Höhe einer vorgenommenen Kapitalerhöhung sind die Einlagen im "Indisponible Einlagen-Subkonto" zu erfassen (alternativ kann d Das Nennkapital-Subkonto der übernehmenden Gesellschaft ist in dieser Höhe der vorgenommenen Kapitalerhöhung aufgestockt aufzustocken werden).

- Soweit die gebundene Kapitalrücklage gemäß § 229 Abs. 5 UGB im Zuge der Verschmelzung erhöht wurde, sind weitere zu übernehmende Einlagenstände ebenso im "Indisponible Einlagen-Subkonto" (alternativ im Gebundene Kapitalrücklagen-Subkonto) zu erfassen einzustellen.

- Soweit eine ungebundene Kapitalrücklage im Zuge der Verschmelzung erhöht wurde, sind zu übernehmende Einlagenstände im "Disponible Einlagen-Subkonto" (alternativ im Ungebundene Kapitalrücklagen-Subkonto) zu erfassen.

- Ein danach verbleibender Evidenzkontenstand ist in das "Disponible Einlagen-Subkonto" (alternativ in das Bilanzgewinn-Subkonto) aufzunehmen (auch wenn es unternehmensrechtlich bei der übernehmenden Gesellschaft keinen Bilanzgewinn, sondern einen Verlust gibt).

Rz 372 wird wie folgt geändert:

372

Bei der Konzentrationsverschmelzung werden somit die Einlagen-Evidenzkontenstände der ehemals getrennten Gesellschaften in Summe bei der übernehmenden Gesellschaft fortgeführt.

Beispiel:

Das bilanzielle Eigenkapital der übertragenden A-GmbH beträgt zum Verschmelzungsstichtag 900 (Nennkapital 500, Kapitalrücklage 100, Bilanzgewinn 300, wobei keine Ausschüttung nach dem Verschmelzungsstichtag erfolgt). Das Einlagen-Evidenzkonto entspricht dem unternehmensrechtlichen Einlagenstand und weist daher 600 aus (Nennkapital und Kapitalrücklage). Die disponible Innenfinanzierung beträgt 300. Die zu Buchwerten (§ 202 Abs. 2 UGB) durchgeführte Verschmelzung führt bei der übernehmenden B-GmbH zu

a) einer Kapitalerhöhung in Höhe von 100

b) einer Kapitalerhöhung in Höhe von 700

c) einer Kapitalerhöhung in Höhe von 1.200

d) keiner Kapitalerhöhung (§ 224 Abs. 2 Z 1 AktG)

Zu a) Die B-GmbH muss einlagenbedingt eine Kapitalrücklage von 800 bilden. Der übernommene Evidenzkontenbetrag von 600 ist in Höhe von 100 auf das Indisponible Einlagen-Subkonto (alternativ: Nennkapital-Subkonto) zu übertragen. Die restlichen und mit 500 stellen entweder ebenfalls indisponible Einlagen (bei Bildung einer gebundenen Kapitalrücklage) oder disponible Einlagen (bei Bildung einer ungebundenen Kapitalrücklage) dar auf das Rücklagen-Subkonto zu übertragen. Da auf Kapitalrücklage ein Betrag von 800 eingestellt wird, stellen die restlichen 300 einen Gewinnteil im Sinne des § 4 Abs. 12 Z 2 EStG 1988 dar. Die disponible Innenfinanzierung ist bei der übernehmenden Körperschaft um 300 zu erhöhen (Addition).

Zu b) Die B-GmbH muss einlagenbedingt eine Kapitalrücklage von 200 bilden. Der übernommene Evidenzkontenbetrag von 600 ist zur Gänze auf das Indisponible Einlagen-Subkonto (alternativ: Nennkapital-Subkonto) zu übertragen. Da die Kapitalerhöhung 700 beträgt, ergibt sich in Höhe der restlichen 100 ein im Nennkapital enthaltener Gewinnteil im Sinne des § 4 Abs. 12 Z 2 EStG 1988. Die disponible Innenfinanzierung ist bei der übernehmenden Körperschaft um 300 zu erhöhen (Addition).

Zu c) Die B-GmbH kann, da die Kapitalerhöhung den Buchwert des übernommenen Vermögens übersteigt, der Verkehrswert aber entsprechend hoch ist, den Unterschiedsbetrag in Höhe von 300 als Umgründungsmehrwert bzw. zusätzlich gegebenenfalls auch als Firmenwert aktivieren. Der übernommene Evidenzkontenbetrag von 600 ist zur Gänze auf das Indisponible Einlagen-Subkonto (alternativ: Nennkapital-Subkonto) zu übertragen. Da die Kapitalerhöhung 1.200 beträgt, kann in Höhe der restlichen 600 eine Einlagenrückzahlung nicht Platz greifen, im Falle einer ordentlichen Kapitalherabsetzung über 600 hinaus erhöht sich die Innenfinanzierung (siehe dazu Abschnitt 3.4.3. Einlagenrückzahlungs- und Innenfinanzierungserlass des BMF vom 27. September 2017, BMF-010203/0309-IV/6/2017 , BMF-AV Nr. 155/2017) und es liegt in diesem Ausmaß daher eine Gewinnausschüttung vor. Die disponible Innenfinanzierung ist bei der übernehmenden Körperschaft um 300 zu erhöhen (Addition).

Zu d) Die B-GmbH muss einlagenbedingt eine Kapitalrücklage von 900 bilden. Der übernommene Evidenzkontenbetrag von 600 stellt disponible Einlagen (Bildung einer ungebundenen Kapitalrücklage) dar ist zur Gänze auf das Rücklagen-Subkonto zu übertragen. Da auf Kapitalrücklage ein Betrag von 900 eingestellt wird, stellen die restlichen 300 einen Gewinnteil im Sinne des § 4 Abs. 12 Z 2 EStG 1988 dar. Die disponible Innenfinanzierung ist bei der übernehmenden Körperschaft um 300 zu erhöhen (Addition).

Entwicklung der Evidenzkontenstände zu Variante a) bei Buchung auf eine ungebundene Kapitalrücklage:

Die A- GmbH weist in ihrem Jahresabschluss zum 31.12.02 folgende Eigenkapitalstruktur und am Evidenzkonto folgenden Einlagenstand aus:

Jahresabschluss | 31.12.02 | Evidenzkonto 31.12.02 |

Nennkapital | 500 | 500 |

ungebundene Kapitalrücklagen | 100 | 100 |

ungebundene Gewinnrücklagen | 0 | 0 |

Bilanzgewinn | 300 | 0 |

Evidenzsubkonten | 31.12.02 |

indisponible Einlagen | 500 |

disponible Einlagen | 100 |

Innenfinanzierung | 300 |

Die B-GmbH-B weist in ihrem Jahresabschluss zum 31.12.02 (vor Verschmelzung) folgende Eigenkapitalstruktur und am Evidenzkonto folgenden Einlagenstand aus:

Jahresabschluss | 31.12.02 | Evidenzkonto 31.12.02 |

Nennkapital | 500 | 500 |

ungebundene Kapitalrücklagen | 200 | 200 |

ungebundene Gewinnrücklagen | 200 | 0 |

Bilanzgewinn | 500 | 0 |

Evidenzsubkonten | 31.12.02 |

indisponible Einlagen | 500 |

disponible Einlagen | 200 |

Innenfinanzierung | 700 |

Das Evidenzkonto der B-GmbH zeigt folgende Entwicklung im Einlagenstand:

Evidenzsubkonten | Beginn WJ 03 | Zugang | Abgang | Umbuchungen | Ende WJ 03 |

indisponible Einlagen | 500 | +100 | 600 | ||

disponible Einlagen | 200 | +500 | 700 | ||

Innenfinanzierung | 700 | +300 | 1.000 |

Evidenz-Subkonten | Beginn WJ 2002 | Zugang | Abgang | Umbuchungen | Ende |

Nennkapital | 500 | +100 | 600 | ||

Kapitalrücklagen | 200 | +500 | 700 | ||

Gewinnrücklagen | 0 | ||||

Bilanzgewinn | 0 | ||||

Evidenzkonto | 700 | 600 | 1.300 |

Rz 373 wird wie folgt geändert:

1.10.1.2. Konzernverschmelzung

373

Hierunter versteht man die Verschmelzung von anteilsmäßig verbundenen Unternehmen, wobei diese Verbindung im einfachsten Fall unmittelbar 100% beträgt. In diesem Fall geht das Evidenzkonto der Tochterkörperschaft - unabhängig von der Verschmelzungsrichtung (up-stream oder down-stream) - unter, jenes der Mutterkörperschaft bleibt der Höhe nach unverändert als Evidenzkonto der nach der Verschmelzung verbleibenden (= übernehmenden) Körperschaft bestehen. Im Falle der up-stream-Verschmelzung liegt kein Einlagentatbestand vor und im Falle der down-stream-Verschmelzung findet die Außenbeziehung der Anteilsinhaber zur übertragenden Körperschaft auf Grund der Anteilsdurchschleusung in der rechtsnachfolgenden Tochterkörperschaft ihre Fortsetzung (VwGH 01.03.2007, 2004/15/0127).

Die Zuordnung des Einlagen-Evidenzkontostandes bei down-stream-Verschmelzungen zu den jeweiligen Evidenz-Subkonten erfolgt nach der unternehmensbilanziellen Behandlung der Einlagen bei der übernehmenden Gesellschaft. Sind bei der übernehmenden Tochtergesellschaft in der Unternehmensbilanz höhere gebundene Eigenkapitalpositionen vorhanden, sind im Rahmen der Verschmelzung allenfalls disponible Einlagenbestandteile der übertragenden Körperschaft auf das indisponible Einlagensubkonto umzubuchen (zur genauen Vorgehensweise siehe auch Rz 371).

Beispiel:

Die kleine A-GmbH wird auf ihre 100-prozentige kleine Tochtergesellschaft B-GmbH ohne Kapitalerhöhung verschmolzen. Die Evidenzkonten weisen folgende Stände aus:

Evidenzsubkonten A-GmbH | |

indisponible Einlagen | 35 |

disponible Einlagen | 25 |

Innenfinanzierung | 600 |

Evidenzsubkonten B-GmbH | |

indisponible Einlagen | 70 |

disponible Einlagen | 5 |

Innenfinanzierung | 1.000 |

Die A-GmbH und die B-GmbH weisen in ihrem Jahresabschluss folgende Eigenkapitalstruktur aus:

Jahresabschluss A-GmbH | vor Art. I |

Nennkapital | 35 |

ungebundene Kapitalrücklagen | 0 |

Bilanzgewinn | 1.500 |

Jahresabschluss B-GmbH | vor Art. I | nach Art. I |

Nennkapital | 70 | 70 |

ungebundene Kapitalrücklagen | 5 | 5401 |

Bilanzgewinn | 1.000 | 1.000 |

Da die Zuordnung nach der unternehmensbilanziellen Behandlung der Einlagen bei der übernehmenden Gesellschaft zu erfolgen hat, sind die Evidenzkonten verschmelzungsbedingt wie folgt zu entwickeln:

Evidenzsubkonten - B-GmbH | vor Art. I | Zugang | Abgang | Umbuchungen | nach Art. I |

indisponible Einlagen | 70 | +603 | -702 | 60 | |

disponible Einlagen | 5 | 0 | -52 | 0 | |

Innenfinanzierung | 1.000 | 600 | 1.600 |

1 Das gesamte Eigenkapital der A-GmbH geht abzüglich des Beteiligungsansatzes an der B-GmbH (im Beispiel 1.000) in die ungebundene Kapitalrücklage der B-GmbH.

2 Das Einlagenevidenzkonto der B-GmbH geht verschmelzungsbedingt unter.

3 Da bei der übernehmenden B-GmbH in der Unternehmensbilanz höhere gebundene Eigenkapitalpositionen vorhanden sind, sind im Rahmen der Verschmelzung die disponible Einlagenbestandteile der A-GmbH auf das indisponible Einlagensubkonto umzubuchen.

Rz 375 wird wie folgt geändert:

375

Gesellschaftsrechtliche Maßnahmen zur Vermeidung einer verschmelzungsveranlassten gesellschaftsrechtlich verbotenen Einlagenrückgewähr sind hinsichtlich der Einlagen bzw. Einlagenrückzahlungstatbestände für sich zu beurteilen:

- Im Falle einer die Vermögensübertragung ausgleichenden Gesellschaftereinlage oder den zu geringen Nennkapitalstand der übernehmenden Körperschaft ausgleichenden ordentlichen Kapitalerhöhung erhöht sich der Evidenzkontenstand;

- Im Falle einer den geringeren Nennkapitalstand der übernehmenden Körperschaft ausgleichenden ordentlichen Kapitalherabsetzung der übertragenden Körperschaft vermindert sich der Evidenzkontenstand;

- Im Falle der Einkleidung in eine Sachausschüttung liegt unternehmens- und steuerrechtlich keine Ausschüttung bzw. keine Einlagenrückzahlung vor;

- Im Falle einer die Vermögensübertragung neutralisierenden (bei den Anteilsinhabern unwirksamen) Kapitalherabsetzung ist eine Umbuchung vom Indisponible Einlagen-Subkonto (alternativ: Nennkapital-Subkonto) -Stand auf das Disponible Einlagen-Subkonto (alternativ: Bilanzgewinn-Subkonto) vorzunehmen.

Rz 378 wird wie folgt geändert:

1.11. Verschmelzung und Innenfinanzierung

1.11.1. Allgemeines

378

Nach dem 31.12.2015 beschlossene offene Ausschüttungen setzen bei der ausschüttenden Körperschaft einen positiven Stand der Innenfinanzierung voraus (§ 124b Z 299 EStG 1988 idF AbgÄG 2015). Neben den Einlagen (siehe Abschnitt 1.10.) haben Körperschaften gemäß § 4 Abs. 12 Z 4 EStG 1988 idF AbgÄG 2015 somit auch die Innenfinanzierung laufend zu evidenzieren. Die Innenfinanzierung erhöht sich um unternehmensrechtliche Jahresüberschüsse und vermindert sich um unternehmensrechtliche Jahresfehlbeträge. Für Umgründungen ist jedoch die aufgrund von § 4 Abs. 12 Z 4 EStG 1988 idF AbgÄG 2015 ergangene Innenfinanzierungsverordnung des Bundesministers für Finanzen über die Auswirkungen von Umgründungen auf die Innenfinanzierung, IF-VO, BGBl. II Nr. 90/2016, zu beachten (dazu ausführlich Rz 379 ff). Danach sind die Auswirkungen im unternehmensrechtlichen Jahresüberschuss/-fehlbetrag gerade nicht maßgeblich für die Innenfinanzierung, sondern die Innenfinanzierung ist (anteilig) fortzuführen.

Zudem haben Umgründungen mit unternehmensrechtlicher Aufwertung auf den beizulegenden Wert Auswirkungen auf die Innenfinanzierung: Ein dabei entstehender unternehmensrechtlicher Aufwertungsgewinn unterliegt der Ausschüttungssperre des § 235 UGB idF AbgÄG 2015 und erhöht die Innenfinanzierung vorerst nicht. Der Stand der Innenfinanzierung erhöht sich erst in jenem Zeitpunkt und Ausmaß, in dem der unternehmensrechtliche Aufwertungsgewinn nach den Vorschriften des UGB ausgeschüttet werden kann (zB aufgrund eines Buchwertabgangs der zugrunde liegenden aufgewerteten Vermögensgegenstände, anlässlich der Veräußerung oder aufgrund von deren Abschreibungen, wobei zu berücksichtigen ist, dass das erneute Aufleben der Ausschüttungssperre aufgrund einer späteren Zuschreibung die Innenfinanzierung insoweit vermindert); siehe dazu AFRAC-Stellungnahme 31: Zur Ausschüttungssperre nach § 235 Abs. 1 UGB , März 2017, Rz 19.

Ob ausschüttungsgesperrte Aufwertungsbeträge umgründungsbedingt auf den Rechtsnachfolger übergehen oder sich "entsperren", ist eine unternehmensrechtliche Vorfrage (siehe AFRAC-Stellungnahme 31: Zur Ausschüttungssperre nach § 235 Abs. 1 UGB, März 2017, Rz 15 ff); im Zweifel wird davon auszugehen sein, dass die Ausschüttungssperre auf den umgründungsbedingten Rechtsnachfolger übergeht.

Rz 379 wird wie folgt geändert:

1.11.2. Auswirkungen von Umgründungen auf die Innenfinanzierung nach der Innenfinanzierungsverordnung

1.11.2.1. Allgemeine Grundsätze

379

Die IF-VO regelt die Auswirkungen von

- Verschmelzungen (siehe dazu Rz 381 f),

- Umwandlungen (siehe dazu Rz 628 f),

- Einbringungen (siehe dazu Rz 1266a ff) und

- Spaltungen (siehe dazu Rz 1800 f)

auf eine nach § 4 Abs. 12 EStG 1988 bereits ermittelte und zum Umgründungsstichtag bei den jeweiligen Körperschaften bereits bestehende Innenfinanzierung. Folglich sind auch die Auswirkungen der jeweiligen Umgründung auf die Ausschüttungssperre des § 235 UGB (siehe Rz 378) erst im Rahmen der laufenden Fortführung der Innenfinanzierung bei der übernehmenden Körperschaft nach der Umgründung zu beurteilen.

Die IF-VO kommt ausschließlich bei Umgründungen mit steuerlicher Buchwertfortführung zur Anwendung. Die Ausübung einzelner steuerlicher Aufwertungswahlrechte (zB § 16 Abs. 6 UmgrStG für Grundstücke des Altvermögens, siehe Rz 928) ist für die Anwendung der IF-VO unschädlich, solange dem Grunde nach eine Buchwertumgründung vorliegt.

Für sämtliche von der IF-VO geregelten Umgründungen gelten die folgenden in § 1 Abs. 1 IF-VO geregelten Grundsätze:

- Die Innenfinanzierung ist ausschließlich nach Maßgabe des § 2 IF-VO fortzuführen. Die unternehmensrechtlichen Auswirkungen der jeweiligen Umgründung haben hingegen keine Auswirkungen auf die Innenfinanzierung (§ 1 Abs. 1 Z 1 IF-VO), weshalb die unternehmensrechtliche Behandlung der Umgründung und die damit einhergehenden Auswirkungen auf das unternehmensrechtliche Jahresergebnis nicht ausschlaggebend sind. Folglich kommt es auch nicht darauf an, ob die jeweilige Umgründung unternehmensrechtlich als Einlagevorgang oder jahresergebniswirksam abgebildet wird.

Beispiel:

Die A-GmbH (Stand der Innenfinanzierung: 200) wird auf die B-GmbH (Stand der Innenfinanzierung 100) verschmolzen. Unternehmensrechtlich wird das Verschmelzungskapital der A-GmbH zur Gänze in eine Kapitalrücklage eingestellt. Dass unternehmensrechtlich ein Einlagevorgang vorliegt, der die Innenfinanzierung nach Maßgabe von § 4 Abs. 12 Z 4 EStG 1988 nicht berühren würde, ist nach der IF-VO nicht entscheidend. § 2 Abs. 1 IF-VO sieht eine Addition der Innenfinanzierungsstände der A-GmbH und der B-GmbH vor. Folglich beträgt der Stand der Innenfinanzierung der B-GmbH nach der Verschmelzung 300.

- Entstehen anlässlich von Umgründungen unternehmensrechtlich Buchgewinne und -verluste, haben diese keine Auswirkungen auf die Innenfinanzierung (§ 1 Abs. 1 Z 2 IF-VO).

Dies gilt auch dann, wenn ein Buchverlust und dessen unternehmensrechtliche Auswirkung durch Ansatz eines Umgründungsmehrwerts bzw. Firmenwerts zunächst unterdrückt wird und sich erst in Folgejahren - insbesondere durch Abschreibungen - im unternehmensrechtlichen Jahresüberschuss/-fehlbetrag und damit grundsätzlich innenfinanzierungswirksam niederschlägt. Für diese Zwecke ist gemäß § 1 Abs. 2 IF-VO der Jahresüberschuss/-fehlbetrag in Folgejahren um Ab- und Zuschreibungen des Umgründungsmehrwerts bzw. Firmenwerts sowie um einen etwaigen Buchwertabgang zu bereinigen. Diese Bereinigung ist erforderlich, weil bei Aktivierung eines Umgründungsmehrwerts bzw. Firmenwerts die Ausschüttungssperre gemäß § 235 UGB idF AbgÄG 2015 nicht zur Anwendung kommt und somit eine sukzessive Bereinigung durch § 235 Abs. 1 letzter Satz UGB iVm § 4 Abs. 12 Z 4 EStG 1988 ausbleibt.

Beispiel:

Anlässlich einer Einbringung nach Art. III UmgrStG mit unternehmensrechtlicher Buchwertfortführung entsteht ein Buchverlust. Um die sofortige Auswirkung des Buchverlustes auf das unternehmensrechtliche Jahresergebnis zu vermeiden, wird dieser gemäß § 202 Abs. 2 Z 3 UGB aktiviert und - soweit der Buchverlust einzelnen Vermögensgegenständen zugeordnet werden kann - als Umgründungsmehrwert angesetzt.