Zusatzinformationen | |

|---|---|

Materie: | Steuer |

betroffene Normen: | EStG 1988, Einkommensteuergesetz 1988, BGBl. Nr. 400/1988 |

Schlagworte: | Rechnungslegungsrechts-Änderungsgesetz 2010, Korruptionsstrafrechtsänderungsgesetz 2012, Alternatives Investmentfonds Manager-Gesetz, Abgabenänderungsgesetz 2014, Finanzstrafgesetznovelle 2014, Gastgewerbepauschalierungsverordnung 2013, LuF-PauschVO 2015, Abzinsung von Verbindlichkeiten, Bodenschatz, Viehhaltung, Intensivobstanlage, Rebanlage, Wertminderung, Leitungsrechte, Fertigteilhäuser, Umwidmung, Flächenwidmungsplan, Baurecht, Erwerbstätigkeit, Wartung, Wartungserlass, Einkommensteuerrichtlinien 2000 |

Verweise: | EStR 2000, Einkommensteuerrichtlinien 2000 |

I. Übersicht

Durch diesen Erlass erfolgt insbesondere die Anpassung der EStR 2000 auf Grund der Änderungen durch das bzw. die

- Rechnungslegungsrechts-Änderungsgesetz 2010, BGBl. I Nr. 140/2009

- Korruptionsstrafrechtsänderungsgesetz 2012, BGBl. I Nr. 61/2012

- Alternatives Investmentfonds Manager-Gesetz, BGBl. I Nr. 135/2013

- Abgabenänderungsgesetz 2014, BGBl. I Nr. 13/2014

- Finanzstrafgesetz-Novelle 2014, BGBl. I Nr. 65/2014

- Gastgewerbepauschalierungsverordnung 2013, BGBl. II Nr. 488/2012

- LuF-PauschVO 2015, BGBl. II Nr. 125/2013 idF BGBl. II Nr. 164/2014

Insbesondere wird Folgendes behandelt:

Einarbeitung der geänderten Rechtslage (auszugsweise Darstellung der wesentlichen Änderungen):

Abschnitt bzw. Randzahl | Inhalt |

Rz 200a, 202a und 212 bis 217 | Nachversteuerung ausländischer Verluste |

Rz 1338 | Ausländische Einrichtungen als spendenbegünstigte Einrichtungen |

Rz 3301 ff | Änderungen bei Rückstellungen |

Rz 3822 ff | Änderungen beim Gewinnfreibetrag |

Rz 4140 bis 4250 | Anpassung an LuF-PauschVO 2015 |

Rz 4140a | Die LuF-PauschVO 2015 ist für das gesamte Bundesgebiet erstmals 2015 anzuwenden. |

Rz 4141a | Für die erstmalige Anwendung der LuF-PauschVO 2015 ist der zum 31.12.2014 wirksame Einheitswert maßgeblich. |

Rz 4141c, Rz 4141e | Für Zwecke der Anwendbarkeit der LuF-PauschVO 2015 bzw. der Vollpauschalierung treten die Wirkungen des Einheitswertbescheides mit dem der Zustellung folgenden Kalenderjahr ein |

Rz 4287 bis 4309d | Gastgewerbepauschalierung |

Rz 4852a bis Rz 4852l | Abzugsverbot für Aufwendungen für Gehälter über 500.000 Euro |

Rz 4852m und Rz 4852n | Abzugsverbot für Aufwendungen für sonstige Bezüge |

Rz 5018 | Buchführungsgrenze für LuF-Betriebe 550.000 Euro |

Rz 5025, 5026 | Anpassung an LuF-PauschVO 2015 |

Laufende Wartung (auszugsweise Darstellung):

Abschnitt bzw. Randzahl | Inhalt |

Rz 101b | Umfang der Steuerbefreiung für Stipendien nach dem Kunstförderungsgesetz. |

Rz 111 | Voraussetzungen für die Ausgestaltung von Fruchtgenussvereinbarungen. |

Rz 134b | Klarstellungen iZm der steuerlichen Würdigung von Erbauseinandersetzungen. |

Rz 134f | Erfüllung eines Pflichtteilsanspruches durch die Hingabe eines nachlassfremden Grundstückes stellt Hingabe an Zahlungs statt dar. |

Rz 1069a | Unterstützungsleistungen wegen langandauernder Krankheit können bei Vorliegen der Voraussetzungen des § 3 Abs. 1 Z 3 lit. a EStG 1988 steuerfrei sein. |

Rz 1129 | Eng befreundete Personen können nahe Angehörige iSd Abgabengesetze sein. |

Rz 1338h | Im Falle einer Umgründung muss die aufnehmende Gesellschaft ab dem Tag der Übertragung der spendenbegünstigten Einrichtungen selbst alle Voraussetzungen für die Begünstigung erfüllen. |

Rz 1341 | Elektronische Spendenbestätigung zulässig. |

Rz 2331 | Eine mangelhafte Leistungserbringung rechtfertigt keine Forderungswertberichtigung. |

Rz 2446 und 3309c | Langfristige, formal unverzinsliche Verbindlichkeiten sind marktüblich abzuzinsen. |

Rz 2489 | Stellt der Bodenschatz ein selbständiges Wirtschaftsgut dar, ist bei einer Veräußerung eines Grundstückes samt Bodenschatz nicht nur für Grund und Boden, sondern auch für den Bodenschatz ein Kaufpreis(anteil) anzusetzen. Erfolgt keine angemessene Aufteilung im Kaufvertrag, ist diese glaubhaft zu machen. |

Rz 2618 und Rz 6418a | Bei Abbruch eines noch verwendbaren Gebäudes, wobei es unbeachtlich ist, ob das Gebäude in Abbruchabsicht erworben wurde oder nicht, sind die Abbruchkosten und der Restbuchwert sofort abzugsfähig. |

Rz 3140 | Ein schwimmendes Bauwerk stellt ein Gebäude dar, wenn es fest vertäut ist und sich diese Verbindung nur mit größerem Aufwand und erheblichen Kosten lösen lässt. |

Rz 3840 | Die Insolvenz des wertpapierbegebenden Unternehmens stellt einen Nachversteuerungstatbestand für den auf Basis der Anschaffungskosten der Wertpapiere geltend gemachten investitionsbedingten Gewinnfreibetrag dar. Die Nachversteuerung wird allerdings erst durch die Befriedigung der Gläubiger ausgelöst. |

Rz 4148j | Aufteilung des Vieheinheitensatzes bei arbeitsteiliger Viehhaltung. |

Rz 4148l bis 4148n | Viehhaltung im Rahmen von Kooperationen. |

Rz 4165f | Eine "Intensivobstanlage zur Produktion von Tafelobst" ist eine Obstanlage, deren Beschaffenheit und Pflege dazu geeignet ist, Obst zu produzieren, welches als hochwertiges Tafelobst vermarktet werden kann. Erwerbsobstanlagen werden idR nach einem regelmäßigen System gepflanzt und weisen einen guten, zur Erzeugung von hochwertigem Tafelobst geeigneten Pflegezustand auf. |

Rz 4200a f | Ein Wald (aussetzender Betrieb) ist auch dann als fortwirtschaftlicher Betrieb anzusehen, wenn über Jahre keine Bewirtschaftung erfolgt, weil das natürliche Wachstum der Bäume zu einem Wertzuwachs führt. Die Veräußerung stellt daher die abschließende Nutzung dar; das stehende Holz ist daher im Rahmen der Einkünfte aus LuF einer Besteuerung zu unterziehen. |

Rz 4200c | Im Rahmen einer Veräußerung eines Weingartens kann der auf die Rebanlage entfallende Veräußerungserlös mit 20.000 Euro/ha angesetzt werden; davon kann die Hälfte als geschätzter Buchwert in Abzug gebracht werden. Beträgt der Veräußerungserlös für den Weingarten nicht mehr als 3 Euro/m², kann davon ausgegangen werden, dass auf die Rebanlage auf Grund deren geringen Wertes kein Veräußerungserlös entfällt. |

Rz 4291 | Für die Anwendbarkeit der GastgewerbepauschalierungsVO 2013 ist kein ganzjähriger Gastbetrieb erforderlich; die VO ist auch auf Saisonbetriebe anwendbar. |

Rz 4537a | Ein Übergang des Verlustvortrages kommt nur bei Übertragung des verlustverursachenden Betriebes im Rahmen einer unentgeltlichen Übertragung von Todes wegen in Betracht. In allen anderen Fällen der Übertragung des verlusterzeugenden Betriebes (zB auch in Fällen der Anwachsung nach § 142 UGB hinsichtlich des auf die erworbenen Anteile entfallenden Verlustvortrages) geht der Verlustvortrag nicht über. |

Rz 4537c | Noch nicht verbrauchte Verlustvorträge, die auf vom Erblasser erzielte Verluste zurückzuführen sind, sind nur mehr dann und insoweit zu berücksichtigen, als auch der verlustverursachende Betrieb durch den Steuerpflichtigen von Todes wegen unentgeltlich übernommen wurde. |

Rz 4537f | Ab der Veranlagung 2013 noch offene Verlustvorträge des Erblassers sind in weiterer Folge ausschließlich beim betriebsübernehmenden Erben zu berücksichtigen. |

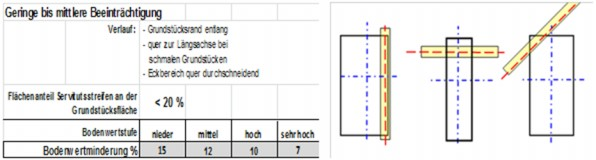

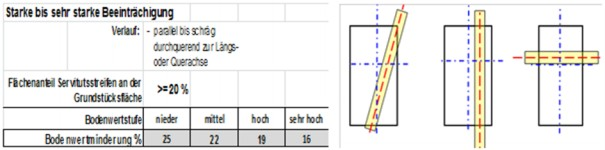

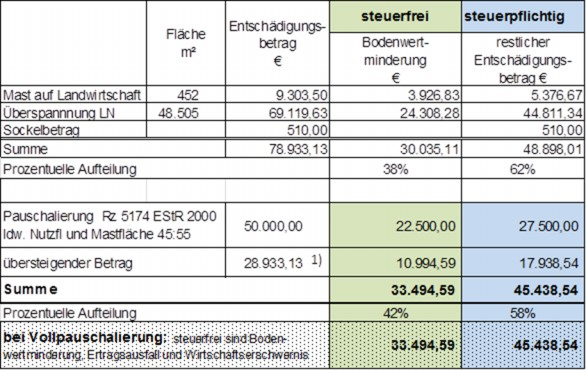

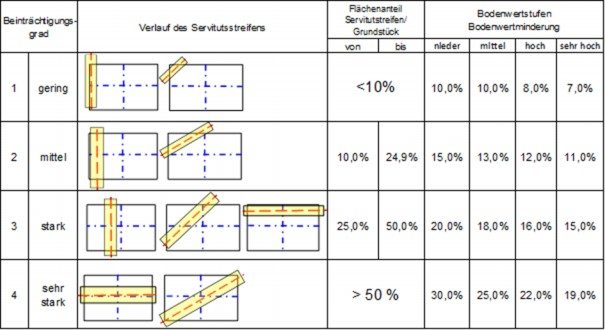

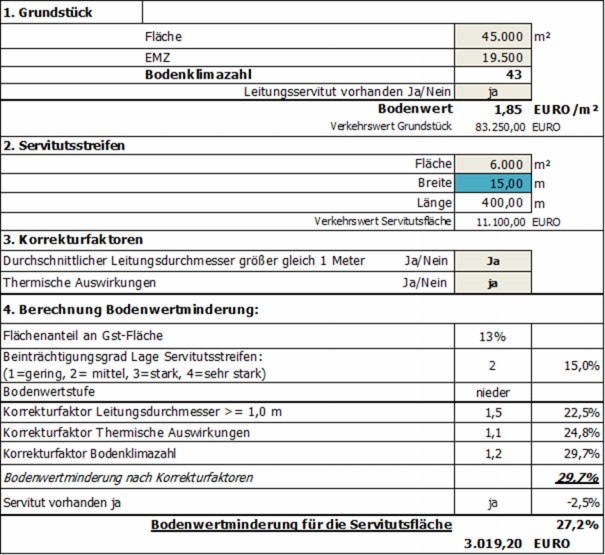

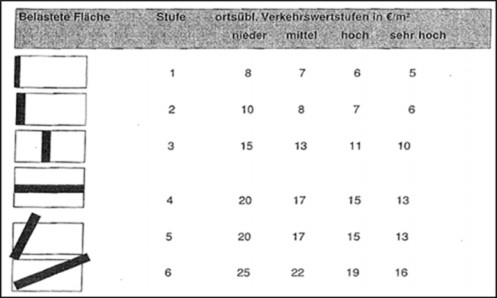

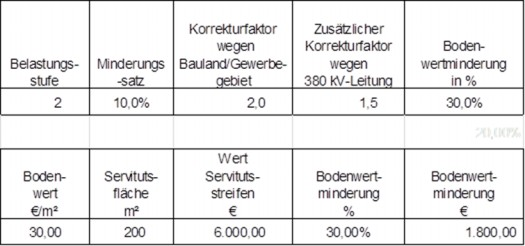

Rz 5174 | Aus Gründen der Verwaltungsökonomie kann der Anteil der steuerfreien Entschädigung für Wertminderungen von Grund und Boden bei Entgelten aus Anlass der Einräumung von Leitungsrechten bis zu einer jährlichen Gesamthöhe von 30.000 Euro sowie bei Einmalentgelten bis 50.000 Euro mit vom Flächenausmaß der land- bzw. forstwirtschaftlichen Nutzung abhängigen Pauschalsätzen bemessen werden. |

Rz 5927a | Die Übertragung eines Wirtschaftsgutes in eine Personengesellschaft gegen Gewährung von Gesellschafterrechten ist bei Übertragungsvorgängen nach dem 30. September 2014 in einen Veräußerungs- und Einlagevorgang aufzuspalten. |

Rz 5927b | Die Übertragung eines Wirtschaftsgutes in eine Personengesellschaft ist für Übertragungsvorgänge nach dem 30. September 2014 auch dann in einen Veräußerungs- und Einlagevorgang aufzuspalten, wenn lediglich das variable Kapitalkonto berührt wird und somit keine Gewährung von Gesellschaftsrechten erfolgt. Auch in diesem Fall liegt im Ausmaß der Quote der anderen Gesellschafter eine Veräußerung, im Ausmaß der Quote des Übertragenden eine Einlage vor. Bei nahen Angehörigen kann jedoch im Ausmaß der Fremdquote von einer Schenkung ausgegangen werden, wenn auch das variable Kapitalkonto der anderen (beschenkten) Gesellschafter entsprechend der jeweiligen Substanzbeteiligung anteilig erhöht wird. |

Rz 5994b | Eine stille Gesellschaft endet dann, wenn die Erreichung des vereinbarten Zweckes unmöglich ist. Die stille Gesellschaft endet daher auch, wenn über den Unternehmensinhaber rechtskräftig ein Insolvenzverfahren mangels Masse nicht eröffnet wird. |

Rz 6623 | Ein rückwirkendes Ereignis gemäß § 295a BAO stellt auch eine Rückabwicklung einer Grundstücksveräußerung auf Grund einer bloßen Vereinbarung der Vertragsparteien dar, wenn nachweislich (gegenüber dem Parteienvertreter oder dem Finanzamt) die Voraussetzungen für eine gerichtliche Vertragsaufhebung gegeben wären. |

Rz 6627b | Erwirbt ein Miteigentümer aus Anlass einer Teilungsklage im Wege der Versteigerung die gesamte Liegenschaft, dann liegt eine Anschaffung nur hinsichtlich der erworbenen Miteigentumsanteile vor. |

Rz 6649 | Fertigteilhäuser sind nur dann selbst hergestellt, wenn die Errichtungskosten für den Keller und die Kosten des Innenausbaus die Kosten der Anschaffung, Lieferung und Aufstellung des Fertigteilhauses übersteigen. |

Rz 6650a | Wird ein Gebäude gemeinsam von einem Ehepaar im Miteigentum errichtet, dann gilt dieses Gebäude als durch beide Ehepartner selbst hergestelltes Gebäude. |

Rz 6662a | Herstellungskosten von Grund und Boden. |

Rz 6665 | Eine Kürzung von Sanierungskosten um erhaltene Subventionen ist für die Ermittlung der Einkünfte aus privaten Grundstücksveräußerungen nur insoweit vorzunehmen, als die Subventionen bis zum Zeitpunkt der Veräußerung dem Veräußerer zugeflossen sind. |

Rz 6670a | Eine Umwidmung erfolgt zu jenem Zeitpunkt, in dem die Umwidmung wirksam wird. Erfolgt die Änderung des Flächenwidmungsplanes durch eine Verordnung der Gemeinde, ist der Zeitpunkt der Umwidmung die Kundmachung der Verordnung. Erfolgt die Änderung durch Bescheid, erfolgt die Umwidmung mit der Rechtskraft des Bescheides. |

Rz 7056a | Wird das Baurecht unter Übernahme des laufenden Bauzinses übertragen, ist der nicht abgezinste Gesamtbetrag der fälligen aber noch nicht geleisteten Bauzinsraten als Gegenleistung anzusetzen. Eine Veräußerung liegt in diesem Fall aber nur dann vor, wenn die Gegenleistung mindestens 50% des gemeinen Wertes des Baurechtes erreicht |

Rz 7321 | Eine kapitalistische Beteiligung an einer KG vermittelt keine Erwerbstätigkeit (VwGH 22.3.2010, 2008/15/0094). Wird eine solche mitunternehmerische Beteiligung abgeschichtet, ist die Abschichtung mangels Einstellung der Erwerbstätigkeit nicht nach § 37 Abs. 5 Z 3 EStG 1988 begünstigt. |

II. Änderung des Inhaltsverzeichnisses:

Die Überschrift zu Abschnitt 2.8.6 entfällt

2.8.6 Einzelheiten zu ausländischen Verlusten

Die Überschrift zu Abschnitt 4.8.3 lautet

4.8.3 Teilwertabschreibung und Verluste

Die Überschrift zu Abschnitt 6.21.2.4 entfällt

6.21.2.4 Beiträge zur Errichtung öffentlicher Wege, Aufschließungsbeiträge

Die Überschrift zu Abschnitt 6.21.2a lautet

6.21.2a Beiträge zur Errichtung öffentlicher Wege, Aufschließungskosten

Die Überschrift zu Abschnitt 7.9.4 entfällt

7.9.4 Katastrophenbedingte vorzeitige Abschreibung (§ 10c EStG 1988 idF vor dem HWG 2005)

Die Überschrift zu Abschnitt 7.9.5 entfällt

7.9.5 Vorzeitige Abschreibung aus Anlass der Hochwasserkatastrophe 2005 (§ 10c EStG 1988 idF des HWG 2005)

Die Überschrift zu Abschnitt 9.2a lautet

9.2a Gewinnfreibetrag (§ 10 EStG 1988, Rechtslage für Veranlagungszeiträume ab 2013)

Die Überschrift zu Abschnitt 11.3 lautet

11.3 Land- und Forstwirtschaft (LuF-PauschVO 2011, BGBl. II Nr. 471/2010 idF BGBl. II Nr. 164/2014 für die Veranlagungsjahre 2011 bis 2014 bzw. LuF-PauschVO 2015, BGBl. II Nr. 125/2013 idF BGBl. II Nr. 164/2014 für die Veranlagungsjahre ab 2015)

Die Überschrift zu Abschnitt 11.3.2 lautet

11.3.2 Gewinnermittlung im Rahmen der Vollpauschalierung (einheitswertabhängige Gewinnermittlung; §§ 2 bis 7 LuF-PauschVO 2015)

Die Überschrift zu Abschnitt 11.3.3 lautet

11.3.3 Gewinnermittlung im Rahmen der Teilpauschalierung (§§ 9 bis 14 LuF-PauschVO 2015)

Die Überschrift zu Abschnitt 11.3.5a lautet

11.3.5a Veräußerung von Rebflächen

Die Überschrift zu Abschnitt 11.3.6 lautet

11.3.6 Land- und forstwirtschaftlicher Nebenerwerb bzw. Nebentätigkeiten (§ 7 LuF-PauschVO 2015 bzw. § 6 LuF-PauschVO 2011)

Die Überschrift zu Abschnitt 11.3.7 lautet

11.3.7 Land- und forstwirtschaftlicher Nebenbetrieb

Die Überschrift zu Abschnitt 11.3.9 lautet

11.3.9 Gewinnerhöhende Beträge und gewinnmindernde Beträge (§ 15 LuF-PauschVO 2015)

Die Überschrift zu Abschnitt 11.4 wird geändert und lautet

11.4 Allgemeines zur Gastgewerbe-, Lebensmittelhändler- und Drogistenpauschalierung

Der Abschnitt 11.5 lautet

11.5 Gastgewerbepauschalierung (Verordnung BGBl. II Nr. 488/2012)

11.5.1 Inkrafttreten

11.5.2 Systematik der Pauschalierung

11.5.3 Anwendungsvoraussetzungen

11.5.4 Die einzelnen Pauschalien

11.5.5 Voll abzugsfähige Betriebsausgaben

11.5.6 Bindung

11.5.7 Vereinfachte Führung des Wareneingangsbuches

11.5.8 Aufzeichnungspflicht

Der Abschnitt 14.8a lautet

14.8a Nichtabzugsfähige Aufwendungen für "Gehälter" über 500.000 Euro

14.8a.1 Erfasste Aufwendungen und Ausgaben

14.8a.2 Erfasste Personen und Tätigkeiten

14.8a.3 Entgelte für in der Vergangenheit erbrachte Arbeits- oder Werkleistungen

14.8a.4 Überlassene Personen

14.8a.5 Berechnung des abzugsfähigen Aufwandes

14.8a.6 Inkrafttreten des Abzugsverbotes

Der Abschnitt 14.8b lautet

14.8b Nichtabzugsfähige Aufwendungen für sonstige Bezüge

Die Überschrift zu Abschnitt 15.7.1 lautet

15.7.1 Allgemeines

Die Überschrift zu Abschnitt 15.7.2a lautet

15.7.2a Leitungsentschädigungen - Übersicht über die steuerliche Behandlung

Die Überschrift zu Abschnitt 29.5.7 lautet

29.5.7 Freiwillige Abzugsteuer für unverbriefte Derivate

Die Überschrift zu Abschnitt 29.6.10 lautet

29.6.10 Befreiung für Investmentfonds und § 40 oder § 42 des Immobilien-Investmentfondgesetzes unterliegende Gebilde

Die Überschrift zu Abschnitt 29.6.11 lautet

29.6.11 Ausschüttungen und ausschüttungsgleiche Erträge aus inländischen Kapitalanlagefonds und inländischen § 40 oder § 42 des Immobilien-Investmentfondgesetzes unterliegenden Gebilden

Die Überschrift zu Abschnitt 31a.3 entfällt

31a.3 Befristete Sonderprämie für die katastrophenbedingte Ersatzbeschaffung

Die Überschrift zu Abschnitt 31a.3.1 entfällt

31a.3.1 Befristete Sonderprämie für die katastrophenbedingte Ersatzbeschaffung von Gebäuden und sonstigen Wirtschaftsgütern (§ 108d EStG 1988 idF vor dem HWG 2005)

Die Überschrift zu Abschnitt 31a.3.2 entfällt

31a.3.2 Befristete Sonderprämie für die Ersatzbeschaffung von Gebäuden und sonstigen Wirtschaftsgütern aus Anlass der Hochwasserkatastrophe 2005 (§ 108d EStG 1988 idF des HWG 2005)

Die Überschrift zu Abschnitt 31a.4. entfällt

31a.4 Befristete Investitionszuwachsprämie (§ 108e EStG 1988)

Die Überschrift zu Abschnitt 31a.4.1 entfällt

31a.4.1 Allgemeines

Die Überschrift zu Abschnitt 31a.4.2 entfällt

31a.4.2 Voraussetzungen, prämienbegünstigte Wirtschaftsgüter

Die Überschrift zu Abschnitt 31a.4.3 entfällt

31a.4.3 Ermittlung des Investitionszuwachses

Die Überschrift zu Abschnitt zu Abschnitt 31a.5 entfällt

31a.5 Lehrlingsausbildungsprämie (§ 108f EStG 1988)

Die Überschrift zu Abschnitt 31a.5.1 entfällt

31a.5.1 Allgemeines

Die Überschrift zu Abschnitt 31a.5.2 entfällt

31a.5.2 Voraussetzungen

Die Überschrift zu Abschnitt 31a.5.3 entfällt

31a.5.3 Höhe, Inanspruchnahme

Die Überschrift zu Abschnitt 31a.5.4 entfällt

31a.5.4 Verhältnis zum Lehrlingsfreibetrag

III. Änderung von Randzahlen

In Rz 12 wird der Verweis auf Rz 5980 ff durch einen Verweis auf Rz 134a ff ersetzt.

Rz 13 wird geändert (Klarstellung und Judikatur)

Miterben bleibt es grundsätzlich unbenommen, Abmachungen darüber zu treffen, wem die Einkünfte aus der Verlassenschaft bis zur Einantwortung zufließen sollen, zu treffen (VwGH 11.12.1990, 90/14/0079). In diesem Fall hat sich auch die Zurechnung der Einkünfte nach dieser Abmachung zu richten. Wird einem Erben trotz Abgabe einer Erbserklärung letztlich die Erbschaft nicht eingeantwortet, können ihm auch die zwischenzeitlich angefallenen Einkünfte nicht zugerechnet werden, es sei denn, diese Einkünfte sind ihm tatsächlich zugeflossen. Wurden Einkünfte, deren Zurechnung mangels Einantwortung entfällt, bereits im Rahmen einer Veranlagung berücksichtigt, stellt das Unterbleiben der Einantwortung ein rückwirkendes Ereignis iSd § 295a BAO dar.Rz 23a wird neu eingefügt (Klarstellung)

Vorübergehende Abwesenheiten im Ausland unterbrechen das Verweilen und damit den gewöhnlichen Aufenthalt nicht (VwGH 7.6.2001, 98/15/0025 ; 2.6.2004, 2001/13/0160 ; 9.12.2004, 2004/14/0023 ; 27.4.2005, 2002/14/0050 ). Maßgebend ist hierbei, ob aus den Umständen des Einzelfalles (Umstände der Abwesenheit, ihrer Dauer, ihrer Wiederholung und der Entfernung) auf einen Rückkehrwillen geschlossen werden kann (VwGH 9.12.2004, 2004/14/0023 ). Auslandsabwesenheiten wirken in solchen Fällen daher nur hemmend auf den Fristenlauf, der gegebenenfalls kalenderjahresübergreifend zu berechnen ist.Nach Rz 26 wird der Abschnitt 1.1.2.3 mit den Rz 26a und 26b neu eingefügt (Klarstellung)

1.1.2.3 Zweitwohnsitzverordnung

Auf Grund der Zweitwohnsitzverordnung (BGBl. II Nr. 528/2003) führt eine inländische Wohnung nicht zur unbeschränkten Einkommensteuerpflicht, wenn sie in zeitlicher Hinsicht nur untergeordnet (nicht mehr als 70 Tage pro Jahr) genutzt wird. Sollte allerdings der Inlandsaufenthalt länger als 6 Monate andauern, dann tritt unbeschränkte Steuerpflicht kraft inländischem gewöhnlichen Aufenthalt ein. Ob ein vertraglich bloß befristet angemietetes Appartement oder Hotelzimmer einen weiteren Wohnsitz im Sinn des § 26 BAO begründet, ist vom Gesamtbild der Umstände abhängig. Hält sich eine Person an ihrem inländischen Wohnsitz zwar nach ihren Aufzeichnungen nicht länger als 70 Tage auf, mietet sie aber für weitere zwei Monate ein Appartement oder ein Haus, liegen darüber hinaus noch weitere Inlandsaufenthalte (zB in Hotels) vor und erreicht das berufliche Engagement der Person im Inland ein zeitliches Ausmaß von 6 Monaten, kann ein inländischer gewöhnlicher Aufenthalt gegeben sein; dies ist insbesondere dann zu erwarten, wenn das behauptete Vorliegen eines Lebensmittelpunktes im Ausland nicht mehr nachweisbar ist.Rz 101b wird geändert (Klarstellung)

Gemäß § 3 Abs. 3 Kunstförderungsgesetz sind Staats-, Würdigungs-, und Förderungspreise sowie Prämien und Preise für hervorragende künstlerische Leistungen von der Einkommensteuer befreit. Befreit sind auch Stipendien nach § 3 Abs. 1 Z 5 Kunstförderungsgesetz . Die Steuerbefreiung ist nicht auf Förderungen zur Abgeltung von Aufwendungen und Ausgaben beschränkt, sondern erstreckt sich auf das gesamte Stipendium bzw. den gesamten Preis.Die Steuerbefreiung gilt auch für dem Grunde und der Höhe nach vergleichbare Leistungen auf Grund von landesgesetzlichen Vorschriften sowie für Stipendien und Preise, die unter vergleichbaren Voraussetzungen von nationalen oder internationalen Förderungsinstitutionen vergeben werden, wobei die Rechtsform der Institution unbeachtlich ist. Eine solche Förderungsinstitution stellt auch eine Universität dar.

Voraussetzung für eine Vergleichbarkeit ist jedenfalls, dass

- der Preis in der Rechtsgrundlage der Institution verankert ist, sowie dass

- der Kreis an möglichen Preisträgern nicht abschließend umschrieben ist (zB an eine Mitgliedschaft gebunden) und dass

- der Preis keinen Entgeltcharakter hat. Dies wäre etwa der Fall, wenn auf Grundlage der Preisverleihung Ansprüche an einem oder mehreren Werken erworben werden, sodass der "Preis" in wirtschaftlicher Betrachtungsweise einen Kaufpreis darstellt. Entgeltcharakter ist jedenfalls auch dann gegeben, wenn der Preisträger nicht auf Grund bisheriger oder zukünftig zu erwartender Leistungen ausgezeichnet werden soll, sondern eine Auftragsarbeit der den Preis auslobenden Institution prämiert wird. Für eine Auftragsarbeit sprechen ein enger Themenbereich der Ausschreibung und die Verschaffung von wirtschaftlichen Vorteilen für die auslobende Institution.

Rz 111 wird geändert (Judikatur)

Einkünfte aus einem Fruchtgenuss iSd ABGB sind dem Fruchtgenussberechtigten als eigene Einkünfte zuzurechnen (VwGH 25.6.1969, 1430/68), wenn er auf die Einkünfteerzielung Einfluss nimmt, indem er am Wirtschaftsleben teilnimmt und die Nutzungsmöglichkeiten nach eigenen Intentionen gestaltet (VwGH 28.11.2007, 2003/14/0065 ; VwGH 4.3.1986, 85/14/0133); maßgeblich ist dabei die tatsächliche, nach außen in Erscheinung tretende Gestaltung der Dinge (VwGH 15.12.2010, 2008/13/0012 ). Eine Einflussnahme auf die Einkünfteerzielung ist allerdings noch nicht gegeben, wenn bloß bereits abgeschlossene Mietverträge aufrecht erhalten werden oder Investitionsentscheidungen bloß im Rahmen einer Wohnungseigentümergemeinschaft mitgetroffen werden (VwGH 20.3.2014, 2011/15/0174 ); ist eine Einflussnahmemöglichkeit nicht gegeben, findet keine Zurechnung der Einkünfte an den Fruchtnießer statt. Voraussetzung für die Zurechnung der Einkünfte ist auch, dass der Fruchtgenussberechtigte die Aufwendungen im Zusammenhang mit dem Gegenstand des Fruchtgenusses trägt (insbesondere Erhaltungsaufwand, Abgaben und Zinsen); dass die Übernahme der laufenden Kosten in der Fruchtgenussvereinbarung nicht ausdrücklich geregelt ist, ist für sich genommen für die Zurechnung der Einkünfte an den Fruchtgenussberechtigten aber unschädlich, weil sich diese Verpflichtung bereits aus dem dispositiven Zivilrecht ergibt (VwGH 27.6.2013, 2009/15/0219 mit Verweis auf §§ 512 ff ABGB ). Dem Fruchtgenussberechtigten bleibt daher nur der Nettoertrag (Einnahmen abzüglich Aufwendungen). Außerdem muss der Fruchtgenuss für eine gewisse Dauer (siehe Rz 116) bei rechtlich abgesicherter Position bestellt sein; eine Grundbuchseintragung ist für eine rechtlich abgesicherte Position nicht erforderlich. Die Errichtung eines Notariatsaktes reicht beispielweise aus, eine rechtlich abgesicherte Position zu belegen.Die Zurechnung der Einkünfte muss nicht mit der Zurechnung der zur Einkunftserzielung eingesetzten Wirtschaftsgüter zusammenfallen. Die Eigentumsverhältnisse an einem Wirtschaftsgut allein sagen noch nichts darüber aus, wem die Einkünfte zuzurechnen sind (VwGH 14.6.1972, 0770/70, betreffend Zimmervermietung durch einen Ehegatten im Gebäude, das im Eigentum des anderen Ehegatten steht). AfA kann aber im Allgemeinen nur der wirtschaftliche Eigentümer, somit im Falle eines Fruchtgenusses regelmäßig nur der Fruchtgenussbesteller, geltend machen, sofern bei ihm überhaupt eine Einkunftsquelle anzunehmen ist (VwGH 6.11.1991, 91/13/0074).

Rz 124 wird geändert (Klarstellung)

Fassung für Übertragungsvorgänge bis 31. Dezember 2007:Bei unentgeltlicher Übereignung einer Liegenschaft unter lebenslänglicher Zurückbehaltung des Nutzungsrechtes mit Veräußerungs-, Belastungs- und Bauverbot zu Gunsten des Fruchtnießers erfolgt die Zurechnung beim Fruchtnießer (VwGH 7.5.1969, 1814/68; VwGH 14.9.1972, 0054/72); ein Hotel etwa ist den Fruchtgenussberechtigten zuzurechnen, wenn diese den Kauf finanzieren, die Hoteleinrichtung erwerben und das Hotel selbst bewirtschaften (VwGH 17.9.1996, 92/14/0054).

Fassung für Übertragungsvorgänge ab 1. Jänner 2008:

Bei unentgeltlicher Übereignung eines Gebäudes unter lebenslänglicher Zurückbehaltung des Nutzungsrechtes mit Veräußerungs-, Belastungs- und Bauverbot zu Gunsten des Fruchtnießers kann die Zurechnung beim Fruchtnießer erfolgen. Die Einräumung und Verbücherung eines Veräußerungs- und Belastungsverbotes zugunsten des Fruchtgenussberechtigten kann aber alleine kein wirtschaftliches Eigentum des Fruchtnießers begründen, es handelt sich um ein Indiz und es sind stets die Gesamtumstände zu berücksichtigen (VwGH 28.11.2007, 2007/14/0021). Ein Hotelgebäude etwa ist den Fruchtgenussberechtigten zuzurechnen, wenn diese den Kauf finanzieren, die Hoteleinrichtung erwerben und das Hotel selbst bewirtschaften (VwGH 17.9.1996, 92/14/0054).

In Anbetracht der zeitlich praktisch unbegrenzten Nutzungsdauer eines Grundstückes (Grund und Boden) können auf Lebenszeit eingeräumte Rechte (zB Vorkaufsrecht, Fruchtgenussrecht) kein wirtschaftliches Eigentum am Grund und Boden vermitteln; für die Frage des wirtschaftlichen Eigentums kommt insbesondere dem Umstand, wer die Chance von Wertsteigerungen bzw. das Risiko von Wertminderungen trägt, besonderes Gewicht zu (VwGH 12.12.2007, 2006/15/0123). Die Vereinbarung, den Fruchtnießer im Falle der Veräußerung des betreffenden Grundstücks bloß am Veräußerungserlös zu beteiligen, stellt noch keine ausreichende Chancen- bzw. Risikotragung bezüglich der Wertveränderungen des Grundstückes dar. Von einer solchen kann ausgegangen werden, wenn im Fruchtgenussbestellungsvertrag vereinbart ist, dass der Fruchtnießer eine Veräußerung des Grundstückes erwirken kann und diesfalls der Fruchtnießer die Wertsteigerung des Grundstückes lukrieren kann oder dem Eigentümer eine allfällige Wertminderung ersetzen muss.

Rz 134a wird geändert (Klarstellung)

Die zur Erbmasse gehörenden Wirtschaftsgüter sowie Betriebe gehen entsprechend des Umfanges der Erbteile bereits mit dem Todestag des Erblassers auf die Erben über (siehe Rz 9). Bis zur Rechtskraft der Einantwortung besteht daher zwischen den Miterben bezüglich der Wirtschaftsgüter der Verlassenschaft eine Miteigentümergemeinschaft bzw. bezüglich in der Verlassenschaft befindlicher Betriebe eine Mitunternehmerschaft der Erben. Kommt es vor der Einantwortung zu einer Erbauseinandersetzung unter den Erben, ist zu beurteilen, ob die Übertragung steuerlicher Miteigentumsanteile bzw. Mitunternehmeranteile gegen Leistung eines Wertausgleichs zwischen den Erben eine Veräußerung oder eine Nachlassteilung ohne Veräußerungscharakter (Tauschcharakter) darstellt. Diese Beurteilung ist auch dann vorzunehmen, wenn die Aufteilung des Nachlasses aufgrund einer letztwilligen Verfügung des Erblassers erfolgt, indem etwa angeordnet wird, dass einer der Erben ein Grundstück aus der Verlassenschaft bekommt und der andere eine Ausgleichszahlung erhalten muss. Die konkrete zivilrechtliche Ausgestaltung der letztwilligen Verfügung ist nicht relevant.Werden vom Erblasser Vermächtnisse auferlegt, muss unterschieden werden:

- Ist der Vermächtnisnehmer (Legatar) auch gesetzlicher oder testamentarischer oder unter Ausblendung eines allfällig vorhandenen Testamentes gesetzlicher Erbe, kommen die untenstehenden Beurteilungsgrundsätze zur Anwendung;

- Ist der Vermächtnisnehmer hingegen nicht gesetzlicher Erbe, stellen Geldlegate und Sachlegate ohne Gegenleistungsverpflichtung stets unentgeltliche Vorgänge dar.

Rz 134b wird geändert (Klarstellung und BMF-Grundstücksinfo 2014)

Für die Beurteilung, ob die Übertragung steuerlicher Miteigentumsanteile an Wirtschaftsgütern bzw. Mitunternehmeranteile des Nachlasses gegen Leistung eines Wertausgleichs zwischen den Erben eine Veräußerung oder eine Nachlassteilung ohne Veräußerungscharakter (Tauschcharakter) darstellt, gilt Folgendes:1. Die Übertragung eines Anteiles an einem Nachlassgegenstand (zB Grundstück) gegen die Gewährung von anderen Wirtschaftsgütern des Nachlasses (zB Sparbuch, Grundstück, Bargeld) stellt eine steuerneutrale Erbauseinandersetzung dar. Werden Wirtschaftsgüter und damit in Zusammenhang stehende Verbindlichkeiten übernommen, kürzt die übernommene Verbindlichkeit den gemeinen Wert des Wirtschaftsgutes; übernommene allgemeine Verbindlichkeiten stellen eine zusätzliche Ausgleichsleistung aus dem Nachlass dar.

Ist im Nachlass ausreichend Barvermögen für die Begleichung der Ausgleichsansprüche vorhanden, ist es unerheblich, ob das Geld tatsächlich aus dem Nachlass oder aus nachlassfremden Mitteln geleistet wird. Es liegt im Ausmaß des im Nachlass vorhandenen Barvermögens eine Ausgleichszahlung aus Mitteln des Nachlasses vor.

Aus dem Nachlass stammt eine Ausgleichszahlung auch dann, wenn die verwendeten Geldmittel aus der Veräußerung des von der Erbauseinandersetzung betroffenen Grundstücks durch den übernehmenden Erben stammen.

Bei einer Mehrzahl von Ausgleichszahlungsempfängern ist jener Teil der Ausgleichszahlungen, der aus nachlassfremden Mitteln stammt, im Verhältnis der tatsächlich erfolgten Ausgleichszahlung auf die Empfänger der Ausgleichszahlungen aufzuteilen.

2. Wird für die Übertragung eines Anteils an einem Nachlassgegenstand ein Wertausgleich aus nachlassfremden Mitteln geleistet (zB Ausgleichszahlung aus den Mitteln eines Miterben), liegt eine Veräußerung vor, wenn der Wertausgleich mindestens die Hälfte des gemeinen Wertes des übertragenen Wirtschaftsgutes ausmacht (§ 20 Abs. 1 Z 4 EStG 1988); bei einer Ausgleichszahlung, die zum Teil auch aus dem Nachlassvermögen und zum Teil aus nachlassfremden Mitteln erfolgt, ist für die Beurteilung, ob eine Veräußerung oder eine steuerneutrale Auseinandersetzung verwirklicht wird, nur der nachlassfremde Teil heranzuziehen. Betrifft eine Ausgleichszahlung mehrere Wirtschaftsgüter, ist die Ausgleichszahlung im Verhältnis der gemeinen Werte zuzuordnen. Dabei sind allerdings alle zu diesem Zeitpunkt steuerhängigen Wirtschaftsgüter zusammenzufassen. In diesem Fall ist die für das Vorliegen einer Veräußerung relevante Wertgrenze die Hälfte des zustehenden Anteils (Erbquote; siehe Z 3) am gemeinen Wert aller zu diesem Zeitpunkt steuerhängigen Wirtschaftsgüter des Nachlassvermögens (ausgenommen Geldbeträge). Die mit diesen Wirtschaftsgütern unmittelbar zusammenhängenden Verbindlichkeiten sind vom gemeinen Wert in Abzug zu bringen; besteht kein unmittelbarer Zusammenhang, sind die Verbindlichkeiten im Verhältnis der gemeinen Werte der steuerhängigen und der nicht steuerhängigen Wirtschaftsgüter aufzuteilen und der auf die steuerhängigen Wirtschaftsgüter entfallende Teil von deren gemeinen Werten in Abzug zu bringen; allgemeine Verbindlichkeiten sind für Zwecke der Zuordnung der Ausgleichszahlung jedoch dann nicht von den gemeinen Werten der Nachlasswirtschaftsgüter in Abzug zu bringen, wenn die Verbindlichkeit vom die Ausgleichszahlung leistenden Erben ebenfalls übernommen wird. Je nach Art der betroffenen Wirtschaftsgüter können im Falle einer Veräußerung betriebliche (zB § 24 EStG 1988) oder außerbetriebliche Einkünfte (zB § 30 EStG 1988) vorliegen.

3. Der dem Erben zustehende Anteil ergibt sich aus der gesetzlichen oder letztwillig verfügten Erbquote. Wird von einem Erben entschädigungslos auf den Erbteil verzichtet, ist dessen Erbquote verhältnismäßig auf die verbleibenden Erben aufzuteilen. Erfolgt der Erbverzicht zu Gunsten eines bestimmten Erben, ist die Erbquote des Verzichtenden ausschließlich jenem Erben zuzurechnen. Erfolgt ein Erbverzicht gegen Entschädigung, zieht der Erbverzicht dieselben steuerlichen Folgen nach sich wie eine Erbauseinandersetzung (siehe dazu Z 2) und bewirkt keine Abweichung von den gesetzlichen oder letztwillig verfügten Erbquoten.

4. Es bestehen keine Bedenken, die Übertragung eines Wirtschaftsgutes durch einen Pflichtteilsberechtigten gegen Leistung einer Ausgleichszahlung aus nachlassfremden Mitteln in Höhe des Pflichtteiles (bezogen auf den gesamten Erbteil und nicht nur auf den auf den Pflichtteilsberechtigten entfallenden Anteil am übertragenen Wirtschaftsgut) als steuerneutrale Erbauseinandersetzung zu beurteilen. Übersteigt die Ausgleichszahlung die Höhe des Pflichtteils, liegt insgesamt ein entgeltlicher Vorgang vor.

5. Sind im Nachlass zur Tragung der Todfallskosten keine ausreichenden liquiden Mittel vorhanden, bestehen keine Bedenken, die Todfallskosten bei der Beurteilung der Entgeltlichkeit der Erbauseinandersetzung außer Ansatz zu lassen.

6. Keine steuerlich relevante Erbauseinandersetzung liegt dann vor, wenn ein Nachlassgrundstück einem Miterben eingeantwortet wird, dieser sich aber verpflichtet hat, dieses Grundstück zu veräußern und den Veräußerungserlös mit den anderen Miterben verhältnismäßig zu teilen. In diesem Fall tritt der das Grundstück erhaltende und veräußernde Erbe als Treuhänder für die anderen Erben auf, so dass die Grundstücksveräußerung auch diesen Erben im Verhältnis ihrer Anteile zuzurechnen ist (siehe zur Grundstücksveräußerung durch eine Miteigentümergemeinschaft Rz 6681).

[...] (Rest der Rz unverändert.)

In Rz 134b wird das Beispiel 2 geändert, nach dem Beispiel 2 das Beispiel 2a eingefügt und das Beispiel 5 geändert (Richtigstellung)

Beispiel 2 (Übertragung eines Grundstücksanteiles gegen Ausgleichszahlung):

Ein Nachlass besteht aus einem Grundstück (gemeiner Wert 70.000 Euro). Es gibt kein Testament. Erbberechtigt sind die Kinder A und B je zur Hälfte. Diese kommen überein, dass das Grundstück von A übernommen werden soll. Im Gegenzug muss A dem B für seinen Anteil am Grundstück einen Wertausgleich leisten. A zahlt daher an den B entsprechend dem Wert des halben Grundstücks 35.000 Euro aus seinem Vermögen. Da die Geldzahlung aus nachlassfremden Mitteln entrichtet wird und den halben gemeinen Wert des bemessenen Erbteiles (17.500 Euro) des B übersteigt, liegt eine Veräußerung des steuerlichen Miteigentumsanteiles des B am Grundstück vor.

Variante (Übertragung eines Grundstücksanteiles gegen Ausgleichszahlung in Höhe des Pflichtteiles):

B verzichtet auf eine wertäquivalente Ausgleichszahlungszahlung und erhält eine Abfindung in Höhe des Pflichtteiles (17.500 Euro). Es liegt eine steuerneutrale Nachlassteilung vor.

Beispiel 2a (Übertragung eines Grundstücksanteiles gegen Ausgleichszahlung in Höhe des Pflichtteiles):

Ein Nachlass im Gesamtwert von 200.000 Euro besteht aus einem Grundstück (gemeiner Wert 100.000 Euro) und weiteren nicht steuerhängigen Vermögenswerten. Es gibt kein Testament. Erbberechtigt sind die Kinder A und B je zur Hälfte. Diese kommen überein, dass das Grundstück von A übernommen werden soll. Im Gegenzug muss A dem B für seinen Anteil am Grundstück einen Wertausgleich leisten. A zahlt daher an den B entsprechend dem Wert des halben Grundstücks 50.000 Euro aus seinem Vermögen. Da die Geldzahlung aus nachlassfremden Mitteln entrichtet wird und den halben gemeinen Wert des Anteiles des B am Grundstück (25.000 Euro) übersteigt, läge grundsätzlich eine Veräußerung des steuerlichen Miteigentumsanteiles des B am Grundstück vor. Da allerdings die Ausgleichszahlung den Pflichtteilsanspruch des A (50.000 Euro) nicht übersteigt, liegt eine steuerneutrale Nachlassteilung vor.

Beispiel 5 (Wechselseitige Übertragung von Grundstücksanteilen und anderer Nachlassgegenstände unter Berücksichtigung einer Ausgleichszahlung):

Ein Nachlass besteht aus dem Grundstück 1 (Anschaffungskosten 40.000 Euro; gemeiner Wert 90.000 Euro), dem Grundstück 2 (Anschaffungskosten 60.000 Euro; gemeiner Wert 260.000 Euro) und einem Gemälde (gemeiner Wert 130.000 Euro). Die je zur Hälfte erbberechtigten Erben A und B kommen überein, dass A das Grundstück 1 und B das Grundstück 2 sowie das Gemälde übernehmen soll. Im Gegenzug muss B dem A eine Ausgleichszahlung in Höhe von 150.000 Euro für die Übertragung seiner Anteile an Grundstück 2 und dem Gemälde leisten.

Für die Beurteilung der relevanten Grenze, ab der die Ausgleichszahlung für die Übertragung des Anteiles an Grundstück 2 eine Veräußerung durch A darstellt, kann auf die Hälfte der halben gemeinen Werte beider Grundstücke (350.000/4 = 87.500 Euro) abgestellt werden. Die auf das Gemälde entfallende Ausgleichszahlung ist nicht zu berücksichtigen, weil es nicht steuerhängig ist. Die Ausgleichszahlung ist daher im Verhältnis der gemeinen Werte der Anteile von A an Grundstück 2 und an dem Gemälde aufzuteilen. Dies ergibt ein Verhältnis von 2:1 (130.000:65.000). Von der gesamten Ausgleichszahlung entfallen daher 100.000 Euro auf das Grundstück 2; dies macht mehr als die Hälfte der halben gemeinen Werte der Grundstücke aus; es liegt daher eine Veräußerung des Grundstücksanteiles von A an den B vor.

In Rz 134c wird Beispiel 2 geändert (Richtigstellung)

Beispiel 2:

Ein Nachlass besteht aus dem Grundstück 1 (Anschaffungskosten 40.000 Euro; gemeiner Wert 90.000 Euro), dem Grundstück 2 (Anschaffungskosten 60.000 Euro; gemeiner Wert 260.000 Euro) und einem Gemälde (gemeiner Wert 130.000 Euro). Die je zur Hälfte erbberechtigten Erben A und B kommen überein, dass A das Grundstück 1 und B das Grundstück 2 sowie das Gemälde übernehmen soll. Im Gegenzug muss B dem A eine Ausgleichszahlung in Höhe von 150.000 Euro für die Übertragung seiner Anteile an Grundstück 2 und dem Gemälde leisten (davon entfallen 100.000 Euro auf den Grundstücksanteil). Die Übertragung des Anteils an Grundstück 2 durch A stellt eine Veräußerung dar (siehe Beispiel 5 in Rz 134b). Der Veräußerungsgewinn beträgt:

Veräußerungserlös (Ausgleichszahlung plus erhaltener

Grundanteil an Grundstück 1, 100.000 + 45.000 1)) | 145.000 Euro |

- 50% AK Grundstück 2 | -30.000 Euro |

Veräußerungsgewinn | 115.000 Euro |

Für B stellt die Übertragung seiner Quote an Grundstück 1 im Wert von 45.000 Euro an A mangels erhaltener Ausgleichszahlung keinen Veräußerungsvorgang dar.

Die im Zuge der Erbauseinandersetzung jeweils übertragenen Grundstücksanteile sind bei A bzw. B wie folgt zu bewerten:

Anteil an Grundstück 2 bei B: B hat diesen Anteil entgeltlich erworben; seine Anschaffungskosten betragen 145.000 Euro (= 100.000 Euro Ausgleichszahlung plus 45.000 Euro Sachabfindung durch Anteil an Grundstück 11)); Anschaffungskosten des gesamten Grundstückes bei B daher 175.000 Euro (145.000 Euro Abfindung + anteilige historische AK von 30.000 Euro).

Anteil an Grundstück 1 bei A: Der Erwerb des Anteiles an Grundstück 1 stellt bei A einen unentgeltlichen Vorgang dar. Daher ist das gesamte Grundstück durch A unentgeltlich erworben worden und es sind die historischen Anschaffungskosten des Erblassers als Anschaffungskosten des A anzusetzen (40.000 Euro).

1) Die erhaltene Ausgleichszahlung ist im Verhältnis 2:1 (siehe Beispiel 5 in Rz 134b) aufzuteilen.

Rz 134f wird neu eingefügt (BMF-Grundstücksinfo 2014)

Die Erfüllung eines Pflichtteilsanspruches durch ein im Nachlass befindliches Grundstück stellt eine unentgeltliche Grundstücksübertragung dar.Die Abfindung des Pflichtteilsberechtigten mit einem nachlassfremden Grundstück stellt eine Hingabe an Zahlungs statt (siehe Rz 6156) und daher eine Veräußerung durch den Erben dar, wenn die 50%-Grenze erreicht wird. Dies ist immer dann der Fall, wenn der Wert des Pflichtteilsanspruches mindestens 50% des gemeinen Wertes des hingegebenen Grundstückes erreicht.

Ist der abgefundene Pflichtteilsberechtigte auch (Mit-)Erbe, gibt es zwei Fallkonstellationen:

a) Befinden sich in der Verlassenschaft Grundstücke, stellt die Abfindung mit einer nachlassfremden Liegenschaft einen Tausch mit dem kraft gesetzlicher Erbfolge zustehenden Anteil an im Nachlass befindlichen Grundstücken dar.

b) Befinden sich in der Verlassenschaft keine Grundstücke, liegt nur beim abfindenden Erben eine Hingabe an Zahlungs statt und somit eine Veräußerung vor.

In den Rz 157a bis Rz 157d wird dem Text der jeweiligen Rz folgender Satz vorangestellt (AbgÄG 2014):

Rechtslage bis zur Veranlagung 2013

Rz 178 wird geändert (Klarstellung)

Neben § 2 Abs. 2a EStG 1988 bestehen folgende Beschränkungen:- Substanzverluste und Verluste aus Derivaten (§ 27 Abs. 3 und 4 EStG 1988) dürfen nicht mit Zinserträgen aus Geldeinlagen und sonstigen Forderungen bei Kreditinstituten sowie mit Privatstiftungszuwendungen ausgeglichen werden (§ 27 Abs. 8 Z 1 EStG 1988).

- Einkünfte aus Kapitalvermögen, auf die der besondere Steuersatz anwendbar ist, dürfen nicht ausgeglichen werden mit anderen Einkünften aus Kapitalvermögen, auf die der besondere Steuersatz nicht anwendbar ist (§ 27 Abs. 8 Z 3 EStG 1988).

- Verluste aus Kapitalvermögen, die nicht mit anderen Einkünften aus Kapitalvermögen ausgeglichen werden können, dürfen nicht mit Einkünften aus anderen Einkunftsarten vertikal ausgeglichen werden (§ 27 Abs. 8 Z 4 EStG 1988).

- Verlustanteile eines echten stillen Gesellschafters (stille Beteiligung im Privatvermögen) sind nicht zu berücksichtigen. Sie sind jedoch mit späteren Gewinnen zwecks Auffüllung bis zur Höhe der Einlage zu verrechnen (§ 27 Abs. 8 Z 2 EStG 1988).

- Verluste aus Leistungen gemäß § 29 Z 3 EStG 1988 unterliegen einem Ausgleichsverbot (insbesondere Vermietung beweglicher Gegenstände und gelegentliche Vermittlungen, darunter fallen auch Privatgeschäftsvermittler mit Umsätzen von weniger als 900 Euro jährlich).

- Verluste aus Spekulationsgeschäften sind nur mit allenfalls vorhandenen anderen Spekulationsüberschüssen, nicht hingegen mit anderen Einkünften ausgleichsfähig (§ 31 Abs. 4 EStG 1988).

- Verluste aus der Veräußerung von Grundstücken des Privatvermögens sind vorrangig nur mit Überschüssen aus anderen derartigen Veräußerungsgeschäften ausgleichsfähig; ein verbleibender Verlust ist nur zur Hälfte und nur mit Einkünften aus Vermietung und Verpachtung auszugleichen.

- Betriebliche Substanzverluste aus Grundstücken, auf deren Wertsteigerungen der besondere Steuersatz anwendbar wäre, sind vorrangig mit Veräußerungs- und Entnahmegewinnen sowie Zuschreibungen aus Grundstücken desselben Betriebes zu verrechnen; ein verbleibender Verlust ist nur zur Hälfte mit anderen Einkünften auszugleichen (§ 6 Z 2 lit. d EStG 1988).

- Betriebliche Verluste aus realisierten Wertsteigerungen im Sinne des § 27 Abs. 3 und 4 EStG 1988, auf deren Erträge der besondere Steuersatz anwendbar ist, sind vorrangig mit positiven Einkünften aus realisierten Wertsteigerungen und Derivaten sowie mit Wertzuschreibungen solcher Wirtschaftsgüter desselben Betriebes zu verrechnen; ein verbleibender Verlust ist nur zur Hälfte mit anderen Einkünften auszugleichen (§ 6 Z 2 lit. c EStG 1988). Dies gilt auch bei negativen Einkünften im Sinne des § 27 Abs. 2 EStG 1988 aufgrund der Rückzahlung von Einnahmen (siehe Rz 794).

- Bei beschränkter Steuerpflicht sind nicht ausgleichsfähig die Verluste aus Einkunftsarten, die nicht unter § 98 EStG 1988 fallen (Inlandsverluste sind nach § 18 Abs. 6 und 7 EStG 1988 in Verbindung mit § 102 Abs. 2 Z 2 EStG 1988 abzugsfähig) sowie ausländische Verluste vor Begründung der unbeschränkten Steuerpflicht. Bei Wechsel von der beschränkten in die unbeschränkte Steuerpflicht ist der nach § 102 Abs. 2 Z 2 EStG 1988 ermittelte Restverlust als Sonderausgabe nach § 18 EStG 1988 im nächsten Kalenderjahr abzugsfähig.

- Die Verordnung des BMF über die Aufstellung von Durchschnittsätzen für die Ermittlung des Gewinnes aus Land- und Forstwirtschaft (BGBl. II Nr. 125/2013 idF BGBl. II Nr. 164/2014 in Verbindung mit § 17 EStG 1988) sieht gewinnmindernde Beträge vor, die vom pauschaliert ermittelten Gewinn aus Land- und Forstwirtschaft abgezogen werden dürfen. Dabei handelt es sich um Ausgedingslasten, Sozialversicherungsbeiträge, die vom Steuerpflichtigen selbst gegenüber der Sozialversicherungsanstalt der Bauern geleistet werden sowie um bezahlte Pachtzinse und Schuldzinsen. Diese Abzugsposten dürfen zu keinem negativen Ergebnis führen ( § 15 LuF-PauschVO 2015).

- Eine Rückgängigmachung von in Vorjahren ausgeglichenen Verlusten ergibt sich bei Ausscheiden eines Mitunternehmers mit negativem Kapitalkonto, welcher als Veräußerungsgewinn jedenfalls den Betrag seines negativen Kapitalkontos, den er nicht auffüllen muss, versteuern muss (§ 24 Abs. 2 letzter Satz EStG 1988). Ausgenommen hievon ist die unentgeltliche Übertragung zu Buchwerten mit Schenkungsabsicht.

Rz 191 wird geändert (Änderung der Rechtsansicht)

Ausländische Einkünfte sind bei der Berücksichtigung in Österreich stets nach österreichischem Steuerrecht zu ermitteln. Für die Berücksichtigung in Österreich hat daher eine "Umrechnung" (Adaptierung) vom ausländischen (Steuer)Recht auf das österreichische Steuerrecht stattzufinden. Dabei bleiben zB nur im ausländischen Steuerrecht vorgesehene Steuerbefreiungen oder Investitionsbegünstigungen unbeachtlich; vergleichbare steuerliche Regelungen (zB Sonderabschreibungen für Denkmalschutz, Assanierung oder Firmenwert) sind entsprechend der österreichischen Rechtslage zu adaptieren. Es obliegt dem Abgabenpflichtigen, im Rahmen der ihn bei Auslandssachverhalten treffenden erhöhten Mitwirkungspflichten darzutun, dass eine Umrechnung (Adaptierung) auf österreichisches Steuerrecht vorgenommen worden ist. Die bloße Vorlage von ausländischen Steuerbescheiden ist nicht ausreichend. Sofern die umgerechneten (adaptierten) ausländischen Einkünfte nicht ohnedies in Euro ermittelt wurden, sind sie nach dem Umrechnungskurs des Tages, zu dem sie bezogen wurden, in Euro anzugeben. Bezugstag ist bei außerbetrieblichen Einkünften stets der 31. Dezember eines Kalenderjahres jener Tag, an dem die jeweiligen Einkünfte zufließen, ansonsten der unter Berücksichtigung des § 2 Abs. 8 Z 2 EStG 1988 maßgebliche Abschlussstichtag.Rz 198 wird geändert (Judikatur)

Nach § 2 Abs. 8 Z 3 EStG 1988 idF StRefG 2005 sind im Ausland nicht berücksichtigte Verluste bei Ermittlung des Einkommens anzusetzen. Ein ausländischer Verlust ist in seinem Entstehungsjahr anzusetzen, eine Nachholung ist nicht zulässig (UFS 18.7.2013, RV/0075-S/12 ). Auf Grund des 1. StabG 2012 wird ab der Veranlagung 2012 die Verlustberücksichtigung der Höhe nach mit dem nach ausländischem Steuerrecht ermittelten Verlust gedeckelt. Die Berücksichtigung (allenfalls gedeckelter) ausländischer Verluste gilt in Fällen, in denen eine Entlastung von der Doppelbesteuerung nach der Befreiungsmethode (DBA-mit Befreiungsmethode, Anwendung der in der VO zu Vermeidung von Doppelbesteuerung, BGBl. II Nr. 474/2002, vorgesehenen Befreiungsmethode, Maßnahme nach § 48 BAO mit Befreiungsmethode) erfolgt (zur Anrechnungsmethode siehe Rz 198c). Daher sind in derartigen Fällen zB ausländische Betriebsstättenverluste im Verlustentstehungsjahr mit inländischen positiven Einkünften auszugleichen. Ausländische Verluste, die im Verlustentstehungsjahr im Ausland bereits mit anderen positiven Einkünften ausgeglichen werden, sind nicht zu berücksichtigen. Ist die Berücksichtigung ausländischer Verluste zu Unrecht unterblieben, findet keine Nachversteuerung statt, wenn die Verluste im Ausland verwertet werden (UFS 18.7.2013, RV/0075-S/12 ). Sollte ein - nach österreichischem Recht ausgleichsfähiger - Verlust im Ausland nach dortigem Recht nicht ausgeglichen werden können, ist der gesamte ausländische Verlust höchstens im Umfang des nach ausländischem Steuerrecht ermittelten Verlustes im Inland zu berücksichtigen und unterliegt nicht der Nachversteuerung.Rz 198c wird geändert (AbgÄG 2014)

Bei Anwendung der Anrechnungsmethode (DBA-mit Anrechnungsmethode, Anwendung der in der VO zu Vermeidung von Doppelbesteuerung , BGBl. II Nr. 474/2002, vorgesehenen Anrechnungsmethode, Maßnahme nach § 48 BAO mit Anrechnungsmethode) hat keine Nachversteuerung gemäß § 2 Abs. 8 EStG 1988 zu erfolgen; die Verlustdeckelung (vgl. Rz 198a) kommt nicht zur Anwendung.Rz 200 wird geändert (AbgÄG 2014)

Bei Doppelbesteuerungsabkommen mit Befreiungsmethode und Progressionsvorbehalt ergibt sich für ausländische Gewinne (positive Einkünfte) und Verluste folgender Unterschied: Ausländische Gewinne werden im anzuwendenden Steuersatz berücksichtigt (siehe Rz 189), ausländische Verluste sind nach Maßgabe des § 2 Abs. 8 EStG 1988 zu berücksichtigen.Folgende Rz 200a wird nach der Überschrift "2.8.5 Nachversteuerung ausländischer Verluste" eingefügt.

Eine Nachversteuerung angesetzter ausländischer Verluste wird entweder durch die Verlustverwertung im Ausland oder - wenn der Verlust aus einem Staat stammt, mit dem keine umfassende Amtshilfe besteht - durch Zeitablauf ausgelöst.Durch das AbgÄG 2014 wurde mit Wirksamkeit ab der Veranlagung 2015 die bis dahin geltende Nachversteuerungskonzeption der ausschließlichen Nachversteuerung infolge ausländischer Verlustverwertung dahingehend geändert, dass angesetzte Verluste aus einem Staat, mit dem keine umfassende Amtshilfe besteht, spätestens im dritten Jahr nach deren Ansatz nachzuversteuern sind ( § 2 Abs. 8 Z 4 letzter Satz EStG 1988 idF des AbgÄG 2014, zwingende Nachversteuerung infolge Zeitablauf, siehe Rz 212 ff).

Hinsichtlich der Nachversteuerung von Verlusten aus einem Staat mit umfassender Amtshilfe ist gegenüber der Rechtslage vor dem AbgÄG 2014 keine Änderung eingetreten (siehe dazu die Rz 201 bis 211).

Dementsprechend tritt zu der schon bestehenden Nachversteuerung aufgrund ausländischer Verlustverwertung (Rz 201 bis 211) für angesetzte Verluste ab 2015, die aus einem Staat stammen, mit dem keine umfassende Amtshilfe besteht, eine Nachversteuerung infolge Zeitablaufs hinzu, die frühestens 2018 wirksam wird.

Für bis 2014 angesetzte Verluste aus einem Staat, mit dem keine umfassende Amtshilfe besteht, ist eine Übergangsregelung vorgesehen (siehe Rz 217).

Unter der Überschrift "2.8.5 Nachversteuerung ausländischer Verluste" vor Rz 201 wird folgende Überschrift eingefügt:

2.8.5.1 Nachversteuerung ausländischer Verluste infolge Verlustverwertung im Ausland

Nach Rz 202 wird folgende Rz 202a eingefügt.

Die Nachversteuerung hat im Sinne eines "first in - first out-Verfahrens" zu erfolgen: Bei Verlustverwertung im Ausland sind die ältesten Verluste zuerst nachzuversteuern.Die Überschrift "2.8.6 Einzelheiten zu ausländischen Verlusten" vor Rz 204 entfällt.

In Rz 204 entfällt bei sonst unverändertem Wortlaut im zweiten Absatz die Wortfolge "unter Berücksichtigung des § 2 Abs. 2b EStG 1988".

Nach Rz 211 wird der neue Abschnitt 2.8.5.2 mit den Rz 212 bis 217 eingefügt:

2.8.5.2 Nachversteuerung ausländischer Verluste infolge Zeitablaufs

2.8.5.2.1 Allgemeines

§ 2 Abs. 8 Z 4 EStG 1988 idF des AbgÄG 2014 sieht ab der Veranlagung 2015 vor, dass angesetzte Verluste aus einem Staat, mit dem keine umfassende Amtshilfe besteht, spätestens im dritten Jahr nach deren Ansatz nachzuversteuern sind. Dementsprechend ist zu unterscheiden:- Nachversteuerung infolge Verlustverwertung im Ausland bei

- Verlustberücksichtigung aus einem Staat, mit dem eine umfassende Amtshilfe besteht oder

- Verlustberücksichtigung aus einem Staat, mit dem keine umfassende Amtshilfe besteht, sofern die ausländische Verlustverwertung im ersten oder zweiten Jahr nach inländischem Verlustansatz erfolgt.

- Nachversteuerung infolge Zeitablaufs bei Verlustberücksichtigung aus einem Staat, mit dem keine umfassende Amtshilfe besteht (siehe Rz 215), soweit nicht bereits im ersten oder zweiten Jahr nach inländischem Ansatz eine Nachversteuerung infolge ausländischer Verlustverwertung erfolgt ist.

Führt die Verlustverwertung im Ausland zur Nachversteuerung, sind die ältesten Verluste zuerst nachzuversteuern ("first in - first out-Verfahren", siehe Rz 202a). Nur ein allenfalls verbleibender Rest kommt für eine Nachversteuerung infolge Zeitablaufs in Betracht.

Zur Übergangsregelung für bis 2014 berücksichtigte Verluste aus Staaten, mit denen keine umfassende Amtshilfe besteht ( § 124b Z 249 EStG 1988 idF AbgÄG 2014), siehe Rz 217.

Die Nachversteuerung betrifft "angesetzte" Verluste. Es gilt:- Der Nachversteuerung unterliegen Verluste aus dem Ausland nur insoweit, als sie im Inland im Rahmen des Verlustdeckels steuerlich im Wege des Verlustausgleichs oder Verlustvortrages wirksam geworden sind. Siehe Rz 204, die entsprechend gilt.

- Unterbleibt ein "Ansatz" im Inland aufgrund der im selben Jahr erfolgenden ausländischen Verlustberücksichtigung, kommt auch eine Nachversteuerung nicht in Betracht (siehe Rz 198 und Rz 211 betreffend ausländischer Verlustzurechnung an Komplementär).

- Werden ausländische Einkünfte eines in Österreich ansässigen Abgabepflichtigen in einem ausländischen Staat nicht durch Gegenüberstellung der tatsächlich erzielten Erträge (Einnahmen) und der tatsächlich geleisteten Aufwendungen (Ausgaben), sondern in pauschalierter Form einer (Gewinn/Überschuss)Besteuerung unterzogen, bleibt für eine Verlustberücksichtigung in Österreich auf Grund der Verlustdeckelung kein Raum; dementsprechend kommt es zu keiner Nachversteuerung.

- Sind ausländische Einkünfte nach ausländischem Recht generell steuerbefreit (zB sogenannte "Tax Holidays"), kommt eine Verlustberücksichtigung in Österreich auf Grund der Verlustdeckelung nicht in Betracht; dementsprechend kommt es zu keiner Nachversteuerung.

Eine umfassende Amtshilfe besteht mit sämtlichen Mitgliedstaaten der Europäischen Union aufgrund der Amtshilferichtlinie ( RL 2011/16/EU ) sowie mit bestimmten Drittstaaten aufgrund von großen Auskunftsklauseln in Doppelbesteuerungsabkommen, aufgrund des multilateralen Amtshilfeabkommens oder aufgrund von anderen Abkommen über den Informationsaustausch (Tax Information Exchange Agreements - TIEA). Als abschließende Liste jener Staaten, mit denen mit Stand 1.1.2015 eine umfassende Amtshilfe besteht, ist die Information des BMF vom 27.1.2015, BMF-010221/0844-VI/8/2014 , heranzuziehen.

Die Nachversteuerung infolge Zeitablaufs hat spätestens im drittfolgenden Jahr nach Verlustansatz zu erfolgen. Eine frühere freiwillige gänzliche oder teilweise Nachversteuerung ist möglich; in einem solchen Fall wäre nur mehr der verbleibende Rest von der Nachversteuerung im drittfolgenden Jahr betroffen.Die Verpflichtung zur Nachversteuerung aufgrund einer Verlustverwertung im Ausland geht der Nachversteuerung auf Grund Zeitablaufes vor; dementsprechend hat eine solche gegebenenfalls im ersten und zweiten Jahr nach Ansatz des Verlustes entsprechend dem "first in - first out-Verfahren" zu erfolgen (siehe Rz 212).

Erfolgt im ersten oder zweiten Jahr nach Ansatz des Verlustes eine freiwillige oder verpflichtende Nachversteuerung, ist zu dokumentieren, ob bzw. in welchem Umfang der Verlust für eine erforderliche Nachversteuerung im drittfolgenden Jahr noch vorhanden ist.

Beispiele:

1. Im Jahr 1 wird ein ausländischer Verlust von 22 im Inland mit anderen positiven Einkünften ausgeglichen und damit zur Gänze verwertet. Im Ausland geht der Verlust zur Gänze in den Verlustvortrag ein. Im Jahr 2 erfolgt im Ausland eine Verwertung dieses Verlustes in Höhe von 9. Es ist in diesem Jahr ein Betrag von 9 nachzuversteuern. Die verbleibenden 13 sind spätestens im Jahr 4 nachzuversteuern.

2. Im Jahr 1 geht ein ausländischer Verlust iHv 20 mangels anderer ausgleichsfähiger Einkünfte zur Gänze in den Verlustvortrag ein. Im Jahr 2 erfolgt im Ausland eine Verwertung dieses Verlustes iHv 8. Es ist in diesem Jahr ein Betrag von 8 nachzuversteuern. Der Ansatz des Nachversteuerungsbetrages ermöglicht einen Verlustabzug in derselben Höhe. Die verbleibenden 12 sind spätestens im Jahr 4 nachzuversteuern.

3. Im Jahr 1 wird ein ausländischer Verlust iHv 20 im Umfang von 5 mit anderen positiven Einkünften ausgeglichen; der Rest (15) geht in den Verlustvortrag ein. Im Jahr 3 entscheidet sich der Steuerpflichtige zur freiwilligen gänzlichen Nachversteuerung des Verlustes aus dem Jahr 1 in Höhe von 20. Im Jahr 2 wurde kein Verlustabzug im Inland berücksichtigt, daher kann mit dem Nachversteuerungsbetrag ein Verlustvortrag iHv 15 verrechnet werden. Infolge der freiwilligen gänzlichen Nachversteuerung ist im Jahr 4 nichts mehr nachzuversteuern.

2.8.5.2.2 Übergangsbestimmung für die Kalenderjahre 2016 bis 2018

Nach der Übergangsbestimmung § 124b Z 249 lit. b EStG 1988 ist § 2 Abs. 8 Z 4 EStG 1988 erstmalig ab der Veranlagung 2015 anzuwenden. Sämtliche bis dahin noch nicht nachversteuerte Verluste aus Staaten, mit denen mit Stand 1.1.2015 keine umfassende Amtshilfe besteht (siehe dazu Rz 215), erhöhen in den Jahren 2016 bis 2018 zu mindestens einem Drittel den Gesamtbetrag der Einkünfte, soweit sie nicht bei der Veranlagung 2016 auf Grund der Verlustverwertung im Ausland nachzuversteuern sind; eine frühere freiwillige gänzliche oder teilweise Nachversteuerung ist möglich. Für die Nachversteuerung in den Jahren 2017 und 2018 ist die tatsächliche Verlustverwertung sodann unbeachtlich.Die berücksichtigten Verluste sind dann nicht nachzuversteuern, wenn die Verluste

- in Wirtschaftsjahren entstanden sind, die vor dem 1. 3. 2014 enden,

- nicht mehr im Ausland verwertet werden können und

- aus ausländischen Betrieben/Betriebsstätten stammen, die vor dem 1.1.2017 aufgegeben oder veräußert werden.

Beispiel:

Ein österreichisches Unternehmen (Bilanzstichtag 31.12.) unterhält seit Jahren eine Betriebsstätte in einem Staat, mit dem keine umfassende Amtshilfe besteht; bis zum 31.12.2013 wurden dem Unternehmen über die Jahre aus der Betriebsstätte Verluste von insgesamt 15 Mio. (€) zugerechnet, von denen bisher nur 6 Mio. nachversteuert worden sind; 9 Mio. sind daher noch nachversteuerungshängig. Im Jahr 2014 erleidet die Betriebsstätte wiederum einen Verlust von 3 Mio., im Jahr 2015 von 1 Mio.

Nach der Übergangsbestimmung wären die noch nicht nachversteuerten Verluste bis inklusive 2014 von insgesamt 12 Mio. über die Kalenderjahre 2016 bis 2018 nachzuversteuern. Sollte im Jahr 2016 eine Nachversteuerung aufgrund einer Verlustverwertung im Ausland stattfinden, würde nur der Restbetrag der verteilten Nachversteuerung unterliegen.

Für die bis zum Jahr 2013 angelaufenen Verluste iHv 9 Mio. kann der Unternehmer aber die Nachversteuerung dadurch vermeiden, dass er die ausländische Betriebsstätte bis zum 31.12.2016 aufgibt oder veräußert, sofern dadurch die Verluste im Ausland in der Folge nicht mehr verwertet werden können. Ein allfälliger Aufgabe- oder Veräußerungsgewinn löst allerdings insoweit eine Nachversteuerung aus. Sollten allerdings bei Weiterbestand der Betriebsstätte noch offene Verlustvorträge nach ausländischem Recht auf den Erwerber übergehen, stünde dies der Vermeidung der Nachversteuerung entgegen.

Für die im Jahr 2014 zugerechneten Verluste von 3 Mio. gilt die Ausnahme von der Nachversteuerung nicht; selbst wenn im Jahre 2016 die Betriebsstätte aufgegeben würde, wären daher die Verluste aus dem Jahr 2014 sowie aus dem Jahr 2015 zwingend nachzuversteuern. Für die Verluste aus dem Jahre 2014 greift grundsätzlich die verteilte Nachversteuerung über die Jahre 2016 bis 2018, die Verluste aus dem Jahr 2015 unterliegen bereits generell § 2 Abs. 8 Z 4 EStG 1988 und sind spätestens 2018 nachzuversteuern. Eine freiwillige frühere Nachversteuerung bleibt sowohl hinsichtlich des Verlustes aus 2014 als auch hinsichtlich des Verlustes aus 2015 möglich.

Randzahlen 218 bis 299: derzeit frei

Rz 430c wird geändert (Klarstellung)

Die Fortführungsoption ist für das Jahr auszuüben, in dem das Wirtschaftsjahr endet, für das erstmals die Pflicht zur Gewinnermittlung nach § 5 EStG 1988 wegfällt. Der Entfall der Rechnungslegungspflicht kann sich - zB auf Grund einer Wiederaufnahme des Verfahrens im Rahmen einer abgabenbehördlichen Prüfung - auch erst nach Einreichung einer Steuererklärung ergeben. Daher kann der Antrag bis zur Rechtskraft des Bescheides gestellt werden. Ein bis dahin nicht gestellter Antrag kann nicht nachgeholt werden.Im Fall einer Gewinnfeststellung (§ 188 BAO) ist der Antrag in der Feststellungserklärung für alle Beteiligten einheitlich zu stellen.

Mit der Fortführungsoption unterwirft sich der Steuerpflichtige allen Besonderheiten der Gewinnermittlung nach § 5 EStG 1988. Wird bei Entfall der zwingenden Gewinnermittlung nach § 5 EStG 1988 keine Fortführungsoption ausgeübt,

- gilt gewillkürtes Betriebsvermögen mit Beginn des Wirtschaftsjahres, für das erstmals keine Gewinnermittlung nach § 5 EStG 1988 erfolgt, als entnommen (§ 4 Abs. 10 Z 3 lit. b EStG 1988),

- sind die stillen Reserven aus nacktem Grund und Boden im Übergangsgewinn zu versteuern oder - wenn der Grund und Boden zum notwendigen Betriebsvermögen gehört - bis zu seinem Ausscheiden aus dem Betriebsvermögen in eine Rücklage (einen steuerfreien Betrag) einzustellen (§ 4 Abs. 10 Z 3 lit. b EStG 1988),

- entfällt die Bindung an die unternehmensrechtlichen Grundsätze ordnungsmäßiger Buchführung, bei Gewinnermittlung nach § 4 Abs. 1 EStG 1988 kann sich aber aus dem Grundsatz der Bewertungsstetigkeit (Rz 431 und Rz 2126 ff) eine Bindung an die bisher angewendeten Bewertungsgrundsätze ergeben.

- entfällt für Gewerbetreibende die Berechtigung zur Gewinnermittlung nach einem abweichenden Wirtschaftsjahr. In diesem Fall wirkt das Nichtausüben der Fortführungsoption insoweit zurück, als zum 31. Dezember des jeweiligen Jahres ein Rumpfwirtschaftsjahr eingeschaltet werden muss.

Der Antrag bindet den Steuerpflichtigen und dessen den Betrieb auf Grund Gesamtrechtsnachfolge übernehmenden Rechtsnachfolger so lange, als er nicht in einer Steuerklärung für das jeweils zu veranlagende Wirtschaftsjahr mit Wirkung für dieses und die folgenden Wirtschaftsjahre widerrufen wird. Ein bloß vorübergehender Widerruf ist nicht vorgesehen.

Im Fall einer Gewinnfeststellung (§ 188 BAO) ist der gestellte Antrag in der Feststellungserklärung für alle Beteiligten einheitlich zu widerrufen.

Sollte der Steuerpflichtige oder dessen den Betrieb auf Grund Gesamtrechtsnachfolge übernehmender Rechtsnachfolger nach erfolgter Option wegen Überschreitung des Schwellenwerts des § 189 UGB wieder in die verpflichtende Gewinnermittlung nach § 5 EStG 1988 "hineinwachsen", erlischt damit der Antrag. Im Falle eines sodann eintretenden neuerlichen Unterschreitens der Umsatzschwelle des § 189 UGB kann neuerlich in die Gewinnermittlung nach § 5 optiert werden.

Rz 529 wird geändert (Judikatur)

Rz 529 - Parkplatz

Ein Parkplatz stellt ein eigenständiges unbewegliches abnutzbares Wirtschaftsgut dar (VwGH 22.5.2014, 2010/15/0161 ; VwGH 9.6.1986, 84/15/0128); auch eine Platzbefestigung (zB Schotter zur Beseitigung von Unebenheiten und Löchern) stellt ein eigenständiges Wirtschaftsgut dar (VwGH 20.5.2010, 2006/15/0238). Zur Veräußerung von Grund und Boden mit einem Parkplatz oder Platzbefestigungen siehe Rz 6621.

Rz 652d und Rz 652e werden geändert (Salzburger Steuerdialog 2013)

Insbesondere können folgende Fehler zu einem Zu- oder Abschlag führen:- Herstellungsaufwand wurde sofort abgesetzt statt aktiviert;

- Erhaltungsaufwand wurde aktiviert statt sofort abgesetzt;

- Der AfA wurde eine falsche Nutzungsdauer zu Grunde gelegt (dabei sind allfällige Nutzungsentnahmen mitzuberücksichtigen);

- Der Ermittlung des Ausmaßes einer Nutzungseinlage auf Grund der betrieblichen Nutzung eines privaten Wirtschaftsgutes wurde eine falsche Nutzungsdauer dieses Wirtschaftsgutes zu Grunde gelegt;

- Ein selbst hergestelltes unkörperliches Wirtschaftsgut wurde zu Unrecht aktiviert;

- Eine Rückstellung wurde unrichtig gebildet oder unterlassen;

- Eine Teilwertabschreibung/Zuschreibung wurde unrichtig vorgenommen oder unterlassen. Zur Zuschreibung bei Beteiligungen iSd § 228 Abs. 1 UGB siehe insbesondere Rz 2584.

- Eine Verbindlichkeit/Forderung aus einem Aufwand/Ertrag wird in einem falschen Wirtschaftsjahr erfasst.

- Eine Entnahmebesteuerung durch Ansatz des Teilwertes ist zu Unrecht unterblieben (gemäß § 6 Z 4 EStG 1988 tritt für nachfolgende steuerrelevante Sachverhalte, zB eine Grundstücksveräußerung gemäß § 30 EStG 1988 , der Entnahmeteilwert an die Stelle der Anschaffungs- oder Herstellungskosten).

Beispiele:

1. Im verjährten Jahr 01 wurde Herstellungsaufwand von 300.000 Euro (Nutzungsdauer 10 Jahre) sofort abgesetzt. Die Bilanzberichtigung erfordert die Aktivierung des Herstellungsaufwands in 01 und eine Fortentwicklung des Buchwerts unter Berücksichtigung einer AfA von 30.000 Euro pro Wirtschaftsjahr. Im ersten noch nicht verjährten Jahr 04 beträgt der Buchwert in der Eröffnungsbilanz daher 210.000 Euro ; die AfA des Jahres 04 beträgt 30.000 Euro und der Buchwert in der Schlussbilanz 180.000 Euro . Zusätzlich ist im Jahr 04 ein Gewinnzuschlag von 210.000 Euro (300.000 - 3 x 30.000) anzusetzen, sodass nach der Veranlagung des Jahres 04 in Summe 120.000 Euro aufwandswirksam berücksichtigt worden sind.

2. Ein Wirtschaftsgut wurde im Jahr 01 um 100.000 Euro angeschafft und unter Zugrundelegung einer Nutzungsdauer von 10 Jahren abgeschrieben , wobei eine Privatnutzung im Ausmaß von 20% über eine Nutzungsentnahme berücksichtigt wird . Richtig wäre der Ansatz einer Nutzungsdauer von 5 Jahren. Im ersten nicht verjährten Veranlagungsjahr 06 steht das Wirtschaftsgut mit einem Buchwert von 50.000 Euro in der Eröffnungsbilanz. Die Bilanzberichtigung führt zu einem Buchwertansatz in Höhe des Erinnerungswertes von 1 Euro in der Eröffnungsbilanz 06. Durch einen Abschlag von 49.999 Euro wird die AfA betreffend den verjährten Zeitraum korrigiert. Durch die zu geringe AfA wurde in den Vorjahren aber auch eine zu geringe Nutzungsentnahme angesetzt. Dies ist daher im Rahmen des Abschlages für die AfA in Form eines Zuschlages in Höhe von 20.000 Euro (5 x 1.000 = Differenz zur bisher angesetzten Nutzungsentnahme) zur Herstellung des korrekten Ausmaßes der Nutzungsentnahme zu berücksichtigen. Die AfA betreffend den verjährten Zeitraum ist daher letztlich durch einen Abschlag in Höhe von 29.999 Euro zu korrigieren.

3. Im verjährten Jahr 01 wäre nach § 198 Abs. 8 UGB eine Rückstellung anzusetzen gewesen, der Steuerpflichtige hat sie jedoch

a) überhaupt nicht angesetzt,

b) erst im Jahr 05 angesetzt.

Der Rückstellungsgrund ist nach wie vor aufrecht.

In beiden Fällen ist die Rückstellung im Rahmen der Bilanzberichtigung für das Jahr 01 einzustellen und gegebenenfalls fortzuentwickeln. Die Rückstellung ist somit im ersten noch nicht verjährten Jahr 04 in zutreffender Höhe in der Eröffnungsbilanz ausgewiesen. Gleichzeitig ist in 04 ein Abschlag unter Beachtung von § 9 EStG 1988 vorzunehmen.

Im Fall b) ist zusätzlich die unrichtige Rückstellungsdotierung in 05 gewinnerhöhend zu korrigieren.

4. Eine einen Aufwand betreffende betriebliche Verbindlichkeit in Höhe von 20.000 Euro wäre im Jahr 01, das ist das Jahr des Anfallens des Aufwandes, zu passivieren gewesen. Stattdessen wurde der Aufwand im Zahlungsjahr 04 erfasst. Die Bilanzberichtigung führt zum Ausweis einer Verbindlichkeit in der Eröffnungsbilanz des ersten nicht verjährten Veranlagungsjahres 03. In diesem Jahr ist ein Abschlag von 20.000 Euro anzusetzen. Im Jahr 04 ist die Verbindlichkeit erfolgsneutral auszubuchen und die unrichtige Erfassung des Aufwandes gewinnerhöhend zu korrigieren. Die Berücksichtigung des Aufwandes des (verjährten) Jahres 01 wird somit im Jahr 03 nachgeholt.

5. In Bezug auf eine Beteiligung (Anschaffungskosten 100.000 Euro ) wurde im Jahr 01 eine Teilwertabschreibung von 30.000 Euro vorgenommen. Eine Zuschreibung wegen Wegfalls der Gründe für die Teilwertabschreibung wäre im verjährten Jahr 03 vorzunehmen gewesen, ist aber unterblieben. Auf Grund der Bilanzberichtigung steht die Beteiligung in der Eröffnungsbilanz des ersten nicht verjährten Jahres 05 mit 100.000 Euro zu Buche. Es ist im Jahr 05 ein Zuschlag von 30.000 Euro gewinnerhöhend anzusetzen.

Fehler, die keine Auswirkung auf ein noch nicht verjährtes Veranlagungsjahr haben oder die nicht periodenübergreifend sind (zB falscher (Nicht)Ansatz von Schuldzinsen), sind von § 4 Abs. 2 EStG 1988 nicht erfasst. Ebenfalls nicht erfasst sind fälschlicherweise erfasste Aufwendungen iZm Wirtschaftsgütern, die Privatvermögen darstellen (sofern es sich nicht um Nutzungseinlagen handelt; siehe dazu Rz 652d).Beispiele:

1. In einem bereits verjährten Veranlagungszeitraum wurde eine bezahlte Geldstrafe entgegen § 20 Abs. 1 Z 5 EStG 1988 als Betriebsausgabe behandelt. Es ist kein Zuschlag anzusetzen (keine periodenübergreifende Fehlerwirkung).

2. Ein Wirtschaftsgut wurde im Jahr 01 um 10.000 Euro angeschafft und unter Zugrundelegung einer Nutzungsdauer von 3 Jahren abgeschrieben. Richtig wäre der Ansatz einer Nutzungsdauer von 5 Jahren. Im ersten nicht verjährten Veranlagungsjahr 06 steht das WG mit dem Erinnerungswert von 1 Euro in der Eröffnungsbilanz. Ungeachtet der Bilanzberichtigungen der Jahre 01 bis 05 ist im Jahr 06 kein Zu- oder Abschlag vorzunehmen, weil das Jahr 06 von einer Bilanzberichtigung nicht (mehr) betroffen ist und der insgesamt richtige Totalgewinn der Besteuerung zu Grunde gelegt wurde.

3. Zur Errichtung eines Privatgebäudes wurde ein Kredit aufgenommen. Dieser wurde als Betriebskredit behandelt. In weiterer Folge wurde die Kreditverbindlichkeit auf Grund der Änderung des Wechselkurses gewinnmindernd auf den höheren Teilwert aufgewertet. Diese zu Unrecht berücksichtigte Aufwertung kann in den folgenden Jahren nicht gemäß § 4 Abs. 2 Z 2 EStG 1988 korrigiert werden, weil die Verbindlichkeit von Anfang an nicht zum Betriebsvermögen gehörte und somit die unrichtige Aufwertung keinen periodenübergreifenden Fehler bewirkt.

Rz 652h wird geändert (Klarstellung)

Ein Zu- oder Abschlag gemäß § 4 Abs. 2 Z 2 EStG 1988 ist im Rahmen der Gewinnermittlung des jeweiligen Betriebes zu erfassen. Er führt zu einem entsprechend erhöhten/verminderten Betriebsergebnis (Gewinn/Verlust).Ist der Betrieb unter Buchwertfortführung unentgeltlich auf einen Rechtsnachfolger übergegangen, erfolgt die Erfassung des Zu-/Abschlages in Anwendung des § 6 Z 9 EStG 1988 beim Rechtsnachfolger in dessen ersten nicht verjährten Veranlagungszeitraum.

In Rz 691 wird die Wortfolge "BGBl. II Nr. 227/1999 (für das Gaststätten- und Beherbergungsgewerbe)," durch die Wortfolge "BGBl. II Nr. 488/2012 ( Gastgewerbepauschalierungsverordnung 2013 )," ersetzt.

Rz 725 wird geändert (Judikatur)

Findet in direktem Zusammenhang mit einem Umgründungsvorgang iSd UmgrStG ein Wechsel der Gewinnermittlungsart (zwingend oder freiwillig) hinsichtlich eines dabei übertragenen Betriebes statt, gilt Folgendes:- Der mit einer Umgründung verbundene Wechsel der Gewinnermittlungsart von § 4 Abs. 3 EStG 1988 auf § 4 Abs. 1 EStG 1988 erfolgt am Umgründungsstichtag.

Kommt es im Falle der Einbringung gemäß Art. III UmgrStG (UmgrStR 2002 Rz 818 ff), eines Zusammenschlusses gemäß Art. IV UmgrStG (UmgrStR 2002 Rz 1394 ff) oder einer Realteilung gemäß Art. V UmgrStG (UmgrStR 2002 Rz 1582) im Anschluss an die letzte laufende mit dem Umgründungsstichtag endende Gewinnermittlungsperiode zum Wechsel der Gewinnermittlungsart zu jener nach § 4 Abs. 1 EStG 1988, ist ein Übergangsgewinn oder ein Übergangsverlust im letzten Gewinnermittlungszeitraum vor der Umgründung zu erfassen (VwGH 17.12.2014, 2012/13/0126 ).

Hinzuweisen ist auf den ua. mit Einbringungen ggf. verbundenen zweiten Wechsel der Gewinnermittlungsart von § 4 Abs. 1 EStG 1988 auf § 5 EStG 1988 bei der übernehmenden Körperschaft mit Beginn des dem Einbringungsstichtag folgenden Tages (§ 20 Abs. 8 UmgrStG, siehe UmgrStR 2002 Rz 963. Zum Zusammenschluss siehe UmgrStR 2002 Rz 1394, zur Realteilung siehe UmgrStR 2002 Rz 1621b.

- Der mit der Umgründung verbundene Wechsel der Gewinnermittlungsart von § 4 Abs. 1 (§ 5) EStG 1988 auf § 4 Abs. 3 EStG 1988 erfolgt mit Beginn des dem Umgründungsstichtag folgenden Tages. Die Steuerwirkungen treten daher im ersten Wirtschaftsjahr des Rechtsnachfolgers außerhalb der laufenden Gewinnermittlung ein. Bei einer Umwandlung gemäß Art. II UmgrStG (UmgrStR 2002 Rz 517) ist ein aus dem Wechsel resultierender Übergangsgewinn in dem dem Umwandlungsstichtag folgenden Wirtschaftsjahr steuerwirksam zu berücksichtigen ( § 9 Abs. 3 UmgrStG ), bei einem Zusammenschluss gemäß Art. IV UmgrStG (UmgrStR 2002 Rz 1398 ff) oder einer Realteilung nach Art. V UmgrStG (UmgrStR 2002 Rz 1583) ist ein aus dem Wechsel resultierender Gewinn im ersten Wirtschaftsjahr des Rechtsnachfolgers außerhalb der laufenden Gewinnermittlung zu erfassen. Zum rein rechnerischen Wechsel der Gewinnermittlungsart bei Zusammenschluss oder Realteilung siehe UmgrStR 2002 Rz 1398 ff und Rz 1580 f .

Rz 728 wird geändert (Judikatur)

Übergangsverluste sind ausgleichs- und vortragsfähig (VfGH 7.3.1990, B 232/89). Dies gilt auch für Übergangsverluste aus einer Einnahmen-Ausgaben-Rechnung.Bei laufendem Betrieb sind Übergangsverluste beginnend mit dem ersten Gewinnermittlungszeitraum nach dem Wechsel sind sie zu je einem Siebentel in den nächsten sieben Gewinnermittlungszeiträumen zu berücksichtigen.

Zu Übergangsverlusten im Rahmen einer Umgründung siehe Rz 725.

Bei unentgeltlicher Betriebsübertragung mit Buchwertfortführung sind die restlichen Siebentel vom Übernehmer des Betriebes abzusetzen.

Rz 752 wird geändert (Änderung eines Gesetzesverweises)

Dies gilt nicht,- wenn der Eigenverbrauch Betriebsausgabe ist, zB bei den begünstigten Sachspenden gemäß § 4a EStG 1988 (siehe Rz 732 f),

- in Fällen, in denen die Umsatzsteuer beim Betriebsvermögensvergleich gewinnwirksam wird; hier tritt auch beim Einnahmen-Ausgaben-Rechner eine Gewinnwirkung ein bspw. Eigenverbrauch durch Auslandsleistungen gemäß § 1 Abs. 1 Z 2 lit. b UStG 1994 (siehe Rz 732 f).

Rz 772 wird geändert (Klarstellung)

Zu den Anschaffungskosten zählen auch Anschaffungsnebenkosten (siehe Rz 2186 f und Rz 2617 ff). wie Aufschließungskosten und Kosten von Schutzbauten (siehe dazu Rz 2626 ff).Nachträgliche Anschaffungskosten (inklusive Aufschließungskosten und Kosten von Schutzbauten; siehe dazu Rz 2626 ff) und Anschaffungskostenminderungen (siehe Rz 2188 ff) sind zu beachten (siehe Rz 2188 ff).

Rz 784 wird geändert (Klarstellung)

Verluste aus der Veräußerung oder Abschreibung auf den niedrigeren Teilwert von Grundstücken müssen vorrangig mit Gewinnen aus Grundstücksveräußerungen oder mit Wertzuschreibungen von Grundstücken desselben Betriebes verrechnet werden. Der Veräußerung sind für die Anwendung dieser Bestimmung Entnahmen gleichzuhalten; dies bewirkt die gleiche steuerliche Behandlung, wie sie § 6 Z 2 lit. c EStG 1988 für betriebliches Kapitalvermögen vorsieht. Die vorrangige Verrechnung gilt nur für Grundstücke, deren Wertsteigerungen dem besonderen Steuersatz gemäß § 30a Abs. 1 EStG 1988 unterliegen.Ein verbleibender Verlustüberhang ist zu halbieren und wie ein "normaler" betrieblicher Verlust zunächst innerbetrieblich und dann nach den allgemeinen Ertragsteuergrundsätzen auszugleichen. Ein auch nach dem vertikalen Verlustausgleich (siehe Rz 153) verbleibender Verlustüberhang geht in den Verlustvortrag ein und kann nach den Regeln des § 18 Abs. 6 und 7 EStG 1988 in den folgenden Wirtschaftsjahren abgezogen werden.

Die vorrangige Verrechnung mit anderen Grundstücksgewinnen desselben Betriebes sowie die Halbierung vor einer Verrechnung mit anderen Gewinnen gilt nur für Grundstücke, deren Wertsteigerungen dem besonderen Steuersatz gemäß § 30a Abs. 1 EStG 1988 unterliegen. Eine solche vorrangige Verrechnung ist auch dann vorzunehmen, wenn von der Regelbesteuerungsoption gemäß § 30a Abs. 2 EStG 1988 Gebrauch gemacht wird.

Die Abschnittsüberschrift 4.8.3 wird geändert

4.8.3 Teilwertabschreibung und Verluste

Rz 794 wird geändert (Klarstellung)

Nach § 6 Z 2 lit. c EStG 1988 sind Teilwertabschreibungen auf und Verluste aus der Veräußerung, Entnahme und Einlösung und sonstigen Abschichtungen aus Kapitalanlagen und Derivaten iSd § 27 Abs. 3 und 4 EStG 1988 vorrangig mit positiven Einkünften aus realisierten Wertsteigerungen von solchen Kapitalanlagen und Derivaten desselben Betriebes zu verrechnen. Dies gilt nur für Kapitalanlagen und Derivate, auf deren Erträge der Sondersteuersatz iHv 25% gemäß § 27a Abs. 1 EStG 1988 anwendbar ist. Durch diese Verrechnung werden vorrangig jene Gewinne und Verluste (Teilwertabschreibungen) aus Kapitalanlagen und Derivaten wechselseitig neutralisiert, die dem Sondersteuersatz unterliegen.Beispiele:

1. Ein Steuerpflichtiger ermittelt den Gewinn nach § 5 EStG 1988 und erwirbt im Jahr 01 Aktien; im Jahr 03 veräußert er einen Teil der Aktien mit einem Gewinn iHv 1.000, einen anderen Teil mit einem Verlust iHv 400. Die übrigen betrieblichen Einkünfte des Steuerpflichtigen betragen 100.000. Im Wege der Veranlagung sind die Aktiengewinne zu erklären; die Verluste aus Aktien sind vorrangig mit den Aktiengewinnen zu verrechnen, sodass der verbleibende positive Saldo iHv 600 dem Sondersteuersatz von 25% unterliegt. Die übrigen betrieblichen Einkünfte unterliegen dem allgemeinen Steuertarif.

2. Wie in Beispiel 1, die "Verlustaktien" werden vom Steuerpflichtigen aber nicht veräußert, sondern teilwertberichtigt. Die Teilwertabschreibung iHv 400 ist vorrangig mit den Aktiengewinnen zu verrechnen.

Dies gilt durch analoge Anwendung von § 6 Z 2 lit. c EStG 1988 auch bei negativen Einkünften im Sinne des § 27 Abs. 2 EStG 1988 aufgrund der Rückzahlung von Einnahmen, bei denen der besondere Steuersatz anwendbar ist.

Rz 1031a wird neu eingefügt (Judikatur)

Rz 1031a - AKM-Altersquote

Zahlungen von Verwertungsgesellschaften (auch Altersquoten bzw. Altersausgleiche) sind ein Anteil an den durch die Verwertungsgesellschaft in gesammelter Form vereinnahmten Entgelten Dritter für die Inanspruchnahme von urheberrechtlich geschützten Leistungen. Dadurch stehen diese Zahlungen zumindest mittelbar in Zusammenhang mit der Leistung der Urheber und stellen somit Betriebseinnahmen bei diesen dar (VwGH 17.4.2013, 2012/13/0125 zur AKM-Altersquote).

Rz 1069a wird geändert (Klarstellung)

Rz 1069a - Unterstützungsleistung wegen lang andauernder Krankheit

Die Unterstützungsleistung bei lang andauernder Krankheit ( §§ 104a und 104b GSVG ) stellt einen Einkommensersatz dar, der gemäß § 32 Abs. 1 Z 1 lit. a EStG 1988 zu den Einkünften zählt. Sie kann bei Vorliegen der Voraussetzungen des § 3 Abs. 1 Z 3 lit. a EStG 1988 wegen vorliegender Hilfsbedürftigkeit steuerfrei sein. Zur Hilfsbedürftigkeit siehe LStR 2002 Rz 30 .

Rz 1071 und Rz 1072 werden geändert (Judikatur)

Rz 1071 - Verdienstentgang

Eine unter dem Titel Verdienstentgang erhaltene Ersatzleistung (auch als Versicherungsleistung, siehe Rz 1072) ist steuerpflichtige Einnahme in jener Einkunftsart, die der Ausfall betroffen hätte. Nicht maßgeblich ist, ob tatsächlich ein Verdienstausfall stattgefunden hat.

Rz 1072 - Versicherungsentschädigungen

sind Einnahmen, soweit die Versicherung im Interesse des Betriebes abgeschlossen (VwGH 11.12.1978, 0094/77, betr. Versicherung gegen Einbrüche), die Prämie für Betriebsvermögen bezahlt worden ist (VwGH 20.2.1991, 90/13/0210, betreffend Kraftfahrzeuge) oder ein betrieblicher Verdienstentgang ausgeglichen wird (VwGH 24.4.2014, 2011/15/0197 ).