Zusatzinformationen | |

|---|---|

Materie: | Steuer |

betroffene Normen: | Steuerliche Entlastung von Erträgen aus der int. Schachtelbeteiligung, BGBl. II Nr. 295/2004 |

Schlagworte: | Bilanzberichtigung, Zuschlag, Einbringung, Buchwertfortführung, Anteilsabtretung, vorbehaltende Entnahme, Dividendenvorbehalt, Internationale Schachtelbeteiligung, Methodenwechsel |

Verweise: | EStR 2000, Einkommensteuerrichtlinien 2000 Rz 652b |

1. Möglichkeit eines Zuschlages gemäß § 4 Abs. 2 EStG 1988 idF AbgÄG 2012 bei einer verunglückten Einbringung

1.1. Bezughabende Norm

§ 4 Abs. 2 EStG 1988 idF AbgÄG 2012; EStR 2000 Rz 652b idF Wartungserlass 2013

1.2. Sachverhalt

Grundsachverhalt

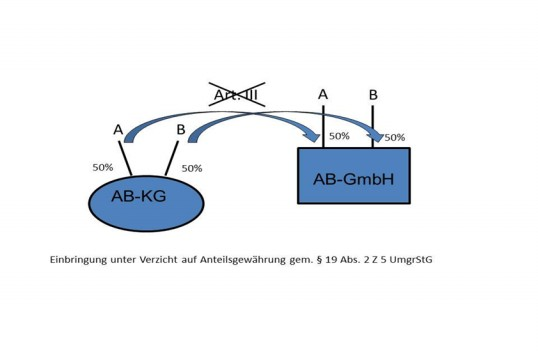

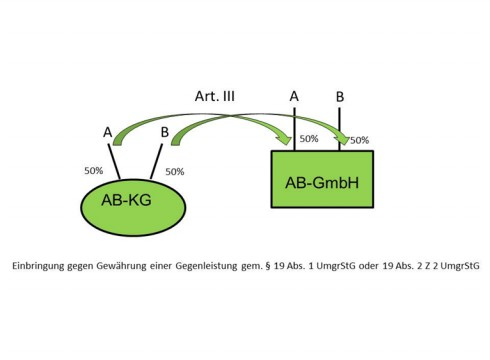

Zum Stichtag 28.2.2005 haben zwei an einer gewerblich tätigen Personengesellschaft beteiligte natürliche Personen ihre Mitunternehmeranteile gemäß Art. III UmgrStG in eine GmbH eingebracht, an der sie im selben Verhältnis wie an der Personengesellschaft beteiligt waren. Eine Kapitalerhöhung bzw. ein Anteilstausch gemäß § 19 Abs. 2 Z 2 UmgrStG ist unterblieben, weil die Vertragsparteien - rechtlich unzutreffend - von einer Anwendbarkeit des § 19 Abs. 2 Z 5 UmgrStG ausgegangen sind. Es liegt sohin eine verunglückte Einbringung vor und sind demnach die stillen Reserven der eingebrachten MU-Anteile gemäß § 6 Z 14 lit. b EStG 1988 zum 28.2.2005 aufzudecken. Die Einbringung wurde dem Finanzamt fristgerecht gemeldet. Eine Korrektur der Veranlagung 2005 der beiden Mitunternehmer kann wegen Verjährung nicht mehr erfolgen.

Variante zu Grundsachverhalt

Grundsachverhalt wie oben, allerdings werden die Mitunternehmeranteile gegen Gewährung einer Gegenleistung gemäß § 19 Abs. 1 UmgrStG oder 19 Abs. 2 Z 2 UmgrStG in die GmbH eingebracht, womit Art. III UmgrStG zur Anwendung gelangt.

In der Mitunternehmerschaft wird im Jahr 2004 ein aktivierungspflichtiger Herstellungsaufwand (Nutzungsdauer 10 Jahre) getätigt, der zu Unrecht sofort abgeschrieben wurde.

1.3. Fragestellung

Kann in Anwendung des § 4 Abs. 2 EStG 1988 idF AbgÄG 2012 im ersten nicht verjährten Jahr (2007) ein Zuschlag steuerwirksamen angesetzt werden?

1.4. Lösung

Lösung Grundsachverhalt

Grundsätzlich werden im vorliegenden Sachverhalt die Tatbestandsmerkmale des § 4 Abs. 2 Z 2 EStG 1988 idF AbgÄG 2012 erfüllt, da ein Fehler vorliegt, der nur aufgrund eingetretener Verjährung nicht mehr steuerwirksam berichtigt werden kann, dessen Folgewirkung periodenübergreifend ist und in noch nicht verjährte Veranlagungszeiträume reicht.

Konsequenz daraus wäre, dass der im Jahr 2007 vorzunehmende außerbilanzielle Zuschlag (als Differenz zwischen Gewinnrealisierung und bisher geltend zu machenden Abschreibungsbeträgen) im Rahmen einer Bescheidberichtigung gemäß § 293b BAO bei der übernehmenden Körperschaft zu erfassen wäre.

Außerhalb der Verjährung wären die steuerlichen Wirkungen der Tauschbesteuerung gemäß § 6 Z 14 lit. b EStG 1988 allerdings bei anderen Steuersubjekten, nämlich den Mitunternehmern eingetreten und daher bei diesen zu erfassen.

Da im vorliegenden Fall aufgrund einer abweichenden rechtlichen Beurteilung von der Nichtanwendbarkeit des Art. III UmgrStG und damit fehlender ertragsteuerlicher Gesamtrechtsfolge auszugehen ist, kann eine steuerwirksame Erfassung des Zuschlages bei der GmbH im Rahmen des § 4 Abs. 2 Z 2 EStG 1988 idF AbgÄG 2012 nicht erfolgen.

Das Postulat der Besteuerung des richtigen Totalgewinns kann nicht dazu führen, dass im Rahmen einer Bilanzberichtigung die steuerlichen Wirkungen der Veräußerung der jeweiligen Betriebe der Mitunternehmer bei einem anderen Steuerrechtssubjekt als dem, dem die Veräußerung zuzurechnen ist, erfasst werden können.

Lösung Variante zu Grundsachverhalt

Nach § 18 Abs. 1 Z 4 UmgrStG ist die übernehmende Körperschaft im Rahmen einer Buchwerteinbringung für Zwecke der steuerlichen Gewinnermittlung wie ein Gesamtrechtsnachfolger zu behandeln. Durch diese fiktive steuerliche Gesamtrechtsnachfolge ist die übernehmende AB-GmbH daher an die Bilanzansätze der Mitunternehmerschaft gebunden und hat diese fortzuführen.

Über den Bereich des Bilanzsteuerrechtes hinaus wird allerdings keine steuerliche Gesamtrechtsnachfolge bewirkt.

Wenn sich nun die steuerliche Gesamtrechtsnachfolge der übernehmenden Körperschaft auf die Gewinnermittlung beschränkt, wobei dies lt. VwGH 29.11.2011, 99/16/0139 , eine Gleichsetzung mit dem Bilanzsteuerrecht bedeutet, so sind davon gemäß § 2 Abs. 4 Z 1 EStG 1988 die Gewinnermittlungsvorschriften der §§ 4 bis 14 EStG 1988 umfasst. Damit ist auch die Möglichkeit einer erfolgswirksamen Korrektur der Erfassung der Herstellungskosten in Form eines Zuschlages im ersten nicht verjährten Veranlagungszeitraum bei der übernehmenden Körperschaft als Ausfluss dieser ertragsteuerlichen Gesamtrechtsnachfolge gegeben.

2. Einbringung von KG-Anteilen in eine inländische Kapitalgesellschaft durch ausländische Mitunternehmer

2.1. Bezughabende Norm

§ 16 Abs. 2 iVm § 16 Abs. 1 UmgrStG und § 1 Abs. 2 UmgrStG

2.2. Sachverhalt

Grundvariante

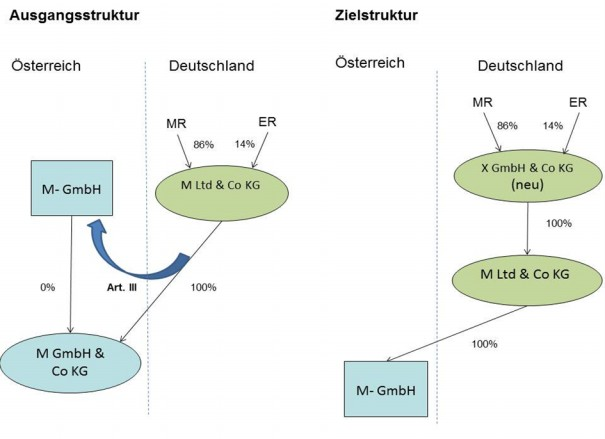

An der M GmbH & Co KG, Wien, ist mit 100% die in Deutschland ansässige M Ltd & Co KG beteiligt; Arbeitsgesellschafterin und Komplementärin ist die M GmbH, Wien (0%).

An der deutschen M Ltd & Co KG sind die in Deutschland ansässigen natürlichen Personen, Herr MR mit 86% und Herr ER mit 14% beteiligt.

Folgende Umgründungen werden durchgeführt:

Schritt 1:

Einbringung des 100%igen Kommanditanteiles an der M GmbH & Co KG durch die M Ltd & Co KG als Einbringende in die M GmbH unter Anwendung des Art. III UmgrStG mit Buchwertfortführung (und Vermögensübertragung gemäß § 142 UGB) per 30.6.2011.

Schritt 2:

Übertragung der Anteile an der M Ltd & Co KGdurch MR und ER in die deutsche X GmbH & Co KG.

Dieser Vorgang wird in Deutschland entsprechend der Stellungnahme des deutschen Steuerberaters wie folgt gewürdigt: "Die Einbringung der Mitunternehmeranteile durch die Herren MR und ER in die X GmbH & Co KG gegen Gewährung von Gesellschaftsrechten stellt einen umwandlungsteuerrechtlichen Vorgang dar (Anmerkung: entspricht Art. IV UmgrStG). Gemäß § 24 UmwStG handelt es sich hierbei um einen veräußerungsähnlichen Vorgang. Grundsätzlich sind die eingebrachten Mitunternehmeranteile bzw. die hierin verkörperten Wirtschaftsgüter mit dem gemeinen Wert anzusetzen. Die aufgedeckten stillen Reserven sind durch die Herren MR und ER sodann zu versteuern. Gemäß § 24 Abs. 2 Satz 2 UmwStG kann jedoch auf Antrag das übernommene Vermögen mit den Buchwerten angesetzt werden. Folge des Buchwertantrags ist, dass es sich ertragsteuerlich um einen steuerneutralen Vorgang für die Herren MR und ER handelt, da der "Veräußerungspreis" der eingebrachten Mitunternehmeranteile dem Buchwert/Anschaffungskosten selbiger entspricht. Dieser Buchwertantrag wird gestellt."

2.3. Fragestellung

Frage 1:

Führt die Einbringung der Mitunternehmeranteile in die österreichische GmbH zu einer Einschränkung des österreichischen Besteuerungsrechts?

Bejahendenfalls, führt diese Einschränkung des Besteuerungsrechts zu einer Tauschbesteuerung gemäß § 6 Z 14 EStG 1988 bei der im Ausland ansässigen natürlichen Person mit Einkünften gemäß § 24 EStG 1988 oder zu Einkünften gemäß § 31 iVm § 37 EStG 1988 (bzw ab 1.4.2012 § 27 EStG 1988)?

Frage 2:

Ist der Antrag auf Nichtfestsetzung der Steuerschuld auf die Tauschbesteuerung und damit auf die anteilige Einkommensteuer der natürlichen Personen hinsichtlich des im F-Verfahren der KG festgestellten Veräußerungsgewinns zu stellen oder hat sich dieser Antrag auf einen Wegzug iSd § 27 Abs. 6 Z 1 lit. b EStG 1988 zu beziehen?

Frage 3:

Liegt bei dem oben im Schritt 2 beschriebenen Übertragungsvorgang an der M Ltd GmbH & Co KG durch die Herren MR und ER und damit mittelbar am Anteil an der M GmbH ein Fall der Veräußerung bzw des sonstigen Ausscheidens iSd § 1 Abs. 2 UmgrStG vor, der bei den natürlichen Personen MR und ER gemäß § 295a BAO zu einer Festsetzung der Steuerschuld führt?

2.4. Lösung

Lösung Frage 1

Bei der Einbringung eines Anteils an einer österreichischen Mitunternehmerschaft (M GmbH & Co KG) in eine inländische M GmbH durch die deutsche Personengesellschaft (bzw in weiterer Folge durch die in Deutschland ansässigen natürlichen Personen MR und ER) wird das zunächst "volle" Besteuerungsrecht Österreichs hinsichtlich der stillen Reserven am MU-Vermögen (bis zu 50% Einkommensteuer) auf ein 25-prozentiges Besteuerungsrecht hinsichtlich der Gesellschaftsebene eingeschränkt. Die zweite Besteuerungsebene an den Gegenleistungsanteilen fällt durch die Einbringung weg. [1] Aufgrund der Einschränkung des Besteuerungsrechtes kommt es daher zu einer Besteuerung der stillen Reserven am eingebrachten Vermögen in Höhe der weggefallenen Gesellschafterebene mit dem Steuersatz von 25% nach § 27a Abs. 1 bzw § 37 EStG 1988 idF vor BBG 2011 zum Einbringungsstichtag.

Auf der Ebene der übernehmenden Körperschaft sind die Buchwerte fortzuführen, woran auch eine allfällige spätere Festsetzung der Steuerschuld für den Einbringenden nichts ändert.

Da die Einschränkung des Besteuerungsrechtes zugunsten eines anderen EU-Mitgliedstaates erfolgt, kommen nach § 16 Abs. 2 Z 1 UmgrStG die Bestimmungen des § 16 Abs. 1 und Abs. 3 UmgrStG zur Anwendung und ein Antrag auf Nichtfestsetzung ist möglich.

Lösung Frage 2

Da § 16 Abs. 2 Z 1 UmgrStG hinsichtlich der Rechtsfolgen auf § 16 Abs. 1 UmgrStG verweist und § 16 Abs. 1 zweiter Satz UmgrStG normiert, dass im Fall der Einschränkung des Besteuerungsrechtes im Rahmen einer Einbringung in eine inländische oder ausländische Körperschaft § 1 Abs. 2 sinngemäß anzuwenden ist, können im vorliegenden Sachverhalt die in Deutschland ansässigen einbringenden Personen ER und MR für die Einschränkung des Besteuerungsrechtes hinsichtlich der Gegenleistungsanteile die Nichtfestsetzung gemäß § 16 Abs. 1 iVm § 1 Abs. 2 UmgrStG beantragen.

Lösung Frage 3

Zu einer Festsetzung der Steuer iSd § 16 Abs. 2 Z 1 iVm § 16 Abs. 1 und § 1 Abs. 2 UmgrStG kommt es immer dann, wenn die übernehmende Kapitalgesellschaft das eingebrachte Vermögen oder der Einbringende die Beteiligung an der übernehmenden Körperschaft veräußert.

Aufgrund der Stellungnahme des deutschen steuerlichen Vertreters zum nachfolgenden Umgründungsschritt in Deutschland handelt es sich wegen des durch die Herren ER und MR gestellten Buchwertantrages um einen steuerneutralen Übertragungsvorgang der Mitunternehmeranteile auf die neu gegründete X GmbH & Co KG (entspricht Art. IV UmgrStG ).

Da durch diese Übertragung des Vermögens im Wege einer steuerneutralen Umgründung die weitere Steuerhängigkeit der Beteiligung an den Anteilen der M GmbH innerhalb der EU gegeben bleibt, liegt ein steuerwirksames Ausscheiden iSd § 16 Abs. 1 zweiter Satz iVm § 1 Abs. 2 UmgrStG nicht vor.

2.5. Varianten zu Grundsachverhalt

Variante 1

Die Einbringung der Mitunternehmeranteile an der M Ltd & Co KG in die X GmbH & Co KG in Deutschland erfolgt nicht zu Buchwerten sondern zum gemeinen Wert.

Lösung zu Variante 1

Da der umwandlungssteuerrechtliche Vorgang in Deutschland gemäß § 24 UmwStG einen veräußerungsähnlichen Vorgang darstellt (siehe Ausführungen des deutschen steuerlichen Vertreters im Grundsachverhalt) liegt ein Ausscheiden der Gegenleistungsanteile aus dem Vermögen der einbringenden deutschen Mitunternehmerschaft M Ltd & Co KG vor, das zu einer Festsetzung der Steuerschuld gemäß § 295a BAO bei den einbringenden Mitunternehmern führt. Die Korrektur der Einbringungsbilanz führt zu einer korrespondierenden Erhöhung des Einbringungskapitals, der einbringungsgeborenen Anschaffungskosten sowie des Einlagenevidenzkontos.

Variante 2

Die M Ltd & Co KG veräußert ihre Anteile (einen Teil ihrer Anteile) an der M GmbH.

Lösung zu Variante 2

Durch die Veräußerung der im Zuge der Einbringung erhaltenen Gegenleistungsanteile an der M GmbH durch die M Ltd & Co KG kommt es zu einem Ausscheiden mit den unter Variante 1 angeführten Folgen.

Variante 3

Die M GmbH veräußert das einbringungsbedingt übernommene Vermögen.

Lösung zu Variante 3

Scheidet das einbringungsbedingt übernommene Vermögen aus der übernehmenden Körperschaft durch Veräußerung aus, unterliegen die dabei aufgedeckten stillen Reserven der KöSt. Zudem stellt dieser Vorgang ein rückwirkendes Ereignis iSd § 295a BAO dar und wird die anlässlich der Einbringung aufgeschobene ESt zum Einbringungsstichtag festgesetzt.

3. Einbringung: Verzicht auf vorbehaltene Entnahme nach Anteilsabtretung

3.1. Bezughabende Norm

§ 18 Abs. 2 Z 1 UmgrStG; UmgrStR 2002 Rz 972b - 972j

3.2. Sachverhalt

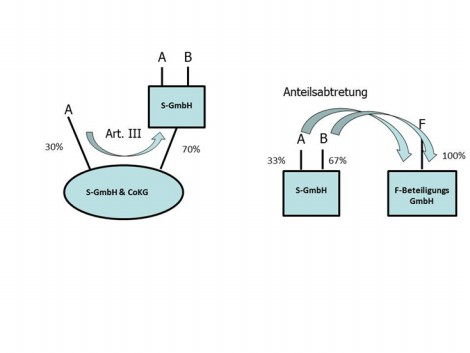

Mit Einbringungsvertrag vom 18.3.2010 (Einbringungsstichtag 30.06.2009) wurden von der natürlichen Person A die gesamten Gesellschaftsanteile (Mitunternehmeranteile iHv 30%) an der S-GmbH & Co KG in die S-GmbH eingebracht. Die Einbringung der Gesellschaftsanteile erfolgte gegen Gewährung von neuen (einbringungsgeborenen) Geschäftsanteilen.

Gemäß Pkt VII des Einbringungsvertrages wurde eine unbare Entnahme gemäß § 16 Abs. 5 Z 2 UmgrStG in Höhe von € 405.000,00 für A in die Einbringungsbilanz zum 30.06.2009 eingestellt.

Laut Abtretungsvertrag vom 23.8.2010 wurden die Gesellschaftsanteile an der S-GmbH von A und B an die F-Beteiligungs-GmbH (=fremder Dritter) abgetreten.

Bei der Berechnung der Einkünfte aus Beteiligungsveräußerungen wurden lt. Erklärung die negativen Anschaffungskosten bei A nicht berücksichtigt.

Im Zuge der Betriebsprüfung wurde - nachdem die Berücksichtigung der negativen Anschaffungskosten für die Berechnung der Einkünfte aus Beteiligungsveräußerung aufgeworfen wurde - eine Verzichtserklärung auf die rückbezogen Entnahme nach § 16 Abs. 5 Z 2 UmgrStG vorgelegt.

3.3. Fragestellung

Wie ist dieser Verzicht steuerlich zu behandeln? Führt der Verzicht zu einer Ausschüttungsfiktion?

3.4. Lösung

Einbringungen gemäß Art. III UmgrStG sind mit der Meldung beim FA bzw. mit der Eintragung im Firmenbuch abgeschlossen.

Entnahmen gemäß § 16 Abs. 5 Z 2 UmgrStG unterliegen nach § 18 Abs. 2 Z 1 UmgrStG insoweit der Ausschüttungsfiktion, als sie zu einem Absinken des Buchwertes des einzubringenden Vermögens unter den Nullstand führen oder einen bereits vorliegenden negativen Buchwert erhöhen. Die Abfuhr der KESt für vorbehaltene Entnahmen hat innerhalb einer Woche

- nach einer Tilgung oder

- nach dem Beschluss auf Auflösung oder

- nach dem Beschluss auf Verschmelzung, Umwandlung oder Aufspaltung oder

- Zuwendung der Beteiligung in eine Privatstiftung

zu erfolgen.

§ 18 Abs. 2 Z 1 letzter Satz UmgrStG normiert, dass die Ausschüttungsfiktion entfällt, soweit Anteile an der übernehmenden Körperschaft vor den im Vorsatz angeführten Maßnahmen entgeltlich übertragen worden sind.

Diese im Gesetz beschriebenen Maßnahmen führen zwar den im Sachverhalt vorliegenden Verzicht nicht ausdrücklich an, doch wird der Verzicht auf die aus der vorbehaltenen Entnahme stammende Forderung seitens des Einbringenden als eine Doppelmaßnahme gesehen, die in eine Tilgung der Verbindlichkeit und eine anschließende Einlage aufzulösen ist, sodass grundsätzlich durch den Verzicht auf eine vorbehaltene Entnahme die Ausschüttungsfiktion verwirklicht wird.

Kommt es jedoch vor der Verzichtserklärung, die keine steuerliche Rückwirkung entfalten kann, zu einer Veräußerung der Anteile an der übernehmenden S-GmbH durch den Gesellschafter A, ist der Veräußerungserlös im Jahr 2010 unter Zugrundelegung der negativen Anschaffungskosten gemäß § 31 EStG 1988 idF vor BBG 2011 zu ermitteln.

Der erst nachfolgend im Jahr 2012 erklärte Verzicht hat keine Auswirkungen auf die Veräußerungsgewinnermittlung und unterliegt aufgrund § 18 Abs. 2 Z 1 letzter Satz UmgrStG in weiterer Folge keiner KESt-Abfuhrverpflichtung.

Der durch A gegenüber der F-Beteiligungs GmbH erklärte Forderungsverzicht stellt als Zuwendung durch einen fremden Dritten an eine unter § 7 Abs. 3 KStG 1988 fallende Körperschaft aufgrund der fehlenden Eigentums- oder Nahebeziehung zur Körperschaft keine Einlage dar, sondern ist der Wegfall der Verbindlichkeit in der GmbH als Betriebseinnahme zu erfassen, weil unter § 7 Abs. 3 KStG 1988 fallende Körperschaften grundsätzlich nur über eine betriebliche Sphäre verfügen und die Zuwendung somit nur Ergebnis einer betrieblichen Tätigkeit der Körperschaft sein kann (siehe KStR 2013 Rz 490 ).

4. Beteiligungsverkauf unter Dividendenvorbehalt

4.1. Bezughabende Norm

§ 10 Abs. 1 KStG 1988, KStR 2013 Rz 1168

4.2. Sachverhalt

Die X-AG bilanziert zum 31.12; die A-AG hält 30 % der Anteile an der X-AG. Die A-AG verkauft ihre 30%ige Beteiligung an der X-AG um 1 Mio. Euro; im Kaufvertrag wird vereinbart, dass A die Dividende des Jahres 2012 zusteht.

Der Verkauf erfolgt zum

a. 15.4.2013. Zu diesem Zeitpunkt ist weder der Jahresabschluss festgestellt, noch wurde bereits eine Ausschüttung beschlossen.

b. 30.6.2013. Zu diesem Zeitpunkt wurde der Jahresabschluss bereits festgestellt und die Gewinnverteilung beschlossen, die Ausschüttung aber noch nicht vorgenommen.

4.3. Fragestellung

Stellt die vorbehaltene Dividende einen steuerfreien Beteiligungsertrag dar, oder handelt es sich in wirtschaftlicher Betrachtungsweise um einen Teil des Kaufpreises?

4.4. Lösung

Lösung ad a.

Erfolgt eine Beteiligungsveräußerung mit einem Dividendenvorbehalt dahingehend, dass dem Veräußerer Dividendenzahlungen nach der Übertragung des wirtschaftlichen Eigentums an der Beteiligung zukommen sollen und liegt zum Verkaufszeitpunkt kein Gewinnverteilungsbeschluss vor, steht die vorbehaltene Dividende in offenkundigem Zusammenhang mit dem Verkauf und stellt diese daher in wirtschaftlicher Betrachtungsweise einen Teil des Kaufpreises dar (VwGH 14.12.2005, 2002/13/0053 ); siehe KStR 2013 Rz 1168 . Diese Vorgangsweise entspricht den gesellschaftsrechtlichen Grundsätzen, wonach erst mit dem Gewinnverwendungsbeschluss der Hauptversammlung "aus dem mitgliedschaftlichen Bezugsrecht auf Gewinnanteile der konkrete Dividenden(zahlungs)anspruch" abreift (vgl Artmann in Jabornegg/Strasser , AktG I 5 § 53 Rz 7). Eine Dividende im gesellschaftsrechtlichen und ebenso im steuerrechtlichen Sinn liegt erst dann vor, wenn der Beschluss auf Gewinnausschüttung gefasst wird. Gewinnbezugsberechtigt ist der jeweilige Aktionär zum Zeitpunkt der Fälligkeit, wobei die Fälligkeit grundsätzlich sofort mit Beschlussfassung eintritt. Der Dividendenanspruch steht demnach ausschließlich dem wirtschaftlichen Eigentümer der Anteile im Zeitpunkt der Entstehung des Dividendenanspruchs zu. Hier liegt demnach eine steuerpflichtige Beteiligungsveräußerung und kein steuerbefreiter Dividendenertrag vor.

Lösung ad b.

Wurde im Zeitpunkt der Veräußerung der Beschluss auf Verteilung des Gewinns bereits gefasst, ist der Dividendenanspruch bereits entstanden; die spätere Veräußerung der Anteile kann nichts mehr daran ändern. Die spätere Vornahme der Gewinnausschüttung stellt daher keinen Kaufpreisanteil sondern einen befreiten Beteiligungsertrag dar; es handelt sich nicht mehr um eine vorbehaltene Gewinnausschüttung.

Da es sich hierbei um eine bloße Konkretisierung der KStR 2013 handelt, gelten diese Ausführungen ab der Veröffentlichung der KStR 2013, somit für Verkäufe ab dem 14.3.2013.

5. Internationale Schachtelbeteiligung und Methodenwechsel

5.1. Bezughabende Norm

§ 10 Abs. 4 KStG 1988, VO - Internationale Schachtelbeteiligungen, BGBl. II Nr. 295/2004, KStR 2013 Rz 1229 ff

5.2. Sachverhalt Grundvariante

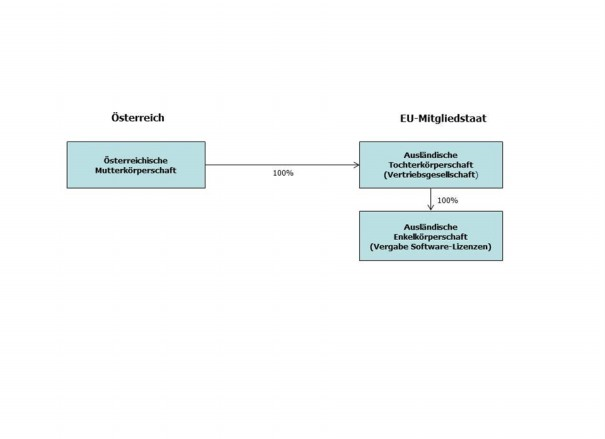

Eine österreichische GmbH ist in Form von Kapitalanteilen während eines ununterbrochenen Zeitraumes von mehr als einem Jahr zu 100% an einer in einem EU-Mitgliedstaat ansässigen Körperschaft, die einer österreichischen Kapitalgesellschaft vergleichbar ist, beteiligt; es handelt sich somit um eine internationale Schachtelbeteiligung nach § 10 Abs. 2 KStG 1988 (eine Option auf Steuerwirksamkeit der Beteiligung wurde nicht abgegeben). Diese ausländische Tochterkörperschaft besitzt wiederum 100% der Anteile an einer weiteren einer österreichischen Kapitalgesellschaft vergleichbaren, im selben EU-Mitgliedstaat ansässigen Körperschaft.

Da die ausländische Tochterkörperschaft eine internationale Schachtelbeteiligung darstellt, sind Ausschüttungen an die österreichische GmbH grundsätzlich nach § 10 Abs. 1 Z 7 KStG 1988 steuerbefreit. § 10 Abs. 4 KStG 1988 sieht jedoch für Fälle des Verdachts auf Missbrauch vor, dass es zu einem Methodenwechsel von der Befreiungs- zur Anrechnungsmethode kommt. Ein solcher Verdachtsfall ist nach § 10 Abs. 4 KStG 1988 gegeben, wenn der Unternehmensschwerpunkt der ausländischen Körperschaft darin besteht, Einkünfte aus Zinsen, aus der Überlassung beweglicher körperlicher oder unkörperlicher Wirtschaftsgüter oder aus der Veräußerung von Beteiligungen zu erzielen (sogenannte Passiveinkünfte) und wenn kumulativ das Einkommen der ausländischen Körperschaft keiner der österreichischen Körperschaftsteuer hinsichtlich der Ermittlung der Bemessungsgrundlage bzw. hinsichtlich der Steuersätze vergleichbaren ausländischen Steuer unterliegt.

Betriebsgegenstand der auch am österreichischen Markt tätigen ausländischen Tochterkörperschaft ist der Vertrieb von Software, für welche Lizenzgebühren in nicht unbeträchtlicher Höhe an die Enkelkörperschaft geleistet werden. Einziges Tätigkeitsfeld der Enkelkörperschaft ist die Vergabe dieser Lizenzen, mit der an ihr zu 100%-beteiligten Vertriebsgesellschaft als einzigem Kunden. Die lizenzierte Software wurde nicht von der Enkelkörperschaft selbst entwickelt, sondern in Vorjahren zugekauft.

Das Einkommen der ausländischen Vertriebsgesellschaft unterliegt im Ausland einer der österreichischen Körperschaftsteuer vergleichbaren Steuer. Die mit dem Vertrieb erzielten Gewinne werden jedoch (größtenteils) durch die zu leistenden Lizenzgebühren aufgezehrt. Die nicht operative ausländische Enkelkörperschaft erzielt durch die Lizenzvergabe Gewinne; ihr Einkommen unterliegt jedoch keiner der österreichischen Körperschaftsteuer vergleichbaren Steuer.

5.3. Fragestellung

Sind die Voraussetzungen für einen Methodenwechsel nach § 10 Abs. 4 KStG 1988 im gegenständlichen Sachverhalt erfüllt?

5.4. Lösung

Ein in der Erzielung von Passiveinkünften liegender Unternehmensschwerpunkt iSd § 10 Abs. 4 KStG 1988 liegt nach § 2 Z 2 VO - Internationale Schachtelbeteiligungen, BGBl. II Nr. 295/2004, dann vor, wenn Kapital oder Arbeitskräfte nachhaltig und überwiegend für die Erzielung von Einnahmen aus Zinsen, aus der Überlassung beweglicher körperlicher oder unkörperlicher Wirtschaftsgüter oder aus der Veräußerung von Beteiligungen eingesetzt werden und die Wertschöpfung nachhaltig und überwiegend aus diesen Bereichen gezogen wird. Nachhaltig heißt "mit Wiederholungsabsicht" und jedenfalls nicht kurzfristig. Überwiegend bedeutet "mehr als 50%". Mischgesellschaften sind nach dem Gesamtbild der Verhältnisse zu beurteilen. Entscheidend sind die Verhältnisse im Zeitraum der Erwirtschaftung der Einkünfte durch die ausländische Gesellschaft (vgl. KStR 2013 Rz 1236 ).

Für die Beurteilung, ob der Unternehmensschwerpunkt der ausländischen Vertriebsgesellschaft in der Erzielung von Passiveinkünften besteht, ist ihr nach § 2 Z 4 der VO - Internationale Schachtelbeteiligungen auch die Betätigung der ausländischen Enkelkörperschaft (Vergabe von Lizenzen, somit Erzielung von Passiveinkünften iSd § 10 Abs. 4 KStG 1988 ) im Ausmaß der Beteiligung (100%) zuzurechnen.

Im Sinne einer Durchgriffs- bzw. Gesamtbetrachtung ist somit die unbedenkliche (von der ausländischen Tochterkörperschaft ausgeübte) Vertriebstätigkeit der (von der ausländischen Enkelkörperschaft ausgeübten) Vergabe von Lizenzen, die als die Überlassung von unkörperlichen Wirtschaftsgütern zu Passiveinkünften iSd § 10 Abs. 4 KStG 1988 führt, gegenüberzustellen. Entscheidend ist, welche Tätigkeit nach dem Gesamtbild der Verhältnisse überwiegt und somit den Schwerpunkt der Tätigkeiten der beiden ausländischen Körperschaften ausmacht. Wem gegenüber diese Tätigkeiten ausgeübt werden, etwa ob - wie im gegenständlichen Sachverhalt - die Lizenzvergabe ausschließlich zwischen den beiden gemeinsam betrachteten Körperschaften erfolgt oder ob sie (auch) an andere (Konzern-) Gesellschaften erfolgt, ist nicht relevant, da die beiden Körperschaften nicht wie eine einzige konsolidierte Körperschaft zu betrachten, sondern lediglich ihre Tätigkeitsschwerpunkte gegenüberzustellen sind.

Da die Gewinne aufgrund der Lizenzvergabe (fast) ausschließlich bei der ausländischen Enkelkörperschaft anfallen und die Vertriebstätigkeit der ausländischen Tochterkörperschaft (fast) keine Gewinne abwirft, wird die Wertschöpfung nachhaltig und überwiegend aus dem Bereich "Überlassung von unkörperlichen Wirtschaftsgütern" (Vergabe von Software-Lizenzen) gezogen. Überdies sprechen die - offenbar wertvollen - Lizenzen für einen entsprechenden Kapitaleinsatz in diesem Bereich. Das Gesamtbild der Verhältnisse ergibt somit ein Überwiegen des passiven Unternehmensschwerpunktes.

Es ist noch festzustellen, ob das Einkommen der ausländischen Körperschaft einer der österreichischen Körperschaftsteuer vergleichbaren Steuer unterliegt. Das Einkommen der ausländischen Körperschaft ist gemäß § 3 VO - Internationale Schachtelbeteiligungen nach den für die Einkommensteuerermittlung für unbeschränkt steuerpflichtige Körperschaften maßgeblichen Vorschriften des EStG 1988 und des KStG 1988 zu ermitteln und ist der österreichischen Körperschaftsteuer dann vergleichbar, wenn die ausländische Durchschnittsteuerbelastung des so ermittelte Einkommen mehr als 15% beträgt (hinsichtlich der Berechnung der Durchschnittsteuerbelastung siehe KStR 2013 Rz 1239 ff ).

Konsequenterweise müssen im gegenständlichen Sachverhalt, wie bereits bei der Bestimmung des Unternehmensschwerpunkts, auch beim zweiten Kriterium für die Vornahme eines Methodenwechsels beide ausländische Körperschaften in die Betrachtung miteinbezogen werden. Somit sind die von beiden Körperschaften erwirtschafteten Ergebnisse auf die Ergebnisse nach österreichischen Gewinnermittlungsvorschriften umzurechnen und mit der Summe dieser beiden Ergebnisse und der Summe der auf die beiden Körperschaften entfallenen ausländischen Steuer ist die Durchschnittsteuerbelastung iSd § 3 VO - Internationale Schachtelbeteiligungen zu ermitteln.

Da (fast) sämtliche Gewinne bei der ausländischen Enkelkörperschaft anfallen, die - wie bereits der Sachverhaltsdarstellung zu entnehmen ist - keiner der österreichischen Körperschaftsteuer vergleichbaren Steuer unterliegt, ist auch das zweite Kriterium für einen Methodenwechsel nach § 10 Abs. 4 KStG 1988 erfüllt.

Ausschüttungen der ausländischen Tochterkörperschaft an die österreichische GmbH sind daher nach § 10 Abs. 4 KStG 1988 bei der österreichischen GmbH steuerpflichtig. Eine im Ausland entrichtete Steuer, die als Vorbelastung der Ausschüttungen anzusehen ist, ist nach Maßgabe des § 10 Abs. 6 KStG 1988 anzurechnen.

5.5. Sachverhalt Alternativvarianten

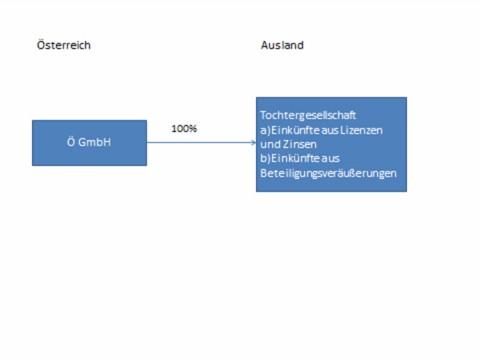

Eine österreichische GmbH ist an einer ausländischen Körperschaft, die einer inländischen Kapitalgesellschaft vergleichbar ist, zu 100% beteiligt. Die ausländische Körperschaft erzielt:

- Alternativvariante 1:

Einkünfte aus Zinsen und aus der Vergabe von Lizenzen iHv € 500.000, die mit einem Steuersatz von 20% besteuert werden; des Weiteren Einkünfte aus der Veräußerung von Beteiligungen iHv € 210.000, die steuerfrei sind. Bei den veräußerten Beteiligungen handelt es sich um Portfolio-Beteiligungen an in anderen Staaten ansässigen Körperschaften.

- Alternativvariante 2:

Einkünfte aus Zinsen und aus der Vergabe von Lizenzen iHv € 380.000, die mit einem Steuersatz von 10% besteuert werden; des Weiteren Einkünfte aus der Veräußerung von Beteiligungen iHv € 420.000, die steuerfrei sind. Bei den veräußerten Beteiligungen handelt es sich um Beteiligungen für die eine unter § 7 Abs. 3 KStG 1988 fallende Körperschaft die Voraussetzungen des § 10 Abs. 2 und 3 des KStG 1988 erfüllen würde.

Die Gewinne der ausländischen Tochterkörperschaft werden an die österreichische GmbH ausgeschüttet.

Unterliegen die Ausschüttungen an die österreichische Muttergesellschaft dem Methodenwechsel des § 10 Abs. 4 KStG 1988?

5.6. Lösung zu den Alternativvarianten 1 und 2

Bei der Beurteilung, ob der Unternehmensschwerpunkt der ausländischen Körperschaft, die Einkünfte aus Zinsen, aus der Vergabe von Lizenzen und aus der Veräußerung von Beteiligungen erzielt, in der Erzielung von Passiveinkünften iSd § 10 Abs. 4 KStG 1988 besteht, ist - aufgrund der unterschiedlichen Tätigkeiten - auf das Gesamtbild der Verhältnisse abzustellen. Entscheidend sind die Verhältnisse im Zeitraum der Erwirtschaftung der Einkünfte.

Einkünfte aus Zinsen und aus der Vergabe von Lizenzen stellen in jedem Fall Passiveinkünfte iSd § 10 Abs. 4 KStG 1988 dar. Bei der Beurteilung der Einkünfte aus der Veräußerung von Beteiligungen ist entscheidend, ob es sich bei den veräußerten Beteiligungen um Beteiligungen handelt, für die eine unter § 7 Abs. 3 KStG 1988 fallende Körperschaft die Voraussetzungen des § 10 Abs. 2 und 3 des KStG 1988 erfüllen würde; denn die Veräußerung solcher Beteiligungen führt nach § 2 Z 3 lit. c VO - Internationale Schachtelbeteiligungen zu keinen "steuerschädlichen" Einkünften.

Die Veräußerung inländischer Beteiligungen, ausländischer Portfoliobeteiligungen, echter stiller Beteiligungen, sowie Beteiligungen an Personengesellschaften führt jedoch zu "steuerschädlichen" Einkünften. Bei der Veräußerung von Beteiligungen an ausländischen Personengesellschaften, bei denen auch nach ausländischem Steuerrecht eine Zurechnung der Einkünfte an die Beteiligten erfolgt, ist auf das zugrunde liegende Vermögen abzustellen. Werden daher Beteiligungen an Personengesellschaften veräußert, die ausländisches Immobilienvermögen halten, an dem Österreich kein Besteuerungsrecht hat, und stammt die Wertschöpfung aus den mit den Anteilen an der Personengesellschaft veräußerten Immobilien, liegen keine Passiveinkünfte vor (vgl. KStR 2013 Rz 1235 ).

Bei der Beurteilung, ob die ausländische Steuer mit der österreichischen Körperschaftsteuer vergleichbar ist, ist in den oben dargestellten Sachverhalten (Alternativvariante 1 und 2) entscheidend, ob die im Ausland steuerfreien Einkünfte aus der Veräußerung von Beteiligungen auch nach österreichischen Gewinnermittlungsvorschriften als steuerfrei zu behandeln wären. Sind sie das, so sind sie nicht in die Ermittlung der Durchschnittsteuerbelastung nach § 3 VO - Internationale Schachtelbeteiligungen einzubeziehen, da sie auch in Österreich nicht der Körperschaftsteuer unterworfen wären und die ausländische Steuer somit hinsichtlich der Bemessungsgrundlage mit der österreichischen Körperschaftsteuer vergleichbar ist. Ist in diesem Fall das restliche (nach österreichischen Gewinnermittlungsvorschriften ermittelte) Einkommen der ausländischen Körperschaft mit mehr als 15% an ausländischer Steuer belastet, liegt eine der österreichischen Körperschaftsteuer hinsichtlich der Ermittlung der Bemessungsgrundlage und hinsichtlich der Steuersätze vergleichbare ausländische Steuer vor.

Lösung zu Alternativvariante 1:

Der Unternehmensschwerpunkt der ausländischen Körperschaft besteht in der Erzielung von Passiveinkünften, da es sich sowohl bei den Einkünften aus Zinsen und aus der Vergabe von Lizenzen, als auch bei den Einkünften aus der Veräußerung von ausländischen Portfoliobeteiligungen um Passiveinkünfte iSd § 10 Abs. 4 KStG 1988 handelt.

Um zu beurteilen, ob die ausländische Steuer der österreichischen Körperschaftsteuer vergleichbar ist, ist nach § 3 VO - Internationale Schachtelbeteiligungen das Einkommen der ausländischen Körperschaft nach den für die Einkommensermittlung für unbeschränkt steuerpflichtige Körperschaften maßgeblichen Vorschriften des EStG 1988 und des KStG 1988 zu ermitteln und die ausländische Durchschnittsteuerbelastung des so ermittelten Einkommens zu berechnen.

Bei diesem Belastungsvergleich sind im gegenständlichen Sachverhalt auch die im Ausland steuerfreien Einkünfte aus der Veräußerung der ausländischen Portfolio-Beteiligungen in das für die Berechnung der ausländischen Durchschnittsteuerbelastung heranzuziehende Einkommen einzubeziehen, da diese nach österreichischen Gewinnermittlungsvorschriften steuerpflichtig wären. Gibt es sonst keine (nennenswerten) Abweichungen der Bemessungsgrundlage für die ausländische Steuer zu dem nach österreichischen Gewinnermittlungsvorschriften berechneten Einkommen der ausländischen Körperschaft, wird ein Einkommen iHv € 710.000 mit einer ausländischen Steuer iHv € 100.000 (20% ausländische Steuer auf die Einkünfte aus Zinsen und der Vergabe von Lizenzen iHv insgesamt € 500.000) belastet. Dies ergibt eine ausländische Durchschnittsteuerbelastung von ca. 14%. Somit ist die ausländische Steuer gemäß § 3 Z 3 VO - Internationale Schachtelbeteiligungen mit der österreichischen Körperschaftsteuer nicht vergleichbar.

Beide Voraussetzungen für die Anwendung des Methodenwechsels nach § 10 Abs. 4 KStG 1988 sind daher gegeben. Die Ausschüttungen der ausländischen Körperschaft sind somit bei der österreichischen GmbH steuerpflichtig. Die im Ausland entrichtete Steuer iHv € 100.000 ist nach Maßgabe des § 10 Abs. 6 KStG 1988 auf die österreichische Körperschaftsteuer anzurechnen.

Lösung zu Alternativvariante 2:

Bei den Einkünften aus Zinsen und der Vergabe von Lizenzen iHv insgesamt € 380.000 handelt es sich um Passiveinkünfte iSd § 10 Abs. 4 KStG 1988 . Bei den Einkünften iHv € 420.000 aus der Veräußerung von Beteiligungen, für die eine unter § 7 Abs. 3 KStG 1988 fallende Körperschaft die Voraussetzungen des § 10 Abs. 2 und 3 des KStG 1988 erfüllen würde, handelt es sich jedoch gemäß § 2 Z 3 lit. c VO - Internationale Schachtelbeteiligungen um keine "steuerschädlichen" Passiveinkünfte.

Da es sich um unterschiedlich zu beurteilende Tätigkeiten handelt, die aber, wenn sie in demselben Unternehmen angesiedelt sind, in der Regel einheitlich bzw. in demselben Bereich betreut und mit einem ähnlichen Arbeitskräfte- und Kapitaleinsatz betrieben werden, ist für die Beurteilung, ob insgesamt ein passiver Unternehmensschwerpunkt vorliegt, auf den die jeweilige Wertschöpfung widerspiegelnden Anteil der unterschiedlichen Einkünfte am erzielten Gesamteinkommen abzustellen.

Die Einkünfte der ausländischen Körperschaft resultieren zu 52,5% (€ 420.000 von einem Gesamteinkommen iHv € 800.000) aus unbedenklichen Tätigkeiten. Es überwiegen somit die nicht "steuerschädlichen" Einkünfte.

Hinsichtlich der Vergleichbarkeit der ausländischen Steuer mit der österreichischen Körperschaftsteuer ist zu beachten, dass die Einkünfte aus der Veräußerung der Beteiligungen aufgrund der Befreiung für Internationale Schachtelbeteiligungen gemäß § 10 Abs. 2 und 3 KStG 1988 auch nach österreichischen Gewinnermittlungsvorschriften steuerfrei wären. Die ausländische Steuer ist somit hinsichtlich der Ermittlung der Bemessungsgrundlage mit der österreichischen Körperschaftsteuer vergleichbar. Da der ausländische Steuersatz jedoch nur 10% beträgt, ist die ausländische Steuer gemäß § 3 Z 3 VO - Internationale Schachtelbeteiligungen nicht mit der österreichischen Körperschaftsteuer vergleichbar (ausländische Durchschnittsteuerbelastung iHv 10% des nach österreichischen Gewinnermittlungsvorschriften ermittelten Einkommens - das der Bemessungsgrundlage für die ausländische Steuer entspricht - iHv € 380.000).

Da das in § 10 Abs. 4 Z 2 KStG 1988 angeführte Verdachtsmerkmal, eine nicht mit der österreichischen Körperschaftsteuer vergleichbare Steuer, besonders stark ausgeprägt ist (Abweichung der ausländischen Durchschnittsteuerbelastung im wesentlichen Ausmaß [mehr als 25%] von der Belastung durch die österreichische Körperschaftsteuer) und das Verdachtsmerkmal des § 10 Abs. 4 Z 1 KStG 1988 annähernd verwirklicht ist, da die unbedenklichen Einkünfte nur in geringem Ausmaß überwiegen (52,5% an unbedenklichen Einkünften, 47,5% an Passiveinkünften) kommt es - im Sinne eines beweglichen Systems - nach § 1 Abs. 1 Z 3 VO - Internationale Schachtelbeteiligungen zum Methodenwechsel des § 10 Abs. 4 KStG 1988 . Die Ausschüttungen der ausländischen Körperschaft sind somit bei der österreichischen GmbH steuerpflichtig. Die im Ausland entrichtete Steuer iHv € 38.000 ist nach Maßgabe des § 10 Abs. 6 KStG 1988 auf die österreichische Körperschaftsteuer anzurechnen.

Bundesministerium für Finanzen, 3. Oktober 2013

[1] Redaktionelle Anmerkung: Im Rahmen einer Korrektur am 23. Oktober 2013 wurde der Satz "Dies entspricht im Ergebnis einem Wegzug von Kapitalanteilen (natürliche Person bringt MU-Anteil ein, erhält Kapitalanteil und zieht dann weg)." entfernt.

Zusatzinformationen | |

|---|---|

Materie: | Steuer |

betroffene Normen: | Steuerliche Entlastung von Erträgen aus der int. Schachtelbeteiligung, BGBl. II Nr. 295/2004 |

Schlagworte: | Bilanzberichtigung, Zuschlag, Einbringung, Buchwertfortführung, Anteilsabtretung, vorbehaltende Entnahme, Dividendenvorbehalt, Internationale Schachtelbeteiligung, Methodenwechsel |

Verweise: | EStR 2000, Einkommensteuerrichtlinien 2000 Rz 652b |