Zusatzinformationen | |

|---|---|

Materie: | Steuer |

betroffene Normen: | § 20 Abs. 1 Z 1 EStG 1988, Einkommensteuergesetz 1988, BGBl. Nr. 400/1988 |

Schlagworte: | Photovoltaikanlage, Volleinspeiser, Überschusseinspeiser, Inselbetrieb, Stromverbrauch, Ökostrom, Solaranlagen |

Verweise: | LStR 2002, Lohnsteuerrichtlinien 2002 Rz 522 ff |

ERLASS ÜBER DIE ERTRAG- UND UMSATZSTEUERLICHE BEURTEILUNG VON PHOTOVOLTAIKANLAGEN

A) Begriffsbestimmung

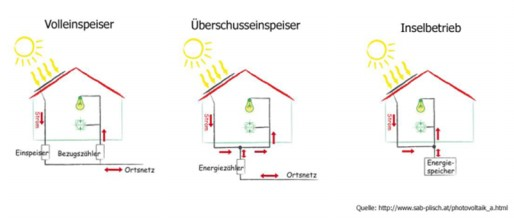

Photovoltaikanlagen werden in 3 verschiedene Nutzungstypen unterschieden:

Beim Volleinspeiser wird die gesamte erzeugte Energie direkt in das Ortsnetz eingespeist. Der für den Eigenbedarf benötigte Strom wird zur Gänze vom Ortsnetz bezogen.

Beim Überschusseinspeiser wird die erzeugte Energie für den Eigenbedarf verwendet. Der Anteil am erzeugten Strom, der den momentanen Eigenbedarf übersteigt, wird in das Ortsnetz eingeleitet. Falls in Zeiten des Spitzenverbrauchs die selbst erzeugte Energie für den Eigenbedarf nicht ausreichend ist, wird der zusätzlich benötigte Strom aus dem Ortsnetz bezogen.

Der Inselbetrieb ist für die Eigenbedarfsdeckung vorgesehen, der Überschuss wird in Batterien gespeichert. Diese Form findet man dort, wo eine Stromversorgung durch das Ortsnetz nicht möglich ist (zB bei Schutzhütten).

Leistungsfähigkeit von Photovoltaikanlagen und durchschnittlicher Stromverbrauch in Privathaushalten

Die Leistungsfähigkeit von Photovoltaikanlagen wird in kWp Nennleistung angegeben, wobei bei derzeitigem technischen Stand 1 kWp Nennleistung etwa einer zu erwartenden Jahresproduktion zw. 900 und 1.000 kWh entspricht. (1)

(1) Quelle: Photovoltaic Austria Federal Association

Der durchschnittliche Stromverbrauch in österreichischen Privathaushalten betrug im Zeitraum 2006 - 2010 (Ergebnisse gerundet) (2)

Einpersonen-Haushalte: | 3.500 kWh/Jahr |

Zweipersonen-Haushalte: | 4.700 kWh/Jahr |

Dreipersonen-Haushalte: | 5.300 kWh/Jahr |

Vierpersonen-Haushalte: | 6.100 kWh/Jahr |

Haushalte mit mehr als vier Personen: | 7.300 kWh/Jahr |

(2) Quelle: Statistik Austria, Direktion Raumwirtschaft, Energie, Modellierung des Stromverbrauchs in den privaten Haushalten Österreichs nach unterschiedlichen Verwendungszwecken, Wien 2011, 24 (Tabelle 7)

B) Ertragsteuerliche Beurteilung

1. Photovoltaikanlagen im Bereich privater Eigenheime

1.1. Abgrenzung private/gewerbliche Stromproduktion

Wird eine Photovoltaikanlage von einer Privatperson angeschafft, ist festzustellen, ob die Durchschnittsleistung der Anlage den durchschnittlichen Stromverbrauch des Haushalts des Abgabepflichtigen dauerhaft deutlich übersteigt oder nicht.

Dabei kann die Durchschnittsleistung der Photovoltaikanlage mit der aufgrund ihrer Nennleistung zu erwartenden mittleren Jahresproduktion (wobei aus Vereinfachungsgründen 1 kWp Nennleistung mit einer mittleren Jahresproduktion von 1.000 kWh gleichgesetzt werden kann) und der durchschnittliche Stromverbrauch des Haushalts des Abgabenpflichtigen mit dem Durchschnittsverbrauch eines österreichischen Privathaushalts mit einer vergleichbaren Anzahl von Personen angenommen werden.

Von einer Durchschnittsleistung der Anlage, die den durchschnittlichen Stromverbrauch dauerhaft deutlich übersteigt, ist dann auszugehen, wenn die zu erwartende Jahresproduktion den durchschnittlichen Jahresstromverbrauch eines vergleichbaren Privathaushaltes um mehr als 50% übersteigt.

Weist der Abgabenpflichtige nach, dass sein tatsächlicher Stromverbrauch erheblich vom Durchschnittsverbrauch eines vergleichbaren österreichischen Privathaushaltes abweicht, ist nicht der Durchschnittsverbrauch eines vergleichbaren österreichischen Privathaushaltes, sondern der Durchschnitt des im Haushalt des Abgabenpflichtigen während der letzten drei Jahre tatsächlich verbrauchten Stroms heranzuziehen. Übersteigt die zu erwartende Jahresproduktion diesen Wert um mehr als 50%, ist von einer den Privatverbrauch dauerhaft deutlich übersteigenden Stromproduktion auszugehen.

1.1.1. Erzeugung von den Durchschnittsverbrauch nicht (deutlich) übersteigenden Energiemengen

Bei einer Photovoltaikanlage, die nicht mehr als 150% des Durchschnittsverbrauchs (bzw. des durchschnittlichen Stromverbrauchs des Haushalts des Abgabenpflichtigen) abdeckt, ist davon auszugehen, dass sie vorrangig aus privaten Motiven und nicht zur Erbringung von Leistungen am Markt betrieben wird.

In wirtschaftlicher Betrachtungsweise ändert sich an dieser Einschätzung auch nichts, wenn der mit der Photovoltaikanlage erzeugte Strom zur Gänze in das öffentliche Stromnetz eingespeist wird; denn wird durchschnittlich nicht (deutlich) mehr Strom erzeugt als im Haushalt des Betreibers der Photovoltaikanlage verbraucht wird, wird einerseits zwar der produzierte Strom in das Ortsnetz eingespeist, andererseits wird aber zeitversetzt eine ähnliche Menge an Strom aus dem Ortsnetz bezogen. Es wird sich daher idR ein Ausgleich aus Stromerzeugung und privatem Stromverbrauch ergeben.

Wenn der Abnahmepreis für den eingespeisten Strom dem Preis des für die private Haushaltsführung aus dem Ortsnetz bezogenen Stroms entspricht, kann somit davon ausgegangen werden, dass eine (vollständige oder teilweise) Einspeisung des mit der Photovoltaikanlage erzeugten Stroms in das Ortsnetz nur deshalb erfolgt, weil eine Zwischenspeicherung technisch nicht möglich ist.

Bei gleichen Preisen für den in das Stromnetz eingespeisten und den aus dem Stromnetz bezogenen Strom macht es deshalb wirtschaftlich keinen Unterschied,

- ob Volleinspeiser die gesamte mit der Photovoltaikanlage erzeugte Energie in das Ortsnetz einspeisen und den für die private Haushaltsführung benötigten Strom zur Gänze aus dem Ortsnetz beziehen oder

- ob Überschusseinspeiser nur den Anteil am erzeugten Strom, der den momentanen Eigenbedarf übersteigt, in das Ortsnetz einspeisen (und gegebenenfalls zu Zeiten des Spitzenverbrauchs den für die private Haushaltsführung zusätzlich benötigten Strom aus dem Ortsnetz zukaufen).

Wenn daher die Durchschnittsleistung der Photovoltaikanlage den durchschnittlichen Stromverbrauch nicht dauerhaft um mehr als 50% übersteigt, liegen bei den Kosten der Anschaffung bzw. des Betriebs der Photovoltaikanlage - unabhängig davon, ob es sich um einen Voll- oder einen Überschusseinspeiser handelt - Ausgaben für den Haushalt des Steuerpflichtigen vor, die iSd § 20 Abs. 1 Z 1 EStG 1988 nicht abzugsfähig sind.

Dies gilt auch dann, wenn die Preise für den eingespeisten und für den für die private Haushaltsführung bezogenen Strom nicht ident sind, da nennenswerte Unterschiede zwischen dem Einspeistarif und dem Tarif des für die private Haushaltsführung bezogenen Stroms idR nur bei staatlich gestützten Einspeistarifen auftreten werden. Diese erhöhten Einspeistarife für Ökostrom, die bei Lieferung an die OeMAG, die Abwicklungsstelle für Ökostrom, unter bestimmten Voraussetzungen gewährt werden, sind bei der privaten Sphäre der Abgabenpflichtigen zuzuordnenden Photovoltaikanlagen (dh. Photovoltaikanlagen, bei denen die aufgrund ihrer Nennleistung zu erwartende mittlere Jahresproduktion den Durchschnittsverbrauch nicht um mehr als 50% übersteigt) in wirtschaftlicher Betrachtungsweise lediglich als eine Förderung der öffentlichen Hand für Ökostrom im Privatbereich zu sehen.

1.1.2. Erzeugung von den Durchschnittsverbrauch deutlich übersteigenden Energiemengen

Bei Photovoltaikanlagen, deren (lt. Nennleistung zu erwartende) mittlere Jahresproduktion den Durchschnittsverbrauch (bzw. den durchschnittlichen Stromverbrauch des Haushalts des Abgabenpflichtigen) um mehr als 50% übersteigt, ist darauf abzustellen, ob nach Berücksichtigung sämtlicher Einnahmen und Ausgaben ein positives Ergebnis oder Verluste erwirtschaftet werden.

Werden Verluste erzielt, obwohl die erzeugten Energiemengen den Durchschnittsverbrauch (bzw. den durchschnittlichen Stromverbrauch des Haushalts des Abgabenpflichtigen) dauerhaft deutlich übersteigen, ist davon auszugehen, dass dem Betreiben der Photovoltaikanlage nicht erwerbswirtschaftliche Motive, sondern überwiegend andere Gründe, wie etwa Umweltgedanke, Wunsch auf Eigenversorgung mit Energie oder Ähnliches, zu Grunde liegen. Da diese Motive somit nicht der Absicht positive Einkünfte zu erzielen entspringen, sind sie in steuerlicher Hinsicht der Privatsphäre zuzuordnen. Es liegt damit eine Tätigkeit vor, die auf eine besondere in der Lebensführung begründete Neigung zurückzuführen ist (§ 1 Abs. 2 LVO). Eine Anerkennung als Einkunftsquelle setzt daher voraus, dass trotz der aufgetretenen Verluste das Eintreten eines Gesamtgewinns in einem absehbaren Zeitraum zu erwarten ist (siehe LRL 2012 Rz 86 ff).

Werden positive Ergebnisse erwirtschaftet oder kann die Liebhabereivermutung entkräftet werden, werden mit der Photovoltaikanlage Einkünfte aus Gewerbebetrieb erzielt, wenn die allgemeinen Voraussetzungen für einen Gewerbebetrieb vorliegen.

Bei der Ergebnisermittlung ist darauf zu achten, dass bei Überschusseinspeisern die angefallenen Ausgaben betragsmäßig um den Anteil des Eigenverbrauchs an der Gesamtmenge des mit der Photovoltaikanlage erzeugten Stroms zu kürzen sind.

Bei Volleinspeisern hat der unabhängig vom Betrieb der Photovoltaikanlage für den privaten Haushaltsbedarf bezogene Strom keinerlei Auswirkungen auf die Ermittlung der Einkünfte aus Gewerbebetrieb.

Weiters ist bei der Ergebnisermittlung zu berücksichtigen:

Anschaffungskosten

Die Anschaffungskosten der Photovoltaikanlage sind um die Investitionsförderungen von Bund, Land und ev. Gemeinden zu kürzen.

Nutzungsdauer

Die Anschaffungskosten der Photovoltaikanlage (eventuell Kürzung um Investitionsförderung) sind gemäß § 7 EStG 1988 auf die betriebsgewöhnliche Nutzungsdauer verteilt abzuschreiben. Darunter ist die Dauer der normalen technischen und wirtschaftlichen Nutzbarkeit zu verstehen (VwGH 20.11.1996, 92/13/0304). Maßgebend ist dabei aber nicht der Zeitraum der voraussichtlichen Benutzung durch den Besitzer des Wirtschaftsgutes oder andere subjektive Erwägungen, sondern die objektive Möglichkeit der Nutzung des Wirtschaftsgutes (VwGH 07.09.1993, 93/14/0081).

Laut Angaben der Hersteller sind die unterschiedlichen Modelle von Photovoltaikanlagen 20 Jahre und länger betriebsfähig. Viele Hersteller übernehmen auch eine Garantie, idR für eine Lebensdauer von zumindest 20 Jahren. In der deutschen AfA-Tabelle für allgemein verwendbare Anlagegüter wird (unter Punkt 3.1.6.) bei Photovoltaikanlagen von einer Nutzungsdauer von 20 Jahren ausgegangen.

Es wird daher nicht zu beanstanden sein, der Abschreibung für Abnutzung gemäß § 7 EStG 1988 eine betriebsgewöhnliche Nutzungsdauer von 20 Jahren zu Grunde zu legen.

Bei Überschusseinspeisern ist dabei jedenfalls zu berücksichtigen, dass die AfA betragsmäßig um den auf den Eigenverbrauch entfallenden Anteil zu kürzen ist.

1.2. Aufwendungen für Photovoltaikanlagen als Sonderausgaben gemäß § 18 Abs. 1 Z 3 lit. c EStG 1988 (energiesparende Maßnahme)

Da Sonderausgaben immer nur dann berücksichtigt werden können, wenn nicht Werbungskosten oder Betriebsausgaben vorliegen, ist bei privaten Personen unter Einbeziehung der oben angeführten Kriterien wie folgt zu unterscheiden:

1.2.1. Volleinspeiser und Überschusseinspeiser

Übersteigt die zu erwartende mittlere Jahresproduktion der Anlage den Durchschnittsverbrauch eines vergleichbaren österreichischen Privathaushaltes (bzw. den durchschnittlichen Stromverbrauch des Haushalts des Abgabenpflichtigen) nicht um mehr als 50% oder liegt keine steuerliche Einkunftsquelle vor, können die Anschaffungs- bzw. Herstellungskosten als Sonderausgaben gemäß § 18 Abs. 1 Z 3 lit. c EStG 1988 abgesetzt werden, wenn die übrigen Voraussetzungen für den Sonderausgabenabzug vorliegen (siehe dazu LStR 2002 Rz 522 ff).

1.2.2. Inselbetrieb

Wird Strom im privaten Bereich ausschließlich für den Eigenbedarf produziert, liegen Sonderausgaben gemäß § 18 Abs. 1 Z 3 lit. c EStG 1988 vor, wenn die übrigen Voraussetzungen für den Sonderausgabenabzug vorliegen (siehe dazu LStR 2002 Rz 522 ff).

1.3. Beispiele für die Einkünfteermittlung

1.3.1. Volleinspeiser

Eine vierköpfige Familie schafft für ihr Einfamilienhaus eine netzgekoppelte 20 kWp-Anlage an und nimmt dafür eine Investitionsförderung (Bund 5.500 Euro, Land 2.000 Euro) und zusätzlich die Tarifförderung in Anspruch. Es ergibt sich folgende Beurteilung:

Die zu erwartende Jahresproduktionsmenge einer Photovoltaikanlage mit einer Nennleistung von 20 kWp beträgt 20.000 kWh, was um mehr als 50% den Durchschnittsverbrauch eines Privathaushaltes mit vier Personen (6.100 kWh/Jahr) übersteigt.

Werden daher mit der Photovoltaikanlage positive Ergebnisse erwirtschaftet, liegt ein Gewerbebetrieb vor.

Kaufpreis | 45.000,00 |

Investitionsförderung Bund | - 5.500,00 |

Investitionsförderung Land Kosten Herstellung Betriebsbereitschaft | - 2.000,00 + 3.000,00 |

Anschaffungskosten inkl. Anschaffungsnebenkosten (Kaufpreis 45.000 - Förderung Bund 5.500 - Förderung Land 2.000 + Kosten Herstellung Betriebsbereitschaft 3.000) | 40.500,00 |

Eingespeiste Strommenge: 20.000 kWh Geförderter Einspeistarif: 27,6 Cent pro kWh | |

Einspeisung 20.000 kWh à 27,6 Cent | 5.520,00 |

- AfA (40.500 / 20 Jahre) | - 2.025,00 |

Ergebnis | 3.495,00 |

Es liegen daher Einkünfte aus Gewerbebetrieb iHv 3.495 Euro vor.

1.3.2. Überschusseinspeiser

Eine vierköpfige Familie schafft für ihr Einfamilienhaus eine netzgekoppelte 20 kWp-Anlage an und nimmt dafür eine Investitionsförderung (Bund 5.500 Euro, Land 2.000 Euro) und zusätzlich die Tarifförderung in Anspruch. Es ergibt sich folgende Beurteilung:

Die zu erwartende Jahresproduktionsmenge einer Photovoltaikanlage mit einer Nennleistung von 20 kWp beträgt 20.000 kWh, was um mehr als 50% den Durchschnittsverbrauch eines Privathaushaltes mit vier Personen (6.100 kWh/Jahr) übersteigt.

Werden daher mit der Photovoltaikanlage positive Ergebnisse erwirtschaftet, liegt ein Gewerbebetrieb vor:

Kaufpreis | 45.000,00 |

Investitionsförderung Bund | - 5.500,00 |

Investitionsförderung Land Kosten Herstellung Betriebsbereitschaft | - 2.000,00 + 3.000,00 |

Anschaffungskosten inkl. Anschaffungsnebenkosten (Kaufpreis 45.000 - Förderung Bund 5.500 - Förderung Land 2.000 + Kosten Herstellung Betriebsbereitschaft 3.000) | 40.500,00 |

Das Ergebnis ist abhängig vom Eigenverbrauch: | |

Eigenverbrauch 6.000 kWh Eingespeiste Strommenge: 14.000 kWh Geförderter Einspeistarif: 27,6 Cent pro kWh | |

Einspeisung 14.000 kWh à 27,6 Cent | 3.864,00 |

- AfA (40.500 / 20 Jahre abzügl. 30% Privatanteil) | - 1.417,50 |

Ergebnis | 2.446,50 |

Es liegen daher Einkünfte aus Gewerbebetrieb iHv 2.446,50 Euro vor.

2. Photovoltaikanlagen im Bereich der Land- und Forstwirtschaft

Durch Wind-, Solar- oder Wasserkraftwerke gewonnene Energie stellt kein Urprodukt im Sinne des § 21 EStG 1988 dar. Daher liegt keine land- und forstwirtschaftliche, sondern grundsätzlich eine gewerbliche Tätigkeit vor. Entsprechend den Grundsätzen des Substanzbetriebes kann aber im Falle der überwiegenden Verwendung der erzeugten Energie im land- und forstwirtschaftlichen Betrieb bei einem Überschusseinspeiser ein land- und forstwirtschaftlicher Nebenbetrieb vorliegen. Mangels Verwendung der selbst erzeugten Energie im land- und forstwirtschaftlichen Betrieb, kann bei einem Volleinspeiser kein land- und forstwirtschaftlicher Nebenbetrieb vorliegen. Es gelten daher die allgemeinen ertragsteuerlichen Regeln (siehe dazu Abschnitt B) 1.).

Bei Energieerzeugung durch Land- und Forstwirte sind folgende Fälle zu unterscheiden:

a) Die erzeugte Energie liegt unter dem Eigenbedarf (privat und betrieblich), wobei der Verbrauch im Privatbereich überwiegt

In diesem Fall überwiegt die private Veranlassung. Die Energieerzeugung ist der Privatsphäre zuzurechnen. Die Energie, die im land- und forstwirtschaftlichen Betrieb verwendet wird, stellt eine Nutzungseinlage dar. Bei pauschalierten Land- und Forstwirten sind diese Nutzungseinlagen jedoch ertragsteuerlich unbeachtlich.

Beispiel:

Durch eine Photovoltaikanlage werden 9.000 kWh/Jahr erzeugt. Davon werden 5.000 kWh für den Privathaushalt und 4.000 kWh für den land- und forstwirtschaftlichen Betrieb verwendet. Die Energieerzeugung ist der Privatsphäre zuzurechnen.

b) Die erzeugte Energie liegt unter dem Eigenbedarf (privat und betrieblich), wobei der Verbrauch im Betrieb überwiegt

In diesem Fall überwiegt die betriebliche Veranlassung. Die Energieerzeugung stellt einen Teil des land- und forstwirtschaftlichen Betriebes dar (vgl. UFS 17.04.2008, RV/0391-L/07). Die Verwendung von Energie für private Zwecke stellt eine Entnahme dar. Diese Entnahme ist im Fall der Vollpauschalierung nicht zu erfassen; im Fall der Teilpauschalierung ist die Entnahme (Eigenverbrauch) als Einnahme zu erfassen.

Beispiel 2:

Durch eine Photovoltaikanlage werden 12.000 kWh/Jahr erzeugt. Davon werden 5.000 kWh für den Privathaushalt und 7.000 kWh für den land- und forstwirtschaftlichen Betrieb verwendet. Die Energieerzeugung ist Teil des land- und forstwirtschaftlichen Betriebes.

c) Die erzeugte Energie liegt über dem Eigenbedarf, wobei der Verbrauch im Betrieb überwiegt

Überwiegt die Verwendung im land- und forstwirtschaftlichen Betrieb gegenüber der privaten Eigenbedarfsdeckung und der Fremdstromproduktion, stellt die Energieerzeugung einen land- und forstwirtschaftlichen Nebenbetrieb dar. Die Einnahmen aus der Einspeisung in das öffentliche Energienetz sind im Rahmen des Nebenbetriebes zu erfassen. Die Verwendung für private Zwecke stellt eine Entnahme (Eigenverbrauch) dar.

Beispiel:

Durch eine Photovoltaikanlage werden 17.000 kWh/Jahr erzeugt. Davon werden 5.000 kWh für den Privathaushalt, und 10.000 kWh für den land- und forstwirtschaftlichen Betrieb verwendet. 2.000 kWh werden in das öffentliche Stromnetz eingespeist. In diesem Fall überwiegt die Verwendung des erzeugten Stromes im land- und forstwirtschaftlichen Betrieb und es liegt ein Nebenbetrieb vor.

d) Die erzeugte Energie liegt über dem Eigenbedarf, wobei der Verbrauch im Betrieb nicht überwiegt

Wird die erzeugte Energie nicht überwiegend im land- und forstwirtschaftlichen Betrieb verwendet, liegt kein land- und forstwirtschaftlicher Nebenbetrieb vor.

Die Energieerzeugung stellt einen eigenständigen Gewerbebetrieb dar, wenn die Energie überwiegend für betriebliche Zwecke (land- und forstwirtschaftlicher Betrieb und Einspeisung in das öffentliche Netz) verwendet wird. Dabei führt Energie, die im land- und forstwirtschaftlichen Betrieb verwendet wird, zu einem Entnahme-Einlage-Vorgang. Die Entnahme ist als Einnahme im Energiebetrieb zu erfassen; ebenso die für private Zwecke verwendete Energie.

Übersteigt dagegen die private Energienutzung den betrieblich genutzten Teil der erzeugten Energie, ist die Energieerzeugung privat veranlasst und daher der Privatsphäre zuzurechnen.

Beispiel 1:

Durch eine Photovoltaikanlage werden 17.000 kWh/Jahr erzeugt. Davon werden 4.000 kWh für den Privathaushalt, und 7.000 kWh für den land- und forstwirtschaftlichen Betrieb verwendet. 6.000 kWh werden in das öffentliche Stromnetz eingespeist. In diesem Fall wird die erzeugte Energie nicht überwiegend im land- und forstwirtschaftlichen Betrieb verwendet. Es liegt daher ein eigenständiger Gewerbebetrieb vor.

Beispiel 2:

Durch eine Photovoltaikanlage werden 10.000 kWh/Jahr erzeugt. Davon werden 6.000 kWh für den Privathaushalt, und 3.000 kWh für den land- und forstwirtschaftlichen Betrieb verwendet. 1.000 kWh werden in das öffentliche Stromnetz eingespeist. Aufgrund der überwiegenden privaten Verwendung ist die Energieerzeugung der Privatsphäre zuzurechnen.

C) Umsatzsteuerliche Beurteilung

Die folgenden Aussagen dieses Erlasses dienen der Klarstellung und ergehen in Abänderung des Umsatzsteuerprotokolls 2009 vom 1. September 2009, BMF-010219/0220-VI/4/2009.

1. Photovoltaikanlagen im Bereich privater Eigenheime

1.1 Erzeugung von den Durchschnittsverbrauch nicht (deutlich) übersteigenden Energiemengen

Unternehmer ist, wer eine gewerbliche oder berufliche Tätigkeit selbständig und nachhaltig unter Einnahmenerzielungsabsicht ausübt. Dies ist nach der im Umsatzsteuerrecht maßgeblichen wirtschaftlichen Betrachtungsweise zu beurteilen.

Der Betreiber einer privaten Anlage zur Stromgewinnung wird nicht dadurch unternehmerisch tätig, dass er regelmäßig Strom an den Stromnetzbetreiber abgibt. Eine solche Anlage wird vorrangig aus privaten Motiven und nicht primär zur Erbringung von Leistungen am Markt betrieben (Stadie in Rau/Dürrwächter, UStG, § 2 Anm. 381 dUStG). Eine umsatzsteuerlich beachtliche unternehmerische Tätigkeit kann nur dann vorliegen, wenn die Menge des erzeugten elektrischen Stroms dauerhaft deutlich größer ist als die durch den Betreiber der Anlage privat verbrauchte Strommenge und der Stromüberschuss gegen Entgelt ins öffentliche Netz eingespeist wird. Tätigkeiten, die lediglich der Selbstversorgung dienen, führen nicht zur Unternehmereigenschaft (Achatz/Ruppe, UStG4, § 2 Tz 56).

Dies gilt auch dann, wenn der Strom mangels Speichermöglichkeit zur Gänze in das öffentliche Stromnetz eingespeist wird. Eine isolierte Betrachtung, wonach es für das Vorhandensein einer unternehmerischen Tätigkeit spreche, wenn der erzeugte Strom zum Großteil oder zur Gänze ins öffentliche Netz gespeist wird, steht der wirtschaftlichen Betrachtungsweise diametral entgegen (vgl. UFSL 17.04.2008, RV/0391-L/07). Nur weil keine andere "Speichermöglichkeit" als das örtliche Stromnetz zur Verfügung steht, wird die Erzeugung an sich zum privaten Verbrauch benötigten Stroms nicht zur unternehmerischen Tätigkeit, wenn der erzeugte Strom nicht deutlich den Privatbedarf übersteigt.

Das Einspeisen des elektrischen Stroms zu einem geförderten Tarif, der den Stromeinkaufspreis des Betreibers übersteigt, ändert nichts an der umsatzsteuerlichen Beurteilung, da es auch in diesem Fall bei einer (von der öffentlichen Hand geförderten) ökologischen Selbstversorgung bleibt. Wirtschaftlich betrachtet erfolgt ein Zuschuss für den Eigenverbrauch einer selbst gewonnen Menge Ökostroms.

Insgesamt ist daher im Betrieb einer Photovoltaikanlage, deren Ausgangsstrommenge nicht deutlich über dem Eigenbedarf des Betreibers liegt (dh. analog zur ertragsteuerlichen Beurteilung wenn die aufgrund ihrer Nennleistung zu erwartende mittlere Jahresproduktion den Durchschnittsverbrauch nicht um mehr als 50% übersteigt), keine unternehmerische Tätigkeit zu sehen. Dies gilt sowohl für Voll- als auch für Überschusseinspeiser. Die Abgabe des Stroms an die Elektrizitätsgesellschaft ist in diesen Fällen mangels Unternehmereigenschaft des Leistenden nicht steuerbar.

Übersteigt die erzeugte Energie den privaten Verbrauch nicht deutlich, steht der Vorsteuerabzug im Zusammenhang mit Anschaffung, Inbetriebnahme und Betrieb der Anlage zur Gänze nicht zu. Wartungsarbeiten und andere sonstige Leistungen berechtigen ebenfalls nicht zum Vorsteuerabzug. Dazu gehört auch die Zählermiete hinsichtlich des Zählers, der den eingespeisten Strom ermittelt, da der Zähler auf die fehlende Speichermöglichkeit für den Privatbedarf zurückzuführen ist.

1.2 Erzeugung von den Durchschnittsverbrauch deutlich übersteigenden Energiemengen

Werden mit der Anlage insgesamt keine Gewinne erwirtschaftet, liegt eine Tätigkeit iSd § 1 Abs. 2 LVO und daher jedenfalls keine Unternehmereigenschaft des Betreibers vor. Der Verkauf des Stroms an die Elektrizitätsgesellschaft ist daher nicht steuerbar und es besteht keine Vorsteuerabzugsberechtigung.

Der Vorsteuerabzug für die Errichtung der Photovoltaikanlage steht zur Gänze zu, wenn deren (lt. Nennleistung zu erwartende) mittlere Jahresproduktion den Durchschnittsverbrauch um mehr als 50% übersteigt, die Anlage zur Gänze dem Unternehmen zugeordnet wird und keine Liebhaberei nach § 1 Abs. 2 LVO gegeben ist. In diesem Fall sind sämtliche Lieferungen an die Elektrizitätsgesellschaft grundsätzlich steuerbar und steuerpflichtig. Bei Überschusseinspeisung ist der Privatverbrauch als Entnahme gemäß § 3 Abs. 2 UStG 1994 steuerbar.

2. Photovoltaikanlagen im Bereich der Land- und Forstwirtschaft

Zur umsatzsteuerlichen Behandlung von Photovoltaikanlagen im Bereich der Land- und Forstwirtschaft siehe UStR 2000 Rz 2902.

Bundesministerium für Finanzen, 8. Oktober 2012

Zusatzinformationen | |

|---|---|

Materie: | Steuer |

betroffene Normen: | § 20 Abs. 1 Z 1 EStG 1988, Einkommensteuergesetz 1988, BGBl. Nr. 400/1988 |

Schlagworte: | Photovoltaikanlage, Volleinspeiser, Überschusseinspeiser, Inselbetrieb, Stromverbrauch, Ökostrom, Solaranlagen |

Verweise: | LStR 2002, Lohnsteuerrichtlinien 2002 Rz 522 ff |