Zusatzinformationen | |

|---|---|

Materie: | Steuer |

betroffene Normen: | § 3 Abs. 1 Z 13 lit. b EStG 1988, Einkommensteuergesetz 1988, BGBl. Nr. 400/1988 |

Schlagworte: | Kinderbetreuungskosten, Zuschuss, Kinderbetreuung, begünstigte Arbeitnehmerin, Kinderbetreuungszuschüsse, Kinderabsetzbetrag, begünstigtes Kind, 10. Lebensjahr, Inland, Mitgliedstaat, Europäische Union, Europäischer Wirtschaftsraum, Schweiz Gruppenmerkmal, Erklärung gegenüber Arbeitgeberin, Auszahlung des Zuschusses, Gutscheine, Essenbons, Kinderbetreuungseinrichtungen, Pflichtveranlagung bei Nichtvorliegen der Voraussetzungen, begünstigter Personenkreis, behinderte Kinder, abzugsfähige Aufwendungen, Nachweis der Aufwendungen, pädagogisch qualifizierte Personen, Freibetragsbescheid, Kinderfreibetrag, Unterhaltsverpflichtete, begünstigte Kinder, Inkrafttreten und Beantragung, Anspruchskonkurrenz, Sozialversicherungsnummer, Formel, Grenzsteuersatz, Effektivtabellen, neue Tarife, Aufrollung, Unterhaltsabsetzbetrag, Absetzbarkeit von Spenden, Spendenorganisation, Erhöhung des Kirchenbeitrages, Freigrenze für das Jahressechstel, Neuberechnung bei der Aufrollung, Bemessungsgrundlage, Stock Option |

Verweise: | LStR 2002, Lohnsteuerrichtlinien 2002 Rz 75 |

1. Kinderbetreuungskosten

1.1. Zuschuss der Arbeitgeberin für Kinderbetreuung (§ 3 Abs. 1 Z 13 lit. b EStG 1988)

Arbeitgeberinnen können Arbeitnehmerinnen einen Zuschuss für die Kinderbetreuung geben. Der Zuschuss ist nicht sozialversicherungsbeitragspflichtig und unterliegt unter folgenden Voraussetzungen nicht der Lohnsteuer, Kommunalsteuer und dem Dienstgeberbeitrag:

1.1.1. Begünstigte Arbeitnehmerin

Begünstigt sind Arbeitnehmerinnen, denen für das Kind mehr als sechs Monate im Kalenderjahr der Kinderabsetzbetrag zusteht (das heißt im Regelfall bezieht die Arbeitnehmerin für dieses Kind die Familienbeihilfe). Kinderbetreuungszuschüsse an freie Dienstnehmer sind nicht steuerbefreit.

Wird der Kinderabsetzbetrag dem (Ehe-)Partner der Arbeitnehmerin gewährt, dann steht die Steuerbefreiung nicht zu (obwohl das Kind auch diesem gegenüber ein solches iSd § 106 Abs. 1 EStG 1988 ist).

1.1.2. Begünstigtes Kind

Begünstigtes Kind ist eines nach § 106 Abs. 1 EStG 1988, für das der Arbeitnehmerin selbst der Kinderabsetzbetrag zusteht und das zu Beginn des Kalenderjahres das 10. Lebensjahr noch nicht vollendet hat.

Der Kinderabsetzbetrag steht nur dann zu, wenn sich das Kind ständig im Inland, in einem Mitgliedstaat der Europäischen Union oder einem Staat des Europäischen Wirtschaftsraumes oder der Schweiz aufhält.

Beispiel:

Wird das Kind im Februar 2010 10 Jahre alt, kann die Arbeitgeberin auch dann einen Kinderbetreuungszuschuss bis zu 500 Euro steuerfrei belassen, wenn dieser erst im Dezember 2010 geleistet wird.

1.1.3. Höhe des steuerfreien Kinderbetreuungszuschusses

Pro begünstigtes Kind ist höchstens ein Zuschuss von 500 Euro jährlich steuerfrei.

Beispiel:

Eine Arbeitgeberin gewährt ihrer alleinerziehenden Arbeitnehmerin im Kalenderjahr 2009 für ihre 5-jährige Tochter einen Zuschuss zum Kindergarten von 600 Euro, für ihren 8-jährigen Sohn einen Zuschuss zum Hort von 500 Euro und einen Zuschuss von 1.000 Euro für ihre 12-jährige Tochter.

Die Arbeitgeberin wendet insgesamt 2.100 Euro an Zuschüssen auf, die bei ihr eine Betriebsausgabe darstellen.

Für die 5-jährige Tochter und den 8-jährigen Sohn sind in Summe 1.000 Euro steuer- und sozialabgabenfrei. Der Zuschuss für die 12-jährige Tochter ist nicht begünstigt und somit zur Gänze steuerpflichtig. Bei der 5-jährigen Tochter sind vom Zuschuss in Höhe von 600 Euro 100 Euro steuerpflichtig.

1.1.4. Gruppenmerkmal

Die Steuerfreiheit liegt nur dann vor, wenn die Arbeitgeberin allen Arbeitnehmerinnen oder Gruppen von Arbeitnehmerinnen, für die ein Zuschuss steuerfrei gewährt werden kann, diesen Vorteil einräumt. Siehe hiezu LStR 2002 Rz 75 und Rz 76.

Beispiele für das Vorliegen der Steuerfreiheit bei allen oder Gruppen von Arbeitnehmerinnen:

- alle Arbeitnehmerinnen, die für ein Kind bis zum zehnten Lebensjahr den Kinderabsetzbetrag beziehen, erhalten einen Zuschuss von 500 Euro jährlich;

- alle Außendienstmitarbeiterinnen, nicht jedoch Innendienstmitarbeiterinnen;

- alle Arbeiterinnen, nicht jedoch Angestellte;

- alle Innendienstmitarbeiterinnen mit Kindern bis zum 6. Lebensjahr.

Das Gruppenmerkmal ist nicht erfüllt, wenn nur bestimmte Personen oder leitende Angestellte den Zuschuss erhalten. Ebenso ist es nicht zulässig, dass nur alleinerziehende Personen den Zuschuss erhalten, weil diese Abgrenzung nicht betriebsbezogen ist.

1.1.5. Erklärung gegenüber der Arbeitgeberin

Die Arbeitnehmerin hat der Arbeitgeberin schriftlich Folgendes zu erklären (Formular L 35):

- Der Kinderabsetzbetrag steht zu;

- Sozialversicherungsnummer oder Kennnummer der Europäischen Krankenversicherungskarte des Kindes;

- Geburtsdatum des Kindes, sofern dies nicht aus der Versicherungsnummer hervorgeht;

- Erklärung, dass gleichzeitig von keiner anderen Arbeitgeberin ein Zuschuss geleistet wird. Hat eine frühere Arbeitgeberin im Kalenderjahr einen steuerfreien Zuschuss für dieses Kind gewährt, ist die Höhe des gewährten Zuschusses in die Erklärung aufzunehmen. Die Folgearbeitgeberin darf nur den Differenzbetrag auf den Höchstbetrag von 500 Euro steuerfrei belassen.

Der Inhalt der Erklärung gilt bis zum Ende des Kalenderjahres, in dem das begünstigte Kind das 10. Lebensjahr vollendet.

Wird einer Arbeitgeberin eine solche Erklärung nicht vorgelegt, oder geht aus einer solchen Erklärung hervor, dass bereits eine andere Arbeitgeberin einen steuerfreien Zuschuss bis zur Höchstgrenze von 500 Euro geleistet hat, darf die Arbeitgeberin den Zuschuss nicht steuerfrei behandeln.

Die Arbeitnehmerin hat der Arbeitgeberin den Wegfall der Voraussetzungen (zB Wegfall des Kinderabsetzbetrages vor Ablauf der mindestens siebenmonatigen Bezugsfrist) innerhalb eines Monats zu melden. Ab dem Zeitpunkt dieser Meldung hat die Arbeitgeberin die geänderten Verhältnisse zu berücksichtigen. Fällt die Steuerfreiheit eines bereits ausgezahlten Zuschusses weg, ist die Lohnsteuer neu zu berechnen.

Die Erklärungen sind zum Lohnkonto zu nehmen.

1.1.6. Auszahlung des Zuschusses

Der Zuschuss ist entweder direkt an eine institutionelle Kinderbetreuungseinrichtung oder an eine pädagogisch qualifizierte Person zu leisten (siehe Punkt 1.3.). Er kann jedoch auch in Form von Gutscheinen (analog Essenbons) geleistet werden, wenn sichergestellt ist, dass die Gutscheine ausschließlich bei institutionellen Kinderbetreuungseinrichtungen eingelöst werden können.

Die Ausgaben der Arbeitgeberin sind als Lohnaufwand Betriebsausgaben - und zwar unabhängig davon, ob der Zuschuss bei der Arbeitnehmerin steuerfrei ist.

Zuschüsse, die direkt an die Arbeitnehmerin in Geld ausgezahlt werden, sind immer steuerpflichtiger Arbeitslohn.

Der steuerfreie Zuschuss ist unter "sonstige steuerfreie Bezüge" am Lohnzettel auszuweisen.

Werden Zuschüsse für Kinderbetreuungskosten ganz oder teilweise an Stelle des bisher gezahlten steuerpflichtigen Arbeitslohns oder der Lohnerhöhungen, auf die jeweils ein arbeitsrechtlicher Anspruch besteht, geleistet, können diese nicht steuerfrei ausgezahlt werden.

Wurde von der Arbeitgeberin bisher ein zweckgewidmeter freiwilliger Zuschuss für Kinderbetreuung gezahlt, kann dieser bei unmittelbarer Zahlung an die Kinderbetreuungseinrichtung oder pädagogisch qualifizierte Person bzw. bei Übergabe von Kinderbetreuungsgutscheinen bis zu einer Höhe von 500 Euro gemäß § 3 Abs. 1 Z 13 lit. b EStG 1988 steuerfrei behandelt werden. In diesem Fall liegt keine Gehaltsumwandlung vor.

1.1.7. Pflichtveranlagung bei Nichtvorliegen der Voraussetzungen

Wurde ein steuerfreier Zuschuss gewährt, ohne dass die Voraussetzungen für die Steuerfreiheit vorliegen (zB unrichtige Erklärung oder unterlassener Widerruf), hat die Arbeitnehmerin dies im Rahmen einer Pflichtveranlagung (siehe § 41 Abs. 1 Z 7 EStG 1988 und § 42 Abs. 1 Z 3 EStG 1988) zu erklären.

1.2. Kinderbetreuungskosten (§ 34 Abs. 9 EStG 1988)

Aufwendungen für Kinderbetreuung sind bis zum Ende des Kalenderjahres, in dem das Kind das zehnte Lebensjahr vollendet, als außergewöhnliche Belastung ohne Selbstbehalt zu berücksichtigen.

1.2.1. Begünstigter Personenkreis

Absetzbar sind Kinderbetreuungskosten, die von folgenden Personen geleistet werden:

- Person, der der Kinderabsetzbetrag für dieses Kind für mehr als sechs Monate im Kalenderjahr zusteht, bzw. dessen (Ehe-)Partnerin (Kind iSd § 106 Abs. 1 EStG 1988);

- von der unterhaltsverpflichteten Person, wenn der Unterhaltsabsetzbetrag für mehr als sechs Monate im Kalenderjahr zusteht (Kind iSd § 106 Abs. 2 EStG 1988), zB geschiedener Elternteil.

1.2.2. Begünstigtes Kind

Abzugsfähig sind die Kinderbetreuungskosten für ein Kind iSd § 106 Abs. 1 oder 2 EStG 1988, das zu Beginn des Kalenderjahres das zehnte Lebensjahr noch nicht vollendet hat und das sich ständig im Inland, in einem Mitgliedstaat der Europäischen Union oder einem Staat des Europäischen Wirtschaftsraumes oder der Schweiz aufhält.

1.2.3. Abzugsfähige Aufwendungen und maximale Höhe der abzugsfähigen Aufwendungen

Die Absetzbarkeit ist mit insgesamt 2.300 Euro pro Kind und Kalenderjahr limitiert.

Die Kosten müssen unmittelbar an eine Kinderbetreuungseinrichtung oder eine pädagogisch qualifizierte Betreuungsperson gezahlt worden sein (siehe Punkt 1.3.). Eine nur rechnerische Abspaltung von Kinderbetreuungskosten aus an den mit der Obsorge betrauten Elternteil geleisteten laufenden Unterhaltsleistungen ist nicht möglich.

Abzugsfähig sind nur die unmittelbaren Kosten für die ausschließliche Kinderbetreuung. Kosten für Verpflegung oder beispielsweise das Schulgeld für Privatschulen sind nicht berücksichtigungsfähig; ebenso nicht abzugsfähig sind Kosten für die Vermittlung von Betreuungspersonen und die Fahrtkosten zur Kinderbetreuung. Die Kosten für die Betreuung während der schulfreien Zeit (zB Nachmittagsbetreuung oder Ferienbetreuung) sind hingegen abzugsfähig.

Soweit von der Arbeitgeberin ein steuerfreier Zuschuss für Kinderbetreuungskosten gemäß § 3 Abs. 1 Z 13 lit. b EStG 1988 gewährt wird, kommt die Berücksichtigung der dadurch abgedeckten Kosten als außergewöhnliche Belastung eines Elternteils nicht in Betracht. Liegen höhere Aufwendungen vor, kürzt der Zuschuss bei der außergewöhnlichen Belastung nicht die Höchstgrenze von 2.300 Euro. Stellt ein Zuschuss steuerpflichtigen Arbeitslohn dar, kommt die Berücksichtigung als außergewöhnliche Belastung in Betracht.

Beispiel:

Die Kosten für den Kindergarten betragen insgesamt 3.000 Euro jährlich. 500 Euro werden durch steuerfreie Kindergartengutscheine der Arbeitgeberin abgedeckt. 2.500 Euro bezahlt die Arbeitnehmerin selbst. Als außergewöhnliche Belastung sind 2.300 Euro abzugsfähig.

Wird die Begünstigung von beiden Elternteilen in Anspruch genommen, ist auch in diesem Fall der Betrag mit 2.300 Euro pro Kind limitiert. Nach allgemeinen Grundsätzen kann jede Steuerpflichtige die von ihr getragenen Kosten steuerlich geltend machen. Bei der Beurteilung der Frage, wer die Kosten getragen hat, haben die Finanzämter den Angaben der Steuerpflichtigen zu folgen, sofern der Gesamtbetrag der Ausgaben den Höchstbetrag von 2.300 Euro pro Kind nicht übersteigt. Wird der Betrag überschritten und besteht zwischen den Elternteilen kein Einvernehmen über die Aufteilung der gezahlten Kinderbetreuungskosten innerhalb des Höchstbetrages, ist dieser nach dem Verhältnis der Kostentragung aufzuteilen.

Zusätzlich zu § 34 Abs. 9 EStG 1988 ist die Berücksichtigung von Kinderbetreuungskosten als außergewöhnliche Belastung (zB Berücksichtigung der Kosten von Alleinerziehenden für schulpflichtige Kinder mit Selbstbehalt) nach den (bisherigen) allgemeinen Grundsätzen (LStR 2002 Rz 901) weiterhin möglich.

Beispiel:

Eine alleinerziehende Mutter zahlt für die Betreuung ihrer 5-jährigen Tochter in einem Privatkindergarten Betreuungskosten (ohne Verpflegungskosten) in Höhe von 3.600 Euro. Vom Unterhaltsverpflichteten werden keine Betreuungskosten geleistet. Gemäß § 34 Abs. 9 EStG 1988 sind 2.300 Euro abzugsfähig, 1.300 Euro können nach den allgemeinen Grundsätzen als außergewöhnlichen Belastung berücksichtigt werden (Kürzung um den Selbstbehalt).

Werden Kinderbetreuungskosten von einer unterhaltsverpflichteten Person zusätzlich zum Unterhalt gezahlt, sind pro Kind ebenfalls nur 2.300 Euro gemäß § 34 Abs. 9 EStG 1988 abzugsfähig. Wird vom alleinerziehenden Elternteil ein übersteigender Betrag geleistet, kann dieser nach den allgemeinen Grundsätzen (LStR 2002 Rz 901) als außergewöhnliche Belastung berücksichtigt werden.

1.2.4. Behinderte Kinder mit erhöhtem Familienbeihilfenbezug - Verhältnis von Behindertenaufwendungen gemäß § 5 der Verordnung über außergewöhnliche Belastung und Aufwendungen für Kinderbetreuung gemäß § 34 Abs. 9 EStG 1988

Für Kinder, für die erhöhte Familienbeihilfe bezogen wird, steht gemäß § 5 der Verordnung über außergewöhnliche Belastungen, BGBl. Nr. 303/1996 idF BGBl. II Nr. 416/2001, zur Abgeltung der Mehraufwendungen ein monatlicher pauschaler Freibetrag von 262 Euro zu. Zusätzlich zu diesem (eventuell gekürzten) pauschalen Freibetrag ist das Entgelt für die Unterrichtserteilung in einer Sonder- und Pflegeschule oder für die Tätigkeit in einer Behindertenwerkstätte im nachgewiesenen Ausmaß absetzbar (siehe § 5 Abs. 3 der Verordnung über außergewöhnliche Belastungen). Ebenfalls zusätzlich zum pauschalen Freibetrag können Kinderbetreuungskosten im nachgewiesenen Ausmaß gemäß § 34 Abs. 9 EStG 1988 geltend gemacht werden (für Kinder bis zum 10. Lebensjahr).

Durch den Freibetrag gemäß § 34 Abs. 9 EStG 1988 und den Pauschbetrag sind Kosten bis zu 5.444 Euro (2.300 Euro und 3.144 Euro) abgedeckt.

Bei übersteigenden Kosten steht es der Steuerpflichtigen frei, anstelle des Pauschbetrages die tatsächlichen Kinderbetreuungskosten gemäß § 34 Abs. 6 dritter Teilstrich EStG 1988 geltend zu machen, die bei behinderten Kindern mit erhöhter Familienbeihilfe immer im vollen Umfang und ohne Kürzung durch den Selbstbehalt eine außergewöhnliche Belastung darstellen.

Beispiel 1:

Für ein achtjähriges behindertes Kind mit erhöhter Familienbeihilfe werden Kinderbetreuungskosten in Höhe von 2.100 Euro gezahlt.

Neben dem Pauschbetrag von 3.144 Euro (262 x 12 Monate) können 2.100 Euro für Kinderbetreuungskosten gemäß § 34 Abs. 9 EStG 1988 berücksichtigt werden.

Beispiel 2:

Für ein achtjähriges behindertes Kind mit erhöhter Familienbeihilfe werden Kinderbetreuungskosten in Höhe von 3.500 Euro gezahlt.

Neben dem Pauschbetrag von 3.144 Euro (262 x 12 Monate) können 2.300 Euro für Kinderbetreuungskosten gemäß § 34 Abs. 9 EStG 1988 berücksichtigt werden.

Beispiel 3:

Für ein achtjähriges behindertes Kind mit erhöhter Familienbeihilfe werden Kinderbetreuungskosten in Höhe von 6.000 Euro gezahlt.

Insgesamt können die tatsächlichen Kosten in Höhe von 6.000 Euro anstelle Pauschbetrages als außergewöhnliche Belastung geltend gemacht werden.

Wird für ein behindertes Kind Pflegegeld bezogen, sind

- der Pauschbetrag gemäß § 5 der Verordnung über außergewöhnliche Belastungen,

- das Entgelt für die Unterrichtserteilung gemäß § 5 Abs. 3 der Verordnung über außergewöhnliche Belastungen sowie

- allfällige Kinderbetreuungskosten gemäß § 34 Abs. 9 EStG 1988 innerhalb Höchstgrenze von 2.300 Euro sowie

- die tatsächlichen Betreuungskosten gemäß § 34 Abs. 6 dritter Teilstrich EStG 1988, soweit sie anstelle des Pauschbetrages geltend gemacht werden,

um das erhaltene Pflegegeld zu kürzen.

Beispiel 1:

Für ein achtjähriges behindertes Kind mit erhöhter Familienbeihilfe werden Kinderbetreuungskosten in Höhe von 2.100 Euro gezahlt. Für das Kind wird Pflegegeld in Höhe von 4.800 Euro bezogen.

Der Pauschbetrag in Höhe von 3.144 Euro (262 x 12 Monate) sowie die tatsächlichen Kinderbetreuungskosten in Höhe von 2.100 Euro sind um das Pflegegeld in Höhe von 4.800 Euro zu kürzen. Die außergewöhnliche Belastung beträgt 444 Euro.

Beispiel 2:

Für ein achtjähriges behindertes Kind mit erhöhter Familienbeihilfe werden Kinderbetreuungskosten in Höhe von 3.500 Euro gezahlt. Für das Kind wird Pflegegeld in Höhe von 4.800 Euro bezogen.

Der Pauschbetrag in Höhe von 3.144 Euro (262 x 12 Monate) sowie die tatsächlichen Kinderbetreuungskosten in Höhe von max. 2.300 Euro sind um das Pflegegeld in Höhe von 4.800 Euro zu kürzen. Die außergewöhnliche Belastung beträgt 644 Euro.

Beispiel 3:

Für ein achtjähriges behindertes Kind mit erhöhter Familienbeihilfe werden Kinderbetreuungskosten in Höhe von 6.000 Euro sowie Schulgeld für den Besuch der Behindertenschule in Höhe von 2.000 Euro gezahlt. Für das Kind wird Pflegegeld in Höhe von 4.800 Euro bezogen.

Die tatsächlichen Kosten in Höhe von 8.000 Euro sind um das Pflegegeld in Höhe von 4.800 Euro zu kürzen. Die außergewöhnliche Belastung beträgt 3.200 Euro.

1.2.5. Nachweis der Aufwendungen

Zum Nachweis der Kinderbetreuungskosten hat die Kinderbetreuungseinrichtung oder die pädagogisch qualifizierte Betreuungsperson eine Rechnung bzw. einen Zahlungsbeleg auszustellen, der folgende Angaben enthält:

- Name und Sozialversicherungsnummer bzw. Kennnummer der Europäischen Krankenversicherungskarte des Kindes,

- Zeitraum der Kinderbetreuung,

- bei Kinderbetreuungseinrichtungen Name und Anschrift,

- bei privaten Einrichtungen Hinweis auf die Bewilligung zur Führung der Einrichtung,

- bei pädagogisch qualifizierten Personen Name, Adresse, Sozialversicherungsnummer bzw. Kennnummer der Europäischen Krankenversicherungskarte und Vorliegen der konkreten Qualifikation durch Beilage einer Kopie des entsprechenden Zeugnisses (zB Kursbestätigung).

Wie alle anderen Belege sind auch diese Nachweise sieben Jahre aufzubewahren und im Falle der Aufforderung dem Finanzamt vorzulegen.

Allfällige steuerfreie Beihilfen und Ersätze, die für die Kinderbetreuung geleistet werden, sind bekannt zu geben und kürzen den steuerlich zu berücksichtigenden Aufwand. Der Aufwand wird nicht durch das Kinderbetreuungsgeld, die Familienbeihilfe, den Kinderabsetzbetrag oder den Kinderfreibetrag (Punkt 1.5.) gekürzt. Betreffend steuerfreier Zuschuss der Arbeitgeberin gemäß § 3 Abs. 1 Z 13 lit. b EStG 1988 siehe Punkt 1.2.4.

1.3. Kinderbetreuungseinrichtungen und pädagogisch qualifizierte Personen im Sinne der §§ 3 Abs. 1 Z 13 lit. b und 34 Abs. 9 EStG 1988

Die Kinderbetreuung im Sinne der §§ 3 Abs. 1 Z 13 lit. b und 34 Abs. 9 EStG 1988 hat

- in einer öffentlichen institutionellen Kinderbetreuungseinrichtung,

- in einer privaten institutionellen Kinderbetreuungseinrichtung, die den landesgesetzlichen Vorschriften über Kinderbetreuungseinrichtungen entspricht, oder

- durch eine pädagogisch qualifizierte Person, ausgenommen haushaltszugehörige Angehörige,

zu erfolgen.

1.3.1. Kinderbetreuungseinrichtungen

Kinderbetreuungseinrichtungen sind insbesondere:

- Kinderkrippen (Kleinkindkrippen, Krabbelstuben)

- Kindergärten (allgemeine Kindergärten, Integrations-, Sonder- und Übungskindergärten)

- Betriebskindergärten

- Horte (allgemeine Horte, Integrations-, Sonder- und Übungshorte)

- altersgemischte Kinderbetreuungseinrichtungen (zB Tagesheimstätten, Kindergruppen, Kinderhäuser)

- elternverwaltete Kindergruppen

- Spielgruppen

- Kinderbetreuung an Universitäten

Unter öffentlichen Einrichtungen sind solche zu verstehen, die von Bund, Ländern, Gemeinden oder Gemeindeverbänden betrieben werden. Private Institutionen sind insbesondere solche, die von Vereinen, gesetzlich anerkannten Kirchen und Religionsgesellschaften, kirchennahen Organisationen, Stiftungen, Familienorganisationen, Betrieben oder natürlichen Personen betrieben werden.

Weiters sind schulische Tagesbetreuungsformen wie beispielsweise offene Schulen (Vormittag Unterricht, Nachmittag Betreuung - fakultativ), schulische Nachmittagsbetreuung, Halbinternate (Unterricht und Betreuung kann klar getrennt werden, ohne Übernachtung), auch wenn sie einer gesetzlichen Bewilligung nicht bedürfen, zu berücksichtigen. Die Kosten müssen eindeutig der Betreuung zurechenbar sein und als solche ausgewiesen werden. Verpflegungskosten und das Schulgeld sind steuerlich nicht absetzbar.

1.3.2. Pädagogisch qualifizierte Personen

Pädagogisch qualifizierte Personen sind Personen, die eine Ausbildung zur Kinderbetreuung und Kindererziehung im Mindestausmaß von 8 Stunden nachweisen können.

Die Ausbildung kann im Rahmen von Spezialkursen erworben werden oder im Rahmen anderer Ausbildungen, in denen diese Kenntnisse im vorgesehenen Ausmaß vermittelt werden. Eine den Erfordernissen entsprechende Ausbildung ist insbesondere in folgenden Fällen gegeben:

- Lehrgänge für Tageseltern nach den diesbezüglichen landesgesetzlichen Vorschriften

- Schulung für Au-Pair-Kräfte im Sinne des § 49 Abs. 8 ASVG

- Elternbildungsseminare

- Babysitterausbildung

- Ausbildung zur Kindergartenpädagogin, zur Horterzieherin, Früherzieherin

- pädagogisches Hochschulstudium an einer Universität, einer Pädagogischen Akademie oder einer vergleichbaren Einrichtung sowie ein pädagogisches Teilstudium (zB Wirtschaftspädagogik)

Welche Kurse diese Voraussetzungen erfüllen, wird auf der Homepage des Bundesministeriums für Wirtschaft, Familie und Jugend (www.bmwfj.gv.at ) veröffentlicht.

Erfolgt eine Kinderbetreuung bereits zum Zeitpunkt der Veröffentlichung dieser Information, ohne dass die betreuende Person über die für die Abzugsfähigkeit erforderliche Ausbildung verfügt, bestehen keine Bedenken, wenn die Ausbildung spätestens bis 31. Dezember 2009 nachgeholt wird.

Erfolgt die Kinderbetreuung durch eine pädagogisch qualifizierte Person, die Angehörige im Sinne des § 25 BAO ist und die zum selben Haushalt wie das Kind gehört, darf ein an diese Person ausbezahlter Zuschuss gemäß § 3 Abs. 1 Z 13 lit. b EStG 1988 nicht steuerfrei behandelt werden bzw. sind gemäß § 34 Abs. 9 EStG 1988 die Kinderbetreuungskosten nicht steuerlich abzugsfähig.

1.4. Inkrafttreten und Berücksichtigung im Freibetragsbescheid

Der steuerfreie Zuschuss der Arbeitgeberin gemäß § 3 Abs. 1 Z 13 lit. b EStG 1988 kann erstmals für das Jahr 2009 ausgezahlt werden.

Die Berücksichtigung von Kinderbetreuungskosten als außergewöhnliche Belastung gemäß § 34 Abs. 9 EStG 1988 ist erstmals für das Jahr 2009 möglich und bei der (Arbeitnehmerinnen-)Veranlagung für 2009 geltend zu machen. Kinderbetreuungskosten fließen in den automatischen Freibetragsbescheid ein (auf Grund der Veranlagung für 2009 in den Freibetragsbescheid für 2011), ein gesonderter Freibetragsbescheid auf Grund von Kinderbetreuungskosten ist nicht möglich.

1.5. Kinderfreibetrag (§ 106a EStG 1988)

Der im Zuge der Einkommensteuerveranlagung (Arbeitnehmerinnenveranlagung) zu berücksichtigende Kinderfreibetrag steht unter folgenden Voraussetzungen zu:

1.5.1. Begünstigter Personenkreis und Höhe des Kinderfreibetrages

Der Kinderfreibetrag (220 Euro) kann von jener Person, der der Kinderabsetzbetrag für dieses Kind (Kind iSd § 106 Abs. 1 EStG 1988) für mehr als sechs Monate im Kalenderjahr zusteht, und/oder dessen (Ehe-)Partnerin beantragt werden. Wird er von beiden beantragt, steht dieser im Ausmaß von je 132 Euro zu.

Steht allerdings für dieses Kind einer unterhaltsverpflichteten Person ein Unterhaltsabsetzbetrag für mehr als sechs Monate im Kalenderjahr zu, so steht der Kinderfreibetrag nur diesem und der Person, die für dieses Kind den Kinderabsetzbetrag hat (und nicht auch deren [Ehe-]Partnerin), der Freibetrag zu je 132 Euro zu.

Übersicht 1

Für das Kind steht keiner Steuerpflichtigen ein Unterhaltsabsetzbetrag zu, daher ergeben sich die folgenden Möglichkeiten der Inanspruchnahme des Kinderfreibetrages. Welche Variante von den (Ehe-)Partnern gewählt wird, obliegt der Entscheidung der (Ehe-)Partner.

(Ehe-)Partnerschaft mit Kind iSd § 106 Abs. 1 EStG 1988 | Steuerpflichtige | (Ehe-)Partnerin |

Alleinverdienerin | € 220 | - |

Beidverdiener | € 220 | - |

Beidverdiener | € 132 | € 132 |

Beidverdiener | - | € 220 |

Alleinverdienerin | - | € 220 |

Übersicht 2

Für das Kind ist von einem nicht haushaltszugehörigen Elternteil Unterhalt (Alimente) zu zahlen. Wenn der Unterhaltsabsetzbetrag für mehr als sechs Monate zusteht, dann steht der Kinderfreibetrag zwingend im Ausmaß von je 132 Euro der Unterhaltsleistenden und der Bezieherin von Familienbeihilfe und Kinderabsetzbetrag zu. Damit ist einerseits ausgeschlossen, dass einem Steuerpflichtigen für das bei ihm haushaltszugehörige Kind ein Kinderfreibetrag von 220 Euro zusteht, andererseits wird auch der nicht den Kinderabsetzbetrag beziehende (Ehe-)Partner vom Kinderfreibetrag ausgeschlossen. Steht dem Unterhaltsverpflichteten der Unterhaltsabsetzbetrag nicht für mehr als sechs Monate im Kalenderjahr zu, dann besteht ein Wahlrecht für den Bezieher von Familienbeihilfe und Kinderabsetzbetrag und dessen (Ehe-)Partner (siehe Übersicht 1).

Unterhaltsverpflichtete | Anderer Elternteil oder andere Bezieherin von Familienbeihilfe mit Kinderabsetzbetrag | (Ehe-)Partnerin der Bezieherin von Familienbeihilfe mit Kinderabsetzbetrag | |

Unterhaltsverpflichtete zahlt Unterhalt, der Unterhaltsabsetzbetrag steht für mehr als 6 Monate im Kalenderjahr zu | € 132 | € 132 | - |

Unterhaltsverpflichtete zahlt Unterhalt nicht in vorgesehener Höhe, der Unterhaltsabsetzbetrag steht nicht für mehr als 6 Monate im Kalenderjahr zu | - | € 220 | - |

Unterhaltsverpflichtete zahlt Unterhalt nicht in vorgesehener Höhe, der Unterhaltsabsetzbetrag steht nicht für mehr als 6 Monate im Kalenderjahr zu | € 132 | € 132 | |

Unterhaltsverpflichtete zahlt Unterhalt nicht in vorgesehener Höhe, der Unterhaltsabsetzbetrag steht nicht für mehr als 6 Monate im Kalenderjahr zu | - | - | € 220 |

1.5.2. Begünstigte Kinder

Der Kinderfreibetrag steht für Kinder iSd § 106 Abs. 1 oder 2 EStG 1988 zu, die sich ständig im Inland, in einem Mitgliedstaat der Europäischen Union oder einem Staat des Europäischen Wirtschaftsraumes oder der Schweiz aufhalten.

1.5.3. Inkrafttreten und Beantragung

Der Kinderfreibetrag kann nur im Wege der Veranlagung - erstmals für das Kalenderjahr 2009 - geltend gemacht werden.

Um den Kinderfreibetrag zu beantragen, muss die Sozialversicherungsnummer oder die persönliche Kennnummer der Europäischen Krankenversicherungskarte des Kindes in der Steuererklärung angegeben werden. Beide Nummern finden sich auf der e-card.

1.5.4. Anspruchskonkurrenz

Wurde ein Kinderfreibetrag für ein Kind nach § 106 Abs. 1 EStG 1988 gewährt und macht eine weitere Anspruchsberechtigte einen Kinderfreibetrag geltend, so gilt Folgendes:

- Die Geltendmachung des Kinderfreibetrages (von 132 Euro) durch eine unterhaltsverpflichtete Person hat zur Folge, dass nur ein weiterer Kinderfreibetrag von 132 Euro zusteht, und zwar nur der Bezieherin des Kinderabsetzbetrages. Entgegenstehende Bescheide (Gewährung von 220 Euro an die Bezieherin des Kinderabsetzbetrages, Gewährung eines Kinderfreibetrages an deren [Ehe-]Partnerin) sind nach den verfahrensrechtlichen Bestimmungen zu ändern.

- Die Geltendmachung des Kinderfreibetrages durch die (Ehe-)Partnerin einer Steuerpflichtigen, der für dieses Kind bereits ein Kinderfreibetrag von 220 Euro zuerkannt worden ist, hat zur Folge, dass dieser bei der bereits veranlagten (Ehe-)Partnerin nach Maßgabe der verfahrensrechtlichen Möglichkeiten auf 132 Euro zu reduzieren ist.

2. Einkommensteuertarif (§ 33 Abs. 1 EStG 1988)

2.1. Tarif

§ 33 Abs. 1 EStG 1988 enthält die Berechnung der Tarifsteuer. Durch Angabe einer Formel soll die Berechnung transparent möglich sein. Zur besseren Übersicht wird in dieser Information der Grenzsteuersatz angeführt.

Einkommen in Euro | Einkommensteuer in Euro (vor Absetzbeträgen) | Grenzsteuersatz |

bis 11.000 | 0 | - |

über 11.000 bis 25.000 | (Einkommen - 11.000) x 5.110 14.000 | 36,5% |

über 25.000 bis 60.000 | (Einkommen - 25.000) x 15.125 + 5.110 [1] 35.000 | 43,214286% |

über 60.000 | (Einkommen - 60.000) x 0,5 + 20.235 | 50% |

Der neue Einkommensteuertarif gilt erstmals bei der Veranlagung für das Kalenderjahr 2009 und für Lohnzahlungszeiträume, die nach dem 31. Dezember 2008 enden.

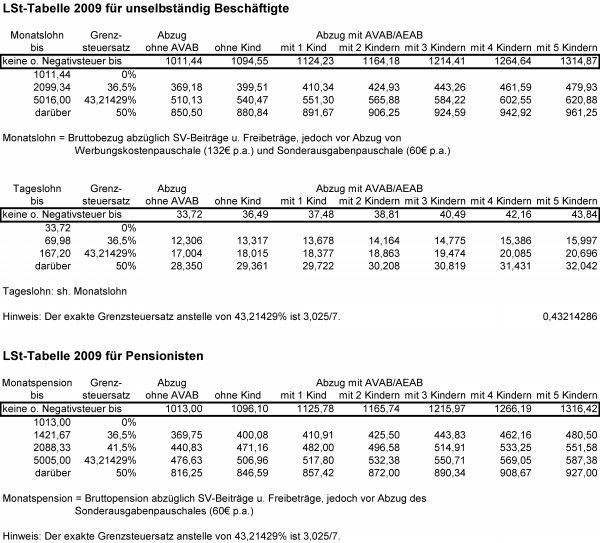

2.2. Effektivtabellen

2.3. Berücksichtigung des neuen Tarifs ab Inkrafttreten der Steuerreform - Aufrollung gemäß § 77 Abs. 3 EStG 1988

Bei Lohnauszahlungen ab 1. April 2009 ist von der Arbeitgeberin der neue Einkommensteuertarif anzuwenden. Lohnabrechnungen, die für Lohnzahlungszeiträume ab 1.1.2009 nach dem alten Tarif vorgenommen wurden bzw. werden, sind - wenn die technischen und organisatorischen Möglichkeiten gegeben sind - nach § 77 Abs. 3 EStG 1988 ehe baldigst, jedoch spätestens bis 30.6.2009, aufzurollen. Technische und organisatorische Möglichkeiten liegen bei Verwendung einer Lohnverrechnungssoftware vor.

Die Aufrollung ist für alle Arbeitnehmerinnen durchzuführen, für die zum Zeitpunkt der Aufrollung Bezüge ausbezahlt werden. Der Ausschluss einzelner Arbeitnehmerinnen ist unzulässig.

Gemäß § 77 Abs. 3 letzter Satz EStG 1988 ist eine Neuberechnung der Lohnsteuer nicht zulässig, wenn im laufenden Kalenderjahr an die Arbeitnehmerin Krankengeld aus der gesetzlichen Krankenversicherung ausbezahlt wird. Die Anwendung des neuen Steuertarifs auf die jeweiligen Lohnzahlungszeiträume ist von dieser Einschränkung nicht betroffen.

Ist eine Aufrollung durch die Arbeitgeberin nicht möglich, wie zB die Arbeitnehmerin zum Zeitpunkt der Aufrollung nicht mehr bei der selben Arbeitgeberin beschäftigt ist, wird die zu viel bezahlte Lohnsteuer im Rahmen der ArbeitnehmerInnenveranlagung gutgeschrieben. Ein Antrag gemäß § 240 BAO ist nicht zulässig.

3. Kinderabsetzbetrag und Unterhaltsabsetzbetrag (§ 33 Abs. 3 und 4 EStG 1988)

Der monatliche Kinderabsetzbetrag, der gemeinsam mit der Familienbeihilfe ausbezahlt wird, wird ab Jänner 2009 von 50,90 Euro auf 58,40 Euro erhöht. Analog dazu wird auch der Unterhaltsabsetzbetrag erhöht. Der Unterhaltsabsetzbetrag beträgt ab Jänner 2009 für das erste Kind 29,20 Euro, für das zweite Kind 43,80 Euro und für jedes weitere Kind 58,40 Euro monatlich.

Die erhöhten Beträge und die Nachzahlungen für die ersten Monate des Jahres 2009 werden bei den kommenden regulären Anweisungen der Familienbeihilfe und Kinderabsetzbetrag am

- 03.04.2009 (mit Auszahlung April, Mai)

- 10.04.2009 (mit Auszahlung April, Mai)

- 05.05.2009 (mit Auszahlung Mai, Juni)

- 13.05.2009 (mit Auszahlung Mai, Juni)

berücksichtigt.

4. Absetzbarkeit von Spenden (§ 18 Abs. 1 Z 8 EStG 1988)

Im Rahmen der Sonderausgaben werden Geldzuwendungen an begünstigte Körperschaften im Sinne des § 4a Z 3 und 4 EStG 1988 für mildtätige Zwecke, für die Bekämpfung von Armut und Not in Entwicklungsländern und zur Hilfestellung in nationalen und internationalen Katastrophenfällen unter folgenden Voraussetzungen steuerlich anerkannt:

- Die Spendenorganisation ist zum Zeitpunkt der Zuwendung der Spende in der Spendenliste, die auf der Homepage des BMF laufend aktualisiert abrufbar ist, eingetragen.

- Für die Jahre 2009 und 2010 muss die Steuerpflichtige die Spende in die Steuererklärung aufnehmen und auf Verlangen der Abgabenbehörde belegmäßig nachweisen. Die Zahlungsbestätigung der Spendenorganisation hat jedenfalls den Namen und die Adresse der Spenderin zu enthalten.

- Für die Jahre ab 2011 übermittelt die Spendenorganisation der Abgabenbehörde bis Ende Februar des folgenden Kalenderjahres die Höhe der geleisteten Spenden. Zur Identifikation der Spenderin gibt diese der Spendenorganisation die Sozialversicherungsnummer oder die Kennnummer der Europäischen Krankenversicherungskarte bekannt (beide Nummern befinden sich auf der e-card).

- Spenden, denen eine Gegenleistung gegenübersteht, sind nicht abzugsfähig. Ebenso sind Mitgliedsbeiträge an begünstigte Körperschaften nicht abzugsfähig.

- Spenden sind nur insoweit abzugsfähig, als sie insgesamt 10% des sich nach dem Verlustausgleich ergebenden Gesamtbetrages der Einkünfte des unmittelbar vorangegangenen Kalenderjahres nicht übersteigen.

Siehe auch die Info auf der Homepage des BMF (Neue Absetzbarkeit von Spenden für mildtätige Zwecke sowie für Entwicklungs- und Katastrophenhilfe - Steuerreformgesetz 2009)

5. Erhöhung des Kirchenbeitrages (§ 18 Abs. 1 Z 5 EStG 1988)

Der Maximalbetrag für die Absetzbarkeit von Beiträgen an gesetzlich anerkannte Kirchen und Religionsgesellschaften als Sonderausgaben wird von 100 Euro auf 200 Euro jährlich ab dem Veranlagungsjahr 2009 angehoben.

6. Freigrenze für das Jahressechstel

6.1. Berücksichtigung der Freigrenze bei der Lohnverrechnung (§ 67 Abs. 1 EStG 1988)

In § 67 Abs. 1 EStG 1988 wird der für das Jahressechstel maßgebliche Betrag, ab dem eine Besteuerung der sonstigen Bezüge entfällt, von 2.000 Euro auf 2.100 Euro angehoben. Das heißt eine Besteuerung der sonstigen Bezüge unterbleibt bereits während des Jahres, wenn das Jahressechstel 2.100 Euro nicht überschreitet.

Beispiel 1:

Monatsbezug 750 Euro, Sonderzahlung 1.600 Euro

Das Jahressechstel beträgt 1.500 Euro. Zuerst ist der das Jahressechstel übersteigende Teil der Sonderzahlung in Höhe von 100 Euro aus der Besteuerung mit dem festen Satz auszuscheiden und zum Tarif zu versteuern.

Da das Jahressechstel unter 2.100 Euro liegt, fällt auf die innerhalb des Jahressechstels liegenden sonstigen Bezüge in Höhe von 1.500 Euro keine Steuer an.

Laufender Bezug | 750,00 Euro | |

- Sozialversicherung | - 113,03 Euro | (zB Angestellter, D1, Satz 15,07%) |

636,97 Euro | ||

Sechstelüberschreitung | 100,00 Euro | |

- Sozialversicherung hievon | - 17,07 Euro | (100,00 Euro x 17,07%) |

82,93 Euro | ||

Bemessungsgrundlage | 719,90 Euro |

Sonderzahlung | 1.600,00 Euro | |

- Sozialversicherung | - 273,12 Euro | (zB Angestellter, D1, Satz 17,07%) |

- Lohnsteuer gemäß § 67 Abs. 1 EStG 1988 | 0,00 Euro | (Sechstelüberschreitung nicht steuerpflichtig, sonstiger Bezug innerhalb des Sechstels unter Freigrenze) |

Nettobezug | 1.326,88 Euro |

Beispiel 2:

Monatsbezug 1.100 Euro, Sonderzahlung 2.200 Euro

Das Jahressechstel beträgt 2.200 Euro und ist somit höher als 2.100 Euro; daher kommt die Freigrenze nicht zum Tragen.

Von der Sonderzahlung in Höhe von 2.200 Euro sind die darauf entfallenden Sozialversicherungsbeiträge sowie der Freibetrag von 620 Euro abzuziehen. Die Differenz ist mit dem festen Steuersatz des § 67 Abs. 1 EStG 1988 zu versteuern.

Laufender Bezug | 1.100,00 Euro | |

- Sozialversicherung | - 165,77 Euro | (zB Angestellter, D1, Satz 15,07%) |

934,23 Euro | ||

- Lohnsteuer laut Tarif | 0,00 Euro | |

Nettobezug | 934,23 Euro |

Sonderzahlung | 2.200,00 Euro | |

- Sozialversicherung | - 375,54 Euro | (zB Angestellter, D1, Satz 17,07%) |

- Lohnsteuer gemäß § 67 Abs. 1 EStG 1988 | - 72,27 Euro | (2.200 - 375,54 - 620 = 1.204,46 x 6% |

Nettobezug | 1.752,19 Euro |

Hinsichtlich der Neuberechnung des festen Steuersatzes im Rahmen der Aufrollung oder Veranlagung siehe Punkt 6.2.

6.2. Neuberechnung bei der Aufrollung (§ 77 Abs. 4 EStG 1988) und bei der Veranlagung (§ 41 Abs. 4 EStG 1988)

Bei der Aufrollung gemäß § 77 Abs. 4 EStG 1988 wird die Steuer für die sonstigen Bezüge gemäß § 67 Abs. 1 und Abs. 2 EStG 1988 (innerhalb des Jahressechstels) neu berechnet, wenn das Jahressechstel den Betrag von 2.100 Euro übersteigt. Die Jahressechstelermittlung wird dabei aber nicht geändert. Übersteigen diese sonstigen (Brutto-)Bezüge die Freigrenze von 2.100 Euro, beträgt die Steuer, nach Abzug der darauf entfallenden Arbeitnehmeranteile zur Sozialversicherung (Bemessungsgrundlage), 6% des 620 Euro übersteigenden Betrages, jedoch höchstens 30% der 2.000 Euro übersteigenden Bemessungsgrundlage.

Die Aufrollung kann nur bei Arbeitnehmerinnen durchgeführt werden, die im Kalenderjahr ständig von dieser Arbeitgeberin Arbeitslohn (§ 25 EStG 1988) erhalten haben, und ist in dem Monat, in dem der letzte sonstige Bezug für das Kalenderjahr ausbezahlt wurde, vorzunehmen.

Beispiel 1:

Sonstige Bezüge innerhalb des Jahressechstels | 2.200,00 Euro | |||

abzüglich 17,07% Sozialversicherung | - 375,54 Euro | |||

abzüglich Freibetrag gemäß § 67 Abs. 1 EStG 1988 | - 620,00 Euro | |||

Bemessungsgrundlage fester Steuersatz | 1.204,46 Euro | |||

Lohnsteuer fester Satz (6%) | 72,27 Euro |

b) Aufrollung gemäß § 77 Abs. 4 EStG 1988

Da nach Abzug der SV-Beiträge die Bemessungsgrundlage den Betrag von 2.000 Euro nicht übersteigt, wird die gesamte, durch die Arbeitgeberin im Zuge der Auszahlung einbehaltene Steuer für die sonstigen Bezüge in Höhe von 72,27 Euro im Wege der Aufrollung oder Veranlagung rückgezahlt.

Beispiel 2:

Sonstige Bezüge innerhalb des Jahressechstels | 2.600,00 Euro |

abzüglich 17,07% Sozialversicherung | 443,82 Euro |

abzüglich Freibetrag gemäß § 67 Abs. 1 EStG 1988 | 620,00 Euro |

Bemessungsgrundlage fester Steuersatz | 1.536,18 Euro |

Lohnsteuer fester Satz (6%) | 92,17 Euro |

b) Aufrollung gemäß § 77 Abs. 4 EStG 1988

In diesem Fall kommt die Einschleifregelung zur Anwendung:

2.600 Euro abzüglich SV-Beiträge in Höhe von 443,82 Euro ergibt Bemessungsgrundlage = 2.156,18 Euro, abzüglich 2.000 Euro = 156,18 Euro x 30% | 46,85 Euro |

Differenz | 45,32 Euro |

Die im Zuge der Abrechnung durch die Arbeitgeberin einbehaltene Lohnsteuer beträgt 92,17 Euro, sodass die Differenz auf die einbehaltene feste Steuer (45,32 Euro) im Wege der Aufrollung rückgezahlt werden kann.

Beispiel 3:

Sonstige Bezüge innerhalb des Jahressechstels | 2.900,00 Euro |

abzüglich 17,07% Sozialversicherung | - 495,03 Euro |

abzüglich Freibetrag gemäß § 67 Abs. 1 EStG 1988 | - 620,00 Euro |

Bemessungsgrundlage fester Steuersatz | 1.784,97 Euro |

Lohnsteuer fester Satz (6%) | 107,10 Euro |

b) Aufrollung gemäß § 77 Abs. 4 EStG 1988

Sonstige Bezüge 2.900 Euro abzüglich SV-Beiträge 495,03 Euro ergibt Bemessungsgrundlage = 2.404,97 Euro abzüglich 2.000 Euro = 404,97 Euro x 30% = 121,49 Euro.

In diesem Fall bleibt die mit 107,10 Euro ermittelte feste Steuer aufrecht, weil die Einschleifregelung eine höhere Steuerbelastung (121,49 Euro) ergibt.

7. Stock Options

Die Steuerbegünstigung gemäß § 3 Abs. 1 Z 15 lit. c EStG 1988 (für Optionen, die nicht übertragbar bzw. nicht handelbar sind) entfällt für jene Optionen, die ab 1. April 2009 eingeräumt werden. Für Optionen, die vor dem 1. April 2009 eingeräumt werden, bleiben die Ausführungen unter den LStR 2002 Rz 90b bis Rz 90m unverändert aufrecht.

Bundesministerium für Finanzen, 30. April 2009

[1] Redaktionelle Anmerkung: Redaktionsversehen von "+5.110" als Teil der Division auf "+5.110" außerhalb der Division (also neben Divisionsstrich) am 12. Mai 2009 berichtigt.

Anmerkungen:

In LStR 2002 eingearbeitet.

Zusatzinformationen | |

|---|---|

Materie: | Steuer |

betroffene Normen: | § 3 Abs. 1 Z 13 lit. b EStG 1988, Einkommensteuergesetz 1988, BGBl. Nr. 400/1988 |

Schlagworte: | Kinderbetreuungskosten, Zuschuss, Kinderbetreuung, begünstigte Arbeitnehmerin, Kinderbetreuungszuschüsse, Kinderabsetzbetrag, begünstigtes Kind, 10. Lebensjahr, Inland, Mitgliedstaat, Europäische Union, Europäischer Wirtschaftsraum, Schweiz Gruppenmerkmal, Erklärung gegenüber Arbeitgeberin, Auszahlung des Zuschusses, Gutscheine, Essenbons, Kinderbetreuungseinrichtungen, Pflichtveranlagung bei Nichtvorliegen der Voraussetzungen, begünstigter Personenkreis, behinderte Kinder, abzugsfähige Aufwendungen, Nachweis der Aufwendungen, pädagogisch qualifizierte Personen, Freibetragsbescheid, Kinderfreibetrag, Unterhaltsverpflichtete, begünstigte Kinder, Inkrafttreten und Beantragung, Anspruchskonkurrenz, Sozialversicherungsnummer, Formel, Grenzsteuersatz, Effektivtabellen, neue Tarife, Aufrollung, Unterhaltsabsetzbetrag, Absetzbarkeit von Spenden, Spendenorganisation, Erhöhung des Kirchenbeitrages, Freigrenze für das Jahressechstel, Neuberechnung bei der Aufrollung, Bemessungsgrundlage, Stock Option |

Verweise: | LStR 2002, Lohnsteuerrichtlinien 2002 Rz 75 |