1. Zurechnung der von Prostituierten erwirtschafteten Umsätze an den Bordellbetreiber 2. Keine Abzugsteuer nach § 99 EStG 1988 für nichtselbständig erwerbstätige Prostituierte

Beachte:

VwGH-Beschwerde zur Zl. 2013/15/0268 eingebracht. Behandlung der Beschwerde mit Beschluss vom 21.11.2013 abgelehnt.

Entscheidungstext

Der Unabhängige Finanzsenat hat über die Berufungen des A***** B*****, ***[Adresse]***, vertreten durch Hermann Sommer Steuerberatungsgesellschaft m.b.H., Wirtschaftstreuhänder, 8230 Hartberg, Am Ökopark 9, vom 30. Oktober 2009 gegen die Bescheide des Finanzamtes Bruck Eisenstadt Oberwart, vertreten durch Fachvorständin Hofrätin Mag. Edith Hanel-Schmidt, vom 29. September 2009 betreffend Umsatzsteuer 2007, Festsetzung der Vorauszahlungen an Umsatzsteuer für 12/2008 und für 6/2009, weitergeltend hinsichtlich Umsatzsteuer 2008 und 2009, sowie Haftung gemäß § 99 EStG 1988 für den Zeitraum 2005 bis 1-6/2009 entschieden:

1.

Die Berufungen gegen die Umsatzsteuerbescheide für die Jahre 2007, 2008 und 2009 werden als unbegründet abgewiesen.

Die angefochtenen Bescheide bleiben mit der Maßgabe unverändert, dass die Umsatzsteuerbescheide 2008 und 2009 nicht gemäß § 200 BAO vorläufig ergehen.

2.

Der Berufung gegen den Haftungsbescheid gemäß § 99 EStG 1988 wird Folge gegeben.

Dieser Bescheid wird gemäß § 289 Abs. 2 BAO ersatzlos aufgehoben.

Entscheidungsgründe

Der Berufungswerber (Bw), A***** B*****, betreibt in ***[Adresse]*** eine Bar namens "Night Bar C***** D*****".

Unter anderem hinsichtlich Einkommensteuer und Umsatzsteuer 2005 bis 2007 fand eine Außenprüfung statt. Die für das weitere Verfahren wesentlichen Feststellungen wurden im gemäß § 150 BAO erstatteten Bericht wie folgt dargestellt:

"Tz. 1 Feststellungen zur Buchführung

Ab September 2007 wurden die Erlöse betreffend "Mädchen" nicht mehr der Umsatzbesteuerung unterzogen.

Im Prüfungs- bzw. Nachschauzeitraum unterblieb bisher die Entrichtung der Abzugsteuer betreffend "Mädchen"."

"Tz. 2 Einheitlichkeit der Leistung

Erläuterungen - siehe Tz. 1 (Beilage E 1 - E 4).

Steuerliche Auswirkungen

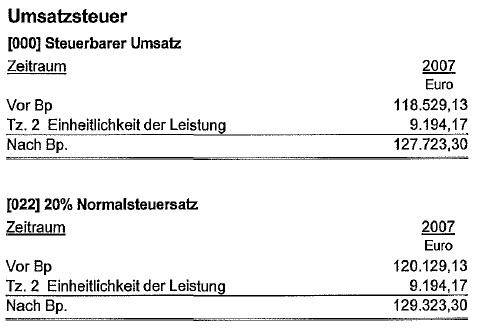

Zeitraum 2007

Umsatzsteuer:

[000] Steuerbarer Umsatz: 9.194,17 €

[022] 20% Normalsteuersatz: 9.194,17 €"

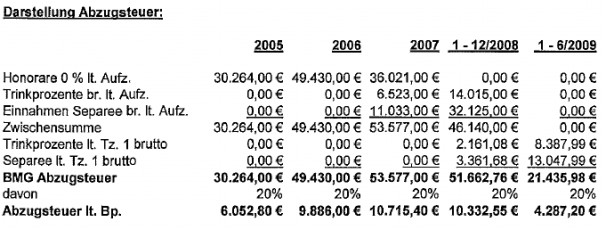

"Tz. 3 Abzugsteuer gern. § 99 EStG

Erläuterungen - siehe Tz. 2 (Beilage E 5 - E 6)."

"Tz. 1 Einheitlichkeit der Leistung

Der Abgabepflichtige betreibt seit 20.1.2005 als Einzelunternehmer eine Bar nebst Bordell ("C***** D***** ") auf dem Standort ***[Adresse]***.

Bis zum 31.8.2007 erfolgte die Erlöserfassung betreffend Bordell wie folgt:

Der Abgabepflichtige vereinnahmte sämtliche Leistungen (Getränke, Zimmer - Schandlohn), d. h., dass auch die "Leistungen" der "Damen" vom Abgabepflichtigen vereinnahmt und versteuert wurden. Als Ausgleich erhielten die "Damen" für ihre Dienste vom Abgabepflichtigen Zahlungen - verbucht unter "Honorare 0" (kein Vorsteuerabzug beim Abgabepflichtigen - keine Umsatzsteuer bei den "Damen").

Ab dem 1.9.2007 werden die Erlöse betreffend Bordell wie folgt erfasst:

Die Leistungen der "Mädchen" werden vom Abgabepflichtigen nicht mehr versteuert. Der Abgabepflichtige erhält von den "Damen" Zahlungen - verbucht unter "Mieterlöse 20%" (halb/stundenweise Zimmervermietung). Der Abgabepflichtige vereinnahmt daneben noch Getränkeerlöse (Bar und Zimmer). Für die erzielten Getränkeerlöse auf den Zimmern leistet der Abgabepflichtige Zahlungen an die "Damen" - verbucht unter 'Trinkprozente".

Begründet wird dies vom Abgabepflichtigen damit, dass die "Mädchen" ab 1.9.2007 vor dem Separeegang den vollen Betrag (z.B 1/2 Stunde 69,- Euro) kassieren und das Geld in einem für die Mädchen eigens vom Abgabepflichtigen zur Verfügung gestellten Safe verwahren. Nach dem Separeebesuch entnimmt das Mädchen das Geld aus dem Safe. Anschließend zahlt das "Mädchen" die Benützungsgebühr für das Zimmer (z. B. für 1/2 Stunde 19,- Euro ab 2009) an den Abgabepflichtigen (Bordellbetreiber) aus.

Bis zum 31.8.2007 wurde der Separeebesuch in voller Höhe vom Abgabepflichtigen einkassiert (siehe oben).

In der Niederschrift vom 21.1.2009 gab der Abgabepflichtige betreffend Separeebesuch bekannt, dass die Prostituierten

- selber bestimmen können an welchen Tagen und zur welchen Uhrzeit sie Prostitution ausüben können

- selber den Kunden (Geschlechtsverkehr) auch ablehnen können

- selber den Preis für den Geschlechtsverkehr kassieren, das Geld in einen Tresor mit Code verwahrt wird und der Lokalbetreiber lediglich den Zimmerlohn (1/2 Stunde 10,- € bzw. 1 Stunde 20,- €) für die Benützung des Zimmers erhält

- für die Animation vom Lokalbetreiber eine Getränkeprovision erhalten

- sowohl für die Zimmerbenutzung, als auch für die Animation (Getränke) vom Lokalbetreiber EDV-Aufzeichnungen geführt werden und nach Betriebsschluss die diesbezügliche Abrechnung mit dem Lokalbetreiber erfolgt

Aus den vorliegenden Sachverhaltsgrundlagen geht klar hervor, dass ab 1.9.2007 seitens des Abgabepflichtigen strikte auf ein separates Inkasso des "Schandlohnes" durch die Prostituierten geachtet wurde.

Diese Angaben decken sich mit den Ermittlungen der KIAB (Befragung und Niederschrift mit insgesamt 5 Prostituierten v. 18.5.2009).

Weiters wurden im Lokal bzw. im WC (neben dem Kondomautomaten) DIN A4 Blätter mit folgendem Inhalt aufgehängt:

- Alle Mädchen in unserem Lokal arbeiten auf selbständiger Basis.

- Das Zimmer ist ausnahmslos an das Mädchen zu bezahlen.

- Von der Bar wird nur der Getränkekonsum kassiert.

- Es ist jederzeit möglich eine Barabhebung von unserer Bankomatkassa.

Andererseits gab der Abgabepflichtige in der Niederschrift vom 21.1.2009 aber auch bekannt,

- dass die Animation der Kunden durch die "Mädchen" ausschließlich in seinem Lokal C***** D***** erfolgt und zwar durch Getränkekauf,

- die Preise für den Separeebesuch Fixpreise sind und vom Abgabepflichtigen festgelegt werden

- die Dauer des bezahlten Separeebesuches vom Abgabepflichtigen überwacht wird

Es war daher abzuklären, ob die Prostituierten derart in den Bordellbetrieb eingegliedert waren, dass der auf sie entfallende Entgeltsteil nicht etwa als durchlaufender Posten oder als Fremdumsatz von der Zimmermiete abgespaltet werden kann, somit der Formalhandlung des selbst durchgeführten Inkassos des "Schandlohnes" eine steuerrechtliche Bedeutung zukommt oder nicht. Für einen Außenstehenden (Gast) müsste jedenfalls klar erkennbar sein, dass die Prostituierten als eigene Unternehmerinnen, nicht jedoch als Subunternehmerinnen fungierten, während sich der Abgabepflichtige auf Zimmervermietung und Nebenleistungen beschränkte.

Dass nun die Prostituierten für den Gast erkennbare Weise als eigene Unternehmerinnen auftraten, ist allerdings aufgrund der nachfolgenden Sachverhaltselemente zu verneinen.

Aus der Niederschrift vom 21.1.2009 geht hervor, dass eine strikte Einordnung der Damen in den Geschäftsbetrieb des Abgabepflichtigen vorlag (Regelungen über Preis, Inkasso, Modalitäten der Verrechnung des Schandlohnes bzw. der Zimmermiete, Kontrolle des Geschäftsganges).

Für die Unterordnung der Prostituierten im Unternehmensbereich des Abgabepflichtigen spricht weiters, dass die betrieblichen Einrichtungen nebst Kontrolle des Separeebesuches, ein Getränkeausschank mit Beteiligung in Form der Trinkprozente vorlag.

Die separate Durchführung des Schandlohninkassos durch die Prostituierten, während die Getränkekonsumation dem Abgabepflichtigen gegenüber zu begleichen ist, ändert nichts daran, dass die Einräumung der Gelegenheit zum Geschlechtsverkehr sich als Leistung des Abgabepflichtigen darstellt und die Bereitstellung von (naturgemäß extrem verteuerten) Animiergetränken sich als Teil dieser Hauptleistung darstellt. Denn ohne Einräumung der Gelegenheit zur Unzucht würden derart überhöhte Getränkepreise nicht akzeptiert werden.

Es handelt sich um eine einheitliche Leistung. Auch dann, wenn die Prostituierten auftragsgemäß, was übrigens ebenfalls für die Unterordnung in den Betrieb des Abgabepflichtigen spricht, sozusagen als Erfüllungsgehilfen des Abgabepflichtigen, den Schandlohn bar kassieren und ihr nur den Zimmermietanteil überlassen (vgl. hiezu Erk. VwGH 20. 12. 2000, 98/13/0047 ).

Eine Aufteilung des vom Kunden erbrachten Entgelts auf mehrere Leistungen ist demgegenüber ausgeschlossen, weil es sich dabei nicht um voneinander unabhängige selbständige Leistungen handelt. Der vom Abgabepflichtigen bzw. dessen steuerlichen Vertreter vertretene Auffassung, dass nur die Separee an die Kunden vermietet werden, ist auch deswegen unzutreffend, weil die Leistungskomponenten "Mädchen" und .Zimmer" im gegebenen Zusammenhang nicht geteilt werden können (so auch: VwGH 20. 12. 2000, 98/13/0047 )

Nach § 4 Abs. 1 UStG 1994 ist Entgelt alles, was der Empfänger einer Lieferung oder sonstigen Leistung aufzuwenden hat, um die Lieferung oder sonstige Leistung zu erhalten. Ob nun der Abnehmer das Entgelt ganz oder zum Teil auf dessen Verlangen einem Dritten leistet, ist unmaßgeblich. Ein durchlaufender Posten nach § 4 Abs. 3 leg. cit. liegt bei der o. a. Fallkonstellation nicht vor, da der Abgabepflichtige in den Leistungsaustausch zwischen den Mädchen und den Gästen eingebunden war (vgl. VwGH 15. 6. 2005, 2002/1310104 und VwGH 23. 9. 2005, 2003/15/0147 ).

Aus diesen Ausführungen ergibt sich, dass eine Zurechnung des Schandlohnes der Prostituierten zum Umsatz des Abgabepflichtigen vorliegt (Einheitlichkeit der Leistung).

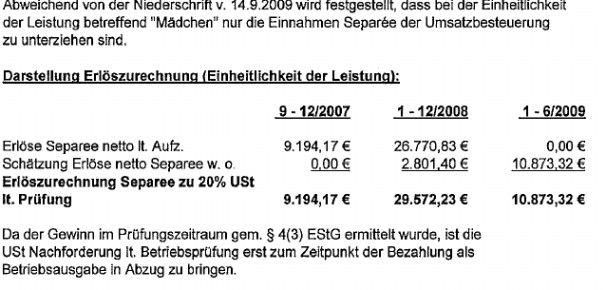

Aufgrund der vorgelegten Unterlagen sind nachfolgende Erlöse der Mädchen ab September 2007 nachzuversteuern.

Die diesbezüglichen Aufzeichnungen (Einnahmen Separee und ausbezahlte Trinkprozente an die "Mädchen") lagen bis zum 30.11.2008 vor.

Ab Dezember 2008 wurden vom Abgabepflichtigen keine diesbezüglichen Aufzeichnungen vorgelegt.

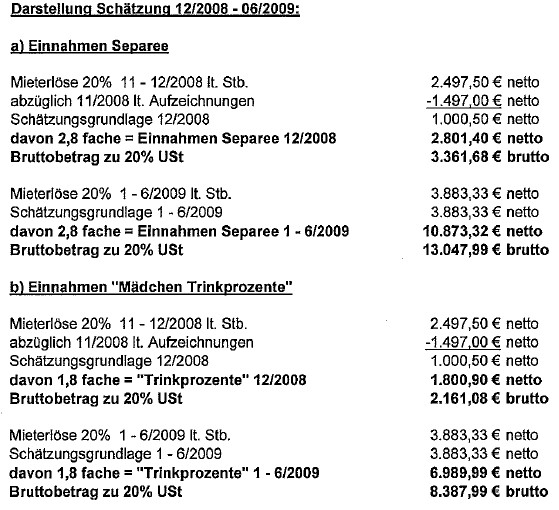

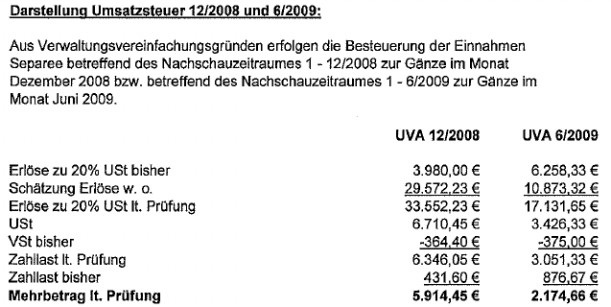

Die Einnahmen Separee und ausbezahlte Trinkprozente an die "Mädchen" wurden daher für den Zeitraum 12/2008 - 06/2009 gem. § 184 BAO im Schätzungswege ermittelt.

Als Schatzungsgrundlage wurden die vom steuerlichen Vertreter am 8.9.2009 bekannt gegeben "Mieterlöse 20% USt" herangezogen.

Aufgrund der Aktenlage betragen die "Einnahme Separee" das 2,8 fache der "Mieterlöse 20% USt" bzw. betragen die "Trinkprozente" das 1 ,8 fache der "Mieterlöse 20% USt".

Darstellung Schätzung 12/2008-06/2009:

Tz. 2 Abzugsteuer gem. § 99 EStG

Frauen, die ihren Lebensunterhalt in wirtschaftlicher und persönlicher Abhängigkeit von einem Bordellbetreiber durch Prostitution verdienen und im betrieblichen Organismus des Bordellbetriebes eingegliedert sind, erzielen keine Einkünfte aus selbständiger Tätigkeit, sondern sind sie auf Grund des Inhaltes des abgeschlossenen Vertragsverhältnisses unter ähnlichen wirtschaftlichen und sozialen Bedingungen wie Arbeitnehmer zu qualifizieren.

Dem Erk. VwGH 26. 2. 2009, 2007/09/0359 lag folgender Sachverhalt zu Grunde:

Die Damen sind an keinerlei Weisungen gebunden. Sie kassieren den Liebeslohn auch selbst. Die Damen sind am Getränkeumsatz beteiligt ("Trinkprozente").

Der Bordellbetreiber gebe ihnen grundsätzlich die Möglichkeit zur Ausübung der Prostitution im Lokal. Die Damen dürfen nur im Zuge der Öffnungszeiten im Lokal anwesend sein und hier die Prostitution ausüben. Der Nachtklub des Beschwerdeführers würde ohne die Anwesenheit von Prostituierten nicht besucht werden, weshalb die Anwesenden von Damen für die Existenz als derartigen Nachtclub unumgänglich sei.

Das Funktionieren des Betriebes setze daher die Eingliederung der Prostituierten in den Betriebsablauf voraus, obwohl- wie im gegenständlichen Prüfungsfall hervorgekommen - eine gewisse Selbstorganisation der Prostituierten stattgefunden habe.

Anhand der strengen Vorgaben des Beschäftigungsbegriffes und der Annahme einer arbeitnehmerähnlichen Tätigkeit im AuslBG reichten diese Merkmale jedoch eindeutig aus, um auch hier von einer arbeitnehmerähnlichen Beschäftigung auszugehen.

Wie der VwGH wiederholt ausgesprochen hat (jüngst VwGH 29. 1. 2009, 2007/09/0368 ) wird eine Tätigkeit als "Prostituierte und Animierdame" in einem Barbetrieb oder Nachtclub - wie auch im gegenständlichen Prüfungsfall - in der Regel in ähnlicher wirtschaftlicher und persönlicher Abhängigkeit erbracht wie in einem Arbeitsverhältnis.

Die festgestellten Umstände in ihrer Gesamtheit stellen auch im vorliegenden Fall - trotz der relativen Gestaltungsfreiheit, mit welcher die Ausländerinnen in der Praxis ihrer Profession nachgegangen sind - insbesondere angesichts der tatsächlich engen wirtschaftlichen Verknüpfung mit dem Betrieb des Bordellbetreibers von der Beistellung der zur Ausübung der Prostitution erforderlichen Räumlichkeiten im Gegenzug zur Bezahlung bestimmter (teurer) Getränke bis zur angestrebten, durch die Tätigkeit der Ausländerinnen als Animierdamen und Prostituierte erreichten Steigerung der Attraktivität des vom Beschwerdeführers betriebenen Lokals ihrem wahren wirtschaftlichen Gehalt nach eine Beschäftigung im Sinne des § 2 Abs. 2 des AuslBG dar.

Bei den Prostituierten wird ein Dienstverhältnis unterstellt (UFS 18. 12. 2007, RV/0089-W/05 ).

Bei den Prostituierten handelt es sich ausschließlich um nichtösterreichische Staatsbürgerinnen (beschränkt steuerpflichtig) die nur für kurze Zeit im Lokal (1 - 2 Monate) tätig sind.

Auf Grund der Fluktuation der "Mädchen" innerhalb der diversen Barbetriebe wird im Vereinfachungsweg für die "Mädchen" eine Abzugssteuer in Höhe von 20% vorgeschrieben.

Diese soll im Vereinfachungsweg die eigentlich anfallenden Lohnabgaben ersetzen.

Aus Verwaltungsvereinfachungsgründen werden 20% als Abzugsteuer von den Einnahmen der Prostituierten (Trinkprozente brutto und Schandlohn brutto) festgesetzt.

Bis zum 31.8.2009 wurden diese Positionen vom Abgabepflichtigen unter "Honorare 0%" erfasst.

Da der Gewinn im Prüfungszeitraum gem. § 4(3) EStG ermittelt wurde, ist die Nachforderung an Abzugsteuer lt. Betriebsprüfung erst zum Zeitpunkt der Bezahlung als Betriebsausgabe in Abzug zu bringen.

Zukünftig ist dem Finanzamt die Abzugsteuer in Höhe von 20% der Einnahmen der "Mädchen" monatlich mit Namen, Geburtsdatum, Adresse und Dauer der Tätigkeit zu melden bzw. eine Liste der im jeweiligen Monat tätigen Prostituierten zu übermitteln."

Das Finanzamt erließ mit Datum 29. 9. 2009 den vorstehenden Prüfungsfeststellungen folgende Bescheide betreffend Umsatzsteuer 2007, Festsetzung der Vorauszahlungen an Umsatzsteuer für 12/2008 und für 6/2009 sowie Haftung gemäß § 99 EStG 1988 für den Zeitraum 2005 bis 1-6/2009.

Hiergegen wurde mit Schreiben vom 30. 10. 2009 Berufung erhoben:

"...Berufung gegen den

Umsatzsteuerbescheid 6/2009 vom 29.9.2009

Umsatzsteuerbescheid 12/2008 vom 29.9.2009

Umsatzsteuerbescheid 2007 vom 29,9.2009

Namens und im Auftrag unseres Mandanten erheben wir gegen die oben genannten

Umsatzsteuerscheide das Rechtsmittel der

Berufung

und begründen dies wie folgt:

Vorweg sei angeführt, dass allen angeführten Bescheiden bzw die Nachzahlung aus den angeführten Bescheiden derselbe rechtliche Inhalt zugrunde liegt. Demnach werden die Umsätze der Prostituierten dem Lokalbetreiber zugerechnet.

Sowohl vom Finanzamt selbst als auch über die KIAB wurden Erhebungen und Befragungen durchgeführt. Darüber wird im Prüfungsbericht auch ausführlich berichtet und zwar vom Lokalbetreiber, dass die Prostituierten

- selber bestimmen können an welchen Tagen und zu welcher Uhrzeit sie ihre Tätigkeit ausüben

- selber den Kunden auch ablehnen können

- selber den Preis kassieren und das Geld in einem Tresor verwahren

- für die Zimmerbenützung ein Entgelt bezahlen

Außerdem wurde im Lokal kundgemacht, dass

- die Mädchen im Lokal auf selbstständiger Basis arbeiten

- der Zimmerpreis ausnahmslos an die Mädchen zu entrichten ist

- der Getränkekonsum ausschließlich von der Bar kassiert wird

Bei Weitem überwiegen die Argumente, dass die Mädchen auf selbstständiger Basis arbeiten und daher umsatzsteuerrechtlich vom Lokalbetreiber zu trennen sind. Es ist selbstverständlich, dass der Lokalbetreiber die Separebesuche überwacht. Danach bemisst sich die von den Mädchen zu bezahlende Miete. Die für den Separebesuch vorgeschlagenen Preise können nur Anhaltspunkte sein, nachdem die Mädchen ihr Honorar selbst kassieren. Der Lokalbetreiber ist nicht informiert, welche Entlohnung tatsächlich stattfindet.

Ausgehend von diesen Richtpreisen hat das Finanzamt die Entgelte der Mädchen beim Lokalbetreiber der Umsatzsteuer unterworfen. Eine "strikte Einordnung der Damen in den Geschäftsbetrieb des Abgabenpflichtigen" liegt unserer Meinung nach nicht vor. Wenn das Finanzamt die Prostitution als Hauptleistung darstellt ist dies zu bezweifeln. Die Einnahmen aus dem Getränkeverkauf sind weit höher und sind nicht mit der Prostitution verbunden.

Das Argument, dass die Mädchen als Erfüllungsgehilfen des Abgabepflichtigen fungieren kann nicht anerkannt werden. Im Gegensatz zu dem im Prüfungsbericht zitierten VwGH-Erkenntnis werden gegenständlich die Honorare von den Mädchen selbst kassiert. Eine Aufteilung des Entgeltes erfolgt bereits durch den Kunden selbst. Es liegt nicht der Fall vor, dass der Lokalbetreiber die Entgelte aufteilt. Die Leistungskomponenten "Mädchen" und "Zimmer" werden von vornherein getrennt und unterliegen keiner nachträglichen Aufteilung, wie dies im zitierten VwGH-Erkenntnis der Fall ist.

Die Nachversteuerung der Erlöse der Mädchen ab September 2007 erfolgte zu unrecht. Wir ersuchen daher, die festgesetzte Umsatzsteuer für die oben angeführten Umsatzsteuerbescheide wiederum gutzuschreiben..."

"...Berufung gegen den Haftungsbescheid vom 29.9.2009

Namens und im Auftrag unseres Mandanten erheben wir gegen den Haftungsbescheid betreffend Abzugssteuer vom 29.9.2009, erhalten am 23.10.2009, das Rechtsmittel der

Berufung

und begründen dies wie folgt:

Mit Bescheid vom 29.9.2009 wurde ein Haftungsbescheid betreffend Abzugssteuer für den Zeitraum 2005, 2006, 2007, 2008 und 1-612009 im Gesamtbetrag von € 41.273,95 vorgeschrieben. Laut Bescheid handelt es sich um Abgabenschuldigkeiten gemäß § 99 EStG.

In Tz 2 des Prüfungsberichtes unter "Abzugssteuer gemäß § 99 EStG" wird darauf hingewiesen, dass es sich im Vereinfachungsweg eigentlich um anfallende Lohnabgaben handelt. Aus Verwaltungsvereinfachungsgründen wird die Abzugssteuer mit 20 % der Einnahmen der Prostituierten festgesetzt. Wenn es sich um Lohnabgaben handelt, kann wohl keine Abzugssteuer nach § 99 festgesetzt werden.

Eine von uns durchgeführte Prüfung im Sinne der § § 98 und 99 EStG hat ergeben, dass eine Abzugssteuer nicht zulässig ist. Wir denken, dass eindeutig Einkünfte aus Gewerbebetrieb vorliegen. Unter der Annahme, dass eine inländische Betriebsstätte vorliegt, ist ein Steuerabzug nach § 99 EStG nicht durchzuführen. Würde jedoch keine Betriebsstätte vorliegen, existiert eine taxative Aufzählung derjenigen Einkünfte, für welche die Abzugssteuer einzuheben ist. Gegenständliche Einkünfte fallen nicht darunter.

Wir beantragen daher die Aufhebung des Haftungsbescheides vom 29.9.2009 wegen unbegründeter Vorschreibung des Abgabenanspruches.

Derzeit liegen keine Bescheide über den Abgabenanspruch (Abzugssteuer) selbst vor. Der Inhalt dieser Berufung gilt sinngemäß für die Berufung gegen die Abgabenbescheide zur Abzugssteuer selbst...."

Mit Bericht vom 29. 1. 2010 legte das Finanzamt die Berufungen dem Unabhängigen Finanzsenat als Abgabenbehörde zweiter Instanz zur Entscheidung vor.

Dem - ebenso wie der Prüfungsbericht - sehr ausführlichen und detaillierten Arbeitsbogen des Prüfers lässt sich entnehmen, dass die Frage der Zurechnung der Prostitutionserlöse und der Versteuerung der Einkünfte der Prostituierten während des Prüfungsverfahrens mehrfach mit der steuerlichen Vertretung diskutiert wurden.

Am 6. 8. 2009 hat demzufolge der steuerliche Vertreter unter anderem telefonisch bekanntgegeben, dass er von den Fachvorständen zweier Finanzämter, darunter das Finanzamt Bruck Eisenstadt Oberwart, die Auskunft erhalten habe, als Abzugssteuer seien 72 € pro Prostituierter und Monat an das Finanzamt zu entrichten, womit die Einkommensteuer der Prostituierten abgegolten sei. In weiterer Folge (16. 3. 2009) wurde vom steuerlichen Vertreter eine pauschale Abzugsteuer von 70 € bis 100 € je Prostituierter und Monat vorgeschlagen.

Einem Aktenvermerk des Prüfers vom 26. 5. 2009 zufolge bestätige eine von der KIAB vorgenommene Erhebung vom 15. 5. 2009 die Angaben des Bw über die Durchführung der Prostitution (Niederschrift vom 21. 1. 2009).

Der Fachvorstand eines weiteren Finanzamtes teilte am 27. 8. 2009 mit, in seinem Amtsbereich werde grundsätzlich eine Abzugssteuer von 250 € pro Monat und Prostituierter eingehoben. In besonderen Fällen sei die Abzugssteuer geringer, aber wenigstens 150 €.

Aus dem E-Mail-Verkehr ergibt sich, dass im Bereich des Finanzamtes Bruck Eisenstadt Oberwart - im Einklang mit anderen Finanzämtern - üblicherweise eine Abzugssteuer von 300 € je Prostituierter und Monat abgeführt wird. Gleiches gelte für ein weiteres Finanzamt (teilweise, je nach Lage des Falles, auch niedrigere Abzugssteuern, i.d.R. 250 €).

Der Bw erklärte am 21. 1. 2009 niederschriftlich, inkassoberechtigt in seinem Lokal sei ausschließlich er, gelegentlich auch ein Kellner. Man könne auch mit Bankomat oder Kreditkarte zahlen.

Derzeit seien vier - namentlich genannte - Mädchen im Lokal tätig, der Stand schwanke zwischen einem und sechs Mädchen. Es gebe drei Separees.

Der Preis für Separeebesuche sei bis 31. 12. 2007 bei 55 € für die halbe Stunde und bei 110 € für die ganze Stunde gelegen, ab 1. 1. 2008 bei 69 € (1/2 Stunde) bzw. 135 € (1/1 Stunde).

Diese Preise seien vom Bw festgelegte Fixpreise. Eine Mindestkonsumation sei nicht erforderlich.

Das Geld für den Separeebesuch werde von den Prostituierten kassiert. Bei bargeldloser Zahlung händige der Bw dem Kunden den jeweiligen Geldbetrag für den Schandlohn aus, den dieser wiederum der Prostituierten weiter gebe.

Die Dauer des Separeebesuches werde vom Bw oder dem Kellner überwacht.

Die Prostituierten erhielten einen bis Ende 2008 einen Anteil von 45 € je halber Stunde bzw. 90 € für die ganze Stunde, ab 2009 von 50 € je halber Stunde bzw. 100 € für die ganze Stunde.

Die Prostituierte kassiere vor dem Gang ins Separee den vollen Betrag vom Kunden und verwahre das Geld in einem den Prostituierten zur Verfügung stehenden Tresor. Nach erfolgter Dienstleistung nehme die Prostituierte das Geld aus dem Tresor und händige dem Bw die Benützungsgebühr für das Zimmer (Differenz zwischen Kundenpreis und Anteil der Prostituierten, z. B. bei einem halbstündigen Besuch von 69 € 50 € für die Prostituierte und 19 € für den Bw).

Ferner erhielten die Prostituierten Trinkprozente (4 € für Piccolo Sekt, 10 € bzw. 12 € für eine halbe Flasche Sekt, 21 € bzw. 25 € für eine ganze Flasche Sekt).

Getränkekonsum und Separeenutzung würden sofort in einer Excel-Tabelle aufgezeichnet, woraus sich auch die einzelnen Trinkprozente ersehen ließen. Die Auszahlung der Trinkprozente erfolge in bar täglich bei Betriebsschluss.

Verschiedene mit Prostituierten aufgenommene Niederschriften bestätigen im Wesentlichen diese Angaben.

Das Finanzamt erließ mit Datum 13. 6. 2013 gemäß § 200 BAO vorläufige Umsatzsteuerjahresbescheide für die Jahre 2008 und 2009, die den seinerzeitigen Prüfungsfeststellungen Rechnung tragen (die Umsatzsteuer für 2008 wurde mit 18.732,77 € festgesetzt, die Umsatzsteuer für 2009 mit 17.131,63 €).

Über die Berufung wurde erwogen:

1. Umsatzsteuer

Vorweg ist festzuhalten, dass die Berufung gegen die Umsatzsteuerfestsetzungsbescheide 12/2008 und 6/2009 gemäß § 274 BAO als auch gegen die Umsatzsteuerbescheide 2008 und 2009 gerichtet gilt.

Der Außenprüfer hat in seinem umfassenden Prüfungsbericht die maßgeblichen Sachverhaltsfeststellungen getroffen und eine präzise rechtliche Würdigung vorgenommen. Der mehrere Zentimeter dicke Arbeitsbogen stützt diese Feststellungen.

Den Ausführungen des Prüfers ist zur Vermeidung von Wiederholungen wenig hinzuzufügen:

Zur Frage der umsatzsteuerlichen Zurechnung von Prostitutionsumsätzen besteht eine umfangreiche Judikatur des Verwaltungsgerichtshofes (siehe auch Laudacher, Zimmererlöse aus Bordellbetrieben, UFSaktuell 2004, 333).

Es kommt in umsatzsteuerrechtlicher Hinsicht in Bezug auf die Zurechnung der von den Kunden vereinnahmten Erlöse nicht darauf an, ob die Prostituierten in einem Arbeitsverhältnis zu einem Bordellbetreiber stehen oder die Prostituierten selbst als Unternehmerinnen anzusehen sind.

Es entspricht der ständigen Rechtsprechung des Verwaltungsgerichtshofes, dass bei einer Bar oder einem Nachtklub mit angeschlossenen Separees oder Zimmern die Leistung des Nachtklubbetreibers nach der Kundenerwartung nicht nur im Getränkeausschank, sondern entscheidend auch in der Gelegenheit zum Separee- oder Zimmerbesuch besteht. Vom Betreiber eines solchen Lokals wird allgemein angenommen, dass er zu diesem Zweck "Mädchen offeriert", welche mit den Nachtklubbesuchern die Separees oder Zimmer aufsuchen, um dort die sexuellen Wünsche der Gäste zu erfüllen. Bei einer solchen Fallkonstellation ist davon auszugehen, dass der Nachtklubbetreiber hinsichtlich sämtlicher im Nachtklub erbrachten Leistungen wirtschaftlich deren Erbringer ist, sodass auch die Umsätze aus der Prostitution diesem zuzurechnen sind (vgl. VwGH 15. 6. 2005, 2002/13/0104; VwGH 22. 9. 2005, 2003/14/0002; VwGH 23. 9. 2005, 2003/15/0147; VwGH 24. 1. 2007, 2003/13/0138; VwGH 19. 4. 2007, 2004/15/0037; VwGH 20. 5. 2010, 2006/15/0290; VwGH 24. 6. 2010, 2010/15/0059; VwGH 31. 3. 2011, 2009/15/0199). Ein getrenntes Inkasso - etwa von Getränkeerlösen einerseits durch Kellner und Erlösen für sexuelle Dienstleistungen durch Prostituierte (VwGH 20. 5. 2010, 2006/15/0290) - steht nach der Rechtsprechung dieser Zurechnung ebenso wenig entgegen wie eine Ankündigung, wonach allfällige Leistungen der Prostituierten auf deren Rechnung erfolgen (VwGH 24. 6. 2010, 2010/15/0059).

Damit ist die Berufung in umsatzsteuerrechtlicher Hinsicht bereits entschieden:

Der Bw betreibt einen Nightclub, bestehend aus einer Bar und angeschlossenen Separees. In diesem Nightclub sind regelmäßig Prostituierte tätig, wobei der Bw für seinen Nightclub und die darin ausgeübte Prostitution Werbung betreibt. Die im Nightclub arbeitenden Prostituierten sind prozentuell am Getränkeumsatz in der Bar beteiligt. Der Bw setzt die Preise für die von den Prostituierten zu erbringenden Dienstleistungen fest, wobei abgesehen von einem allfälligen Trinkgeld für die Prostituierten kein Preisgestaltungsspielraum besteht. Der Kunde entrichtet den Gesamtbetrag an die Prostituierten, die sich hiervon einen Teil behalten und einen Teil an den Bw abliefern. Die Bargeldbeschaffung kann auch über die Bankomat- bzw. Kreditkartenkasse des Bw erfolgen. Die Besuchsdauer wird vom Bw oder seinen Angestellten überwacht. Der Bw führt auch entsprechende Aufzeichnungen über die vereinnahmten Beträge und die Zimmernutzungszeiten; die Prostituierten selbst haben keine eigenen Aufzeichnungen angelegt. Der Bw wird in den Niederschriften von den Prostituierten stets als "Chef" bezeichnet.

Dem Finanzamt ist beizupflichten, dass hier eine einheitliche Leistung des Bw gegenüber den Kunden vorliegt. Die formale Ankündigung, wonach allfällige Leistungen der Prostituierten auf deren Rechnung erfolgen, ist in diesem Zusammenhang steuerlich unbeachtlich. Die Zahlungen an die im Betrieb des Bw arbeitenden Prostituierten sind dem Bw als Unternehmer zuzurechnen.

Da nach § 4 Abs. 1 UStG 1994 Entgelt alles ist, was der Empfänger einer Lieferung oder sonstigen Leistung aufzuwenden hat, wurde vom Finanzamt zu Recht der im Schätzungsweg ermittelte Entgeltbetrag der Umsatzsteuer unterzogen. Ist der Bordellbetreiber selbst für die wesentlichen betrieblichen Tätigkeiten zuständig, spricht die Verkehrsauffassung dafür, dass der Leistungsaustausch mit dem Kunden über ihn erbracht wird (vgl. Laudacher, Zurechnung von Bordellumsätzen an die Betreiber von Lokalitäten mit Separees bzw. Gästezimmern, SWK 2005, S 899, 1323).

Die Berufung gegen die Umsatzsteuerbescheide 2007, 2008 und 2009 ist daher als unbegründet abzuweisen, wobei die Umsatzsteuerbescheide für 2008 und 2009 endgültig ergehen, da kein Grund für eine gemäß § 200 BAO vorläufige Veranlagung (mehr) vorliegt.

2. Abzugssteuer

§ 99 Abs. 1 EStG 1988 lautet:

"§ 99. (1) Die Einkommensteuer beschränkt Steuerpflichtiger wird durch Steuerabzug erhoben (Abzugsteuer):

1. Bei Einkünften aus im Inland ausgeübter oder verwerteter selbständiger Tätigkeit als Schriftsteller, Vortragender, Künstler, Architekt, Sportler, Artist oder Mitwirkender an Unterhaltungsdarbietungen, wobei es gleichgültig ist, an wen die Vergütungen für die genannten Tätigkeiten geleistet werden.

2. Bei Gewinnanteilen von Gesellschaftern (Mitunternehmern) einer ausländischen Gesellschaft, die an einer inländischen Personengesellschaft beteiligt ist. Ein Steuerabzug unterbleibt insoweit, als

- die ausländische Gesellschaft der inländischen Personengesellschaft bekannt gibt oder

- die zuständige Abgabenbehörde auf andere Weise davon Kenntnis erlangt,

welche natürlichen Personen oder juristischen Personen Empfänger der Gewinnanteile sind. Die inländische Personengesellschaft gilt dabei als Schuldner der Gewinnanteile.

3. Bei den im § 28 Abs. 1 Z 3 aufgezählten Einkünften, wobei es gleichgültig ist, welcher der Einkunftsarten des § 2 Abs. 3 Z 1 bis 3 und 6 diese Einkünfte grundsätzlich zuzurechnen sind.

4. Bei Aufsichtsratsvergütungen.

5. Bei Einkünften aus im Inland ausgeübter kaufmännischer oder technischer Beratung und bei Einkünften aus der Gestellung von Arbeitskräften zur inländischen Arbeitsausübung.

6. Bei Einkünften im Sinne des § 98 Abs. 1 Z 5 lit. d, soweit es sich um Immobilien eines Immobilienfonds handelt, dessen Anteile im In- oder Ausland sowohl in rechtlicher als auch in tatsächlicher Hinsicht nicht an einen unbestimmten Personenkreis angeboten werden.

7. Bei Einkünften im Sinne des § 27 Abs. 2 Z 4, wenn die stille Beteiligung an einem inländischen Unternehmen besteht."

Selbständig tätig § 99 Abs 1 Z 1 EStG 1988 ist, wer die dort genannten Tätigkeiten nicht als Arbeitnehmer (§ 47 EStG 1988) ausübt. Die Qualifikation der Einkünfte als solche i. S. d. § 22 EStG 1988 oder solche i. S. d. § 23 EStG 1988 hat nur insofern Bedeutung, als gewerbliche Einkünfte - im Gegensatz zu Einkünften i. S. d. § 22 EStG 1988 - gem § 98 Abs. 1 Z 3 i. d. R. der beschränkten Steuerpflicht nur dann unterliegen, wenn sie einer inländischen Betriebsstätte zuzuordnen sind. Der Begriff "selbständige Tätigkeit" umfasst daher die Tätigkeiten im Rahmen der Erzielung von Einkünften aus selbständiger Arbeit i. S. d. § 22 EStG 1988 und Einkünfte aus gewerblicher Tätigkeiten i. S. d. § 23 EStG 1988. Nicht jede im Inland ausgeübte oder verwertete selbständige Tätigkeit führt zur Steuerabzugspflicht, sondern nur jene, die unter die taxativ aufgezählten Tätigkeitsbereiche fällt (vgl. Kufner in Wiesner/Grabner/Wanke, EStG 15. EL § 99 Anm. 1).

Der angefochtene Haftungsbescheid betreffend Abzugsteuer nach § 99 EStG 1988 geht ausdrücklich davon aus, dass die im Betrieb des Bw arbeitenden Prosituierten keine Einkünfte aus selbständiger Tätigkeit erzielen, sondern nichtselbständige Einkünfte zufolge der Eingliederung in den betrieblichen Organismus des Bw: "Bei den Prostituierten wird ein Dienstverhältnis unterstellt."

Dem derzeitigen Steuerrecht ist das Institut des freien Dienstvertrages fremd. Sind Personen i. S. d. Arbeits- und Sozialgerichtsgesetzes, des Ausländerbeschäftigungsgesetzes oder des Sozialversicherungsrechtes (jedenfalls) "arbeitnehmerähnlich" tätig, werden bei Vorliegen der Merkmale des § 47 Abs. 2 EStG 1988 steuerlich Einkünfte aus nichtselbständiger Arbeit vorliegen.

Führt eine Tätigkeit - abweichend von der sozialversicherungsrechtlichen Beurteilung als freier Dienstvertrag - steuerlich zu Einkünften gemäß § 25 Abs 1 Z 1 EStG 1988, wirkt sich dies wiederum präjudiziell auf die Sozialversicherung aus, weil dann zwingend eine Versicherungspflicht gemäß § 4 Abs. 2 ASVG besteht (vgl. Braunsteiner/Lattner in Wiesner/Grabner/Wanke, EStG 15. EL § 47 Anm. 16).

Wie der Außenprüfungsbericht zutreffend angibt, entspricht es der Rechtsprechung der Höchstgerichte, in Bordellen zu vergleichbaren Bedingungen wie im gegenständlichen Fall tätige Prostituierte im Sinne der vorgenannten Gesetze (jedenfalls) als "arbeitnehmerähnlich" anzusehen.

Der UFS hat die Annahme eines (echten) Dienstverhältnisses i. S. d. § 47 Abs. 2 EStG 1988 bei Prostituierten für rechtlich möglich erachtet (etwa UFS 22. 3. 2005, RV/0442-W/04) und hieraus die entsprechenden steuerlichen Konsequenzen beim Arbeitgeber gezogen (etwa UFS 18. 12. 2007, RV/0089-W/05). Das Finanzgericht München (Urteil vom 14. 12. 2007, 8 K 849/95) hat für den deutschen Rechtsbereich in einem sachverhaltsmäßig ähnlichen Fall betreffend einen "Saunaclub" entschieden, dass die dort tätigen Prostituierten nichtselbständig erwerbstätig seien.

Gemäß § 47 Abs. 2 EStG 1988 liegt ein Dienstverhältnis vor, wenn der Arbeitnehmer dem Arbeitgeber seine Arbeitskraft schuldet. Dies ist der Fall, wenn die tätige Person in der Betätigung ihres geschäftlichen Willens unter der Leitung des Arbeitgebers steht oder im geschäftlichen Organismus des Arbeitgebers dessen Weisungen zu folgen verpflichtet ist.

Im gegenständlichen Fall haben die Prostituierten ihre Tätigkeit in den Betriebsräumlichkeiten des Bw. ausgeübt, sodass nach Auffassung der Berufungsbehörde eine Eingliederung in den Betrieb des Bw. vorliegt.

Der Bw. hat den Prostituierten die Bedingungen der Prostitution vorgeschrieben, sodass auch das Merkmal der (persönlichen) Weisungsgebundenheit vorliegt.

Wie zur Umsatzsteuer festgestellt, sind im Nightclub des Bw regelmäßig Prostituierte tätig, wobei der Bw die Preise für die von den Prostituierten zu erbringenden Dienstleistungen festsetzt. Der Kunde entrichtet den Gesamtbetrag an die Prostituierten, die sich hiervon einen Teil behalten und einen Teil an den Bw abliefern. Die Besuchsdauer wird vom Bw oder seinen Angestellten überwacht. Die Prostituierten selbst führen keine Einnahmenaufzeichnungen.

Dass die Prostituierten selber bestimmen können, an welchen Tagen und zu welcher Uhrzeit sie ihre Tätigkeit ausüben und auch Kunden ablehnen können, steht der Annahme eines Dienstverhältnisses i. S. d. § 47 Abs. 2 EStG 1988 nicht entgegen:

Sind die Prostituierten im Betrieb anwesend, dann sind sie zu diesen Zeiten in den Betrieb eingegliedert. Beispielsweise können auch Taglöhner nur fallweise für einen Arbeitgeber tätig sein, ohne dass dies einem Dienstverhältnis - bei Eingliederung während der Tätigkeit - entgegensteht. Im Übrigen hat etwa die Prostituierte E***** F***** am 15. 5. 2009 vor dem Finanzamt ausgesagt, der Bw (und nicht sie selbst) entscheide, ob sie früher schlafen gehen könne, wenn keine Gäste mehr anwesend sind.

Auch die sich bereits aus dem strafrechtlich geschützten, durch Art 8 EMRK garantiertem Recht auf Achtung der sexuellen Selbstbestimmung ergebende Weisungsfreiheit der Prostituierten in Bezug auf die konkrete Erbringung sexueller Dienstleistungen spricht nicht gegen ein Dienstverhältnis nach § 47 Abs. 2 EStG 1988, da auch bei bestimmten anderen nichtselbständig ausgeübten Berufen hinsichtlich der Ausübung der eigentlichen Tätigkeit Weisungsfreiheit besteht.

Abgesehen davon, dass nach § 23 Abs. 2 BAO eine allfällige Gesetzwidrigkeit oder Sittenwidrigkeit eines Verhaltens der Erhebung einer Abgabe nicht entgegensteht, ist nach der jüngeren Rechtsprechung des OGH die Vereinbarung zwischen einer Prostituierten und ihrem Kunden nicht generell sittenwidrig i. S. d. § 879 Abs. 1 ABGB. Ein klagbarer Anspruch auf Vornahme oder Duldung einer sexuellen Handlung besteht zwar nicht. Wurde die sexuelle Handlung gegen vorher vereinbartes Entgelt vorgenommen oder geduldet, so begründet diese Vereinbarung eine klagbare Entgeltforderung. Dieser Grundsatz gilt auch im Verhältnis zwischen Bordellbetreiber und Kunden (OGH 18. 4. 2012, 3 Ob 45/12g [mit ausführlicher Begründung]; OGH 13. 9. 2012, 6 Ob 124/12x) und wohl auch im Verhältnis Prostituierter und Bordellbetreiber.

Ist der Bw Arbeitgeber der Prostituierten, kommt - wie die Berufung zutreffend ausführt - eine Abzugssteuer nach § 99 EStG 1988 nicht in Betracht, sondern hat der Bw seinen Arbeitgeberpflichten nachzukommen und die Einkommensteuer durch Abzug vom Arbeitslohn zu erheben (§ 70 EStG 1988), hierfür haftet der Bw nach § 82 EStG 1988.

Bei beschränkt steuerpflichtigen Arbeitnehmern, die nicht als Schriftsteller, Vortragende, Künstler, Architekten, Sportler, Artisten oder Mitwirkende an Unterhaltungsdarbietungen (§ 70 Abs. 2 Z 1 EStG 1988 i. V. m. § 99 Abs. 1 Z 1 EStG 1988) beschäftigt sind, erfolgt die Besteuerung nach dem allgemeinen Lohnsteuertarif (vgl. Knechtl in Wiesner/Grabner/Wanke, EStG 15. EL § 70 Anm. 8).

Gegebenenfalls ist daher der Bw zur Haftung nach § 82 EStG 1988 heranzuziehen. Auch in diesem Fall können die Besteuerungsgrundlagen im Schätzungsweg (§ 184 BAO) ermittelt werden, wobei diese Schätzung aber detaillierter als mit pauschalen "Erfahrungswerten" in einzelnen Finanzamtsbereichen zu begründen wäre. Anhaltspunkte für die Höhe der jeweiligen, von Prostituierter zu Prostituierter unterschiedlichen Einkünfte ergeben sich aus dem sehr gut dokumentierten Arbeitsbogen des Außenprüfers.

Eine Versteuerung nichtselbständiger Einkünfte "aus Vereinfachungsgründen" nach § 99 EStG 1988 ist dem Gesetz fremd.

Da der - nach dem Vorgesagten zutreffenden - Ansicht des Finanzamtes zufolge nichtselbständige Einkünfte vorliegen, kann es dahingestellt bleiben, ob im Fall gewerblicher Einkünfte eine Abzugssteuer nach § 99 EStG 1988 vorzuschreiben wäre. Diesbezüglich erforderliche Feststellungen hat das Finanzamt aber nicht getroffen, da dieses von nichtselbständigen Einkünften ausgeht.

Der VwGH hat in einem in Finanzstrafsachen ergangenen Erkenntnis eine Verkürzung von Abzugssteuer nach § 99 EStG 1988 für nicht näher dargestellte "bezahlte Provisionen" an Prostituierte als erwiesen angesehen (VwGH 28. 10. 2008, 2008/15/0063); das Erkenntnis lässt aber nähere Ausführungen darüber, welcher Tatbestand des § 99 EStG 1988 verwirklicht worden sei, vermissen (denkbar wäre etwa die "Mitwirkung an Unterhaltungsdarbietungen"), zumal Grund und Höhe der vorgeschriebenen Abzugssteuer vom dortigen Beschwerdeführer nicht beanstandet worden sind und nur mangelnde Verantwortlichkeit behauptet wurde.

Der angefochtene Haftungsbescheid gemäß § 99 EStG 1988 ist daher gemäß § 289 Abs. 2 BAO aufzuheben.

Wien, am 2. September 2013

Zusatzinformationen | |

|---|---|

Materie: | Steuer, Finanzstrafrecht Verfahrensrecht |

betroffene Normen: | § 4 Abs. 1 UStG 1994, Umsatzsteuergesetz 1994, BGBl. Nr. 663/1994 |

Verweise: | VwGH, 98/13/0047 |