Tilgung der Schulden der Stifter bzw. Begünstigten durch eine Privatstiftung als Einkünfte aus Kapitalvermögen

Entscheidungstext

Der Unabhängige Finanzsenat hat über die Berufung der A*E*Privatstiftung, FN ######x, Adresse1, vertreten durch Herrn Michael Haberl, 8962 Gröbming, Hauptstraße 65, vom 21. Februar 2008 gegen die Bescheide des Finanzamtes Salzburg-Stadt, vertreten durch Dr. Susanne Fischer, vom 18. Jänner 2008 betreffend Haftung für Kapitalertragsteuer (§ 93 Abs. 2 lit. d EStG 1988 in Verbindung mit § 95 Abs. 2 EStG 1988) für die Zeiträume 1. Jänner bis 31. Dezember 2003, 1. Jänner bis 31. Dezember 2004 und 1. Jänner bis 31. Dezember 2005 entschieden:

Die Berufung wird als unbegründet abgewiesen.

Entscheidungsgründe

Die bekämpften Bescheide ergingen in Folge einer Außenprüfung über die Jahre 2002 bis 2004 (ABNr. ######/05), die mit Schlussbesprechung vom 18.12.2006 abgeschlossen wurde. Unter Tz 1 des Außenprüfungsberichtes findet sich die Feststellung:

Die Bezahlung der Verbindlichkeit gegenüber CH stellt nach Ansicht der Betriebsprüfung eine verdeckte Zuwendung der Stiftung an die Gesellschafter dar, wobei die Kapitalertragsteuer von den Gesellschaftern zu tragen ist.

Eine Berufung gegen die im Anschluss an die Außenprüfung erlassene und als "Haftungsbescheid" bezeichnete Erledigung vom 27. Dezember 2006 wurde mit Bescheid vom 21. August 2007 zurückgewiesen, was das Finanzamt damit begründete, es sei kein (Haftungs- und Abgaben)Bescheid über die Kapitalertragsteuer erlassen worden (falsche Bescheiderlassung Haftungsbescheid Eh 1). Die Festsetzung auf dem Abgabenkonto wurde wieder storniert.

Die daraufhin erlassenen als Haftungs- und Abgabenbescheid(e) bezeichneten drei Erledigungen vom 24. August 2007 hob das Finanzamt, nachdem auch gegen sie Berufung erhoben wurde, mit Bescheid vom 16. Jänner 2008 gemäß § 299 BAO auf, da sowohl der Spruch als auch die Begründung der Bescheide mangelhaft bzw. unvollständig gewesen seien. Die erwähnte Berufung wurde mit Bescheid zurückgewiesen. All diese Bescheide erwuchsen in Rechtskraft.

Die hier bekämpften Bescheide wurden mit 18. Jänner 2008 erlassen und mit Berufung vom 21. Februar 2008 bekämpft, die ohne Erlassung einer Berufungsvorentscheidung an den Unabhängigen Finanzsenat vorgelegt wurde.

Das Finanzamt begründete diese Bescheide im Kern damit, dass die 4 Stifter (siehe Sachverhalt unten) insgesamt EUR 300.000 an privaten Verbindlichkeiten nicht selbst an den Gläubiger (CH) bezahlen hätten müssen. Diese seien von der Berufungswerberin bezahlt worden, wodurch die Stifter bereichert worden wären. Es handle sich deshalb um verdeckte Zuwendungen in den Jahren 2003 bis 2005. Ein Übergang der Verbindlichkeiten auf die Privatstiftung sei dort nicht bilanziert worden. Die Zahlungen hätte diese als "Beteiligungen" aktiviert.

Im dagegen gerichteten Rechtsmittel vertrat der steuerliche Vertreter die Ansicht, dass mit der im Zuge der Nachstiftung vom 28.9.1998 erfolgten Übertragung der Anteile an der R_HoldingGmbH auf die Berufungswerberin (A*E*Stiftung) auch die Verpflichtungen gegenüber CH auf diese übergegangen seien. Es widerspräche den Erfahrungen des täglichen Lebens, dass bei der unentgeltlichen Übertragung eines Vermögensgegenstandes die auf dem Vermögensgegenstand lastenden Verpflichtungen nicht mit übertragen werden. Der übliche Ablauf einer Unterbeteiligung sei, dass vom Hauptbeteiligten vorerst neben seinen eigenen auch die Beteiligungserträge des Unterbeteiligten vereinnahmt werden und diese später an den Unterbeteiligten weitergeleitet werden.

Die Feststellung einer verdeckten Zuwendung sei rechtswidrig, da aufgrund des gegebenen Sachverhaltes die Verpflichtungen gegenüber CH nicht den Stiftern, sondern der Stiftung zuzurechnen seien. Anlässlich einer Vorsprache erklärte der steuerliche Vertreter am 27.8.2008 noch einmal ausdrücklich, dass die Schuldübernahme der Verpflichtungen gegenüber CH durch die natürlichen Personen so zu verstehen sei, dass die Beteiligung und sämtliche Rechte aus dieser Beteiligung im Verfügungsbereich der R_HoldingGmbH verbleiben sollten. Sämtliche Ansprüche des Herrn CH - seien es laufende Gewinnausschüttungen oder aber auch Erlöse aus der Veräußerung der Beteiligung - sollten von den natürlichen Personen abgedeckt werden. Damit sollten sämtliche Ansprüche des Herrn CH von den natürlichen Personen bezahlt werden.

Der Unabhängige Finanzsenat fasste den nachstehend dargestellten Sachverhalt zusammen und brachte ihn den Verfahrensparteien mit Schreiben vom 7. Juli 2009 mit dem Ersuchen zur Kenntnis, dazu Stellung zu beziehen, zusätzliche Unterlagen vorzulegen und notwendige Beweisanträge zu stellen. Das Finanzamt verzichtete auf eine solche Stellungnahme und die Berufungswerberin reagierte auf die Aufforderung trotz Erinnerung vom 17. August 2009 nicht.

Daraufhin hob der Unabhängige Finanzsenat die Bescheide auf (UFS 9.9.2009, RV/0144-S/08) und sprach aus, er sei nicht in der Lage, aus deren Textierung mit ausreichender Klarheit festzustellen, ob die Inanspruchnahme der Berufungswerberin als Abgabepflichtige oder als Haftungspflichtige erfolgen und welche Haftungsbestimmung tatsächlich herangezogen werden sollte. Auch die Abgabenbeträge und die Abgabenschuldner ließen sich nur aus der Bescheidbegründung ableiten.

Nachdem das Finanzamt diese Entscheidung mit Amtsbeschwerde bekämpft hatte, hob sie der VwGH nun auf (VwGH 24.5.2012, 2009/15/0182). Er hielt fest, bei verständiger Würdigung sei zweifelsfrei zu erkennen, dass mit diesen Bescheiden die Haftung der Berufungswerberin für KESt iSd § 93 Abs. 2 lit. d EStG 1988 iVm § 95 Abs. 2 EStG 1988 in Bezug auf konkret bezeichnete Vorteilszuwendungen an konkret genannte Personen geltend gemacht wurden.

Damit befindet sich das Verfahren wieder im Stadium der Berufung und war fortzusetzen bzw. abzuschließen.

Über die Berufung wurde erwogen:

1 Sachverhalt

Der Entscheidung des Unabhängigen Finanzsenats liegt folgender Sachverhalt zu Grunde, der in seinen sowie den Akten des Finanzamts abgebildet ist. Er wurde den Verfahrensparteien zur Kenntnis gebracht und - soweit nicht besonders angeführt - nicht bestritten, weshalb er als erwiesen angenommen wird.

Die berufungswerbende A*E*Privatstiftung ist eine mit Stiftungsurkunde vom 10. April 1998 nach österreichischem Recht errichtete Privatstiftung. Bis Anfang 2012 war sie im Firmenbuch (FN ######x ) unter der Bezeichnung A*E*Stiftung registriert. Aus Gründen der Übersichtlichkeit wird hier weiterhin diese Bezeichnung verwendet.

Als Stifter fungierten A***E***, dessen Lebensgefährtin A***K*** sowie dessen Brüder B***E*** und C***E***. Jeweils mit einem anderen Vorstandsmitglied zeichnungsberechtigte Vorstandsmitglieder waren und sind A***E*** , C***E*** und der Anwalt Dr. A*** RA.

1.1 Form der Erledigungen

Es ist höchstgerichtlich geklärt, dass die Berufungswerberin mit den bekämpften Bescheiden als Haftungspflichtige für Kapitalertragsteuer iSd § 93 Abs. 2 lit. d iVm § 95 Abs. 2 EStG 1988 in Anspruch genommen wurde (VwGH 24.5.2012, 2009/15/0182).

Als zeitliche Angabe finden sich jeweils die Bezeichnungen "über den Prüfungszeitraum von 1.1.2003 bis 31.12.2003", "über den Prüfungszeitraum von 1.1.2004 bis 31.12.2004" und "über den Prüfungszeitraum von 1.1.2005 bis 31.12.2005". Auf der Rückseite der Erledigungen findet sich unter der Überschrift "Begründung" der Hinweis "siehe Beilage". In dieser Beilage wird der Sachverhalt kurz geschildert (dazu siehe unten) und ausgeführt, dass sich aus der Bezahlung der Verbindlichkeit durch die Berufungswerberin eine Bereicherung der Stifter ergeben hätte, da sie diese nicht selbst ausgleichen mussten. Daraus ergebe sich außerdem eine auf Vorteilsgewährung gerichtete Willensentscheidung. Tatsächlich habe die Stiftung am 16.6.2003, 6.2.2004 und im Jahr 2005 je EUR 100.000 an CH, Schweiz, bezahlt.

Weiter unten wird in der Begründung ausgeführt, es handle sich um eine verdeckte Zuwendung, da die Stifter insgesamt EUR 300.000 ihrer privaten Verbindlichkeiten nicht selbst bezahlen hätten müssen, sondern die Stiftung diese Zahlungen übernommen hat. Darunter findet sich die folgende Aufstellung:

Tabelle 1

2003 | A***E*** | 25.000,00 | davon 25% | 6.250,00 |

A***K*** | 25.000,00 | davon 25% | 6.250,00 | |

B***E*** | 25.000,00 | davon 25% | 6.250,00 | |

C***E*** | 25.000,00 | davon 25% | 6.250,00 | |

Gesamt | 100.000,00 | 25.000,00 | ||

2004 | A***E*** | 25.000,00 | davon 25% | 6.250,00 |

A***K*** | 25.000,00 | davon 25% | 6.250,00 | |

B***E*** | 25.000,00 | davon 25% | 6.250,00 | |

C***E*** | 25.000,00 | davon 25% | 6.250,00 | |

Gesamt | 100.000,00 | 25.000,00 | ||

2005 | A***E*** | 25.000,00 | davon 25% | 6.250,00 |

A***K*** | 25.000,00 | davon 25% | 6.250,00 | |

B***E*** | 25.000,00 | davon 25% | 6.250,00 | |

C***E*** | 25.000,00 | davon 25% | 6.250,00 | |

Gesamt | 100.000,00 | 25.000,00 |

1.2 Chronologie der Ereignisse

Die Berufungswerberin wurde im April 1998 von den Stiftern A***E***, B***E***, C***E*** und A***K*** (natürliche in Österreich ansässige Personen) gegründet. Nach der Stiftungsurkunde ist es dem Stifter A***E*** zu Lebzeiten vorbehalten, den Stiftungsvorstand zu bestellen und abzuberufen sowie die Stiftungserklärung in allen Belangen zu ändern. Die Stifter können eine Stiftungszusatzurkunde errichten, die wiederum vom Stifter A***E*** abgeändert werden kann. Als Begünstigte bzw. Letztbegünstigte wurde mit der Stiftungszusatzurkunde vom 10. April 1998 die Lebensgefährtin des Stifters A***E***, Frau A***K*** bestellt.

Schon seit 1973 existierte die nach österreichischem Recht gegründete R_HoldingGmbH, (bis 30. September 1998 "A***E***GmbH."), an der die vier Stifter zu jeweils einem Viertel beteiligt waren.

1.2.1 Unterbeteiligung CH

Diese Gesellschaft wiederum war schon seit 1992 an einer Gesellschaft im Drittstaat X*** beteiligt (RI***Ltd..), an der sie annähernd 65% hielt und an der zwei weitere Gesellschaften aus X*** mit beteiligt waren (TI***Ltd.. und AI***Ltd..).

An diesem 65%-Anteil der R_HoldingGmbH hielt seit 1993 ein Schweizer (CH bzw. CH_SA) eine Unterbeteiligung, die ursprünglich einem Anteil von 10% am Gesamtkapital der RI***Ltd.. entsprach und sich in den Folgejahren mangels Teilnahme an Nachschüssen sukzessive auf ca. 5% verringerte. Aus diesem Titel bezahlte der Unterbeteiligte in den Jahren 1992 bis 1994 insgesamt USD 336.000 an die R_HoldingGmbH, die in deren Bilanz passiviert wurden. (Unterfertigte) schriftliche Unterlagen über dieses "Beteiligungsverhältnis" existieren nicht.

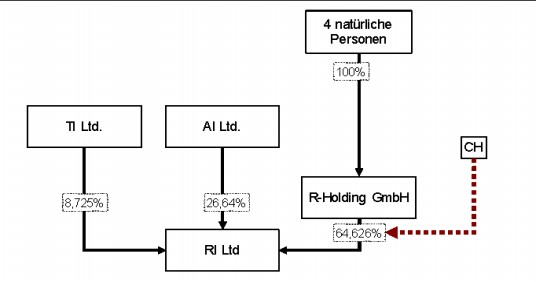

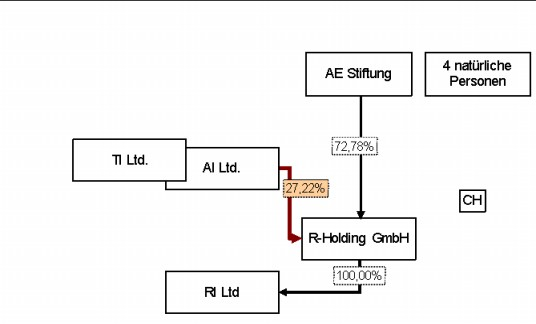

Damit ergab sich das folgende Bild:

Grafik 1

1.2.2 Gesellschafterzuschuss 1997

In der Folge kam es zu Verhandlungen mit den Mitbeteiligten aus X*** mit dem Ziel, sie an der R_HoldingGmbH gegen Einbringung ihrer Anteile an der RI***Ltd.. zu beteiligen. Da mit den neu beitretenden Gesellschaftern die Lastenfreiheit der bestehenden 65%-Beteiligung der R_HoldingGmbH an der RI***Ltd.. vereinbart war, wurden die Verpflichtungen der R_HoldingGmbH gegenüber CH noch vor dem Einbringungsvorgang von deren Altgesellschaftern übernommen (siehe Aktenvermerk des steuerlichen Vertreters vom 28. September 1998).

Die Übernahme dieser Verpflichtung wurde in der Bilanz zum 31. Dezember 1997 in Höhe von ATS 3.572.290,58 als Gesellschafterzuschuss (außerordentliche Erträge) verbucht und außerbilanzmäßig neutralisiert (siehe Körperschaftssteuererklärung 1997 und Schreiben des steuerlichen Vertreters vom 23. August 2006).

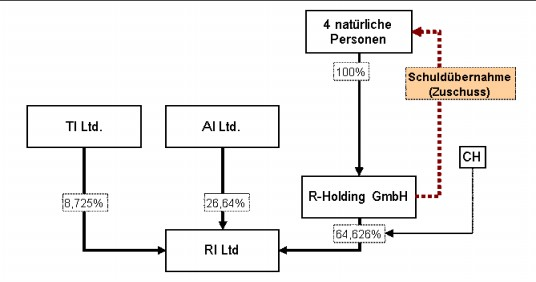

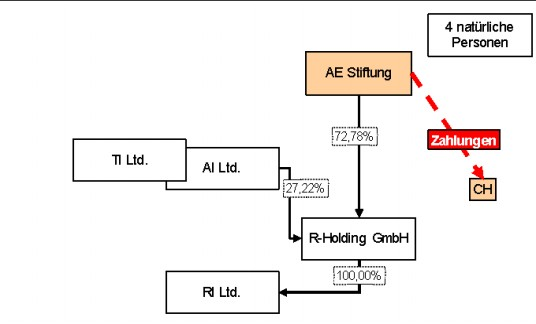

Das lässt sich grafisch wie folgt darstellen:

Grafik 2

Der Gläubiger wurde von dieser Schuldübernahme offenkundig nicht informiert. Dieser gab später an, die Verpflichtungen seien von der R_HoldingGmbH (A***E***GmbH.) auf die A*E*Stiftung übergegangen (siehe undatiertes Schreiben CH_SA unten).

1.2.3 Nachstiftung 28. September 1998 (Notariatsakt I)

Am 28. September 1998 errichteten die vier Stifter einen notariell beurkundeten Nachstiftungsvertrag sowie zugleich die Änderung der Stiftungszusatzurkunde (" Notariatsakt I ").

Für die Privatstiftung traten A***E*** sowie Dr. A*** RA auf, die die Nachstiftung für die Berufungswerberin annahmen. Das dritte Vorstandsmitglied C***E*** war nicht anwesend. Er wurde zwar durch den mit Spezialvollmacht ausgestatteten Dr. RA vertreten, diese Vollmacht bezog sich aber nur auf seine persönlichen Angelegenheiten und nicht die der Berufungswerberin. Die Nachstiftung wurde in der Folge also von der Berufungswerberin angenommen, die formell nur durch A***E*** und Dr. RA vertreten wurde, nicht aber durch das dritte Vorstandsmitglied C***E***.

Die vier Stifter stifteten in Summe etwa 72,78% ihrer Anteile an der R_HoldingGmbH an die Berufungswerberin, die A*E*Stiftung (§ 2 Nachstiftungserklärung).

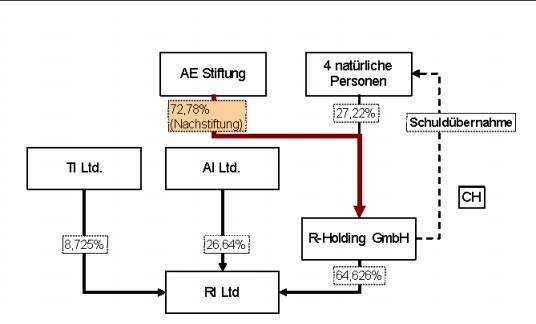

Damit ergibt sich folgende grafische Darstellung der Beteiligungsverhältnisse:

Grafik 3

1.2.4 Schuldübernahme im Rahmen der Nachstiftung 28. September 1998 (Notariatsakt I)

§ 3 Absatz 1 und 2 dieses Nachstiftungs-Vertrages enthält Bestimmungen über die gegenseitige Schad- und Klagloshaltung der Privatstiftung und der widmenden Gesellschafter.

Diese lauten (Arbeitsbogen Bl. 122):

"1) Die Stiftung erwirbt diese Geschäftsanteile mit allen Rechten und Pflichten, die den widmenden Gesellschaftern der Gesellschaft gegenüber zustehen bzw. obliegen. Sie erklärt, den Gesellschaftsvertrag in der derzeit geltenden Fassung zu kennen und sich allen seinen Vereinbarungen zu unterwerfen, ferner die abtretenden Gesellschafter hinsichtlich aller von ihnen übernommenen Verpflichtungen und Verbindlichkeiten, die sich aus dem Gesellschaftsverhältnis ergeben schad- und klaglos zu halten.

2) Die widmenden Gesellschafter haften dafür, dass die vertragsgegenständlichen Geschäftsanteile ihr unbeschränktes Eigentum darstellen und nicht mit irgendwelchen Rechten Dritter belastet sind. Sie verpflichten sich, etwa auftretende noch von Ihnen zu vertretende Verbindlichkeiten unverzüglich zu berichtigen und die Stiftung diesbezüglich schad- und klaglos zu halten. Sie erklären ferner, dass neben den der Stiftung bekannten Bestimmungen des Gesellschaftsvertrages keinerlei Vereinbarungen oder Beschlüsse der Gesellschafter bestehen, die die mit dem vertragsgegenständlichen Geschäftsanteilen verbundenen Mitgliedschaftsrechte beeinflussen."

Dazu hielt der steuerliche Vertreter der Berufungswerberin mit einem nur von ihm unterfertigten Aktenvermerk desselben Datums (Arbeitsbogen Bl. 126 f) fest, zur Freistellung der Anteile an der R_HoldingGmbH hätten deren vier Gesellschafter die Verpflichtungen aus der Unterbeteiligung CH "in Form eines Gesellschafterzuschusses" übernommen. Nun übernehme die Berufungswerberin (die Privatstiftung) die Verpflichtungen aus der Unterbeteiligung. Der steuerliche Vertreter ergänzte im letzten Absatz, Dr. RA (Anm.: Vorstandsmitglied der Privatstiftung und Rechtsanwalt) erkläre, die Übernahme der Verpflichtungen aus der Unterbeteiligung CH sei unter § 3 Abs. 1 des Nachstiftungsvertrages zu subsumieren. Da bei den Vertragsparteien hinsichtlich dieses Sachverhaltes Einvernehmen herrsche, werde aus Zeitgründen auf eine ausdrückliche Übernahme in den Nachstiftungsvertrag verzichtet. Für den Gläubiger stellte dazu die CH_SA in einem undatiertenundan A***E*** adressierten Schreiben fest, "im Jahr 1998 sei mit letzterem vereinbart worden, dass die Verpflichtungen der A***E***GmbH. auf die A*E*Stiftung übergehen".

Daraus leitet die Berufungswerberin nun ab, die Verpflichtungen gegenüber CH, seien auf die Privatstiftung übergegangen (Schreiben des steuerlichen Vertreters vom 23.8.2006, Aktenvermerk des steuerlichen Vertreters vom 28.9.1998). Die Fixierung einer Maximalhöhe dieser Verpflichtung wurde nicht behauptet.

Weder über die Verpflichtungserklärung der Gesellschafter gegenüber der R_HoldingGmbH ("Gesellschafterzuschuss") noch über die exakten Modalitäten der behaupteten Übernahme dieser Verpflichtungen durch die Berufungswerberin existieren weitere Belege oder Unterlagen (Vorsprache des steuerlichen Vertreters am 27. August 2008 beim Unabhängigen Finanzsenat).

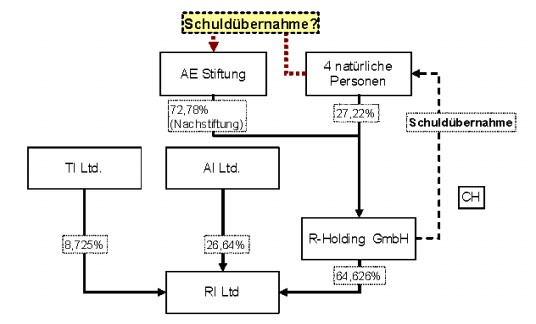

Der behauptete Übergang der Verbindlichkeiten lässt sich damit wie folgt darstellen:

Grafik 4

1.2.5 Offenlegung sowie bilanzielle Erfassung der Nachstiftung (Notariatsakt I)

Trotz sofortiger firmenbuchmäßiger Umsetzung der Nachstiftung wurde der Notariatsakt I, mit dem auch die Stiftungszusatzurkunde geändert wurde, dem Finanzamt gegenüber nicht offengelegt. Erst im Zuge der Außenprüfung über die Jahre 2002 bis 2004 (ABNr. Bp. ######/05) übermittelte der steuerliche Vertreter diese Urkunde per Fax vom 14. November 2006 an die Außenprüferin (Arbeitsbogen Bl. 117 ff).

Das gesamte mit diesem Notariatsakt dokumentierte Geschehen fand - bis zur Außenprüfung im Jahr 2006 - auch keinen Niederschlag in den Bilanzen der Berufungswerberin. Dort finden sich weder eine Aktivierung der Geschäftsanteile im Rahmen der Nachstiftung noch eine Passivierung von Verbindlichkeiten. Die Nachstiftung wurde bilanztechnisch ignoriert.

Erstmals bei der Außenprüfung im Jahre 2006 fiel auf, dass die Berufungswerberin 2003 bis 2005 Zahlungen an CH geleistet und diese als Beteiligungszugang aktiviert hatte. Das weckte offensichtlich das Interesse der Außenprüfungsorgane, weil die Aktivierung der "Kernbeteiligung" fehlte. Erst im Zuge dieser Ermittlungen stieß das Finanzamt darauf, dass 1998 (also 8 Jahr zuvor) eine Nachstiftung erfolgt war.

1.2.6 Einbringung der Anteile durch die TI***Ltd.. und die AI***Ltd.. mit Vertrag vom 28. September 1998 (Notariatsakt II)

Am selben Tag (28. September 1998) unmittelbar nach der Nachstiftung brachten die TI***Ltd.. und die AI***Ltd.. ihre Anteile an der RI***Ltd.. in die R_HoldingGmbH ein (Notariatsakt II). Als Gegenleistung erhielten sie von den Altgesellschaftern die verbliebenen Anteile an der aufnehmenden Gesellschaft im Ausmaß von circa 27,22%.

Damit waren die vier natürlichen Personen nicht mehr an der Holding GmbH beteiligt. Am selben Tag wurde die Änderung der Eintragung der Gesellschafter aufgrund beider Notariatsakte beim Firmenbuch beantragt. Die Eintragung erfolgte am 14. Oktober 1998.

Mit Schreiben vom 21. Oktober 1998 erstattete die R_HoldingGmbH eine "Mitteilung gemäß § 13 Abs. 1 UmgrStG" und gab die Einbringung der Anteile der AI***Ltd.. und der TI***Ltd.. in die R_HoldingGmbH bekannt.

Die Gesellschaftsstruktur stellte sich damit wie folgt dar:

Grafik 5

1.2.6 Zahlungen an CH

In der Zwischenzeit einigte man sich mit CH auf die "Ablöse der Unterbeteiligung" gegen eine Zahlung von EUR 300.000, die am 16.6.2003, 6.2.2004 und im Jahr 2005 von der Berufungswerberin in drei gleich bleibenden Raten von EUR 100.000 geleistet wurde. Die Zahlung 2005 wurde zwar nicht bestritten, der exakte Zeitpunkt von der Berufungswerberin aber trotz Aufforderung und Erinnerung nicht bekannt gegeben.

Grafik 6

Damit waren nach dem vorliegenden Akteninhalt alle Forderungen des Herrn CH beglichen. Strittig ist nun, wie diese Zahlungen steuerlich zu werten sind.

Die Berufungswerberin bringt vor, es habe sich um die Erfüllung ihrer anlässlich der Übertragung der Anteile der R_HoldingGmbH an sie übergegangenen Verpflichtungen gegenüber CH gehandelt.

Das Finanzamt geht von der Zahlung einer Privatschuld der 4 Stifter durch die Berufungswerberin aus. Es behandelte diese deshalb als Zuwendung der Privatstiftung in den Jahren 2003 bis 2005 und nahm die Berufungswerberin für den unterlassenen KESt-Abzug in Anspruch.

2 Rechtsgrundlagen und rechtliche Würdigung

2.1 Rechtsgeschäfte zwischen der R_HoldingGmbH und deren Gesellschaftern sowie der Berufungswerberin und ihren Stiftern und Begünstigten

Rechtsgeschäfte zwischen einer Kapitalgesellschaft und deren Gesellschaftern sowie einer Privatstiftung und ihren Stiftern, Vorstandsmitgliedern und Begünstigten sind steuerlich nur dann als erwiesen anzunehmen, wenn sie den Kriterien der Angehörigenjudikatur entsprechen (vgl. u.a. UFS 26.1.2011, RV/0418-S/09). Voraussetzung dafür ist, dass sie nach außen ausreichend zum Ausdruck kommen, von eindeutigem, klarem und jeden Zweifel ausschließendem Inhalt sind und auch zwischen Familienfremden unter solchen Bedingungen abgeschlossen worden wären (vgl. VwGH 7.12.1994, 93/13/0012; 27.8.1991, 91/14/0097; 18.11.1991, 91/15/0043).

Diese Voraussetzungen müssen kumulativ vorliegen, was hier ganz offensichtlich zumindest im Hinblick auf die Übernahme der Verbindlichkeiten der vier Gesellschafter durch die Berufungswerberin nicht der Fall ist.

Letztere bezahlte in Summe EUR 300.000,00 an CH und rechtfertigte dies selbst damit, die Übernahme dieser Verbindlichkeiten sei von ihr im Rahmen der Übertragung der 72,78%-Beteiligung an der R_HoldingGmbH Berufungswerberin erfolgt. Die Verpflichtung finde sich in § 3 Abs. 1 des Nachstiftungsvertrages (vgl. Aktenvermerk des steuerlichen Vertreters vom 28. September 1998).

Die Verpflichtung soll also im Rahmen der Nachstiftung vom 28. September 1998 (Notariatsakt I) eingegangen worden sein. Dies ist aber schon aus rein zivilrechtlichen Überlegungen äußerst fraglich. § 17 Abs. 5 PSG sieht vor, dass Rechtsgeschäfte der Privatstiftung mit einem Mitglied des Stiftungsvorstands der Genehmigung aller übrigen Mitglieder des Stiftungsvorstands und des Gerichts bedürfen, wenn die Privatstiftung keinen Aufsichtsrat hat. Das wäre hier der Fall, wurde aber nicht erfüllt. Der notariell beglaubigte Nachstiftungsvertrag dokumentiert - zumindest was den Anteil des A***E*** betrifft - ein Rechtsgeschäft, das zwischen ihm und der A*E*Stiftung zustande kommen sollte, die wiederum von ihm als Vorstandsmitglied vertreten wurde. Zur zivilrechtlichen Gültigkeit dieses Vertrages hätte es - vor allem wenn damit Belastungen auf die Privatstiftung übertragen werden sollten - deshalb sowohl der Unterschrift des dritten Vorstandsmitglieds C***E*** wie auch der Genehmigung des Gerichtes bedurft. Die liegen nicht vor.

Dazu kommt, dass wenig dafür spricht, § 3 des Nachstiftungsvertrages im Sinne der im Aktenvermerk vom 28. September 1998 geäußerten Ansicht des Dr. RA auszulegen.

Der oben wörtlich zitierte Absatz 1 dieses Vertrages regelt nämlich nur Rechte und Pflichten, die sich aus dem GmbH-Gesellschaftsverhältnis ergeben. CH konnte unbestrittenermaßen niemals über Kapitalanteile der R_HoldingGmbH verfügen. Dessen Forderung kann sich deshalb nicht auf diesen Absatz beziehen. Welcher Rechtsnatur dessen "Unterbeteiligung" auch immer war, es handelte sich dabei nicht um die Beteiligung als Gesellschafter der R_HoldingGmbH. Die "Unterbeteiligung" existierte nicht an diesem Anteil, sondern am Anteil der R_HoldingGmbH an der RI***Ltd..

Im Absatz 2 erklärten die ausscheidenden Gesellschafter ausdrücklich, dass die Geschäftsanteile (der R_HoldingGmbH) nicht mit irgendwelchen Rechten Dritter belastet sind und verpflichteten sich im gegenteiligen Fall zur Schad- und Klagloshaltung der Berufungswerberin. Auch dieser Absatz kommt hier nicht in Frage. Durch die Verbuchung der Übernahme der Verbindlichkeiten als Zuschuss in der Bilanz zum 31. Dezember 1997 dokumentierte die Berufungswerberin selbst die Übertragung von Verbindlichkeiten der R_HoldingGmbH in die Sphäre der Gesellschafter. Diese Tatsache wurde vom steuerlichen Vertreter in seinem Aktenvermerk vom 28. September 1998 noch einmal ausdrücklich festgehalten (Seite 1, letzter Absatz) und in der Berufung vom 21. Februar 2008 bestätigt (Seite 2, Absatz 7). Es handelte sich damit um Privatverbindlichkeiten der Gesellschafter, die nicht mit den Gesellschaftsanteilen verknüpft waren.

Damit muss festgestellt werden, dass die Gestaltung des behaupteten Übergangs von Verbindlichkeiten auf die Berufungswerberin im Jahr 1998 den Kriterien der Angehörigenjudikatur nicht entspricht. Sie ist so unklar und mit so vielen Zweifeln behaftet, dass der Übergang nicht als erwiesen beurteilt werden kann.

Verstärkt wird dieser Eindruck durch die Tatsache, dass die Bilanzen der Berufungswerberin zum 31. Dezember 1998 bis 2004 keinerlei diesbezügliche Verbindlichkeiten aufwiesen. Sie dokumentierten damit weder eine Schuldübernahme noch wiesen sie einen Hinweis auf eine eventuelle Haftungsübernahme etc. aus.

Die strittigen Verbindlichkeiten gegenüber CH waren also nach der in den Akten abgebildeten Beweislage im Zeitpunkt ihrer Tilgung durch die Berufungswerberin nach wie vor A***E***, B***E***, C***E*** (Stifter) und A***K*** (Stifterin und Begünstigte) zuzurechnen. Die Privatstiftung bediente die Schulden nur deshalb, weil diese die in Klammer erwähnten Funktionen innehatten.

Ein Zusammenhang mit der Tätigkeit von A***E*** und C***E*** als Vorstandsmitglied ist den Akten nicht zu entnehmen, weshalb eine diesbezügliche Zuordnung ausscheidet.

2.2 Einkünfte aus Kapitalvermögen

Folgende Einkünfte sind gem. § 27 Abs. 1 Z 7 EStG 1988 idF BGBl. Nr. 797/1996 Einkünfte aus Kapitalvermögen, soweit sie nicht zu den Einkünften im Sinne des § 2 Abs. 3 Z 1 bis 4 EStG 1988 (Haupteinkunftsarten Einkünfte aus Land- und Forstwirtschaft, Einkünfte aus selbständiger Arbeit, Einkünfte aus Gewerbebetrieb und Einkünfte aus nichtselbständiger Arbeit) gehören:

"Zuwendungen jeder Art einer nicht unter § 5 Z 6 KStG 1988 fallenden Privatstiftung an Begünstigte und Letztbegünstigte. Als Zuwendungen gelten auch Einnahmen einschließlich sonstiger Vorteile, die anlässlich der unentgeltlichen Übertragung eines Wirtschaftsgutes an die Privatstiftung vom Empfänger der Zuwendung erzielt werden. Dies gilt nicht hinsichtlich der bei der Zuwendung von Grundstücken mitübertragenen Belastungen des Grundstückes, soweit sie mit dem Grundstück in unmittelbarem wirtschaftlichem Zusammenhang stehen."

Diese Fassung war von 1. Jänner 1996 bis 5. Jänner 2001 in Gültigkeit. Mit dem Kapitalmarktoffensive-Gesetz (KMOG; BGBl. I Nr. 2/2001) wurde sie geändert. Der neuen Fassung fehlt die Einschränkung auf Begünstigte und Letztbegünstigte. Sie lautete mit Gültigkeit ab 2001:

"Zuwendungen jeder Art einer nicht unter § 5 Z 6 KStG 1988 fallenden Privatstiftung sowie Zuwendungen einer Privatstiftung im Sinne des § 4 Abs. 11 Z 1 lit. c EStG 1988 bis zu einem Betrag von 1.460 Euro jährlich. Als Zuwendungen gelten auch Einnahmen einschließlich sonstiger Vorteile, die anlässlich der unentgeltlichen Übertragung eines Wirtschaftsgutes an die Privatstiftung vom Empfänger der Zuwendung erzielt werden. Dies gilt nicht hinsichtlich der bei der Zuwendung von Grundstücken mitübertragenen Belastungen des Grundstückes, soweit sie mit dem Grundstück in unmittelbarem wirtschaftlichem Zusammenhang stehen."

Die parlamentarischen Materialien gehen dabei von einer Klarstellung aus. Sie führen aus:

"Zunächst erfolgt eine Klarstellung. Der Wegfall der Worte "Begünstigter und Letztbegünstigter" verdeutlicht, dass jede Zuwendung, auch wenn sie formal nicht unter den Begünstigtenkreis fällt, der Empfängerbesteuerung unterliegt. Im Hinblick auf das stiftungsrechtliche Erfordernis des konkreten oder zumindest abstrakt festzulegenden Begünstigtenkreises musste in solchen Fällen auch schon bisher von Zuwendungen ausgegangen werden. Weiters wird durch die Neuregelung eine stiftungsrechtlich nicht gedeckte Zuwendung oder eine verdeckte Zuwendung zweifelsfrei in die Besteuerung einbezogen."

Damit ist die Übernahme von Verbindlichkeiten eines Stifters im Rahmen der Übertragung von Kapitalanteilen zumindest ab Anfang 2001 und damit im Streitzeitraum auch beim Stifter ex lege als Einkünfte aus Kapitalvermögen zu erfassen (vgl. dazu Jakom/Marschner EStG, 2011, § 27 Rz 192). Ob es sich bei dieser Gesetzesänderung tatsächlich nur um eine bloße Klarstellung handelt, ist zwar nicht höchstgerichtlich geklärt (vgl. etwa Janeba-Hirtl/Studera, RdW 2000, 253), für die hier strittigen Zuflüsse aber nur am Rande von Relevanz:

Es kann - aus Gründen der Angehörigenjudikatur - nicht als erwiesen beurteilt werden, dass die Stifter im Rahmen der Nachstiftung vom 28. September 1998 einen Anspruch auf die Übernahme die Schuldentilgung durch die Berufungswerberin erlangten. Diese steht rechtlich - entgegen deren Vorbringen in der Berufung - nicht mit der Übertragung der Anteile in Verbindung, sondern erfolgte davon unabhängig (siehe oben zur Würdigung von Rechtsgeschäften im Sinne der Angehörigenjudikatur - Punkt 2.1).

Auch wenn aber ein Zusammenhang mit der Nachstiftung gegeben wäre, kann es nicht als erwiesen angenommen werden, dass damals eine privative Schuldübernahme erfolgte. Selbst in diesem Fall wäre nämlich die Schuldnerstellung der Stifter nicht beseitigt worden. Zum Erlöschen deren Schuld kam es erst mit der tatsächlichen Tilgung durch die Berufungswerberin in den Jahren 2003 bis 2005. Erst damit erfolgte ein Zufluss an die Stifter, weshalb die Rechtslage in diesen Jahren anzuwenden ist (zu den Details siehe Punkt 2.3).

2.3 Zuflusszeitpunkt der "Schuldübernahme"

Der Zufluss des Vorteils aus einer Schuldübernahme (Schuldbefreiung) tritt beim Altschuldner nämlich erst in dem Augenblick und Ausmaß ein, in dem er tatsächlich von der übernommenen Schuld befreit wird (vgl. Doralt, EStG10, § 19 Tz 30 Stichwort "Schuldübernahme" unter Hinweis auf Fröhlich, ÖStZ 1997, 241; vgl. auch StiftR 2001 Rz 212). Dabei ist zu differenzieren (vgl. Tanzer in Arnold/Stangl/Tanzer, Privatstiftungssteuerrecht2, II, II/235 mwN):

Ist die Übertragung von Schulden mit einer privativen Schuldübernahme verbunden, sodass die Privatstiftung an die Stelle des Stifters tritt und letzterer aus seinem Schuldverhältnis zum Gläubiger entlassen wird, fließt der Vorteil aus der Entlastung von der Verbindlichkeit bereits im Zeitpunkt der Schuldübernahme, also dem Zeitpunkt, in dem der Gläubiger der Schuldübernahme zustimmt, zu. Verweigert dieser seine Zustimmung, so fließt der Vorteil erst und nur dann zu, wenn die Privatstiftung als Erfüllungsübernehmer die Schuld des Stifters tilgt (vgl. Kauba, SWK 30/1999, S 701 f).

Werden Wirtschaftsgüter an eine Privatstiftung unter kumulativer Schuldübernahme übertragen, so tritt der Stifter als ursprünglicher Schuldner nicht aus dem Schuldverhältnis aus, sondern es liegt ein bloßer Schuldbeitritt der Privatstiftung vor. Ein Zufluss liegt nach herrschender Ansicht erst bei Schuldtilgung durch die Privatstiftung vor (Kauba, SWK 30/1999, S 702; Rief, FJ 1995, 149; ebenso StiftR 2001 Rz 212; aA Lang in Gassner/Göth/Gröhs/Lang (Hrsg), Privatstiftungen, 251 f).

Liegt eine Erfüllungsübernahme vor und verpflichtet sich die Privatstiftung nur im Rahmen einer internen Vereinbarung mit dem Stifter, die Leistung an seiner Stelle zu erbringen, so ist ein Zufluss der Zuwendung wiederum erst im Zeitpunkt der tatsächlichen Tilgung der Schuld durch die Privatstiftung anzunehmen (vgl auch Fröhlich, ÖStZ 1997, 241 f; Herrmann/Heuer/Raupach, EStG § 11 Rz 100, Stichwort "Schuldübernahme").

Werden von den betroffenen Personen keine klaren Vereinbarungen im Sinne der oben genannten Verträge vorgelegt, die eindeutige Aussagen hinsichtlich einer befreienden Schuldübernahme und dabei insbesondere der Zustimmung zum Schuldeintritt des Neuschuldners durch den Gläubiger zulassen, wird im Zweifelsfall steuerlich von keinem Schuldeintritt im Zeitpunkt der gemischten Schenkung durch den Empfänger an die Stiftung, sondern von einem bloßen Schuldbeitritt bzw. einer Erfüllungsübernahme durch die Stiftung ausgegangen werden müssen (Kauba, SWK 30/1999, 699). In einem solchen Fall wird nicht im Zeitpunkt der Vereinbarung einer Schuldübernahme bzw. der Zustimmung des Gläubigers der Besteuerungstatbestand des § 27 Abs. 1 Z 7 EStG 1988 ausgelöst, sondern erst durch die spätere Tilgung durch die Privatstiftung. Konsequenz der kumulativen Schuldübernahme und auch einer Erfüllungsübernahme im Zusammenhang mit unklaren Vereinbarungen ist, dass ein Steuertatbestand erst durch die tatsächliche Zahlung durch die Privatstiftung ausgelöst wird.

Da im Bereich der Einkünfte aus Kapitalvermögen das Zuflussprinzip anzuwenden ist (§ 19 EStG 1988), ist auf solche Zahlungen die Rechtslage im Zeitpunkt des Geldflusses anzuwenden. Das trifft auch auf den hier zu beurteilenden Sachverhalt zu.

Hier wurden nur äußerst rudimentäre Angaben über die exakten Modalitäten der behaupteten Schuldübernahme durch die Berufungswerberin vorgelegt. Weder existieren genaue Unterlagen über die Schuldübernahme im Zuge des Gesellschafterzuschusses (Bilanz 31. Dezember 1997 der R_HoldingGmbH) noch für eine solche im Rahmen der Nachstiftung vom 28. September 1998. Diese reichen keineswegs aus, um von einer privativen Schuldübernahme im Jahr 1998 ausgehen zu können. Die Berufungswerberin erfasste die Verbindlichkeiten nicht einmal in ihrer Bilanz.

Damit kann ein Zufluss bei den betroffenen 4 Stiftern bzw. Gesellschaftern erst in dem Moment unterstellt werden, in dem tatsächlich die schuldbefreienden Zahlungen durch die Privatstiftung (die Berufungswerberin) erfolgten.

Der Geldfluss zur Tilgung der Schulden bei CH erfolgte erst in den Jahren 2003 bis 2005. Die Geldflüsse betrugen - wie vom Finanzamt im Bescheid dargestellt - jeweils EUR 25.000 pro Gesellschafter und Kalenderjahr. Erst dadurch kam es zum Wegfall der Verbindlichkeiten der vier Stifter bzw. ehemaligen Gesellschafter der R_HoldingGmbH

gegenüber CH bzw.

gegenüber der R_HoldingGmbH aufgrund der in der Bilanz zum 31. Dezember 1997 als Gesellschafterzuschuss dokumentierten Zusage, diese Zahlungen zu leisten.

Das bedeutet für den konkreten Fall, dass die Rechtslage 2003 bis 2005 und damit § 27 Abs. 1 Z 7 EStG 1988 idF ab BGBl. I Nr. 2/2001 anzuwenden ist.

Damit ist es auch nicht weiter relevant, ob die Berufungswerberin die Schulden deshalb bediente, weil sie sich dazu im Rahmen der Nachstiftung vom 28. September 1998 verpflichtet hatte, oder ob dies ohne diesen Rechtsgrund erfolgte.

Die vier Stifter jedenfalls bezogen in den Jahren 2003 bis 2005 Einkünfte aus Kapitalvermögen. Schuldner dieser Kapitalerträge war die Berufungswerberin.

2.4 Vorschreibung der Kapitalertragsteuer (KESt) im Haftungsweg

Zum Abzug von Kapitalertragsteuer bestimmt § 93 EStG in der für den Berufungszeitraum geltenden Fassung auszugsweise:

(1) Bei inländischen Kapitalerträgen ... wird die Einkommensteuer durch Abzug vom Kapitalertrag erhoben (Kapitalertragsteuer).

(2) Inländische Kapitalerträge liegen vor, wenn der Schuldner der Kapitalerträge ... Geschäftsleitung oder Sitz im Inland hat ... und es sich um folgende Kapitalerträge handelt:

1. ... d) Zuwendungen jeder Art von nicht unter § 5 Z 6 des Körperschaftsteuergesetzes 1988 fallenden Privatstiftungen. Als Zuwendungen gelten auch Einnahmen einschließlich sonstiger Vorteile, die anlässlich der unentgeltlichen Übertragung eines Wirtschaftsgutes an die Privatstiftung vom Empfänger der Zuwendung erzielt werden. Dies gilt nicht hinsichtlich der bei der Zuwendung von Grundstücken mitübertragenen Belastungen des Grundstückes, soweit sie mit dem Grundstück in unmittelbarem wirtschaftlichem Zusammenhang stehen.

Höhe und Einbehaltung der Kapitalertragsteuer wird in § 95 EStG 1988 geregelt. Die maßgebenden Bestimmungen lauten dabei:

(1) Die Kapitalertragsteuer beträgt 25%.

(2) Schuldner der Kapitalertragsteuer ist der Empfänger der Kapitalerträge. Die Kapitalertragsteuer ist durch Abzug einzubehalten. Der zum Abzug Verpflichtete (Abs. 3) haftet dem Bund für die Einbehaltung und Abfuhr der Kapitalertragsteuer. ...

(3) Zum Abzug der Kapitalertragsteuer ist verpflichtet: 1. Bei inländischen Kapitalerträgen (§ 93 Abs. 2) der Schuldner der Kapitalerträge.

(4) Der zum Abzug Verpflichtete hat die Kapitalertragsteuer im Zeitpunkt des Zufließens der Kapitalerträge abzuziehen. Die Kapitalerträge gelten für Zwecke der Einbehaltung der Kapitalertragsteuer als zugeflossen: ... 4. Bei anderen Kapitalerträgen, insbesondere bei Zinserträgen aus Geldeinlagen und sonstigen Forderungen bei Kreditinstituten, nach Maßgabe des § 19.

(5) Dem Empfänger der Kapitalerträge ist die Kapitalertragsteuer ausnahmsweise vorzuschreiben, wenn 1. der zum Abzug Verpflichtete die Kapitalerträge nicht vorschriftsmäßig gekürzt hat oder 2. der Empfänger weiß, dass der Schuldner die einbehaltene Kapitalertragsteuer nicht vorschriftsmäßig abgeführt hat und dies dem Finanzamt nicht unverzüglich mitteilt.

Der auf die Zuflüsse anzuwendende KESt-Satz betrug damit 25%. Das ergibt EUR 6.250 pro Kalenderjahr und Person.

Gem. § 96 Abs. 1 EStG 1988 ist die einbehaltene Kapitalertragsteuer bei Kapitalerträgen gemäß § 93 Abs. 2 Z 1 leg.cit. durch den zum Abzug Verpflichteten unter der Bezeichnung "Kapitalertragsteuer" binnen einer Woche nach dem Zufließen abzuführen. Dem Empfänger der Kapitalerträge ist eine Bescheinigung über die Höhe der Kapitalerträge und des Steuerbetrages, über den Zahlungstag und über die Zeit, für welche die Kapitalerträge gezahlt worden sind, zu erteilen und hierin das Finanzamt, an das der Steuerbetrag abgeführt worden ist, anzugeben (§ 96 Abs. 4 leg.cit).

Aus diesen Bestimmungen ergibt sich, dass die auf Zuwendungen jeder Art von nicht unter § 5 Z 6 KStG 1988 fallenden Privatstiftungen entfallende Einkommensteuer durch den Abzug von Kapitalertragsteuer zu erheben ist. Die zuwendende Privatstiftung ist zum Abzug und zur Abfuhr an das Finanzamt verpflichtet. Unterlässt sie dies, ergeben sich zwei Möglichkeiten (vgl. UFS 7.4.2008, RV/0380-S/06):

1. Zum einen haftet die Schuldnerin der Kapitalerträge (die Privatstiftung) dem Bund für die Abfuhr der Kapitalertragsteuer. Solche Haftungen sind gem. § 224 BAO durch Erlassung von Haftungsbescheiden geltend zu machen. In diesen ist der Haftungspflichtige aufzufordern, die Abgabenschuld, für die er haftet, binnen einer (Nach)Frist von einem Monat zu entrichten. Die Bestimmungen des Einkommensteuerrechtes über die Geltendmachung der Haftung für Steuerabzugsbeträge bleiben dabei unberührt. Der Haftungsbescheid muss einen Hinweis auf die gesetzliche Vorschrift, die seine Haftungspflicht begründet, enthalten.

2. Die Kapitalertragsteuer ist dem Empfänger der Kapitalerträge (dem Stifter oder dem Begünstigten) direkt vorzuschreiben, wenn der zum Abzug Verpflichtete die Kapitalerträge nicht vorschriftsmäßig gekürzt hat. Die Vorschreibung hat in diesem Fall mittels Abgabenbescheid (§ 198 BAO) zu erfolgen. Die Rechtsgrundlage muss im Spruch des Bescheides nicht genannt werden (vgl. VwGH 24.8.2006, 2002/17/0164 mit weiteren Nachweisen).

Daraus folgt, dass die Vorschreibung der Kapitalertragsteuer entweder in einem Haftungsbescheid oder in einem Abgabenbescheid (bzw. mehrere Abgabenbescheide enthaltenden Sammel-Abgabenbescheid) erfolgen kann. Die Abgabenbehörde hat zwischen diesen beiden Möglichkeiten zu wählen und sich dabei an den Grundsätzen des Ermessens zu orientieren. Dieses Ermessen ist zu begründen (vgl. etwa Schwaiger, ÖStZ 2001/1029; VwGH 27.8.2008, 2006/15/0057; UFS 21.2.2008, RV/0189-W/06).

Im gegenständlichen Fall hat sich das Finanzamt für die Geltendmachung der Haftung entschieden. Diese Ermessensentscheidung wurde bislang zwar nicht ausführlich begründet, von der Berufungswerberin aber auch nicht gesondert bekämpft. Weder wurde vorgebracht, dass die Geltendmachung der Haftung unzweckmäßig sei, noch, dass die Privatstiftung dadurch im Vergleich zur Direktinanspruchnahme der Empfänger der Kapitalerträge übermäßig belastet und damit unbillig behandelt würde. Auf beides gibt es in den Steuerakten keine Hinweise.

Für die Geltendmachung der Haftung spricht im konkreten Fall vor allem die Verwaltungsökonomie (zur vergleichbaren Haftung für Lohnsteuer vgl. etwa Ritz in Holubek/Lang (Hrsg.), Die allgemeinen Bestimmungen der BAO, 120, unter Hinweis auf VfGH 30.9.1997, B 2/96). Das Finanzamt machte mit 3 Schriftstücken (Sammelhaftungsbescheiden) insgesamt 12 Abgaben (je eine KESt pro Stifter und Kalenderjahr) geltend und sparte damit die Ausfertigung von 9 zusätzlichen Erledigungen. Das verhinderte nicht nur Kosten der 1. Instanz, sondern auch Aufwand im Rechtsmittelverfahren, was in diesem Fall für die Haftungsinanspruchnahme sprach.

3 Das bedeutet für den konkreten Fall:

Damit ist festzustellen, dass den genannten Stiftern bzw. der Alleinbegünstigten zu den oben genannte Zeitpunkten in den Jahren 2003 bis 2005 jeweils ein Vorteil von EUR 25.000 pro Kalenderjahr und Person zufloss. Dieser Zufluss stellt Einkünfte aus Kapitalvermögen dar und war der KESt zu unterziehen. Da die Berufungswerberin einen KESt-Abzug unterließ, wurde sie rechtmäßig vom Finanzamt zur Haftung im Sinne des § 93 Abs. 2 lit. d iVm § 95 Abs. 2 EStG 1988 iVm § 224 BAO herangezogen.

Die bekämpften Bescheide ergingen damit zu Recht.

Die Berufung war somit als unbegründet abzuweisen, die Bescheide waren inhaltlich zu bestätigen und die Abgabenschulden prinzipiell binnen der gesetzlich vorgesehenen Wochenfrist zu entrichten (§ 96 Abs. 1 EStG 1988).

Salzburg, am 10. September 2012

Zusatzinformationen | |

|---|---|

Materie: | Steuer, Finanzstrafrecht Verfahrensrecht |

betroffene Normen: | § 2 Abs. 3 Z 1 bis 4 EStG 1988, Einkommensteuergesetz 1988, BGBl. Nr. 400/1988 |

Verweise: | VwGH 27.08.1991, 91/14/0097 |