Unternehmereigenschaft eines Bauträgers

Beachte:

VwGH-Beschwerde zur Zl. 2012/15/0161 eingebracht. Mit Erk. v. 25.4.2013 wegen Rechtswidrigkeit infolge Verletzung von Verfahrensvorschriften aufgehoben. Fortgesetztes Verfahren mit BE zur Zl. RV/0268-S/13 erledigt.

Entscheidungstext

Der Unabhängige Finanzsenat hat über die Berufungen der I, vertreten durch P, vom 15. Oktober 2009 gegen die Bescheide des Finanzamtes S, vertreten durch A, vom 16. September 2009 betreffend Umsatzsteuer 2006 und Umsatzsteuer 2007 entschieden:

Die Berufung gegen den Umsatzsteuerbescheid 2006 wird als unbegründet abgewiesen.

Der angefochtene Bescheid wird abgeändert.

Die Berufung gegen den Umsatzsteuerbescheid 2007 wird als unbegründet abgewiesen.

Der angefochtene Bescheid bleibt unverändert.

Die Bemessungsgrundlagen und die Höhe der Abgabe ist dem als Beilage angeschlossenen Berechnungsblatt (Anlage A) zu entnehmen und bilden einen Bestandteil dieses Bescheidspruches.

Entscheidungsgründe

1) Verfahren vor der Abgabenbehörde erster Instanz

1.1 Umsatzsteuerprüfung Zeitraum Februar 2006 bis September 2007

1.1.1 Selbstanzeige

Am Beginn der Prüfung wurde von der Parteienvertreterin WP (kurz: BF.) eine Selbstanzeige im Sinne des § 29 Finanzstrafgesetzes erstattet. Als Gründe für die Selbstanzeige wurde angeführt, dass "Rechnungen mit Übergang der Steuerschuld gem. § 19 Abs. 1 Z 1a ausgestellt wurden" sowie "Rechnungen, die mit Reverse Charge ausgestellt wurden" und "Rechnungen, von BS netto ausgestellt wurden". Insgesamt wurden im Jahr 2006 Rechnungen mit Übergang der Steuerschuld in Höhe von € 165.425,74 (Umsatzsteuer € 33.085,17) und eine Rechnung mit Reverse Charge in Höhe von € 2.500,00 (Umsatzsteuer € 500,00) sowie der Gesellschafter BS stellte für seine Leistungen im Jahr 2006 Rechnungen in Höhe von € 28.000,00 "netto" in Rechnung.

1.1.2 Feststellungen und rechtliche Würdigung der Abgabenbehörde erster Instanz

(5. Februar 2008)

Die Feststellungen der Prüfung und die rechtliche Würdigung wurden der Gesellschaft mit 5. Februar 2008 wie folgt zur Kenntnis gebracht:

"Zu Prüfungsbeginn wurde Selbstanzeige gem. § 29 FinStrG erstattet, da im Zeitraum 5 -12/2006 Rechnungen mit Übergang der Steuerschuld gem. § 19 Abs. 1a UStG 94 (Übergang der Umsatzsteuerschuld € insgesamt € 33.085,17 Ust.) bzw. § 19 Abs. 1 UStG 94 (Übergang der Steuerschuld: € 500,-- Ust.) ausgestellt wurden und eine Aufstellung mit Rechnungen für 2006 übergeben. Für 2007 wurde bei Prüfungsbeginn ein FAX mit einer Aufstellung betr. des Überganges der Steuerschuld angekündigt, welches noch am Tag des Prüfungsbeginnes (18.12.2007) gesendet werden sollte. Das angekündigte FAX mit Aufstellung wurde jedoch nicht nachgereicht.

Am 21.1.2008 wurden noch Rechnungen aus 2006 (bezahlt 2007) u. Rechnungen aus 2007 vorgelegt und ein Betrag betr. Übergang der Steuerschuld aus diesen Rechnungen mit € 42.383,-- Ust. bekanntgegeben. Eine Aufstellung wurde nicht vorgelegt. Ebenso wurden keine Bankauszüge (2006 u. 2007) vorgelegt. Für den gesamten Prüfungszeitraum wurden keine Umsatzsteuervoranmeldungen beim Finanzamt abgegeben.

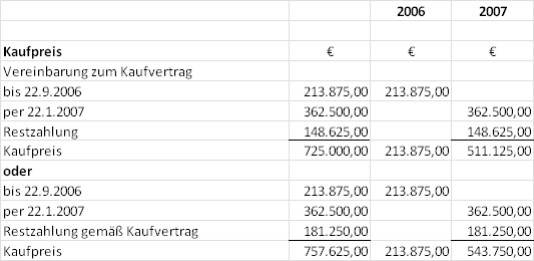

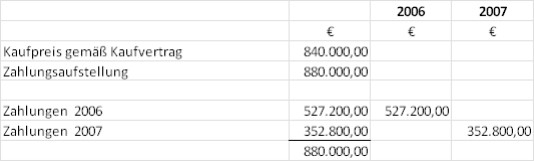

Die Geschäftstätigkeit der I. wurde erstmalig 2006 mit unten angeführter Errichtung der zwei Einfamilienhäuser aufgenommen. Im Prüfungszeitraum wurden von der I. zwei Einfamilienhäuser in Salzburg, L auf eigenem Grund errichtet und mit Kaufvertrag vom 20.7.06 (Übergabetermin spätestens 30.4.07) um € 725.000,- u. mit Kaufvertrag vom 4.12.06 (Übergabetermin spätestens 31.5.2007) um € 840.000,- veräußert. Die Verkäufe stellen steuerfreie Umsätze gem. § 6 Abs. 1 Z. 9a UStG94 dar, da keine Umsatzsteuer in Rechnung gestellt wurde. Die vorgelegten Eingangsrechnungen wurden vor allem ohne Umsatzsteuer mit Hinweis auf den Übergang der Steuerschuld gem. § 19 Abs. 1a UStG94 (Bauleistungen) ausgestellt.

Gem. § 19 Abs. 1a UStG94 wird die Steuer vom Empfänger der Leistung geschuldet, wenn der Empfänger Unternehmer ist, der seinerseits mit der Erbringung der Bauleistungen beauftragt ist. Der Leistungsempfänger hat auf den Umstand, dass er mit der Erbringung der Bauleistungen beauftragt ist, hinzuweisen. Erfolgt dies zu Unrecht, so schuldet der Leistungsempfänger die auf den Umsatz entfallende Steuer.

Bei bestimmten Bauleistungen geht die Steuerschuld auf den Empfänger über. Ein Bauunternehmer (Generalunternehmer), auf den die Steuerschuld gem. § 19 Abs. 1a UStG übergeht, hat die Steuer, die auf diese Umsätze aus Bauleistungen entfällt, unter der Kennzahl 048 hinzuzurechnen. Sinngemäß ist auch bei Leistungen, die unter § 19 Abs. 1b UStG fallen, vorzugehen. Wenn dem Unternehmer dafür der Vorsteuerabzug zusteht, weil er selbst die Leistungen steuerpflichtig weiterverrechnet (entweder als Werkleistung oder als Werklieferung bzw. als reine Lieferung eines bebauten Grundstückes mit Option auf die 20% Umsatzsteuer), dann ist dieser Betrag wieder bei der Kennzahl 082 als Vorsteuer abzuziehen. Für den Fall, dass dem Unternehmer kein Vorsteuerabzug zusteht, weil er selbst z. B. ohne Umsatzsteuer liefert oder als Generalunternehmer ein Gebäude errichtet hat, um es z. B. steuerfrei zu verkaufen, darf unter der Kennzahl 082 diese Steuer nicht eingetragen werden."

Aufgrund der vorgelegten Unterlagen (Rechnungen) wurde der Übergang der Steuerschuld nach Rechnungsdatum für die Jahre 2006 und 2007 wie folgt ermittelt:

Jahr | Auflistung der einzelnen Unternehmer | Rechnung ohne Umsatzsteuer € | Umsatzsteuer § 19 (1a) € |

2006 | Vorgelegte Rechnungen | 165.699,09 | 33.139,82 |

Nachgereichte Rechnungen | 276.805,27 | 22.221,06 | |

Summe Übergang der Steuerschuld | 53.361,06 | ||

2007 | Vorgelegte Rechnungen | 179.516,31 | 35.903,26 |

Summe Übergang der Steuerschuld | 35.903,26 |

1.1.3 Stellungnahme der Parteienvertreterin (BF.) zu den Ausführungen der Abgabenbehörde erster Instanz

In dieser Stellungnahme vom 20. Februar 2008 wurde Folgendes ausgeführt:

"Es ist richtig, dass unsere Mandantschaft im Prüfungszeitraum zwei Einfamilienhäuser in Salzburg veräußert hat Der Sachverhalt stellt sich im Detail so dar, dass laut bezughabender Kaufverträge die Grundstücke samt noch zu errichtender Gebäude (Bauwerk) zu einem Fixkaufpreis unecht steuerfrei gemäß § 6 Abs. 1 Z 9 lit. a UStG nach den Bestimmungen des Bauträgervertragsgesetzes (BTVG) veräußert wurden. Nachdem offensichtlich im Zuge der Umsatzsteuersonderprüfung bei der Sachverhaltsdarstellung übersehen wurde, dass es sich im gegenständlichen Fall um ein klassisches Bauträgergeschäft handelt, wurde die Rechtslage verkannt und unzutreffenderweise davon ausgegangen, dass es sich um Bauleistungen im Sinne des § 19 Abs. 1a UStG handeln würde.

Vorliegender Sachverhalt:

Bei der I. handelt es sich weder um ein Unternehmen, das üblicherweise Bauleistungen erbringt noch wurde sie mit der Erbringung einer Bauleistung beauftragt, da es sich bei den prüfungsgegenständlichen Geschäften um eine Bauträgertätigkeit handelt. Hinsichtlich beider Kaufverträge (R und V) ist die I.. Bauherr und liefert den Liegenschaftseigentümern noch zu errichtende fertige Einfamilienhäuser. Bestandteil der Kaufverträge sind die Baubewilligungen des MZ samt die der Baubewilligung zugrunde liegenden aktualisierten Pläne sowie die Bau-und Ausstattungsbeschreibung. Die Errichtung der Gebäude und der Anlagen erfolgt durch den Bauträger auf Grundlage der den Kaufverträgen beiliegenden Baupläne. Die Errichtung der Gebäude erfolgt durch den Bauträger als Bauherr im eigenen Namen und auf eigene Rechnung. Ungeachtet des Umstandes, dass die I. Bauträger ist, wurden von deren Sublieferanten - unrichtigerweise - Rechnungen im Sinne des § 19 Abs. 1a UStG gelegt.

Umsatzsteuerliche Würdigung:

Aufgrund des geschilderten Sachverhalts ist der Tatbestand des § 19 Abs. 1 a UStG nicht erfüllt, weil es sich bei der I. weder um ein Unternehmen handelt, das üblicherweise Bauleistungen erbringt noch mit der Erbringung einer Bauleistung beauftragt wurde. Daher sind auch die weiteren umsatzsteuerrechtlichen Ausführungen zum Thema § 19 Abs. 1 a UStG im Entwurf der Niederschrift des d.o. Finanzamtes - bezogen auf die I. - insofern unzutreffend. Da die I. unrichtige Rechnungen von den Sublieferanten erhalten hat, ist sie indirekt von der Umsatzsteuerschuld der Sublieferanten betroffen. Die unrichtigerweise auf § 19 Abs. 1a UStG hinweisenden Rechnungen der Sublieferanten führen umsatzsteuerrechtlich dazu, dass es bei der Steuerschuld des leistenden Unternehmers bleibt und es daher nicht zum Übergang der Steuerschuld (von Sublieferanten auf die I.) kommt. Richtigerweise wurde im Entwurf der Niederschrift des d.o. Finanzamtes ausgeführt, dass bei "unrichtigen" Rechnungen auch der Leistungsempfänger (im gegenständlichen Fall die I..) die auf den Umsatz entfallende Steuer schuldet. Seitens des Finanzamtes wurde jedoch nicht mehr weiter geprüft, welche umsatzsteuerrechtlichen Konsequenzen sich im Detail aus der Sicht der I... ergeben. Dies möchten wir nachfolgend ausführen:

Die Spezialvorschrift des § 19 Abs. 1a zweiter Satz UStG bewirkt eine Gesamtschuldnerschaft gemäß § 6 BAO (Mitschuldner zur ungeteilten Hand, § 891 ABGB) (siehe auch Rz 2602e der UStR). Das Wesen dieser Gesamtschuldnerschaft ist, dass der Gläubiger (diesfalls die Finanzbehörde) die Mitschuldner (diesfalls die Sublieferanten und die I.) nicht nur anteilsmäßig in Anspruch nehmen darf, sondern dass er auch die gesamte Schuld nur einem einzigen (einigen, allen) der Gesamtschuldner gegenüber geltend machen darf. Dem Gläubiger steht insgesamt jedoch nur einmal die Befriedigung seiner Ansprüche zu. Ist die gesamte Schuld (z.B. durch einen der Gesamtschuldner) entrichtet, so erlischt das Gesamtschuldverhältnis (VwGH 18.1 1.1991, 91/15/0113; danach kommt die Erlassung eines Abgabenbescheides an den zur Abgabenleistung nicht herangezogenen Gesamtschuldner nicht mehr in Betracht). Es liegt im Ermessen der Finanzbehörde, ob bzw. im welchen Ausmaß sie im gegenständlichen Fall unsere Mandantschaft, die I., als Gesamtschuldner in Anspruch nimmt.

Aufgrund der geschilderten Rechtslage ist es nicht möglich, dass die bezughabenden im Entwurf der Niederschrift angeführten Steuern mittels Umsatzsteuervoranmeldungen oder mittels Bescheid zur Festsetzung der Umsatzsteuer 2-12/2006 und 1-11/2007 der I.. im Zuge der Umsatzsteuersonderprüfung vorgeschrieben bzw. auf diese verfahrensrechtliche Art und Weise eingehoben werden. Folglich wurde der Entwurf der Niederschrift zur Umsatzsteuersonderprüfung 2-12/2006 und 1-11/2007, vom 5. Februar 2008, nicht unterfertigt."

1.1.4 Stellungnahme der Abgabenbehörde erster Instanz zur Rechtsansicht der Parteienvertreterin (BF.)

In der Stellungnahme zur Rechtsansicht der Parteienvertreterin (BF.), die der Parteienvertreterin (BF.) zur Kenntnis gebracht wurde, wurde unter anderem ausgeführt, dass der Entwurf (der Niederschrift) dahingehend berichtigt werde, als es sich bei der I.... um ein Unternehmen handle, dass üblicherweise Bauleistungen erbringe. In diesem Zusammenhang werde auf das in den Umsatzsteuerrichtlinien, Rz 2602f angeführte Beispiel - der Bauunternehmer A lässt auf einem ihm gehörigen Grundstück Einfamilienhäuser errichten, um diese später zu verkaufen. Obwohl A nicht zu Bauleistungen beauftragt worden ist, kommt es zum Übergang der Steuerschuld - verwiesen. Bei den im Anhang 4 angeführten Unternehmen (45.2 Hoch- und Tiefbau, 45.21-01 Wohnungs- u. Siedlungsbau: Errichtung von Wohngebäuden, inkl. solcher aus Fertigteilen) könne davon ausgegangen werden, dass diese üblicherweise Bauleistung erbringen.

Die I....., sei gegenüber den Sublieferanten schriftlich und telefonisch als "Bauleister" aufgetreten. In den Auftragsschreiben sei von I...... darauf hingewiesen worden, dass die Umsatzsteuerschuld auf den Leistungsempfänger übergehe. Ursprünglich mit Umsatzsteuer ausgestellte Rechnungen seien auf "Bauleistungen mit Übergang der Steuerschuld" korrigiert worden seien. Gemäß § 19 Abs. 1 Z 1a UStG komme es bei Bauleistungen an Unternehmen, die üblicherweise selbst Bauleistungen erbringen, stets zum Übergang der Steuerschuld für diese Bauleistungen.

Es sei daher beabsichtigt, die Umsatzsteuerfestsetzung, wie im Entwurf (der Niederschrift) mitgeteilt, durchzuführen. Die Festsetzung für den Zeitraum 5-12/2006 werde dahingehend ergänzt, dass in den vorgelegten Unterlagen die Schlussrechnung der Fa. HB über insgesamt € 277.806,04 abz. Teilrechnungen von € 178.200,00 = € 99.696,04 nicht enthalten sei. Außerdem werde festgehalten, dass die angeforderten Unterlagen nicht vollständig vorgelegt worden seien.

1.1.5 Stellungnahme der Parteienvertreterin (BF.)

In der Stellungnahme der Parteienvertreterin (BF.) wurde unter anderem ausgeführt, dass die bisherige Auffassung vom 20.2.2008, wonach die I. Bauträger sei und daher die Rechnungen mit Umsatzsteuer auszustellen gewesen wären, aufrecht erhalten werde. Es werde darauf hingewiesen, dass sich an der Rechtslage nicht ändere, obwohl sich die I.. zu Unrecht als "Bauleister" ausgewiesen hat. Die Richtlinien Rz 2602f, die die Auffassung vertreten, dass wenn der Unternehmer seinem Auftraggeber zu Unrecht mitteilt, dass er üblicherweise Bauleistungen erbringe es beim Übergang der Steuerschuld bleibe, rechtlich nicht gedeckt seien (Ruppe, Umsatzsteuergesetz, Kommentar, § 19 Rz 19/6).

Weiters wurde ausgeführt:

"Dessen ungeachtet sind wir für jede praktikable Lösung zugänglich unter der Voraussetzung, dass eine finanzstrafrechtliche Verfolgung unterbleibt. Wir ersuchen in diesem Fall ausnahmsweise nach Rücksprache mit der Finanzstrafstelle um eine schriftliche Bestätigung in der Niederschrift, dass keine finanzstrafrechtliche Verfolgung erfolgen wird. Andernfalls sehen wir und in dieser Sache zum Schutz unseres Mandanten gezwungen die Sache mittels Rechtsmitteln nach oben zu treiben, was jedoch nicht in unserem Sinne wäre."

1.1.6 Feststellungen und rechtliche Würdigung der Abgabenbehörde erster Instanz

(Niederschrift vom 29. Februar 2008)

Die Feststellungen der Prüfung und die rechtliche Würdigung wurden der Gesellschaft durch Übersendung einer vom Prüfer vorunterfertigten Niederschrift vom 29. Februar 2008 wie folgt zur Kenntnis gebracht und vom Vertreter der Parteienvertreterin (BF.) mit 7. März 2008 unterfertigt:

"Zu Prüfungsbeginn wurde Selbstanzeige gem. § 29 FinStrG erstattet, da im Zeitraum 5-12/2006 Rechnungen mit Übergang der Steuerschuld gem. § 19 Abs. 1a UStG94 (Übergang der Umsatzsteuerschuld € insgesamt € 33.085,17 Ust.) bzw. § 19 Abs. 1 UStG94 (Übergang der Steuerschuld: € 500,-- Ust.) ausgestellt wurden und eine Aufstellung mit Rechnungen für 2006 übergeben. Für 2007 wurde bei Prüfungsbeginn ein FAX mit einer Aufstellung betr. des Überganges der Steuerschuld angekündigt, welches noch am Tag des Prüfungsbeginnes (18.12.2007) gesendet werden sollte. Das angekündigte FAX mit Aufstellung wurde jedoch nicht nachgereicht. Am 21.1.2008 wurden noch Rechnungen aus 2006 (bezahlt 2007) u. Rechnungen aus 2007 vorgelegt und ein Betrag betr. Übergang der Steuerschuld aus diesen Rechnungen mit € 42.383,-- Ust. bekanntgegeben. Eine Aufstellung wurde nicht vorgelegt. Ebenso wurden keine Bankauszüge (2006 u. 2007) vorgelegt. Für den gesamten Prüfungszeitraum wurden keine Umsatzsteuervoranmeldungen beim Finanzamt abgegeben.

Die Geschäftstätigkeit der I. (gegründet mit Gesellschaftsvertrag v. 23.3.2005) wurde erstmalig 2006 mit unten angeführter Errichtung von zwei Einfamilienhäusern aufgenommen. Im Prüfungszeitraum wurden von der I. zwei Einfamilienhäuser in Salzburg, L auf eigenem Grund errichtet und mit Kaufvertrag vom 20.7.06 (Übergabetermin spätestens 30.4.07) um € 725.000,-- u. mit Kaufvertrag vom 4.12.06 (Übergabetermin spätestens 31.5.2007) um € 840.000,-- veräußert. Die Verkäufe stellen steuerfreie Umsätze gem. § 6 Abs. 1 Z. 9a UStG94 dar, da keine Umsatzsteuer in Rechnung gestellt wurde. Die vorgelegten Eingangsrechnungen wurden vor allem ohne Umsatzsteuer mit Hinweis auf den Übergang der Steuerschuld gem. § 19 Abs. 1a UStG 94 (Bauleistungen) ausgestellt.

Die I..... ist gegenüber den Sublieferanten schriftlich und telefonisch als "Bauleister" aufgetreten. In den Auftragsschreiben wurde den Sublieferanten mitgeteilt, dass die Rechnung gem. § 19 Abs. 1a UStG 94 ohne Umsatzsteuer auszustellen ist und gleichzeitig die Umsatzsteuerschuld auf den Leistungsempfänger übergeht. Bei ursprünglich mit Umsatzsteuer ausgestellten Rechnungen wurde eine Korrektur auf "Bauleistungsrechnungen ohne Ust. mit Übergang der Steuerschuld" veranlaßt. Teilt der Unternehmer seinem Auftragnehmer mit, dass er üblicherweise Bauleistungen erbringt, bleibt es beim Übergang der Steuerschuld, auch wenn die Mitteilung unrichtig war.

Bauträger: Die Tätigkeit des Bauträgers umfasst die Abwicklung von Bauvorhaben auf eigene oder fremde Rechnung. Verkauft oder saniert der Bauträger eigene Grundstücke, handelt es sich nicht um Bauleistungen. Wird er für fremde Rechnung tätig, handelt es sich um Bauleistungen. Aufgrund des vorliegenden Sachverhalts wären die Rechnungen der Sublieferanten mit Umsatzsteuer auszustellen gewesen und die ausgewiesene Umsatzsteuer hätte nicht als Vorsteuer geltend gemacht werden dürfen. Da die Mitteilung der I....... betr. "Bauleistungen" an die Subunternehmer unrichtig war, kommt es zum Übergang der Steuerschuld lt. UStR Rz 2602f (KZ 048 Hinzurechnung Steuer betr. Übergang der Steuerschuld und kein Vorsteuerabzug bei KZ 082). Auf die rechtliche Problematik wurde seitens des steuerlichen Vertreters hingewiesen. Aufgrund der vorgelegten Unterlagen (Rechnungen) wurde der Übergang der Steuerschuld nach Rechnungsdatum wie folgt ermittelt:"

Jahr | Auflistung der einzelnen Unternehmer | Rechnungen ohne Umsatzsteuer € | Umsatzsteuer § 19 (1a) € |

2006 | Vorgelegte Rechnungen | 165.425,85 | 33.085,17 |

Reverse Charge | 2.500,00 | 500,00 | |

Abzüglich Skonto | - 2.226,75 | - 445,35 | |

Summe Übergang der Steuerschuld | 165.699,09 | 33.139,82 | |

Nachgereichte Rechnungen | 210.712,22 | 42.142,44 | |

Summe Übergang der Steuerschuld Zeitraum 5 - 12/2006 | 75.282,26 | ||

2007 | Vorgelegte Rechnungen | 179.516,31 | 35.903,26 |

Summe Übergang der Steuerschuld Zeitraum 1 - 11/2007 | 35.903,26 |

1.1.7 Ergänzende Feststellungen Zeitraum Jänner bis November 2007

(Niederschrift vom 7. März 2008)

Mit 7. März 2008 wurde der Parteienvertreterin (BF.) eine weitere Niederschrift mit ergänzenden Feststellungen den Zeitraum Jänner bis November 2007 betreffend übersandt, die zu einer Erhöhung der Steuerschuld von € 35.903,26 auf € 51.266,21 führte. Diese Niederschrift wurde vom Vertreter der Parteienvertreterin (BF.) unterfertigt und an die Abgabenbehörde erster Instanz zurückgesandt.

1.1.8 Umsatzsteuerfestsetzungen

In der Folge wurde unter anderem für die Zeiträume Mai bis Dezember 2006 und Jänner bis November 2007 eine Festsetzung der Umsatzsteuer (Zahllasten) in Höhe von € 75,782,26 bzw. € 51.266,21 vorgenommen. Gegen diese Bescheide wurde nicht berufen.

1.2 Einreichung der Umsatzsteuererklärungen für die Jahre 2006 und 2007

Mit 30. April 2008 bzw. 4. November 2008 wurden von der Parteienvertreterin (BF.) unter anderem die Umsatzsteuererklärungen für die Jahre 2006 und 2007 elektronisch eingereicht und folgende Umsätze sowie der Übergang der Steuerschuld wie folgt erklärt:

2006 | 2007 | |

€ | € | |

Gesamtbetrag der Bemessungsgrundlagen für Lieferungen und sonstige Leistungen einschließlich Anzahlungen | 181.250,00 | 1.382.950,00 |

Steuerfreie Umsätze | ||

Grundstücksumsätze (§ 6 Abs. 1 Z 9 lit. a) | 181.250,00 | 1.382.950,00 |

Steuersätze | ||

Weiters zu versteuern: | ||

Steuerschuld gemäß § 19 Abs. 1 zweiter Satz, § 19 Abs. 1 Z. c sowie gemäß Art. 25 Abs. 5 | 500,00 | |

Steuerschuld gemäß § 19 Abs. 1. Z. 1a (Bauleistungen) | 75.282,26 | 54.004,07 |

Die Umsatzsteuerbescheide der Jahre 2006 und 2007 wurden am 16. September 2009 erlassen. Für das Jahr 2006 wurde eine Zahllast in Höhe von € 75.282,26 und für das Jahr 2007 eine Zahllast in Höhe € 54.004,07 entsprechend den eingereichten Erklärungen festgesetzt.

1.3 Berufung gegen den Umsatzsteuerbescheid 2006

Gegen den Umsatzsteuerbescheid 2006 wurde vom Vertreter der Berufungswerberin - HW... - berufen und unter anderem Folgendes ausgeführt:

"Die Abgabenbehörde bezieht sich auf die § 19 Abs. 1 zweiter Satz sowie auf Art. 19 Abs. 1 Z 3 und Art. 25 Abs. 5 sowie § 19 Abs. 1 a UStG.

Ein Dreiecksgeschäft gemäß Art. 25 Abs. 5 UStG liegt keinesfalls vor, weil Abs. 1 leg. cit. In Form einer Legaldefinition beschreibt, was ein Dreiecksgeschäft ist. Es haben jedenfalls keine drei Unternehmer in drei verschiedenen Mitgliedsstaaten über denselben Gegenstand ein Umsatzgeschäft abgeschlossen.

Aber auch § 19 Abs. 1 zweiter Satz UStG ist nicht anwendbar, weil die Fa. I........ nicht Empfänger der Leistungen war (Näheres sogleich) und Art. 19 Abs. 1 Z 3 UStG wurde bereits mit BGBI. 1 Nr. 71/2003 aufgehoben.

§ 19 Abs. 1a UStG ist ebenso nicht anwendbar, weil bei Bauleistungen die Steuer vom Empfänger der Leistung geschuldet wird, wenn der Empfänger Unternehmer ist, der seinerseits mit der Erbringung der Bauleistungen beauftragt ist.

Die Fa. I........ war aber kein Unternehmen gemäß der Legaldefinition des § 2 Abs. 1 UStG, weil sie keine gewerbliche oder berufliche Tätigkeit selbständig ausgeübt und die Leistungen nicht empfangen hat.

Die Firma wurde nur ein einziges Mal für die gleichzeitige Errichtung von zwei Einfamilienhäusern auf einem dazu erworbenen Grundstück tätig und war weder ein Unternehmen, das üblicherweise Bauleistungen erbrachte, noch wurde sie mit der Erbringung von Bauleistungen beauftragt, vielmehr handelte es sich um eine einmalige Bauträgertätigkeit. Die Firma lieferte als Bauherr den beiden Liegenschaftseigentümern noch zu errichtende Häuser. Bestandteil des Kaufvertrages der OEG mit den Käufern der beiden Häuser waren lediglich die Baubewilligung des MZ samt den der Baubewilligung zugrunde liegenden aktualisierten Plänen sowie die Bau- und Ausstattungsbeschreibungen. Die Errichtung der Gebäude und der Anlagen erfolgte durch die OEG ausschließlich in Bauträgerfunktion auf Grundlage der den Kaufverträgen beiliegenden Baupläne.

Die OEG war daher kein Gewerbebetrieb im Sinne der GewO und auch kein Unternehmen im Sinne des § 2 UStG.

Die Tätigkeit eines Bauträgers ist nach § 94 Z 35 GewO im Gewerbe der Immobilientreuhänder inkludiert, ist aber kein selbständiges Gewerbe. Die Tätigkeit eines Immobilientreuhänders hat die OEG aber nicht ausgeübt. Hinzu kommt, dass die Gewerbeordnung gemäß § 1 Abs. 1 GewO nur für alle gewerbsmäßig ausgeübten Tätigkeiten gilt. Für die Gewerbsmäßigkeit beschreibt Abs. 2 leg. cit. als Legaldefinition schließlich, dass eine Tätigkeit dann gewerbsmäßig ausgeübt wird, wenn sie selbstständig, regelmäßig und in der Absicht betrieben wird, einen Ertrag oder sonstigen wirtschaftlichen Vorteil zu erzielen, gleichgültig für welche Zwecke dieser bestimmt ist; hiebei macht es keinen Unterschied, ob der durch die Tätigkeit beabsichtigte Ertrag oder sonstige wirtschaftliche Vorteil im Zusammenhang mit einer in den Anwendungsbereich dieses Bundesgesetzes fallenden Tätigkeit oder im Zusammenhang mit einer nicht diesem Bundesgesetz unterliegenden Tätigkeit erzielt werden soll.

Da es sich nur um ein einziges Bauprojekt gehandelt hat, liegt keine Gewerbsmäßigkeit vor, da das Tatbestandsmerkmal der "Regelmäßigkeit" fehlt und sämtliche Tatbestandsmerkmale der Gewerbsmäßigkeit aber kumulativ vorhanden sein müssen. Somit ist die Gewerbeordnung gemäß § 1 Abs. 1 GewO nicht anwendbar.

Die einmalige Bauträgertätigkeit wurde daher im Sinne des § 2 Abs. 1 UStG weder gewerblich noch als berufliche Tätigkeit selbständig ausgeübt, weil sie ausschließlich von beiden Käufern als Empfänger der Leistungen abhängig war und auf Basis eines Bauträgervertrages ausgeführt wurde. Ein Bauträgervertrag ist gemäß § 2 Abs. 1 Bauträgervertragsgesetz ein Vertrag über den Erwerb des Eigentums, des Wohnungseigentums, des Baurechts, des Bestandsrechts oder eines sonstigen Nutzungsrechts einschließlich Leasings an zu errichtenden oder durchgreifend zu erneuernden Gebäuden, Wohnungen oder Geschäftsräumen. Gemäß Abs. 2 leg. cit. ist Bauträger, wer sich verpflichtet, einem Erwerber die in Abs. 1 genannten Rechte einzuräumen.

Von der Fa. I........ wurden auch üblicherweise selbst keine Bauleistungen erbracht, sondern hat sich die Tätigkeit ausschließlich auf die im Bauträgervertragsgesetz festgelegten Rechte bezogen und waren die Empfänger der Bauleistungen ausschließlich die Käufer der Liegenschaft.

Mithin war die Fa. I........ nicht Empfänger der Leistungen und schuldet daher keine Umsatzsteuer gemäß § 19 Abs. 1 a UStG.

Da es sich beim Kaufvertrag um einen einheitlichen Rechtsvorgang über den Kauf des Grundstückes samt der Errichtung eines Gebäudes nach dem Bauträgervertragsgesetz handelt, liegt die im Umsatzsteuerbescheid auch folgerichtig festgestellte Befreiung von der Umsatzsteuer gemäß § 6 Abs. 1 Z 9 lit. a UStG sowohl für das Grundstück, wie auch für die beiden errichtenden Gebäude vor, da es sich nicht zuletzt auch um einen einheitlichen Preis handelt, welcher nicht in Grundstückspreis und Gebäudepreis aufgeschlüsselt ist.

Es wird daher die ersatzlose Aufhebung des Umsatzsteuerbescheides beantragt."

1.4 Berufung gegen den Umsatzsteuerbescheid 2007

Gegen den Umsatzsteuerbescheid 2007 wurde vom Vertreter der Berufungswerberin - HW... - berufen und unter anderem Folgendes ausgeführt:

"§ 19 Abs. 1a UStG ist ebenso nicht anwendbar, weil bei Bauleistungen die Steuer vom Empfänger der Leistung geschuldet wird, wenn der Empfänger Unternehmer ist, der seinerseits mit der Erbringung der Bauleistungen beauftragt ist.

Die Fa. I........ war aber kein Unternehmen gemäß der Legaldefinition des § 2 Abs. 1 UStG, weil sie keine gewerbliche oder berufliche Tätigkeit selbständig ausgeübt und die Leistungen nicht empfangen hat.

Die Firma wurde nur ein einziges Mal für die gleichzeitige Errichtung von zwei Einfamilienhäusern auf einem dazu erworbenen Grundstück tätig und war weder ein Unternehmen, das üblicherweise Bauleistungen erbrachte, noch wurde sie mit der Erbringung von Bauleistungen beauftragt, vielmehr handelte es sich um eine einmalige Bauträgertätigkeit. Die Firma lieferte als Bauherr den beiden Liegenschaftseigentümern noch zu errichtende Häuser. Bestandteil des Kaufvertrages der OEG mit den Käufern der beiden Häuser waren lediglich die Baubewilligung des MZ samt den der Baubewilligung zugrunde liegenden aktualisierten Plänen sowie die Bau- und Ausstattungsbeschreibungen. Die Errichtung der Gebäude und der Anlagen erfolgte durch die OEG ausschließlich in Bauträgerfunktion auf Grundlage der den Kaufverträgen beiliegenden Baupläne.

Die OEG war daher kein Gewerbebetrieb im Sinne der GewO und auch kein Unternehmen im Sinne des § 2 UStG.

Die Tätigkeit eines Bauträgers ist nach § 94 Z 35 GewO im Gewerbe der Immobilientreuhänder inkludiert, ist aber kein selbständiges Gewerbe. Die Tätigkeit eines Immobilientreuhänders hat die OEG aber nicht ausgeübt. Hinzu kommt, dass die Gewerbeordnung gemäß § 1 Abs. 1 GewO nur für alle gewerbsmäßig ausgeübten Tätigkeiten gilt. Für die Gewerbsmäßigkeit beschreibt Abs. 2 leg. cit. als Legaldefinition schließlich, dass eine Tätigkeit dann gewerbsmäßig ausgeübt wird, wenn sie selbstständig, regelmäßig und in der Absicht betrieben wird, einen Ertrag oder sonstigen wirtschaftlichen Vorteil zu erzielen, gleichgültig für welche Zwecke dieser bestimmt ist; hiebei macht es keinen Unterschied, ob der durch die Tätigkeit beabsichtigte Ertrag oder sonstige wirtschaftliche Vorteil im Zusammenhang mit einer in den Anwendungsbereich dieses Bundesgesetzes fallenden Tätigkeit oder im Zusammenhang mit einer nicht diesem Bundesgesetz unterliegenden Tätigkeit erzielt werden soll.

Da es sich nur um ein einziges Bauprojekt gehandelt hat, liegt keine Gewerbsmäßigkeit vor, da das Tatbestandsmerkmal der "Regelmäßigkeit" fehlt und sämtliche Tatbestandsmerkmale der Gewerbsmäßigkeit aber kumulativ vorhanden sein müssen. Somit ist die Gewerbeordnung gemäß § 1 Abs. 1 GewO nicht anwendbar.

Die einmalige Bauträgertätigkeit wurde daher im Sinne des § 2 Abs. 1 UStG weder gewerblich noch als berufliche Tätigkeit selbständig ausgeübt, weil sie ausschließlich von beiden Käufern als Empfänger der Leistungen abhängig war und auf Basis eines Bauträgervertrages ausgeführt wurde. Ein Bauträgervertrag ist gemäß § 2 Abs. 1 Bauträgervertragsgesetz ein Vertrag über den Erwerb des Eigentums, des Wohnungseigentums, des Baurechts, des Bestandsrechts oder eines sonstigen Nutzungsrechts einschließlich Leasings an zu errichtenden oder durchgreifend zu erneuernden Gebäuden, Wohnungen oder Geschäftsräumen. Gemäß Abs. 2 leg. cit. ist Bauträger, wer sich verpflichtet, einem Erwerber die in Abs. 1 genannten Rechte einzuräumen.

Von der Fa. I........ wurden auch üblicherweise selbst keine Bauleistungen erbracht, sondern hat sich die Tätigkeit ausschließlich auf die im Bauträgervertragsgesetz festgelegten Rechte bezogen und waren die Empfänger der Bauleistungen ausschließlich die Käufer der Liegenschaft.

Mithin war die Fa. I........ nicht Empfänger der Leistungen und schuldet daher keine Umsatzsteuer gemäß § 19 Abs. 1 a UStG.

Da es sich beim Kaufvertrag um einen einheitlichen Rechtsvorgang über den Kauf des Grundstückes samt der Errichtung eines Gebäudes nach dem Bauträgervertragsgesetz handelt, liegt die im Umsatzsteuerbescheid auch folgerichtig festgestellte Befreiung von der Umsatzsteuer gemäß § 6 Abs. 1 Z 9 lit. a UStG sowohl für das Grundstück, wie auch für die beiden errichtenden Gebäude vor, da es sich nicht zuletzt auch um einen einheitlichen Preis handelt, welcher nicht in Grundstückspreis und Gebäudepreis aufgeschlüsselt ist.

Es wird daher die ersatzlose Aufhebung des Umsatzsteuerbescheides beantragt."

2. Verfahren vor der Abgabenbehörde zweiter Instanz

Die Berufungen gegen den Umsatzsteuerbescheid 2006 und 2007 wurden von der Abgabenbehörde erster Instanz ohne Erlassung einer Berufungsvorentscheidung der Rechtsmittelbehörde vorgelegt und die Abweisung der Berufungen beantragt, weil eine erklärungsgemäße Veranlagung vorgenommen worden sei.

2.1 Ergänzungen des Berufungsbegehrens

In der Folge wurden vom Vertreter der Berufungswerberin - HW. - weitere Schriftsätze zur Ergänzung der eingebrachten Berufung sowie ein Antrag auf Durchführung einer mündlichen Berufungsverhandlung eingebracht.

2.1.1 Ergänzungen zur Berufung gegen den Umsatzsteuerbescheid 2006

2.1.1.1 Schriftsatz vom 23. November 2009 (erste Ergänzung)

In diesem Schriftsatz wurde unter anderem Folgendes ausgeführt:

"1.0 Die berufende Partei beantragt nunmehr gemäß § 212a BAO auch die Aussetzung der Einhebung der vorgeschriebenen Umsatzsteuer in der Höhe von 75.782,26 Euro.

2.0 Ungeachtet dessen erstattet die berufende Partei die nachfolgende Berufungsergänzung:

Die bescheiderlassende Behörde beantragte die Abweisung der Berufung mit der Begründung, dass seitens des Finanzamtes eine erklärungsgemäße Veranlagung erfolgte und bezieht sich bei den bezughabenden Normen auf die § 19 und 2 des Umsatzsteuergesetzes (UStG), insbesondere sei das Vorliegen eines Gewerbebetriebes bzw. die Unternehmereigenschaft im Sinne des § 2 UStG strittig.

Die Begründung des Finanzamtes ist jedenfalls unpräzise und vermag daher das Berufungsvorbringen nicht zu entkräften. Das Finanzamt hat seinen Antrag auf Abweisung der Berufung damit begründet, dass seitens des Finanzamtes eine erklärungsgemäße Veranlagung erfolgte. Damit ist das Finanzamt aber nicht auf das Berufungsvorbringen eingegangen, so dass der Unabhängige Finanzsenat bei seiner Entscheidung lediglich das Vorbringen der berufenden Partei zu würdigen haben wird, ohne dass diesem vom Finanzamt tatsächlich etwas entgegen gesetzt wurde.

Die berufende Partei bestreitet, dass sie einerseits eine Bauleistung empfangen hat und dass ihr andererseits die Unternehmereigenschaft zukommt. Beides ist aber für die Entstehung der Steuerschuld nach § 19 Abs. 1 a UStG unabdingbar notwendig.

Ganz fundamental ist daher zunächst festzuhalten, dass gemäß Art. 18 Abs. 1 B-VG die gesamte staatliche Verwaltung nur auf Grund der Gesetze ausgeübt werden darf, was im gegenständlichen Fall bedeutet, dass die Umsatzsteuer in der Höhe von 75.782,26 Euro nur dann geschuldet werden würde, wenn die gesamten Tatbestandsmerkmale des § 19 Abs. 1a UStG auf die Fa. I........ zutreffen.

2.1 Dies ist aber aus folgenden Gründen nicht der Fall:

Der bloßen Begründung, dass die Berufung abgewiesen werden möge, seitens des Finanzamtes eine erklärungsgemäße Veranlagung erfolgte, lässt sich die Abweisung nicht begründen. Zu untersuchen sind vielmehr die vom Finanzamt angeführten bezughabenden Gesetzesbestimmungen der §§ 19 Abs. 1a und 2 UStG (angeführt im Vorlagebericht ist auch noch die Bestimmung des § 2 EStG, die aber für die Entstehung der Umsatzsteuer keinesfalls relevant ist).

Im Umsatzsteuerbescheid 2006 wird die Bestimmung des § 19 Abs. 1a UStG als maßgebliche Rechtsquelle für die Vorschreibung der Umsatzsteuer angeführt.

Diese Bestimmung besagt, dass bei Bauleistungen die Steuer vom, Empfänger der Leistung geschuldet wird und zwar dann, wenn der Empfänger Unternehmer ist, der seinerseits mit der Erbringung von Bauleistungen beauftragt ist.

Entscheidungswesentlich ist festzuhalten, dass die Fa. I........ nie Bauleistungen empfangen hat und auch nie ein Unternehmen war, das seinerseits mit der Erbringung von Bauleistungen beauftragt wurde. Die Fa. I........ hätte ihrerseits nie Bauleistungen erbringen können, weil sie dazu keinerlei Infrastruktur und kein Personal gehabt hat.

Wie bereits in der Berufung selbst ausgeführt, war die Fa. I......... lediglich in einer Bauträgerfunktion tätig, das heißt aber, dass sie eben nie eine Bauleistung selbst empfangen hat und auch ihrerseits nie mit der Erbringung einer Bauleistung selbst beauftragt war.

Die Fa. I........ bestand aus drei persönlich haftenden Gesellschaftern und hatte selbst weder eine Baustelle/Betriebsstätte, wo Bauleistungen empfangen oder erbracht werden hätten können. Es wurde einzig und allein die angeführte Bauträgertätigkeit ausgeübt, welche sich jedoch nicht auf den Empfang und die Erbringung von Bauleistungen bezogen hat. Eine solche Bauträgertätigkeit besteht vielmehr in der Vermittlung und Überwachung der für den Empfänger zu erbringenden Bauleistungen. Der Tätigkeit der Fa. I.......... lag ein Bauträgervertrag nach dem Bauträgervertragsgesetz zu Grunde. Es lag sohin auch kein Auftrag zur Erbringung von Bauleistungen vor, weil kein Vertrag nach der Privatautonomie geschlossen wurde, was ein Auftrag zur Erbringung von Bauleistungen wohl wäre, sondern ein Vertrag nach den zwingenden Vorschriften des Bauträgervertragsgesetzes, der steuerrechtlich nicht dem Regime des Abs. 1a leg. cit. unterliegt.

Abs. 1 a leg. cit. verlangt kumulativ, dass die Umsatzsteuer bei Bauleistungen dann geschuldet wird, wenn der Empfänger einerseits Unternehmer ist und als Conditio sine qua non muss dieser Unternehmer als Empfänger schließlich auch noch seinerseits mit der Erbringung von Bauleistungen beauftragt sein. Beide Voraussetzungen müssen für die Entstehung der Steuerschuld vorhanden sein. Fehlt nur eine dieser Vorrausetzungen, kann die Steuer nicht auf Grund dieser Gesetzesbestimmung vorgeschrieben werden.

Bei der Fa. I........ hat es sich aber weder um einen Unternehmer im Sinne des § 2 UStG gehandelt, noch war die Fa. I........ mit der Erbringung von Bauleistungen beauftragt und hat vor allem keine Bauleistungen empfangen. Die Formulierung, dass die Steuer vom Empfänger der Leistung dann geschuldet wird, wenn der Empfänger Unternehmer ist, der seinerseits mit der Erbringung der Leistung beauftragt ist, beschreibt unmissverständlich den Zwischenhandel, nämlich dass dieser Empfänger einerseits Unternehmer sein muss, der andererseits wiederum durch einen Dritten mit der Erbringung der Bauleistung beauftragt wurde und vor allem die Bauleistungen selbst erbringen muss. Erbringen ist wohl so zu verstehen, dass der Unternehmer selbst aktiv Hand anlegt, um Arbeiten zu verrichten, für die er beauftragt wurde, d.h. es muss einen Auftraggeber geben, welcher die Bauleistung in Auftrag gegeben hat, wobei dieser Auftraggeber nicht ident mit dem Empfänger der Leistung ist, weil dieser Empfänger jener Unternehmer ist, der seinerseits mit der Erbringung der Bauleistung beauftragt wurde.

Die Bauleistung muss daher zunächst empfangen werden, d.h. es muss sich um einen physischen Vorgang handeln, wo diese Bauleistung Jemanden zuwächst. Was nun eine Bauleistung ist, wird explizit in Abs. 1 a leg. cit. beschrieben, nämlich handelt es sich dabei um alle Leistungen, die unter anderem - wie z.B. gegenständlich - der Herstellung von Bauwerken dienen. Solche Bauleistungen sind unzweifelhaft vorgelegen. Empfänger dieser Bauleistungen war aber zu keiner Zeit die Fa. I........ , sondern Empfänger der Bauleistungen waren die beiden Hauskäufer. Dass aber die Rechnungen für diese Bauleistungen auf die Fa. I........ ausgestellt wurden, ändert nichts daran, dass sie die Bauleistungen nicht vom bauausführenden Unternehmer empfangen haben. Der Empfang einer Rechnung für eine Bauleistung ist jedenfalls nicht gleichbedeutend mit dem Empfang der Bauleistung selbst. Denn gerade darin liegt ja die Charakteristik eines Bauträgergeschäftes. Es handelt sich dabei um ein Dreiecksgeschäft, nämlich die Hauskäufer haben die Bauleistung mit dem seinerzeitigen Kaufvertrag mit Baubewilligung und Bauplänen bei der Fa. I........ ausdrücklich nach dem Bauträgervertragsgesetz beauftragt und wurden die Bauleistungen nach Baufortschritt, sprich: nach Empfang der Bauleistungen durch die Käufer an die Fa. I........... auf ein Treuhandkonto ausbezahlt. Dies ist der ganz wesentliche Aspekt und auch der Beweis dafür, dass die Fa. I........ die Leistungen nicht empfangen hat. Hätte nämlich die Fa. I........ die Bauleistungen empfangen, wäre sie Eigentümer der durch die Bauleistungen errichteten Häuser geworden und hätten die Käufer nicht nach Baufortschritt, nämlich nach Empfang der Leistungen bezahlt. Eine der ganz wesentlichen Bestimmungen im Bauträgervertragsgesetz ist die hier relevante Bestimmung, dass der Käufer erst nach Empfang der Leistung auszahlt, um ihn als Konsumenten vor Missbrauch (siehe WEB-Skandal und Unterschlagungen von Geld) zu schützen. Es ist also nichts anderes als ein Zug-um-Zug-Geschäft, hier die Leistung, da das Geld. Damit steht einmal mehr fest, dass die Fa. I........... nie Bauleistungen empfangen hat. Die Bestimmung des § 19 Abs. 1 a UStG regelt ausschließlich nur die Entstehung der Steuerschuld, wenn das Unternehmen, welches seinerseits mit der Erbringung der Bauleistung beauftragt wurde, diese Leistungen auch empfangen hat. Tatsächlicher Steuerschuldner ist daher jenes Unternehmen, welches die Bauleistungen an die Empfänger erbracht hat. Es macht letztlich keinen Unterschied, ob der Empfänger der Leistung - im gegenständlichen Fall die Hauskäufer - die Rechnung bezahlt oder ob diese - wie im gegenständlichen Fall - von der Fa. I........ bezahlt wurde. Es handelt sich lediglich um die Zahlungsmodalität, welche in Abs. 1 a leg. cit. nicht geregelt ist, wo aber jedenfalls der Unternehmer, welcher die Leistung an den Empfänger geliefert, erbracht oder was auch immer, die Umsatzsteuer schuldet und diese dem Endverbraucher bzw. im gegenständlichen Fall der Fa. I........ als Zahler für die Empfänger der Leistung in Rechnung stellen hätte müssen. Dadurch, dass diese Vorgangsweise von den Unternehmen unterlassen wurde, kann die Steuerschuld nicht der Fa. I........ in Rechnung gestellt werden, weil diese Vorschreibung in der zitierten Gesetzesstelle des Abs. 1a leg. cit keine Deckung findet. Ganz wesentlich ist auch festzuhalten, dass die Fa. I........ ja nicht einmal imstande gewesen wäre, die Umsatzsteuer aufzuschlagen, weil sie kein Unternehmen war, welches Bauleistungen erbracht hat und dafür die Umsatzsteuer dem Empfänger der Leistung vorschreiben hätte können, weil sie nie Rechnungen für Bauleistungen ausgestellt hat. Die Gesetzesbestimmung des § 19 Abs. 1a UStG wurde vom Finanzamt daher denkunmöglich angewendet.

Selbst die vom Finanzamt ins Treffen geführte erklärungsgemäße Veranlagung vermag die Gesetzesbestimmung des § 19 Abs. 1a UStG nicht zu übergehen. Nach dieser Gesetzesbestimmung wird im Umkehrschluss die Steuer eben dann nicht geschuldet, wenn die Leistung einerseits nicht empfangen wurde und andererseits wenn der Empfänger der Leistung kein Unternehmer ist, der seinerseits mit der Erbringung der Bauleistungen beauftragt wurde. Selbst wenn man die Fa. I........ als Unternehmen einstufen würde, wäre es zwingend notwendig gewesen, dass sie einerseits die Bauleistungen selbst empfangen hat und ihrerseits mit der Erbringung von Bauleistungen beauftragt war.

Geht man nun die Kette der Entstehung der Steuerschuld nach Abs. 1 a leg. cit. durch, so muss es sich zunächst bei dem Steuerschuldner um den Empfänger einer Leistung handeln. Genau dieser Empfänger einer Leistung muss aber auch Unternehmer sein, der wiederum mit der Erbringung der (Bau-)Leistung beauftragt wurde.

Im konkreten Fall scheidet die Fa. I........ aber schon am Anfang dieser Kette aus, weil sie nicht Empfänger der Leistungen geworden ist. Sondern Empfänger der Leistungen sind die beiden Käufer geworden, weil nicht jeweils ein fertiges Haus, sondern ein Grundstück mit einer Baubewilligung und mit Bauplänen verkauft wurde. Die Fa. I........ konnte also nie Empfänger einer Bauleistung werden, weil es keine Zwischenstufe gegeben hat, sondern sind die Bauleistungen der diversen Unternehmen direkt den Grundstückseigentümern zugekommen und hat die Fa. I........ daher diese Bauleistungen nie empfangen. Für den Empfang solcher Bauleistungen wäre eine Weitergabe an die Käufer notwendig gewesen. Ein solches Zwischengeschäft hat aber nie stattgefunden und hat die Fa. I........ tatsächlich nie Leistungen empfangen und die mit der Umsatzsteuer zu beaufschlagenden Leistungen auch nie erbracht.

Die Prüfung, ob die Fa. I........ Schuldner der Umsatzsteuer nach dieser Bestimmung ist, kann daher schon hier abgebrochen werden, weil schon das erste Tatbestandsmerkmal fehlt und das Umsatzsteuergesetz keine Umsatzsteuer für eine Bauträgertätigkeit vorsieht und das Bauträgervertragsgesetz ebenfalls keine Umsatzsteuer vorsieht.

Der Umstand, dass das Umsatzsteuergesetz die Entstehung der Steuerschuld und die Bezeichnung der Steuerschuldner abschließend und zwar sogar sehr detailliert geregelt hat, lässt den zwingenden Schluss zu, dass der Gesetzgeber für die Tätigkeit eines Bauträgers keine Umsatzsteuer vorgesehen hat. Der Bauträger macht ja naturgemäß keinen Umsatz, sondern vermittelt und organisiert vielmehr zwischen den Vertragsparteien, im Besonderen mit den Unternehmen, welche der Umsatzsteuer unterliegen.

Es ist daher auch von keiner planwidrigen Lücke im Steuerrecht auszugehen, weil diesfalls vorgesehen ist, dass die Umsatzsteuer nicht vom Empfänger, sondern vom Erbringer der Leistung abgeführt wird, welcher eben den Umsatz macht.

Die Prüfung, ob die Fa. I........ die vorgeschriebene Umsatzsteuer schuldet kann daher schon hier mit dem Ergebnis abgebrochen werden, dass § 19 Abs. 1 a UStG keine taugliche gesetzliche Grundlage bildet.

2.2 Rein der Ergänzung halber und aus advokatorischer Vorsicht wird aber auch die Unternehmereigenschaft, ergänzend zu den Ausführungen in der Berufung, noch näher beleuchtet:

Nach § 2 UStG ist Unternehmer, wer eine gewerbliche oder berufliche Tätigkeit selbständig ausübt. Auch diese Gesetzesbestimmung enthält wiederum eine Legaldefinition und zwar wann eine Tätigkeit gewerblich oder beruflich ausgeübt wird. Nämlich dann, wenn sie nachhaltig zur Erzielung von Einnahmen, auch wenn die Absicht, einen Gewinn zu erzielen, fehlt oder eine Personenvereinigung nur gegenüber ihren Mitgliedern tätig wird, ausgeübt wird.

Diese Definition weicht von der Gewerbeordnung ab und ist ihr auf Grund der lex specialis der Vorzug zu geben.

Nicht geregelt in dieser Bestimmung ist die Variante, wonach eine Tätigkeit, wie die der Fa. I........, vertraglich ausgeübt wird. Dieses Vertragsverhältnis im Sinne des Kaufvertrages nach dem Bauträgervertragsgesetz hat für die Fa. I........ bedeutet, dass sie nicht selbstständig gehandelt hat, wonach das Tatbestandsmerkmal der Selbständigkeit fehlt. Abs. 2 Z 2 leg. cit. führt dazu sehr treffend aus, dass dann eine gewerbliche oder berufliche Tätigkeit nicht selbständig ausgeübt wird, wenn eine juristische Person, welche die Fa. I........ eine war, dem Willen eines Unternehmers derart untergeordnet ist, dass sie keinen eigenen Willen hat. Nun hat es sich bei den Käufern zwar um keine Unternehmer, sondern um Vertragspartner nach dem Bauträgervertragsgesetz gehandelt, so dass die Fa. I........ in keiner Weise selbständig handeln konnte, sondern den Vertragsbedingungen auf Punkt und Beistrich zur Erfüllung des Vertrages unterlegen war. Das Ergebnis führt daher konsequent dazu, dass die Tätigkeit nicht selbständig ausgeübt wurde.

Auch die Judikatur geht ganz konsequent diesen Weg, dass sowohl unter dem Regime des UStG 1972 als auch unter jenem des UStG 1994 die Unternehmereigenschaft dann erworben wird, wenn eine selbständige Tätigkeit aufgenommen wird, die nachhaltig der Erzielung von Einnahmen dienen soll. Die Erbringung von Leistungen ist dabei noch nicht erforderlich, erforderlich ist hingegen, dass die aufgenommene Tätigkeit ernsthaft auf die Erbringung von entgeltlichen Leistungen angelegt ist und dies nach außen in Erscheinung tritt (VwGH 04.03.2009, 2006/15/0175).

Dass die Fa. I........ keine (Bau-)Leistengen erbracht hat, wurde oben bereits ausführlich dargelegt. Was aber bauvertragliche Leistungen betrifft, wurden diese ausschließlich im Innenverhältnis zu den Vertragspartnern (Käufern) abgewickelt, so dass die Fa. I........ auch nicht nach außen in Erscheinung getreten ist. Auf der Baustelle waren z.B. ausschließlich die Namenstafeln der bauausführenden Firmen angebracht und etwa keine Tafel der Fa. I........... .

Die Judikatur besagt unter anderem auch, dass es gemäß § 2 UStG 1972 und 1994 an der zur Unternehmereigenschaft erforderlichen Voraussetzung einer Tätigkeit zur Erzielung von Einnahmen fehlt, wenn z.B. Einnahmen lediglich vorgetäuscht werden (VwGH 28.10.2008, 2008/15/0071). Bei der Fa. I........ hat es sich um ein einmaliges Rechtsgeschäft gehandelt, nämlich dass ein Grundstück mit einer Baubewilligung und Bauplänen zum Preis der noch zu errichtenden Häuser verkauft wurde und wurden während der gesamten zweijährigen Bauphase keine Einnahmen für die I........ erzielt, sondern wurde der Kaufpreis nach dem Bauträgervertragsgesetz nach dem Baufortschritt auf ein Treuhandkonto überwiesen. Die Fa. I........ ist steuerrechtlich daher nur dem Einkommensteuergesetz und nicht dem Umsatzsteuergesetz unterlegen gewesen.

Um auf die UID-Nummer zu sprechen zu kommen, welche von der Fa. I........ vorsorglich beantragt wurde, besagt die Judikatur, dass schon deshalb, weil die Rechtsordnung die Erteilung der Umsatzsteueridentifikationsnummer vorsieht, das Bestehen einer solchen UID-Nummer nicht zwingend den Schluss auf die Unternehmereigenschaft zulässt (VwGH 22.12.2004, 2002/15/0057).

Was nun das Thema Einkünfte betrifft, ist es ständige Rechtsprechung des VwGH, dass es bei der Zurechnung von Einkünften entscheidend darauf ankommt, wer wirtschaftlich über die Einkunftsquelle und so über die Art der Erzielung von Einkünften und damit über diese disponieren kann. Zurechnungsobjekt der Einkünfte ist derjenige, der die Möglichkeit besitzt, die sich bietenden Marktchancen auszunützen, Leistungen zu erbringen oder zu verweigern. Maßgeblich ist die nach außen hin in Erscheinung tretende Gestaltung der Dinge. Wichtigstes Merkmal für die zur Unternehmereigenschaft iSd Umsatzsteuerrechtes notwendige Selbständigkeit ist die Tragung des Unternehmerrisikos.

Die Fa. I........ hatte - wie oben dargelegt - keine laufenden Einkünfte, sondern wurde das gesamte Projekt jeweils zu einem Fixpreis verkauft, der nach und nach auf das Treuhandkonto geflossen ist und die Fa. I........ daher mit diesen jeweiligen Beträgen nicht disponieren und allenfalls Marktchancen ausnützen und Leistungen erbringen oder verweigern konnte, weil es sich dabei um ein ausschließlich vertraglich gebundenes Geld handelte. Wichtiges Merkmal ist dabei, dass ein Unternehmen Marktchancen ausnützen kann, wobei ganz sicher der freie Markt damit gemeint ist. Wenn nun aber mit einer ganz privaten Person, die sich nicht am Markt beteiligt, ein ganz bestimmter Vertrag abgeschlossen wird, fehlt es an diesem essentiellen Auslegungsmerkmal der Ausnützung von Marktchancen. Der Fa. I........ fehlte mithin auch das wichtigste Merkmal nach dem Umsatzsteuerrecht, nämlich die Selbständigkeit zur Tragung des Unternehmerrisikos. Die Fa. I........ hatte dieses Unternehmerrisiko nicht, weil sie nur einen im Vorhinein bestimmten und einmaligen Bauträgervertrag zu erfüllen hatte.

Schließlich ist noch die Nachhaltigkeit für die Unternehmereigenschaft zu prüfen. Die Judikatur besagt hiezu, dass im Fall einer infolge nachhaltiger Tätigkeit zur Erzielung von Einnahmen bestehenden Unternehmereigenschaft die Nachhaltigkeit nicht für jedes einzelne Tätigkeitsgebiet des Unternehmens gegeben sein muss (Hinweis Kranich-Siegl-Waba, Kommentar zur Mehrwertsteuer, Rz 151 zu § 2 UStG 1972). Für die Annahme einer nachhaltigen Betätigung reicht die Wiederholungsabsicht aus (Hinweis Kranich-Siegl-Waba, aaO, Rz 94a f zu § 2 UStG 1972). Das Vorliegen einer Wiederholungsabsicht kann freilich nicht auf bloße Bekundungen des Abgabepflichtigen gestützt werden, sondern muss durch nach außen in Erscheinung tretende Umstände objektivierbar sein (VwGH 24.04.1996, 95/13/0173).

Für die Fa. I........ fehlt es daher auch jedenfalls an der Nachhaltigkeit, zumal nur ein einziges Projekt auf die besagte Art und Weise abgewickelt wurde und auch keine Wiederholungsabsicht bestanden hat. Erst mit einer Wiederholungsabsicht auf dem freien Markt wäre schließlich die erforderliche Nachhaltigkeit zur Erzielung von Einnahmen vorhanden gewesen, wenn die Fa. I........ mit einem allenfalls lukriertem Einkommen Marktchancen wahrgenommen hätte. So aber blieb es bei einem einmaligen Rechtsgeschäft.

2.3 Schließlich ist zu guter Letzt noch die Richtlinie des BMF, GZ BMF- 010219/0453-VI/4/2008, vom 25.11.2008 für die Beurteilung der Unternehmereigenschaft heranzuziehen.

Diese besagt, dass es eine Unternehmereigenschaft kraft Rechtsform grundsätzlich nicht gibt. In Übereinstimmung mit der Judikatur geht auch das BMF davon aus, dass Unternehmer nur jede natürliche Person oder jedes Wirtschaftsgebilde sein kann, das nachhaltig, selbständig gegen Entgelt Leistungen erbringt und nach außen hin in Erscheinung tritt. Auch Personengesellschaften und juristische Personen sind nur Unternehmer, wenn sie mit Leistungen an Dritte im Wirtschaftsleben in Erscheinung treten (Verweis auf VwGH 17.03.1976, 0999/75; 13.12.1977 1550/77).

Gerade das war aber nicht der Fall, weil die Fa. I........ mit keiner Leistung an Dritte im Wirtschaftsleben herangetreten ist, sondern mit Privatpersonen einen Kaufvertrag nach dem Bauträgervertragsrecht abgeschlossen hat und es sich bei diesen Personen weder um Dritte im Wirtschaftsleben sondern um Zweite im privaten Vertragsverhältnis gehandelt hat.

Zusammengefasst mangelt es der Fa. I........ daher auch an der Unternehmereigenschaft im Sinne des § 2 UStG, so dass iVm. § 19 Abs. 1 a UStG das weitere Tatbestandsmerkmal des Unternehmers fehlt.

3.0 Letztlich ist noch vorzubringen, dass die Fa. I........ keine Umsätze gemacht hat, wobei die gesetzliche Höchstgrenze 30.000 Euro wären und daher gemäß § 6 UStG als Kleinunternehmer ohnehin von der Umsatzsteuer befreit war.

4.0 In Zusammenhang mit der Berufung vom 15.10.2009 wird daher noch einmal beantragt, der Berufung stattzugeben und den Umsatzsteuerbescheid 2006 vom 16.09.2009 ersatzlos zu beheben, so dass die Umsatzsteuer der Fa. I........ für das Jahr 2006 0;00 Euro beträgt."

In der Anlage zu diesem Schriftsatz wurde die Kopie des Kaufvertrages mit DV gemäß Bauträgervertragssetz vom 4. Dezember 2006 sowie die Kopie des Kaufvertrages mit DR gemäß Bauträgervertragsgesetz vorgelegt. Die im Kaufvertrag mit DV... angeführten Beilagen zu diesem Kaufvertrag, wie der Plan des Vertragsobjektes und der Lageplan (Beilage 1) sowie die Bau- und Ausstattungsbeschreibung (Beilage 2) wurden nicht vorgelegt.

2.1.1.2 Schriftsatz vom 27. November 2009 (zweite Ergänzung)

In diesem Schriftsatz wurde unter anderem Folgendes ausgeführt:

"1.0 Mit Vorlagebericht vom 10.11.2009 wurde die Berufung gegen den Umsatzsteuerbescheid 2006 vorn 15.10.2009 an den Senat 11 des unabhängigen Finanzsenates, Außenstelle Salzburg, zur Entscheidung vorgelegt.

2.0 Mit Schreiben vom 23. November 2009 und Eingangsstempel beim Finanzamt S desselben Datums wurde eine Berufungsergänzung vorgelegt.

3.0 Mit gegenständlicher Eingabe wird eine zweite Berufungsergänzung wie folgt vorgebracht.

3.1 Gemäß der Richtlinie des BMF, GZ BMF-010219/0458-VI/4/2008, vom 25.11.2008, ist einerseits unter Punkt 19.1.2.2 explizit geregelt, dass die Bauaufsicht nicht zu den Bauleistungen zählt.

3.2 Andererseits wird unter Punkt 19.1.2.5. weiters ausgeführt, dass die Tätigkeit eines Bauträgers die Abwicklung von Bauvorhaben auf eigene oder fremde Rechnung umfasst. Verkauft oder saniert der Bauträger eigene Grundstücke, handelt es sich nicht um Bauleistungen. Wird er für fremde Rechnung tätig, handelt es sich um Bauleistungen. Der Bauträger ist nur dann ein Unternehmer, der üblicherweise Bauleistungen erbringt, wenn die Bauleistungen überwiegen. Verkauft der Bauträger vor der Fertigstellung (z.B. während der Bauphase) bereits Wohnungen bzw. Gebäude, so wird er damit regelmäßig nicht über Auftrag des neuen Grundstückseigentümers tätig, da er weiterhin Bauherr bleibt.

Im berufungsanhängigen Fall wurden die beiden Häuser aber nicht während der Bauphase verkauft, wie das bei großen Bauträgern der Regelfall ist, d.h. der Bauträger baut nach seinen Vorstellungen und verkauft dann die Wohnungen und kann der Kunde nur mehr geringe Änderungen in Auftrag geben und vornehmen lassen, weil der Bauträger bis dahin die Aufträge für sämtliche Bauleistungen erteilt hat. Diesfalls ist der Bauträger als Bauherr aufgetreten und ist er eindeutig als Unternehmer zu qualifizieren.

Gerade das war aber im Falle der Fa. I........ nicht der Fall, weil die geplanten und baurechtlich genehmigten Gebäude schon mit dem Grundstück verkauft wurden und die Fa. I........ nicht nach eigenen Vorstellungen und Aufträgen gebaut hat, sondern ausschließlich über Auftrag der beiden Käufer tätig geworden ist nur die Bauaufsicht ausgeübt hat, zumal sämtliche Bauunterlagen bereits mit den Grundstück mit verkauft wurden.

Wie bereits in der ersten Berufungsergänzung ausführlich dargelegt, war Fa. I........ als Bauträger nur mit der Abwicklung des Bauvorhabens beschäftigt und verantwortlich. Gemäß Punkt III/7 des Kaufvertrages mit den Ehegatten DV.. musste die Fa. I........ den ihrer Meinung nach erreichten Baufortschritt gemäß einer Baufortschrittsmeldung samt Zahlungsanforderung sowohl den kaufenden Parteien, als auch dem Treuhänder melden, damit der Baufortschrittsbetrag ausbezahlt werden konnte. Dieser Vorgang ist ausschließlich im Rahmen der Bauaufsicht geschehen und hat die Fa. I........ dadurch keinerlei Bauleistungen erbracht, weil diese ab der notariellen Unterfertigung der Kaufverträge alle durch die Käufer vorbestimmt waren sowie in Auftrag gegeben wurden und durch die jeweiligen Unternehmen und nicht durch die Fa. I........ ausgeführt und erbracht wurden.

Die Bauleistungen haben bei der Fa. I........ nach der Umsatzsteuerrichtlinie nicht nur nicht überwogen, sondern wurden Bauleistungen überhaupt nicht erbracht.

Wenn ein Bauträger nach der Umsatzsteuerrichtlinie 2000 eigene Grundstücke verkauft oder saniert, handelt es sich dabei explizit nicht um Bauleistungen.

Wer vor der Fertigstellung Gebäude verkauft, wird damit regelmäßig nicht über Auftrag des neuen Grundstückseigentümers tätig. Gegenständlich hat die Fa. I........ die noch zu errichtenden Gebäude aber mit den Grundstücken verkauft und ist ausschließlich nur über Auftrag der Grundstückseigentümer tätig geworden und hat dazu - wie schon mehrfach erwähnt - die Bauaufsicht ausgeübt.

Es hat sich daher bei der Tätigkeit der Fa. I........ einerseits weder um Bauleistungen gehandelt, die zu keiner Zeit eigenständig empfangen oder erbracht wurden, andererseits hat die Fa. I........ ausschließlich nur die Bauaufsicht ausgeübt und hat die Verwaltungstätigkeit zwischen den Käufern als Auftraggeber und dem Treuhänder durchgeführt, damit der Kaufpreis je nach Baufortschritt von den Käufern eingefordert werden konnte.

4.0 Es wird daher unter nochmaliger Berufung auf die erwähnte Umsatzsteuerrichtlinie darauf verwiesen, dass ein Übergang der Umsatzsteuerschuld auf die Fa. I........ aus den erwähnten Gründen nicht stattgefunden hat und wird abermals der Antrag gestellt, den Umsatzsteuerbescheid 2006 ersatzlos zu beheben."

2.1.1.3 Schriftsatz vom 1. Dezember 2009 (dritte Ergänzung)

In diesem Schriftsatz wurde unter anderem Folgendes ausgeführt:

"1.0 Mit Vorlagebericht vom 10.11.2009 wurde die Berufung gegen den Umsatzsteuerbescheid 2006 vom 15.10.2009 an den Senat 11 des unabhängigen Finanzsenates, Außenstelle Salzburg, zur Entscheidung vorgelegt.

2.0 Mit Schreiben vom 23. November 2009 und Eingangsstempel beim Finanzamt S desselben Datums wurde eine Berufungsergänzung vorgelegt.

3.0 Mit Schreiben vom 27. November 2009 wurde eine zweite Berufungsergänzung vorgebracht.

3.1 Nach nochmaliger Durchsicht des bekämpften Umsatzsteuerbescheides 2006 musste festgestellt werden, dass der Bescheid keine Begründung für die Vorschreibung der Steuerschuld in der Höhe von 75.782,26 Euro enthält und wird daher eine dritte Berufungsergänzung vorgelegt.

Durch das bloße Zitieren von Gesetzesbestimmungen der BAO, ohne auch deren zutreffenden Gesetzeswortlaut darzulegen, wird nicht einmal mitgeteilt auf welche Tatbestandsmerkmale sich die Abgabenbehörde stützt, bei deren Vorliegen zu begründen gewesen wäre, warum die Umsatzsteuer geschuldet wird. Die Begründung hätte das Vorliegen der Voraussetzungen, den Sachverhalt sowie die darauf gestützten Feststellungen darzulegen gehabt.

Darüber hinaus handelt es sich um einen Bescheid von Amts wegen, der auf Grund § 93 Abs. 3 lit. a BAO im Sinne des nachstehenden Stammrechtssatzes des VwGH vom 27.02.2008, Zahl: 2005/13/0050, entsprechend zu begründen gewesen wäre.

Die Begründung eines Bescheides muss erkennen lassen, welcher Sachverhalt der Entscheidung zu Grunde gelegt wurde, aus welchen Erwägungen die Behörde zur Einsicht gelangt ist, dass gerade dieser Sachverhalt vorliegt und aus welchen Gründen die Behörde die Subsumtion des Sachverhaltes unter einen bestimmten Tatbestand für zutreffend erachtet. Zentrales Begründungselement eines Bescheides ist dabei die zusammenhängende Sachverhaltsdarstellung, worunter nicht etwa die Wiedergabe des Verwaltungsgeschehens einschließlich des Vorbringens des Abgabepflichtigen oder der Bekundungen von Prüfungsorganen, sondern die Anführung jenes Sachverhaltes gemeint ist, den die Behörde als Ergebnis ihrer Überlegungen zur Beweiswürdigung als erwiesen annimmt (vgl. etwa die Erkenntnisse vom 28. Mai 1997 94/13/0200, und vom 21. Oktober 2004, 2000/13/0026, jeweils mwN).

Das bloße Zitieren von Gesetzesbestimmungen stellt jedenfalls keine Begründung dar, so dass schon aus diesem Grunde die ersatzlose Aufhebung des bekämpften Bescheides wiederholt beantragt wird."

2.1.1.4 Schriftsatz vom 25. Jänner 2010 (vierte Ergänzung)

In diesem Schriftsatz wurde unter anderem Folgendes ausgeführt:

"1.0 Mit Vorlagebericht vom 10.11.2009 wurde die Berufung gegen den Umsatzsteuerbescheid 2006 vom 15.10.2009 an den Senat 11 des Unabhängigen Finanzsenates, Außenstelle Salzburg, zur Entscheidung vorgelegt.

"2.0 Mit Schreiben vom 23. November 2009 und Eingangsstempel beim Finanzamt S desselben Datums wurde eine Berufungsergänzung vorgelegt.

3.0 Mit Schreiben vom 27 November 2009 wurde eine zweite Berufungsergänzung vorgebracht.

4.0 Nach nochmaliger Durchsicht des bekämpften Umsatzsteuerbescheides 2006 musste festgestellt werden, dass der Bescheid keine Begründung für die Vorschreibung Steuerschuld in der Höhe von 75.782,26 Euro enthält und wurde daher eine dritte Berufungsergänzung vorgelegt.

5.0 Nach Bekanntwerden einer einschlägigen Judikatur des unabhängigen Finanzsenats Linz vom 15.02.2000, RV/0333-L/05, (dieselbe Auffassung vertritt auch der UVS Wien in seiner Entscheidung vom 28.04.2009, RV/0979-W/07) wird nunmehr eine vierte Berufungsergänzung vorgelegt.

Gemäß § 6 Abs. 1 Z 9 lit. a UStG sind Umsätze von Grundstücken im Sinne des § 2 Grunderwerbssteuergesetz 1987 steuerfrei.

Aus dem genannten Erkenntnis des UVS Linz (mit weiteren Hinweisen) ist gesichert abzuleiten, dass die gesamte Liegenschaft als ein einheitliches Immobiliengeschäft abgewickelt wurde (siehe bereits vorgelegte Kaufverträge nach dem BTVG) und somit das gesamte Rechtsgeschäft (der gesamte Umsatz) von der Umsatzsteuer gemäß der oben zitierten Gesetzesbestimmung befreit ist. Verkauft und gekauft wurde jeweils ein Grundstück mit einem bestehenden Baurecht durch einen einheitlichen Rechtsvorgang und wurde dieses Rechtsgeschäft auch nach Grunderwerbsteuergesetz so beurteilt und bemessen.

Zu dieser Rechtsfrage werde auch schon der EuGH im Fall "Kerrutt" (Rs 73/35, vom 08.07.1986) angerufen und hat dieser mitgeteilt, dass nach Art. 13 Teil B Buchstabe g der Richtlinie die Lieferungen von Gebäuden oder Gebäudeteilen (und wohl auch Baurechten) und des dazugehörigen Grund und Bodens von einer Gesamtvereinbarung abhängen. Die Anwendbarkeit der Befreiung hänge davon ab, ob die der Errichtung eines Gebäudes dienenden fraglichen Lieferungen und Dienstleistungen zusammen mit dem Grundstücksumsatz als ein einheitliches Immobiliengeschäft anzusehen sind (Rz 12).

Unzweifelhaft ist bei der Fa. I.......... und ihren beiden Vertragspartnern so ein einheitliches und in sich geschlossenes Rechtsgeschäft vorgelegen.

Die Stattgebung dieser Berufung ist daher die korrekte Lösung zu dieser Problematik, zu der es mittlerweile die zitierte Judikatur gibt und kein Grund besteht, davon abzuweichen, wenn ein einheitliches Immobiliengeschäft vorliegt und dieses daher zur Gänze unecht von der Umsatzsteuer befreit ist. Auf Grund der vorgelegten Kaufverträge steht außer Streit, dass Grundstücke mit einem Baurecht für zwei zu errichtende Bauwerke rechtsgeschäftlich in einem einzigen Vorgang verkauft wurden und die Fa. I........ Bauherr war, nicht zuletzt deshalb, weil die Fa. I........ auch Verfahrenspartei bei der Baubehörde des MZ war (siehe dazu den beigeschlossenen Rechtssatz des VwGH zu VwSlg 6543 F/1990).

Beischaffung des Bauaktes vom MZ. für den Fall dass dem Berufungsvorbringen nicht gefolgt wird.

Ist ein Veräußerer einer bebauten oder zu bebauenden Liegenschaft zugleich auch Bauherr, so fällt der gesamte Veräußerungsvorgang unter die unechte Umsatzsteuerbefreiung des § 6 Z 9 lit. a UStG (siehe dazu den beigeschlossenen Rechtssatz des VwGH zu VwSlg 6543/1990).

Es bestehen also keinerlei Zweifel, dass das gesamte Immobiliengeschäft (unecht von der Umsatzsteuer befreit ist und erfolgte die Vorschreibung daher zu unrecht.

6.0 Unter einem Verfahrensökonomischen Gesichtspunkt ist schon alleine auf Grund dieser vierten Berufungsergänzung der Berufung stattzugeben und ist von der Vorschreibung der bekämpften Umsatzsteuer Abstand zu nehmen. Es würde sich also eine aufwändige Würdigung des bisher vorgelegten Berufungsvorbringens erübrigen.

Es wird daher einmal mehr beantragt, der Berufung stattzugeben und den Umsatzsteuerbescheid für das Jahr 2006 ersatzlos zu beheben."

2.1.1.5 Schriftsatz vom 4. Juni 2010 (Antrag auf Durchführung einer mündlichen Berufungsverhandlung)

Mit diesem Schriftsatz wurde "für den Fall, dass der Berufung auf Grund des bisherigen schriftlichen Vorbringens nicht stattgegeben wird, die mündliche Verhandlung" beantragt und vorbehalten, weitere Vorbringen zu erstatten.

2.1.1.6 Schriftsatz vom 21. Juni 2010 (fünfte Ergänzung)

Mit diesem Schriftsatz wurde nochmals auf den Antrag auf Durchführung einer mündlichen Verhandlung hingewiesen, sofern dem Berufungsbegehren nicht stattgegeben werde und folgendes ausgeführt:

"Ich habe bereits in meiner dritten Berufungsergänzung vom 01.12.2009 ausführlich und unter Hinweis auf die einschlägige Judikatur vorgebracht, dass der bekämpfte Bescheid nicht ausreichend begründet ist und daher schon aus diesen Gründen aufzuheben ist. Dies ist nach wie vor ständige Rechtsprechung des VwGH und lege ich dazu das aktuellste Erkenntnis vom 11.03.2010 zur Beachtung vor."

Es wurde die Kopie einer RDB-Recherche zu dem Erkenntnis des VwGH vom 11.3.2011, 2008/16/0132 vorgelegt.

2.1.1.7 Schriftsatz vom 31. Jänner 2011

In diesem Schriftsatz wurde unter anderem ausgeführt, dass die Entscheidung über die Berufung bereits überfällig sei und daher um eine ehestmögliche Entscheidung im Sinne des Berufungsbegehrens und den eingebrachten Ergänzungen ersucht werde.

2.1.2 Ergänzungen zur Berufung gegen den Umsatzsteuerbescheid 2007

In der Folge wurden vom der Vertreter der Berufungswerberin - HW. - weitere Schriftsätze zur Ergänzung der eingebrachten Berufung sowie ein Antrag auf Durchführung einer mündlichen Berufungsverhandlung eingebracht.

2.1.2.1 Schriftsatz vom 23. November 2009 (erste Ergänzung)

In diesem Schriftsatz wurde unter anderem Folgendes ausgeführt:

"1.0 Die berufende Partei beantragt nunmehr gemäß § 212a BAO auch die Aussetzung der Einhebung der vorgeschriebenen Umsatzsteuer in der Höhe von 54.004,07 Euro.

2.0 Ungeachtet dessen erstattet die berufende Partei die Berufungsergänzung:

Die bescheiderlassende Behörde beantragte die Abweisung der Berufung mit der Begründung, dass seitens des Finanzamtes eine erklärungsgemäße Veranlagung erfolgte und bezieht sich bei den bezughabenden Normen auf die § 19 und 2 des Umsatzsteuergesetzes (UStG), insbesondere sei das Vorliegen eines Gewerbebetriebes bzw. die Unternehmereigenschaft im Sinne des § 2 UStG strittig.

Die Begründung des Finanzamtes ist jedenfalls unpräzise und vermag daher das Berufungsvorbringen nicht zu entkräften. Das Finanzamt hat seinen Antrag auf Abweisung der Berufung damit begründet, dass seitens des Finanzamtes eine erklärungsgemäße Veranlagung erfolgte. Damit ist das Finanzamt aber nicht auf das Berufungsvorbringen eingegangen, so dass der Unabhängige Finanzsenat bei seiner Entscheidung lediglich das Vorbringen der berufenden Partei zu würdigen haben wird, ohne dass diesem vom Finanzamt tatsächlich etwas entgegen gesetzt wurde.

Die berufende Partei bestreitet, dass sie einerseits eine Bauleistung empfangen hat und dass ihr andererseits die Unternehmereigenschaft zukommt. Beides ist aber für die Entstehung der Steuerschuld nach § 19 Abs. 1 a UStG unabdingbar notwendig.

Ganz fundamental ist daher zunächst festzuhalten, dass gemäß Art. 18 Abs. 1 B-VG die gesamte staatliche Verwaltung nur auf Grund der Gesetze ausgeübt werden darf, was im gegenständlichen Fall bedeutet, dass die Umsatzsteuer in der Höhe von 54.004,07 Euro nur dann geschuldet werden würde, wenn die gesamten Tatbestandsmerkmale des § 19 Abs. 1a UStG auf die Fa. I........ zutreffen.

2.1 Dies ist aber aus folgenden Gründen nicht der Fall:

Der bloßen Begründung, dass die Berufung abgewiesen werden möge, seitens des Finanzamtes eine erklärungsgemäße Veranlagung erfolgte, lässt sich die Abweisung nicht begründen. Zu untersuchen sind vielmehr die vom Finanzamt angeführten bezughabenden Gesetzesbestimmungen der §§ 19 Abs. 1a und 2 UStG (angeführt im Vorlagebericht ist auch noch die Bestimmung des § 2 EStG, die aber für die Entstehung der Umsatzsteuer keinesfalls relevant ist).

Im Umsatzsteuerbescheid 2007 wird die Bestimmung des § 19 Abs. 1a UStG als maßgebliche Rechtsquelle für die Vorschreibung der Umsatzsteuer angeführt.

Diese Bestimmung besagt, dass bei Bauleistungen die Steuer vom, Empfänger der Leistung geschuldet wird und zwar dann, wenn der Empfänger Unternehmer ist, der seinerseits mit der Erbringung von Bauleistungen beauftragt ist.

Entscheidungswesentlich ist festzuhalten, dass die Fa. I........ nie Bauleistungen empfangen hat und auch nie ein Unternehmen war, das seinerseits mit der Erbringung von Bauleistungen beauftragt wurde. Die Fa. I........ hätte ihrerseits nie Bauleistungen erbringen können, weil sie dazu keinerlei Infrastruktur und kein Personal gehabt hat.

Wie bereits in der Berufung selbst ausgeführt, war die Fa. I........ lediglich in einer Bauträgerfunktion tätig, das heißt aber, dass sie eben nie eine Bauleistung selbst empfangen hat und auch ihrerseits nie mit der Erbringung einer Bauleistung selbst beauftragt war.

Die Fa. I........ bestand aus drei persönlich haftenden Gesellschaftern und hatte selbst weder eine Baustelle/Betriebsstätte, wo Bauleistungen empfangen oder erbracht werden hätten können. Es wurde einzig und allein die angeführte Bauträgertätigkeit ausgeübt, welche sich jedoch nicht auf den Empfang und die Erbringung von Bauleistungen bezogen hat. Eine solche Bauträgertätigkeit besteht vielmehr in der Vermittlung und Überwachung der für den Empfänger zu erbringenden Bauleistungen. Der Tätigkeit der Fa. I.......... lag ein Bauträgervertrag nach dem Bauträgervertragsgesetz zu Grunde. Es lag sohin auch kein Auftrag zur Erbringung von Bauleistungen vor, weil kein Vertrag nach der Privatautonomie geschlossen wurde, was ein Auftrag zur Erbringung von Bauleistungen wohl wäre, sondern ein Vertrag nach den zwingenden Vorschriften des Bauträgervertragsgesetzes, der steuerrechtlich nicht dem Regime des Abs. 1a leg. cit. unterliegt.

Abs. 1 a leg. cit. verlangt kumulativ, dass die Umsatzsteuer bei Bauleistungen dann geschuldet wird, wenn der Empfänger einerseits Unternehmer ist und als Conditio sine qua non muss dieser Unternehmer als Empfänger schließlich auch noch seinerseits mit der Erbringung von Bauleistungen beauftragt sein. Beide Voraussetzungen müssen für die Entstehung der Steuerschuld vorhanden sein. Fehlt nur eine dieser Vorrausetzungen, kann die Steuer nicht auf Grund dieser Gesetzesbestimmung vorgeschrieben werden.

Bei der Fa. I........ hat es sich aber weder um einen Unternehmer im Sinne des § 2 UStG gehandelt, noch war die Fa. I........ mit der Erbringung von Bauleistungen beauftragt und hat vor allem keine Bauleistungen empfangen. Die Formulierung, dass die Steuer vom Empfänger der Leistung dann geschuldet wird, wenn der Empfänger Unternehmer ist, der seinerseits mit der Erbringung der Leistung beauftragt ist, beschreibt unmissverständlich den Zwischenhandel, nämlich dass dieser Empfänger einerseits Unternehmer sein muss, der andererseits wiederum durch einen Dritten mit der Erbringung der Bauleistung beauftragt wurde und vor allem die Bauleistungen selbst erbringen muss. Erbringen ist wohl so zu verstehen, dass der Unternehmer selbst aktiv Hand anlegt, um Arbeiten zu verrichten, für die er beauftragt wurde, d.h. es muss einen Auftraggeber geben, welcher die Bauleistung in Auftrag gegeben hat, wobei dieser Auftraggeber nicht ident mit dem Empfänger der Leistung ist, weil dieser Empfänger jener Unternehmer ist, der seinerseits mit der Erbringung der Bauleistung beauftragt wurde.

Die Bauleistung muss daher zunächst empfangen werden, d.h. es muss sich um einen physischen Vorgang handeln, wo diese Bauleistung Jemanden zuwächst. Was nun eine Bauleistung ist, wird explizit in Abs. 1 a leg. cit. beschrieben, nämlich handelt es sich dabei um alle Leistungen, die unter anderem - wie z.B. gegenständlich - der Herstellung von Bauwerken dienen. Solche Bauleistungen sind unzweifelhaft vorgelegen. Empfänger dieser Bauleistungen war aber zu keiner Zeit die Fa. I........ , sondern Empfänger der Bauleistungen waren die beiden Hauskäufer. Dass aber die Rechnungen für diese Bauleistungen auf die Fa. I........ ausgestellt wurden, ändert nichts daran, dass sie die Bauleistungen nicht vom bauausführenden Unternehmer empfangen haben. Der Empfang einer Rechnung für eine Bauleistung ist jedenfalls nicht gleichbedeutend mit dem Empfang der Bauleistung selbst. Denn gerade darin liegt ja die Charakteristik eines Bauträgergeschäftes. Es handelt sich dabei um ein Dreiecksgeschäft, nämlich die Hauskäufer haben die Bauleistung mit dem seinerzeitigen Kaufvertrag mit Baubewilligung und Bauplänen bei der Fa. I........ ausdrücklich nach dem Bauträgervertragsgesetz beauftragt und wurden die Bauleistungen nach Baufortschritt, sprich: nach Empfang der Bauleistungen durch die Käufer an die Fa. I........ auf ein Treuhandkonto ausbezahlt. Dies ist der ganz wesentliche Aspekt und auch der Beweis dafür, dass die Fa. I........ die Leistungen nicht empfangen hat. Hätte nämlich die Fa. I........ die Bauleistungen empfangen, wäre sie Eigentümer der durch die Bauleistungen errichteten Häuser geworden und hätten die Käufer nicht nach Baufortschritt, nämlich nach Empfang der Leistungen bezahlt. Eine der ganz wesentlichen Bestimmungen im Bauträgervertragsgesetz ist die hier relevante Bestimmung, dass der Käufer erst nach Empfang der Leistung auszahlt, um ihn als Konsumenten vor Missbrauch (siehe WEB-Skandal und Unterschlagungen von Geld) zu schützen. Es ist also nichts anderes als ein Zug-um-Zug-Geschäft, hier die Leistung, da das Geld. Damit steht einmal mehr fest, dass die Fa. I........ nie Bauleistungen empfangen hat. Die Bestimmung des § 19 Abs. 1 a UStG regelt ausschließlich nur die Entstehung der Steuerschuld, wenn das Unternehmen, welches seinerseits mit der Erbringung der Bauleistung beauftragt wurde, diese Leistungen auch empfangen hat. Tatsächlicher Steuerschuldner ist daher jenes Unternehmen, welches die Bauleistungen an die Empfänger erbracht hat. Es macht letztlich keinen Unterschied, ob der Empfänger der Leistung - im gegenständlichen Fall die Hauskäufer - die Rechnung bezahlt oder ob diese - wie im gegenständlichen Fall - von der Fa. I........ bezahlt wurde. Es handelt sich lediglich um die Zahlungsmodalität, welche in Abs. 1 a leg. cit. nicht geregelt ist, wo aber jedenfalls der Unternehmer, welcher die Leistung an den Empfänger geliefert, erbracht oder was auch immer, die Umsatzsteuer schuldet und diese dem Endverbraucher bzw. im gegenständlichen Fall der Fa. I........ als Zahler für die Empfänger der Leistung in Rechnung stellen hätte müssen. Dadurch, dass diese Vorgangsweise von den Unternehmen unterlassen wurde, kann die Steuerschuld nicht der Fa. I........ in Rechnung gestellt werden, weil diese Vorschreibung in der zitierten Gesetzesstelle des Abs. 1a leg. cit keine Deckung findet. Ganz wesentlich ist auch festzuhalten, dass die Fa. I........ ja nicht einmal imstande gewesen wäre, die Umsatzsteuer aufzuschlagen, weil sie kein Unternehmen war, welches Bauleistungen erbracht hat und dafür die Umsatzsteuer dem Empfänger der Leistung vorschreiben hätte können, weil sie nie Rechnungen für Bauleistungen ausgestellt hat. Die Gesetzesbestimmung des § 19 Abs. 1a- UStG wurde vom Finanzamt daher denkunmöglich angewendet.

Selbst die vom Finanzamt ins Treffen geführte erklärungsgemäße Veranlagung vermag die Gesetzesbestimmung des § 19 Abs. 1a UStG nicht zu übergehen.

Nach dieser Gesetzesbestimmung wird im Umkehrschluss die Steuer eben dann nicht geschuldet, wenn die Leistung einerseits nicht empfangen wurde und andererseits wenn der Empfänger der Leistung kein Unternehmer ist, der seinerseits mit der Erbringung der Bauleistungen beauftragt wurde. Selbst wenn man die Fa. I........ als Unternehmen einstufen würde, wäre es zwingend notwendig gewesen, dass sie einerseits die Bauleistungen selbst empfangen hat und ihrerseits mit der Erbringung von Bauleistungen beauftragt war.

Geht man nun die Kette der Entstehung der Steuerschuld nach Abs. 1 a leg. cit. durch, so muss es sich zunächst bei dem Steuerschuldner um den Empfänger einer Leistung handeln. Genau dieser Empfänger einer Leistung muss aber auch Unternehmer sein, der wiederum mit der Erbringung der (Bau-)Leistung beauftragt wurde.

Im konkreten Fall scheidet die Fa. I........ aber schon am Anfang dieser Kette aus, weil sie nicht Empfänger der Leistungen geworden ist. Sondern Empfänger der Leistungen sind die beiden Käufer geworden, weil nicht jeweils ein fertiges Haus, sondern ein Grundstück mit einer Baubewilligung und mit Bauplänen verkauft wurde. Die Fa. I........ konnte also nie Empfänger einer Bauleistung werden, weil es keine Zwischenstufe gegeben hat, sondern sind die Bauleistungen der diversen Unternehmen direkt den Grundstückeigentümern zugekommen und hat die Fa. I........ daher diese Bauleistungen nie empfangen. Für den Empfang solcher Bauleistungen wäre eine Weitergabe an die Käufer notwendig gewesen. Ein solches Zwischengeschäft hat aber nie stattgefunden und hat die Fa. I........ tatsächlich nie Leistungen empfangen und die mit der Umsatzsteuer zu beaufschlagenden Leistungen auch nie erbracht.

Die Prüfung, ob die Fa. I........ Schuldner der Umsatzsteuer nach dieser Bestimmung ist, kann daher schon hier abgebrochen werden, weil schon das erste Tatbestandsmerkmal fehlt und das Umsatzsteuergesetz keine Umsatzsteuer für eine Bauträgertätigkeit vorsieht und das Bauträgervertragsgesetz ebenfalls keine Umsatzsteuer vorsieht. Der Umstand, dass das Umsatzsteuergesetz die Entstehung der Steuerschuld und die Bezeichnung der Steuerschuldner abschließend und zwar sogar sehr detailliert geregelt hat, lässt den zwingenden Schluss zu, dass der Gesetzgeber für die Tätigkeit eines Bauträgers keine Umsatzsteuer vorgesehen hat. Der Bauträger macht ja naturgemäß keinen Umsatz, sondern vermittelt und organisiert vielmehr zwischen den Vertragsparteien, im Besonderen mit den Unternehmen, welche der Umsatzsteuer unterliegen. Es ist daher auch von keiner planwidrigen Lücke im Steuerrecht auszugehen, weil diesfalls vorgesehen ist, dass die Umsatzsteuer nicht vom Empfänger, sondern vom Erbringer der Leistung abgeführt wird, welcher eben den Umsatz macht. Die Prüfung, ob die Fa. I........ die vorgeschriebene Umsatzsteuer schuldet kann daher schon hier mit dem Ergebnis abgebrochen werden, dass § 19 Abs. 1 a UStG keine taugliche gesetzliche Grundlage bildet.

2.2 Rein der Ergänzung halber und aus advokatorischer Vorsicht wird aber auch die Unternehmereigenschaft, ergänzend zu den Ausführungen in der Berufung, noch näher beleuchtet.