Sacheinlage in eine am Sacheinlagenstichtag nicht existierende Kapitalgesellschaft. Nicht fremdüblicher Mietvertrag

Beachte:

VwGH-Beschwerde zur Zl. 2012/15/0114 eingebracht. Mit Erk. v. 18.10.2012 wegen Rechtswidrigkeit des Inhaltes aufgehoben. Fortgesetztes Verfahren nicht durch BE erledigt.

Anmerkungen:

Siehe auch RV/1213-W/06

Entscheidungstext

Der Unabhängige Finanzsenat hat über die Berufung des Bw., Adresse/Bw., vertreten durch Thell, Winkler & Pichler Steuerberatungsgesellschaft OEG, 7100 Neusiedl am See, Kirchbergweg 5-7, vom 21. Februar 2006 gegen die Bescheide des Finanzamtes Bruck Eisenstadt Oberwart vom 20. Jänner 2006 betreffend Umsatz- und Einkommensteuer 2000 - 2003 nach der am 29. September 2011 in 1030 Wien, Vordere Zollamtsstraße 7, durchgeführten Berufungsverhandlung entschieden:

Die Berufung wird als unbegründet abgewiesen.

Die angefochtenen Bescheide werden abgeändert.

Die Bemessungsgrundlagen und die Höhe der Abgaben sind den als Beilage angeschlossenen Berechnungsblättern zu entnehmen und bilden einen Bestandteil dieses Bescheidspruches.

Die Fälligkeit des mit dieser Entscheidung festgesetzten Mehrbetrages der Abgaben ist aus der Buchungsmitteilung zu ersehen.

Entscheidungsgründe

Der Berufungswerber (Bw.) ist ein seit 1990 als Einzelunternehmen geführter Weinbaubetrieb.

Am 20. September 2000 schloss der Bw. mit der am 7. August 2000 als Gesellschaft mit beschränkter Haftung errichteten und am 19. August 2000 im Firmenbuch eingetragenen GmbH einen Sacheinlagenvertrag, der u.a. folgende Vertragspunkte enthielt:

Pkt. ERSTENS EINBRINGUNGSGEGENSTAND:

Bw. bringt von seinem Einzelunternehmen "Weinproduktion und Weinhandel sowie Abhofverkauf" den Teilbetrieb "Weinproduktion und Weinhandel" mit Ausnahme des Abhofverkaufs in die GmbH gegen Abfindung mit bestehenden Anteilen an der GmbH durch die einzige Gesellschafterin HH im Sinne der Bestimmungen des Art III. § 19 Abs 2 Z 2 des Umgründungssteuergesetzes in der derzeit geltenden Fassung mit Rechtswirksamkeit zum 31.12.1999 ein.

Pkt. ZWEITENS EINBRINGUNGSERKLÄRUNG:

Bw. bringt den Teilbetrieb "Weinproduktion und Weinhandel" gegen Abfindung mit Geschäftsanteilen von HH an der übernehmenden Gesellschaft ... ein.

Pkt. DRITTENS ANWENDUNG DES UMGRÜNDUNGSSTEUERGESETZES:

Diese Einbringung erfolgt aufgrund der Einbringungsbilanz per 31. Dezember 1999 ... zum Einbringungsstichtag 31. Dezember 1999. Die Parteien erklären, dass diese Einbringung unter ausdrücklicher Inanspruchnahme der umgründungssteuerrechtlichen Begünstigungen des Art III. § 12 ff des Umgründungssteuergesetzes erfolgen soll ...

Pkt. FÜNFTENS EINBRINGUNGSSTICHTAG:

Als Einbringungsstichtag wählen die Parteien den 31. Dezember 1999.

Pkt. SECHSTENS ÜBERGABSSTICHTAG:

Die tatsächliche Übergabe und Übernahme des Vertragsgegenstandes als Sacheinlage erfolgt ausdrücklich mit sämtlichen Aktiva und Passiva It. Einbringungsbilanz zum 31. Dezember 1999. Der vorbezeichnete Übergabsstichtag soll auch maßgeblich für den Übergang von Nutzen und Lasten sein.

Pkt. SIEBENTENS ÜBERNAHMSERKLÄRUNG:

In Erfüllung der Einbringungsverpflichtung werden insb. auf die GmbH übertragen und von dieser übernommen:

a) alle in der Einbringungsbilanz erfassten Vermögenswerte, insb. die angeführten Kraftfahrzeuge, sowie Rechte und Verbindlichkeiten, b) alle in der Einbringungsbilanz mangels Anschaffungswert nicht aufscheinende Rechte und Verbindlichkeiten des Unternehmens, wie Mietrechte, Nutzungs- und Patentrechte c) alle dienstrechtlichen Verpflichtungen einschließlich Anwartschaften.

Die übernehmende Gesellschaft tritt an Stelle des Einbringenden in alle Rechtsverhältnisse ein, die zwischen diesem und Dritten bestehen. Da die Wirksamkeit dieser vertraglichen Übernahme der Rechtsverhältnisse jeweils von der Zustimmung des Dritten abhängt, zediert der Einbringende in Erfüllung seiner Abtretungsverpflichtung seine Forderungen aus allen Rechtsverhältnissen an die übernehmende Gesellschaft. Diese Abtretung ist in ihrer Rechtsgültigkeit davon abhängig, ob der Dritte dem Übergang des gesamten Rechtsverhältnisses zustimmt.

Ebenfalls in Erfüllung seiner Abtretungsverpflichtung überträgt der Einbringende sämtliche ihm zustehende Sicherungsrechte an Mobilien, insb. Wertpapieren sowie an Forderungen und sonstigen Rechten, soweit diese Sicherungsrechte nicht schon mit der Abtretung der gesicherten Rechte auf die übernehmende Gesellschaft ex lege übergehen.

Soweit körperliche Rechte betroffen sind, erfolgt die Übertragung nach § 428 ABGB, soweit es sich um Forderungen und sonstige Rechte handelt nach § 1392 ABGB. Bei Sicherungseigentum, das sich im Besitz Dritter befindet, erfolgt die Übertragung durch Anweisung des Einbringenden an den Besitzer, die Sache künftig für die übernehmende Gesellschaft zu halten. Die Vertragsteile vereinbaren ferner die Übertragung aller von Dritten eingeräumten Hypotheken.

Pkt. ACHTENS GEWÄHRLEISTUNG UND HAFTUNG:

1. Die Gesellschaft hat sich über sämtliche wertbestimmenden Umstände des einbringungsggstl. Unternehmens informiert und zu diesem Zwecke insb. in die Bücher und Schriften des vertragsgegenständlichen Unternehmens Einsicht genommen. Der Einbringende erklärt hiezu sämtliche Geschäftsvorgänge der letzten fünf Jahre offen gelegt zu haben. Überdies erklären die Vertragsparteien übereinstimmend die ggstl. Einbringung gemeinsam mit den Steuerberatern der beteiligten Firmen besprochen zu haben.

2. Der Einbringende leistet keine Gewähr für die Beschaffenheit oder für ein bestimmtes Erträgnis des eingebrachten Unternehmens, wohl aber dafür, dass

a) mit dem zu übernehmenden Personal keine Sonderabreden insb. keine Pensionszusagen bestehen b) zum Einbringungsstichtag die in der angeführten Einbringungsbilanz ausgewiesenen Aktiven tatsächlich vorhanden sind c) außer den in dieser Bilanz angeführten Passiven dem Grunde und der Höhe nach keine weiteren Verbindlichkeiten bestehen und eine Änderung der Verbindlichkeiten seit dem Stichtag der Einbringungsbilanz lediglich auf den gewöhnlichen Geschäftsbetrieb zurück zu führen ist und letztlich d) der Vermögenswert im Sinne des § 12 Abs 1 letzter Satz des Umgründungssteuergesetzes unzweifelhaft positiv ist und daher die Einholung eines Gutachtens eines Sachverständigen entfallen kann.

Der Einbringende erklärt überdies seit dem Einbringungsstichtag (31.12.1999) keine Einlagen getätigt, keine Entnahmen behoben und Anlagevermögen weder gekauft noch verkauft zu haben, sodass der in der Einbringungsbilanz festgehaltene Stand lediglich durch den gewöhnlichen Geschäftsablauf des vertragsgegenständlichen Unternehmens verändert ist.

3. Der Einbringende haftet weiters mit Ausnahme der in der Bilanz ausgewiesenen Passiva für die ansonsten vollkommene Lastenfreiheit der eingebrachten Vermögensobjekte.

4. Die übernehmende Gesellschaft hat alle in dem von ihr weitergeführten vertragsggstl. Unternehmen begründeten und von ihr hiermit ausdrücklich übernommenen Verbindlichkeiten des früheren Inhabers Herrn Bw. zu vertreten und diesen vollkommen klag- und schadlos zu halten. Insoweit aber Verbindlichkeiten oder Lasten nicht in der Einbringungsbilanz eingetragen sind, hat Herr Bw. etwa noch hervor kommende Verpflichtungen aus Eigenem zu vertreten und die übernehmende Gesellschaft diesbezüglich vollkommen klag- und schadlos zu halten. Es ist ausschließlich Sache des Einbringenden hinsichtlich der von der Gesellschaft zu übernehmenden Verbindlichkeiten die Annahme des Schuldeintrittes bei den Gläubigen sowie die Schuldentlastung des bisherigen Inhabers im Sinne der §§ 1405 und 1408 ABGB zu erwirken. Die Gesellschaft übernimmt keine Haftung über die tatsächliche Entlassung des Einbringenden aus der Personalhaftung, sondern haftet lediglich dafür, dass der bisherige Inhaber des eingebrachten Teilbetriebes seitens der Gläubiger nicht mehr in Anspruch genommen wird.

Pkt. NEUNTENS:

Die übernehmende Gesellschaft erklärt den eingebrachten Teilbetrieb mit allen Aktiva und Passiva sowie mit rechtlichem und tatsächlichem Zubehör zur uneingeschränkten Fortführung zum so genannten Stichtag zu übernehmen.

Pkt. ZEHNTENS GEWERBERECHT:

Die Parteien werden vom Urkundenverfasser weiters über die einschlägigen Bestimmungen der Gewerbeordnung insb. über die §§ 9 und 11 der GewO belehrt. Durch die Umgründung gehen die ursprüngliche Gewerbeberechtigung seitens des bisherigen Einzelunternehmens auf den Rechtsnachfolger sowie auf die Gesellschaft über und entsteht die Berechtigung zur weiteren Gewerbeausübung mit dem Zeitpunkt der Eintragung dieser Umgründung in das Firmenbuch. Die Gesellschaft ist verpflichtet, den Übergang unter Anschluss der entsprechenden Belege längstens innerhalb von zwei Monaten nach Eintragung in das Firmenbuch anzuzeigen und binnen sechs Monaten ab Einbringung der Behörde einen gewerberechtlichen Geschäftsführer namhaft zu machen.

Pkt. ELFTENS GEGENLEISTUNG:

Als Gegenleistung für diese Einbringung wird Bw. durch Anteile der alleinigen Gesellschafterin HH an der GmbH abgefunden und zwar durch Geschäftsanteile im Nominalbetrag von EUR 3.600,00, welche zur Gänze bar eingebracht sind.

Pkt. ZWÖLFTENS ÜBERNAHMSERKLÄRUNG:

HH übergibt von ihrem alleinigen Geschäftsanteil an der GmbH im Nominalbetrag von EUR 36.000,00 an Bw. und dieser übernimmt von der erstgenannten in Ausführung der mit Generalversammlung der GmbH vom heutigen Tag getroffenen Beschlüsse jenen Teil der einem Geschäftsanteil in dem Nominalbetrag von EUR 3.600,00 entspricht und welcher zur Gänze bar einbezahlt ist. Bw. erklärt diesen Geschäftsanteil gegen Einbringung des vorgenannten Teilbetriebes per 31. Dezember 1999 mit allen damit verbundenen Rechten und Verbindlichkeiten zu übernehmen.

HH haftet dafür, dass der abzutretende Geschäftsanteil ihr unbeschränktes Eigentum darstellt und nicht mit irgendwelchen Rechten Dritter belastet ist. Sie erklärt weiters, dass neben dem Gesellschaftsvertrag keinerlei Vereinbarungen oder Beschlüsse bestehen, die die mit dem abzutretenden Geschäftsanteil verbundenen Mitgliedschaftsrechte beeinflussen ...

Pkt. VIERZEHNTENS BESTÄTIGUNG

Die Urkundenverfasser bestätigen gemäß § 89a der geltenden Notariatsordnung nach heute vorgenommener Einsicht in das Firmenbuch, dass Bw. nach dem derzeitigen Stand berechtigt ist, die GmbH alleine zu vertreten und für diese Gesellschaft diesen Einbringungsvertrag am heutigen Tag rechtsverbindlich zu fertigen.

Pkt. FÜNFZEHNTENS KOSTEN UND GEBÜHREN

Sämtliche mit der Errichtung und grundbücherlichen Durchführung dieses Vertrages verbundenen Kosten und Abgaben gehen unbeschadet auch der hiefür den Einbringenden nach außen gesetzlich treffender Solidarhaftung zu Lasten der übernehmenden Gesellschaft die auch den alleinigen Auftrag zur Errichtung dieser Urkunde erteilt hat.

Die Parteien beantragen für dieses Rechtsgeschäft die volle Gebührenfreiheit im Sinne der Bestimmungen des Umgründungssteuergesetzes 1991 idgF. Somit nehmen die Parteien die Befreiung von der Umsatzsteuer, der Kapitalverkehrssteuer und der sonstigen Rechtsgebühren gemäß § 22 des vorgenannten Gesetzes in Anspruch ...

Mit Schriftsatz vom 26. September 2000 teilte die GmbH mit, dass sie deshalb bis dato keine Geschäftstätigkeit ausgeübt hat, weil sie die Rechtsnachfolgerin des Teilbetriebes "Weinproduktion und Weinhandel" des Einzelunternehmens Bw. ist, der mit dem v.a. Sacheinlagenvertrag rückwirkend per 31. Dezember 1999 in die GmbH eingebracht wurde.

- AD ERSTINSTANZLICHES VERANLAGUNGSVERFAHREN:

Der Sacheinlagenvertrag (20. September 2000) war Gegenstand einer Außenprüfung. Die im Betriebsprüfungsbericht (20. Jänner 2006) getroffenen Feststellungen lauteten:

Tz. 1 Weinhandel - Abhofverkauf bzw. Gebäudevermietung

Tz. 1.1. Sachverhaltsdarstellung

Bw. gründete im Jahr 1990 einen Weinhandelsbetrieb (Einzelunternehmen). Weintrauben und Wein wurden zugekauft. Im Jahr 1999 begann Bw. mit der Herstellung eines Betriebsgebäudes in ... in Anschluss an den vorhandenen Altbau. Die Herstellungskosten 1999 wurden beim Weinhandelsbetrieb aktiviert.

Am 7. August 2000 wurde die GmbH von HH, Ehegattin des Bw., gegründet (Gesellschaftsanteile: 100%).

Mit Notariatsakten vom 20. September 2000 wurde lt. Mitteilung der steuerlichen Vertretung zur Steuernummer der GmbH der Teilbetrieb "Weinproduktion und Weinhandel" des Bw. rückwirkend zum Stichtag 31. Dezember 1999 unter Anwendung der Begünstigungen des Art III UmgrStG in die GmbH eingebracht. Als Gegenleistung für die Einbringung erhielt Bw. von seiner Gattin einen 10%-Anteil an der GmbH.

Zur Steuersache Bw. wird aufgrund der Einbringung von der steuerlichen Vertretung folgendes mitgeteilt:

"Obiger Mandant hat mit Stichtag 1. Jänner 2000 den Teilbetrieb "Weinproduktion" nach den Vorschriften des Umgründungssteuergesetzes in die GmbH eingebracht ... Es wurden außer dem Gebäude in ... (Alt und Neubau) sämtliche Wirtschaftsgüter, die im Betriebsvermögen des Bw. aktiviert waren, von der GmbH zum Buchwert übernommen. Die GmbH kaufte in der Folge Wein und Weintrauben zu, erzeugte Wein aus Weintrauben, besserte Wein auf (Barrique, Cuvée) und handelte mit Wein.

Aufgrund der seitens von Bw. gemachten Angaben wird zum Ausdruck gebracht, dass neben dem Teilbetrieb "Weinproduktion-Weinhandel", der in die GmbH eingebracht worden war, noch der Teilbetrieb "Weinhandel-Abhofverkauf" vorhanden war. Dieser angebliche Teilbetrieb wurde von Bw. als Einzelunternehmen weiter geführt.

Das o.a. (zurückbehaltene) Gebäude wurde beim (Teil) Betrieb "Weinhandel-Abhofverkauf" aktiviert. Weiters wurde dieses Gebäude von Bw. ab 1. Jänner 2000 zur Gänze an die GmbH vermietet. Im vorgelegten Mietvertrag vom 25. September 2000 wurde vereinbart, dass der Vermieter Bw., da dieser am Standort ... einen Abhofverkauf betreibt, sich zu diesem Zweck das Recht ausbedungen hat, den Kostraum zum Zwecke der Abhaltung von Weinverkostungen im Rahmen des Abhofverkaufes zu nutzen. Weiters wurde angeführt, dass der Abhofverkauf von Wein durch den Einzelunternehmer Bw. im erwähnten Gebäude stattfindet. Dadurch, so wird seitens von Bw. begründet, stellen die Betriebsräumlichkeiten, die im Rahmen des Abhofverkaufes genutzt wurden, Betriebsvermögen und keineswegs Privatvermögen dar. Da das gesamte Gebäude beim Betrieb "Weinhandel-Abhofverkauf" aktiviert wurde, wurde von Bw. offensichtlich vermeint, dass nicht nur der Kostraum, sondern das gesamte Gebäude dem Betriebsvermögen des Betriebes "Weinhandel-Abhofverkauf" zuzurechnen ist. Bw. kaufte für den Betrieb "Weinhandel-Abhofverkauf" Wein ab 2000 ausschließlich von der GmbH in Flaschen zu. Der Zukauf erfolgte praktisch erst mit dem Verkauf; d.h. wenn ein Kunde bei Bw. Wein einkaufte, begab sich dieser oder einer der bei der GmbH beschäftigten Personen in das Lager der GmbH, übergab dem Kunden den Wein. Die Rechnung für den Kunden wurde im Namen von Bw. ausgefertigt. Die GmbH legte dann in der nächsten Zeit Rechnung an Bw.. Der Betrieb "Weinhandel-Abhofverkauf" hatte kein eigenes Warenlager und auch keine Büroräumlichkeiten. Die Verwaltungstätigkeit für den Betrieb "Weinhandel-Abhofverkauf" wurde von den Angestellten der GmbH wahrgenommen. Beim Betrieb "Weinhandel-Abhofverkauf" entstanden keine Kundenforderungen, da nur Barverkäufe getätigt wurden. Wenn ein Kunde nicht bar bezahlte, erfolgte die Verrechnung der Ware über die GmbH. Der Weinbauer bzw. Weinhändler Bw. scheint im Telefonbuch nicht auf. Überhaupt ist im Telefonbuch unter dem Ortsnamen ... der Name Bw. nicht zu finden. Weiters befindet sich an der Betriebsadresse kein Schild oder sonstiger Hinweis, damit erkannt werden kann, dass ein Einzelunternehmen Bw. "Weinhandel-Abhofverkauf" existent ist. Der Gesellschafter Bw. gab der Bp gegenüber an, dass er sich den Betrieb "Weinhandel-Abhofverkauf" zurückbehalten hat, weil er den Gewinn aus Geschäften, die auf seinen besonderen persönlichen Einsatz zurückzuführen sind, selbst lukrieren wollte.

Tz. 1.2 Schlussfolgerungen der Bp

Der in § 12 Abs. 2 Z. 2 UmgrStG verwendete Begriff "Teilbetrieb" leitet sich aus den Bestimmungen des EStG ab. Die Eigenschaft eines Teilbetriebes muss am Einbringungsstichtag bereits gegeben sein. Da im vorliegenden Fall alle Wirtschaftsgüter, die sich vor dem Einbringungsstichtag im Betriebsvermögen des Bw. befanden, mit Ausnahme des Gebäudes in die GmbH eingebracht wurden, liegt eine Gesamtbetriebseinbringung vor. Es gibt keine nachvollziehbaren Hinweise, die für die Zurückbehaltung des Gewerbebetriebes "Weinhandel-Abhofverkauf" sprechen. Außerdem trat der Betrieb "Weinhandel-Abhofverkauf" nach Außen hin nie in Erscheinung. Die Abhof-Verkaufsgeschäfte fanden in den von der GmbH angemieteten und genutzten Räumlichkeiten statt. Zur Abwicklung der Geschäfte des angeblichen Betriebes "Weinhandel-Abhofverkauf" wurde die gesamte Infrastruktur der GmbH genutzt.

Weiters ist es ungewöhnlich und fremdunüblich, dass ein Geschäft nur dann als Abhofverkauf behandelt wird, wenn der Kunde bar bezahlt. Der Umstand, dass tatsächliche Abhofverkaufsgeschäfte, wenn diese nicht unmittelbar nach Geschäftsabschluss bar beglichen wurden, als Geschäft der GmbH behandelt wurden, zeigt, dass eigentlich auf eine strikte Trennung zwischen tatsächlichen Abhofverkäufen und Geschäften der GmbH kein Wert gelegt wurde. Entscheidend für die Zuordnung eines Abhofverkaufsgeschäftes war offensichtlich das verwaltungstechnische Handling. Wenn ein Kunde nicht bar bezahlte, verzichtete somit Bw. auf seinen Gewinn aus diesem Geschäft. Bw. wollte offensichtlich zum Ausdruck bringen, dass er sich den "Abhofkunden" mit besonderem Einsatz widmet und daher für diese Extraleistung einen zusätzlichen Ertrag erzielen wollte. Es ist aber kaum vorstellbar, dass er Kunden der GmbH, u. a. auch "Großkunden", die weit mehr Umsatz bringen als die "Abhofkunden", nicht mit der gleichen Aufmerksamkeit wie die "Abhofkunden" behandelt. Es erscheint auch kaum praktikabel und glaubhaft, dass Bw. persönlich bei sämtlichen Abhofverkaufsgeschäften anwesend war. Vielmehr ist anzunehmen, dass ein Teil der Abhofverkaufsgeschäfte vom Personal der GmbH getätigt wurde. Im Hinblick darauf, dass Bw. zusammen mit seiner Ehegattin 100% der GmbH - Gesellschaftsanteile besitzt, wäre es ihm problemlos möglich gewesen, eine spezielle Vergütung für besondere Extraleistungen zu vereinbaren. Das Argument, dass Bw. so durch den Betrieb "Weinhandel-Abhofverkauf" für sich einen zusätzlichen Gewinn lukrieren konnte, geht somit ins Leere. Von der Bp kann für die gewählte Konstruktion des "Weinhandel-Abhofverkaufes" ausschließlich ein steuerlicher Grund erkannt werden. Durch dieses Konstrukt und die Zuordnung des o. a. vermieteten Gebäudes zum Betriebsvermögen des "Weinhandel-Abhofverkaufes" erschien es möglich, eine weit höhere AfA zu konsumieren, als dies möglich gewesen wäre, wenn man das Gebäude der Privatsphäre und somit den Einkünften aus Vermietung und Verpachtung zugerechnet hätte. Weiters wurde durch die gewählte Vorgangsweise verhindert, dass die bis zum Jahr 1999 beantragten Investitionsfreibeträge gewinnerhöhend aufgelöst werden. Vielmehr wurden noch Investitionsfreibeträge für die Gebäudeinvestitionen ab dem Jahr 2000 beansprucht.

Die Bp geht schließlich davon aus, dass bei Bw. ein Gewerbebetrieb "Weinhandel-Abhofverkauf" nicht existent war. Daraus ergibt sich, dass das erwähnte Gebäude nach dem Einbringungsstichtag nicht Teil eines Betriebsvermögens ("Weinhandel-Abhofverkauf") war bzw. ist. Zusätzlich wird noch darauf verwiesen, dass die Vermietung dieses Gebäudes über eine reine Vermögensverwaltung nicht hinausging bzw. hinaus geht. Somit ist dieses Gebäude ab dem Einbringungsstichtag dem Privatvermögen zuzurechnen. Die steuerliche Nichtanerkennung des Betriebes "Weinhandel-Abhofverkauf" führt dazu, dass die Geschäftsvorfälle, die von Bw. diesem Betrieb zugeordnet wurden, mit Ausnahme der Geschäftsvorfälle, die im Zusammenhang mit dem Gebäude angefallen sind, der GmbH zuzurechnen sind.

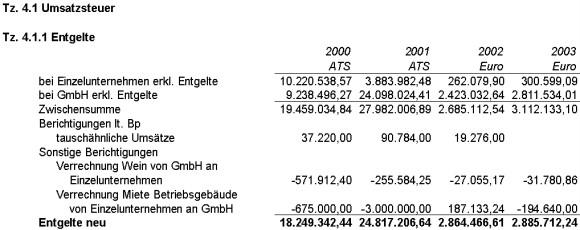

a) Auswirkung bei Umsatzsteuer:

Die von Bw. erklärten Umsätze inkl. Eigenverbrauch aus Abhofverkauf sind bei der GmbH zu erfassen. Bei Bw. fallen somit keine Umsätze inkl. Eigenverbrauch an. Infolgedessen sind auch keine Vorsteuern aus Warenzukäufen (Weinzukäufen) abziehbar.

b) Auswirkung bei Einkommensteuer:

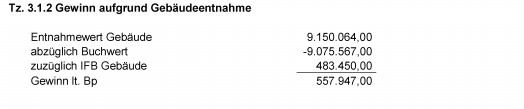

Unter den Einkünften aus Gewerbebetrieb ist lediglich der Gewinn aus der Entnahme des o.a. Gebäudes inkl. Auflösung von Investitionsfreibeträgen zu erfassen.

Der Überschuss aus der Vermietung des o. a. Gebäudes wird den Einkünften aus Vermietung und Verpachtung zugeordnet.

Steuerliche Feststellungen

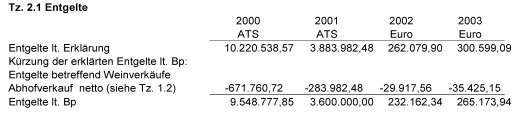

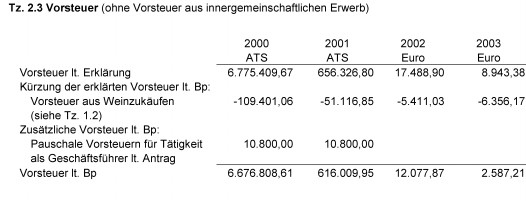

Tz. 2 Umsatzsteuer

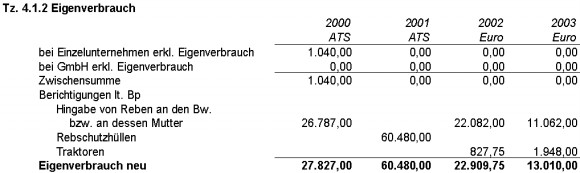

Tz. 2.2 Eigenverbrauch: Eigenverbrauch 2000 lt. Erklärung: ATS 1.040,00; Kürzung des erklärten Eigenverbrauchs lt. Bp: Eigenverbrauch betreffend Wein (siehe Tz. 1.2): ATS - 1.040,00; Eigenverbrauch lt. Bp ATS 0,00

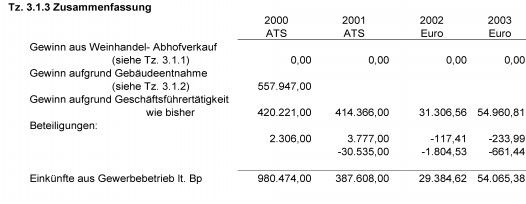

Tz. 3. Einkommensteuer Tz. 3.1. Einkünfte aus Gewerbebetrieb Tz. 3.1.1 Gewinn aus Weinhandel-Abhofverkauf

2000 ATS 0,00; 2001 ATS 0,00; 2002 EUR 0,00 und 2003 EUR 0,00.

Da die Bp davon ausgeht, dass bei Bw. ein Gewerbebetrieb "Weinhandel-Abhofverkauf" nicht existent war (siehe Tz. 1.2), war der geltend gemachte Investitionsfreibetrag 2000 von ATS 1.811.949 nicht anzuerkennen.

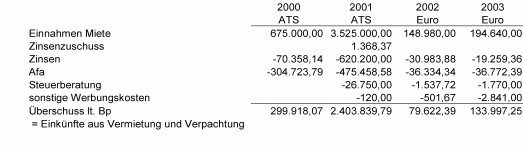

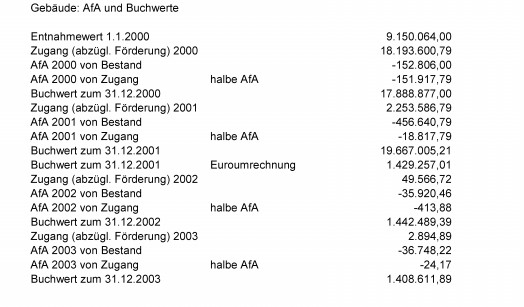

Tz. 3.2 Einkünfte aus Vermietung und Verpachtung Tz. 3.2.1 Vermietung des Gebäude in ... (siehe Tz. 1.2)

Die Abgabenbehörde I. Instanz erließ (außen)prüfungskonforme Abgabenbescheide, die mit der Berufung (20. Februar 2006) innerhalb offener Berufungsfrist angefochten wurden.

- Ad Berufungsverfahren:

I. Die Berufung (20. Februar 2006) richtet sich gegen die nicht dem Bw. zugerechneten Umsätze und Einkünfte aus dem Abhofverkauf und die verneinte Betriebsvermögenszugehörigkeit des Betriebsgebäudes zum Betrieb "Abhofverkauf".

Den Streitpunkt Umsätze und Einkünfte aus dem Abhofverkauf betreffend brachte der Bw. vor, dass der Abhofverkauf ein nicht als Sacheinlage der GmbH übertragener Teilbetrieb seines Einzelunternehmens sei, verwies auf die im Sacheinlagenvertrag vereinbarte Zurückbehaltung des Abhofverkaufs und jene Lehre und Rechtsprechung, die seine Rechtsauffassung teile.

Mit Schriftsatz (28. August 2008) wurde der Streitpunkt "verneinte Betriebsvermögenszugehörigkeit" des Betriebsgebäudes zum Betrieb "Abhofverkauf" außer Streit gestellt.

II. Die Betriebsprüfungsabteilung der Abgabenbehörde I. Instanz nahm zur Berufung (20. Februar 2006) Stellung und verwies im Wesentlichen auf mit dem Fachbereich geführte Gespräche.

III. In seiner Replik zur v.a. Stellungnahme verwies der Bw. auf sein bisheriges Berufungsvorbringen.

Aus den Verwaltungsakten:

- Aus dem Schreiben der steuerlichen Vertreterin vom 25. September 2000:

"Betreff: Mietvertrag Betriebsobjekt Weinkellerei

.. . Als steuerliche Vertreterin der GmbH halten wir hiermit zwecks besserer Evidenzhaltung schriftlich die wesentlichen Punkte des mündlich am 20.9.2000 vereinbarten Mietverhältnisses betreffend obiges Mietobjekt fest: Bw. ... als Vermieter einerseits und die GmbH als Mieterin andererseits haben folgenden Mietvertrag geschlossen:

Mietgegenstand

Mietgegenstand ist der in beiliegendem, einen integrierenden Bestandteil dieses Vertrages bildenden Lageplan rot eingezeichnete, betrieblich genutzte, Gebäudeteil des am Standort der Weinkellerei errichteten Wohn- und Betriebsgebäudes, welches im Eigentum des Bw. steht. Festgestellt wird, dass das Mietobjekt ausschließlich den betrieblich genutzten Gebäudeteil samt dem dazu gehörigen Grundstück betrifft und keine Einrichtungsgegenstände mitvermietet sind. Der Mietgegenstand darf ausschließlich zu Geschäfts und Lagerzwecken verwendet werden. Jede Änderung des Verwendungszweckes bedarf der ausdrücklichen schriftlichen Zustimmung des Vermieters. Eine Untervermietung des Objektes oder Teilen davon bedarf der ausdrücklichen Zustimmung des Vermieters.

Mietdauer

Das Mietverhältnis beginnt am 1. Jänner 2000 und wird auf unbestimmte Zeit abgeschlossen. Es kann von beiden Vertragsteilen unter Einhaltung einer halbjährlichen Kündigungsfrist jeweils zum Monatsletzten aufgekündigt werden.

Mietzins

Der Mietzins wird aufgrund der Anschaffungskosten des gegenständlichen Mietobjektes festgelegt. Die jährliche Miete rechnet sich mit 6% der Anschaffungskosten zuzüglich der gesetzlichen Umsatzsteuer, wobei die Zahlung in monatlichen Teilbeträgen zu leisten ist. Die Mieterin bestätigt, dass der vereinbarte Mietzins aufgrund der Größe, der Art, der Lage, der Beschaffenheit, sowie des Ausstattungs- und Erhaltungszustandes angemessen und ortsüblich ist. Der Mietzins ist monatlich im Vorhinein jeweils bis zum 5. des Monats auf das vom Vermieter bekannt gegebene Bankkonto einzuzahlen. Der Vermieter betreibt am Standort der Weinkellerei einen Abhofverkauf. Der Vermieter hat sich zu diesem Zweck das Recht ausbedungen, den Kostraum zum Zwecke der Abhaltung von Weinverkostungen im Rahmen des Abhofverkaufes zu nutzen.

Wertsicherung

Der monatliche Mietzins wird einvernehmlich wertgesichert nach dem Verbraucherpreisindex 1996 oder nach dem entsprechenden Folgeindex des Österreichischen Statistischen Zentralamtes. Als Verrechnungsbasis gilt der für September 2000 verlautbarte Index. Der Vermieter ist berechtigt, die Bezahlung aller Beträge aus der vereinbarten Wertsicherung innerhalb der Verjährungsfrist zu fordern. Die Anpassung des Pachtzinses erfolgt jährlich auf Basis des jeweiligen Jahresdurchschnittsindex des Vorjahres, erstmals für das Jahr 2002, d.h. der Pachtzins des Jahres 2002 ergibt sich aufgrund des Durchschnittsindex des Jahres 2001.

Betriebskosten

Die Mieterin verpflichtet sich, die mit dem Betrieb des Objektes anfallenden Betriebskosten ohne Anrechnung auf den Mietzins zu bezahlen. Unter den Betriebskosten und öffentlichen Abgaben werden alle zum Betrieb des Gebäudes und der dazu gehörigen mitvermieteten Flächen und Einrichtungen notwendigen Ausgaben verstanden. Die Betriebskosten sollen der Mieterin möglichst direkt zur Zahlung vorgeschrieben und von dieser ohne Zwischenschaltung des Vermieters beglichen werden.

Instandhaltung

Bei Beendigung des Mietverhältnisses ist die Bestandsache - unter Berücksichtigung der durch den bestimmungsmäßigen Gebrauch verursachten Abnützung - in gutem Zustand an den Vermieter zu retournieren. Schäden, die über die normale Abnützung hinaus gehen, sind von der Mieterin zu ersetzen. Das Mietobjekt ist in gereinigtem Zustand zu übergeben. Die Mieterin ist verpflichtet, das Bestandsobjekt unter Ausschluss der Bestimmungen des § 1096 ABGB auf ihre Kosten ohne Anspruch auf Ersatz in gutem Zustand zu erhalten und sämtliche Reparaturen auf eigene Kosten durchzuführen. Ausgenommen davon sind ernste Schäden an der Substanz des Gebäudes, für deren Behebung der Vermieter aufzukommen hat. Diesbezüglich trifft die Mieterin die Pflicht zur unverzüglichen Information des Vermieters. Die Mieterin verzichtet hinsichtlich der von ihr vorgenommenen Investitionen auf jeden Ersatzanspruch gegenüber dem Vermieter. Davon ausgenommen sind Aufwendungen der Mieterin, für die der Vermieter einen Ersatzanspruch schriftlich ausdrücklich anerkannt hat. Mangels anders lautender schriftlicher Vereinbarung hinsichtlich einzelner Investitionen steht dem Vermieter bei Beendigung des Mietverhältnisses das Wahlrecht zu, die Entfernung der von der Mieterin vorgenommenen baulichen Veränderungen (samt Wiederherstellung des ursprünglichen Zustandes) zu begehren oder diese - ohne Ersatzanspruch der Mieterin - zu übernehmen.

Sonstige Bestimmungen

Beide Vertragsteile verzichten auf das Recht zur Anfechtung dieses Vertrages wegen Verletzung über die Hälfte des wahren Wertes. Für den Fall des Verstoßes einer Bestimmung dieses Vertrages gegen das Gesetz wird vereinbart, dass eine Nichtigkeit den Vertrag nur hinsichtlich dieses Punktes unwirksam macht, die übrigen Vereinbarungen jedoch bestehen lässt. Die Kosten der Errichtung dieses Vertrages sowie sämtliche damit verbundenen Gebühren und Abgaben trägt die Mieterin.

Sollten ihrerseits noch Unklarheiten oder Missverständnisse bezüglich des Vertragsinhaltes vorliegen, so ersuchen wir um schriftliche Bekanntgabe bis Mitte Oktober 2000. Sollten keinerlei Einwände bestehen, erlangt gegenständlicher Vertragsinhalt Rechtsgültigkeit.

Aufgrund der Interessenskollision zwischen dem Geschäftsführer der Mieterin und dem Vermieter ersuchen wir, dass die Mehrheitsgesellschafterin Frau HH durch ihre Unterschrift obigem Mietvertrag zustimmt.

...

Aufgrund der Interessenskollision zwischen dem Vermieter und der Mieterin genehmigt die Mehrheitsgesellschafterin Frau HH mit ihrer Unterschrift den mündlich abgeschlossenen Mietvertrag.

[Unterschrift]

Zustimmungserklärung HH

- Aus dem GmbH Geschäftsführungs-Werkvertrag vom 20. September 2000:

Mit dem v.a. auf unbestimmte Zeit abgeschlossenen Vertrag wurde Bw. mit der Geschäftsführung der GmbH beauftragt. Mit dem am 13. Oktober 2000 abgeschlossenen Ergänzungsvertrag zum Geschäftsführungsvertrag vom 20. September 2000 wurden die Bemessungsgrundlage und der Berechnungsmodus für das Geschäftsführungsentgelt festgelegt.

- Aus dem Werkvertrag über die kaufmännische Leitung vom 20. September 2000:

Mit dem v.a. auf unbestimmte Zeit abgeschlossenen Vertrag wurde HH die kaufmännische Leitung der GmbH übertragen. Mit dem am 13. Oktober 2000 abgeschlossenen Ergänzungsvertrag zum Werkvertrag über die kaufmännische Leitung vom 20. September 2000 wurden die Bemessungsgrundlage und der Berechnungsmodus für das Honorar festgelegt.

UFS-Ermittlungsverfahren:

- Firmenbuchrecherche (22. September 2010):

Der Antrag auf Abänderung lt. Sacheinlagenvertrag (20. September 2000) langte im - für die GmbH zuständigen - Firmenbuchgericht am 25. September 2000 ein. Die Eintragung des Sacheinlagenvertrages (20. September 2000) im Firmenbuch erfolgte am 30. September 2000 unter FN....

- Aus den Vorladungen (14. Dezember 2010):

Bw. und Amtspartei wurde vorgehalten:

Da die GmbH mit Gesellschaftsvertrag vom 7. August 2000 errichtet wurde, konnte ihr am 31. Dezember 1999 keine Sacheinlage übertragen werden. Die Umgründung nach Art III UmgrStG ist gescheitert. Infolgedessen sind die iZm der Sacheinlage stehenden Umsätze, Vorsteuern und Einkünfte nicht der GmbH sondern Bw. zuzurechnen.

Sie werden ersucht, I. die der GmbH zuzurechnenden Umsätze, Vorsteuern und Einkünfte ohne die iZm der Sacheinlage stehenden Umsätze, Vorsteuern und Einkünfte und II. die Bw. zuzurechnenden iZm der Sacheinlage stehenden Umsätze, Vorsteuern und Einkünfte bekannt zu geben.

- Bericht des Betriebsprüfers (E-Mail, 9. Mai 2011):

Im Auftrag des Unabhängigen Finanzsenates ersuchte der Betriebsprüfer die steuerliche Vertretung des Bw., alle von der GmbH vor ihrer Gründung abgeschlossenen Verträge vorzulegen.

Auf dieses Ersuchen antwortete die steuerliche Vertretung des Bw. wie folgt:

"..., dass sie nicht bereit ist, nach solchen Verträgen zu suchen. Nur wenn ihr seitens der Finanzverwaltung konkret ein Vertrag genannt wird, ist sie bereit, diesen zur Einsichtnahme vorzulegen

..., dass ihrer Ansicht nach aufgrund des Umstandes, dass die Einbringung des Einzelunternehmens Bw. in die GmbH nach Art III UmgrStG gescheitert ist und es dadurch zu keiner Sacheinlage in die GmbH gekommen ist, sämtliche Geschäftsvorfälle der strittigen Jahre (2000 - 2003), außer die Aufwendungen für die Geschäftsführung, dem Einzelunternehmen Bw. zuzurechnen sind. Ein Mietverhältnis zwischen Bw. - Eigentümer des für Zwecke der Weinerzeugung und des Weinhandels genutzten Gebäudes - und der GmbH ist mangels Fremdüblichkeit nicht anzuerkennen. Es wird angemerkt, dass das ggstl. Gebäude dann notwendiges Betriebsvermögen beim Einzelunternehmen Bw. darstellt und darum keine Gebäudeentnahme aus dem Betriebsvermögen vorliegt. Dadurch sind auch die vor dem Jahr 2000 iZm der Gebäudeherstellung beantragten Investitionsfreibeträge nicht vorzeitig gewinnerhöhend aufzulösen und der beantragte Investitionsfreibetrag 2000 anzuerkennen (© Betriebsprüfer).

- Aus dem Bericht des Betriebsprüfers über die im Auftrag des Unabhängigen Finanzsenates erfolgte Ermittlung der Besteuerungsgrundlagen 2000 - 2003 inklusive der auf die Sacheinlage entfallenden Umsätze, Vorsteuern und Einkünfte (E-Mail, 16. Mai 2011):

A. Im Bericht über die Nachschau wurde mitgeteilt:

... dass die Eingangsrechnungen ab Oktober 2000 an die GmbH gerichtet sind

... Vorweg ist anzumerken, dass außer den bekannten Verträgen wie Gesellschaftsvertrag vom 7.8.2000, Sacheinlagenvertrag vom 20.9.2000, Mietvertrag zwischen der GmbH und Bw. vom 20.9.2000 (mündliche Vereinbarung, die am 25.9.2000 von der steuerlichen Vertretung in Schriftform aufgezeichnet wurde), Werkvertrag über die kaufmännische Leitung (Geschäftsführervertrag) zwischen der GmbH und HH vom 20.9.2000 mit Vertragsergänzung zum 13.10.2000 und Werkvertrag über die kaufmännische Leitung (Geschäftsführervertrag) zwischen der GmbH und Bw. keine weiteren Verträge festgestellt werden konnten.

Aufgrund Buchhaltung und Geschäftsunterlagen ergibt sich, dass die GmbH hinsichtlich ihrer üblichen Geschäftstätigkeit mit 1.10.2000 nach Außen hin auftrat. Hinweise auf die Existenz einer sog. Vorgesellschaft ... wurden nicht vorgefunden. Wenn man nun den Weinerzeugungs- und Weinhandelsbetrieb dem Einzelunternehmen zurechnet, verbleibt für die GmbH keine weitere betriebliche Tätigkeit. Die GmbH hat keinen weiteren Betriebszweck bzw. auch keine sonstige betriebliche Tätigkeit entfaltet.

Eine Zurechnung der bei der GmbH verbuchten Geschäftsfälle ... hat zusätzlich noch folgende Auswirkungen: (1) Das Betriebsgebäude ist notwendiges Betriebsvermögen im Einzelunternehmen; ein Mietverhältnis ist mangels Fremdüblichkeit nicht anzuerkennen (keine Einkünfte aus Vermietung und Verpachtung). (2) Der Aufwand für die Geschäftsführertätigkeit verbleibt der GmbH als Betriebsausgabe (keine Änderung der Einkünfte aus der Geschäftsführertätigkeit).

B. Ermittlung der Besteuerungsgrundlagen 2000 - 2003 inklusive der auf die Sacheinlage entfallenden Umsätze, Vorsteuern und Einkünfte

AUS DER NIEDERSCHRIFT/BERUFUNGSVERHANDLUNG:

Steuerliche Vertretung: Den Schriftsatz (26. September 2000) betreffend wird eingewendet, dass die GmbH keine Geschäftstätigkeit ausüben konnte, weil sie bis 7. August 2000 nicht existierte. Die GmbH schloss vor dem 7. August 2000 keinen Vertrag ab. Der Abhofverkauf wurde lt. Vereinbarung/Einbringungsvertrag zurück behalten. Es gab ein Schild, auf dem "...." stand. Hat ein Kunde eine Rechnung verlangt, war der Verkauf kein Abhofverkauf. Wurde bar bezahlt, war der Verkauf ein Abhofverkauf.

Betriebsprüfer : Vor der Einbringung gab es keinen Teilbetrieb "Abhofverkauf". "Abhofverkauf" und GmbH waren Mitbenutzer des Kostraumes. Die Ware für den Abhofverkauf wurde bei der GmbH gelagert. Der Abhofverkauf hatte kein eigenes Personal. Barzahlungen als Zuordnungskriterium für den Abhofverkauf sind unüblich. Auf die steuerrechtlichen Auswirkungen der Gebäudeentnahme wurde verwiesen.

Steuerliche Vertretung: Im Mietvertrag wurde Mitbenutzung des Kostraumes vereinbart; der Abhofverkauf war kein Teilbetrieb. Vor den ggstl. Streitjahren wurden der Mutter des Bw. und dem Bw. keine Reben überlassen, da die GmbH damals nicht existierte. Nach den Streitjahren wurden der Mutter des Bw. und dem Bw. Reben überlassen. Auf die damals bestehende "Traubenot" wird hingewiesen; sie war die Ursache für die größere Stückzahl bei den der Mutter des Bw. und den dem Bw. überlassenen Reben.

Über die Berufung wurde erwogen:

Die Anfechtungserklärung nach Berufungseinschränkung zusammenfassend war strittig, ob der GmbH "Weinproduktion und Weinhandel" mit oder ohne "Abhofverkauf" als Sacheinlage übertragen wurde.

Der Entscheidung war die nicht strittige Sachlage zugrunde zu legen, dass Bw. und die am 7. August 2000 errichtete und am 19. August 2000 im Firmenbuch eingetragene GmbH im Sacheinlagenvertrag vom 20. September 2000 vereinbarten, "Weinproduktion und Weinhandel" per 31. Dezember 1999 in die GmbH einzubringen.

"Weinproduktion und Weinhandel" wurden in Pkt. Erstens des (notariellen) Sacheinlagenvertrages (20. September 2000) als Teilbetrieb des Einzelunternehmens "Weinproduktion und Weinhandel sowie Abhofverkauf" bezeichnet: Streitpunktbezogen stellte sich damit die Sachfrage, ob ein Einzelunternehmen "Weinproduktion und Weinhandel sowie Abhofverkauf" tatsächlich bestand.

Gemäß Pkt. Erstens und Pkt. Drittens des (notariellen) Sacheinlagenvertrages (20. September 2000) war eine Sacheinlage nach Art III. Umgründungssteuergesetz (UmgrStG) vereinbart:

Entscheidungsgrundlage war daher die Rechtslage, dass eine Sacheinlage vorlag, wenn einer Kapitalgesellschaft Vermögen auf Grundlage eines Sacheinlagenvertrages tatsächlich übertragen wurde und der die Sacheinlage Übertragende Kapitalgesellschaftsanteile als Gegenleistung erhielt (§ 12 Abs 1 UmgrStG, § 19 UmgrStG).

Gemäß Pkt. Erstens ff des (notariellen) Sacheinlagenvertrages (20. September 2000) war eine Sacheinlage per 31. Dezember 1999 vereinbart:

Gemäß § 13 Abs 1 UmgrStG war eine Sacheinlage zu einem vor Abschluss des Sacheinlagenvertrages liegenden Zeitpunkt zulässig, wenn der Antrag auf Eintragung des Sacheinlagenvertrages im Firmenbuch innerhalb der in § 202 Abs 2 Handelsgesetzbuch (HGB) genannten Frist nach Ablauf des Sacheinlagenstichtages gestellt wurde. Langte der Antrag auf Eintragung des Sacheinlagenvertrages im Firmenbuch nicht innerhalb der in § 202 Abs 2 HGB genannten Frist nach Ablauf des Sacheinlagenstichtages im Firmenbuchgericht ein, war der Tag des Einlangens des Eintragungsantrages der Sacheinlagenstichtag.

Gemäß § 202 Abs 2 Z 1 Handelsgesetzbuch - HGB (Unternehmensgesetzbuch - UGB) galt bei Umgründungen, dass der Stichtag der zugrunde gelegten Bilanz höchstens neun Monate vor der Anmeldung zum Firmenbuch liegen durfte. War eine Anmeldung zum Firmenbuch nicht vorgesehen, war der Tag des Abschlusses der zugrunde liegenden Vereinbarung maßgeblich ... (Quelle: dRGBI. S 219/1897 idF BGBI. I, 125/1998; gültig seit 01.01.1999).

Gemäß § 108 Abs 2 BAO idgF iVm § 108 Abs 3 BAO idgF endete die Neun-Monatsfrist mit dem Ablauf des letzten Monates, der durch seine Benennung oder Zahl dem für den Beginn der Frist maßgebenden Tag entsprach. Fehlte dieser Tag im letzten Monat, endete die Frist mit Ablauf des letzten Tages dieses Monates. Beginn und Lauf der Neun-Monatsfrist wurden nicht durch Samstage, Sonntage oder Feiertage behindert. Fiel das Ende der Neun-Monatsfrist auf einen Samstag, Sonntag, gesetzlichen Feiertag, Karfreitag oder 24. Dezember, war der nächste Tag, der nicht einer der vorgenannten Tage war, als letzter Tag der Neun-Monatsfrist anzusehen.

Ob Vermögen tatsächlich übertragen wurde, war eine nach zivilrechtlichen Grundsätzen zu beantwortende Rechtsfrage:

Nach ständiger OGH-Rechtsprechung sind Sacheinlagen als "andere Veräußerungsarten" im Sinne des § 1078 ABGB zu werten (OGH 30.03.1997, 6 Ob 66/01 i und die do. zit. Judikate). "Andere Veräußerungsarten" im Sinne des § 1078 ABGB sind alle Rechtsgeschäfte, die das endgültige Ausscheiden einer Sache aus dem Vermögen einer (physischen oder juristischen) Person und ihre Übertragung auf eine andere (physische oder juristische) Person bezwecken oder bewirken. Wird einer (physischen oder juristischen) Person eine Sache übertragen, findet ein Übergang der mit dieser Sache verbundenen Rechte und Pflichten statt. Die Übernahme von Rechten und Pflichten an einer Sache setzt die Rechtsfähigkeit des die Sache Übernehmenden voraus: Daraus folgt, dass der die Sacheinlage Übernehmende rechtsfähig sein muss, damit der Übergang der mit der Sacheinlage verbundenen Rechte und Pflichten stattfindet.

Die vorzit. Rechtslage wird zur Rechtsgrundlage der ggstl. Entscheidung erklärt. Von dieser Rechtslage ausgehend war iVm der vorzit. Sachlage festzustellen:

I. .... über den Sacheinlagenstichtag

Beginn der Neun-Monatsfrist war der von den Vertragsparteien als Sacheinlagenstichtag vereinbarte 31. Dezember 1999. Beginnt eine Neun-Monatsfrist am 31. Dezember 1999, endet sie am 30. September 2000, wenn dieser Tag kein Samstag oder Sonntag ist. Der 30. September des Jahres 2000 war jedoch ein Samstag, sodass die Neun-Monatsfrist am Montag, den 2. Oktober 2000 endete.

Der Antrag auf Firmenbucheintragung des Sacheinlagenvertrages langte am 25. September 2000 - und damit vor Ablauf der Neun-Monatsfrist - im Firmenbuchgericht ein. Deshalb trat die Rechtsfolge ein, dass der von den Vertragsparteien als Sacheinlagenstichtag vereinbarte 31. Dezember 1999 der als Entscheidungsgrundlage zu verwendende Stichtag war.

II. ... über die Vermögensübertragung

Kapitalgesellschaften sind juristische Personen die kraft gesetzlicher Anerkennung rechtsfähig und damit selbstständig Träger von Rechten und Pflichten sind. Auf den 31. Dezember 1999 bezogen war über die Rechtsfähigkeit der GmbH festzustellen:

II.I. Gemäß § 2 Abs 1 erster Satz des Gesetzes über Gesellschaften mit beschränkter Haftung (GmbHGesetz - GmbHG) besteht die Gesellschaft mit beschränkter Haftung vor der Eintragung in das Firmenbuch als solche nicht:

Da die GmbH am 19. August 2000 im Firmenbuch eingetragen wurde, war auf den 31. Dezember 1999 bezogen festzustellen, dass eine rechtsfähige GmbH nicht bestand.

II.II. Eine notwendige Vorstufe einer Gesellschaft mit beschränkter Haftung ist die "Vorgesellschaft". Eine Vorgesellschaft beginnt im Zeitpunkt ihrer Errichtung durch notarielle Feststellung der Satzung im Gesellschaftsvertrag (in der Erklärung über ihre Errichtung). Eine Vorgesellschaft geht mit der Eintragung der Gesellschaft mit beschränkter Haftung im Firmenbuch als dem Zeitpunkt der Entstehung der Gesellschaft mit beschränkter Haftung als juristische Person in die Gesellschaft mit beschränkter Haftung über (OGH 24.11.1998, 1 Ob 188/98 y):

Da die GmbH am 7. August 2000 errichtet und am 19. August 2000 im Firmenbuch eingetragen wurde, war auf den 31. Dezember 1999 bezogen festzustellen, dass eine rechtsfähige Vorgesellschaft einer GmbH nicht bestand.

II.III. Eine Vorgesellschaft kann eine "Vorgründungsgesellschaft" ablösen. Eine Vorgründungsgesellschaft entsteht, wenn sich zwei oder mehrere Personen verpflichten, eine Gesellschaft mit beschränkter Haftung zu gründen und besteht bis zum Abschluss des Gesellschaftsvertrags (der Erklärung über die Errichtung einer Gesellschaft mit beschränkter Haftung). Der Vertrag, mit dem eine Vorgründungsgesellschaft errichtet wird, ist ein notariell zu beurkundender Vorvertrag (§ 936 Allgemeines Bürgerliches Gesetzbuch - ABGB):

Eine Vorgründungsgesellschaft einer noch zu gründenden GmbH war jedoch auszuschließen, da die idF beweis- und behauptungspflichtige GmbH das Bestehen einer Vorgründungsgesellschaft nicht einmal behauptete.

II.IV. Im Vorgründungsstadium besteht jedoch keine rechtliche Möglichkeit, für die spätere Gesellschaft mit beschränkter Haftung zu handeln und sie - für den Fall ihres Entstehens unmittelbar zu verpflichten. Schließen die Mitglieder einer Vorgründungsgesellschaft für die später zu gründende Gesellschaft Rechtsgeschäfte ab, wird die zu gründende Gesellschaft mit beschränkter Haftung nur dann aus diesen Rechtsgeschäften verpflichtet, wenn sie diese ausdrücklich übernimmt (OGH 29.06.1999, 1 Ob 70/99 x).

Nach Aussage der steuerlichen Vertreterin in der mündlichen Berufungsverhandlung wurden a) vor dem 7. August 2000 keine streitpunktbezogenen Verträge abgeschlossen und b) alle streitpunktbezogenen Verträge vorgelegt. Da sich keine Rechtsgeschäfte übernehmenden Verträge unter den vorgelegten Verträgen befanden, waren der Abschluss von Rechtsgeschäften für eine noch zu gründende GmbH und deren Übernahme durch eine noch zu gründende GmbH auszuschließen.

II.V. Nehmen Personen, die eine Gesellschaft mit eigener Rechtspersönlichkeit zu einem bestimmten Zweck gründen wollen, eine diesem Zweck dienende Geschäftstätigkeit auf, bevor sie noch einen formgültigen Vorgründungsvertrag oder Gesellschaftsvertrag abgeschlossen haben, entsteht eine Gesellschaft bürgerlichen Rechts oder eine Offene Handelsgesellschaft (OGH 07.12.2004, 5 Ob 82/04 a).

IdF war jedoch weder eine Gesellschaft bürgerlichen Rechts noch eine Offene Handelsgesellschaft entstanden:

- Die offen gelegte Sachlage zusammenfassend wurde die GmbH von der Außenwelt erstmalig wahrgenommen, als die Erklärung über ihre Errichtung von einem Notar beglaubigt wurde. Da diese Beglaubigung mit Notariatsakt vom 7. August 2000 stattfand, waren am 31. Dezember 1999 keine Aktivitäten für die Außenwelt wahrnehmbar, die auf den Willen, die GmbH zu errichten, schließen ließen.

- Gesellschaften mit beschränkter Haftung bestimmen ihre Firmenbezeichnung im Gesellschaftsvertrag oder in der Erklärung über ihre Errichtung (§ 4 Abs 1 GmbHG): Da die Erklärung über die Errichtung der GmbH am 7. August 1999 erfolgte, war am 31. Dezember 1999 nicht öffentlich bekannt, dass eine noch zu gründende Gesellschaft mit beschränkter Haftung die Firmenbezeichnung GmbH aus einer Vielzahl von denkbaren Firmenbezeichnungen auswählen wird.

- Gesellschaften mit beschränkter Haftung bestimmen ihren Sitz im Gesellschaftsvertrag oder in der Errichtungserklärung (§ 4 Abs 1 GmbHG): Da die Erklärung über die Errichtung der GmbH am 7. August 1999 erfolgte, war am 31. Dezember 1999 nicht öffentlich bekannt, an welchem Ort eine noch zu gründende GmbH ihren Firmensitz errichten wird.

- Eine Gesellschaft mit beschränkter Haftung wird durch ihre Geschäftsführerinnen/Geschäftsführer gerichtlich und außergerichtlich vertreten. Die Geschäftsführerinnen/Geschäftsführer einer Gesellschaft mit beschränkter Haftung erlangen ihre Funktion als vertretungsbefugte Organe durch Bestellung (§ 15 Abs 1 GmbHG, § 18 Abs 1 GmbHG): Da die GmbH ihren Geschäftsführer mit Geschäftsführungsvertrag vom 20. September 2000 bestellte, hatte sie am 31. Dezember 1999 keine vertretungsbefugte Organe und war daher von jeder Teilnahme am Rechtsverkehr ausgeschlossen.

- Gesellschaften mit beschränkter Haftung sind Gewerbeinhaberinnen, die ihr Gewerbe durch ihre gewerberechtlichen Geschäftsführerinnen/Geschäftsführer ausüben (§ 9 Abs 1 Gewerbeordnung 1994 - GewO): Da die GmbH ihren gewerberechtlichen Geschäftsführer mit Geschäftsführungsvertrag vom 20. September 2000 bestellte, hatte sie vor dem 20. September 2000 keinen für die Gewerbeausübung erforderlichen gewerberechtlichen Geschäftsführer.

- Ein rechtgültiger mündlicher Mietvertrag und ein rechtsgültiger schriftlicher Mietvertrag wurden nicht abgeschlossen:

Als Gesellschaft mit beschränkter Haftung schloss die GmbH einen rechtsgültigen Vertrag ab, wenn ihre zur organschaftlichen Vertretung befugten Geschäftsführerinnen/Geschäftsführer das Vertragswerk unterschrieben (§ 15 Abs 1 GmbHG, § 18 Abs 1 GmbHG). Diese Vertretungsbefugnis der Geschäftsführerinnen/Geschäftsführer war nicht übertragbar. Bestand daher ein Interessenkonflikt, hatte das Gericht eine Notgeschäftsführerin oder einen Notgeschäftsführer zu bestellen, wenn die zur Vertretung der Gesellschaft erforderlichen Geschäftsführerinnen/Geschäftsführer fehlten (§ 15a GmbHG).

Der schriftliche Mietvertrag sollte seine Rechtsgültigkeit nach Zustimmung der GmbH zu allen im Schreiben (25. September 2000) niederschriftlich festgehaltenen Vertragspunkten erlangen. Die Zustimmungserklärung wurde von HH unterschrieben. Als HH die Zustimmungserklärung unterschrieb, war sie weder Geschäftsführerin der GmbH noch ihre Notgeschäftsführerin. Deshalb kam ein rechtsgültiger schriftlicher Mietvertrag nicht zustande.

Der mündliche Mietvertrag sollte von der GmbH genehmigt werden. Der Genehmigungsvermerk wurde von HH unterschrieben. Als HH den Genehmigungsvermerk unterschrieb, war sie weder Geschäftsführerin der GmbH noch ihre Notgeschäftsführerin. Deshalb kam ein rechtsgültiger mündlicher Mietvertrag auch nicht zustande.

Da der mündliche Mietvertrag einer Genehmigung bedurfte, um seine Rechtsgültigkeit zu erlangen, lag in Wirklichkeit ein Mietanbot vor, das jedoch nach der im ggstl. Berufungsverfahren offen gelegten Sachlage nie angenommen wurde.

Die v.a. Ausführungen zusammenfassend war als Entscheidungsgrundlage festzustellen, dass am "Sacheinlagenstichtag" 31. Dezember 1999 keine GmbH existierte, keine Vorgesellschaft der GmbH und keine Vorgründungsgesellschaft der GmbH bestand, keine Gesellschaft bürgerlichen Rechts und keine Offene Handelsgesellschaft errichtet war und keine Geschäftstätigkeit wahrnehmbar war, die auf den Willen, die GmbH zu gründen, schließen ließ.

Von dieser Entscheidungsgrundlage ausgehend wurde erwogen:

Eine Sacheinlage nach Art III. Umgründungssteuergesetz setzt eine tatsächliche Vermögensübertragung und den mit einer Vermögensübertragung verbundenen Übergang der Einkunftsquelle voraus.

Im Zeitraum vor Beginn des Vorgründungsstadiums einer Kapitalgesellschaft ist kein rechtsfähiges Gebilde vorhanden, das die mit einer Sacheinlage verbundenen Rechte und Pflichten übernehmen kann. Eine vor Beginn ihres Vorgründungsstadiums sich befindende Kapitalgesellschaft kann daher weder zivilrechtliche noch wirtschaftliche Eigentümerin einer Sacheinlage sein.

Eine vor Beginn des Vorgründungsstadiums sich befindende Kapitalgesellschaft ist nicht dispositionsfähig. Eine vor Beginn des Vorgründungsstadiums sich befindende Kapitalgesellschaft kann daher kein Vermögen übernehmen und keine auf die Erwirtschaftung eines Vermögenszuwachses zielgerichtete Tätigkeit ausüben.

Eine Sacheinlage nach Art III. Umgründungssteuergesetz in eine vor Beginn ihres Vorgründungsstadiums sich befindende Kapitalgesellschaft ist daher ausgeschlossen.

Die v.a. Erwägungen zusammenfassend war festzustellen:

Am 31. Dezember 1999 befand sich die (damals noch zu gründende) GmbH vor Beginn ihres Vorgründungsstadiums. Am 31. Dezember 1999 war die (damals noch zu gründende) GmbH nicht dispositionsfähig und konnte "Weinproduktion und Weinhandel" nicht als Sacheinlage übernehmen. Eine per 31. Dezember 1999 rückwirkende Sacheinlage nach Art III. Umgründungssteuergesetz in die (damals noch zu gründende) GmbH fand daher nicht statt. Da keine Sacheinlage in die (damals noch zu gründende) GmbH stattfand, waren die bisher als Umsätze, Vorsteuern, Einnahmen und Ausgaben aus der "Sacheinlage" behandelten Umsätze, Vorsteuern, Einnahmen und Ausgaben dem Bw. zuzurechnen.

Es ergeht die Entscheidung:

Die bisher als Umsätze, Vorsteuern, Einnahmen und Ausgaben aus der "Sacheinlage" behandelten Umsätze, Vorsteuern, Einnahmen und Ausgaben werden dem Bw. ab 31. Dezember 1999 zugerechnet.

III. ... über den Antrag, die auf "Weinproduktion und Weinhandel" entfallenden Umsätze, Vorsteuern, Einnahmen und Ausgaben der GmbH ab 25. September 2000 zuzurechnen:

Der Entscheidung über den Antrag war die Sachlage zugrunde zu legen, dass die GmbH am 25. September 2000 als rechtsfähige Gesellschaft mit beschränkter Haftung existierte, da sie seit 19. August 2000 im Firmenbuch eingetragen war. Der v.a. Antrag war dennoch abzuweisen, da der Antrag auf Firmenbucheintragung des Sacheinlagenvertrages am 25. September 2000 - und damit vor Ablauf der in § 202 Abs 2 HGB angeführten Neun-Monatsfrist - im Firmenbuchgericht einlangte. Deshalb trat gemäß § 13 Abs 1 UmgrStG die Rechtsfolge ein, dass der 25. September 2000 kein Ersatz-Sacheinlagenstichtag war.

IV. ... über die Steuerbemessungsgrundlagen:

- Die an die GmbH gerichteten Rechnungen können berichtigt werden. Für die Ermittlung der Steuerbemessungsgrundlagen im ggstl. Berufungsverfahren wird unterstellt, dass diese Berichtigungen bereits stattfanden.

- Die erklärten Einkünfte aus Land- und Forstwirtschaft und der erklärte Gewinn aus der Geschäftsführertätigkeit bleiben unverändert.

- Das Betriebsgebäude ist notwendiges Betriebsvermögen im ggstl. Einzelunternehmen. Einkünfte aus Vermietung und Verpachtung sind nicht festzusetzen, da den "Miet- bzw. Pachtzinszahlungen" kein nach zivilrechtlichen Grundsätzen gültiges Rechtsgeschäft und kein nach ständiger VwGH-Rechtsprechung anzuerkennendes Rechtsgeschäft zugrunde lag:

(1) Ein nach Zivilrecht gültiger mündlicher Mietvertrag wurde nicht abgeschlossen, da der zur organschaftlichen Vertretung der GmbH befugte Bw. den Genehmigungsvermerk im Schreiben (25. September 2000) nicht unterschrieb.

(2) Ein nach Zivilrecht gültiger schriftlicher Mietvertrag wurde nicht abgeschlossen, da die Unterschrift unter den im Schreiben (25. September 2000) niederschriftlich festgehaltenen Vertragspunkten nicht die Unterschrift des zur organschaftlichen Vertretung der GmbH befugten Bw. war.

(3) Ein nach ständiger VwGH-Rechtsprechung (VwGH 29.11.2000, 95/13/0004 u.a.) als erwiesen anzunehmender Vertrag zwischen Kapitalgesellschaften und diesen Kapitalgesellschaften Nahestehenden lag nicht vor, da die im Schreiben (25. September 2000) aufgezählten Vertragspunkte keinen eindeutigen, klaren und jeden Zweifel ausschließenden Inhalt haben und einem Fremdvergleich nicht standhalten:

- Im Schreiben (25. September 2000) war die Rede von einem am 1. Jänner 2000 beginnenden Mietverhältnis, einem noch zu genehmigenden mündlichen Mietvertrag vom 20. September 2000 und einem schriftlichen Mietvertrag, der Rechtsgültigkeit erlangen sollte, wenn bis Mitte Oktober 2000 keine Einwände erhoben werden. Werden Rechte und Pflichten aus einem Vertrag ab einem vor Vertragsabschluss liegenden Zeitpunkt begründet, liegt ein rückwirkendes Rechtsgeschäft vor. Nach ständiger VwGH-Rechtsprechung sind rückwirkende Rechtsgeschäfte für den Bereich des Steuerrechtes nicht anzuerkennen (VwGH 16.9.2003, 99/14/0324).

- Im Schreiben (25. September 2000) wurde die Berechnungsgrundlage des Jahresmietzinses mit 6% der Anschaffungskosten angegeben: Nach ständiger VwGH-Rechtsprechung sind Miet oder Pachtzinse, die nicht nach den voraussichtlichen Umsätzen oder Erträgen bemessen werden, nicht fremdüblich (VwGH 27.6.1989, 88/14/0103).

- Die tatsächliche Höhe des Jahresmietzinses war aus dem Schreiben (25. September 2000) nicht feststellbar, da Angaben über die Höhe der Anschaffungskosten in diesem Schreiben fehlten: Der Vertragspunkt "Jahresmietzins" war daher eine unbestimmte vertragliche Regelung und sprach als solche gegen einen klarer Vertragsinhalt.

- Bw. wollte sich das Nutzungsrecht für den im Mietobjekt sich befindenden Kostraum zurück behalten: Jedes Zurückbehalten von Nutzungsrechten an einem Mietobjekt schränkt den Gebrauch des Mietobjektes ein. Gemäß § 1094 ABGB ist mit dem Abschluss eines Miet- oder Pachtvertrages der uneingeschränkte Gebrauch des Miet- oder Pachtobjektes für gekauft anzusehen. Nicht fremdüblich war daher, dass die GmbH ihr Mietobjekt nur eingeschränkt gebrauchen durfte (sollte).

- Bw. sollte berechtigt sein, die Bezahlung aller Beträge aus der vereinbarten Wertsicherung innerhalb der Verjährungsfrist zu fordern: Nach diesem Vertragspunkt sind die Mietzinse nicht wertgesichert, solange der aus der Wertsicherung sich ergebende Erhöhungsbetrag nicht eingefordert wird. Die Wertsicherungsklausel war daher nicht fremdüblich gestaltet, da die Mietzinse nur dann wertgesichert waren, wenn Bw. den aus der Wertsicherung sich ergebenden Erhöhungsbetrag von der GmbH verlangte.

- Die GmbH sollte sich verpflichten, das Miet/Pachtobjekt unter Ausschluss der Bestimmungen des § 1096 ABGB auf ihre Kosten ohne Anspruch auf Ersatz in gutem Zustand zu erhalten und sämtliche Reparaturen auf eigene Kosten durchzuführen: Gemäß § 1096 Abs 1 ABGB sind Vermieter (Verpächter) verpflichtet, das Bestandstück auf eigene Kosten in brauchbarem Stande zu übergeben und zu erhalten. Die (beabsichtigte) Übertragung der Erhaltungspflichten von Bw. auf die GmbH war daher nicht fremdüblich.

- GmbH und Bw. sollten auf das Recht zur Anfechtung wegen Verletzung über die Hälfte des wahren Wertes verzichteten: Die österreichische Rechtsordnung kennt keinen Gesetzestatbestand "Verletzung über die Hälfte des wahren Wertes". Einen nicht existierenden Rechtsanspruch als vorhanden anzunehmen und darauf zu verzichten, ist daher nicht fremdüblich.

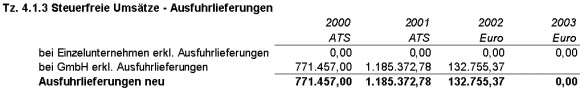

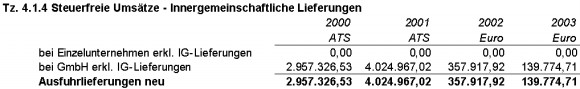

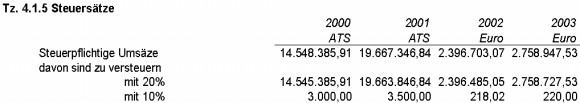

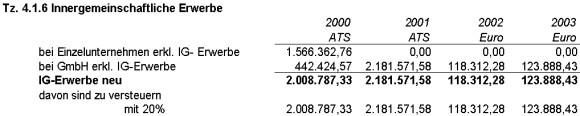

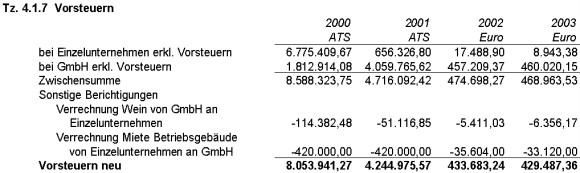

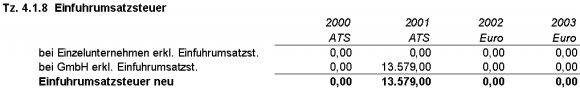

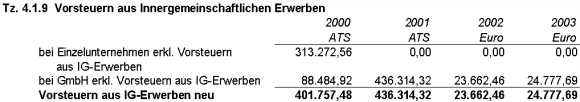

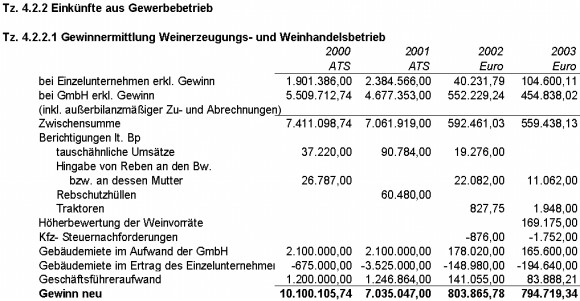

V. ... über die Berechnung der Steuerbemessungsgrundlagen:

Der Unabhängige Finanzsenat hatte die Abgabenbehörde I. Instanz beauftragt, die bisher als Umsätze, Vorsteuern, Einnahmen und Ausgaben der "Sacheinlage" behandelten Umsätze, Vorsteuern, Einnahmen und Ausgaben zu berechnen. Diesen Auftrag erfüllte die Abgabenbehörde I. Instanz mit ihrer Berechnung der Umsätze, Vorsteuern, Einnahmen und Ausgaben in der E-Mail vom 16. Mai 2011. Da der Bw. dem Ergebnis dieser Berechnung nicht widersprach, stellte er diese Berechnung außer Streit. Das Ergebnis der Berechnung war daher als Entscheidungsgrundlage zu verwenden.

Es ergeht die Entscheidung:

Steuerbemessungsgrundlagen sind die Umsätze, Vorsteuern, Einnahmen und Ausgaben lt. E-Mail vom 16. Mai 2011.

VI. ... über die Höhe der Abgaben:

Auf die Berechnungsblätter wird verwiesen.

Beilage: 12 Berechnungsblätter

Wien, am 16. April 2012

Zusatzinformationen | |

|---|---|

Materie: | Steuer, Finanzstrafrecht Verfahrensrecht |

betroffene Normen: | § 12 Abs. 1 UmgrStG, Umgründungssteuergesetz, BGBl. Nr. 699/1991 |

Schlagworte: | Sacheinlage, Betriebsausgabe |