Vorsteuerabzug und Umsatzsteuersatz für die Eigennutzung einer überwiegend fremdvermieteten, möblierten Ferienwohnung - Anwendungsvorrang Gemeinschaftsrecht

Entscheidungstext

Der Unabhängige Finanzsenat hat über die Berufung der Vermietungsgemeinschaft A*** und B***, Adresse1, vertreten durch die Prodinger & Partner Wirtschaftstreuhandges.m.b.H., 5700 Zell am See, Auerspergstraße 8, vom 4. April 2008 gegen die Bescheide des Finanzamtes St. Johann Tamsweg Zell am See, vertreten durch Mag. Bernhard Berauer, vom 5. März 2008 betreffend die Umsatzsteuer (RV/0353-S/08) sowie die einheitliche und gesonderte Feststellung der Einkünfte gemäß § 188 BAO für den Zeitraum 2002 bis 2006 (RV/0354-S/08) entschieden:

1) Der Bescheid über die einheitliche und gesonderte Feststellung der Einkünfte gemäß § 188 BAO für 2002 mit EUR 0,00 bleibt unverändert.

2 ) Die Einkünfte 2003 bis 2006 werden wie folgt festgestellt:

Jahr | 2003 | 2004 | 2005 | 2006 |

Einkünfte aus Vermietung und Verpachtung | 609,79 | -821,83 | 1.585,99 | 1.683,06 |

davon entfallen auf |

|

|

|

|

A*** St.Nr. ##-###/###1 | 304,89 | -410,92 | 792,99 | 841,53 |

B*** St.Nr. ##-###/###2 | 304,90 | -410,91 | 793,00 | 841,53 |

3) Die Umsatzsteuerbescheide werden abgeändert. Die Bemessungsgrundlagen und die Höhe der Abgaben sind dem als Beilage angeschlossenen Berechnungsblatt zu entnehmen und bilden einen Bestandteil dieses Bescheidspruches. Die Fälligkeit von mit dieser Entscheidung festgesetzten Mehrbeträgen der Abgaben ist aus der Buchungsmitteilung zu ersehen.

Entscheidungsgründe

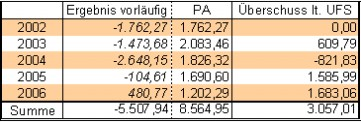

Bei der Berufungswerberin handelt es sich um eine aus A*** und B*** bestehende Vermietungsgemeinschaft. Diese beiden natürlichen Personen waren gemeinsam Eigentümer einer Ferienwohnung (Wohnungseigentum an Haus 15, Wohnung 3a KG ##### GdeX EZ ###), die sie mit Kaufvertrag vom 27.2.2002 erworben hatten und mit Kaufvertrag vom 26.5.2006 wieder weiter veräußerten. In den Feststellungserklärungen für die entsprechenden Jahre wurden folgende Ergebnisse ausgewiesen:

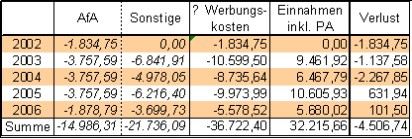

Ergebnisse bisher

Nach Durchführung eines Vorhalteverfahrens erließ das Finanzamt Umsatzsteuerbescheide bzw. Feststellungsbescheide für die Jahre 2002-2006 und beurteilte die Vermietung der Ferienwohnung als Liebhaberei. Es setzte die Einkünfte mit EUR 0 fest und versagte die Unternehmereigenschaft sowie den damit verbundenen Vorsteuerabzug.

Dagegen ergriff die Berufungswerberin rechtzeitig Berufung und widersprach dieser Beurteilung. Sie begründete das negative Gesamtergebnis der zeitlich abgeschlossenen Vermietung mit Unwägbarkeiten. Zum einen sei das Haupthaus der Ferienanlage mangels Fertigstellung viel später als geplant in Betrieb gegangen (Rezeption, Wellnessbereich, Bistro, Restaurant etc.) und zum anderen seien aufgrund schlechter Wintersaisonen (Schneemangel) nicht die geplanten Einnahmen erzielt worden.

Die Abgabenbehörde erster Instanz wies die Berufung als unbegründet ab. Sie verneinte das Vorliegen von Unwägbarkeiten und blieb bei ihrer Beurteilung (BVE vom 23.5.2008).

Auch auf den Vorlageantrag vom 19.6.2008, der im Wesentlichen die Argumente der Berufung wiederholte, reagierte das Finanzamt mit dem Antrag auf Abweisung vom 27.6.2008. Es führte an, dass es für die Liebhabereibeurteilung nicht darauf ankomme, ob in einzelnen Jahren Überschüsse erklärt wurden. Es komme vielmehr darauf an, ob in einem absehbaren Zeitraum (20 bzw. 23 Jahre) ein Gesamtüberschuss zu erwarten ist. Das Finanzamt brachte unter Hinweis auf VwGH-Rechtsprechung zum Ausdruck, dass eine über 20 Jahre linear ansteigende Einnahmenentwicklung mit der Lebenserfahrung in krassem Widerspruch stehe (VwGH 30.10.2003, 2003/15/0028). Es zweifelte an der Aussagekraft der Prognoserechnung auch aufgrund der vertraglichen Bindungen an den Vermietungspartner G*** GmbH und wies darauf hin, dass aus dem Vorlagebericht nicht zu ersehen sei, dass es im Winter 2007/08 aufgrund der Inbetriebnahme des Hauptgebäudes zu erheblichen Umsatzsteigerungen gekommen wäre. Aus der Vertragsgestaltung lasse sich auch erschließen, dass die rechtzeitige Fertigstellung und Inbetriebnahme des Haupthauses von vornherein möglich gewesen sei und dass damit gerechnet hätte werden müssen.

In zwei Ergänzungen der Berufungsvorlage wies das Finanzamt zusätzlich auf das seiner Ansicht nach bestehende Aufteilungsverbot hin und leitete daraus ab, dass aufgrund der anteiligen Privatnutzung der Ferienwohnung von vornherein keine abzugsfähigen Aufwendungen gegeben seien bzw. ein Vorsteuerabzug von vornherein nicht zustehe (Ergänzung vom 21.1.2009 und 17.3.2009 unter Zitierung von VwGH 23.5.2007, 2003/13/0120 und VwGH 24.10.2002, 99/15/0147).

In der abschließenden Stellungnahme der Berufungswerber vom 10. Juli 2009 wiesen diese noch einmal auf das Vorliegen von Unabwägbarkeiten hin und betonten, dass unter Weglassung dieser Unwägbarkeiten unter objektiven Gesichtspunkten ein positiver Gesamtüberschuss erzielt hätte werden können. Sie beriefen sich für die Zeit ab 2004 auf die unmittelbare Anwendung von Gemeinschaftsrecht und bestanden auf dem vollen Vorsteuerabzug für die Anschaffung des Gebäudes.

Das Finanzamt wies mit Mail vom 5. August 2009 darauf hin, dass die Ferienwohnung erstmals zu Weihnachten 2002 (Eröffnung) von den Eigentümern benutzt wurde. Im Jahr 2002 sei die Wohnung also ausschließlich für private Zwecke genutzt wurden. Nach Rechtsprechung des Verwaltungsgerichtshofes (VwGH 24.10.2002, 99/15/0147; 13.9.2006, 2002/13/0123; 23.5.2007, 2003/13/0120; 28.5.2009, 2009/15/0100; 24.6.2009, 2009/15/0104) sei ein Vorsteuerabzug im Hinblick auf § 12 Abs. 2 Z 2 lit. a UStG 1994 iVm § 20 Abs. 1 Z 1 und Z 2 lit. a EStG 1988 für privat genutzte Gebäude(teile) bzw. unter Berücksichtigung des Aufteilungsverbotes sogar für die gesamte Wohnung ausgeschlossen, wobei es für eine allenfalls vorzunehmende Aufteilung jeweils die konkrete Nutzung oder Benützung der Räumlichkeiten in jenem Streitjahr, dessen Abgabenbemessungsgrundlagen es zu ermitteln gilt, maßgeblich sei. Nach Ansicht des Finanzamtes sei somit der Vorsteuerabzug im Jahr 2002 schon aus diesem Grund (ohne Berücksichtigung der Liebhabereiproblematik) zur Gänze ausgeschlossen.

Über die Berufung wurde erwogen:

1 Sachverhalt

Der UFS legte seiner Entscheidung den folgenden Sachverhalt zu Grunde, der in ihren sowie den Akten der Abgabenbehörde 1. Instanz abgebildet ist. Zur Erhebung der Entscheidungsgrundlagen bediente sich der UFS der Organe des Finanzamtes (Ermittlungsauftrag vom 11.9.2008) und lud die Verfahrensparteien zu einem Erörterungsgespräch (24.2.2009).

Nachdem die Berufungsbehörde die Grundlagen zahlenmäßig grob zusammengefasst und das Finanzamt zur Stellungnahme aufgefordert hatte, entschloss sich dieses zur Durchführung einer Außenprüfung (Prüfungsauftrag vom 20.3.2009, Einkommensteuer und Umsatzsteuer 2002-2006). Das Ergebnis dieser Außenprüfung bzw. die nachstehenden Zahlen wurden mit dem Finanzamt abgestimmt und seitens der Berufungswerber in der Stellungnahme vom 10. Juli 2009 ausdrücklich akzeptiert. Es wird damit den Beurteilungen zu Grunde zu legen.

1.1 Allgemeines

Wie erwähnt kauften die beiden Wohnungseigentümer im Februar 2002 gemeinsam ein Wohnungseigentumsobjekt (jeweils 56/9368, zusammen 112/9368). Diese Ferienwohnungsanlage wurde erst Ende 2002 fertig gestellt und einen Tag vor Weihnachten 2002 übergeben. Die Vermietung wurde für die Zeit ab Weihnachten 2002 beworben, wobei die Wohnung über Weihnachten 2002 von den Eigentümern selbst genutzt und ab Jänner 2003 vermietet wurde. Am 26.5.2006 wurde die Eigentumswohnung wieder weiterveräußert.

Dabei handelte es sich um Miteigentumsanteile an denen Wohnungseigentum am Apartment 3a/Haus 15 untrennbar verbunden ist. Das ist eine eingerichtete Wohnung mit etwa 58 m² zuzüglich Balkon, Eingangspodest und Kellerbereich. Die Apartmentanlage (Verwaltungseinheit A2) befindet sich auf einem Grundstück mit einer Gesamtfläche von 9.359 m². Schon im erstgenannten Kaufvertrag verpflichteten sie sich zur touristischen Vermietung der Ferienwohnung nach bestimmten Standards. Sie mussten einem Verein der Eigentümer beitreten, der sie gegenüber den Verwaltern der Anlage, in der sich die Ferienwohnung befindet, vertreten sollte, sich dabei den Entscheidungen der Mehrheit der Miteigentümer in der Hauptversammlung dieses Vereines beugen und einen Dritten (G*** GmbH) mit der Vermietung und Verwaltung des Apartments betrauen.

Dieser Verwaltungsvertrag umfasst die Hausverwaltung (Art. 2) sowie die Apartmentverwaltung und Vermietung (Art. 3 des Vertrages) und wurde auf eine unkündbare Zeit von 20 Jahren abgeschlossen.

● Die Abrechnung der Vermietungserträge bzw. die Instandhaltung und Reparatur im Inneren der Apartments bzw. am eingebrachten Inventar erfolgt jeweils in Gruppen von Wohnungen gleichen Typs und wochenweise. Wird das Apartment selbst genutzt, nehmen die Eigentümer in der betreffenden Woche am Gruppenertrag nicht Teil (Art. 7).

● Für die Verwaltung erhält die G*** GmbH jährlich EUR 900 zuzüglich der im Apartment selbst vorzunehmenden Reparatur- und Instandhaltungsarbeiten. Für die Benützung des geplanten Schwimmbades der Verwaltungseinheit A1 wird je Apartment eine jährliche Vergütung in Höhe von EUR 500 geschuldet (Art. 5.1. ff). Für die Vermietung berechnet die G*** eine Provision von 21% (Direktbuchung) bzw. 31% (Buchung über Reiseveranstalter) der in der Preisliste veröffentlichten Bruttopreise (Art. 6.10).

Die Abrechnung der Erträge und Ausgaben für alle Apartments erfolgt gegenüber den Eigentümern sowie dem "Verein der Eigentümer des Ferienparks Projektnahme".

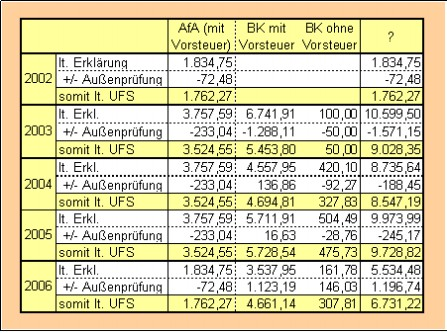

Die Außenprüfung des Finanzamtes ergab die folgenden steuerlichen Bemessungsgrundlagen, über deren Richtigkeit Einvernehmen zwischen den Verfahrensparteien hergestellt wurde. Diese Zahlen beinhalten noch keine Privatanteile für die Eigennutzung der Ferienwohnung (vgl. auch hinten Pkt. 2.2.5.3 und 2.2.5.4).

Einnahmen/Werbungskosten

1.2 Privatnutzung

Es ist vertraglich geregelt, dass die Eigentümer des Apartments dieses höchstens während einer Zeit von drei Wochen im Jahr selbst nutzen dürfen, ohne dafür die an normale Gäste zu verrechnende Mietvergütung bezahlen zu müssen (Art. 6.4. f). Die Nutzung darf während höchstens einer Woche in der Hochsaison, höchstens einer Woche in der Zwischensaison und höchstens einer Woche in der Vor-/Nachsaison erfolgen, wobei die Nutzungszeit vor dem 1. September des Vorjahres schriftlich zu melden ist.

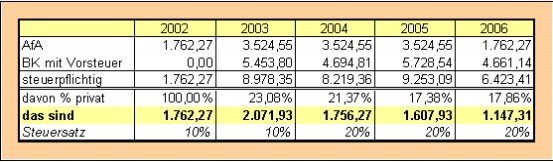

Da es unstrittig ist, dass die auf die Eigennutzung entfallenden Aufwendungen steuerlich nicht abzugsfähig sind, wurden diese schon bisher als Privatanteil ausgeschieden. Dabei wurde die zugesicherte Privatnutzung von drei Wochen ins Verhältnis zu den gesamten 52 Wochen eines Kalenderjahres gestellt. Das ergab einen Privatanteil von 3/52 bzw. etwa 6%.

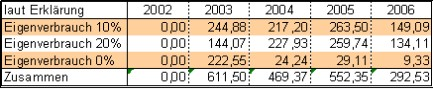

Die auf die Privatnutzung entfallenden Aufwendungen wurden bisher mit folgenden Werten ausgeschieden und umsatzsteuerlich als Eigenverbrauch erklärt. Der Steuersatz des Eigenverbrauchs richtete sich nach den Vorleistungen. Die anteiligen mit 10 % belasteten Betriebskosten führten danach zu einem mit 10 % besteuerten Eigenverbrauch, die anteiligen Versicherungsaufwendungen und Vereinsbeiträge wurden mit 0 % erfasst und die anteiligen Betriebskosten 20 % (ab 2004 zuzüglich der gesamten anteiligen AfA) wurden mit 20 % der Eigenverbrauchsbesteuerung unterzogen. Daraus ergaben sich die folgenden Eigenverbrauchs-Bemessungsgrundlagen:

"Eigenverbrauch" bisher

Mit Schreiben vom 1.12.2008 wurde vom steuerlichen Vertreter der Berufungswerberin bekannt gegeben, dass für die Erstellung der Prognoserechnungen von einer Auslastung von 50% ausgegangen wurde. Der Betreiber G*** rechne langfristig sogar mit einer 60-prozentigen Auslastung. Die letztgenannte Annahme erscheint angesichts der vorliegenden statistischen Daten sowie der in den Jahren 2002-2006 tatsächlich erreichten Auslastung zumindest für die Anfangsjahre zu optimistisch.

Die offiziellen Nächtigungsstatistiken weisen durchschnittliche Auslastungsprozentsätze aus, die erheblich unter diesen Prognosetaten liegen (Quelle: Statistik Austria, Tourismus in Österreich 2005 und 2006, www.statistik.at ): Wie aus der nachstehenden Tabelle ersichtlich ist, bewegt sich die durchschnittliche Auslastung von gewerblichen Ferienwohnungen im Bundesland Z*** im streitgegenständlichen Zeitraum bei etwa 40% im Winterhalbjahr sowie bei etwa 20% im Sommerhalbjahr.

Dies deckt sich weitgehend mit den Auslastungsprozentsätzen der Gemeinde GdeX, in der sich die Apartmentanlage befindet. Die Nachbargemeinde GdeY liegt im Winter um ca. 10 Prozentpunkte besser und erreicht im Sommer in etwa die Werte von GdeX. Die Nachbargemeinde GdeW liegt im Winter um ca. 8 Prozentpunkte unter GdeX, erreicht im Sommer aber auch in etwa deren Niveau.

Bettenauslastung

|

|

|

|

|

|

|

|

| Winterhalbjahr |

| |||||

| Beherbergungsart | Region | 2003/2004 | 2004/2005 | 2005/2006 | Ø |

|

| Gewerbliche Ferienwohnungen/-häuser | Bundesland Z*** | 39,90% | 41,40% | 39,50% | 40,27% |

|

| Private Ferienwohnungen/-häuser | Bundesland Z*** | 36,90% | 38,30% | 27,90% | 34,37% |

|

| Bettenauslastung gesamt | GdeX |

| 39,20% | 38,80% | 39,00% |

|

| Bettenauslastung gesamt | GdeY |

| 49,60% | 50,50% | 50,05% |

|

| Bettenauslastung gesamt | GdeW |

| 30,40% | 31,90% | 31,15% |

|

| |||||||

| Sommerhalbjahr |

| |||||

| Beherbergungsart | Region | 2004 | 2005 | 2006 | Ø |

|

| Gewerbliche Ferienwohnungen/-häuser | Bundesland Z*** | 21,30% | 20,90% | 19,60% | 20,60% |

|

| Private Ferienwohnungen/-häuser | Bundesland Z*** | 13,70% | 13,60% | 12,80% | 13,37% |

|

| Bettenauslastung gesamt | GdeX |

| 20,40% | 17,70% | 19,05% |

|

| Bettenauslastung gesamt | GdeY |

| 22,30% | 20,60% | 21,45% |

|

| Bettenauslastung gesamt | GdeW |

| 19,30% | 22,10% | 20,70% |

|

|

|

|

|

|

|

|

|

Fest steht damit, dass es unrealistisch wäre davon auszugehen, dass eine hundertprozentige Auslastung der Ferienwohnung möglich ist. Jeder Erwerber der Ferienwohnung musste sich darüber im Klaren sein, dass diese nur eine bestimmte Zeit des Jahres vermietbar sein wird.

2 Rechtsgrundlagen und rechtliche Würdigung

2.1 Einkommensteuer (Feststellungsverfahren gemäß § 188 BAO)

Unstrittig ist, dass die auf die Privatnutzung entfallenden Aufwendungen einkommensteuerlich nicht abzugsfähig sind (§ 20 Abs. 1 EStG 1988). Unstimmigkeiten gibt es allerdings hinsichtlich der Höhe dieser Beträge.

Der auf die Privatnutzung solcher Grundstücke entfallende Privatanteil wurde in der Form errechnet, dass die Zeit der Privatnutzung zum gesamten Kalenderjahr in Beziehung gesetzt wurde. Eine Privatnutzung von drei Wochen ergab damit einen Privatanteil von 3/52, das sind 6%. Fraglich ist, ob diese Berechnungsform zum richtigen Ergebnis führt, da sie Leerstehungszeiten zur Gänze der unternehmerischen Nutzung zuordnet.

Der Verwaltungsgerichtshof hat dazu ausgesprochen, dass die auf die Zeit der Eigennutzung entfallenden Beträge von Abzug als Werbungskosten ausgeschlossen sind. Nicht ausgeschlossen sind nach diesem Erkenntnis aber die dem Zeitraum, in dem die Wohnung leer steht, zuzurechnenden Unkosten (VwGH 4.11.1980, 3235/79).

Die deutsche Rechtsprechung differenziert bei der Beurteilung dieses Problems ähnlich, wie das österreichische Höchstgericht (vgl. auch Kulosa in Hermann/Heuer/Raupach, Einkommensteuer- und Körperschaftsteuergesetz, § 21 Anm. 72 und Heuermann in Blümich, EStG, § 21 Anm. 177):

● Ist die Zeit der Selbstnutzung durch den Steuerpflichtigen zeitlich eingeschränkt, wie es etwa bei der Vermietung einer Ferienwohnung durch Dritte geschehen kann, ist die für die Eigennutzung vorbehaltene Zeit der Selbstnutzung, die übrige Zeit inklusive der Leerstehungszeiten der Vermietung zuzurechnen.

● Ist eine Selbstnutzung jederzeit möglich, sind die Leerstandszeiten im Wege der Schätzung aufzuteilen. Lässt sich das Ausmaß der Selbstnutzung nicht klären, ist im Wege einer typisierenden Schätzung davon auszugehen, dass die Leerstandszeiten der Ferienwohnung (einschließlich der vom Umfang her nicht feststellbaren Zeit der Selbstnutzung) zu gleichen Teilen durch das Vorhalten der Selbstnutzung und das Bereithalten zur Vermietung entstanden und damit die hierauf entfallenden Aufwendungen zu je 50% der Selbstnutzung und der Vermietung zuzuordnen sind.

Der BFH traf diese Differenzierung in dem Bewusstsein, dass sich durch das saisonabhängige Vermieten im Regelfall ergibt, dass die Ferienwohnung gewisse Zeiten innerhalb des Jahres leer steht. Dennoch sind seiner Ansicht nach in dieser kürzeren Vermietungszeit - bei passabler Auslastung der Ferienwohnung - im allgemeinen höhere Einnahmen zu erzielen, als bei einer ganzjährigen Dauervermietung. Nach Ansicht des BFH sind die Leerstandszeiten einer Ferienwohnung - für sich betrachtet - nicht notwendigerweise die Folge einer beabsichtigten Selbstbenutzung, sondern können auch durch eine beabsichtigte Vermietung verursacht sein. Dies rechtfertigt es, sie nicht von vornherein allein das Selbstnutzung zuzurechnen, sondern entsprechend dem zeitlichen Verhältnis der tatsächlichen Selbstnutzung zur tatsächlichen Vermietung aufzuteilen (BFH 6.11.2001, IX R 97/00, BStBl. 2002 II S. 726 zur Einkommensteuer).

Doralt folgt dieser Auffassung zwar prinzipiell, kritisiert sie jedoch insofern als nicht überzeugend, als seiner Meinung nach die Leerstehungszeiten bei einer Ferienwohnung generell als neutrale Zeiten zu behandeln sind (Doralt, Kommentar zum EStG9, § 28 TZ 102). Der UFS hält diese Einschränkung für stichhaltig.

Schon bei Anschaffung der Ferienwohnung muss den Käufern nämlich bewusst gewesen sein, dass diese nur eingeschränkt zeitlich nutzbar ist. Sie müssen sich deshalb im klaren darüber gewesen sein, dass ihre Auslastung am Beginn der Vermietung tendenziell eher gering sein wird und dass diese Auslastung erst im Laufe der Jahre ihr Höchstmaß erreichen wird. Auch dieses Höchstmaß musste realistisch eingeschätzt nach oben hin begrenzt sein, was sich auch mit den Angaben im Schreiben vom 12.5.2009 und den statistischen Daten deckt.

Danach konnte auch nach mehreren Jahren nicht mit einer Auslastung gerechnet werden, die über 50-60% hinausgeht. Die beiden Wohnungseigentümer nahmen dies und damit die Tatsache, dass die zugesicherte dreiwöchige Eigennutzung Kosten verursachen würde, die höher sein mussten, als bei einer vollen Auslastung von 100%, bewusst in Kauf. Durch die vor allem in der Anlaufphase relativ geringe Auslastung kommt es nämlich bei Verteilung der Kosten auf die Wochen, in denen das Apartment vermietbar sein kann, zu einer anteilig höheren Belastung der drei Wochen der Eigennutzung.

Bei an sich gleich bleibender dreiwöchiger Eigennutzung und von vornherein gegebener maximaler Auslastung von 25% (Anfangsphase) bis 50-60% (maximale ortsübliche Vollauslastung) kann es deshalb keinen Unterschied machen, ob die Wohnungseigentümer das Apartment auch in der Leerstehungszeit nutzen dürfen oder ob ihnen das untersagt ist.

Richtig ist allerdings, dass bei Ermittlung der Höhe des Privatanteiles auf die Unterscheidung zwischen fixen Kosten und variablen Kosten, die nur im Falle der tatsächlichen Nutzung anfallen, bedacht zu nehmen ist. Das oben gesagte gilt jedenfalls für die Fixkosten wie etwa die AfA, die jährlich fixen Verwaltungskosten, die Grundsteuer und ähnliche Aufwendungen.

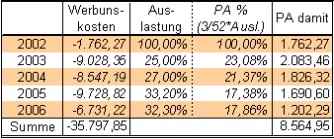

Damit wird der Privatanteil bei gleich bleibender dreiwöchiger Nutzung entsprechend sinken, da sich die fixen Kosten bei steigender Vermietungszeit reduzieren. Ohne Berücksichtigung der Unterscheidung zwischen fixen und variablen Kosten errechnet sich der Privatanteil damit wie folgt:

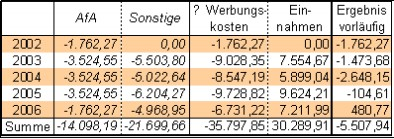

Berechnung Privatanteil neu

Da im konkreten Fall eine exakte Zuordnung der variablen Kosten aufgrund der vorliegenden Unterlagen nur sehr schwer möglich ist und dadurch keine wesentlichen Änderung zu erwarten sind, stimmten die Berufungswerber dieser Berechnung zu (Schreiben vom 10. Juli 2009). Durch das Ausscheiden des Privatanteiles erhöhen sich die oben errechneten Einkünfte deshalb und sind in vier von fünf Jahren sowie in der Gesamtbetrachtung positiv:

Einkünfte aus Vermietung und Verpachtung neu

2.2 Umsatzsteuer

Das Finanzamt ging bisher davon aus, dass der Vermietungsgemeinschaft die Unternehmereigenschaft aufgrund der Beurteilung der Tätigkeit als Liebhaberei fehlt. Wie oben bereits dargestellt wurde, ist dieser Argumentation mit der Neuberechnung der Einkünfte der Boden entzogen worden.

Aus diesem Grunde stellt die Betätigung eine unternehmerische Tätigkeit dar. Daraus ergibt sich, dass die bisher vom Finanzamt durchgeführten Änderungen der Bemessungsgrundlagen wieder rückgängig zu machen sind.

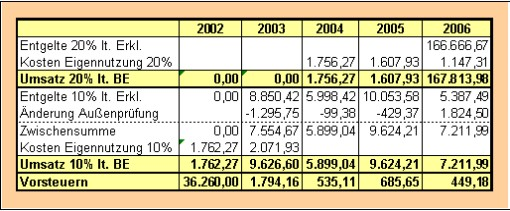

Unstrittig ist dabei, dass die Erlöse aus der kurzfristigen Vermietung der Ferienwohnung an Dritte umsatzsteuerlich als Beherbergung zu qualifizieren ist und die Besteuerung damit mit dem ermäßigten Steuersatz zu erfolgen hat. Klärungsbedürftig ist die Beurteilung der Privatnutzung der Ferienwohnung durch die Eigentümer. Sie wurde von der Berufungswerberin bisher in der Form als Eigenverbrauch der Umsatzsteuer unterzogen, dass die anteiligen mit 10% Vorsteuer belasteten Betriebskosten mit 10%, die anteiligen Versicherungsaufwendungen und Vereinsbeiträge mit 0% und die anteiligen Betriebskosten 20% zuzüglich der gesamten anteiligen AfA mit 20% versteuert wurden.

2.2.1 Aufteilungsverbot

Abzugsfähig sind nur Vorsteuern aus Lieferungen oder sonstige Leistungen, die für das Unternehmen ausgeführt worden sind (§ 12 Abs. 1 Z 1 UStG 1994). Nicht als für das Unternehmen ausgeführt gelten Lieferungen, sonstige Leistungen oder Einfuhren, deren Entgelte überwiegend keine abzugsfähigen Ausgaben (Aufwendungen) im Sinne des § 20 Abs. 1 Z 1 bis 5 des Einkommensteuergesetzes 1988 sind (§ 12 Abs. 2 Z 2 lit. a UStG 1994).

Das Finanzamt beruft sich auf das (einkommensteuerliche) Aufteilungsverbot und will die Aufwendungen bzw. die Vorsteuern im Zusammenhang mit der Eigentumswohnung nicht zum Abzug zulassen (siehe Ergänzungen zur Berufungsvorlage). Die Berufungswerberin widerspricht dem und pocht auf die gänzliche Zuordnung der Ferienwohnung zum Unternehmen. Sie geht davon aus, dass die Vorsteuer zu 100% abzugsfähig ist und dass die Eigennutzung zu einer anteiligen (steuerpflichtigen) Eigenverbrauchsbesteuerung führt (Schreiben vom 9.3.2009 bzw. Stellungnahme vom 10.7.2009).

Zum Aufteilungsverbot ist zu sagen, dass dieses im hier zu beurteilenden Fall nach der herrschenden Lehre (vgl. Doralt/Kofler in Doralt, Kommentar zum EStG11, § 20 EStG Tz 163; Jakom/Baldauf EStG § 20 Rz. 14 f) und Rechtsprechung (VwGH 4.11.1980, 3235/79; 28.5.2009, 2009/15/0100; EuGH 26.9.1996, Rs C-230/94 Renate Enkler) nicht gilt. Auch die Verwaltungsübung geht davon aus, dass für Wirtschaftsgüter, bei denen ein klarer Zusammenhang mit der Erzielung von Einkünften neben einer privaten Veranlassung gegeben ist, das Aufteilungsverbot nicht gilt (vgl. EStR 2000 Rz. 4760 ).

Das steht auch nicht im Widerspruch zu dem vom Finanzamt ins Treffen geführten Erkenntnis des Verwaltungsgerichtshofes VwGH 23.5.2007, 2003/13/0120, in dem die private Nutzung dreier Wohnungen in einem Haus mit insgesamt 12 Wohnungen in Form der Aufteilung berücksichtigt wurde. Das Höchstgericht bestätigte die Vorgangsweise des Finanzamtes, dass nur diese drei Wohnungen im Privatbereich zugeordnet hatte und die restlichen Wohnungen sowohl als einkommensteuerlich wie auch umsatzsteuerlich beachtlich beurteilt hatte, und sprach sich damit für die Aufteilung des Gebäudes aus. Im Erkenntnis vom 24.10.2002, 99/15/0147, entschied das Höchstgericht im Grunde nicht über die Aufteilung eines Gebäudes sondern über die Aufteilung von Reiseaufwendungen. Die zu beurteilende Einkunftsquelle bestand hier nämlich nicht in der Wohnung selbst, sondern in der Tätigkeit des Steuerpflichtigen als Konsulenten. Die streitgegenständliche ca. 85 m² große Wohnung wurde sowohl vom Abgabepflichtigen für seine betrieblichen Zwecke wie auch von dessen Tochter für deren private Zwecke offenbar zum Teil parallel genutzt, wobei nicht vorgebracht wurde, dass sich die Nutzung durch die Tochter nur auf einen bestimmten Teil der Wohnung beschränkt hätte. Das tatsächliche Ausmaß der Nutzung durch die Tochter war nicht exakt geklärt. Wenn sich das Höchstgericht nun in diesem Fall für die Anwendung des Aufteilungsverbotes aussprach, steht das nicht im Widerspruch zur Aufteilung einer Ferienwohnung, bei der die Nutzung für private Zwecke und zur Einkünfteerzielung zeitlich hintereinander und klar trennbar erfolgt.

Ein Aufteilungsverbot verneinte auch der deutsche BFH im Falle der Vermietung sowie anteiligen Eigennutzung einer Segelyacht. Er behandelte diese zur Gänze als unternehmerisch und setzte die Zeit der Eigennutzung ins Verhältnis zu den Tagen der Vermietung und unterzog die anteiligen Kosten der Privatnutzung der Umsatzsteuer (BFH 24.8.2000, V R 9/00, BStBl. 2001 II S. 76).

Jüngst stellte das österreichische Höchstgericht (VwGH 28.5.2009, 2009/15/0100) nun klar:

Für Zwecke der Aufteilung des Gebäudes ist zunächst jeder Raum als betrieblicher oder als privater Raum einzustufen. Diese Einstufung erfolgt nach dem Überwiegen der betrieblichen oder privaten Nutzung des Raumes. Entscheidende Bedeutung kommt sohin der auf den einzelnen Raum bezogenen Überwiegensprüfung zu.

All diese Aussagen sprechen zweifellos gegen das vom Finanzamt behauptete Aufteilungsverbot. Im Falle der abwechselnden privaten und unternehmerischen Nutzung von Räumen - und das ist hier eindeutig der Fall - ist vielmehr auf das Überwiegen abzustellen. Aus den Nutzungszeiten (siehe Pkt. 1.2) ergibt sich im konkreten Fall, dass die gesamte Ferienwohnung zum weit überwiegenden Teil der Beherbergung von Gästen dient.

2.2.2 Eigenverbrauch und Rechtsgrundlagen

2.2.2.1 Nationales Recht

Die nationalen umsatzsteuerrechtlichen Voraussetzungen für die Beurteilung der Eigennutzung der Ferienwohnung änderten sich zwischen 2002 und 2006 mehrmals:

2002 bis 2003

Bis 31.12.2003 gilt die Privatnutzung gemäß § 1 Abs. 1 Z 2 lit. a UStG 1994 dann als Eigenverbrauch, wenn ein Unternehmer Gegenstände, die seinem Unternehmen dienen oder bisher gedient haben, für Zwecke verwendet oder verwenden lässt, die außerhalb des Unternehmens liegen. Das traf im gegenständlichen Fall ohne Zweifel zu. § 10 Abs. 2 Z 4 lit. b UStG 1994 ermäßigte den Steuersatz für die Beherbergung in eingerichteten Wohn- und Schlafräumen und die regelmäßig damit verbundenen Nebenleistungen (einschließlich Beheizung), wobei als Nebenleistung auch die Verabreichung eines ortsüblichen Frühstücks anzusehen ist, wenn der Preis hiefür im Beherbergungsentgelt enthalten ist. Gemäß lit. e leg.cit. gilt diese Ermäßigung dezidiert auch für den Eigenverbrauch.

Die Eigennutzung unterlag damit nach den nationalen österreichischen Normen bis 31.12.2003 dem ermäßigten Steuersatz von 10% (Scheiner/Kolacny/Caganek, Kommentar zur Mehrwertsteuer UStG 1994, § 10 Abs. 2 Z 4 Tz 60/3).

1.1.2004 bis 30.4.2004

Am 30. Dezember 2003 wurde das UStG 1994 geändert (BGBl. I Nr. 134/2003). Der Verwendungstatbestand wurde in § 3a Abs. 1a UStG 1994 einer sonstigen Leistungen gegen Entgelt gleichgestellt. Im Gegenzug entfiel § 10 Abs. 2 Z 4 lit. e UStG 1994 ersatzlos. Dies wurde wie folgt begründet [AB 325 d.B. (XXII. GP)]:

Der Eigenverbrauchstatbestand wird an die Bestimmungen des Artikels 5 Abs. 6 und Artikel 6 Abs. 2 der 6. EG-Richtlinie (6. EG-Richtlinie) angepasst. ...

Der EuGH hat im Urteil C-269/00, Seeling, entschieden, dass eine "fiktive Vermietung" an sich selbst nicht möglich ist und die Steuerbefreiungen der Richtlinie, da es sich um Ausnahmen vom allgemeinen Grundsatz handelt, eng auszulegen sind. Da die Entnahme eines Gegenstandes durch einen Unternehmer aus seinem Unternehmen für seinen privaten Bedarf einer Lieferung gegen Entgelt gleichgestellt wird, bleibt es in diesem Fall bei den Steuerermäßigungen und Steuerbefreiungen.

In diesen vier Monaten ist die Privatnutzung deshalb mit dem Normalsteuersatz als fiktive sonstige Leistung zu versteuern (Scheiner/Kolacny/Caganek, a.a.O., § 10 Abs. 2 Z 4 Tz 60/3). Die Ansicht, die Eigennutzung unterliege dem ermäßigten Steuersatz von 10% (Berger/Wakounig in Berger/Bürgler/Kanduth-Kristen/Wakounig, UStG Kommentar, § 10 Rz. 47) ist für den Unabhängigen Finanzsenat mangels näherer Begründung nicht nachvollziehbar.

Rechtslage ab 1.5.2004

Kurz darauf wurde das Umsatzsteuergesetz neuerlich geändert (BGBl. I Nr. 27/2004) und dem § 3a Abs. 1a wurde folgender Satz angefügt: "Z 1 gilt nicht für die Verwendung eines dem Unternehmen zugeordneten Grundstückes".

Gleichzeitig wurde in § 12 Abs. 3 Z 4 UStG 1994 normiert, dass die Steuer für Lieferungen und sonstige Leistungen sowie für die Einfuhr von Gegenständen, soweit sie im Zusammenhang mit der Verwendung eines dem Unternehmen zugeordneten Grundstückes für die in § 3a Abs. 1a Z 1 UStG 1994 genannten Zwecke steht, vom Vorsteuerabzug ausgeschlossen sind.

Begründet wurde das wie folgt [AB 496 d.B. (XXII. GP)]:

Nach der bis 31.12.2003 in Österreich geltenden Rechtslage war die Nutzung eines dem Unternehmen zugeordneten Gebäudes für private Zwecke (Wohnung) bzw. für sonstige nichtunternehmerische Zwecke (z.B. hoheitliche Nutzung eines gemischt genutzten Amtsgebäudes) zwingend "unecht" von der Umsatzsteuer befreit. Daraus ergab sich, dass der Unternehmer für den privat genutzten Gebäudeteil keinen Vorsteuerabzug geltend machen konnte.

Nach dem Urteil des EuGH vom 8. Mai 2003, Rs C-269/00, "Seeling", stellt die Verwendung eines Teils eines insgesamt dem Unternehmen zugeordneten Gebäudes für den privaten (nichtunternehmerischen) Bedarf des Unternehmers einen steuerpflichtigen Eigenverbrauch dar (die für die Vermietung geltende Steuerbefreiung kann hier nicht zur Anwendung kommen), mit der Konsequenz, dass der Unternehmer für den privat genutzten Gebäudeteil von vornherein zum Vorsteuerabzug berechtigt ist.

Das führt einerseits zu einer krassen Ungleichbehandlung gegenüber Personen, die keine Möglichkeit haben, ihr Grundstück (z.B. Einfamilienhaus) geringfügig unternehmerisch zu nutzen (und daher keine Möglichkeit des Vorsteuerabzuges für das Gebäude zu erhalten), andererseits würde die konsequente Anwendung des Seeling-Urteils zu erheblichen Steuerausfällen führen.

Es wird daher von der im Artikel 6 Abs. 2 zweiter Satz der 6. EG-Richtlinie vorgesehenen Möglichkeit Gebrauch gemacht, wonach die Mitgliedstaaten Abweichungen vom Eigenverbrauch vorsehen können, sofern solche Abweichungen nicht zu Wettbewerbsverzerrungen führen.

Von dieser Bestimmung wird insofern Gebrauch gemacht, als die Verwendung eines dem Unternehmen zugeordneten Grundstückes für private Zwecke nicht der Eigenverbrauchsbesteuerung unterzogen wird. Dementsprechend wird im § 12 Abs. 3 Z 4 UStG 1994 der Vorsteuerabzug ausgeschlossen. Auch dies entspricht der 6. EG-Richtlinie, wonach ein Vorsteuerabzug gemäß Artikel 17 Abs. 2 der 6. EG-Richtlinie grundsätzlich nur im Zusammenhang mit besteuerten Umsätzen zusteht.

Im vorliegenden Fall führt die Abweichung nicht nur nicht zu Wettbewerbsverzerrungen, sondern es werden durch die Neuregelung erst gleiche Wettbewerbsbedingungen geschaffen.

Der Literatur vertritt zum Teil die Meinung, es gäbe aufgrund der Gesetzesänderung ab 1.5.2004 keinen steuerbaren Eigenverbrauch hinsichtlich der Beherbergung mehr (Scheiner/Kolacny/Caganek, a.a.O., § 10 Abs. 2 Z 4 Tz 60/3), zum Teil wird - ohne nähere Begründung - davon ausgegangen, dass es sich dabei um einen Eigenverbrauch handle, der dem ermäßigten Steuersatz unterliegt (Berger/Wakounig in Berger/Bürgler/Kanduth-Kristen/Wakounig, a.a.O., § 10 Rz. 47).

2.2.2.2 Gemeinschaftsrechtliche Vorgaben

Artikel 13 Teil B Buchstabe b der sechsten Richtlinie des Rates vom 17. Mai 1977 zur Harmonisierung der Rechtsvorschriften der Mitgliedstaaten über die Umsatzsteuern (77/388/EWG ) bzw. kurz 6. MwSt-RL sieht eine Steuerbefreiung für die Vermietung und Verpachtung von Grundstücken vor. Davon ausgenommen ist die Gewährung von Unterkunft im Hotelgewerbe entsprechend den gesetzlichen Begriffsbestimmungen der Mitgliedstaaten oder in Sektoren mit ähnlicher Zielsetzung, einschließlich der Vermietung in Ferienlagern oder auf als Campingplätze erschlossenen Grundstücken (Nummer 1 leg cit.).

Das Gemeinschaftsrecht geht also davon aus, dass die Gewährung von Unterkunft im Hotelgewerbe ein Unterfall der Vermietung und Verpachtung von Grundstücken ist.

Der Normalsatz der Mehrwertsteuer wird von jedem Mitgliedstaat als ein Prozentsatz der Besteuerungsgrundlage festgelegt. Die Mitgliedstaaten können außerdem einen oder zwei ermäßigte Sätze anwenden. Diese ermäßigten Sätze sind nur auf Lieferungen von Gegenständen und Dienstleistungen der in Anhang H genannten Kategorien anwendbar (Artikel 12 Abs. 3 Buchstabe a 6. MwSt-RL). Der erwähnte Anhang beinhaltet unter Punkt 11 die folgende Umschreibung:

Beherbergung in Hotels und ähnlichen Einrichtungen, einschließlich Ferienunterkünften und Vermietung von Campingplätzen und Plätzen für das Abstellen von Wohnwagen.

Er spricht hier also von Beherbergung in Hotels und nicht von der Gewährung von Unterkunft im Hotelgewerbe. Für die entscheidende Behörde ist allerdings kein Unterschied zwischen diesen beiden Begriffen erkennbar. Beiden Begriffen ist derselbe Inhalt beizumessen und gemeinschaftsrechtlich stellt die Beherbergung in Hotels einen Unterfall der Vermietung und Verpachtung dar. Dafür sprechen auch die Aussagen im Urteil EuGH 12.2.1998, Rs C-346/95, Elisabeth Blasi. Darin kam das europäische Höchstgericht zum Schluss, dass der den Mitgliedsstaaten eingeräumte Gestaltungsspielraum bei der Unterscheidung der steuerfreien Vermietung und Verpachtung von Grundstücken und der Gewährung von Unterkunft im Hotelgewerbe in der Form ausgefüllt werden kann, dass die Dauer der Beherbergung als Kriterium herangezogen wird. Hier setzt also auch der EuGH die Gewährung von Unterkunft mit der Beherbergung gleich (Nummer 21 ff).

Im Urteil vom 8.5.2003 sprach der EuGH aus, dass die Verwendung eines insgesamt dem Unternehmen zugeordneten Gebäudes für den privaten Bedarf des Steuerpflichtigen nicht als Vermietung oder Verpachtungeines Grundstücks im Sinne der oben zitierten Vorschriften behandelt werden kann (EuGH 8.5.2003, Rs C-269/00 Wolfgang Seeling). Das Höchstgericht schloss daraus, dass die Eigennutzung mangels gemeinschaftsrechtlich zulässiger Befreiung der Steuerpflicht unterliegt und die damit zusammenhängenden Vorsteuern abzugsfähig sind. Legt man diese beiden Urteile auf den konkreten Fall um, muss auch die Eigennutzung der Ferienwohnung durch die Vermietungsgemeinschaft steuerpflichtig zu behandeln sein. Mangels entsprechender Ausnahmebestimmung hat die Besteuerung - rein gemeinschaftsrechtlich - mit dem Normalsteuersatz zu erfolgen.

2.2.3 Gemeinschaftsrecht und nationales Recht

Gemeinschaftsrechtliche Richtlinien, die innerstaatlich umzusetzen sind, gelten für den Steuerpflichtigen grundsätzlich nicht unmittelbar. Sie sind jedoch in zweierlei Hinsicht zu berücksichtigen (vgl. Ruppe, UStG3, Einf Tz 22 ff m.w.N.; Klenk in Sölch/Ringleb, Umsatzsteuer, vor § 1 Rz 13 ff; Ehrke-Rabel, ÖStZ 2009,189):

● Die nationalen Normen sind richtlinienkonform auszulegen.

● Die Richtlinien können aber auch vor den nationalen Gerichten (und als solches gilt der Unabhängige Finanzsenat nach dem Urteil EuGH 24.6.2004, Rs C-278/02 Handlbauer) in zweckdienlicher Weise geltend gemacht werden. Der Anwendungsvorrang der Richtlinie setzt dabei voraus, - dass die Richtlinienbestimmungen hinreichend klar und genau und nicht an Bedingungen geknüpft sind, - dass sie für den Steuerpflichtigen günstiger sind als die entsprechende Vorschrift im UStG - und dass sich der Steuerpflichtige auf sie beruft. In diesem Fall kommt es zur unmittelbaren Anwendung, ansonsten geht die nationale Norm der Richtlinienbestimmung vor.

2.2.4 Ausschließliche Privatnutzung in 2002

Nach Ansicht des Finanzamtes sei der Vorsteuerabzug im Jahr 2002 schon deshalb ausgeschlossen, weil die Wohnung in diesem Kalenderjahr ausschließlich privat genutzt wurde (Hinweis auf VwGH 24.10.2002, 99/15/0147; 13.9.2006, 2002/13/0123; 23.5.2007, 2003/13/0120; 28.5.2009, 2009/15/0100; 24.6.2009, 2009/15/0104). Für eine allenfalls vorzunehmende Aufteilung sei jeweils die konkrete Nutzung oder Benützung der Räumlichkeiten in jenem Streitjahr, dessen Abgabenbemessungsgrundlagen es zu ermitteln gilt, maßgeblich.

Dazu ist zu sagen, dass die zitierte Judikatur die Ausführungen des Finanzamtes mangels Vergleichbarkeit der Sachverhalte nicht zu stützen vermag:

VwGH 24.10.2002, 99/15/0147 wurde bereits oben besprochen und beurteilt die Abzugsfähigkeit von Wohnungskosten als Reisekosten. VwGH 13.9.2006, 2002/13/0123 behandelt die umsatzsteuerliche Zuordnung der "Notordination" eines Arztes nach der nicht für 2002 ff gültigen Rechtslage 1996/97. VwGH 23.5.2007, 2003/13/0120 enthält keine Aussagen zur Umsatzsteuer, weil die Beschwerde als unzulässig zurückgewiesen wurde. Auch VwGH 24.6.2009, 2009/15/0104 befasst sich nur mit Aspekten der Liebhaberei sowie der Angehörigenjudikatur, die hier nicht von Relevanz sind.

Bei VwGH 28.5.2009, 2009/15/0100 handelt es sich um das Folgeerkenntnis zu EuGH 23.4.2009, Rs C-460/07, Puffer. Es bestätigt das Überwiegensprinzip und spricht deshalb für und nicht gegen die Abzugsfähigkeit der Vorsteuer für die Lieferung der Wohnung (siehe oben Pkt. 2.2.1).

Wie dargestellt, unterliegen sowohl die Überlassung der Ferienwohnung an Fremde wie auch deren Eigennutzung der Umsatzsteuerpflicht. Mangels Vorsteuerabzugsverbot im Zusammenhang mit diesen Umsätzen kann der Hinweis des Finanzamtes (für die Aufteilung der Vorsteuern sei die konkrete Nutzung der Räumlichkeiten in jenem Streitjahr, dessen Abgabenbemessungsgrundlagen es zu ermitteln gilt, maßgeblich) nur im Hinblick auf die Zuordnung zum Unternehmen der Berufungswerber verstanden werden. Es ist nämlich richtig, dass Unternehmer nur Vorsteuerbeträge für Leistungen abziehen können, die für ihr Unternehmen ausgeführt worden sind, und dass dafür die Verhältnisse im Zeitpunkt des Leistungsbezuges maßgeblich sind.

Für die Zuordnung zum Unternehmen genügt dabei aber der (direkte) Zusammenhang mit künftigen Umsätzen (vgl. Ruppe, UStG3, § 12 Tz 82 unter umfassender Zitierung von EuGH-Judikatur; UStR Rz 1805). Der Vorsteuerabzug steht daher sogar für Ausgaben zu, die der Steuerpflichtige vor Aufnahme des tatsächlichen Betriebs seines Unternehmens bzw. vor Erzielung der ersten Umsätze tätigt (vgl. Kanduth-Kristen in Berger/Bürgler/Kanduth-Kristen/Wakounig (Hrsg), UStG-Kommentar 1.05 § 12 EU-Vorg unter Zitierung von EuGH 29. 2. 1996, C-110/94 INZO).

Ob kurzfristig hintereinander vermietete und selbst genutzte Räumlichkeiten als unternehmerisch genutzt gelten, richtet sich nach dem Überwiegensgrundsatz (vgl. das vom Finanzamt zitierte Erkenntnis VwGH 28.5.2009, 2009/15/0100). Es steht außer Zweifel, dass es von vornherein beabsichtigt war, die gegenständliche Ferienwohnung jeweils etwa 3 Wochen pro Jahr privat zu nutzen und die restliche - weitaus überwiegende und mit den Auslastungsmöglichkeiten wachsende - Zeit Gäste zu beherbergen. Damit ist es aber erwiesen, dass die Anschaffung der Ferienwohnung von vornherein überwiegend unternehmerischen Zwecken dienen sollte und damit für das Unternehmen erfolgte. Daran vermag auch die Tatsache nichts zu ändern, dass die Räume im Veranlagungszeitraum 2002 aufgrund der späten Übergabe nur mehr eine Woche nutzbar war und diese Nutzung für private Zwecke erfolgte. Das ist nicht im Rahmen der Zuordnung zum Unternehmen sondern im Rahmen der Ermittlung der Bemessungsgrundlage für die Eigennutzung zu berücksichtigen und kann die Zuordnung zum Unternehmen nicht beeinträchtigen.

Die Argumentation des Finanzamtes muss deshalb ins Leere gehen.

2.2.5 Zusammenfassung

● Die Berufungswerber beantragten im Schreiben vom 10. Juli 2009 den vollen Vorsteuerabzug.

● Für 2002 und 2003 beantragten sie eine entsprechende Eigenverbrauchsbesteuerung für die Privatnutzung gemäß innerstaatlichem Recht mit 10% (§ 1 Abs. 1 Z 2 UStG 1994 iVm. § 10 Abs. 2 Z 4 lit. e UStG 1994).

● Ab dem Jahr 2004 verlangten sie die unmittelbare Anwendung des Gemeinschaftsrechtes, die Versteuerung der Eigennutzung mit 20% und den Verzicht auf jedwede Vorsteuerkorrekturen.

2.2.5.1 Veranlagung 2002 und 2003

Das bedeutet für den konkreten Fall, dass für die Jahre 2002 und 2003 nationales Recht zur Anwendung gelangen muss. Sowohl die Umsätze aus der Fremdvermietung (§ 10 Abs. 2 Z 4 lit. b UStG 1994) wie auch der Eigenverbrauch durch die Privatnutzung (§ 10 Abs. 2 Z 4 lit. e UStG 1994) unterliegen der Umsatzsteuer von 10% (siehe oben Pkt. 2.2.2.1).

Ein Grund für einen Vorsteuerausschluss existiert nicht, womit der volle Vorsteuerabzug zusteht.

2.2.5.2 Veranlagung 2004 bis 2006

Für 2004 bis 2006 muss aufgrund des Antrages der Anwendungsvorrang der Richtlinie beachtet werden. Damit sind der letzte Satz des § 3a Abs. 1a UStG 1994, wonach die Verwendung eines dem Unternehmen zugeordneten Grundstückes einer sonstigen Leistung gegen Entgelt gleichgestellt wird, sowie das Vorsteuerabzugsverbot des § 12 Abs. 3 Z 4 UStG 1994 zu ignorieren.

Die Eigennutzung unterliegt damit ab 1.1.2004 dem Normalsteuersatz (siehe oben Pkt. 2.2.2.2) und es besteht das Recht auf den vollen Vorsteuerabzug.

2.2.5.3 Bemessungsgrundlagen Eigennutzung

Die gesamten Kosten für die Ferienwohnung betrugen nach der Adaptierung durch die Außenprüfung:

Kosten gesamt

Beim Verwendungseigenverbrauch (Nutzungsentnahme) erfolgt eine Versteuerung nur dann, wenn die Vorleistung zum vollen oder teilweisen Vorsteuerabzug berechtigt hat. Soweit die Verwendung Dienstleistungen umfasst, die der Steuerpflichtige von Dritten zur Erhaltung und zum Gebrauch des Gegenstandes ohne Möglichkeit zum Vorsteuerabzug in Anspruch genommen hat, sind diese Kosten aus der Bemessungsgrundlage auszuscheiden (vgl. Ruppe, UStG3, § 4 Tz 171 unter Zitierung von EuGH 25.5.1993, Rs C-193/91 Mohsche und UStR Rz 680). Eine Versteuerung hat insofern zu unterbleiben. Damit ergeben sich anteiligen Kosten und damit die gem. § 4 Abs. 8 UStG 1994 relevanten und der Steuerpflicht zu unterziehenden Bemessungsgrundlagen mit folgenden Werten:

Kosten anteilig

2.2.5.4 Bemessungsgrundlagen insgesamt

Nach Adaptierung durch die Außenprüfung sind damit die folgenden Umsätze mit den entsprechenden Steuersätzen der Umsatzsteuer zu unterziehen. Die Vorsteuern stehen in Höhe der in den Umsatzsteuererklärungen ausgewiesenen Beträge zu.

Bemessungsgrundlagen und Steuersatz

Damit war der Berufung Folge zu geben. Die bekämpften Umsatzsteuerbescheide sowie die Feststellungsbescheide 2003 bis 2006 waren zu korrigieren. Da die Einkünfte 2002 trotz geänderter Beurteilung keine Änderung erfahren, war dieser Bescheidspruch inhaltlich zu bestätigen.

Beilage: 1 Berechnungsblatt

Salzburg, am 10. August 2009

Zusatzinformationen | |

|---|---|

Materie: | Steuer, Finanzstrafrecht Verfahrensrecht |

betroffene Normen: | § 1 Abs. 1 Z 2 UStG 1994, Umsatzsteuergesetz 1994, BGBl. Nr. 663/1994 |

Verweise: | VwGH 04.11.1980, 3235/79 |