Aufhebungsantrag nach einer Schätzung der Bemessungsgrundlagen wegen Nichtabgabe der Abgabenerklärung

Beachte:

VwGH-Beschwerde zur Zl. 2009/15/0141 eingebracht. Mit Beschluss vom 2.9.2009 zurückgewiesen.

Entscheidungstext

Der Unabhängige Finanzsenat hat durch den gesamten Senat (Linz) 11 über die Berufung der Bw., vertreten durch MF, vom 27. Februar 2007 gegen den Bescheid des Finanzamtes Grieskirchen Wels, vertreten durch Hofrat Mag. Johann Lehner, vom 30. Jänner 2007 betreffend Antrag auf Bescheidaufhebung gemäß § 299 BAO hinsichtlich der Einkommen- und Umsatzsteuerbescheide 2004 vom 1. September 2006 nach der am 28. April 2009 in 4020 Linz, Bahnhofplatz 7, durchgeführten mündlichen Berufungsverhandlung entschieden:

Die Berufung wird als unbegründet abgewiesen.

Der angefochtene Bescheid bleibt unverändert.

Entscheidungsgründe

1. Der bisherige Verfahrensgang

1.1. Verfahren vor der Abgabenbehörde erster Instanz:

Mit dem Anbringen vom 23. Jänner 2007 übermittelte der einschreitende steuerliche Vertreter im Auftrag und im Namen der Berufungswerberin (Bw.), welche vom Beruf eine selbstständige Buchhalterin ist und gemeinsam mit dem einschreitenden Steuerberater eine Buchhaltungsgesellschaft m.b.H. führt, die Abgabenerklärungen für 2004 und 2005. Er führte aus, diese Abgabenerklärungen unterscheiden sich von den rechtskräftigen Abgabenbescheiden 2004 und 2005. Aus diesem Grunde stellte er im Auftrag und im Namen der Bw. gemäß § 299 Abs. 1 BAO die Anträge

1) den Einkommensteuerbescheid 2004 vom 1.9.2006,

2) den Umsatzsteuerbescheid 2004 vom 1.9.2006,

3) die Verspätungszuschlagsbescheide 2004 vom 1.9.2006,

4) den Anspruchszinsenbescheid vom 1.9.2006,

5) den Einkommensteuerbescheid 2005 vom 11.10.2006,

6) den Umsatzsteuerbescheid 2005 vom 11.10.2006 und

7) die Verspätungszuschlagsbescheide 2005 vom 11.10.2006

aufzuheben und die mit den Aufhebungsbescheiden zu verbindenden neuen Sachbescheide unter Berücksichtigung der vorgelegten Abgabenerklärungen zu erlassen.

Zur Begründung führte die Bw. aus, der Inhalt eines Bescheides sei dann rechtswidrig im Sinne der Bestimmung des § 299 Abs. 1 BAO, wenn der Spruch des Bescheides rechtswidrig ist, sei es, dass er gegen Gesetze, gegen Verordnungen im Sinne des Art. 18 Abs. 1 B-VG oder gegen Gemeinschaftsrecht verstößt. Dabei sei der Bescheidspruch nicht nur bei unzutreffender Auslegung von Rechtsvorschriften inhaltlich rechtswidrig, sondern auch, wenn entscheidungserhebliche Tatsachen oder Beweismittel nicht berücksichtigt wurden und zwar auch dann, wenn die Nichtberücksichtigung auf mangelnde Kenntnis der Abgabebehörde als Folge mangelnder Offenlegung durch die Partei zurückzuführen ist.

Betreffend die Ermessensübung wurde darauf hingewiesen, dass eine solche Maßnahme nicht in das Belieben der Abgabenbehörde gestellt ist, sondern vielmehr die Richtschnur des § 20 BAO Beachtung zu finden hat. Dabei hätte - ebenso wie etwa bei Verfügungen amtswegiger Wiederaufnahme von Verfahren (§ 303 Abs. 4 BAO) - die Ermessensübung insbesondere der Rechtsrichtigkeit den Vorrang gegenüber der Rechtsbeständigkeit einzuräumen, wobei es für die Ermessensübung bedeutungslos sei, ob die inhaltliche Rechtswidrigkeit des Bescheides auf ein Verschulden der Abgabenbehörde und/oder der Partei zurückzuführen ist.

Dem Aufhebungsantrag wurden die ausgefüllten Einkommen- und Umsatzsteuererklärungen für 2004 und 2005 samt den Beilagen zur Gewinn- und Umsatzermittlung beigelegt.

Mit dem angefochtenen Bescheid wurde der Antrag gemäß § 299 Abs. 1 BAO hinsichtlich der Umsatz- sowie Einkommensteuerbescheide, samt den Bescheiden über Verspätungszuschläge sowie Anspruchsverzinsung, jeweils für 2004 als unbegründet abgewiesen. Zur Begründung wurde Folgendes angeführt:

Mit 14. März 2006 sei die Bw. mit Frist bis 2. Mai 2006 aufgefordert worden, die Steuererklärungen für 2004 am Finanzamt abzugeben. Eine erneute Fristverlängerung sei bis 31. Mai 2006 gewährt worden. Am 4. Juli 2006 sei die Bw. mit Frist 25. Juli 2006 zur Abgabe der Steuererklärungen für 2004 erinnert worden. Eine erneute Erinnerung sei mit Frist 17. August 2006 am 27. Juli 2006 erfolgt. Da die Bw. trotz mehrmals erfolgter Aufforderung, die Steuererklärungen für 2004 abzugeben, dem nicht nachgekommen sei, sei gemäß § 184 BAO am 1. September 2006 eine amtswegige Schätzung erfolgt.

In einem mit 15. September 2006 datierten Berufungsschreiben, das am 6. Oktober 2006 beim Finanzamt einlangte, hätte die Bw. einen Einspruch sämtlicher für die Veranlagung 2004 ergangenen Steuerbescheide eingebracht. Mangels Beilagen hierzu hätte die Bw. dazu ausgeführt, eine Mängelbehebung zum Berufungsschreiben bis 31. Oktober 2006 zu gewähren, was seitens des Finanzamts letztlich auch so erfolgt sei.

Da von der Bw. jedoch keine Unterlagen zum Berufungsschreiben nachgereicht worden wären und somit keine Mängelbehebung erfolgt sei, hätten die Berufungsbegehren gemäß § 275 Bundesabgabenordnung mittels dem am 14. November 2006 zugestellten Bescheid, als zurückgenommen gegolten.

Als selbstständige Buchhalterin sei die Bw. seit Jahren mit den Steuergesetzen vertraut. Seit mehr als zehn (Veranlagungs-) Jahren bedürfe es jedoch alljährlich einer gesonderten Fristverlängerung zur Abgabe ihrer Steuererklärungen bis hin zu amtswegig erfolgten Schätzungen gemäß § 184 Bundesabgabenordnung (Anm.: nunmehr so erfolgt seit einschließlich der Veranlagung 2000).

Die Maßnahme gemäß § 299 BAO liege im Ermessen gemäß § 20 BAO. Ritz führe aus, dass die Ermessenskriterien der Billigkeit und Zweckmäßigkeit grundsätzlich und subsidiär zu beachten sind, wobei unter Billigkeit in der ständigen Rechtssprechung die "Angemessenheit in Bezug auf berechtigte Interessen der Partei" zu verstehen sei. Mittels des Berufungsbegehrens hätte die Bw. gegenüber der Abgabenbehörde bereits von der gesetzlichen Möglichkeit Gebrauch gemacht, gegen die gegen sie gerichteten Steuerbescheide innerhalb der gesetzlichen Rechtsmittelfrist Einspruch zu erheben, wobei die Bw. trotz einer hierfür verlängerten Frist - Entgegennahme der amtswegig geschätzten Steuerbescheide am 5. September 2006, Fristerstreckung lt. ihrem Antrag zur Nachreichung entsprechender Unterlagen iZm. ihrem Berufungsbegehren bis 31. Oktober 2006 - zur Mängelbehebung des Berufungsbegehren diese schon damals nicht nachgekommen sei.

Aufgrund des für das Veranlagungsjahr 2004 speziell vorliegenden Sachverhalts wäre es der Abgabenbehörde letztlich nicht möglich, im Ermessen der Billigkeit Ihrem Antrag gemäß § 299 BAO hinsichtlich der Steuerverfahren für 2004 stattzugeben, da die Bw. selbst darauf verzichtet hätte, ihr Parteieninteresse durch Behebung der Mängel im Berufungsschreiben zu wahren.

In der gegenständlichen Berufung, die sich nur mehr gegen die Abweisung der Anträge vom 27. Jänner 2007 auf Aufhebung der Umsatzsteuer- und Einkommensteuerbescheide 2004 richtete, wiederholte die Bw. nahezu wörtlich die Ausführungen im Aufhebungsantrag. Die Bw. stellte die Anträge,

1. den angefochtenen Bescheid aufzuheben,

2. die Umsatzsteuer-und Einkommensteuerbescheide 2004 gemäß § 299 BAO aufzuheben,

3. die Umsatzsteuer 2004 und die Einkommensteuer 2004, unter Berücksichtigung der im Akt befindlichen Abgabenerklärungen 2004, festzusetzen,

4. den gesamten Berufungssenat gem. § 282 Abs. 1 BAO mit der Entscheidung über die Berufung zu befassen,

5. eine mündliche Berufungsverhandlung (§ 284 Abs. 1 BAO) anzuberaumen, wobei auf die Erörterungsmöglichkeit i.S.d. § 279 Abs. 3 BAO Bedacht zu nehmen sei.

1.2. Vorverfahren vor dem Unabhängigen Finanzsenat

Die Bw. wurde mit der Vorladung vom 16. April 2009 zur mündlichen Berufungsverhandlung am 28. April 2009 vorgeladen. Als Reaktion darauf erkundigte sich der einschreitende steuerliche Vertreter am 20. April 2009 telefonisch beim Referenten, wie im gegenständlichen Fall entschieden werde. Darauf hin teilte ihm der Referent mit, dass die Entscheidung dem gesamten Senat vorbehalten ist und daher die Entscheidung nicht vorausgesagt werden könne. Der steuerliche Vertreter versuchte herauszufinden, welche Meinung der Referent vertritt. Daraufhin wurde ihm dargelegt, dass der Referent seine Rechtsansicht grundsätzlich nicht im Vorhinein und am Telefon darlege. Der steuerliche Vertreter wies auf Ritz hin, der eine rechtliche Abklärung im Vorfeld als zweckmäßig erachte. Darauf teilte der Referent mit, dass nicht entscheidend sei, was Professor Ritz schreibe. Im Übrigen wurde der Anrufer auf die kommende Senatsverhandlung verwiesen. Der steuerliche Vertreter wies darauf hin, dass im Falle eine Abweisung mit einer Verwaltungsgerichtshofbeschwerde zu rechnen sei. Dies wurde vom Referenten zur Kenntnis genommen und anschließend das Telefonat beendet.

Im ergänzenden Schriftsatz vom 20. April 2009 schilderte der Bw. den Inhalt des Telefonates mit dem Referenten und führte ergänzend aus, dass für den Verwaltungsgerichtshof "Ritz" offensichtlich nicht bedeutungslos ist. Dies hätte er betreffend § 299 BAO zuletzt in der Entscheidung 2006/15/0079 vom 4. März 2009 gezeigt. Im Erkenntnis vom 27. 8. 2008, Zl. 2006/15/0307, hätte der Verwaltungsgerichtshof - offensichtlich ebenfalls unter Zugrundelegung von Ritz, BAO Tz 54 - darüber hinaus ausgeführt:

"Die Erlassung eines Aufhebungsbescheides nach § 299 BAO liegt im Ermessen der Abgabenbehörde. Der angefochtene Bescheid verweist darauf, dass der in den zweiten Berufungsvorentscheidungen vom 16. August 2004 und vom 7. Juli 2005 zu Unrecht als außergewöhnliche Belastung anerkannte Betrag von 50.000 EUR zu gravierenden steuerlichen Auswirkungen geführt hat. Da im Rahmen der Ermessensübung bei Erlassung eines Aufhebungsbescheides nach § 299 BAO dem Grundsatz der Gleichmäßigkeit der Besteuerung wesentliche Bedeutung zukommt, ist nicht zu erkennen, dass im gegenständlichen Fall die Ermessensübung betreffend Aufhebung nach § 299 BAO nicht im Rahmen der vorn Gesetz vorgegebenen Grenzen erfolgt wäre. Entgegen dem Beschwerdevorbringen hat die belangte Behörde im angefochtenen Bescheid die Ermessensübung hinreichend begründet. Die Rechtmäßigkeit der mit dem angefochtenen Bescheid vorgenommenen Bestätigung des Aufhebungsbescheides vom 7. Juli 2005 hängt aber auch hinsichtlich der Ermessensübung nicht von der Rechtmäßigkeit eines anderen Bescheides (hier der zweiten Berufungsvorentscheidung vom 7. Juli 2005) ab."

Es werde daher auch der gegenständlichen Berufung Folge zu geben sein. Es wurde darauf hingewiesen, dass die Ermessensübung nicht im Belieben des Unabhängigen Finanzsenates stehe. Auf das Prinzip des Vorranges der Rechtsrichtigkeit gegenüber der Rechtsbeständigkeit wurde aufmerksam gemacht. Eine rechtswidrige Ermessensübung komme einer unzulässigen Strafaktion mit einer Auswirkung von € 36.896,71 gleich. Darüber hinaus hätte bereits der Spruchsenat III beim Finanzamt Linz als Organ des Finanzamtes Grieskirchen Wels als Finanzstrafbehörde 1. Instanz mit Erkenntnis vom 21. 9. 2007, SN 2007/00041-001, die Berufungswerberin gemäß § 51 Abs. 1 a FinStrG zur Verantwortung gezogen, weil sie als Abgabepflichtige die Einkommensteuererklärungen 2004 und 2005 nicht "terminsgerecht" abgegeben hat, sodass die Besteuerungsgrundlagen teilweise im Schätzungsweg ermittelt werden mussten. Die aktenkundigen Nachlässigkeiten der Berufungswerberin nun auch noch bei der vorliegenden Ermessensentscheidung zu berücksichtigen, komme daher auch einer unzulässigen "Doppelverwertung" gleich.

Der Stellungnahme wurde das Erkenntnis des Spruchsenates vom 21. September 2007, SN 2007/00041-001, beigelegt.

1.3. Mündliche Berufungsverhandlung vor dem gesamten Senat:

In der am 28. April 2009 abgehaltenen mündlichen Berufungsverhandlung wurde vom Vertreter der Amtspartei im Wesentlichen vorgebracht, dass im Bereich der §§ 299, 303 BAO Vorsorge getroffen worden sei, einen Rechtsschutz im außerordentlichen Bereich zu bieten. Im gegenständlichen Fall sei diese Möglichkeit so ausgereizt worden, nachdem das Finanzamt die Bemessungsgrundlagen 5 Jahre bei der Berufungswerberin (= Bw.) geschätzt hätte und eigentlich jedes Jahr durch Berufung erst im Nachhinein saniert wurde, sei gerade im Jahr 2004 die Möglichkeit der Mängelbehebung nicht wahr genommen worden. § 299 BAO sollte keine Spielwiese für mutwillige oder wirklich überhitzte Inanspruchnahme der Verwaltungsbehörden sein.

Darauf replizierend brachte der steuerliche Vertreter der Bw. sinngemäß vor, § 112a BAO sehe vor, dass gegen Personen, die offenbar mutwillig die Tätigkeit der Abgabenbehörde in Anspruch nehmen oder in der Absicht der Verschleppung der Angelegenheit unrichtige Angaben machen, die Abgabenbehörde eine Mutwillensstrafe verhängen kann. Im gegenständlichen Fall sei nur zu beurteilen, ob die Bescheide falsch seien. Es sei sicher, dass diese Bescheid falsch sind. Dass die Bescheide falsch seien, ergäbe sich schon daraus, dass die aufzuhebenden Bescheide aufgrund einer Schätzung erfolgt sind und Schätzungen natürlich nie das Ergebnis genau errechnen können. Es seien dann im Nachhinein, aus welchen Gründen auch immer und wann auch immer, die Steuererklärungen erstellt worden und auf den Cent genau ausgerechnet worden, was herauskomme. Damit sei bewiesen, dass der Spruch der aufzuhebenden Bescheide einmal rechtswidrig war. Die Differenz sei nicht geringfügig, das seien immerhin fast 37.000,00 €.

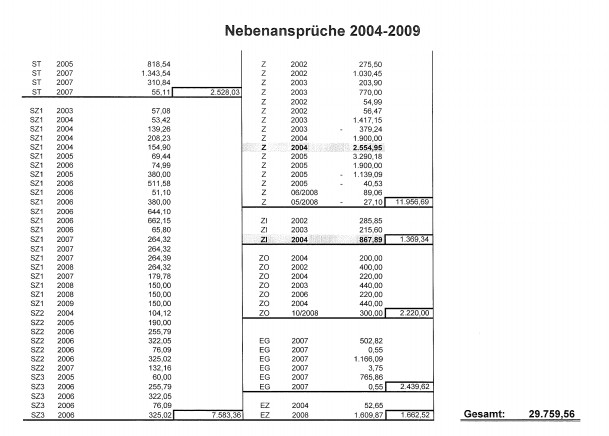

Man könne gar nicht abstreiten, dass die Bw. in der Vergangenheit, vielleicht 10 Jahre oder möglicherweise länger, in eigenen Angelegenheiten nachlässig war. Vom steuerlichen Vertreter der Bw. wurde ergänzend ausgeführt, dass die Bw. in den Jahren 2004 bis 2009 Nebenansprüche in Höhe von fast 30.000,00 € entrichtet hat. Folgende Aufstellung über die festgesetzten Nebenansprüche 2004 bis 2009 wurde vorgelegt:

Schließlich wurde auf die Finanzstrafe des Spruchsenates III beim Finanzamt Linz als Organ des Finanzamtes Grieskirchen Wels als Finanzstrafbehörde 1. Instanz, welche mit Erkenntnis vom 21. 9. 2007, SN 2007/00041-001 mit 8.000,00 € festgesetzt wurde, hingewiesen. Es wurde vorgebracht, dass diese Strafen und Nebenansprüche ausreichen, das Verhalten der Bw. entsprechend zu sanktionieren und im Rahmen des Ermessens nicht einzusehen sei, dass jemand eine halbe Million Schilling für nichts und wieder nichts bezahlt.

Der Vertreter der Bw. machte noch Ausführungen zu

1.4. Zur Niederschrift über die mündliche Berufungsverhandlung

Die Niederschrift über den Verlauf der mündlichen Berufungsverhandlung am 28. April 2009, welche nach Zustimmung der Parteien des Berufungsverfahrens unter Verwendung eines Schallträgers abgefasst wurde, wurde der Bw. am 7. Mai 2009 zugestellt.

Dazu langte eine Stellungnahme vom 13. Mai 2009 beim Unabhängigen Finanzsenat ein. Darin brachte die Bw. folgende Einwendungen bzw. Anträge wegen angeblicher Unvollständigkeit und Unrichtigkeit der Übertragung der Schallträgeraufnahme vor:

In der Niederschrift sei ergänzend festzuhalten,

1.4.1. dass der Referent in seinem Bericht geäußert hat, es sei für ihn völlig unerheblich, was der Herr Professor Ritz schreibe;

1.4.2. dass der Referent mit keinem Wort erwähnt hätte, im Antrag vom 23.1.2007 sei nicht (einmal) behauptet worden, der jeweilige Spruch der Bescheide vom 1.9.2006 sei unrichtig;

1.4.3. dass in der Berufungsverhandlung vor dem Senat die Sachverhaltsannahme der Antrag vom 23.1.2007 habe den Inhaltserfordernissen des § 299 (1) BAO nicht entsprochen, nicht erörtert worden ist.

Zur Begründung zu den unter Punkt 1.4.1. und 1.4.2. angeführten Anträgen wurde dargelegt, das Festhalten dieser Tatsachen in der Niederschrift sei insbesondere für das bevorstehende Bescheidbeschwerdeverfahren von wesentlicher Bedeutung, weil die Abgabenbehörden nicht nur die abgabepflichtigen Fälle zu erforschen und von Amts wegen die tatsächlichen und rechtlichen Verhältnisse, die für die Erhebung der Abgaben wesentlich sind, zu ermitteln (§ 115 Abs. 1 BAO), sondern auch den Parteien Gelegenheit zur Geltendmachung ihrer Rechte und rechtlichen Interessen zu geben hätten (§ 115 Abs. 2 BAO). Nachdem gemäß § 279 Abs. 1 BAO im Berufungsverfahren die Abgabenbehörden zweiter Instanz die Obliegenheiten und Befugnisse hätten, die den Abgabenbehörden erster Instanz auferlegt und eingeräumt sind, würden den Unabhängigen Finanzsenat als Rechtsmittelbehörde die amtswegige Ermittlungspflicht und insbesondere die Pflicht zur Wahrung des Parteiengehörs treffen. Das Recht auf Gehör gehöre nämlich - nicht nur nach Ritz, BAO § 115 Tz 14, - zu den fundamentalen Grundsätzen des Rechtsstaates (z.B. VwGH vom 27.2.1995, Zl. 94/16/0275, 0276; und vom 31.1.2001, Zl. 95/13/0032, 0033) und zu den allgemeinen Grundsätzen eines geordneten Verfahrens (z.B. VwGH 18.9.2003, 2000/16/0319) überhaupt.

Zur Begründung zu Punkt 1.4.3. wurde ausgeführt:

Der Verwaltungsgerichthof hätte bereits ausgesprochen, dass bei einem verfahrensrechtlichen Bescheid, wie dem der Wiederaufnahme von Amts wegen, die Identität der Sache über die abgesprochen wurde, durch den Tatsachenkomplex begrenzt wird, der als neu hervorgekommen von der für die Wiederaufnahme zuständigen Behörde zur Unterstellung unter den von ihr gebrauchten Wiederaufnahmetatbestand herangezogen wurde (VwGH 19.9.2007, Zl. 2004/13/0108). Bei analoger Anwendung dieses Rechtssatzes bedeute dies, dass auch bei einem (verfahrensrechtlichen) Aufhebungsbescheid gemäß § 299 Abs. 1 BAO die "Identität der Sache" durch den Tatsachenkomplex begrenzt wird, der von der für die Aufhebung zuständigen Behörde herangezogen wurde. Das allein dafür zuständige Finanzamt hätte im vorliegenden Fall bereits im angefochtenen Bescheid beurteilt, dass der Spruch der Bescheide vom 1.9,2006 sich als nicht richtig erwiesen hat. Das Finanzamt hätte lediglich aus Ermessensgründen den Antrag vom 23.1.2007 abgewiesen. Es wäre dem Senat 11 als Organ der Berufungsbehörde daher nicht mehr zugestanden, die Identität "der Sache" auszuwechseln und - anders als das Finanzamt - von einem mangelhaften (oder "unwirksamen") Aufhebungsantrag auszugehen, weil darin - jedenfalls nach der Begründung der in der Verhandlung verkündeten Berufungsentscheidung, soweit dem steuerlichen Vertreter diese noch erinnerlich ist - von der Berufungswerberin eine Unrichtigkeit des Spruches nicht behauptet worden sei.

Nachdem es gemäß § 285 Abs. 1 BAO Aufgabe der Vorsitzenden des Berufungssenates 11 gewesen wäre, dafür zu sorgen, dass "die Sache" vollständig, erforderlichenfalls in Rede und Gegenrede, erörtert wird und nachdem der - wie sich schließlich erst nach Verkündung der Berufungsentscheidung herausgestellt hat - entscheidungsrelevante Sachverhalt wonach im Antrag vom 23.1.2007 nicht (einmal) behauptet worden sei, dass der Spruch der Bescheide vom 1.9.2006 unrichtig ist, nicht erörtert wurde - und die Parteien (sowohl der Vertreter des Finanzamtes als auch der Vertreter der Berufungswerberin) praktisch "gegen die Wand" geredet haben - sei die Tatsache der Nichterörterung dieses für "die Sache" wesentlichsten Punktes in der Niederschrift festzuhalten.

In weiterer Folge wurde noch dargelegt, dass im anstehenden Bescheidbeschwerdeverfahren u.a. zu prüfen sein wird, ob die Rechtsmittelbehörde Verfahrensvorschriften außer Acht gelassen hat, bei deren Einhaltung sie zu einem anderen Bescheid hätte kommen können.

In weiterer Folge wurde dem von der Arbeiterkammer entsendeten Mitglied des Berufungssenates eine offenbare absolute Unkenntnis des Akteninhaltes, des Sachverhalts und der Rechtslage unterstellt.

Die Niederschrift sei wie folgt zu berichtigen:

1.4.4. auf Seite 4 der Niederschrift sei das Wort "Diskriminierungsmaßnahme" durch das Wort "Disziplinierungsmaßnahme" zu ersetzen,

1.4.5. auf Seite 4 der Niederschrift sei die Ausführung "ganz zuletzt ergangene Entscheidung vom 20.3.2009 des Unabhängigen Finanzsenates" mit dem Hinweis auf die dazugehörige Geschäftszahl (RV/0204-G/09) zu ergänzen und

1.4.6. auf Seite 4 der Niederschrift sei die Wortfolge "Wenn man jetzt annehme, dass dieser Mensch in der höchsten Profession wäre..." durch "Wenn man jetzt annähme, dass dieser Mensch in der höchsten Progression wäre . . ." zu ersetzen.

1.4.7. der Schlussantrag des Vertreters der Bw. sei wie folgt zu ändern:

"Ich beantrage die Aufhebung des (angefochtenen) Bescheides mit der Konsequenz, dass dem Finanzamt eine nochmalige (richtige) Entscheidung ermöglicht wird."

Zur Begründung zu den Punkten 1.4.4., 1.4.5. und 1.4.6. führte die Bw. aus, auf Seite 4 des Protokolls sei ausgeführt, der Vertreter der Bw. hätte im Zusammenhang mit den dort in Rede stehenden Nebenansprüchen von einer "Diskriminierungsmaßnahme" gesprochen. Offensichtlich sei er hier auf dem Schallträger nur undeutlich zu verstehen gewesen. Jedenfalls hätte er mit diesem Vorbringen zum Ausdruck gebracht, dass nach seiner Ansicht (die Androhung) und die Festsetzung von Nebenansprüchen vom Gesetzgeber als "Disziplinierungsmaßnahme" gedacht sei.

Er vermute, als er in der Verhandlung auf eine "ganz zuletzt ergangene Entscheidung vom 20.3.2009 des Unabhängigen Finanzsenates" hingewiesen habe, dass er auch die Geschäftszahl dieser Entscheidung (RV/0204-G/09) genannt habe.

In der Mitte der Seite 4 ist ausgeführt, der steuerliche Vertreter gesagt hätte, dass "Wenn man jetzt annehme, dass dieser Mensch in der höchsten "Profession" wäre . ..". Dies sei unrichtig protokolliert, weil er in diesem Zusammenhang von "Progression" gesprochen hätte.

1.4.8. Es wurde der Antrag gestellt, in einem Nachtrag zur Niederschrift den genauen Wortlaut (Spruch und Begründung) der am 28.4.2009 verkündeten Berufungsentscheidung, der vom Schallträger abgehört werden muss, aufzunehmen.

Dazu wurde zur Begründung ausgeführt, gemäß § 287 Abs. 4 BAO schließe die mündliche Verhandlung, wenn sie nicht vertagt wird, mit der Verkündung der Entscheidung über die Berufung, die jedoch immer auch zugestellt werden muss, oder mit der Verkündung des Beschlusses, dass die Entscheidung der schriftlichen Ausfertigung vorbehalten bleibt, wobei die Verkündung der Berufungsentscheidung dem Vorsitzenden obliegt. Die Darstellung in der Niederschrift gebe den Inhalt der Berufungsentscheidung - deren Verkündung immerhin vier Minuten gedauert hat - in keiner Weise wieder. Nach der ständigen Rechtsprechung beider Gerichtshöfe des öffentlichen Rechts (zB VwGH vom 21.2.1991, Zl. 90/09/0064, 0080; vom 30.4.1992, Zi. 92/02/0003, 0004; vom 26.9.1996, Zi. 95/09/0228; vom 18.11.1998, Zl. 98/03/0207; VfSlg. 3469/1958; alle mwN) finde ein mündlich verkündeter Bescheid erst Eingang in die Rechtsordnung, wenn sowohl sein Inhalt als auch die Tatsache seiner Verkündung niederschriftlich festgehalten worden sind (vgl. auch Ringhofer, Die österreichischen Verwaltungsverfahrensgesetze I, 1987, S 556 f.)

Werde - wie im gegenständlichen Fall geschehen - die Berufungsentscheidung verkündet, so hätte dabei, nach der im Erkenntnis vom 24.2.1993, Zl. 91/13/0149, dargelegten Auffassung des Verwaltungsgerichtshofes, klar zum Ausdruck zu kommen müssen, wie der Berufungssenat im Einzelnen entschieden hat. Dabei richte sich der Inhalt der Berufungsentscheidung auch bei ihrer mündlichen Verkündung nach der Bestimmung des § 288 Abs. 1 BAO. In der Niederschrift über die durchgeführte mündliche Verhandlung sei der Inhalt der verkündeten Berufungsentscheidung nicht protokolliert worden. Bei sinnvoller Auslegung des § 285 Abs. 7 BAO, wonach in diese Niederschrift u.a. die wesentlichen Vorkommnisse der Verhandlung aufzunehmen sind, hätte die Niederschrift auch klar zum Ausdruck zu bringen, wie der Senat über die Berufung entschieden hat. Der Hinweis darauf, dass die Berufungsentscheidung nach Schluss der Beratung verkündet wurde, entspreche nach Ansicht des Verwaltungsgerichthofes, diesem Erfordernis jedenfalls nicht. Dieser Nachtrag sei von der Senatsvorsitzenden und von der Schriftführerin gemäß § 87 Abs. 5 BAO abgesondert zu bestätigen und gemäß § 87 Abs. 6 BAO der Berufungswerberin zuzustellen, die dagegen erneut Einwendungen erheben könne.

1.4.9. Im Übrigen beantragte die Bw. die Einsichtnahme in das Beratungsprotokoll.

Über die Berufung wurde erwogen:

2.1. Zu den Einwendungen gegen die Niederschrift vom 28. April 2009:

2.1.1. Zum unter 1.4.1. angeführten Einwand:

Nach § 285 Abs. 7 der Bundesabgabenordnung (BAO) hat die Niederschrift über die mündliche Berufungsverhandlung die wesentlichen Vorkommnisse der Verhandlung, insbesondere das Parteienvorbringen und die Anträge der Parteien, die über diese Anträge gefassten Beschlüsse des Berufungssenates sowie die durchgeführten Beweisaufnahmen zu enthalten. Nach § 285 Abs. 2 BAO hat der Referent (§ 270 Abs. 3 BAO) hat die Sache vorzutragen und über die Ergebnisse etwa bereits durchgeführter Beweisaufnahmen oder vorangegangener mündlicher Verhandlungen zu berichten.

Die Tatsache, dass der Referent den Sachverhalt iSd. § 285 Abs. 2 BAO dem Senat vorgetragen hat wurde in der Niederschrift festgehalten. Damit ist die Niederschrift in diesem Punkt ausreichend iSd. § 285 Abs. 2 BAO. Im Übrigen wird bemerkt, dass der Referent im Zuge der mündlichen Berufungsverhandlung den unter den Punkten 1.1. und 1.2. angeführten bisherigen Verfahrensgang nahezu wörtlich dargelegt hat. Eine weitere ausdrückliche Erwähnung einzelner Passagen des vorgetragenen Sachverhaltes in der Niederschrift über die mündliche Berufungsverhandlung ist weder zweckmäßig noch erforderlich, sodass diesem Einwand nicht gefolgt wird. Im Übrigen kann die Bw. in einem allfälligen Beschwerdeverfahren vor dem Verwaltungsgerichtshof die Verletzung von Verfahrensvorschriften geltend machen. Dazu gehören auch allenfalls unzutreffende oder unvollständige Sachverhaltsannahmen der belangten Behörde, wobei die Darstellung des Verfahrensganges in der Berufungsentscheidung Basis für diese Anfechtungsmöglichkeit ist.

2.1.2. Zu den unter 1.4.2. und 1.4.3. angeführten Einwendungen:

Wie schon erwähnt hat nach § 285 Abs. 7 BAO die Niederschrift über die mündliche Berufungsverhandlung die wesentlichen Vorkommnisse der Verhandlung, insbesondere das Parteienvorbringen und die Anträge der Parteien, die über diese Anträge gefassten Beschlüsse des Berufungssenates sowie die durchgeführten Beweisaufnahmen zu enthalten. Daraus ergibt sich, dass Umstände die nicht in der mündlichen Berufungsvorhandlung erörtert oder angesprochen wurden auch nicht in die Niederschrift ausdrücklich anzuführen sind. Der diesbezügliche Einwand ist somit unberechtigt. Im Übrigen wurde zur Frage der Rechtswidrigkeit der Sprüche jener Bescheide, deren Aufhebung beantragt wurde, folgendes Vorbringen des einschreitenden Steuerberaters in die Niederschrift aufgenommen:

"Dass der Bescheid falsch ist, ergibt sich schon daraus, dass der aufzuhebende Bescheid aufgrund einer Schätzung erfolgt ist und Schätzungen natürlich nie das Ergebnis genau errechnen können. Es sind dann im Nachhinein, aus welchen Gründen auch immer und wann auch immer, die Steuererklärungen erstellt worden und auf den Cent genau ausgerechnet worden, was herauskommt. Damit ist bewiesen, dass der Spruch des aufzuhebenden Bescheides einmal rechtswidrig war."

Der Einwand, dass dieser Umstand in der mündlichen Berufungsverhandlung nicht erwähnt oder erörtert worden sei, entspricht daher nicht den Tatsachen. Keinesfalls ist es notwendig, dass einzelne Senatsmitglieder auf ein Parteivorbringen replizieren. Es genügt, wenn dieses Vorbringen zur Kenntnis genommen und der Entscheidung zu Grunde gelegt wird.

2.1.3. Zum unter 1.4.4. angeführten Einwand:

Dazu wird festgehalten, dass diesem Einwand im Nachtrag gemäß § 87 Abs. 5 BAO vom 26. Mai 2009 Rechnung getragen wurde.

2.1.4. Zum unter 1.4.5. angeführten Einwand:

Dazu wird festgehalten, dass die dazugehörige Geschäftszahl (RV/0204-G/09) trotz mehrmaligen Abhörens des Schallträgers, dem Vorbringen des steuerlichen Vertreters nicht entnommen werden konnte. Eine entsprechende Berücksichtigung dieses Einwandes im Nachtrag gemäß § 87 Abs. 5 BAO ist daher unzulässig.

2.1.5. Zum unter 1.4.6. angeführten Einwand:

Dazu wird festgehalten, dass diesem Einwand im Nachtrag gemäß § 87 Abs. 5 BAO vom 26. Mai 2009 Rechnung getragen wurde.

2.1.6. Zum unter 1.4.7. angeführten Einwand:

Die Änderung des Schlussantrages des steuerlichen Vertreters hatte nicht zu erfolgen, da trotz mehrmaligen Abhörens des Schallträgers kein anderer Wortlaut zu entnehmen war. In diesem Punkt erfolgte eine exakte Wiedergabe des Wortlautes der Ausführungen des steuerlichen Vertreters. Eine entsprechende Berücksichtigung dieses Einwandes im Nachtrag gemäß § 87 Abs. 5 BAO ist daher unzulässig.

2.1.7. Zum unter 1.4.8. angeführten Einwand:

Dazu wird festgehalten, dass diesem Einwand im Nachtrag gemäß § 87 Abs. 5 BAO vom 26. Mai 2009 Rechnung getragen wurde. Die Zusendung des Nachtrages gemäß § 87 Abs. 5 BAO zwecks Erhebung allfälliger weiterer Einwendungen ist nicht vorgesehen. Der Bw. steht es frei, allfällige vermeintliche Verfahrensfehler in einer Verwaltungsgerichtshofbeschwerde gegen den das Verfahren abschließenden Bescheid geltend zu machen.

2.1.8. Zum Antrag auf Einsichtnahme in das Beratungsprotokoll ergeht ein gesonderter Bescheid.

2.2. Zum Berufungsvorbringen:

2.2.1. Sachliche Zuständigkeit des Unabhängigen Finanzsenates:

Gemäß § 289 Abs. 2 BAO hat außer in den Fällen des § 289 Abs. 1 BAO die Abgabenbehörde zweiter Instanz immer in der Sache selbst zu entscheiden. Sie ist berechtigt, sowohl im Spruch als auch hinsichtlich der Begründung ihre Anschauung an die Stelle jener der Abgabenbehörde erster Instanz zu setzen und demgemäß den angefochtenen Bescheid nach jeder Richtung abzuändern, aufzuheben oder die Berufung als unbegründet abzuweisen.

Die Sache des Berufungsverfahrens ist im gegenständlichen Fall nicht durch die in erstinstanzlichen Bescheiden angeführten Entscheidungsgründe, sondern durch den Spruch dieser Bescheide bestimmt. Inhalt des Spruches dieser Bescheide war die Abweisung der Anträge auf Aufhebung des Umsatzsteuer- und des Einkommensteuerbescheides für 2004 vom 23. Jänner 2007. Der Unabhängige Finanzsenat war somit ohne Zweifel sachlich zuständig, die Voraussetzungen der Berechtigung dieser Anträge umfassend zu prüfen und nicht bloß jene Gründe zu prüfen, die das Finanzamt zur Abweisung der Anträge veranlasst hat. Wenn die Bw. unter Hinweis auf die Rechtsprechung des Verwaltungsgerichtshofes zur Wiederaufnahme des Verfahrens von Amts wegen zur Identität der Sache vermeint, der Unabhängige Finanzsenat sei nicht berechtigt gewesen, über das Vorliegen der Voraussetzungen für die beantragte Aufhebung der genannten Bescheide zu entscheiden, sondern im Ergebnis lediglich zur Überprüfung der Ermessensübung der ersten Instanz befugt gewesen zu sein, verkennt sie die Rechtslage.

2.2.2. Zum Berufungsbegehren:

§ 299 der Bundesabgabenordnung (BAO) i.d.F. BGBl. I Nr. 124/2003 (Inkrafttretensdatum: 20.12.2003) lautet:

"(1) Die Abgabenbehörde erster Instanz kann auf Antrag der Partei oder von Amts wegen einen Bescheid der Abgabenbehörde erster Instanz aufheben, wenn der Spruch des Bescheides sich als nicht richtig erweist.

(2) Mit dem aufhebenden Bescheid ist der den aufgehobenen Bescheid ersetzende Bescheid zu verbinden.

(3) Durch die Aufhebung des aufhebenden Bescheides (Abs. 1) tritt das Verfahren in die Lage zurück, in der es sich vor der Aufhebung (Abs. 1) befunden hat."

Der Bw. ist beizupflichten, dass die Aufhebung weder ein Verschulden der Abgabenbehörde noch ein Verschulden (bzw ein Nichtverschulden) des Bescheidadressaten voraussetzt. Lediglich bei der Ermessensübung könnte ausnahmsweise dem Verschulden der Behörde bzw. der Partei Bedeutung zukommen. Die Rechtswidrigkeit muss auch nicht offensichtlich sein. Die Aufhebung setzt die Gewissheit der Rechtswidrigkeit voraus; die bloße Möglichkeit reicht nicht (zB BMF, AÖF 2003/65, Abschn 3; vgl. zu § 299 aF zB Gassner, ÖStZ 1985, 5; VwGH 5.8.1993, 91/14/0127, 0128; Stoll, BAO, 2888). Die Aufhebung wegen inhaltlicher Rechtswidrigkeit setzt daher grundsätzlich die (vorherige) Klärung des entscheidungsrelevanten Sachverhaltes voraus (vgl zu § 299 aF zB VwGH 22.2.2000, 96/14/0018; 22.2.2001, 98/15/0123). Dies gilt nach der neuen Rechtslage umso mehr, als nach § 299 Abs. 2 BAO der den aufgehobenen Bescheid ersetzende Bescheid gleichzeitig mit dem Aufhebungsbescheid zu erlassen ist (Vgl. Ritz, BAO³, § 299 Tz. 11 bis 13).

Zu den allgemeinen Grundsätzen des Abgabenverfahrens gehört es, dass die Abgabenbehörde zwar die Feststellungslast für alle Tatsachen trägt, die vorliegen müssen, um einen Abgabenanspruch geltend machen zu können, dies doch die Partei nicht von ihrer Offenlegungs- und Mitwirkungspflicht befreit. Nach der Judikatur tritt die amtswegige Ermittlungspflicht gegenüber der Behauptungs- und Mitwirkungspflicht in den Hintergrund, wenn die Behörde nur auf Antrag tätig wird (vgl. Ritz, BAO³, § 115 Tz. 11).

Den Bescheiden, deren Aufhebung beantragt wurde, liegt eine Schätzung nach § 184 BAO zu Grunde. Jeder Schätzung ist eine gewisse Ungenauigkeit immanent (z.B. VwGH 8.9.1992, 89/14/0014; 15.5.1997, 95/15/0144; 23.4.1998, 97/15/0076; oder 26.11.1998, 95/16/0222). Ziel der Schätzung ist es nämlich, die Besteuerungsgrundlagen möglichst zutreffend festzustellen, und zwar so, dass das Ergebnis die größere Wahrscheinlichkeit der Richtigkeit für sich hat, um auf diese Weise den tatsächlichen abgabenrechtsbedeutsamen Verhältnissen und wirtschaftlichen Gegebenheiten möglichst nahe zu kommen (vgl Stoll, BAO-Kommentar, 1914 und VwGH 26.11.1998, 95/16/0222; 28.5.2002, 99/14/0021 oder 2.7.2002, 2002/14/0003). Ist eine Schätzung grundsätzlich zulässig, so steht nach ständiger Rechtsprechung des VwGH die Wahl der anzuwendenden Schätzungsmethode der Abgabenbehörde im allgemeinen frei, doch muss das Schätzungsverfahren einwandfrei abgeführt, die zum Schätzungsergebnis führenden Gedankengänge müssen schlüssig und folgerichtig sein und das Ergebnis, das in der Feststellung von Besteuerungsgrundlagen besteht, muss mit den Lebenserfahrungen im Einklang stehen. Das gewählte Verfahren muss stets auf das Ziel gerichtet sein, diejenigen Besteuerungsgrundlagen zu ermitteln, die die größte Wahrscheinlichkeit der Richtigkeit für sich haben. Hierbei muss die Behörde im Rahmen des Schätzungsverfahrens auf alle vom Abgabepflichtigen substantiiert vorgetragenen, für die Schätzung relevanten Behauptungen eingehen (VwGH 13.12.1985, 84/17/0034; 21.10.1986, 84/14/0102; 17.2.1988, 87/13/0116; 10.11.1989, 87/17/0128 oder 2.7.2002, 2002/14/0003).

Die Bw. hat im gegenständlichen Verfahren nicht eingewendet, dass die Schätzung, die das Finanzamt auf Grund der Nichtabgabe der Abgabenerklärungen für 2004 gemäß § 184 BAO durchzuführen hatte, nicht zulässig gewesen ist. Das heißt, es wurde nicht in Zweifel gezogen, dass das Finanzamt die Schätzungsberechtigung hatte. Es wurde auch nicht dargelegt, in welchen konkreten Punkten die Schätzung nicht den oben angeführten Grundsätzen entspricht. Seitens der Bw. ist die Wahl der Schätzungsmethode, die das Finanzamt bei der Erlassung der Einkommen- und Umsatzsteuerbescheide 2004 angewendet hat, nicht in Zweifel gezogen worden. Es wurden lediglich ausgefüllte Abgabenerklärungsformulare samt Beilagen nachgereicht, ohne im Aufhebungsantrag darauf hinzuweisen, in welchen konkreten Punkten sich die Abgabenfestsetzungen der betroffenen Bescheide als nicht richtig erweisen. Der bloße Hinweis auf eine erklärungsgemäße Festsetzung ist nicht ausreichend, zumal bei einer Abgabenfestsetzung, die auf einer Schätzung beruht, eine gewisse Ungenauigkeit immanent ist. Wenn die Schätzung an den tatsächlichen Verhältnissen vorbeigegangen ist, dann hätten im Aufhebungsantrag die Mängel der Schätzungsmethode konkret aufgezeigt werden müssen. Dazu reicht es nicht aus, die steuerliche Auswirkung mit mehr als 36.896,71 € zu beziffern, zumal zu dieser angeblichen Auswirkung weder dargelegt wurde, im welchem Ausmaß sie die Einkommensteuer bzw. die Umsatzsteuer für 2004 betrifft. Auch die in der mündlichen Berufungsverhandlung vorgetragene pauschale Vermutung, diese Bescheide seien im Spruch unrichtig, da ihnen eine Schätzung der Bemessungsgrundlagen zu Grunde liegt, ist nicht ausreichend.

Der Aufhebungsantrag soll die Behörde in die Lage versetzen, klar zu erkennen, welche Unrichtigkeit des Bescheides der Antragsteller für gewiss hält. Die Erklärung, welche Änderungen im gemäß § 299 Abs. 2 BAO gleichzeitig zu erlassenden Ersatzbescheid durchgeführt werden sollen, muss somit einen bestimmten oder zumindest bestimmbaren Inhalt haben, wobei sich die Bestimmtheit aus dem Aufhebungsantrag ergeben muss. Um von einer Gewissheit der Unrichtigkeit des Spruches ausgehen zu können, muss der Aufhebungsantrag in Abgabensachen einerseits die Fehler der aufzuhebenden Bescheide konkret aufzeigen und hinsichtlich der Abgabenhöhe oder der Bemessungsgrundlage ziffernmäßig bestimmte Angaben enthalten oder aufzeigen, wo der Bescheid, dessen Aufhebung begehrt wird, inhaltliche Unrichtigkeiten aufweist. Dazu wird es nicht ausreichend sein, darzulegen, dass bestimmte Tatsachen oder Beweismittel bislang nicht berücksichtigt wurden. Vielmehr ist vom Antragsteller darzulegen, welche konkreten Auswirkungen sich auf Grund der neuen Sachlage ergeben. Dabei reicht es nicht aus, wenn eine steuerliche Auswirkung mehrerer Bescheide mit mehr als 36.896,71 € beziffert, ohne darzustellen wie hoch die Auswirkungen bei den einzelnen Abgaben ist. Diese konkreten Angaben werden nötig sein, um feststellen zu können, ob die vom Antragsteller behauptete Unrichtigkeit des Spruches der in Frage stehenden Bescheide gewiss ist und ein Ausmaß erreicht hat, das eine Aufhebung auch zweckmäßig erscheinen lässt. Demnach müsste der Antragsteller aus eigenem Antrieb im Antrag auf Aufhebung einwandfrei und unter Ausschluss jeglichen Zweifels darlegen, dass sich der Spruch der Bescheide, deren Aufhebung beantragt wird, als nicht richtig erweist und diese Unrichtigkeit auch gewiss ist.

Derartige konkrete Angaben sind im gegenständlichen Aufhebungsantrag und im weiteren Berufungsverfahren unterblieben. Es ist bloß die erklärungsgemäße Festsetzung der Abgaben auf Grund der nachgereichten Abgabenerklärungen beantragt worden, ohne darzulegen, warum die Schätzung der Bemessungsgrundlagen gemäß § 184 BAO unzulässig oder unzutreffend war. Es ist lediglich auf die nachgereichten Abgabenerklärungen hingewiesen worden, ohne konkret darzulegen, welche konkreten Konsequenzen sich daraus für die einzelnen Abgabenfestsetzungen ergeben könnten. Die nachträglich vorgelegten Abgabenerklärungen samt den Beilagen zur Gewinn- und Umsatzermittlung stellen lediglich neue Tatsachen und Beweismittel betreffend die Abgabenfestsetzung dar, über deren konkrete Auswirkungen auf den Spruch der Bescheide, deren Aufhebung beantragt wird, verschweigt sich die Bw..

Die Abgabenbehörde trifft in diesem Zusammenhang auch keine weitere Ermittlungspflicht, da die Ermittlungspflicht der Behörde durch die Behauptungen im Aufhebungsantrag bzw. im weiteren Verfahren vorgegeben ist. Wenn nicht einmal bestritten wird, dass eine Schätzungsberechtigung bei der Festsetzung der Einkommensteuer- und Umsatzsteuer für 2004 gegeben war und auch nicht die Schätzungsmethode in Zweifel gezogen wurde, ist die Abgabenbehörde auch nicht dazu verhalten, amtswegig ein Ermittlungsverfahren auf Grund der im Aufhebungsverfahren vorgelegten Unterlagen durchzuführen. Der Bw. stand es im Antrags- bzw. Berufungsverfahren offen, entsprechende Aufhebungsgründe vorzubringen. Es besteht keine Anleitungspflicht der Abgabenbehörden dahingehend, der steuerlich versierten und vertretenen Bw. Ratschläge zu geben, wie sie ihre Anträge abzufassen hat, damit diese Erfolg versprechend sind. Auch liegt keine Verletzung des Rechtes auf Parteiengehör vor, wenn Rechtsfragen im Verfahren nicht erörtert werden oder einzelne Senatsmitglieder keine Angaben zu ihren Rechtsansichten machen oder der vermeintlichen Rechtsansicht des gesamten Senates vorgreifen.

Da der Aufhebungsantrag nicht die Gewissheit der Unrichtigkeit der Einkommen- und Umsatzsteuerbescheide für 2004 dargestellt hat, war die Abweisung dieses Antrages durch das Finanzamt dem Grunde nach zutreffend. Ausführungen zur Ermessensübung durch das Finanzamt erübrigen sich, sind doch die Voraussetzungen für eine Aufhebung des Umsatzsteuerbescheides für 2004 vom 1. September 2006 und des Einkommensteuerbescheides für 2004 vom 1. September 2006 über Antrag der Partei nicht gegeben.

Linz, am 26. Mai 2009