Freizeitzentrum: Betriebserwerb oder Kauf einzelner Wirtschaftsgüter?

Anmerkungen:

Fortgesetztes Verfahren zu RV/0315-W/02 (Aufhebung durch Erk. des VwGH vom 22.11.2006, Zl. 2006/15/0033 vormals 2004/14/0075).

Entscheidungstext

Der unabhängige Finanzsenat hat über die Berufung der A-GmbH, Adresse, vertreten durch M-Wirtschaftstreuhandgesellschaft, vom 22. Juli 1997 gegen den Bescheid des Finanzamtes für Körperschaften vom 2. Juli 1997 betreffend Körperschaftsteuer 1995 entschieden:

Die Berufung wird als unbegründet abgewiesen.

Der angefochtene Bescheid bleibt unverändert.

Entscheidungsgründe

Strittig ist im fortgesetzten Verfahren, nach Aufhebung der Berufungsentscheidung des unabhängigen Finanzsenates vom 4. Mai 2004, RV/0315-W/02, durch den Verwaltungsgerichtshof (Erk. vom 22.12.2006, 2006/15/0033), die Frage, ob der A-GmbH für im April 1995 erworbene Wirtschaftsgüter ein geltend gemachter Investitionsfreibetrag zusteht.

Im April 1995 erwarb die Berufungswerberin (Bw). nach eigenen Angaben (Schreiben vom 22. März 1995 an das Finanzamt für Körperschaften) das Freizeitzentrum C-Center. aus der Konkursmasse der B-AG.

Die B-AG hatte zuvor das Freizeitzentrum C-Center selbst betrieben, infolge ihrer Insolvenz den Betrieb aber am 27. Juni 1994 eingestellt. In weiterer Folge wurde der Betrieb zunächst von der Bw. unter Einräumung einer Kaufoption vom Masseverwalter gepachtet und am 24. Oktober 1994 wieder eröffnet.

Laut der berichtigten Rechnung des Masseverwalters der B-AG vom 12. Dezember 1996 wurde von der Bw. im April 1994 folgende Wirtschaftsgüter erworben:

1. Gebäude (Freizeitzentrum) in C um ATS 20,771.160,-

2. Inventar gemäß Schätzgutachten D um ATS 5,628.840,-

Nach der dem Gutachten beiliegenden Inventarliste umfassten die angeschafften Wirtschaftsgüter auszugsweise folgende Einrichtungsgegenstände betreffend die Bereiche

Büro (Büroeinrichtungsgegenstände, Server, Bildschirme etc.)

Beratung (Büroeinrichtungsgegenstände, Server, Bildschirme etc)

Rezeption (Bildschirme, 800 Garderobenschlüssel, etc)

Garderoben (insgesamt 863 Garderobenschränke, 10 Duschen, 10 Haarföne)

Nassbereich mit Dampfkammer und Saunakammer(diverse Einrichtungsgegenstände und Zubehör)

Fernsehraum (Einrichtungsgegenstände, 1 Fernseher, 1 Videorecorder, 1 Sattelitenanlage)

Solarium (diverses Zubehör)

Aerobic (Stereoanlage, Kopfmikrophone)

Massage (Trennwände, 3 Massagebetten...)

Shop (1 Schlägerbespannungsmaschine, Stellagen, diverses Verkaufsmaterial)

Lager (8 Stahlstellagen etc.)

Badminton (8 Badmintonnetze und 16 Steher)

Weiters wurden noch ein PKW und verschiedene nicht einem spezifischen Bereich zuordenbare Gegenstände erworben.

In der Abgabenerklärung für das Rumpfwirtschaftsjahr 1995 machte die Bw. einen Investitionsfreibetrag in Höhe von insgesamt S 4.008.151,- geltend. Das Finanzamt versagte mit Bescheid vom 2. Juli 1997 hinsichtlich eines Betrages von insgesamt S 3.847,807,- die steuerliche Anerkennung, weil der Erwerb eines Betriebes im Sinne des § 10 Abs. 5 EStG 1988 vorliege.

Dagegen wurde von der Bw. Berufung erhoben und die Berücksichtigung des nicht anerkannten Investitionsfreibetrages im Ausmaß von S 3,847.807,- beantragt. In der Begründung wurde ausgeführt, dass nach der Judikatur des Verwaltungsgerichtshofes zu § 24 EStG 1988 ein Erwerb eines Betriebes dann vorliege, wenn die erworbenen Wirtschaftsgüter die wesentliche Grundlage des bisherigen Betriebes gebildet haben und wenn sie geeignet seien, dem Erwerber die Fortführung des übernommenen Betriebes zu ermöglichen.

Die Bw. habe im Jahr 1995 eine Reihe von Anschaffungen getätigt, um den Betrieb des Fitnesscenters aufnehmen zu können.

Ein Teil der angeschafften Wirtschaftsgüter sei von der in Konkurs befindlichen früheren Betreiberin, B-AG , erworben worden. Dazu gehörten einerseits das sich auf fremden Grund befindliche Gebäude (Betriebsgebäude) andererseits diverse Einrichtungsgegenstände, wie z.B. Garderobekästen, Sessel, Tische, Büromöbel. Nicht übernommen worden sei der Gerätepark. Diese notwendigen technischen Geräte seien neu angeschafft bzw. geleast worden. Von der früheren Betreiberin seien weder Forderungen noch Verbindlichkeiten, weder Personal noch Kundenverträge übernommen worden.

Es liege daher kein Betriebserwerb im Ganzen vor. Von der früheren Betreibergesellschaft seien lediglich einzelne Wirtschaftsgüter übernommen worden. Diese übernommenen Wirtschaftsgüter würden nicht die wesentliche Grundlage des Betriebes eines Fitnesscenters bilden; den eigentlichen Teil des Organismus dieses Betriebes würden die Fitnessgeräte bilden. Der Gerätepark der früheren Betreibergesellschaft sei aber in keiner Weise weiter genutzt (weder gekauft noch gemietet) worden.

Da auch keine anderen für einen Dienstleistungsbetrieb notwendigen Grundlagen wie Personalstamm oder Kundenstock übernommen worden seien, wäre es objektiv nicht möglich gewesen, den früheren Betrieb fortzuführen. Die Bw. habe nur ein Gebäude und einige (nicht fitness-spezifische) bewegliche Gegenstände gekauft.

Mit Berufungsvorentscheidung vom 23. April 1998 wurde die Berufung abgewiesen. Das Finanzamt wies in seiner Begründung darauf hin, dass neben dem Gebäude nicht nur einige Einrichtungsgegenstände gekauft worden seien, sondern alle in der Inventarliste des Sachverständigen aufgenommenen Gegenstände und laut dem Anlagenverzeichnis auch noch Sauna und Dampfbadkammern, Duschen, Massagebetten, Fitnessliege, die gesamte EDV- und Musikanlage, Badmintonnetze, zahlreiche Büromöbel und ein PKW. Es seien zwar auch von der Bw. einige Gegenstände für den Betrieb angeschafft worden, der Betrieb sei aber sehr wohl aufgrund der Anschaffungen der B-AG weitergeführt worden.

Mit Berufungsentscheidung vom 4. Mai 2004, RV/0315-W/02 wies der unabhängige Finanzsenat die Berufung als unbegründet ab.

Zur Begründung wurde ausgeführt, dass im Hinblick auf den Typus des gegenständlichen Betriebes, als multifunktionalem Freizeitcenter mit vielfältigen raumabhängigen sportlichen Betätigungsmöglichkeiten das übernommene Betriebsgebäude zweifellos die wesentliche Betriebsgrundlage darstelle.

Arbeitskräfte sowie Forderungen und Schulden würden hingegen in der Regel nicht zu den wesentlichen Betriebsgrundlagen gehören. Im gegenständlichen Fall sei auch nicht erkennbar, dass etwa im Hinblick auf für den Betrieb erforderliche besondere fachlichen Qualifikationen des Personals, das Personal zu den wesentlichen Betriebsgrundlagen gehören würde.

Fitnessgeräte würden in der Regel an sich zu den wesentlichen Betriebsgrundlagen eines Fitnesscenters gehören. Gegenständlich seien derartige Geräte nicht von der früheren Betreibergesellschaft übernommen, sondern von der Bw. Ende Dezember 1994 erworben, bzw. geleast worden.

Da es sich im berufungsgegenständlichen Fall aber nicht so sehr um ein "Fitnesscenter" mit dem Schwerpunkt Fitnessgeräte handle, sondern um ein multifunktionales Freizeitzentrum, bei dem schon aufgrund des übernommenen Betriebsgebäudes und Inventars sportliche Aktivitäten in den Bereichen Badminton (Spielplätze, Netze), Saunabetrieb (Saunaanlage), Ballspiele, Gymnastik (Räumlichkeiten, Musikanlage) möglich gewesen seien, liege bei einer Gesamtbetrachtung aller Umstände, trotz der Nichtübernahme eines Geräteparks und der Kundenverträgen insgesamt die Übertragung eines Betriebes im Sinne des § 10 Abs. 5 EStG 1988 vor.

Der Verwaltungsgerichtshof hob aufgrund einer dagegen erhobenen Beschwerde mit Erkenntnis vom 22.12.2006, 2006/15/0033 die Berufungsentscheidung vom 4. Mai 2004 wegen Rechtswidrigkeit infolge Verletzung von Verfahrensvorschriften auf.

In seinen Erwägungen führte der Verwaltungsgerichtshof dazu aus, die belangte Behörde habe die Feststellung getroffen, dass kein übliches Fitnesscenter, sondern ein so genanntes multifunktionales Freizeitzentrum vorliege, für dessen Übertragung das Vorhandensein von Fitnessgeräten nicht wesentlich sei. Das übernommene Betriebgebäude stelle "zweifellos" die wesentliche Betriebsgrundlage dar. Dieser Feststellung, so der Verwaltungsgerichtshof weiter, fehle aber das entsprechende Sachgrundlagensubstrat. Welchen Umfang (sowohl in räumlicher, vor allem aber in funktionaler Hinsicht) die genannten, nicht an das Vorhandensein von Geräten gebundenen Aktivitäten im Rahmen des bisherigen Betriebes eingenommen hätten, sei dem Bescheid nicht zu entnehmen. Auch lasse der Bescheid Feststellungen dazu vermissen, inwieweit dem Vorgängerunternehmen Fitnessgeräte zur Verfügung gestanden seien und welches Gewicht diesen Geräten im Betrieb des Vorgängerunternehmens zugekommen sei.

Mit Vorhalt vom 23. Oktober 2007 ersuchte der unabhängige Finanzseant im nunmehr fortgesetzten Berufungsverfahren die Bw. um die Beantwortung folgender Fragen:

"1) Bis wann wurde das Freizeitzentrum von der B-AG selbst geführt? Weiters wird um Darstellung der weiteren Entwicklung bis zur Wiedereröffnung durch die A.-GmbH ersucht.

2) Welchen Umfang (sowohl in räumlicher, vor allem aber in funktionaler Hinsicht) hatten die nicht an das Vorhandensein von "(Fitness)geräten" gebundene Aktivitäten (Badminton, Squash, Sauna, Ballspiel, Gymnastik, Solarium) im Rahmen Betriebes des Vorgängerunternehmens?

3) Inwieweit standen dem Vorgängerunternehmen Fitnessgeräte zur Verfügung und welches wirtschaftliche Gewicht kam diesen Geräten im Betrieb des Vorgängerunternehmens zu?

Soweit vorhanden wird zur Glaubhaftmachung um die Vorlage entsprechender Unterlagen (Pläne des Freizeitzentrums unter Ausweis der jeweils für die verschiedenen Aktivitäten vom Vorgängerunternehmen genutzten Flächen, Unterlagen hinsichtlich der durch das Vorgängerunternehmen in den einzelnen Sparten erzielten Erlöse) ersucht."

Mit Schreiben vom 28. Dezember 2007 wurden von den Bw. zu den Fragen zusammengefasst wie folgt Stellung genommen:

ad 1) Der Betrieb sei von der B-AG am 27. Juni 1994 eingestellt worden und von der Bw. am 24. Oktober wieder eröffnet worden. Es habe sich aber um einen völligen Neustart gehandelt. Es seien dazu von der Bw. erhebliche Investitionen notwendig gewesen, zusätzlich seien auch bauliche Mängel zu beheben und Reparaturen vorzunehmen gewesen sowie erhebliche Anstrengungen unternommen worden, um überhaupt nach einem Betriebsstillstand von vier Monaten wieder Kunden zu gewinnen.

Die erforderliche Investitionssumme für die Ausstattung und den Betrieb habe rund ATS 9,7 Mio betragen, die Aufwendungen für bauliche Maßnahmen mehr als ATS 2 Mio. (undichter Wölbung von Squashböden, Undichtheit der Dachterrasse etc.). Es könne daher in Hinblick auf die baulichen Mängel, die Unfertigkeit der Anlage und die erforderlichen Investitionen nicht von einem betriebsbereiten Gebäude ausgegangen werden.

Weiters wurde auf einen undichten Gaszahler hingewiesen, der als signifikantes Risiko die Betriebssicherheit des gesamten Gebäudes als solches komplett gefährtet habe. Aus versicherungstechnischer Sicht sei anzumerken, dass undichte Gasleitungen zu einem enormen Risiko führen würden und weitgehende Flächen gefährden und vernichten könnten. Die Betriebsfähigkeit der Anlage sei daher komplett abzusprechen, solange eine diesbezügliche Behebung diese schweren Mangels nicht gegeben gewesen sei.

Es sei kein lebender Betrieb übernommen worden sondern eine mehr oder weniger bestehende und aufgekaufte Ruine. Vorgelegt wurden eine undatierte Liste "Mängelbehebung" (Beilage 3), die Mängel auflistet und die erforderlichen Kosten für deren Behebung in Höhe von insgesamt ATS 2.086.000, weiters ein Fax vom 26. Oktober 1994 betreffend Anlaufkosten und Investitionen in Höhe von ATS 9,669.600 (Beilage 2/1) sowie ein Fax vom 15. Februar 1995 in dem die Investitionen für die Quartale 1-IV/1995 sowie die Folgejahre 1996 und 1997 dargestellt werden. (Beilage 5/2)

Auch habe die EDV-Anlage nicht funktioniert, sodass keine wie immer geartete Mitgliederbetreuung durchgeführt habe werden können. Man habe daher im Oktober 1994 bei einem Mitgliederstand von Null zur Gänze neu beginnen müssen und habe erst langsam wieder Mitglieder gewinnen könne.

ad 2) Zum Umfang der nicht an das Vorhandensein von Fitnessgeräten gebundenen Aktivitäten im Rahmen des Betriebs des Vorgängerunternehmens legte die Bw. eine Aufstellung über die Erlöse vom 9. Juli 1993 bis 27. Juni 1994 (Beilage 1) vor. Diese Aufstellung zeigt folgendes Bild (Beträge in ATS):

7-12/93 | 1-6/94 | 7/93-6/94 | |||

A) | Einschreibegebühren | 343.203 | 38.266 | 381.469 | |

B) | Jahresmitgliedschaften | ||||

a) | Squash | 95.599 | 35.577 | 131.176 | |

b) | Badminton | 88.471 | 67.109 | 155.580 | |

c) | Fitness | 1,364.396 | 394.514 | 1,758.910 | |

d) | Gymnastik | 389.636 | 145.573 | 535.209 | |

e) | Solarium | 261.623 | 238.137 | 499.760 | |

2,542.928 | 919.176 | 3,462.104 | |||

C) | Erlöse Freizeitbetrieb | ||||

a) | Squash | 774.580 | 556.400 | 1,330.980 | |

b) | Badminton | 647.257 | 758.258 | 1,405.515 | |

c) | Fitness | 246.782 | 229.125 | 475.907 | |

d) | Gymnastik | 315.584 | 231.237 | 546.821 | |

e) | Solarium | 157.742 | 207.047 | 364.789 | |

f) | Gesundheit | 6.141 | 40.668 | 46.809 | |

g | Sauna | 22.291 | 44.380 | 66.671 | |

2,170.377 | 2,067.115 | 4,237.492 | |||

C) | Sonstige Erlöse | ||||

a) | Verleih | 61.816 | 72.275 | 134.091 | |

b) | Shop | 167.477 | 188.142 | 355.619 | |

c) | Pacht | 145.140 | 244.217 | 389.357 | |

d) | Miete | 50.454 | 35.150 | 85.604 | |

e) | Telefon | 12.102 | 8.271 | 20.373 | |

f) | Werbung | 398.046 | 8.333 | 406.379 | |

g | Sonstiges | 169.718 | 169.718 | ||

1,004.753 | 555.388 | 1,561.141 | |||

Insgesamt | 5,718.058 | 3,542.679 | 9,260.737 | ||

ad 3) Laut der vorgelegten Aufstellung liege die wirtschaftliche Bedeutung der dem Fitness bereich zuzuordnenden Umsätze beim Vorgängerunternehmen unter 25% des Gesamtumsatzes. Anzumerken sei hierzu, dass die Fitnessgeräte des Vorunternehmens unter Eigentumsvorbehalt des Lieferanten gestanden seien und daher ebenfalls nicht mit erworben werden konnten, sondern zusätzlich zu den übrigen Investitionen gekauft werden mußten.

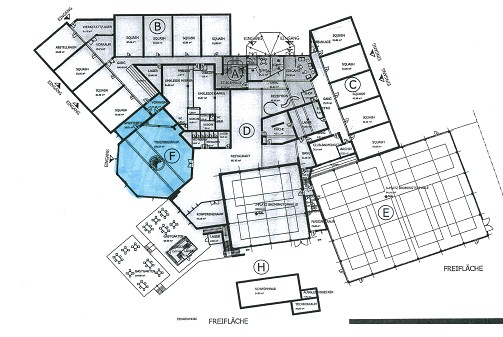

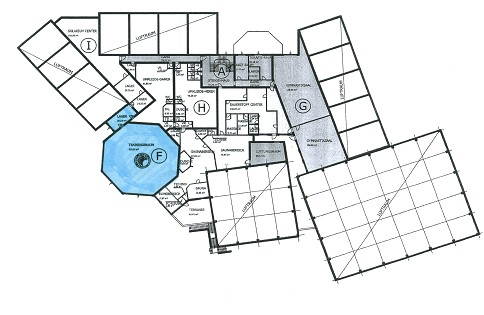

Weiters wurden von der Bw. Unterlagen hinsichtlich des Ausmaßes der für die verschiedenen Aktivitäten vom Vorgängerunternehmen genutzten Flächen vorgelegt (Beilagen 6/1 bis 6/5). Aus den nachfolgend dargestellten Plänen ergebe sich, dass für den Bereich Fitness im Erd- und Obergeschoss die eingefärbte Fläche F verwendet wurde, die 546 m2 aufweist. Bezogen auf die gesamte Nettonutzfläche entspreche dies einen Anteil 11% an der gesamten Nettonutzfläche.

Darstellung Erdgeschoss (3.671,17 m2):

Darstellung 1. Obergeschoss (1.499,29 m2)

Über die Berufung wurde erwogen:

Gemäß § 10 Abs. 1 EStG 1988 idF BGBl Nr. 297/1995 kann der Steuerpflichtige bei der Anschaffung oder Herstellung von abnutzbaren Anlagegütern von den nach dem 31. März 1994 bis 30. April 1995 anfallenden Anschaffungs- oder Herstellungskosten einen Investitionsfreibetrag von höchstens 15% gewinnmindernd geltend machen.

Gemäß 10 Abs. 2 EStG 1988 idF BGBl Nr. 297/1995 kann der Investitionsfreibetrag nur für Wirtschaftsgüter geltend gemacht werden,

- die eine betriebsgewöhnliche Nutungsdauer von mindestens vier Jahren haben und

- in einer inländischen Betriebsstätte verwendet werden, die der Erzielung von Einkünften im Sinne von § 2 Abs. 3 Z 1 bis 3 dient. .....

Für Gebäude darf gemäß 10 Abs. 3 EStG 1988 idF BGBl Nr. 297/1995 der Investitionsfreibetrag nur insoweit geltend gemacht werden, als sie unmittelbar dem Betriebszweck dienen oder für Wohnzwecke betriebszugehöriger Arbeitnehmer bestimmt sind. .....

Ein Investitionsfreibetrag darf gemäß 10 Abs. 5 EStG 1988 idF BGBl Nr. 297/1995 bei Erwerb eines Betriebes, eines Teilbetriebes oder eines Anteiles eines Gesellschafters, der als Unternehmer (Mitunternehmer) anzusehen ist, nicht geltend gemacht werden.

Der unabhängige Finanzsenat geht bei seiner Entscheidung von folgendem Sachverhalt aus. Das Vorgängerunternehmen, die B-AG , betrieb in dem von der Bw. später erworbenen Gebäude ein multifunktionales Freizeitzentrum (dieser Begriff wurde und wird von der Bw. selbst auf ihrer Hompage für ihr Anlage verwendet; der Umfang und die Art der Anlage ist aus den Beilagen 6/1 bis 6/5 ersichtlich). Im Zeitraum Juli 1993 bis Juni 1994 betrugen die Erlöse im Bereich Fitness (Verwendung von Geräten) ATS 1,758.910 (Jahresmitgliedschaften) und ATS 475.907 (Freizeitbetrieb). Dies ergibt insgesamt einen Anteil an den Gesamterlösen in diesem Zeitraum von ATS 9,260.737 von weniger als 25%. Die für den Fitnessbereich genutzte Fläche betrug 546 m2. Dies ergibt einen Anteil von 11% an der Nettonutzfläche von 4.937 m2.

Der bei weitem größte Teil der Erlöse des Vorgängerunternehmens wurde durch die Ausübung von nicht an das Vorhandensein von "(Fitness)geräten gebundene Aktivitäten, nämlich Badminton, Squash, Sauna, Gymnastik und Solarium u.a. erzielt.

Die B-AG stellte infolge Insolvenz den Betrieb des Freizeitzentrums am 27. Juni 1994 ein. Die vorhandenen geleasten Fitnessgeräte wurden nach Eintritt der Insolvenz vom Leasingeber aus dem Betrieb abgezogen. Das Freizeitzentrum war daher zu diesem Zeitpunkt, mit Ausnahme des Vorhandenseins der Fitnessgeräte hinsichtlich der räumlichen und technischen Ausstattung im Wesentlichen in dem Umfang weiter betriebsbereit, wie es vom Vorgängerunternehmen bis zur Einstellung betrieben worden war. In weiterer Folge pachtete die Bw. das Freizeitzentrum unter Vereinbarung einer Kaufoption und eröffnete am 24. Oktober 1994 das Freizeitzentrum wieder.

Die Bw. nahm umfangreiche Investitionen sowie Reparaturen im Freizeitzentrum vor, diese wurden aber im Wesentlichen erst nach Eröffnung des Freizeitzentrums am 24. Oktober 1994 vorgenommen (Erwerb von Fitnessgeräten im Wert von ATS 1.680.000 (Rechnung vom 29. 12.1994) und ATS 1,200.000 (Rechnung vom 1.12.1994); Investitionen laut Beilage 5/2 in Höhe von ATS 4,835.000 für den Zeitraum 1. Quartal 1995 bis 2. Quartal 1997).

Für Instandhaltungen an Gebäude und Geschäftsausstauung erfolgten laut GuV-Rechnung 1994 nur Aufwendungen in Höhe von ATS 162.705,90. Ab November 1994 wurde Betriebs- und Geschäftsausstattung in Höhe von ATS 143.060, sportmedizinische Geräte in Höhe von ATS 50.894,84, ein Pkw um ATS 160.000, sowie ein Citybike um ATS 8.000 angeschafft.

Laut Jahresabschluss zum 31.12.1994 erzielte die Bw. im Jahr 1994 durch den Betrieb des Freizeitzentrums Erlöse in Höhe von ATS 827.846,91, von denen der bei weitem größte Teil auf Erlöse aus den Bereichen Badminton, Squash, Gymnastik, Sauna und Solarium entfiel.

Im April 1995 erwarb die Bw. das Gebäude des Freizeitzentrums um ATS 20,771.160,- sowie das Inventar (Wirtschaftgüter aus den Bereichen Büro, Beratung, Rezeption, Garderoben, Nassbereich, Fernsehraum, Solarium, Aerobic, Massage, Shop, Lager, Putzraum, Badminton u.a.) laut Schätzgutachten um ATS 5,628.840,-.Da die EDV-Anlage nicht funktionierte, konnte von der Bw. nicht auf die Kundendaten des Vorgängerunternehmens zugegriffen werden.

Diese Feststellungen ergeben sich im Wesentlichen aus den von der Bw. vorgelegten Unterlagen sowie den im Finanzamtakt enthaltenen Unterlagen. Dass die von der Bw. angegebenen Investitionen und Mängelbehebungen im Wesentlichen erst nach Wiedereröffnung des Freizeitzentrums getätigt wurden, ergibt sich aus der vorgelegten Übersicht über die Investitionen (Beilage 5/2) sowie aus dem Jahresabschluss 1994. Weiters sind in der Investitionssumme von ATS 9,669.600 (Beilage 2/1) etwa auch die Grunderwerbsteuer in Höhe von ATS 948.000 enthalten. Die laut Beilage 3 anlässlich einer nicht datierten Mängelbegehung festgestellten Mängel wurden ebenfalls schon nach den Unterlagen der Bw. zumeist erst nach Wiedereröffnung des Betriebes behoben. (etwa Bereich Sonnenschutz lt. Mängelbegehung insgesamt ATS 200.000,- Behebung lt. Beilage 5/2 im 2. Quartal 1995; Bereich Heizung Lüftung: Behebung ATS 300.000; Behebung 2. Quartal 1995).

Soweit die Bw. auf einen "undichten Gaszähler" als Hindernis für die Benutzung des Gebäudes hinweist, der gegen die Betriebsbereitschaft des Gebäudes spreche, so ist, abgesehen von dem Umstand, dass die Bw. keinerlei Angaben macht, wann dieser Mangel aufgetreten sei soll und wann er behoben wurde, dazu auszuführen, dass in der handschriftlichen Ergänzung auf Beilage 3 ("Mängelbegehung") nicht ein "undichter Gaszähler" sondern "Gaszählerraum undicht (Wassereintritt) Folie" angeführt ist. Das von der Bw. geschilderte Gefährdungspotential ergibt daraus nicht.

Die von der Bw. angeführten Unzulänglichkeiten des übernommenen Gebäudes und der übernommen Einrichtungsgegenstände vermögen aber insgesamt nicht darzutun, dass das übernommenen Gebäudes und die übernommen Einrichtung nicht die wesentliche Grundlagen des übernommen Betriebes darstellen. Vielmehr ergibt sich aus der Art und Umfang der Tätigkeit des Vorgängerunternehmens B-AG , dass Gebäude und Einrichtungsgegenstände die wesentlichen Betriebsgrundlagen des Betriebs beim Vorgängerunternehmen waren und in diesem Umfang von der Bw. erworben wurden.

Nach der Judikatur des Verwaltungsgerichtshofes liegt ein Erwerb eines Betriebes (Teilbetriebes) vor, wenn die übertragenen Wirtschaftsgüter die wesentlichen Betriebsgrundlagen gebildet haben und objektiv geeignet sind, dem Erwerber die Fortführung des (Teil-)Betriebes zu ermöglichen. Es muss ein lebender (Teil-)Betrieb, das ist ein in seinen wesentlichen Betriebsgrundlagen vollständiger Organismus des Wirtschaftslebens, übertragen werden (z.B. VwGH 21.12.1993, 89/14/0268, Erwerb eines Erzeugungsbetriebes von einer in Konkurs befindlichen GmbH).

Welche Betriebsmittel zu den wesentlichen Grundlagen des Betriebes gehören, richtet sich nach den Umständen des Einzelfalls und entscheidet sich nach dem Gesamtbild der Verhältnisse des veräußerten Betriebes (VwGH 21.11.1990, 90/13/0145). Die Zuordnung der Wirtschaftsgüter zu den wesentlichen Betriebsgrundlagen ergibt sich einerseits aus der Art des Betriebes und andererseits nach ihrer Funktion innerhalb des konkreten Betriebes (VwGH 20.11.1990, 90/14/0122). Abzustellen ist somit auf die Besonderheiten des jeweiligen Betriebstypus (VwGH 4.4.1989, 88/14/0083; VwGH 11.11.1992, 91/13/0152; VwGH 25.1.1995, 93/15/0100; VwGH 24.4.1996, 94/15/0025).

Die Bw. hat vorgebracht, die übernommenen Wirtschaftsgüter (Betriebsgebäude, Einrichtungsgegenstände, wie z.B. Garderobekästen, Sessel, Tische, Büromöbel) würden nicht die wesentliche Grundlage des Betriebes eines Fitnesscenters bilden; den eigentlichen Teil des Organismus dieses Betriebes würden die Fitnessgeräte bilden. Der Gerätepark der früheren Betreibergesellschaft sei aber in keiner Weise weiter genutzt (weder gekauft noch gemietet) worden. Weiters seien von der früheren Betreiberin weder Forderungen noch Verbindlichkeiten, weder Personal noch Kundenverträge übernommen worden.

Im Hinblick auf den Typus des gegenständlichen Betriebes, der sich als multifunktionales Freizeitcenter mit vielfältigen raumabhängigen sportlichen Betätigungsmöglichkeiten darstellt (Badminton, Sauna, Ballspiele, Fitnessbereich stellt das übernommene Betriebsgebäude zweifellos die wesentliche Betriebsgrundlage dar.

Arbeitskräfte sowie Forderungen und Schulden gehören in der Regel nicht zu den wesentlichen Betriebsgrundlagen (siehe Doralt, Einkommensteuergesetz, Kommentar II Tz. 41f). Im gegenständlichen Fall ist auch nicht erkennbar, dass etwa im Hinblick auf für den Betrieb erforderliche besondere fachlichen Qualifikationen des Personals, das Personal zu den wesentlichen Betriebsgrundlagen gehören würde.

Fitnessgeräte werden in der Regel an sich zu den wesentlichen Betriebsgrundlagen eines Fitnesscenters gehören. Gegenständlich wurden derartige Geräte nicht von der früheren Betreibergesellschaft übernommen, sondern von der Bw. Ende Dezember 1994 erworben, bzw. geleast. Der Anteil der Erlöse aus dem Bereich der Verwendung von Fitnessgeräten macht aber beim Vorgängerunternehmen nicht einmal 25 % der Gesamterlöse aus. Darüber hinaus betrug die für den Fitnessbereich genutzte Fläche 546 m2, woraus sich lediglicht ein Anteil von 11% an der Nettonutzfläche von 4.937 m2 ergibt.

Da es sich im berufungsgegenständlichen Fall beim Vorgängerunternehmen nicht um ein "Fitnesscenter" mit dem Schwerpunkt Fitnessgeräte handelt, sondern um ein multifunktionales Freizeitzentrum, beim dem der weitaus größte Teil der Erlöse in den Bereichen erzielt wurde, für die das übernommene Betriebsgebäude und Inventar ((Badminton (Spielplätze, Netze), Saunabetrieb (Saunaanlage), Ballspiele, Gymnastik (Räumlichkeiten, Musikanlage) die wesentliche Grundlage darstellt, liegt bei einer Gesamtbetrachtung aller Umstände, trotz der Nichtübernahme des Geräteparks und von Kundenverträgen insgesamt die Übertragung eines Betriebes im Sinne des § 10 Abs. 5 EStG 1988 vor.

Es war daher spruchgemäß zu entscheiden.

Wien, am 3. Oktober 2008

Zusatzinformationen | |

|---|---|

Materie: | Steuer, Finanzstrafrecht Verfahrensrecht |

betroffene Normen: | § 10 Abs. 5 EStG 1988, Einkommensteuergesetz 1988, BGBl. Nr. 400/1988 |

Schlagworte: | Investitionsfreibetrag, Betrieb |