Zeitpunkt der Einlage von Grundstücken in den Betrieb eines gewerblichen Grundstückhändlers

Entscheidungstext

Der Unabhängige Finanzsenat hat über die Berufungen des Berufungswerbers, vom 18. Februar 2005 gegen den Bescheid des Finanzamtes vom 24. Jänner 2005 betreffend Einkommensteuer 2002 und vom 30. Juni 2005 gegen den Bescheid des Finanzamtes vom 1. Juni 2005 betreffend Einkommensteuer 2003 entschieden:

Die Berufungen werden als unbegründet abgewiesen.

Die angefochtenen Bescheide werden abgeändert.

Entscheidungsgründe

In der Einkommensteuererklärung 2002, eingebracht am 16. Dezember 2004, gab der Berufungswerber unter anderem Einkünfte aus Gewerbebetrieb in Höhe von € -2.701,90 an. Diesen Betrag hatte er in der beigelegten Einnahmen- und Ausgabenrechnung ermittelt, in welcher bei den Ausgaben auch die Posten Buchwert der verkauften Grundstücke (3.711m² zu € 65,00 also € 241.215,00) und Buchwert Abtretung an Gemeinde (1.380m² zu € 65,00 also € 89.700,00) genannt sind.

Erläuternd führte der Berufungswerber dazu aus, dass er im Jahr 2002 fünfzehn Grundstücke parzelliert und in den Jahren 2002, 2003 und 2004 bereits vierzehn davon verkauft habe. Es handle sich daher um gewerblichen Grundstückshandel. Die ersten Grundsverkäufe habe der Berufungswerber im Jahr 2002 durchgeführt und sei dabei ein durchschnittlicher Verkaufspreis von € 89,76/m² erzielt worden. Diese Grundstücke seien mit einem Preis von € 65,00 pro m² in den gewerblichen Grundstückshandel eingebracht worden. Dies entspreche einem Abschlag von 27,58% vom Durchschnitt der ersten Verkäufe. Zum Vergleich seien in A im Jahr 1997 acht Grundstücke um S 800,00/m² und ein Grundstück um S 1.067,00/m² verkauft worden. Bei einer jährlichen Wertsteigerung von 3% ergäbe dies eine Erhöhung von 15% bis 2002 als € 67,00 bis € 89,00. Der Einlagewert von € 65,00 im Jahr 2002 erscheine daher durchaus gerechtfertigt.

Das Finanzamt ging beim Einkommensteuerbescheid 2002 datiert vom 20. Januar 2005, zugestellt am 24. Januar 2005, von Einkünften des Berufungswerbers aus Gewerbebetrieb in Höhe von 35.688,12 aus und begründete dies in stichwortartigem Telegrammstil damit, dass der Berufungswerber 2002 insgesamt 5.091m² an Grundstücken verkauft beziehungsweise an die Gemeinde abgetreten habe. Der daraus erzielte Erlös habe € 333.100,00 betragen. Nach der Beilage zur Einkommensteuererklärung wären dafür ohne Berücksichtigung der Buchwerte dieser Grundstücke € 4.886,90 an Ausgaben angefallen. Wenn man den Erlös aus den Grundstücksverkäufen von € 333.100,00 durch die dafür notwendig abgegebene Fläche von 5.091 m² teile ergebe sich ein durchschnittlicher Quadratmeterpreis von € 65,429. Multipliziere man diesen Wert mit den 3.711 m² der entgeltlich veräußerten Grundstücke ergebe dies € 242.807,72. Ziehe man davon noch die Ausgaben von € 4.886,90 erhalte man einen Wert von 237.920,82. In Anlehnung an die Verwaltungspraxis würde der Gewinn mit 15% dieser Einnahmen, also mit € 35.688,12 geschätzt.

Gegen diesen Bescheid richtet sich die Berufung vom 17. Februar 2005, in welchem begehrt wird, die Einkünfte aus Gewerbebetrieb des Berufungswerbers wie in der Abgabenerklärung zu bemessen. Der Berufungswerber habe seinem privaten Grund und Boden in einen Gewerbebetrieb, nämlich den Grundstückshandel, eingebracht, wodurch dieser Umlaufvermögen geworden sei. Die Einlage sei mit dem Teilwert aufgrund von Vergleichspreisen bewertet worden und diese Ermittlungsmethode in der Beilage zur Einkommensteuererklärung beschrieben worden. Im angefochtenen Bescheid sei nicht begründet worden, warum eine Berücksichtigung des Buchwertabganges der eingelegten Grundstücke unterblieben sei. Die Bescheidbegründung sei nach dem Erachten des Berufungswerbers mangelhaft und eine schätzungsweise Ermittlung der Einkünfte nicht gerechtfertigt, da alle für eine ordnungsgemäße Feststellung der Einkünfte erforderlichen Unterlagen vorgelegt worden seien.

Gemeinsam mit einem Begleitschreiben vom 28. Februar 2005 reichte der Berufungswerber noch eine Aufstellung der Einlagewerte 2002, den Bescheid über die Bauplatzbewilligung der Gemeinde A vom 30. April 2002 sowie die Mappendarstellung und den Teilungsausweis aus dem Teilungsplan vom 22. März 2002, die weitere Bauplatzbewilligung vom 19. August 2003 samt Mappendarstellung und Teilungsausweis vom 23. Juli 2003, sowie den letzten Bescheid über die Bauplatzbewilligung vom 25. November 2003 samt Mappendarstellung und Teilungsausweis vom 8. Oktober 2003 vor.

Am 24. März 2005 verfasste der Prüfer einer Bericht über das Ergebnis einer Nachschau gemäß § 144 BAO (Bundesabgabenordnung, BGBl. Nr. 194/1961) bei der Gemeinde A, welche er aufgrund eines Amtshilfeersuchens vom 18. März 2005 durchführte. In der darüber verfassten Niederschrift hielt der Prüfer fest, dass von den Gemeindeorganen hinsichtlich des zu diesem Zeitpunkt geltenden Grundstückspreis ein Wert zwischen € 70,00 bis € 80,00 angegeben werde. Hinsichtlich der Umwidmung, Teilung und Parzellierung der Grundflächen des Berufungswerbers seien die ersten Schritte im Jahr 2002 gesetzt worden. Nachdem es vorwiegend im Interesse der Gemeinde gelegen gewesen sei, Bauland zu erhalten, sei diese an den Berufungswerber herangetreten, bereits eingetragenes Bauerwartungsland, als Bauland umzuwidmen. Der Berufungswerber habe im Jahr 2002 ein mündliches Ansuchen auf Umwidmung des Flächenwidmungsplanes unter Übernahme der Kosten für die Flächenwidmungsplanänderung gestellt. In der Gemeinderatssitzung vom 5. September 2002 sei die Umwidmung beschlossen worden. Die Parzellierung des ursprünglich bereits als Bauland ausgewiesen und des mit Gemeindebeschlusses vom 5. September 2002 neu ausgewiesenen Baulandes sei im Jahr 2003 erfolgt.

Diesen Bericht war ein an das Gemeindeamt A gerichtetes Schreiben des Berufungswerbers datiert vom 19. Juni 2002 beigelegt, in welchem der Berufungswerber sich bereit erklärte die Kosten für die Flächenwidmungsplanänderung Nr. 4 und die Erstellung des Bebauungsplans Nr. 2 übernehmen und entsprechende Grundflächen an die Gemeinde für die Errichtung der Gemeindestraße beziehungsweise des Abwasserkanals abzutreten. Ebenso war ein Auszug der Verhandlungsschrift des Gemeinderates der Gemeinde A vom 5. September 2002 beigelegt, in welchem die entsprechende Änderung der Flächenwidmungsplanänderung beschlossen wurde.

Weiter beigelegt war eine Anfragebeantwortung der Finanzlandesdirektion für Oberösterreich vom 6. September 2002, in welcher der Gemeinde A in Hinblick auf die beabsichtigten Grundstücksverkäufe des Berufungswerbers mitgeteilt wurde, dass das in Rede stehende Grundstück vor mehr als 10 Jahren erworben worden sei, weswegen eine Steuerpflicht aus einem allfälligen Spekulationsgeschäft nicht zum Tragen komme. Ob sich aus den nach erfolgter Parzellierung durchgeführten Verkäufen eine Steuerpflicht des gewerblichen Grundstückshändler ergeben werde, sei eine Sachverhaltsfrage die von verschiedenen Umständen, wie zum Beispiel Anzahl der Verkäufe, die Vornahme der Baureifmachung oder anderen Aufschließungsmaßnahmen, abhänge. Auch der angesprochene Zeitraum der Wertschöpfung sei eine Sachverhaltsfrage, welche einer genaueren Bekanntgabe von Daten bedürfe. Sei nämlich Klassifizierung als Bauerwartungsland im Jahr 1996 bereits unter dem Aspekt eines möglichen Verkauf durchgeführt worden, so könne die als Betriebsausgabe zu berücksichtigende Einlage der Liegenschaften in den Grundstückshandel zu diesem Zeitpunkt erfolgt sein. Der Wert ermittle sich zu jenem Zeitpunkt etwa aus den Verkäufen anderer Grundstücke. Sollte die Gemeinde selbst das Grundstück erwerben, umwidmen und veräußern, so könne sie selbst unter Umständen die Körperschaftsteuerpflicht als gewerblicher Grundstückshändler treffen.

Im Ersuchen um Ergänzung datiert vom 19. April 2005 teilte die Abgabenbehörde erster Instanz dem Berufungswerber mit, dass konkrete Verkaufspreise vergleichbarer Flächen vor der Parzellierung nicht vorliegen würden, weil noch ungeteiltes Bauland üblicherweise nicht am Markt angeboten werde. Der Festlegung eines fiktiven Teilwertes zum Zeitpunkt Einlage seien folgende Überlegungen zu Grunde zu legen. Auch im Rahmen der Veräußerung der gesamten Liegenschaft werde für als Bauland gewidmete Flächen ein weit über dem Preis landwirtschaftlicher Flächen hinausgehender Wert angesetzt. Ein potenzieller Erwerber der gesamten Fläche würde versuchen, die für das Bauland erzielbaren Grundstückspreise, die Flächenverluste und die bis zu Veräußerung als Bauland auflaufenden Kosten abzuschätzen, sowie für sich einen Unternehmergewinn einplanen, beziehungsweise entsprechende Risiken einkalkulieren. Aus diesem Grund habe die Abgabenbehörde erster Instanz ein anonymisiertes Gutachten eines gerichtlich beeidigten Sachverständigen zu einem vergleichbaren Sachverhalt, welche für die Finanzlandesdirektion für Oberösterreich tätig gewesen sei, diesem Schreiben beigefügt. Lege man die Grundsätze der Wertermittlung diese Gutachtens, welche für den Raum B durchaus repräsentativ erscheine, dem konkreten Fall zu Grunde, ergebe dies einen Einlagewert von etwa € 51,30 je m². Auch wenn man für den Zeitverlust bis zum möglichen Verkauf nur 5% zum Ansatz bringe, wäre der Einlagewert mit € 55,80 anzusetzen.

In dem beigefügten durch Schwärzungen anonymisierten Gutachten wurde der Wert noch unaufgeschlossenen Baulandes dadurch ermittelt, dass von einem Vergleichspreis für bebaute geteilte Grundstücke ausgehend Abzüge für Flächenverluste (Straßen, Grünstreifen et cetera; 20%), Teilungskosten (Vermessung, Vertragserrichtung; 5%), Zeitverlust bis zum ehest möglichen Verkauf (zwei Jahre; 10%) und die Gewinnabsicht des Verwerters (5%) abgezogen wurden.

Mit Telefax vom 18. Mai 2005 übermittelt der Berufungswerber seine eigene Ermittlung des berufungsgegenständlichen Einlagewertes nach diesem Schema und merkte dazu an, dass auch nach dieser Methode der ursprünglich angesetzte Wert von € 65,00 pro m² gerechtfertigt sei. Dabei ging der Berufungswerber von einem Vergleichspreis für bebaute geteilte Grundstücke von € 90,00 pro m² aus, setzte für den Flächenverlust 18,75%, die Teilungskosten 1,76% (Vermessung € 14.993,47, Erlös gesamt € 853.871,00), Zeitverlust 0,89% und die Gewinnabsicht des Verwerters 6% an Abzügen an. Die Summe der Abzüge betrug daher 27,40%. Der Zeitverlust wurde in der Form errechnet, dass für das Jahr 2002 bei Verkaufserlösen von € 333.100,00 eine Inflationsrate von 0%, für das Jahr 2003 bei Verkaufserlösen von € 181.852,00 eine Inflationsrate von 1,3% und fürs Jahr 2004 bei Verkaufserlösen von € 249.000,00 eine Inflationsrate von 2,1% berücksichtigt wurde. Die Summe daraus von € 2.364,08 (2003) und € 5.248,09 (2004) wurde dem Gesamterlös von € 853.871,00 gegenüber gestellt.

Mit Telefax vom 24. Mai 2005 übermittelte der Berufungswerber einen der von ihm abgeschlossenen Kaufverträge über die berufungsgegenständlichen Parzellen.

In der Berufungsvorentscheidung datiert vom 31. Mai 2005 wurden die Einkünfte des Berufungswerbers aus Gewerbebetrieb mit € 22.753,10 festgesetzt. Dies wurde damit begründet, dass die Zuordnung der Einkünfte aus den Grundstücksverkäufen zu den Einkünften aus Gewerbebetrieb unstrittig sei, anderes gelte jedoch bei der Höhe des Einlagewertes. Der Bewertung des Wareneinsatzes habe sich dem Teilwert zu orientieren, der dem Verkehrswert der Grundstücke vor der Entnahme aus dem landwirtschaftlichen Betrieb entspreche. Der Wert landwirtschaftlicher Grundstücke sei bei Bauerwartungsland höher. Maßgebend für die Wertermittlung könnten bekannte Verkaufspreise für landwirtschaftliche Grundstücke sein, wobei eine allfällige Qualifikation als Bauwartungsland zum Zeitpunkt der Entnahme einen höheren Wareneinsatz bewirke. Die Bewertung durch das Finanzamt sei in Anlehnung an die dem Berufungswerber bekannte gutachterliche Stellungnahme zu einer vergleichbaren Sachlage erfolgt. Dort sei der Einlagewert durch Abzug von 43% vom Vergleichspreis für bebaute geteilte Grundstücke ermittelt worden. Der Vergleichspreis im Fall des Berufungswerbers werde unbestritten mit € 90,00 angesetzt. Davon seien der Abschlag für Flächenverluste entsprechend der Vorhaltsbeantwortung des Berufungswerbers mit 18,75%, die Kosten des Verkäufers bei Ankauf der gesamten Grundfläche bis zu Veräußerung Tür aufschließen, da Vermessung, Teilung, Planung, Bewilligungen, Grundsteuer mit 4% (dies entspreche in etwa auch den tatsächlichen Kosten des Berufungswerbers), der Zeitverlust und die dafür notwendige Vor- und Zwischenfinanzierung mit 5,5% (Hier habe sich die Abgabenbehörde erster Instanz an § 14 BewG [Bewertungsgesetz 1955, BGBl. Nr. 148/1955] orientiert.) und die Gewinnabsicht des Verwerters mit 5% (als Mindestsatz) abzuziehen. Der Einlagewert sei daher her mit etwa € 60,00 (einem Abschlag von 33,25%) anzusetzen. Für das Jahr 2002 ergebe sich daher der Gewinn aus der Differenz der Einnahmen von € 333.100,00 und den Ausgaben für Wareneinsatz (5091 m² zu € 60,00) € 305.064,00 und den sonstigen Ausgaben von € 4.886,90.

Der Antrag des Berufungswerbers auf Vorlage der Berufung an die Abgabenbehörde zweiter Instanz vom 28. Juni 2005 wurde damit begründet, dass zwar auch der Berufungswerber sich bei der Ermittlung des Einlagewertes der berufungsgegenständlichen Grundstücke das oben beschriebene Gutachten als Basis herangezogen habe. Jedoch habe er einen Einlagewert von € 65,00 unter Berücksichtigung eines 27,40%-igen Abschlages ermittelt. Die Abweichungen Berufungsvorentscheidung würden sich vorwiegend durch die unterschiedliche angesetzten Abschläge für den Zeitansatz und die Teilungskosten ergeben. Bei Ermittlung des Zeitverlustes könne man nicht von §14 BewG ausgehen, sondern sei vielmehr, wie bereits dargelegt, die Inflationsrate zu letzten Jahre als Indiz für den Zeitverlust heranzuziehen. Beim Abschlag für Teilungskosten seien von der Abgabenbehörde auch die Aufschließungsbeiträge zum Ansatz gebracht worden. Diese seien aber, wie aus dem bereits übermittelten Kaufvertrag ersehen werden könne, im Kaufpreis enthalten. Selbst wenn man nun sämtliche Aufschließungsbeiträge auf die verkaufte Gesamtfläche umlege und daraus einen neuen Quadratmeterpreis ermittle, würde sich als Ausgangswert trotzdem rund € 89,00 ergeben. Für den Fall dass die Abgabenbehörde ein Einlagewert von € 63,00 zustimmen sollte, erkläre sich der Berufungswerber mit dem Erlassen einer zweiten Berufungsvorentscheidung einverstanden.

Dem Berufungswerber wurde mit Schreiben Abgabenbehörde zweiter Instanz vom 8. August 2008 vorgehalten, dass er entsprechend der Beilage "Ermittlung Einlagewert 2002 der Grundstücke" zum Ergänzungsschreiben zur Berufung vom 17. Februar 2005 unter dem Titel "Ausgaben vor Einlage" im Jahr 1998 € 3.435,23, 1999 € 1.717,61, 2000 € 1.717,61 und 2001 € 1.717,61 für das Bezahlen des Verkehrsflächen- und Kanalaufschließungsbeitrages der berufungsgegenständlichen Liegenschaften ausgegeben habe. Ab dem Jahr 1999 bis zum Jahr 2001 haben er genau diese Beträge als Verlust bei den Einkünften aus Gewerbebetrieb geltend gemacht. Daraus, dass der Berufungswerber selbst annehme, dass er den gewerblichen Grundstückshandel seit dem Jahr 1999, also seit einem Jahr nach dem Bescheid der Gemeinde A über den Aufschließungsbeitrag vom 30. März 1998, ausübe, müsse geschlossen werden, dass er die berufungsgegenständlichen Flächen im Jahr 1999 in den Betrieb des gewerblichen Grundstückhandels eingelegt habe. Berücksichtigt man dies und die vom Berufungswerber im Vorlageantrag hinsichtlich der Berufung gegen den Einkommensteuerbescheid 2002 vorgeschlagene Berechnungsmethode für den Zeitverlust (richtigerweise nach dem Verbraucherpreisindex) und die Teilungskosten mit 4%, da sich eine spätere Überwälzung der Aufschließungskosten nicht auf den ursprünglichen Einlagewert auswirke und hinsichtlich der Gewinnabsicht des Verwerters die vom Berufungswerber vorgeschlagenen 6%, ergebe dies folgende Werte:

Abschlagsberechnung für den Einlagewert zur Berufung gegen die Einkommensteuerbescheide 2002 und 2003: | ||||||

€ | % | €/m² | % | |||

Vergleichspreis für bebaute geteilte Grundstücke | 90,00 | |||||

Flächenverlust gesamt | 18,75 | |||||

Teilungskosten | 4,00 | |||||

Zeitverlust | 7,58 | |||||

Gewinnabsicht des Verwerters | 6,00 | |||||

36,33 | 32,70 | |||||

Einlagewert pro m² | 57,30 | |||||

Zeitverlust: | Verkaufspreise | Inflationsrate | VPI 96 | 1999=100% | ||

1999 | 0,60 | 102,80 | 0,00 | 0,00 | ||

2000 | 2,30 | 105,20 | 2,33 | 0,00 | ||

2001 | 2,70 | 108,00 | 5,06 | 0,00 | ||

2002 | 333.100,00 | 1,80 | 109,90 | 6,91 | 23.005,93 | |

2003 | 181.852,00 | 1,30 | 111,40 | 8,37 | 15.213,30 | |

2004 | 249.909,00 | 2,10 | 113,70 | 10,60 | 26.498,13 | |

64.717,37 | 7,58 | |||||

Gesamterlös | 853.871,00 | 100,00 | ||||

Gewinn 2002: | ||||||

Einnahmen | 333.100,00 | |||||

Wareneinsatz 5091m² | -291.732,82 | |||||

Sonstige Ausgaben | -4.886,90 | |||||

Summe: | 36.480,28 | |||||

Gewinn 2003: | ||||||

Einnahmen | 181.852,00 | |||||

Wareneinsatz 2540m² | -145.551,24 | |||||

Sonstige Ausgaben | -14.650,53 | |||||

Summe: | 21.650,23 | |||||

Dazu gab der Berufungswerber in der Stellungnahme datiert vom 26. August 2008 an, das seines Erachtens der Zeitpunkt der Einlage der Grundstücke in den gewerblichen Grundstückshandel jedenfalls im Jahr 2002 bei den ersten Verkäufen gelegen gewesen sei. Der Einlagezeitpunkt der Grundstücke beim gewerblichen Grundstückshandel entspreche dem Entnahme Zeitpunkt der Grundstücke aus Land- und Forstwirtschaft und sei aus der Sicht der Land- und Forstwirtschaft zu beurteilen. Solange landwirtschaftlicher Nutzungen möglich sei, seine Grundstücke aus dem land- und nicht Betrieb nicht entnommen. Folglich schließe eine landwirtschaftliche Nutzung der Grundstücke dem Beginn eines gewerblichen Grundstückshandels aus. Erst mit dem Verkauf der Grundstücke erfolge die Einlage in den Gewerbetrieb. Der Beginn der Einkünfte aus Gewerbebetrieb liege im Jahr 2002. Die Aufwendungen im Zeitraum 1999 bis 2001 würden richtigerweise noch in den Bereich der Land- und Forstwirtschaft und nicht in den Gewerbebetrieb fallen. Die Überlegungen der Abgabenbehörde zweiter Instanz zu den Teilungskosten von 4% seien richtig. Unter Berücksichtigung der von ihm angeführten Punkte und des Verbraucherpreisindex für den Zeitverlust ergebe sich der Einlagewert wie folgt:

€ | % | €/m² | % | |||

Vergleichspreis für bebaute geteilte Grundstücke | 90,00 | |||||

Flächenverlust gesamt | 18,75 | |||||

Teilungskosten | 4,00 | |||||

Zeitverlust | 1,30 | |||||

Gewinnabsicht des Verwerters | 6,00 | |||||

30,05 | 27,05 | |||||

Einlagewert pro m² | 62,95 | |||||

Zeitverlust: | Verkaufspreise | Inflationsrate | VPI 96 | 2000=100% | ||

2002 | 333.100,00 | 1,80 | 109,90 | 0,00 | 0,00 | |

2003 | 181.852,00 | 1,30 | 111,40 | 1,36 | 2.482,06 | |

2004 | 249.909,00 | 2,10 | 113,70 | 3,46 | 8.641,08 | |

11.123,13 | 1,30 | |||||

Gesamterlös | 853.871,00 | 100,00 | ||||

Bei einem Einlagewert von rund € 63,00 ergäben sich daraus folgende Gewinne:

Gewinn 2002: | Gewinn 2003: | ||||

Einnahmen | 333.100,00 | Einnahmen | 181.852,00 | ||

Wareneinsatz 5091m² | -320.478,45 | Wareneinsatz 2540m² | -159.893,00 | ||

Sonstige Ausgaben | -4.886,90 | Sonstige Ausgaben | -14.650,53 | ||

Summe: | 7.734,65 | Summe: | 7.308,47 | ||

Über die Berufung wurde erwogen:

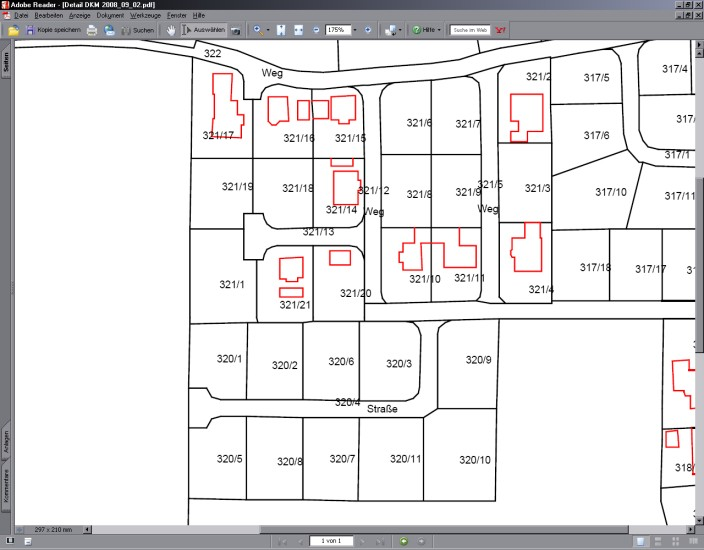

Wie aus den Beilagen zu den Einkommensteuererklärungen und dem Grundbuch ersichtlich ist, hat der Berufungswerber die Grundstücke, welche aus dem ehemaligen Grundstück 321/1 hervorgegangen sind, nämlich im Jahr 2002 die Grundstücke 321/6, 321/7, 321/8, 321/9, 321/10, 321/11, im Jahr 2003 die Grundstücke 321/14, 321/17, 321/19, im Jahr 2004 die Grundstücke 321/15, 321/16, 321/18, 321/20, 321/21 der KG C A verkauft.

Die Grundstücke 320/2, 320/3, 320/6, 320/7, 320/8, 320/9, 320/10 und 320/11 der KG C A, hat der Berufungswerber am 13.4.2007 an D beziehungsweise E verschenkt, welche diese Grundstücke mittlerweile großteils selbst verkauft haben. Diese waren vor der Parzellierung Bestandteil des Grundstückes 320/1.

Die übrigen Grundstücke mit den Nummern 320/1 und 320/5 der KG 51250 A hält der Berufungswerber noch in seinem Eigentum.

All die genannten Grundstücke waren vor den Parzellierung Bestandteil der EZ 14 KG C A, welche der Berufungswerber mit Übergabsvertrag vom 21. Januar 1972 erhalten hat. Die genannten Grundstücke bilden gemeinsam in etwa ein Rechteck mit folgendem Aussehen (Auszug aus der Digitalen Katastralmappe):

Wie aus dem der Einkommensteuererklärung 2001 beiliegenden Bescheid über die Vorschreibung des Aufschließungsbeitrages der Gemeinde A vom 30. März 1998 hervorgeht, war bereits damals das Grundstück 321/1 KG C A zum Teil, (4.500m² von 12.574m²) als Baufläche nach dem Flächenwidmungsplan beziehungsweise dem örtlichen Entwicklungskonzept als Bauland ausgewiesen.

Der übrige Bereich wurde erst entsprechend des oben beschriebenen Antrages des Berufungswerbers im Jahr 2002 in von Grünland in Wohngebiet umgewidmet. Die zu der oben genannten Berufung vom 17. Februar 2005 gegen den Einkommensteuerbescheid 2002 nachgereichten Bescheide über Bauplatzbewilligungen wurden 2002 und 2003 erlassen.

Nach den in § 23 Z 1 EStG 1988 (Einkommensteuergesetz 1988, BGBl. Nr. 400/1988) und § 28 BAO (Bundesabgabenordnung, BGBl. Nr. 194/1961) umschriebenen Merkmalen ist Gewerbebetrieb im Sinne der Abgabenvorschriften eine selbständige, nachhaltige Betätigung, die mit Gewinnabsicht unternommen wird und sich als Beteiligung am allgemeinen wirtschaftlichen Verkehr darstellt, wenn die Betätigung weder als Ausübung der Land- und Forstwirtschaft (§ 21 EStG 1988) noch als selbständige Arbeit (§ 22 EStG 1988) anzusehen ist.

Nach § 32 BAO liegt Vermögensverwaltung im Sinne der Abgabenvorschriften, insbesondere vor, wenn Vermögen genutzt (Kapitalvermögen verzinslich angelegt oder unbewegliches Vermögen vermietet oder verpachtet) wird. Als Abgrenzungskriterium zwischen bloßer Vermögensverwaltung und gewerblicher Tätigkeit kommt der Art und dem Umfang des tatsächlichen Tätigwerdens entscheidende Bedeutung zu (Ritz, Bundesabgabenordnung, Kommentar², RZ 1 ff zu § 32). Eine Tätigkeit, die selbständig, nachhaltig, mit Gewinnabsicht und unter Beteiligung am allgemeinen wirtschaftlichen Verkehr ausgeübt wird, ist gewerblich, wenn sie den Rahmen der Vermögensverwaltung überschreitet. Vermögensverwaltung liegt nicht mehr vor, wenn die Vermögensnutzung durch Fruchtziehung in den Hintergrund und die Vermögensverwertung entscheidend in den Vordergrund tritt.

Die Veräußerung von Grundstücken aus dem Privatvermögen wird zum gewerblichen Grundstückshandel, wenn die Veräußerungen auf planmäßige Art und Weise erfolgen. In der Rechtsprechung des Verwaltungsgerichtshofes wurden Kriterien entwickelt, nach denen die Abgrenzung der (noch) der Privatsphäre zuzuordnenden Verkäufe zum steuerlichen Gewerbebetrieb zu erfolgen hat (siehe etwa die Zusammenstellung bei Doralt, Einkommensteuergesetz10, Band II, TZ 125 ff zu § 23). Danach spricht eine umfangreiche Kauf- und vor allem Verkaufstätigkeit für Gewerblichkeit (VwGH 31.5.1983, 82/14/0188). Die planmäßige Parzellierung und Aufschließung beziehungsweise Bebauung von Grundstücken mit nachfolgendem Abverkauf begründet regelmäßig einen Gewerbebetrieb, selbst wenn der Erwerb der Grundstücke nicht zu diesem Zweck erfolgt sein sollte (VwGH 14.11.1984, 83/13/0242). Dies gilt ebenso für im Erbweg erworbenes Vermögen (VwGH 26.4.1989, 89/14/0004). Auch der planmäßige Abverkauf von Eigentumswohnungen ist eine gewerbliche Betätigung (VwGH 24.2.2005, 2001/15/0159). Maßgeblich ist stets das Gesamtbild der Verhältnisse im Einzelfall.

Sucht man einen Überblick über die österreichische Judikatur und Literatur, lassen sich die folgende Kriterien feststellen, an welchen dieses Gesamtbild gemessen wird.

Selbständigkeit im oben erwähnten Sinn liegt insbesondere dann vor, wenn Unternehmerrisiko getragen wird und eine persönliche Weisungsgebundenheit und organisatorische Eingliederung in den Betrieb des Auftraggebers fehlt. Der Berufungswerber hat sein Grundstück ohne Zwang, wenn vielleicht auch zum Teil aufgrund der Initiative der Gemeinde A parzelliert und danach verkauft. Dies hat er nicht in persönlicher oder wirtschaftlicher Abhängigkeit, wie etwa bei nichtselbständiger Tätigkeit ausgeführt.

Nachhaltigkeit ist dann anzunehmen, wenn wiederholt oder in erkennbarer Wiederholungsabsicht gehandelt wird, wobei bereits auch schon bei Abschluss nur eines einzigen Geschäfts Nachhaltigkeit gegeben sein kann, wenn die Umstände eine Wiederholungsabsicht erkennen lassen. Eine nachhaltige Tätigkeit liegt also bereits schon dann vor, wenn mehrere aufeinander folgende gleichartige Handlungen unter Ausnützung derselben Gelegenheit und derselben dauernden Verhältnisse ausgeführt werden oder wenn die tatsächlichen Umstände auf den Beginn oder die Fortsetzung einer gewerblichen Tätigkeit hinweisen. Aus den oben geschilderten Ablauf der Umwidmung der ehemaligen Grünflächen in Bauland und dem nachfolgenden Verkauf von 14 Grundstücken in den Jahren 2002 bis 2004 und einem im Jahr 2008 steht dieses Kriterium außer Frage.

Die Gewinnabsicht wird vom Berufungswerber nicht bestritten und ist aus dem geschilderten Ablauf evident.

Die Bereitschaft des Berufungswerbers mit einer unbestimmten Anzahl von Personen in Geschäftsverbindung zu treten und damit eine Beteiligung am allgemeinen wirtschaftlichen Verkehr ergebt sich ebenfalls aus den geschilderten 15 Verkäufen an unterschiedliche Personen.

Ebenso leicht erkennbar ist die planmäßige Art und Weise, mit welcher der Berufungswerber die Grundstücke über die Jahre verkauft hat.

Das Gesamtbild dieser Elemente lässt keinen Zweifel daran, dass jedenfalls ab dem Jahr 2002 der Berufungswerber Einkünfte aus Gewerbebetrieb als Grundstückshändler bezogen hat.

Bestritten wird allerdings im letzten Schreiben des Berufungswerbers vom 26. August 2008, dass dieser Gewerbebetrieb auch schon zuvor bestanden habe und will der Berufungswerber nunmehr die in den Jahren 1999 bis 2001 erklärten Verluste bei den Einkünften aus Gewerbetrieb als gewerblicher Grundstückshändler den Einkünften aus Land- und Forstwirtschaft zuordnen.

Als Erstes ist festzuhalten, dass soweit die Aufzeichnungen der Abgabenbehörden zurückreichen (1994 bis 2007), der Berufungswerber niemals Einkünfte aus Land- und Forstwirtschaft erklärt hat und daher auch in den Jahren 1999 bis 2001 keinen land- und forstwirtschaftlichen Betrieb besessen hat, welchem die Verluste, welche der Berufungswerber bisher als solche aus Gewerbebetrieb als gewerblicher Grundstückshändler erklärt hat, zugeordnet werden könnten. Somit hat der Berufungswerber bis zur Einlage der Grundstücke in den Gewerbebetrieb diese im Privatvermögen und nicht im Betriebsvermögen eines land- und forstwirtschaftlichen Betriebes gehalten.

Neben den 1999 beginnenden Einkünften aus Gewerbebetrieb als gewerblicher Grundstückshändler hat der Berufungswerber in den Jahren 1994 bis 2007 ausschließlich solche aus nichtselbständiger Arbeit als Bundesbeamter bezogen.

Eine gewerbliche Tätigkeit liegt schon in der Vorbereitungsphase, also vor dem ersten Erzielen von Einnahmen vor. Dabei muss sich der innere Entschluss eine solche Tätigkeit aufzunehmen, durch nach außen tretendes Handeln dokumentieren (herrschende Judikatur und Lehre vergleiche VwGH 20.10.2004, 98/14/0126).

Der Berufungswerber hat, wie schon oben dargestellt ab 1999 bis 2001 die von der Gemeinde A vorgeschriebenen Aufschließungsbeiträge für die berufungsgegenständliche Liegenschaft als Verlust bei den Einkünften aus Gewerbebetrieb geltend gemacht, obwohl diese, wie aus mit dem der Einkommensteuererklärung 2001 beigelegten Bescheid der Gemeinde A vom 30. März 1998 ersehen werden kann, bereits im Jahr 1998 ab dem Jahr 1997 vorgeschrieben worden sind.

Daraus, dass der Berufungswerber die für die Jahre 1997 und 1998 angefallenen Aufschließungsbeiträge nicht als Betriebsausgabe geltend gemacht hat, kann geschlossen werden, dass er erst im Jahr 1999 den inneren Beschluss gefasst hat, aus der berufungsgegenständlichen Liegenschaft Einkünfte aus Gewerbetrieb als gewerblicher Grundstückshändler zu ziehen.

Diesen Entschluss hat er auch dadurch nach außen dokumentiert, dass er die entsprechenden Verluste in die Einkommensteuererklärungen 1999 bis 2001 aufgenommen und mit seinen Einkünften aus nichtselbständiger Arbeit ausgeglichen hat.

Damit steht aber als Zeitpunkt des Beginns der gewerblichen Tätigkeit als Grundstückshändler das Jahr 1999 fest und ist als nächstes zu fragen, wann die berufungsgegenständliche Liegenschaft aus dem Privatvermögen diesen Betrieb eingelegt wurde.

Auch die Einlage eines Wirtschaftsgutes ist erst einmal ein innerlicher Entschluss, welcher dann, um steuerlich anerkannt werden zu können, nach außen in irgendeiner Weise zum Ausdruck kommen muss.

Aufwendungen, die für Wirtschaftsgüter des Privatvermögens getragen werden, sind nicht als Betriebsausgaben abzugsfähig (§ 4 Abs. 4 EStG 1988: "Betriebsausgaben sind die Aufwendungen oder Ausgaben, die durch den Betrieb veranlasst sind.").

Die einzigen Betriebsausgaben, welche der Berufungswerber für den Betrieb des gewerblichen Grundstückhandels geltend gemacht hat, sind die jährlich zu zahlenden oben beschriebenen Aufschließungsbeiträge für die berufungsgegenständliche Liegenschaft.

Hat der Berufungswerber diese seit 1999 als Betriebsausgabe geltend gemacht, muss er die berufungsgegenständliche Liegenschaft auch 1999 in den Betrieb des gewerblichen Grundstückhandels eingelegt haben und dokumentiert dies auch die Einlage 1999 nach außen.

Zu klären ist also noch der Wert der eingelegten Liegenschaft im Jahr 1999. Wie schon vom Finanzamt richtig festgehalten ist dies, da das Grundstück 17 Jahre zuvor im Wege eines Übergabsvertrages vom Berufungswerber erworben worden war, gemäß § 6 Abs. 1 Z 5 EStG 1988 idF BGBl. Nr. 797/1996 mit dem Teilwert zum Zeitpunkt der Einlage zu bewerten.

Der Teilwert ist ein Substanzwert, welcher sich aus dem Zusammenhang des Wirtschaftsgutes mit dem Betrieb ergibt und umfasst daher auch die Anschaffungsnebenkosten.

Dies wurde mit dem oben beschriebenen Verfahren zur Ermittlung des Teilwertes der eingelegten Liegenschaft berücksichtigt und hat der Berufungswerber im Schreiben vom 26. August 2008 die im Vorhalt vom 8. August 2008 gewählte und oben dargestellte Berechnungsmethode für sachgerecht und richtig erachtet. Der einzige Unterschied zur Darstellung des Berufungswerbers vom 26. August 2008 ergibt sich daraus, dass der Berufungswerber behauptet, die berufungsgegenständliche Liegenschaft erst 2002 in den Betrieb des gewerblichen Grundstückhandels eingelegt zu haben.

Dass der Berufungswerber bereits im Jahr 1999 die berufungsgegenständliche Liegenschaft in den Betrieb des gewerblichen Grundstückhandels eingelegt hat, wurde bereits oben gezeigt.

Dementsprechend war der als Betriebsausgabe gemäß § 4 Abs. 4 EStG 1988 abzuziehende Buchwert der jeweiligen verkauften Teile der berufungsgegenständlichen Liegenschaft wie in der oben dargestellten Berechnung im Vorhalt vom 8. August 2008 mit € 57,30/m² anzusetzen.

Daraus ergibt sich, entsprechend der oben dargestellten Berechnung, ein Jahresgewinn 2002 von € 36.480,28 und 2003 von € 21.650,23 bei den Einkünften aus Gewerbebetrieb nach § 23 Z 1 EStG 1988 und waren die Berufungen abzuweisen und die Einkommensteuerbescheide 2002 und 2003 abzuändern.

Beilage: 2 Berechnungsblätter

Linz, am 4. September 2008

Zusatzinformationen | |

|---|---|

Materie: | Steuer, Finanzstrafrecht Verfahrensrecht |

betroffene Normen: | § 2 Abs. 3 EStG 1988, Einkommensteuergesetz 1988, BGBl. Nr. 400/1988 |

Schlagworte: | Vermögensverwaltung, Einkünfte, Gewerbebetrieb, Grundstückshandel, Zeitpunkt, Einlage |

Verweise: | |