Keine Einbringung einer nichtselbständigen Tätigkeit nach Art. III UmgrStG

Beachte:

VwGH-Beschwerde zur Zl. 2008/15/0238 eingebracht. Einstellung des Verfahrens mit Beschluss vom 4.11.2009 wegen Zurückziehung der Beschwerde

Entscheidungstext

Bescheid

Der Unabhängige Finanzsenat hat durch den Vorsitzenden Dr. Ralf Schatzl und die weiteren Mitglieder Mag. Erich Schwaiger, Dr. Martin Neureiter und Dr. Walter Zisler über die Berufung des Bw., Adresse1, vertreten durch die PZP Steuerberatung GmbH, 4910 Ried im Innkreis, Am Burgfried 14, vom 4. Dezember 2006 gegen den Bescheid des Finanzamtes Salzburg-Land, vertreten durch Mag. Wolfgang Praxmarer, vom 8. November 2006 betreffend Einkommensteuer ab 2005 nach der am 27. Mai 2008 in 5026 Salzburg-Aigen, Aignerstraße 10, durchgeführten Berufungsverhandlung entschieden:

Der angefochtene Bescheid wird gemäß § 289 Abs. 1 der Bundesabgabenordnung (BAO), BGBl Nr. 1961/194 idgF, unter Zurückverweisung der Sache an die Abgabenbehörde erster Instanz aufgehoben.

Entscheidungsgründe

Die Berufung richtet sich gegen den Einkommensteuerbescheid 2005.

1 Chronologie und Ausgangslage

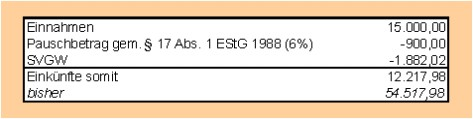

In der elektronisch eingereichten Abgabenerklärung vom 5. Oktober 2006 erklärte der Berufungswerber (kurz Bw.) Einkünfte aus selbständiger Arbeit von EUR 67.007,16. Aus der Beilage (Eingangsstempel Finanzamt vom 17. Oktober 2006) geht hervor, dass sich diese Einkünfte wie folgt zusammensetzen:

Geschäftsführerbezüge P***GmbH | 60.000,00 | |

Sozialversicherung | -1.882,02 | |

6% pauschale Betriebsausgaben | -3.600,00 | 54.517,98 |

Wechsel Gewinnermittlung | ||

Forderungen | 12.704,00 | |

Verbindlichkeiten Post und Telefon | -214,82 | 12.489,18 |

Gewinn 2005 | 67.007,16 |

Bereits im März 2006 hatte das Finanzamt eine Außenprüfung beim Bw. abgeschlossen. Der Prüfungsauftrag wies die Umsatzsteuer und Einkommensteuer 2002 bis 2004 sowie eine "Nachschau" von 1/2005 bis 9/2005 aus.

Mit dem vom Finanzamt erlassenen Erstbescheid vom 8. November 2006 wurden EUR 580.507,00 als Einkünfte aus selbständiger Arbeit der Besteuerung unterzogen. Als Begründung findet sich im Bescheid nur ein Hinweis auf Tz 1b des Berichtes vom 22. März 2006 über das Ergebnis der Außenprüfung. Die zitierte Begründung lautet:

"Mit Einbringungsvertrag vom 28. September 2005 wurde das nicht protokollierte Einzelunternehmen Bw. rückwirkend per 1.1.2005 gem. Art. III in die neu gegründete P***GmbH, mit Sitz in Ried (Gesellschaftsvertrag vom 22.9.2005, Firmenbucheintragung vom 27.9.2005 unter FN XXXXXX, Alleingesellschafter und Geschäftsführer Bw., StNr. 999/9999-24) eingebracht.

a) Firmenwert

- Hiefür wurde ein Gutachten mit einem Unternehmenswert von EUR 1.117.000,00 vorgelegt. Die Ermittlung erfolgte nach der Ertragswertmethode (berechnet im wesentlichen aus der Summe aller auf den Bewertungsstichtag abgezinsten zukünftigen und entnahmefähigen Überschüsse). Der Substanzwertanteil beträgt EUR 96.200,00.

- Die Entnahme erfolgte lt. Einbringungsbilanz zum 1.1.2005 "bar" gem. § 16 Abs. 5 Z 1 UmgrStG, die Finanzierung durch Kreditaufnahme ü/EUR 840.000,00.

Durch die Betriebsprüfung wurde festgestellt und im Rahmen der Schlussbesprechung ausführlich erläutert, dass der Unternehmenswert zu hoch ermittelt wurde, da das Risiko in Hinblick auf den Sanierungsfall S***GmbH - die prognostizierte Ertragserwartung steht und fällt mit den Einkünften aus diesem Unternehmen - zu gering eingeschätzt wurde. Angemessen erscheint ein Risikozuschlag mit 10%, sodass sich unter Berücksichtigung eines Risikoabschlages von 50% mit einem daraus resultierenden Abzinsungsfaktor von 10,5% ein Barwert von EUR 617.000,00. Unter Berücksichtigung des Substanzwertanteiles ergibt sich ein Unternehmenswert von EUR 520.800,00. Da damit das Einbringungskapital negativ wird, ist mangels positiven Verkehrswertes keine begünstigte Umgründung mehr möglich. Die bare Entnahme von € 1.020.000,00 entbehrt somit jeder rechtlichen Grundlage, sodass hier eine verdeckte Gewinnausschüttung anzunehmen ist.

b) Veräußerungsgewinn

Ferner ist bei der Einbringung des Einzelunternehmens ein Veräußerungsgewinn in Höhe des oben ermittelten Unternehmenswertes von EUR 520.800,00 zu versteuern. In Abzug zu bringen ist ein Freibetrag nach § 24 EStG iHv. EUR 7.300,00."

Gegen diesen Bescheid wurde rechtzeitig das Rechtmittel der Berufung erhoben, das - ohne Erlassung einer Berufungsvorentscheidung - zur Entscheidung an den Unabhängigen Finanzsenat vorgelegt wurde. Dort war bereits eine Berufung anhängig, die sich gegen einen Bescheid richtete, der Kapitalertragsteuer an die P***GmbH zur Vorschreibung brachte und in seiner Begründung auf denselben Außenprüfungsbericht verwies, wie in der Begründung zum hier bekämpften Bescheid (RV/0380-S/06).

Nach Durchführung eines umfangreichen Vorhalteverfahrens und der Abhaltung eines Erörterungsgespräches beantragte der für beide Verfahren zuständige Referent die Entscheidung des zuerst anhängigen Verfahrens RV/0380-S/06 durch den gesamten Berufungssenat und setzte das Verfahren bezüglich des Einkommensteuerbescheides 2005 bis zu dessen Entscheidung aus (Aussetzungsbescheid zu RV/0762-S/06 vom 18. Dezember 2007). Diese Entscheidung fiel in der mündlichen Verhandlung vom 7. April 2008 und führte zur ersatzlosen Aufhebung des bekämpften Bescheides aufgrund formeller Mängel. Aus dieser Entscheidung können deshalb wider Erwarten keine Rückschlüsse auf die nun im konkreten Verfahren zu lösenden Probleme gezogen werden. Nach Rechtskraft dieser Entscheidung wurde das Verfahren fortgesetzt.

Der Referent verlangte daraufhin die Entscheidung der Berufung durch den gesamten Berufungssenat und begründete dies mit den besonderen Schwierigkeiten im Zusammenhang mit der Prüfung der Voraussetzungen für die Begünstigungen des Umgründungssteuergesetzes (kurz UmgrStG, BGBl. Nr. 699/1991). Diese Entscheidung fiel in der Berufungsverhandlung vom 27. Mai 2008.

2 Sachverhalt

Der Sachverhalt ergibt sich aus dem Inhalt der Akten des Finanzamtes, den Auskünften des Bw. sowie den Ermittlungen der Berufungsbehörde.

2.1 Tätigkeiten und Einnahmen des Bw.

Der Bw. übte in den letzten Jahren die folgenden Tätigkeiten aus:

2000 |

Der Bw. war laut Lohnzettel bis 31.12.2000 bei der Fa. N***GmbH nichtselbständig beschäftigt. Er bezog von 1. Jänner bis 31. Dezember 1999 ein Jahresbruttogehalt von ATS 1.766.298,00 (EUR 128.361,88). Im Jahr 2000 erzielte er Bruttobezüge von ATS 2.517.288,00 (EUR 182.938,45), davon begünstigte Bezüge von ATS 1.197.069,00 (EUR 86.994,40). |

2001 |

Am 4. März 2001 eröffnete der Bw. einen Unternehmensberatungs-Betrieb (Fragebogen vom 18. März 2001) und erwirtschaftete gleich im ersten Kalenderjahr einen Netto-Umsatz von ATS 2.340.817,40 (EUR 170.113,83). Zusätzlich vereinnahmte er 2001 ATS 21.764,80 (EUR 1.581,71) für Vorträge. |

2002 |

Mit 30. Juni 2002 gab der Bw. seine selbständige Tätigkeit wieder auf (siehe Schreiben vom 3. Februar 2003). Im Kalenderjahr 2002 flossen ihm für diese halbjährige Tätigkeit EUR 197.406,24 zu. Die Einnahmen für die Vortragstätigkeit beliefen sich auf EUR 1.139,72. Ab 1. Juli 2002 war der Bw. als Vorstand der Fa. M***AG tätig und bezog Einkünfte aus nichtselbständiger Arbeit. Das Jahresgehalt betrug laut dem für fünf Jahre abgeschlossenen Dienstvertrag vom 22. Juni 2002 für den Zeitraum 1. Juli 2002 bis 31.12.2002 EUR 100.000,00 sowie ab 1. Jänner 2003 EUR 150.000,00 zuzüglich einer Erfolgsbeteiligung von maximal EUR 210.000,00. Am Lohnzettel 2002 scheinen brutto EUR 105.182,93 auf. |

2003 |

2003 war der Bw. nur nichtselbständig tätig. Der Bruttobezug von 1. Jänner bis 31. Dezember 2003 beim Arbeitgeber M***AG betrug EUR 276.342,00. |

2004 |

Der Bw. beendete seine nichtselbständige Tätigkeit im Jahr 2004 vorzeitig. Die Bruttobezüge für die Zeit vom 1. Jänner 2004 bis 31. Juli 2004 beliefen sich auf EUR 562.269,49. Ab 1. Oktober 2004 war der Bw. wieder auf selbständiger Basis im Rahmen des Gewerbes "Unternehmensberater und Betriebsorganisation" tätig. Die Einnahmen aus diesem Bereich betrugen 2004 etwa EUR 19.908,00 (Zufluss 2004) zuzüglich EUR 12.704,00 (Zufluss 2005). Damit betrug das Honorar für die erbrachten Leistungen von Oktober bis Dezember 2004 EUR 32.612,00. |

2005 |

Einer "Aufgliederung Unternehmensberatererlöse" im Arbeitsbogen der Betriebsprüfung ist zu entnehmen, dass sodann von 1. Jänner 2005 bis 31. August 2005 Erlöse von insgesamt EUR 183.263,87 (inkl. Reisekosten) erzielt wurden, die auf Leistungen des Jahres 2005 entfallen. |

2.1.1 Tätigkeit für die Fa. S***GmbH

Ab Herbst 2004 war der Bw. - nach eigenen Aussagen auf Basis eines mündlichen Vertrages - als Berater für die Fa. S***GmbH tätig. Sein Honorar betrug EUR 200,00 pro Stunde. Für Leistungen bis Februar 2005 verrechnete er die folgenden Stunden:

Monat | Stunden | EUR |

10/2004 | 48 | 9.600,00 |

11-12/2004 | 50 | 10.000,00 |

1/2005 | 50 | 10.000,00 |

2/2005 | 87 | 18.356,00 |

Durchschnitt | 47 | 9.591,20 |

Ab 7. März 2005 wurde der Bw. zum handelsrechtlichen Alleingeschäftsführer der S***GmbH bestellt und gleichzeitig der bisherige Alleingesellschafter-Geschäftsführer S*** abberufen. Als einzige vertragliche Grundlage für die Dienstleistung des Bw. existiert die unter anderem vom Bw., dem scheidenden Gesellschafter-Geschäftsführer sowie dem Vertreter der I***AG unterfertigte "Sanierungsvereinbarung" vom 7. März 2005 (Notariatsakt vom 8. März 2005; in der Folge kurz Sanierungsvereinbarung). Darin wird unter anderem ausgeführt:

4.2. Bw. erhält einen fixen jährlichen Geschäftsführerbezug von EUR 210.000,00 zuzüglich einer noch zu definierenden Erfolgstangente auf der Basis des jährlichen EGT´s bereinigt um die realisierten stillen Reserven des Anlagevermögens und bereinigt um alle einmaligen Sanierungsaufwendungen und Sanierungserträge. Dieser Geschäftsführerbezug erhöht sich um all jene Lohnnebenkosten, die der S***GmbH im Falle einer direkten Anstellung von Bw. bei der S***GmbH entstehen würden. Der von der S***GmbH als Geschäftsführervergütung insgesamt zu leistende Betrag erhöht sich um die gesetzliche Umsatzsteuer. Bw. wird seine Geschäftsführertätigkeit vorerst im Rahmen eines Beratungsvertrages erbringen, nach der geplanten Einbringung seines Einzelunternehmens in eine GmbH wird Bw. im Rahmen eines Überlassungsvertrages von dieser GmbH an die S***GmbH überlassen werden.

4.3. Bw. wird Ansehung seiner Tätigkeit als Betriebsberater vom gesetzlichen Wettbewerbsverbot gemäß § 24 GmbHG befreit. Er ist jedoch verpflichtet, den überwiegenden Teil seiner Arbeitskraft der S***GmbH zu widmen.

Laut Punkt 2.1. lit. e der Vorhaltsbeantwortung vom 16. April 2007 wurde über die oben erwähnte Erfolgstangente bis dahin keine Vereinbarung getroffen und eine Abrechnung nicht vorgenommen. Die Tätigkeit und der Verantwortungsbereich bei der Fa. S***GmbH umfassen demnach die gesamte strategische und operative Geschäftsführung einschließlich der Umsetzung aller mit den Vertragsparteien vereinbarten Sanierungsmaßnahmen (lit. f). Nach Ansicht des Vertreters des Bw. in der mündlichen Verhandlung vom 17. Jänner 2008 zu RV/0380-S/06 sei zivilrechtlich das Beratungsverhältnis aufrecht geblieben.

In der Sanierungsvereinbarung wurde weiters geregelt, dass S***, der bisherige Alleingesellschaftergeschäftsführer, umfangreiche Gesellschafterzuschüsse zu leisten hat (Punkt 2.1.), nach deren Abschluss er seine Gesellschaftsanteile an den Bw. (Stammeinlage ATS 20.400.000) und die I***AG (Stammeinlage ATS 19.600.000,00) um den symbolischen Abtretungspreis von jeweils EUR 1,00 abtritt. Im Gegenzug verpflichteten sich die Erwerber binnen 14 Tagen nach Übernahme dieser Gesellschaftsanteile ihrerseits zu folgenden Gesellschafterzuschüssen:

Bw. | EUR 235.000,00 |

I***AG | EUR 245.000,00 |

Die Abtretungsvertrag zur Umsetzung der Sanierungsvereinbarung wurde mit 30. September 2005 (Notariatsakt) unterfertigt.

Als Zeuge im Verfahren RV/0380-S/06 (P***GmbH) präzisierte Mag.***C, der Vertreter der zu 49% beteiligten I***AG, im Kern, dass eine zeitliche Befristung der Tätigkeit des Bw. kein Thema gewesen sei. Der Bw. würde auch im Falle einer fehlgeschlagenen Sanierung sein Honorar nicht verlieren. Die Entlohnung basierte auf der Annahme einer Halbtagstätigkeit und damit in etwa 120 Tagessätze. Der Zeuge verstand die Tätigkeit als selbständig und ging davon aus, dass Abfertigungsansprüche etc. nicht zugestanden hätten. Wieso die Tätigkeit zu Beginn im Rahmen eines Beratungsvertrages und danach im Wege eines Überlassungsvertrages erfolgen sollte, konnte der Zeuge nicht beantworten und verwies auf die involvierten Anwälte. Bezüglich dieser Verträge führte der Zeuge aus, sie seien vollständig, spätere mündliche Vereinbarungen wären ihm nicht bekannt. Hinsichtlich der Verantwortlichkeiten verwies der Zeuge auf "gewisse Spielregeln". Hinsichtlich der in Punkt 5.2. der Sanierungsvereinbarung genannten zustimmungspflichtigen Geschäfte iSd § 30j Abs. 5 GmbHG konnte er sich nicht mehr erinnern. Der Vertretung des Bw. als Geschäftsführer der S***GmbH durch eine andere Person hätte er nur unter vorheriger Prüfung der Befähigung dieser Person zugestimmt (siehe Niederschrift vom 17. Jänner 2008).

Im Arbeitsbogen der Betriebsprüfung finden sich unter anderem Kopien von drei Honorarnoten für diese Tätigkeit, die in der Folge (siehe Punkt 3.1.2) noch näher erläutert werden sollen:

- Honorarnote 3/5 vom 5. Juni 2005

- Honorarnote 4/5 vom 5. Juni 2005

- Honorarnote 5/5 vom 9. Juni 2005

Bei der S***GmbH fand 2006 eine Außenprüfung ("Lohnsteuerprüfung") für die Jahre 2003 bis 2005 statt (Auftragsbuch Nr. 400615/05). Die Ergebnisse des dortigen Ermittlungsverfahrens fanden in den Akten des hier zu beurteilenden Einkommensteuerverfahren bisher keinen Niederschlag. Die zuständigen Prüfungsorgane wurde bisher nicht als Zeugen befragt.

2.1.2 Tätigkeit 2005 als Berater für andere Firmen

2.1.2.1 Projekt für die Fa. J***

Neben seiner Tätigkeit für die S***GmbH übernahm der Bw. Ende 2004 einen Beratungsauftrag für die tschechische Firma J*** a.s. für das Projekt "J1" (siehe Anlage zu Pkt. 2.1. lit. i der Vorhaltsbeantwortung vom 16. April 2007).

Dabei kam ein Tagsatz von EUR 2.000,00 zuzüglich 10% Bürozuschlag und Fahrt- sowie Reisespesen zur Verrechnung. Pro Reisestunde wurden EUR 125,00 sowie vorweg eine Sicherheitsleistung von EUR 12.000,00 vereinbart.

Nach eigenen Aussagen des Bw. (siehe Stellungnahme als Anlage ./3 des Gutachtens B) umfasste der Auftrag die Planung und Begleitung der Errichtung eines neuen Bandsägewerkes. Die Inbetriebnahme und die zweite Ausbaustufe begleitete der Bw. aber aufgrund des "Projektes S***GmbH" nicht mehr. Die letzte Rechnung wurde im April 2005 gestellt. Folgende Abrechnungen sind aktenkundig:

Datum | für Monat | EUR |

23.12.2004 | 11-12/2004 | 12.704,00 |

7.2.2005 | 1/05 | 5.021,00 |

22.2.2005 | 2/05 | 4.471,00 |

3.4.2005 | 3/05 | 2.821,00 |

Durchschnitt | 5 Monate | 5.003,40 |

2.1.2.2 Projekt E1

Ab September 2005 beriet der Bw. auch die E***GmbH (Projekt "E1"). Schriftliche Verträge existieren nach eigenen Angaben des Bw. nicht (siehe Anlage zu Pkt. 2.1 lit. i der Vorhaltsbeantwortung vom 16. April 2007) und das Projekt wurde "zu Vorzugskonditionen" mit geringeren Tagsätzen abgewickelt. Für die Beratungsleistungen September und Oktober 2005 verrechnete die P***GmbH (siehe unten) 4,5 Beratungstage Senior Consultant á EUR 1.000,00 und 2 x 21 Beratungstage Junior Consultant á EUR 500,00 zuzüglich Reisespesen. Beim letztgenannten "Junior Consultant" handelt es sich um einen Dienstnehmer der S***GmbH, dessen Kosten im Verrechnungswege zwischen den beiden Gesellschafter abgegolten worden sein sollen (Vorhaltsbeantwortung vom 16. April 2007).

2.1.3 Tätigkeit für die P***GmbH

Mit Erklärung über die Errichtung der Gesellschaft vom 22. September 2005 errichtete der Bw. als Alleingesellschafter die P***GmbH (FN XXXXXX). Er schloss mit dieser Gesellschaft einen Geschäftsführervertrag. Dabei ergab sich die folgende Besonderheit:

Im Arbeitsbogen der Betriebsprüfung findet sich die Kopie eines nicht unterfertigten Vertrages vom 30. September 2005. Punkt III regelt dabei die Geschäftsführervergütung wie folgt:

Der Geschäftsführer erhält für seine Geschäftsführertätigkeit eine jährliche, vom Erfolg der Gesellschaft abhängige Vergütung. Die Jahresvergütung beträgt 30% (dreißig Prozent) des im jeweiligen Jahresabschluss der Gesellschaft ausgewiesenen Ergebnisses der gewöhnlichen Geschäftstätigkeit.

Aufgrund der Anforderung eines unterschriebenen Vertrages durch den Unabhängigen Finanzsenat legte der Bw. mit der Vorhaltsbeantwortung vom 16. April 2007 nun die Kopie eines Vertrages vor, der die Unterschriften des Bw. trägt. Der Vertragsinhalt ist identisch mit dem oben genannten bis auf den ersten Absatz des Punktes III. Dieser lautet nun (Hervorhebung durch den Unabhängigen Finanzsenat):

Der Geschäftsführer erhält für seine Geschäftsführertätigkeit eine jährliche, vom Erfolg der Gesellschaft abhängige Vergütung. Die Jahresvergütung beträgt 30% (dreißig Prozent) des im jeweiligen Jahresabschluss der Gesellschaft ausgewiesenen Ergebnisses der gewöhnlichen Geschäftstätigkeit, mindestens aber EUR 60.000,00 (Euro sechzigtausend) pro Jahr.

Mit Schreiben vom 21. August 2007 wurde zur Abweichung auf Nachfrage der Berufungsbehörde wie folgt Stellung bezogen:

Der Geschäftsführervertrag in der Ihnen vorliegenden unterfertigten Fassung wurde am 30.9.2005 von den Vertragspartnern abgeschlossen. Er wurde darüber hinaus dem Steuerberater für die Erstellung der Buchhaltung und die entsprechenden Berücksichtigung im Jahresabschluss der Gesellschaft zur Kenntnis gebracht. Dem Betriebsprüfer dürfte irrtümlich ein Entwurf des Vertrages ausgehändigt worden sein.

Der steuerliche Vertreter erklärte dazu beim Erörterungsgespräch am 11. Oktober 2007, dass dieser Vertrag "in der EDV seiner Kanzlei mit dem Datum 20. Oktober 2005 als Eingang gespeichert wurde". Er gab an, dass dieser Vertrag deshalb im unterschriebenen Original bei ihm in der Kanzlei zu diesem Zeitpunkt vorgelegen sei. Diese Aussage wurde sodann präzisiert: Der Vertrag sei per EDV übermittelt worden und liege deshalb nicht im Original sondern in einer digitalisierten Version vor.

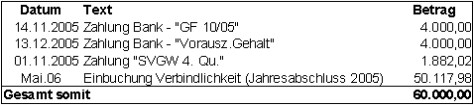

Steuerlich wurde bisher der Betrag von EUR 60.000,00 sowohl beim Bw. als Einnahme (E.a.s.A.) in Ansatz gebracht wie auch bei der P***GmbH als Aufwand verbucht. Dies wurde im Schreiben vom 21. August 2007 damit begründet, dass der Bw. jederzeit habe über die Vergütung verfügen können. Zum Nachweis der konkreten Zahlungen an den Bw. wurden das Schreiben vom 10. Oktober 2007 sowie Unterlagen vorgelegt, aus denen die buchhalterische Erfassung ersichtlich ist.

Ab November 2005 erfolgten regelmäßige Akonto-Zahlungen á EUR 4.000,00, die ab Jänner 2007 auf 4.200,00 erhöht wurden (Schreiben 16. April 2007).

Der Bilanz der P***GmbH zum 31.12.2005 ist eine Position "PKW Aufwand KM Geld" zu entnehmen, unter der ein Aufwand von EUR 10.680,00 erfasst wurde. Dabei dürfte es sich um vom Bw. verrechnete Beträge handeln. Siehe dazu auch hinten unter Punkt 3.2.2.

2.2 Einbringungsvertrag vom 28. September 2005

Mit Einbringungsvertrag vom 28. September 2005 (Notariatsakt) brachte der Bw. seinen nicht protokollierten "Unternehmensberaterbetrieb mit allen tatsächlichen und rechtlichen Bestandteilen" auf Grundlage der Einbringungsbilanz zum 1.1.2005 in die P***GmbH ohne Erhöhung des Stammkapitals ein. In der Vorhaltsbeantwortung vom 16. April 2007 wies der Bw. unter Punkt 4 auf die auflösende Bedingung hin, die im Vertrag für den Fall der Versagung der steuerneutralen Einbringung enthalten ist.

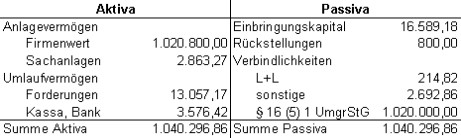

Die Einbringungsbilanz des Bw. weist die folgenden Positionen auf:

Der Firmenwert ist originär, wurde nicht entgeltlich erworben und erstmals anlässlich der Einbringung dargestellt. Die Sachanlagen bestehen aus einer Schreibtischkombination, einem Sekretär, zwei Aktenschränken, einem Teppich, einem (Stand)PC sowie einem Laptop, einem Camcorder und einer Foto-Kamera (alles Einlage zum 1.1.2001 bzw. Anschaffung 2001 mit buchmäßigem Teilwert zum 1.1.2001 bzw. historischen Anschaffungskosten von insgesamt EUR 10.839,13). Anlässlich der Entnahme dieser Wirtschaftsgüter bei der Betriebsaufgabe zum 30. Juni 2002 bewertete sie der Bw. selbst inkl. aller vorhandenen Geringwertigen Wirtschaftsgüter mit EUR 5.800,00 (Buchwert EUR 7.001,68). Im Gutachten P (siehe unten) wurde festgestellt, dass im Vermögen des Unternehmens keine nennenswerten stillen Reserven enthalten sind.

Anlässlich der Einbringung wurde der bis 1.1.2005 im Betriebsvermögen erfasste PKW Audi A8 zurückbehalten und damit ins Privatvermögen überführt. Dieses Fahrzeug (Baujahr 10/2003) wurde laut Anlageverzeichnis 2004 vom Bw. am 1. Oktober 2004 um EUR 83.300,00 erworben. Den Akten ist keine rückwirkende Vereinbarung über die Nutzung bzw. Überlassung des zum 1.1.2005 in Privatvermögen des Bw. überführten PKW (Audi A8) an die übernehmende GmbH zu entnehmen.

Die passivseitig ausgewiesenen Barentnahmen im Rückwirkungszeitraum von insgesamt EUR 1.020.000,00 erfolgten nach dem Aktenstand wie folgt:

- EUR 85.000wurden am 2. Mai 2005 und 27. Juni 2005 bar entnommen.

- EUR 17.500wurden am 21. September 2005 zur Finanzierung des Stammkapitals der P***GmbH bar entnommen.

- EUR 78.000wurden am 27. September 2005 bar entnommen.

- EUR 840.000,00wurden bar entnommen und fremdfinanziert (Kreditvertrag vom 27. September 2005). Als Kreditnehmer scheint der Bw. auf. Mit 30. Dezember 2005 übernahm die P***GmbH diese Schuld.Als Besicherung für das Fremdkapital dienten weiterhin zwei Lebensversicherungen, die vom Bw. mit dem Kreditbetrag per Einmalerlag finanziert wurden (jeweils Neuantrag vom 27. September 2005).

2.3 Unternehmensbewertung

2.3.1 Gutachten A

Zur Untermauerung des Firmenwertes bzw. zum Nachweis des positiven Verkehrswertes des eingebrachten Vermögens wurde ein mit September 2005 datiertes Gutachten der P***WPGmbH zum Stichtag 31.12.2004 vorgelegt (kurz Gutachten A). Der Auftrag wird darin auszugsweise wie folgt umschrieben (Hervorhebung durch den Unabhängigen Finanzsenat):

Zweck der Bewertung ist die Ermittlung eines objektiven Unternehmenswertes für den angeführten Einbringungsvorgang (aufgrund des stark steigenden Geschäftsumfanges und der zunehmenden Auslandsaufträge) und die Berechnung einer möglichen Entnahme gem. § 16 Abs. 5 UmgrStG unter der Voraussetzung, dass ein positiver Verkehrswert gegeben ist.

... Die Bewertung erfolgte in der Funktion eines neutralen Gutachters und unparteiischen Sachverständigen. Grundlage für die Bewertung bildet mangels jüngerer Vergangenheitsdaten (Ruhendmeldung des Gewerbes aufgrund einer nichtselbständigen Tätigkeit von 2002 bis Ende 2004) eine Zwischenergebnisrechnung für den Zeitraum Jänner bis Juli 2005. Weiters wurden in die Bewertung eine Planungsrechnung für die Jahre 2005 bis 2006 sowie Informationen über die künftige Entwicklung des Unternehmens einbezogen. Die Bewertung erfolgte nach dem Fachgutachten der Kammer der Wirtschaftstreuhänder KFS BW 1, sowie den in den neueren Erkenntnissen über die Unternehmensbewertung festgelegten Leitlinien.

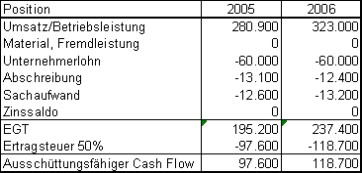

Der Gutachter schätzte den Unternehmenswert nach eigenen Angaben auf Basis der Ertragswertmethode anhand der Zwischenergebnisrechnung für Jänner 2005 bis Juli 2005. Er führte weiters aus, dass für die Berechnung des Ertragswertes die zahlungsstromorientierte Methode der abgezinsten verfügbaren "Free Cash-Flows" angewendet worden sei. Er unterstellte die weitgehende Übereinstimmung der künftigen Geldüberschüsse mit den zu erwartenden Periodenerfolgen, dass sich die Abschreibungen mit den erforderlichen Investitionen decken, dass sich keine wesentlichen Zinseffekte ergeben und ging von folgenden prognostizierten Ergebnissen für 2005 und 2006 aus:

In der Position Abschreibung und Sachaufwand dürften die Aufwendungen für den rückwirkend entnommenen PKW Audi A8 enthalten sein (siehe Gutachten B, Seite 21).

Der Gutachter unterstellte eine Nachhaltigkeitsdauer bis zur Pensionierung des Bw. von insgesamt 20 Jahren, ging von unveränderten Ergebnissen für die ersten drei Jahre aus (2005 bis 2007) und nahm für die restlichen 17 Jahre (das ist bis Ende 2024) einen ergebnisbezogenen Sicherheitsabschlag von 15% vor.

Den Abzinsungszinssatz ermittelte der Gutacher auf Basis der SMR von 3,75% abzüglich einer Inflationstangente von 1%, zuzüglich eines Mobilitäts- und Risikozuschlages von 6,25% und unter Abzug einer Kapitalertragsteuer von 2,25% (25% von 9%). Das ergab den Abzinsungsprozentsatz von 6,75%. Den Unternehmenswert errechnete der Gutachter in der Folge mit EUR 1.117.000,00. Zu beachten ist, dass dem Gutachten zu entnehmen ist, dass sich dieser Wert inklusive des rückwirkend entnommenen PKW Audi A8 versteht.

Von der Betriebsprüfung wurde dieser Ansatz in Zweifel gezogen und selbst in der Form ermittelt, dass sowohl der Abzinsungsprozentsatz erhöht wurde (10% statt 6,25% Risiko- und Mobilitätszuschlag) wie auch die prognostizierten Ergebnisse für die Jahre 4 bis 20 in der Form verringert wurden, dass anstatt des Sicherheitsabschlages von 15% ein solcher von 50% zur verwendet wurde. Die Betriebsprüfung kam damit zu einem errechneten Barwert von EUR 617.000,00. Sie brachte davon noch einen Substanzwertanteil in Abzug und sprach dann von einem Unternehmenswert von EUR 520.800,00.

Auf Basis der vom Bw. beigebrachten Stellungnahme eines weiteren Gutachters (Dr*R) vom 21. April 2006 wies der Unabhängige Finanzsenat darauf hin, dass der positive Verkehrswert jedenfalls am Tag des Abschlusses des Einbringungsvertrages gegeben sein müsse und forderte zur Vorlage eines adaptierten Gutachtens auf, das auch auf die durch die Barentnahme wesentlich veränderte Kapitalstruktur eingeht. Im Vorhalt vom 15. Februar 2007 forderte die Berufungsbehörde weiters die folgenden zusätzlichen Unterlagen und Aufklärungen an:

- Zwischenergebnisrechnung Jänner bis Juli 2005

- Finanzierungs(Liquiditäts)rechnung sowie Aufklärung über den Zinssatz und die Besicherungen zu den fremdfinanzierten Barentnahmen von EUR 840.000,00

- Begründung für den konstant prognostizierten Unternehmerlohn von EUR 60.000,00 sowie Aufklärung des Widerspruchs zum Geschäftsführungsvertrag sowie zu den Bezügen bei den bisherigen Arbeitgebern bzw. Auftraggebern

2.3.2 Gutachten B

Daraufhin wurde ein neues Gutachten der B***WTGmbH vom April 2007 über den Verkehrswert des Betriebes des Einzelunternehmens des Bw. zum Stichtag 28. September 2005 vorgelegt (kurz Gutachten B).

Dieses kommt zum Schluss, dass der Verkehrswert des unverschuldeten Unternehmens EUR 991.000 betrage. Unter Hinzurechnung des Tax Shield (zwischen 8.500 und 23.400) und unter Abzug des Fremdkapitals zum 28.9.2005 von EUR 847.000 ergebe sich damit der Marktwert des Eigenkapitals und damit der (positive) Verkehrswert des eingebrachten Betriebes je nach Tilgungsvariante mit EUR 153.000 bis 168.000 (nach den rückwirkenden Entnahmen gem. § 16 Abs. 5 UmgrStG). Dazu darf ausdrücklich bemerkt werden, dass dieser Wert unter der Prämisse ermittelt wurde, dass die einbringungsbedingten Entnahmen im Sinne des § 16 Abs. 5 UmgrStG bereits erfolgt sind.

Der Verfasser des Gutachtens wurde eigenen Angaben zufolge als neutraler Gutachter tätig, der einen objektivierten Unternehmenswert ermittelt. Die Bewertung basiert auf Unternehmensplanungen mit Stand vom 12. April 2007 für den Planungszeitraum 29.9.2005 bis 31.12.2005, die den Erwartungen des Bw. im Zeitpunkt des Abschlusses des Gesellschaftsvertrages entsprechen sollen. Das neue Gutachten wechselt somit den Betrachtungszeitpunkt von September 2005 auf April 2007.

Methode

Das Gutachten betont, dass es auch wesentliche Neuerungen durch die am 27. Februar 2006 vom Fachsenat der Kammer der Wirtschaftstreuhänder verabschiedete Neufassung des Fachgutachtens KFS BW 1 (in der Folge kurz KFS BW 1 neu) in die vorliegende Bewertung einfließen lässt (Seite 7, letzter Absatz), und führt aus, dass die zum Bewertungsstichtag gültige Fassung des Fachgutachtens (kurz KFS BW 1 alt) die Anwendung des Ertragswertverfahrens vorsah und auf Discounted-Cash-Flow-Verfahren (DCF-Verfahren) nicht einging. Die DCF-Verfahren seien aber bereits zum Bewertungsstichtag in Österreich weit verbreitet gewesen, weshalb er im vorliegenden Fall ein solches anwende, was ohne Zweifel Rz 680 UmgrStR entspreche.

Konkret wendete der Gutachter das Adjusted-Present-Value-Verfahren (APV-Verfahren) an (Seite 12 ff). Dabei werden die prognostizierten Free Cash-Flows mit den Eigenkapitalkosten eines unverschuldeten Unternehmens kapitalisiert, was den Marktwert des (fiktiv) unverschuldeten Unternehmens ergibt. In einem zweiten Schritt wurde dieser Marktwert um die durch die Verschuldung bewirkte kapitalisierte Steuerersparnis aus den Fremdkapitalzinsen (Tax Shield) erhöht, woraus sich der Marktwert des Gesamtkapitals ergibt. Nach Abzug des Fremdkapitals verblieb der Marktwert des Eigenkapitals (=Unternehmenswert).

- Stichtag und Prognosedauer

Da als Bewertungsstichtag nicht der 1.1.2005 (Einbringungsstichtag) sondern der 28.9.2005 (Vertragsabschluss) zur Anwendung gelangt, erfolgt die Ermittlung des Unternehmenswertes unter Heranziehung der Prognose für 10-12/2005 (statt des gesamten Jahres 2005).

Das Gutachten B geht - wie Gutachten A - von einem Planungshorizont von 20 Jahren aus und bezeichnet diese Annahme als plausibel. Anders als Gutachten A, das diese Betrachtung aus der Sicht des 1.1.2005 anstellt und die Ergebnisse damit bis Ende 2024 mit einbezieht, berücksichtigt das Gutachten B die Ergebnisse bis Ende 2025, ohne dies näher zu begründen. Dadurch verlängert sich die Prognosedauer um ein Jahr.

Zinssatz

Den maßgeblichen Zinssatz für das unverschuldete Unternehmen ermittelte der Gutachter unter Heranziehung des Capital Asset Pricing Modells (CAPM) und berechnete diesen auf Basis eines Beta-Faktors von 0,95 und einer Marktrisikoprämie für das allgemeine unternehmerische Risiko von 4,80% (das ergibt 4,56%). Zur Berücksichtigung der spezifischen Risikosituation bei sehr kleinen Unternehmen wurde zusätzlich eine "Small Stock Premium" von 4% in Ansatz gebracht, was dem höchsten in der Literatur vorgeschlagenen Prozentsatz entspricht (vgl. Dvorak in Kranebitter (Hrsg.), Unternehmensbewertung für Praktiker, Wien 2005, 210 bzw. Wien 2007, 220 und Purtscher, RWZ 2006,108ff). Ein Mobilitätsrisiko wurde mangels erkennbarer Veräußerungsabsicht nicht berücksichtigt.

Das ergab einen Basiszinssatz zwischen 2,37% (2005) und 4,45% (2025), dem die Risikoprämie mit insgesamt 8,56% zugeschlagen wurde (ohne Berücksichtigung eines Kapitalstrukturrisikos). Der Abzinsungsprozentsatz ergibt sich daraus mit 10,93% (2005) bis 13,01% (2025) und liegt damit wesentlich über dem des Gutachtens A, das durchgehend 6,75% verwendete.

Prognose

Das Gutachten B unterscheidet sich hinsichtlich der Prognose in mehreren Bereichen vom Gutachten A:

Die neuen Überlegungen basieren auf dem IST-Ergebnis Jänner bis September 2005 (und berücksichtigen damit zwei Monate mehr als das Gutachten A) und legen dieses als Plan-Ergebnis auf die drei Monate 10-12/2005 um. Daraus ergibt sich eine Umsatzerwartung für das gesamte Jahr 2005, die um EUR 19.300 über der bisherigen Schätzung liegt (300.200 statt 280.900). Für 2006 wurde der Planwert aus dem Gutachten A herangezogen, der für 2007 pauschal um 2% erhöht wurde. Der Gutachter bezeichnete das Risiko geringerer Einnahmen (vor allem im Hinblick auf die Sanierungsvereinbarung S***GmbH und die daraus resultierende Eigenschaft des Bw. als Mehrheitseigentümer) als äußerst gering. Er führte auch zahlreiche Anfragen ins Treffen, die der Bw. aus Zeitgründen ablehnen habe müssen.

Der Gutachter lehnt die Berücksichtigung des im Gutachten A in Abzug gebrachten Sicherheitsabschlages vom Cash-Flow ab 2008 ab. Er geht vielmehr für 2008 von einer 2%igen Ergebnissteigerung aus. Als Begründung nennt er nur die Einschätzung des Bw.

Erst für die Jahre ab 2009 reduziert dieser seine Erwartungen, schätzt die Umsatzerlöse auf EUR 300.000 und geht sodann für diese sowie die auf den Vorjahren basierenden Kosten wieder von einer jährlichen Erhöhung von 2% aus. Als Begründung nennt er auch hier wieder nur die Einschätzung des Bw.

Die zukünftige Ertragsteuerbelastung wurde nur mehr mit 25% statt mit 50% in Abzug gebracht. Bei der Ermittlung des Abzinsungssatzes wurde kein Abschlag für die unterschiedliche Steuerbelastung berücksichtigt.

Die Positionen Abschreibungen und Sachaufwand wurden im Schätzungswege um EUR 5.700 (20.000 statt 25.700) verringert.

- Geschäftsführungskosten/Unternehmerlohn

Das Gutachten B nimmt ausführlich zur Höhe des Unternehmerlohnes Stellung und schätzt diesen mit einer Höhe von jährlich EUR 120.000 als angemessen ein (inkl. Dienstgeberanteil, KommSt, DB und DZ). Es widerspricht damit Gutachten A und begründet dies mit mehreren Studien:

Die Kienbaum Beratungen GmbH habe 2005 eine branchenübergreifende Gehaltsstudie erstellt, die für kleine GmbH´s mit Summen von EUR 40.000 bis 400.000 ein große Spannweite ergeben hätte. Er zitierte weiters eine Internet-Gehalts-Datenbank, die auf der freiwilligen Eingabe von Gehaltsprofilen basiert, und diverse andere Umfragen und Studien.

Das Gutachten enthält keine Hinweise auf die Bezüge von wirklich mit dem konkreten Sachverhalt vergleichbaren Geschäftsführern, die als einzige Beschäftigte und weitestgehend ohne andere Fremdleistungen Beratungen erbringen sowie als Geschäftsführer einer anderen GmbH überlassen werden.

- Tax Shield und Aval-Provision

Der Barwert der auf die Fremdkapitalkosten entfallenden Steuerersparnis wurde vom Gutachten B mit einem Betrag zwischen EUR 8.500 (Tilgung in kürzest möglicher Zeit) und EUR 23.400 (Darlehen endfällig) errechnet. Da das Fremdkapital (EUR 840.000) durch die Lebensversicherungen des Bw. besichert ist, wurde dabei eine Avalprovision von 1% des offenen Betrages in Abzug gebracht.

Über die Berufung wurde erwogen:

3 Rechtsgrundlagen und rechtliche Würdigung

Die zentralen Fragen des Rechtsmittelverfahrens hängen mit der Einbringung des Unternehmensberatungsbetriebes in die P***GmbH zusammen.

Dazu bestimmt das Umgründungssteuergesetz (BGBl.Nr. 699/1991; kurz UmgrStG) in der am 1.1.2005 gültigen Fassung auszugsweise:

§ 12

(1) Eine Einbringung im Sinne dieses Bundesgesetzes liegt vor, wenn Vermögen (Abs. 2) auf Grundlage eines schriftlichen Einbringungsvertrages (Sacheinlagevertrages) nach Maßgabe des § 19 einer übernehmenden Körperschaft tatsächlich übertragen wird. Voraussetzung ist, dass das Vermögen am Einbringungsstichtag, jedenfalls aber am Tag des Abschlusses des Einbringungsvertrages, einen positiven Verkehrswert besitzt. Der Einbringende hat den positiven Verkehrswert im Zweifel durch ein Gutachten eines Sachverständigen nachzuweisen.

(2) Zum Vermögen zählen nur

1. Betriebe und Teilbetriebe, die der Einkunftserzielung gemäß § 2 Abs. 3 Z 1 bis 3 des Einkommensteuergesetzes 1988 dienen, wenn sie zu einem Stichtag eingebracht werden, zu dem eine Bilanz (§ 4 Abs. 1 des Einkommensteuergesetzes 1988) für den gesamten Betrieb des Einbringenden vorliegt, ...

§ 13

(1) Einbringungsstichtag ist der Tag, zu dem das Vermögen mit steuerlicher Wirkung auf die übernehmende Körperschaft übergehen soll. Der Stichtag kann auch auf einen Zeitpunkt vor Unterfertigung des Einbringungsvertrages rückbezogen werden. In jedem Fall ist innerhalb einer Frist von neun Monaten nach Ablauf des Einbringungsstichtages (§ 108 der Bundesabgabenordnung) ... - in den übrigen Fällen die Meldung der Einbringung bei dem gemäß § 58 der Bundesabgabenordnung für die übernehmende Körperschaft zuständigen Finanzamt vorzunehmen. ...

§ 14

(1) Bei der Einbringung von Betrieben und Teilbetrieben endet für das eingebrachte Vermögen das Wirtschaftsjahr des Einbringenden mit dem Einbringungsstichtag. Dabei ist das Betriebsvermögen mit dem Wert anzusetzen, der sich nach den steuerrechtlichen Vorschriften über die Gewinnermittlung ergibt. ...

(2) Die Einkünfte des Einbringenden sind hinsichtlich des einzubringenden Vermögens so zu ermitteln, als ob der Vermögensübergang mit Ablauf des Einbringungsstichtages erfolgt wäre.

§ 15

Bei der Einbringung von Betrieben, Teilbetrieben, Mitunternehmeranteilen und zu einem Betriebsvermögen gehörenden Kapitalanteilen ist zum Einbringungsstichtag eine Einbringungsbilanz aufzustellen, in der das einzubringende Vermögen nach Maßgabe des § 16 und das sich daraus ergebende Einbringungskapital darzustellen ist

§ 16

(1) Der Einbringende hat das in § 15 genannte Vermögen in der Einbringungsbilanz und einzubringende Kapitalanteile im Einbringungsvertrag mit den in § 14 Abs. 1 genannten Werten anzusetzen (Buchwerteinbringung).

...

(5) Abweichend von § 14 Abs. 2 kann bei der Einbringung von Betrieben, Teilbetrieben oder Mitunternehmeranteilen das nach § 14 Abs. 1 anzusetzende Vermögen, sofern die Voraussetzungen des § 12 gewahrt bleiben, in folgender Weise verändert werden:

1. Entnahmen und Einlagen, die in der Zeit zwischen dem Einbringungsstichtag und dem Tag des Abschlusses des Einbringungsvertrages getätigt werden, können an Stelle der Erfassung als Verrechnungsforderung oder -verbindlichkeit gegenüber der übernehmenden Körperschaft zurückbezogen werden. Diese Vorgänge gelten als mit Ablauf des Einbringungsstichtages getätigt, wenn sie in der Einbringungsbilanz durch den Ansatz einer Passivpost für Entnahmen oder einer Aktivpost für Einlagen berücksichtigt werden.

...

3. Bis zum Tag des Abschlusses des Einbringungsvertrages vorhandene Wirtschaftsgüter des Anlagevermögens und Verbindlichkeiten können zurückbehalten werden. Das Zurückbehalten gilt durch die Nichtaufnahme in die Einbringungsbilanz als eine mit Ablauf des Einbringungsstichtages getätigte Entnahme beziehungsweise Einlage, sofern der Vorgang nicht unter Z 4 fällt.

§ 18

(2) § 14 Abs. 2 gilt für die übernehmende Körperschaft mit Beginn des dem Einbringungsstichtag folgenden Tages, soweit in Abs. 3 und in § 16 Abs. 5 keine Ausnahmen vorgesehen sind. Eine nach § 16 Abs. 5 Z 2 gebildete Passivpost ist, soweit nicht eine rückwirkende Entnahme vorliegt, als versteuerte Rücklage zu behandeln.

(3) Abweichend von Abs. 2 sind Rechtsbeziehungen des Einbringenden zur übernehmenden Körperschaft im Zusammenhang mit der Beschäftigung, der Kreditgewährung und der Nutzungsüberlassung, soweit sie sich auf das eingebrachte Vermögen beziehen, ab Vertragsabschluß, frühestens jedoch für Zeiträume steuerwirksam, die nach dem Abschluss des Einbringungsvertrages beginnen. ...

Ergänzend nennt das Einkommensteuergesetz 1988 (BGBl. Nr. 400/1998; kurz EStG 1988) in § 6 Z 14 die folgenden Regeln:

a) Beim Tausch von Wirtschaftsgütern liegt jeweils eine Anschaffung und eine Veräußerung vor. Als Veräußerungspreis des hingegebenen Wirtschaftsgutes und als Anschaffungskosten des erworbenen Wirtschaftsgutes sind jeweils der gemeine Wert des hingegebenen Wirtschaftsgutes anzusetzen.

b) Die Einlage oder die Einbringung von Wirtschaftsgütern und sonstigem Vermögen in eine Körperschaft (§ 1 des Körperschaftsteuergesetzes 1988) gilt als Tausch im Sinne der lit. a, wenn sie nicht unter das Umgründungssteuergesetz fällt oder das Umgründungssteuergesetz dies vorsieht. Die Einbringung von (Teil)Betrieben, Mitunternehmer- und Kapitalanteilen im Sinne des § 12 Abs. 2 des Umgründungssteuergesetzes ist auf den nach dem Umgründungssteuergesetz maßgeblichen Einbringungsstichtag zu beziehen.

3.1 Betrieb

Nach der herrschenden Lehre (siehe beispielsweise Hügel/Mühlehner/Hirschler, Kommentar zum Umgründungssteuergesetz, und Huber in Wundsam/Zöchling/Huber/Khun, UmgrStG4) gilt:

Gegenstand einer Einbringung gem. Art III können lediglich Betriebe sein, die der Erzielung von Einkünften gem. § 2 Abs. 3 Z 1 bis 3 EStG 1988 (Gewinneinkunftsarten) dienen. Mangels Definition der Begriffe im UmgrStG gelten für den Begriff "Betrieb" die Regeln des EStG und die dafür entwickelten Grundsätze der Lehre, Verwaltungspraxis und Judikatur.

Betrieb ist eine selbstständige organisatorische Einheit zur Erzielung von (betrieblichen) Einkünften iSd § 2 Abs. 3 Z 1 bis 3 EStG 1988. Dazu zählen somit nur die Einkünfte aus Land- und Forstwirtschaft, aus selbstständiger Arbeit und aus Gewerbebetrieb.

Da § 12 Abs. 1 UmgrStG die Übertragung von Vermögen auf Grundlage eines Einbringungsvertrages voraussetzt, muss das Einbringungsvermögen zum Zeitpunkt der tatsächlichen sachenrechtlichen Übertragung Betriebsqualität aufweisen. Aus dem Bilanzerfordernis des § 12 Abs. 2 Z 1 UmgrStG ergibt sich, dass auch zum Einbringungsstichtag ein Betrieb vorliegen muss (Hügel/Mühlehner/Hirschler, aaO, § 12 Rz 71).

3.1.1 Tätigkeit des Bw.

Die Tätigkeit des Bw. als Unternehmensberater wurde - nachdem er lange Jahre nichtselbständig beschäftigt gewesen war - erstmals im März 2001 auf selbständiger Basis ausgeübt und schon nach nur etwas mehr als einem Jahr mit Ende Juni 2002 wieder beendet (Betriebsaufgabe zum 30. Juni 2002). Nach einer Unterbrechung von über zwei Jahren, in denen der Bw. als Vorstand eines großen Unternehmens der Holzindustrie (steuerlich nichtselbständig) tätig war, eröffnete er - erst drei Monate vor dem Einbringungsstichtag - mit 1. Oktober 2004 wieder einen Betrieb mit dem Gegenstand Unternehmensberatung und Training/Coaching.

Am Einbringungsstichtag existierten laut Aktenlage zwei Auftragsverhältnisse:

- Der Beratungsauftrag J*** brachte für den ersten Teil des Projektes (siehe oben Punkt 2.1.2.1) Umsätze für die Tätigkeit von November 2004 bis März 2005 von durchschnittlich 5.003 pro Monat. Bei einem Tagsatz von EUR 2.000 ergibt das ein Beschäftigungsausmaß von etwa 2,5 Tage pro Monat.

- Der Beratungsauftrag der S***GmbH umfasste die oben unter Punkt. 2.1.1 angeführten Stunden. Durchschnittlich ergab das einen Umfang von monatlich 47 Stunden á etwa EUR 200, was dem Satz für einen zehnstündigen Tag von EUR 2.000 entspricht (durchschnittlicher Monatsumsatz etwa EUR 9.600). 47 Stunden entsprechen knapp 5 Arbeitstagen á 10 Stunden pro Monat.

Am Einbringungsstichtag war der Bw. also nach der Aktenlage noch nicht voll ausgelastet und verfügte über erhebliche freie Arbeitszeitkapazitäten.

3.1.2 Einkunftsart Geschäftsführung S***GmbH

Mit Anfang März übernahm der Bw. die handelsrechtliche Geschäftsführung der S***GmbH. Sein Jahresbezug für diese Tätigkeit betrug aus Sicht dieses Zeitpunktes in etwa EUR 245.000 (siehe auch Punkt 2.1.1 - Honorarnote 3/5 vom 5. Juni 2005).

Obwohl er sich dabei nur dazu verpflichtet hatte "den überwiegenden Teil seiner Arbeitskraft der S***GmbH zu widmen" dürfte ihn diese Aufgabe tatsächlich zumindest kurz bis mittelfristig wesentlich mehr in Anspruch genommen haben. Die Beurteilung des Ausmaßes der aufgewendeten Zeit ist zum jetzigen Zeitpunkt - mangels Ermittlungen - nur aufgrund von Indizien möglich, wie etwa der Behauptung des Bw., dass er die Begleitung der Fa. J*** im April 2005 aufgrund des "Projektes S***GmbH" - offenbar aus Mangel an freien Arbeitskapazitäten - abbrach (siehe Punkt 2.1.2.1).

Rein zivilrechtlich übte der Bw. seine Geschäftsführungstätigkeit weiterhin "im Rahmen eines Beratungsvertrages" aus (Punkt 4.2 Sanierungsvereinbarung). Da gleichzeitig mit der Übernahme der Geschäftsführungsfunktion durch den Bw. der bisherige Geschäftsführer S*** ausschied, muss sich damit wohl eine beachtliche Ausweitung seines zeitlichen Engagements ergeben haben. Welche Tätigkeiten der Bw. tatsächlich wo, wann und in welcher Form ausübte, ist den Akten derzeit nicht zu entnehmen.

Die Einkünfte wurden bisher als Einkünfte aus selbständiger Arbeit (E.a.s.A.) behandelt. Sie wurden dem per 1.1.2005 eingebrachten Betrieb und damit rückwirkend der P***GmbH zugerechnet. Diese Behandlung bedingt, dass tatsächlich betriebliche Einkünfte vorliegen. Ist dies nicht der Fall, kommt weder die Einbringung einer solchen "Tätigkeit" noch die rückwirkende Zurechnung solcher Einkünfte an die übernehmende Körperschaft in Frage.

Das Anstellungsverhältnis eines Geschäftsführers kann ein Dienstvertrag im Sinne der §§ 1151 ff ABGB, ein so genannter freier Dienstvertrag, ein Werkvertrag oder ein Auftrag sein (vgl. etwa VwGH 15.7.1998, 97/13/0169). Der - seltene - Fall eines Werkvertrages wird allerdings nur angenommen werden können, wenn die Verpflichtung zur Herbeiführung eines bestimmten Erfolges, etwa in Form eines durch die Geschäftsführung abzuwickelnden konkreten Projektes, vereinbart ist, nicht aber wenn Gegenstand des Vertrages die auf Dauer angelegte und damit zeitraumbezogene Erbringung von Leistungen ist (vgl. Reich/Rohrwig, GmbH-Recht2, Rz 2/83). Während beim Werkvertrag ein bestimmter Erfolg geschuldet wird, ist beim Dienstvertrag und beim freien Dienstvertrag die Arbeit selbst Leistungsinhalt (vgl. Krejci in Rummel 2, Rz 117 zu §§ 1165, 1166 ABGB).

Zu beachten ist, dass die sozialversicherungsrechtliche oder arbeitsrechtliche Einstufung einer Tätigkeit für die steuerrechtliche Beurteilung nicht zwingend maßgebend ist (vgl. VwGH 24.2.1999, 98/13/0014). So ist es für die steuerrechtliche Beurteilung nicht von Relevanz, ob der Geschäftsführer selbst für die Kranken-, Unfall- und Pensionsversicherung aufzukommen und das Honorar der Einkommensteuer zu unterwerfen hat. Sollten dem Geschäftsführer Ansprüche, die sich bei einem Arbeitsverhältnis im Sinne des Arbeitsrechts ergeben (beispielsweise Entgeltfortzahlung im Krankheitsfall, Urlaubsregelung oder Abfertigungsansprüche), nicht zustehen, so steht dies ebenfalls nicht in Widerspruch zum Bestehen eines Dienstverhältnisses iSd § 47 Abs. 2 EStG 1988 (vgl. VwGH 24.10.2002, 2001/15/0062 mwN)

Bezüge und Vorteile aus einem bestehenden oder früheren Dienstverhältnis sind Einkünfte aus nichtselbständiger Arbeit (§ 25 Abs. 1 Z 1 lit. a EStG 1988). Ein Dienstverhältnis liegt vor, wenn der Arbeitnehmer dem Arbeitgeber seine Arbeitskraft schuldet. Dies ist der Fall, wenn die tätige Person in der Betätigung ihres geschäftlichen Willens unter der Leitung des Arbeitgebers steht oder im geschäftlichen Organismus des Arbeitgebers dessen Weisungen zu folgen verpflichtet ist (§ 47 Abs. 2 EStG 1988).

Der Begriff des Dienstverhältnisses ist ein eigenständiger Begriff des Steuerrechts. Seinem Wesen nach stellt das Dienstverhältnis ein Dauerschuldverhältnis dar, bei dem sich der Arbeitnehmer verpflichtet, die Arbeitsleistung grundsätzlich persönlich zu erbringen (vgl. Hofstätter, Reichel, Die Einkommensteuer, Kommentar, § 47, Tz.4.3 mwN). Die Legaldefinition des § 47 Abs. 2 EStG 1988 enthält zwei Kriterien, die für das Vorliegen eines Dienstverhältnisses sprechen, nämlich die Weisungsgebundenheit gegenüber dem Arbeitgeber und die Eingliederung in dessen geschäftlichen Organismus.

In Fällen, in denen die beiden im Gesetz angeführten Kriterien noch keine klare Abgrenzung ergeben, wurden vom Verwaltungsgerichtshof weitere Kriterien entwickelt, an Hand derer eine Zuordnung getroffen werden kann. Dabei ist etwa zu untersuchen,

- ob den Tätigwerdenden das Wagnis in Gewicht fallender Einnahmenschwankungen oder jenes der Schwankungen ins Gewicht fallender nicht überwälzbarer Ausgaben trifft, und

- ob er eine laufende, wenn auch nicht monatliche Entlohnung erhält.

Für die Frage nach dem Bestehen eines Dienstverhältnisses kommt es also nicht auf die von den Vertragspartnern gewählte Bezeichnung als Dienstvertrag oder als Werkvertrag an. Vielmehr sind die tatsächlich verwirklichten vertraglichen Vereinbarungen entscheidend (vgl. beispielsweise VwGH 3.8.2004, 2000/13/0046 sowie 28.6.2006, 2002/13/0175). Im konkreten Fall sind den Akten dazu insbesondere die folgenden Belege zu entnehmen:

- Sanierungsvereinbarung vom 7. März 2005:Zu den Details siehe vorne Punkt 2.1.1

- Honorarnote 3/5 vom 5. Juni 2005:Der Bw. berechnete sein Honorar für Mai 2005, in dem er noch nicht formeller Gesellschafter der S***GmbH war, indem er das vereinbarte Jahreshonorar von EUR 210.000,00 durch 12 Monate dividierte (ergibt EUR 17.500) und dann um 14% ("als Ersatz für die anteiligen Lohnnebenkosten des Dienstgebers" = EUR 2.450) sowie um 2,3% mit dem Titel "KV-Erhöhung" (EUR 459,00) erhöhte.Dabei fällt unter dem Aspekt einer selbständigen Beschäftigung auf, dass der Bw. seinen GF-Bezug - offenbar ohne Protest der anderen Vertragspartner - um den Betrag erhöhte, um den sich auch die Gehälter laut Kollektivvertrag erhöhten, ohne dass die Sanierungsvereinbarung eine solche Erhöhung enthielt. Weiters rechnete er (fiktiv) den Dienstgeberanteil von 14% hinzu, obwohl er mit seinem Gehalt die Höchstbemessungsgrundlage (2005 waren das auf ein Monat umgelegt EUR 4.235,00) ganz erheblich überschritt. In Summe ergibt das ein Honorar von EUR 20.409,00 zuzüglich Umsatzsteuer.Auf ein Jahr hochgerechnet ergibt das einen Jahresbezug von EUR 244.908,00 für eine Halbtagsbeschäftigung.

- Honorarnote 4/5 vom 5. Juni 2005Mit dieser Honorarnote rechnete der Bw. 13.207 mit seinem "Privatauto" gefahrene Kilometer für den Zeitraum März bis Mai 2005 ab. Unter Anwendung eines pauschalen Satzes von EUR 0,356 errechnete er dabei einen Betrag von EUR 4.701,70 zuzüglich Umsatzsteuer von EUR 934,34.Für die künftige Beurteilung des Sachverhaltes wird zu beachten sein, dass der Bw. diesen PKW im Rahmen der Einbringung im September 2005 in seinem (Privat)Vermögen zurückbehielt und nicht an die P***GmbH übereignete. Eine Vereinbarung über die Nutzung dieses Fahrzeuges ist dem Einbringungsvertrag nicht zu entnehmen (siehe dazu auch hinten Punkt 3.2.2).

- Honorarnote 5/5 vom 9. Juni 2005Mit dieser Honorarnote rechnet der Bw. seine Geschäftsführertätigkeit im Juni 2005 ab. Auffällig ist dabei, dass er dem in der Honorarnote 3/5 errechneten Monatshonorar (siehe oben) 4/6 eines 13. "Gehaltshonorars" hinzurechnet. Diese Vorgangsweise ist der Sanierungsvereinbarung nicht zu entnehmen und könnte als Hinweis auf eine nichtselbständige Tätigkeit gedeutet werden. Die Berechnung ergibt in Summe EUR 34.015,00 für den Juni 2005. Ob eine solche Erhöhung für den Dezember 2005 noch einmal erfolgte, ist den Akten nicht zu entnehmen.

Für die Beurteilung der Einkunftsart sind aus Sicht des UFS unter anderem die folgenden Sachverhaltselemente entscheidungswesentlich:

- Zeitabhängige, risikounabhängige Entlohnung ohne Vereinbarung einer ErfolgstangenteDie Entlohnung erfolgte nach dem Aktenstand und den vorliegenden Vereinbarungen ausschließlich monatsbezogen. Es bestand kein Risiko, dass die Bezüge beim Scheitern der Sanierung oder aus anderen Gründen verringert werden oder gar entfallen könnten (vgl. die Aussagen des Mag.***C, Zeuge im Verfahren P***GmbH). Eine zusätzliche Erfolgskomponente wurde zwar in Erwägung gezogen schlussendlich aber niemals schriftlich vereinbart. Das alles spricht gegen das Vorliegen eines Unternehmerrisikos.

- Beratungs-/Überlassungsvertrag bzw. Überlassung der ArbeitskraftPunkt 4.2 der Sanierungsvereinbarung spricht davon, dass der Bw. die Geschäftsführertätigkeit "vorerst im Rahmen eines Beratungsvertrages erbringen wird". Nach der geplanten Einbringung seines Einzelunternehmens in eine GmbH werde er im Rahmen eines Überlassungsvertrages von dieser GmbH an die S***GmbH überlassen. Die erwähnten Verträge wurden niemals schriftlich umgesetzt.In Punkt 4.3 der Sanierungsvereinbarung verpflichtet sich der Bw., "den überwiegenden Teil seiner Arbeitskraft der S***GmbH zu widmen".

Diese Vertragsteile sind in sich widersprüchlich. Wäre die vom Bw. erbrachte Leistung tatsächlich die bloße Beratung gewesen, hätte diese Leistung in der Folge auch von seiner GmbH unverändert weiter erbracht werden können. Dass der Vertragstypus aber auf einen Überlassungsvertrag geändert werden sollte, stellt einen starken Hinweis dafür dar, dass bei diesem Vertrag die persönliche Leistung des Bw. im Vordergrund stand. Dafür spricht auch, dass er sich zur Widmung seiner Arbeitskraft und nicht zu einem bestimmten Erfolg verpflichtete.

- Dauerschuldverhältnis ohne zeitliche Befristung, LeistungsinhaltDas Vertragsverhältnis war ohne Zweifel auf unbefristete Dauer angelegt. Ein anderes Ziel als die Zurverfügungstellung der Arbeitskraft des Bw. ist den vorliegenden Akten nicht zu entnehmen.

- WeisungsgebundenheitDer Bw. unterlag nach der Aktenlage von 3/2005 bis Ende 9/2005 (bis zur Übernahme der Gesellschaftsanteile durch ihn und die I***AG) sowohl nach den Bestimmungen des GmbHG wie auch im speziellen aufgrund Punkt 5.2 der Sanierungsvereinbarung der Weisungsgebundenheit gegenüber der aus dem Alleingesellschafter S*** bestehenden Generalversammlung. Eine vertragliche Weisungsfreistellung existiert nach den Akten nicht.

- Alleingeschäftsführer und Ersatz für den bisherigen GeschäftsführerDer Bw. war Alleingeschäftsführer und ersetzte in dieser Funktion seinen Vorgänger S***. Mit seiner Bestellung erhöhte sich sein Arbeitseinsatz von durchschnittlich fünf Arbeitstagen (siehe Punkt 2.1.1) auf zumindest etwa 10 Arbeitstage pro Monat (120 Tagessätze pro Jahr - siehe Aussage Mag.***C).Das genaue Ausmaß der als Geschäftsführer eingesetzten Arbeitszeit wurde bisher nicht ermittelt. Es ist den Akten auch nicht zu entnehmen, welche Tätigkeiten der Bw. ab März 2004 tatsächlich ausübte, welche Tätigkeiten zur bis dahin schon ausgeübten Beratung hinzutraten und - falls der Bw. in den geschäftlichen Organismus der S***GmbH nicht eingegliedert gewesen sein sollte - wer dieses Unternehmen tatsächlich leitete, das Personal führte und die wesentlichen Kunden- sowie Lieferantenkontakte pflegte.

- 13. Monatsbezug und Erhöhung laut KollektivvertragAus der Honorarnote 5/5 vom 9. Juni 2005 (siehe oben) geht hervor, dass der Bw. 4/6 eines "Gehaltshonorars" verrechnete. Dies kann als Hinweis auf ein vorliegendes Arbeitsverhältnis gedeutet werden.Kopien der weiteren Honorarnoten sind den Akten nicht zu entnehmen, weshalb nicht geklärt ist, ob es ein weiteres Mal zu einer solchen Erhöhung kam.

- Arbeitsplatz, ArbeitsmittelDen Akten ist derzeit nicht zu entnehmen, wo der Bw. seine Arbeit verrichtete und ob er sich dabei der Betriebsmittel (vom Schreibtisch über den Computer bis zum Papier) und des Personals der S***GmbH bediente. Diese Fakten werden noch zu ermitteln sein.

Die endgültige Beurteilung der Einkunftsart, die aus dieser Tätigkeit resultiert, wird erst dann möglich sein, wenn die oben erwähnten fehlenden Ermittlungen abgeschlossen sind. So werden insbesondere die folgenden Sachverhaltselemente zu erheben und zu dokumentieren und die folgenden Fragen zu klären sein:

- Wo befand sich der Arbeitsort des Bw.? Wo hatte der Bw. seinen Arbeitsplatz bzw. seine Arbeitsplätze? Wie war(en) diese(r) Arbeitsplatz ausgestattet (Computer ...)? Auf welchen Computern finden sich die Dateien, die der Bw. erstellte?

- Von welchem Personal wurde der ehemalige Geschäftsführer S*** in welcher Art und Weise unterstützt und was änderte sich durch den Wechsel in der Geschäftsführung?

- Wann arbeitete der Bw. wo? Wie viele Stunden wurden vom Bw. dafür aufgewendet?

- Art und Umfang der Arbeiten, Aufgaben und Zuständigkeiten

- Weisungsstrukturen und Verantwortlichkeiten in der S***GmbH

- Wer konnte wem Weisungen erteilen und wer hatte welche Geschäfte und Handlungen zu verantworten?

- Wer hatte Kontakt mit den Kunden und Lieferanten?Wer schloss die Verträge (mündlich und schriftlich) ab?Wer unterfertigte die Bankbelege wie etwa Überweisungen etc.?

Zur Klärung dieser Fragen werden insbesondere auch die Prüfungsorgane, die die "Lohnsteuerprüfung" durchführten, zu befragen sein.

Aufgrund der vorliegenden Unterlagen ist die eindeutige Einstufung der Tätigkeit des Bw. als Geschäftsführer der S***GmbH unter eine bestimmte Einkunftsart ohne diese Ermittlungen nicht möglich.

Die Klärung dieser Frage ist aber die wesentliche Grundlage für die Beurteilung, ob es sich beim eingebrachten Vermögen dem Grunde nach überhaupt um einen Betrieb im Sinne des § 12 Abs. 2 UmgrStG gehandelt haben kann: Sollte dies nämlich nicht zutreffen, wäre diese Tätigkeit von vornherein umgründungssteuerlichen Begünstigungen nicht zugänglich, weshalb auch die damit zusammenhängenden Einnahmen und Aufwendungen im Rahmen der Prognoserechnung nicht berücksichtigt werden dürften. In der Folge wäre auch die rückwirkende Zurechnung dieser Einkünfte an die P***GmbH ausgeschlossen. Die Versteuerung hätte - auch in Bezug auf bezahlte Aufwandersätze wie KM-Geld etc. - als Einkünfte des Bw. nach den für seine Einkommensteuer geltenden Regeln erfolgen müssen.

Den Akten sind keine Hinweise darauf zu entnehmen, dass die anderen Tätigkeiten (J***, E1, E***GmbH) nicht unter die betrieblichen Einkunftsarten einzureihen sein könnten. Die Beurteilung der Einbringung dieser Aufträge wird deshalb prinzipiell auch losgelöst von der Geschäftsführungstätigkeit erfolgen können. Da die Bewertung der Tätigkeit für die S***GmbH schon jetzt den zentralen Streitpunkt der Unternehmensbewertung darstellte und sich auch beim bloß vorübergehenden Wegfall dieser Einnahmen wohl kein positiver Verkehrswert des eingebrachten Vermögens ergeben könnte, muss diese Geschäftsführungstätigkeit trotzdem vorweg eingestuft werden. Erst dann ist es sinnvoll, weitere Untersuchungen anzustellen, inwiefern der P***GmbH tatsächlich ein Betrieb mit positivem Verkehrswert übereignet wurde.

3.2 Geschäftsführerbezug von der und Überlassung des PKW´s an die P***GmbH

§ 18 Abs. 3 UmgrStG (siehe oben) regelt die Rechtsbeziehungen des Einbringenden zur übernehmenden Körperschaft und schuf die Möglichkeit, in bestimmten Fällen - unter Außerkraftsetzung des allgemeinen steuerlichen Rückwirkungsverbotes - Vereinbarungen für den Rückwirkungszeitraum zu treffen. Dies trifft vor allem auf die Arbeitsleistung des Einbringenden und in Bezug auf das anlässlich der Umgründung zurückbehaltene Vermögen (Vermietung etc.) zu (siehe auch 686 d.B. XXII. GP; Abgabenänderungsgesetz 2004).

Voraussetzung dafür ist, dass die Entgeltvereinbarung noch am Tag des Abschlusses des Einbringungsvertrages getroffen wurde. Dabei ist zu beachten, dass Verträge zwischen Kapitalgesellschaften und ihren Gesellschaftern an jenen Kriterien zu messen sind, die für die Anerkennung von Verträgen zwischen nahen Angehörigen entwickelt wurden (vgl. VwGH 21.6.2007, 2006/15/0043 mwN). Die Vereinbarung muss demnach

- nach außen ausreichend zum Ausdruck kommen,

- einen eindeutigen, klaren und jeden Zweifel ausschließenden Inhalt haben und

- zwischen Fremden unter den gleichen Bedingungen abgeschlossen werden.

Den Akten sind keine diesbezüglichen rückwirkenden Vereinbarungen zu entnehmen. Das gilt sowohl für die Tätigkeit des Bw. wie auch für die Überlassung des anlässlich der Einbringung rückwirkend entnommenen PKW Audi A8.

3.2.1 Geschäftsführerbezug P***GmbH

Für die Bezüge, die für die Geschäftsführertätigkeit ab dem Abschluss des Geschäftsführervertrages zustehen und die richtigerweise als Einkünfte aus selbständiger Arbeit (§ 22 Z 2 EStG 1988) zu erfassen sind, gelten die Wirksamkeitsregeln des § 19 EStG 1988. Sie sind somit im Kalenderjahr ihres Zuflusses zu versteuern.

Die Gewinn- und Verlustrechnung 2005 der P***GmbH weist einen Aufwand für Geschäftsführung von EUR 60.000 aus, was gegengleich zum Ansatz von Einnahmen im Rahmen der Ermittlung der Einkünfte geführt haben dürfte. Der Geschäftsführungsvertrag wurde - frühestens - mit 30. September 2005 geschlossen, weist ein vereinbartes Jahreshonorar von mindestens EUR 60.000 aus und nimmt nicht Bezug auf den Rückwirkungszeitraum. Mangels ausdrücklicher gegenteiliger Vereinbarung muss deshalb nach dem gegenwärtigen Aktenstand davon ausgegangen werden, dass ein Vertragsverhältnis zwischen dem Bw. und der P***GmbH sowohl zivil- wie auch steuerrechtlich erst ab diesem Tag existierte. Das Jahreshonorar kann folglich mangels zivil- und steuerrechtlicher Rückwirkung der Vereinbarung aus dem Titel der Tätigkeit als Geschäftsführer der P***GmbH nur anteilig für die Zeit von Oktober bis Dezember und damit nur mit EUR 15.000 zustehen.

Von dieser Beurteilung könnte nur dann abgegangen werden, wenn Ermittlungen ergeben würden, dass tatsächlich noch am Tag des Abschlusses des Einbringungsvertrages eine nach außen ausreichend erkennbare Vereinbarung über den Rückwirkungszeitraum getroffen worden wäre, die einen eindeutigen, klaren und jeden Zweifel ausschließenden Inhalt hat und auch zwischen Fremden unter den gleichen Bedingungen abgeschlossen worden wäre (siehe dazu allgemein Punkt 3.2).

Ein Betrag ist unter dem Gesichtspunkt des § 19 Abs. 1 EStG 1988 als zugeflossen anzusehen, wenn der Empfänger über ihn tatsächlich und rechtlich verfügen kann. Wie der Verwaltungsgerichtshof schon wiederholt ausgesprochen hat, ist dabei für den Fall, dass der Gläubiger einer Kapitalgesellschaft gleichzeitig deren Mehrheitsgesellschafter ist, der Zufluss grundsätzlich mit dem Zeitpunkt anzunehmen, zu dem die Forderung fällig ist. Das gilt nur dann nicht, wenn die Kapitalgesellschaft zahlungsunfähig in dem Sinne ist, dass sie weder über genügend bare Mittel verfügt noch solche Barmittel durch Vermögensumschichtungen oder mangels Kreditwürdigkeit durch Fremdmittelaufnahme beschaffen kann (vgl. VwGH 25.6.2007, 2007/14/0002).

Die genannten EUR 60.000 wurden im Jahr 2005 mit EUR 9.882,02 tatsächlich an den Bw. (EUR 8.000) bzw. für den Bw. an die Sozialversicherungsanstalt der gewerblichen Wirtschaft (kurz SVGW; EUR 1.882,02) zur Auszahlung gebracht und gelten damit jedenfalls mit diesem Betrag im Jahr 2005 als zugeflossen. Der Restbetrag von EUR 50.117,98 wurde erst im Mai 2006 im Rahmen der Abschlussarbeiten 2005 als Verbindlichkeit eingebucht (siehe Schreiben vom 10. Oktober 2007 zum KESt-Verfahren [RV/0380-S/06] bzw. Punkt 2.1.3). Die Bilanz zum 31.12.2005 weist ein Guthaben bei Kreditinstituten von EUR 82.132,92 aus, was ein eindeutiger Beweis auf die Liquidität des Unternehmens ist. Damit gilt im Sinne der oben zitierten Rechtsprechung jedenfalls auch der auf das Jahr 2005 entfallende zivil- und steuerrechtlich anzuerkennende Restbetrag auf die EUR 15.000,00 (EUR 5.117,98) als zugeflossen.

Die Einkünfte aus selbständiger Arbeit aus der Geschäftsführungstätigkeit (§ 22 Z 2 EStG 1988) wären im Zuge der Veranlagung der Einkommensteuer 2005 deshalb nur mit folgendem Betrag der Besteuerung zu unterziehen.

Dazu ist jedoch noch zu bemerken, dass den Akten nicht eindeutig und klar entnommen werden kann, in welcher Höhe im Jahr 2005 tatsächlich Pflichtversicherungsbeiträge zur gesetzlichen Sozialversicherung zu Vorschreibung gelangten bzw. bezahlt wurden. Der Bw. gab mit Schreiben vom 1. Oktober 2004 (Dauerakt) bekannt, dass er das gebundene Gewerbe "Unternehmensberatung und Betriebsorganisation" bei der BH Z*** angemeldet habe. Dem Akt ist derzeit aber weder die Mitteilung der Bezirksverwaltungsbehörde noch die Zahlung weiterer Pflichtversicherungsbeiträge zu entnehmen.

In der Folge wird deshalb auch zu klären sein, ob weitere Pflichtversicherungsbeiträge zur Vorschreibung gelangten und von wem diese bezahlt wurden.

Über den zivilrechtlich zustehenden Teil (EUR 15.000,00) der verbuchten Geschäftsführervergütung für das Jahr 2005 hinaus gehende Zahlungen sowie Einbuchungen von Verbindlichkeiten müssen mangels Rechtsgrundlage eine verdeckte Ausschüttung darstellen. Das trifft in diesem Fall auf den Restbetrag von EUR 45.000,00 zu. Verdeckte Ausschüttungen unterliegen dem besonderen Besteuerungsregime für endbesteuerungsfähige Kapitaleinkünfte und sind im Wege eines Haftungsbescheides (gegenüber der P***GmbH) oder eines eigenständigen Abgabenbescheides (gegenüber Bw.) mit Kapitalertragsteuer zu belasten (vgl. Schwaiger, ÖStZ 2001/1029). Diese Einkünfte sind - mangels Antrag im Sinne des § 97 Abs. 4 EStG 1988 - nicht Gegenstand des Einkommensteuerbescheides 2005, weshalb über deren Höhe und Zuflusszeitpunkt hier nicht abzusprechen war. Über sie wird - allenfalls nach Durchführung von Ermittlungen hinsichtlich des Fälligkeits- und Zuflusszeitpunktes - in einem eigenständigen Verfahren abzusprechen sein.

3.2.2 KM-Geld P***GmbH

Ähnliches gilt für das in der Gewinn- und Verlustrechnung ausgewiesene KM-Geld von EUR 10.680,00. Gem. § 10 Abs. 3 Reisegebührenvorschrift (BGBl. 133/1955; kurz RGV) betrug das amtliche KM-Geld bis 27. Oktober 2005 EUR 0,356 und ab dem darauf folgenden Tag EUR 0,376. Legt man diesen Wert auf den obigen Betrag um, ergibt das etwa 29.500 Kilometer. Das deutet darauf hin, dass die P***GmbH für das gesamte Kalenderjahr 2005 Zahlungen an den Bw. geleistet haben könnte.

Den Steuerakten des Bw. sind keine entsprechenden Einnahmen zu entnehmen.

Diese Vorgangsweise wäre aber nur dann gedeckt, wenn die Auszahlung des KM-Geldes unter die Bestimmung des § 26 Z 4 EStG 1988 subsummierbar ist. Dies setzt aber einerseits den Bezug von Einkünften aus nichtselbständiger Arbeit (§ 25 EStG 1988) voraus. Andererseits gilt diese Bestimmung nur für Beträge, die aus Anlass einer Dienstreise als Reisevergütung gezahlt wurden. Es liegen keine Hinweise darauf vor, dass diese Voraussetzungen tatsächlich gegeben sein könnten. Damit müssten die im Rahmen des Jahresabschlusses der P***GmbH ersichtlichen KM-Gelder aber zwingend zu Einnahmen beim Bw. führen, die im Rahmen der Einkommensteuerveranlagung zu berücksichtigen sind.

- Sollte keine Vereinbarung zutage treten, die eine Rückwirkung rechtfertigen könnte, wäre die Überlassung des PKW´s - jedenfalls für den Rückwirkungszeitraum - nicht steuerlich anzuerkennen, weshalb dieser Zufluss zu einer verdeckten Ausschüttung führen müsste (§ 27 Abs. 1 Z 1 EStG 1988 in Verbindung mit §§ 93 bis 97 EStG 1988).

- Sollte die Rückwirkung aber möglich und die Verrechnung tatsächlich in fremdüblicher Weise erfolgt sein, wären die Einnahmen in Ansatz zu bringen und um die tatsächlichen Aufwendungen für die Benutzung des PKW´s zu kürzen. Dabei wäre aber im Falle der Anwendung des Pauschalbetrages im Sinne des § 17 Abs. 1 EStG 1988 zu beachten, dass Aufwendungen für die Zurverfügungstellung eines PKW mit dem Pauschalbetrag abgegolten wäre.

Mangels detaillierter Unterlagen in den Akten, werden die diesbezüglichen näheren Umstände noch zu ermitteln sein.

4 Auflösende Bedingung

In Punkt 4. der Vorhaltsbeantwortung vom 16. April 2007 wurde ausdrücklich auf die auflösende Bedingung im Einbringungsvertrag vom 28. September 2005 hingewiesen. Diese Regelung lautet (Punkt Achtens):

Die gegenständliche Einbringung erfolgt unter Inanspruchnahme der Begünstigungen des Artikel III des Umgründungssteuergesetzes. Dieser Vertrag wird daher unter der Voraussetzung abgeschlossen, dass der Betriebseinbringung die Abgabenbefreiungen gemäß Artikel III Umgründungssteuergesetz zukommen. Die rechtskräftige Versagung dieser Befreiung gilt als auflösende Bedingung, sodass in diesem Falle der Vertrag als nicht errichtet gilt und jeder Vertragsteil das inzwischen etwa Empfangene wieder zurückzustellen hat. Der Eintritt oder Nichteintritt dieser auflösenden Bedingung bedarf jedoch keines Nachweises gegenüber dem Firmenbuch.

Dazu ist zu sagen, dass so genannte Steuerklauseln steuerlich unbeachtlich sind. Ist nämlich ein Abgabenanspruch einmal entstanden, so ist der Wegfall des Abgabenanspruches durch nachträgliche Dispositionen des Steuerpflichtigen ausgeschlossen. Eine an eine bestimmte steuerliche Behandlung anknüpfende auflösende Bedingung verhindert dabei weder das Entstehen des Abgabenanspruches noch führt sie dazu, dass ihr Eintritt den Abgabenanspruch zum Wegfall bringt (vgl. Ritz, BAO3, § 4 Tz 11 mwN). Die vom Bw. ins Treffen geführte Bedingung ist deshalb steuerlich unbeachtlich.

5 Aufhebung unter Zurückverweisung der Sache an die Abgabenbehörde 1. Instanz

Gem. § 289 Abs. 1 BAO kann die Abgabenbehörde zweiter Instanz die Berufung durch Aufhebung des angefochtenen Bescheides unter Zurückverweisung der Sache an die Abgabenbehörde erster Instanz erledigen, wenn Ermittlungen (§ 115 Abs. 1 BAO) unterlassen wurden, bei deren Durchführung ein anders lautender Bescheid hätte erlassen werden oder eine Bescheiderteilung hätte unterbleiben können.

Wie oben schon ausführlich dargestellt, bedarf die endgültige Beurteilung der Einkommensteuer 2005 noch mehrerer Ermittlungen.

So fehlt insbesondere die Erhebung der tatsächlichen Tätigkeit des Bw. für die S***GmbH ab März 2005 (siehe oben unter Punkt 3.1.2). Es werden vor allem die unter diesem Punkt zu den Stichworten Alleingeschäftsführer und Ersatz für den bisherigen Geschäftsführer, 13. Monatsbezug und Erhöhung laut Kollektivvertrag, Arbeitsplatz und Arbeitsmittel aufgeworfenen Fragen zu klären sein.

Erst wenn diese Tätigkeit in den Akten ausreichend abgebildet wurde, kann die Einkunftsart der daraus resultierenden Einkünfte beurteilt werden. Die für diese Beurteilung anzuwendenden Regeln wurden im oben zitierten Punkt skizziert.

Nur dann, wenn es sich bei diesen Einkünften um betriebliche handelt, kommt eine Einbringung gem. Art. III UmgrStG in Frage. Damit kann nur eine solche Tätigkeit in die Unternehmensbewertung mit einbezogen werden. Liegen Einkünfte aus nichtselbständiger Arbeit vor, ist zum einen eine solche Berücksichtigung ausgeschlossen und zum anderen die rückwirkende Zurechnung der Einkünfte an die aufnehmende Gesellschaft nicht zulässig.

Auch die näheren Umstände im Zusammenhang mit der (rückwirkenden) Tätigkeit des Bw. für die P***GmbH und der Überlassung des PKW´s an diese sind noch nicht ausreichend ermittelt (siehe oben Punkt 3.2).

Da also entscheidungsrelevante Ermittlungen unterblieben sind, macht der Unabhängige Finanzsenat von der Möglichkeit der Aufhebung unter Zurückverweisung der Sache Gebrauch. Dafür waren unter anderem die folgenden Gründe ausschlaggebend:

- Für die Beurteilung fehlen Sachverhaltelemente, die intensiver Ermittlungsarbeit bedürfen und unter Umständen nur vor Ort und unter Befragung mehrerer Zeugen/Auskunftspersonen feststellbar sein werden. Dafür wird es auch erforderlich sein, das Rechnungswesen der aufnehmenden P***GmbH für das Kalenderjahr 2005 einer genaueren Überprüfung zu unterziehen.

- Diese Ermittlungen und die darauf aufbauende Beurteilung des Einbringungsvorganges haben unmittelbare Auswirkungen auf die unter RV/0380-S/06 anhängig gewesene Festsetzung von Kapitalertragsteuer. Unter Umständen wird auch die Beurteilung dieser Abgabenansprüche der intensiven Überprüfung der Vorgänge in der P***GmbH, die bisher keiner Außenprüfung unterzogen wurde, bedürfen.

- Sollte das Ermittlungsverfahren ergeben, dass der Bw. als Geschäftsführer der S***GmbH Einkünfte aus nichtselbständiger Arbeit bezogen hat, sind die Vorgänge im Rückwirkungszeitraum dem Bw. und nicht der aufnehmenden Gesellschaft steuerlich zuzurechnen.

- Sollte kein positiver Verkehrswert nachweisbar sein, müsste die Vorteilszuwendung im Zeitpunkt des Einbringungsvertrages eine verdeckte Ausschüttung an den Bw. darstellen. Um die Höhe dieser Begünstigung zu ermitteln, wäre es nötig, den Verkehrswert des eingebrachten Vermögens zum 28. September 2005 zu ermitteln.

Da der Unabhängige Finanzsenat selbst nicht über die Ressourcen zur Durchführung dieser Erhebungen verfügt und um Zweigleisigkeiten zu vermeiden, erscheint es deshalb zweckmäßig, die notwendigen Maßnahmen dem Finanzamt im eigenen Wirkungsbereich zu überlassen. Unter Berücksichtigung all dieser Aspekte erscheint die hiermit verfügte Aufhebung und Zurückverweisung der Sache als zweckmäßig. Dem standen keine erkennbaren berücksichtigungswürdigen Nachteile für den Bw. gegenüber, weshalb spruchgemäß zu entscheiden war.

Salzburg, am 27. Mai 2008

Zusatzinformationen | |

|---|---|

Materie: | Steuer, Finanzstrafrecht Verfahrensrecht |

betroffene Normen: | § 12 Abs. 2 Z 1 UmgrStG, Umgründungssteuergesetz, BGBl. Nr. 699/1991 |

Schlagworte: | Betrieb, Einkunftsart, Weisungsgebundenheit, Unternehmerrisiko |

Verweise: | |