Anerkennung einer Mitunternehmerschaft zwischen Ehegatten

Entscheidungstext

Der unabhängige Finanzsenat hat über die Berufung von K&S,Sch., vom 11. August 2000 gegen die Bescheide des Finanzamtes Schärding vom 6. Juli 2000 betreffend die Feststellung von Einkünften gemäß § 188 BAO und die Umsatzsteuer für das Jahr 1999 entschieden:

1. Der Bescheid über die Feststellung von Einkünften gemäß § 188 BAO wird abgeändert.

Die einheitliche und gesonderte Feststellung von Einkünften gemäß § 188 BAO für das Jahr 1999 unterbleibt.

2. Der Umsatzsteuerbescheid für das Jahr 1999 wird

Entscheidungsgründe

Am 24. Jänner 2000 langten beim Finanzamt Sch. eine Umsatzsteuererklärung und eine Erklärung der Einkünfte von Personengesellschaften (Gemeinschaften) einschließlich einer Einnahmen/Ausgabenrechnung und eines Anlagenverzeichnisses für das Jahr 1999 lautend auf den Unternehmer bzw. die Personengemeinschaft K&M.S ein. Bei dem Gewerbebetrieb handelt es sich um einen Frisiersalon, der bis 1998 von Frau M.S. in der Form eines Einzelunternehmens geführt wurde. Im Jahr 1998 wurde ein Insolvenzverfahren über M.S. eingeleitet, welches durch einen Zwangsausgleich (ebenfalls 1998) beendet wurde. K.S. erzielte bis 1998 ausschließlich Einkünfte aus nichtselbständiger Arbeit als vollbeschäftigter Vertragsbediensteter beim Land (Krankenhaus) und bezog auch im Jahr 1999 weiterhin diese Einkünfte.

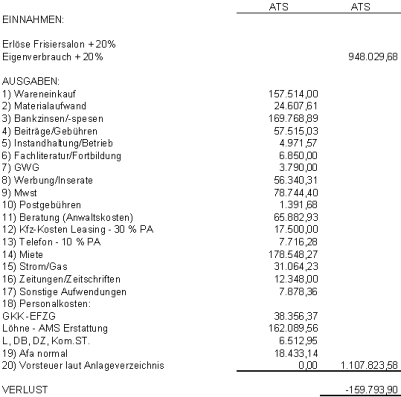

Die eingereichten Abgabenerklärungen für das Jahr 1999 wiesen unter der Steuernummer die Bezeichnung "NEU" aus, waren jeweils mit 22. Jänner 2000 datiert und ausschließlich von Frau M.S. unterfertigt. In der Umsatzsteuererklärung wurden die steuerpflichtigen Umsätze (KZ 000) mit 790.024,74 S, die darauf entfallende Umsatzsteuer (KZ 022) mit 158.004,94 S, die abzugsfähigen Vorsteuern (KZ 060) mit 79.027,71 S, die Zahllast (KZ 095) mit 78.977,00 S, die hierauf entrichteten Vorauszahlungen mit 74.546,00 S und die daraus resultierende Restschuld mit 4.431,00 S deklariert. Die Einkünfte (aus Gewerbebetrieb) der Mitunternehmerschaft (KZ 330) wurden mit - 159.794,00 S angegeben. Der Einkunftsermittlung liegt folgende (der Steuererklärung beigelegte) Einnahmen- und Ausgabenrechnung zugrunde:

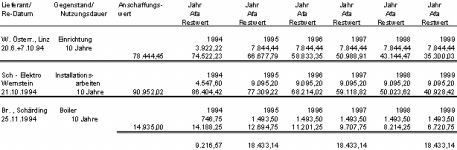

Die Abschreibungen (Afa normal) ergeben sich aus einer weiteren Beilage mit der Bezeichnung "ANLAGENVERZEICHNIS FÜR M.S. " und folgenden Darstellungen:

Mit Aufforderung vom 27. Jänner 2000 übermittelte das Finanzamt einen Fragebogen anlässlich der Eröffnung/des Beginns einer Personengemeinschaft (Verf 16). In dem am 8. Februar 2000 retournierten Fragebogen wurde angegeben, dass das Unternehmen am 1. 1. 1999 eröffnet worden wäre, die Geschäftstätigkeit eines Frisiersalons ausübe und Mitunternehmer die beiden Ehegatten seien. Weiters wurde dem Finanzamt ein von den Ehegatten unterfertigtes, nicht datiertes "Protokoll über den am 1. 1. 1999 mündlich abgeschlossenen Gesellschaftsvertrag zwischen den Ehegatten K&M.Smit folgendem (berufungsreleveanten) Inhaltvorgelegt:

§ 1 Name: K&M.S schließen sich zu einer Gesellschaft bürgerlichen Rechtes unter dem Namen K&M.S Gesellschaft n.b.R. nach Maßgabe der folgenden Bestimmungen zusammen:

§ 2 Ort....

§ 3 Unternehmensgegenstand ist die Ausübung des Friseurgewerbes

§ 4 Beginn und Dauer: Die Gesellschaft beginnt am 1. 1. 1999. Sie wird auf unbestimmte Zeit errichtet und kann unter Einhaltung einer sechsmonatigen Kündigungsfrist zum Ende eines Geschäftsjahres mittels eingeschriebenen Briefe aufgekündigt werden, .......

§ 5 Geschäftsführung und Vertretung: Die Vertretung der Gesellschaft und auch die Geschäftsführung obliegt ausschließlich der Gesellschafterin M.S. .

§ 6 Geschäftsjahr: Das Geschäftsjahr entspricht dem Kalenderjahr.

§ 7 Die Gesellschafter gehen davon aus, dass die Gesellschaft nach den abgabenrechtlichen Vorschriften keine Buchführungspflicht trifft und vereinbaren daher die Ergebnisermittlung durch Überschussrechnung.

§ 8 Ergebnisverteilung: Beide Gesellschafter sind am Gewinn und Verlust ab 1. 1. 1999 mit je 50 % beteiligt.

§ 9 Tod eines Gesellschafters: Im Falle des Todes eines Gesellschafters ist die Gesellschaft aufgelöst.

§ 10 Dieser Gesellschaftsvertrag wird in 2 Ausfertigungen errichtet, wobei jeder Gesellschafter eine Ausfertigung erhält.

Am 16. März 2004 langte beim Finanzamt die am 2. März 2000 ausschließlich von M.S. unterfertigte Beilage zur Erklärung von Personengemeinschaften mit einem Verlustanteil von je 50 % (das sind -79.897,00 S) für die beiden Gesellschafter K&M.S ein.

Mit Schreiben vom 5. April 2000 forderte das Finanzamt die Bw. auf, Belegnachweise für die Ausgaben betreffend (1) Beratung (Anwaltskosten), (2) Werbung und Inserate, (3) Bankzinsen/Spesen (Verwendungsnachweis der Bankkredite) beizubringen.

Die Bw. retournierte den Vorhalt mit den handschriftlichen Anmerkungen zu (1) Betriebsmittelkredite und zu (3) Belege und Nachweise werden nachgereicht, sobald von den Banken zugesandt.

Am 6. Juli 2000 erließ das Finanzamt einen Umsatzsteuerbescheid und einen Feststellungsbescheid gemäß 188 BAO über die Einkünfte von Personengesellschaften für das Jahr 1999, in dem sie die Einkünfte gemäß § 188 BAO mit 75.858,00 S festsetzte und auf die Gesellschafter K&M.S im Ausmaß von jeweils 50 % (37.929,00 S) verteilte.

Die Abweichungen von der Erklärung betrafen im Einzelnen folgende:

Verlust aus Gewerbebetrieb lt. Einnahmenausgabenrechnung | -159.793,90 S |

Nicht anerkannte Bankzinsen/-spesen laut E/A-Rechnung | 169.768,89 S |

Nicht anerkannte Ausgaben für Beratung (Anwaltskosten) laut E/A-Rechnung | 65.882,93 S |

(Berichtigter) Gewinn aus Gewerbebetrieb | (gerundet) 75.858,00 S |

In der Begründung führt das Finanzamt aus, dass für die Beratung (Anwaltskosten) sowie für Bankzinsen bzw. -spesen kein Zusammenhang mit der neuen Ges. b. R. festgestellt werden könne, die Beratungskosten ausschließlich den Zwangsausgleich 1998 der Einzelfirma von Frau Monika Springer beträfen und für Bankzinsen bzw. -spesen kein Nachweis erbracht worden sei.

Im Umsatzsteuerbescheid wurden die Vorsteuern um die auf die Beratungskosten entfallenden Vorsteuerbeträge im Ausmaß von 10.980,48 S auf 68.047,23 S reduziert und die Zahllast mit 89.958,00 S festgesetzt. Vorauszahlungen (die laut Buchungsabfrage auf das Abgabenkonto der Einzelfirma einbezahlt worden sind) wurden nicht in Abzug gebracht. Das Finanzamt führte in der Begründung an, dass die erklärte Vorsteuer um Beträge zu berichtigen gewesen sei, die auf gemäß § 20 EStG 1988 nicht abzugsfähige Ausgaben entfallen würden.

Die Bw. brachte mit Schreiben vom 11. August 2000 (eingelangt am 14. August 2000) gegen die Bescheide vom 6. Juli 2000 Berufung ein und beantragte die Festsetzung der Einkünfte für das Jahr 1999 mit -99.848,00 S sowie die Festsetzung der Umsatzsteuer 1999 unter Berücksichtigung von Vorauszahlungen (gemeint ist damit offensichtlich die Umsatzsteuernachzahlung) mit 3.605,00 S.

In der Begründung dazu führte die Bw. aus, dass die Ausgaben für Beratung und die Zinsen/Spesen der Ges. b. R zuzurechnen seien, weil im Gesellschaftsvertrag nur festgehalten sei, dass die beiden Gesellschafter am Gewinn und Verlust ab dem Jahr 1999 beteiligt seien, aber keine Vereinbarung darüber getroffen worden sei, dass Beratungskosten und Bankspesen nicht von den Einnahmen bestritten werden sollten. Da eine Ges. b. R keine eigene Rechtspersönlichkeit sei und als solche keine Pflichten eingehen, nicht klagen und beklagt werden könne sei daraus der Schluss zu ziehen, dass die strittigen Ausgaben der Ges. b. R zuzuordnen seien.

Die in der Berufung beantragte Änderung der Einkünfte ermittelt sich aufgrund der gleichzeitig übermittelten "berichtigten" Einnahmen/Ausgabenrechnung folgendermaßen:

Gewinn (Einkünfte) laut Bescheid vom 6. Juli 2000 | 75.858,00 S |

Beratung (Anwaltskosten) ( wie bisher ) | -65.883,00 S |

Zinsen/Spesen laut Neuberechnung (bisher 169.768,89 S) | -71.599,00 S |

Bisher nicht berücksichtigte Lehrlingsausgaben | -20.000,00 S |

Bisher nicht berücksichtigte Diäten | -9.090,00 S |

Bisher nicht berücksichtigte Treibstoffausgaben | -9.134,00 S |

Berichtigte Einkünfte aus Gewerbebetrieb | -99.848,00 S |

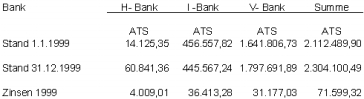

Laut beigelegten Rechenstreifen entfallen vom neuberechneten Zinsenbetrag 31.177,03 S (d.s. 20% von 155.885,16 S) auf die Spk-OÖ, 36.413,28 (d.s. 8% von 455.166,00 S) auf die VB-Sch und 4.009,01 S (aus einzelnen Quartalsabrechnungen) auf die H-Bank. Dem Zinsenbetrag der Spk-OÖ liegt ein Schreiben vom 12. Juli 2000 an Frau M.S. zugrunde, in dem der auf das Jahr 1999 entfallende Zinsenbetrag für das Konto 10007-620793 mit 155.885,16 S angegeben und mit dem Zusatz "Diese Zinsen stehen uns im aliquoten Ausmaß der nicht bezahlten Ausgleichsquote zu" versehen ist. Neben dem Zinsenbetrag wurde handschriftlich "betrieblich-Vertrag- 20%" vermerkt. Weiters wurden Kreditverträge der VB-Sch (aus 1993) und der Spk. (aus 1994) beigelegt. Auf sämtlichen Schriftstücken scheint als Kreditnehmerin bzw. Kontaktperson ausschließlich Frau M.S. auf. Ein Hinweis (insbesondere im Schreiben vom 12. Juli 2000) auf eine ab 1. Jänner 1999 bestehende Gesellschaft nach bürgerlichem Recht bzw einer Beteiligung (Haftung/Schuldübernahme) des Ehegatten an den aushaftenden Krediten geht aus den Schriftstücken nicht hervor.

Die beantragte Festsetzung bei der Umsatzsteuer ("Festsetzung mit 3.605,00 S") ergibt sich rechnerisch wie folgt:

- Anerkennung der vom Finanzamt gekürzten Vorsteuern betreffend Beratungskosten in Höhe von 10.980,48 S

- Berücksichtung zusätzlicher bisher nicht in Ansatz gebrachter Vorsteuerbeträge für Diäten in Höhe von 826,36 S

- Daraus ergibt sich ein Gesamtbetrag an abzugsfähigen Vorsteuern mit 79.854,07 S anstatt mit 68.047,23 S laut Bescheid und in weiterer Folge eine Verminderung der Zahllast von 89.958,00 S auf 78.151,00 S

- Nach Abzug von (unter der Steuernummer der Einzelfirma einbezahlten) Umsatzsteuervorauszahlungen in Höhe von 74.546,00 S ergibt sich der im Berufungsantrag angeführte "Festsetzungsbetrag" von 3.605,00 S. (Ergänzend wird dazu angemerkt, dass im September 2000 beim Finanzamt eine Umsatzsteuererklärung für das Jahr 1999 für Frau M.S. unter der Steuernummer des bisherigen Einzelunternehmens eingereicht wurde, indem die Umsätze, Umsatzsteuern, Vorsteuern, Zahllast und die bisher geleisteten Zahllasten/Gutschriften mit Null angegeben waren. Mit 28. November 2000 erging dazu vom Finanzamt ein Umsatzsteuerbescheid, indem die Zahllast/Gutschrift mit Null festgesetzt wurde, und nach Berücksichtigung der geleisteten Vorauszahlungen in Höhe von 74.490,00 S ein Umsatzsteuerguthaben resultierte, welches in Höhe von 73.562,00 S auf das Abgabenkonto der Bw. zur Abdeckung der dort aus der Umsatzsteuerfestsetzung entstandenen Schulden übertragen wurde.)

Mit Ergänzungsersuchen vom 4. Dezember 2000 forderte das Finanzamt die Bw. neuerlich auf, Zahlungsnachweise über die Beratungskosten vorzulegen sowie die Berechnungen der Bankzinsen zu konkretisieren und ersuchte um Darstellung in welchem Zusammenhang diese Ausgaben mit der Ges. b. R stehen würden und weshalb sämtliche Bankbestätigungen nur auf Frau M.S. lauten würden.

Mit Schreiben vom 20. Dezember 2000 übermittelte die Bw. diverse Zahlungsbelege zu den Beratungsaufwendungen und wies darauf hin, dass sämtliche Verbindlichkeiten (damit gemeint sind offensichtlich auch alle von der Einzelfirma übernommenen Schulden) der Ges. b. R zuzurechnen und somit auch alle in Zusammenhang stehenden Ausgaben abzugsfähig seien, weil diese von den Einnahmen der Ges. b. R. bestritten würden. Auf keiner der übermittelten Belegkopien (im wesentlichen Überweisungsscheine des Jahres 1999 für die Beratungskosten) findet sich ein Hinweis auf die Ehegatten-Ges. b. R. Als Auftraggeberin scheint ausschließlich Frau M.S. (bzw. die Bezeichnung Frisiersalon Monika - Inhaber M.S.) auf.

Sämtliche Zinsaufwendungen seien tatsächlich entstanden, da keine der Banken auf ihre Forderungen und daraus resultierenden Zinsen verzichtet habe. Die Zinsen seien pauschal mit einem Zinssatz von 8 % p.a. berechnet worden.

Die Umsatzsteuervorauszahlungen seien zu berücksichtigen, da diese bezahlt worden seien.

Das Finanzamt legte die Berufung ohne Erlassung einer Berufungsvorentscheidung am 9. Februar 2001 der Berufungsbehörde (damaligen Finanzlandesdirektion für Oberösterreich) vor. Diese teilte mit Vorhaltschreiben vom 25. Mai 2001 mit, dass eine Nichtanerkennung der Gesellschaft in Betracht gezogen würde, weil die bei Verträgen zwischen nahen Angehörigen geforderte Publizität zweifelhaft erscheine und keine Vereinbarungen hinsichtlich der Verpflichtungen sondern nur hinsichtlich der Rechte (50%ige Gewinnverteilung) getroffen worden seien.

In einer Eingabe der Bw. an die Finanzlandesdirektion vom 13. Juni 2001 wurde auf die gesetzliche Bestimmung des § 1175 ABGB (Errichtung einer Gesellschaft durch Vertrag zum gemeinschaftlichen Erwerbe durch Vereinigung ihrer Mühe allein oder auch ihrer gemeinsamen Sachen) hingewiesen und auf die Rechtsprechung des OGH verwiesen , nach der dann wenn Ehegatten einen über den typischen Rahmen hinausgehenden Zweck verfolgen und durch Einsatz von Arbeitsleistungen und Vermögenswerten eine gemeinsame Tätigkeit ausüben würden, ein Gesellschaftsverhältnis angenommen werden müsse. Der Gesellschaftsvertrag bedürfe keiner bestimmten Form und könne stillschweigend zustande kommen. Dies sei bereits durch Entscheidungen der FLD für Oberösterreich bestätigt worden. Der Gesellschaftsvertrag sei am 1. 1. 1999 abgeschlossen und protokolliert worden. Die Vorlage eines mündlichen Vertrages an das Finanzamt sei weder erforderlich noch möglich.

In einem weiteren Vorhalt vom 1. August 2005 wurde die Bw. aufgefordert, darzustellen worin das Unternehmerwagnis und die Unternehmerinitiative von Herrn K.S. konkret zum Ausdruck gekommen sei, ob und wie die Vermögensbeteiligung und Arbeitsaufteilung geregelt worden sei und wie die Gesellschaft nach bürgerlichen Recht ab 1. 1. 1999 nach außen in Erscheinung getreten sei. Weiters wurde um ausführliche Darstellung der Bankschulden ersucht.

Im Antwortschreiben vom 23. August 2005 wiederholte die Bw. das Vorbringen, dass die Gründung einer Personengesellschaft steuerlich an keine Form gebunden sei und sowohl durch schriftlichen oder mündlichen Vertrag als auch schlüssige Handlung zustande kommen könne. Der mündliche Gesellschaftsvertrag sei am 1. 1. 1999 abgeschlossen und in Form eines Protokolls schriftlich festgehalten worden. Nachdem dieser Vertrag schriftlich fixiert worden sei, sei er auch steuerrechtlich ab 1. 1. 1999 anzuerkennen. Soweit keine Vereinbarungen getroffen worden seien, sei das ABGB und HGB heranzuziehen.

Zum Unternehmerrisiko merkte die Bw. an, dass wichtigste Voraussetzung für die Anerkennung eines Gesellschaftsvertrages sei, dass eine Beteiligung am Gewinn und Verlust bestehe und die Verlustbeteiligung auch getragen werden könne. K.S. könne ein Unternehmerrisiko übernehmen, da er in einem öffentlichen Krankenhaus angestellt sei. Es sei außer Zweifel, dass ab 1.1.1999 eine Haftung bestehe. Im übrigen ginge es 1999 nur um die Verteilung des Gewinnes.

K.S. wirke entscheidend bei der Einstellung von Angestellten und Lehrlingen mit, sei darüber hinaus beratend beim Einkauf tätig, überwache bei Abwesenheit das Geschäft und die Kassengebarung, übernehme Botengänge zur Post und kümmere sich um das Firmenfahrzeug.

Zusätzliche Vereinbarungen (gemeint sind offensichtlich solche zum Gesellschaftsvertrag) gebe es nicht. Eine Meldung der Ges. b. R. mit Wirkung 1.1.1999 an andere Behörden sei nicht erfolgt. Auch abgabenrechtlich habe man die Meldung mit der Steuererklärung als ausreichend erachtet. Weiters werde auf "Zeugen" verwiesen, in all diesen Fällen sei rückwirkend eine Ges.b.R. anerkannt worden, obwohl weder ein mündlicher noch schriftlicher Vertrag abgeschlossen worden sei.(Dazu wird angemerkt, dass es sich dabei um Aussagen von verschiedenen im Schreiben vom 13. Juni 2001 namentlich erwähnten Personen in Zusammenhang mit Berufungsfällen der FLD für Oberösterreich und Salzburg handelt und ein im Ergänzungsersuchen vom 1. August 2005 nachgefragter konkreter Zusammenhang mit der gegenständlichen Ehegattengemeinschaft nicht aufgeklärt wurde).

Zu den Bankschulden wurde folgendes bekanntgegeben:

Über die Berufung wurde erwogen:

Im vorliegenden Berufungsverfahren ist hinsichtlich der Feststellung der Einkünfte strittig, ob die für das Jahr 1999 aus dem Frisiersalon erzielten Einkünfte (Überschuss der Einnahmen über die Werbungskosten) aus Gewerbebetrieb von der Mitunternehmerschaft (Ehegattengemeinschaft) erzielt wurden und ob in weiterer Folge die Einkünfte beiden Ehegatten zu je 50 % im Wege der einheitlichen und gesonderten Feststellung gemäß § 188 Abs. 1 lit. b BAO zugerechnet werden können. Hinsichtlich der Umsatzsteuer ist strittig, ob der Ehegattengemeinschaft ab 1. Jänner 1999 Unternehmereigenschaft im Sinne des UStG 1994 zukommt und eine Festsetzung der Umsatzsteuer 1999 zu Recht erfolgt ist.

Aufgrund des durchgeführten Ermittlungsverfahrens steht folgender Sachverhalt fest:

Erst im Zuge der Abgabe von Steuererklärungen (Erklärung der Einkünfte von Personengesellschaften und Umsatzsteuererklärung) für das Jahr 1999 (am 24. Jänner 2000) und dem daran anschließenden Ermittlungsverfahren wurde dem Finanzamt zur Kenntnis gebracht, dass mit Wirkung ab 1. Jänner 1999 der bisher von der Ehegattin allein geführte Frisiersalon von einer Gesellschaft nach bürgerlichem Recht mit den Ehegatten K&M.S betrieben werde und der erklärte Verlust gemäß Gesellschaftsvertrag den beiden Gesellschafter mit je 50 % zuzurechnen sei. Die behauptete Gesellschaftsgründung wird auf einen mündlich abgeschlossenen Gesellschaftsvertrag, der in einem schriftlichen Protokoll festgehalten ist, gestützt. Umsatzsteuer- und Lohnabgabenzahlungen bzw. Voranmeldungen wurden während des Jahres 1999 auf das Abgabenkonto von Frau M.S. durchgeführt.

Eine Meldung an andere Behörden (Sozialversicherung, Gewerbebehörde, etc.) über eine ab 1. 1. 1999 gegründete Gesellschaft nach bürgerlichem Recht ist nach eigenen Aussagen der Bw. (Schreiben 23. August 2005) nicht erfolgt.

In der dem Finanzamt vorgelegten Protokollierung des mündlichen Gesellschaftsvertrages ist hinsichtlich der Rechte und Pflichten der Gesellschafter neben der Geschäftsführungsbefugnis nur die Verteilung des Gewinnes und Verlustes zwischen den Ehegatten im Verhältnis 50:50 geregelt.

Zusätzliche Vereinbarungen, insbesondere solche, die Verpflichtungen der einzelnen Gesellschafter über den zu erbringenden Beitrag (zu leistende Vermögenseinlagen, zu erbringende Arbeitsleistungen) festlegen, Entnahmen aus der Gesellschaft oder die Verteilung stiller Reserven und eines allfälligen Firmenwertes regeln, bestehen nicht (Schreiben 23. August 2005).

Nach außen trat die Gesellschaft nach bürgerlichem Recht im Jahr 1999 bzw. bis Jänner 2000 (Datum Einreichung der Steuererklärungen 1999) mit an Sicherheit grenzender Wahrscheinlichkeit nicht in Erscheinung. Dies wird - abgesehen davon, dass (1) aus den im Zuge des Veranlagungs- und Berufungsverfahrens übermittelten Unterlagen (Kopien von diversen Belegen, Kreditverträgen, Schriftverkehr, Anlagenverzeichnis) keine Hinweise entnommen werden können, dass der Frisiersalon von beiden Ehegatten gemeinsam in der Form einer Ges. b. R. betrieben worden wäre, (2) sämtliche Steuerzahlungen im Jahr 1999 auf das Steuerkonto der Einzelunternehmerin M.S. geleistet wurden und (3) in der Ende Jänner 1999 eingereichten Einkommensteuererklärung 1998 von M.S. (zu einem Zeitpunkt wo die Ges. b. R schon bestanden haben soll) keine Hinweise auf eine Beendigung/ Aufgabe des Einzelunternehmens bzw. Übertragung an eine Mitunternehmerschaft enthalten sind - letztlich dadurch bestätigt, dass die Bw. in der Vorhaltsbeantwortung vom 23. August 2005 zur Frage, ob und wie die Gesellschaft bürgerlichen Rechts nach außen (gegenüber Kunden, Lieferanten, Behörden, etc..) in Erscheinung getreten ist, nicht konkret Stellung nimmt und keine Nachweise vorlegt.

1. Einheitliche und gesonderte Feststellung der Einkünfte aus Gewerbebetrieb gemäß § 188 Abs. 1. lit b BAO

Einheitlich und gesondert werden nach § 188 Abs. 1 lit. b. BAO die Einkünfte aus Gewerbebetrieb festgestellt, wenn an den Einkünften mehrere Personen beteiligt sind.

Wem Einkünfte zugerechnet werden richtet sich nach ertragsteuerlichen Vorschriften (Quantschnigg/Schuch, EStG 1988, § 2 Tz. 46 ff, Doralt, EStG 8 § 2, Rz. 142 ff).

Eine tatbestandsmäßige Beteiligung an den Einkünften wird nur angenommen, wenn sie in einer Mitunternehmerschaft besteht (VwGH 23. 2. 1994, 93/15/0163).

Der Begriff des Mitunternehmers ist ein besonderer steuerrechtlicher Begriff, der im Gesetz nicht definiert ist und über dessen Vorliegen nach wirtschaftlichen Gesichtspunkten zu entscheiden ist. Die Entscheidung, ob eine Mitunternehmerschaft bzw. Mitunternehmerstellung eines Gesellschafters vorliegt, ist nach dem Gesamtbild der Verhältnisse zu treffen.

Die wesentlichen Elemente eines Mitunternehmers sind nach der Judikatur (zuletzt VwGH vom 9. 12. 2004, 2000/14/0153) das Entwickeln einer Unternehmerinitiative (bedeutender Einfluss auf das betriebliche Geschehen) und die Übernahme eines Unternehmerrisikos. Anhaltspunkte mit unterschiedlichem Gewicht für die Annahme einer Mitunternehmerschaft sind insbesondere die Beteiligung am Vermögen, an den stillen Reserven, am Firmenwert und am buchmäßig ausgewiesenen Erfolg (Hofstätter/Reichel, EStG 1988 Band III Kommentar, Tz. 23 zu § 23).

Eine steuerlich anzuerkennende Mitunternehmerstellung kann demgemäß nicht ausschließlich mit einer vertraglich vereinbarten buchmäßigen Beteiligung am Ergebnis begründet werden. Von entscheidender Bedeutung ist vor allem auch, welchen Beitrag der einzelne Gesellschafter - sei es in Form von Kapitaleinlagen (Bar- oder Sacheinlagen) und/oder durch Arbeitsleistungen - leistet und welcher Anteil dem jeweiligen Gesellschafter am Gesellschaftsvermögen (einschließlich stiller Reserven und Firmenwert) zusteht.

Die Annahme einer Mitunternehmerschaft setzt zwar das Bestehen eines Gesellschaftsverhältnisses im zivilrechtlichen Sinn voraus (das ist nach Kastner, Grundriss 4, 11 ff dann der Fall, wenn eine durch Rechtsgeschäft/Vertrag begründete, auf bestimmte oder unbestimmte Dauer angelegte Rechtsgemeinschaft mindestens zweier Personen vorliegt, die darauf gerichtet ist, durch organisiertes Zusammenwirken einen bestimmten gemeinsamen Zweck zu erreichen), das Vorliegen eines zivilrechtlichen wirksamen Gesellschaftsverhältnisses bedeutet jedoch nicht, dass dieses auch steuerrechtliche Wirkungen (wie die Aufteilung der Einkünfte nach der zivilrechtlichen Vereinbarung) entfaltet. Während bei Personengesellschaften des Handelsrechts (OHG, KG) die gesetzliche Vermutung für das Vorliegen einer Mitunternehmerschaft besteht, erfordern gerade Gesellschaften bürgerlichen Rechts (§§ 1175 ff ABGB) , für die keine besonderen zivilrechtlichen Formvorschriften bestehen, in jedem Fall eine Prüfung, ob die an ihr teilnehmenden Personen steuerlich als Mitunternehmer anzusehen sind.

Die Lehre (Torggler in Ruppe, Handbuch der Familienverträge², S. 355) fordert beispielsweise für die Anerkennung Gesellschaften bürgerlichen Rechts unter anderem, dass die von den einzelnen Gesellschaftern in die Gesellschaft eingebrachten Wirtschaftsgüter/Arbeitsleistungen ordentlich beschrieben und verzeichnet worden sind. Eine mangelnde buchmäßige Darstellung der Beteiligung wird häufig ein Indiz gegen das behauptete Bestehen einer Mitunternehmerschaft sein (Jud-Grünwald in Ruppe, Handbuch der Familienverträge², S. 281 und 356).

Für Gesellschaftsverträge zwischen nahen Angehörigen bestehen darüber hinaus zusätzliche von der Lehre und Rechtsprechung entwickelte Voraussetzungen, damit diese steuerlich anerkannt werden. Nach ständiger Rechtsprechung des VwGH (u.a. 21. 10. 1980, 2385/79) müssen für die Anerkennung von Verträgen zwischen nahen Angehörigen kumulativ folgende Voraussetzungen vorliegen:

- Der Vertrag muss nach außen ausreichend zum Ausdruck kommen (damit steuerrechtliche Folgen nicht willkürlich herbeigeführt werden können),

- einen klaren, eindeutigen, jeden Zweifel ausschließenden Inhalt aufweisen und

- wäre unter Familienfremden unter den gleichen Bedingungen geschlossen worden.

Bei Ehegattengemeinschaften ist für den Fall, dass von einem (oder beiden) Ehegatten nur Arbeitsleistungen erbracht werden, Voraussetzung, dass diese Arbeitsleistungen über die eheliche Beistandspflicht gemäß § 90 ABGB hinausgehen.

Im gegenständlichen Fall ist daher nicht -wie von der Bw. behauptet - von entscheidungsrelevanter Bedeutung, ob die von den Ehegatten gegründete Gesellschaft nach bürgerlichem Recht zivilrechtlich bereits ab 1. Jänner 1999 existent war, sondern ob beide Gesellschafter - im besonderen der in Betrieb neu eingetretene Ehegatte - steuerlich als Mitunternehmer anzusehen ist, mit anderen Worten ob beide Gesellschafter Unternehmerinitiative und -risiko tragen. Zusätzlich müssen bei dem gegenständlichen Vertragsverhältnis (zwischen den Ehegatten) die von der Rechtsprechung und Lehre geforderten Voraussetzungen für die Anerkennung von Verträgen naher Angehöriger erfüllt sein.

Von der Bw. wird die Gründung einer Gesellschaft nach bürgerlichem Recht mit den beiden Ehegatten als Gesellschafter ab 1. Jänner 1999 durch mündlichem Vertrag, der schriftlich protokolliert worden sei, behauptet. Dem Bw. ist darin zuzustimmen, dass für den Abschluss eines Gesellschaftsvertrages über eine Gesellschaft bürgerlichen Rechts nach den §§ 1175 ff ABGB keine Formvorschriften bestehen und diese auch durch mündlichen Vertrag oder bloßes konkludentes Handeln entstehen kann. Laut Ansicht des Unabhängigen Finanzsenates bestehen bei der vorliegenden Sachverhaltskonstellation bereits erhebliche Zweifel daran, ob zwischen den Ehegatten tatsächlich ein bereits ab 1. Jänner 1999 zivilrechtlich wirksamer (mündlicher) Gesellschaftsvertrag geschlossen wurde bzw. durch konkludentes Handeln entstanden ist. Dies unter anderem deshalb, weil der Abschluss des mündlichen Gesellschaftsvertrages bzw. das Bestehen der Gesellschaft n. b. R. ab 1. Jänner 1999 ausschließlich auf Behauptungen der Bw. gestützt wird und das hierüber angefertigte Protokoll nach Ansicht der Berufungsbehörde keinen tauglichen Nachweis darüber liefert ob und wann der Vertrag mit diesem Inhalt tatsächlich abgeschlossen wurde und im Jahr 1999 die entsprechenden Wirkungen entfaltet hat.

Selbst wenn man aber davon ausgeht, dass der Gesellschaftsvertrag gemäß den Bestimmungen des ABGB wirksam zustande gekommen ist und zivilrechtlich eine Erwerbsgemeinschaft zwischen den Ehegatten mit den im Protokoll festgelegten Vertragsinhalten ab 1. Jänner 1999 bestanden hat, wird damit - wie oben ausgeführt - noch keine steuerlich anzuerkennende Mitunternehmerschaft - mit der Rechtsfolge, den aus der Einnahmen-/Ausgabenrechnung resultierenden Jahresverlust aus dem Frisiersalon als Einkünfte der Mitunternehmerschaft gemäß § 188 BAO einheitlich und gesondert festzustellen und nach dem im Gesellschaftsvertrag festgelegten Schlüssel den einzelnen Gesellschaftern aufzuteilen - begründet. Das bloße Vorliegen einer vertraglichen Vereinbarung, die als Rechte und Pflichten der Gesellschafter neben der Geschäftsführungsbefugnis lediglich eine Aufteilung des jährlichen Ergebnisses zwischen den Gesellschaftern im Verhältnis 50:50 und insbesondere keine Verpflichtungen der Gesellschafter hinsichtlich ihres zu erbringenden Beitrages (Vermögenseinlagen und/oder Arbeitsleistungen) vorsieht, erfüllt nach Ansicht des Unabhängigen Finanzsenates nicht die von der Lehre und Rechtsprechung geforderten Voraussetzungen für eine steuerlich anzuerkennende Mitunternehmerschaft (bzw. im gegenständlichen Fall die Begründung einer Mitunternehmerstellung des Ehegatten und Zurechnung eines 50 %igen Verlustanteils). Nach Ansicht der Berufungsbehörde ist nach dem Gesamtbild der Verhältnisse eine entsprechende Unternehmerinitiative und ein Unternehmerrisiko des Ehegatten aus folgenden Gründen nicht gegeben:

- Es bestehen keine Vereinbarungen darüber, welche Beiträge von welchem Gesellschafter (Ehegatten) zu leisten sind und wer am bestehenden und künftig entstehenden Gesellschaftsvermögen in welchem Ausmaß beteiligt sein soll. Auch mangelt es an der ordentlichen Beschreibung der tatsächlich in die Gesellschaft eingebrachten Wirtschaftsgüter und Arbeitsleistungen. Es ist davon auszugehen, dass der Betrieb im wesentlichen unverändert (abgesehen von den behaupteten - nicht nachgewiesenen - untergeordneten Tätigkeiten des Ehegatten) von Frau M.S. alleine weiter geführt wurde und nur von dieser ein die Einkunftszurechnung rechtfertigendes Unternehmerwagnis und Unternehmerinitiative für den Betrieb des Frisiersalons übernommen wurde. Gemäß den Darstellungen im Anlagenverzeichnis sowie den übermittelten Unterlagen zu den Bankschulden (Kreditverträge, Korrespondenz) sowie den Ausführungen in der Berufung und den Vorhaltsbeantwortungen handelt es sich sowohl bei den Anlagengegenständen (Buchwert 1. 1. 1999 101.382,00 S) als auch bei den Bankkrediten (über 2 Mio S) und sonstigen Verbindlichkeiten (aus Beratungsleistungen) um Vermögen und Schulden aus der Einzelfirma bzw. der Einzelunternehmerin M.S.. Angaben bzw. die Vorlage einer (buchmäßigen) Darstellung, welches Vermögen (Anlagen) bzw. welche Schulden von der Einzelfirma in die Ges. b. R. übertragen, ob zusätzlich Einlagen geleistet wurden und welchem Gesellschafter die einzelnen Vermögensgegenstände und Schulden sowie allfällige daraus resultierende Wertveränderungen zuzurechnen sind, sind trotz entsprechender konkreter Aufforderung (Vorhalt 23. August 2005) im Zuge des Berufungsverfahrens unterblieben. Laut den aktenkundigen Unterlagen (insbesondere den Kreditverträgen und der Bankenkorrespondenz der Spk-OÖ vom 12. Juli 2000 sowie dem der Steuererklärung beigelegtem Anlagenverzeichnis) ist davon auszugehen, dass sowohl das Vermögen (Anlagengegenstände) als auch die Bankschulden unverändert Frau M.S. alleine zuzurechnen sind, zumal eine Übertragung von Vermögensgegenständen und Schulden auch im Zuge einer Neugründung einer Ges. b. R. nach § 1181 ABGB nur im Wege der Einzelrechtsnachfolge mittels der im Zivilrecht vorgesehenen Übertragungsakte (das ist bei beweglichen Sachen die Übergabe, bei Forderungen die Abtretung, bei Schulden die Schuldübernahme) möglich ist (Klemens Böhler, Die Gesellschaft bürgerlichen Rechts, S. 23). Tritt ein Gesellschafter in eine Ges. b. R. ein, so haftet er für die vor seinem Eintritt begründeten Schulden nicht, da für Gesellschaften nach bürgerlichem Recht nicht dasselbe wie gemäß § 130 HGB für eine OHG gilt (Klemens Böhler, Die Gesellschaft bürgerlichen Rechts, S. 54). Hinweise, dass hinsichtlich der Bankkredite mit Stichtag 1. Jänner 1999 eine Schuldübernahme durch den Ehegatten erfolgt wäre (im Schreiben der Spk-OÖ vom 12. Juli 2000 wird ausschließlich auf Kreditkonten von Frau M.S. Bezug genommen) sind ebenso unterblieben, wie Informationen über allfällige Vermögenseinlagen durch bzw. -übertragungen an den Ehegatten. Das Unternehmerwagnis von K.S. erschöpft sich somit in der Übernahme möglicher künftiger Verluste, welche für sich alleine nach Ansicht des Unabhängigen Finanzsenates nicht ausreicht, den Ehegatten steuerlich als Mitunternehmer anzuerkennen.

- Beim Zusammenschluss von nahen Angehörigen bedarf es laut Rechtsprechung des VwGH (29. 9. 2004, 2001/13/0159) einer besonders strengen Prüfung dahingehend, ob ein (berufsfremder) Gesellschafter einen wesentlichen Beitrag zum wirtschaftlichen Erfolg leistet. Ein solcher Beitrag kann in einer erheblichen Kapitaleinlage, welche die Aufnahme (Fortführung) der beruflichen Tätigkeit überhaupt ermöglicht oder wesentlich erleichtert, bestehen.. Dabei ist in besonderem Maße zu berücksichtigen, ob den nahen Angehörigen persönliche Fähigkeiten und Fachkenntnisse auszeichnen. Kapitaleinlagen wurden vom Ehegatten nicht erbracht. Die Unternehmerinitiative des neu in den Betrieb des Frisiersalon eingetretenen Ehegatten beschränkt sich laut den Ausführungen im Schreiben vom 23. August 2005 auf (im Rahmen des Gesamtbetriebes eines Frisiersalones) untergeordnete, unterstützende Hilfstätigkeiten wie die Überwachung des Geschäftes und der Kassengebarung bei Abwesenheit, Botengänge zur Post, Betreuung und Pflege Firmen-KFZ, Beratung beim Einkauf und der Personaleinstellung. Abgesehen davon dass eine bloße (nicht ausreichend inhaltlich präzisierte) Aufzählung verschiedener Tätigkeiten, die ab 1. Jänner 1999 der am Frisiersalon beteiligte Ehegatte (Vorhaltsbeantwortung vom 23. August 2005) durchgeführt haben soll, keinen tauglichen Nachweis über die behauptete Unternehmerinitiative darstellt, wird unter anderem nicht angegeben, ob und in welchem Umfang diese Tätigkeiten vom Ehegatten auch bis zur Begründung der Ges. b. R. wahrgenommen worden sind und welche zeitliche Beanspruchung damit verbunden ist. Bei einem Teil der Tätigkeiten (Geschäfts- und Kassenüberwachung bei Abwesenheit, Betreuung Firmen-KFZ, Botengänge zur Post) handelt es sich nach allgemeiner Lebenserfahrung jedenfalls nicht um typische Tätigkeiten, die eine Unternehmerinitiative zum Ausdruck bringen mögen und die den Betriebserfolg maßgeblich beeinflussen können. Vielmehr sind diese Arbeiten unter die eheliche Mitwirkungspflicht zu subsumieren. Ob der behaupteten Unterstützung bei der Personaleinstellung und beim Einkauf große Bedeutung das Ergebnis des Frisiersalons maßgeblich beeinflussen, erscheint ebenso zweifelhaft, da einerseits der Ehegatte über dafür notwendige einschlägige berufliche Erfahrungen auf dem Gebiet des Friseurgewerbes mangels entsprechender Vorbringen im Berufungsverfahren nicht verfügen wird (K.S. war Vertragsbediensteter in einem öffentlichen Krankenhaus) und außerdem das Beschäftigungsverhältnis beim Land nach der behaupteten Gesellschaftsgründung (ab 1999) im bisherigem Umfang beibehalten wurde, was den Schluss nahe legt, dass sich der Ehegatte auch zeitlich nur sehr eingeschränkt dem Frisiersalon widmen konnte.

- Nach dem Gesamtbild der Verhältnisse, insbesondere der Beschränkung des Unternehmerrisikos auf die Übernahme möglicher künftiger Verluste sowie der untergeordneten Bedeutung der behaupteten Arbeitsleistungen (welche sofern diese überhaupt erbracht worden sind, nach den Erfahrungen des täglichen Wirtschaftslebens keine ausreichende Unternehmerinitiative vermitteln und den Betriebserfolg nicht wesentlich beeinflussen mögen) ist die Mitunternehmerstellung des Ehegatten im Jahr 1999 als derart beschränkt zu qualifizieren, dass wirtschaftlich betrachtet die bisherige Inhaberin des Frisiersalons als Alleinunternehmerin anzusehen ist.

Ergänzend wird angemerkt, dass für Familiengesellschaften von entscheidender Bedeutung ist, dass ein ernst gemeinter und tatsächlich vollzogener Vertrag vorliegt. Im gegenständlichen Fall ergibt sich auf Grund einer Reihe von Anhaltspunkten (fehlende Hinweise in Belegen, Verträgen, Einkommensteuererklärung der Alleinunternehmerin für 1998) in Verbindung mit der verspäteten Bekanntgabe des Gesellschaftsvertrages an die Abgabenbehörde, dass der Frisiersalon auch im Jahr 1999 (unverändert gegenüber den Vorjahren) von der Ehegattin alleine geführt wurde und nicht wie behauptet von der Ehegattengemeinschaft.

Wenn sich die Bw. zur Stützung ihres Standpunktes auf die Judikatur des Höchstgerichtes (VwGH vom 13. 10. 1987, Zl 87/14/114) wird dazu angemerkt, dass im zitierten Erkenntnis der Gerichtshof ausgesprochen hat, dass eine bloß schlüssige Gesellschaftsgründung selbst unter nahen Angehörigen der steuerlichen Anerkennung eines Gesellschaftsverhältnisses nicht entgegensteht, sofern die Voraussetzungen (Publizität, ausreichende Konkretisierung, Fremdüblichkeit) für die Anerkennung von Vertragsverhältnissen naher Angehöriger vorliegen.

Bei einer Gesellschaft nach bürgerlichen Recht muss das Gesellschaftsverhältnis jedenfalls gegenüber dem Finanzamt in einer jeden Zweifel ausschließenden Weise erkennbar zum Ausdruck kommen. Diesem Erfordernis wird laut Rechtsprechung des VwGH (VwGH 13.6.1989, 86/14/0037) regelmäßig dann nicht entsprochen, wenn ein Gesellschaftsverhältnis, das als solches keinen laufenden Niederschlag in den Büchern oder Aufzeichnungen gefunden hat, erst nach Ablauf des Besteuerungszeitraumes dem Finanzamt lediglich an Hand von Abgabenerklärungen zur Kenntnis gebracht wird.

Die Bw. bestreitet nicht, dass das behauptete Gesellschaftsverhältnis dem Finanzamt erstmals im Jänner 2000 mit Einreichung der Erklärung der Einkünfte von Personengesellschaften (und Umsatzsteuererklärung) bekannt gegeben wurde. Die Bw. vertritt diesbezüglich die Ansicht, dass die Vorlage eines mündlich abgeschlossenen Gesellschaftsvertrages nicht erforderlich und möglich sei und die Meldung an das Finanzamt mit Abgabe der Steuererklärungen 1999 ausreichend sei. Damit verkennt die Bw., dass gerade dann, wenn abgabenrechtlich bedeutsame Tatsachen, wie die Entstehung einer Gesellschaft zwischen nahen Angehörigen der Abgabenbehörde erst nach Ablauf des Besteuerungszeitraumes (hier das Jahr 1999) zur Kenntnis gebracht werden, ein willkürliches Herbeiführen steuerlicher Folgen und damit jenes Ergebnis nicht auszuschließen ist, dem gerade die Forderung, Verträge zwischen nahen Angehörigen müssten ausreichend nach außen zum Ausdruck kommen, vorbeugen soll.

Die Argumentation ein mündlich abgeschlossener Vertrag bzw. eine durch konkludente Handlung entstandene Gesellschaft könne dem Finanzamt nicht mit dessen Abschluss zur Kenntnis gebracht werden geht ins Leere. Mit einer Bekanntgabe (Anzeige) an das Finanzamt ist nicht nur die Übermittlung von (schriftlichen) Verträgen gemeint, sondern die Übermittlung jeder Sachverhaltsdarstellung (was üblicherweise bei Vorliegen von schriftlichen Verträgen durch Übermittlung der Vertragsurkunden nachgewiesen wird), aus der hervorgeht, dass eine betriebliche Tätigkeit neu begründet oder aufgegeben wird .

Auch die in § 120 Abs. 2 BAO normierte Anzeigepflicht betreffend Betriebsgründungen und -aufgaben besteht unabhängig von der Verpflichtung, nach Maßgabe der Abgabenvorschriften Abgabenerklärungen einzureichen, nur bloße Vorbereitungsbehandlungen müssen nicht angezeigt werden (Ritz, BAO² § 120 Rz. 5).

Im übrigen ist eine nachvollziehbare buch- und belegmäßige Handlung, die das Bestehen eines Gesellschaftsverhältnisses zum Ausdruck bringen könnte, bei der gegenständlichen Sachverhaltskonstellation, nach der weder im protokollierten Gesellschaftsvertrag noch in (nicht bestehenden) Nebenvereinbarungen (Eingabe 23. August 2005) Angaben über allfällige zu erbringende Vermögenseinlagen, Ansprüche auf Vorwegvergütungen, etc. enthalten sind und sich die Unternehmerinitiative des Ehegatten laut Schreiben vom 23. August 2005 offensichtlich auf bestimmte (untergeordnete) Arbeitsleistungen beschränkt, kaum denkmöglich. Ein Niederschlag in den Büchern (durch Erfassung von Kapitalkonten von Gesellschaftern) ist bei einer Einnahmen/Ausgabenrechnung im Sinne des § 4 Abs. 3 EStG 1988 von vornherein auszuschließen. Jeglicher Nachweis, ob und wie die Ges. b. R. nach außen aufgetreten ist, ist unterblieben, sodass davon ausgegangen werden kann, dass sowohl in den fortlaufenden Aufzeichnungen der Einnahmen und Ausgaben als auch in den Belegen keine repräsentativen und glaubwürdigen Hinweise auf eine Ges. b. R. enthalten sein werden. In Widerspruch mit der Gewinnermittlung steht unter anderem das der Feststellungserklärung beigelegte Anlagenverzeichnis mit der Bezeichnung "für M.S. ". Die Abschreibungen der Anlagengegenstände werden im Rahmen der Aufteilung des sich (unter Berücksichtigung der Abschreibungen ergebenden) Gesamtverlustes jedoch auf beide Gesellschafter verteilt.

Zusammenfassend kann somit festgehalten werden, dass gemäß der Rechtsprechung die geforderte Publizität für Verträge zwischen nahen Angehörigen unter Zugrundelegung der Rechtsprechung im gegenständlichen Fall nicht erfüllt ist.

Abgesehen von der fehlenden Publizität des Gesellschaftsverhältnisses, was für sich alleine schon ausreicht um das Gesellschaftsverhältnis abgabenrechtlich nicht anzuerkennen, liegt auch das Erfordernis, dass die Vereinbarung einen eindeutigen, klaren und jeden Zweifel ausschließenden Inhalt aufweisen muss, nach Ansicht des Unabhängigen Finanzsenates nicht vor. Es mangelt nicht nur an einer Vereinbarung darüber, wie sich das Vermögen und die Schulden der Gesellschaft zum 1. Jänner 1999 zusammensetzen, ob und welche Vermögensgegenstände und Schulden von den Gesellschaftern eingebracht werden (zB ob Bankkredite auf beide Gesellschafter aufgeteilt wurden bzw. eine Schuldübernahme durch den zweiten Gesellschafter erfolgt ist) und wem das Vermögen (zB die im Anlageverzeichnis angeführten Wirtschaftsgüter) und allfällige stille Reserven und Firmenwerte zuzurechnen sind, darüber hinaus fehlt auch eine präzise Festlegung der zu erbringenden Arbeitsleistungen der Gesellschafter (im besonderen des Ehegatten). Dem (mündlich abgeschlossenen, schriftlich protokollierten) Gesellschaftsvertrag können außer der Verlustbeteiligung wichtige Merkmale einer Mitunternehmerschaft bzw. einer Mitunternehmerstellung wie die Entfaltung einer Unternehmerinitiative und die Übernahme eines Unternehmerrisikos nicht entnommen werden.

Schließlich ist nach Ansicht der Berufungsbehörde auch die Fremdüblichkeit der behaupteten Vereinbarung zu verneinen. Es widerspricht allen Erfahrungen des täglichen Lebens, dass bei Neugründung einer Gesellschaft ohne nähere Festlegung der von den Gesellschaftern zu leistenden Beiträge eine pauschale 50 %ige Erfolgsbeteiligung gewährt wird. Unter Fremden wird üblicherweise ein konkreter Beitrag jedes einzelnen Gesellschafters (sei es in Form von Kapitaleinzahlungen oder Arbeitsleistungen) vereinbart und ein den jeweiligen Beiträgen entsprechender Ergebnisanteil - der sich aus natürlichen Interessensgegensätzen fremder Gesellschafter ergibt - festgelegt.

Im vorliegenden Fall wird aber weder berücksichtigt, dass die künftigen Jahresergebnisse offensichtlich erheblich durch übernommene Altlasten (wie die Bankzinsen für die vor der Gründung entstandenen Schulden und Kosten für Beratungsleistungen für Zeiträume vor 1999) beeinträchtigt sind noch dass sich der Beitrag des Ehegatten in untergeordneten Tätigkeiten wie die Mitwirkung bei der Einstellung von Angestellten und Lehrlingen, die Beratung beim Einkauf, die Überwachung des Geschäfts und der Kassa bei Abwesenheit, die Übernahme von Botengängen zur Post und die Betreuung des Firmenfahrzeuges erschöpft und im Verhältnis zu den insgesamt bei einem Frisiersalon anfallenden Unternehmeragenden von nicht maßgeblicher Bedeutung sind. Keinesfalls erscheint bei diesem Arbeitseinsatz eine Ergebniszurechnung im Ausmaß von 50 % gerechtfertigt.

Ein Zusammenschlussvertrag unter Familienfremden wäre bei der gegenständlichen Sachlage nicht zustandegekommen.

Zusammenfassend gelangt der Unabhängige Finanzsenat daher zur Auffassung, dass für das Jahr 1999 mangels Mitunternehmerstellung des Ehegatten keine Mitunternehmerschaft zwischen den Ehegatten besteht und somit eine einheitliche und gesonderte Feststellung von keine Einkünften gemäß § 188 BAO unterbleibt. Die Einkünfte sind zur Gänze der bisherigen Einzelunternehmerin M.S. zuzurechnen.

In der Literatur (Reiner in Heft 21 Einkünftefeststellungen bei Personengesellschaften - Der materiellrechtliche Bezug des § 188 BAO, ORAC-Verlag 1994, S. 31 unter Bezugnahme auf Stoll, Verlustquellen, 277) wird die Ansicht vertreten, dass auch ein Bescheid, der ausspricht, dass eine einheitliche und gesonderte Feststellung unterbleibt, ein Bescheid im Sinne des § 188 BAO ist. Dies entspricht auch der Judikatur des Höchstgerichtes (VwGH 17. 5. 1989, 85/13/0176,ÖStZB 1990,59: "Wenn Streit darüber besteht, ob die Voraussetzungen für eine Feststellung gemäß § 188 BAO gegeben sind, hat die Abgabenbehörde, falls sie dies verneint, bescheidmäßig unter Angabe der Besteuerungszeiträume, für die die Feststellung getroffen wird, auszusprechen. Auch ein solcher Bescheid ist ein Bescheid im Sinne des § 188 BAO"). Weiters hat der VwGH (25. 2. 1987, 85/13/0176) in einem Fall, wo Einkünfte nur einem Gesellschafter zugerechnet werden können, ausgesprochen, dass der Feststellungsbescheid nicht aufzuheben, sondern eine Änderung des angefochtenen Feststellungsbescheides dahingehend zu erfolgen, dass eine einheitliche und gesonderte Gewinnfeststellung zu unterbleiben hat. Laut Erkenntnis des VwGH vom 17. Juni 1992, 92/13/0113 kommt die Bindungswirkung des § 252 Abs. 1 BAO nicht bloß positiven, sondern auch solchen Feststellungsbescheiden zu, mit denen ausgesprochen wird, dass Feststellungen gemäß den § 186 bis § 189 BAO zu unterbleiben haben.

2. Umsatzsteuerbescheid

Gemäß § 2 UStG 1994 ist Unternehmer, wer eine gewerbliche oder berufliche Tätigkeit selbständig ausübt.

Nach der Rechtsprechung (VwGH 22. 3. 1972, 1459/71; 1. 12. 1986, 86/15/0009) sind Ehegatten dann als Unternehmer anzusehen, wenn sie gemeinschaftlich nach außen auftreten.

Im Rahmen der freien Beweiswürdigung kommt die Berufungsbehörde aus den bereits oben ausführlich dargelegten Gründen zur Ansicht, dass die Ges. b. R. zwischen den Ehegatten im Jahr 1999 nicht nach außen als solche in Erscheinung getreten ist sowie mangels einer entsprechenden Unternehmerinitiative bzw. eines Unternehmerwagnisses des Ehegatten die bisherige Inhaberin M.S. im Jahr 1999 wirtschaftlich Alleinunternehmerin geblieben ist und diese als Unternehmerin im Sinne des § 2 UStG 1994 für den Frisiersalon anzusehen ist.

Mangels Vorliegen der Unternehmereigenschaft der Ges. b. R war daher der vom Finanzamt erlassene Umsatzsteuerbescheid aufzuheben. Dem Anbringen (Einreichung der Umsatzsteuererklärung) wird durch einen Feststellungsbescheid gemäß § 92 BAO, in dem ausgesprochen wird, dass eine Festsetzung der Umsatzsteuer unterbleibt, Rechnung zu tragen sein.

Linz, am 29. September 2005

Zusatzinformationen | |

|---|---|

Materie: | Steuer, Finanzstrafrecht Verfahrensrecht |

betroffene Normen: | § 188 BAO, Bundesabgabenordnung, BGBl. Nr. 194/1961 |

Schlagworte: | nahe Angehörige, Ehegattengemeinschaft, Mitunternehmerschaft, Mitunternehmerstellung, Unternehmerwagnis, Unternehmerinitiative, Fremdvergleich, Publizität, Unternehmereigenschaft |