Sonderklassekosten als Werbungskosten für eine Hüftoperation und Ermittlung ausländischer Einkünfte

European Case Law Identifier: ECLI:AT:BFG:2019:RV.7100880.2017

Beachte:

Revision eingebracht. Beim VwGH anhängig zur Zahl Ra 2019/13/0070. Mit Erk. v. 13.11.2019 als unbegründet abgewiesen.

Entscheidungstext

IM NAMEN DER REPUBLIK

Das Bundesfinanzgericht hat durch den Richter Dr. Rudolf Wanke als Vorsitzenden, den Richter Mag. Markus Knechtl LL.M. als beisitzenden Richter, Kommerzialrat Ing. Friedrich Nagl als fachkundigen Laienrichter und Mag. Johannes Denk als fachkundigen Laienrichter über die Beschwerde des Bf, Adr, vertreten durch BONAFIDE TREUHAND & REVISIONS GMBH, Bergg 10, 1090 Wien vom 19.8.2015, gegen den Einkommensteuer 2013 des Finanzamtes Wien 9/18/19 Klosterneuburg vom 18.8.2015 zur Steuernummer 07 1******* nach der am 17.9.2018 und 23.5.2019 am Bundesfinanzgericht in Wien über Antrag der Partei (§ 78 BAO i. V. m. § 274 Abs. 1 Z 1 BAO) im Beisein der Schriftführerin Romana Schuster (am 17.9.2018) sowie in Anwesenheit von Dr. Wolfgang Halm für die BONAFIDE Treuhand & Revisions GmbH und von Dr. Martin König sowie (am 23.5.2019) AD Gabriele Steinböck für das Finanzamt Wien 9/18/19 Klosterneuburg abgehaltenen mündlichen Verhandlungen zu Recht erkannt:

I. Der Beschwerde wird gemäß § 279 BAO teilweise Folge gegeben.

Der angefochtene Bescheid wird abgeändert.

Die Bemessungsgrundlagen und die Höhe der festgesetzten Abgabe sind dem Ende der Entscheidungsgründe dem als Beilage angeschlossenen Berechnungsblatt zu entnehmen und bilden einen Bestandteil des Spruches dieses Erkenntnisses.

II. Gegen dieses Erkenntnis ist eine Revision an den Verwaltungsgerichtshof nach Art. 133 Abs. 4 Bundes-Verfassungsgesetz (B-VG) nicht zulässig

Entscheidungsgründe

Verfahrensablauf:

Nach Einlangen der elektronisch eingebrachten Einkommensteuererklärung für das Jahr 2013 erging am 11.2.2015 der Einkommensteuerbescheid - abgesehen von der Änderung der bezugsauszahlenden Stellen von sieben auf fünf und dem Erfassen von "Kranken- u. Arbeitslosengeld" im EDV-Eingabebogen der Finanzverwaltung - erklärungskonform. Darin waren unter anderem € 8.373,45 als sonstige Werbungskosten (Kennzahl 724) einkünftemindernd erfasst.

In den elektronisch archivierten Unterlagen der belangten Behörde finden sich Erläuterungen zu den geltend gemachten Betriebsausgaben und Werbungskosten. Aus einem handschriftlichen Vermerk geht hervor, dass eine telefonische Rücksprache mit dem steuerlichen Vertreter des Beschwerdeführers stattgefunden hat und ihm dabei mitgeteilt wurde, dass die Einkünfte aus dem Festival in Ort1 keine "sonstigen Einkünfte" seien, sondern als Einkünfte aus selbständiger Arbeit zu erfassen seien und dafür nicht das 12%-Betriebsausgabenpauschale, sondern die tatsächlichen Kosten, die sich aus den Erläuterungen ergeben, beantragt werden.

Zu den "sonstigen Werbungskosten" findet sich folgende Erläuterung:

"Da ich durch meinen Beruf meine Knie geschädigt habe - ich habe bei meinen Auftritten in der V**** jahrzehntelang auch bei Tanzeinlagen in Operetten und Musicals mitwirken müssen - hat sich die Notwendigkeit der Operation ergeben, weil ich andernfalls als Solist in Operetten und Musicals nicht mehr auftreten könnte.

Durch die Operation war ich so gut wieder hergestellt, dass ich im Jahre 2014 im Musical "A****" in Ort2 die Hauptrolle spielen konnte."

Daraufhin erließ das Finanzamt am 16.8.2015 einen Aufhebungsbescheid gemäß § 299 BAO, womit der zuvor in Geltung gestandene Einkommensteuerbescheid 2013 vom 11.2.2015 augehoben wurde. Hinsichtlich des Aufhebungsgrundes wurde auf die Begründung im neuen Einkommensteuerbescheid 2013, der ebenfalls am 16.8.2015 erlassen wurde, verwiesen. In dieser Begründung wird angeführt, dass die geltend gemachten Aufwendungen für eine Knieoperation keine Werbungskosten, sondern außergewöhnliche Belastungen seien. Als außergewöhnliche Belastung wurden diese Kosten auch anerkannt. Da der Selbstbehalt die Summe der außergewöhnlichen Belastungen überstieg, wirkten sich diese Ausgaben letztlich nicht einkommensmindernd aus.

Die rechtzeitig eingebrachte Beschwerde richtet sich sowohl gegen den Aufhebungsbescheid gemäß § 299 BAO als auch gegen den neuen Einkommensteuerbescheid mit folgender Begründung:

"[...]

ad Aufhebungsbescheid i. S. des 299 BAO

Da die Aufhebungsgründe im Sinne des § 299 BAO überhaupt nicht vorliegen, erscheint der angefochtene Bescheid rechtswidrig.

Es ist nämlich zu beachten, dass eine Aufhebung nur dann erfolgen kann und darf, wenn die Gewissheit der Rechtswidrigkeit vorliegt, jedoch die bloße Möglichkeit hiezu reicht nicht. Diesbezüglich verweise ich auf das Erkenntnis des Verwaltungsgerichtshofes vom 05.08.1993, Zahl 91/14/0127, 0128.

Es ist nämlich keineswegs gesagt, dass die von mir als Werbungskosten geltend gemachte Knieoperation in meinem Fall nicht als Werbungskosten anzusehen ist, wobei auf die folgenden von mir fortgebrachten Rechtsmittelausführungen zu verweisen ist.

ad neuerlich erlassenen Einkommensteuerbescheid 2013

Wie sich aus den Beilagen meiner Einkommensteuererklärung 2013 ergibt, habe ich einen Schaden am Knie davon, dass ich jahrzehntelang als Schauspieler, Sänger und Solist an der Wiener V**** und an anderen Bühnen auch Tanzbewegungen zu erbringen hatte, weil ich sehr oft auch in Operetten und Musicals aufgetreten bin.

Da ich jedoch primär ausgebildeter Opernsänger bin, habe ich höchstwahrscheinlich diese tänzerischen Bewegungen nicht mit der entsprechenden Technik durchgeführt, wodurch mein Knie beschädigt wurde.

Um jedoch weiterhin in Operetten und Musicals auftreten zu können, musste ich mich daher dieser Knieoperation unterziehen, denn andernfalls hätte ich in weiterer Folge in solchen Aufführungen nicht mehr mitwirken können.

Wie erfolgreich der Eingriff an meinem Knie war zeigt sich auch daraus, dass ich nach der erfolgten Operation im Jahre 2014 bei der Musical-Aufführung „A****" in Ort2 die Hauptrolle spielen konnte.

In rechtlicher Hinsicht darf ich auf nachstehendes hinweisen.

Die von mir geltend gemachten Krankheitskosten sind als Werbungskosten deswegen absetzbar, wenn es sich um eine typische Berufskrankheit handelt und der Zusammenhang zwischen der Erkrankung und dem Beruf eindeutig feststeht (VwGH 24.09.07, 2006/15/0325).

Diesbezüglich verweise ich auch auf die einschlägige Judikatur betreffend Zahnbehandlung, wobei im gegenständlichen Fall darauf Rücksicht zu übernehmen ist, dass ich durch meine Spezialisierung als Singschauspieler in Operetten und Musicals diese Operation für mein weiteres berufliches Fortkommen unerlässlich war.

Falls es notwendig erscheint, kann ich jederzeit nachweisen, dass ich während der letzten Jahre ausschließlich in Musicals und Operetten aufgetreten bin und ist wohl als amtsbekannt vorauszusetzen, dass ich dabei immer wieder eine tänzerische Leistung erbringen muss und wird auch jeder Laie verstehen, dass man diese Bewegungen nur dann ausführen kann, wenn man keine Kniebeschwerden hat, zumal bei diesen Bewegungen eine erhöhte Beanspruchung der Knie stattfindet.

Wenn ich nicht meinen Beruf weiter ausüben hätte wollen, wäre die Knieoperation überhaupt nicht notwendig gewesen, denn für die normalen Bewegungsabläufe des täglichen Lebens hätte ich mich nicht dieser Operation unterziehen müssen.

Ich beantrage daher die Aufhebung der angefochtenen Bescheide und Festsetzung der Bestandsgrundlagen anhand der eingebrachten Steuererklärungen.

[...]."

Mit einem Ersuchen um Ergänzung vom 2.9.2015 verlangte die belangte Behörde die Vorlage eines ärztlichen Attestes, aus dem hervorgeht, dass die Knieoperation zur Beseitigung der Folgen aus der beruflichen Tätigkeit als Schauspieler und Sänger unbedingt erforderlich war.

Am 9.11.2015 langte ein Ausdruck eines E-Mails des Vorstandes der II Orthopäischen Abteilung der Spital_GmbH bei der belangten Behörde ein, das wie folgt lautet:

"Betreff: Patient Bf

Ärztliche Bestätigung

Herr Bf litt unter einer schweren Abnützung des rechten Hüftgelenks, weshalb zur Aufrechterhaltung seiner Berufsfähigkeit die Implantation einer Hüftendoprothese erforderlich war.

Mit freundlichen Grüßen

Prim. Univ.-Prof.Dr. Arzt"

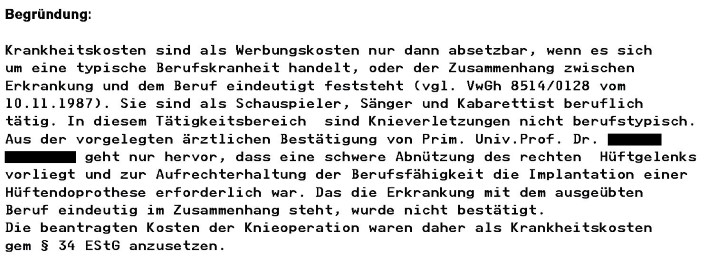

Beschwerdevorentscheidung

Mit Beschwerdevorentscheidung vom 15.12.2015 wurde die Beschwerde gegen den Einkommensteuerbescheid als unbegründet abgewiesen, wobei der Bescheid folgendermaßen gestaltet ist:

Vorlageantrag

Bereits am 16.12.2015 langte bei der belangten Behörde folgender Vorlageantrag ein:

"Hiermit beantrage ich die Vorlage meiner Beschwerde vom 19.08.2015 gegen den Einkommensteuerbescheid 2013 an das Finanzgericht und bringe ergänzend Nachstehendes vor.

Durch einen Informationsfehler an meinen steuerlichen Vertreter wurde ursprünglich vorgebracht, dass ich eine Knieoperation hatte, jedoch tatsächlich handelte es sich, wie auch aus der nunmehr vorgelegten ärztlichen Bestätigung ersichtlich ist, um eine Hüftoperation und ist wohl nach den Erfahrungen des täglichen Lebens vollkommen klar, dass ich diese Operation deswegen vornehmen lassen musste, um weiter meinem Beruf als Schauspieler und Sänger nachgehen zu können, denn es ist wohl klar, dass es gerade in meinem Spezialsegment, im Musical- und Operettenfach, notwendig ist, Tanzbewegungen zu machen, die mit einer verletzten oder nicht vollkommen verwendungsfähigen Hüfte nicht durchführbar sind.

Aus diesem Grund handelt es sich bei den Aufwendungen für die Hüftoperation um Kosten zur Erhaltung und Sicherung meiner Einkünfte aus selbständiger Arbeit.

Ich habe deswegen eine Privatbehandlung durchführen lassen, da ich die sonstige Wartezeit für ASVG-Versicherte überbrücken wollte und musste, denn es hätte, wie als amtsbekannt vorauszusetzen ist, die Wartezeit als normaler Kassenpatient ca. 6 Monate gedauert und hätte ich daher während dieser Zeit alle Engagements absagen müssen, was mit allergrößter Wahrscheinlichkeit bedeutet hätte, dass ich nie mehr wieder ein Engagement bekommen hätte.

Dies ist wohl gleichfalls nach den Erfahrungen des täglichen Lebens nachvollziehbar, weil ich befürchtete, dass jüngere Kräfte engagiert werden und ich, selbst nach meiner Wiederherstellung, nicht wieder ein Engagement bekommen hätte.

Ich beantrage daher die Aufhebung des angefochtenen Bescheides und Zuerkennung der Behandlungskosten als Werbungskosten.

Gleichzeitig verweise ich auf den seinerzeit gestellten Antrag auf Abhaltung einer mündlichen Beschwerdeverhandlung sowie Durchführung einer Senatsentscheidung."

Weitere Beschwerdevorentscheidung (betreffend Aufhebungsbescheid)

Am 22.3.2016 erließ die belangte Behörde eine Beschwerdevorentscheidung hinsichtlich der Beschwerde "gegen den Bescheid über die Aufhebung des Einkommensteuerbescheides 2013" und hat die Beschwerde gegen den Aufhebungsbescheid gem. § 299 BAO als unbegründet abgewiesen. Als Begründung wurde angeführt:

"Die Abgabenbehörde kann gem. § 299 (1) BAO einen Bescheid von Amts wegen aufheben, wenn der Spruch des Bescheides sich als nicht richtig erweist. Die Aufhebung ist innerhalb eines Jahres ab Bekanntgabe des Bescheides durchzuführen. Der Erstbescheid ist am 11.2.2015 ausgestellt worden, die Aufhebung des Bescheides erfolgte am 18.8.2015. Krankheitskosten sind nur dann als Werbungskosten absetzbar, wenn es sich um eine typische Berufskrankheit handelt, oder der Zusammenhang zwischen Erkrankung und Beruf eindeutig feststeht (vgl. VwGH 8514/0128 vom 10.11.2987)."

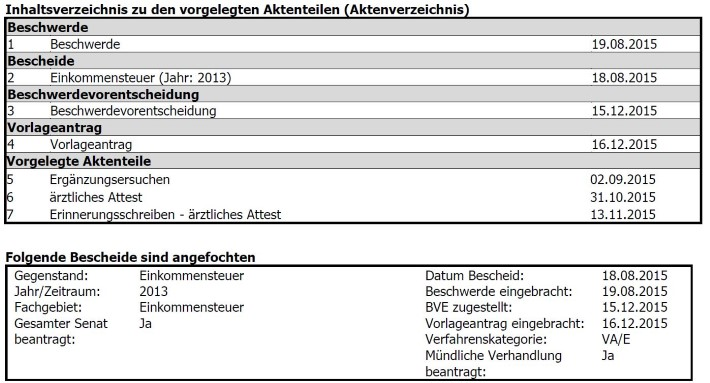

Vorlagebericht

Im Anschluss daran wurden die Beschwerdeakten dem Bundesfinanzgericht vorgelegt und vom Finanzamt als belangter Behörde im Vorlagebericht vom 17.2.2017 angeführt, dass der Verwaltungsgerichtshof wiederholt ausgesprochen habe, dass Krankheitskosten nur dann als Betriebsausgaben oder Werbungskosten absetzbar seien, wenn es sich um eine typische Berufskrankheit handelt oder der Zusammenhang zwischen der Erkrankung und dem Beruf eindeutig feststeht. Hinsichtlich Qualifikation als Berufskrankheit wäre im Sinne der Rechtsprechung des BFG (vgl. Erkenntnis vom 22.04.2015, GZ RV/5101210/2011) auf die Liste der Berufskrankheiten im Sinne der Unfallversicherung abzustellen. Weder Hüftverletzungen noch der Beruf des Schauspielers scheinen auf dieser Liste auf. Das Vorliegen einer typischen Berufskrankheit wäre aus Sicht der Abgabenbehörde daher auszuschließen. Hinsichtlich des Zusammenhanges zwischen Erkrankung und Beruf wäre für die Abgabenbehörde nicht ersichtlich, inwiefern die Ausübung des Schauspielerberufes die Hüfterkrankung bedingt hat. Auch das als "Attest" bezeichnete Kurzmail des behandelnden Arztes vermag keinen Zusammenhang zwischen Erkrankung und Beruf herzustellen. Da aus Sicht der Abgabenbehörde somit weder eine Berufskrankheit vorliege noch ein Zusammenhang zwischen Erkrankung und Beruf eindeutig feststehe, beantragte die Behörde die Abweisung der Beschwerde.

Das Inhaltsverzeichnis und die Übersicht der angefochtenen Bescheide im Vorlagebericht lauten folgendermaßen:

Der angefochtene Aufhebungsbescheid gemäß § 299 BAO vom 18.8.2015 ist in diesem Vorlagebericht nicht enthalten und wurde dem Bundesfinazgericht auch nicht vorgelegt. Dasselbe gilt für die Beschwerdevorentscheidung vom 22.3.2016 über den Aufhebungsbescheid vom 18.8.2015.

Mit Verfügung des Geschäftsverteilungsausschusses des Bundesfinanzgerichts vom 21.2.2018 wurde die gegenständliche Beschwerde der Gerichtsabteilung 1059 zugewiesen.

Auskunftsersuchen an die Pensionsversicherungsanstalt vom 7.5.2018

Das Bundesfinanzgericht ersuchte die Pensionsversicherungsanstalt (PVA) um Auskunft, ob für das Jahr 2013 Krankenversicherungsbeiträge von ausländischen Renten durch die PVA vorgeschrieben bzw. einbehalten wurden und wie hoch dieses Beträge waren.

Mit Antwortschreiben vom 16.5.2018 teilte die PVA mit, dass € 58,93 als Krankenversicherungsbeiträge für ausländische Leistungen abgezogen wurden. Die Höhe der ausländischen Leistung wurde nicht mitgeteilt.

Beschluss vom 30.5.2018

Mit Beschluss vom 30.5.2018 wurde dem Beschwerdeführer aufgetragen, Belege (Rechnungen) für die geltend gemachten Werbungskosten bezügliche der Operation und der Hotel- und Flugkosten vorzulegen. Darüber hinaus wurde der Beschwerdeführer aufgefordert, die Art und Höhe von ausländischen Einkünften des Jahres 2013 bekanntzugeben.

Mit Schreiben vom 21.6.2018 legte der Beschwerdeführer durch seinen steuerlichen Vertreter die Rechnung des Spitals vor und teilte mit, dass "die restlichen Unterlagen, welche sich bereits in meinem Archiv befinden" so rasch als möglich nachgereicht werden.

Mit der Eingabe vom 3.9.2018, beim Bundesfinanzgericht eingelangt am 6.9.2018, wurden folgende Unterlagen vorgelegt:

- Rechnung Hotel GH vom Oktober 2013

- Rechnung Hotel GH vom 8.6.2013 (fünf Nächtigungen und fünf Mal Garagenkosten)

- Rechnung Hotel GH vom 23.6.2013 (drei Nächtigungen und drei Mal Garagenkosten)

- Rechnung Hotel EF vom 29.3.2013 (zwei Nächtigung und zwei Mal Garagenkosten)

- Rechnung Hotel ER (Ort4) mit zwei Nächtigungen, drei Mal Frühstück und zwei Restaurantbesuchen

- Rechnung Hotel KL (Ort5) mit einer Übernachtung, Garagenkosten und Getränk

- Bordkarte für einen Flug nach Ort4, aber keine Rechnung

Mündliche Verhandlung 17.9.2018

Der Vertreter des Beschwerdeführers wiederholte sein Vorbringen aus der Beschwerde und ergänzte, dass sich der Beschwerdeführer Rat bei Ärzten geholt hat, als das Leiden immer immanenter wurde. Dabei musste er feststellen, dass er als Kassenpatient mit einer Wartezeit von neun bis zwölf Monate hätte rechnen müssen. In Anbetracht des Umstandes, dass er trotz seiner Pensionierung als Ensemblemitglied sowohl in der V**** als auch in anderen Theatern in Österreich und Deutschland tätig war und auch Einnahmen erzielen wollte, hat er sich entschlossen, die unbedingt notwendige Operation als Privatpatient durchführen zu lassen, wofür die strittigen Kosten angefallen sind. Wenn er dies nicht gemacht hätte, hätte er damit rechnen müssen, auch aufgrund seines Lebensalters keine weiteren Engagements zu erhalten, weil er für mindestens ein bis eineinhalb Jahre aufgrund der beschädigten Hüfte keine Engagements annehmen können bzw. riskieren musste, dass er kurzfristig hätte absagen müssen. Nach Ansicht des steuerlichen Vertreters sind die Kosten für die Hüftoperation unbedingt notwendig gewesen zur Erhaltung und Sicherung der Einkünfte.

Hingegen verwies der Vertreter der Abgabenbehörde auf die ständige Rechtsprechung des Verwaltungsgerichtshofes, wonach für die Berücksichtigung von Krankheitskosten als Betriebsausgaben oder Werbungsausgaben eine typische Berufskrankheit vorliegen muss oder ein Zusammenhang zwischen der Erkrankung und dem Beruf eindeutig feststeht. Aus Sicht der Abgabenbehörde liegt eine typische Berufskrankheit jedenfalls nicht vor und ist ein Zusammenhang zwischen Erkrankung und Beruf nicht eindeutig ersichtlich. Weiters wurde auf das Mail vom 6.11.2015, welches als "ärztliches Attest" vorgelegt wurde, verwiesen, und aus dem lediglich eine Abnützung des Hüftgelenks und die Implantation einer Hüftprothese ersichtlich ist. Aus Sicht der Abgabenbehörde kann daraus nicht abgeleitet werden, das Betriebsausgaben oder Werbungskosten vorliegen.

Daraufhin beantragte der steuerliche Vertreter hilfsweise ein ärztliches Gutachten zum Beweis dafür einzuholen, dass der Beschwerdeführer durch seine jahrzehntelange Tätigkeit als Musical- und Operettendarsteller seine Hüfte geschädigt hat.

Die Parteien stellten außer Streit, dass durch die Behandlung als Privatpatient ein früherer Operationstermin erreicht werden konnte.

Hinsichtlich der geltend gemachten Kilometergelder und der zusätzlich beantragten Garagenkosten stellte der steuerliche Vertreter die Nichtabzugsfähigkeit der Garagenkosten außer Streit.

Bei den Restaurantrechnungen in Ort4 wurden an Stelle des pauschalierten Taggeldes die tatsächlichen Kosten geltend gemacht.

Zu den vorgehaltenen Taggeldern für die Auftritte in Ort3 gab der steuerliche Vertreter an, dass diese deswegen als Werbungskosten absetzbar sind, weil bei wirtschaftlicher Betrachtung der Beschwerdeführer freiberuflich selbstständig gewesen ist. Überdies ist auch nicht auszuschließen, dass er über Ersuchen der Direktion der V**** in Ort3 auftreten musste. Dies aufgrund der Zusammenarbeit zwischen den "staatlichen Theatern". Seitens des Finanzamtes wurde dazu keine Äußerung abgegeben.

Zu den vorgehaltenen ausländischen Pensionseinkünften gab der steuerliche Vertreter an, dass er die Höhe der Pension aus dem Jahr 2013 nicht mehr sagen könne. Zieht man die Folgejahre als Vergleich heran, werden es 2013 ca. € 4.000,-- brutto gewesen sein. Beide Parteien stellen außer Streit, dass die deutsche Pension im Rahmen des Progressionsvorbehalts mit einem Bruttobetrag von € 4.000 zu berücksichtigen wäre.

Beschluss über die Sachverständigenbestellung

Der Senat ist dem Antrag des steuerlichen Vertreters nachgekommen und hat den Beschluss gefasst, Dr. SV, Adr_SV, als Sachverständigen zu bestellen und ihn zu beauftragen, ein Gutachten darüber zu erstatten, ob ein eindeutiger Zusammenhang zwischen der Berufstätigkeit des Beschwerdeführers und der Hüfterkrankung bestanden hat.

Dazu hat der Senat erwogen, dass die Rechtsprechung Krankheitskosten grundsätzlich als Kosten der Lebensführung ansieht, die einkünftemindernd nicht geltend gemacht werden können (zB Doralt in Doralt/Kirchmayr/Mayr/Zorn, EStG, § 16 Tz 220). Krankheitskosten sind jedoch als Werbungskosten (Betriebsausgaben) absetzbar, wenn es sich um eine typische Berufskrankheit handelt, oder der Zusammenhang zwischen der Erkrankung und dem Beruf eindeutig feststeht. Liegt bzw. kann die Ursache für eine Krankheit sowohl an einer körperlichen bzw. genetischen Disposition als auch an der beruflichen Tätigkeit liegen, handelt es sich bei den Krankheitskosten nicht mehr um eindeutig allein mit dem Beruf zusammenhängende Ausgaben. Selbst bei einem eindeutigem Zusammenhang mit dem Beruf ist aber eine gewisse berufsspezifische Typizität erforderlich (Doralt/Kofler in Doralt/Kirchmayr/Mayr/Zorn, EStG, § 20 Tz 163).

Ein Sachverständigenbeweis ist notwendig, wenn das Gericht nicht selbst über die entsprechenden Kenntnisse verfügt oder sich die Kenntnisse nicht selbst durch Fachliteratur aneignen kann (Ritz, BAO6, § 177 Tz 5). Darüber hinaus wurde die Einholung eines Sachverständigengutachtens vom Vertreter des Beschwerdeführers beantragt.

Bekanntgabe des Sachverständigen vom 17.1.2019

In der übermittelten Honorarnote vom 17.1.2019 informierte der Sachverständige, dass der Beschwerdeführer trotz zweimaliger eingeschriebener Ladungen unentschuldigt nicht zur Untersuchung erschienen ist und deshalb kein Gutachten erstellt werden konnte. Beigelegt waren Kopien der beiden Ladungen, aus denen ersichtlich ist, dass der Sachverständige den Beschwerdeführer am 26.11.2018 um 19 Uhr und am 16.1.2019 um 10 Uhr in seine Ordination geladen hatte.

Mündliche Verhandlung vom 23.5.2019

Bezüglich der geltend gemachten Werbungskosten für die Hüftoperation wird vom steuerlichen Vertreter darauf hingewiesen, dass die Kosten deswegen vom Beschwerdeführer in Kauf genommen wurden, weil er nicht auf einen Operationstermin als Kassenpatient ca. 9 Monate warten wollte; einerseits, weil er in weiterer Folge seine Engagements nicht mehr antreten hätte können in Folge der Beeinträchtigung der kranken Hüfte und andererseits weil er sonst riskiert hätte, während dieser 9 Monate Wartezeit, während der er keine Engagements annehmen hätte können bzw. bereits fixe Engagements absagen hätte müssen, zu befürchten war, dass er aus dem Theatergeschehen eliminiert wird. Dabei ist auch zu berücksichtigen, dass er trotz Erreichen des Pensionsalters einen Ensemblevertrag mit der V**** hat.

Hätte er die Kosten für die Operation auf Privatpatientenbasis nicht in Anspruch genommen, wäre sein zukünftiges Einkommen - abgesehen von seinen Pensionsbezügen - mit aller größter Wahrscheinlichkeit Null gewesen. Das heißt, er hätte nur mehr seine Pensionsbezüge gehabt. Der Beschwerdeführer brachte etwa das Dreifache seiner Pensionsbezüge insgesamt ins Verdienen, das heißt, es wäre eine wesentliche Einbuße in seiner Einkunftssituation eingetreten, wenn er nicht spontan die Hüftoperation machen hätte lassen. Somit liegen alle Kriterien gemäß § 16 EStG vor, nämlich, dass der Beschwerdeführer dieses Kosten zur Erhaltung, Sicherung seiner Einkünfte hatte und es daher auch keinerlei Bedeutung hat, aus welchem Grund seine Hüfte beschädigt wurde, sondern nach den Erfahrungen des täglichen Lebens zu berücksichtigen ist, dass er mit einer beschädigten Hüfte seinen Beruf als Sänger und Schauspieler nicht nachgehen hätte können. Wie bereits vorgebracht, ist der Beschwerdeführer ausgebildeter Opernsänger und Schauspieler und tritt, wie sich aus den Steuerakten ergibt, in diversen Theatern in Operetten und Musicals auf, was deswegen wesentlich erscheint, weil aus den Erfahrungen des täglichen Lebens abzuleiten ist, dass ein Solist, der in solchen Aufführungen auftritt, immer wieder auch Tanzbewegungen zu machen hat und es auch klar sein muss, dass ein "humpelnder" Darsteller auf einer Bühne wohl nicht auftreten kann, zumal auch zu bedenken ist, dass es auf Grund der örtlichen Situation auf vielen Bühnen auch relativ gefährlich ist und immer wieder zu Unfällen kommt, weil die Auftretenden stürzen, weil Stiegen oder sonstige Hindernisse bestehen und ist auch dies nach den Erfahrungen des täglichen Lebens jederzeit nachvollziehbar, dass es immer wieder Bühnenunfälle gibt und es ist wohl auch naheliegend, dass dann, wenn jemand auch nur leicht gehbehindert ist, er sich einer besonderen Gefahr ausgesetzt hätte. Zusammenfassend ist zu sagen, dass im gegenständlichen Fall nicht die Kriterien des § 34 EStG bezüglich außergewöhnlicher Belastung maßgeblich erscheinen, sondern die Grundsätze des § 16 EStG in Anwendung zu bringen sind und sei noch darauf verwiesen, dass es auch Judikatur gibt bezüglich Zahnreparaturen und Ähnlichem für Schauspieler und Sänger gibt.

Des Weiteren sei neuerlich darauf hingewiesen, dass dann, so wie die Finanzbehörde argumentiert, für die Besteuerung der ausländischen Einkünfte österreichisches Steuerrecht anzuwenden ist, unzweifelhaft die Bestimmungen des § 67 EStG für Sonderzahlung zur Anwendung zu bringen sind, denn es ergibt sich gleichfalls aus der Aktenlage, dass der Beschwerdeführer Einkünfte aus nichtselbständiger Arbeit erzielt hat - sei es bei diversen Theatern, in welchen er aufgetreten ist, sei es bezüglich seiner Pensionsbezüge, welche unzweifelhaft als Einkünfte aus nichtselbständiger Arbeit zu klassifizieren sind.

Im Übrigen erscheint es auch unrichtig, die steuerfreien Bezüge für die Bemessung des Progressionsvorbehaltes miteinzubeziehen.

Schließlich ist noch darauf hinzuweisen, dass in den angefochtenen Bescheiden gemäß § 299 BAO bzw. § 303 BAO die Ermessensentscheidung iSd § 20 BAO in keiner Weise sach- und fachgerecht ausgeführt ist, sondern es enthält die diesbezügliche Begründung nur einige Textbausteine, die jedoch keinerlei konkreten Sachbezug haben und ist daher schon alleine deswegen Rechtswidrigkeit vorliegend.

Der Vertreter des Finanzamtes führte zur Einkommensteuer 2013 betreffend der Krankheitskosten für die Hüftoperation aus, dass sowohl in Lenneis/JAKOM als auch Bodis/Zorn in Doralt/Kirchmayr/Mayr/Zorn als auch Sutter/Pfalz in Hofstätter/Reichel und Schubert in Wiesner/Grabner/Wanke einhellig ausgeführt wird, dass Krankheitskosten grundsätzlich Kosten der Lebensführung sind und nur dann als Werbungskosten oder als Betriebsausgaben in Betracht kommen, wenn es sich um typische Berufskrankheiten handelt oder ein unmittelbarer Zusammenhang zwischen Beruf und Krankheit besteht. Im Kommentar Lenneis in JAKOM wird unter anderem verwiesen auf das Erkenntnis des VwGH vom 24.9.2007, 2006/15/0325 mit weiteren Nennungen, wo dies auch in der Judikatur seinen Niederschlag findet. Ebenfalls wurde auf das Erkenntnis des VwGH vom 21.12.1999, 96/14/0123 bezugnehmend auf einen HTL-Lehrer verwiesen, bei dem es, wie bei einem Schauspieler, auch um die Aussprache geht, dass zB Kosten für eine Zahnbehandlung wegen des Zusammenhangs mit der Lebensführung nicht abzugsfähig sind.

Auch bei einem Regisseur, Schauspieler und Werbesprecher wurde das durch Beschädigung der Zähne verursachte Lispeln, Zischen, Blubbern oder das äußere Erscheinungsbild dem Bereich der Lebensführung zugeordnet.

Im gegenständlichen Fall liegt keine Berufskrankheit vor. Der zweite Aspekt, wie er in der Literatur und Judikatur aufgegriffen wird, ist der Zusammenhang zwischen der Erkrankung und dem Beruf und wurde dazu in der letztmaligen mündlichen Verhandlung ein Gutachter bestellt. Mangels Vorliegen eines Gutachtens, dessen Erstellung zwei Mal vom Beschwerdeführer verweigert wurde, ist davon auszugehen, dass grundsätzlich kein Zusammenhang zwischen Beruf und den geltend gemachten Kosten vorliegt. Die Behörde beantragt daher, die Beschwerde abzuweisen.

Darauf replizierte der steuerliche Vertreter:

In Anwendung der Erfahrung des täglichen Lebens und der Denkgesetze ist es so, dass der Sachverhalt sehr ähnlich sich dergestalt ergibt, dass beispielsweise dann, wenn ein Steuerpflichtiger einen Verkehrsunfall erzielt und dadurch einen Verdienstausfall hat, er diesen Verdienstausfall vom Schädiger zum Ersatz bekommt.

Im gegenständlichen Fall ist zu bedenken, dass es nicht darum geht, ob hier private Interessen vorliegen. Das ist auszuschließen, weil es eindeutig darum gegangen ist, dass der Beschwerdeführer nicht riskieren wollte, dass er seine relativ erheblichen Zusatzeinkünfte zu seinen Pensionseinkünften nicht verlieren wollte, wenn er die Wartezeit als Versicherter nach Sozialversicherungsrecht akzeptiert hätte.

Es geht im gegenständlichen Fall darum, dass jemand, um seine Einkunftsquelle erhalten zu können, diese Kosten in Kauf genommen hat. Aus dem Steuerakt ist eindeutig ersichtlich, dass die Vorgehensweise des Beschwerdeführers richtig war, weil es ist aus den Einkommensteuererklärungen der Folgejahre klar erkennbar, dass er nach wie vor Einkünfte etwa in derselben Größenordnung zusätzlich erzielen konnte wie vorher und daher der wirtschaftliche und denklogische Zusammenhang gegeben ist.

Es entspricht auch den Erfahrungen des täglichen Lebens und auch den Denkgesetzen, dass bei Künstlerengagements, auch wenn die Abrechnung der Honorare als Einkünfte aus nichtselbständiger Arbeit erfolgt, vollkommen frei ist, denn es muss auch bedacht werden, dass der Beschwerdeführer abseits seines Ensemblevertrages bei der V**** ja an anderen Theatern, zu denen er keinerlei dienstrechtlichen Bezug hatte, beschäftigt wurde, nämlich AB, Stadttheater Ort6 und diverse Theater in Deutschland. Dieser Punkt erscheint deswegen besonders wesentlich, weil er ja naturgemäß mit diesen Tätigkeiten keinerlei sozialen Schutz unterlegen wäre. Das heißt, er hätte ja keine Beschäftigungsgarantie einfordern können, sondern bei solchen Engagements ist es so, dass der zu beschäftigende Künstler für die Rolle geeignet sein muss, andererseits im Stande sein muss, auch körperlich diese Rolle zu erfüllen und natürlich auch in diesem Zeitpunkt zeitlich verfügbar ist. Aus all dem ist eindeutig zu schließen, dass es in wirtschaftlicher Betrachtungsweise die vollkommen richtige Entscheidung war, die Kosten in Kauf zu nehmen, weil es muss auch bedacht werden muss, dass der Steuerpflichtige ja so und so die Operation bekommen hätte, aber eben mit einer Wartezeit, wo er keine Kosten gehabt hätte, aber diese Wartezeit aus rein beruflichen Gründen, die logisch nachvollziehbar sind, in Kauf genommen hat, was auch richtig war, wenn man bedenkt, dass die Kosten der Operationen € 12.000 ausgemacht haben und die zu erhaltenden Einkünfte etwa € 70.000 pro Jahr im Durchschnitt ausmachen, wobei eben mit aller größter Wahrscheinlich sein Ensemblevertrag mit der V****, der auch etwa einen Bezug von € 30.000 - € 35.000 jährlich ausmacht, verloren gegangen wäre und es mit an Sicherheit grenzender Wahrscheinlichkeit nicht mehr möglich gewesen wäre, nach einer Unterbrechung dieses Vertrages einen neuen Vertrag zu erhalten, wenn man das Lebensalter des Beschwerdeführers bedenkt. Er ist 1946 geboren und war im Jahr 2013 67 Jahre alt.

Auf Nachfrage, warum der Vertreter des Beschwerdeführers nicht auf die Tatsache eingegangen ist, dass sein Klient zwei Mal beim Sachverständigen trotz Ladung nicht erschienen ist:

Leider hat der Sachverständige in Verletzung der diesbezüglichen Verfahrensvorschriften mich als Parteienvertreter von diesem Sachverhalt nicht informiert, denn hätte ich davon gewusst, hätte ich auf den Klienten Einfluss genommen, dass er zu dem Termin geht.

Allerdings ist darauf hinzuweisen, dass die Frage der beruflichen Indizierung bzw. dass es sich um eine Berufskrankheit handelt, deswegen in den Hintergrund tretend, weil die Kernfrage darin liegt, ob die Kosten der vorgezogenen unzweifelhaft notwendigen Operation deswegen in Kauf genommen wurden, weil der Beschwerdeführer den Verlust seiner Einkünfte nicht riskieren wollte.

Es ist sicherlich richtig, dass der Beschwerdeführer einen gewissen Zeitraum lang Entgeltfortzahlung bezüglich des Ensemblevertrages der V**** erhalten hätte. Allerdings ist dieser Anspruch laut ASVG limitiert und es wird noch darauf hingewiesen, dass sich der Beschwerdeführer nicht hätte beim AMS melden können, weil er ja in Pension ist. Und im Übrigen hatte er außer seinen Einkünfte aus dem Ensemblevertrag bei der V**** noch erhebliche Zusatzeinkünfte bei anderen Theatern, wo keinerlei sozialer Schutz wegen Krankheit vorgelegen hätte, weil wenn er das Engagement nicht erfüllt hätte oder erfüllen hätte können, hätte er keinerlei Leistungen erhalten.

Auf Fragen des Herrn Beisitzers: Laut meinem Wissensstand hat der Beschwerdeführer keine Zusatzprivatversicherung.

Der vom Herrn Beisitzer genannte Betrag von € 4.000 dürfte höchstwahrscheinlich jener unter Abzug des in Deutschland steuerfreien Rentenbetrages sein.

Der Finanzamtsvertreter wies zum ärztlichen Gutachten darauf hin, dass in der letzten Verhandlung in der Niederschrift am 17.9.2018 das Gutachten dezidiert durch den steuerlichen Vertreter beantragt wurde und vom steuerlichen Vertreter ausgeführt wurde, zum Beweis dafür, dass der Berufungswerber durch seine Jahrzehnte lange Tätigkeit als Musical- und Operettendarsteller seine Hüfte geschädigt hat. Das wurde dezidiert so beantragt. Aus Sicht der Abgabenbehörde ist es nicht nachvollziehbar, warum es dem Grunde nach sowieso egal gewesen wäre bzw. warum es dann nicht in Anspruch genommen wurde.

Der steuerlicher Vertreter ergänzte, dass es ist richtig ist, dass in vorsorglicher Handlungsweise als berufsmäßiger Parteienvertreters auch der Antrag der beruflichen Schädigung der Hüfte gestellt wurde. Allerdings ist auch auf das heutige Vorbringen zu verweisen. Als Parteienvertreter sind alle Aspekte vorsorglich einzuwenden, was auch geschehen ist. Es besteht auch die Rechtsfrage, ob die vom Finanzgericht erhobenen Werbungskosten zu dem Progressionsvorbehalt zu berücksichtigen sind oder Werbungskosten bei den inländischen Einkünften darstellen, da der Abzug im Inland erfolgte und die Aufwendung im Inland getätigt wurde und nicht im Ausland.

Weiteres Vorbringen seitens der Parteien des verwaltungsgerichtlichen Verfahrens wurde nicht erstattet.

Die belangte Behörde beantragte, das Bundesfinanzgericht möge über die Beschwerde abweisend entscheiden.

Seitens der beschwerdeführenden Partei wurde abschließend die Stattgabe ihrer Beschwerde beantragt.

Das Bundesfinanzgericht hat erwogen:

Sachverhalt

Im August 2015 wurde der bis dahin im Rechtsbestand befindliche Einkommensteuerbescheid 2013 aufgehoben und gleichzeitig ein ersetzender Bescheid erlassen. Die Zustellung erfolgte elektronisch. Die dagegen gerichtete Beschwerde wendet sich sowohl gegen die Zulässigkeit des Aufhebungsbescheides als auch gegen den ersetzenden Sachbescheid. Im Dezember 2015 hat die belangte Behörde eine Beschwerdevorentscheidung betreffend den Einkommensteuerbescheid (Sachbescheid) erlassen, die am 15.12.2015 elektronisch zugestellt wurde. Dagegen richtet sich der Vorlageantrag vom 16.12.2015.

Die Beschwerdevorentscheidung gegen den Aufhebungsbescheid ist mit 22.3.2016 datiert. Dieser Bescheid wurde nicht automationsunterstützt über die zentrale EDV-Anlage der Finanzverwaltung erstellt und versendet, sondern von einer Bediensteten der belangten Behörde in einem Textverarbeitungsprogramm verfasst und per Post (RSb) dem Beschwerdeführer - zu Händen seines steuerlichen Vertreters - zugestellt. Somit wurde von der belangten Behörde zuerst über die Beschwerde gegen den Sachbescheid und erst später über die Beschwerde gegen den Aufhebungsbescheid abgesprochen. Gegen diese Beschwerdevorentscheidung wurde kein Vorlageantag gestellt.

Der Beschwerdeführer ist Sänger und Schauspieler. Er bezog aus dieser Tätigkeit sowohl Einkünfte aus selbständiger als auch aus nichtselbständiger Arbeit. Als Werbungskosten für die nichtselbständigen Tätigkeiten wurden einerseits Fahrtkosten, Aufenthaltskosten und Taggelder geltend gemacht. Andererseits hat sich der Beschwerdeführer im September 2013 in einem Privatspital als Privatpatient einer Hüftoperation unterzogen. Strittig ist, ob die dafür angefallenen Kosten in Höhe von € 8.373,45 als Werbungskosten zu berücksichtigen sind. In diesem Betrag sind auch Sonderklassegebühren und Einbettzimmerzuschläge in Höhe von € 2.214,-- enthalten. Die Kosten für die Operation wurden dadurch verursacht, dass sich der Beschwerdeführer einer Privatbehandlung unterzogen hatte, um die Wartezeit für ASVG-Versicherte nicht auf sich nehmen zu müssen. Ein nahezu ausschließlicher Zusammenhang zwischen der Abnützung des Hüftgelenkes und dem Beruf konnte nicht festgestellt werden.

Im Jahr 2013 wurde auch eine ausländische Sozialversicherungspension bezogen, für die in Österreich € 58,93 an Krankenversicherungsbeiträgen bezahlt wurde. Die Einkünfte aus diese ausländischen Sozialversicherungspension in Höhe von € 6.812,15 wurden bislang nicht steuerlich erfasst, zumal die Auslandseinkünfte nicht in der Steuererklärung angegeben wurden.

Die geltend gemachten Hotelkosten wurden belegmäßig nachgewiesen. In diesen Hotelrechnungen sind auch die Garagenkosten enthalten. In der Rechnung des Hotels ER (Ort4) sind neben zwei Übernachtungen auch drei Frühstücke und zwei Restaurantabrechnungen enthalten.

Beweiswürdigung

Die Sachverhaltsfeststellungen gründen sich auf dem Vorbringen des Beschwerdeführers sowie auf die Akten des Verwaltungsverfahrens, die dem Bundesfinanzgericht übermittelt wurden. Zusätzlich wurde vom Bundesfinanzgericht Einsicht in den elektronischen Finanzamtsakt genommen.

Ursprünglich wurde sowohl in den Erläuterungen zur Einkommensteuererklärung als auch in der Beschwerde angeführt, dass sich der Beschwerdeführer einer Knieoperation unterziehen musste. Erst im Vorlageantrag wurde angeführt, dass es einen "Informationsfehler" an den steuerlichen Vertreter gab und keine Knieoperation, sondern eine Hüftoperation durchgeführt wurde. Die Begründung des Beschwerdeführers, warum seiner Ansicht nach Werbungskosten vorliegen, blieb dieselbe: er hätte jahrelang Tanzbewegungen ausführen müssen und solche Tanzbewegungen sind weder mit Kniebeschwerden noch mit einer nicht vollkommen verwendungsfähigen Hüfte durchführbar. In einer Beilage zur Erläuterung der Werbungskosten wurde angeführt, dass der Beschwerdeführer bei seinen "Auftritten in der V**** jahrzehntelang auch bei Tanzeinlagen in Operetten und Musicals" mitwirken hat müssen. Aus einem Sozialversicherungsdatenauszug ist jedoch ersichtlich, dass das aktuelle Dienstverhältnis zur V**** erst ab dem Jahr 2002 besteht. Auch aus dem Internetauftritt des Beschwerdeführers geht hervor, dass er erst seit 2001 Ensemblemitglied der V**** ist.

Zur Notwendigkeit der Werbungskosten für die Hüftoperation führt der Beschwerdeführer in seiner Beschwerde an, dass für die normalen Bewegungsabläufe des täglichen Lebens diese Operation nicht notwendig gewesen wäre. Auf Grund eines von der belangten Behörde versendeten "Ersuchen um Ergänzung", wurde vom behandelnden Arzt per E-Mail ein zweizeiliges "Attest" verfasst, aus dem hervorgeht, dass die Operation und somit die Implantation einer Hüftendoprothese zur Aufrechterhaltung der Berufsfähigkeit aus beruflicher Sicht unbedingt erforderlich wäre. Ebenfalls ist diesem "Attest" zu entnehmen, dass der Beschwerdeführer unter einer schweren Abnützung des Hüftgelenkes litt. Der Inhalt des zweizeiligen Attestes wird insofern nicht in Zweifel gezogen, als daraus eine Abnützung des Gelenks aufgezeigt wird. Allerdings zeigt schon die allgemeine Lebenserfahrung, dass ein Hüftgelenk nicht nur für eine berufliche Tätigkeit als Sänger oder Schauspieler benötigt und beansprucht wird. Praktisch jede stehende, gehende oder sitzende Tätigkeit führt zu einer Beanspruchung des Hüftgelenkes. Weiters zeigt die allgemeine Lebenserfahrung, dass eine - wie dem "Attest" zu entnehmen ist, "schwere Abnützung des Hüftgelenks" weder überraschend auftritt, noch mit zunehmendem Alter und entsprechender Belastung besser wird. Schließlich hat auch der Vertreter des Beschwerdeführers in der Verhandlung vom 17.9.2018 angegeben, dass sich der Beschwerdeführer bei verschiedenen Ärzten Rat geholt hat, "als das Leiden immer immanenter wurde".

Es wurde jedoch nicht vorgebracht, dass der Beschwerdeführer eine besondere (bessere) Hüftendoprothese bekommen hätte. Dazu passt auch die vorgelegte Rechnung der Spital_GmbH, in der ausschließlich Sonderleistungen abgerechnet wurden, jedoch nicht die Hüftendoprothese selbst, zumal die Wiener Gebietskrankenkasse als "SV-Kostenträger" in der Rechnung vermerkt ist. Auch der steuerliche Vertreter des Beschwerdeführers hat in der mündlichen Verhandlung vom 23.5.2019 angegeben, dass der Beschwerdeführer die Hüftoperation jedenfalls bekommen hätte, auch ohne zusätzliche Kosten dafür aufwenden zu müssen. Dazu ist aber zu berücksichtigen, dass Sonderklassekosten auch bei einer Operation nach Ablauf der Wartefrist fakultativ angefallen wären, was bei einem Einkommen von ca € 100.000 pro Jahr nach den Erfahrungen des täglichen Lebens durchaus wahrscheinlich ist, zumal der Unterschied zwischen der allgemeinen Gebührenklasse und der Sonderklasse auch darin besteht, dass die Sonderklasse durch ihre besondere Ausstattung höheren Ansprüchen hinsichtlich Verpflegung und Unterbringung zu entsprechen hat.

Das Bundesfinanzgericht ist dem in der mündlichen Verhandlung am 17.9.2018 gestellten Antrag auf Bestellung eines Sachverständigen zur Erstattung eines Gutachtens, ob ein eindeutiger Zusammenhang zwischen der Berufstätigkeit des Beschwerdeführers und der Hüfterkrankung bestanden hat, nachgekommen. Der Beschwerdeführer wurde vom bestellten Sachverständigen zwei Mal zur Untersuchung geladen; er ist diesen Ladungen jedoch nicht nachgekommen. Eine Begutachtung durch den Sachverständigen konnte daher aus Verschulden des Beschwerdeführers nicht erfolgen. Somit konnte auch kein eindeutiger Zusammenhang zwischen der Berufstätigkeit des Beschwerdeführers und der Hüfterkrankung festgestellt werden.

In der mündlichen Verhandlung am 23.5.2019 hat der steuerliche Vertreter des Beschwerdeführers darauf hingewiesen, dass der Beschwerdeführer sein Engagement bei der V**** wohl verloren hätte, wenn er die Zusatzkosten für die Sonderklassebehandlung nicht getragen hätte. Dazu ist anzumerken, dass es sich dabei lediglich um eine Behauptung handelt, deren Wahrheitsgehalt weder nachgewiesen noch glaubhaft gemacht wurde. Schließlich wurde auf Nachfrage in der mündlichen Verhandlung zugestanden, dass auch dieser Ensemblevertrag den Regelungen über die Entgeltfortzahlung im Krankheitsfall unterliegt und somit wohl auch arbeitsrechtliche Schutzvorschriften darauf Anwendung finden.

Der angefochtene Aufhebungsbescheid gemäß § 299 BAO vom 18.8.2015 ist weder im Vorlagebericht enthalten und wurde dem Bundesfinanzgericht auch nicht vorgelegt. Dasselbe gilt für die Beschwerdevorentscheidung vom 22.3.2016 über den Aufhebungsbescheid vom 18.8.2015. Auch aus dem elektronischen Veranlagungsakt, in den Einsicht genommen wurde, ist nicht ersichtlich, dass ein Vorlageantrag gegen die Beschwerdevorentscheidung vom 23.3.2016 gestellt worden wäre. Der Vorlageantrag vom 16.12.2015, in dem "die Vorlage meiner Beschwerde vom 19.8.2015 gegen den Einkommensteuerbescheid 2013 an das Finanzgericht" begehrt wurde, kann die Vorlage der Beschwerde gegen den Aufhebungsbescheid jedenfalls nicht mitumfassen, weil die Beschwerdevorentscheidung bezüglich des Aufhebungsbescheides erst mehrere Monate danach ergangen ist.

Auf der Homepage des Beschwerdeführers ist ersichtlich, dass er in den 1970er und 1980er Jahren in Deutschland beruflich tätig war. Die Sachverhaltsfeststellung zum ausländischen Pensionsbezug ergibt sich aus dem Sozialversicherungsdatenauszug, in den Einsicht genommen wurde sowie aus einer Anfragenbeantwortung durch die Pensionsversicherungsanstalt. Die Höhe der ausländischen Sozialversicherungspension wurde - trotz diesbezüglicher Aufforderung mittels Beschluss des Bundesfinanzgerichts vom 30.5.2018 und Bekanntgabe des steuerlichen Vertreters des Beschwerdeführers vom 21.6.2018, dass sich die Unterlagen bereits in seinem Archiv befinden würden - vom Beschwerdeführer nicht nachgewiesen. In der mündlichen Verhandlung am 17.9.2018 wurde in diesem Zusammenhang vom Vertreter des Beschwerdeführers angegeben, dass er die Höhe der deutschen Pension für 2013 nicht mehr sagen könne. Allerdings verwies der steuerliche Vertreter darauf, dass im Jahr 2014 € 4.294 und im Jahr 2016 € 4.653 in Deutschland steuerpflichtig gewesen wären.

In den von der belangten Behörde vorgelegten Unterlagen zum Beschwerdeverfahren gegen die Einkommensteuerbescheide 2014 und 2015 vom 2.10.2018 (RV/7101274/2019) befindet sich auch ein Einkommensteuerbescheid aus Deutschland für das Jahr 2015. Darin wird der Gesamtbetrag der deutschen Rente für das Jahr 2015 mit € 7.132,-- angegeben. Dieser Betrag stimmt auch mit der von Deutschland übermittelten internationalen Kontrollmitteilung, die von der belangten Behörde im Verfahren RV/7101274/2019 auch vorgelegt wurde, überein. Aus dem deutschen Einkommensteuerbescheid 2015 ist ferner ersichtlich, dass für Besteuerungszwecke in der Bundesrepublik Deutschland der Gesamtbetrag der Rente in einen steuerfreien Teil in Höhe von € 2.604,-- und in einen steuerpflichtigen Teil der Rente in Höhe von € 4.528,-- im Jahr 2015 aufgeteilt wurde. Darüber hinaus gewährt die Bundesrepublik Deutschland im Zuge der Einkünfteermittlung auch noch einen Werbungskostenpauschbetrag von € 102.

Aus einer internationalen Kontrollmitteilung aus Deutschland, welche die belangte Behörde auch für das Jahr 2014 im Verfahren (RV/7101274/2019) vorgelegt hatte, geht hervor, dass die Höhe des Gesamtbetrages der Rente im Jahr 2014 € 7.000,32 beträgt. Für das Bundesfinanzgericht besteht kein Grund, am Inhalt der Kontrollmitteilungen zu zweifeln. Daraus ist ersichtlich, dass die Steigerung zwischen € 7.000,32 im Jahr 2014 und € 7.132 im Jahr 2015 insgesamt 1,881% beträgt. Rückgerechnet auf das Jahr 2013 ergibt sich somit ein Gesamtbetrag der Rente in Höhe von € 6.871,08 (brutto). Obwohl beide Verfahrensparteien in der mündlichen Verhandlung vom 17.9.2018 einen "Bruttobetrag" der deutschen Rente für 2013 auf Grund der Angaben des steuerlichen Vertreters während der Verhandlung außer Streit gestellt haben, muss davon ausgegangen werden, dass es sich bei dem außer Streit gestellten Betrag von € 4.000,-- um den nach deutschen steuerrechtlichen Vorschriften ermittelten Einkünftebetrag handelt. Dies ergibt sich letztlich auch aus den Angaben des steuerlichen Vertreters in der mündlichen Verhandlung vom 23.5.2019.

Die Sachverhaltsfeststellungen zu den Kosten für Übernachtung samt Garagenkosten und Konsumation ergeben sich aus den vorgelegten Hotelrechnungen.

Rechtsgrundlagen

§ 16 EStG 1988 idF BGBl I 53/2013 lautet:

Werbungskosten

§ 16. (1) Werbungskosten sind die Aufwendungen oder Ausgaben zur Erwerbung, Sicherung oder Erhaltung der Einnahmen. Aufwendungen und Ausgaben für den Erwerb oder Wertminderungen von Wirtschaftsgütern sind nur insoweit als Werbungskosten abzugsfähig, als dies im folgenden ausdrücklich zugelassen ist. Hinsichtlich der durchlaufenden Posten ist § 4 Abs. 3 anzuwenden. Werbungskosten sind bei der Einkunftsart abzuziehen, bei der sie erwachsen sind. Werbungskosten sind auch:

1. Schuldzinsen und auf besonderen Verpflichtungsgründen beruhende Renten und dauernde Lasten, soweit sie mit einer Einkunftsart in wirtschaftlichem Zusammenhang stehen. Abzuziehen sind auch Renten und dauernde Lasten sowie Abfindungen derselben, wenn die Renten und dauernden Lasten zum Erwerb einer Einkunftsquelle gedient haben. Ein Abzug ist jedoch nur insoweit zulässig, als die Summe der verausgabten Beträge (Renten, dauernde Lasten, gänzliche oder teilweise Abfindungen derselben sowie allfällige Einmalzahlungen) den Wert der Gegenleistung (§ 29 Z 1) übersteigt.

2. Abgaben und Versicherungsbeiträge, soweit sie sich auf Wirtschaftsgüter beziehen, die dem Steuerpflichtigen zur Einnahmenerzielung dienen.

3. a) Pflichtbeiträge zu gesetzlichen Interessenvertretungen auf öffentlich-rechtlicher Grundlage sowie Betriebsratsumlagen.

b) Beiträge für die freiwillige Mitgliedschaft bei Berufsverbänden und Interessenvertretungen. Die Beiträge sind nur unter folgenden Voraussetzungen abzugsfähig:

– Die Berufsverbände und Interessenvertretungen müssen sich nach ihrer Satzung und tatsächlichen Geschäftsführung ausschließlich oder überwiegend mit der Wahrnehmung der beruflichen Interessen ihrer Mitglieder befassen.

– Die Beiträge können nur in angemessener, statutenmäßig festgesetzter Höhe abgezogen werden.

4. a) Beiträge des Versicherten zur Pflichtversicherung in der gesetzlichen Sozialversicherung.

b) Beiträge zu den zusätzlichen Pensionsversicherungen, die vom Pensionsinstitut der Linzer Elektrizitäts-, Fernwärme- und Verkehrsbetriebe AG, vom Pensionsinstitut für Verkehr und öffentliche Einrichtungen und nach der Bundesforste-Dienstordnung durchgeführt werden.

c) Pensions(Provisions)pflichtbeiträge der Bediensteten der Gebietskörperschaften und Pflichtbeiträge der Bediensteten öffentlich-rechtlicher Körperschaften zu Versorgungseinrichtungen, soweit auf Grund öffentlich-rechtlicher Vorschriften eine Verpflichtung zur Teilnahme an einer solchen Versorgungseinrichtung besteht.

d) Beiträge auf Grund gesetzlicher Verpflichtungen der von § 25 Abs. 1 Z 4 und § 29 Z 4 erfaßten Personen.

e) Pflichtbeiträge zu Versorgungs- und Unterstützungseinrichtungen der Kammern der selbständig Erwerbstätigen, soweit diese Einrichtungen der Kranken-, Unfall-, Alters-, Invaliditäts- und Hinterbliebenenversorgung dienen; weiters Beiträge zu einer inländischen gesetzlichen Krankenversicherung sowie Beiträge zu einer Krankenversicherung auf Grund einer in- oder ausländischen gesetzlichen Versicherungspflicht. Beiträge zu Einrichtungen, die der Krankenversorgung dienen, Beiträge zu inländischen gesetzlichen Krankenversicherungen sowie Beiträge zu einer Krankenversicherung auf Grund einer in- oder ausländischen gesetzlichen Versicherungspflicht sind nur insoweit abzugsfähig, als sie der Höhe nach insgesamt Pflichtbeiträgen in der gesetzlichen Sozialversicherung entsprechen.

f) Beiträge von Arbeitnehmern zu einer ausländischen Pflichtversicherung, die einer inländischen gesetzlichen Sozialversicherung entspricht.

g) Beiträge von Grenzgängern zu einer inländischen oder ausländischen gesetzlichen Krankenversicherung. Grenzgänger sind im Inland ansässige Arbeitnehmer, die im Ausland ihren Arbeitsort haben und sich in der Regel an jedem Arbeitstag von ihrem Wohnort dorthin begeben.

h) Beiträge von Arbeitnehmern zu ausländischen Pensionskassen, die auf Grund einer ausländischen gesetzlichen Verpflichtung zu leisten sind.

5. Von Arbeitnehmern beim Steuerabzug vom Arbeitslohn entrichtete Wohnbauförderungsbeiträge im Sinne des Bundesgesetzes über die Einführung eines Wohnbauförderungsbeitrages, BGBl. Nr. 13/1952.

6. Ausgaben des Steuerpflichtigen für Fahrten zwischen Wohnung und Arbeitsstätte. Für die Berücksichtigung dieser Aufwendungen gilt:

a) Diese Ausgaben sind durch den Verkehrsabsetzbetrag (§ 33 Abs. 5 Z 1) abgegolten. Nach Maßgabe der lit. b bis j steht zusätzlich ein Pendlerpauschale sowie nach Maßgabe des § 33 Abs. 5 Z 4 ein Pendlereuro zu. Mit dem Verkehrsabsetzbetrag, dem Pendlerpauschale und dem Pendlereuro sind alle Ausgaben für Fahrten zwischen Wohnung und Arbeitsstätte abgegolten.

b) Wird dem Arbeitnehmer ein arbeitgebereigenes Kraftfahrzeug für Fahrten zwischen Wohnung und Arbeitsstätte zur Verfügung gestellt, steht kein Pendlerpauschale zu.

c) Beträgt die Entfernung zwischen Wohnung und Arbeitsstätte mindestens 20 km und ist die Benützung eines Massenbeförderungsmittels zumutbar, beträgt das Pendlerpauschale:

Bei mindestens 20 km bis 40 km 696 Euro jährlich,

bei mehr als 40 km bis 60 km 1 356 Euro jährlich,

bei mehr als 60 km 2 016 Euro jährlich.

d) Ist dem Arbeitnehmer die Benützung eines Massenbeförderungsmittels zwischen Wohnung und Arbeitsstätte zumindest hinsichtlich der halben Entfernung nicht zumutbar, beträgt das Pendlerpauschale abweichend von lit. c:

Bei mindestens 2 km bis 20 km 372 Euro jährlich,

bei mehr als 20 km bis 40 km 1 476 Euro jährlich,

bei mehr als 40 km bis 60 km 2 568 Euro jährlich,

bei mehr als 60 km 3 672 Euro jährlich.

e) Voraussetzung für die Berücksichtigung eines Pendlerpauschales gemäß lit. c oder d ist, dass der Arbeitnehmer an mindestens elf Tagen im Kalendermonat von der Wohnung zur Arbeitsstätte fährt. Ist dies nicht der Fall gilt Folgendes:

– Fährt der Arbeitnehmer an mindestens acht Tagen, aber an nicht mehr als zehn Tagen im Kalendermonat von der Wohnung zur Arbeitsstätte, steht das jeweilige Pendlerpauschale zu zwei Drittel zu. Werden Fahrtkosten als Familienheimfahrten berücksichtigt, steht kein Pendlerpauschale für die Wegstrecke vom Familienwohnsitz (§ 20 Abs. 1 Z 2 lit. e) zur Arbeitsstätte zu.

– Fährt der Arbeitnehmer an mindestens vier Tagen, aber an nicht mehr als sieben Tagen im Kalendermonat von der Wohnung zur Arbeitsstätte, steht das jeweilige Pendlerpauschale zu einem Drittel zu. Werden Fahrtkosten als Familienheimfahrten berücksichtigt, steht kein Pendlerpauschale für die Wegstrecke vom Familienwohnsitz (§ 20 Abs. 1 Z 2 lit. e) zur Arbeitsstätte zu.

Einem Steuerpflichtigen steht im Kalendermonat höchstens ein Pendlerpauschale in vollem Ausmaß zu.

f) Bei Vorliegen mehrerer Wohnsitze ist für die Berechnung des Pendlerpauschales entweder der zur Arbeitsstätte nächstgelegene Wohnsitz oder der Familienwohnsitz (§ 20 Abs. 1 Z 2 lit. e) maßgeblich.

g) Für die Inanspruchnahme des Pendlerpauschales hat der Arbeitnehmer dem Arbeitgeber auf einem amtlichen Vordruck eine Erklärung über das Vorliegen der Voraussetzungen abzugeben. Der Arbeitgeber hat die Erklärung des Arbeitnehmers zum Lohnkonto (§ 76) zu nehmen. Änderungen der Verhältnisse für die Berücksichtigung des Pendlerpauschales muss der Arbeitnehmer dem Arbeitgeber innerhalb eines Monates melden.

h) Das Pendlerpauschale ist auch für Feiertage sowie für Lohnzahlungszeiträume zu berücksichtigen, in denen sich der Arbeitnehmer im Krankenstand oder Urlaub befindet.

i) Wird ein Arbeitnehmer, bei dem die Voraussetzungen für die Berücksichtigung eines Pendlerpauschales vorliegen, überwiegend im Werkverkehr gemäß § 26 Z 5 befördert, steht ihm ein Pendlerpauschale nur für jene Wegstrecke zu, die nicht im Werkverkehr zurückgelegt wird. Erwachsen ihm für die Beförderung im Werkverkehr Kosten, sind diese Kosten bis zur Höhe des sich aus lit. c, d oder e ergebenden Betrages als Werbungskosten zu berücksichtigen.

j) Der Bundesminister für Finanzen wird ermächtigt, Kriterien zur Festlegung der Entfernung und der Zumutbarkeit der Benützung eines Massenverkehrsmittels mit Verordnung festzulegen.

7. Ausgaben für Arbeitsmittel (zB Werkzeug und Berufskleidung). Ist die Nutzungsdauer der Arbeitsmittel länger als ein Jahr, ist Z 8anzuwenden.

8. Absetzungen für Abnutzungen und für Substanzverringerungen (§§ 7 und 8). Gehört ein abnutzbares Wirtschaftsgut (insbesondere Gebäude) nicht zu einem Betriebsvermögen, gilt für die Bemessung der Absetzung für Abnutzung oder Substanzverringerung Folgendes:

a) Grundsätzlich sind die tatsächlichen Anschaffungs- oder Herstellungskosten zu Grunde zu legen. Bei der Ermittlung der Anschaffungs- oder Herstellungskosten sind § 6 Z 11 und 12 zu berücksichtigen. § 13 ist anzuwenden.

b) Wird ein Wirtschaftsgut unentgeltlich erworben, ist die Absetzung für Abnutzung des Rechtsvorgängers fortzusetzen.

c) Wird ein zum 31. März 2012 nicht steuerverfangenes Grundstück im Sinne des § 30 Abs. 1 erstmalig zur Erzielung von Einkünften verwendet, sind der Bemessung der Absetzung für Abnutzung die fiktiven Anschaffungskosten zum Zeitpunkt der erstmaligen Nutzung zur Einkünfteerzielung zu Grunde zu legen.

d) Bei Gebäuden, die der Erzielung von Einkünften aus Vermietung und Verpachtung dienen, können ohne Nachweis der Nutzungsdauer jährlich 1,5% der Bemessungsgrundlage (lit. a bis c) als Absetzung für Abnutzung geltend gemacht werden.

9. Mehraufwendungen des Steuerpflichtigen für Verpflegung und Unterkunft bei ausschließlich beruflich veranlassten Reisen. Diese Aufwendungen sind ohne Nachweis ihrer Höhe als Werbungskosten anzuerkennen, soweit sie die sich aus § 26 Z 4 ergebenden Beträge nicht übersteigen. Dabei steht das volle Tagesgeld für 24 Stunden zu. Höhere Aufwendungen für Verpflegung sind nicht zu berücksichtigen.

10. Aufwendungen für Aus- und Fortbildungsmaßnahmen im Zusammenhang mit der vom Steuerpflichtigen ausgeübten oder einer damit verwandten beruflichen Tätigkeit und Aufwendungen für umfassende Umschulungsmaßnahmen, die auf eine tatsächliche Ausübung eines anderen Berufes abzielen. Aufwendungen für Nächtigungen sind jedoch höchstens im Ausmaß des den Bundesbediensteten zustehenden Nächtigungsgeldes der Höchststufe bei Anwendung des § 13 Abs. 7 der Reisegebührenvorschrift zu berücksichtigen.

(2) Zu den Werbungskosten zählt auch die Erstattung (Rückzahlung) von Einnahmen, sofern weder der Zeitpunkt des Zufließens der Einnahmen noch der Zeitpunkt der Erstattung willkürlich festgesetzt wurde. Steht ein Arbeitnehmer in einem aufrechten Dienstverhältnis zu jenem Arbeitgeber, dem er Arbeitslohn zu erstatten (rückzuzahlen) hat, so hat der Arbeitgeber die Erstattung (Rückzahlung) beim laufenden Arbeitslohn als Werbungskosten zu berücksichtigen.

(3) Für Werbungskosten, die bei nichtselbständigen Einkünften erwachsen, ist ohne besonderen Nachweis ein Pauschbetrag von 132 Euro jährlich abzusetzen. Dies gilt nicht, wenn diese Einkünfte den Anspruch auf den Pensionistenabsetzbetrag (§ 33 Abs. 6 und § 57 Abs. 4) begründen. Der Abzug des Pauschbetrages darf nicht zu einem Verlust aus nichtselbständiger Arbeit führen. Ohne Anrechnung auf den Pauschbetrag sind abzusetzen:

– Werbungskosten im Sinne des Abs. 1 Z 3 mit Ausnahme der Betriebsratsumlagen

– Werbungskosten im Sinne des Abs. 1 Z 4 und 5

– der Pauschbetrag gemäß Abs. 1 Z 6

– dem Arbeitnehmer für den Werkverkehr erwachsende Kosten (Abs. 1 Z 6 lit. i letzter Satz) und

– Werbungskosten im Sinne des Abs. 2.

§ 34 EStG 1988 lautet:

Außergewöhnliche Belastung

§ 34. (1) Bei der Ermittlung des Einkommens (§ 2 Abs. 2) eines unbeschränkt Steuerpflichtigen sind nach Abzug der Sonderausgaben (§ 18) außergewöhnliche Belastungen abzuziehen. Die Belastung muß folgende Voraussetzungen erfüllen:

1. Sie muß außergewöhnlich sein (Abs. 2).

2. Sie muß zwangsläufig erwachsen (Abs. 3).

3. Sie muß die wirtschaftliche Leistungsfähigkeit wesentlich beeinträchtigen (Abs. 4).

Die Belastung darf weder Betriebsausgaben, Werbungskosten noch Sonderausgaben sein.

(2) Die Belastung ist außergewöhnlich, soweit sie höher ist als jene, die der Mehrzahl der Steuerpflichtigen gleicher Einkommensverhältnisse, gleicher Vermögensverhältnisse erwächst.

(3) Die Belastung erwächst dem Steuerpflichtigen zwangsläufig, wenn er sich ihr aus tatsächlichen, rechtlichen oder sittlichen Gründen nicht entziehen kann.

(4) Die Belastung beeinträchtigt wesentlich die wirtschaftliche Leistungsfähigkeit, soweit sie einen vom Steuerpflichtigen von seinem Einkommen (§ 2 Abs. 2 in Verbindung mit Abs. 5) vor Abzug der außergewöhnlichen Belastungen zu berechnenden Selbstbehalt übersteigt. Der Selbstbehalt beträgt bei einem Einkommen

von höchstens 7 300 Euro …………………………………………….……. 6%.

mehr als 7 300 Euro bis 14 600 Euro …………………………………..… 8%.

mehr als 14 600 Euro bis 36 400 Euro …….…………………………… 10%.

mehr als 36 400 Euro …………………………..…………………………. 12%.

Der Selbstbehalt vermindert sich um je einen Prozentpunkt

– wenn dem Steuerpflichtigen der Alleinverdienerabsetzbetrag oder der Alleinerzieherabsetzbetrag zusteht

– wenn dem Steuerpflichtigen kein Alleinverdiener- oder Alleinerzieherabsetzbetrag zusteht, er aber mehr als sechs Monate im Kalenderjahr verheiratet oder eingetragener Partner ist und vom (Ehe-)Partner nicht dauernd getrennt lebt und der (Ehe-)Partner Einkünfte im Sinne des § 33 Abs. 4 Z 1 von höchstens 6 000 Euro jährlich erzielt

– für jedes Kind (§ 106).

(5) Sind im Einkommen sonstige Bezüge im Sinne des § 67 enthalten, dann sind als Einkünfte aus nichtselbständiger Arbeit für Zwecke der Berechnung des Selbstbehaltes die zum laufenden Tarif zu versteuernden Einkünfte aus nichtselbständiger Arbeit, erhöht um die sonstigen Bezüge gemäß § 67 Abs. 1 und 2, anzusetzen.

(6) Folgende Aufwendungen können ohne Berücksichtigung des Selbstbehaltes abgezogen werden:

– Aufwendungen zur Beseitigung von Katastrophenschäden, insbesondere Hochwasser-, Erdrutsch-, Vermurungs- und Lawinenschäden im Ausmaß der erforderlichen Ersatzbeschaffungskosten.

– Kosten einer auswärtigen Berufsausbildung nach Abs. 8.

– Aufwendungen für die Kinderbetreuung im Sinne des Abs. 9.

– Mehraufwendungen des Steuerpflichtigen für Personen, für die gemäß § 8 Abs. 4 des Familienlastenausgleichsgesetzes 1967 erhöhte Familienbeihilfe gewährt wird, soweit sie die Summe der pflegebedingten Geldleistungen (Pflegegeld, Pflegezulage, Blindengeld oder Blindenzulage) übersteigen.

– Aufwendungen im Sinne des § 35, die an Stelle der Pauschbeträge geltend gemacht werden (§ 35 Abs. 5).

– Mehraufwendungen aus dem Titel der Behinderung, wenn die Voraussetzungen des § 35 Abs. 1 vorliegen, soweit sie die Summe pflegebedingter Geldleistungen (Pflegegeld, Pflegezulage, Blindengeld oder Blindenzulage) übersteigen.

Der Bundesminister für Finanzen kann mit Verordnung festlegen, in welchen Fällen und in welcher Höhe Mehraufwendungen aus dem Titel der Behinderung ohne Anrechnung auf einen Freibetrag nach § 35 Abs. 3 und ohne Anrechnung auf eine pflegebedingte Geldleistung zu berücksichtigen sind.

(7) Für Unterhaltsleistungen gilt folgendes:

1. Unterhaltsleistungen für ein Kind sind durch die Familienbeihilfe sowie gegebenenfalls den Kinderabsetzbetrag gemäß § 33 Abs. 3 abgegolten, und zwar auch dann, wenn nicht der Steuerpflichtige selbst, sondern sein mit ihm im gemeinsamen Haushalt lebender (Ehe)Partner (§ 106 Abs. 3) Anspruch auf diese Beträge hat.

2. Leistungen des gesetzlichen Unterhalts für ein Kind sind bei Vorliegen der Voraussetzungen des § 33 Abs. 4 Z 3 durch den Unterhaltsabsetzbetrag abgegolten.

3. (Anm.: aufgehoben durch BGBl. I Nr. 111/2010)

4. Darüber hinaus sind Unterhaltsleistungen nur insoweit abzugsfähig, als sie zur Deckung von Aufwendungen gewährt werden, die beim Unterhaltsberechtigten selbst eine außergewöhnliche Belastung darstellen würden. Ein Selbstbehalt (Abs. 4) auf Grund eigener Einkünfte des Unterhaltsberechtigten ist nicht zu berücksichtigen.

5. (Verfassungsbestimmung) Unterhaltsleistungen an volljährige Kinder, für die keine Familienbeihilfe ausbezahlt wird, sind außer in den Fällen und im Ausmaß der Z 4 weder im Wege eines Kinder- oder Unterhaltsabsetzbetrages noch einer außergewöhnlichen Belastung zu berücksichtigen.

(8) Aufwendungen für eine Berufsausbildung eines Kindes außerhalb des Wohnortes gelten dann als außergewöhnliche Belastung, wenn im Einzugsbereich des Wohnortes keine entsprechende Ausbildungsmöglichkeit besteht. Diese außergewöhnliche Belastung wird durch Abzug eines Pauschbetrages von 110 Euro pro Monat der Berufsausbildung berücksichtigt.

(9) Aufwendungen für die Betreuung von Kindern bis höchstens 2 300 Euro pro Kind und Kalenderjahr gelten unter folgenden Voraussetzungen als außergewöhnliche Belastung:

1. Die Betreuung betrifft

– ein Kind im Sinne des § 106 Abs. 1 oder

– ein Kind im Sinne des § 106 Abs. 2.

2. Das Kind hat zu Beginn des Kalenderjahres das zehnte Lebensjahr oder, im Falle des Bezuges erhöhter Familienbeihilfe gemäß § 8 Abs. 4 des Familienlastenausgleichsgesetzes 1967 für das Kind, das sechzehnte Lebensjahr noch nicht vollendet. Aufwendungen für die Betreuung können nur insoweit abgezogen werden, als sie die Summe der pflegebedingten Geldleistungen (Pflegegeld, Pflegezulage, Blindengeld oder Blindenzulage) übersteigen.

3. Die Betreuung erfolgt in einer öffentlichen institutionellen Kinderbetreuungseinrichtung oder in einer privaten institutionellen Kinderbetreuungseinrichtung, die den landesgesetzlichen Vorschriften über Kinderbetreuungseinrichtungen entspricht, oder durch eine pädagogisch qualifizierte Person, ausgenommen haushaltszugehörige Angehörige.

4. Der Steuerpflichtige gibt in der Einkommensteuererklärung die Betreuungskosten unter Zuordnung zu der Versicherungsnummer (§ 31 ASVG) oder der Kennnummer der Europäischen Krankenversicherungskarte (§ 31a ASVG) des Kindes an.

Steuerfreie Zuschüsse, die gemäß § 3 Abs. 1 Z 13 lit. b von Arbeitgebern geleistet werden, kürzen den Höchstbetrag von 2 300 Euro pro Kind und Kalenderjahr nicht. Soweit Betreuungskosten durch Zuschüsse gemäß § 3 Abs. 1 Z 13 lit. b abgedeckt sind, steht dem Steuerpflichtigen keine außergewöhnliche Belastung zu.

§ 243 BAO lautet:

§ 243. Gegen Bescheide, die Abgabenbehörden erlassen, sind Beschwerden (Bescheidbeschwerden) an die Verwaltungsgerichte zulässig, soweit in Abgabenvorschriften nicht anderes bestimmt ist.

§ 244 BAO lautet:

§ 244. Gegen nur das Verfahren betreffende Verfügungen ist ein abgesondertes Rechtsmittel nicht zulässig. Diese können erst in der Bescheidbeschwerde gegen den die Angelegenheit abschließenden Bescheid angefochten werden.

§ 262 BAO lautet:

9. Beschwerdevorentscheidung

§ 262. (1) Über Bescheidbeschwerden ist nach Durchführung der etwa noch erforderlichen Ermittlungen von der Abgabenbehörde, die den angefochtenen Bescheid erlassen hat, mit als Beschwerdevorentscheidung zu bezeichnendem Bescheid abzusprechen.

(2) Die Erlassung einer Beschwerdevorentscheidung hat zu unterbleiben,

a) wenn dies in der Bescheidbeschwerde beantragt wird und

b) wenn die Abgabenbehörde die Bescheidbeschwerde innerhalb von drei Monaten ab ihrem Einlangen dem Verwaltungsgericht vorlegt.

(3) Wird in der Bescheidbeschwerde lediglich die Gesetzwidrigkeit von Verordnungen, die Verfassungswidrigkeit von Gesetzen oder die Rechtswidrigkeit von Staatsverträgen behauptet, so ist keine Beschwerdevorentscheidung zu erlassen, sondern die Bescheidbeschwerde unverzüglich dem Verwaltungsgericht vorzulegen.

(4) Weiters ist keine Beschwerdevorentscheidung zu erlassen, wenn der Bundesminister für Finanzen den angefochtenen Bescheid erlassen hat.

§ 264 BAO lautet:

10. Vorlageantrag

§ 264. (1) Gegen eine Beschwerdevorentscheidung kann innerhalb eines Monats ab Bekanntgabe (§ 97) der Antrag auf Entscheidung über die Bescheidbeschwerde durch das Verwaltungsgericht gestellt werden (Vorlageantrag). Der Vorlageantrag hat die Bezeichnung der Beschwerdevorentscheidung zu enthalten.

(2) Zur Einbringung eines Vorlageantrages ist befugt

a) der Beschwerdeführer, ferner

b) jeder, dem gegenüber die Beschwerdevorentscheidung wirkt.

(3) Wird ein Vorlageantrag rechtzeitig eingebracht, so gilt die Bescheidbeschwerde von der Einbringung des Antrages an wiederum als unerledigt. Die Wirksamkeit der Beschwerdevorentscheidung wird durch den Vorlageantrag nicht berührt. Bei Zurücknahme des Antrages gilt die Bescheidbeschwerde wieder als durch die Beschwerdevorentscheidung erledigt; dies gilt, wenn solche Anträge von mehreren hiezu Befugten gestellt wurden, nur für den Fall der Zurücknahme aller dieser Anträge.

(4) Für Vorlageanträge sind sinngemäß anzuwenden:

a) § 93 Abs. 4 und 5 sowie § 245 Abs. 1 zweiter Satz und Abs. 2 bis 5 (Frist),

b) § 93 Abs. 6 und § 249 Abs. 1 (Einbringung),

c) § 255 (Verzicht),

d) § 256 (Zurücknahme),

e) § 260 Abs. 1 (Unzulässigkeit, nicht fristgerechte Einbringung),

f) § 274 Abs. 3 Z 1 und 2 sowie Abs. 5 (Unterbleiben einer mündlichen Verhandlung).

(5) Die Zurückweisung nicht zulässiger oder nicht fristgerecht eingebrachter Vorlageanträge obliegt dem Verwaltungsgericht.

(6) Erfolgt die Vorlage der Bescheidbeschwerde an das Verwaltungsgericht nicht innerhalb von zwei Monaten ab Einbringung des Vorlageantrages bzw. in den Fällen des § 262 Abs. 3 und 4 (Unterbleiben einer Beschwerdevorentscheidung) ab Einbringung der Bescheidbeschwerde, so kann die Partei (§ 78) beim Verwaltungsgericht eine Vorlageerinnerung einbringen. Diese wirkt wie eine Vorlage der Beschwerde. Sie hat die Bezeichnung des angefochtenen Bescheides, der Beschwerdevorentscheidung und des Vorlageantrages zu enthalten.

(7) Durch die Aufhebung einer Beschwerdevorentscheidung scheidet der Vorlageantrag aus dem Rechtsbestand aus.

§ 265 BAO lautet:

11. Vorlage der Beschwerde und der Akten

§ 265. (1) Die Abgabenbehörde hat die Bescheidbeschwerde, über die keine Beschwerdevorentscheidung zu erlassen ist oder über die infolge eines Vorlageantrages vom Verwaltungsgericht zu entscheiden ist, nach Durchführung der etwa noch erforderlichen Ermittlungen ohne unnötigen Aufschub dem Verwaltungsgericht vorzulegen.

(2) Die Vorlage der Bescheidbeschwerde hat jedenfalls auch die Vorlage von Ablichtungen (Ausdrucken) des angefochtenen Bescheides, der Beschwerdevorentscheidung, des Vorlageantrages und von Beitrittserklärungen zu umfassen.

(3) Der Vorlagebericht hat insbesondere die Darstellung des Sachverhaltes, die Nennung der Beweismittel und eine Stellungnahme der Abgabenbehörde zu enthalten.

(4) Die Abgabenbehörde hat die Parteien (§ 78) vom Zeitpunkt der Vorlage an das Verwaltungsgericht unter Anschluss einer Ausfertigung des Vorlageberichtes zu verständigen.

(5) Partei im Beschwerdeverfahren vor dem Verwaltungsgericht ist auch die Abgabenbehörde, deren Bescheid mit Bescheidbeschwerde angefochten ist.

(6) Die Abgabenbehörde ist ab der Vorlage der Bescheidbeschwerde verpflichtet, das Verwaltungsgericht über Änderungen aller für die Entscheidung über die Beschwerde bedeutsamen tatsächlichen und rechtlichen Verhältnisse unverzüglich zu verständigen. Diese Pflicht besteht ab Verständigung (Abs. 4) auch für den Beschwerdeführer.

§ 291 BAO lautet:

26. Entscheidungspflicht

§ 291. (1) Soweit die Bundes- oder Landesgesetze nicht anderes vorsehen, ist das Verwaltungsgericht verpflichtet, über Anträge der Parteien und über Beschwerden ohne unnötigen Aufschub, spätestens aber sechs Monate nach deren Einlangen zu entscheiden. Im Verfahren über Bescheidbeschwerden beginnt die Entscheidungsfrist mit der Vorlage der Beschwerde (§ 265) oder nach Einbringung einer Vorlageerinnerung (§ 264 Abs. 6). In den Fällen des § 284 Abs. 5 beginnt die Entscheidungsfrist mit Ablauf der vom Verwaltungsgericht gesetzten Frist.

(2) Die Zeit eines Verfahrens vor dem Verfassungsgerichtshof gemäß Art. 139, 139a, 140 und 140a B-VG oder eines Vorabentscheidungsverfahrens vor dem Gerichtshof der Europäischen Union ist in die Entscheidungsfrist nach Abs. 1 nicht einzurechnen.

§ 73 Abs 1 ASVG idF BGBl I 101/2007 lautet:

§ 73. (1) Von jeder auszuzahlenden Pension und Pensionssonderzahlung mit Ausnahme von Waisenpensionen sowie von jedem auszuzahlenden Übergangsgeld ist, wenn und solange sich der in Betracht kommende Pensionist (Übergangsgeldbezieher) ständig im Inland aufhält, ein Betrag einzubehalten, und zwar

1. bei Personen nach den §§ 8 Abs. 1 Z 1 lit. a, 572 Abs. 4 oder 600 Abs. 5 in der Höhe von 5%,

2. bei Personen nach § 1 Abs. 1 Z 18 B-KUVG oder § 19 Abs. 2 Z 2 B-KUVG in der Höhe von 5%, handelt es sich dabei jedoch um eine Person, die nach § 2 Abs. 1 Z 2 B-KUVG ausgenommen ist, in der nach der jeweiligen landesrechtlichen Bestimmung vorgesehenen Höhe für die Krankenfürsorge

der auszuzahlenden Leistung. Zu den Pensionen sowie zu den Pensionssonderzahlungen zählen auch die Kinderzuschüsse und die Ausgleichszulagen. Der Einbehalt ist auch vorzunehmen, wenn sich der Pensionist (Übergangsgeldbezieher) ständig in einem Staat aufhält, mit dem ein zwischenstaatliches Übereinkommen besteht, auf Grund dessen Anspruch auf Sachleistungen bei Krankheit und Mutterschaft zu Lasten der österreichischen Sozialversicherung besteht, es sei denn, daß das Übereinkommen Gegenteiliges bestimmt.

(1a) Zuzüglich zu den nach Abs. 1 einzubehaltenden Beträgen ist ein Ergänzungsbeitrag zur Finanzierung unfallbedingter Leistungen der Krankenversicherung (§ 51e) im Ausmaß von 0,1 % einzubehalten.

§ 73a ASVG idF BGBl I 102/2010 lautet:

Beiträge in der Krankenversicherung von mit inländischen Pensionsleistungen vergleichbaren ausländischen Renten

§ 73a. (1) Wird eine ausländische Rente bezogen, die vom Geltungsbereich

– der Verordnungen (EG) Nr. 883/2004 zur Koordinierung der Systeme der sozialen Sicherheit und 987/2009 zur Festlegung der Modalitäten für die Durchführung der Verordnung (EG) Nr. 883/2004 oder

– der Verordnungen (EWG) Nr. 1408/71 zur Anwendung der Systeme der sozialen Sicherheit auf Arbeitnehmer und deren Familien, die innerhalb der Gemeinschaft zu- und abwandern und 574/72 über die Durchführung der Verordnung (EWG) Nr. 1408/71 oder

– eines auch Regelungen über die Krankenversicherung beinhaltenden bilateralen Abkommens über die soziale Sicherheit

erfasst ist, so ist, wenn ein Anspruch des Beziehers/der Bezieherin der ausländischen Rente auf Leistungen der Krankenversicherung besteht, auch von dieser ausländischen Rente ein Krankenversicherungsbeitrag nach § 73 Abs. 1 und 1a zu entrichten. Dieser Beitrag ist in dem Zeitpunkt fällig, in dem die ausländische Rente ausgezahlt wird.

(2) Der Pensionsversicherungsträger, der eine inländische Pension auszuzahlen hat, hat in regelmäßigen Abständen zu ermitteln, ob eine Rente nach Abs. 1 bezogen wird. Er hat deren Höhe, deren Leistungsbestandteile, die auszahlende Stelle - einschließlich allfälliger Veränderungen - festzustellen sowie zu ermitteln, in welcher Höhe Beiträge von der ausländischen Rente zu entrichten sind. Der Krankenversicherungsträger hat über die Beitragspflicht auf Antrag des Leistungsbeziehers mit Bescheid abzusprechen (§§ 409 ff.). Werden eine oder mehrere ausländische Renten bezogen, so ist jener Pensionsversicherungsträger zuständig, bei welchem die Eigenpension fällig wurde. Kommen danach noch mehrere Pensionsversicherungsträger in Betracht, so sind nacheinander die Versicherungsträger nach dem ASVG, dem GSVG und dem BSVG zuständig.

(3) Wird die ausländische Rente gleichzeitig mit einer inländischen Pension bezogen, hat der die inländische Pension auszahlende Pensionsversicherungsträger den für die ausländische Rente zu entrichtenden Krankenversicherungsbeitrag nach Abs. 1 und 2 von der inländischen Pension einzubehalten und unmittelbar an den zuständigen Krankenversicherungsträger abzuführen.

(4) Übersteigt der von einer ausländischen Rente zu entrichtende Krankenversicherungsbeitrag nach Abs. 1 die Höhe der gleichzeitig bezogenen inländischen Pension, so ist, außer die ausländische Rente ist vom Geltungsbereich der Verordnungen (EWG) Nr. 1408/71 und 574/72 erfasst, dem/der Versicherten der Restbetrag vom zuständigen Krankenversicherungsträger vorzuschreiben.

(5) Wird neben der ausländischen Rente keine inländische Pension bezogen, so ist der Krankenversicherungsträger zur Vorschreibung des von der ausländischen Rente zu entrichtenden Krankenversicherungsbeitrages nach Abs. 1 und zur Einhebung vom/von der Versicherten verpflichtet. Der Krankenversicherungsträger ist berechtigt, zur Vereinfachung der Verwaltung, insbesondere bei geringfügigen Beträgen, die Vorschreibung in längeren Abständen, mindestens jedoch einmal jährlich, vorzunehmen. Die für die Beiträge zur Pflichtversicherung in der Krankenversicherung geltenden Rechtsvorschriften sind, soweit nichts anderes bestimmt wird, auf die Krankenversicherungsbeiträge nach Abs. 1 anzuwenden.

Rechtliche Erwägungen

Relevante Aussagen aus VwGH 29.1.2015, Ro 2015/15/0001:

- Gemäß § 262 Abs 1 BAO ist über Bescheidbeschwerden nach Durchführung der etwa noch erforderlichen Ermittlungen von der Abgabenbehörde, die den angefochtenen Bescheid erlassen hat, mit als Beschwerdevorentscheidung zu bezeichnendem Bescheid abzusprechen. Gegen eine Beschwerdevorentscheidung kann gemäß § 264 Abs 1 BAO innerhalb eines Monats ab Bekanntgabe der Antrag auf Entscheidung über die Bescheidbeschwerde durch das Verwaltungsgericht gestellt werden. Der Entscheidungspflicht des Bundesfinanzgerichtes unterliegt nach diesen Bestimmungen die von der Abgabenbehörde dem Bundesfinanzgericht vorgelegte Bescheidbeschwerde. Zuständig zu einer Entscheidung (in der Sache) ist das Bundesfinanzgericht freilich im Regelfall nur dann, wenn zuvor bereits die Abgabenbehörde mit Beschwerdevorentscheidung entschieden hat und dagegen ein Vorlageantrag erhoben wurde.

- Wenn der Vorlagebericht andere (oder zusätzliche oder auch weniger) anzufechtende Bescheide bzw. erhobene Rechtsmittel nennt als jene, die vorgelegt werden, so ist dieser Widerspruch aufzuklären (§ 115 BAO).

- Wenn das Finanzamt den Widerspruch zwischen Vorlagebericht und den vorgelegten Bescheiden und Bescheidbeschwerden in der Weise aufklärt, dass im Vorlagebericht irrtümlicherweise weitere Rechtsmittel genannt wurden, so hat das Bundesfinanzgericht ohne Weiteres über die vorgelegte Bescheidbeschwerde zu entscheiden.

Relevante Aussagen aus VwGH 22.11.2017, Ra 2017/13/0010:

- Die BAO sieht kein Zwischenverfahren darüber vor, ob die Zuständigkeit zur Erledigung einer Beschwerde vom Finanzamt auf das Bundesfinanzgericht (auch im Sinne des § 291 BAO) übergegangen ist oder dies trotz Vorlage der Beschwerde wegen des Fehlens einer (wirksam zugestellten) Beschwerdevorentscheidung oder mangels eines (wirksam eingebrachten) Vorlageantrages nicht der Fall ist.

- Verneint das Bundesfinanzgericht nach der Vorlage der Beschwerde zu Unrecht seine Zuständigkeit, weil es fälschlich annimmt, es fehle an einer (wirksam zugestellten) Beschwerdevorentscheidung oder es sei kein Vorlageantrag (wirksam) eingebracht worden, und unterlässt es daher die Erledigung der Beschwerde, so steht beiden Parteien des Verfahrens der Fristsetzungsantrag an den Verwaltungsgerichtshof offen. Die Entscheidungspflicht ist nach Ablauf der in § 291 BAO normierten Frist auch dann verletzt, wenn das Bundesfinanzgericht die Beschwerde an das nicht mehr zuständige Finanzamt zurück- oder an eine andere nicht zuständige Stelle weitergeleitet hat.

Rechtsprechung zur Entscheidungsreihenfolge bei angefochtenem Aufhebungs- und Sachbescheid

- Ebenso wie nach § 307 Abs 1 BAO zwei Bescheide (Wiederaufnahme- und Sachbescheid) vorliegen, liegen auch nach § 299 BAO rechtlich zwei Bescheide vor, nämlich der Aufhebungsbescheid und der (neue) Sachbescheid. Jeder dieser beiden Bescheide ist für sich einem Rechtsmittel zugänglich (VwGH 27.8.2008, 2006/15/0307; VwGH 28.6.2012, 2012/15/0071; UFS 30.01.2008, RV/1275-L/06; Ritz, BAO6, § 299 Tz 45; Ellinger/Sutter/Urtz, BAO3 § 299 Anm 20 ).

- Im Erkenntnis vom 11. Dezember 2003, 2003/14/0032, ist der Verwaltungsgerichtshof von der Beseitigung eines Bescheides, mit dem das Finanzamt ein Rechtsmittel gegen einen Abgabenbescheid mit der Begründung zurückgewiesen hatte, dass der bekämpfte Abgabenbescheid bereits durch einen zuvor ergangenen Aufhebungsbescheid der (seinerzeitigen) Finanzlandesdirektion aufgehoben worden sei, für den Fall ausgegangen, dass der Aufhebungsbescheid der Finanzlandesdirektion in der Folge durch Erkenntnis des Verwaltungsgerichtshofes aufgehoben wird.