Kein Antrag auf Wiederaufnahme und gem. § 295 Abs. 4 BAO nach absoluter Verjährung

European Case Law Identifier: ECLI:AT:BFG:2015:RV.6100456.2013

Beachte:

Revision eingebracht. Beim VwGH anhängig zur Zl. Ra 2015/15/0047. Zurückweisung mit Beschluss vom 29.3.2017.

Entscheidungstext

IM NAMEN DER REPUBLIK

Das Bundesfinanzgericht hat durch

den Vorsitzenden | Mag. Erich Schwaiger, |

den beisitzenden Richter | Dr. Bruno Hübscher, |

den fachkundigen Laienrichter | Mag. Peter Lederer und |

den fachkundigen Laienrichter | Mag. Gottfried Warter |

über die Beschwerde |

|

des Beschwerdeführers | Bf*** , Anschrift vertreten durch die mit Zustellvollmacht ausgewiesene Dr. Beisteiner Wirtschaftstreuhandgesellschaft m.b.H. , 5020 Salzburg , Lasserstraße 2A und dieProf Dr Thomas Keppert Wirtschaftsprüfung GmbH & Co KG1060 Wien, Theobaldgasse 19 |

vom | 19. Juli 2013 |

gegen die Bescheide |

|

des Finanzamtes | Salzburg-Land , 5026 Salzburg-Aigen , Aignerstraße 10 vertreten durch Mag. Josef Nußbaumer |

vom | 19. Juni 2013 |

betreffend | die Zurückweisung der in den Schriftsätzen vom 6. Dezember 2012 („ Beteiligung_1 “) und vom 18. Dezember 2012 („ Beteiligung_2 “) jeweils unter Punkt 1) angeführten Anträge auf Aufhebung der Einkommensteuerbescheide 1999 und 2000 gem. § 295 Abs. 4 BAO (alle Bescheide vom 5. Jänner 2007) sowie der in den Schriftsätzen unter Punkt 2) angeführten Anträge auf Wiederaufnahme der Einkommensteuerverfahren 1999 und 2000 gem. § 303 BAO |

in der am | 15. April 2015 |

in Salzburg abgehaltenen (nichtmündlichen) Senatsverhandlung zu Recht erkannt:

I) Die Beschwerde wird als unbegründet abgewiesen.

Die bekämpften Bescheide bleiben unverändert.

II) Eine Revision an den Verwaltungsgerichtshof ist gem. Art. 133 Abs. 4 Bundes-Verfassungsgesetz (B-VG) nicht zulässig.

Entscheidungsgründe

Zitierungen der und Hinweise auf die Bundesabgabenordnung (BGBl. Nr. 194/1961) beziehen sich soweit nicht gesondert angeführt auf die Rechtslage ab dem 1. Jänner 2014.

Nachdem das Finanzamt (kurz FA) die hier strittigen sechs Anträge (siehe Tabelle) in zwei formularartig aufgebauten Schreiben wegen Fristversäumnis als unzulässig zurückgewiesen hatte (Bescheide vom 19. Juni 2013) und der Beschwerdeführer (kurz Bf.) dagegen mit Schreiben vom 19. Juli 2013 Berufung ergriffen hatte, legte das FA diese Anfang September 2013 ohne Erlassung einer Beschwerdevorentscheidung zur Entscheidung an den Unabhängigen Finanzsenat vor. Sie gilt deshalb gem. § 323 Abs. 38 BAO als Beschwerde, über die das Bundesfinanzgericht abzusprechen hat. Von der gültigen Geschäftsverteilung wurde sie der Gerichtsabteilung 7013-1 zur Erledigung zugewiesen.

Bei den bekämpften Zurückweisungsbescheiden handelt es sich um zwei Schriftstücke vom 19. Juni 2013, mit denen in Form von Sammelbescheiden über insgesamt 10 Anträge abgesprochen wurde. Dabei handelt es sich um die folgenden Anbringen, wobei die mit 6. Dezember 2012 datierten mit Begleitschreiben vom 12. Dezember 2012 und die mit 18. Dezember 2012 datierten mit Begleitschreiben vom 18. Dezember 2012 beim FA eingebracht wurden:

Tabelle: Anträge

Nr. | Bezeichnung | Datum | Jahr |

1 | Antrag gem. § 295 Abs. 4 BAO " Beteiligung_1 " | 06.12.2012 | 1999 |

2 | Antrag gem. § 303 BAO "Beteiligung_1" | 06.12.2012 | 1999 |

3 | Antrag gem. § 295 Abs. 4 BAO "Beteiligung_1" | 06.12.2012 | 2000 |

4 | Antrag gem. § 295 Abs. 4 BAO "Beteiligung_2" | 18.12.2012 | 2000 |

5 | Antrag gem. § 303 BAO "Beteiligung_1" | 06.12.2012 | 2000 |

6 | Antrag gem. § 303 BAO "Beteiligung_2" | 18.12.2012 | 2000 |

7 | Antrag gem. § 295 Abs. 4 BAO "Beteiligung_1" | 06.12.2012 | 2001 |

8 | Antrag gem. § 295 Abs. 4 BAO "Beteiligung_2" | 18.12.2012 | 2001 |

9 | Antrag gem. § 303 BAO "Beteiligung_1" | 06.12.2012 | 2001 |

10 | Antrag gem. § 303 BAO "Beteiligung_2" | 18.12.2012 | 2001 |

Dieses Erkenntnis spricht nur über den Teil der Beschwerde ab, der die Zurückweisungsbescheide für 1999 und 2000 betrifft (Anträge 1-6, gelb unterlegt). Über die Beschwerde bezüglich der Anträge 7-10 wurde bereits mit Erkenntnis BFG 22.10.2014, RV/6100457/2013 entschieden.

Nachdem ursprünglich die Entscheidung durch den gesamten Berufungssenat und die Abhaltung einer mündlichen Verhandlung beantragt worden war, zog der Bf. (nur) sein letztgenanntes Verlangen mit Schreiben vom 7. November 2014 zurück. Die Zuständigkeit bleibt damit beim Senat.

Über die Beschwerde wurde erwogen:

Dieses Erkenntnis basiert auf dem dargestellten Sachverhalt, der in den Akten des Finanzamts und des Bundesfinanzgerichts abgebildet und unbestritten ist.

1. Sachverhalt

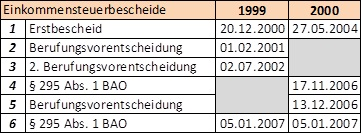

Für die Jahre 1999 und 2000 ergingen bis Anfang 2007 folgende endgültige Einkommensteuerbescheide, die alle in Rechtskraft erwuchsen.

Tabelle: ESt-Bescheide 1999-2000

1.1. Änderungsbescheide

Beide Bescheide vom 5. Jänner 2007, mit denen der Einkommensteuerbescheid 1999 vom 2. Juli 2002 und der Einkommensteuerbescheid 2000 vom 17. November 2006 gem. § 295 Abs. 1 BAO geändert wurden, stützten sich ausschließlich auf die bescheidmäßigen Feststellungen des Finanzamtes X*** zu Steuernummer 111/1111 vom 28. November 2006 („ Beteiligung_1“ ):

1999

In allen oben unter Nr. 1-3 angeführten Einkommensteuerbescheiden 1999 war ein Beteiligungsverlust aus der Beteiligung_1 in Höhe von ATS 1.676.677 (EUR 121.848,87) berücksichtigt worden.

Mit dem 1999 betreffenden Änderungsbescheid gem. § 295 Abs. 1 BAO vom 5. Jänner 2007 eliminierte das FA diesen Ansatz unter Berufung auf den Feststellungsbescheid des Finanzamtes X*** vom 28. November 2006. Dieser Bescheid erwuchs in Rechtskraft.

2000

Im Erstbescheid 2000 vom 27. Mai 2004 berücksichtigte das FA einen anteiligen Verlust aus der Beteiligung an der Beteiligung_2 von ATS 960.579 (EUR 69.808,00) und einen anteiligen Gewinn aus der Beteiligung Beteiligung_1 in Höhe von ATS 46.494 (EUR 3.378,85).

Mit Änderungsbescheid gem. § 295 Abs. 1 BAO vom 17. November 2006 reduzierte das FA den Verlust aus der Beteiligung an der Beteiligung_2 unter Berufung auf die bescheidmäßigen Feststellungen des Finanzamtes X*** zu Steuernummer 222/2222 vom 25. Oktober 2006 auf 0,00. Dagegen ergriff der Bf. mit dem Argument Berufung, es handle sich bei den Feststellungen dieses Finanzamtes um einen „Nichtbescheid“, weil er in einem zu Unrecht wiederaufgenommenen Verfahren erlassen worden sei. Das FA verneinte das Vorliegen eines „Nichtbescheides“ und wies die Berufung als unbegründet ab. Die Berufungsvorentscheidung vom 13. Dezember 2006 erwuchs in Rechtskraft.

Mit dem Änderungsbescheid gem. § 295 Abs. 1 BAO vom 5. Jänner 2007 eliminierte das FA zusätzlich den Ansatz des bis dahin berücksichtigten Gewinnes aus der Beteiligung Beteiligung_1 und reduzierte auch diesen auf EUR 0,00. Den bereits geänderten Ansatz des Beteiligungsergebnisses Beteiligung_2 veränderte das FA nicht mehr weiter.

1.2 Anbringen vom 6. bzw. 18. Dezember 2012

Mit den nun zu beurteilenden drei auf § 295 Abs. 4 BAO gestützten Anträgen vom 6. bzw. 18. Dezember 2012 (eingebracht beim FA mit Begleitschreiben vom 12. bzw. 18. Dezember 2012) begehrte der Bf. die Aufhebung der jeweils letztgültigen Bescheide vom 5. Jänner 2007. Gleichzeitig (bzw. „in eventu“) beantragte er die Wiederaufnahme der Einkommensteuerverfahren 1999 und 2000.

Die formularartig aufgebauten Anbringen mit vorgedruckten Bezeichnungen und handschriftlich eingefügten Ergänzungen (Namen und Steuernummern sowie Jahre und Bescheiddaten der Beteiligten) stützte der Bf. auf zwei Bescheide des Unabhängigen Finanzsenats vom November und Dezember 2012 (UFS 8.11.2012, RV/0775-K/07 „ Beteiligung_3*** “ oder in Folge kurz „ Beteiligung_3 “ und UFS 6.12.2012, RV/0775-K/07 „ Beteiligung_2*** “ oder in Folge kurz „ Beteiligung_2 “), mit denen festgestellt worden sei, dass den vermeintlichen Feststellungsbescheiden 1999 und 2000 keine Bescheidqualität zukommt.

Die Anträge, die sich im Text auf die Beteiligung_2 bezogen, waren handschriftlich mit „ Beteiligung_1*** “ (in Folge kurz „ Beteiligung_1 “) und Steuernummer 333/3333 überschrieben. Nachdem der Bf. vom Bundesfinanzgericht darauf aufmerksam gemacht worden war, dass den Akten keine Beteiligung an der Beteiligung_2 entnommen werden kann, gestand er mit Schriftsatz vom 22. September 2014 zu, dass – trotz richtiger handschriftlicher Überschrift - in der Begründung dieser Anträge irrtümlicherweise auf eine falsche Berufungsentscheidung hingewiesen worden sei. Er verbesserte diesen Fehler und wies ergänzend auf die Berufungsentscheidung UFS 9.11.2012, RV/0785-K/07 „Beteiligung_1***“ (in Folge kurz „ Beteiligung_1 “) hin.

Die Anträge lauteten im Kern gleichlautend:

"1) Antrag auf Bescheidaufhebung gem. § 295 Abs. 4 BAO

Hiermit beantrage ich in offener Frist, den Einkommensteuerbescheid vom 5. Jänner 2007 gemäß § 295 Abs. 4 BAO aufzuheben.

Begründung:

Der genannte Bescheid wurde gem. § 295 Abs. 1 BAO von einem Schriftstück abgeleitet, das nach Form und Inhalt den unzutreffenden Eindruck eines Feststellungsbescheides bzw. einen Nichtfeststellungsbescheides erweckte. Zwischenzeitlich wurde die gegen dieses Schriftstück erhobene Berufung vom Unabhängigen Finanzsenat mit Berufungsentscheidung vom […] als unzulässig zurückgewiesen, da es sich bei diesem um einen Nichtbescheid handelt.

Ausdrücklich ist darauf hinzuweisen, dass die mit dem AbgÄG 2011, BGBl I 2011/76 in die BAO eingefügte Bestimmung als Verfahrensvorschrift auch auf vor ihrem Inkrafttreten erlassene Änderungsbescheide iSd § 295 Abs. 1 BAO anzuwenden ist (Ritz, BAO 4, § 295 Rz 21a).

Weiters weise ich darauf hin, dass eine Aufhebung gem. § 295 Abs. 4 BAO nicht im Ermessen der Abgabenbehörde liegt und auch dann zu erfolgen hat, wenn einer neuerlichen Änderung (§ 295 Abs. 1 BAO) des Abgabenbescheides bei nachträglicher Erlassung eines wirksamen Grundlagenbescheides der Eintritt der Bemessungsverjährung entgegensteht (Ritz, BAO 4 , § 295 Rz 21e).

Zur Frage der Rechtzeitig meines Antrages verweise ich auf die Grundsatzjudikatur des Verwaltungsgerichtshofs vom 22.12.2011, 2009/15/0153 über das Verhältnis von Einkommensteuerverfahren und Feststellungsverfahren. Demnach wird "durch die Regelungen des § 188 BAO ... ein Ausschnitt des Einkommensteuer-Verfahrens der Beteiligten, der im Rahmen der Festsetzung der Einkommensteuer für die Beteiligten durchzuführen wäre, in ein einheitliches Sonderverfahren gebündelt". Daraus ergibt sich "sohin", dass sich "das Verfahren nach § 188 BAO als Bündelung eines Ausschnittes der Einkommensteuerverfahren aller Beteiligten" darstellt, weshalb "solcherart ... die Person, welche im Feststellungsverfahren dem Finanzamt gegenüber für die Personenvereinigung auftritt, für die Gesellschafter der Personenvereinigung (im Hinblick auf diesen Ausschnitt ihres Einkommensteuerverfahrens) tätig" wird und deren Kenntnis … auch den Beteiligten hinsichtlich ihrer Einkommensteuerverfahren zuzurechnen ist'' (VwGH 22.12.2011. 2009/15/0153).

Bei dem das Verfahren abschließenden Bescheid iSd § 304 BAO handelt es somit in derartigen Fällen um die Berufungsentscheidungen gegen jene Schriftstücke (Nichtbescheide), die nach Form und Inhalt den (unzutreffenden) Eindruck erwecken, sie seien Bescheide über die Feststellung von Einkünften (§ 188 BAO) oder Bescheide des Inhaltes, dass eine Feststellung der Einkünfte zu unterbleiben hat (Nichtfeststellungsbescheid). Daher erfolgt mein Antrag rechtzeitig iSd § 295 Abs. 4 letzter Satz BAO.

Sollte diesem Antrag nicht stattgegeben werden, beantrage ich in eventu die Wiederaufnahme des Verfahrens gem. § 303 BAO:

2) Antrag auf Wiederaufnahme des Verfahrens gem. § 303 BAO

Hiermit beantrage ich in offener Frist gem. § 303 BAO, das Verfahren zur Festsetzung der Einkommensteuer 1999 [2000] (Einkommensteuerbescheid vom 5. Jänner 2007) wieder aufzunehmen.

Der Antrag stützt sich auf eine neu hervorgekommene Tatsache iSd § 303 Abs. 1 lit b BAO:

Mit am 3. Oktober 2012 bei der Berufungswerberin eingelangten Erkenntnissen vom jeweils 5. September 2012 entschied der Verwaltungsgerichtshof in zwei Grundsatzentscheidungen wie folgt:

Soweit eine Personengesellschaft unter Benennung ihrer Gesellschafter dem Finanzamt gegenüber mit dem Begehren auf bescheidmäßige Feststellung von Einkünften nach § 188 BAO auftritt (insbesondere durch Einreichung einer entsprechenden Erklärung der Einkünfte von Personengesellschaften), muss die bescheidmäßige Erledigung gegenüber diesen Rechtssubjekten einheitlich ergehen. Die vom Finanzamt vorgenommenen gesplitteten Erledigungen an die Komplementäre im Sinne des § 188 BAO und an die Kommanditisten mit dem Ausspruch, dass eine Feststellung der Einkünfte gem. § 188 BAO zu unterbleiben hat, stellen demgegenüber keine Bescheide dar. Sie können daher auch keine Rechtswirksamkeit erlangen (VwGH 5.9.2012, 2011/15/0024; 5.9.2012, 2012/15/0031).

[Nur in den Anträgen 4 und 6: Infolge dessen Wurden auch die gegen Wiederaufnahme“bescheide", Feststellungs- und Nichtfeststellungs"bescheide'' ergriffenen Berufungen vom UFS mit Berufungsentscheidung vom […] als unzulässig zurückgewiesen.]

Nun setzt eine Maßnahme nach § 295 BAO aber die nachträgliche Erlassung eines Feststellungsbescheides (Grundlagenbescheides) voraus. Ergeht ein solcher nicht (z.B. „Nichtbescheid" als Folge fehlerhafter Adressierung, unterlassene Zustellung), so ist ein dennoch erlassener Änderungsbescheid (§ 295 Abs. 1 BAO) rechtswidrig. Zur Geltendmachung dieses Umstandes kommt auch ein Antrag auf Wiederaufnahme des "abgeleiteten" Abgabenverfahrens in Betracht, wenn die „Nichtexistenz" des Grundlagenbescheides im Verfahren zur Änderung gem. § 295 Abs. 1 BAO der für die abgeleiteten Einkommensteuer (bzw. Körperschaftsteuer) zuständigen Abgabenbehörde nicht bekannt war. Diesfalls ist der Umstand, dass kein Grundlagenbescheid erlassen wurde, im abgeleiteten Abgabenverfahren eine neu hervorgekommene Tatsache iSd § 303 BAO (BMF vom 28.10.2005, BAO-Erlässe 12/61 ,,Wiederaufnahme zur Aufhebung eines zu Unrecht auf § 295 BAO gestützten Bescheides").

Den Wiederaufnahmewerber trifft in derartigen Fällen idR kein grobes Verschulden an der Nichtgeltendmachung dieses Umstandes im abgeschlossenen Verfahren, weil er grundsätzlich darauf vertrauen darf, dass kein Finanzamt einen auf § 295 Abs. 1 BAO gestützten Bescheid erlässt, obwohl die diesbezüglichen Voraussetzungen nicht vorliegen (BMF vom 28.10.2005, BAO-Erlässe 12/61).

Die Bewilligung der Wiederaufnahme, somit die Aufhebung des Änderungsbescheides (§ 295 Abs. 1 BAO) hat auch dann zu erfolgen, wenn in der Zwischenzeit ein wirksamer Grundlagenbescheid ergangen ist. Dieser saniert nämlich nicht die Rechtswidrigkeit eines trotz Fehlens der diesbezüglichen Voraussetzungen erlassenen Änderungsbescheides. Die Wiederaufnahme ist übrigens auch dann zu bewilligen, wenn die Bemessungsverjährung der Erlassung eines (den zwischenzeitlich erlassenen Grundlagenbescheid berücksichtigenden) neuerlichen Änderungsbescheides entgegensteht (BMF vom 28.10.2005, BAO-Erlässe 12/61).

Die Rechtsansicht des BMF betreffend der auch nach Eintritt der Verjährung zu verfügenden Wiederaufnahme des Einkommensteuerverfahrens ergibt sich zwingend aus der Judikatur des Verwaltungsgerichtshofs. Dieser betont, dass „durch die Regelungen des § 188 BAO ... ein Ausschnitt des Einkommensteuer-Verfahrens der Beteiligten, der im Rahmen der Festsetzung der Einkommensteuer für die Beteiligten durchzuführen wäre, in ein einheitliches Sonderverfahren gebündelt“ wird. Daher stellt sich ,,sohin ... das Verfahren nach§ 188 BAO ... als Bündelung eines Ausschnittes der Einkommensteuerverfahren aller Beteiligten“ dar, weshalb „solcherart ... die Person, welche im Feststellungsverfahren dem Finanzamt gegenüber für die Personenvereinigung auftritt, für die Gesellschafter der Personenvereinigung (im Hinblick auf diesen Ausschnitt ihres Einkommensteuerverfahrens) tätig“ wird und deren Kenntnis (über einen Wiederaufnahmegrund) auch den Beteiligten hinsichtlich ihrer Einkommensteuerverfahren zuzurechnen ist (VwGH 22.12.2011, 2009/15/0153).

Bei dem das Verfahren abschließenden Bescheid iSd § 304 BAO handelt es sich daher in derartigen Fällen um die Berufungsentscheidungen gegen jene Schriftstücke (Nichtbescheide), die nach Form und Inhalt den (unzutreffenden) Eindruck erwecken, sie seien Bescheide über die Feststellung von Einkünften (§ 188 BAO) oder Bescheide des Inhaltes, dass eine Feststellung der Einkünfte zu unterbleiben hat (Nichtfeststellungsbescheid).

Da der steuerliche Vertretet jener Personengesellschaft, an der ich als Gesellschafter beteiligt bin, erst mit der Zustellung der eingangs erwähnten Grundsatzjudikatur des VwGH am 3. Oktober 2012 davon in Kenntnis gelangte, dass die als Nichtfeststellungsbescheide bzw. Gewinnfeststellungen iSd § 188 BAO gedachten Erledigungen des Finanzamts keine Bescheidqualität ausweisen, wird der Antrag zur Wiederaufnahme des Verfahrens innerhalb der Dreimonatsfrist des§ 303 Abs. 2 BAO gestellt.

Auch die Berufungsentscheidung des UFS iS […] wurde erst am 14. November 2012 [bzw. 12. Dezember 2012] zugestellt."

1.3. Zurückweisungsbescheide vom 19. Juni 2013

Das FA wies mit zwei Sammelbescheiden alle Anträge als verspätet zurück und begründete dies wie folgt:

Die Anträge seien vor Ablauf der für Wiederaufnahmsanträge nach § 304 BAO maßgeblichen Frist zu stellen. Nach Eintritt der Verjährung sei eine Wiederaufnahme des Verfahrens ausgeschlossen, sofern ihr nicht ein

a) innerhalb des Zeitraumes, bis zu dessen Ablauf die Wiederaufnahme von Amts wegen unter der Annahme einer Verjährungsfrist (§§ 207 bis 209 Abs. 2 BAO) von sieben Jahren zulässig wäre, oder

b) vor dem Ablauf einer Frist von fünf Jahren nach Eintritt der Rechtskraft des das Verfahren abschließenden Bescheides

eingebrachter Antrag gemäß § 303 Abs. 1 zugrunde liegt. Die absolute Verjährungsfrist (§ 209 Abs. 3 BAO) begrenze auch die Frist des § 304 lit. a BAO.

Für die Jahre 1999 und 2000 seien diese Fristen abgelaufen:

Tabelle: Begründung BVE

Bescheid | Bescheiddatum | Ablauf a) | Ablauf b) |

Einkommensteuer 1999 | 05.01.2007 | jedenfalls mit Ablauf 2009 | 10.02.2012 |

Einkommensteuer 2000 | 05.01.2007 | jedenfalls mit Ablauf 2010 | 10.02.2012 |

Die Anträge gem. § 295 Abs. 4 BAO und § 303 BAO seien am 11. Dezember 2012 bzw. 19. Dezember 2012 eingebracht worden und deshalb nicht fristgerecht.

Den Ausführungen in Bezug auf das Erkenntnis des Verwaltungsgerichtshofs (VwGH 22.12.2011, 2009/15/0153) sei entgegen zu halten, dass sich zwar die Beteiligten die Handlungen aller bei der Personengesellschaft tätig werdenden Personen zurechnen lassen müssen, dies jedoch keinen Einfluss auf die formelle Rechtskraft der Einkommensteuerbescheide habe. Unter Rechtskraft im Sinne des § 304 lit. b BAO sei die formelle Rechtskraft zu verstehen (Hinweis auf Ellinger/Iro/Kramer/Sutter/Urtz, BAO 3 , § 304 Anm 5 und 6; Ritz, ÖStZ 1995, 120), die dann eintrete, wenn eine Bescheid durch ordentliche Rechtsmittel nicht oder nicht mehr anfechtbar ist.

Hinsichtlich der in § 304 lit. b BAO geregelten Ausnahmebestimmung sei daher der Eintritt der formellen Rechtskraft der Einkommensteuerbescheide für die Rechtzeitigkeit eines Wiederaufnahmeantrages essentiell. Die Verfahren bezüglich der Einkommensteuerbescheide 1999 und 2000 seien wie oben dargestellt rechtskräftig abgeschlossen (UFS 27.8.2012, RV/0288-F/12).

1.4. Berufung bzw. Beschwerde vom 19. Juli 2013

Dagegen ergriff der steuerlich vertretene Bf. rechtzeitig das Rechtsmittel der Berufung (nun „Beschwerde“) und beantragte neben der Aufhebung der bekämpften Bescheide die Entscheidung durch den gesamten Berufungssenat nach Durchführung einer mündlichen Verhandlung. Der letztgenannte Antrag wurde mit Schreiben vom 7. November 2014 wieder zurückgenommen.

Die Begründung lautete (auszugsweise):

" 1.1 Zur historischen und teleologischen Interpretation des

§ 304 lit. b iVm § 295 Abs 4 BAO

[…]

Wie bereits im Wiederaufnahmeantrag ausführlich dargelegt, kann im konkreten Fall der im § 304 lit. b BAO angesprochene Bescheid nur jene Berufungsentscheidung sein, mit der sich herausstellte, dass es sich bei der als Feststellungsbescheid intendierten Erledigung des Finanzamt […] um einen absolut nichtiger Verwaltungsakt (somit um einen Nichtbescheid) gehandelt hat.

Diese Berufungsentscheidung […] ist jedoch erst am 6. Dezember 2012 und somit im Monat der Antragstellung auf Wiederaufnahme des Verfahrens ergangen. Die Anträge wurden daher nicht verfristet eingebracht.

Die von uns vertretene Rechtsansicht, dass es sich bei dem „das Verfahren abschließenden Bescheid“ iSd § 304 lit. b BAO um die Berufungsentscheidung gegen die als Feststellungsbescheid gedachte Erledigung handeln muss, folgt unmittelbar aus dem Gesetz:

• So regelt § 295 Abs. 4 BAO die auf Antrag vorzunehmende Aufhebung von auf § 295 Abs. 1 BAO gestützten Einkommensteuerbescheiden für jene Fälle, in denen sich in einem Berufungsverfahren gegen einen Feststellungsbescheid herausstellt, dass das die Form und den Inhalt eines Feststellungsbescheids habende Dokument tatsächlich kein Bescheid ist.

• § 295 Abs. 4 BAO soll insbesondere verhindern, dass Berufungen gegen Einkommensteuerbescheide vorsorglich (sicherheitshalber) nur zwecks Vermeidung des Eintritts der Verjährung mit der Behauptung eingebracht werden, es lägen ihnen Nichtbescheide zugrunde (EB zu§ 295 Abs. 4 BAO idF BGBl I 2011/76).

• Folglich kann diese Norm klarer Weise nur dann ihren Zweck erfüllen, wenn sie auch in Fällen greift, in denen bereits Bemessungsverjährung eingetreten ist. Die im § 295 Abs. 4 BAO vorgesehene Antragsfrist muss daher auch Zeiträume umfassen, die nach dem Eintritt der Verjährung liegen.

• Dementsprechend verweist § 295 Abs. 4 BAO auf die Bestimmungen des § 304 BAO, der die Voraussetzungen für Wiederaufnahmen nach Eintritt der Verjährung regelt.

• Da § 295 Abs. 4 BAO als Anwendungsvoraussetzung erfordert, dass eine Zurückweisung einer Berufung (als unzulässig) gegen einen Nichtbescheid (somit gegen eine Erledigung, die als Feststellungsbescheid iSd § 188 BAO beabsichtigt war) bereits erfolgt ist, muss die in ihm eingeräumte Fristsetzung somit auch erst dann zu laufen beginnen, wenn die im erster Satz leg. cit. angesprochene Berufungsentscheidung erst nach Eintritt der Verjährung erfolgt.

• Es kann sich bei dem im § 304 lit. b BAO angesprochenen "das Verfahren abschließenden Bescheid" daher nur um die Berufungsentscheidung gegen jenes Schriftstück (Nichtbescheid) handeln, das - wie im§ 295 Abs. 4 BAO ausdrücklich normiert -, nach Form und Inhalt den unzutreffenden Eindruck erweckte, es sei ein Bescheid über die Feststellung von Einkünften.

Jede andere Auslegung würde dazu führen, dass § 295 Abs. 4 BAO seinen Zweck - nämlich die Vermeidung von vorsorglich eingebrachten Berufungen gegen Einkommensteuer- (Änderungsbescheide) zwecks Verhinderung des Eintritts der Verjährung - nicht erfüllen kann.

Eine derartige Auslegung stünde daher sowohl mit einer historischen Interpretation (klare, in den EB dokumentierte Absicht des Gesetzgebers) als auch einer teleologischen Interpretation (nach dem Sinn und Zweck der Regelung) in unauflösbaren Widerspruch. Die teleologische Interpretation ist jedoch für die Auslegung der Steuerrechtsnormen nach ständiger Rsp. des VwGH vorrangig zu beachten (Doralt/Ruppe, Steuerrecht Bd 114, Rz 421 mN).

1.2 Zur Interpretation des§ 304 lit. b BAO anhand des Wesens des im § 188 BAO normierten Feststellungsverfahrens

Weiters ergibt sich die von uns vertretene Auslegung des § 304 lit. b BAO zwingend aus der Judikatur des Verwaltungsgerichtshofs. Dieser betont, dass "durch die Regelungen des § 188 BAO ... ein Ausschnitt des Einkommensteuer-Verfahrens der Beteiligten, der im Rahmen der Festsetzung der Einkommensteuer für die Beteiligten durchzuführen wäre, in ein einheitliches Sonderverfahren gebündelt" wird. Daher stellt sich "sohin ... das Verfahren nach § 188 BAO ... als Bündelung eines Ausschnittes der Einkommensteuerverfahren aller Beteiligten" dar, weshalb "solcherart ... die Person, welche im Feststellungsverfahren dem Finanzamt gegenüber für die Personenvereinigung auftritt, für die Gesellschafter der Personenvereinigung (im Hinblick auf diesen Ausschnitt ihres Einkommensteuerverfahrens) tätig" wird und deren Kenntnis (über einen Wiederaufnahmegrund) auch den Beteiligten hinsichtlich ihrer Einkommensteuerverfahren zuzurechnen ist (VwGH 22.12.2011, 2009115/0153).

Der VwGH sieht somit in Bezug auf die Wiederaufnahme des Einkommensteuerverfahrens eine unmittelbare Verbindung zwischen dem Abschluss eines Berufungsverfahrens gegen einen Feststellungsbescheid und dem (abgeleiteten) Einkommensteuerbescheid.

Auch aus dieser Sichtweise folgt daher unmittelbar, dass es sich bei dem das Verfahren abschließenden Bescheid iSd § 304 BAO um die Berufungsentscheidung gegen jenes Schriftstück (Nichtbescheid) handeln muss, das nach Form und Inhalt den (unzutreffenden) Eindruck erweckte, es sei ein Bescheid über die Feststellung von Einkünften(§ 188 BAO) oder ein Bescheid des Inhaltes, dass eine Feststellung der Einkünfte zu unterbleiben hat (Nichtfeststellungsbescheid).

Die Abweisung des Wiederaufnahmeantrags bzw. des Antrags auf Aufhebung des Änderungsbescheids ist daher zu Unrecht erfolgt."

Nach telefonischen Besprechungen und eMail-Korrespondenz ergänzte der Bf. seine Beschwerde in einem 16-seitigen Schreiben (exkl. Beilagen) und brachte (auszugsweise) vor:

"1. Zum Hintergrund der gegenständlichen Beschwerdeverfahren

[…] Im September 2012 kam der VwGH schließlich in zwei Grundsatzentscheidungen über die sog "Duobescheide" zu dem Ergebnis, dass die nach Abschluss der Außenprüfungen ergangenen behördlichen Erledigungen überhaupt keine Bescheidqualität aufweisen (VwGH 5.9.2012, 2011/15/0024; 5.9.2012, 2012/15/0031).

[…] Verfahrensrechtlich ist daher auf Ebene der einzelnen Gesellschaften wieder Stand vor Abschluss der Außenprüfungen eingetreten.

Es ist daher festzuhalten, dass die unserem Mandanten belastenden Einkommensteuern 1999 und 2000 nur Ausfluss von zwischenzeitlich sowohl von der Rsp als auch von der Abgabenbehörde verworfenen Erwägungen sind.

2. Zur Erkennbarkeit des Vorliegens von Nichtbescheiden

Die unserem Mandanten aberkannten Verlustzuweisungen resultieren für das Jahr 1999 aus einer Beteiligung an der Beteiligung_1 […] und für das Jahr 2000 aus einer Beteiligung an der Beteiligung_2 […].

Weder unser Mandant noch die beiden Gesellschaften haben die Prüfungsfeststellung des Nichtvorliegens einer Mitunternehmerstellung anerkannt und daher das Rechtsmittel der Berufung gegen die als Nichtfeststellungsbescheide gedachten behördlichen Erledigungen ergriffen.

Dass diese "Nichtbescheide" waren, die keinerlei Rechtswirkungen nach sich ziehen können, ist weder unserem Mandanten noch den beiden Gesellschaften vorzuwerfen. Der Nichtbescheidcharakter war nämlich im Jahr 2006 weder für das Finanzamt noch für die Abgabenpflichtigen ersichtlich.

Tatsächlich war von der Abgabenbehörde sogar eine ganz besondere Sorgfalt aufgewendet worden, um in den konkreten Fällen keine Nichtbescheide zu produzieren. Zu diesem Behufe hat sie Kontakt mit den Verfahrensrechtspezialisten des BMF aufgenommen, die ihm als vermeintlich besonders sichere Vorgangsweise zur Verhinderung von Nichtbescheiden das Erlassen sog "Duobescheide" empfahl.

Diese im Jahr 2006 völlig neue Form der Erledigungen war vom BMF sämtlichen Finanzämtern zwar bereits zuvor in den Liebhaberei-Richtlinien empfohlen worden, hat aber bis dahin keinerlei bekannte praktische Verbreitung gefunden.

[…]

Die sich für dieses Modell mittlerweile eingebürgerte Bezeichnung "Duobescheide" resultiert daher, dass zwecks Vermeidung von Zustellfehlern jeder Bescheid sowohl an die Gesellschaft als auch noch einmal an den jeweiligen Gesellschafter zuzustellen war.

Das bedeutete somit, dass bspw bei einer Gesellschaft mit 10 nicht als Mitunternehmer anerkannten Kommanditisten vom Finanzamt 20 Bescheide auf der Rechtsgrundlage des § 92 Abs. 1 lit. b BAO ausgestellt wurden. Von diesen 20 Bescheiden hatten aufgrund der gesellschafterbezogenen Individualisierung 10 einen jeweils unterschiedlichen Spruch. Von diesen 20 Bescheiden ergingen 10 an die Gesellschaft und die restlichen 10 an den jeweiligen einzelnen Gesellschafter. Dazu kam noch der nach dem Konzept von diesen Nichtfeststellungsbescheiden abgeleitete eigentliche Feststellungsbescheid nach§ 188 BAO, der in seiner Gewinnverteilung nur die als Mitunternehmer anerkannten restlichen Gesellschafter enthielt.

Eine erstmalige Befassung des VwGH mit dem Modell der "Duobescheide" erfolgte in den schon erwähnten Erkenntnissen vom jeweils 5. September 2012, mit denen diesem eine Absage erteilt und sämtliche Bescheide- sowohl die als Grundlagenbescheide gedachten Nichtfeststellungsbescheide gern § 92 Abs. 1 lit. b BAO als auch die Feststellungsbescheide gem. § 188 BAO als Nichtbescheide eingestuft wurden.

Da genau für diese Fälle der § 295 Abs. 4 BAO eingeführt worden war, wurden am 6./12. und 18. Dezember 2012 in offener Frist die verfahrensgegenständlichen Anträge eingebracht."

Zur Verjährungsproblematik widersprach der Bf. der Beurteilung, für 1999 und 2000 seien beide Fristen des § 304 (Rechtslage bis 31.12.2013) abgelaufen.

Bei dem das Verfahren abschließenden Bescheid iSd § 304 lit. b BAO könne es sich nur um jene Berufungsentscheidung handeln, mit der sich herausstellte, dass es sich bei den als Feststellungsbescheide intendierten Erledigungen um absolut nichtige Verwaltungsakte (somit um Nichtbescheide) gehandelt hat. Diese Berufungsentscheidungen seien jedoch erst am 9. November 2012 bzw. 6. Dezember 2012 ergangen. Der Antrag auf Bescheidaufhebung sei daher fristgerecht eingebracht worden. Der Bf. verwies auf Keppert/Koss, SWK 28/2013, 1241 ff und brachte vor, das folge unmittelbar aus dem Gesetz.

Die Bezeichnung "Siebenjahresfrist" finde im Wortlaut des § 304 lit. a BAO keine Deckung, da das Gesetz nicht auf eine Frist, sondern auf - verlängerbaren – „Zeitraum“ abstelle. Der in § 295 Abs. 4 BAO verwendete Begriff "Frist" finde sich nur in lit. b, was darauf hinweise, dass der Verweis in § 295 Abs. 4 BAO nur auf § 304 lit. b BAO abstelle. Das Gesetz verweise zur Frage, bis wann derartige Anträge eingebracht werden können, nur auf die "maßgebliche Frist" (Einzahl) und somit im gegebenen Zusammenhang auf einen Zeitraum, der zu laufen beginnt, nachdem ein bestimmtes Ereignis (nämlich das Ergehen des das Verfahren abschließenden Bescheids) eingetreten ist.

Dies zeige, dass das Gesetz nach seinem Wortlaut (nur) auf die Fünfjahresfrist des § 304 lit b BAO und nicht auf jenen Zeitraum abstelle, innerhalb dem Wiederaufnahmeanträge zulässig sind.

Den Gesetzesmaterialien sei für eine pragmatische Interpretation zu entnehmen, dass mit dem Antragsrecht eine Möglichkeit zur Beseitigung "formell rechtskräftig" gewordener Änderungsbescheide geschaffen werden sollte. Dies sollte nach der Absicht des Gesetzgebers aufwendige, die Einkommensteuer- bzw. Körperschaftsteuerverfahren betreffende Wiederaufnahmeverfahren und vorsorgliche Berufungen gegen auf § 295 Abs. 1 BAO gestützte Änderungsbescheide mit der bloßen (sicherheitshalber vorgebrachten) Behauptung, es lägen ihnen "Nichtbescheide" zugrunde, vermeiden.

Diesen Zweck könne § 295 Abs. 4 BAO nur erfüllen, wenn er auch in Fällen greift, in denen bereits (absolute) Bemessungsverjährung eingetreten ist und ein Wiederaufnahmeantrag nicht mehr möglich ist. Anderenfalls müsste der Beteiligte vorsorglich jenes Berufungsverfahren gegen den abgeleiteten Einkommensteuer- oder Körperschaftsteuerbescheid führen, das § 295 Abs. 4 BAO ausdrücklich vermeiden will.

Sollte der Fristenlauf daher nicht erst mit der Zurückweisung der Berufung gegen den „Nichtbescheid“ zu laufen beginnen, könnte nur der Gesetzeszweck der Vermeidung von Wiederaufnahmeanträgen, nicht aber jener der Vermeidung von vorsorglich eingebrachten Berufungen gegen die „abgeleiteten“ Bescheiden erfüllt werden.

Das alles spreche gegen die Gleichsetzung der im §§ 295 Abs. 4 iVm 304 BAO normierten Frist mit jenem Zeitraum, innerhalb dessen Wiederaufnahmeanträge eingebracht werden können.

Nach § 295 Abs. 1 BAO habe die Behörde im System von Grundlagen- und abgeleiteten Bescheiden die Wahl, entweder sofort nach dem Ergehen des Feststellungsbescheids einen Änderungsbescheid zu erlassen oder aber mit dieser Maßnahme zu warten, bis die Abänderung oder Aufhebung des Feststellungsbescheids oder der nachträglich erlassene Feststellungsbescheid (formell) rechtskräftig geworden ist. Dieses Dispositionsrecht unterliege keiner Begründungspflicht. unterliegt,

Stelle sich nach Ergehen eines abgeleiteten Bescheids im Zuge des auf „Grundlagenebene" geführten Rechtsmittelverfahrens die rechtliche Nichtexistenz der als Grundlagenbescheid gedachten Erledigung heraus, komme - systemdurchbrechend - § 295 Abs. 1 BAO nicht (neuerlich) zur Anwendung.

Damit hänge das Ergebnis im Einkommensteuer- bzw Körperschaftsteuerverfahren letztlich von der Zufälligkeit ab, ob das Finanzamt mit der Erlassung des abgeleiteten Bescheides bis zur Beendigung des Berufungsverfahrens gegen den Grundlagenbescheid wartet oder nicht. § 295 Abs. 4 BAO stelle somit eine Ergänzung des Rechtsschutzsystems in jenen Fällen dar, in denen § 295 Abs. 1 BAO systemwidrigerweise aufgrund des Vorliegens eines Nichtbescheids nicht greifen kann.

Daraus ergebe sich die Notwendigkeit, diese Bestimmung so zu interpretieren, dass das Antragsrecht nicht regelmäßig dann bereits verwirkt ist, wenn erstmals darüber Klarheit geschaffen wurde, dass § 295 Abs. 1 BAO überhaupt nicht angewendet werden durfte.

Nach dem Gesichtspunkt der verfassungskonformen Interpretation sei unter mehreren möglichen Auslegungsvarianten jene zu wählen, die die Norm nicht als verfassungswidrig erscheinen lässt. Ein Mindestmaß an faktischer Effizienz hätten Rechtsschutzeinrichtungen nur dann, wenn dadurch nicht bloß das Erreichen einer Entscheidung rechtsrichtigen Inhalts, sondern auch die „Umsetzung einer solchen Entscheidung in den Tatsachenbereich" und somit die rechtzeitige Gewährleistung einer faktischen Position bewirkt werden kann.

Der Umstand, dass der Abgabenbescheid bis zum Eintritt der absoluten Verjährung nicht bekämpft wurde, habe nicht in einem gewollten Rechtsfrieden, sondern nur in einer durch §§ 192 und 252 BAO vorgegebenen Verlagerung des Berufungsverfahrens auf die Ebene des Feststellungsbescheids über die einheitliche und gesonderte Gewinnermittlung seine Ursache. Zu dieser betone der VwGH in ständiger Rsp, dass durch die Regelungen des § 188 BAO ein "Ausschnitt der Einkommensteuer-Verfahren der Beteiligten, der im Rahmen der Festsetzung der Einkommensteuer für die Beteiligten durchzuführen wäre, in ein einheitliches Sonderverfahren" gebündelt bzw. zusammengezogen wird. So sei (sogar) die Kenntnis des im Feststellungsverfahren agierenden Vertreters auch den Beteiligten für Fragen der Rechtzeitigkeit eines Wiederaufnahmsantrags hinsichtlich ihrer Einkommensteuer- bzw. Körperschaftsteuerverfahren zuzurechnen.

Zudem sei zu bedenken, dass Amtshandlungen im Zusammenhang mit Feststellungsbescheiden als Unterbrechungshandlungen iSd § 209 Abs. 1 BAO gelten.

Auch nach Ansicht der Bundesregierung in einem Verfahren vor dem VfGH führe das System von Grundlagenbescheiden und abgeleiteten Bescheiden letztlich dazu, dass „der Spruch eines Bescheides, der ansonsten als Einheit aufzufassen ist", nur „aufgespaltet" werde und diese „Technik" der Aufspaltung von „bestimmten Spruchelemente[n]" in „bestimmten Bescheidkategorien" vor allem prozessökonomische Bedeutung habe.

Der Bf. habe mit seinen Einkommensteuererklärungen 1999 und 2000 eine erklärungsgemäße Veranlagung seiner Einkunftstangenten aus der Beteiligung_1 und Beteiligung_2 beantragt. Ebenso hätten diese beiden KGs mit ihren Feststellungserklärungen 1999 und 2000 die erklärungsgemäße Feststellung der Einkünfte und deren anteilige Zurechnung an ihn beantragt. All diese Bescheide seien vor dem im Jahr 2006 erfolgten Abschluss der Außenprüfungen rechtskräftig veranlagt worden.

Mit der Nichtigerklärung der nach Abschluss der Außenprüfung erlassenen Duobescheide sei die Rechtsgrundlage für eine von der Erklärung abweichende Veranlagung nach § 295 BAO entfallen. Die Rechtskraft der ursprünglich erklärungsgemäßen Feststellungsbescheide verpflichte zur erklärungsgemäßen Veranlagung der Einkommensteuer nach § 295 Abs. 4 BAO und die Verjährungssperren der § 209a Abs. 2 und 4 BAO würden den Bf. vor einer zu seinen Lasten eintretenden Verjährung schützen.

Das ergebe sich schon aus dem Grundsatz von Treu und Glauben. Das gegen den Nichtbescheid eingebrachte Rechtsmittel lässt nämlich zweifelsfrei erkennen, dass der Bf. eine erklärungsgemäße Veranlagung seiner Einkommensteuer 1999 und 2000 angestrebt habe.

Das Rechtsmittel gegen den Grundlagenbescheid sei daher nach Treu und Glauben als ein Rechtsmittel gegen den von diesem abgeleiteten Abgabenbescheid zu verstehen. Schließlich könne nicht ernsthaft angenommen werden, dass er einen von einem Nichtbescheid zu seinen Lasten abgeleiteten Abgabenbescheid akzeptiert hätte. Tatsächlich sei er durch die ausschließlich von der Abgabenbehörde zu verantwortende Erlassung von Nichtbescheiden in die Irre geführt.

Es sei davon auszugehen, dass der Rechtsbehelf [gemeint hier offensichtlich die Berufung gegen den „Nichtfeststellungsbescheid“] gegen einen für nichtig erklärten Feststellungsbescheid zwar unzulässig ist, soweit er sich gegen den Nichtbescheid richtet. Der Rechtsbehelf sei im Sinne des erklärten Rechtsschutzziels einer erklärungsgemäßen Veranlagung aber so zu verstehen, dass dieses nicht aufgegeben, sondern weiterverfolgt werde. Dieses richte sich (nun) gegen die daraus entstandene Abgabenlast und sei nach wie vor nicht erledigt. Diesem Rechtsschutzbegehren sei aufgrund der Nichtigkeit der als Nichtfeststellungsbescheide gedachten Erledigungen stattzugeben.

Das Bundesfinanzgericht wies den Bf. mit eMail vom 8. September 2014 darauf hin, dass die Aufhebung des betroffenen Bescheids 2000 vom 5. Jänner 2007 nur zum Wiederaufleben des durch diesen geänderten Bescheides führen würde. Schon in diesem Bescheid war aber die nun beantragte und durch den rechtskräftigen Feststellungsbescheid verbindliche festgestellte Verlusttangente nicht mehr berücksichtigt worden.

In den das Jahr 2000 betreffenden Bescheiden kam es zum Ansatz der folgenden Beteiligungsergebnisse:

Einkommensteuerbescheide | 2000 | Beteiligung_1 | Beteiligung_2 | |

1 | Erstbescheid | 27.05.2004 | 46.494,00 | -960.579,00 |

2 | 17.11.2006 | 46.494,00 | 0,00 | |

3 | Berufungsvorentscheidung | 13.12.2006 | 46.494,00 | 0,00 |

4 | 05.01.2007 | 0,00 | 0,00 | |

Dem entgegnete der Bf. nach dem klaren Wortlaut des § 295 Abs. 4 BAO seien im Falle des Vorliegens von Nichtbescheiden „auf das Dokument gestützte Änderungsbescheide" (Mehrzahl!) aufzuheben. Das Gesetz ziele somit eindeutig nicht nur auf den letzten Bescheid ab, sondern auf alle Bescheide, die auf den Nichtbescheid gestützt wurden.

Es habe von Amts wegen ein Durchgriff auf alle Bescheide zu erfolgen, bis die zu Unrecht entstandene Abgabenlast beseitigt ist, ohne dass es nach Aufhebung des letzten Bescheids in der Kette eine neuerliche Antragstellung auf den in Folge der Aufhebung wieder in den Rechtsbestand gekommenen "Vorgängerbescheids" bedürfe.

Jede andere Gesetzesinterpretation würde zu einem nichtlösbaren Wertungswiderspruch und einem unauflösbaren Rechtschutzdefizit führen. Ein bereits 2012 gestellter Antrag auf Aufhebung eines nicht im Rechtsbestand befindlichen Einkommensteuerbescheids habe zwingend als unzulässig erklärt werden müssen.

Dem Gesetzgeber könne nicht unterstellt werden, ein im Regelfall ins Leere gehendes Rechtschutzinstrumentarium gewollt zu haben.

Wenn sich auch im konkreten Fall die Anträge auf Bescheidaufhebung nach ihrem Wortlaut nur auf die Einkommensteuerbescheide 1999 und 2000 vom jeweils 5. Jänner 2007 beziehen, so sei doch aus der anschließenden Begründung und dem dargestellten Sachverhalt ganz eindeutig ersichtlich, dass sich das Begehren unseres Mandanten darauf gerichtet habe, den ursprünglichen, erklärungsgemäßen Veranlagungsstand vor Ergehen der Nichtbescheide wieder herzustellen.

Der Bf. ergänzte seine Anträge in der Folge „vorsorglich“ dahingehend, die nachstehenden Einkommensteuerbescheide aufzuheben, um so wieder den einzig richtigen Veranlagungsstand vor Ergehen der Nichtbescheide vom 14. Dezember 2006 und 4. Jänner 2007 (Beteiligung_1 und Beteiligung_2) wieder herzustellen:

• Einkommensteuerbescheid 1999 vom 5. Jänner 2007

• Einkommensteuerbescheid 2000 vom 5. Jänner 2007

• Berufungsvorentscheidung 2000 vom 13. Dezember 2006

• Einkommensteuerbescheid 2000 vom 17. November 2006

2. Rechtsgrundlagen

Strittig ist hier ausschließlich, ob die Anträge 1999 und 2000 fristgerecht oder verspätet eingebracht wurden. Das FA ging davon aus, dass sie außerhalb des durch § 304 BAO in Verbindung mit § 295 Abs. 4 BAO bzw. mit § 303 BAO vorgegebenen Zeitrahmens eingebracht wurde und deshalb als verspätet zurückzuweisen sind. Der Bf. bestreitet dies.

2.1 Anträge auf Wiederaufnahme gem. § 303 BAO (Anträge 2, 5 und 6)

2.1.1. Allgemeines zum Neuerungstatbestand

Nach der bis 31. Dezember 2013 gültigen Rechtslage war dem Antrag einer Partei auf Wiederaufnahme eines durch Bescheid abgeschlossenen Verfahrens gemäß § 303 Abs. 1 lit. b BAO stattzugeben, wenn ein Rechtsmittel gegen den Bescheid nicht oder nicht mehr zulässig war und Tatsachen oder Beweismittel neu hervorkamen, die im abgeschlossenen Verfahren ohne grobes Verschulden der Partei nicht geltend gemacht werden konnten, und die Kenntnis dieser Umstände allein oder in Verbindung mit dem sonstigen Ergebnis des Verfahrens einen im Spruch anders lautenden Bescheid herbeigeführt hätte.

Dieser Antrag war gem. § 303 Abs. 2 BAO binnen einer Frist von drei Monaten von dem Zeitpunkt an, in dem der Antragsteller nachweislich von dem Wiederaufnahmegrund Kenntnis erlangt hat, bei der Abgabenbehörde einzubringen, die im abgeschlossenen Verfahren den Bescheid in erster Instanz erlassen hat. Im Hinblick auf die Rechtzeitigkeit eines Antrages, der das Neuhervorkommen der rechtlichen Qualifikation eines Dokumentes als „Nichtbescheid“ zum Inhalt hat, kam es zumindest bis 31. Dezember 2013 nicht auf den Zeitpunkt dieser Qualifikation an, sondern auf den Zeitpunkt der Erkennbarkeit der Umstände, die dafür relevant waren (vgl. VwGH 26.2.2013, 2010/15/0064 zur Dreimonatsfrist des § 303 Abs. 2 BAO unter Hinweis auf VwGH 22.12.2011, 2009/15/0153).

Die oben genannte Dreimonatsfrist des § 303 Abs. 2 BAO wurde durch das Finanzverwaltungsgerichtsbarkeitsgesetz 2012 (FVwGG 2012; BGBl. I Nr. 14/2013) beseitigt. § 303 BAO in der neuen Fassung trat gem. § 326 Abs. 37 mit 1. Jänner 2014 in Kraft. Ritz vertritt die Ansicht, dass neue Verfahrensbestimmungen bzw. Änderungen von Verfahrensbestimmungen mangels abweichender Regelung ihres zeitlichen Anwendungsbereichs grundsätzlich für alle Amtshandlungen anzuwenden sind, die ab Inkrafttreten erfolgen. Neue bzw. geänderte Verfahrenstitel seien deshalb ab ihrem Inkrafttreten auch in allen noch offenen Verfahren anzuwenden (Ritz, taxlex 2014, 434). Ob diese Ansicht zutrifft, kann hier unbeurteilt bleiben:

2.1.2 Die Frist des § 304 BAO

§ 304 BAO lautete in der bis 31. Dezember 2013 gültigen Fassung:

"Nach Eintritt der Verjährung ist eine Wiederaufnahme des Verfahrens ausgeschlossen, sofern ihr nicht ein

a) innerhalb des Zeitraumes, bis zu dessen Ablauf die Wiederaufnahme von Amts wegen unter der Annahme einer Verjährungsfrist (§§ 207 bis 209 Abs. 2) von sieben Jahren zulässig wäre, oder

b) vor dem Ablauf einer Frist von fünf Jahren nach Eintritt der Rechtskraft des das Verfahren abschließenden Bescheides

eingebrachter Antrag gemäß § 303 Abs. 1 zugrunde liegt."

Aus dem ersten Satzteil ergibt sich, dass eine Wiederaufnahme nach Eintritt der Verjährung ausgeschlossen ist (vgl. Ritz, BAO 4 , § 304 Tz 4). Sie soll verhindert werden, wenn die Sachentscheidung (insbesondere die Abgabenfestsetzung) wegen Eintrittes der Verjährung nicht mehr erfolgen dürfte (vgl. VfGH 22.6.1992, G 3/92 und Ritz, BAO 4 , § 304 Tz 3 mit weiteren Nachweisen). Im Falle der endgültigen Einkommensteuerbescheide 1999 und 2000 trat die absolute Verjährung – wie vom FA richtig dargestellt - mit Ende 2009 und 2010 ein (§ 209 Abs. 3 BAO). Damit war die Einkommensteuer für diese beiden Jahre im Jahr 2012 verjährt und eine Wiederaufnahme von Amts wegen unzulässig.

Trotz Eintritts der Verjährung erklärt § 304 eine Wiederaufnahme ausnahmsweise für zulässig, wenn ihr ein Antrag zugrunde liegt, der innerhalb einer von zwei Fristen eingebracht wurde. Die in § 304 BAO verwendeten Begriffe „innerhalb eines Zeitraumes“ und „vor Ablauf einer Frist“ bringen dabei – entgegen dem Beschwerdevorbringen – dasselbe zum Ausdruck. Ist der Zeitraum überschritten oder die Frist verstrichen, entfaltet ein solcher Antrag keine Wirkungen mehr.

- § 304 lit. a BAO sieht eine Grenze vor, die sich nach den Regeln für die Verjährung richtet, abweichend davon aber eine Verjährungsfrist von sieben Jahren unterstellt. Wie auch hier vom FA richtig ausgeführt, ist dabei die absolute Verjährung zu beachten (Vgl. Ritz, BAO 4 , § 304 Tz 5 unter Hinweis auf VwGH 16.12.2010, 2007/16/0188).

- Die Fünfjahresfrist des § 304 lit. b BAO beginnt mit der Rechtskraft zu laufen. Darunter ist die formelle Rechtskraft zu verstehen, die eintritt, wenn ein Bescheid durch ein ordentliches Rechtsmittel nicht oder nicht mehr angefochten werden kann (vgl. Ellinger/Iro/Kramer/Sutter/Urtz, BAO 3 § 304 Anm 5). Diese Frist ist vor allem dann bedeutsam, wenn die Frist des § 304 lit. a BAO – wie hier – bereits abgelaufen ist (vgl. VwGH 16.12.2010, 2007/16/0188 unter Hinweis auf Ritz).

§ 304 BAO wurde bereits zweimal durch den Verfassungsgerichtshof aufgehoben und durch den Gesetzgeber wieder saniert. Im zweiten Erkenntnis (VfGH 16.6.1994, G 97/94) sprach das Höchstgericht aus, dass sich für den vom Gesetzgeber verfolgten Zweck der Verhinderung der Bewilligung einer Wiederaufnahme, nach der die Abgabe wegen Verjährung des Anspruches nicht mehr festgesetzt werden kann, nur eine vom Zeitpunkt der Beendigung des wiederaufzunehmenden Verfahrens an laufende Frist eigne. Er verwies dabei auf das Vorbild des im ersten Erkenntnis (VfGH 22.6.1992, G 3/92) schon genannten § 534 Abs. 3 ZPO, der eine Frist von zehn Jahren nach dem Eintritt der Rechtskraft der (letzten) Entscheidung vorsieht. Gleichzeitig betonte der Gerichtshof, dass er es weder als verfassungsrechtlich geboten angesehen habe, dass die Wiederaufnahme auf Antrag einer Partei immer durch zehn Jahre (ab Entstehung des Anspruches) zulässig bleibt, noch Bedenken dagegen hegt, dass dies nicht zehn Jahre ab Verfahrensbeendigung der Fall ist. Nur die rigorose Beschränkung auf die jeweilige, gegebenenfalls äußerst kurze Verjährungsfrist ohne Rücksicht auf den Wiederaufnahmsgrund habe das Abstellen auf die Verjährungsfrist unsachlich gemacht. Unter Beachtung dieser Aussagen bestehen keine Bedenken, dass die hier anzuwendende Fassung des § 304 BAO verfassungskonform ist.

Die Beschwerde argumentiert sinngemäß, beim „das Verfahren abschließenden Bescheid“ iSd § 304 lit. b BAO könne es sich nur um die Berufungsentscheidung handeln, mit der ausgesprochen wurde, dass es sich beim vermeintlichen Feststellungsbescheid tatsächlich um einen „Nichtbescheid“ gehandelt habe. Sie leitet dies aus der Aussage des Verwaltungsgerichtshofs ab, durch § 188 BAO werde ein Ausschnitt der Einkommensteuer-Verfahren der Beteiligten in ein einheitliches Sonderverfahren gebündelt, weshalb sich die Person, welche im Feststellungsverfahren dem Finanzamt gegenüber für die Personenvereinigung auftritt, für die Gesellschafter der Personenvereinigung (im Hinblick auf diesen Ausschnitt ihres Einkommensteuerverfahrens) tätig werde. Aus der einkommensteuerlichen Natur des Verfahrens nach § 188 BAO folge, dass die Kenntnis des im Feststellungsverfahren agierenden Vertreters auch den Beteiligten (hinsichtlich ihrer Einkommensteuerverfahren) zuzurechnen ist (VwGH 22.12.2011, 2009/15/0153).

Dieser Auslegung steht – wie vom FA richtig vorgebracht - entgegen, dass die Verfahren trotz dieser Tatsache strikt zu trennen sind. Die Frage, ob in ein formell rechtskräftiges Einkommensteuerverfahren eingegriffen werden kann, ist davon zu trennen, ob der diesem Einkommensteuerverfahren zugrunde liegende Feststellungsbescheid noch abgeändert werden kann.

Besonders deutlich wird dies bei der Frage der Wiederaufnahme im Zusammenhang mit der Verjährung. Im Feststellungsverfahren ist diese Frage nämlich niemals zu prüfen, sie verjähren nicht (vgl. VwGH 22.4.1998, 93/13/0277). Auch wenn Prüfungshandlungen der Abgabenbehörde betreffend die einheitliche und gesonderte Feststellung von Einkünften geeignet sind, die Verjährung des Rechtes auf Festsetzung der Einkommen- bzw. Körperschaftsteuer der Beteiligten zu unterbrechen bzw. verlängern (so etwa VwGH 23.6.1998, 98/14/0069; 22.11.2001, 98/15/0056 etc.), sind beide Verfahren zu trennen. § 304 gilt damit nicht für die Wiederaufnahme eines Feststellungsverfahrens, sondern nur für das Einkommensteuerverfahren (vgl. Stoll, BAO, 2950; Ritz, BAO 4 , § 304 Tz 2). Der abgeleitete Bescheid kann nur dann an den Grundlagenbescheid angepasst werden, wenn dieser noch nicht verjährt ist.

Die Auslegung des Bf. geht aber auch deshalb ins Leere, weil der Ausgangspunkt für die Fristenprüfung des § 304 lit. b BAO nach der höchstgerichtlichen Rechtsprechung immer der das wiederaufzunehmende Verfahren formell rechtskräftig abschließende Bescheid ist (vgl. VwGH 16.12.2010, 2007/16/0188). Da es sich hier um ein Einkommensteuerverfahren handelt, kann dabei nur der dieses Verfahren bisher abschließende Einkommensteuerbescheid relevant sein. Daran kann auch das Erkenntnis VwGH 22.12.2011, 2009/15/0153 nichts ändern, ging es im dort entschiedenen Fall doch ausschließlich um die Frage, wann der Einkommensteuer-Wiederaufnahmswerber von einer für die Beurteilung der Qualität eines Feststellungsbescheides notwendigen Tatsache Kenntnis erlangte (Dreimonatsfrist des § 303 Abs. 2 BAO). Dies steht in keinem Zusammenhang mit der Frage, wann die Frist des § 304 BAO zu laufen beginnt, die einer gänzlich anderen Zielsetzung folgt.

Die Erlassung des Zurückweisungsbescheids, dem die mangelnde Bescheidqualität zugrunde lag, kann auf diese Fristen schon deshalb keinen Einfluss haben, weil es sich dabei eindeutig nicht um den das Verfahren abschließenden Bescheid, sondern um den behaupteten Wiederaufnahmegrund handelt. Die Kenntnis des Wiederaufnahmegrunds löste aber nach der klaren Konzeption des Gesetzes bis 2013 nicht die Fristen des § 304 BAO, sondern die Dreimonatsfrist des § 303 Abs. 2 BAO aus.

Durch das FVwGG 2012 wurde § 304 BAO geändert und die Antragsfrist verkürzt.

Er lautet nun:

"Nach Eintritt der Verjährung ist eine Wiederaufnahme des Verfahrens nur zulässig, wenn der Wiederaufnahmsantrag vor Eintritt der Verjährung eingebracht ist."

Diese Gesetzesänderung ist hier aus zwei Gründen unbeachtlich. Zum einen war selbst die längere „alte“ Frist bereits abgelaufen (siehe oben) und zum anderen wäre eine Anwendung der kürzeren Frist auf Anträge, die noch vor der Einführung eingelangt sind, verfassungsrechtlich ausgeschlossen (vgl. Ritz, taxlex 2014, 435 unter Hinweis auf VfGH 28.9.2011, B 1129/10).

2.1.3 § 209a BAO und Treu und Glaube

Der Bf. brachte vor, die Berufungen gegen die (vermeintlichen) Nichtfeststellungsbescheide würden ihn gem. § 209a Abs. 2 und 4 BAO vor einer zu seinen Lasten eintretenden Verjährung schützen und berief sich dabei auch auf den Grundsatz von Treu und Glauben. Die gegen den Nichtbescheid eingebrachten Rechtsmittel ließen zweifelsfrei erkennen, dass er eine erklärungsgemäße Veranlagung seiner Einkommensteuer 1999 und 2000 angestrebt habe. Sie seien daher nach Treu und Glauben als ein Rechtsmittel gegen den von diesem abgeleiteten Abgabenbescheiden zu verstehen und es sei davon auszugehen, dass sie „weiterverfolgt“ würden und ihnen sei stattzugeben.

Dieses Vorbringen geht schon deshalb ins Leere, weil der BAO eine bedarfsweise Umdeutung von Berufungen im Feststellungsverfahren auf solche in (vielen) Einkommensteuerverfahren fremd ist. Feststellungsverfahren sind von den davon abgeleiteten Abgabenverfahren strikt zu trennen, was auch diesbezüglich Rechtsbehelfe betrifft. Zwischen Grundlagenbescheid und abgeleiteten Bescheiden besteht kein unmittelbarer Zusammenhang (vgl. VwGH 5.9.2012, 2012/15/0062).

§ 209a Abs. 2 BAO sieht zwar vor, dass der Eintritt der Verjährung der Abgabenfestsetzung nicht entgegensteht, wenn diese unmittelbar oder mittelbar von der Erledigung einer Beschwerde (früher Berufung) oder eines in Abgabenvorschriften vorgesehenen Antrages abhängt und diese rechtzeitig eingebracht wurden, dies ist hier aber nicht der Fall. Die Einkommensteuerfestsetzung hängt hier nicht von der Berufungsentscheidung des Unabhängigen Finanzsenats ab, mit dem die Beschwerde gegen den „Nichtbescheid“ zurückgewiesen wurde (vgl. VwGH 26.2.2013, 2010/15/0064). Ein solches Abhängigkeitsverhältnis des abgeleiteten Bescheides existiert nur von einem Grundlagenbescheid, das wäre hier aber nur ein Bescheid, mit dem über Feststellung oder Nichtfeststellung von Einkünften abgesprochen wird.

Der Hinweis auf § 209a Abs. 4 BAO geht ins Leere, weil dies eine unerledigte Abgabenerklärung (Feststellungserklärung) erfordern würde. Dies ist hier aber unbestrittenermaßen nicht der Fall, da über die Feststellungserklärungen 1999 und 2000 bereits mit den rechtswirksamen Feststellungsbescheiden von 20. Dezember 2000 und 17. Mai 2004 abgesprochen wurde.

2.1.4 Zusammenfassung Anträge gem. § 303 BAO

Da die absolute Verjährung für die Festsetzung der Einkommensteuer 1999 und 2000 - wie oben schon dargestellt - im Jahr 2012 bereits eingetreten war, waren die Anträge gem. § 304 lit. a BAO nicht mehr fristgerecht.

Die letztgültigen Einkommensteuerbescheide 1999 und 2000 ergingen mit 5. Jänner 2007. Aufgrund der Fiktion des § 26 Abs. 2 ZustG gelten sie als am dritten Werktag nach der Übergabe an das Zustellorgan zugestellt (8. Jänner 2007) und wurden ein Monat später formell rechtskräftig (5. Februar 2007). Damit war auch die Fünfjahresfrist des § 304 lit. b BAO fünf Jahre später und damit spätestens am 6. Februar 2012 abgelaufen. Auch diesbezüglich waren die Anträge verfristet.

Die Anträge 2, 5 und 6 waren deshalb verspätet und schon aus diesem Grunde zurückzuweisen. Die Bescheide des FA waren insofern zu bestätigen und die Beschwerde als unbegründet abzuweisen.

An dieser Beurteilung würde auch nichts ändern, wenn man auf sie die ab 1. Jänner 2014 gültige Neufassung des § 304 anwenden würde.

Ein Eingehen auf die übrigen Begründungen der Beschwerde erübrigt sich damit. Trotzdem erlaubt sich das Bundesfinanzgericht den auf der einleitenden Darstellung aufbauenden Hinweis (ohne Rechtswirkung), dass die hier relevanten Zurückweisungsbescheide auch keinen Wiederaufnahmegrund darstellen würden. Sie dokumentieren bloß eine rechtliche Beurteilung und nicht das Hervorkommen neuer, entscheidungsrelevanter Tatsachen (vgl. etwa VwGH 26.2.2013, 2010/15/0064). Tatsachen im Sinne des § 303 BAO sind nämlich ausschließlich mit dem Sachverhalt des abgeschlossenen Verfahrens zusammenhängende tatsächliche Umstände, also Sachverhaltselemente, die bei einer entsprechenden Berücksichtigung zu einem anderen Ergebnis geführt hätten, wie etwa Zustände, Vorgänge, Beziehungen und Eigenschaften. Neue Erkenntnisse in Bezug auf die rechtliche Beurteilung solcher Sachverhaltselemente - auch wenn diese späteren rechtlichen Erkenntnisse (neuen Beurteilungskriterien) durch die Änderung der Verwaltungspraxis oder der Rechtsprechung gewonnen werden - sind keine derartigen Tatsachen (vgl. VwGH 26.2.2013, 2010/15/0064 unter Hinweis auf VwGH 22.11.2012, 2012/15/0147 mit weiteren Nachweisen).

2.2. Anträge auf Bescheidaufhebungen gem. § 295 Abs. 4 BAO

§ 295 Abs. 4 BAO wurde mit Wirksamkeit ab 1. September 2011 (§ 323 Abs. 31 BAO) mit dem Abgabenänderungsgesetz 2011 (AbgÄG 2011, BGBl. I Nr. 76/2011) neu in die BAO eingefügt. Als Verfahrensvorschrift gilt sie auch für vor ihrem Inkrafttreten erlassene Änderungsbescheide (§ 295 Abs. 1 BAO), wenn die Antragsfrist des § 304 noch nicht abgelaufen war (vgl. Ritz, BAO 5 , § 295 Tz 21a).

Die § 295 Abs. 1 bis 3 BAO galten auch schon davor und wirkten bzw. wirken wie folgt:

- (Nur) Wenn ein Feststellungsbescheid („Grundlagenbescheid“) abgeändert, aufgehoben oder erlassen wird ist ein von ihm abzuleitender Bescheid von Amts wegen durch einen neuen Bescheid zu ersetzen oder aufzuheben (§ 295 Abs. 1 BAO).

- Auch eine Änderung oder Aufhebung eines Bescheides aufgrund einer mittelbaren Abhängigkeit von einem anderen Bescheid setzt voraus, dass dieser Grundlagenbescheid nachträglich abgeändert, aufgehoben oder erlassen wurde (§ 295 Abs. 3 BAO).

Beides ist nicht der Fall, wenn sich – wie hier - aufgrund der Erlassung eines Zurückweisungsbescheides erst später herausstellt, dass einem vermeintlichen Grundlagenbescheid tatsächlich keine Bescheidqualität zukam.

In diesem Fall wurde mit dem Zurückweisungsbescheid kein Bescheid abgeändert, aufgehoben oder erlassen. Das verbietet dem FA, einen solchen Fehler gem. § 295 Abs. 1 oder 3 BAO zu korrigieren (vgl. VwGH 24.10.2013, 2010/15/0090 und UFS 11.11.2009, RD/0004-L/09; 31.5.2011, RD/0012-W/11).

Dies wird von der Beurteilung getragen, dass die Zurückweisung einer Beschwerde (bzw. früher Berufung) nur im Hinblick auf das durch sie angestoßene Berufungs- bzw. Beschwerdeverfahren rechtsgestaltend wirkt und nur das rechtswirksam abschließt. Im Hinblick auf den davon abgeleiteten Bescheid fehlte einem solchen Zurückweisungsbescheid bis August 2011 jede rechtsgestaltende bzw. feststellende Wirkung. Diese Auslegung bekräftigte der Gesetzgeber im Jahr 2011 mit der Schaffung des § 295 Abs. 4 BAO. Wäre nämlich einem solchen Zurückweisungsbescheid die Wirkung eines Grundlagenbescheides im Sinne der ersten drei Absätze des § 295 BAO zugekommen, wäre Abs. 4 entbehrlich gewesen.

§ 295 Abs. 4 BAO lautete von 1. September 2011 bis 31. Dezember 2013, wobei der Begriff Berufung mit Wirksamkeit ab 1. Jänner 2014 durch den Begriff Bescheidbeschwerde ersetzt wurde (BGBl. I Nr. 70/2013):

"Wird eine Berufung, die gegen ein Dokument, das Form und Inhalt eines

- Feststellungsbescheides (§ 188) oder eines

- Bescheides, wonach eine solche Feststellung zu unterbleiben hat,

gerichtet ist, als nicht zulässig zurückgewiesen, weil das Dokument kein Bescheid ist, so sind auf das Dokument gestützte Änderungsbescheide (Abs. 1) auf Antrag der Partei (§ 78) aufzuheben. Der Antrag ist vor Ablauf der für Wiederaufnahmsanträge nach § 304 maßgeblichen Frist zu stellen."

Der Gesetzgeber begründete diese neue Regel mit folgenden Worten (1212 d.B. XXIV. GP – RV Seite 30 f):

„Stellt sich erst im Laufe eines Berufungsverfahrens (oder eines VwGH-Beschwerdeverfahrens) heraus, dass eine als Feststellungsbescheid (Feststellung von Einkünften nach § 188 BAO) intendierte Erledigung ein absolut nichtiger Verwaltungsakt (ein „Nichtbescheid“) ist, aber von der rechtlichen Existenz eines Feststellungsbescheides ausgehende Änderungsbescheide (§ 295 Abs. 1 BAO) erlassen und formell rechtskräftig wurden, so erscheint ein Antragsrecht auf Beseitigung solcher zu Unrecht von den Tatbestandsvoraussetzungen für ihre Erlassung ausgehender (rechtswidriger) Bescheide zweckmäßig.

Ein solches Antragsrecht dient der Vermeidung aufwendiger Verwaltungsverfahren, sowohl für die Abgabenbehörden (erster und zweiter Instanz) als auch für die Abgabepflichtigen, und dient daher der Vermeidung von Kosten für die Verwaltung und für die Abgabepflichtigen. Ein derartiger (vermeidbarer) Mehraufwand würde insbesondere durch aufwendige, die Einkommensteuer- bzw. Körperschaftsteuerverfahren betreffende Wiederaufnahmsverfahren (vor allem bei Wiederaufnahmsanträgen die Prüfung des der Bewilligung allenfalls entgegenstehenden groben Verschuldens des Wiederaufnahmswerbers) entstehen.

Weiters soll die Möglichkeit antragsgemäßer Aufhebung rechtswidriger, zu Unrecht auf § 295 Abs. 1 BAO gestützter Bescheide vorsorglich eingebrachte Berufungen gegen solche Änderungsbescheide vermeiden; solche Berufungen werden bereits derzeit gegen Änderungsbescheide eingebracht mit der bloßen (sicherheitshalber vorgebrachten) Behauptung, es lägen ihnen „Nichtbescheide“ zugrunde (etwa als Folge fehlerhafter Adressierungen, mangelnder tatsächlicher Zustellung, fehlenden Hinweises auf die Zustellfiktion des § 101 Abs. 3 BAO oder keine Zustellung an die nach § 81 BAO vertretungsbefugte Person). Die Erledigung solcher Berufungen setzt Ermittlungen des für die Erhebung der betroffenen Einkommensteuer (bzw. Körperschaftsteuer) zuständigen Finanzamtes voraus. Ein derartiger Verwaltungsaufwand würde nicht anfallen, wenn dem Abgabepflichtigen bekannt ist, dass er den auf § 295 Abs. 1 BAO gestützten Bescheid für den Fall, dass sich nachträglich im die Feststellung der Einkünfte betreffenden Berufungsverfahren herausstellt, dass sich die Berufung gegen einen absolut nichtigen Verwaltungsakt richtet, auf Antrag aufheben lassen kann.“

§ 295 Abs. 4 BAO sollte damit das Rechtsschutzdefizit, dass auf der fehlenden Grundlagenbescheidwirkung der hier relevanten Zurückweisungsbescheide basierte, durch die Schaffung eines – zeitlich befristeten - Antragsrechtes beseitigen. Die Erläuterungen enthalten zwar keine Ausführungen zur zeitlichen Begrenzung dieses Rechtes, diese wurde im Gesetz aber klar normiert. Die Anweisung „Der Antrag ist vor Ablauf der für Wiederaufnahmsanträge nach § 304 maßgeblichen Frist zu stellen.“ ist unmissverständlich und eindeutig.

Der Wortlaut lässt nur die Auslegung zu, dass der Gesetzgeber beabsichtigte, einen Gleichklang der Fristen für Anträge gem. § 295 Abs. 4 BAO und § 303 Abs. 1 BAO herzustellen. Die Frist für den neu geschaffenen Antrag sollte nicht länger sein, als die für einen Wiederaufnahmeantrag. Weder der Wortlaut der Bestimmung noch die parlamentarischen Materialien enthalten irgendeinen Hinweis darauf, dass ein solcher Antrag über die Zulässigkeit eines Wiederaufnahmeantrages hinaus oder gar unbegrenzt ermöglicht werden sollte. Sie bieten keine andere Interpretationsmöglichkeit.

Der Unterschied zwischen diesen beiden Antragsformen liegt nicht in ihrer zeitlichen Begrenzung, sondern in einem anderen Bereich: § 295 Abs. 4 BAO ist im Gegensatz zur damals gültigen Antragsberechtigung hinsichtlich der Wiederaufnahme verschuldensunabhängig und seine Anwendung nicht ins Ermessen der Behörde gestellt. Nur in diesem Bereich wollte der Gesetzgeber offenbar eine Verbesserung erreichen, nicht bei der zeitlichen Befristung der Zulässigkeit des Antrages.

Ziel der Auslegung ist es, den objektiven Willen einer Vorschrift zu erfassen. Diesem Auslegungsziel dienen die grammatikalische, die systematische, die teleologische und die historische Auslegung. Diese Auslegungsmethoden schließen einander nicht gegenseitig aus, sondern ergänzen sich (VwGH 7.9.1989, 89/16/0067). Die Basis der Auslegung einer Gesetzesvorschrift ist der Wortlaut der Gesetzesbestimmung in ihrem Sinnzusammenhang (VwGH 22.1.1993, 91/17/0151; 20.11.1997, 95/15/0012). Die Grenze jeglicher Auslegung liegt im äußerst möglichen Wortsinn (VwGH 25.10.1990, 89/16/0029; 25.2.2004, 99/13/0135; 18.11.2008, 2006/15/0129).

Dieser Wortsinn begrenzt die Antragsfrist hier – entgegen dem Beschwerdebegehren – klar und unmissverständlich. Das zwingt zu einer engen Interpretation. § 295 Abs. 4 BAO verweist auf den „Ablauf der für Wiederaufnahmsanträge nach § 304 maßgeblichen Frist“ und schaltet diese beiden Fristen damit zweifelsfrei gleich.

Dem Bundesfinanzgericht ist es deshalb verwehrt, den Interpretationsvorschlägen des Beschwerdevorbringens zu folgen. Sie finden – auch wenn sie historisch, teleologisch und pragmatisch sinnvoll erscheinen mögen - nicht im Wortsinn des Abs. 4 leg.cit. iVm § 304 BAO Deckung. Dieser bietet keinen Spielraum für eine darüber hinausgehende verfassungskonforme Interpretation. Dass eine Befristung eines Antragsrechtes prinzipiell zulässig und verfassungsrechtlich unbedenklich ist, wurde vom Verfassungsgerichtshof schon 1994 bestätigt (vgl. etwa VfGH 16.6.1994, G 97/94).

Damit ist auch das Schicksal der hier relevanten Anträge gem. § 295 Abs. 4 BAO (Nr. 1, 3 und 4) besiegelt. Sie wurden - wie die Anträge gem. § 303 BAO - zu spät eingebracht, womit der Zurückweisung durch das FA nicht wirksam entgegen getreten werden kann. Die dagegen gerichtete Beschwerde war deshalb als unbegründet abzuweisen.

2.3 Revision

Das Verwaltungsgericht hat im Spruch seines Erkenntnisses oder Beschlusses auszusprechen, ob die Revision gemäß Art. 133 Abs. 4 B-VG zulässig ist. Der Ausspruch ist kurz zu begründen (§ 25a Abs. 1 VwGG).

Gegen ein Erkenntnis des Verwaltungsgerichtes ist eine Revision zulässig, wenn sie von der Lösung einer Rechtsfrage abhängt, der grundsätzliche Bedeutung zukommt, insbesondere weil das Erkenntnis von der Rechtsprechung des Verwaltungsgerichtshofes abweicht, eine solche Rechtsprechung fehlt oder die zu lösende Rechtsfrage in der bisherigen Rechtsprechung des Verwaltungsgerichtshofes nicht einheitlich beantwortet wird (Art. 133 Abs. 4 B-VG).

Strittig ist hier ausschließlich, wann die Frist des § 304 lit. b BAO zu laufen beginnt. Das ist durch die Rechtsprechung der Höchstgerichte ausreichend und einheitlich geklärt (siehe oben Punkt 2.1.2). Damit liegt kein Grund vor, eine Revision zuzulassen.

Salzburg-Aigen, am 15. April 2015

Zusatzinformationen | |

|---|---|

Materie: | Steuer |

betroffene Normen: | § 295 Abs. 1 BAO, Bundesabgabenordnung, BGBl. Nr. 194/1961 |

Verweise: | VwGH 05.09.2012, 2011/15/0024 |