Liebhaberei - kleine Vermietung; Aufgabe der Vermietung (ESt und USt); Gegenstandsloserklärung (ESt-VZ)

European Case Law Identifier: ECLI:AT:BFG:2019:RV.7103452.2011

Beachte:

Revision beim VwGH anhängig zur Zahl Ra 2019/13/0123. Zurückweisung mit Beschluss vom 13.12.2021 hinsichtlich Festsetzung der Einkommensteuer 2005 und 2006 ; hinsichtlich Festsetzung der Einkommensteuer 2007 und 2008 mit Erk. v. 13.12.2021 wegen Rechtswidrigkeit infolge Verletzung von Verfahrensvorschriften aufgehoben. Fortgesetztes Verfahren mit Beschluss zur Zahl RV/7100024/2022 erledigt.

Entscheidungstext

IM NAMEN DER REPUBLIK

Das Bundesfinanzgericht hat durch den Vorsitzenden Dr. Hans Blasina und die weiteren Senatsmitglieder Dr. Sebastian Pfeiffer, LL.M., KR Gregor Ableidinger und Mag. pharm. Rene Fikisz im Beisein der Schriftführerin SF in der Beschwerdesache Bf., Adr._Bf., vertreten durch stV, Adr._StV, über die Beschwerde vom 09.12.2010 gegen die Bescheide der belangten Behörde FA Hollabrunn Korneuburg Tulln vom 21.10.2010 betreffend Einkommensteuer 2005 bis 2008, Umsatzsteuer 2006 bis 2008 und Einkommensteuervorauszahlung 2011 in der Sitzung am 17.09.2019

I. zu Recht erkannt:

1. Die Beschwerde hinisichtlich Einkommensteuer 2005 bis 2008 wird als unbegründet abgewiesen.

2. Die Bescheide hinsichtlich Umsatzsteuer 2006 bis 2008 werden abgeändert. Die Bemessungsgrundlagen und die Höhe der festgesetzten Abgaben sind dem Ende der Entscheidungsgründe den als Beilage angeschlossenen Berechnungsblättern zu entnehmen und bilden einen Bestandteil des Spruches dieses Erkenntnisses.

II. beschlossen:

Die Beschwerde hinsichtlich Einkommensteuervorauszahlung 2011 wird gegenstandslos erklärt.

III. Die Revision an den Verwaltungsgerichtshof nach Art. 133 Abs. 4 Bundes-Verfassungsgesetz (B-VG) ist unzulässig.

Entscheidungsgründe

1. Sachverhalt

Die Beschwerdeführerin Bf. (in der Folge "Bf.") erklärt im Streitzeitraum Einkünfte aus selbständiger und nichtselbständiger Arbeit sowie negative Einkünfte aus Vermietung und Verpachtung.

Im Jahr 2000 kaufte die Bf. die Wohnungen Top 1 (143.892,21 Euro [1.980.000 Euro ATS] inklusive Umsatzsteuer) und Top 2 (122.090,36 Euro [1.680.000 ATS] inklusive Umsatzsteuer) im Zinshaus X, PLZ Wien. Die Bf. zog die sich aus dem Kauf ergebende Vorsteuer ab.

Der Kauf wurde fremdfinanziert und im Dezember 2003 auf einen Fremdwährungskredit bei der Hypo Tirol Bank umgeschuldet. Zur Besicherung des endfälligen Fremdwährungskredites dient als Tilgungsträger eine fondsgebundene Er- und Ablebensversicherung sowie ein Pfandrecht an Top 1 und Top 2 der Liegenschaft in X, PLZ Wien.

Top 1 hat eine Größe von 60,62 m2 und besteht aus Vorzimmer mit Küche, Bad/WC und drei Zimmern.

Top 2 ist 48,86m2 groß und besteht aus Küche, Bad/WC und zwei Zimmern.

Für die Wohnung Top 2 gilt ein Richtwertzins von 160,26 Euro pro Monat. Der Magistrat der Stadt Wien ordnet Top 2 als Kategorie B Wohnung ein, weil sie kein Vorzimmer besitzt.

Am 21.01.2004 informierte die CA Versicherung AG die Bf. über die von der Bf. begehrten Vertragsänderung einer fondsgebundenen Er- und Ablebensversicherung. Die Neufassung der Lebensversicherung wurde direkt an die Hypo Tirol Bank AG übersandt. Dabei handelt es sich um eine am 01.06.2000 abgeschlossene Lebensversicherung mit Laufzeit bis 01.06.2025.

Die Bf. macht die Kreditzinsen und bezahlten Prämien für die Lebensversicherung als Werbungskosten bzw. Betriebsausgaben für die Einkünfte aus Vermietung und Verpachtung sowie für die Einkünfte aus selbständiger Arbeit geltend.

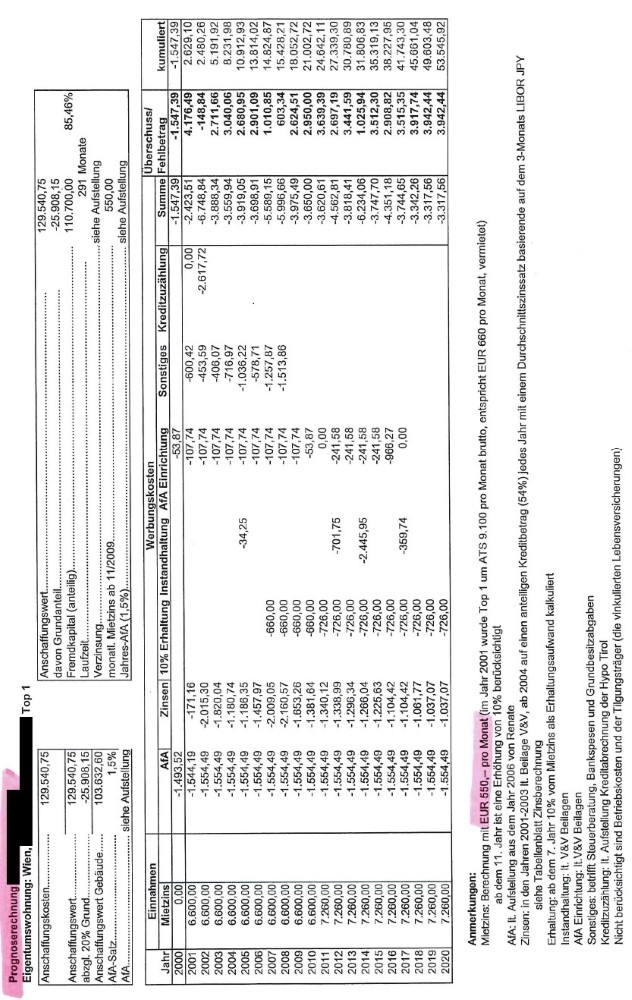

Die Bf. legt erst mit Eingabe vom 13.9.2019 folgende Prognoserechnung für Top 1 vor:

Wohnung Top 2 war bis Juni 2005 vermietet und wurde im März 2006 für 75.000 Euro verkauft. Der Verkauf von Wohnung Top 2 war durch die Feststellung des Magistrats der Stadt Wien hinsichtlich Richtwertzins begründet. Die Bf. musste aufgrund dieser Feststellung die zu viel verrechnete Miete und Zinsen an den Vormieter zurückbezahlen. Im Rahmen des Verkaufes berichtigte die Bf. den für Wohnung Top 2 vorgenommenen Vorsteuerabzug, weil Top 2 umsatzsteuerfrei verkauft wurde.

Wohnung Top 1 war bis August 2005 vermietet. Von September 2005 bis Juni 2012 lukriert die Bf. daraus keine Einnahmen aus Vermietung. Ab Juni 2012 bis Ende August 2016 vermietet die Bf. die Wohnung Top 1 an ihren Sohn für 401,20 Euro inkl. Umsatzsteuer. Im Jahr 2017 konnte die Wohnung aufgrund von Feuchteschäden nicht vermietet werden. Ab 01.04.2018 vermietet die Bf. die Wohnung Top 1 an eine fremde Dritte.

Ab der Anschaffung der Wohnungen Top 1 und Top 2 lukrierte die Bf. folgende Einnahmen:

Jahr | Einnahmen | |

Top 1 | Top 2 | |

2000 | 2.906,91 (40.000 ATS) | 0 |

2001 | 6.012,55 (82.734,55 ATS) | 3.937,55 (52.181,82 Euro) |

2002 | 6.609,20 | 4.864,34 |

2003 | 6.987,64 | 6.149,00 |

2004 | 5.382,83 | 7.224,00 |

2005 | 4.816,00 | 1.900,00 |

2006 | 0 | 0 (Verkauf im März) |

2007 | 0 | - |

2008 | 0 | - |

Im Streitjahr 2005 macht die Bf. für die Wohnungen Top 1 und Top 2 folgende Ausgaben geltend:

Ausgaben | Betrag |

Betriebskosten | 561,99 Euro |

Instandhaltung | 63,43 Euro |

Kreditzinsen | 2.245,12 Euro |

Lebensversicherung | 5.098,68 Euro |

Grundbesitzabgaben | 1.918,92 Euro |

AfA Einrichtung | 222,37 Euro |

AfA Wohnungen | 2.873,45 Euro |

Gesamt | 12.983,96 Euro |

Im Streitjahr 2006 macht die Bf. für die Wohnungen Top 1 und Top 2 folgende Ausgaben geltend:

Ausgaben | Betrag |

Kreditzinsen | 2.409,67 Euro |

Lebensversicherung | 4.997,70 Euro |

Grundbesitzabgaben | 1.071,69 Euro |

AfA Einrichtung | 165,06 Euro |

AfA Top 1 | 1.554,49 Euro |

AfA Top 2 für ein halbes Jahr | 659,48 Euro |

Gesamt | 11.316,80 Euro |

Im Streitjahr 2007 macht die Bf. für die Wohnung Top 1 folgende Ausgaben geltend:

Ausgaben | Betrag |

Rückzahlung Miete (Mietzinsüberschreitung) | 8.302,32 Euro |

Zinsen Mietzinsüberschreitung | 1.386,27 Euro |

Kreditzinsen | 3.094,06 Euro |

Lebensversicherung | 6.217,92 Euro |

Grundbesitzabgaben | 1.257,85 Euro |

Betriebskosten | 108,74 Euro |

AfA Einrichtung | 107,74 Euro |

AfA Top 1 | 1.554,49 Euro |

Gesamt | 22.029,39 Euro |

Im Streitjahr 2008 macht die Bf. für die Wohnung Top 1 folgende Ausgaben geltend:

Ausgaben | Betrag |

Grundbesitzabgaben | 1.435,56 Euro |

Betriebskosten | 458,36 Euro |

AfA Einrichtung | 107,74 Euro |

AfA Top 1 | 1.554,49 Euro |

Gesamt | 3.634,45 Euro |

Die Bf. bringt zwar vor, dass die Wohnung Top 1 im Zeitraum September 2005 bis 2007 in der Zeitschrift "Bazar" zu Wohnzwecken inseriert wurde. Nachweise dazu sind jedoch nicht mehr vorhanden. In der mündlichen Verhandlung wird diesbezüglich einerseits vorgebracht, aufgrund der Erlebnisse mit Top 2 habe sich die Bf. zunächst nicht getraut, die Wohnung weiter zu vermieten. Andererseits wird vorgebracht, eine Vermietungsabsicht habe durchgehend bestanden, doch seien die Interessenten, die sich gemeldet hätten, nicht hinreichend vertrauenswürdig gewesen (mangels Staatsbürgerschaft, fehlenden Einkommensnachweises, wegen fehlender Deutschkenntnisse), um ihnen eine hochwertig ausgestattete Wohnung (Parkettböden, Holzmöbel, spanische Fliesen, große Badewanne) anzuvertrauen. Auch zu der Tatsache, dass ab 2008 keine Kreditzinsen mehr als Werbungskosten begehrt wurden, liegen verschiedene Aussagen der Bf. vor: Dies könne daran liegen, dass die Wohnung nicht vermietet wurde, die Ausgaben könnten aber auch übersehen worden sein.

Im März 2007 beauftragte die Bf. den Immobilienmakler MF mit der Vermittlung eines Mietinteressenten für Wohnung Top 1. Der Makler bewarb die Wohnung als "Büro, Praxis, Ordination" zu einer Monatsmiete von 680 Euro exkl. Umsatzsteuer. Der Makler versuchte fünf Monate erfolglos, einen Mieter zu finden. Dass keine Geschäftsmieter gefunden werden konnten, begründet der Makler durch die Lage im Parterre in Straßennähe, die schlechte Abdichtung von Fenstern und Türen sowie die Lage oberhalb des kalten Kellers.

Im August 2007 wurde das Türschloss der Wohnung Top 1 durch unbekannte Betrüger ausgetauscht. Die Betrüger inserierten die Wohnung zu einem Preis von 290 Euro in der Zeitschrift "Bazar". Sodann schlossen die Betrüger mit Mietinteressenten einen Mietvertrag ab und betrogen die Opfer um eine verlangte Kaution in Höhe von 2.500 Euro.

Mit Eingabe vom 13.09.2019 zog die Bf. die Beschwerde hinsichtlich Einkommensteuervorauszahlung 2011 zurück.

2. Beweiswürdigung

Der Bezug von selbständigen und nichtselbständigen Einkünften der Bf. ist aktenkundig und unstrittig.

Der Kauf der Wohnungen sowie die Anschaffungskosten und der Abzug von Vorsteuern ist aktenkundig und unstrittig. Die Umschuldung des Kredits auf den Fremdwährungskredit ergibt sich aus dem vom steuerlichen Vertreter beigebrachten Fremdwährungskreditvertrag vom 18.12.2003. Dass neben dem Pfandrecht auf die Liegenschaft auch eine Lebensversicherung als Besicherung des Kredites dient, ergibt sich aus Punkt B) dieses Fremdwährungskreditvertrages.

Die Änderung der fondsgebundenen Er- und Ablebensversicherung ergibt sich aus dem vom steuerlichen Vertreter der Bf. beigebrachten Information der CA Versicherung AG vom 21.01.2004. Daraus ergibt sich ebenfalls die Vinkulierung der Versicherung an die Hypo Tirol Bank AG.

Dass im Zeitraum September 2005 bis März 2007 versucht wurde, über Inserate in der Zeitschrift Bazar Mieter für die Wohnung Top 1 zu finden, wurde von der Bf. lediglich behauptet. Die Bf. räumt aber ein, dass sie sich nach den Erlebnissen mit Top 2 zunächst nicht getraut hat, die Wohnung weiterhin zu vermieten. Ebenso räumt sie ein, dass sie alle konkreten Mietinteressenten abgelehnt hat. Das Bundesfinanzgericht kommt auf Basis dieser Ausführungen der Bf. zum Ergebnis, dass die Absicht einer Vermietung zu Wohnzwecken und damit einer unternehmerischen Tätigkeit nach Auslaufen des Mietvertrages im Sommer 2005 aufgegeben hat, zumal von September 2005 bis März 2007 keine Nachweise über Aktivitäten zur Vermietung vorliegen und die Wohnung bis zur Vermietung an den Sohn der Bf. nahezu sieben Jahre leergestanden ist.

Wie die Bf. in der mündlichen Verhandlung weiters ausgeführt hat, erzielte sie aufgrund von Baumängeln mit der Veräußerung von Top 2 einen Verlust und hätte auch Top 1 nur mit Verlust verkaufen können. Für den Senat ist es evident, dass die Vermietungsabsicht im Sommer 2005 beide Wohnungen betreffend aufgegeben wurde, die Veräußerung von Top 1 jedoch nur aufgrund der drohenden Verlustsituation nicht erwogen wurde, die wegen der höheren Anschaffungskosten wohl auch höher als bei Top 2 ausgefallen wäre.

Dass im März 2007 ein Makler mit der Vermietung der Wohnung Top 1 beauftragt wurde, ergibt sich aus dem aktenkundigen Schreiben des Maklers vom 20.04.2012. Dass die Wohnung als Büro, Ordination bzw. Praxis vermietet werden sollte und dass eine Miete von 680 Euro exkl. Umsatzsteuer ausgerufen war, ergibt sich aus den vom Makler bereitgestellten Unterlagen.

Dass eine objektive Vermietbarkeit der Wohnung Top 1 gegeben war, zeigt der Betrugsfall aus dem August 2007, der eine Vermietung binnen kürzester Zeit zu einem angemessenen Mietzins erzielt hätte. Die Vermietung wurde somit aus rein subjektiven Gründen durch die Bf. nicht betrieben.

Bislang wurden die Kosten für Wohnung Top 1 und Top 2 nicht trennscharf zugeordnet. Im Lichte der Ausführungen der mündlichen Verhandlung kommt das Bundesfinanzgericht im Einvernehmen mit den Parteien zum Ergebnis, dass die Kosten verhältnismäßig anhand der Anschaffungskosten auf Wohnung Top 1 und Top 2 aufzuteilen sind. Sohin entfallen 54% der Aufwendungen auf Top 1 und 46% der Aufwendungen auf Top 2.

3. Erwägungen

3.1. Zu Spruchpunkt I.1: Abweisung

3.1.1. Werbungskostenabzug Lebensversicherung

Im Streitjahr 2005 kürzte die belangte Behörde die Werbungskosten betreffend Prämie für Lebensversicherung im Bereich der selbständigen Einkünfte in Höhe von 1.676,03 Euro sowie bei den Einkünften aus Vermietung und Verpachtung in Höhe von 5.098,68 Euro. Begründend führt die belangte Behörde aus, dass zur Besicherung eines Fremdwährungskredites als Tilgungsträger eine fondsgebundene Lebensversicherung diene. Kreditzinsen und bezahlte Prämien seien nicht anzuerkennen, da die Lebensversicherung der Tilgung des Fremdwährungskredites diene und die Bezahlung der Prämien keine Werbungskosten darstellen.

Die Bf. argumentiert hingegen, dass die Lebensversicherungsprämien zur Erzielung von Einkünften und damit betrieblichen bzw. gewerblichen Zwecken dienen.

Nach der ständigen Rechtsprechung des Verwaltungsgerichtshofes stellt eine Lebensversicherung, die ein selbständig Erwerbstätiger auf seine Person abschließt, in der Regel einen außerbetrieblichen Vorgang dar; dies gilt ausnahmsweise nicht, wenn aus den Umständen klar erkennbar ist, dass der Abschluss der Lebensversicherung im betrieblichen Interesse erfolgte und die Verfolgung privater Zwecke ausgeschlossen oder unbedeutend ist (vgl. VwGH 06.07.2006, 2002/15/0170; 26.03.1996, 92/14/0085; 29.06.1995, 93/15/0110). Abzugsfähig sind allerdings nur Prämien zu einer reinen Ablebensversicherung auf Kreditdauer (kurze Ablebensversicherung, Kreditrestschuldversicherung; vgl. VwGH 26.03.1996, 92/14/0085, 06.07.2006, 2002/15/0170); die Versicherung muss außerdem zugunsten des Kreditgebers vinkuliert sein und in einem zeitlichen Zusammenhang mit der Kreditaufnahme stehen (vgl. VwGH 06.07.2006, 2002/15/0170; 17.12.1974, 293/74; vgl. auch Zorn, in Doralt/Kirchmayr/Mayr/Zorn, EStG19 (2017) § 4 Rn 330 unter Punkt "Versicherungen").

Im vorliegenden Fall wurde die Versicherung zwar zugunsten des Kreditgebers vinkuliert und steht im zeitlichen Zusammenhang mit der Kreditaufnahme. Es handelt sich jedoch nicht um die vom VwGH geforderte Ablebensversicherung auf Kreditdauer (kurze Ablebensversicherung, Kreditschuldversicherung), sondern um eine kombinierte Erlebens- und Ablebensversicherung. Es ist daher im Lichte der Rechtsprechung des VwGH von einem außerbetrieblichen Vorgang auszugehen.

Die Beschwerde ist in diesem Punkt abzuweisen.

3.1.2. Vermietung und Liebhaberei

3.1.2.1. Allgemeines

Gemäß § 2 Abs. 3 Z 6 EStG 1988 unterliegen der Einkommensteuer Einkünfte aus Vermietung und Verpachtung (§ 28 EStG 1988).

Gemäß § 1 Abs. 2 Z 3 Liebhabereiverordnung (LVO) ist Liebhaberei bei einer Betätigung anzunehmen, wenn Verluste aus der Bewirtschaftung von Eigenheimen, Eigentumswohnungen und Mietwohngrundstücken mit qualifizierten Nutzungsrechten entstehen. Die Annahme von Liebhaberei kann in diesen Fällen nach Maßgabe des § 2 Abs. 4 ausgeschlossen sein.

Gemäß § 2 Abs. 4 LVO liegt bei Betätigungen gemäß § 1 Abs. 2 Liebhaberei dann nicht vor, wenn die Art der Bewirtschaftung oder der Tätigkeit in einem absehbaren Zeitraum einen Gesamtgewinn oder Gesamtüberschuss der Einnahmen über die Werbungskosten (§ 3) erwarten lässt. Andernfalls ist das Vorliegen von Liebhaberei ab Beginn dieser Betätigung so lange anzunehmen, als die Art der Bewirtschaftung oder der Tätigkeit nicht im Sinn des vorstehenden Satzes geändert wird. Bei Betätigungen im Sinne des § 1 Abs. 2 Z 3 gilt als absehbarer Zeitraum ein Zeitraum von 20 Jahren ab Beginn der entgeltlichen Überlassung, höchstens 23 Jahren ab dem erstmaligen Anfallen von Aufwendungen (Ausgaben).

Generell fällt die Vermietung von zwei Eigentumswohnungen unter den Tatbestand des § 1 Abs. 2 Z 3 LVO ("kleine Vermietung"), wobei jede Wohnung für sich eine organisatorisch in sich geschlossene und mit einer gewissen Selbständigkeit ausgestattete Einheit darstellt und damit gesondert zu beurteilen ist. Fallen im Rahmen einer kleinen Vermietung Verluste an, so ist Liebhaberei zu vermuten, sofern nicht gemäß § 2 Abs. 4 LVO in einem absehbaren Zeitraum von einem Gesamtüberschuss der Einnahmen über die Werbungskosten auszugehen ist.

3.1.2.2. Zeitraum 2000 bis Ende 2005

Das Bundesfinanzgericht kommt im Rahmen der Beweiswürdigung zum Ergebnis, dass im August 2005 die Vermietungstätigkeit eingestellt wurde. Wird die Vermietung vorzeitig eingestellt, ist durch den Steuerpflichtigen Beweis zu führen, dass die ursprüngliche Planung die Aufrechterhaltung der Betätigung bis zur Erzielung eines gesamtpositiven Ergebnisses beinhaltet hat bzw. nicht beeinflussbare Umstände (Unwägbarkeiten) vorgelegten sind, die zur Beendigung geführt haben (vgl. VwGH 27.04.2000, 99/15/0012; VwGH 11.11.2008, 2006/13/0199). Dass in mietzinsregulierten Altbauwohnungen mit Anfechtungen der Miethöhe zu rechnen ist, stellt keine Unwägbarkeit dar. Für den Vermieter einer Altbauwohnung ist die Kenntnis über den Richtwertzins eine betätigungsspezifische durchschnittliche Sorgfalt (vgl. Laudacher, in Jakom12 (2019) § 2 Rn 272 mwN). Ebenfalls sind enttäuschte Erwartungen hinsichtlich der Vermietbarkeit bzw. die Unmöglichkeit, zahlungszuverlässige Mieterschichten zu finden, nicht als Unwägbarkeiten zu qualifizieren (vgl. Laudacher, in Jakom12 (2019) § 2 Rn 273).

Im Zeitraum 2000 bis 2005 liegt für beide Wohnungen ein abgeschlossener Zeitraum mit Gesamtüberschuss der Einnahmen vor, wie die folgende Aufstellung zeigt, die Einnahmen und Ausgaben (letztere im Verhältnis 54:46 abzüglich der aberkannten Lebensversicherungsprämie) den einzelnen Wohnungen zuteilt:

Jahr | Top 1 EIN | Top 2 EIN | G/V | Top 1 GES | Top 2 GES |

2000 | 2.906,91 | 0,00 | -6.079,04 | -1.954,34 | -4.124,70 |

2001 | 6.012,55 | 3.937,55 | 5.621,84 | 6.430,05 | 4.291,79 |

2002 | 6.609,20 | 4.864,34 | -3.327,78 | 1.360,94 | 411,28 |

2003 | 6.987,64 | 6.149,00 | 353,40 | 2.831,13 | 2.622,27 |

2004 | 5.382,83 | 7.224,00 | -743,91 | 919,31 | 3.436,78 |

2005 | 4.816,00 | 1.900,00 | -6.267,96 | 550,91 | -1.718,87 |

Summe | | | | 10.138,00 | 4.918,55 |

Dass betreffend Top 2 im Jahr 2007 eine Mietzinsrückzahlung samt Zinsen in Höhe von 9.688,59 Euro erfolgt ist, die von der belangten Behörde auch als Werbungskosten anerkannt worden ist, ändert an dieser Betrachtung nichts, denn für die Ertragsfähigkeit mietzinsgeschützter Wohnungen ist nicht vom rechtlich verlangbaren, sondern von einem marktüblichen Mietzins auszugehen (vgl Laudacher, in Jakom12 (2019) § 2 Rn 271 mwN). Letzteren hat die Bf. ursprünglich verlangt und im abgeschlossenen Beurteilungszeitraum Gesamtüberschüsse mit beiden Wohnungen erwirtschaftet.

3.1.2.3. Streitjahr 2006

Das Bundesfinanzgericht kommt im Rahmen der Beweiswürdigung zum Ergebnis, dass die Vermietungstätigkeit zu Wohnzwecken im August 2005 eingestellt wurde. Im Streitjahr 2006 liegt daher keine Einkunftsquelle vor.

3.1.2.4. Streitjahre 2007 und 2008

Ab März 2007 wurde von der Bf. versucht, die Wohnung nunmehr als Geschäftsräumlichkeiten zu vermieten. Hierdurch beginnt ein neuer Bewirtschaftungszeitraum, weil es zu einer Änderung der Bewirtschaftung kommt (vgl Laudacher, in Jakom12 (2019) § 2 Rn 274). Diese Vermietungstätigkeit für Geschäftsräumlichkeiten stellte sich aber als nicht erfolgreich heraus, weil für das Objekt aufgrund der Beschaffenheit und Lage kein Geschäftsmieter gefunden werden konnte (vgl. Stellungnahme des Maklers vom 20.04.2012: Lage im Parterre in Straßennähe, schlechte Abdichtung von Fenstern und Türen, Lage oberhalb des kalten Kellers). Aufgrund dieser Feststellungen sowie aufgrund des fortgesetzten Leerstandes bis 2012 ist die Art der Bewirtschaftung ungeeignet, Einnahmenüberschüsse zu erzielen.

Damit ist keine Ertragsfähigkeit gegeben. Eine Einkunftsquelle liegt daher auch in den Streitjahren 2007 und 2008 nicht vor.

3.1.2.4. Gesamtwürdigung des Streitzeitraumes

Zusammengefasst ergibt sich für die Streitjahre 2005 bis 2008 folgendes Bild: Im Streitjahr 2005 lag eine Einkunftsquelle vor. Die Vermietungstätigkeit wurde sodann eingestellt. In den Streitjahren 2006, 2007 und 2008 lag keine Einkunftsquelle vor. Da diese Würdigung vom Ergebnis der belangten Behörde nicht abweicht, ist die Beschwerde abzuweisen.

Aufgrund des eindeutigen Einnahmenüberschusses im abgeschlossenen Zeitraum 2000-2005 einerseits und der offensichtlich fehlenden Vermietungsabsicht ab 2006 andererseits erübrigt sich ein Eingehen auf die Prognoserechnung, denn diese ist von der Bf. erst kurz vor der mündlichen Verhandlung vorgelegt worden und geht von der Annahme eines einheitlichen Betrachtungszeitraumes vom Jahr 2000 bis laufend aus. Vor allem letzteres steht im Widerspruch zu den getroffenen Feststellungen.

3.2. Zu Spruchpunkt I.2: Abänderung Umsatzsteuer

Die belangte Behörde berichtigte aufgrund der Feststellung zur ertragsteuerlichen Liebhaberei den bei der Anschaffung der Wohnung vorgenommenen Vorsteuerabzug in den Jahren 2006 bis 2008 zu jeweils einem Zehntel gemäß § 12 Abs. 10 UStG 1994.

Dementgegen kommt das Bundesfinanzgericht im Rahmen der Beweiswürdigung zum Ergebnis, dass die Bf. ihre Vermietungstätigkeit mit August 2005 eingestellt hat. Durch das Einstellen der bisher unternehmerischen und steuerpflichtigen Vermietungstätigkeit, kommt es zur Entnahme und damit zur Eigenverbrauchsbesteuerung der Wohnung Top 1 gemäß § 3 Abs. 2 UStG (vgl. Ruppe/Achatz, UStG5 (2017) § 3 Rn 292). Diese Entnahme ist - mangels Ausübung der Option gemäß § 6 Abs. 2 UStG - umsatzsteuerfrei (vgl. § 6 Abs. 1 Z 9 lit. a UStG). Damit ändern sich aber bereits im Jahr 2005 gemäß § 12 Abs. 10 UStG die Verhältnisse, die für den Vorsteuerabzug maßgebend waren. Die offenen Zehntel gemäß § 12 Abs. 10 UStG hätten daher - bedingt durch die steuerfreie Entnahme - vollständig im Jahr 2005 berichtigt werden müssen. Das Jahr 2005 ist aber für das Bundesfinanzgericht aus umsatzsteuerlicher Sicht nicht entscheidungsrelevant.

Demnach ist der Beschwerde hinsichtlich Umsatzsteuer 2006 bis 2008 stattzugeben und die vorgenommenen Vorsteuerberichtigungen rückgängig zu machen.

Beilage: 3 Berechnungsblätter

3.3. Zu Spruchpunkt II: Gegenstandsloserklärung

Mit Einbringen vom 11.09.2019 zog die Bf. die Beschwerde hinsichtlich Einkommensteuervorauszahlung 2011 zurück.

Gemäß § 256 Abs. 1 BAO können Beschwerden bis zur Bekanntgabe der Entscheidung über die Beschwerde zurückgenommen werden. Die Zurücknahme ist mündlich oder schriftlich zu erklären. Wurde die Beschwerde zurückgenommen, ist sie mit Beschwerdevorentscheidung oder Beschluss als gegenstandslos zu erklären.

Da die Bf. mit Antrag vom 11.09.2019 die Beschwerde hinsichtlich Einkommensteuervorauszahlung 2011 zurücknahm, ist die Beschwerde hinsichtlich Einkommensteuervorauszahlung gemäß § 278 Abs. 1 lit. b iVm § 256 Abs. 3 BAO als gegenstandslos zu erklären.

3.4. Zu Spruchpunkt III: Unzulässigkeit der Revision

Gemäß § 25a Abs. 2 VwGG hat das Verwaltungsgericht im Spruch seines Erkenntnisses oder Beschlusses auszusprechen, ob die Revision gemäß Art. 133 Abs. 4 B-VG zulässig ist. Der Ausspruch ist kurz zu begründen.

Gegen ein Erkenntnis des Bundesfinanzgerichtes ist die Revision zulässig, wenn sie von der Lösung einer Rechtsfrage abhängt, der grundsätzliche Bedeutung zukommt, insbesondere weil das Erkenntnis von der Rechtsprechung des Verwaltungsgerichtshofes abweicht, eine solche Rechtsprechung fehlt oder die zu lösende Rechtsfrage in der bisherigen Rechtsprechung des Verwaltungsgerichtshofes nicht einheitlich beantwortet wird.

Hinsichtlich Spruchpunkt I betreffend Werbungskostenabzug liegt keine Rechtsfrage grundsätzlicher Bedeutung vor. Das Bundesfinanzgericht folgt der Rechtsprechung des VwGH (vgl. VwGH 06.07.2006, 2002/15/0170; VwGH 26.03.1996, 92/14/0085; VwGH 29.06.1995, 93/15/0110).

Hinsichtlich Spruchpunkt I betreffend Liebhaberei liegt keine Rechtsfrage grundsätzlicher Bedeutung vor. Die Frage, ob eine Einkunftsquelle vorliegt, ist eine Frage der Beweiswürdigung. Die sich daraus ergebenden Konsequenzen leiten sich direkt aus dem Gesetz ab.

Hinsichtlich Spruchpunkt I betreffend Umsatzsteuer liegt keine Rechtsfrage grundsätzlicher Bedeutung vor. Die Rechtsfolgen der Einstellung der Tätigkeit hinsichtlich Entnahmebesteuerung und Vorsteuerberichtigung ergeben sich direkt aus dem Gesetz.

Hinsichtlich Spruchpunkt II (Gegenstandsloserklärung) liegt keine Rechtsfrage grundsätzlicher Bedeutung vor, weil sich die Konsequenz der Zurücknahme der Beschwerde direkt aus dem Gesetz ergibt.

Wien, am 4. Oktober 2019

Zusatzinformationen | |

|---|---|

Materie: | Steuer |

betroffene Normen: | § 2 Abs. 3 Z 6 EStG 1988, Einkommensteuergesetz 1988, BGBl. Nr. 400/1988 |