Anlage 1

ANHANG I

BERECHNUNG DES EFFEKTIVEN JAHRESZINSES

I. Grundgleichung zur Darstellung der Gleichheit zwischen Kredit-Auszahlungsbeträgen einerseits und Rückzahlungen (Tilgung und Kreditkosten) andererseits

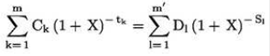

(1) Die nachstehende Gleichung zur Ermittlung des effektiven Jahreszinses drückt auf jährlicher Basis die rechnerische Gleichheit zwischen der Summe der Gegenwartswerte der in Anspruch genommenen Kredit-Auszahlungsbeträge einerseits und der Summe der Gegenwartswerte der Rückzahlungen (Tilgung und Kreditkosten) andererseits aus:

Hierbei ist

- X der effektive Jahreszins;

- m die laufende Nummer des letzten Kredit-Auszahlungsbetrags;

- k die laufende Nummer eines Kredit-Auszahlungsbetrags, wobei 1 ≤ k ≤ m;

- Ck die Höhe des Kredit-Auszahlungsbetrags mit der Nummer k;

- tk der in Jahren oder Jahresbruchteilen ausgedrückte Zeitraum zwischen der ersten Darlehensvergabe und dem Zeitpunkt der einzelnen nachfolgenden in Anspruch genommenen Kredit-Auszahlungsbeträge, wobei t1 = 0;

- m‘ die laufende Nummer der letzten Tilgungs- oder Kostenzahlung;

- l die laufende Nummer einer Tilgungs- oder Kostenzahlung;

- Dl der Betrag einer Tilgungs- oder Kostenzahlung;

- sl der in Jahren oder Jahresbruchteilen ausgedrückte Zeitraum zwischen dem Zeitpunkt der Inanspruchnahme des ersten Kredit-Auszahlungsbetrags und dem Zeitpunkt jeder einzelnen Tilgungs- oder Kostenzahlung.

a) Die von beiden Seiten zu unterschiedlichen Zeitpunkten gezahlten Beträge sind nicht notwendigerweise gleich groß und werden nicht notwendigerweise in gleichen Zeitabständen entrichtet.

b) Anfangszeitpunkt ist der Tag der Auszahlung des ersten Kreditbetrags.

c) Der Zeitraum zwischen diesen Zeitpunkten wird in Jahren oder Jahresbruchteilen ausgedrückt. Zugrunde gelegt werden für ein Jahr 365 Tage (bzw. für ein Schaltjahr 366 Tage), 52 Wochen oder 12 Standardmonate. Ein Standardmonat hat 30,41666 Tage (d. h. 365/12), unabhängig davon, ob es sich um ein Schaltjahr handelt oder nicht.

Können die Zeiträume zwischen den in den Berechnungen verwendeten Zeitpunkten nicht als ganze Zahl von Wochen, Monaten oder Jahren ausgedrückt werden, so sind sie als ganze Zahl eines dieser Zeitabschnitte in Kombination mit einer Anzahl von Tagen auszudrücken. Bei der Verwendung von Tagen

- i) werden alle Tage einschließlich Wochenenden und Feiertagen gezählt;

- ii) werden gleich lange Zeitabschnitte und dann Tage bis zur Inanspruchnahme des ersten Kreditbetrags zurückgezählt;

- iii) wird die Länge des in Tagen bemessenen Zeitabschnitts ohne den ersten und einschließlich des letzten Tages berechnet und in Jahren ausgedrückt, indem dieser Zeitabschnitt durch die Anzahl von Tagen des gesamten Jahres (365 oder 366 Tage), zurückgezählt ab dem letzten Tag bis zum gleichen Tag des Vorjahres, geteilt wird.

d) Das Rechenergebnis wird auf mindestens eine Dezimalstelle genau angegeben. Ist die Ziffer der darauf folgenden Dezimalstelle größer als oder gleich 5, so erhöht sich die Ziffer der vorangehenden Dezimalstelle um den Wert 1.

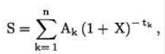

e) Mathematisch darstellen lässt sich diese Gleichung durch eine einzige Summation unter Verwendung des Faktors „Ströme“ (Ak), die entweder positiv oder negativ sind, je nachdem, ob sie für Auszahlungen oder für Rückzahlungen innerhalb der Perioden 1 bis n, ausgedrückt in Jahren, stehen:

dabei ist S der Saldo der Gegenwartswerte aller „Ströme“, deren Wert gleich Null sein muss, damit die Gleichheit zwischen den „Strömen“ gewahrt bleibt.

II. Zusätzliche Annahmen für die Berechnung des effektiven Jahreszinses

a) Ist es dem Verbraucher nach dem Kreditvertrag freigestellt, wann er den Kredit in Anspruch nehmen will, so gilt der gesamte Kredit als sofort in voller Höhe in Anspruch genommen.

b) Sieht der Kreditvertrag verschiedene Arten der Inanspruchnahme mit unterschiedlichen Kosten oder Sollzinssätzen vor, so gilt der gesamte Kredit als zu den höchsten Kosten und zum höchsten Sollzinssatz in Anspruch genommen, wie sie für die Kategorie von Geschäften gelten, die bei dieser Kreditvertragsart am häufigsten vorkommt.

c) Ist es dem Verbraucher nach dem Kreditvertrag generell freigestellt, wann er den Kredit in Anspruch nehmen will, sind jedoch je nach Art der Inanspruchnahme Beschränkungen in Bezug auf Kreditbetrag und Zeitraum vorgesehen, so gilt der gesamte Kredit als zu dem im Kreditvertrag vorgesehenen frühestmöglichen Zeitpunkt mit den entsprechenden Beschränkungen in Anspruch genommen.

d) Werden für einen begrenzten Zeitraum oder Betrag verschiedene Sollzinssätze und Kosten angeboten, so werden als Sollzinssatz oder als Kosten während der gesamten Laufzeit des Kreditvertrags der höchste Sollzinssatz bzw. die höchsten Kosten angenommen.

e) Bei Kreditverträgen, bei denen für den Anfangszeitraum ein fester Sollzinssatz vereinbart wurde, nach dessen Ablauf ein neuer Sollzinssatz festgelegt wird, der anschließend in regelmäßigen Abständen nach einem vereinbarten Indikator oder einem internen Referenzzinssatz angepasst wird, wird bei der Berechnung des effektiven Jahreszinses von der Annahme ausgegangen, dass der Sollzinssatz ab dem Ende der Festzinsperiode dem Sollzinssatz entspricht, der sich aus dem Wert des vereinbarten Indikators oder des internen Referenzzinssatzes zum Zeitpunkt der Berechnung des effektiven Jahreszinses ergibt, die Höhe des festen Sollzinssatzes jedoch nicht unterschreitet.

f) Wurde noch keine Kreditobergrenze vereinbart, so wird eine Obergrenze in Höhe von 170 000 Euro angenommen. Bei Kreditverträgen, die weder Eventualverpflichtungen noch Garantien sind und die nicht für den Erwerb oder die Erhaltung eines Rechts an Wohnimmobilien oder Grundstücken bestimmt sind, bei Überziehungsmöglichkeiten, Debit-Karten mit Zahlungsaufschub oder Kreditkarten wird eine Obergrenze von 1 500 Euro angenommen.

g) Bei Kreditverträgen, die weder Überziehungsmöglichkeiten noch Überbrückungsdarlehen, Kreditverträge mit Wertbeteiligung, Eventualverpflichtungen oder Garantien sind, und bei unbefristeten Kreditverträgen (siehe die Annahmen unter den Buchstaben i, j, k, l und m) gilt Folgendes:

- i) Lassen sich der Zeitpunkt oder die Höhe einer vom Verbraucher zu leistenden Tilgungszahlung nicht feststellen, so wird angenommen, dass die Rückzahlung zu dem im Kreditvertrag genannten frühestmöglichen Zeitpunkt und in der darin festgelegten geringsten Höhe erfolgt.

- ii) Lässt sich der Zeitraum zwischen der ersten Inanspruchnahme und der ersten vom Verbraucher zu leistenden Zahlung nicht feststellen, so wird der kürzestmögliche Zeitraum angenommen.

h) Lassen sich der Zeitpunkt oder die Höhe einer vom Verbraucher zu leistenden Zahlung nicht anhand des Kreditvertrags oder der Annahmen nach den Buchstaben g, i, j, k, l und m feststellen, so wird angenommen, dass die Zahlung in Übereinstimmung mit den vom Kreditgeber bestimmten Fristen und Bedingungen erfolgt, und dass, falls diese nicht bekannt sind,

- i) die Zinszahlungen zusammen mit den Tilgungszahlungen erfolgen,

- ii) Zahlungen für Kosten, die keine Zinsen sind und die als Einmalbetrag ausgedrückt sind, bei Abschluss des Kreditvertrags erfolgen,

- iii) Zahlungen für Kosten, die keine Zinsen sind und die als Mehrfachzahlungen ausgedrückt sind, beginnend mit der ersten Tilgungszahlung in regelmäßigen Abständen erfolgen, und es sich, falls die Höhe dieser Zahlungen nicht bekannt ist, um jeweils gleich hohe Beträge handelt,

- iv) mit der letzten Zahlung der Saldo, die Zinsen und etwaige sonstige Kosten ausgeglichen sind.

i) Bei einer Überziehungsmöglichkeit gilt der gesamte Kredit als in voller Höhe und für die gesamte Laufzeit des Kreditvertrags in Anspruch genommen. Ist die Dauer der Überziehungsmöglichkeit nicht bekannt, so wird bei der Berechnung des effektiven Jahreszinses von der Annahme ausgegangen, dass die Laufzeit des Kreditvertrags drei Monate beträgt.

j) Bei einem Überbrückungsdarlehen gilt der gesamte Kredit als in voller Höhe und für die gesamte Laufzeit des Kreditvertrags in Anspruch genommen. Ist die Laufzeit des Kreditvertrags nicht bekannt, so wird bei der Berechnung des effektiven Jahreszinses von der Annahme ausgegangen, dass sie 12 Monate beträgt.

k) Bei einem unbefristeten Kreditvertrag, der weder eine Überziehungsmöglichkeit noch ein Überbrückungsdarlehen ist, wird angenommen, dass

- i) bei Kreditverträgen, die für den Erwerb oder die Erhaltung von Rechten an Immobilien bestimmt sind, der Kredit für einen Zeitraum von 20 Jahren ab der ersten Inanspruchnahme gewährt wird und dass mit der letzten Zahlung des Verbrauchers der Saldo, die Zinsen und etwaige sonstige Kosten ausgeglichen sind; bei Kreditverträgen, die nicht für den Erwerb oder die Erhaltung von Rechten an Immobilien bestimmt sind oder bei denen der Kredit im Rahmen von Debit-Karten mit Zahlungsaufschub oder Kreditkarten in Anspruch genommen wird, beträgt dieser Zeitraum ein Jahr;

- ii) der Kreditbetrag in gleich hohen monatlichen Zahlungen, beginnend einen Monat nach dem Zeitpunkt der ersten Inanspruchnahme, zurückgezahlt wird. Muss der Kreditbetrag jedoch vollständig, in Form einer einmaligen Zahlung, innerhalb jedes Zahlungszeitraums zurückgezahlt werden, so wird angenommen, dass spätere Inanspruchnahmen und Rückzahlungen des gesamten Kreditbetrags durch den Verbraucher innerhalb eines Jahres stattfinden. Zinsen und sonstige Kosten werden entsprechend diesen Inanspruchnahmen und Tilgungszahlungen und nach den Bestimmungen des Kreditvertrags festgelegt.

Als unbefristete Kreditverträge gelten für die Zwecke dieses Punkts Kreditverträge ohne feste Laufzeit, einschließlich solcher Kredite, bei denen der Kreditbetrag innerhalb oder nach Ablauf eines Zeitraums vollständig zurückgezahlt werden muss, dann aber erneut in Anspruch genommen werden kann.

l) Bei Eventualverpflichtungen oder Garantien wird angenommen, dass der gesamte Kredit zum früheren der beiden folgenden Zeitpunkte als einmaliger Betrag vollständig in Anspruch genommen wird:

- a) dem letztzulässigen Zeitpunkt nach dem Kreditvertrag, welcher die potenzielle Quelle der Eventualverbindlichkeit oder Garantie ist; oder

- b) bei einem Roll-over-Kreditvertrag am Ende der ersten Zinsperiode vor der Erneuerung der Vereinbarung.

- m) Bei Kreditverträgen mit Wertbeteiligung wird angenommen, dass

- i) die Zahlungen der Verbraucher zu den letzten nach dem Kreditvertrag möglichen Zeitpunkten geleistet werden;

- ii) die prozentuale Wertsteigerung der Immobilie, die die Sicherheit für den Vertrag darstellt, und ein in dem Vertrag genannter Inflationsindex ein Prozentsatz ist, der — je nachdem, welcher Satz höher ist — dem aktuellen Inflationsziel der Zentralbank oder der Höhe der Inflation in dem Mitgliedstaat, in dem die Immobilie belegen ist, zum Zeitpunkt des Abschlusses des Kreditvertrags oder dem Wert 0 %, falls diese Prozentsätze negativ sind, entspricht.

Lizenziert vom RIS (ris.bka.gv.at - CC BY 4.0 DEED)