23.6.1 Allgemeines

§ 14 Abs. 6 KStG 1988 regelt die Neutralisierung jener hybriden Gestaltungen, die zu einem Abzug von Aufwendungen ohne korrespondierende Erfassung der Erträge als Einnahmen (D/NI-Steuerdiskrepanz) führen. Dabei ist zwischen der in § 14 Abs. 6 Z 1 KStG 1988 geregelten primären Maßnahme der Neutralisierung - durch Versagung des steuerlichen Abzugs von Aufwendungen im Inland - und der in § 14 Abs. 6 Z 2 KStG 1988 geregelten sekundären Maßnahme der Neutralisierung - durch steuerliche Erfassung der Erträge im Inland - zu unterscheiden.23.6.2 Primäre Maßnahme

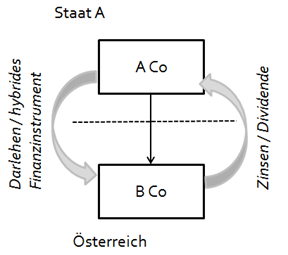

Im Rahmen der primären Maßnahme kommt es gemäß § 14 Abs. 6 Z 1 KStG 1988 bei einer hybriden Gestaltung, die zu einem Abzug von Aufwendungen im Inland ohne korrespondierende steuerliche Erfassung der Erträge im Ausland führt, zu einer Neutralisierung durch Versagung des Abzugs von Aufwendungen im Inland als steuerliche (Betriebs-)Ausgabe.Bewirkt ein hybrides Finanzinstrument eine D/NI-Steuerdiskrepanz, kommt es gemäß § 14 Abs. 6 Z 1 KStG 1988 zu einer Versagung des steuerwirksamen Abzugs von Aufwendungen aufgrund von Zahlungen einer im Inland unbeschränkt steuerpflichtigen Körperschaft auf Basis dieses hybriden Finanzinstruments.Beispiel:

Die Körperschaft A Co ist im Staat A ansässig und gewährt der inländischen Körperschaft B Co ein Darlehen. Die A Co ist zu 30% an der B Co beteiligt. Das Darlehen wird nach den Rechtsvorschriften von Staat A als Eigenkapitalinstrument eingestuft, weshalb die Zinsen auch aus Sicht des Staates A als steuerbefreite Dividenden behandelt werden. Aus Sicht des österreichischen Steuerrechts wird das Darlehen als Fremdkapital eingestuft. Dementsprechend stellen die Zinszahlungen aus österreichischer Sicht abzugsfähige Betriebsausgaben dar.

Zwischen Österreich und Staat A besteht eine Steuerdiskrepanz gemäß § 14 Abs. 2 Z 1 KStG 1988 (D/NI-Ergebnis) hinsichtlich der steuerlichen Behandlung des Finanzinstruments (hybrides Finanzinstrument). Es liegt folglich eine hybride Gestaltung gemäß § 14 Abs. 3 Z 1 lit. a erster Teilstrich KStG 1988 vor, die sich zwischen den verbundenen Unternehmen A Co und B Co (§ 14 Abs. 3 Z 2 erster Teilstrich iVm Abs. 4 erster Teilstrich KStG 1988) ergibt. Die Zinsen sind daher in Österreich gemäß § 14 Abs. 6 Z 1 KStG 1988 nicht abzugsfähig.

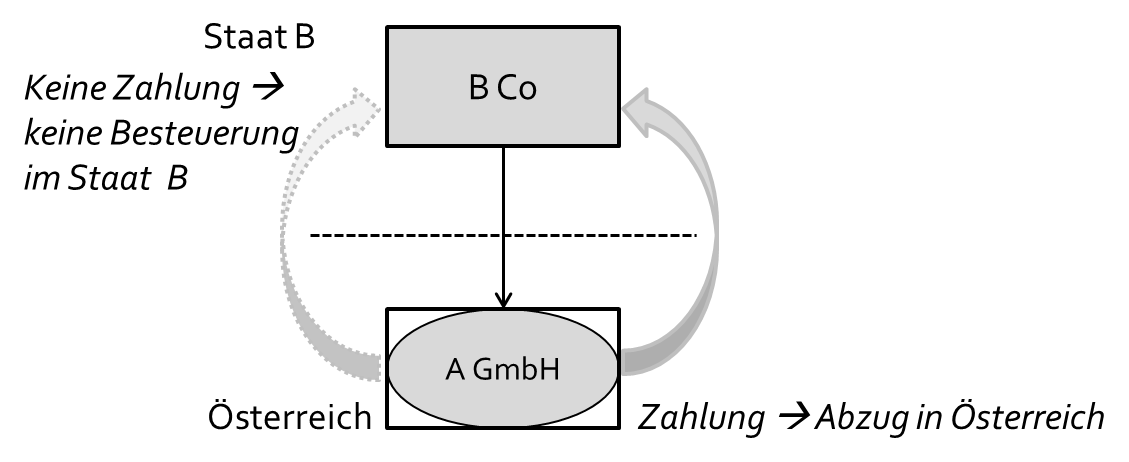

Führt eine Zahlung eines im Inland unbeschränkt steuerpflichtigen hybriden Unternehmens zu einer D/NI-Steuerdiskrepanz, kommt es gemäß § 14 Abs. 6 Z 1 KStG 1988 zu einer Versagung des steuerwirksamen Abzugs von Aufwendungen aufgrund von Zahlungen der im Inland unbeschränkt steuerpflichtigen Körperschaft.Beispiel:

Es erfolgt eine Zinszahlung der inländischen A GmbH an ihre ausländische Gesellschafterin B Co für ein Gesellschafterdarlehen. Die A GmbH wird von Staat B als transparent - wie eine Betriebsstätte der Gesellschafterin B Co - behandelt. Die Zinszahlung stellt im Inland grundsätzlich eine steuerlich abzugsfähige Betriebsausgabe dar. Im Ausland erfolgt jedoch keine steuerliche Berücksichtigung der korrespondierenden Zinserträge beim Gesellschafter, weil die Erträge nach ausländischem Steuerrecht der Betriebsstätte in Österreich zugeordnet werden und das DBA für die Betriebsstättengewinne die Befreiungsmethode vorsieht.

Die unterschiedliche Beurteilung der Steuersubjektivität des Zahlers führt zu einer Steuerdiskrepanz im Sinne des § 14 Abs. 2 Z 1 KStG 1988 (D/NI-Ergebnis). Es liegt folglich eine hybride Gestaltung im Sinne des § 14 Abs. 3 Z 1 lit. a dritter Teilstrich KStG 1988 vor, die sich zwischen dem hybriden Unternehmen A GmbH und seinem verbundenen Unternehmen B Co ergibt (§ 14 Abs. 3 Z 2 erster Teilstrich iVm § 14 Abs. 4 erster Teilstrich KStG 1988). Die D/NI-Steuerdiskrepanz ist gemäß § 14 Abs. 6 Z 1 KStG 1988 durch Versagung des Betriebsausgabenabzugs bei dem hybriden Unternehmen A GmbH zu neutralisieren.

Die Anwendung von § 14 Abs. 6 Z 1 KStG 1988 setzt voraus, dass das inländische hybride Unternehmen aus ausländischer Sicht abkommensrechtlich als inländische Betriebsstätte der ausländischen beteiligten Körperschaft eingestuft wird und das anzuwendende Doppelbesteuerungsabkommen für Betriebsstättengewinne die Befreiungsmethode vorsieht.Sieht das anzuwendende Doppelbesteuerungsabkommen jedoch für Betriebsstättengewinne die Anrechnungsmethode vor, werden die Einkünfte des inländischen hybriden Unternehmens ohnedies doppelt erfasst, sodass keine Neutralisierung im Inland zu erfolgen hat. Dies gilt daher auch, wenn etwa aus ausländischer Sicht das hybride Unternehmen als vermögensverwaltende Personengesellschaft eingestuft wird und die anteiligen Einkünfte daher ohnedies auf Ebene der ausländischen beteiligten Körperschaft erfasst werden.

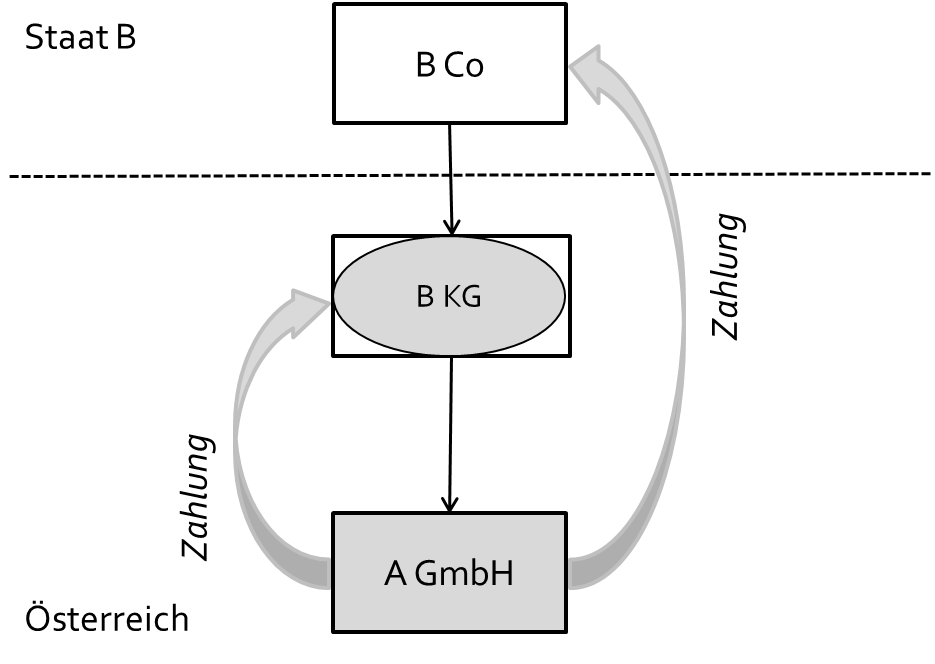

Führt eine Zahlung einer im Inland unbeschränkt oder beschränkt steuerpflichtigen Körperschaft an ein inländisches (umgekehrt) hybrides Unternehmen zu einer D/NI-Steuerdiskrepanz, kommt es gemäß § 14 Abs. 6 Z 1 KStG 1988 zu einer Versagung des steuerwirksamen Abzugs von Aufwendungen aufgrund dieser Zahlungen der im Inland unbeschränkt oder beschränkt steuerpflichtigen Körperschaft.Beispiel:

Die in Österreich ansässige A GmbH tätigt eine Zahlung an die vermögensverwaltende inländische B KG, an der zu 100% die B Co beteiligt ist. Die B Co ist im Staat B ansässig. Die nicht vermögensbeteiligte Komplementär-GmbH der B KG wird in der Grafik nicht dargestellt.

Die Zahlung wird aus österreichischer Sicht aufgrund der steuerlichen Transparenz der B KG nicht dieser, sondern deren 100-prozentiger Gesellschafterin, der Körperschaft B Co, zugeordnet. Die Zahlung wird daher in Österreich bei der A GmbH als Betriebsausgabe abgesetzt, ohne dass es im Inland zur Erfassung des korrespondierenden Ertrags mangels beschränkter Steuerpflicht der Gesellschafterin der B KG kommt.

Staat B behandelt die B KG als ein eigenständiges Steuersubjekt und rechnet diesem die Zahlung zu. Eine Besteuerung der Zahlung bei der B Co unterbleibt daher auch nach den Rechtsvorschriften des Staates B.

Es liegt ein D/NI-Ergebnis vor, weil die Zahlung in Österreich steuerlich bei der A GmbH abzugsfähig ist, ohne dass der korrespondierende Ertrag im Staat B (oder im Inland) bei B Co erfasst wird. Dieses D/NI-Ergebnis wird durch ein (umgekehrt) hybrides Unternehmen iSd § 14 Abs. 3 Z 1 lit. a dritter Teilstrich KStG 1988 herbeigeführt und ergibt sich zwischen der A GmbH und ihrem verbundenen Unternehmen B Co (§ 14 Abs. 3 Z 2 erster Teilstrich KStG 1988 iVm § 14 Abs. 4 erster Teilstrich KStG 1988). Die D/NI-Steuerdiskrepanz ist gemäß § 14 Abs. 6 Z 1 KStG 1988 durch Versagung des Betriebsausgabenabzugs bei der A GmbH zu neutralisieren.

Die Anwendung von § 14 Abs. 6 Z 1 KStG 1988 setzt voraus, dass den im Inland abgezogenen Aufwendungen für Zahlungen an ein inländisches hybrides Unternehmen keine korrespondierende Erfassung der Erträge im Ausland gegenübersteht. Werden zwar die korrespondierenden Erträge nicht im Ausland, jedoch im Inland erfasst, weil aus österreichischer Sicht die Gesellschafter des inländischen hybriden Unternehmens im Inland der beschränkten Steuerpflicht unterliegen, hat insoweit ebenfalls keine Neutralisierung im Inland zu erfolgen.Führt eine Zahlung einer im Inland unbeschränkt oder beschränkt steuerpflichtigen Körperschaft an eine hybride Betriebsstätte zu einer D/NI-Steuerdiskrepanz, kommt es gemäß § 14 Abs. 6 Z 1 KStG 1988 zu einer Versagung des steuerwirksamen Abzugs von Aufwendungen aufgrund dieser Zahlungen der im Inland unbeschränkt oder beschränkt steuerpflichtigen Körperschaft.Beispiel:

Die im Staat A ansässige Körperschaft A Co gewährt der in Österreich ansässigen C GmbH ein Darlehen. Die A Co ist zu 30% an der C GmbH beteiligt. Die C GmbH tätigt dementsprechend Zinszahlungen an die A Co, die in Österreich als Betriebsausgabe abgezogen werden. Die A Co unterhält im Staat B eine Betriebsstätte. Zwischen Staat A und Staat B besteht ein DBA, nach dem Betriebsstätteneinkünfte in Staat B vom Staat A freizustellen sind. Staat A ordnet das Darlehen der Betriebsstätte zu und erfasst daher die korrespondierenden Erträge (somit auch die von der C GmbH geleisteten Zinsen) und Aufwendungen im Zusammenhang mit diesem Darlehen nicht. Staat B geht jedoch davon aus, dass das Darlehen nicht der Betriebsstätte, sondern dem Stammhaus in Staat A zuzuordnen ist und erfasst daher ebenfalls die von der C GmbH geleisteten Zinsen nicht als Ertrag.

Die unterschiedliche Zuordnung von Aufwendungen und Erträgen zur Betriebsstätte führt zu einer Steuerdiskrepanz im Sinne des § 14 Abs. 2 Z 1 KStG 1988 (D/NI-Ergebnis). Es liegt folglich eine hybride Gestaltung im Sinne des § 14 Abs. 3 Z 1 lit. a vierter Teilstrich KStG 1988 vor, die sich zwischen der A Co und ihrem verbundenen Unternehmen C GmbH ergibt (§ 14 Abs. 3 Z 2 erster Teilstrich iVm § 14 Abs. 4 KStG 1988). Die D/NI-Steuerdiskrepanz ist gemäß § 14 Abs. 6 Z 1 KStG 1988 durch Versagung des Betriebsausgabenabzugs bei der C GmbH zu neutralisieren.

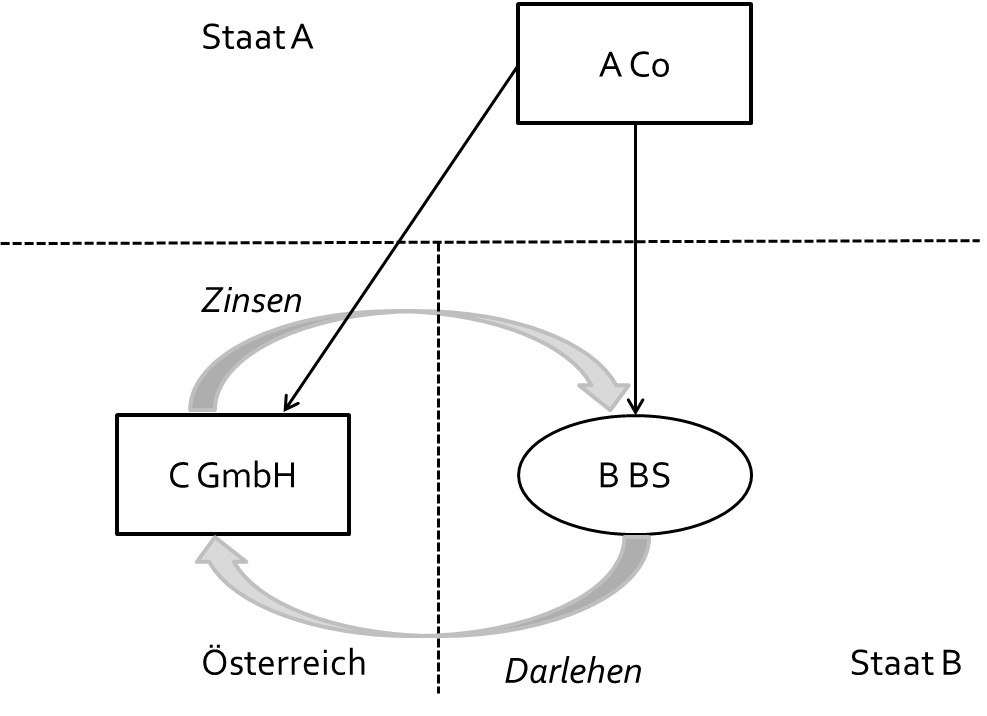

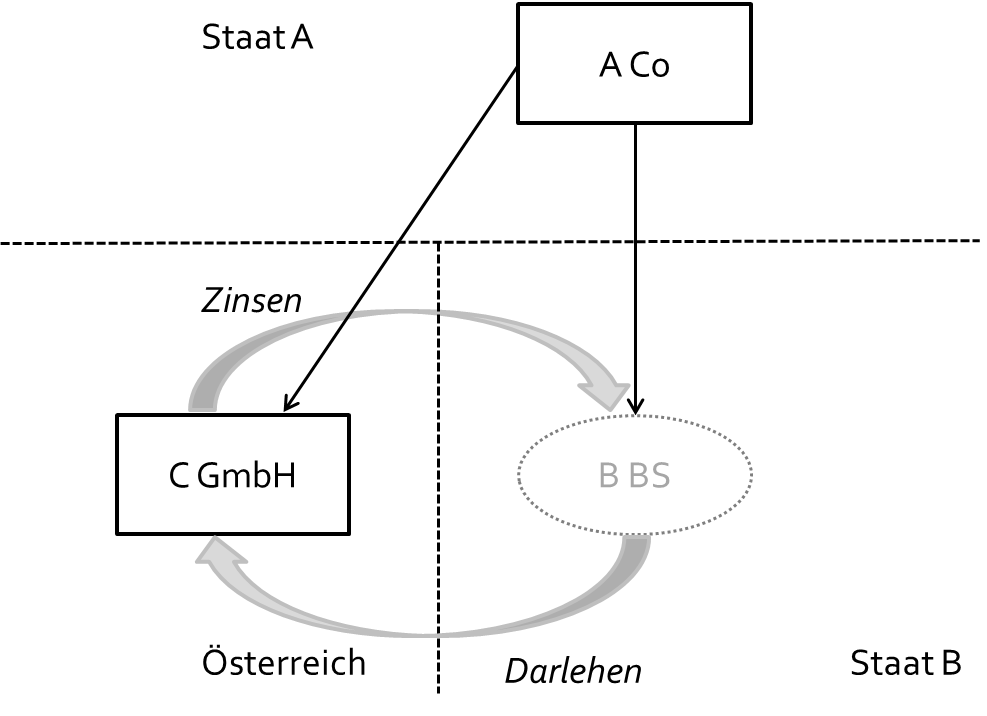

Führt eine Zahlung einer im Inland unbeschränkt oder beschränkt steuerpflichtigen Körperschaft an eine unberücksichtigte Betriebsstätte zu einer D/NI-Steuerdiskrepanz, kommt es gemäß § 14 Abs. 6 Z 1 KStG 1988 zu einer Versagung des steuerwirksamen Abzugs von Aufwendungen aufgrund dieser Zahlungen der im Inland unbeschränkt oder beschränkt steuerpflichtigen Körperschaft.Beispiel:

Die im Staat A (einem Drittstaat) ansässige Körperschaft A Co gewährt der in Österreich ansässigen C GmbH ein Darlehen. Die A Co ist zu 30% an der C GmbH beteiligt. Die C GmbH tätigt dementsprechend Zinszahlungen, die in Österreich als Betriebsausgabe abgezogen werden. Nach den steuerlichen Vorschriften des Staates A unterhält die A Co im Staat B eine Betriebsstätte B BS, der diese Zinszahlungen zugerechnet werden. Das DBA zwischen Staat A und Staat B sieht die Befreiungsmethode für Betriebsstätteneinkünfte vor. Nach den steuerlichen Vorschriften des Staates B liegt hingegen keine Betriebsstätte vor. Der Ertrag aus den Zinszahlungen wird daher auch in Staat B nicht besteuert.

Es liegt ein D/NI-Ergebnis im Zusammenhang mit einer unberücksichtigten Betriebsstätte der A Co im Staat B vor. Die unterschiedliche Beurteilung über das Bestehen einer Betriebsstätte im Staat B führt zu einer Steuerdiskrepanz iSd § 14 Abs. 2 Z 1 KStG 1988. Es liegt folglich eine hybride Gestaltung im Sinne des § 14 Abs. 3 Z 1 lit. a fünfter Teilstrich KStG 1988 vor, die sich zwischen der A Co und ihrem verbundenen Unternehmen C GmbH ergibt (§ 14 Abs. 3 Z 2 erster Teilstrich iVm § 14 Abs. 4 KStG 1988). Die D/NI-Steuerdiskrepanz ist gemäß § 14 Abs. 6 Z 1 KStG 1988 durch Versagung des Betriebsausgabenabzugs bei der C GmbH zu neutralisieren.

Das Abzugsverbot gemäß § 14 Abs. 6 Z 1 KStG 1988 zur Neutralisierung einer D/NI-Steuerdiskrepanz kommt allerdings nicht zur Anwendung, wenn bereits durch andere Vorschriften des EStG 1988 oder KStG 1988 das D/NI-Ergebnis beseitigt wurde. Dies hat etwa Bedeutung für Zahlungen iZm hybriden Finanzinstrumenten oder Zahlungen an eine hybride oder unberücksichtigte Betriebsstätte, wenn ein D/NI-Ergebnis bereits durch das Abzugsverbot des § 12 Abs. 1 Z 10 KStG 1988 beim Zahler im Inland neutralisiert wird.Das Abzugsverbot gemäß § 14 Abs. 6 Z 1 KStG 1988 hat auch dann unangewendet zu bleiben, wenn eine hybride Gestaltung bereits durch die Anwendung der speziellen Regelung für unberücksichtigte Betriebsstätten gemäß § 14 Abs. 8 KStG 1988 im Inland (siehe dazu Rz 1309kd) oder einer vergleichbaren Maßnahme eines anderen Staates im Ausland neutralisiert wurde.