Zusatzinformationen | |

|---|---|

Materie: | Steuer |

betroffene Normen: | UmgrStG, Umgründungssteuergesetz, BGBl. Nr. 699/1991 |

Schlagworte: | Wartungserlass 2014, Wartung 2014, Umgründungssteuerrichtlinien 2002, UmgrStR 2002 |

Verweise: | UmgrStR 2002, Umgründungssteuerrichtlinien 2002 |

Durch diesen Wartungserlass erfolgen in den UmgrStR 2002 hinsichtlich des Art. IV UmgrStG neben der laufenden Wartung

- die Anpassung an die seit der letzten Wartung erfolgten gesetzlichen Änderungen, insbesondere durch

- das Budgetbegleitgesetz 2007, BGBl. I Nr. 24/2007 (BudBG 2007),

- das Abgabensicherungsgesetz 2007, BGBl. I Nr. 99/2007 (AbgSiG 2007),

- das Abgabenänderungsgesetz 2010, BGBl. I Nr. 34/2010 (AbgÄG 2010),

- das Budgetbegleitgesetz 2011, BGBl. I Nr. 111/2010 (BBG 2011),

- das 1. Stabilitätsgesetz 2012, BGBl. I Nr. 22/2012 (1. StabG 2012),

- das Abgabenänderungsgesetz 2012, BGBl. I Nr. 112/2012 (AbgÄG 2012) und

- das Abgabenänderungsgesetz 2014, BGBl. I Nr. 13/2014 (AbgÄG 2014)

sowie

- Klarstellungen, allgemeine Wartungen, formale Anpassungen und Fehlerkorrekturen.

Die Änderungen gegenüber dem bisherigen Text sind durch Fettdruck gekennzeichnet; entfallender Text ist als durchgestrichen markiert.

Insbesondere wird im Wartungserlass 2014 zu Art. IV UmgrStG Folgendes behandelt:

Randzahl(en) | Änderung im Überblick |

1312a | Zulässigkeit einer fortgesetzten Einnahmen-/Ausgabenrechnung bei Verkehrswertzusammenschluss, wenn entsprechende Ergänzungsrechnungen aufgestellt werden. |

1314 bis 1314b | Es werden die Rechtfolgen einer Mitübertragung betrieblicher Grundstücke bei Verkehrswertzusammenschluss mit Quotenverschiebung dargestellt. Für den Zusammenschlusspartner, der zusammenschlussbedingt anteiliges Eigentum an Grundstücken mit Stichtag nach dem 31.3.2012 erwirbt, stellt dieses Neuvermögen iSd § 30 Abs. 3 EStG 1988 dar. |

1316 | Es werden die Rechtsfolgen der Übertragung von außerbetrieblichem Vermögen dargestellt: Soweit außerbetriebliches Vermögen übertragen und auf den Partner übergeht, liegt steuerlich ein Tausch vor. |

1317a | Geänderte Voraussetzung eines Kapitalkontenzusammenschlusses aufgrund der Kapital- und Grundstücksbesteuerung. |

1318, 1318a | Verpflichtende Vereinbarung eines Ersatzausgleichs für den Fall des Ausscheidens des Gewinn- oder/und Liquidationsvorabberechtigten bzw. -verpflichteten. |

1320 bis 1324 | Präzisierungen zum Kapitalkontenzusammenschluss mit Gewinn- oder Liquidationsvorab, insbesondere bei Mitübertragung eines Grundstücks und/oder Kapitalanteils: Gewinnvorab ist für begünstigt besteuertes Vermögen nicht zulässig; allerdings Kombination von Liquidationsvorab/Reservenvorbehalt für begünstigt besteuertes Vermögen einerseits und Gewinnvorab für restliches Vermögen andererseits möglich. |

1326a | Präzisierungen zur Besteuerung des Vorab: Gewinnvorab unterliegt der laufenden Gewinnermittlung sowie dem Normalsteuersatz. Beim wirtschaftsgutbezogenen Liquidationsvorab richtet sich die Besteuerung nach dem zugrundeliegenden Wirtschaftsgut (Sondersteuersatz). |

1330 | Werden nach einem Vorbehaltszusammenschluss die vorbehaltenen stillen Reserven übertragen, liegt auch bei einem Gewinnverzicht eine Veräußerung von stillen Reserven vor. |

1330a | Es erfolgen präzisierende Aussagen zum Vorbehaltszusammenschluss in der Variante des sog. "Lockstep", bei dem dem Zusammenschlusspartner weder bei Eintritt noch bei Austritt in/aus der Gesellschaft stille Reserven abgegolten werden. |

1358 bis 1358b | Übertragung der wesentlichen Betriebsgrundlagen und Zurückbehalten von Wirtschaftsgütern: Einarbeitung Salzburger Steuerdialog 2014. |

1374 bis 1379 | Erfordernis der ausschließlichen Gewährung von Gesellschafterrechten; erfolgt eine bloße Einlage in das variable Kapitalkonto, wird ein Veräußerungstatbestand verwirklicht. |

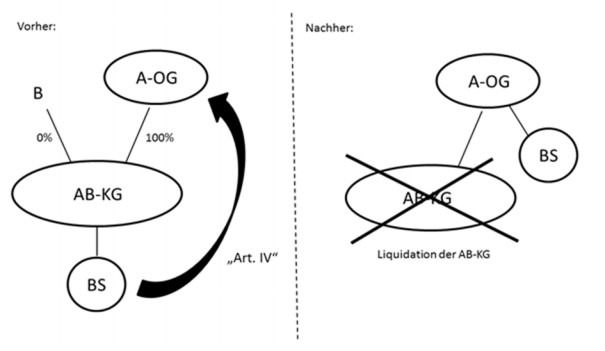

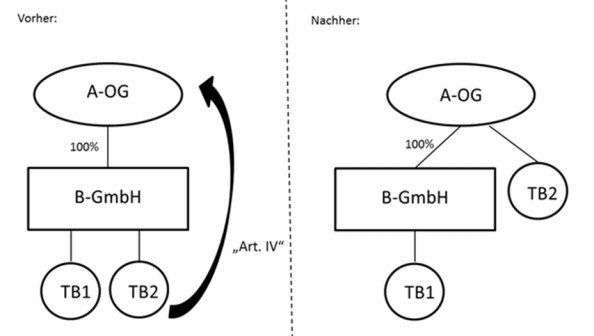

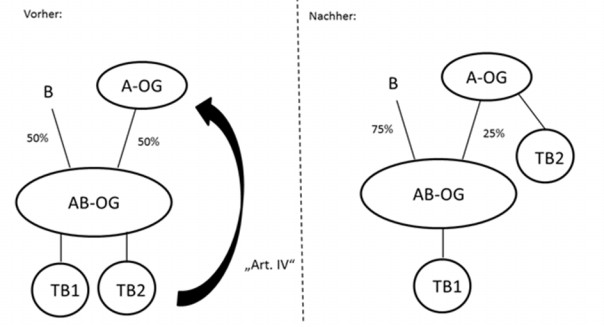

1380 | Up-stream-Zusammenschluss ohne Gewährung von Gesellschafterrechten fällt nicht unter Art. IV UmgrStG, sondern allenfalls unter Art. V UmgrStG. |

1381a | Keine Gewinnrealisierung, wenn bei down- oder side-stream-Zusammenschlüssen keine Gegenleistung gewährt wird, dadurch Art. IV UmgrStG nicht zur Anwendung kommen kann, sich aber die stillen Reserven nicht verschieben. |

1397 und 1402 | Wurde im Zuge eines Zusammenschlusses mit Wechsel auf die Gewinnermittlung nach § 5 EStG 1988 sowie mit Stichtag vor dem 31.3.2012 auch ein Grundstück mitübertragen, können die stillen Reserven bis zum Wechsel der Gewinnermittlung gemäß § 30 Abs. 4 EStG 1988, jene stillen Reserven nach dem Wechsel der Gewinnermittlungsart nach allgemeinen Gewinnermittlungsgrundsätzen ermittelt werden. |

1417 bis 1417a | Steuerliche Bewertung bei Übertragung außerbetrieblichen Vermögens im Wege eines Zusammenschlusses und damit einhergehende Vermeidung der Verschiebung von Steuerlasten: Einarbeitung Salzburger Steuerdialog 2014. |

4. Zusammenschlüsse (Art. IV UmgrStG)

4.1. Begriff und Anwendungsvoraussetzungen ( § 23 UmgrStG )

4.1.1. Allgemeines

4.1.1.1. Begriffsbestimmung

1286

Zusammenschluss ist die Vereinigung von zwei oder mehreren Personen zu einer Personengesellschaft, wobei Vermögen ausschließlich gegen Gewährung von Gesellschafterrechten auf die Personengesellschaft übertragen wird. Damit auf den Zusammenschluss auch Art. IV UmgrStG zur Anwendung kommt, müssen weitere Voraussetzungen erfüllt sein (siehe Rz 1288 ff). Der Zusammenschluss muss folgende Tatbestandsvoraussetzungen erfüllen:

- Die Übertragung von Vermögen zumindest durch einen Zusammenschlusspartner

- auf eine Personengesellschaft

- gegen Gewährung von Gesellschafterrechten.

4.1.1.2. Zusammenschluss nach Handels- Unternehmens- und Zivilrecht

1287

Im Handels- Unternehmens- und Zivilrecht ist der Zusammenschluss weder definiert noch gesetzlich geregelt. Er muss daher nach den bestehenden gesellschaftsrechtlichen Regelungen beurteilt werden, je nachdem, welcher Rechtsvorgang verwirklicht wird. Es kann sich dabei handeln um:

- Die Errichtung einer Personengesellschaft des Unternehmensrechts (OG, KG, atypisch stille Gesellschaft) oder des Zivilrechts (GesBR)

- Die Erweiterung einer bestehenden Personengesellschaft des Unternehmens- oder Zivilrechts durch gesellschaftsrechtlichen oder gesellschaftsrechtsähnlichen Beitritt eines Gesellschafters

- Die Erweiterung eines Gesellschafterrechts oder mehrerer Gesellschafterrechte durch Einlagenerhöhung.

- Die Erweiterung einer bestehenden Personengesellschaft durch Übernahme einer anderen PersonengesellschaftEinen Zusammenschluss (Fusion) zweier bestehender Personengesellschaften zur Aufnahme oder Neugründung

4.1.1.3. Zusammenschluss nach Art. IV UmgrStG

1288

Mangels unternehmensrechtlicher Zusammenschlussvorschriften ist sind der Tatbestand und die steuerlichen Rechtsfolgen eines Zusammenschlusses nach den § 23 ff UmgrStG bestimmt. Um einen Zusammenschluss nach Art. IV UmgrStG erfolgreich durchzuführen, sind nach § 23 Abs. 1 UmgrStG folgende Voraussetzungen zu erfüllen:

- Übertragung eines Betriebes, Teilbetriebes oder Mitunternehmeranteils zumindest durch einen Übertragenden auf eine Mitunternehmerschaft (Rz 1346)

- Gesellschaftsvertragliche Grundlage (Rz 1302)

- Positiver Verkehrswert des Übertragungsvermögens nach der Stand-alone-Methode (Rz 1347 ff)

- Ausschließliche Gewährung von Gesellschafterrechten (Rz 1374 ff)

- Jahres- oder Zwischenabschluss (Bilanz) für den Übertragenden (Rz 1389 ff)

- Steuerliche Zusammenschlussbilanz (Rz 1419 ff)

- Tatsächliche Vermögensübertragung (Rz 1371 ff).

Art. IV UmgrStG ist international ausgelegt, dh. darunter können inländische, ausländische und grenzüberschreitende Zusammenschlüsse fallen, es können inländische und ausländische Partner daran beteiligt sein und es kann inländisches und ausländisches Vermögen einbezogen werden.

Der Begriff des "Übertragenden" ist im UmgrStG nicht definiert, wohl aber in § 24 Abs. 1 UmgrStG erwähnt. Übertragender kann jedermann sein, der die vorgenannten Voraussetzungen erfüllen kann.

1290

Bei Vorliegen der Anwendungsvoraussetzungen des § 23 Abs. 1 UmgrStG ist Art. IV UmgrStG im Hinblick auf § 23 Abs. 4 UmgrStG gesamthaft anzuwenden. Entstehen bei der für die Verkehrsteuern zuständige Abgabenbehörde (Finanzamt für Gebühren, Verkehrsteuern und Glücksspiel gemäß § 19 AVOG 2010 ) Zweifel, ob die Anwendungsvoraussetzungen des § 23 UmgrStG erfüllt sind, ist im Interesse einer einheitlichen Beurteilung der Umgründung eine Abstimmung mit den für die Ertragsbesteuerung des(r) Übertragenden und der übernehmenden Mitunternehmerschaft zuständigen Abgabenbehörden herbeizuführen.

4.1.1.4. Steuerklauseln

1292

Der Eintritt der steuerlichen Wirkungen eines Zusammenschlusses bzw. das Verhindern der negativen Wirkungen eines missglückten Zusammenschlusses kann nicht durch Steuerklauseln im Zusammenschlussvertrag von der Erfüllung sämtlicher Anwendungsvoraussetzungen des § 23 UmgrStG abhängig gemacht werden. Steuerlich beachtlich ist neben einer Anpassungsklausel (vgl. Rz 1302a) und Eventualklausel eine auf die Fristenwahrung bezogene Vertragsklausel (siehe Rz 1343) sowie eine Fortsetzungsklausel (siehe Rz 1498). Steuerlich beachtlich sind aufschiebende Bedingungen, deren Eintritt von der Zustimmung Dritter (zB Grundverkehrsbehörde) abhängig ist.

4.1.4. Grenzüberschreitende Zusammenschlüsse

1295

Grenzüberschreitende Zusammenschlüsse liegen vor, wenn an einer Vermögensübertragung in- und ausländische natürliche oder juristische Personen oder Personengesellschaften beteiligt sind bzw. in- und/oder ausländisches Vermögen übertragen wird. Unter Art. IV UmgrStG fällt sowohl ein Export-Zusammenschluss wie als auch ein Import-Zusammenschluss.

Beispiel:

Ein inländischer unbeschränkt Steuerpflichtiger schließt sich mit einem Ausländer auf gesellschaftsrechtlicher Grundlage zusammen, wobei der Inländer inländisches Vermögen und der Ausländer ausländisches Vermögen auf eine inländische oder ausländische Personengesellschaft gegen Gewährung von Gesellschafterrechten überträgt. Die neu entstandene Personengesellschaft hat daher sowohl eine inländische als auch eine ausländische Betriebsstätte. Der inländische unbeschränkt Steuerpflichtige ist bei Zutreffen der sonstigen Voraussetzungen zur Buchwertfortführung verpflichtet. Für den beschränkt steuerpflichtigen Ausländer löst sein Übertragungsvorgang keine steuerliche Wirkung im Inland aus, weil nach Maßgabe des § 98 EStG 1988 nur in inländischem Betriebsstättenvermögen angesammelte stille Reserven besteuert werden können.

Zur Bewertung bei grenzüberschreitenden Zusammenschlüssen siehe Rz 1448a und Rz 1458a.

4.1.5.1. Zusammenschluss zu einer neuen Mitunternehmerschaft

1297

Ein solcher liegt vor, wenn eine Personengesellschaft, bei der die Gesellschafter Mitunternehmer sind, neu errichtet wird. Dabei überträgt mindestens einer der Zusammenschluss-Partner einen Betrieb, Teilbetrieb oder Mitunternehmeranteil auf die neu errichtete Personengesellschaft (Sachgründung). Für die steuerliche Anerkennung einer Mitunternehmerschaft ist es ohne Bedeutung, ob es sich um eine Außen- oder Innengesellschaft handelt. Bspw. sind folgende Gründungsvorgänge möglich:

- Zwei Einzelunternehmer schließen sich zu einer Personengesellschaft des Unternehmens- oder Zivilrechts zusammen. Jeder der beiden überträgt seinen Betrieb auf die neu errichtete Gesellschaft (Mitunternehmerschaft) und erhält dafür eine entsprechende Beteiligung an dieser.

- Zwei (oder mehrere) Freiberufler schließen sich zu einer Mitunternehmerschaft zusammen. Jeder der Partner überträgt seinen Betrieb auf die neu errichtete PersonengGesellschaft (Mitunternehmerschaft) und erhält dafür eine Beteiligung an dieser. Bei einem Zusammenschluss von natürlichen Personen kann Es liegt ein Anwendungsfall des Art. IV UmgrStG auch dann vorliegen, wenn dem Zusammenschluss nach berufsrechtliche Vorschriften der Zusammenschluss nicht zulässig istentgegenstehen.

- Ein Einzelunternehmer und eine Privatperson schließen sich zu einer neu errichteten PersonengGesellschaft (Mitunternehmerschaft) zusammen. Der Einzelunternehmer überträgt seinen Betrieb, die Privatperson leistet eine Geld- oder Sacheinlage. Jeder der beiden erhält dafür eine Beteiligung an der PersonengesellschaftMitunternehmerschaft.

- Ein Einzelunternehmer schließt sich mit einer Kapitalgesellschaft zu einer Mitunternehmerschaft zusammen. Der Einzelunternehmer überträgt seinen Betrieb auf die neu errichtete Personengesellschaft, die Kapitalgesellschaft tritt als reiner Arbeitsgesellschafter ohne Kapitaleinlage bei. Zu einer Steuerlastverschiebung kann es dabei nicht kommen.

- Ein Gesellschafter einer Mitunternehmerschaft überträgt seinen Mitunternehmeranteil bzw. einen Teil davon auf eine (neu errichtete) Mitunternehmerschaft und erhält dafür eine Beteiligung an dieser. Bei der bestehenden Mitunternehmerschaft kommt es zu einem Gesellschafterwechsel, der bei dieser keinen Zusammenschluss auslöst.

- Eine (oder mehrere) Privatperson(en) beteiligen sich am Unternehmen einer operativen (betriebsführenden) Kapitalgesellschaft (zB GmbH) als atypisch stille Gesellschafter. Steuerlich überträgt die Kapitalgesellschaft ihren Betrieb auf die neu errichtete Personengesellschaft, die Privatperson(en) leistet (leisten) eine Kapitaleinlage (Bar- oder Sacheinlage). Unternehmensrechtlich geht die Kapitaleinlage in das Vermögen des Geschäftsherrn (der Kapitalgesellschaft) über.

- Eine (oder mehrere) Personen schließen sich mit einer vermögensverwaltenden Personengesellschaft zusammen; zumindest eine dieser Personen überträgt einen Betrieb, Teilbetrieb oder Mitunternehmeranteil auf die bestehende vermögensverwaltende Gesellschaft (neue Mitunternehmerschaft).

- Zwei Personengesellschaften schließen sich zu einer neu errichteten Personengesellschaft zusammen. Dabei überträgt jede der bisherigen Personengesellschaften ihren Betrieb auf die neu errichtete Mitunternehmerschaft, die Gesellschafter der übertragenden Personengesellschaften erhalten dafür Anteile an der neuen Gesellschaft.

4.1.5.2. Zusammenschluss durch Veränderung in einer bestehenden Mitunternehmerschaft

4.1.5.2.1. Anwendungsfälle des Art. IV UmgrStG

1298

Ein solcher liegt vor, wenn sich in einer bestehenden Mitunternehmerschaft die Anzahl der Gesellschafter oder das Beteiligungsausmaß einzelner oder aller Gesellschafter sich ändert und die übrigen Voraussetzungen des Art. IV UmgrStG vorliegen. Ungeachtet des zivil- oder unternehmensrechtlichen Gleichstandes überträgt umgründungssteuerrechtlich betrachtet die Mitunternehmerschaft ihren Betrieb auf eine "neue" erweiterte Personengesellschaft; die bisherigen und die neuen Gesellschafter erhalten als Gegenleistung neue Gesellschafterrechte.

Bspw. sind folgende Anwendungsfälle möglich:

- In eine bestehende Mitunternehmerschaft tritt ein weiterer Gesellschafter durch Übertragung eines Betriebes, eines Teilbetriebes oder eines Mitunternehmeranteils als Sacheinlage ein.

- In eine bestehende Mitunternehmerschaft tritt ein weiterer Gesellschafter durch Leistung einer Bareinlage oder einer nicht begünstigtes Vermögen darstellenden Sacheinlage ein.

- In eine bestehende Mitunternehmerschaft tritt ein weiterer Mitunternehmer ein, der nur seine Arbeitskraft zur Verfügung stellt, ohne an der Substanz beteiligt zu sein (reiner Arbeitsgesellschafter ohne Kapitaleinlage).

- In einer bestehenden GmbH & Co KG tätigt der 100-prozentige Kommanditist eine Geld- oder Sacheinlage in die KG und erhöhtändert dabei das fixe (starre, feste) Kapitalkonto. Es liegt dem Grunde nach ein Anwendungsfall des Art. IV UmgrStG vor, da die Beteiligung des Kommanditisten (vergleichbar einer Kapitalerhöhung durch den Alleingesellschafter einer Kapitalgesellschaft) erweitert wird. Zu einer Steuerlastverschiebung kann es auf Grund der 100-prozentigen Beteiligung des Kommanditisten nicht kommen.

- In einer bestehenden Mitunternehmerschaft leisten alle Mitunternehmer im Verhältnis ihrer Beteiligungen Geldeinlagen oder gleichwertige Sacheinlagen und erhöhen dadurch jeweils das fixe (starre) Kapitalkonto. Obwohl sich die Beteiligungsverhältnisse nicht ändern, liegt dem Grunde nach ein Anwendungsfall des Art. IV UmgrStG vor, da die "neue" Mitunternehmerschaft neben der Betriebsübertragung durch die "alte" Mitunternehmerschaft hinsichtlich der Vermögenseinlagen für die bisherigen Mitunternehmer ein Erwerb von zusätzlichen Gesellschafterrechten gegeben ist. Zu einer Steuerlastverschiebung kann es dabei nicht kommen.

- In einer bestehenden Mitunternehmerschaft ändert sich das Beteiligungsausmaß eines Gesellschafters durch eine Geld- oder Sacheinlage dadurch, dass er sein fixes (starres) Kapitalkonto erhöht. Der Vermögensübertragung durch die "alte" Mitunternehmerschaft auf die "neue" steht die zusätzliche Einlage des einen Mitunternehmers gegenüber. Da sich in diesem Fall das Beteiligungsausmaß nur eines Gesellschafters zu Lasten der stille haltenden Mitgesellschafter erhöht, ist Vorsorge zu treffen, dass es dabei zu keiner Steuerlastverschiebung kommt.

- In einer bestehenden Mitunternehmerschaft ändert sich das Beteiligungsausmaß eines Gesellschafters/mehrerer Gesellschafter/aller Gesellschafter durch die Einlage von bisherigem Sonderbetriebsvermögen in das Gesellschaftsvermögen dadurch, dass das fixe (starre) Kapitalkonto des/der Mitunternehmer erhöht/vermindert wird. Verändert sich dadurch das Beteiligungsausmaß eines/mehrerer Gesellschafter zu Lasten der anderen Gesellschafter, ist Vorsorge zu treffen, dass es dabei zu keiner endgültigen Steuerlastverschiebung kommt; zu Vorsorgemaßnahmen im Zusammenhang mit Grundstücken siehe auch Rz 1314 sowie Rz 1320.

- Ein Mitunternehmer einer bestehenden Mitunternehmerschaft überträgt seinen Mitunternehmeranteil auf eine andere Mitunternehmerschaft, allerdings nur dem Werte nach und mit Wirkung bloß im Innenverhältnis (quoad sortem). Der übertragene Mitunternehmeranteil geht steuerlich in das Gesellschaftsvermögen der übernehmenden Mitunternehmerschaft über, diese wird wirtschaftlicher Eigentümer des Mitunternehmeranteils, zivilrechtlich und nach außen hin bleibt der Übertragende Eigentümer des Gesellschaftsanteils. Dies stellt einen Anwendungsfall des Art. IV UmgrStG dar, wenn im Innenverhältnis der Übertragende keinerlei Verfügungsmöglichkeit über den Gesellschaftsanteil auf Grund seines zivilrechtlichen Eigentums mehr hat aber von der übernehmenden Mitunternehmerschaft ein Gesellschafterrecht erhält.

- In einer bestehenden atypisch stillen Gesellschaft wird das Vermögen des Inhabers des Unternehmens umgegründet (zB Verschmelzung); die atypisch stille Gesellschaft wird fortgeführt und die Beteiligung des atypisch stillen Gesellschafters bezieht sich auf das Gesamtvermögen nach der Umgründung, wenn der Geschäftsherr für die Einlage in die atypisch stille Mitunternehmerschaft zusätzliche Gesellschaftsrechte erhält (siehe auch Rz 359 und Rz 1498).

1299

Ein Anwendungsfall des Art. IV UmgrStG liegt auch vor, wenn es zu einer übertragenden Umwandlung einer Personengesellschaft auf eine andere Personengesellschaftsstruktur kommt, ohne dass es dabei zu einer inhaltlichen Änderung der Beteiligungen oder der Beteiligten kommt. Die steuerliche Wirkung beschränkt sich in diesem Fall auf die Rückwirkung dieses Vorgangs und auf den Bereich der Gebühren und Verkehrsteuern. Ein strukturändernder Zusammenschluss ist etwa in folgenden Fällen anzunehmen:

- Eine GesBR wird in eine Personenhandelsgesellschaft des Unternehmensrechts (OG, KG) umgegründet. Wenn sich dabei die Gesellschafter- oder Beteiligungsstruktur nicht ändert, kann es zu keiner Steuerlastverschiebung kommen. Bleibt bisheriges Sonderbetriebsvermögen eines Gesellschafters Sonderbetriebsvermögen desselben, hat dies keine ertragsteuerlichen Auswirkungen. Dies gilt auch für den Fall, dass eine GesBR infolge des Überschreitens der Umsatzgrenzen des § 189 UGB zur Protokollierung als OG oder KG verpflichtet ist und die Eintragung samt Übertragung des Vermögens tatsächlich vornimmt.

- Ein Kommanditist wechselt im Innenverhältnis seine Rechtstellung in die eines atypisch stillen Gesellschafters oder umgekehrt ohne Änderung des Beteiligungsausmaßes. Dieser Vorgang hat keine ertragsteuerlichen Auswirkungen. Ebenso muss keine Vorsorge zur Vermeidung einer Steuerlastverschiebung getroffen werden.

4.1.5.2.2. Keine Anwendungsfälle des Art. IV UmgrStG

1301

Faktische Veränderungen bei Mitunternehmerschaften stellen keine Zusammenschlüsse im Sinne des Art. IV UmgrStG dar.

- Zwei nebeneinander personen- und beteiligungsgleich bestehende Personengesellschaften bilanzieren ihre Gesellschaften einheitlich. Bei dieser einheitlichen Bilanzierung handelt es sich um keinen Zusammenschluss zu einer neuen (erweiterten) Personengesellschaft, sondern um eine unrichtige Bilanzierung, die zu einer Bilanzberichtigung führen muss, es sei denn, es liegt eine so genannte Unternehmenseinheit vor (EStR 2000 Rz 5834).

- Ein rechnungslegungspflichtiger oder nicht rechnungslegungspflichtiger Einzelunternehmer erwirbt ein weiteres Einzelunternehmen und führt diese beiden Betriebe zusammen. Da hier keine Mitunternehmerschaft entsteht, kann ein Anwendungsfall des Art. IV UmgrStG nicht vorliegen.

- Ein Einzelunternehmer überträgt eine Quote seines Einzelunternehmens unentgeltlich oder entgeltlich an eine andere Person. Es entsteht dadurch eine Mitunternehmerschaft außerhalb eines Zusammenschlusses. Die Quotenübertragung ist ertragsteuerlich wie die Schenkung (§ 6 Z 9 lit. a EStG 1988) bzw. Veräußerung (§ 6 Z 8 lit. b EStG 1988 in Verbindung mit § 24 EStG 1988) eines Mitunternehmeranteiles zu behandeln. Zur Verbindung dieses Vorganges mit einem Zusammenschluss siehe Rz 1364 ff.

- Der Beitritt einer GmbH als Komplementär-Arbeitsgesellschafter oder Minderheitsgesellschafter im Rahmen der 10%-Grenze bei einer errichtenden Umwandlung nach dem UmwG in Verbindung mit Art. II UmgrStG erfolgt umwandlungsbedingt und ist daher kein Zusammenschluss.

- Eine Umgründung des Inhabers des Unternehmens, wenn der nachfolgeberechtigte atypisch still Beteiligte nach der Umgründung weiterhin nur am bisherigen Vermögen beteiligt ist, führt zu keinem Zusammenschluss.

- Ein oder mehrere Mitunternehmer tätigt/tätigen eine Geld- oder Sacheinlage auf ihr variables Kapitalkonto.

4.1.6. Erfordernis eines Zusammenschlussvertrages

4.1.6.1. Allgemeines

1302

Grundlage für den Zusammenschluss bildet ein schriftlicher Zusammenschlussvertrag. Dieses Rechtsgeschäft muss nicht ausdrücklich als Zusammenschlussvertrag gekennzeichnet sein, es muss aber klar erkennbar sein, dass es sich um einen gesellschaftsrechtlichen Vorgang handelt. Der Vertrag hat insb. die Beteiligungsverhältnisse an der übernehmenden Personengesellschaft zu regeln und den Umfang des zu übertragenden Vermögens (Rz 1346 ff) und die Gegenleistung (Rz 1374 ff) zu beschreiben.

Bei neu errichteten Personengesellschaften wird der Zusammenschlussvertrag der Gesellschaftsvertrag (Präambel im Gesellschaftsvertrag) der übernehmenden Personengesellschaft oder ein eigener Vertrag sein, bei bereits bestehenden Personengesellschaften ein Nachtrag zum Gesellschaftsvertrag.

Aus § 23 Abs. 1 UmgrStG ergibt sich, dass zu den Anwendungsvoraussetzungen für einen Zusammenschluss das Erstellen eines schriftlichen Zusammenschlussvertrages gehört.

Der Zusammenschlussvertrag kann wegen des Erfordernisses der Einholung von Genehmigungen (zB Grundverkehrs- oder Kartellbehörde) auch aufschiebend bedingt abgeschlossen werden.

Werden im Rahmen von Betriebs- oder Teilbetriebsübertragungen auch GmbH-Beteiligungen (siehe EStR 2000 Rz 492 und Rz 597) mitübertragen, ist für diese ein Notariatsakt erforderlich.

1304

Neben der auch steuerlich relevanten Frage der Beteiligungsverhältnisse ist bei Zusammenschlüssen die Frage der Steuerlastverhältnisse vor und nach dem Zusammenschluss von Bedeutung. § 24 Abs. 2 UmgrStG macht die Fortführung der Buchwerte des zusammengeschlossenen Vermögens in der übernehmenden Personengesellschaft von einer Vorsorge dahingehend abhängig, dass es durch den Zusammenschluss zu keiner endgültigen Verschiebung von persönlichen Steuerlasten (betreffend Einkommen- oder Körperschaftsteuer, nicht Gebühren und Verkehrsteuern) auf den/die Zusammenschluss-Partner kommt. Eine endgültige Verschiebung von Steuerlasten liegt vor, wenn die im Zusammenschlussvermögen vorhandenen Gesamtreserven ganz oder teilweise auf den (die) anderen Zusammenschlusspartner übergehen und auch von diesem (diesen) versteuert werden muss (müssen). Unmaßgeblich ist dabei der auf den Steuerpflichtigen anzuwendende Steuertarif. Da grundsätzlich jeder Steuerpflichtige die von ihm selbst erwirtschafteten Gesamtreserven auch selbst versteuern muss, ist eine solche Steuerlastverschiebung durch geeignete Vorsorgemaßnahmen zu vermeiden. Da die Vorsorge "für die weitere Gewinnermittlung" erfolgen muss, ist eine Methode erforderlich, die nicht als entgeltlich zu werten ist. Dies kann zB im Wege der Speicherung der Gesamtreserven oder im Wege eines gewinnabhängigen Ausgleichs erfolgen.

Die Vorsorge gegen eine Verschiebung von Steuerlasten kann sich nur auf steuerhängige stille Reserven einschließlich eines allfälligen Firmenwertes beziehen.

Zusammenschlüsse mit einem Stichtag bis 31.3.2012:

Daher sind etwa stille Reserven des zum Anlagevermögen gehörenden Grund und Bodens, die bei der Gewinnermittlung nach § 4 Abs. 1 EStG 1988 bzw. § 4 Abs. 3 EStG 1988 außer Ansatz bleiben, nicht Gegenstand einer Vorsorge.

Zusammenschlüsse mit einem Stichtag ab 1.4.2012:

Da die stillen Reserven von Grundstücken (Grund und Boden, Gebäude und grundstücksgleiche Rechte) ab dem 1.4.2012 unabhängig von der Gewinnermittlungsart immer steuerhängig sind, hat die gewählte Vorsorgemaßnahme auch diese stillen Reserven zu umfassen (siehe weiters Rz 1314 und 1320).

1306

Gesamthaft betrachtet müssen im konkreten Fall Maßnahmen in der zivil- oder unternehmensrechtlichen Zusammenschlussvereinbarung definiert werden, die die Fortführung der Buchwerte garantieren, der Maßgeblichkeit des Mitunternehmeranteilsbegriffes Rechnung tragen und die Verschiebung der persönlich bestehenden Steuerlasten vermeiden. Zulässige Maßnahmen sind:

- das vertragliche Abstellen auf die Verkehrswerte des jeweils zu übertragenden Vermögens in Verbindung mit der Abstimmung der den Kapitalkonten nicht entsprechenden Verkehrswertverhältnisse und dem Erstellen von Ergänzungsbilanzen für die einzelnen Mitunternehmer (Verkehrswertzusammenschluss, Rz 1311 ff)

- das vertragliche Abstellen auf den die Buchwerte des jeweils zu übertragenden Vermögens und im Falle der fehlenden Übereinstimmung der Beteiligungsverhältnisse mit den Verkehrswerten in Verbindung mit gewinnabhängigen Ergebnisverteilungsvereinbarungen (Kapitalkontenzusammenschluss, Rz 1316 ff).

Haben die Zusammenschlusspartner eine zulässige Maßnahme im Rahmen der Zusammenschlussvereinbarung getroffen, ist eine Änderung der vertraglich festgelegten Maßnahme nach dem Vollzug des Zusammenschlusses nicht mehr wirksam.

1308

Sollten die unternehmensrechtlich maßgebenden Buchwerte von den steuerlich maßgebenden Buchwerten zum Zusammenschlussstichtag abweichen und wird das Beteiligungsverhältnis auf die handelsrechtlichen Werte bezogen, ist dessen ungeachtet die Vorsorge gegen eine Steuerlastverschiebung auf die steuerlich maßgebenden Buchwerte zu beziehen.

1310

Das Abstellen der Beteiligungsverhältnisse auf den steuerlichen Mitunternehmeranteilsbegriff ist nicht unbedingt erforderlich. Erfolgt ein Abstimmen auf die gesellschaftsvertraglich festgelegten Beteiligungen und damit auf starre/fixe Kapitalkonten, werden damit gleichzeitig auch der Buchwert und der Verkehrswert des zu übertragenden Vermögens beeinflusst:

- Tritt einer bestehenden Mitunternehmerschaft ein weiterer Gesellschafter bei, können die Beteiligungsverhältnisse auf die Substanzbeteiligung (fixes/starres Kapitalkonto) der Altgesellschafter bezogen und damit die Beteiligung der neu eintretenden Gesellschafter auf diese abgestimmt werden. Voraussetzung ist, dass im Gesellschaftsvertrag eine entsprechende Festlegung erfolgt ist, sodass sich bei einer Auseinandersetzung bei Gesamtveräußerung, Aufgabe oder Austritt eines Gesellschafters die Notwendigkeit der Bereinigung der offenen Verrechnungsposten ergibt.

- Entsteht eine Personengesellschaft durch Zusammenschluss zweier oder mehrerer Unternehmer oder eines Unternehmers mit einem Nichtunternehmer, kann die dargestellte Vorgangsweise dadurch erreicht werden, dass das in der (jeweiligen) Zusammenschlussbilanz ausgewiesene positive Buchvermögen und das sonstige übertragene Vermögen gesellschaftsvertraglich auf fixe Beteiligungen (starre Kapitalkonten) bezogen wird, sodass der Überstand des Übertragungskapitals in ein variables Kapitalkonto eingestellt wird. Dies gilt auch für die Übertragung eines buchmäßig negativen Vermögens, bei dem in Höhe des Einstellens eines Betrages auf das starre Kapitalkonto ein in diesem Ausmaß höheres negatives variables Kapitalkonto entsteht.

Beispiele:

1. Die Einzelunternehmer A und B wollen sich zu einer Mitunternehmerschaft zusammenschließen. Die steuerlich maßgebenden Buchwerte des Betriebsvermögens und (mangels rückwirkender Korrekturen) damit das Zusammenschlusskapital zum Zusammenschlussstichtag betragen bei A 1000 und bei B -1500, der Verkehrswert des Betriebes des A beträgt 3000, jener des B 1000. Entsprechend den Verkehrswerten wird Das Beteiligungsverhältnis wird mit 75% für A und 25% für B im Gesellschaftsvertrag festgelegt (Verkehrswertzusammenschluss). Es wird zu Buch- oder Verkehrswerten übertragen und in der Eröffnungsbilanz für A ein starres Kapitalkonto von 75 und für B ein solches von 25 gebildet. Das variable Kapitalkonto bei A beträgt somit 925 und bei B 1475 -1525. Entsprechend der gewählten Zusammenschlussmethode (Verkehrswertzusammenschluss) wird die Vorsorge zur Vermeidung einer endgültigen Steuerlastverschiebung getroffen (siehe dazu die Fortführung des Beispiels in Rz 1314). Je nach gewählter Zusammenschlussmethode (Verkehrswert- oder Kapitalkontenzusammenschluss) erfolgt die erforderliche Vorsorge zur Vermeidung einer Steuerlastverschiebung.

2. Der Einzelunternehmer C und die GmbH-D wollen sich zu einer GmbH& Co KG dahingehend zusammenschließen, dass C seinen Betrieb mit einem Buchwert von -1000 und einem Verkehrswert von 900 überträgt und die GmbH eine Bareinlage von 100 leistet. Dem Verkehrswertverhältnis entsprechend wird in der Eröffnungsbilanz der KG für C ein starres Kapitalkonto von 9 und für die GmbH ein solches von 1 gebildet. Das variable Kapitalkonto bei C beträgt somit -1009 und bei der GmbH 99. Die erforderliche Vorsorge gegen eine endgültige Steuerlastverschiebung wird getroffen.

2. In die A&B-OG, an der A und B zu jeweils 50% beteiligt sind, tritt der Einzelunternehmer C mit seinem Betrieb als neuer Gesellschafter ein. Die starren Kapitalkonten von A und B in der bestehenden A&B-OG betragen jeweils 100. Der steuerlich maßgebende Buchwert des Betriebsvermögens von C beträgt 1000. Die Zusammenschluss-Partner vereinbaren ein Beteiligungsverhältnis von jeweils einem Drittel. Unter Bezugnahme auf die starren Kapitalkonten von A und B beträgt das starre Kapitalkonto von C ebenfalls 100, sein variables Kapitalkonto beträgt daher 900. Entsprechend der gewählten Zusammenschlussmethode (Kapitalkontenzusammenschluss) wird die Vorsorge zur Vermeidung einer endgültigen Steuerlastverschiebung getroffen (siehe dazu das Beispiel in Rz 1319).

Ist in einem Zusammenschlussvertrag auf Basis starrer/fixer Kapitalkonten für beschränkt haftende Gesellschafter eine unbedingte Auffüllungsverpflichtung allfällig bestehender negativer Verrechnungsstände festgelegt worden, bestehen keine Bedenken, wenn diese Verpflichtung durch eine entsprechende Vertragsänderung aufgehoben wird.

1312a (neu)

Verkehrswertzusammenschluss bei fortgesetzter Einnahmen/Ausgabenrechnung:

Soll die übernehmende Mitunternehmerschaft ihren Gewinn weiterhin nach § 4 Abs. 3 EStG 1988 ermitteln, ist auch ein Verkehrswertzusammenschluss möglich. Als Vorsorge gegen eine endgültige Steuerlastverschiebung sind Ergänzungsrechnungen (siehe dazu auch EStR 2000 Rz 6002 ) zu führen. Folgendes ist dabei zu beachten:

- Die Ergänzungsrechnung muss den Grundsätzen einer Ergänzungsbilanz entsprechen und die stillen Reserven auf die WG des betrieblichen AV aufteilen.

- Die Kapitalkonten müssen für den Fall der späteren Auseinandersetzung nach den Grundsätzen eines ordnungsgemäßen Rechnungswesens geführt werden.

- Stille Reserven im Umlaufvermögen sind im ersten Kalenderjahr der Mitunternehmerschaft nach dem Zusammenschluss steuerwirksam aufzulösen, um eine objektiv richtige Gewinnzurechnung zu gewährleisten.

Beispiel:

Ein Freiberufler (Gewinnermittlung gemäß § 4 Abs. 3 EStG 1988 ) schließt sich zum 31.12.01 mit der bisher nichtselbständig tätigen Berufskollegin B zu einer OG zusammen, A überträgt seinen Betrieb, B leistet eine Bareinlage. Die Beteiligungsverhältnisse in der OG sollen entsprechend den Verkehrswerten festgelegt werden. Der Betrieb des A hat zum Stichtag einen VW von 4.000, B soll mit 20% an der OG beteiligt sein und leistet daher eine Kapitaleinlage von 1.000.

Da die übernehmende OG den Gewinn ebenfalls nach § 4 Abs. 3 EStG 1988 ermitteln soll, muss A zum Zusammenschluss-Stichtag keine Bilanz mit Übergang zur Gewinnermittlung nach § 4 Abs. 1 EStG 1988 erstellen, sondern einen Status, in welchem das zu übertragende Vermögen zu steuerlichen Buchwerten wie folgt ausgewiesen wird.

Status des EU A zum 31.12.01 | |||||

Aktiva | Buchwert | Verkehrswert | Passiva | Buchwert | Verkehrswert |

BGA | 1.000 | 1.500 | Eigenkapital | 1.000 | 4.000 |

Forderungen | 500 | 500 | Verbindlichkeiten | 1.000 | 1.000 |

Klientenstock | 2.000 | ||||

Noch nicht abrechenbare Leistungen (nnaL) | 500 | 1.000 | |||

Da in der OG die Buchwerte übernommen werden sollen, müssen die Kapitalkonten der Gesellschafter A und B so verschoben werden, dass sie dem vereinbarten Beteiligungsverhältnis 80:20 entsprechen, daher 1.600 für A und 400 für B betragen; dies entspricht einer Quoten- und damit Reservenverschiebung von A auf B iHv 600 (Verkehrswertzusammenschluss mit Quotenverschiebung). Über Ergänzungsrechnungen sind daher die stillen Reserven, aufgeteilt auf die WG des AV, denen sie zuzuordnen sind, bei A zu speichern, um im Falle einer Realisierung eine endgültige Reservenverschiebung zu vermeiden.

Ergänzungsrechnung A | |||

Aktiva | Buchwert | Passiva | Buchwert |

Ergänzungskapital | 500 | BGA | 100 |

Klientenstock | 400 | ||

Ergänzungsrechnung B | |||

Aktiva | Buchwert | Passiva | Buchwert |

BGA | 100 | Ergänzungskapital | 500 |

Klientenstock | 400 | ||

Um eine objektiv richtige Gewinnzurechnung zu gewährleisten, muss im erstem Kalenderjahr nach dem Zusammenschluss in der Personengesellschaft rechnerisch ein doppelter Wechsel der Gewinnermittlungsart vorgenommen werden und es sind die stillen Reserven im Umlaufvermögen steuerwirksam aufzulösen und dem Übertragenden zuzurechnen.

Fortsetzung des Beispiels:

A (80%) | B (20%) | |

Übergangsgewinn | 1.000 | 0 |

Übergangsverlust | -800 | -200 |

Saldo | 200 | -200 |

Gewinnermittlung nach Zusammenschluss:

Zurechnung Saldo aus doppeltem Wechsel | 200 | -200 |

Zufluss Forderungen/nnaL | 1.200 | 300 |

Zurechnung stille Reserven aus nnaL | +100 | -100 |

Steuerliche Gewinnverteilung | 1.500 | 0 |

Erfassung auf den Kapitalkonten:

Kapitalkonto | ||

A (80%) | B (20%) | |

Buchwert Kapitalkonten vor Quotenverschiebung | 1.000 | 1.000 |

Buchwert Kapitalkonten nach Quotenverschiebung | 1.600 | 400 |

Wechsel Gewinnermittlungsart zu Einnahmen-Ausgaben-Rechnung nach Zusammenschluss | -800 | -200 |

Zufluss nnaL | 1.200 | 300 |

Kapitalkonten nach Zufluss nnaL | 2.000 | 500 |

Kontrollrechnung für Veräußerung MU unmittelbar nach Zusammenschluss:

Gesamt-Verkehrswert der Mitunternehmerschaft nach Zusammenschluss | 5.000 | 4.000 | 1.000 |

Abzüglich Buchwerte Kapitalkonten | -2.000 | -500 | |

Auflösung Ergänzungskapital | +500 | -500 | |

Veräußerungsgewinn gesamt | 2.500 | 2.500 | 0 |

1313

Die die steuerliche Buchwertfortführung sichernden Ergänzungsbilanzen/Ergänzungsrechnungen müssen mit der ersten jährlichen Erklärung über die einheitliche und gesonderte Gewinnfeststellung, spätestens aber über Aufforderung der Abgabenbehörde vorgelegt werden. Sie sind aber jedenfalls nur dann als rechtzeitig vorgelegt anzusehen, wenn sich nicht bereits eine Veränderung der Ergänzungsbilanz durch Realisierung oder laufende Auflösung ergeben hat.

1313a

Für das weitere Schicksal der Vorsorgemaßnahmen gilt Folgendes:

- Wird die Personengesellschaft später veräußert oder aufgegeben oder scheidet ein Gesellschafter im Wege der Anteilsveräußerung oder Abschichtung aus, werden im Rahmen der Veräußerungsgewinnermittlung die Ergänzungsbilanzen der veräußernden Mitunternehmer aufgelöst und gemäß § 24 EStG 1988 in Verbindung mit § 37 EStG 1988 berücksichtigt.

- Im Falle einer unentgeltlichen Übertragung gehen die steuerlichen Verhältnisse auf den Rechtsnachfolger über.

- Wechselt eine Personengesellschaft, deren Gesellschafter die Vorsorge gegen eine Steuerlastverschiebung in Form von Ergänzungsbilanzen getroffen haben, zu einem späteren Zeitpunkt zur Gewinnermittlung gemäß § 4 Abs. 3 EStG 1988 , sind die Ergänzungsbilanzen in Form von Ergänzungsrechnungen weiterzuführen. In den Ergänzungsbilanzen abgebildete stille Reserven im Umlaufvermögen sind zum Zeitpunkt des Wechsels der Gewinnermittlungsart ertragswirksam aufzulösen.

- Im Falle der Einbringung des Betriebes der Personengesellschaft gemäß Art. III UmgrStG ergeben sich die Buchwerte des einzubringenden Vermögens nach Zusammenfassung der Schlussbilanzansätze mit den Ansätzen der Ergänzungsbilanzen und prägen die Verkehrswerte der Mitunternehmeranteile das Umtauschverhältnis. Davon abweichend festgelegte Beteiligungsverhältnisse sind kein Hindernis für die Geltung des Art. III UmgrStG, eine drohende Äquivalenzverletzung kann durch eine alineare Ausschüttungsvereinbarung vermieden werden.

- Im Falle der Einbringung eines Mitunternehmeranteils nach Art. III UmgrStG tritt die übernehmende Körperschaft in die Rechtsstellung des Einbringenden ein, sodass sich an der Vorsorgetechnik nichts ändert.

- Im Falle der Einbringung aller Mitunternehmeranteile nach Art. III UmgrStG zum gleichen Stichtag in dieselbe übernehmende Körperschaft gelten die oben genannten Grundsätze für die Betriebseinbringung.

- Kommt es nach dem Zusammenschluss zu einem weiteren Zusammenschluss, ist neben der bestehenden Vorsorge eine weitere Vorsorge betreffend den nunmehr Übertragenden zu treffen. Die schon bestehenden Ergänzungsbilanzen/Ergänzungsrechnungen können an die Veränderungen angepasst werden.

- Kommt es nach dem Zusammenschluss zu einer Realteilung der Personengesellschaft, sind - sofern es nicht zu einer steuerwirksamen Bereinigung der Ergänzungsbilanzen/Ergänzungsrechnungen kommt - die offenen Positionen in die realteilungsbedingte Vorsorgetechnik der Ausgleichsposten zu überführen.

4.1.7.3.1. Buchwertübernahme mit Quotenverschiebung der Kapitalkonten und Ergänzungsbilanzen

1314

Dabei werden die übertragenen Betriebe, Teilbetriebe oder Mitunternehmeranteile zu den steuerlich maßgebenden Buchwerten laut der (den) Zusammenschlussbilanz(en) von der übernehmenden Personengesellschaft in der Steuerbilanz angesetzt und das gesamte Buchkapital im Verhältnis der Verkehrswerte der zusammengeschlossenen Vermögen auf die Partner verteilt. Die starren Kapitalkonten entsprechen nunmehr den Verkehrswertverhältnissen. Die mit dieser Quotenverschiebung allerdings verbundene Verschiebung von Gesamtreserven und Steuerlasten muss durch Ergänzungsbilanzen für die betroffenen Gesellschafter rückgängig gemacht werden. Da auf Grund der Buchwertfortführung die verschobenen und in den Ergänzungsbilanzen rückgängig gemachten Differenzen erst bei einer Realisierung der in der Personengesellschaft gespeicherten Reserven zu einer konkreten Steuerlastverschiebung führen, ist erst bei dieser Gelegenheit zu diesem Zeitpunkt eine Gegenrechnung mit den entsprechenden Ergänzungsbilanzansätzen erforderlich. Wurden davon abweichend die Ergänzungsbilanzbeträge laufend (ohne Realisierung) steuerwirksam aufgelöst, bestehen keine Bedenken, diese Methode auslaufend beizubehalten.

Beispiel:

Der Einzelunternehmer A und der Einzelunternehmer B schließen sich zur AB-OG zusammen und übertragen ihre Einzelunternehmen auf diese. Sie vereinbaren, dass das Beteiligungsverhältnis in der OG den Verkehrswerten der übertragenen Einzelunternehmen entsprechen soll. Der Zusammenschluss wird zu Buchwerten durchgeführt. Die aus den Jahres- oder Zwischenabschlüssen abgeleiteten Zusammenschlussbilanzen der beiden Einzelunternehmer zum Zusammenschlussstichtag zu den steuerlich maßgebenden Buchwerten (unter Angabe der Verkehrswerte in Klammer) stellen sich wie folgt dar:

Zusammenschlussbilanz A 31.12.2000 | |||

Anlagevermögen | 500 (700) | Zusammenschlusskapital | 600 (800) |

Umlaufvermögen | 300 (300) | Verbindlichkeiten | 200 (200) |

Zusammenschlussbilanz B 31.12.2000 | |||

Anlagevermögen | 300 (1000) | Zusammenschlusskapital | 100 (800) |

Umlaufvermögen | 200 (200) | Verbindlichkeiten | 400 (400) |

Die Verkehrswerte beider Einzelunternehmen betragen je 800, stille Reserven enthält in beiden Einzelunternehmen nur das Anlagevermögen.

Das Beteiligungsverhältnis in der übernehmenden OG beträgt den Verkehrswertrelationen der übertragenen Einzelunternehmen entsprechend 50:50. Da die Buchwerte des Eigenkapitals diesem Beteiligungsverhältnis nicht entsprechen, müssen die Kapitalkontenstände so zwischen den Gesellschaftern verschoben werden, dass sie die 50:50 Beteiligung wiedergeben.

Eröffnungsbilanz der OG 1.1.2001 | |||||

AKTIVA A+B | gesamt | PASSIVA A+B | Verschiebung | gesamt | |

AV A + AV B | 800 | Eigenkapital A | 600 | -250 | 350 |

UV A + UV B | 500 | Eigenkapital B | 100 | +250 | 350 |

Verbindl A+B | 200+400 | 600 | |||

Bilanzsumme | 1300 | 1300 | |||

Die in den übertragenen Einzelunternehmen enthaltenen Gesamtreserven betragen für A 200 und für B 700, gesamt in der OG daher 900. Durch das vereinbarte Beteiligungsverhältnis von 50:50 würden bei einer Realisierung auf jeden der beiden Gesellschafter 450 Gesamtreserven entfallen. Dies entspricht einer Verschiebung von 250 von B auf A, welche durch die Quotenverschiebung auf den Kapitalkonten bewirkt wurde. Diese muss daher durch Ergänzungsbilanzen für beide Gesellschafter rückgängig gemacht werden.

Ergänzungsbilanz 1.1.2001 A | Ergänzungsbilanz 1.1.2001 B | ||

Mehrwert Aktiva 250 | Ergänzungskapital 250 | Ergänzungskapital 250 | Minderwert Aktiva 250 |

Die laufenden Abschreibungen im Stammvermögen der Personengesellschaft wirken sich nicht auf die Ergänzungsbilanzen aus, da nur sicherzustellen ist, dass die verschobenen Kapitalkontenquoten nicht endgültig zu einer Steuerlastverschiebung führen. Diese Verschiebung kann aber erst bei einer tatsächlichen Realisierung (Veräußerung bzw. sonstigem Ausscheiden aus den Betriebsvermögen von Wirtschaftsgütern) eintreten, sodass erst dann die Auflösung der entsprechenden Ergänzungsbilanzposition vorzunehmen und damit die Besteuerung bei den Übertragenden sichergestellt ist.

Fortsetzung des Beispiels 1 aus Rz 1310 (VW-ZS mit Bezug auf starre Kapitalkonten):

Die Einzelunternehmer A und B schließen sich zu einer Mitunternehmerschaft zusammen. Die steuerlich maßgebenden Buchwerte des Betriebsvermögens und (mangels rückwirkender Korrekturen) damit das Zusammenschlusskapital zum Zusammenschlussstichtag betragen bei A 1.000 und bei B -1.500, der Verkehrswert des Betriebes des A beträgt 3.000, jener des B 1.000. Das Beteiligungsverhältnis wird mit 75% für A und 25% für B im Gesellschaftsvertrag festgelegt. Es wird zu Buchwerten übertragen und in der Eröffnungsbilanz für A ein starres Kapitalkonto von 75 und für B ein solches von 25 gebildet. Das variable Kapitalkonto bei A beträgt somit 925 und bei B -1.525. Die starren Kapitalkonten entsprechen den vereinbarten Beteiligungsverhältnissen, die Quotenverschiebung auf den variablen Kapitalkonten ist daher wie folgt vorzunehmen:

A | B | |

Gesamtkap. vor Quotenverschiebung (-500) | 1.000 | -1.500 |

Kapitalkonten nach Quotenverschiebung | -375 | -125 |

Davon fix | 75 | 25 |

Davon variabel | -450 | -150 |

Verschiebung daher | -1.375 | +1.375 |

Zusammenschlussbilanz A 31.12.00 | |||

Anlagevermögen | 2.000 (4.000) | Eigenkapital | 1.000 (3.000) |

Umlaufvermögen | 1.000 (1.000) | Verbindlichkeiten | 2.000 (2.000) |

Bilanzsumme | 3.000 (5.000) | Bilanzsumme | 3.000 (5.000) |

Zusammenschlussbilanz B 31.12.00 | |||

Anlagevermögen | 2.000 (4.500) | Eigenkapital | -1.500 (1.000) |

Umlaufvermögen | 500 (500) | Verbindlichkeiten | 4.000 (4.000) |

Bilanzsumme | 2.500 (5.000) | Bilanzsumme | 2.500 (5.000) |

Eröffnungsbilanz OG 1.1.01 | |||

Anlagevermögen | 4.000 (8.500) | Starres KK A | 75 (3.000) |

Umlaufvermögen | 1.500 (1.500) | Variables KK A | -450 |

Starres KK B | 25 (1.000) | ||

Variables KK B | -150 | ||

Verbindlichkeiten | 6.000 (6.000) | ||

Bilanzsumme | 5.500 (10.000) | Bilanzsumme | 5.500 (10.000) |

A überträgt auf die OG stille Reserven von 2.000, B überträgt stille Reserven von 2.500. Kommt es unmittelbar nach dem ZS zu einer Realisierung dieser stillen Reserven, dann müsste bei einer dem Beteiligungsverhältnis entsprechenden Aufteilung A 3.375 (75% von 4.500) und B 1.125 (25% von 4.500) versteuern. Das entspricht einer Verschiebung von 1.375 von B auf A, die daher in den Ergänzungsbilanzen wie folgt zu erfassen ist.

Ergänzungsbilanz A 1.1.01 | |||

Anlagevermögen | 1.375 | Ergänzungskapital | 1.375 |

Ergänzungsbilanz B 1.1.01 | |||

Ergänzungskapital | 1.375 | Anlagevermögen | 1.375 |

Kontrollrechnung:

Die OG wird am 1.1.01 um 4.000 veräußert; der Veräußerungserlös wird wie folgt aufgeteilt:

Gesamt 4.000 | 3.000 | 1.000 |

Abzüglich Kapitalkonten | +375 | +125 |

Anteiliger Veräußerungsgewinn vorläufig | 3.375 | 1.125 |

Auflösung Ergänzungsbilanz | -1.375 | +1.375 |

Anteil Veräußerungsgewinn | 2.000 | 2.500 |

1314a (neu)

Werden bei einem Verkehrswertzusammenschluss mit einem nach 31.3.2012 liegenden Stichtag als Teil eines begünstigten Vermögens ( § 23 Abs. 2 UmgrStG ) betriebliche Grundstücke mitübertragen, muss sich die Vorsorgemaßnahme auch auf die stillen Reserven des mitübertragenen Grundstücks beziehen. Die stillen Reserven einschließlich jener des Geschäfts- und Firmenwertes sind den betrieblichen Wirtschaftsgütern zuzuordnen. Ungeachtet der Möglichkeit, für am 31.3.2012 nicht steuerverfangenen Grund und Boden die stillen Reserven gemäß § 30 Abs. 4 EStG 1988 pauschal zu ermitteln, müssen für Zwecke der Vorsorgemaßnahmen die tatsächlichen stillen Reserven (Verkehrswert abzüglich Buchwert) ermittelt werden. Für den (die) Zusammenschluss-Partner, der (die) zusammenschlussbedingt anteiliges Eigentum am Grundstück erwerben, stellt dieses Neuvermögen iSd § 30 Abs. 3 EStG 1988 dar.

Beispiel:

Der Einzelunternehmer A (Gewinnermittlung gemäß § 4 Abs. 1 EStG 1988 ) und die natürliche Person B schließen sich zu einem nach 31.3.2012 liegenden Stichtag zur A&B OG zusammen. A überträgt sein Einzelunternehmen samt betrieblichem Grundstück (keine Steuerverfangenheit zum 31.3.2012), B leistet eine Bareinlage. Das geplante Beteiligungsverhältnis von 90% für A und 10% für B soll sich an den Verkehrswertverhältnissen der übertragenen Vermögen orientieren. Das Einzelunternehmen des A hat zum Zusammenschlussstichtag einen Gesamtverkehrswert von 4.500, B leistet eine Bareinlage von 500.

Für die Ermittlung der stillen Reserven muss A den Gesamtverkehrswert anteilig auf die betrieblichen Wirtschaftsgüter aufteilen. Es entfallen auf Grund und Boden 1.000, auf das Gebäude 1.000, auf das restliche Anlagevermögen 500 und auf Firmenwert 2.200, Verbindlichkeiten 200.

Die Schlussbilanz des Einzelunternehmers A zum Zusammenschlussstichtag weist folgende Ansätze aus:

Aktiva | BW | VW | Passiva | BW | VW |

G+B | 100 | 1.000 | Eigenkapital | 500 | 4.500 |

Gebäude | 500 | 1.000 | Verbindlichkeiten | 200 | 200 |

So. AV | 100 | 500 | |||

FW | 0 | 2.200 | |||

Bilanzsumme | 700 | 4.700 | Bilanzsumme | 700 | 4.700 |

Um die tatsächlichen Kapitalkontenstände in der OG den vereinbarten Beteiligungsverhältnissen anzupassen, müssen Quotenverschiebungen zwischen den Kapitalkonten vorgenommen werden.

Eröffnungsbilanz der A&B OG zum 1.1.01 | ||||

Aktiva | BW | Passiva | KK+/- | Buchwert |

G+B | 100 | Eigenkapital A | 500+400 | 900 |

Gebäude | 500 | Eigenkapital B | 500-400 | 100 |

So. AV | 100 | Verbindlichkeiten | 200 | |

Bank | 500 | |||

Bilanzsumme | 1.200 | Bilanzsumme | 1.000 | 1.200 |

Die Gesamtreserven des Betriebes zum 31.12.00 betragen 4.000. Durch den Zusammenschluss würden ohne Vorsorgemaßnahme 10% der von A erwirtschafteten stillen Reserven auf B übergehen und bei einer Veräußerung nach dem Stichtag von diesem zu versteuern sein. Die mit der Quotenverschiebung verbundene Verschiebung von stillen Reserven ist daher über Ergänzungsbilanzen, welche im Fall der Realisierung der stillen Reserven aufzulösen sind, wieder rückgängig zu machen.

Ergänzungsbilanz A | |||

Ergänzungskapital | 400 | G+B | 90 |

Gebäude | 50 | ||

AV | 40 | ||

FW | 220 | ||

Ergänzungsbilanz B | |||

G+B | 90 | Ergänzungskapital | 400 |

Gebäude | 50 | ||

AV | 40 | ||

FW | 220 | ||

Es bestehen keine Bedenken, wenn bis zum 31.12.2014 (an)gemeldete Zusammenschlüsse hinsichtlich der steuerlichen Vorsorge gegen die endgültige Verschiebung von Steuerlasten bis zur materiellen Rechtskraft des Bescheides an die obigen Ausführungen angepasst werden.

1314b (neu)

Im Fall der Realisierung von stillen Reserven eines Grundstücks ist nach dem Zusammenschlussstichtag wie folgt zu unterscheiden:

Zusammenschlüsse mit einem Stichtag bis zum 31.3.2012:

Wurde anlässlich eines Zusammenschlusses mit einem Stichtag bis zum 31.3.2012 auch ein betriebliches Grundstück mitübertragen und für Grund und Boden mangels Steuerhängigkeit der stillen Reserven keine Vorsorge getroffen (Altvermögen, siehe Rz 1304), ist wie folgt vorzugehen:

- Erfolgt bei einer Veräußerung des Grundstücks/Veräußerung oder Beendigung der Personengesellschaft/Veräußerung des Mitunternehmeranteils nach dem 31.3.2012 die Ermittlung der Einkünfte gemäß § 30 Abs. 4 EStG 1988 pauschal, bestehen keine Bedenken, die sich daraus ergebenden stillen Reserven (bzw. Einkünfte) des Grund und Bodens im Verhältnis der Substanzbeteiligung der Zusammenschluss-Partner aufzuteilen; die Einkünfte unterliegen dem besonderen Steuersatz ( § 30a EStG 1988 ).

- Erfolgt hingegen bei einer Veräußerung des Grundstücks/Veräußerung oder Beendigung der Personengesellschaft/Veräußerung des Mitunternehmeranteils nach dem 31.3.2012 die Ermittlung der Einkünfte gemäß § 30 Abs. 3 EStG 1988 , sind die Einkünfte aus der betrieblichen Grundstücksveräußerung für jeden Mitunternehmer individuell zu ermitteln, wobei die zum Zusammenschlussstichtag auf den G+B entfallenden stillen Reserven nachzuweisen sind und zur Gänze dem übertragenden Gesellschafter zuzurechnen sind.

Im Übrigen siehe dazu Rz 1313a.

Beispiel:

Der Einzelunternehmer A (Gewinnermittlung gemäß § 4 Abs. 1 EStG 1988 ) und B hatten sich zum 31.12.2008 zu einer OG (Beteiligungsverhältnis jeweils 50%) zusammengeschlossen. A übertrug dabei auch ein im Betriebsvermögen des Einzelunternehmens befindliches Betriebsgrundstück. Die stillen Reserven des Grund und Bodens fanden in der Vorsorgemaßnahme gegen eine Steuerlastverschiebung keinen Niederschlag, für das Gebäude wurden zum Stichtag stille Reserven von 500 festgestellt, in die Ergänzungsbilanzen der beiden Gesellschafter daher ein Betrag von jeweils 250 als aktives bzw. passives Ergänzungskapital eingestellt.

Im Jahr 2014 veräußert die OG das Betriebsgrundstück um 4.000. Der Veräußerungserlös ist auf den Grund und Boden und das Gebäude im Verhältnis der Verkehrswerte aufzuteilen; demnach entfallen auf den G+B 2.000 und auf das Gebäude ebenfalls 2.000 (RBW 1.000). Die Aufteilung auf die beiden Gesellschafter erfolgt gemäß § 188 BAO wie folgt:

Gesamt | A | B | |

G+B | 2.000 | 1.000 | 1.000 |

Einkünfte gemäß § 30 Abs. 4 EStG 1988 pauschal | 140 | 140 | |

Gebäude | 2.000 | 1.000 | 1.000 |

Auflösung Ergänzungsbilanz | +250 | -250 | |

Abzüglich RBW | -500 | -500 | |

Einkünfte gemäß § 30 Abs. 3 EStG 1988 | 750 | 250 |

Wollen die Gesellschafter die Einkünfte aus der Veräußerung des G+B ebenfalls gemäß § 30 Abs. 3 EStG 1988 ermitteln, sind die zum Zusammenschlussstichtag auf den G+B entfallenden stillen Reserven nachzuweisen und vom übertragenden Gesellschafter A zu versteuern.

Zusammenschlüsse mit einem Stichtag ab dem 1.4.2012:

In diesen Fällen ist die Zuordnung der stillen Reserven entsprechend den Grundsätzen des § 24 Abs. 2 UmgrStG durch die gewählte Vorsorgemethode sichergestellt. Es ist daher im Zeitpunkt der Reservenrealisierung eine Gegenrechnung mit den entsprechenden Ergänzungsbilanzansätzen erforderlich. Die Einkünfte aus der betrieblichen Grundstücksveräußerung sind für jeden Mitunternehmer individuell zu ermitteln und unterliegen dem besonderen Steuersatz ( § 30a EStG 1988 ). Im Übrigen siehe dazu Rz 1313a.

4.1.7.3.2. Verkehrswertübernahme mit Ergänzungsbilanzen

1315

Bei dieser Methode erfolgt die Übernahme des (der) übertragenen Vermögen(s) von der übernehmenden Mitunternehmerschaft - den festgelegten Beteiligungsverhältnissen entsprechend - in die Steuerbilanz der Mitunternehmerschaft zu Verkehrswerten. Das unternehmensrechtliche Wahlrecht zwischen Buchwertübernahme und Neubewertung im Sinne des § 202 UGB ist davon nicht berührt. Da das UmgrStG allerdings bei Zutreffen der sonstigen Voraussetzungen eine Übernahme der Buchwerte zwingend vorschreibt, sind die Aufwertungen in Ergänzungsbilanzen für die jeweils betroffenen Gesellschafter wieder rückgängig zu machen. Da die Abschreibungen des aufgewerteten Vermögens in der Mitunternehmerschaft steuerwirksam ist sind, muss eine jährliche Korrektur der entsprechenden Ergänzungsbilanzansätze erfolgen.

Beispiel 1:

Der Einzelunternehmer A und der Einzelunternehmer B schließen sich zu einer neugegründeten OG zusammen. Jeder der beiden überträgt sein Einzelunternehmen auf diese und erhält dafür eine Beteiligung an der OG. Das Beteiligungsverhältnis wird den Verkehrswerten der übertragenen Einzelunternehmen entsprechend festgelegt. Die zum Zusammenschlussstichtag aufzustellenden aus den Jahres- oder Zwischenabschlüssen abgeleiteten Zusammenschlussbilanzen der beiden Einzelunternehmen unter Darstellung der Verkehrswerte (unter Angabe der Buchwerte in Klammer) haben folgendes Bild:

Zusammenschlussbilanz A 31.12.2000 | |||

Anlagevermögen | 700 (500) | Eigenkapital | 800 (600) |

Umlaufvermögen | 300 (300) | Verbindlichkeiten | 200 (200) |

Bilanzsumme | 1.000 ( 8 1000) | Bilanzsumme | 1.000 (800) |

Zusammenschlussbilanz B 31.12.2000 | |||

Anlagevermögen | 1.000 (300) | Eigenkapital | 800 (100) |

Umlaufvermögen | 200 (200) | Verbindlichkeiten | 400 (400) |

Bilanzsumme | 1.200 (500) | Bilanzsumme | 1.200 (500) |

Die Verkehrswerte beider Einzelunternehmen betragen 800, wobei bei beiden Betrieben die stillen Reserven ausschließlich im Anlagevermögen stecken. Da A und B das Beteiligungsverhältnis in der neu gegründeten Personengesellschaft den Verkehrswerten der übertragenen Betriebe entsprechend festlegen, beträgt dieses 50:50. Um eine endgültige Verschiebung von Steuerlasten zu vermeiden, werden in der Personengesellschaft die Verkehrswerte der übertragenen Einzelunternehmen übernommen.

Eröffnungsbilanz A+B OG 1.1.2001 | |||

Anlagevermögen | 700+1.000=1.700 | Eigenkapital A | 800 |

Umlaufvermögen | 300+ 200= 500 | Eigenkapital B | 800 |

Verbindlichkeiten | 200+400= 600 | ||

Da Art. IV UmgrStG bei Zutreffen aller Voraussetzungen die Fortführung der Buchwerte in der übernehmenden Personengesellschaft zwingend vorschreibt, müssen beide Gesellschafter die Aufwertung in Ergänzungsbilanzen wieder rückgängig machen. Da die Abschreibung des Anlagevermögens in der Gesellschaftsbilanz durch den Ansatz der Verkehrswerte auf den jeweils übertragenden Gesellschafter bezogen zu hoch ist, müssen die Ergänzungsbilanzpositionen betreffend die Minderwerte Anlagevermögen laufend ertragswirksam aufgelöst werden und führen bei dem auflösenden Mitunternehmer per Saldo zur Buchwertfortführung.

Ergänzungsbilanz A 1.1.2001 | |

Ergänzungskapital 200 | Minderwert Anlagevermögen 200 |

Ergänzungsbilanz B 1.1.2001 | |

Ergänzungskapital 700 | Minderwert Anlagevermögen 700 |

Beispiel 2:

Verkehrswertübernahme unter Bezug auf starre Kapitalkonten:

Die Einzelunternehmer A und B schließen sich zu einer Mitunternehmerschaft zusammen. Die steuerlich maßgebenden Buchwerte des Betriebsvermögens und (mangels rückwirkender Korrekturen) damit das Zusammenschlusskapital zum Zusammenschlussstichtag betragen bei A 1.000 und bei B -1.500, der Verkehrswert des Betriebes des A beträgt 3.000, jener des B 1.000. Das Beteiligungsverhältnis wird mit 75% für A und 25% für B im Gesellschaftsvertrag festgelegt. Es wird zu Verkehrswerten übertragen und in der Eröffnungsbilanz für A ein starres Kapitalkonto von 75 und für B ein solches von 25 gebildet. Das variable Kapitalkonto bei A beträgt somit 2.925 und bei B 975. Da in der Gesellschaftsbilanz die Verkehrswerte übernommen werden, kann es zu einer Verschiebung von stillen Reserven nicht kommen.

Da Art. IV UmgrStG bei Zutreffen aller Anwendungsvoraussetzungen die Fortführung der Buchwerte in der übernehmenden Personengesellschaft zwingend vorschreibt, müssen beide Gesellschafter die Aufwertung in der Gesellschaftsbilanz in Ergänzungsbilanzen wieder rückgängig machen. Da die Abschreibung des Anlagevermögens in der Gesellschaftsbilanz durch den Ansatz der Verkehrswerte auf den jeweils übertragenden Gesellschafter bezogen zu hoch ist, müssen die Ergänzungsbilanzpositionen betreffend die Minderwerte Anlagevermögen laufend ertragswirksam aufgelöst werden und führen bei dem auflösenden Mitunternehmer per Saldo zur Buchwertfortführung.

Eröffnungsbilanz OG 1.1.01 | |||

Anlagevermögen | 8.500 | Starres KK A | 75 |

Umlaufvermögen | 1.500 | Variables KK A | 2.925 |

Starres KK B | 25 | ||

Variables KK B | 975 | ||

Verbindlichkeiten | 6.000 | ||

Bilanzsumme | 10.000 | Bilanzsumme | 10.000 |

Ergänzungsbilanz A 1.1.01 | |||

Ergänzungskapital | 2.000 | Anlagevermögen | 2.000 |

Ergänzungsbilanz B 1.1.01 | |||

Ergänzungskapital | 2.500 | Anlagevermögen | 2.500 |

4.1.7.4. Kapitalkontenzusammenschluss

4.1.7.4.1. Grundsätzliches

1316

Beim Kapitalkontenzusammenschluss sind zwar wie beim Verkehrswertzusammenschluss die Verkehrswerte des jeweils übertragenen Vermögens die Basis für den Zusammenschluss, in der Vertragsgestaltung kommt es aber zu einer Zweiteilung:

- Zunächst werden die Beteiligungsverhältnisse der Mitunternehmer abweichend von den Verkehrswerten des jeweils auf die Personengesellschaft übertragenen Vermögens vertraglich im Standardfall nach dem Verhältnis der steuerlich maßgebenden Buchwerte der übertragenen Betriebe, Teilbetriebe oder Mitunternehmeranteile festgelegt (zum Zusammenschluss auf Basis fixer Kapitalkonten siehe Rz 1309 ff). Abweichungen von dieser Standardsituation sind durch die Methode des Zusammenschlusses auf Basis fixer (starrer) Kapitalkonten möglich (siehe Rz 1309 ff). Insofern kommt es durch die Buchwertfortführung zu einer mit der gesellschaftsvertraglichen Vereinbarung übereinstimmenden Übernahme der Buchwerte und damit gleichzeitig zu einem diesen Verhältnissen entsprechenden Ausweis der Beteiligungen auf den Kapitalkonten der Zusammenschlusspartner. Eine Kapitalkontenverschiebung erübrigt sich daher.

- Soweit außerbetriebliches Vermögen übertragen wird, liegen Einlagen im Sinne des § 6 Z 5 EStG 1988 vor, soweit der Übertragende nach dem Zusammenschluss weiterhin am übertragenen Vermögen beteiligt ist. Soweit das übertragende Vermögen auf die Zusammenschlusspartner übergeht, liegt ein Tausch vor, der nach Maßgabe der §§ 27 , 30 und 31 EStG 1988 zu beurteilen ist (siehe Rz 1417). Auch bei der Überführung von Wirtschaftsgütern des Sonderbetriebsvermögens in das gemeinschaftliche Betriebsvermögen der Mitunternehmerschaft erfolgt lediglich eine quotale Tauschrealisierung hinsichtlich des Fremdanteils und stellt der eigene quotale Anteil eine steuerneutrale Überführung dar, soweit es insgesamt zu einer Verschiebung stiller Reserven zwischen den Gesellschaftern kommt; hinsichtlich der Eigenquote ist bei Vorhandensein stiller Reserven eine Vorsorge gegen die endgültige Verschiebung der Steuerbelastung zu treffen.

Diese Betrachtungsweise ist erstmals für nach dem 30.9.2014 (an)gemeldete Zusammenschlüsse gemäß Art. IV UmgrStG anzuwenden.

prägen die Einlagewerte im Sinne des § 6 Z 5 EStG 1988 die Verhältnisse. Insofern kommt es durch die Buchwertfortführung zu einer mit der gesellschaftsvertraglichen Vereinbarung übereinstimmenden Übernahme der Buchwerte und damit gleichzeitig zu einem diesen Verhältnissen entsprechenden Ausweis der Beteiligungen auf den Kapitalkonten der Zusammenschlusspartner. Eine Kapitalkontenverschiebung erübrigt sich daher.

- Im zweiten Schritt wird entsprechend den Verkehrswerten des jeweils übertragenen Vermögens ein Ausgleich zwischen den vereinbarten und den den Realwerten entsprechenden Beteiligungen durch eine gesellschaftsrechtliche Vereinbarung getroffen, die gleichzeitig der drohenden Steuerlastverschiebung entgegenwirkt.

Beispiel:

Der Einzelunternehmer A schließt sich mit B zu einer GesbR zusammen. A überträgt seinen Betrieb, welcher einen steuerlich maßgebenden Buchwert von 500 und einen Verkehrswert von 1000 hat. B leistet eine Geldeinlage. Da das vereinbarte Beteiligungsverhältnis in der GesbR 50:50 betragen soll, leistet B eine Bareinlage von 500. A überträgt Gesamtreserven in Höhe von 500, B überträgt keine stillen Reserven. Würde die Personengesellschaft unmittelbar nach Zusammenschluss liquidiert, entfielen auf jeden der beiden Mitunternehmer entsprechend ihrem Beteiligungsverhältnis 250 der im Betrieb enthaltenen Gesamtreserven. Da diese aber ausschließlich von A erwirtschaftet worden waren, würde dies ohne Vorsorge eine Verschiebung von Reserven und Steuerlasten von A auf B bewirken.

Zum Vorgehen bei Abweichungen zwischen unternehmensrechtlichen und steuerlichen Buchwerten siehe Rz 1319.

1317

Voraussetzung für einen Kapitalkontenzusammenschluss ist:

- die Feststellung des (jeweiligen) Verkehrswertes

- das (jeweilige) Vorliegen eines steuerlichen positiven Buchwertes bzw. der Bezug auf ein starres Kapitalkonto (siehe Rz 1309 ff).

1317a (neu)

Für Zusammenschlüsse mit einem Stichtag ab 1.4.2012 gilt:

Wird anlässlich eines Zusammenschlusses mit begünstigtem Vermögen iSd § 23 Abs. 2 UmgrStG ein Grundstück mitübertragen, ist Voraussetzung für einen Kapitalkontenzusammenschluss

- die Feststellung des Gesamtverkehrswertes des Übertragungsvermögens

- die Aufteilung des Gesamtverkehrswertes nach der Verhältnismethode auf die einzelnen betrieblichen Wirtschaftsgüter

- das (jeweilige) Vorliegen eines positiven Buchwertes bzw. der Bezug auf ein starres Kapitalkonto (siehe Rz 1309 ff).

1318

Zur Vermeidung einer Verschiebung von Steuerlasten sind folgende die Buchwertfortführung nicht beeinträchtigenden Vorsorgemaßnahmen denkbar:

- Gewinnvorab in Verbindung mit einem Ersatzausgleich (Rz 1319 ff)

- Liquidationsvorab in Verbindung mit einem Ersatzausgleich (Rz 1324 f)

- Gewinn- und Liquidationsvorab in Verbindung mit einem Ersatzausgleich (Rz 1326)

- Reservenvorbehalt (Rz 1327 ff).

1318a

Für das weitere Schicksal der Gewinn- oder/und Liquidationsvorabvereinbarungen gilt Folgendes:

- Wird die Personengesellschaft später beendet (Veräußerung oder Aufgabe)veräußert oder aufgegeben oder scheidet ein Gesellschafter im Wege der Anteilsveräußerung oder Abschichtung aus, ist ein offener Vorab durch eine entsprechende Zuordnung des Veräußerungs- oder Aufgabegewinnes gemäß § 24 EStG 1988 in Verbindung mit § 37 EStG 1988 zu befriedigen, anderenfalls der Ersatzausgleich zu erfüllen. Da nach § 24 Abs. 2 UmgrStG nur vorausgesetzt wird, dass im Rahmen des Zusammenschlusses eine Vorsorge gegen eine endgültige Steuerlastverschiebung getroffen wird, ist es im Rahmen der späteren Auseinandersetzung eine Frage der Vereinbarung, in welcher Weise der offene Vorab sofort oder auf Grund rechtsgeschäftlicher Regelungen später befriedigt wird. Ergibt sich etwa durch das Ausscheiden des Vorabberechtigten eine Zahlungsverpflichtung, die der Vorabschuldner nicht sofort erfüllen kann, bestehen keine Bedenken, wenn die Liquidierung der Schuld durch Rechtsgeschäft - zB durch Übertragung der Forderung auf den Erwerber des Mitunternehmeranteils - hinausgeschoben wird.

- Scheidet der Vorabberechtigte entgeltlich aus der weiter bestehenden Personengesellschaft aus und reicht der laufende Gewinnanteil des/der Verpflichteten für die Befriedigung des Vorab nicht aus, hat der Verpflichtete den Ersatzausgleich sofort oder im Wege einer Stundungs- oder Ratenvereinbarung zu erfüllen. Die Forderung aus dem Ersatzausgleich ist im Rahmen der Veräußerungsgewinnermittlung mit zu berücksichtigen.

- Scheidet der Vorabverpflichtete entgeltlich aus der weiter bestehenden Personengesellschaft aus und reicht sein Abschichtungserlös zur Erfüllung des offenen Vorab nicht aus, hat der Verpflichtete den Ersatzausgleich aus seinem (Privat)Vermögen zu befriedigen. Neben der Soforttilgung ist auch eine Stundungs- oder Ratenvereinbarung möglich. Der Verpflichtete kann auch den offenen Ersatzausgleich mit Zustimmung des Berechtigten auf den Erwerber des Mitunternehmeranteiles ganz oder teilweise überbinden. Siehe dazu weiters Rz 1323.

- Im Falle einer unentgeltlichen Übertragung gehen die steuerlichen Verhältnisse auf den Rechtsnachfolger über.

- Im Falle der Einbringung des Betriebes der Personengesellschaft gemäß Art. III UmgrStG besteht zur Bereinigung offener Vorabpositionen die Möglichkeit

- der Erfüllung der Ersatzausgleichsregelung,

- der Berücksichtigung beim Umtauschverhältnis oder

- der Vereinbarung einer den offenen Vorab deckenden alinearen Ausschüttung.

- Die Einbringung eines Mitunternehmeranteils oder aller Mitunternehmeranteile nach Art. III UmgrStG führt zu den gleichen Regelungsmöglichkeiten wie bei der Betriebseinbringung.

- Kommt es nach dem Zusammenschluss zu einem weiteren Zusammenschluss, ist neben der bestehenden Vorsorge eine weitere Vorsorge betreffend den nunmehr Übertragenden bezogen auf das nunmehrige Übertragungsvermögen zu treffen. Die schon bestehenden Vorabvereinbarungen können an die Veränderungen angepasst werden. Der Folgezusammenschluss kann auch nach einer anderen Zusammenschlussmethode durchgeführt werden, sodass in diesem Fall die Vorsorge im Rahmen des Vorzusammenschlusses unverändert neben jener des Folgezusammenschlusses fortgesetzt werden kann. Eine Anpassung der Methode der schon bestehenden Vorabvereinbarungen an jene des Folgezusammenschlusses ist hingegen nicht möglich (siehe Rz 1306).

- Kommt es nach dem Zusammenschluss zu einer Realteilung der Personengesellschaft, sind offene Vorabpositionen entweder zu befriedigen oder durch Aufnahme in die Ausgleichsposten gemäß § 29 Abs. 1 Z 2 UmgrStG zu berücksichtigen.

4.1.7.4.2. Gewinnvorab

1319

Eine Vereinbarung über einen Gewinnvorab bedeutet, das demjenigen (denjenigen), dessen (deren) Gesamtreserven sonst verkürzt würden, aus den Gewinnen der Personengesellschaft solange mehr zugewiesen wird, bis diese Verkürzung abgegolten ist. Diese Vorab-Gewinnzuweisung geht zu Lasten desjenigen (derjenigen), der (die) sonst nicht selbst erwirtschaftete Gesamtreserven versteuern müsste(n). Der Gewinnvorab ist vertraglich mit jenem Betrag begrenzt, der sich aus der Gegenüberstellung des steuerlich maßgebenden Buchwertes und des Verkehrswertes des übertragenen Vermögens (also unter Einschluss sämtlicher Reserven einschließlich eines Geschäfts- oder Firmenwertes) vervielfacht mit dem Beteiligungsprozentsatz, den der (die) Zusammenschlusspartner erworben haben, ergibt.

Beispiel:

A überträgt seinen Betrieb mit einem steuerlich maßgebenden Buchwert von 3000 und einem Verkehrswert von 7000. B leistet eine Geldeinlage von 1000, um das vereinbarte Beteiligungsverhältnis von 75 : 25 sicherzustellen. Der für A zu vereinbarende Gewinnvorab zB in Höhe von 10% des jährlichen Gewinnes ist mit insgesamt 1000 begrenzt, da sich B mit einem Viertel in die Gesamtreserven des Betriebes des A von 4000 "einkauft" und dem A gegenüber diesen "Kaufpreis" durch einen Gewinnverzicht bis zum Erreichen des Betrages von 1000 abgilt.

Eine allfällige unternehmensrechtliche Vorsorge ist unerheblich, solange für steuerliche Zwecke ausreichend Vorsorge getroffen und damit dem Erfordernis von § 24 Abs. 2 UmgrStG entsprochen wird.

Weichen die im Zusammenschlussvertrag oder in der Zusammenschlussbilanz dargestellten unternehmensrechtlichen Buchwerte von den steuerlichen Buchwerten ab und ergeben sich daraus Unterschiede zwischen unternehmensrechtlichem und steuerlichem Gewinnvorab, sind diese Unterschiede im Zusammenschlussvertrag zu dokumentieren. Im Zusammenschlussvertrag ist vorzusehen, dass diese Unterschiede im Rahmen der laufenden steuerlichen Gewinnzurechnung zu berücksichtigen sind.

Entsprechendes gilt für den Liquidationsvorab.

1320 (neu)

Insoweit im Rahmen eines Kapitalkonten-Zusammenschlusses Grundstücke und/oder Kapitalvermögen, auf die der begünstigte Steuersatz gemäß § 27a oder § 30a EStG 1988 anwendbar ist, mit einem begünstigten Vermögen auf die übernehmende Personengesellschaft mitübertragen werden, ist für diese Wirtschaftsgüter zur Wahrung der Anwendbarkeit des Sondersteuersatzes als Vorsorgemaßnahme nur ein wirtschaftsgutbezogener Liquidationsvorab oder ein Reservenvorbehalt zulässig. Es bestehen keine Bedenken, wenn verschiedene Vorbehaltsmaßnahmen miteinander kombiniert werden, zB wirtschaftsgutbezogener Liquidationsvorab für das mitübertragene Grundstück und Gewinnvorab für den restlichen Betrieb (Teilbetrieb, Mitunternehmeranteil).

Beispiel:

Der Einzelunternehmer A, in dessen Betriebsvermögen sich ein im Jahr 2000 angeschafftes unbebautes Grundstück befindet (AK 100), schließt sich mit B zu einer A&B-OG zusammen; das Beteiligungsverhältnis in der OG soll 50:50 betragen. Die im Einzelunternehmen des A vorhandenen stillen Reserven befinden sich ausschließlich im Grundstück. Der Verkehrswert des Grundstücks zum Zusammenschlussstichtag beträgt 200. Im Rahmen des Kapitalkontenzusammenschlusses wird ein wirtschaftsgutbezogener Liquidationsvorab in Höhe der stillen Reserven des Grundstücks (100) vereinbart.

Wird das Grundstück später um 250 veräußert, ist der Veräußerungserlös im Verhältnis der Beteiligung auf die Mitunternehmer aufzuteilen, es entfallen daher je 125 auf A und B. Der Veräußerungserlös des A ist um den Liquidationsvorab iHv 100 zu erhöhen, der des B um diesen Betrag zu vermindern. Die Ermittlung der Einkünfte aus der Grundstücksveräußerung erfolgt individuell und gesellschafterbezogen.

Wird ein genereller Gewinnvorab ohne Berücksichtigung von Wirtschaftsgütern mit begünstigter Besteuerung vereinbart, ist dieser Gewinnvorab dem Normaltarif zu unterwerfen; ein Herausrechnen ist unzulässig. Es bestehen keine Bedenken, wenn bereits bestehende (Gewinn-, Liquidations-)Vorabvereinbarungen an obige Aussagen angepasst werden.

1320a (neu; bisherige Rz 1320 wurde teilweise überführt)

Die Vorabzuweisung muss gewinnabhängig, dh. entweder in einem Prozentsatz oder in einem festen, aber mit dem (gesellschaftsrechtlichen) Gewinn begrenzten Betrag definiert sein. Eine über den vereinbarten Gewinnvorab hinausgehende Befriedigung ist solange unschädlich, als sie im laufenden Gewinn Deckung findet; ebenso ist eine vorübergehende Reduktion des Gewinnvorab zulässig. Die Vereinbarung von fixen oder umsatzabhängigen Beträgen ohne Gewinnbegrenzung oder die ausdrückliche Vereinbarung eines Verlustvorab begründet keine steuerneutrale Vorsorge, sondern ist als ein der Mitunternehmeranteilsveräußerung vergleichbarer Vorgang zu sehen und bewirkt im Rahmen des Art. IV UmgrStG gemäß § 24 Abs. 2 UmgrStG die Vollaufwertung der zusammengeschlossenen Vermögen (siehe Rz 1305 und Rz 1427 ff). Zum Zusammenschluss einer GmbH mit ihren Gesellschaftern zu einer GmbH & Co KG siehe KStR 2013 Rz 797 .

1321

Ob der Gewinnvorab vor oder nach der dem Beteiligungsverhältnis entsprechenden Gewinnaufteilung erfolgt und damit langsamer oder rascher abgewickelt wird, ist Sache der Vereinbarung der Zusammenschlusspartner. Es bestehen keine Bedenken, wenn bei Vollzug des Gewinnvorab zunächst eine Aufteilung des Gewinnes nach den Beteiligungsverhältnissen und in der Folge die Vorabverrechnung erfolgt.

Fortsetzung des Beispiels in Rz 1319:

Gewinnvorab nach Gewinnaufteilung:

Im ersten Wirtschaftsjahr der Mitunternehmerschaft ergibt sich ein Gewinn von 800. Dieser Gewinn wird zunächst dem A mit 600 und dem B mit 200 zugewiesen. In der Folge verzichtet B auf 10% von 200 (= 20) zugunsten des A, sodass sich eine Gewinnzuteilung von 620 für A und 180 für B ergibt. Der restliche Vorab beträgt 980.

Gewinnvorab vor Gewinnaufteilung:

Im ersten Wirtschaftsjahr der Mitunternehmerschaft ergibt sich ein Gewinn von 800. B verzichtet zunächst auf 10% von 800 (= 80) zugunsten des A. In der Folge wird der Restgewinn von 720 nach den Beteiligungsquoten zugerechnet, sodass sich wie bei der anderen Variante eine Gewinnzuteilung von 620 (540 + 80) für A und 180 für B ergibt. Der restliche Vorab beträgt 920.

1322

Ein bloßer Vollzugsfehler, der nicht zur Aufwertung des Übertragungsvermögens, sondern zur Korrektur der Ergebniszurechnung führt, liegt vor, wenn die Gewinnvorabvereinbarung den Erfordernissen des Art. IV UmgrStG entspricht, in der Durchführung dieser Vereinbarung aber zB ein Verlustvorab zugewiesen wurde.

1323

Da § 24 Abs. 2 UmgrStG die Vorsorge gegen eine "endgültige" Steuerlastverschiebung voraussetzt, muss die Vereinbarung eines Gewinnvorab auch eine Vereinbarung über einen Ersatzausgleich für den Fall beinhalten, dass die Mitunternehmerschaft oder Mitunternehmerstellung beendet wird, bevor der Gewinnvorab zur Gänze erfüllt worden ist. Die Zahlung des Ersatzausgleichs ist Betriebsausgabe, der Empfang durch den Anspruchsberechtigten Betriebseinnahme.

Fortsetzung des Beispiels in Rz 1319:

Im Jahre 5 nach dem Zusammenschluss veräußert B zum Bilanzstichtag seinen Mitunternehmeranteil an einen Neugesellschafter und erzielt einen vorläufigen Veräußerungsgewinn von 1000. Aus der laufenden Gewinnverteilung erhält B nach Verzicht im Rahmen des Gewinnvorab einen Anteil von 140. Der Gewinnvorab ist bis auf 500 abgebaut. B muss dem A daher einen Ersatzausgleich von 500 bezahlen, dadurch entsteht bei B ein laufender Verlust von 360 (140 - 500) bzw. nach Saldierung mit dem Veräußerungsgewinn ein Gewinn aus Gewerbebetrieb von 640 (1.000 - 360) und bei A ein um 500 höherer laufender Gewinn.

Überbindet der zum Ausgleich verpflichtete Mitunternehmer den offenen Betrag mit Zustimmung des Berechtigten auf den erwerbenden Mitunternehmer, ändert dies im Rahmen der Ermittlung des Veräußerungsgewinnes nichts an der dabei zu berücksichtigenden Verpflichtung.

Fortsetzung des Beispiels in Rz 1319:

B hat eine offene Verpflichtung in Höhe von 500, die er auf den den Mitunternehmeranteil erwerbenden C überbindet. Der Barkaufpreis für den Mitunternehmeranteil vermindert sich um den offenen Vorabbetrag von 500. Bei B entsteht daher ein laufender Gewinn von 140 bzw. nach Saldierung mit dem Veräußerungsgewinn von 500 (verminderter Barkaufpreis) ein Gewinn von 640. A hat nur den laufenden Gewinn zu versteuern. Der erwerbende C hat den offenen Betrag von 500 nach Maßgabe der Gewinne der folgenden Jahre als Gewinnvorab zu erfüllen bzw. als Ersatzausgleich zu befriedigen.

Der Ersatzausgleich ist auch dann zu erfüllen, wenn es bei Beendigung der Mitunternehmerschaft keinen zurechenbaren Gewinn gibt.

Fortsetzung des Beispiels in Rz 1319:

Im Jahre 8 nach dem Zusammenschluss muss die Personengesellschaft OG Konkurs anmelden, es kommt zur Verwertung des Vermögens. Da eine Gewinnzuteilung nicht möglich ist, muss B einen offenen Rest des Gewinnvorab aus seinem Privatvermögen dem A bezahlen. Dieser ist auf beiden Seiten steuerwirksam.

4.1.7.4.3. Liquidationsvorab

1324

Bei einem Liquidationsvorab wird die Abgeltung der vorläufig verschobenen Gesamtreserven für den Zeitpunkt der Beendigung der Mitunternehmerschaft bzw. des Ausscheidens des Mitunternehmers vereinbart. Bei Veräußerung bzw. Liquidation des mitunternehmerischen Betriebes wird dem Berechtigten dabei der Ausgleich nach dem in Rz 1315 definierten Prinzip in Form eines im Zusammenschlussvertrag festgelegten Abgeltungsbetrages aus dem Veräußerungsgewinn zu Lasten des Verpflichteten zugewiesen.

Werden anlässlich eines Zusammenschlusses mit einem Stichtag ab dem 1.4.2012 auch Grundstücke und Kapitalvermögen im Sinne des § 27 Abs. 3 EStG 1988 mitübertragen, gelten die in der Rz 1320 beschriebenen Grundsätze.

1325

Ein Liquidationsvorab kann unternehmensbezogen, wirtschaftsgutbezogen oder kombiniert mit einem unternehmensbezogenen Vorab vereinbart werden. Der wirtschaftsgutbezogene Vorab wird bei Ausscheiden dieses Wirtschaftsgutes aus dem Betriebsvermögen der Personengesellschaft unabhängig davon fällig, ob es dabei zu einem Gewinn kommt.

Auch bei jedem Liquidationsvorab muss ein Ersatzausgleich im Zusammenschlussvertrag vereinbart werden.