Zusatzinformationen | |

|---|---|

Materie: | Steuer |

betroffene Normen: | § 9 KStG 1988, Körperschaftsteuergesetz 1988, BGBl. Nr. 401/1988 |

Schlagworte: | Gruppenbesteuerung, Organschaften |

10 Mindestdauer der Gruppenzugehörigkeit

Um unerwünschte Gestaltungen hintan zu halten, bleiben die steuerlichen Wirkungen der Gruppenbesteuerung nur dann bestehen, wenn die Mindestdauer von drei (vollen) Wirtschaftsjahren erfüllt wird. Die Mindestdauer ist erfüllt, wenn das Einkommen aus drei vollen Wirtschaftsjahren (letztlich) beim Gruppenträger tatsächlich zu einer Zurechnung geführt hat. Da für die Mindestdauer nur volle - jeweils einen Zeitraum von zwölf Monaten umfassenden - Wirtschaftsjahre zählen, sind Rumpfwirtschaftsjahre bei der Mindestdauer nicht zu berücksichtigen. Bei Vorliegen eines Rumpfwirtschaftsjahres verlängert sich die Mindestdauer bis zur Ergebniszurechnung des dritten vollen Wirtschaftsjahres.

Die Berechnung der Dreijahresfrist hat für jedes Gruppenmitglied unabhängig und ausgehend vom ersten Wirtschaftsjahr zu erfolgen, in dem sein Ergebnis dem nächst höheren Gruppenmitglied bzw. dem Gruppenträger zugerechnet wurde.

Beispiel:

Gruppenträger und die vertikal verbundenen Gruppenmitglieder GM 1,2 und 4 haben den 31.12 als Bilanzstichtag. GM 3 als Beteiligungskörperschaft zu 2 hat den 30.6.als Bilanzstichtag. GM 3 erklärt am 5.8.seines Jahres 3 den Austritt aus der Gruppe. Dies hat zur Folge, dass GM 3 und GM 4 aus der Gruppe ausscheiden und eine Rückabwicklung mangels Erfüllung der drei Jahres Frist erfolgt. Von GM 3 sind keine drei Jahresergebnisse an GM 2 bzw den GT zugerechnet worden. GM 4 hat zwar bis zum Ausscheiden von GM 3 drei volle Jahre hinter sich gebracht, die Zurechnung des Ergebnisses des Jahres 3 muss aber wegen des unterjährigen Ausscheidens von GM 3 unterbleiben.

Scheidet ein Gruppenmitglied während der Mindestdauer aus der Unternehmensgruppe aus, sind steuerlich jene Verhältnisse herzustellen, die sich ohne Mitgliedschaft der ausscheidenden Körperschaft ergeben hätten. Bei Ausscheiden eines Gruppenmitglieds während der Mindestdauer sind daher die in den Vorjahren zugerechneten Ergebnisse rückabzuwickeln. Dies gilt für inländische und ausländische Gruppenmitglieder gleichermaßen. § 205 BAO kommt in den Fällen der Rückabwicklung zur Anwendung; auf Antrag sind die Anspruchszinsen gemäß § 205 Abs. 6 BAO herabzusetzen bzw. nicht festzusetzen. Das vorzeitige Ausscheiden eines Gruppenmitglieds hat auf den Bestand der Unternehmensgruppe im Übrigen keine Auswirkung.

Scheidet ein inländisches Gruppenmitglied erst nach Ablauf der drei Jahre aus der Unternehmensgruppe aus, berührt dies die Ergebniszurechnung während der Gruppenzugehörigkeit nicht. Bei Ausscheiden eines ausländischen Gruppenmitglieds nach Ablauf der Mindestdauer sind hingegen alle beim ausländischen Gruppenmitglied noch offenen (zugerechneten, aber nicht nachversteuerten) Verluste nachzuerfassen. Scheidet daher zB ein ausländisches Gruppenmitglied im vierten Jahr der Gruppenzugehörigkeit aus und sind in den beiden ersten Jahren der Gruppenzugehörigkeit Verluste iHv 10.000 € zugerechnet und im dritten Jahr (auf Grund ausländischer Gewinne) 2.000 € nachverrechnet worden, ist im Zeitpunkt des Ausscheidens des ausländischen Gruppenmitglieds die Differenz in voller Höhe von 8.000 € nachzuverrechnen. Zur Sonderregelung in den Fällen der Liquidation und Insolvenz siehe Pkt. 6.6.4.2.

Verlegt ein nicht unbeschränkt steuerpflichtiges Gruppenmitglied die Geschäftsleitung ins Inland, erfolgt ein Wechsel in die unbeschränkte Steuerpflicht, der als Ausscheiden aus der nicht unbeschränkten Steuerpflicht zur Nacherfassung der noch offenen Verluste führt. Siehe Pkt. 6.6.5. Bleibt die finanzielle Verbindung zum Gruppenmitglied dauerhaft bestehen, beginnt in Hinblick auf § 9 Abs. 5 die Mindestdauer nicht neu zu laufen.

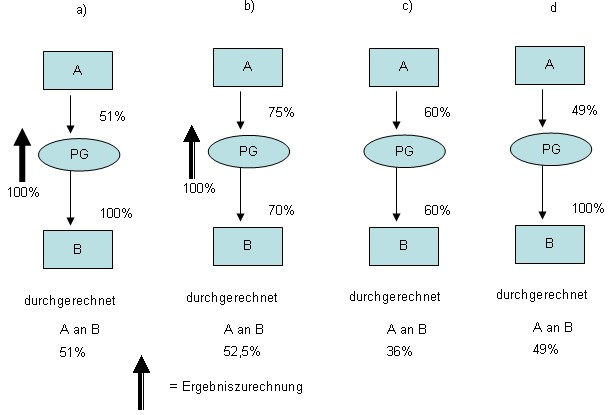

Scheidet ein Gruppenmitglied, das beteiligte Körperschaft ist, während der Mindestdauer aus der Unternehmensgruppe aus, betrifft das Herstellen der steuerlichen Verhältnisse, die sich ohne Mitgliedschaft der ausscheidenden Körperschaft ergeben hätten, auch die unter dem ausscheidenden Mitglied befindlichen Mitglieder. Scheidet eine beteiligte Körperschaft nach Ablauf der Mindestdauer aus der Unternehmensgruppe aus und hat es bis zum Ausscheiden von seinen Beteiligungskörperschaften Ergebnisse zugerechnet bekommen, die auf Grund abweichender Bilanzstichtage noch nicht mit dem eigenen Einkommen verrechnet und weitergeleitet werden konnten, sind diese beim ausscheidenden Gruppenmitglied hängen gebliebenen Ergebnisse im Zeitpunkt des Ausscheidens den betreffenden Beteiligungskörperschaften zurückzurechnen.

Zusatzinformationen | |

|---|---|

Materie: | Steuer |

betroffene Normen: | § 9 KStG 1988, Körperschaftsteuergesetz 1988, BGBl. Nr. 401/1988 |

Schlagworte: | Gruppenbesteuerung, Organschaften |