Zusatzinformationen | |

|---|---|

Materie: | Steuer |

betroffene Normen: | § 9 KStG 1988, Körperschaftsteuergesetz 1988, BGBl. Nr. 401/1988 |

Schlagworte: | Gruppenbesteuerung, Organschaften |

6 Ergebniszurechnung

6.1 Allgemeines

Nach § 9 Abs. 6 Z 1 KStG 1988 hat jedes Gruppenmitglied sein steuerliches Ergebnis (siehe Pkt. 6.2 bis 6.7) zunächst unabhängig von anderen Gruppenmitgliedern zu ermitteln. Sodann wird das steuerliche Ergebnis dem am Gruppenmitglied finanziell ausreichend beteiligten (nächsthöheren) Gruppenmitglied (bzw. Gruppenträger) zugerechnet, bis beim Gruppenträger alle Ergebnisse zusammengefasst (und saldiert) der Besteuerung unterworfen werden. Die Ergebniszurechnung folgt immer der ausreichenden finanziellen Verbindung (siehe Pkt. 4.). Die Ergebniszurechnung ist eine rein steuerliche. Auf Grund der Ergebniszurechnung unterbleibt bei den Gruppenmitgliedern eine Besteuerung. Das in der Körperschaftsteuererklärung erklärte Einkommen des Gruppenmitglieds wird mittels Bescheides (siehe Pkt 11.) festgestellt und geht in die Gruppenverrechnung ein.

6.2 Unbeschränkt steuerpflichtige inländische Gruppenmitglieder

6.2.1 Einkommen des Gruppenmitglieds

6.2.1.1 Allgemeines

Als Ergebnis eines unbeschränkt steuerpflichtigen Gruppenmitglieds gilt das Einkommen unter Berücksichtigung der Sonderbestimmung für Vor- und Außergruppenverluste des Gruppenmitglieds (volle ungekürzte Verrechnung mit den eigenen Gewinnen nach § 9 Abs. 6 Z 4 KStG 1988, siehe Pkt. 6.5). Das unbeschränkt steuerpflichtige Gruppenmitglied hat daher zunächst individuell und unabhängig von der Unternehmensgruppe sein "Einkommen" im Sinne des § 7 KStG 1988 zu ermitteln. Im Zuge der Einkommensermittlung sind daher zB auch § 2 Abs. 2a oder § 2 Abs. 8 EStG 1988 anzuwenden (§ 7 Abs. 2 KStG 1988; hinsichtlich der unter § 2 Abs. 2a EStG 1988 fallenden Gesellschaften siehe EStR 2000 Rz 163; § 2 Abs. 2b EStG 1988 gilt nicht, siehe Pkt. 6.5). Ebenso sind zB Prämien wie die Forschungs- oder Lehrlingsausbildungsprämie vom betreffenden Gruppenmitglied bis zur Rechtskraft des Feststellungsbescheides geltend zu machen. Ab 1.1.2001 kann kein Investitionsfreibetrag mehr geltend gemacht werden (§ 10b EStG 1988), es können jedoch aus Zeiträumen davor noch Schwebeverluste (Wartetastenverluste) vorliegen. Die IFB-Schwebeverluste sind im Zuge der Einkommensermittlung beim jeweiligen Gruppenmitglied zu berücksichtigen. Da es sich bei den IFB-Schwebeverluste nicht um Sonderausgaben handelt (§ 10 Abs. 8 EStG 1988), greift die 75%-Grenze nach § 2 Abs. 2b EStG 1988 beim Gruppenmitglied. Die im Organkreis bereits zum Organträger überrechneten Schwebeverluste bleiben bei Übergang in die Unternehmensgruppe beim nunmehrigen Gruppenträger. Zu den Steuerumlagen siehe Pkt. 6.4.

6.2.1.2 Einkommensquellen der Beteiligungskörperschaft

Beim Gruppenmitglied muss eine Einkunftsquelle vorliegen, um eine Zurechnung zur beteiligten Körperschaft bzw. zum Gruppenträger zu ermöglichen. Es gelten die allgemeinen ertragsteuerlichen Grundsätze der Voluptuareigenschaft, die auch bei Körperschaften gegeben sein können. Die allgemeinen Grundsätze der Voluptuareigenschaft verhindern missbräuchliche Gestaltungen, die mangels einer wirtschaftlichen Eingliederung im Sinne des auslaufenden Organschaftsrechtes denkbar sind. Sie gelten für in- und ausländische Gruppenmitglieder sowie für den Gruppenträger. Es können daher bei allen Mitgliedskörperschaften (Teil)Voluptuareinkünfte vorliegen. Ausgeschlossen von einer Zurechnung sind weiters allfällige außerhalb des Einkünftebereichs liegende Vermögensteile des Gruppenmitglieds oder des Gruppenträgers (zB Luxusvilla bei Vorliegen der Umstände im Sinne des VwGH v 20.6.2000, 98/15/0169, VwGH v 24.6.2004, 01/15/0002).

Die Maßgeblichkeit der Einkommensermittlung nach allgemeinen ertragsteuerlichen Grundsätzen schließt auch die Erfassung verdeckter Ausschüttungen und verdeckter Einlagen ein.

6.2.1.3 Sonderausgaben

Da der Jahresverlust, den ein Gruppenmitglied erleidet, der beteiligten Körperschaft bzw. dem Gruppenträger zugerechnet wird, können sich beim Gruppenmitglied während der Gruppenzughörigkeit keine vortragsfähigen Verluste iSd § 8 Abs. 4 Z 2 KStG 1988 ergeben. Das Gruppenmitglied kann nur vortragsfähige Verluste aus der Zeit vor dem Eintritt in die Unternehmensgruppe (Vorgruppenverluste) besitzen oder solche auf Grund einer Umgründung iSd UmgrStG als übernehmende Körperschaft (Außergruppenverluste) erhalten (siehe dazu Pkt. 6.3).

Da allgemeines Ertragsteuerrecht zur Anwendung kommt, ist auch der Manteltatbestand des § 8 Abs. 4 Z 2 KStG 1988 und der vergleichbaren umgründungssteuerrechtlichen Bestimmungen innerhalb der Gruppe anzuwenden. Kommt es während der Gruppenzugehörigkeit im Zusammenhang mit dem Einbeziehen eines neuen Mitglieds zu einem Mantelkauf, geht bei diesem die Vortragsfähigkeit der Verluste verloren.

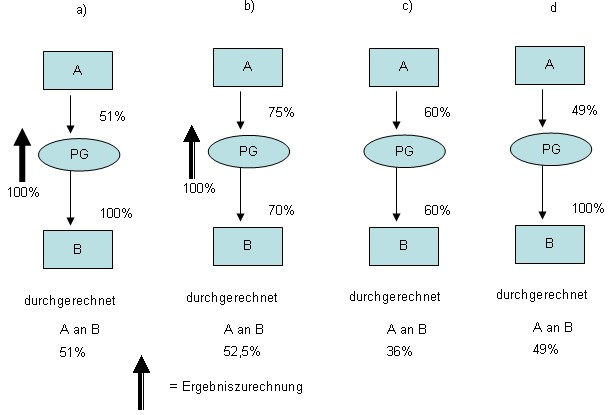

6.2.2 Zurechnung bei unmittelbare finanzieller Verbindung

Das vom Gruppenmitglied (Beteiligungskörperschaft) ermittelte Einkommen ist dem am Gruppenmitglied ausreichend finanziell verbundenen Gruppenmitglied (beteiligte Körperschaft) bzw. dem Gruppenträger in voller Höhe zuzurechnen. Die beteiligte Körperschaft (bzw. der Gruppenträger) vereinigt (saldiert) das zugerechnete Einkommen sodann mit dem zuvor individuell ermittelten eigenen Einkommen und rechnet das vereinigte Einkommen wiederum dem an ihm ausreichend finanziell verbundenen Gruppenmitglied (bzw. Gruppenträger) zu. Dieser Vorgang setzt sich bis zum Gruppenträger fort.

6.2.3 Zurechnung bei mittelbarer Beteiligung über eine Personengesellschaft

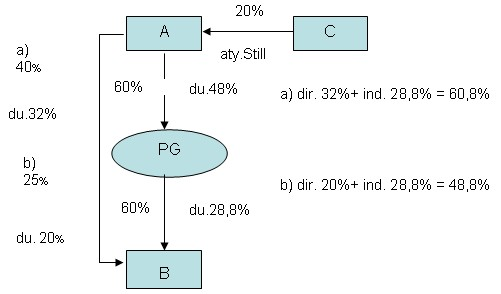

Die Einkommenszurechnung erfolgt immer zu jenem Gruppenmitglied (bzw. zum Gruppenträger), das ausreichend finanziell verbunden ist (siehe Pkt. 4). Dies gilt auch dann, wenn die finanzielle Verbindung mittelbar über eine (mehrere) Personengesellschaft(en) hergestellt wird (Pkt. 4.3.2.3) außerhalb einer Beteiligungsgemeinschaft.

Die an der Personengesellschaft beteiligten Nichtmitglieder der Unternehmensgruppe können an der Einkommenszurechnung nicht partizipieren. Die Gewinnermittlung und die Gewinnverteilung der Personengesellschaft auf die Gesellschafter bleiben von der Gruppe unberührt. Bei natürlichen Personen und Körperschaften, die nicht Gruppenmitglieder sind, als Gesellschafter der Personengesellschaft kann im Rahmen der einheitlichen und gesonderten Gewinnfeststellung nur eine offene oder verdeckte Ausschüttung der Beteiligungskörperschaft oder eine Teilwertabschreibung auf die Beteiligung an der in der Gruppe befindlichen Gesellschaft steuerwirksam sein. Bei nicht zur Unternehmensgruppe gehörenden Körperschaften als Gesellschafter fällt eine Ausschüttung unter die Beteiligungsertragsbefreiung des § 10 KStG 1988 und eine steuerwirksame Teilwertabschreibung unter die Siebentelverteilung gemäß § 12 Abs. 3 Z 2 KStG 1988. Auch in den Fällen der Beteiligung einer Person als atypisch stiller Gesellschafter am Handelsgewerbe eines Gruppenmitglieds (siehe Pkt. 4.3.2.3) ist das Ergebnis des in die stille Mitunternehmerschaft übertragenen Betriebes dem Gruppenmitglied nach Maßgabe seiner Beteiligung zuzurechnen, während ihm das Einkommen der Beteiligungskörperschaft unmittelbar zur Gänze zuzurechnen ist. Dem stillen Mitunternehmer ist allenfalls eine offene oder verdeckte Ausschüttung oder eine Einlagenrückzahlung der Beteiligungskörperschaft quotal zuzurechnen.

Beispiel:

An der X-KG sind das Gruppenmitglied A zu 75% und die gruppenfremde Person B zu 20% als Kommanditisten und die X-GmbH zu 5% als Komplementär beteiligt. Die KG hält eine 75%ige Beteiligung an der Z-GmbH, die infolge der mittelbaren ausreichenden Beteiligung Gruppenmitglied, dh Beteiligungskörperschaft zum beteiligten Gruppenmitglied A ist.

Die KG erzielt im Jahre 01 einen steuerlichen Gewinn von 1.000, in dem eine offene Ausschüttung der Z-GmbH iHv 100 enthalten ist. Die Z-GmbH hat 01 ein Einkommen von 1.200 erzielt.

Bei der einheitlichen und gesonderten Gewinnfeststellung der X-KG entfällt auf A ein Gewinnanteil von 750, der um die anteilige Ausschüttung iHv 75 zu vermindern ist und daher von A mit 675 in die Einkommensermittlung einzubeziehen ist. Daneben wird A das Einkommen der Z-GmbH iHv 1.200 zugerechnet.

B und die X-GmbH haben die auf sie entfallenden Gewinntangenten zu erklären, die Zurechnung des Einkommens der Z-GmbH an A berührt diese beiden nicht.

Auch in den Fällen der Beteiligung einer Person als atypisch stiller Gesellschafter am Handelsgewerbe eines Gruppenmitglieds (siehe Pkt. 4.3.2.3) ist das Ergebnis des in die stille Mitunternehmerschaft übertragenen Betriebes dem Gruppenmitglied nach Maßgabe seiner Beteiligung zuzurechnen, während ihm das Einkommen der Beteiligungskörperschaft unmittelbar zur Gänze zuzurechnen ist. Dem stillen Mitunternehmer ist allenfalls eine offene oder verdeckte Ausschüttung oder eine Einlagenrückzahlung der Beteiligungskörperschaft quotal zuzurechnen.

Beispiel:

Die natürlichen Personen B, C, D und E haben sich mit Geldeinlagen am Handelsgewerbe des Gruppenmitglieds A atypisch still beteiligt. Steuerlich ist damit eine Mitunternehmerschaft zwischen A bis E entstanden, bei der A seinen Betrieb als Sacheinlage übertragen hat (Zusammenschluss gem Art. IV UmgrStG). Zum Betriebsvermögen von A bzw nunmehr der stillen Mitunternehmerschaft gehört die 100%ige Beteiligung an der F-GmbH. Auf Grund der 60%igen Beteiligung von A an der stillen Mitunternehmerschaft gehört die F-GmbH auch nach dem Zusammenschluss der Unternehmensgruppe an.

B, C, D und E nehmen quotal am steuerlichen Ergebnis des Handelsgewerbes teil, A wird ebenfalls die der 60%igen Beteiligung entsprechende Tangente zugerechnet. Der Verlust der F-GmbH wird A zu 100% zugerechnet, B, C, D und E sind davon nicht berührt. Eine in der stillen Mitunternehmerschaft vorgenommene sachlich begründete Teilwertabschreibung auf die Beteiligung an der F-GmbH wirkt sich bei den natürlichen Personen quotal steuerwirksam aus, bei A liegt eine steuerneutrale Abschreibung vor, die allerdings den auf A entfallenden Buchwertanteil absenkt.

6.2.4 Zurechnung bei mittelbarer Beteiligung über Gruppenmitglieder

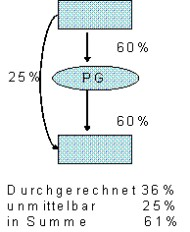

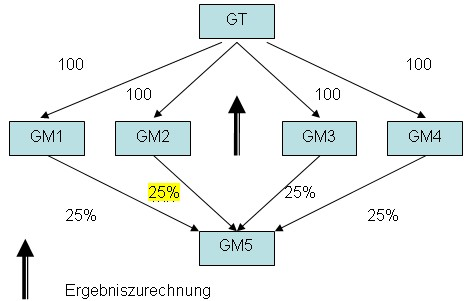

Ebenso erfolgt bei mittelbarer Beteiligung über ein (mehrere) Gruppenmitglied(er) (Pkt. 4.3.5) die Einkommenszurechnung an das finanziell ausreichend beteiligte Gruppenmitglied (bzw. den Gruppenträger), weil das die maßgebende Beteiligung vermittelnde Gruppenmitglied selbst nicht maßgebend beteiligt sein kann.

Beispiel:

Der Gruppenträger ist an vier Gruppenmitgliedern (GM1 bis GM4) zu je 100% beteiligt, die vier Gruppenmitglieder sind ihrerseits an einer Körperschaft (GM5) zu je 25% beteiligt (Graphik oben Pkt. 4.3.5). Der Gruppenträger ist an GM5 mittelbar ausreichend finanziell verbunden und erhält das Einkommen von GM5 zugerechnet, auch wenn es an einer unmittelbaren Beteiligung des Gruppenträgers fehlt.

6.2.5 Zurechnung bei Vorliegen einer Beteiligungsgemeinschaft

Bei Vorliegen einer Beteiligungsgemeinschaft erhält auch diese als solche das gesamte Einkommen der inländischen Beteiligungskörperschaft. Dieses Einkommen ist in der Beteiligungsgemeinschaft unter den Mitbeteiligten entsprechend der Beteiligungsverhältnisse aufzuteilen.

Beispiel:

Die Kapitalgesellschaften A, B, C und D sind an der einzubeziehenden Zielkörperschaft E zu 40%, 30%, 20% und 10% beteiligt. A, B und C syndizieren sich, bilden eine Beteiligungsgemeinschaft und beziehen E in die Unternehmensgruppe ein (D kann mangels ausreichender Beteiligung an der Beteiligungsgemeinschaft nicht teilhaben). Das von E in weiterer Folge der Beteiligungsgemeinschaft zugerechnete Einkommen wird in der Beteiligungsgemeinschaft entsprechend der Beteiligungsverhältnisse von A, B und C aufgeteilt. Die Aufteilung bezieht sich auf eine Beteiligungssumme von 90%. A erhält daher rund 44,4%, B 33,3% und C 22,2% des Einkommens von E zugerechnet.

Beispiel:

An der operativ tätigen Personengesellschaft X sind die GmbH A zu 50 % und die GmbH B zu 20% beteiligt, die Personengesellschaft hält ihrerseits 90 % der Anteile an der GmbH C. A und B sind an C jeweils mittelbar nicht ausreichend beteiligt (durchgerechnet zu 45 % und 18 %). Sie bilden daher eine Beteiligungsgemeinschaft und beziehen GmbH C in die Unternehmensgruppe ein.

Das gesamte Einkommen von C wird der Beteiligungsgemeinschaft zugerechnet und innerhalb der Beteiligungsgemeinschaft auf A und B im Verhältnis der durchgerechneten Beteiligungsverhältnisse von 45% zu 18% aufgeteilt.

Variante:

Sollte im Beispiel A an Gruppenmitglied C darüber hinaus auch unmittelbar zu zB 5% beteiligt sein, so sind auch diese 5 % bei der Ergebnisaufteilung zwischen A und B zu berücksichtigen und der durchgerechneten Beteiligung von A iHv 45% hinzuzuzählen (der Aufteilungsschlüssel zwischen A und B ergibt sich dann aus dem Verhältnis von 50% zu 18%).

6.3 Vor- und Außergruppenverluste

6.3.1 Allgemeines

Vortragsfähige Verluste des unbeschränkt steuerpflichtigen Gruppenmitglieds aus der Vorgruppenzeit (Vorgruppenverluste) oder aus einer umgründungsbedingten Übernahme durch ein Gruppenmitglied (Außergruppenverluste) können nur bis zur Höhe des eigenen Gewinnes des Gruppenmitglieds verrechnet werden und werden daher beim jeweiligen Gruppenmitglied kanalisiert. Unter den Begriff der Vor- und Außergruppenverluste fallen auch vor- bzw. außerorganschaftliche Verluste im Falle des Übergangs aus der Vollorganschaft in die Unternehmensgruppe (siehe Pkt. 13.1).

Vorgruppen- und Außergruppenverluste von Gruppenmitgliedern sind in Höhe der eigenen (späteren) Gewinne des Gruppenmitglieds zu verrechnen. Die 75%-Grenze nach § 2 Abs. 2b EStG 1988 gilt für die Gruppenmitglieder - im Unterschied zum Gruppenträger - nicht. Zur Behandlung des Gruppenträgers siehe Pkt. 6.7.

Beispiel:

Die beteiligte Körperschaft 1 (Tochtergesellschaft des Gruppenträgers) erzielt im Jahr 01 einen Gewinn von 60.000 und besitzt Vorgruppenverluste von 50.000. Ihr wird von der Beteiligungskörperschaft 2 ein Einkommen von -20.000 zugerechnet.

Es ist zunächst der Gewinn von 60.000 um den vollen Vorgruppenverlust von 50.000 zu kürzen und in der Folge der Verlust von 20.000 zuzurechnen. Insgesamt ist dem Gruppenträger ein vereinigtes Einkommen von -10.000 zuzurechnen.

6.3.2 Umgründungsbedingter Verlustvortragsübergang in der Unternehmensgruppe

Außergruppenverluste liegen vor, wenn vortragsfähige Verluste einer nicht an der Gruppe teilnehmenden Körperschaft umgründungsbedingt auf ein Gruppenmitglied oder den Gruppenträger übergehen oder übergegangen sind. Außergruppenverluste liegen nicht vor, wenn vortragsfähige Verluste innerhalb der Gruppe entstanden sind und umgründungsbedingt auf ein anderes Gruppenmitglied übergehen. Vortragsfähige Verluste können nur beim Gruppenträger entstehen. Dies gilt auch für Verluste die während einer aufrechten Organschaft iSd § 9 KStG 1988 idF vor dem StReformG 2005, BGBl. I Nr. 57/2004, entstanden sind. Verlustvorträge, die beim Gruppenträger bei aufrechter Gruppe entstehen und umgründungsbedingt innerhalb der Gruppe übertragen werden, stellen keine Außergruppenverluste dar, sondern sind beim übernehmenden Gruppenmitglied im auf den Umgründungsstichtag folgenden Veranlagungszeitraum als Jahrsverlust zu erfassen. Bringt daher der Gruppenträger zB Vermögen nach Art III UmgrStG in ein Gruppenmitglied ein und gehen dabei (unter anderem) objektbezogen vortragsfähige Verluste aus der Gruppenzeit mit, liegen (insoweit) keine Außergruppenverluste vor; der übernommene Verlust ist damit in dem dem Umgründungsstichtag folgenden Veranlagungszeitraum wie ein Jahresverlust des Gruppenmitglieds zu behandeln. Kann er nicht mit einem positiven Jahresergebnis des Gruppenmitgliedes bzw des überrechneten Ergebnisses der Beteiligungskörperschaft ausgeglichen werden, kommt es im vollen Umfang zu einer Saldierung mit den übrigen Einkünften und zu einer Zurechnung zur beteiligten Körperschaft bzw zum Gruppenträger. Hat das Gruppenmitglied selbst Vorgruppenverluste und erzielt es im der Einbringung folgenden Wirtschaftsjahr einen Gewinn, ist dieser Gewinn zunächst um die einbringungsbedingt übergegangenen Verluste zu kürzen, bevor eine Verrechnung mit den Vorgruppenverlusten stattfinden kann.

Beispiel:

Der Gruppenträger bringt einen Teilbetrieb nach Art III UmgrStG zum 31.3.01 in eine zur Gruppe gehörende Tochtergesellschaft ein. Der objektbezogene vortragsfähige Verlust kann mit 10.000 aus Zeiträumen vor der Gruppenbildung und mit 20.000 aus der Gruppenzeit definiert werden. Der übernehmenden zum 31.12. bilanzierenden Enkelgesellschaft kommen daher 30.000 an Verlusten zu. Im Jahr 02 erzielt die Enkelgesellschaft einen Gewinn iHv a) 40.000, b) 15.000. Sie hat c) keinen Vorgruppenverlust, d) einen solchen von 5.000. Ihr wird von ihrer Beteiligungskörperschaft e) ein Einkommen von 0, f) 12.000, g) -16.000 zugerechnet.

Bei den einzelnen Varianten ergibt sich Folgendes:

a) + c) + e) Der Gewinn von 40.000 ist um den übernommenen als laufenden Verlust zu behandelnden Betrag von 20.000 auf 20.000 zu saldieren. Der übernommene nunmehrige Außergruppenverlust von 10.000 kann voll verrechnet werden. Das Einkommen iHv 10.000 ist dem Gruppenträger zuzurechnen.

b) + c) + e) Der Gewinn von 15.000 ist um den übernommenen als laufenden Verlust zu behandelnden Betrag von 20.000 auf -5.000 zu saldieren. Der übernommene nunmehrige Außergruppenverlust von 10.000 schwebt. Das negative Einkommen von 5.000 wird dem Gruppenträger zugerechnet.

a) + d) + e) Der Gewinn von 40.000 ist um den übernommenen als laufenden Verlust zu behandelnden Betrag von 20.000 auf 20.000 zu saldieren. Der übernommene nunmehrige Außergruppenverlust von 10.000 ergibt zusammen mit dem eigenen Vorgruppenverlust einen Betrag von 15.000. Dieser kann voll mit dem Gewinn verrechnet werden, der Saldo von 5.000 ist dem Gruppenträger zuzurechnen.

b) + d) + e) Der Gewinn von 15.000 ist um den übernommenen als laufenden Verlust zu behandelnden Betrag von 20.000 auf -5.000 zu saldieren. Der übernommene nunmehrige Außergruppenverlust von 10.000 ergibt zusammen mit dem eigenen Vorgruppenverlust einen Betrag von 15.000. Dieser schwebt.

a) + c) + f) Der Gewinn von 40.000 ist um den übernommenen als laufenden Verlust zu behandelnden Betrag von 20.000 auf 20.000 zu saldieren. Der übernommene nunmehrige Außergruppenverlust von 10.000 kann voll verrechnet werden. Nach Zurechnung des Einkommens der Beteiligungskörperschaft iHv 12.000 ergibt sich ein Einkommen iHv 22.000, das dem Gruppenträger zuzurechnen ist.

b) + c) + f) Der Gewinn von 15.000 ist um den übernommenen als laufenden Verlust zu behandelnden Betrag von 20.000 auf -5.000 zu saldieren. Der übernommene nunmehrige Außergruppenverlust von 10.000 schwebt. Das negative Einkommen von 5.000 wird nun mit dem Einkommen der Beteiligungskörperschaft iHv 12.000 auf 7.000 saldiert und ist in dieser Höhe dem Gruppenträger zuzurechnen.

a) + d) + f) Der Gewinn von 40.000 ist um den übernommenen als laufenden Verlust zu behandelnden Betrag von 20.000 auf 20.000 zu saldieren. Der übernommene nunmehrige Außergruppenverlust von 10.000 ergibt zusammen mit dem eigenen Vorgruppenverlust einen Betrag von 15.000. Dieser kann voll mit dem Gewinn verrechnet werden Der Saldo von 5.000 ist nun mit dem Einkommen der Beteiligungskörperschaft iHv 12.000 zu vereinigen, die Summe von 17.000 ist dem Gruppenträger zuzurechnen.

b) + d) + f) Der Gewinn von 15.000 ist um den übernommenen als laufenden Verlust zu behandelnden Betrag von 20.000 auf -5.000 zu saldieren. Der übernommene nunmehrige Außergruppenverlust von 10.000 ergibt zusammen mit dem eigenen Vorgruppenverlust einen Betrag von 15.000. Dieser schwebt. Der Verlust iHv 5000 ist nunmehr mit dem Einkommen der Beteiligungskörperschaft von 12.000 zu saldieren, der Saldo von 7.000 ist dem Gruppenträger zuzurechnen.

a) + c) + g) Der Gewinn von 40.000 ist um den übernommenen als laufenden Verlust zu behandelnden Betrag von 20.000 auf 20.000 zu saldieren. Der übernommene nunmehrige Außergruppenverlust von 10.000 kann voll verrechnet werden. Nach Zurechnung des Einkommens der Beteiligungskörperschaft iHv -16.000 ergibt sich ein Einkommen iHv -6.000, das dem Gruppenträger zuzurechnen ist.

b) + c) + g) Der Gewinn von 15.000 ist um den übernommenen als laufenden Verlust zu behandelnden Betrag von 20.000 auf -5.000 zu saldieren. Der übernommene nunmehrige Außergruppenverlust von 10.000 schwebt. Das negative Einkommen von 5.000 wird erhöht um das negative Einkommen der Beteiligungskörperschaft iHv 16.000, die Summe von -21.000 ist dem Gruppenträger zuzurechnen.

a) + d) + g) Der Gewinn von 40.000 ist um den übernommenen als laufenden Verlust zu behandelnden Betrag von 20.000 auf 20.000 zu saldieren. Der übernommene nunmehrige Außergruppenverlust von 10.000 ergibt zusammen mit dem eigenen Vorgruppenverlust einen Betrag von 15.000. Dieser kann voll mit dem Gewinn verrechnet werden Der Saldo von 5.000 ist nun mit dem Einkommen der Beteiligungskörperschaft iHv -16.000 zu saldieren, der Saldo von -11.000 ist dem Gruppenträger zuzurechnen.

b) + d) + g) Der Gewinn von 15.000 ist um den übernommenen als laufenden Verlust zu behandelnden Betrag von 20.000 auf -5.000 zu saldieren. Der übernommene nunmehrige Außergruppenverlust von 10.000 ergibt zusammen mit dem eigenen Vorgruppenverlust einen Betrag von 15.000. Dieser schwebt. Der Verlust iHv 5000 ist nunmehr um das negative Einkommen der Beteiligungskörperschaft von 16.000 auf 21.000 zu summieren und dem Gruppenträger zuzurechnen.

Überträgt ein Gruppenmitglied Vermögen im Wege einer Umgründung iSd UmgrStG auf ein anderes Gruppenmitglied und gehen dabei Vor- oder Außergruppenverluste objektbezogen auf das übernehmende Gruppenmitglied über, behalten diese die Eigenschaft von nur mit den Gewinnen des übernehmenden Gruppenmitglieds verrechenbaren Außergruppenverlusten.

Überträgt ein Gruppenmitglied Vermögen im Wege einer Umgründung iSd UmgrStG auf den Gruppenträger und gehen dabei Vor- oder Außergruppenverluste objektbezogen auf den übernehmenden Gruppenträger über, sind diese ab dem dem Umgründungsstichtag folgenden Veranlagungszeitraum uneingeschränkt vortragsfähige unter Beachtung der 75%-Grenze verrechenbare Verluste.

6.4 Anrechnung ausländischer Quellensteuern

Da die Steuerrechtssubjektivität der Gruppenmitglieder durch die Mitgliedschaft an einer Unternehmensgruppe nicht untergeht, sind die Gruppenmitglieder auf Grundlage der dem Art. 1 und 4 OECD-Musterabkommen nachgebildeten Bestimmungen der österreichischen DBA vom persönlichen Anwendungsbereich der Abkommen umfasst und daher selbständig abkommensberechtigt. Nicht umfasst sind aber inländische Zweigniederlassungen von beschränkt steuerpflichtigen Gruppenträgern.

- Bei DBA mit Befreiungsmethode sind die Gewinnteile, die abkommenskonform der inländischen Besteuerung entzogen sind, bei der Ergebnisermittlung des Gruppenmitglieds auszuscheiden. Dies gilt sinngemäß bei Steuerfreistellung auf Grund der Doppelbesteuerungsverordnung (BGBl. II Nr. 474/2002).

- Bei DBA mit Anrechnungsmethode und in Anrechnungsfällen auf Grund der Doppelbesteuerungsverordnung sind die ausländischen Einkünfte Teil der Ergebnisermittlung des Gruppenmitglieds. Die allgemeinen Anwendungsgrundsätze des Anrechnungssystems finden beim Gruppenmitglied grundsätzlich Anwendung (siehe EStR 2000 Rz 7583 ff). Da aber in der Unternehmensgruppe die Besteuerung des gesamten Gruppeneinkommens beim Gruppenträger erfolgt, sind die bei den Gruppenmitgliedern (fiktiv) anrechenbaren ausländischen Quellensteuern zeitgleich mit der Ergebniszurechnung dem übergeordneten Gruppenmitglied bzw. dem Gruppenträger weiterzuleiten, weil die anrechenbaren ausländischen Quellensteuern mit dem vom Gruppenmitglied weiterzuleitenden Ergebnis verbunden sind. Hat daher zB das inländische Gruppenmitglied GM2 (Enkel) eine gewinnbringende Betriebsstätte in Italien und Gewinne im Inland, sind die anrechenbaren italienischen Quellensteuern mit der Ergebniszurechnung von GM2 an Gruppenmitglied GM1 (Tochter) weiterzuleiten. Sowie GM1 das vereinigte (saldierte) Ergebnis an den Gruppenträger GT weiterleitet, sind auch die anrechenbaren italienischen Quellensteuern von GM2 ungekürzt an den Gruppenträger weiterzuleiten. Die tatsächliche Anrechnung der italienischen Quellensteuern erfolgt sodann beim Gruppenträger. Heben sich bei GM2 hingegen die italienischen Betriebsstättengewinne mit inländischen Verlusten auf, besteht für GM2 keine fiktive Anrechnungsmöglichkeit und es können daher keine italienischen Quellensteuern angerechnet und weitergeleitet werden.

Beispiel:

Das Gruppenmitglied X (WJ = Kalenderjahr) hat neben dem inländischen Betrieb auch eine italienische Betriebsstätte. Im inländischen Betrieb wird im Jahr 06 ein negatives Betriebsergebnis von 50, in der Betriebsstätte ein positives von 100 erwirtschaftet. Die italienische Steuer auf das Betriebstättenergebnis beträgt 35. Das Einkommen des Gruppenmitgliedes beträgt daher 50 (-50 + 100 = +50), die darauf entfallende Körperschaftsteuer beträgt 12,5. Da ein negatives inländisches Ergebnis gegeben ist, entfällt diese zur Gänze auf das Betriebsstättenergebnis und ist daher in Höhe von 12,5 anrechenbar und dem Gruppenträger zuzurechnen.

Der Gruppenträger (WJ = Kalenderjahr) verfügt im Jahr 06 über ein eigenes Einkommen von 200 und erhält aus der Gruppe kumuliert Verluste von 160 zugerechnet. Das Gruppenergebnis beträgt daher 40 (200 - 160) sodass die Körperschaftsteuer 10 beträgt. Die vom Gruppenmitglied X zugerechnete Quellensteuer von 12,5 kann daher mit einem Betrag von 10 angerechnet werden, sodass die Körperschaftsteuer der Gruppe im Jahr 06 mit 0 festzusetzen ist.

- Beim Gruppenträger ist bei DBA mit Anrechnungsmethode folgendermaßen vorzugehen: Da der Gruppenträger sein Einkommen mit der Maßgabe zu ermitteln hat, dass die Sonderausgaben vom zusammengefassten Ergebnis abzuziehen sind (siehe Pkt. 6.7), sind beim Gruppenträger die anrechenbaren eigenen Quellensteuern auf das zusammengefasste Ergebnis zu beziehen. Im Ergebnis besteht beim Gruppenträger daher kein Unterschied, ob eigene oder von Gruppenmitgliedern zugerechnete ausländische Quellensteuern anzurechnen sind.

6.5 Steuerumlagen

Nach § 9 Abs. 8 dritter TS KStG 1988 hat der Gruppenantrag eine Erklärung über eine Steuerausgleichsvereinbarung zu enthalten (siehe Pkt. 8.3.2). Das Konzept der Gruppenbesteuerung macht Steuerumlagen im Regelfall bereits aus zivil- und gesellschaftsrechtlicher Sicht erforderlich. Steuerumlagen zum Zwecke des Ausgleichs der körperschaftsteuerlichen Wirkungen, die sich aus der Zurechnung der steuerlichen Ergebnisse der Gruppenmitglieder an den Gruppenträger ergeben, sind bilanzwirksam aber steuerneutral. Ergebnisabführungsverträge, wie sie bei früheren Organkreisen noch bestehen, stellen ebenso wie neu abgeschlossene Ergebnisabführungsverträge einen Steuerausgleich dar. Sollte sich später (zB durch die Judikatur) die Unzulässigkeit einer ursprünglich als zweckmäßig erachteten Steuerausgleichsvereinbarung erweisen, berührt dies den Bestand der Unternehmensgruppe nicht, wenn spätestens innerhalb eines Jahres eine entsprechende Anpassung der Steuerausgleichsvereinbarung erfolgt. Im Übrigen siehe auch Abschn. 8.3.2.

6.6 Ausländische Gruppenmitglieder

6.6.1 Allgemeines

Die Unternehmensgruppe kann auch ausländische im Ausland ansässige Gruppenmitglieder umfassen. Da Gewinne ausländischer Gruppenmitglieder mangels Besteuerungsrechts nicht zugerechnet werden können, sind Verluste im Ausmaß aller unmittelbaren Beteiligungen von beteiligten Körperschaften oder/und des Gruppenträgers am ausländischen Gruppenmitglied dem finanziell ausreichend beteiligten inländischen Gruppenmitglied bzw. dem Gruppenträger zuzurechen. Der ausländische Verlust ist nach inländischem Steuerrecht gemäß § 5 Abs. 1 EStG 1988 zu ermitteln (Umrechnung).

Beispiel:

a) Der inländische Gruppenträger (GT) ist zu 54% an einer ausländischen Körperschaft beteiligt. Das ausländische Gruppenmitglied erleidet einen Verlust von 1200, der umgerechnet (nach inländischem Recht) ein Verlust von 1.000 ist. Der inländischen Körperschaft ist - entsprechend der Beteiligung - ein Verlust iHv 540 zuzurechnen.

b) Die inländische beteiligte Körperschaft 1 ist eine hundertprozentige Tochtergesellschaft des Gruppenträgers (GT) und unmittelbar zu 40% an der ausländischen Körperschaft beteiligt. Der Gruppenträger ist unmittelbar zu 10% an der ausländischen Körperschaft beteiligt. Weiters ist der Gruppenträger zu 60% an der inländischen Körperschaft 2 beteiligt, die ihrerseits zu 25% an der ausländischen Körperschaft beteiligt ist.

Die Verlustzurechnung ist bei ausländischen Gruppenmitgliedern (im Beispiel) auf die unmittelbaren Beteiligungen eingeschränkt; rechnet man im Beispiel die unmittelbaren Beteiligungen am ausländischen Gruppenmitglied zusammen, ergibt das 75% (10% + 40% + 25%); 75% des Verlustes werden daher zugerechnet. Im Falle einer mittelbaren Beteiligung über eine Personengesellschaft am ausländischen Gruppenmitglied ist diese mittelbare Beteiligung - wie auch bei inländischen Gruppenmitgliedern - durchgerechnet zu berücksichtigen.

Beispiel:

An der ausländischen X-GmbH sind das inländische Gruppenmitglied A unmittelbar mit 10% und die inländische AB-OHG mit 90% beteiligt. Da A an der OHG mit 75% beteiligt ist, liegt insgesamt eine Beteiligung von 77,5% (10% + 67,5%) vor.

Die Verlustzurechnung vom ausländischen Gruppenmitglied erfolgt zu jenem inländischen Gruppenmitglied (bzw. zum Gruppenträger), das über die ausreichende finanzielle Verbindung von mehr als 50% verfügt. Da im (graphisch dargestellten) Beispiel weder Körperschaft 1 noch 2 am ausländischen Gruppenmitglied zu mehr als 50% beteiligt sind, erfolgt die Verlustzurechnung des ausländischen Gruppenmitglieds zum Gruppenträger (dieser ist unmittelbar und mittelbar über 1 und 2 ausreichend beteiligt). Erleidet nun das ausländische Gruppenmitglied einen Verlust iHv 1.000, sind dem Gruppenträger 750 (75%) zuzurechnen.

Liegen bei der ausländischen Körperschaft neben den ausländischen auch inländische Einkünfte vor, unterbleibt im Hinblick auf die Sonderregelung über die Zurechnung der ausländischen Verluste eine Zusammenrechnung mit den inländischen Einkünften. Es gilt die Isolationstheorie. Inländische Betriebsstättenergebnisse sind in die Gruppenbesteuerung einzubeziehen, inländische außerbetriebliche Einkünfte bleiben außer Ansatz und sind im Rahmen der beschränkten Körperschaftsteuerpflicht des Gruppenmitglieds zu erfassen, sofern dies nach DBA-Recht zulässig ist (siehe auch Pkt. 6.6.2).

6.6.2 Verlustermittlung

Nach § 9 Abs. 6 Z 6 KStG 1988 sind die Ergebnisse ausländischer Gruppenmitglieder nach § 5 Abs. 1 EStG 1988 und den übrigen relevanten Bestimmungen des EStG 1988 und KStG 1988 zu ermitteln. Es kann sich daher auch bei einem notorischen Gewinnausweis in den Abschlüssen der ausländischen Körperschaft auf Grund der Umrechnung ein Verlust ergeben, der uU zur Voluptuarprüfung Anlass gibt.

Die Verlustzurechnung von ausländischen Gruppenmitgliedern entspricht grundsätzlich der Berücksichtigung ausländischer Betriebsstättenverluste nach § 2 Abs. 8 EStG 1988 (siehe EStR 2000 Rz 187 ff), auch wenn die Verlustzurechnung von ausländischen Gruppenmitgliedern auf das Ausmaß aller unmittelbarer Beteiligungen begrenzt ist (siehe Pkt. 6.6.1). Um Doppelverlustverwertungen zu vermeiden, erfolgt wie bei der Nachversteuerung ausländischer Betriebsstättenverluste auch in der Unternehmensgruppe eine "Nachverrechnung" (nachträgliche Gewinnzurechnung s. Pkt. 6.6.4.2), wenn im Ausland die ausländischen Verluste mit ausländischen Gewinnen verrechnet werden bzw. verrechnet werden könnten (Ermittlung nach ausländischem Recht).

Bei der Verlustzurechnung von ausländischen Gruppenmitgliedern ist daher § 2 Abs. 8 EStG 1988 sinngemäß anzuwenden. Liegt daher bei einem ausländischen Gruppenmitglied ein handelsrechtlich ordnungsmäßig ermitteltes Ergebnis vor, ist einerseits von einer Umrechnung auf das ausländische steuerliche Ergebnis auszugehen (Zuständigkeit der ausländischen Abgabenbehörde, das Ergebnis hat nur für eine Nachverrechnung Bedeutung) und gesondert davon eine Umrechnung auf ein nach inländischem Steuerrecht ermitteltes Ergebnis vorzunehmen (Überprüfung durch die inländische Abgabenbehörde).

Sofern die umzurechnenden Ergebnisse nach dem dritten Buch des HGB vergleichbaren Vorschriften (etwa IFRS oder US GAAP) ermittelt wurden, können diese zum Umrechnungskurs zum Bilanzstichtag des ausländischen Gruppenmitgliedes zur steuerlichen Verlustermittlung adaptiert werden. Liegen keine nach vergleichbaren handelsrechtlichen Vorschriften ermittelten Ergebnisse vor, hat sich die beteiligte Körperschaft um die Vorlage eines als Grundlage für die Umrechnung tauglichen Ergebnisses zu kümmern (siehe Pkt. 6.6.3).

Bei der Umrechnung ist auf Art und Umfang der Maßgeblichkeit der vergleichbaren handelsrechtlichen Vorschriften für die steuerliche Gewinnermittlung Bedacht zu nehmen. Sieht das ausländische Handelsrecht die entsprechenden Wahlrechte wie das österreichische Handelsrecht vor (zB Ingangsetzungskosten), besteht eine Bindung an die im Ausland getroffene Entscheidung.

Bei der steuerlichen Gewinnermittlung sind ua die Regelungen des § 2 Abs. 8 EStG 1988 iVm § 7 Abs. 2 KStG 1988 und des § 10 KStG 1988 anzuwenden. Eine ausländische Betriebsstätte des ausländischen Gruppenmitgliedes liegt nur dann vor, wenn sich die Betriebsstätte weder in Österreich noch im Ansässigkeitsstaat des ausländischen Gruppenmitgliedes befindet. Eine internationale Schachtelbeteiligung des ausländischen Gruppenmitgliedes im Sinne des § 10 Abs. 2 KStG 1988 ist dann anzunehmen, wenn die genannten Körperschaften, an denen die Beteiligungen bestehen, nicht noch im Ansässigkeitsstaat des Gruppenmitgliedes ansässig sind. Die Option zur Steuerhängigkeit der internationalen Schachtelbeteiligung gem § 10 Abs. 3 KStG 1988 ist vom unmittelbar in ausreichendem Ausmaß beteiligten Gruppenmitglied bzw. Gruppenträger im Jahr des Eintrittes der ausländischen Körperschaft in die Gruppe abzugeben. Es sind ua auch die Regelungen der §§ 11 und 12 KStG 1988 anzuwenden. Sollte die ausländische Körperschaft auf Grund einer nicht über 50%igen Beteiligung an einer Körperschaft zur Gruppenzugehörigkeit dieser Körperschaft beitragen, bleiben Teilwertabschreibungen auf die Beteiligung bei der Verlustermittlung außer Ansatz.

Hat ein ausländisches Gruppenmitglied in Österreich außerbetriebliche Einkünfte, sind diese im Rahmen der Verlustermittlung des ausländischen Gruppenmitglieds nach § 2 Abs. 8 EStG 1988 zu berücksichtigen. Die Anwendung der nationalen Vorschriften bei der Verlustzurechnung erstreckt sich ua auch auf die Gläubiger- und Empfängerbenennung gemäß § 162 BAO.

Ergibt die Umrechnung einen Verlust, ist dieser bei der ausreichend beteiligten Mitgliedskörperschaft in Höhe der gesamten Beteiligungsquote am Nennkapital anzusetzen. Dies gilt auch dann, wenn sich zB nach ausländischem Abgabenrecht ein positives Einkommen ergeben sollte. Ergibt sich auch nach ausländischem Abgabenrecht ein Verlust, ist der umgerechnete Verlust dann anzusetzen, wenn der ausländische steuerliche Verlust nicht schon im betreffenden Jahr verrechnet wird (zB ausländischer Verlustrücktrag).

Ist der umgerechnete Verlust im Inland anzusetzen, wird in jedem Jahr geprüft, ob der ausländische steuerliche Verlust ganz oder teilweise verrechnet wird (siehe Pkt. 6.6.4). Wie bei der Verlustzurechnung ist auch bei der Nachverrechnung auf das Beteiligungsausmaß abzustellen (bei einer zB 75%-Beteiligung sind 75% der im Ausland verwerteten Verluste nachzuverrechnen). Die Nachverrechnung richtet sich nach ausländischem Abgabenrecht und ist auf die Höhe der zugerechneten Verluste begrenzt. Wie die Verlustzurechnung hat auch die Nachverrechnung bei jenem Gruppenmitglied (bzw. beim Gruppenträger) stattzufinden, das über die ausreichend finanzielle Verbindung am ausländischen Gruppenmitglied verfügt.

6.6.3 Verlusterklärung

Die umgerechneten Verluste des ausländischen Gruppenmitglieds finden beim ausreichend beteiligten inländischen Gruppenmitglied (bzw. Gruppenträger) ihren Niederschlag. Die inländische Mitgliedskörperschaft hat daher das Vorliegen eines zuzurechnenden Verlustes zu erklären, dh das ausländische Bilanzergebnis und die Grundlagen für die Umrechnung auf einen nach innerstaatlichem Recht ermittelten Verlust vorzulegen. Bei Abgabe einer elektronischen Körperschaftsteuererklärung hat ein Nachweis des steuerlichen Verlustes des ausländischen Mitglieds in Papierform zu erfolgen. Es ist Sache der inländischen Mitgliedskörperschaft, die Glaubwürdigkeit der ausländischen Abschlüsse zu dokumentieren und im Rahmen der erhöhten Mitwirkungspflicht bei Auslandsbeziehungen den Umfang der verrechenbaren Auslandsverluste nachzuweisen.

Sollte die ausländische Abgabenbehörde den Verlust auf Grund einer Wiederaufnahme des Verfahrens ändern, dh vermindern, streichen oder erhöhen, ändert sich nichts an der Umrechnung, wohl aber etwas an der Verrechenbarkeit. Dies muss im Wege einer Bescheidänderung beim Gruppenträger hinsichtlich des nachträglich unrichtigen Einkommens des betreffenden Jahres des inländischen Gruppenmitglieds erfolgen (sofern nicht der Gruppenträger selbst ausreichend beteiligt ist). Sollte die inländische Abgabenbehörde den umgerechneten steuerlichen Verlust ändern, weil die ausländische handelrechtliche Grundlage fehlerhaft ist oder die Umrechnung unrichtig ist, wirkt sich dies wie jede Korrektur im Rahmen der Wiederaufnahme des Verfahrens auf die Besteuerung des Gruppenträgers aus.

6.6.4 Verlustnachverrechnung

6.6.4.1 Verlustverrechnung während der Gruppenzugehörigkeit

Die Nachverrechung von zugerechneten ausländischen Verlusten hat zu erfolgen, wenn der ausländische Verlust mit ausländischen Gewinnen verrechnet wird oder verrechnet werden könnte. Besteht zB die Möglichkeit eines ausländischen Verlustrücktrages, hat insoweit eine Verlustzurechnung zu unterbleiben, weil Verlustzurechnung und Nachverrechnung zusammenfallen.

Als Nachweis für die Verluste bzw. Verlustverrechnung im Ansässigkeitsstaat des ausländischen Gruppenmitgliedes ist eine beglaubigte Übersetzung der Steuererklärung/en und des/der Steuerbescheide der ausländischen Finanzverwaltung vorzulegen.

Auch Umgründungen können zu einer Nachverrechnung führen. Geht das ausländische Gruppenmitglied umgründungsbedingt unter (Verschmelzung, Umwandlung oder Aufspaltung), ist zu unterscheiden: Im Falle einer Auslandsumgründung ist ein Ausscheiden im Sinne des § 9 Abs. 6 Z 6 KStG 1988 nicht gegeben, wenn der ausländische Rechtsnachfolger ein Gruppenmitglied ist und bei ihm eine Nachverrechnung vorgenommen werden kann. In allen anderen Fällen und bei grenzübergreifenden Umgründungsfällen auf inländische Angehörige der Unternehmensgruppe liegt ein Fall des Ausscheidens des Mitglieds mit Nachverrechnung vor. Dies ist umso mehr begründet, als die Importumgründung nach Maßgabe des UmgrStG zu einer objektbezogenen Verlustvortragsübernahme führen. Sollte die umgründungsbedingte Übertragung des ausländischen (Teil)Vermögens auf ein ausländisches Gruppenmitglied zur Gewinnverwirklichung im Ausland führen, kommt es im Ausmaß der ausländischen Verlustverwertung zur Nachverrechnung im Inland.

Erfolgt im Ausland eine Vermögensübertragung mit einer Verlustvortragsverrechnung auf einen Rechtsnachfolger, ist dies ebenfalls (insoweit) ein Nachverrechnungstatbestand. Lediglich die umgründungsbedingte Übertragung des (Teil)Vermögens auf ein ausländisches Gruppenmitglied führt nur dann zur Nachversteuerung, wenn der Vorgang im Ausland zur Verlustverwertung führt. Der Nachversteuerungstatbestand kommt aber auch dann zum Zug, wenn das ausländische Mitglied ausländisches Vermögen nach dem UmgrStG auf die beteiligte Körperschaft überträgt und wenn dabei vortragsfähige Verluste objektbezogen auf das Mitglied übergehen sollten, weil andernfalls eine Doppelverlustverwertung im Inland vorläge.

Steht ein ausländisches Gruppenmitglied seinerseits an der Spitze einer ausländischen nach ausländischem Abgabenrecht bestehenden "Gruppe" oder "Organschaft", können für Zwecke der Verlustzurechnung an das inländische Mitglied nur die sich aus der Umrechnung der eigenen (individuellen) Ergebnisse des ausländischen Gruppenmitglieds ergebenden Verluste berücksichtigt werden (siehe 2.6.2). Hinsichtlich der Nachverrechnung der ausländischen Verluste kommt hingegen der ausländischen "Gruppe" Bedeutung zu. Denn sowie die Verluste des ausländischen Gruppenmitglieds im Ausland mit Gewinnen verrechnet werden, kommt es zur Nachverrechnung im Inland. Eine Verrechnung im Ausland liegt auch bei einer Verrechnung in der ausländischen "Gruppe" vor. Werden daher zB die "hauseigenen" Verluste des ausländischen Gruppenmitglieds sogleich mit Gewinnen in der ausländischen "Gruppe" verrechnet, fallen Verlustzurechnung und Nachverrechnung zusammen und heben sich auf.

Sollte ein ausländisches Gruppenmitglied Verlustvorträge sowohl aus der Vorgruppenzeit ("ausländische Vorgruppenverluste") als auch aus der Gruppenzeit haben, sind die Verlustvorträge im Sinne eines "first in - first out" Verfahrens zu berücksichtigen. Es kommt daher erst dann zu einer Nachverrechnung, wenn die Verlustvorträge aus der Vorgruppenzeit aufgebraucht und die Verluste aus der Gruppenzeit verrechnet werden.

6.6.4.2 Verlustverrechnung bei Veränderung oder Beendigung der Gruppenzugehörigkeit

Scheidet ein ausländisches Gruppenmitglied aus der Unternehmensgruppe vor vollständiger Nachverrechnung der zugerechneten Verluste aus, ist im Jahr des Ausscheidens ein Betrag in Höhe aller offenen, noch nicht nachverrechneten Verluste beim ausreichend beteiligten inländischen Gruppenmitglied (bzw. beim Gruppenträger) als Gewinn zuzurechnen. Diesbezüglich unterscheidet sich die Gruppenbesteuerung von der Berücksichtigung ausländischer Betriebsstättenverluste nach § 2 Abs. 8 EStG 1988, weil in der Unternehmensgruppe die Berücksichtigung von Verlusten selbständiger ausländischer Gesellschaften nicht endgültig belasten soll. Bei Ausscheiden des ausländischen Gruppenmitglieds kommt es jedenfalls und unabhängig davon zur Nachverrechnung, ob es bei aufrechter Mitgliedschaft (zB mangels Verwertbarkeit der Verluste im Ausland) zur Nachverrechnung kommen kann. Der Nachversteuerungsbetrag ist unterjährig im Wirtschaftsjahr, in das der Zeitpunkt des Ausscheidens des ausländischen Gruppenmitglieds fällt, zu erfassen.

Eine Verminderung der Beteiligungsquote an einem ausländischen Gruppenmitglied (teilweise Beteiligungsveräußerung) führt zu entsprechenden Nachversteuerung, weil auch die (quotale) Zurechnung der ausländischen Verluste auf das Beteiligungsausmaß abstellt. Wäre das Beteiligungsausmaß immer schon niedriger gewesen (zB 51% statt 100%), wären auch nur die niedrigeren (aliquoten) Verluste zugerechnet worden. Dieser Zustand ist bei einer Verminderung der Beteiligungsquote herzustellen. Die Verminderung der Beteiligungsquote führt als Teilausscheiden zu einer teilweisen (aliquoten) Nachversteuerung.

Im Falle des Untergangs (Liquidation oder Insolvenz) des ausländischen Gruppenmitglieds ist bei tatsächlichem und endgültigem Vermögensverlust der zuzurechnende Betrag um die während der Gruppenzugehörigkeit nicht steuerwirksamen Teilwertabschreibungen zu kürzen. Ein gezieltes Liquidieren ausländischer Gruppenmitglieder (ohne tatsächlichem und endgültigem Vermögensverlust) zur Vermeidung einer Nachverrechnung ist daher nicht möglich. Die Kürzung der Nachverrechnung bei Untergang lehnt sich an die Systematik von § 10 Abs. 3 KStG 1988 an. Bei Untergang mit tatsächlichem und endgültigem Vermögensverlust erfolgt eine Kürzung des zuzurechnenden (nachzuversteuernden) Betrages um die in der Gruppenzeit nicht steuerwirksamen Teilwertabschreibungen. Die Kürzung hängt nicht davon ab, ob nach § 10 Abs. 3 KStG 1988 in die Steuerwirksamkeit optiert worden ist oder nicht. Der bei Ausscheiden zuzurechnende Betrag kann bis auf höchstens Null gekürzt werden.

Eine Kürzung des Nachversteuerungsbetrages bei Untergang eines ausländischen Gruppenmitglieds setzt einen tatsächlichen und endgültigen Vermögensverlust voraus. Im Falle einer Liquidation ist ein formeller Auflösungsbeschluss erforderlich. Ob der Vermögensverlust tatsächlich und endgültig ist, ist im Zeitpunkt des Abschlusses der Liquidation zu beurteilen. Dabei ist eine Liquidationsschlussbilanz vorzulegen, das zur Verteilung an die Gesellschafter gelangende Restvermögen ist zu berücksichtigen. Diese Grundsätze gelten entsprechend auch für die Insolvenz eines ausländischen Gruppenmitglieds, sofern die ausländische Insolvenz einer österreichischen Insolvenz vergleichbar ist.

6.6.5 Unbeschränkt steuerpflichtige ausländische Gruppenmitglieder

Verlegt ein beschränkt steuerpflichtiges ausländisches Gruppenmitglied die Geschäftsleitung in das Inland und wird als doppelansässige Körperschaft unbeschränkt steuerpflichtig, kommt es - wenn die Verlegung nicht zum Jahresende erfolgt - nach allgemeinem Steuerrecht in diesem Kalenderjahr zu zwei getrennten Ermittlungsperioden. Bis zur Verlegung hat nur eine Verlustverrechnung iSd § 9 Abs. 6 Z 6 KStG 1988 Platz zu greifen, in der Folge eine Einkommensermittlung iSd § 7 Abs. 3 KStG 1988.

Der Wechsel zur unbeschränkten Steuerpflicht bedeutet ein "Ausscheiden" aus der nicht unbeschränkten Steuerpflicht und führt daher zur Nacherfassung der im Zeitpunkt des Wechsels noch offenen Verluste bei der beteiligten Körperschaft bzw. dem Gruppenträger. Denn die anteilig zugerechneten ausländischen Verluste sollen das Gruppenergebnis nicht endgültig reduzieren.

Ab dem Wechsel in die unbeschränkte Steuerpflicht werden sowohl die Gewinne als auch die Verluste des Gruppenmitglieds voll zugerechnet (soweit ein Besteuerungsrecht der Republik Österreich nach DBA-Grundsätzen besteht). Bleibt die finanzielle Verbindung dauerhaft bestehen, soll aber in Hinblick auf § 9 Abs. 5 KStG 1988 die Mindestdauer nicht neu zu laufen beginnen (siehe Pkt. 10).

Unabhängig davon, ob die Körperschaft nach dem Wechsel in- und ausländische oder unverändert nur Einkünfte im ausländischen Sitzstaat erzielt, sind die (vollen) ausländischen Betriebsstättenverluste nach dem nach § 7 Abs. 2 KStG 1988 maßgebenden § 2 Abs. 8 EStG 1988 anzusetzen. Hatte die ausländische Körperschaft bis zum Wechsel auch inländische Einkünfte, unterbleibt die bis dahin getrennte Ermittlung der in- und ausländischen Einkünfte, es gilt § 7 Abs. 3 KStG 1988.

6.7 Einkommen des Gruppenträgers und Gruppeneinkommen

Nach § 9 Abs. 6 Z 2 KStG 1988 gilt als Ergebnis des Gruppenträgers das Einkommen mit der Maßgabe, dass Sonderausgaben erst vom zusammengefassten Ergebnis abzuziehen sind. Auch der Gruppenträger hat daher zunächst individuell nach § 7 KStG 1988 (daher sind zB § 2 Abs. 2a erster TS oder § 2 Abs. 8 EStG 1988 anzuwenden) sein Einkommen zu ermitteln. Die Sonderausgaben - wie insbesondere vortragsfähige Verluste - sind vom zusammengefassten Ergebnis abzuziehen.

Für den Gruppenträger haben die Begriffe Vor- und Außergruppenverluste keine Bedeutung. Er kann somit seine gesamten vortragsfähigen Verluste - also auch die vor der Gruppenbildung entstandenen oder ihm umgründungsbedingt zugekommenen Verluste - mit dem gesamten Gruppenergebnis verrechnen. Im Unterschied zu den Gruppenmitgliedern (siehe Pkt. 6.3.1) ist der Gruppenträger allerdings an die 75%-Grenze nach § 2 Abs. 2b EStG 1988 gebunden.

Beispiel:

Der Gruppenträger erzielt im Jahr 01 einen Gewinn von 100.000 und verfügt über Verlustvorträge von 150.000. In der Gruppe sind zwei 100%ige Tochtergesellschaften vereinigt. Gruppenmitglied 1 erzielt 01 ein Einkommen von 60.000, Gruppenmitglied 2 ein solches von -70.000. Das Gesamteinkommen 01 ermittelt sich durch die Saldierung von +100.000, +60.000 und -70.000 = +90.000, sodass sich nach Abzug der Sonderausgaben unter Berücksichtigung der 75%-Grenze ein steuerpflichtiges Gruppeneinkommen von 22.500 ergibt. Es verbleiben Verlustvorträge in Höhe von 87.500 (150.000 - 67.500).

Ist das Gesamteinkommen der Unternehmensgruppe negativ (Verlust), geht dieses in den Verlustvortrag des Gruppenträgers ein.

Zusatzinformationen | |

|---|---|

Materie: | Steuer |

betroffene Normen: | § 9 KStG 1988, Körperschaftsteuergesetz 1988, BGBl. Nr. 401/1988 |

Schlagworte: | Gruppenbesteuerung, Organschaften |