1. Zufluss einer Vergütung an den Alleingesellschafter ohne faktischen Mittelzufluss 2. Freiwillige Abfertigung an die Ehegattin

Beachte:

VwGH-Beschwerde zur Zl. 2013/13/0081 eingebracht. Mit Erk. v. 24.11.2016 wegen inhaltlicher Rechtswidrigkeit aufgehoben. Fortgesetztes Verfahren mit Erkenntnis zur Zahl RV/7106536/2016 erledigt.

Entscheidungstext

Der Unabhängige Finanzsenat hat durch die Vorsitzende Hofrätin Mag. Eva Woracsek und die weiteren Mitglieder Hofrat Mag. Ernst Bauer, Dr. Franz Kandlhofer und KR Gregor Ableidinger im Beisein der Schriftführerin Isabella Preisinger über die Berufung des Bw., vertreten durch Stb., gegen die Bescheide des Finanzamtes A., betreffend Umsatzsteuer und Einkommensteuer für die Jahre 2002, 2003 und 2004 nach der am 15. Mai 2013 in 1030 Wien, Vordere Zollamtsstraße 7, durchgeführten mündlichen Berufungsverhandlung entschieden:

Die Berufung wird als unbegründet abgewiesen.

Die angefochtenen Bescheide bleiben unverändert.

Entscheidungsgründe

Der Bw. (Berufungswerber) ist geschäftsführender Alleingesellschafter der ABCDE. GmbH.

Beim Bw. fand eine die Jahre 2001 bis 2004 betreffende Betriebsprüfung statt und wurde - soweit für das gegenständliche Verfahren relevant - Folgendes festgestellt:

"TZ 1 Betriebseinnahmen

Sachverhalt:

Mag. K.S. ist der alleinige Gesellschafter (100 %) u. Geschäftsführer der ABC. GmbH in Adr..

In einem Werkvertrag vom 1.7.1999 wurde zwischen Mag. K.S. und der ABC. GmbH (abc.) vereinbart, dass Mag. S. die Leitung und Führung der operativen Geschäfte der Fa. abc. übernimmt und dass er für die von ihm zu erbringende Tätigkeit ein Honorar in Höhe von S 700,00 pro geleisteter Arbeitsstunde zuzüglich Mehrwertsteuer erhalten soll.

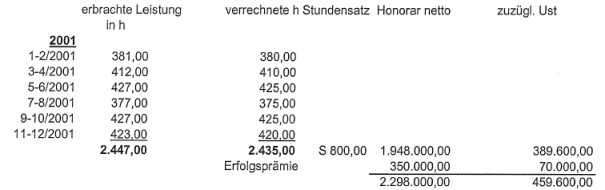

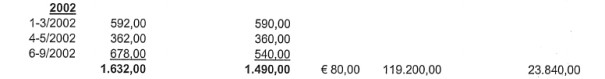

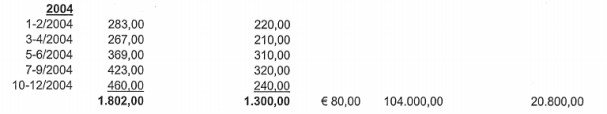

Im Prüfungszeitraum wurden folgende Honorare von Mag. S. an die abc. in Rechnung gestellt und von der abc. an Mag. S. überwiesen:

Für die Zeiträume Oktober bis Dezember 2002 und Juli bis Dezember 2003 wurden von Mag. S. die von ihm erbrachten Leistungen It. Werkvertrag nicht an die Fa. abc. fakturiert.

In der im Zuge der BP mit Mag. K.S. , dessen Gattin Mag. B.S. und dem steuerlichen Vertreter Dr. D.L. aufgenommenen Niederschrift vom 18.10.2006 wurde dazu angegeben, dass der Grund für die Nichtverrechnung der Honorare in der wirtschaftlich schwierigen Situation der abc. GmbH begründet war, und die kreditgebende Bank trotz der wirtschaftlich schwierigen Situation eine positive Bilanz der Fa. abc. als Voraussetzung für die Erhöhung des Kreditrahmens verlangte.

Weiters wird in der Niederschrift angegeben, dass die in den Jahren 2002 und 2003 nicht verrechneten Honorare zu Zeiten einer wirtschaftlich besseren Situation der abc. GmbH nachverrechnet werden sollen. In den Jahren 2002 und 2003 wurden von Mag. K.S. für die von ihm erbrachten Leistungen keine Honorarnoten gelegt und die Fa. abc. GmbH hat auch keine Verbindlichkeiten an Herrn Mag. K.S. (Verrechnungskonto GF) eingestellt, da sonst der Sanierungseffekt, der von der Bank gefordert wurde, vereitelt worden wäre.

Diese Niederschrift war das Ergebnis einer vorangegangenen eingehenden Diskussion über das Thema "Nichtverrechnung von Honoraren" und wurde von Mag. K.S. , dessen Gattin Mag. B.S. und dem steuerlichen Vertreter Dr. D.L. unterfertigt.

Eine schriftliche Vereinbarung zwischen abc. GmbH und Mag. K.S. über die Nichtverrechnung von Geschäftsführerhonoraren bzw. einen Gesellschaftsbeschluss der abc. GmbH gibt es nicht. Der am 1.7.1999 abgeschlossene Werkvertrag zwischen Mag. K.S. und der abc. GmbH wurde nicht geändert und ist vollinhaltlich im gesamten Prüfungszeitraum geltend.

Dazu stellt die BP folgendes fest:

Herr Mag. K.S. hat in den Zeiträumen 10-12/2002 und 7-12/2003 Leistungen It. Werkvertrag vom 1.7.1999 an die abc. GmbH erbracht. Zum Nachweis der erbrachten Leistungen wurden Kalenderaufzeichnungen für diese Zeiträume vorgelegt. Mit der Erbringung der Leistung durch Herrn Mag. S. an die abc. GmbH ist seitens der Fa abc. GmbH eine Verbindlichkeit an Herrn Mag. S. entstanden. Eine Verbindlichkeit ist in jenem Zeitpunkt in die Bilanz als Passivpost einzustellen, in dem die betreffende Belastung dem Grunde nach auftritt. Auf den Zeitpunkt der Fälligkeit bzw. der Rechnungslegung kommt es dabei nicht an. (siehe ESTR RZ 2419). Die von Mag. K.S. an die abc. GmbH in den Zeiträumen 10-12/2002 und 7-12/2003 erbrachten Leistungen hätten seitens der abc. GmbH als Verbindlichkeit an den Geschäftsführer ("Verrechnungskonto GF") in die Bilanz 2002 und 2003 eingestellt werden müssen.

Einnahmen sind einem Steuerpflichtigen zugeflossen, sobald er die volle Verfügungsmacht über sie erhält.

Bei Geschäftsführerbezügen eines Mehrheitsgesellschafters einer GmbH (Mag. K.S. ist der alleinige Gesellschafter der abc. GmbH) ist die Verfügungsmacht und somit der Zufluss grundsätzlich gegeben, sobald die Forderung entstanden ist, vorausgesetzt, dass die GmbH nicht zahlungsunfähig ist.

Der Nachweis der Zahlungsunfähigkeit der Fa. abc. GmbH wurde seitens der BP in einem Vorhalt vom 23.10.2006 verlangt, und seitens des Abgabepflichtigen im Zuge der BP nicht erbracht.

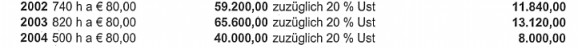

Aufgrund des dargestellten Sachverhaltes gelten die nichtverrechneten Geschäftsführerhonorare für die Zeiträume 10-12/2002 und 7-12/2003 als zugeflossen und sind daher als Einnahmen des Herrn Mag. K.S. zu erfassen. Die im Jahr 2004 zu gering verrechneten Geschäftsführerbezüge werden ebenfalls als Betriebseinnahmen angesetzt:

Erhöhung der Betriebseinnahmen:

Diese Rechtsansicht wurde dem steuerlichen Vertreter in einer Besprechung am 2.11.2006 zur Kenntnis gebracht.

Am 24.11.2006 wurden mittels Fax ein Bericht der C. N. (Herr Ch.) an die dezentrale Kreditabteilung NÖ West vom 25.6.2002 übermittelt mit folgendem Inhalt:

"Die Erhöhung des Kontokorrentrahmens für die abc. wird unter folgenden Bedingungen in Aussicht gestellt: 1. positive Bilanzierung über mind. 2 Jahre, 2. unentgeltliche Ausübung der Geschäftsführerfunktion in wirtschaftlich angespannten Zeiträumen und 3. keine Nachverrechnung für die unentgeltlichen Leistungen in späteren Jahren, damit eine wirtschaftliche Erholung der abc. nachhaltig abgesichert ist."

Am 25.11.2006 übermittelt Dr. D.L. ein Schreiben, in der er seine Aussage, wonach die in den Jahren 2002 und 2003 nicht verrechneten Honorare zu Zeiten einer wirtschaftlich besseren Situation der abc. GmbH nachverrechnet werden können, widerruft. Es sei ihm im Zeitpunkt der Besprechung am 18.10.2006 nicht bekannt gewesen, dass sich Mag. S. als Gesellschafter-Geschäftsführer gegenüber der Bank der abc. GmbH rechtlich dazu verpflichtet hat, in wirtschaftlich prekären Zeiten der abc. GmbH seine Funktion als Geschäftsführer unentgeltlich auszuüben. Diese der Bank gegenüber eingegangene Verpflichtung verbiete es Herrn Mag. S., eine Nachverrechnung in späteren Zeiten vorzunehmen.

Am 1.12.2006 teilt Dr. D.L. mittels Mail mit, dass die weitere Betreuung der Betriebsprüfung von der Kanzlei N.N. übernommen worden ist.

Am 11.12.2006 übermittelt Dr. R. von der Kanzlei N.N. eine "eidesstattliche Erklärung" des Herrn Mag. K.S.. Mag. K.S. erklärt, dass er im Juni 2002 der damaligen Cx. N. zugesagt hat, dass er in wirtschaftlich angespannten Zeiträumen die Geschäftsführerfunktion unentgeltlich ausüben werde und dass es zu keiner Nachverrechnung der unentgeltlichen Leistungen in späteren Jahren kommen werde, damit eine wirtschaftliche Erholung der abc. nachhaltig abgesichert ist.

Zu den vorgenannten Eingaben nimmt die BP wie folgt Stellung:

a. Sowohl der Bericht der Bank, wonach in wirtschaftlich angespannten Zeiten die Geschäftsführertätigkeit von Mag. S. der abc. GmbH unentgeltlich zur Verfügung gestellt wird und auch keine Nachverrechnung dieser Leistungen an die abc. erfolgen soll, als auch die "eidesstattliche Erklärung" des Mag. S., in dem die Vereinbarung mit der Bank bestätigt wird, stehen in einem absoluten Widerspruch zu den Angaben des Mag. K.S. und dessen steuerlichen Vertreter in der Niederschrift am 18.10.2006.

b. Wenn Mag. S. in seiner "eidesstattlichen Erklärung" angibt, dass er sich an die Vereinbarung mit der Bank stets gebunden fühlte und sich auch in Zukunft unverändert gebunden fühlen wird, ist seitens des Finanzamtes nicht nachvollziehbar, warum er in der eingehenden Erörterung des Themas "Nichtverrechnung Honorare" im Zuge der Vorbesprechung am 18.10.2006 diese Vereinbarung mit der Bank nicht vorgebracht hat, und in der anschließenden Niederschrift bestätigt hat, dass die nichtverrechneten Honorare in wirtschaftlich besseren Zeiten nachverrechnet werden sollen.

c. Faktum ist, dass als Folge der Vereinbarung mit der Bank weder eine Abänderung des Werkvertrages vom 1.7.1999 erfolgte und dieser daher vollinhaltlich gültig ist, noch ein entsprechender Gesellschaftsbeschluss vorliegt. Diese Vorgangsweise erscheint unter Fremden nicht denkbar.

d. Weiters ist seitens der BP nicht nachvollziehbar, warum Mag. S. aufgrund der Vereinbarung mit der Bank in den Zeiträumen 10-12/2002 und 7-12/2003 keine Honorare für die Geschäftsführertätigkeit verrechnet hat, für den Zeitraum 1-6/2003 aber Geschäftsführerhonorare an die abc. sehr wohl in Rechnung gestellt hat.

e. Inwiefern aufgrund der Bilanz 2001 von einer schwierigen wirtschaftlichen Situation zu sprechen ist, ist seitens der BP unklar. Hohe Anlagenzugänge (PKWs) und eine Aufstockung des Warenlagers werden durch Fremdkapital finanziert.

f. Den Umstand, dass die Erstaussage (NS v. 18.10.2006) in Erwartung einer besseren steuerlichen Auswirkung gemacht wurde, darf das Finanzamt im Rahmen der Beweiswürdigung für die Richtigkeit der Erstaussage ins Treffen führen. Die vom Abgabepflichtigen aufgezeigte (zunächst vorhandene) rechtliche Unbefangenheit kann nämlich nach der Lebenserfahrung als eine gewisse Gewähr für die Übereinstimmung der Erstaussage mit den tatsächlichen Verhältnissen angesehen werden.

Folgende Feststellungen erscheinen noch erwähnenswert:

g. Im Werkvertrag vom 1.7.1999 wird ein Honorar von S 700,00 pro Stunde vereinbart. Verrechnet wird von Mag. K.S. im Jahr 2001 ein Stundensatz von S 800,00, und ab 2002 ein Stundensatz von € 80,00. Diese Honorarerhöhung erscheint nach Ansicht der BP nicht fremdüblich, dies vor allem unter dem Aspekt, dass It. Ergänzung zum Werkvertrag vom 1.7.1999 Mag. K.S. auch für die Agenden des Controlling und der Personalverrechnung zuständig war. Dieser Aufgabenbereich wurde von der Gattin Mag. B.S. als Dienstnehmerin des Herrn Mag. K.S. bis 7/2002 durchgeführt. Das Dienstverhältnis mit Frau Mag. S. wurde per 31.7.2002 beendet und das Controlling und das Rechnungswesen von Frau Mag. S. in der Folge in Form eines Werkvertrages mit der abc. durchgeführt.

h. Zur Feststellung der wirtschaftlichen Situation der Fa. abc. wurde Einsichtnahme in den Veranlagungsakt der Fa. abc. genommen. Es wurden folgende Feststellungen getroffen: Die Bankverbindlichkeiten sind im Jahr 2002 gegenüber 2001 um € 101.571,29 auf € 325.894,57 angestiegen und wurden in den Jahren 2003 und 2004 getilgt. Die Bankverbindlichkeiten der abc. zum 31.12.2004 betragen € 15.008,13.

Auf der Aktivseite der Bilanz standen im Jahr 2002 Warenvorräte im Ausmaß von € 245.433,21 und Kundenforderungen im Ausmaß von € 494.910,90 den gestiegenen Passiven gegenüber. Außerdem wurden in den Jahren 2001 und 2002 3 Fahrzeuge - ein Mercedes Benz SLK 30, ein Saab 9-5 und ein Saab 9-3 - zum Betriebsvermögen der abc. angeschafft. Die Fahrzeuge standen Herrn Mag. K.S. und Frau Mag. B.S. für betriebliche und private Fahrten zur Verfügung.

Von einer Zahlungsunfähigkeit der Fa. abc. GmbH kann nach Ansicht der BP keinesfalls gesprochen werden.

Im Zuge der Schlussbesprechung wird seitens des Herrn Mag. K.S. sowie dessen steuerlichen Vertreter folgendes vorgebracht (Diktat des Herrn Dr. R.):

"Durch Einsetzung eines Vertriebsleiters im operativen Tagesgeschäft (Herr TR.) - aufgrund Organisationsvorgaben von aa. ergab sich eine deutlich verminderte Leistung durch Rückzug aus dem Tagesgeschäft seitens des Herrn Mag. K.S.. Dadurch ergibt sich eine deutliche Verminderung der Leistungen für die abc. GmbH durch Mag. S.. Die verrechneten Stunden 2004 wurden aufgrund des Kalenders und der Leistungsstunden aufgrund persönlicher Vermerke im Communicator und Einschätzungen verrechnet.

Glaublich 1999 bis 2003 wurde eine Ausbildung zum Wirtschaftscoach am Institut K. in Adr.x absolviert - Fortbildungsmaßnahmen und Literaturstudien im Bereich Wirtschaftscoaching, Mitarbeiterführung und -entwicklung. Eine konkrete Aufstellung wird nachgereicht.

Die Vorbereitung erfolgte teilweise während der Anwesenheitszeit in der GmbH, diese Anwesenheitszeiten können naturgemäß nicht an die GmbH weiterverrechnet werden.

Zusätzlich übt Mag. K.S. nachweislich seit vielen Jahren intensiven Leistungssport im Laufen und Radfahren aus, der auch während der Anwesenheitszeit in der GmbH ausgeübt wurde.

Seitens der steuerlichen Vertretung wird vorgebracht, dass Anwesenheitszeit nicht gleich Leistungszeit ist.

Der steuerliche Vertreter bringt vor, dass von Anfang an klar war, dass die Leistung in den Streit stehenden Zeiträumen unentgeltlich erfolgt und niemals nachverrechnet werden kann, da kein Leistungsanspruch entstanden ist. Es ist in der Praxis nicht üblich, dass ein Alleingesellschafter für jede Entscheidung mit sich selbst einen Gesellschaftsbeschluss macht. Da kein Leistungsanspruch entstanden ist, hatte die abc. GmbH auch keine Verpflichtung, eine Rückstellung bzw. eine Verbindlichkeit gegenüber Mag. S. einzustellen. Da eine Forderung seitens Mag. S. nie entstanden ist, kann die Außenprüfung auch keinen Zufluss fingieren. Die Außenprüfung erkennt richtigerweise einen Widerspruch zu den Angaben in der Niederschrift und der Vereinbarung mit der Bank, es wird aber keine explizite Würdigung dieses Widerspruchs vorgenommen.

Der Beweis der Unrichtigkeit des durch die Niederschrift bezeugten Vorganges oder der bezeugten Tatsache ist zulässig. Die Beweislast trifft denjenigen, der die Unrichtigkeit behauptet, ein Gegenbeweis ist daher stets zulässig. Dieser Gegenbeweis wurde durch die Vereinbarung mit der Bank erbracht und durch die eidesstattliche Erklärung durch Mag. S. bestätigt.

Zu Punkt c. der Würdigung durch die BP: Nach ständiger Judikatur des Verwaltungsgerichtshofes sind Nutzungseinlagen, die naturgemäß fremdüblich sind, mit keinen ertragssteuerlichen Konsequenzen verbunden. In diesem Zusammenhang verweisen wir auch auf die KSTR RZ 679 und ESTR RZ 2605.

Anmerkung zu Feststellung lit. g) Nach Ansicht der BP ist ein Stundensatz von € 80,00 fremdunüblich. In diesem Zusammenhang sei angemerkt, dass die Betriebsprüfung diesen zuvor als fremdüblich festgesetzten Stundensatz ihrer weiteren Berechnung der Geschäftsführerbezüge zugrunde legt.

Nach Ansicht des steuerlichen Vertreters werden eine Reihe von Feststellungen getroffen, die zu einem unrichtigen Sachverhalt führen, eine rechtliche Würdigung des Prüfungsergebnisses bzw. einzelner Feststellungen ist nicht erfolgt, die Feststellungen sind nicht nachvollziehbar.

Mangels Entgeltlichkeit der Leistungserbringung durch den Geschäftsführer hat kein Leistungsaustausch stattgefunden zwischen abc. GmbH und Geschäftsführer, die unentgeltliche Leistungserbringung ist daher nicht steuerbar, weshalb der Ansatz von 20 % Umsatzsteuer zu Unrecht erfolgt ist."

Dazu stellt die BP fest:

a. Herr TR. ist bereits seit 1.11.2000 als Vertriebsleiter bei der Fa. abc. beschäftigt. Eine Verminderung der Leistungen des Mag. K.S. im Jahr 2004 ist seitens der BP nicht schlüssig.

b. Unterlagen über die Fortbildungsmaßnahmen und Literaturstudium zur Ausbildung als Wirtschaftscoach am Institut K. wurden innerhalb der vereinbarten Frist (30.1.2007) nicht vorgelegt.

c. Die Kalenderaufzeichnungen wurden im Zuge der BP als Nachweis für die verrechneten Arbeitsstunden an die abc. vorgelegt. Wenn aufgrund von festgestellten Differenzen nun vorgebracht wird, dass Anwesenheitszeit nicht gleich Leistungszeit ist, so ist nicht nachvollziehbar, wie die tatsächlich verrechneten Leistungsstunden ermittelt wurden. Unterlagen dafür wurden jedenfalls im Zuge der BP nicht vorgelegt.

d. Bezüglich der Rechtsansicht über das Entstehen eines Leistungsanspruches bzw. der Verpflichtung der abc. GmbH, eine Rückstellung bzw. eine Verbindlichkeit an Mag. S. einzustellen, wird auf die bereits oben ausführlich dargestellte Rechtsansicht der BP verwiesen.

e. Von einer Nutzungseinlage kann nach Ansicht der BP nicht gesprochen werden. Lt. KSTR RZ 679 versteht man unter einer Nutzungseinlage die Erbringung von Dienstleistungen durch einen Anteilsinhaber an die Körperschaft ohne Entgelt oder gegen ein unangemessen niedriges Entgelt. In allen Fällen, in denen der VwGH die Anerkennung von fiktiven Vergütungen verweigert hat, lag keine fremdübliche Vereinbarung vor und war demzufolge die Entgeltlichkeit der Zurverfügungstellung der Leistungen an die Körperschaft nicht erwiesen.

Im gegenständlichen Fall liegt eine fremdübliche Vereinbarung vor (Werkvertrag vom 1.7.1999) und es liegt auch Entgeltlichkeit vor (im Werkvertrag wird ein Stundensatz von S 700,00 pro geleisteter Arbeitsstunde vereinbart) vor.

f. Aufgrund welcher Feststellungen der Sachverhalt seitens der BP unrichtig ermittelt wurde, und welche Feststellungen der BP nicht nachvollziehbar sind, wurde seitens des steuerlichen Vertreters im Zuge der Schlussbesprechung nicht näher erläutert. Die rechtliche Würdigung des Prüfungsergebnisses bzw. der einzelnen Feststellungen erscheint nach Ansicht der BP ausreichend dargestellt.

g. Bei den Berechnungen der BP wurde der Stundensatz von € 80,00 herangezogen, weil die von Mag. S. mit diesem Stundensatz verrechneten Honorare von der Fa abc. GmbH auch in dieser Höhe bezahlt wurden. Die Fremdüblichkeit dieses Stundensatzes wäre nach Ansicht der BP bei der Fa. abc. GmbH (verdeckte Gewinnausschüttung an Mag. K.S.?) zu untersuchen.

...

3. freiwillige Abfertigung Ehegattin

Sachverhalt:

Das Dienstverhältnis mit Frau Mag. S. wurde mit 31.7.2002 beendet und aufgrund der Dauer des Dienstverhältnisses von 3 Jahren eine gesetzliche Abfertigung im Ausmaß von 2 Monatsgehältern (€ 4.363,34) bezahlt.

Zusätzlich zur gesetzlichen Abfertigung wurde eine freiwillige Abfertigung im Ausmaß von € 9.345,19 berechnet und die gesamte Abfertigung in Höhe von € 12.886,02 bar an Frau Mag. S. ausbezahlt.

Dazu stellt die BP fest:

Ob der Aufwand für eine freiwillige Abfertigung, die der Ehegattin bezahlt wird, als Betriebsausgabe abzuziehen ist, hängt unter den maßgebenden Gesichtspunkten für die Beurteilung vertraglicher Beziehungen naher Angehöriger, aber auch unter dem Gesichtspunkt des Abzugsverbotes nach § 20 Abs 1 Z4 ESTG 2 davon ab, ob es sich dabei um Leistungen handelt, die unter Bedachtnahme auf den Wert der Leistung und der Gegenleistung einer Überprüfung im Rahmen eines Fremdvergleiches standhalten. Maßgebend ist somit, ob Leistungen nach Art der behaupteten freiwilligen Abfertigungen (neben den gesetzlichen Abfertigungen) auch an familienfremde Dienstnehmer gewährt worden wären (siehe dazu auch ESTR RZ 1167, VwGH 10.9.1998, 93/15/0051).

Bei Personen, die zueinander in einem nahen Verwandtschaftsverhältnis stehen, muss besonders vorsichtig geprüft werden, ob das betreffende Rechtsgeschäft auch unter Fremden mit den gleichen Bedingungen abgeschlossen worden wäre.

Da weder im Dienstzettel der Frau Mag. S. noch im Dienstvertrag der Frau B.B. Vereinbarungen über die Bezahlung einer freiwilligen Abfertigung getroffen worden sind und auch im Kollektivvertrag für die Handelsangestellten, der für beide Dienstverhältnisse Anwendung findet, keine diesbezüglichen Bestimmungen enthalten sind, gelangt die BP zu der Ansicht, dass eine freiwillige Abfertigung an familienfremde Dienstnehmer nicht gewährt würde und dass die Bezahlung einer freiwilligen Abfertigung an Frau Mag. S. aufgrund des nahen Verwandtschaftsverhältnisses erfolgt ist.

Die im Zuge der BP vorgelegte Vereinbarung vom 11.9.2006 ! mit Frau B.B. über die Bezahlung einer freiwilligen Abfertigung ist nach Ansicht der BP als Beweismittel zur Anerkennung der Abfertigung der Ehegattin (Fremdvergleich) nicht ausreichend.

Es ist nicht nachvollziehbar, warum eine freiwillige Abfertigung bei Dienstantritt nur mündlich vereinbart worden sein soll, zumal bei Dienstantritt am 2.5.2002 ein schriftlicher Dienstvertrag abgeschlossen wurde, in dem sämtliche Rechte und Pflichten des Dienstnehmers festgehalten sind.

Die freiwillige Abfertigung in Höhe von € 9.345,19 wird daher nicht als betrieblicher Aufwand anerkannt.

Im Zuge der Schlussbesprechung nimmt der steuerliche Vertreter wie folgt Stellung:

"Der Betriebsprüfung ist Recht zu geben, dass im Rahmen eines Angehörigenverhältnisses besonders vorsichtig geprüft werden muss, ob das betreffende Rechtsgeschäft fremdüblich ist. In diesem Zusammenhang ist es daher verwunderlich, dass die Betriebsprüfung die freiwillige Abfertigung nicht anerkannt hat, weil sie weder im Dienstzettel von Frau Mag. S. noch im Dienstvertrag noch im Kollektivvertrag eine Bestimmung über eine freiwillige Abfertigung enthalten ist. Das Wesen einer freiwilligen Abfertigung ist die Freiwilligkeit. Wäre eine Abfertigung vertraglich vereinbart, dann wäre sie dem Grunde nach nicht mehr eine freiwillige Abfertigung, sondern eine vertraglich verpflichtende Abfertigung.

Eine freiwillige Abfertigung ist in der Privatwirtschaft nichts Ungewöhnliches, eine freiwillige Abfertigung an die Ehegattin, die dem Fremdvergleich standhält, ist auch anzuerkennen. Eine freiwillige Abfertigung ist im Unternehmen von Herrn Mag. S. nichts Ungewöhnliches, da sie auch Frau B.B. in Aussicht gestellt wurde (zum damaligen Zeitpunkt hat Herr Mag. S. zwei Dienstnehmer beschäftigt). Die Vereinbarung mit Frau B. vom 11.9.2006 wurde aufgrund der Frage des Betriebsprüfers, ob es etwas Schriftliches mit Frau B. gäbe, vorgelegt. Die Betriebsprüferin vermittelte dem Steuerpflichtigen den Anschein, dass nach Vorlage einer schriftlichen Vereinbarung mit Frau B. die Abfertigung an Frau Mag. S. steuerlich anerkannt wird."

Dazu stellt die BP fest:

Nach Ansicht der BP liegt eine freiwillige Abfertigung dann vor, wenn zusätzlich zu der aufgrund der Betriebszugehörigkeit zustehenden gesetzlichen Abfertigung eine freiwillige Abfertigung bezahlt wird.

Wird eine solche freiwillige Abfertigung vertraglich vereinbart, so ändert sich nach Ansicht der BP dem Grunde nach nichts an der Freiwilligkeit dieser Abfertigung, im Gegensatz zur gesetzlichen Abfertigung. Wesentlich ist, ob eine solche freiwillige Abfertigung auch an fremde Dienstnehmer bezahlt wird. Im gegenständlichen Fall erscheint nach Ansicht der BP aufgrund fehlender Vereinbarungen in den Dienstverträgen der beiden Dienstnehmer die Voraussetzung für die Absetzung der freiwilligen Abfertigung an die Ehegattin nicht erfüllt.

Daran vermag auch die im Zuge der BP vorgelegte Bestätigung vom 11.9.2006 über die Bezahlung einer freiwilligen Abfertigung an Frau B. nichts zu ändern. Auf die obigen Begründungen wird verwiesen.

...

Umsatzsteuer

Im Zuge der Schlussbesprechung wurde eingewendet, dass mangels Entgeltlichkeit der Leistungserbringung durch den Geschäftsführer kein Leistungsaustausch zwischen abc. GmbH und Geschäftsführer stattgefunden hat, und daher die unentgeltliche Leistungserbringung nicht steuerbar ist.

Dazu nimmt die BP Stellung:

Nach Ansicht der BP liegt keine unentgeltliche Leistungserbringung vor (Werkvertrag vom 1.7.1999, tatsächliche Leistungserbringung aufgrund der vorgelegten Kalenderaufzeichnungen). Der genaue Sachverhalt sowie die Rechtsansicht der BP zur Entgeltlichkeit der erbrachten Leistungen wurden in dem Bericht ausführlich dargestellt.

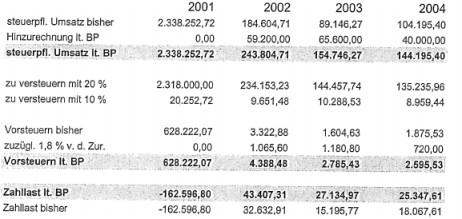

Es ergeben sich umsatzsteuerlich folgende Auswirkungen:

Die steuerliche Vertretung des Bw. brachte mit Schriftsatz vom 7. März 2007 u.a. Berufung gegen die Umsatz- und Einkommensteuerbescheide 2002 bis 2004, alle vom 6. Februar 2007, mit folgendem Vorbringen ein:

"Ad TZ 1 Betriebseinnahmen

Sachverhalt:

Der von der Außenprüfung ermittelte Sachverhalt ist unvollständig und entspricht so nicht den Tatsachen. Der Sachverhalt stellt sich wie folgt dar:

Herr Mag. K.S. ist Alleingesellschafter und Alleingeschäftsführer der ABCDE. GmbH und erhielt auf Grund eines Werkvertrages mit der GmbH ein Honorar, welches auf Basis von geleisteten Arbeitsstunden (Leistungsstunden) abgerechnet wurde.

Im Jahr 2002 führte Herr Mag. S. mit der (damaligen) C. N. Gespräche hinsichtlich einer Erhöhung des Kontokorrentrahmens der ABCDE. GmbH. Die Bank war zu einer Erhöhung des Kreditrahmens insbesondere nur unter der Bedingung bereit, dass Herr Mag. S. in wirtschaftlich "angespannten" Zeiträumen die Geschäftsführerfunktion unentgeltlich ausübt (siehe Bericht von Herrn Ch. vom 25.6.2002, C. N.). Im Rahmen dieser Bankgespräche hat Herr Mag. S. im Juni 2002 der damaligen C. N. zugesagt, dass er in wirtschaftlich "angespannten" Zeiträumen die Geschäftsführerfunktion unentgeltlich ausüben werde und dass es diesbezüglich auch zu keiner Nachverrechnung der unentgeltlichen Leistungen in späteren Jahren kommen wird. Der Werkvertrag wurde insofern zwischen Herrn Mag. S. und der ABCDE. GmbH einvernehmlich abgeändert.

Auf Grund der einvernehmlichen Abänderung des Werkvertrages und der Zusage des Herrn Mag. S. an die (damalige) C. N. hat dieser in den Zeiträumen Oktober bis Dezember 2002 und Juli bis Dezember 2003 seine Geschäftsführerfunktion unentgeltlich ausgeübt.

Die von der Außenprüfung festgestellte Stundenanzahl betreffend die Erhöhung der Betriebseinnahmen (Bericht Seite 4) aus der Geschäftsführertätigkeit entspricht nicht den Tatsachen. Im gegenständlichen Zeitraum wurden folgende Leistungsstunden unentgeltlich erbracht:

2002 | 300 h |

2003 | 470 h |

Im Jahr 2004 wurden sämtliche angefallenen Leistungsstunden an die ABCDE. GmbH fakturiert; es wurden im Jahr 2004 keine Leistungen unentgeltlich erbracht.

Rechtliche Begründung:

Unter Nutzungseinlage wird nach KStR 2001 Rz 679 die Überlassung von Geld oder Gegenständen an die Körperschaft zum Gebrauch oder die Erbringung von Dienstleistungen durch den Anteilsinhaber ohne Entgelt oder gegen ein unangemessen niedriges Entgelt verstanden. Dem Nutzungsvorteil kommt nicht die Eigenschaft eines einlagefähigen Wirtschaftsgutes zu. Somit stellt dieser bei der Körperschaft keine Einlage dar und führt daher auch beim Anteilsinhaber nicht zu einer Erhöhung des Beteiligungsansatzes (siehe EStR 2000 Rz 2605).

Einlagen, die in Form von unentgeltlichen oder verbilligten Nutzungen geleistet werden, sind auf der Ebene der Körperschaft weder bilanziell als Aktivum anzusetzen noch als (fiktive) Betriebsausgaben in Höhe der ersparten Aufwendungen zu berücksichtigen (ebenso liegen beim Einlegenden auch keine fiktiven Betriebseinnahmen vor).

Der VwGH hat in mehreren Erkenntnissen seine ablehnende Haltung zur steuerlichen Erfassung von Nutzungseinlagen durchblicken lassen. In allen Fällen hat der VwGH die Anerkennung von fiktiven Vergütungen mit der Begründung verweigert, dass keine fremdübliche Vereinbarung vorliege und demzufolge die Entgeltlichkeit der Zurverfügungstellung nicht erwiesen sei.

Die oben zitierten Ausführungen aus den KStR 2001 finden auch in den EStR 2000 Rz 2605 ihren Niederschlag: "Bei Nutzungseinlagen überlässt der Gesellschafter sein Vermögen oder seine Arbeitskraft der Körperschaft aus gesellschaftsrechtlichen Gründen unentgeltlich oder teilentgeltlich zur Nutzung, wodurch der Körperschaft in Höhe des nicht verrechneten Aufwands ein Vorteil zukommt. Nutzungseinlagen durch unentgeltliche oder zu gering bemessene entgeltliche Überlassung der Arbeitskraft, von Geld oder Wirtschaftsgütern des Anteilsinhabers an die Körperschaft lösen keine steuerlichen Einlagenwirkungen aus. Auf der Ebene der Körperschaft sind weder bilanziell ein Aktivum anzusetzen noch fiktive Betriebsausgaben in Höhe der ersparten Aufwendungen zu berücksichtigen, ebenso liegen beim Einlegenden keine fiktiven Einnahmen vor (etwa bei unentgeltlicher Geschäftsführertätigkeit oder bei unentgeltlichen Werbemaßnahmen)."

Im gegenständlichen Fall hat Herr Mag. S. nicht - wie von der Außenprüfung unterstellt - auf eine bereits entstandene Forderung aus der Geschäftsführertätigkeit nachträglich verzichtet, sondern es war von Beginn an klar, dass er die Geschäftsführerfunktion für die berufungsgegenständlichen Zeiträume unentgeltlich ausübt und somit keine Forderung seinerseits entstehen kann (siehe hiezu Bericht von Herrn Ch. vom 25.6.2002, C. N. und die Eidesstattliche Erklärung von Herrn Mag. S. vom 24.11.2006); die Fiktion des Zufließens ist demnach denkunmöglich. Dementsprechend erfolgte bei der ABCDE. GmbH auch kein Ansatz einer Verbindlichkeit bzw einer Rückstellung.

Durch die unentgeltliche Ausübung der Geschäftsführerfunktion sollte sichergestellt werden, dass eine wirtschaftliche Erholung der ABCDE. GmbH nachhaltig abgesichert ist.

Im Rahmen der Bankgespräche hat Herr Mag. S. im Juni 2002 der (damaligen) C. N. ua auch zugesagt, dass es hinsichtlich der unentgeltlichen Ausübung der Geschäftsführerfunktion auch zu keiner Nachverrechnung der unentgeltlichen Leistungen - die im Übrigen zivilrechtlich gar nicht möglich wäre, da nie eine Forderung entstanden ist - in späteren Jahren kommen werde. Herr Mag. S. hat diese Zusage in seiner (Doppel-) Funktion als Vertreter der ABCDE. GmbH als auch in seiner Funktion als Werkvertragsnehmer der GmbH getätigt. Der entsprechende Werkvertrag wurde insofern einvernehmlich abgeändert. Es ist auch nachvollziehbar, dass die Bank auf diese Zusage bestanden hat: Die Erhöhung des Kontokorrentkreditrahmens sollte nicht dazu verwendet werden, um ein hohes Geschäftsführergehalt zu finanzieren, sondern um die wirtschaftliche Situation der GmbH zu verbessern.

Im Übrigen ist es in der Praxis nicht üblich, dass ein Alleingesellschafter für jede Entscheidung "mit sich selbst" einen förmlichen (schriftlichen) Gesellschafterbeschluss fasst bzw eine förmliche (schriftliche) Vereinbarung macht. Es kann jedoch nicht ausgeschlossen werden, dass es im gegenständlichen Fall in den Unterlagen des Steuerpflichtigen - neben dem Bericht der C. N. vom 25.6.2002 und der Eidesstattliche Erklärung von Herrn Mag. S. vom 24.11.2006 - diesbezüglich etwas Schriftliches von Herrn Mag. S. als Gesellschafter und Geschäftsführer gibt.

Die unentgeltliche Ausübung der Geschäftsführerfunktion durch Herrn Mag. S. stellt eine Nutzungseinlage dar, welche im nationalen Bereich ertragsteuerlich unbeachtlich ist. Auf der Ebene der ABCDE. GmbH sind keine fiktiven Betriebsausgaben in Höhe der ersparten Aufwendungen zu berücksichtigen bzw liegen bei Herrn Mag. S. keine fiktiven Einnahmen vor (vgl EStR 2000 Rz 2605, KStR 2001 Rz 675; siehe auch EStR 2000 Rz 1230).

Im Übrigen wird zu den Feststellungen im Bericht der Außenprüfung wie folgt Stellung genommen:

• Ad Bericht Seite 5 lit a, lit b und Seite 6 lit f: Die Außenprüfung erkennt einen Widerspruch zwischen "einem Satz" in der Niederschrift vom 18.10.2006 ("Dr. L. gibt an, dass die in den Jahren 2002 und 2003 nicht verrechneten Honorare zu Zeiten einer wirtschaftlichen besseren Situation der abc. GmbH nachverrechnet werden können.") zum Bericht der C. N. vom 25.6.2002 und zur Eidesstattlichen Erklärung des Herrn Mag. S. vom 24.11.2006. Hiezu ist anzumerken dass dieser Satz von Dr. L. in Unkenntnis der tatsächlichen Verhältnisse getätigt wurde und mittlerweile durch das Schreiben des Dr. L. vom 25.11.2006 widerrufen wurde; die Unrichtigkeit der Aussage von Dr. L. wird auch durch den Bericht der C. N. vom 25.6.2002 bestätigt. Die von der Außenprüfung hiezu angestellte Beweiswürdigung ist nicht schlüssig bzw nachvollziehbar; die Außenprüfung schenkt in diesem Fall der Aussage des steuerlichen Vertreters mehr Glauben, als einem vom 25.6.2002 (!) datierten Schreiben der C. N., obwohl sie gleichzeitig unterstellt, dass die "Erstaussage" in Erwartung einer besseren steuerlichen Auswirkung gemacht wurde. In rechtlicher Hinsicht ist anzuführen, dass der Beweis der Unrichtigkeit des durch die Niederschrift bezeugten Vorganges oder der bezeugten Tatsache stets zulässig ist; dies auch dann, wenn keine Einwendungen erhoben und die Niederschrift vorbehaltlos unterzeichnet wurde (Stoll, BAO, 883; vgl VwGH 12.8.1997, 97/17/0192). Die Beweislast trifft den, der die Unrichtigkeit behauptet (zB VwGH 21.10.1994, 94/11/0132; vgl Ritz, BA0³ § 88 Tz 3). Weiters ist anzumerken, dass Steuerpflichtige generell bei Besprechungen mit der Abgabenbehörde ihrem steuerlichen Vertreter nicht widersprechen; des weiteren werden in der Praxis häufig Niederschriften von Steuerpflichtigen unterschrieben, weil der Steuerberater es ohnehin bereits gelesen und unterschrieben hat.

• Ad Bericht Seite 5 lit c: Diese Feststellung wurde oben (Seite 5) bereits widerlegt.

• Ad Bericht Seite 5 lit d und lit e: Unabhängig dessen, welche Zusagen der Steuerpflichtige im gegenständlichen Fall gemacht hat und ob die wirtschaftliche Situation es gestattet, steht es dem Steuerpflichtigen jederzeit frei, eine Nutzungseinlage zu machen.

• Im Bericht auf Seite 8 lit f trifft die Außenprüfung folgende Aussage: ,,Aufgrund welcher Feststellungen der Sachverhalt seitens der BP unrichtig ermittelt wurde, und welche Feststellungen der BP nicht nachvollziehbar sind, wurde seitens des steuerlichen Vertreters im Zuge der Schlussbesprechung nicht näher erläutert. Die rechtliche Würdigung des Prüfungsergebnisses bzw der einzelnen Feststellungen erscheint nach Ansicht der BP ausreichend dargestellt." In diesem Zusammenhang sei beispielhaft auf folgende Ausführungen bzw Feststellungen der Außenprüfung verwiesen:

Ad Bericht Seite 6 lit g, Seite 7 lit e und Seite 8 lit g: Nach - uE nicht zutreffender - Ansicht der Außenprüfung scheint ein Stundensatz von € 80 nicht fremdüblich zu sein. Im Bericht auf Seite 7 lit e stellt die Außenprüfung - entgegen ihrer zuvor getätigten Feststellung - fest, dass die Vereinbarung "fremdüblich" ist. Im Bericht auf Seite 8 lit g trifft die Außenprüfung zudem folgende Feststellung: "Die Fremdüblichkeit dieses Stundensatzes wäre nach Ansicht der BP bei der Fa. abc. GmbH (verdeckte Gewinnausschüttung an Mag. K.S.?) zu untersuchen." In diesem Zusammenhang sei angemerkt, dass die Außenprüfung diesen zuvor als fremdunüblich festgesetzten Stundensatz ihren weiteren Berechnungen der (hinzugerechneten) Geschäftsführerbezüge zugrunde legt und zudem die Frage aufwirft, ob der von ihr fingierte Zufluss von Geschäftsführerbezügen eine verdeckte Gewinnausschüttung (!) darstellen kann. Im Bericht auf Seite 11 wertet die Außenprüfung den fingierten Zufluss an Geschäftsführerbezügen - welcher nach Meinung der Außenprüfung eine vGA darstellen könnte - als umsatzsteuerpflichtigen Vorgang; die Außenprüfung hält es somit für denkmöglich, dass verdeckte Gewinnausschüttungen umsatzsteuerpflichtig sind. Die Argumentationskette und rechtliche Würdigung der Außenprüfung ist hinsichtlich der Erhöhung der Betriebseinnahmen weder schlüssig noch nachvollziehbar.

• Ad Bericht Seite 6 lit h: Weder vom Steuerpflichtigen noch von dessen Vertreter wurde jemals die "Zahlungsunfähigkeit" behauptet.

Die Außenprüfung hat im Bericht auf Seite 4 folgende Erhöhung der Betriebseinnahmen aus der Geschäftsführertätigkeit festgestellt:

Diese - von uns als Nutzungseinlage gewerteten - Geschäftsführerbezüge entsprechen in dieser Höhe nicht den tatsächlich geleisteten Stunden. Im Übrigen ist es nicht nachvollziehbar, wie die Außenprüfung im Detail diese Beträge ermittelt hat.

Im den Jahre 2002 und 2003 wurden laut Aufzeichnungen des Herrn Mag. S. folgende Leistungsstunden unentgeltlich erbracht.

2002 | 300 h |

2003 | 470 h |

Im Jahr 2004 wurden sämtliche angefallenen Leistungsstunden an die ABCDE. GmbH fakturiert; es wurden im Jahr 2004 keine Leistungen unentgeltlich erbracht.

Die Außenprüfung hat die Erhöhung der Betriebseinnahmen aus der Geschäftsführertätigkeit auf Basis der von Mag. S. vorgelegten Kalenderaufzeichnungen geschätzt; Basis dieser Schätzungen waren "Anwesenheitsstunden" des Herrn Mag. S. in seinem Einzelunternehmen. Die Schätzung auf Basis von "Anwesenheitsstunden" ist im gegenständlichem Fall aus folgenden Gründen nicht richtig:

• Die Außenprüfung verkennt den Unterschied zwischen "Anwesenheitsstunden" und geleisteten Arbeitsstunden (verrechenbare Leistungsstunden). In der Branche der selbständig Tätigen wird grundsätzlich nach Leistungsstunden, und nicht nach "Anwesenheitsstunden" verrechnet.

• Im berufungsgegenständlichen Zeitraum absolvierte Herr Mag. S. eine Ausbildung zum Businesscoach am Institut K. & Partner GmbH in Wien. Laut Bestätigung von K. & Partner GmbH wird der dadurch entstandene Zeitaufwand für die Jahre 2002, 2003 und 2004 auf durchschnittlich 5 bis 6 Werktage pro Monat für rund 4 Monate pro Jahr geschätzt (Schreiben von K. & Partner GmbH vom 10.01.2007 befindet sich in der Anlage). In dieser Zeitschätzung sind die Vorbereitungsstunden noch nicht inkludiert; die Vorbereitung für die Ausbildung erfolgte teilweise im Einzelunternehmen des Herrn Mag. S. und ist daher in den "Anwesenheitsstunden" inkludiert. Dieser Zeitaufwand ist jedoch nicht an die ABCDE. GmbH verrechenbar.

• Zusätzlich übt Herr Mag. S. nachweislich seit vielen Jahren intensiven Leistungssport im Laufen und Radfahren aus, der auch während der "Anwesenheitszeit" in der GmbH ausgeübt wurde (beispielhaft findet sich ein Trainingsplan für das vierte Quartal 2002 in der Anlage).

Im Einzelnen stellt sich die "Zeitverteilung" für den gegenständlichen Zeitraum wie folgt dar:

Im vierten Quartal 2002 war Herr Mag. S. 300 Leistungsstunden für die ABCDE. GmbH unentgeltlich tätig. Die Differenz (440 Stunden) zu den von der Außenprüfung festgestellten 740 Stunden ergibt sich wie folgt:

Auf Grund der Mitarbeit im Coaching Competence Center (Institut K. & Partner GmbH) und der Weiterentwicklung des Businescoaching wurden ca 200 Stunden investiert. Dabei wurden besonders im angegebenen Zeitraum pro Woche ca 12 bis 15 Stunden mit Besprechungen im Coaching Competence Center in Adr.x Literaturstudium und Coachingsitzungen aufgewendet.

Weiters betreibt Herr Mag. S. auf hohem Niveau Leistungssport (Lauf- und Radsport), welcher pro Tag mit Vorbereitung und Regeneration ca 2 bis 3 Stunden beansprucht. Unter der Woche wurden diese Einheiten während des Tages eingebettet. 2002 wurde ein Marathon sowie diverse Wettkämpfe bestritten (zB xx.). Dies ergibt ca 140 Stunden sportlicher Aufwand.

Der Aufwand für die ABCDE. GmbH reduzierte sich im gegenständlichen Zeitraum um ca 8 bis 10 Stunden pro Woche, da Herr TR. als operativer Verkaufsleiter in der GmbH einige Agenden (Wochengespräche mit Verkäufern, Umsatzplanung, Geschäftsabwicklung ua) von Herrn Mag. S. übernahm; dadurch reduzierte sich der Zeitaufwand von Herrn Mag. S. um ca 100 Stunden.

Im ersten Halbjahr 2003 war die erhöhte Stundenanzahl durch Übernahme eines neuen Verkaufsgebietes nn. im Rahmen des a. Partnerschaftsvertrages verursacht. Mag. S. übernahm vorerst selbst die Organisation und auch die direkte personelle Leitung, damit die Geschäftsentwicklung rasch voranschreiten konnte. Unentgeltlich ergeben sich im zweiten Halbjahr 2003 ca 470 Stunden. Die Differenz (350 Stunden) zu von der Außenprüfung festgestellten 820 Stundenden ergeben sich wie folgt:

Auf Grund der wieder verstärkten Mitarbeit im Coaching Competence Center (Institut K. & Partner GmbH) und der Weiterentwicklung des Businescoaching wurden ca 200 Stunden investiert. Hiebei wurden im angegebenen Zeitraum pro Woche ca 8 bis 10 Stunden mit Besprechungen im Coaching Competence Center in, Adr.x , Literaturstudium und Coachingsitzungen aufgewendet.

Sportlich wurde im zweiten Halbjahr 2003 ein neues Ziel (yy.) ins Auge gefasst. Der Trainingseinsatz für die Distanz 10 km Lauf, 100 km Rad und 20 km Lauf war beträchtlich und betrug im gegenständlichen Zeitraum ca 150 Stunden (zz.).

Im Jahr 2004 wurden sämtliche angefallenen Leistungsstunden an die ABCDE. GmbH fakturiert; es wurden im Jahr 2004 keine Leistungen unentgeltlich erbracht. Die von der Außenprüfung erfolgte Hinzurechnung in Höhe von 500 Stunden erfolgte zu Unrecht.

Auf Grund der Mitarbeit im Coaching Competence Center (Institut K. & Partner GmbH) und der Weiterentwicklung des Businescoaching wurden ca 200 Stunden im 2. bis 4. Quartal 2004 investiert. Hiebei wurden insbesondere im gegenständlichen Zeitraum pro Woche ca 8 bis 10 Stunden mit Besprechungen im Coaching Competence Center in Adr.x, Literaturstudium und Coachingsitzungen aufgewendet.

Sportlich wurden im zweiten Halbjahr mit fortlaufendem Training für geplante Triathlonbewerbe 2005 ca 250 Stunden aufgewendet.

Aus den oben angeführten Gründen war es Herrn Mag. S. zeitlich unmöglich, in dem von der Außenprüfung geschätzten Ausmaß Tätigkeiten für die ABCDE. GmbH zu erbringen.

Umsatzsteuer

Die Außenprüfung behandelt die hinzugerechneten Betriebseinnahmen aus der Geschäftsführertätigkeit als umsatzsteuerpflichtigen Vorgang. Wie schon oben angemerkt, wertet die Außenprüfung im Bericht auf Seite 11 den fingierten Zufluss an Geschäftsführerbezügen - welcher nach Meinung der Außenprüfung eine VGA darstellen könnte - als umsatzsteuerpflichtigen Vorgang; die Außenprüfung hält es auch für denkmöglich, dass verdeckte Gewinnausschüttungen umsatzsteuerpflichtig (!) sind.

Mangels Entgeltlichkeit handelt es sich jedoch im gegenständlichen Fall um keinen steuerbaren Umsatz iSd § 1 Abs 1 Z 1 UStG. Im Übrigen gilt im Bereich der Umsatzsteuer der Grundsatz der Unteilbarkeit der Leistung, wonach zu prüfen ist, ob zur Gänze Unentgeltlichkeit oder Entgeltlichkeit vorliegt (VwGH 11.9.1989, 88/15/0129; UStR 2000 Rz 2).

Ad TZ 3 Freiwillige Abfertigung Ehegattin

Der Außenprüfung ist Recht zu geben, dass im Rahmen eines Angehörigenverhältnisses besonders vorsichtig geprüft werden muss, ob das betreffende Rechtsgeschäft fremdüblich ist. In diesem Zusammenhang ist es daher verwunderlich, dass die Außenprüfung die freiwillige Abfertigung nicht anerkannt hat, weil sie weder im Dienstzettel von Frau Mag. S., noch im Dienstvertrag, noch im Kollektivvertrag eine Bestimmung über eine freiwillige Abfertigung enthalten ist. Die Außenprüfung verkennt hier das Wesen der "freiwilligen" Abfertigung; ihr Wesen besteht nämlich in der "Freiwilligkeit". (Wäre eine derartige Abfertigung (kollektiv- bzw einzel-)vertraglich vereinbart, dann wäre sie dem Grunde nach nicht mehr eine freiwillige Abfertigung, sondern eine vertraglich verpflichtende Abfertigung. Hätte Herr Mag S. seiner Ehegattin im Rahmen des Dienstvertrages eine "freiwillige" Abfertigung zugesagt (welche im Übrigen sodann nicht mehr den Charakter einer freiwilligen Abfertigung hätte, sondern zur einzelvertraglich verpflichtenden Abfertigung mutiert wäre), so wäre dies fremdunüblich gewesen.

Eine freiwillige Abfertigung ist in der Privatwirtschaft nichts Ungewöhnliches; eine freiwillige Abfertigung an die Ehegattin, die dem Fremdvergleich standhält, ist auch steuerlich anzuerkennen. Die von Herrn Mag. S. im Rahmen der Beendigung des Dienstverhältnisses gewährte freiwillige Abfertigung in Höhe von € 9.345,19 ist sowohl dem Grunde als auch der Höhe nach fremdüblich.

In diesem Zusammenhang ist anzumerken, wie es zur "Vereinbarung" hinsichtlich der freiwilligen Abfertigung mit Frau B. kam. Die Vereinbarung mit Frau B. vom 11.9.2006 wurde aufgrund der Frage des Betriebsprüfers, ob es "etwas Schriftliches mit Frau B." gibt, erstellt und vorgelegt. Die Betriebsprüferin vermittelte dem Steuerpflichtigen den Anschein, dass nach Vorlage einer schriftlichen Vereinbarung mit Frau B. die Abfertigung an Frau Mag. S. steuerlich anerkannt werden kann, da auf diese Weise dokumentiert wird, dass "freiwillige" Abfertigungen im Unternehmen des Herrn Mag. S. üblich sind (zum damaligen Zeitpunkt hatte Herr Mag. S. zwei Dienstnehmer beschäftigt).

Die Begründung der Außenprüfung zur Nichtabzugsfähigkeit der freiwilligen Abfertigung lautet ua wie folgt: "Im gegenständlichen Fall erscheint nach Ansicht der BP aufgrund fehlender Vereinbarungen in den Dienstverträgen der beiden Dienstnehmer die Voraussetzung für die Absetzbarkeit der freiwilligen Abfertigung an die Ehegattin nicht erfüllt." Die Außenprüfung vertritt offenbar die Rechtsansicht, dass freiwillige Abfertigungen steuerlich nur dann anzuerkennen, sind, wenn sie vertraglich vereinbart sind. Diese Rechtsansicht ist falsch und findet keine rechtliche Deckung.

Verletzung von Verfahrensvorschriften

Die Außenprüfung ist zur Erforschung der materiellen Wahrheit verpflichtet (Untersuchungsgrundsatz). Nach § 115 Abs 1 BAO sind die tatsächlichen und rechtlichen Verhältnisse, soweit sie abgabenrechtlich relevant sind, zu ermitteln. Auf Grund des § 115 Abs 3 BAO hat die Außenprüfung Angaben des Steuerpflichtigen und amtsbekannte Umstände auch zugunsten der Abgabepflichtigen zu prüfen und zu würdigen. Dass die Außenprüfung keinesfalls nur Umstände, die zu einer höheren Abgabenbelastung führen, zu ermitteln und zu berücksichtigen hat, ergibt sich jedoch bereits aus § 114 und § 115 Abs 1 BAO. § 115 Abs 3 BAO betont nochmals jede Absage an einseitig fiskalistische Vorgangsweisen. Auch wenn § 115 Abs 3 BAO lediglich Angaben des Abgabepflichtigen und amtsbekannte Umstände erwähnt, gilt die Verpflichtung, die richtige (und nicht eine möglichst hohe) Abgabenbemessungsgrundlage zu ermitteln, ganz allgemein (vgl Ritz, BA0³ § 115 Tz 22 f).

Die von der Außenprüfung im Rahmen der freien Beweiswürdigung (§ 167 BAO) angestellten Erwägungen und Folgerungen müssen schlüssig sein; sie sind in der Bescheidbegründung darzustellen.

Im gegenständlichen Fall hat die Außenprüfung - wie schon oben auf Seite 6, 7 und 11 dargelegt (Überlegungen der Außenprüfung zur "Unentgeltlichkeit" dem Grunde und der Höhe nach bzw zur Nichtabzugsfähigkeit der freiwilligen Abfertigung) - den Untersuchungsgrundsatz verletzt. Die von der Außenprüfung in diesem Zusammenhang "im Rahmen der freien Beweiswürdigung" angestellten Erwägungen und Folgerungen sind nicht schlüssig und wurden in der Bescheidbegründung nicht entsprechend dargelegt (betrifft insbesondere die Begründung hinsichtlich der Höhe der hinzugerechneten Geschäftsführerbezüge und der Nichtabzugsfähigkeit der freiwilligen Abfertigung). Hätte die Außenprüfung den Sachverhalt vollständig und richtig ermittelt, so hätte dieser Umstand zu einem im Spruch anders lautenden Bescheid geführt.

Der Gleichheitssatz verbietet es der Außenprüfung unsachliche Entscheidungen zu treffen. Im berufungsgegenständlichen Fall hat die Außenprüfung gegen den Gleichheitsgrundsatz verstoßen. Die streitgegenständlichen Bescheide stehen wegen Verkennung der Rechtslage in besonderem Maße mit Rechtsvorschriften in Widerspruch; ferner sind die streitgegenständlichen Bescheide zum Teil mit Ausführungen begründet, denen kein "Begründungswert" zukommt (vgl hiezu die oben auf Seite 6 bzw Seite 11 dargelegten widersprüchlichen Feststellungen der Außenprüfung zur Fremd(un)üblichkeit des Geschäftsführergehalts bzw zur eventuellen Wertung der fingierten Zuflüsse als VGA und dessen umsatzsteuerpflichtige Behandlung durch die Außenprüfung; Begründung hinsichtlich der Nichtabzugsfähigkeit der freiwilligen Abfertigung).

Ergebnis:

Die von Herrn Mag. S. unentgeltliche Ausübung der Geschäftsführerfunktion im vierten Quartal 2002 und im zweiten Halbjahr 2003 ist eine ertragsteuerlich unbeachtliche Nutzungseinlage. Die von der Außenprüfung hinzugerechneten Betriebseinnahmen aus der Geschäftsführertätigkeit einschließlich der Festsetzung von Anspruchszinsen aus diesem Titel - erfolgte demnach rechtswidrig.

Im Jahr 2004 wurden sämtliche angefallenen Leistungsstunden von Herrn Mag. S. an die ABCDE. GmbH fakturiert: die Hinzurechnung durch die Außenprüfung erfolgte zu Unrecht.

Die hinzugerechneten Betriebseinnahmen aus der Geschäftsführertätigkeit sind keine steuerbaren Umsätze iSd UStG; die Festsetzung der Umsatzsteuer - einschließlich der Festsetzung von Säumniszuschlägen - ist somit rechtswidrig.

Die von Herrn Mag. S. im Rahmen der Beendigung des Dienstverhältnisses seiner Ehegattin gewährte freiwillige Abfertigung in Höhe von € 9.345,19 ist sowohl dem Grunde als auch der Höhe nach fremdüblich. Die Versagung der Abzugsfähigkeit durch die Außenprüfung erfolgte demnach zu Unrecht.

Im Rahmen der Außenprüfung kam es zur Verletzung von Verfahrensvorschriften; die Einhaltung der Verfahrensvorschriften hätte einen im Spruch anders lautenden Bescheid herbeigeführt."

Auf die mit Schriftsatz vom 30. Mai 2007 abgegebene Stellungnahme der Betriebsprüfung zur Berufung erfolgte keine Gegenäußerung.

In der am 15. Mai 2013 abgehaltenen mündlichen Berufungsverhandlung wurde vom steuerlichen Vertreter ergänzend zu den bisherigen Berufungsausführungen zur Nutzungseinlage auf die Berufungsentscheidungen des UFS RV/0324-W/06, RV/0326-W/06, RV/0327-W/06 und RV/0360-K/02, sowie auf die Kommentare, Quantschnigg/Renner/Schellmann/Stöger; KStG 1988 Tz 40, Doralt/Ruppe, Steuerrecht5,Tz 968, Doralt/Mayr, EStG6, § 6 Tz 61, und die sich aus den Richtlinien des BMF ergebende Verwaltungspraxis verwiesen.

Im konkreten Fall habe sich die GesmbH in einer angespannten finanziellen Situation befunden, weshalb der Bw. auf seine Entlohnung in den Streitzeiträumen verzichtet habe.

Die Alternative dazu wäre ein "billigerer" Verkauf seiner Leistungen an den GesmbH gewesen. Aus den Bilanzen zum 31.12.2003 und 2004 sei ersichtlich, dass der Stand der Verbindlichkeiten sehr hoch gewesen sei (zwischen € 800.000,00 und € 1,1 Mio). Jede Bank verlange vom Gesellschafter-Geschäftsführer eine Beteiligung, wenn es darum gehe, die liquiden Mittel zu erhöhen, insbesondere in finanziell angespannten Situationen wolle die Bank Leistungen des Geschäftsführers erkennen.

Der Finanzamtsvertreter verwies auf das Vorliegen eines fremdüblichen Werkvertrages, der auch seit 1999 fremdüblich gehandhabt worden sei. Nach Auffassung des Finanzamtes sei allerdings der in den Streitjahren angeblich erfolgte Verzicht nicht fremdüblich, zumal er weder ausreichend nach außen in Erscheinung getreten, nicht konkretisiert und in der gegebenen Form zwischen Dritten, einander fremd gegenüberstehenden Personen, nicht abgeschlossen worden wäre. Hinsichtlich der vom steuerlichen Vertreter ins Treffen geführten angespannten Situation der GesmbH werde auf das bereits von der Betriebsprüfung angeführte Aktivvermögen hingewiesen.

Nach Ansicht des steuerlichen Vertreters komme speziell im gegenständlichen Fall die Fremdüblichkeit zum Ausdruck, da eine eidesstattliche Erklärung des Bw. sowie ein Protokoll mit der Bank vorliege und zeige dies Verhandlungen mit Dritten. Der Werkvertrag sei auch in den vorangegangenen Zeiträumen stets eingehalten worden und sei auch in weiterer Folge die Vereinbarung mit der Bank entsprechend umgesetzt worden. Der Bw. verwies auf die gegenständlichen Verträge mit der Firma aa. und habe dieser Konzern auch die gegenständlichen Bilanzen "seiner" GmbH geprüft. Der Vertrag mit aa. sei nur auf eine Periode von 5 Jahren befristet und wäre, daher eine wirtschaftliche Führung des Unternehmens notwendig gewesen. In anderen dem Bw. bekannten Fällen sei es durch überhöhte Geschäftsführerbezüge beziehungsweise unwirtschaftliche Führung des Unternehmens zu einer "Schieflage" gekommen und seien in derartigen Fälle die Verträge von aa. gekündigt worden.

Zum Streitpunkt der freiwilligen Abfertigung an Ehegattin des Bw. hält der steuerliche Vertreter mit Hinweis auf die LStR 2002 Rz 1084 der Auffassung des Finanzamtes entgegen, dass eine freiwillige Abfertigung nicht im Dienstzettel angeführt sein müsse. Auch der von der BP angestellte Fremdvergleich hinke, da die Ehegattin des Bw. diesen vertreten und auch unternehmerische Entscheidungen getroffen habe und sei diese Tätigkeit nicht vergleichbar mit jener von Frau B., die für organisatorische Belange und Buchhaltungsaufgaben zuständig gewesen sei. Dem wurde vom Finanzamt entgegengehalten, dass es fremdunüblich sei, nach drei Dienstjahren eine Abfertigung in streitgegenständlicher Höhe über das gesetzliche Ausmaß bezahlt hinaus zu bezahlen.

Über die Berufung wurde erwogen:

1. Geschäftsführertätigkeit und Zufluss Geschäftsführerentgelt

Der Unabhängige Finanzsenat hatte erst kürzlich eine Entscheidung (UFS 22.10.2012, RV/0339-L/09) hinsichtlich des Zuflusses von Geschäftsführerhonoraren ohne faktischen Mittelzufluss bei einem geschäftsführenden Alleingesellschafter zu treffen und liegt streitgegenständlich eine ähnliche Sachverhaltskonstellation vor. Der Unabhängige Finanzsenat ist dabei zu folgendem Ergebnis gekommen: Erfolgt der Zufluss einer Geschäftsführervergütung an einen an einer GmbH allein beteiligten Gesellschafter zwar nicht im "klassischen Sinn" (Barauszahlung, Überweisung auf ein Konto, Verbuchung auf dem Verrechnungskonto), kann dieser angesichts der Dominanz des Anteilseigners dennoch steuerlich relevant gemäß § 19 Abs. 1 EStG 1988 sein, wenn der Anspruch eindeutig, unbestritten und fällig ist und sich gegen eine zahlungsfähige Gesellschaft richtet. Der beherrschende Gesellschafter hat es nämlich in der Hand, sich geschuldete Beträge faktisch auszahlen zu lassen oder darauf zu verzichten. Zur Kommentierung siehe Marschner/Renner, Zufluss einer Vergütung an den Alleingesellschafter ohne faktischen Mittelzufluss, UFSjournal 12/2012, S 429 ff.

Nach ständiger Rechtsprechung des Verwaltungsgerichtshofes können vertragliche Vereinbarungen zwischen nahen Angehörigen für den Bereich des Steuerrechts nur als erwiesen angenommen werden und damit Anerkennung finden, wenn sie a) nach außen ausreichend zum Ausdruck kommen, b) einen eindeutigen, klaren und jeden Zweifel ausschließenden Inhalt haben und c) auch zwischen Familienfremden unter den gleichen Bedingungen abgeschlossen worden wären.

Auch die Erfüllung der vertraglichen Vereinbarungen zwischen nahen Angehörigen muss diesen Anforderungen genügen (vgl. VwGH vom 11. Mai 2005, 2001/13/0209).

Diese in der Rechtsprechung des Verwaltungsgerichthofes für die steuerliche Anerkennung von Verträgen zwischen nahen Angehörigen aufgestellten Kriterien haben ihre Bedeutung im Rahmen der - vom Verwaltungsgerichtshof nur auf ihre Schlüssigkeit zu prüfenden - Beweiswürdigung und kommen daher insbesondere in jenen Fällen zum Tragen, in denen berechtigte Zweifel am wahren wirtschaftlichen Gehalt einer behaupteten vertraglichen Gestaltung bestehen (vgl. zB das erwähnte Erkenntnis vom 11. Mai 2005 und 20. Mai 2010, 2006/15/0238).

Diese Kriterien haben auch Bedeutung für die steuerliche Anerkennung von Verträgen zwischen Gesellschaft und Gesellschafter einer GesmbH.

Der Entscheidung wird folgender Sachverhalt zugrunde gelegt:

Der Bw. erklärte in den Streitjahren Einkünfte aus Gewerbebetrieb aus der Leitung und Führung der operativen Geschäfte einer GmbH, an der er zu 100% beteiligt war. Die Tätigkeit wurde auf Grundlage eines Werkvertrages unter Abrechnung der geleisteten Arbeitsstunden erbracht. Die Gewinnermittlung erfolgte nach der sogenannten "Basispauschalierung" unter Ansatz von pauschalierten Betriebsausgaben gem. § 17 Abs. 1 EStG 1988.

Laut dem mit der GmbH am 1.7.1999 abgeschlossenen Werkvertrag setzte sich in den Streitjahren das "Honorar" einerseits aus den geleisteten Arbeitsstunden zu einem vereinbarten Stundensatz und andererseits aus einer Leistungsprämie zusammen.

Unter Punkt VIII "Schriftlichkeit" des Werkvertrages wird festgehalten, dass Änderungen und Ergänzungen des Vertrages nur wirksam werden, wenn sie schriftlich erfolgen.

In den berufungsgegenständlichen Jahren 2002 und 2003 wurden für die vom Bw. erbrachten Leistungen für die Monate Oktober bis Dezember 2002 und Juli bis Dezember 2003 keine und für das Jahr 2004 zu geringe Geschäftsführerhonorare angesetzt.

Den niederschriftlichen Angaben des Bw. vom 18. Oktober 2006, wonach eine schriftliche Vereinbarung zwischen der GmbH und dem Bw. beziehungsweise ein Gesellschaftsbeschluss der GmbH über die Nichtverrechnung von Geschäftsführerhonoraren nicht vorliegt, wurde auch im weiteren Verfahren nicht entgegengetreten. Eine entsprechende Änderung des Geschäftsführervertrages (wofür jedenfalls die Schriftform erforderlich wäre) liegt daher nicht vor. Damit liegt keine Änderung des Geschäftsführervertrages vor und ist seine rechtliche Wirkung für den streitgegenständlichen Zeitraum nicht beschränkt.

Mit den Ausführungen des Bw., wonach er gegenüber der Hausbank der GesmbH eine unentgeltliche Geschäftsführung - wobei über einen diesbezüglichen Zeitraum keine Aussagen getroffen werden - zugesagt habe und insofern der Werkvertrag einvernehmlich abgeändert worden wäre, wird keine Abänderung des vorliegenden Werkvertrages aufgezeigt, da weder - wie im Vertrag vorgesehen - eine schriftliche Abänderung, die Publizität, ein eindeutiger klarer Inhalt der Änderungsvereinbarung - für welchen Zeitraum soll die angeblich unentgeltliche Geschäftsführung gelten und sollen Geschäftsführerhonorare nachbezahlt werden - noch eine Fremdüblichkeit - ein allfälliger Verzicht auf das Honorar wäre nur im Interesse der Gesellschaft - vorliegen. Die behauptete Vereinbarung hält daher letztlich einem Fremdvergleich nicht stand, zumal ein "fremder" (d.h. nicht beteiligter) Geschäftsführer keinen (allenfalls auch endgültigen) Verzicht auf einen wesentlichen Teil seiner Entlohnung, ohne Vorliegen erkennbarer Gründe für diese Maßnahme, akzeptieren würde.

Ein an der GmbH nicht beteiligter Gesellschafter hätte nach Ansicht des Berufungssenates auch nicht akzeptiert, dass das ihm zustehende Geschäftsführerentgelt ohne Bezugnahme auf einen bestimmten Zeitraum oder Eintritt eines bestimmten Ereignisses vorenthalten wird. Noch dazu, wo im Verfahren nicht dargetan wurde, warum gerade in den angeführten Monaten des streitgegenständlichen Zeitraumes eine Auszahlung unterblieben ist.

Es gibt daher, abgesehen von den Behauptungen des Bw., keine Anhaltspunkte dafür, dass der aufrechte Werkvertrag zwischen der Gesellschaft und dem Bw. als Gesellschafter nachvollziehbar (fremdüblich) geändert worden wäre.

Dies betrifft insbesondere auch die in der Berufung geäußerte Ansicht, wonach der Bw. die Zusage gegenüber der Bank in seiner Doppelfunktion sowohl als Vertreter der abc. GmbH als auch in seiner Funktion als Werkvertragsnehmer derselben GmbH gemacht hätte und der entsprechende Werkvertrag insofern einvernehmlich abgeändert worden wäre; es wird damit keine fremdübliche Abänderung eines Vertrages bewirkt. Weiters ersetzt auch der Hinweis, in der Praxis sei es nicht üblich, dass ein Alleingesellschafter für jede Entscheidung "mit sich selbst" einen förmlichen (schriftlichen) Gesellschafterbeschluss fasse beziehungsweise eine förmliche (schriftliche) Vereinbarung treffe, keine nachvollziehbaren an den Kriterien der Fremdüblichkeit orientierten Vereinbarungen.

Strittig ist im gegenständlichen Verfahren, ob dem Bw. vertraglich zustehende Teile seiner Geschäftsführerhonorare - entsprechend der nach wie vor unverändert gültigen vertraglichen Grundlage - zugeflossen sind oder ob er darauf gleichsam entgegen dem Vertragswortlaut - und zwar vor einem bereits erfolgten Zufluss verzichtet - und in weiterer Folge eine sogenannte (verdeckte) Nutzungseinlage seiner Arbeitsleistung, der kein Entgelt gegenübersteht, vorgenommen hat.

Ein Betrag ist nach ständiger Rechtsprechung des Verwaltungsgerichtshofes unter dem Gesichtspunkt des § 19 Abs. 1 EStG 1988 als zugeflossen anzusehen, wenn der Empfänger über ihn tatsächlich und rechtlich verfügen kann (siehe etwa das hg. Erkenntnis vom 13. Dezember 1995, 95/13/0246, mit den dort angeführten weiteren Nachweisen). Wie der Verwaltungsgerichtshof wiederholt ausgesprochen hat, ist für den Fall, dass der Abgabepflichtige gleichzeitig Mehrheitsgesellschafter jener Kapitalgesellschaft ist, die sein Schuldner ist, der Zufluss grundsätzlich mit dem Zeitpunkt anzunehmen, zu dem die Forderung fällig ist, vorausgesetzt, dass die GmbH nicht zahlungsunfähig ist. Diese Sicht gebietet der beherrschende Einfluss des Mehrheitsgesellschafters der GesmbH, weil die Gesellschafterversammlung dem Geschäftsführer gegenüber weisungsbefugt ist (Hinweis Reich-Rohrwig, Das österreichische GmbH-Recht, 125; andernfalls hätte es der Mehrheitsgesellschafter, der auch Gläubiger der Gesellschaft ist, in der Hand, den Gewinn der Gesellschaft zu kürzen, ohne die entsprechenden Beträge selbst versteuern zu müssen (siehe VwGH vom 30. November 1993, 93/14/0155 mit Hinweis auf Herrmann/Heuer/Raupach, Einkommensteuer- und Körperschaftsteuergesetz, Kommentar, 20te Auflage, Randzahl 62 zu § 11 dEStG sowie VwGH 25. Juni 2007, 2007/14/0002 und insbesondere VwGH vom 23. März 2010, 2007/13/0037).

Zahlungsunfähigkeit liegt vor, wenn der Schuldner objektiv generell mangels bereiter Mittel nicht nur vorübergehend außerstande ist, fällige Geldschulden regelmäßig zu erfüllen (vgl. das Erkenntnis des VwGH vom 19. Mai 1993, 89/13/0252). Sie ist gegeben, wenn der Schuldner mangels flüssiger Mittel dauernd unfähig ist, binnen angemessener Frist alle seine fälligen Schulden zur Gänze oder zumindest im Wesentlichen zu begleichen. Zahlungsunfähigkeit setzt ein dauerndes Nichtzahlenkönnen voraus, während eine bloße Zahlungsstockung im allgemeinen dann anzunehmen ist, wenn lediglich vorübergehend und kurzzeitig ein Mangel an Zahlungsmitteln besteht, der durch alsbaldige Mittelbeschaffung (wie etwa durch kurzfristig mögliche Verwertung vorhandener Aktiva oder Aufnahme eines Überbrückungskredites) wieder behebbar ist (vgl. VwGH vom 29. Juli 1997, 95/14/0014 mit Hinweis auf OGH vom 29. Juni 1993, 14 OS 61/93).

Legt man diese Grundsätze auf den gegenständlichen Fall um, so kommt der Unabhängige Finanzsenat zum Ergebnis, dass es zu einem Zufluss der strittigen Geschäftsführerentgelte an den Bw. gekommen ist und zwar aus folgenden Gründen:

Vertrag:

Der Bw. hat für seine Tätigkeit auf Grund des zwischen ihm und der GmbH abgeschlossenen Werkvertrages, an dessen Fremdüblichkeit für den UFS ebenso wenig Zweifel bestehen wie an der Tatsache, dass dieser seitens der GmbH bis auf den Zeitraum Oktober bis Dezember 2002, Juli bis Dezember 2003 sowie 2004 selbst in den Streitjahren eingehalten wurde, jedenfalls rechtlichen Anspruch auf die Geschäftsführerhonorare für den angeführten strittigen Zeitraum. Es sind im gegenständlichen Fall auch keine rechtlichen und tatsächlichen Gründe erkennbar, die gegen diesen Anspruch sprächen.

Für das Bestehen des Anspruches auf das Geschäftsführerhonorar spricht insbesondere auch, dass gegenständlich keine eindeutig vertraglich festgelegte zeitlich definierte Aussetzung der Abrechnung von erbrachten Leistungen des Bw. vorliegt, sondern lediglich die Abrechnung der Leistungen nur für bestimmte Zeiträume der Streitjahre nicht erfolgte.

Zahlungsunfähigkeit:

Der Bw. begründet die Nichtverrechnung der Honorare mit der wirtschaftlich schwierigen Situation der GmbH und den Auflagen der Bank als Voraussetzung für die Erhöhung des Kreditrahmens.

Die GmbH erzielte im Jahr 2000 ein Jahresergebnis von S +785.660,52, in 2001: S +46.283,21, in 2002: € -61.944,32, in 2003: €+19.882,45 und in 2004: €+ 9.049,21.

Im Betriebsprüfungsverfahren wurde ein Nachweis der Zahlungsunfähigkeit der angeführten GmbH gefordert und im Bericht festgestellt, dass von einer Zahlungsunfähigkeit der GmbH nach Ansicht der BP keinesfalls gesprochen werden kann. In der Berufung wird dazu vorgebracht, weder der Steuerpflichtige noch dessen Vertreter hätten jemals die Zahlungsunfähigkeit behauptet.

Der Berufungssenat geht daher vom Nichtvorliegen einer Zahlungsunfähigkeit bei der abc. GmbH im streitgegenständlichen Zeitraum aus.

Nutzungseinlagen:

Der Bw. bringt weiters vor, dass die unterstellte unentgeltliche Ausübung der Geschäftsführung eine - sowohl für die GmbH wie auch für ihn selbst - steuerneutrale ("ertragssteuerlich unbeachtlich") Nutzungseinlage darstelle.

Bei der Ermittlung des Einkommens bleiben gemäß § 8 Abs 1 KStG 1988 Einlagen und Beiträge jeder Art insoweit außer Ansatz, als sie von Personen in ihrer Eigenschaft als Gesellschafter, Mitglieder oder in ähnlicher Eigenschaft geleistet werden. Sie sind somit ertragsteuerlich sowohl für den Einlegenden als auch für die Körperschaft, in welche eingelegt wird, steuerneutral, bewirken jedoch eine Erhöhung des Beteiligungsansatzes des Einlegenden.

Eine - nach Ansicht des Bw. im gegenständlichen Fall vorliegende - sogenannte Nutzungseinlage ist die Zurverfügungstellung von Nutzungen (zB an Geldmitteln oder Gegenständen) oder die Erbringung von Dienstleistungen (zB Geschäftsführertätigkeit) ohne oder bloß gegen ein unangemessen niedriges Entgelt seitens des Anteilsinhabers gegenüber der Körperschaft, an welcher die Beteiligung besteht. Oftmals werden dabei sowohl der Körperschaft als auch dem Anteilseigner hierüber keine gesicherten Rechtspositionen (zumeist durch Abschluss eines Vertrages) eingeräumt.

Die Judikatur des BFH geht davon aus, dass Nutzungseinlagen nicht einlagefähig sind (vgl. grundlegend BFH 26.10.1987, GrS 2/86, BStBl 1988 II 348 und zuletzt BFH 4.12.2006, GrS 1/05, BStBl 2007 II 508). Überdies lösen sie nach herrschender Sicht beim die Nutzungseinlage erbringenden Gesellschafter keine "fiktiven" Einnahmen beziehungsweise hinsichtlich der Gesellschaft keine fiktiven Ausgaben aus (UFS 9.12.2004, RV/1672-W/04).

Nach Ansicht des Berufungssenates erübrigt sich jedoch im gegenständlichen Fall eine eingehende Auseinandersetzung insbesondere mit der Frage, inwieweit die vom Bw. erbrachten Arbeitsleistungen, denen keine faktische Auszahlung (zB in bar oder mittels Banküberweisung) gegenübersteht, eine Einlage beziehungsweise eine Nutzungseinlage, allenfalls in verdeckter Form, darstellen. Abgesehen davon, dass beim Bw. von einem Zufluss des strittigen Geschäftsführerentgeltes auszugehen war (was schon aus diesem Grund dem Tatbestand einer Einlage als solcher entgegensteht), hatte der Bw. hinsichtlich seiner Entlohnung eine vertraglich abgesicherte Rechtsposition und hat gerade aus diesem Titel seine Leistung erbracht.

Soweit der Bw. darauf verweist, dass eine Fremdüblichkeit des der Geschäftsführung zugrunde liegenden Werkvertrages von der Betriebsprüfung in Zweifel gezogen worden sei, ist festzustellen, dass die Betriebsprüfung einen möglicherweise zu hohen Stundensatz für die Entlohnung des Bw. ins Spiel gebracht hat, denselben Stundensatz aber für ihre Berechnung der als zugeflossen geltenden Entgelte herangezogen hat. Der Berufungssenat erachtet die Ansicht des Bw. als zutreffend, wonach gegenständlich ein fremdüblicher Stundensatz vorliegt. Es kann daher unbedenklich davon ausgegangen werden, dass die Erbringung der Dienstleistung Geschäftsführung nicht ohne oder bloß gegen ein unangemessen niedriges Entgelt seitens des Bw. erfolgt ist, sondern auf Grundlage des fremdüblichen Vertrages vom 1. Juli 1999 (siehe ABP Band 1 S 77 ff). Damit fehlen die Voraussetzungen für die Annahme einer Nutzungseinlage im gegenständlichen Verfahren.

Aufzeichnungen über die Ermittlung der Leistungszeiten:

Es wurden Aufzeichnungen im Zuge der Betriebsprüfung als Nachweis für die verrechneten Arbeitsstunden an die GmbH vorgelegt.

Die Betriebsprüfung hat nachvollziehbar aus den Kalenderaufzeichnungen (Leistungsaufzeichnungen) und der u.a. im Schreiben vom 19. September 2006 zu den Jahren 2001 bis 2004 gemachten Angaben des Bw., wonach die tägliche Arbeitszeit um 8 Uhr begann und bis 17 beziehungsweise 18 Uhr dauerte, auf seine Leistungszeit geschlossen:

"anbei übersende ich Ihnen die restlichen Unterlagen:

1. Terminkalender 2001 bis 2004: Die Zeiten bzw. Stundenanzahl errechneten sich folgendermaßen: tägliche Beginnzeit 8 Uhr, voraussichtliches Ende 17 Uhr bzw. 18 Uhr. Falls Mehr- oder Minderzeiten, Urlaub etc. angefallen sind, sind diese eingetragen, ansonsten Stundenverrechnung bis 17 Uhr bzw. 18 Uhr." (siehe ABP Band 2 S 430).

Diese Aufzeichnungen liegen sowohl für die abgerechneten als auch für die nicht abgerechneten Arbeitsstunden der strittigen Jahre vor und unterscheiden sich die Aufzeichnungen für die strittigen Monate nicht von den restlichen Zeiträumen. Bei diesen vom Bw. angefertigten Aufzeichnungen handelt es sich um - zur Ermittlung des Sachverhaltes - taugliche Beweismittel. Der Berufungsvorwurf, es sei nicht nachvollziehbar, wie die Außenprüfung im Detail die Arbeitsstunden ermittelt habe, trifft daher nicht zu. Warum die vorgelegten Aufzeichnungen und die oben angeführten Angaben zur Ermittlung der Leistungszeiten in den strittigen Monaten nicht zutreffend sein sollen und in den anderen Monaten sehr wohl, ist daher für den Berufungssenat nicht nachvollziehbar.

Soweit der Bw. ausführt, die Betriebsprüfung schätze die Leistungsstunden unzutreffend auf Basis der Kalenderaufzeichnungen (Anwesenheitsstunden) und müssten vielmehr die verrechenbaren Leistungsstunden herangezogen werden, ist entgegenzuhalten, dass in den nicht streitgegenständlichen Zeiträumen die Werkvertragsentgelte vom Berufungswerber auf Basis der Kalenderaufzeichnungen und der dazu gegebenen Auskünfte (keine auffallende Differenz zwischen Anwesenheitsstunden und abgerechneten Leistungsstunden) abgerechnet wurden. In diesem Zusammenhang ist auf die Aufstellung in der Stellungnahme der BP betreffend die von der Betriebsprüfung ermittelten und die vom Bw. verrechneten Leistungsstunden hinzuweisen (siehe Stellungnahme der BP S 3).

Einsetzung eines Vertriebsleiters:

Die Ausführungen in der Berufung, wonach ein Mitarbeiter als operativer Verkaufsleiter einige Agenden des Bw. übernommen habe und sich damit der Zeitaufwand im vierten Quartal 2002 um etwa 100 Stunden reduziert habe, sind deshalb nicht nachvollziehbar, da dieser Mitarbeiter seit 1.1.2000 bei der GmbH als Vertriebsleiter beschäftigt ist und außerdem es in diesem Zusammenhang nicht schlüssig ist, weshalb in den Jahren 2003 und 2004 eine Reduzierung der Leistungsstunden durch die Tätigkeit des angeführten Mitarbeiters nicht einmal behauptet wird (auch in der Stundenberechnung des Bw. nicht berücksichtigt).

Absolvierung einer Ausbildung zum Coach:

Wie in der vorgelegten "Bestätigung unentgeltlicher Mitwirkung am Coaching Competence Center" festgehalten, gibt es über das zeitliche Ausmaß der angeblichen Tätigkeit keine Aufzeichnungen.

Es ist auch unter Heranziehung der vorgelegten "Bestätigung" nicht erkennbar, ob die angebliche Tätigkeit in der Freizeit oder innerhalb der vom Bw. bekanntgegebenen und von der Betriebsprüfung der Berechnung zugrunde gelegten Leistungszeit ausgeübt wurde.

Der Zeitaufwand für die unentgeltliche Tätigkeit wird in der Berufung genau jenen Monaten und Jahren zugeordnet, in denen keine oder eine geringere Verrechnung von Leistungsstunden durch den Bw. an die GmbH erfolgte.

Wenn in der angeführten Bestätigung festgehalten wird, in den Jahren 2002, 2003 und 2004 habe der Aufwand durchschnittlich 5 - 6 Werktage pro Monat in ungefähr 4 Monaten pro Jahr betragen, so ist damit kein Nachweis dafür erbracht oder glaubhaft gemacht, dass die unentgeltliche Tätigkeit des Bw. gerade in den streitgegenständlichen Monaten - in denen keine Verrechnung von Leistungsstunden erfolgte - stattgefunden hat.

Sport in der aufgezeichneten Leistungszeit:

Das Vorbringen, wonach der Bw. einen Teil seiner aufgrund eines Werkvertrages erbrachten und aufgezeichneten Leistungszeit dem privaten Training für Sport gewidmet habe, bleibt im bisherigen Verfahren auf bloßer Behauptungsebene.

Gegen eine derartige Verwendung der aufgezeichneten Leistungszeit sprechen die Aufzeichnung der Stunden zur Abrechnung gegenüber der GmbH. Es liegt keine Abweichung in der Aufzeichnung der Leistungszeit gegenüber den Monaten, die gegenüber der GmbH abgerechnet wurden, und auch kein Vorbringen, das erklären könnte, warum nur in den angeführten strittigen Monaten das Training in den Leistungsstunden durchgeführt worden sein sollte, vor. Die vorgelegten Aufzeichnungen über Trainingseinheiten liefern keinen Nachweis darüber, wann (Arbeitszeit oder Freizeit) dieses Training durchgeführt wurde.

Der Berufungssenat geht weiters davon aus, dass ein Training im beschriebenen Umfang auch außerhalb der von der Betriebsprüfung festgestellten Leistungszeit (abgeleitet aus den Aufzeichnungen des Bw.) für die GmbH absolviert werden kann.

Soweit die steuerliche Vertretung des Bw. nach ihrer Ansicht für den streitgegenständlichen Fall anwendbare Entscheidungen des Unabhängigen Finanzsenates zur steuerneutralen Nutzungseinlage (UFS RV/0324-W/06, RV/0326-W/06 u. RV/0360-K/02) anführt, ist darauf zu verweisen, dass in den genannten Entscheidungen die Gesellschafter-Geschäftsführer ihre Arbeitskraft der Gesellschaft zu unangemessen niedriger Entlohnung zur Verfügung gestellt haben und damit von einer steuerneutralen Nutzungseinlage ausgegangen werden konnte.

Im streitgegenständlichen Verfahren ist aber die Fremdüblichkeit des zwischen dem Bw. und "seiner" GesmbH geschlossenen Werkvertrages zur Geschäftsführung unstrittig und konnte schon deshalb von keiner steuerneutralen Nutzungseinlage ausgegangen werden.

Wenn der Bw. weiters eine alternative Vorgangsweise - nämlich den "billigeren" Verkauf seiner Leistungen an die GesmbH - in den Raum stellt, ist festzuhalten, dass der Berufungssenat einen verwirklichten und keinen fiktiven Sachverhalt seiner Entscheidung zugrundezulegen hat.

Den Ausführungen in der mündlichen Verhandlungen, wonach die Fremdüblichkeit u.a. durch die vorgelegte eidesstattliche Erklärung, das Protokoll der Bank, die Verhandlung mit Dritten, die Einhaltung des Werkvertrages eindeutig zu Ausdruck komme, ist abermals die mangelnde Fremdüblichkeit der Vorgangsweise hinsichtlich der Nichtauszahlung der Geschäftsführerhonorare für die erbrachten Leistungen entgegenzuhalten.

Umsatzsteuer Zufluss Geschäftsführerbezüge

Unstrittig hat der Bw. die von ihm der GesmbH verrechneten Geschäftsführertätigkeiten als umsatzsteuerpflichtig behandelt.

Entgegen dem Vorbringen des Bw., wonach es sich bei den von der Betriebsprüfung hinzugerechneten Betriebseinnahmen mangels Entgeltlichkeit um keine steuerbaren Umsätze iSd § 1 Abs. 1 Z 1 UStG 1994 handle, geht der Berufungssenat aufgrund der obigen Ausführungen und Feststellungen vom Vorliegen einer entgeltlichen (fingierter Zufluss des Leistungsentgeltes) Tätigkeit und daher von einem steuerbaren Umsatz iSd § 1 Abs. 1 Z 1 UStG 1994 aus.

Die vom Bw. angeführte Prüfungsverpflichtung, ob zur Gänze Unentgeltlichkeit oder Entgeltlichkeit vorliegt, ergibt daher auch für die vom Bw. nicht verrechnete Leistungszeit als Geschäftsführer - ebenso wie für die vom Bw. gegenüber der GmbH verrechneten Stunden - Entgeltlichkeit (fingierter Zufluss des Leistungsentgeltes beim Bw.).

Hinzuweisen ist weiters darauf, dass der Bw. in seinem Vorbringen zur Umsatzsteuer von mangelnder Entgeltlichkeit der Leistung ausgeht und nicht die von der Betriebsprüfung festgestellte Leistungserbringung durch ihn in Zweifel zieht.

2. Freiwillige Abfertigung Ehegattin

Das Dienstverhältnis mit der Ehegattin des Bw. wurde laut "Dienstzettel" am 1. Juli 1999 begonnen und mit 31. Juli 2002 beendet. Aufgrund der Dauer des Dienstverhältnisses von 3 Jahren wurde eine gesetzliche Abfertigung im Ausmaß von 2 Monatsgehältern (€ 4.363,34) bezahlt. Zusätzlich zur gesetzlichen Abfertigung wurde eine freiwillige Abfertigung im Ausmaß von € 9.345,19 berechnet und die gesamte Abfertigung in Höhe von € 12.886,02 bar an die Ehegattin des Bw. ausbezahlt.

Im Rahmen der Betriebsprüfung wurde folgende Vereinbarung mit der weiteren familienfremden Dienstnehmerin am 11. September 2006 geschlossen und der BP am 18. Oktober 2006 vorgelegt (siehe ABP Band 2 S 581):

"Vereinbarung Freiwillige Abfertigung

Wie bereits mündlich zugesichert, bestätige ich hiermit schriftlich, dass Frau BB., seit 2.5.2002 in meinem Unternehmen als Buchhaltungskraft tätig, im Falle einer einvernehmlichen Auflösung des Dienstverhältnisses, einer Kündigung oder bei Pensionsantritt, jedoch nicht bei einer Entlassung eine freiwillige Abfertigung erhält. Diese orientiert sich an den Bestimmungen für freiwillige Abfertigungen lt. § 67 Abs. 6 EStG."

Unter freiwilliger Abfertigung ist eine Leistung des Arbeitgebers bei Beendigung des Arbeitsverhältnisses zu verstehen, auf die weder aus gesetzlichen noch aus kollektivvertraglichen Regelungen ein Anspruch besteht oder die die gesetzlich oder kollektivvertraglich vorgesehene Höhe übersteigen (vgl. dazu Doralt EStG14, § 67 Tz 49).

Soweit nicht vertraglich vereinbarte freiwillige Abfertigungen vorliegen können, kann den Ausführungen des Bw. entgegengehalten werden, dass nach oben angeführter Definition auch vertraglich vereinbarte freiwillige Abfertigungen denkbar sind und daher der angebliche Widerspruch nicht gegeben ist.

Die Ausführungen des Bw., wonach eine freiwillige Abfertigung keine (einzel-)vertraglich vereinbarte Abfertigung sei, bedeuten im Ergebnis, dass keine Vereinbarungen zur Gewährung einer Abfertigung mit den Dienstnehmern vorgelegen wären. Dies steht im Widerspruch zu der vorgelegten Vereinbarung vom 11. September 2006, wonach eine mündlich zugesicherte freiwillige Abfertigung schriftlich bestätigt werde.

Ob der Aufwand des Bw. für die strittige freiwillige Abfertigung, die der Ehegattin bezahlt wurde, als Betriebsausgabe abzuziehen ist, hängt schon unter den (oben dargelegten), für die Beurteilung vertraglicher Beziehungen naher Angehöriger maßgeblichen Gesichtspunkten, aber auch unter dem Gesichtspunkt des Abzugsverbotes nach § 20 Abs. 1 Z 4 EStG 1988 davon ab, ob es sich dabei um Leistungen handelt, die unter Bedachtnahme auf den Wert von Leistung und Gegenleistung einer Überprüfung im Rahmen eines Fremdvergleiches standhalten. Maßgeblich ist somit, ob Leistungen nach Art der behaupteten freiwilligen Abfertigung (neben der gesetzlichen Abfertigung) auch an familienfremde Dienstnehmer gewährt worden wären. Das Merkmal "auch unter Fremden üblich" könnte im Rahmen eines Fremdvergleiches nur dann als verwirklicht angesehen werden, wenn eine im Unternehmen des Berufungswerbers gegenüber den Dienstnehmern eingehaltene Vorgangsweise eine "betriebliche Übung" im Sinne der Gewährung gleichartiger Leistungen an die Gesamtheit der Dienstnehmer erkennen ließe.