Werbeabgabepflicht bei einem Leistungspaket

Entscheidungstext

Bescheid

Der Unabhängige Finanzsenat hat über die Berufung der BwAdrBw, vertreten durch Dkfm. Gerhard Balluf Steuerberatungs GmbH, Wirtschaftstreuhänder, 2442 Unterwaltersdorf, Brodersdorferstraße 3, vom 29. Dezember 2008 gegen die Bescheide des Finanzamtes Bruck Eisenstadt Oberwart, vertreten durch Fachvorständin Hofrätin Mag. Edith Hanel-Schmidt, vom 22. November 2008 betreffend Werbeabgabe für den Zeitraum 2004 bis 2007 entschieden:

Die angefochtenen Bescheide vom 22. November 2008 werden gemäß § 289 Abs. 1 Bundesabgabenordnung (BAO), BGBl. Nr. 194/1961, unter Zurückverweisung der Sache an die Abgabenbehörde erster Instanz aufgehoben.

Entscheidungsgründe

Bei der Berufungswerberin (Bw), der S***** P***** (S*****P*****) GmbH, fand eine Außenprüfung statt, über die am 20. 11. 2008 gemäß § 150 BAO berichtet wurde.

Unter anderem wurden auch Feststellungen zur Werbeabgabe getroffen, die in weiterer Folge zu Werbeabgabebescheiden für die Jahre 2004 bis 2007 vom 21. 11. 2008 führten.

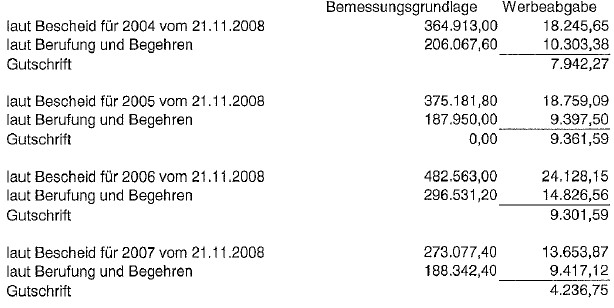

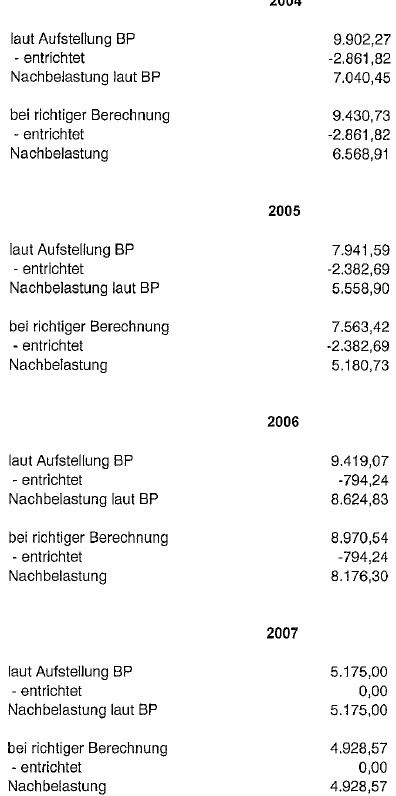

Hierbei wurde die Werbeabgabe für das Jahr 2004 mit 18.245,65 € (statt 11.205,20 €), für das Jahr 2005 mit 18.759,09 € (statt 13.200,19 €), für das Jahr 2006 mit 24.128,15 € (statt 15.503,32 €) und für das Jahr 2007 mit 13.653,87 € (statt 8.478,87 €) festgesetzt, ausgehend von folgenden Bemessungsgrundlagen: 364.913,00 € (2004), 375.181,80 € (2005), 482.563,00 € (2006) und 273.077,40 € (2007).

Hiergegen wurde am 23. 12. 2008 Berufung mit dem Antrag auf Änderung der angefochtenen Bescheide erhoben:

"5.) Zusammenfassung des Begehrens

Entsprechend den Ausführungen in dieser Berufung begehren wir die Änderung der Werbeabgabebescheide für 2004, 2005, 2006 und 2007 wie bereits oben detailliert ausgeführt. Nach Jahren gegliedert stellt sich dieses Begehren wie folgt dar.

Der Außenprüfer gab hierzu eine Stellungnahme ab, auf die wiederum die Bw am 25. 3. 2009 replizierte:

"5.) Zusammenfassung und Begehren

Die Stellungnahme des Betriebsprüfers kann der in der Berufung dargelegten Rechtsansicht und den dazugehörigen Erläuterungen und Berechnungen nichts entgegensetzen und spiegelt zum Großteil die Ausführungen des Betriebsprüfungsberichts wieder, welche bereits in der Berufung entsprechend ausführlich beanstandet wurden. In diesem Sinne ersuche ich nochmals um berufungsgemäße Änderung der Werbeabgabebescheide 2004, 2005, 2006 und 2007 und um Gutschrift der zu viel festgesetzten Werbeabgabe (siehe Punkt 5. der Berufung)."

Zur besseren Übersichtlichkeit werden die Argumente zu den einzelnen Berufungspunkten zusammengefasst.

Allgemeine Berechnung

"Bei der Überprüfung der Werbeabgabe im Prüfungszeitraum und im Nachschauzeitraum 2007 wurde festgestellt, dass die Werbeabgabe nicht in richtiger Höhe abgeführt wurde. Bei einzelnen Ausgangsrechnungen wurde die Werbeabgabe mit der Anzeigenabgabe verwechselt bzw. wurden bei Ausgangsrechnungen Euro 3,63 pro Tag als Werbeabgabe verrechnet." Außenprüfungsbericht, Tz. 2.

Entgegen den Ausführungen der Betriebsprüfung, dass vom Steuerberater nicht erklärt werden konnte warum dies erfolgte, erfolgte diese Begründung bereits in meiner Beantwortung des Ersuchens um Ergänzung vom 26.09.2008, in welchem folgendes ausgeführt wurde: Als diese Tätigkeit im Jahr 2004 aufgenommen wurde, wurde ohne die Richtigkeit zu überprüfen und ohne dass die S*****P***** GmbH Kontakt mit uns aufgenommen hat, allen Kunden Werbeabgabe verrechnet. Später beanstandeten einige Kunden diese Verrechnung unter Berufung auf den Durchführungserlass zur Werbeabgabe und wiesen darauf hin, dass sie bei anderen Messeveranstaltungen für ihre Stände ebenfalls keine Werbeabgabe entrichtet hätten. Entsprechend den Bestimmungen des Durchführungserlasses wurde diesen Kunden keine Werbeabgabe mehr verrechnet.

Weiters wurde im Jahr 2004 pro Stand und Tag ein Betrag von € 3,63 als Werbeabgabe auf den Rechnungen angeführt, ohne dass die S*****P***** GmbH sich zuvor bei uns informiert hat. Warum dieser Betrag angeführt wurde ist nicht mehr zu eruieren. Die Firma S*****P***** hat die Rechnungen ohne uns zu konsultieren nach eigenem Gutdünken ausgestellt. Als Werbeabgabe wurden dann die auf den Rechnungen angeführten Beträge abgeführt." Berufung.

"6.) Falschberechnung Werbeabgabe durch die Betriebsprüfung

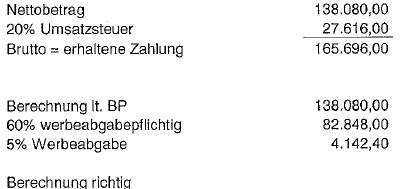

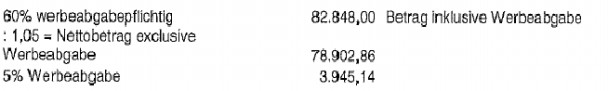

Die Berechnung durch die Betriebsprüfung erfolgte durch Anwendung des 5%-Satzes auf den berechneten Nettobetrag (Brutto: 1,2) der Rechnungen. Da dieser Nettobetrag bei Werbeabgabepflicht den Betrag inklusive Werbeabgabe darstellen muss, muss aus diesem Betrag zuerst der Nettobetrag exklusive Werbeabgabe ermittelt werden (dividieren des Nettobetrags durch 1,05) und darauf der 5% Satz angewendet werden. Anhand folgenden Beispiels wird dies ersichtlich:

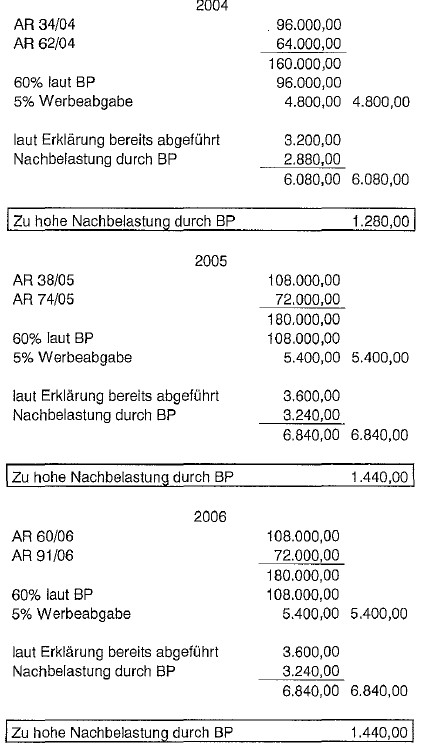

Eine weitere Fehlberechnung hat sich im Zuge der Nachbelastung der Werbeabgabe für "T*****" ergeben. Laut den Ausführungen im Betriebsprüfungsbericht werden 60% des gesamten Sponsorbeitrags werbeabgabepflichtig behandelt. Dabei wurde jedoch nur eine der beiden jährlichen Rechnungen an T***** zu 60% der Werbeabgabe unterzogen. Die Tatsache, dass bei der anderen Rechnung bereits 100% der Werbeabgabe unterzogen wurden, wurde nicht berücksichtigt. Im Ergebnis zeigen sich folgende Fehler.

Bei antragsgemäßer Erledigung des Begehrens in den Punkten 1.) bis 5.) sind obige Fehlberechnungen automatisch berichtigt." Berufung.

"Falschberechnung Werbeabgabe durch die Betriebsprüfung

Laut Vertrag mit "T*****T*****S***** GmbH" (=Sponsor genannt) verpflichtet sich der Sponsor zur Bezahlung eines pauschalen Sponsorbeitrages inkl aller gesetzlichen Abgaben jedoch exkl USt und exkl Werbeabgabe, Auf Grund dieses Vertrages ist der Veranstalter (= S*****P***** GmbH) berechtigt und verpflichtet die Werbeabgabe nachzuverrechnen.

Der Sponsor hat den Vertrag rechtlich korrekt abgeschlossen, da er zum Zeitpunkt des Vertragsabschlusses nicht wissen konnte, wie oft und wie lange wird die Sendezeit in den einzelnen Medien sein.

Siehe unter Punkt 4 des Vertrages:

Die vertragsgegenständlichen Veranstaltungen werden vom ORF übertragen. Der Veranstalter garantiert dem Sponsor eine optimale Medienpräsenz ohne dass zusätzliche Kosten für den Sponsor entstehen. Bel möglichen Zusatzangeboten für eine erweiterte Medienpräsenz (insbesondere aber nicht ausschließlich durch den ORF) wird der Veranstalter zum frühestmöglichen Zeitpunkt den Sponsor informieren.

Daher wurde der Vertrag exklusive Umsatzsteuer und exklusive Werbeabgabe abgeschlossen. Daher wurde die Berechnung durch das Finanzamt korrekt vorgenommen." Stellungnahme Außenprüfer.

4.) Falschberechnung Werbeabgabe durch die Betriebsprüfung

Grundlage kann nur das tatsächliche Entgelt bilden. Aus diesem tatsächlichen Entgelt ist die Umsatzsteuer herauszurechnen und anschließend die Werbeabgabe. Eine Nachverrechnung der Werbeabgabe kann nicht erfolgen, eine Verpflichtung zur Nachverrechnung besteht keinesfalls. Ein Rechtsstreit wäre, abgesehen von bereits teilweise eingetretener Verjährung, nicht sinnvoll, würde die Sponsoren für zukünftige Veranstaltungen abschrecken, den Hauptsponsor T*****V***** verärgern und außerdem zu einem langen und teuren Rechtsstreit mit T***** führen. Die vom Prüfer vertretene Ansicht, dass die Werbeabgabe nachzufordern ist, stimmt nicht und ist aus wirtschaftlicher Sicht äußerst unvorteilhaft. Aus diesem Grund kommt es mit Sicherheit nicht zu einer Nachverrechnung und daher ist im Sinne des § 3 (3) Werbeabgabegesetz im selben Zeitpunkt in dem die Festsetzung der Werbeabgabe durch die Betriebsprüfung erfolgte eine Änderung des Entgelts (Entgeltsminderung) eingetreten, welche zu der von uns vorgebrachten Berechnungsweise führt." Gegenäußerung Bw.

N*****turnierS*****A*****

"Die Steuerpflichtige veranstaltet das N*****turnier in S*****A***** .... Für dieses Turnier wurden zwei namhafte Hauptsponsoren gefunden. Der eine Sponsor (T*****) wurde im Namen des Turniers aufgenommen, der andere hat am C***** hinter den Spielern sein Logo (T*****V*****S*****A*****) angebracht. Die Aufteilung dieser beiden Hauptsponsoren wurde vom Steuerberater in folgender Weise vorgenommen. Die Einnahmen von "T*****" wurden 40 % der Werbeabgabe unterzogen, die Einnahmen vom T*****V*****S*****A***** wurden zu einem Drittel der Werbeabgabe unterworfen.

Vom Finanzamt wurde der Vertrag von der Fa. T***** für die Beurteilung der Werbeabgabe herangezogen. In diesem Vertrag wurden die Leistungen der Fa. T***** und die Gegenleistungen des Veranstalters genau beschrieben. Es konnte keine wertmäßige Aufteilung vorgenommen werden, sondern nur eine punktgemäße Aufteilung. Die Gegenleistungen des Veranstalters wurden im Vertrag Punkt für Punkt genauestens beschrieben. Eine Abwägung dieser punktgemäßen Beschreibung der Gegenleistung in werbeabgabepflichtige Punkte und in werbeabgabefreie Punkte ergab, dass rund sechzig Prozent der angeführten Punkte der Werbeabgabe zu unterwerfen sind. Weiters wurde unter Punkt 3 des T*****-Vertrages vereinbart, dass kein weiteres Telekommunikationsunternehmen mit dem Veranstalter eine Vereinbarung für dieses Turnier eingehen darf. Unter Punkt 4 des T*****-Vertrages wurde vereinbart, dass die Veranstaltungen vom ORF übertragen wird. Bei einer weiteren Medienpräsenz wird der Veranstalter zum frühestmöglichen Zeitpunkt den Sponsor informieren. Im Kurzkommentar zur Werbeabgabe von Karin Leithner wird ausgeführt, wenn eine Medienpräsenz (Fernsehen) gegeben ist, kann von einem siebzigprozentigen Anteil für die Berechnung der Werbeabgabe ausgegangen werden. Das Finanzamt hat daher die Aufteilung der Einnahmen der beiden Hauptsponsoren mit sechzig Prozent als werbeabgabepflichtig beurteilt." Außenprüfungsbericht, Tz. 2.

"Für den Nachschauzeitraum 2007 wurden von dem Hauptsponsor (T*****V*****S*****A*****) keine Werbeabgabe berechnet bzw. abgeführt. Auch für diesen Zeitraum wurde der obige Prozentsatz für die Berechnung der Werbeabgabe herangezogen." Außenprüfungsbericht, Tz. 2.

"2.) Sponsoring und Imagepflege

Die S*****P***** GmbH veranstaltet jedes Jahr im Dezember ein N*****turnier in S*****A*****. Die Anzahl der Matches ist jedes Jahr ähnlich. Im Jahr 2006 fanden Mittwoch, Donnerstag und Freitag jeweils 3 N*****matches statt und am Samstag 2 N*****matches (Finale). Um eine attraktive Veranstaltung durchführen zu können und bekannte N*****stars zum Mitspielen zu bewegen sind sehr hohe finanzielle Mittel erforderlich, die zum Großteil durch Sponsoren aufgebracht werden müssen. Die Eintrittsgelder, VIP- und Logenkarten sowie Werbeverkäufe können diese Aufwendungen nicht annähernd abdecken. In den Jahren 2004, 2005 und 2006 waren die beiden Hauptsponsoren die Firma T***** und der T*****V*****S*****A*****. Ab dem Jahr 2007 gab es kein Sponsoring durch T***** mehr. Hauptsponsor war daher nur mehr der T*****V*****S*****A*****.

Der Werbeabgabe unterliegen nur Werbeleistungen im Sinne des § 1 (2) WerbeAbg.

Darunter fallen:

1.) Die Veröffentlichung von Werbeeinschaltungen in Druckwerken im Sinne des Mediengesetzes .

2.) Die Veröffentlichung von Werbeeinschaltungen in Hörfunk und Fernsehen.

3.) Die Duldung der Benützung von Flächen und Räumen zur Verbreitung von Werbebotschaften.

Die S*****P***** GmbH hat den Großteil der Inserate in der Programmzeitschrift einzeln (ohne Gesamtsponsorpaket) verkauft und vollständig der Werbeabgabe unterzogen. Ebenso wurden Werbetafeln (Bandenwerbung auf dem N*****platz) verkauft und der Werbeabgabe unterzogen. Anders verhält es sich bei den Sponsorbeiträgen der Firma "T*****" und des "T*****V*****S*****A*****", die ein Paket aus unterschiedlichsten Leistungen beinhalten. Diese Gesamtpakete bestehen aus

- nicht der Werbeabgabe unterliegenden Leistungen (z.B.: Verkauf von Eintrittskarten und Logenplätzen) ,

- der Werbeabgabe unterliegenden Leistungen (z.B.: Bandenwerbung, Inserat Programmheft),

- nicht der Werbeabgabe unterliegender Imagepflege und

- nicht der Werbeabgabe unterliegenden freigebigen Leistungen

Karin Leitner erläutert in ihrem Kurzkommentar zur Werbeabgabe auf Seite 96 bis 98 unter 5.2.2. eben diese Aufteilung von Sponsorbeiträgen und hebt hervor, dass die Bemessungsgrundlage für die Werbeabgabe nur das Entgelt, welches tatsächlich für im § 1 des Werbeabgabegesetzes aufgezählte Werbeleistungen, bezahlt wird sein kann. Die Aufteilung der Sponsorbeiträge in einen werbeabgabepflichtigen und in einen werbeabgabefreien Teil wird von uns anders beurteilt als von der Betriebsprüfung.

Unter Image versteht man das innere Gesamt- und Stimmungsbild bzw. den unwillkürlich entstehenden Gesamteindruck, den jemand von einem Unternehmen hat. Das Image entsteht vor allem affektiv auf der Gefühlsebene und reflektiert positive und auch negative Assoziationen. Informationen und Wahrnehmungen anderer können den Eindruck mitprägen. Ähnliche Bedeutung hat beispielsweise der geläufigere Begriff "Ruf". Das Image wird zum Beispiel durch den Beliebtheitsgrad oder den Bekanntheitsgrad gemessen. Wobei zwischen Wissen, Bedeutung und Handlungstendenz zu unterscheiden ist. Das Image als "Ruf" eines Unternehmens bzw. einer Produktgruppe in der Bevölkerung stellt vor allem für große Unternehmen mit breitem Kundenspektrum eine wesentliche Herausforderung an das Marketing dar. So werden z.B.: Formel 1 Teams, Sportler oder sportliche Großveranstaltungen gesponsert. Die, durch den Gesponserten erbrachte, Gegenleistung (Werbung und sonstige Leistungen z.B.: Autogrammstunden oder Eintrittskarten) entspricht dabei in der Regel nicht annähernd dem Wert, der vom Sponsor geleisteten Zahlungen. Diese Differenz zwischen Leistung und Gegenleitung lässt sich nur dadurch erklären, dass es noch andere Gründe für die Sponsorzahlungen gibt, nämlich die Imagepflege und die freigebige Zuwendung. Es wird also regelmäßig ein Großteil dafür bezahlt, dass das Unternehmensimage aufgebaut bzw. gepflegt wird und ein Teil wird auch als freigebige Zuwendung bezahlt. Beides unterliegt nicht der Werbeabgabe (siehe VwGH 91/17/0145 und Kurzkommentar Karin Leitner 5.2.2)

3.) T*****V*****S*****A*****

Das Sponsoring durch den T*****V*****S*****A***** zielt im Wesentlichen darauf ab, die Hotels, Gastronomie und Liftanlagen auch in der Vorsaison zu füllen und den Tourismusumsatz für die örtlichen Betriebe anzukurbeln. Dieses Ziel soll durch Unterstützung und dadurch Ermöglichung von Events und Veranstaltungen in den Nebensaisonen erfolgen. Der weitaus überwiegende Teil dieser Sponsorzahlung wird somit nicht für Werbung geleistet sondern um die Veranstaltung überhaupt zu ermöglichen und über diese Veranstaltung Gäste nach S*****A***** zu bringen.

Primäres Ziel ist es also die Veranstaltung durch finanzielle Mittel zu unterstützen und so zu ermöglichen. Durch die Durchführung der Veranstaltung und die Bewerbung der Veranstaltung durch die S*****P***** GmbH (nicht der Werbeabgabe unterliegenden Eigenwerbung) werden oben beschriebene Ziele erreicht. Aus dem Urteil des Verwaltungsgerichtshofs (91/17/0145) (noch zur Anzeigenabgabe ergangen aber in den relevanten Punkten im konkreten Fall anwendbar) geht eindeutig hervor, dass nur der Teil der Sponsorzahlung der Werbeabgabepflicht unterliegt, der tatsächlich Entgelt für eine steuerpflichtige Leistung darstellt. Ebenfalls festgehalten wird, dass Sponsoring in der Regel auch der Imagepflege dient, welche jedoch nicht der Werbeabgabe unterliegt. Weiters hat laut diesem Urteil eine Schätzung des werbeabgabepflichtigen Entgelts in Anlehnung an die beim Beschwerdeführer allenfalls üblichen, ansonsten verkehrsüblichen Entgelte zu erfolgen. Unter Bezugnahme auf den Sponsorvertrag mit dem T*****V*****S*****A***** werden die einzelnen Leistungen Punkt für Punkt auf ihre Werbeabgabepflicht sowie die Höhe des üblichen, verkehrsüblichen Entgelts untersucht.

Abwicklung des Turniers in finanzieller Eigenverantwortung des Veranstalters: Es handelt sich um keine Werbeleistung im Sinne des Werbeabgabegesetzes.

Sorge tragen für ein attraktives Teilnehmerfeld: Diese Vereinbarung ist obligatorisch, da ohne attraktives Teilnehmerfeld die ganze Veranstaltung zum Scheitern verurteilt wäre und die S*****P***** GmbH keine Gewinne erzielen würde. Es handelt sich um keine Werbeleistung im Sinne des Werbeabgabegesetzes.

Adaptierung der VIP Tribüne auf Kosten der S*****P***** GmbH: Es handelt sich um keine Werbeleistung im Sinne des Werbeabgabegesetzes.

Komplette Bewerbung der Veranstaltung: Diese Bestimmung verdeutlicht vor allem, dass die Veranstaltung in finanzieller Eigenverantwortung und Risiko durch die S*****P***** GmbH erfolgt. Selbstverständlich muss die Veranstaltung beworben werden, sonst wäre wohl mit keinen Zuschauern zu rechnen und keine Gewinne durch die S*****P***** GmbH zu erzielen. Die Werbung für die Veranstaltung stellt nicht werbeabgabepflichtige Eigenwerbung für die S*****P***** GmbH dar. Für die Einschaltungen des T*****V*****S*****A***** im Programmheft, Plakate und Ankündigungsflyer ist das darauf entfallende Entgelt durch Vergleich mit Einschaltungen anderer Kunden zu ermitteln. Dabei wurden einige Einschaltungen im Programmheft des Jahres 2006 herausgegriffen und ein Durchschnittspreis für eine DIN A4 Seite Werbung ermittelt.

[...]

Auf den Flyern (siehe Beilage) sind kleine Werbedrucke unten auf Vorder- und Rückseite enthalten. Aufgrund der geringen Größe im Vergleich zu den Inseraten im Programmheft, wird pauschal ein Wert von € 200,-- pro Seite angesetzt (2 x 200,-- = € 400,--).

Die Plakate haben die Größe DIN A2 und sind das Titelblatt der Broschüre entsprechend vergrößert. Die Werbung unten auf der Programmzeitschrift wird pauschal mit einem Wert des 4-fachen von der Programmzeitschrift (Vierfache Größe) angesetzt: 4x400,-- =€ 1.600,-

Die Aufdrucke auf den Einritts-, Logen- und VIP Karten sind so klein gehalten wie auf den Flyern und werden daher mit dem gleichen Wert bewertet: € 200,--

Homepage inklusive Link: Laut einer Einzelerledigung des BMF vom 9. August 2000 stellt es herrschende Verwaltungspraxis dar, dass Internetwerbung und Verlinkungen keine Leistungen im Sinne des Werbeabgabegesetzes darstellen. Auch Karin Leitner kommt auf Seite 98 unter 5.3 zu diesem Schluss und weist auch darauf hin, dass es keinesfalls Intention des Gesetzgebers war solche Leistungen der Werbeabgabe zu unterziehen.

Eintrittskartenkontingente für den T*****V*****S*****A*****: Es handelt sich um keine Werbeleistung im Sinne des Werbeabgabegesetzes.

2 Zuschauerlogen während des Turniers: Es handelt sich um keine Werbeleistung im Sinne des Werbeabgabegesetzes.

Sponsorwerbung im TV-Bereich: Dabei handelt es sich um Bandenwerbung am N*****platz, welche im Zuge von TV-Übertragungen der N*****matches immer wieder im Bild zu sehen ist und natürlich auch von den Zusehern vor Ort. Diese Leistung unterliegt als "Duldung der Benützung von Flächen und Räumen zur Verbreitung von Werbebotschaften" der Werbeabgabe. Das bei der S*****P***** GmbH übliche Entgelt für diese Leistungen ist durch Vergleich mit anderen Badenwerbungen zu ermitteln. Die Einschaltung von Werbespots oder Ähnlichem für den T*****V*****S*****A***** im Rundfunk ist nicht erfolgt, es handelt sich ausschließlich um redaktionelle Beiträge (z.B.: TW1 - Übertragung der Matches, ORF S***** Berichterstattung im Rahmen der ZIB). Es sind 12 Seitenbanden (siehe Skizze) vorhanden. Die Seitenbanden waren zum Großteil als Gesamtsponsorpakete vergeben. Einzeln verrechnet waren im Jahr 2007 nur die Seitenbanden an die B*****A*****, an welche für eine Bande von 4m (B) x 1 m (H) = 4m2 ein Betrag von Netto €3.250,-- verrechnet wurde, an die Firma Sch*****N*****, an welche für eine Bande von 4m (B) x 1 m (H) = 4m2 ein Betrag von Netto € 4.100,-- verrechnet wurde, sowie an die Firma H***** KG an welche für eine Bande von 4m (B) x 1 m (H) = 4m2 ein Betrag von Netto € 5.000,-- verrechnet wurde. Der niedrige Preis für die Badenwerbung der B*****A***** lässt sich dadurch erklären, dass dieser Preis bereits seit Beginn der Veranstaltung im Jahr 2001 verrechnet wird und seit dem nicht erhöht werden konnte. Sowohl für den Preis an die B*****A***** als auch an die Firma Sch*****N***** gilt darüber hinaus, dass aufgrund der über diese Bandenwerbung hinausgehenden Geschäftsbeziehungen Preisnachlässe gewährt wurden. Nach Auskunft der Geschäftsführung sind Preisnachlässe für in guten Geschäftsbeziehungen stehende Kunden um bis zu ca. 20% vom Normalpreis möglich. Das bestätigt auch die Tatsache, dass an die Firma H***** und im Jahr 2008 an die Firma E*****A*****, mit welchen keine über die Vergabe der Bandenwerbung hinausgehenden Geschäftsbeziehungen bestehen, jeweils € 5.000,-- für eine Seitenbande im Ausmaß von 4m (B) x 1 m (H) = 4m2 verrechnet wurden. Abzüglich 20% ergibt das einen ermäßigten Preis von € 4.000,--, was in etwa mit dem an die Firma Sch*****N***** verrechneten Betrag (€ 4.100,--) übereinstimmt. Da mit dem T*****V*****S*****A***** sehr intensive Geschäftskontakte bestehen, ist als Vergleichsmaßstab für das übliche Entgelt von dem ermäßigten Betrag von € 4.000,- auszugehen. Es ergibt sich so ein üblicher Quadratmeterpreis von € 1.000 € (4.000 4m2), welcher auf die 16m2 große Seitenbandenwerbung (4 Banden x 4m2 = 16m2) des T*****V*****S*****A***** umgelegt wird und so einen fremdüblichen Vergleichspreis von € 16.000,-- ergibt (ohne Berücksichtigung von Ermäßigungen aufgrund von Abnahme besonders großer Flächen durch den T*****V*****S*****A*****).

Die Werbeflächen auf den Stirnseiten des N*****platzes (siehe Skizze) wurden ebenfalls anhand des Quadratmeterpreises von € 1.000,-- bemessen. Zusätzlich wurde aufgrund der etwas besseren Lage dieser Banden ein Lagezuschlag von 30% angesetzt (obwohl nur eine Stirnseite im Blickbereich der Turmkamera ist, eine große rote Leerfläche oben und unten vorgelegen ist und keine Ermäßigungen aufgrund von Abnahme besonders großer Flächen durch T*****V*****S*****A***** berücksichtigt wurde). Die an den T*****V*****S*****A***** vergebenen Seitenbanden im Ausmaß von 2 Stück zu jeweils 4m x 2m (BxH) = 8 m2 x 2 = 16m2 ergeben, bewertet mit dem Quadratmeterpreis von € 1.300,--, ein übliches Entgelt von € 20.800,--.

Darüber hinaus wurden von der S*****P***** GmbH keine Werbeeinschaltungen für den Sponsor im Rundfunk, Fernsehen oder Printmedien vorgenommen, sondern ausschließlich Eigenwerbung für die Veranstaltung betrieben. Die Übertragungen und Printmedienberichte über die Veranstaltung stellen ausschließlich redaktionelle Beiträge dar (ORF S***** im Rahmen der ZIB oder TW1 Übertragung der N*****matches oder Berichterstattung in Zeitungen). Ob diese medialen Berichterstattungen stattfinden hängt von der Attraktivität der Veranstaltung ab und ob die Presseunternehmen die Veranstaltung für berichtenswert erachten. Redaktionelle Beiträge und Eigenwerbung sind keine werbeabgabepflichtigen Leistungen.

Die Tatsache, dass die Veranstaltung in S*****A***** stattfindet und auf den Werbedrucken (Flyer, Plakate, Programmheft) immer wieder die Ortsbezeichnung "S*****A***** ... " ohne Bezug zu Werbeeinschaltungen erfolgt, steht nicht in Zusammenhang mit der Sponsorzahlung, sondern stellt Eigenwerbung für die Veranstaltung der S*****P***** GmbH dar, weil diese Ortsbezeichnung auch unabhängig von einer Sponsorzahlung durch den T*****V***** erfolgen muss, da es sich schließlich um den Veranstaltungsort handelt, der jedenfalls erwähnt werden muss, wie das bei den unterschiedlichsten Veranstaltungen der Fall ist (z.B.: ***[vergleichbare_Veranstaltungen]***"). Die Tatsache, dass S*****A***** ... in den Veranstaltungsnamen aufgenommen wurde und damit im offiziellen Logo der "T*****N*****trophy S*****A***** ... " enthalten ist, stellt wie Karin Leitner unter 5.2.2 auf Seite 97 ausführt "Führen des Sponsor-Namens in der Vereinsbezeichnung" keine werbeabgabepflichtige Leistung dar. Der Druck dieses Logos in den Werbemitteln (Plakate, Programmzeitschrift und Flyer) stellt daher als Eigenwerbung (eigener Veranstaltungsname) keine werbeabgabepflichtige Leistung dar.

Als weiterer wesentlicher Teil des Sponsorbeitrags ist wie bereits oben erwähnt die Imagepflege anzusehen. Ziel ist es das Image von S*****A***** als sportlichen, gesellschaftlich interessanten und aufregenden Ort, wo immer was los ist, darzustellen. Diese Darstellung erfolgt dadurch, dass durch Sponsorzahlungen gesellschaftlich interessante Veranstaltungen ermöglicht werden und die Eindrücke aus diesen Veranstaltungen (aufgrund des Veranstaltungsortes S*****A***** ) z.B.: durch mediale Berichterstattung mit dem Ort S*****A***** in Verbindung gebracht werden und so zur allgemeinen Einstellung gegenüber S*****A***** (Image) beitragen.

Als ebenfalls wesentlicher Bestandteil des Sponsorbeitrags ist die freigebige Zuwendung zu sehen. Durch die Zuwendung für die Veranstaltung und somit die Ermöglichung der Veranstaltung kann der T*****V***** das Ziel der besseren Auslastung der touristischen Einrichtung in der Vorsaison erfüllen und dadurch seine Mitglieder fördern.

Der Großteil dieser Sponsorzahlung besteht daher aus nicht werbeabgabepflichtigen Leistungen. Deshalb erfolgte in den Werbeabgabeerklärungen der betreffenden Jahre eine pauschale Aufteilung von einem Drittel des Sponsorbeitrags als werbeabgabepflichtig und zwei Drittel werbeabgabefrei. Diese Aufteilung wurde bereits bei der Nachschau vom Oktober 2002 durch die Betriebsprüfung untersucht und nach Rücksprache mit Herrn Ministerialrat G***** nicht beanstandet.

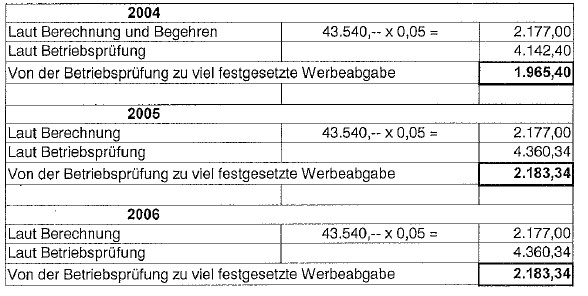

Dementsprechend wurde diese Aufteilung in den Folgejahren beibehalten. Nach genauer Berechung an hand obiger Vergleichswerte ergibt sich im Jahr 2006 ein werbeabgabepflichtiges Entgelt von € 43.540,--.

Aufgrund der Gültigkeit des Sponsorvertrages (und der darin geregelten Leistungen) für die Jahre 2004, 2005 und 2006 kann in allen drei Jahren vom gleichen werbeabgabepflichtigen Entgelt ausgegangen werden. Daher ersuche ich um Abänderung der Werbeabgabebescheide entsprechend obiger Berechnung wie folgt.

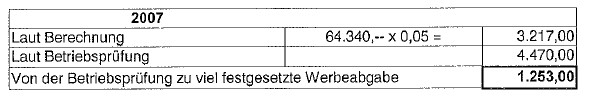

Im Jahr 2007 hat der T*****V*****S*****A***** nur 3 Seitenbanden (3x 4m2 = 12m2) erhalten. Bewertet mit dem Quadratmeterpreis von € 1.000,-- ergibt sich ein übliches Entgelt für diese Seitenbanden in Höhe von € 12.000,--, das sind € 4.000,-weniger als in den Vorjahren. Da im Jahr 2007 die Firma T***** kein Sponsoring mehr übernommen hat, wurden die beiden Stirnseitenbanden durch den T*****V*****S*****A***** übernommen. Diese ergeben ein übliches Entgelt von 2 Stück x 8 m2 = 16 m2 bewertet mit € 1.300,-- = € 20.800,--. Die Seitenanzahl im Programmheft ist mit vier Seiten gleich geblieben, bei den Aufdrucken auf den Flyern, Plakaten und Eintrittskarten hat sich nichts geändert. Eines der beiden Transparente am Stiegenaufgang zu den Zuschauertribünen (2006 T*****) wurde 2007 ebenfalls durch den T*****V*****S*****A*****: 4m2 x € 1.000,-- = € 4.000,-- übernommen. Es ergibt sich daher für das Jahr 2007 ein werbeabgabepflichtiges Entgelt von (43.540 - 4.000 + 20.800 + 4.000 = € 64.340). Daher ersuche ich um Abänderung des Werbeabgabebescheids 2007 entsprechend dieser Berechnung wie folgt.

4.) T*****

Als relativ junges Unternehmen wurde unter anderem das Image gepflegt, dass trotz des kurzen Bestands des Unternehmens bereits andere Ziele als reines Gewinnstreben verfolgt werden. Durch Sponsoring von Sportveranstaltungen und Kulturveranstaltungen, welches diese Veranstaltungen zum Teil überhaupt erst ermöglicht, sollte dieses Image gepflegt werden, Die Einstellung in der Bevölkerung wird dadurch geprägt, dass das Unternehmen unterstützenswerte Veranstaltungen finanziell fördert und daher eine Art Großzügigkeit und Fairness vermittelt, weil auch andere an seinem Profit teilhaben dürfen. Bestehende Kunden sehen beispielsweise, dass sie durch ihre Ph*****kosten gesellschaftlich anerkannte und wertvolle Veranstaltungen indirekt unterstützen, Sportveranstaltungen werden in der Bevölkerung durchwegs als interessant und förderungswürdig angesehen, weshalb der Beitrag von T***** zu solchen Veranstaltungen als Leistung gegenüber der Gesellschaft und der allgemeinen Unterhaltung angesehen wird, Dadurch kann die Beliebtheit der Marke und des Unternehmens T***** beibehalten werden, ebenso wie der Bekanntheitsgrad. Auch die Attribute jung, dynamisch und professionell werden mit großen Sportveranstaltungen und in weiterer Folge mit dem Image des Sponsorunternehmens verbunden, Die Schätzung des werbeabgabepflichtigen Entgelts hat wie bereits unter 2.) angeführt in Anlehnung an die beim Beschwerdeführer allenfalls üblichen, ansonsten verkehrsüblichen Entgelte zu erfolgen. Die vertraglich vereinbarten Leistungen stellen sich wie folgt dar:

1.1. und 1.3.1: Titelsponsoring: Darunter wird die Aufnahme des Wortes "T*****" in den Titel der Veranstaltung verstanden. Die Tatsache, dass "T*****" in den Veranstaltungsnamen aufgenommen wurde und damit im offiziellen Logo der "T*****N*****trophy S*****A***** ... " enthalten ist, stellt wie Karin Leitner unter 5.2.2 auf Seite 97 ausführt "Führen des Sponsor-Namens in der Vereinsbezeichnung" keine werbeabgabepflichtige Leistung dar. Der Druck dieses Logos in den Werbemitteln (Plakate, Programmzeitschrift und Flyer) stellt daher als Eigenwerbung (eigener Veranstaltungsname) keine werbeabgabepflichtige Leistung dar.

1.2. Pauschaler Sponsorbeitrag: "Beim genannten Entgeltbeitrag handelt es sich um einen pauschalierten Fixbetrag, mit dessen Bezahlung sämtliche im Rahmen dieses Vertrages seitens des Veranstalters erbrachte Leistungen, somit sämtliche Beratungsleistungen, Organisationsleistungen, Promotions- und Werbeleistungen inklusive Drucksortenerstellung, Bild- und Stimmrechte sowie etwaiger Preisgelder (sofern hierin nicht explizit anders geregelt) abgegolten sind. Etwaige Fehlkalkulationen gehen zu Lasten des Veranstalters." Ein pauschalierter Fixbetrag stellt ein Indiz für Sponsoring und ein Paket, das aus einer Vielzahl von Leistungen besteht, dar. In diesen Leistungen ist unter anderem auch ein wesentlicher Teil für die Preisgelder der Spieler (in Summe 2006: € 200.416,67 inkl. Abzugsteuer) und wie oben erläutert Imagepflege und freigebige Zuwendungen enthalten. Diese Beträge unterliegen daher nicht der Werbeabgabe. Weiters werden explizit Leistungen angeführt die keine Werbeleistungen im Sinne des Werbeabgabegesetzes darstellen (Beratungsleistungen, Organisationsleistungen, Promotion zum Teil, Preisgelder).

1.3.2: Zwei Werbeflächen mit 4m x 2m (je 8m2) auf der Stirnseite des Tennisplatzes. Da mit der Firma T***** ein sehr intensiver Geschäftskontakt bestand, ist als Vergleichsmaßstab für das übliche Entgelt von dem bereits bei der Berechnung zum T*****V*****S*****A***** angewendeten Quadratmeterpreis von € 1.300,-auszugehen (genaue Berechnung siehe Ausführungen zum T*****V*****S*****A*****). 16m2 x € 1.300 = € 20,800,--.

Weiters wurden über die vertragliche Vereinbarung hinausgehende seitliche Werbebanden zur Verfügung gestellt: 2 Stücke zu je 4m x 1 m (=4m2) = 8 m2. Bewertet mit dem Quadratmeterpreis von € 1.000,-- ergibt sich ein übliches Entgelt von €8.000,--.

1.3.3 Das Recht B*****, Linienrichter und Schiedsrichter mit Kappen auszustatten (50 Stück) ist aufgrund der geringen Größe der Werbeflächen auf Kappen von geringem Wert (maximal € 500,--).

1.3.4 und 1.3.5. Es werden pro Tag (4 Tage) je 3 Vip Logen für T***** zur Verfügung gestellt. Ebenso erfolgen 4 Akkreditierungen (=Eintritt für die Veranstaltung). Es handelt sich um keine Werbeleistung im Sinne des Werbeabgabegesetzes

1.3.6 Es werden 2 DIN A 4 Seiten in der Programmzeitschrift zur Verfügung gestellt. Dabei handelt es sich um werbeabgabepflichtige Leistungen. Zur Ermittlung des verkehrsüblichen Preises wurden wie zuvor bei der Berechnung zum T*****V*****S*****A***** einige Einschaltungen im Programmheft des Jahres 2006 herausgegriffen und ein Durchschnittspreis für eine DIN A4 Seite Werbung ermittelt. Auf der Vorderseite befindet sich ebenfalls eine kleine Werbeleiste, wobei aufgrund der geringen Größe ein Entgelt von € 400,-- angesetzt wurde.

[...]

1.3.7 Eine Präsentationsfläche (Nach Art eines Messestandes) wird zur Verfügung gestellt. Diese Leistung unterliegt entsprechend unserer bereits unter 1.) Standmieten vertretenen Rechtsansicht ebenfalls nicht der Werbeabgabe.

1.3.8. Es wird das Recht weitere Werbemittel aufzustellen festgelegt. Dabei handelt es sich um 2 Werbeflächen auf der Stirnseite des N*****platzes links und rechts außen - siehe Skizze (je 2m x 1 m). Unter Zugrundelegung des Quadratmeterpreises von €1.000,-- ergibt sich ein verkehrsübliches Entgelt von 4m2 x €1.000,-- = €4.000,-Weiters ist links und rechts auf der Zuschauertribüne jeweils ein Werbebanner im Ausmaß von 4m x 1 m angebracht, welches trotz der schlechteren Lage mit dem Quadratmeterpreis von € 1.000,-- bewertet wird. 8 m2 x € 1.000 = € 8.000,-- Sonstige kleinere Werbeaktivitäten (Inflatables und Fahnen) werden pauschal mit € 3.000,-- geschätzt, da sie nur in geringem Ausmaß und nicht direkt am N*****platz zum Einsatz kamen und damit wesentlich weniger werbewirksam sind als die Bandenwerbung. Werbetürme wurden nicht errichtet.

1.3.9 Es wird die Verteilungsmöglichkeit eigener Werbemittel angeführt. Diese Möglichkeit wurde von T***** kaum in Anspruch genommen und ist von geringer Werbewirksamkeit und wird daher pauschal mit 2.000,-- geschätzt.

1.3.10 T***** erhält das Recht selbst für die Veranstaltung zu werben. Dabei handelt es sich um keinen werbeabgabepflichtigen Tatbestand.

1 .3.11 Kartenkontingente für Eintritt zu Pl***** Party und S*****H*****. Solche Karten sind im freien Verkauf nicht erhältlich und daher von großem Wert. Als Eintrittskarten handelt es sich um keinen werbeabgabepflichtigen Tatbestand

1.3.12. Es werden werbende Tondurchsagen vereinbart. Diese Tondurchsagen erfolgen ausschließlich in den Pausen zwischen den N*****matches (pro Veranstaltungstag maximal 2 Pausen zwischen den Matches), in denen die Zuschauer meistens die Halle verlassen um Essen und Trinken zu besorgen und sich die Beine zu vertreten. Weiters werden diese Tondurchsagen nicht im Rundfunk übertragen. Das fremdübliche Entgelt für diese Tondurchsagen kann daher maximal den Wert einer Seitenbandenwerbung in Höhe von € 4.000,-- haben. Weiters ist fraglich ob Tondurchsagen überhaupt der Werbeabgabe unterliegen, da in sämtlichen Erläuterungen und im Durchführungserlass zur Werbeabgabe ausschließlich auf gedruckte oder projizierte Werbung Bezug genommen wird, jedoch nicht auf Tondurchsagen. Weiters ist das T***** Logo auf allen Drucksorten (Plakaten, Flyer, Eintrittskarten, Logenkarten, VIP-Karten, Turniermagazin) anzubringen. Die Werbung im Turniermagazin wurde bereits unter 1.3.6 behandelt. Auf den Flyern (siehe Beilage) sind kleine Werbedrucke unten auf Vorder- und Rückseite enthalten. Aufgrund der geringen Größe im Vergleich zu den Inseraten im Programmheft, wird pauschal ein Wert von 2 x € 200,-- = € 400,-- angesetzt (analog auch Berechnung T*****V*****S*****A*****). Die Aufdrucke auf den Einritts-, Logen- und VIP Karten sind so klein gehalten wie auf den Flyern und werden daher mit dem gleichen Wert bewertet: € 200,--.

Die Plakate haben die Größe DIN A2 und sind das Titelblatt der Broschüre entsprechend vergrößert. Die Werbung unten auf der Programmzeitschrift wird pauschal mit einem Wert des 4-fachen von der Programmzeitschrift (Vierfache Größe) angesetzt: 4 x € 400,-- = € 1.600,-- (analog auch Berechnung T*****V*****S*****A*****)

1.3.13 Sp*****M***** können nur in den Pausen zwischen zwei N*****matches (pro Veranstaltungstag maximal 2 Pausen zwischen den Matches), in denen die Zuschauer meistens die Halle verlassen um Essen und Trinken zu besorgen und sich die Beine zu vertreten, eingesetzt werden und werden nicht im Rundfunk übertragen.

Daher kann für sie maximal ein Entgelt von einer Seitenbande in Höhe von € 4.000,- veranschlagt werden. Gewinnspiele stellen keinen werbeabgabepflichtigen Tatbestand dar. Sonstige Werbeaktivitäten haben nicht stattgefunden.

1.3.14 Das Recht Film- und Fotoaufnahmen zu machen ist kein werbeabgabepflichtiger Tatbestand.

1.3.15 Die Verpflichtung der S*****P***** GmbH sämtliche Aktivitäten von CoSponsoren mit T***** abzustimmen soll konkurrierende M*****unternehmen (siehe auch Punkt 3.1) ausschließen und für den Werbezweck und die Imagepflege schädliche Sponsoren fernhalten. Dabei handelt es sich um keinen werbeabgabepflichtigen Tatbestand.

1.3.16. Zur Verfügung Stellung von Personal für T***** stellt keine werbeabgabepflichtige Leistung dar.

3.2 Marketing- und PR Maßnahmen. Diese Bestimmung ist ähnlich im Vertrag mit dem T*****V*****S*****A***** enthalten und verdeutlicht vor allem, dass die Veranstaltung in finanzieller Eigenverantwortung und Risiko durch die S*****P***** erfolgt. Selbstverständlich muss die Veranstaltung beworben werden, sonst wäre wohl mit keinen Zuschauern zu rechnen und keine Gewinne durch die S*****P***** GmbH zu erzielen. Die Werbung für die Veranstaltung stellt nicht werbeabgabepflichtige Eigenwerbung für S*****P***** GmbH dar. Die werbeabgabepflichtigen Leistungen (Bandenwerbung, Inserate in Programmheft usw.) wurden bereits in den vorigen Punkten abgehandelt.

4. ORF Übertragung. Es wird festgehalten, dass eine Übertragung der Veranstaltung im ORF erfolgt. Diese Übertragung ist bereits in den Vorjahren durch redaktionelle Beiträge des ORF (und TW 1) immer erfolgt und es konnte davon ausgegangen werden, dass das auch in Zukunft so sein wird. Der Veranstalter garantiert dem Sponsor eine optimale Medienpräsenz. Darunter ist zu verstehen, dass die Werbeflächen optimal positioniert werden und dass durch Bewerbung der Veranstaltung und durch ein attraktives Teilnehmerfeld (kurz durch eine interessante Veranstaltung) eine optimale Medienpräsenz der Veranstaltung und damit der vorhandenen Werbeflächen gewährleistet ist. Der Ansicht der Betriebsprüfung wonach eine Medienpräsenz der Veranstaltung dazu führt, dass 70% des Sponsorbeitrags werbeabgabepflichtig sind kann aus folgenden Gründen nicht gefolgt werden. Es gibt keine Vereinbarung über mindestens zu gewährleistende Übertragungszeiten, es wird lediglich die Tatsache festgehalten, dass die Veranstaltung übertragen wird. Bei den Werbeflächen anderer Kunden (z.B.: Bandenwerbung B*****A*****, Sch*****N*****, H***** KG, E*****A*****) handelt es sich ebenfalls um Werbeflächen, welche bei Fernsehübertragungen zu sehen sind. Da das verkehrsübliche Entgelt der T***** Werbeflächen auf Grundlage dieser Flächen, welche bei Übertragungen ebenfalls zu sehen sind und in deren Preis deshalb auch die Medienpräsenz einkalkuliert sein muss, ermittelt wurde, kann durch die Medienpräsenz kein zusätzlich werbeabgabepflichtiger Tatbestand ausgelöst werden. Darüber hinaus wird der Begriff "optimale Medienpräsenz" weder definiert noch werden Konsequenzen der Nichterfüllung vereinbart. Diese Formulierung lässt daher nur erkennen, dass die Medienpräsenz der Veranstaltung ein wesentlicher Grund für T***** war das Sponsoring zu übernehmen und den Wunsch von T***** ausdrückt, dass die Medienpräsenz erhalten bleibt. Jedoch sind weder definierte Sendezeiten oder Konsequenzen der Nichteinhaltung vereinbart. Darüber hinaus wurden von der S*****P***** GmbH keine Werbeeinschaltungen für den Sponsor im Rundfunk, Fernsehen oder Printmedien vorgenommen, sondern ausschließlich Eigenwerbung für die Veranstaltung betrieben. Die Übertragungen und Printmedienberichte über die Veranstaltung stellen ausschließlich redaktionelle Beiträge dar (ORF S***** im Rahmen der ZIB oder TW1 Übertragung der N*****matches oder Berichterstattung in Zeitungen). Ob diese medialen Berichterstattungen stattfinden hängt von der Attraktivität der Veranstaltung ab und ob die Presseunternehmen die Veranstaltung für berichtenswert erachten. Redaktionelle Beiträge und Eigenwerbung sind keine werbeabgabepflichtigen Leistungen.

Die Aufteilung in einen werbeabgabepflichtigen Teil und in einen werbeabgabefreien Teil erfolgte pauschal mit einem Satz von 40% werbeabgabefrei und 60% werbeabgabepflichtig. Diese Aufteilung wurde bereits bei der Nachschau vom Oktober 2002 durch die Betriebsprüfung (Herr L*****) untersucht und nicht beanstandet. Dementsprechend wurde diese Aufteilung beibehalten.

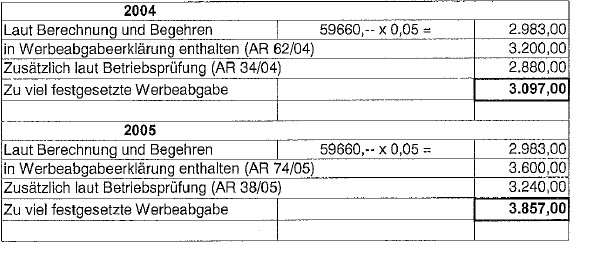

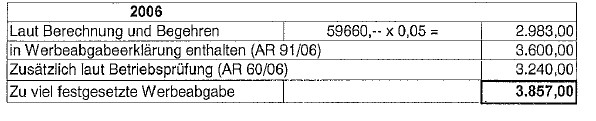

Nach genauer Berechnung an hand obiger Vergleichswerte ergibt sich im Jahr 2006 ein werbeabgabepflichtiges Entgelt von € 59.660,--.

Aufgrund der Gültigkeit des Sponsorvertrages (und der darin geregelten Leistungen) für die Jahre 2004, 2005 und 2006 kann in allen drei Jahren vom gleichen werbeabgabepflichtigen Entgelt ausgegangen werden. Daher ersuche ich um Abänderung der Werbeabgabebescheide entsprechend obiger Berechnung wie folgt.

"Sponsoring und Imagepflege

Die Werbeabgabe ist die Nachfolgerin der Anzeigeabgabe. Wie Schubert-Pokorny-Quantschnigg, Einkommensteuer Handbuch2 ausführen, verpflichtet sich beim Sponsorvertrag ein Unternehmen (Sponsor) zu finanziellen Zuwendungen etwa an einen Sportler oder Sportverein, während diese dafür die Verpflichtung Obernehmen für den Sponsor als Werbeträger aufzutreten. Die Abgabenbehörde habe bei Sponsorverträgen daher zu prüfen, ob diesen in wirtschaftlicher Betrachtungsweise ( § 21 BAO ) ein Leistungsaustausch zugrunde liege. Diese Gedankengänge können zunächst zwanglos auf das in den letzten Jahren immer häufiger werdende Sponsoring kultureller Aktivitäten übertragen werden. Danach wird im gängigen Sprachgebrauch unter "Sponsoring" (im weiteren Sinn) auch das reine Mäzenatentum verstanden, bei dem eine Gegenleistung nicht erbracht werden muss. Sponsoring (im engeren Sinn) liegt vor, wenn mit einem kulturellen Engagement eine eindeutig unternehmensbezogene Absicht verfolgt wird. Festzuhalten bleibt, dass jedenfalls insoweit kein Leistungsaustausch und damit kein Entgeltcharakter der betreffenden Zahlungen im Sinne dieses Gesetzes vorliegt, als es sich um freigebige Zuwendungen aus privaten Motiven handeln sollte.

Da die Fa. S*****P***** GmbH bemüht ist, wie der Steuerberater in seiner Berufung ausführt, durch die beiden Hauptsponsoren, die Firma T***** und der T*****V*****S*****A*****, eine attraktive Veranstaltung durchzuführen, bediente sich die Fa S*****P***** GmbH zweier Sponsoren. Wie oben ausgeführt, hat die Abgabenbehörde zu beurteilen, ob ein Leistungsaustausch in wirtschaftlicher Betrachtungsweise gem. § 21 BAO vorliegt. Unter Punkt 3 und Punkt 4 der eingebrachten Berufung, führt der Steuerberater aus, dass das Sponsoring durch den T*****V*****S*****A***** im Wesentlichen darauf abzielt, die Hotels, Gastronomie und Liftanlagen auch in der Vorsaison zu füllen und den Tourismusumsatz für die örtlichen Betriebe anzukurbeln. Bei "T*****" führt der Steuerberater aus, handelt es sich um ein relatives junges Unternehmen und das Image soll gepflegt werden. Der Steuerberater führt weiters aus, dass die Einstellung in der Bevölkerung wird dadurch geprägt, dass das Unternehmen unterstützenswerte Veranstaltungen finanziell fördert und daher eine Art Großzügigkeit und Fairness vermittelt, weil auch andere an seinem Profit teilhaben dürfen.

Zusammenfassend kann ausgeführt werden, dass es sich um ein Sponsoring im engeren Sinn handelt, da beide Hauptsponsoren durch ihr Engagement eine eindeutig unternehmensbezogene Absicht verfolgen.

T*****V*****S*****A***** - T*****

Der Vertrag des T*****V*****S*****A***** wurde anlässlich der Schlussbesprechung am 19.11.2008 übergeben. Bei der Beurteilung der Sachlage übersieht der Steuerberater, dass neben dem Sponsorvertrag, auch andere Kosten (im Vertrag sind noch zusätzlich 8 Punkte angeführt) durch den T*****V*****S*****A***** übernommen werden. Daher kann den Ausführungen des Steuerberaters nicht gefolgt werden.

Die im Vertrag unter den Punkten f) und g) vom T*****V*****S*****A***** übernommen Kosten wären zu bewerten und der beschränkten Einkommensteuer zu unterwerfen. Bei der Berufungserledigung ist darauf Bedacht zu nehmen.

Weiters darf daraufhingewiesen werden, dass im Vertrag mit dem T*****V*****S*****A***** folgende Pflichten des Hauptsponsors (=T*****V*****S*****A*****) vereinbart worden sind: Der Hauptsponsor erhält als Gegenleistung zur Sponsorwerbung im TV-Bereich sowie 2 Logen während des Turniers. Der Hautsponsor wird sich bemühen sich in Bezug auf Fernsehübertragungszeiten seine Kontakte zum ORF voll auszunutzen und zu einem positiven Vertragabschluss beizutragen.

In dem Kurzkommentar zur Werbeabgabe von Karin Leitner führt diese aus, dass die Veröffentlichung von Werbeeinschaltungen im Fernsehen als Teil einer Sendung, wobei die Werbeleistung mit einem Ausmaß von 70 % der Gesamtleistung zu bewerten ist.

Das Argument, die Aufteilung wurde bereits bei der Nachschau vom Oktober 2002 durch die Betriebsprüfung untersucht und nicht beanstandet, ist folgendes entgegen zu halten. Die Niederschrift betreffend Umsatzsteuersonderprüfung umfasste den Zeitraum vom Oktober 2001 bis Mai 2002. Für die Beurteilung des Ausmaßes der Werbeabgabe wäre das gesamte Kalenderjahr 2001 maßgebend. Zweitens kann sich das Ausmaß bzw. die Bemessungsgrundlage für die Beurteilung der Werbeabgabe jährlich ändern. Wie bereits ausgeführt, konnte der Vertreter der S*****P***** GmbH noch der Steuerberater Unterlagen für den Prüfungszeitraum vorlegen, die eine schlüssige Beurteilung nach sich ziehen lässt. Der Steuerberater schreibt in seiner Berufung, dass die Aufteilung in einen werbeabgabepflichtigen Teil und in einen werbeabgabefreien Teil erfolgte pauschal mit einem Satz von 40 % werbeabgabefrei und 60 % werbeabgabepflichtig. Der Steuerberater hat die Werbeabgabe pauschal ermittelt, das Finanzamt hat im BP-Bericht genauestens ausgeführt, wie die Ermittlung erfolgte und hat die Beurteilung der einzelnen Vertragspunkte (siehe BP Bericht) in einem Verhältnis gestellt und ist daher auf ein Verhältnis 60% werbeabgabepflichtig gekommen. Betreffend des vorgelegten Aktenvermerkes ist auszuführen, dass dieser keine Unterschrift trägt und am 3.10.2002 ausgestellt wurde. Dort ist vermerkt, dass Herr L***** (USO Prüfer) mit MR G***** gesprochen hat, und dass für den Gesamtbetrag vom T*****V*****S*****A***** es problemlos möglich ist nur ein Drittel Werbeabgabepflichtig zu machen.

Zusammenfassend kann gesagt werden, dass das Finanzamt die Berechnung der Werbeabgabe logisch und nachvollziehbar im BP-Bericht aufgebaut hat und den Denkgesetzen des täglichen Lebens entspricht. Der Steuerberater hat in der Berufung der Berechnung durch das Finanzamt nicht widersprochen." Stellungnahme Außenprüfer.

"2.) Sponsoring und Imagepflege

Dieser Punkt wurde eingehend in der Berufung erläutert, die Ausführungen in der Stellungnahme des Betriebsprüfers sind nicht geeignet, die in der Berufung vorgebrachte Rechtsansicht zu widerlegen." Gegenäußerung Bw.

"3.) T*****V*****S*****A***** - T*****

In der Stellungnahme des Betriebsprüfers wird richtig angeführt, dass neben dem Sponsorvertrag auch andere Kosten durch den T*****V***** übernommen werden. Falsch ist allerdings, dass diese Tatsache in der Berufung von uns übersehen wurde. Aufgrund der detailliert dargestellten Bewertung ist in der Berufung und auch in diesem Schreiben ersichtlich, dass aufgrund der Art der Aufteilung des Sponsorbeitrags auf einen werbeabgabepflichtigen und einen werbeabgabefreien Teil, die übernommenen Kosten keine Rolle für die Beurteilung spielen. Der werbeabgabepflichtige Teil des Sponsorbeitrags wird direkt durch Vergleich mit anderen Kunden, welche reine Werbelistungen beziehen, ermittelt. Daher hat eine veränderte Höhe des Gesamtsponsorbeitrags (durch übernommene Kosten) keinen Einfluss auf die Höhe des werbeabgabepflichtigen Teils. Andernfalls würde unterstellt, dass bei gleicher Werbeleistung ein zusätzlicher Sponsorbeitrag ohne zusätzliche Werbeleistung, zu einer höher zu bewertenden Werbeleistung führen würde, was aber nicht der Fall sein kann.

Die in der Stellungnahme des Prüfers angeführte Passage aus dem Kurzkommentar zur Werbeabgabe von Karin Leitner in welcher die 70% angeführt werden, bezieht sich wahrscheinlich auf die Ausführungen auf Seite 113. Diese Passage behandelt die Werbeleistung im Fernsehen, wenn ein Produkt als Teil einer Sendung veröffentlicht wird. Konkret wird hier auf das "Product Placement" Bezug genommen. Wenn jemand beispielsweise einen Betrag an eine Filmgesellschaft bezahlt damit beispielsweise der Schauspieler im Film eine Getränkedose einer speziellen Marke in der Hand hält oder ein bestimmtes Auto fährt. Nur in so einem Fall wird im Kurzkommentar von Karin Leitner von den besagten 70% ausgegangen. Die Vergleichbarkeit eines solchen "Product Placements" mit dem vorliegenden Sachverhalt einer Sportveranstaltung, bei welcher vom ORF ausschließlich redaktionelle Beiträge übertragen werden, ist nicht nachvollziehbar. Es wird von der Betriebsprüfung versucht zu unterstellen, dass S*****A***** und T***** den Sponsorbeitrag nur leisten, damit die S*****P***** GmbH die Übertragung der Werbebanden im Fernsehen veranlasst. Es ist schon aufgrund der vertraglichen Regelung in der eine Reihe von Leistungen angeführt ist, nicht denkbar, dass es sich hier um eine schlichte Fernsehwerbeeinschaltung handelt. Darüber hinaus steht es nicht in der Macht der S*****P***** GmbH über Sendezeiten, Programm und Inhalt der Sendungen des ORF zu disponieren. Es handelt sich bei den Übertragungen des ORF ausschließlich um redaktionelle Beiträge. Wenn die Veranstaltung für den ORF nicht attraktiv genug wäre, würde auch keine Übertragung erfolgen. Weiters möchte ich auf die Berufung verweisen, in welcher die einzelnen Vertragspunkte detailliert auf ihre Werbeabgabepflicht hin überprüft wurden. Außerdem wird bei der Berechnung aufgrund von Vergleichswerten mit anderen Kunden (reine Werbeleistung), deren Bandenwerbung im Zuge der ORF Beiträge ebenfalls übertragen wird, dem Umstand der Fernsehübertragung bereits automatisch Rechnung getragen (Details siehe Berufung).

Es wurden Unterlagen vorgelegt, die sehr wohl eine schlüssige Beurteilung des werbeabgabepflichtigen Entgelts ermöglichen. Wie bereits in der Berufung detailliert berechnet wurde, ist es sehr wohl anhand des Vergleichs mit anderen werbenden Firmen möglich, einen Vergleichswert zu ermitteln. Die Betriebsprüfung hat die von uns durchgeführte Aufteilung des Sponsorbetrags von 60% werbeabgabefrei und 40% werbeabgabepflichtig (bei Sponsoring T***** ) und 66,67% werbeabgabefrei und 33,33% werbeabgabepflichtig (bei Sponsoring T*****V*****S*****A*****) durch eine andere pauschale Schätzung ersetzt. Die Schätzung des Finanzamts basiert darauf, dass im Vertrag mit T***** ca. zehn Leistungspunkte erblickt wurden, welche die S*****P***** GmbH verpflichtet ist zu erbringen und davon ca. 4 als werbeabgabefrei angesehen wurden und so vom gesamten Sponsorbeitrag 4/10 abgezogen wurden um zu einem werbeabgabepflichtigen Anteil von 6/10 zu kommen. Keiner der angegebenen Vertragspunkte wurde, trotz enormer Unterschiede im Wert, bewertet. Es wurde somit unterstellt, dass alle Leistungen gleich viel wert sind, obwohl nur eine Bewertung des werbeabgabepflichtigen Teils anhand von Vergleichswerten zum richtigen Ergebnis führen kann. Auf die Imagepflege und freigebigen Zuwendungen wurde gar nicht Bedacht genommen. Diese "Schätzungsmethode" stellt daher keine geeignete "Methode" dar um eine sachgerechte Aufteilung des Sponsorbeitrags zu ermöglichen. Wie die Schätzung erfolgen hätte müssen, wurde bereits in der Berufung detailliert unter Zugrundelegen des VwGH Urteils 91/17/0145 erläutert.

Der in der Stellungnahme des Prüfers angeführte Aktenvermerk betreffend Besprechung mit Herrn L***** wurde von mir nach Abschluss der Umsatzsteuernachschau ausgestellt. Da nur mein Vater und ich in der Umsatzsteuernachschau tätig waren und wir uns beide daran erinnern können, ist eine Unterschrift auch nicht erforderlich. Auch Herr L***** wird sich daran erinnern können, und die Tatsache, dass er keine Beanstandungen in Bezug auf die Werbeabgabe gegeben hat, zeigt wohl auch, dass die von uns durchgeführte Aufteilung damals so akzeptiert wurde. Außerdem wäre nicht, wie in der Stellungnahme angeführt, das ganze Kalenderjahr 2001 maßgebend gewesen, weil die jährliche Veranstaltung jedes Jahr im Dezember stattfindet und die Sponsorbeiträge daher auch erst ab Oktober zufließen und daher zur Gänze in dem betreffenden Prüfungszeitraum enthalten waren.

Entgegen der Stellungnahme der Betriebsprüfung wurde der Berechnung des Finanzamtes in der Berufung sehr wohl widersprochen. Zur Verdeutlichung möchte ich hier nochmals die Gründe anführen weshalb die Aufteilung des Sponsorbeitrags durch den Prüfer gerade nicht den Denkgesetzen und der Logik entspricht.

1.) Es wurden ca. zehn verschiedene Vertragspunkte (Sponsorvertrag T*****) mit stark unterschiedlichen Werten mit dem gleichen Wert bewertet. Der Logik der Betriebsprüfung folgend müsste dann beispielsweise bei einem Kaufvertrag über ein bebautes Grundstück immer eine Aufteilung zu 50% auf Gebäude und 50% auf Grundstück erfolgen, weil es sich um zwei Punkte im Vertrag handelt.

2.) Es wurden zwei unterschiedliche Verträge (Sponsorvertrag S*****A***** und Sponsorvertrag T*****) einfach auf Grundlage der Schätzung zum T*****-Vertrag gleich behandelt (60% werbeabgabepflichtig).

3.) Die zweifelsfrei in den Sponsorbeiträgen inkludierte Imagepflege und freigebigen Zuwendungen wurden völlig außer Acht gelassen.

4.) Im Betriebsprüfungsbericht wird angeführt, dass eine wertmäßige Aufteilung nicht vorgenommen werden konnte. Dies entspricht nicht den Tatsachen, weil wie in der Berufung ersichtlich ist, eine wertmäßige Ermittlung des werbeabgabepflichtigen Anteils sehr wohl möglich ist.

5.) Wenigstens zur Überprüfung der Plausibilität dieser ungeeigneten "Schätzungsmethode" hätte ein Vergleich mit anderen werbenden Kunden der S*****P***** GmbH erfolgen müssen (reine Werbekunden).

Weiters hat die Betriebsprüfung immer vorgebracht, dass sie den Wert der Imagepflege und der freigebigen Zuwendung nicht ermitteln könne. Von der Betriebsprüfung wurde versucht aus dem gesamten Sponsorbeitrag einen werbeabgabepflichtigen Teil zu ermitteln, in dem man vom Gesamtbetrag die werbeabgabefreien Teile in Höhe von 4/10 abgezogen hat (auch wenn man dabei die unterschiedlichen Werte der Vertragspunkte außer Acht gelassen hat). Dabei wurde aufgrund der schweren Bewertbarkeit aber auf den Anteil an Imagepflege und freigebige Zuwendung vergessen. Wie auch der VwGH bereits in seinem Urteil 91/17/0145 dargelegt hat, ist diese Vorgehensweise nicht zielführend, weil eine indirekte Ermittlung, vor allem aufgrund der äußerst schwierigen Bewertung von Imagepflege und freigebigen Zuwendung, nur sehr schwer möglich ist. Da es aber auch nicht das Ziel ist den werbeabgabefreien Teil zu ermitteln, sondern den werbeabgabepflichtigen Teil, wäre es auch logisch nicht nachvollziehbar, den Weg der viel schwierigeren und sehr ungenauen indirekten Ermittlung zu wählen. Viel mehr muss an hand von Vergleichswerten (Fremdvergleich mit anderen Firmen, welche ausschließlich für die Werbeleistung bezahlen) direkt das werbeabgabepflichtige Entgelt der Sponsoren ermittelt werden. Genau dieser auch vom VwGH angeführte Weg wurde in der Berufung detailliert dargelegt. In der Stellungnahme der Betriebsprüfung gab es keinen Kommentar zu der in der Berufung dargelegten Ermittlung des werbeabgabepflichtigen Teils." Gegenäußerung Bw.

Standmieten B*****A*****N***** Trophy in der W*****S*****

"Die verrechneten Standmieten an die einzelnen Firmen zur Präsentation ihrer Produkte wurden unterschiedlich behandelt. Im Prüfungsjahr 2005 wurden diese Präsentationsstände zum Großteil der Werbeabgabe unterworfen. In den Prüfungsjahren 2004 und 2006 wurden die Präsentationsstände teils der Werbeabgabe unterworfen, teils wurde die Werbeabgabe nicht berechnet. Warum dies erfolgte konnte vom Steuerberater nicht erklärt werden." Außenprüfungsbericht, Tz. 2.

"1.) Sachverhalt: Die S*****P***** GmbH übernimmt die Vermietung von Standflächen (nach Art von Messeständen) während der "B*****A*****N***** Trophy" in der W*****S***** . Die W*****S***** verrechnet der S*****P***** GmbH einen vereinbarten Pauschalpreis für den Großteil der zur Verfügung stehenden Standflächen. Die S*****P***** GmbH akquiriert auf eigene Rechnung, im eigenen Namen und auf eigenes Risiko interessierte Unternehmen und vermietet die einzelnen Standflächen an diese Unternehmen. Diese Vermietung der Standflächen wurde von der Betriebsprüfung als werbeabgabepflichtig eingestuft.

Im Betriebsprüfungsbericht vom 20.11.2008 wurde betreffend Standmieten folgendes festgehalten: "Die verrechneten Standmieten an die einzelnen Firmen zur Präsentation ihrer Produkte wurden unterschiedlich behandelt. Im Prüfungsjahr 2005 wurden diese Präsentationsstände zum Großteil der Werbeabgabe unterworfen. In den Prüfungsjahren 2004 und 2006 wurden die Präsentationsstände teils der Werbeabgabe unterworfen, teils wurde die Werbeabgabe nicht berechnet. Warum dies erfolgte konnte vom Steuerberater nicht erklärt werden." In Anlehnung der Beantwortung des Ergänzungsersuchens vom 26.09.2008 stellt sich unsere Rechtsansicht wie folgt dar.

Der Werbeabgabe unterliegen nur Werbeleistungen im Sinne des §1 (2) Werbeabgabegesetz. Im konkreten Fall geht die Betriebsprüfung davon aus, dass die Standflächenvermietung unter folgende Bestimmung des §1 (2) Werbeabgabegesetz zu subsumieren ist.

3.) Die Duldung der Benützung von Flächen und Räumen zur Verbreitung von Werbebotschaften.

Wie der Durchführungserlass zur Werbeabgabe unter TZ 3.4.2, erläutert unterliegt die Vermietung von Messekojen oder Ähnlichem nicht der Werbeabgabe. Die Vermietung eines Messestandes oder Ähnlichem an den werbenden Aussteller unterliegt nämlich als bloße Vorbereitungshandlung ohne Reklamewert keiner Abgabe. Bei den von der S*****P***** GmbH verrechneten Standmieten handelt es sich um Präsentations- und Verkaufsstände, wo die Mieter, wie auf Messen, ihre Produkte und Leistung in den ihnen zugewiesenen Standflächen nach ihrem Ermessen präsentieren und verkaufen. Anbei einige Fotos von Standflächen in der W*****S***** im Rahmen der "B*****A*****N***** Trophy" aus dem Veranstaltungsjahr 2008. Die S*****P***** GmbH tritt hier wie ein Messeveranstalter ausschließlich als Vermieter der Standflächen auf. Karin Leitner verweist in ihrem "Kurzkommentar zur Werbeabgabe - ein praxisorientierter Überblick" (Linde Verlag, 2001, Wien, Seite 63) darauf, dass, wenn ein werbendes Unternehmen einen Raum für seine Zwecke mietet und dort wirbt, Eigenwerbung vorliegt, welche nicht der Werbeabgabe unterliegt. Sowohl im Durchführungserlass als auch im Kurzkommentar von Karin Leitner werden explizit Aussteller eines Messestandes oder Ähnlichem als nicht werbeabgabepflichtig erwähnt. Bekannte Bespiele für die Anwendung dieser Abgabenfreiheit sind die R*****M***** Wien GmbH, welche für die Vermietung der Messestände keine Werbeabgabe verrechnet als auch die W*****S*****, bei von ihr selbst durchgeführten Standvermietungen (eben genau dieser betreffenden Standflächen welche während der "B*****A*****N***** Trophy" von der S*****P***** GmbH vermietet werden). Im Fall einer Vermietung eines attraktiven Geschäftslokals, beispielsweise in der Wiener Innenstadt, werden die Produkte des Mieters in den Schaufenstern präsentiert, Schilder mit Firmennamen angebracht, Werbeplakate im Schaufenster platziert. Bei all diesen Maßnahmen handelt es sich aufgrund von Eigenwerbung in dem gemieteten Geschäftslokal um nicht von der Werbeabgabe erfasste Sachverhalte.

Der einzige Unterschied zwischen diesem Beispiel und den Ausstellungs- und Verkaufsstände in der W*****S***** ist, dass die Ausstellungs- und Verkaufsständen für einen kürzeren Zeitraum vermietet werden. In beiden Fällen werden Geschäftsräumlichkeiten vermietet, werden den vorbeiströmenden Menschen durch die Mieter Produkte präsentiert und Produkte verkauft. Eine unterschiedliche Behandlung dieser aus Sicht der Werbeabgabe in den wesentlichen Punkten gleichen Sachverhalten ist daher nicht nachvollziehbar.

[... siehe bei Allgemeine Berechnung...]

Aufgrund obiger Ausführungen ergibt sich die Werbeabgabefreiheit der Standmieten.

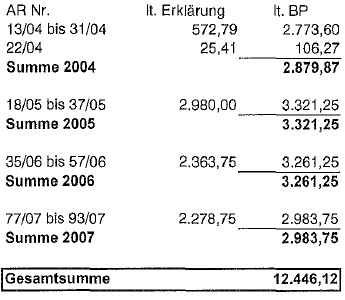

Daher ersuche ich die gesamte, in den Jahren 2004 bis 2007 belastete Werbeabgabe (in Summe € 12.446,12), für diese Standmieten gutzuschreiben." Berufung.

"Standmieten:

Siehe Ausführungen BP-Bericht. Wie in der Berufung ausgeführt wird, mietet die S*****P***** GmbH die W*****S***** von der W*****V***** für die Sportveranstaltung "B*****A*****N***** Trophy". Es handelt sich hier um eine sportliche Veranstaltung, und der Vergleich mit Standmieten bei einer Messeveranstaltung kann nicht nachvollzogen werden. Die S*****P***** GmbH vermietet an die einzelnen Firmen, nicht wie vom Steuerberater ausgeführt, so genannte "Messestände" sondern nur die Fläche. Auf dieser Fläche können dann die einzelnen Firmen ihre Kojen oder sonstige andere Werbeträger aufstellen. Für dieses Aufstellen von Werbeträgern wird ein Entgelt verlangt. Nur entgeltliche Werbeleistungen unterliegen der Werbeabgabe. Das Entgelt ist sowohl Voraussetzung für die Werbeabgabe als auch ihre Bemessungsgrundlage. Daraus folgt, dass Eigenwerbung mangels Entgelt nicht von der Abgabe erfasst wird.

Es darf darauf hingewiesen werden, dass der Prüfer bereits während der Prüfung und bei der Übergabe der "Fragen und Feststellungen" des Prüfers, dieser darauf hingewiesen hat, dass das Werbegesetz auf den Paragraph 126 Abs 1 BAO verweist, dass Aufzeichnungen zu führen sind, die nach Maßgabe der einzelnen Abgabenvorschriften zur Erfassung der abgabenpflichtigen Tatbestände dienen. Es wurden für den Prüfungszeitraum weder Aufzeichnungen über die so genannten Standmieten geführt, noch konnten einzelne Fotos oder sonstige geeignete Nachweise erbracht werden. In der Beilage zur eingebrachten Berufung wurden Fotos von der letzten N*****veranstaltung (2008) beigelegt.

Auch die Ausgangsrechnungen für die Standmieten wurden mit einem einheitlichen Text versehen. Dieser lautet: Für die Standmiete eines Präsentations/Gastrostandes während der Tennisveranstaltung "B*****A*****N***** Trophy Jahr" vom ............ , in der W*****S*****, wird berechnet.

Zusammenfassend kann gesagt werden, dass kein geeigneter Nachweis für den Prüfungszeitraum betreffend der Standmieten erbracht werden konnte, obwohl dieser schriftlich abverlangt wurde." Stellungnahme Außenprüfer.

"1.) Standmieten

Von der S*****P***** GmbH werden sowohl Flächen als auch Stände vermietet, was aber für die Beurteilung in Hinblick auf die Werbeabgabe keinen Unterschied macht, weil die Werbeabgabepflicht bzw. Werbeabgabefreiheit nicht davon abhängig sein kann, ob ein Messeteilnehmer eine Fläche bekommt auf der er ausstellen darf oder eine fertig gebaute Koje. Eine Differenzierung in dieser Richtung ist nicht sachgerecht und gleichheitswidrig. Beispielsweise werden auf vielen Messen Produkte ausgestellt, die in einer Messekoje nicht Platz finden (z.B.: Boote, Swimmingpools, etc.). Diese Tatsache vermag aber nichts an der Werbeabgabefreiheit zu ändern. Warum ein Vergleich mit einer Messeveranstaltung nicht nachvollziehbar sein soll, wurde nicht näher begründet. Diese Rechtsansicht wird nicht geteilt. Detailliert wurde darauf bereits in der Berufung eingegangen. Zur Aufzeichnungsverpflichtung ist auszuführen, dass jedes Jahr zum Großteil die gleichen Flächen vermietet werden und dass die Nutzung und das äußere Erscheinungsbild der Stände daher jedes Jahr gleich ist. In den Vorjahren wurden keine Fotos von den Ständen gemacht, wobei es auch äußerst fragwürdig ist, ob die analoge Anwendung des § 126 (1) BAO tatsächlich die Anfertigung von Fotos verlangt. Dennoch wurden bei der Veranstaltung im Jahr 2008 Fotos gemacht und der Berufung beigelegt um deutlich zu machen, wie diese Stände konkret aussehen. Aufgrund identer Verhältnisse in den Vorjahren, sind die Fotos aus dem Jahr 2008 sehr wohl geeignet eine Grundlage für die grundsätzliche Beurteilung in Hinblick auf die Werbeabgabepflicht bzw. Werbeabgabefreiheit zu bieten. Außerdem wurden diese Fotos Herrn Bö*****He***** im Zuge der Schlussbesprechung auf dem Monitor meines PCs gezeigt. Dass die Stände in den Vorjahren (Prüfungszeitraum) vom äußeren Erscheinungsbild denen des Jahres 2008 entsprechen, kann von jeder Menge Zeugen (Bedienstete W*****S*****, Besucher, Aussteller) bestätigt werden. Aufzeichnungen wurden wie folgt geführt. Es gibt detaillierte Verträge zu den einzelnen Ständen, Skizzen über die Standbelegungen der einzelnen Jahre, Rechnungen, dazugehörige Zahlungseingänge auf dem Bankkonto sowie Eingangsrechnungen von der W*****S***** mit dazugehörigen Zahlungen. Die Nachweise zur korrekten Beurteilung der Rechtslage vor allem in Bezug auf die Werbeabgabe sind also vorhanden. Auch dem Prüfer wurde das Vorliegen dieser Unterlagen mitgeteilt. Entgegen der Stellungnahme des Prüfers wurde in dem Ersuchen um Ergänzung vom 11.09.2008 kein Nachweis abverlangt sondern lediglich eine Begründung warum teilweise keine Werbeabgabe von den Standmieten berechnet wurde. Diese Begründung wurde entsprechend vorgebracht. Da der Prüfer strikt die Ansicht vertreten hat, dass Standflächen immer werbeabgabepflichtig sind, wurde auch keine weiteren Unterlagen von ihm angefordert, dennoch wurden Herrn Bö*****He***** die Fotos von den Ständen aus dem Jahr 2008 im Zuge der Schlussbesprechung gezeigt. Anbei als Beispiel der Vertrag, welcher mit der B*****L***** VS GmbH im Jahr 2008 abgeschlossen wurde. Die Verträge mit den anderen Ausstellern unterscheiden sich nur in unwesentlichen Details von diesem Vertrag." Gegenäußerung Bw.

Über die Berufung wurde erwogen:

Das Bundesgesetz, mit dem eine Abgabe auf Werbeleistungen eingeführt wird (Werbeabgabegesetz 2000), BGBl. I Nr. 29/2000, lautet:

Steuergegenstand

§ 1. (1) Der Werbeabgabe unterliegen Werbeleistungen, soweit sie im Inland gegen Entgelt erbracht werden. Wird eine zum Empfang in Österreich bestimmte Werbeleistung in Hörfunk und Fernsehen vom Ausland aus verbreitet, dann gilt sie als im Inland erbracht.

(2) Als Werbeleistung gilt:

1. Die Veröffentlichung von Werbeeinschaltungen in Druckwerken im Sinne des Mediengesetzes .

2. Die Veröffentlichung von Werbeeinschaltungen in Hörfunk und Fernsehen.

3. Die Duldung der Benützung von Flächen und Räumen zur Verbreitung von Werbebotschaften.

(3) Nicht als Werbeleistung gilt die mediale Unterstützung gemäß § 17 Abs. 7 des Glückspielgesetzes.

Bemessungsgrundlage und Höhe der Abgabe

§ 2. (1) Bemessungsgrundlage der Werbeabgabe ist das Entgelt im Sinne des § 4 UStG 1994 , das der Übernehmer des Auftrages dem Auftraggeber in Rechnung stellt, wobei die Werbeabgabe nicht Teil der Bemessungsgrundlage ist.

(2) Die Abgabe beträgt 5% der Bemessungsgrundlage.

Abgabenschuldner, Entstehung des Abgabenanspruches, Haftung

§ 3. (1) Abgabenschuldner ist derjenige, der Anspruch auf ein Entgelt für die Durchführung einer Werbeleistung im Sinne des § 1 hat. Ist der Auftragnehmer ein Unternehmer, der weder Sitz, Geschäftsleitung noch eine Betriebsstätte im Inland hat, so haftet der inländische Auftraggeber für die Abfuhr der Abgabe. Ist auch kein inländischer Auftraggeber vorhanden, so haftet derjenige, in dessen Interesse der Auftrag durchgeführt wird, für die Abfuhr der Abgabe.

(2) Der Abgabenanspruch entsteht mit Ablauf des Monats, in dem die abgabenpflichtige Leistung erbracht wird.

(3) Ändert sich nachträglich das Entgelt für die Durchführung eines Auftrages, so ist in dem Besteuerungszeitraum, in dem die Änderung eintritt, eine Berichtigung durchzuführen.

(4) Abgabenschuldnern, die ihre Umsätze gemäß § 17 UStG 1994 nach vereinnahmten Entgelten versteuern, hat das Finanzamt auf Antrag zu gestatten, dass die Abgabe nach vereinnahmten Entgelten berechnet und abgeführt wird.

Erhebung der Abgabe

§ 4. (1) Der Abgabenschuldner hat die Abgabe selbst zu berechnen und bis zum 15. des zweitfolgenden Monats nach Entstehen des Abgabenanspruches zu entrichten. Beträge unter 50 Euro sind nicht zu entrichten.

(2) Eine gemäß § 201 der Bundesabgabenordnung festgesetzte Abgabe hat die im Abs. 1 genannte Fälligkeit.

(3) Der Abgabenschuldner wird nach Ablauf des Kalenderjahres (Wirtschaftsjahres) zur Werbeabgabe veranlagt. Bis zum 31. März eines jeden Jahres hat der Abgabenschuldner dem Finanzamt eine Jahresabgabenerklärung für das vorangegangene Jahr zu übermitteln. In diese sind die Arten der Werbeleistungen und die darauf fallenden Entgelte aufzunehmen.

(4) Die Verpflichtung zur Einreichung einer Jahresabgabenerklärung entfällt, wenn die Summe der abgabepflichtigen Entgelte im Veranlagungszeitraum 10 000 Euro nicht erreicht. Ist die auf den gesamten Veranlagungszeitraum entfallende Abgabe geringer als 500 Euro, so ist sie bei der Veranlagung nicht festzusetzen.

(5) Die Erhebung der Abgabe obliegt dem für die Erhebung der Umsatzsteuer des Abgabenschuldners zuständigen Finanzamt.

Aufzeichnungspflichten

§ 5. Der Abgabenschuldner ist verpflichtet, Aufzeichnungen über die übernommenen Werbeleistungen, die Auftraggeber und die Grundlagen zur Berechnung der Werbeabgabe zu führen.

Inkrafttreten

§ 6. (1) Dieses Bundesgesetz ist auf Werbeleistungen anzuwenden, die nach dem 31. Mai 2000 erbracht werden.

(2) § 1 Abs. 3 in der Fassung des Bundesgesetzes BGBl. I Nr. 142/2000 ist auf Werbeleistungen anzuwenden, die nach dem 31. Dezember 2000 erbracht werden.

Zuständigkeit

§ 7. Mit der Vollziehung dieses Bundesgesetzes ist der Bundesminister für Finanzen betraut."

Vorerst ist festzuhalten, dass die Beurteilung nur auf Grund der der Berufungsbehörde zur Verfügung gestellten Unterlagen erfolgen kann, darüber hinausgehende Akten(teile) wurden der Berufungsbehörde - trotz Anforderung vom 7. 8. 2012 - nicht vorgelegt.

Soweit sich dies aus diesen Unterlagen entnehmen lässt, geht es im Wesentlichen einerseits um Zahlungen von T***** und des T*****V***** S*****A***** in Zusammenhang mit dem N*****turnier in S*****A***** und andererseits um Zahlungen von Mietern von Standflächen bei der B*****A*****N*****Trophy in der W*****S*****.

Zum N*****turnier in S*****A*****:

Einvernehmen zwischen den Parteien des zweitinstanzlichen Abgabenverfahrens besteht darüber, dass die beiden Hauptsponsoren T***** und T*****V***** S*****A***** der Bw, der S*****P***** GmbH, ein einheitliches Gesamtentgelt für Leistungen, die teilweise der Werbeabgabe unterliegen und teilweise der Werbeabgabe nicht unterliegen, geleistet haben. Ebenfalls - zu Recht - unstrittig ist, dass die nicht die gesamten Sponsorleistungen als Entgelt im Sinne des Werbeabgabegesetzes angesehen werden dürfen, sondern nur jener Teil der vom Sponsor erbrachten Zahlungen, der tatsächlich als Entgelt für konkrete werbeabgabepflichtige Leistungen angesehen werden kann (vgl. Thiele, Werbeabgabegesetz [2000], Tz. 117 ff.; mutatis mutandis VwGH 23. 4. 1993, 91/17/0145 zur früheren Wiener Ankündigungsabgabe). Dieses einheitliche Entgelt ist daher aufzuteilen, wobei die Zuordnung nach der wirtschaftlichen Betrachtungsweise (vgl. VwGH 23. 4. 1993, 91/17/0145) zu erfolgen hat.

Die Bw hat zunächst pauschal 40% (T*****) bzw. 1/3 (T*****V***** S*****A*****) des Entgelts der Werbeabgabe unterzogen, die Außenprüfung hingegen pauschal bei beiden Sponsoren 60%.

Vorauszuschicken ist, dass in den der Berufungsbehörde vom Finanzamt vorgelegten Aktenteilen weder der von der Bw mit T***** noch der von der Bw mit dem T*****V***** S*****A***** abgeschlossene Vertrag enthalten ist.

Von der Bw wird vom Finanzamt unwidersprochen behauptet, die Schätzung (§ 184 BAO) des werbeabgabepflichtigen Entgeltanteils durch die Außenprüfung sei dergestalt erfolgt, dass einer der beiden Verträge "ca. zehn Leistungspunkte" enthalte, wobei "ca. 4 als werbeabgabenfrei angesehen wurden", woraus sich ein werbeabgabepflichtiger Entgeltanteil von 60% ergäbe.

Soweit die Abgabenbehörde die Grundlagen für die Abgabenerhebung nicht ermitteln oder berechnen kann, hat sie diese gemäß § 184 Abs. 1 BAO zu schätzen. Dabei sind alle Umstände zu berücksichtigen, die für die Schätzung von Bedeutung sind.

Nun versteht es sich von selbst, dass eine Schätzung des werbeabgabenpflichtigen Entgeltanteils mittels pauschalen Vergleichs der Zahl werbeabgabepflichtiger Leistungselemente mit jenem nicht werbeabgabepflichtiger Leistungselemente nur dann in der von der Außenprüfung vorgenommenen Weise erfolgen kann, wenn auf jedes einzelne dieser Leistungselemente wertmäßig etwa der gleiche Anteil des Gesamtentgelts entfällt.

Gerade dieses bestreitet aber die Bw und hält der Schätzung des Finanzamtes eine detaillierte Bewertung der einzelnen Leistungskomponenten entgegen.

Mit dieser detaillierten Schätzung hat sich das Finanzamt bislang konkret nicht auseinandergesetzt.

Ist die Berufung weder zurückzuweisen (§ 273 BAO) noch als zurückgenommen (§ 85 Abs. 2 BAO, § 86a Abs. 1 BAO) oder als gegenstandslos (§ 256 Abs. 3 BAO, § 274 BAO) zu erklären, so kann gemäß § 289 Abs. 1 BAO die Abgabenbehörde zweiter Instanz die Berufung durch Aufhebung des angefochtenen Bescheides und allfälliger Berufungsvorentscheidungen unter Zurückverweisung der Sache an die Abgabenbehörde erster Instanz erledigen, wenn Ermittlungen (§ 115 Abs. 1 BAO) unterlassen wurden, bei deren Durchführung ein anders lautender Bescheid hätte erlassen werden oder eine Bescheiderteilung hätte unterbleiben können. Im weiteren Verfahren sind die Behörden an die für die Aufhebung maßgebliche, im Aufhebungsbescheid dargelegte Rechtsanschauung gebunden. Durch die Aufhebung des angefochtenen Bescheides tritt das Verfahren in die Lage zurück, in der es sich vor Erlassung dieses Bescheides befunden hat. Soweit die Verjährung der Festsetzung einer Abgabe in einer Berufungsentscheidung (§ 289 Abs. 2 BAO) nicht entgegenstehen würde, steht sie auch nicht der Abgabenfestsetzung im den aufgehobenen Bescheid ersetzenden Bescheid der Abgabenbehörde erster Instanz entgegen; § 209a BAO gilt sinngemäß.

Da - wie dargestellt - die Sache nicht entscheidungsreif ist und die erforderlichen Ermittlungen auch eine umfassende Durchsicht des Rechenwerks der Bw erfordern, war der Zurückverweisung der Sache an die Abgabenbehörde erster Instanz der Vorrang vor der Setzung von Ermittlungshandlungen durch die Abgabenbehörde zweiter Instanz zu geben.

Im weiteren Verfahren wird das Finanzamt die Plausibilität der Angaben der Bw zu prüfen und hiervon ausgehend eine detaillierte Schätzung des Wertes der einzelnen werbeabgabepflichtigen Leistungen vorzunehmen haben.

Wurden Platzdurchsagen bei Veranstaltungen vorgenommen, enthielten diese Werbung und war hierfür der Bw ein Entgelt zu entrichten, liegt nach Ansicht der Berufungsbehörde eine Duldung von Räumen zur Verbreitung von Werbebotschaften i. S. v. § 1 Abs. 2 Z 3 Werbeabgabegesetz vor. Das Gesetz unterscheidet nicht, ob Werbebotschaften optisch oder akustisch vermittelt werden.

Zu den - auch Teil der Leistungen in Zusammenhang mit dem N*****turnier in S*****A***** darstellenden - Standflächen- oder Standmieten siehe im Folgenden.

Zur Werbeabgabepflicht der Vermietung von Standflächen und/oder Ständen

Das Bundesministerium für Finanzen vertritt in einem Durchführungserlass zum Werbeabgabengesetz (15.06.2000, BMF 14 0607/1-IV/14/00) zu § 1 Abs. 2 Z 3 Werbeabgabengesetz folgende Ansicht:

"3.4 Die Duldung der Benützung von Flächen und Räumen zur Verbreitung von Werbebotschaften (§ 1 Abs. 2 Z 3 WerbeAbgG 2000)

3.4.1 Es handelt sich dabei um Werbeleistungen, die bestehen

- in jeglicher Nutzung

- von Flächen und Räumen jeder Art.

3.4.1.1 Zu den "Flächen jeder Art" zählen insbesondere Gebäudeflächen, Plakatständer, sonstige Textilflächen (Fahnen, Transparente jeder Art).

3.4.1.2 Unter "jegliche Nutzung" fällt das Bekleben der Fläche, der Aufdruck auf der Fläche, das Montieren von Tafeln, die Projektion auf Flächen (Hintergrundprojektion wie zB beim Info-Screen, "An-die-Wand-Projektion") sowie das Aufstellen von entsprechenden Geräten auf Flächen.

3.4.2 Aus den allgemeinen Grundsätzen der Tz 3.4.1 ergeben sich somit folgende praktische Anwendungsfälle für eine Werbeabgabepflicht:

- Das Vermieten von Plakatflächen.

- Die Duldung der Projektion von Werbebotschaften an Wänden.

- Das Aufstellen von Plakatständern, Schaukästen uä.

- Die Kinowerbung.

- Das Anbringen von Werbebotschaften auf Fahrzeugen (z.B. auf Straßenbahnen, nicht jedoch die Firmenaufschrift am Unternehmensfuhrpark) einschließlich Luftfahrzeuge.

- Das Werbeband, das von einem Flugzeug gezogen wird.

- Das Aufstellen von Fernsehern und Videogeräten.

- Die Duldung der werblichen Nutzung von Räumen zB in Form eines Werberaumes, nicht hingegen die Vermietung von Messekojen oä."

Auch in der Literatur wird die Auffassung vertreten, die Vermietung eines Messestandes an den werbenden Aussteller sei "als bloße Vorbereitungshandlung ohne Reklamewert" nicht werbeabgabepflichtig (Thiele, a. a. O., Tz. 65).

Nach § 1 Abs. 2 Z 3 Werbeabgabegesetz gilt als Werbeleistung (auch) "die Duldung der Benützung von Flächen und Räumen zur Verbreitung von Werbebotschaften".

Die Gesetzesmaterialien zu § 1 Abs. 2 Z 3 Werbeabgabegesetz nennen als Beispiele unter anderem die Vermietung von Plakatflächen, die Duldung der Projektion von Werbebotschaften auf Hauswände, das Aufstellen von Plakatständern (gemeint: durch den Werbeunternehmer) oder Werbeaufschriften auf Fahrzeugen. "Duldet ein Grundeigentümer das Aufstellen einer Plakatwand auf seinem Grund gegen Entgelt, dann unterliegt das Rechtsgeschäft nicht der Abgabe; abgabepflichtig ist vielmehr die Duldung der Benützung der Plakatwand selbst. Erst dieses Rechtsgeschäft ist Inhalt der Werbeleistung."

Seitens der Bw wurden diese Standmieten in Bezug auf die Werbeabgabe dem Außenprüfungsbericht zufolge unterschiedlich (als abgabepflichtig bzw. abgabefrei) behandelt, das Finanzamt hat diese Standmieten offenbar zur Gänze der Werbeabgabe unterzogen.

Das Vorbringen der Parteien des zweitinstanzlichen Abgabenverfahrens hierzu ist widersprüchlich.

Seitens der Bw wird angegeben, sowohl bloße Standflächen als auch Stände selbst vermietet zu haben. In der Stellungnahme des Außenprüfers wird einerseits davon gesprochen, dass die Bw nicht selbst "Messestände", sondern lediglich Flächen vermietet hat, auf denen die Mieter selbst Stände (Kojen) oder andere Werbeträger aufstellen konnten, andererseits sollen Rechnungen für die "Standmiete eines Präsentations/Gastrostandes" ausgestellt worden sein. Die Stellungnahme des Außenprüfers rügt ferner das Fehlen von Aufzeichnungen über die Standmieten, gleichzeitig wird aber das Vorliegen von Ausgangsrechnungen betreffend die Standmieten festgestellt.

Der Inhalt der einzelnen Verträge lässt sich den der Berufungsbehörde vorgelegten Aktenteilen nicht entnehmen.

Wurde in der Tat nur das Aufstellen von Werbeträgern der Mieter auf den leeren Flächen durch die Mieter der Flächen von der Bw geduldet, unterliegt die Vermietung dieser Flächen nach dem Vorgesagten nicht der Werbeabgabepflicht.