Entnahme einer Eigentumswohnung aus dem Betriebsvermögen in das Privatvermögen mit dem Teilwert.

Entscheidungstext

Der Unabhängige Finanzsenat hat durch den Vorsitzenden Dr. Christian Lenneis und die weiteren Mitglieder Dr. Viktoria Blaser, Mag. Belinda Maria Eder und Felicitas Seebach im Beisein der Schriftführerin FOI Ingrid Pavlik über die Berufung des Be B., Wien, Gasse 127/1/6, vertreten durch Baldinger & Partner Untern u StB GmbH, Steuerberatungskanzlei, Wien, Ferrogasse 37, vom 30. März 2010 gegen den Bescheid des Finanzamtes Wien 9/18/19 Klosterneuburg, vertreten durch Dr. Gabriele Plaschka, vom 19. Jänner 2010 betreffend Einkommensteuer 2008, nach der am 21. November 2011 in 1030 Wien, Vordere Zollamtsstraße 7, durchgeführten mündlichen Berufungsverhandlung entschieden:

Der Berufung wird teilweise Folge gegeben.

Der angefochtene Bescheid wird abgeändert.

Die Bemessungsgrundlagen und die Höhe der Abgaben sind dem als Beilage angeschlossenen Berechnungsblatt zu entnehmen und bilden einen Bestandteil dieses Bescheidspruches.

Entscheidungsgründe

Strittig ist die Nichtanerkennung des Gutachtens eines gerichtlich zertifizierten Sachverständigen für Immobilien zur Ermittlung des Verkehrswertes der Liegenschaft in der Gasse 127/Top 6 anlässlich der Entnahme aus dem Betriebsvermögen in das Privatvermögen des Steuerpflichtigen im Zuge einer Einbringung.

Der Berufungswerber (Bw.) Herr Be B. erklärte für das Jahr 2008 Einkünfte aus Gewerbebetrieb in Höhe von € 44.782,43, die sich aus einem laufenden Gewinn von € 4.335,06, einem Übergangsgewinn von € 19.973,26 und einem Veräußerungsgewinn von € 20.474,11 zusammensetzten. Weiters erzielte der Bw. Einkünfte aus selbständiger Tätigkeit in Höhe von € 16.551,09 und Einkünfte aus Vermietung und Verpachtung in Höhe von € - 4.064,37.

Dem Ersuchen des Finanzamtes, eine Prognoserechnung des vermieteten Objektes in der Gasse 127/1/6 sowie eine Stellungnahme betreffend das Verhältnis von Abschreibung, Fremdfinanzierungskosten und Einnahmen vorzulegen, kam die steuerliche Vertretung des Bw. wie folgt nach:

"Herr B. hat im Zuge der Einbringung der Einzelfirma in die GmbH die Liegenschaft Gasse 127/1/6 zurückbehalten. Der Verkehrswert der Liegenschaft wurde durch einen Gutachter, Herrn W.D., mit Gutachten vom 30.04.2008 festgestellt. Als Gebäudewert wurde ein Wert von € 102.000,00 ermittelt. Das Baujahr des Gebäudes ist ca. 1900. Es kommt somit der AfA-Satz von 2% zur Anwendung- Berechnung der AfA € 102.000,00 x 2% = 2.040,00.

Die Finanzierungskosten entsprechen den Zinsen des Kredites zur Finanzierung der Liegenschaft.

Herr B. vermietet seit 1.7.2008 die Liegenschaft an die A.B. Filmproduktion GesmbH. Es wurde ein fremdüblicher Mietzins von € 765,00 zuzüglich 20% Umsatzsteuer festgesetzt.

Die Erstellung der Prognoserechnung erscheint aus unserer Sicht nicht zielführend, weil wir mit hoher Wahrscheinlichkeit bereits ab dem Jahr 2009 positive Jahresergebnisse erzielen werden. Aus verwaltungsökonomischen Gründen schlagen wir vor, die Einkommensteuer vorerst vorläufig zu veranlagen, und die Steuererklärungen des Jahres 2009 abzuwarten."

Bezüglich der Einbringung des Einzelunternehmens A. B. in die gleichnamige GesmbH zum Stichtag 31.1.2008 wurde der Bw. vom Finanzamt um Vorlage folgender Unterlagen ersucht:

"1) Berechnung Übergangsgewinn (€ 19.973,00) 2) Berechnung Veräußerungsgewinn (€ 20.474,00), Unterlagen bezüglich der Bewertung der ETW, sowie Bekanntgabe der damit zusammenhängenden Verbindlichkeiten - bezüglich der Entnahme 3) Aufschlüsselung der Verbindlichkeiten der SB 31.1.08 ident mit EB 1.2.08 (€ 421.685), somit Annahme, dass § 16 (5) nicht vorgenommen wurde 4) lt. Bilanz 2009 (FB) werden € 128.842,92 sowie € 34.526,10 im Anhang dargestellt, worin besteht die Differenz zu € 421.685 (getilgt?) 5) Berechnung Afa für 2008/Einzelunternehmen und 2009/Ges."

Der Bw. beantwortete die Fragen des Finanzamtes wie folgt:

...

ad 2) Bezüglich der Rückbehaltung der damit zusammenhängenden Verbindlichkeiten ist anzumerken, dass der Kredit zur Finanzierung der Liegenschaft irrtümlich gar nicht in der Buchhaltung von Herrn B. war. Die Tatsache hat sich erst beim Erstellen der Unterlagen für die Einbringung herausgestellt. Somit gibt es auch rein buchhalterisch keine zurückbehaltenen Verbindlichkeiten.

ad 3) § 16 (5) UmgrStG kam nicht zur Anwendung.

ad 4) In der offen gelegten Bilanz im Firmenbuch ist der Gesamtbetrag der Verbindlichkeiten € 456.743,71. Im Anhang sind lediglich die Verbindlichkeiten mit einer Restlaufzeit von mehr als einem und mehr als fünf Jahren dargestellt. Die beiden von Ihnen genannten Beträge betreffen diese Fristigkeiten. Alle anderen Verbindlichkeiten sind sofort fällig.

ad 5) Die Berechnung der AfA wurde wie folgt durchgeführt: Für den Zeitraum 1.1. bis 31.1.2008 für das Einzelunternehmen wurde ein Halbjahres-AfA geltend gemacht. Für den Zeitraum 1.2.2008 bis 31.1.2009 wurde für die GesmbH eine Ganzjahres-AfA geltend gemacht.

Betreffend ad 1), ad 2) und ad 3) wurden folgende Unterlagen vorgelegt:

Berechnung des Übergangsgewinnes, Berechnung des Veräußerungsgewinnes, Gutachten zur Feststellung des Verkehrswertes der entnommenen Liegenschaft, Aufschlüsselung der Verbindlichkeiten (s. untenstehend).

I. ERMITTLUNG DES ÜBERGANGSERGEBNISSES ZUM 31.1.2008

Zuschläge | EUR | EUR | |

Brutto | netto | ||

Kundenforderungen | 61.582,80 | 51.319,00 | |

Noch nichtbezahlte Leistungen | 5.600,00 | ||

Vorausbezahlte Aufwendungen | 1.032,97 | ||

Summe Zuschläge | 57.951,97 | ||

Abschläge | |||

Rückstellung Rechts- und Beratungskosten | 2.500,00 | ||

Rückstellung für Personal | 5.810,05 | ||

Lieferverbindlichkeiten | 23.359,98 | 19.949,18 | |

Noch nicht abgerechnete Verbindlichkeiten | 9.719,48 | 37.978,71 | |

Übergangsergebnis 31.1.2008 | 19.973,26 | ||

Abzüglich steuerfreie Zuschläge | 0,00 | ||

Steuerpflichtiges Übergangsergebnis zum 31.1.2008 | 19.973,26 | ||

USt, noch nicht fällig (Kundenford) | 10.263,80 |

II. ERMITTLUNG DES VERÄUßERUNGSGEWINNES Gasse 127/1/6, W zum 31.1.2008

Grundanteil gem. Konto 102 | 14.431,26 |

Gebäudeanteil gem. Konto 102 | 80.525,89 |

94.957,15 | |

Grundanteil gem. Konto 102 | 14.431,26 |

Grundwert gem. Gutachten | 42.500,00 |

Gewinn steuerfrei bei § 4 (3) | 28.068,74 |

Gebäudeanteil gem. Konto 102 | 80.525,89 |

Gebäudewert gem. Gutachten | 102.000,00 |

steuerpflichtiger Gewinn | 21.474,11 |

abzüglich HN Gutachtenerstellung | 1.000,00 |

Gewinn | 20.474,11 |

III. ZUSAMMENFASSUNG

Ergebnis aus Gewinnermittlung | 4.335,06 |

Übergangsergebnis | 19.973,26 |

Veräußerungsgewinn | 20.474,11 |

44.782,43 |

LIEGENSCHAFTSBEWERTUNG zur Feststellung des Verkehrswertes

Grundlagen: Grundbuchauszug, Plan, Lokalaugenschein am 3. April 2008 durch W.D., allgemein beeideter und gerichtlich zertifizierter Sachverständiger und Herrn Be B..

Erhebungen: zwecks Feststellung marktüblicher Grundstückspreise und aktueller Mietensituation.

Fachliteratur: Stabentheiner, Ross/Brachmann, Kranewitter

...

Stichtag: 30. April 2008

Liegenschaft: W, Gasse 127/Wgasse 7/Top 6 (172/4258 Anteile)

EZ: XXX ...

Belastungen: Außer finanziellen Belastungen im C-Blatt des Grundbuchauszugs scheinen noch zwei Reallasten aus 1907 auf. Die Liegenschaft wird jedoch lastenfrei beurteilt.

Geschoße: Die Wohnung befindet sich im ersten Obergeschoß.

Widmung: Wohngebiet, Bauklasse III, geschlossene Bauweise.

Beschreibung: Bei der Liegenschaft handelt es sich um eine 85 m2 große Eigentumswohnung in einem Altbau mit gegliederter Fassade, Baujahr ca. 1900. Das Objekt wird zurzeit als Büro genutzt. Die Beheizung erfolgt über Gasetagenheizung.

Wohnungseigentum ist begründet. Der statische Zustand wurde nicht überprüft. Im Altlastenatlas scheint keine Eintragung über Kontaminierung auf. Ebenso im Verdachtsflächenkataster. Allerdings besteht keine Rechtssicherheit auf im Internet getätigte Abfragen.

Das Gutachten bezieht sich auf unkontaminierten Zustand. Die Beurteilung erfolgt daher nach den Kriterien einer völlig unbelasteten Liegenschaft und wird auch davon ausgegangen.

Nicht entsorgte Problemstoffe, unvorhergesehene Umweltbelastungen, negativ statische Auswirkungen über die Tragfähigkeit der Decken, des Gebäudes, etc., müssten in Abzug gebracht werden.

Lage: Die Lage in H ist als sehr gut zu bezeichnen.

Zustand: Der Zustand der Wohnung ist als mittelgut einzustufen.

Der Zustand des Gebäudes ist dem Baualter entsprechend.

Status: Als Büro genutzte Eigentumswohnung in H .

Bewertung

Grundgröße: 718 m2

Wohnfläche (lt. Plan): 85m2

Sachwert: Grundwert + Gebäudewert

Grundwert:

*Quellennachweis: Eigene Erfahrungswerte und Erhebungen aufgrund 28jähriger erfolgreicher Tätigkeit auf dem Immobiliensektor, Immobilien-Preisspiegel 2007 der Wirtschaftskammer; Internet.

Unabhängig von der tatsächlichen Größe des Grundstücks, bzw. ideellen Grundanteil wird sich der Grundkostenanteil pro Quadratmeter Wohnfläche in dieser Lage bei EUR 500,--bewegen.

85 m2 Wohnfläche á EUR 500,-- EUR 42.500,--

Grundwert EUR 42.500,--

Gebäudewert:

85 m 2 Wohnfläche á EUR 1.500,-- (Neubauwert) | EUR 127.500,-- |

-20 % verminderte Restnutzungsdauer bzw. technische und wirtschaftliche Wertminderung | EUR 25.500,-- |

Gebäudewert | EUR 102.000,-- |

Sachwert: Grundwert + Gebäudewert | EUR 144.500,-- |

Dies entspricht einem durchschnittlichen Quadratmeterpreis von EUR 1.700,-- und ist lt. Immobilienspiel 2007 bei mittlerem Wohnwert angesiedelt.

Technische Wertminderung:

Diese sind allgemein die Minderungen des Herstellungswertes (Neubauwertes) wegen Alters, wobei werterhöhende Sanierungen und Adaptierungen das Ausmaß der Minderungen verringern. Aufgrund des Bestandsalters und der verminderten Restnutzungsdauer wird die technische Wertminderung mit 10 % angenommen.

Wirtschaftliche Wertminderung:

Als Umstände, die eine verminderte wirtschaftliche Verwendbarkeit begründen, werden nach dem Standardwerk der Schätzungslehre Rössler/Langner/Simon (Luchterhandverlag) in Betracht gezogen:

1. ein zeitgemäßen Bedürfnissen nicht entsprechender, unwirtschaftlicher Aufbau,

2. eine zeitbedingte oder persönliche Baugestaltung,

3. ein Zurückbleiben hinter den allgemeinen Anforderungen an gesunde Wohn- und Arbeitsverhältnisse.

Pkt. 2) kann auch mit individueller Planung umschrieben werden und ist als Wertminderung wie folgt zu begründen:

Die Tatsache, dass bei Bauwerken im Falle ihrer freien, also unter normalen Gegebenheiten erfolgter Veräußerung (ohne Liebhaberei oder gerichtlichem Exekutionszwang) ein gewisser Abschlag zu den Neubaukosten veranschlagt wird, darf als allgemein bekannt, vorausgesetzt werden. Es kann naturgemäß der Erwerber von bestehenden Objekten im Normalfall weder an seiner Planung noch Ausstattung Einfluss nehmen, sodass in den wenigsten Fällen das zu erstehende Objekt voll den Intentionen eines Kaufinteressenten entspricht.

Unter Berücksichtigung dieser Feststellungen wird hier das Ausmaß der wirtschaftlichen Wertminderung mit 10 % angesetzt. Die Gesamtwertminderung - technische und wirtschaftliche - beträgt somit 10 + 10 = 20 %.

Ertragswert:

*Quellennachweis: Eigene Erfahrungswerte und Erhebungen auf Grund 28 jähriger erfolgreicher Tätigkeit auf dem Immobiliensektor, Immobilien-Preisspiegel 2007 der Wirtschaftskammer, Immobiliennet.

Aufgrund der derzeitigen Nutzung wird ein fiktiver ortsüblicher Mietertrag für Büroflächen von EUR 8,--/m2 angenommen.

möglicher Mietertrag p.m. 85m 2 á EUR 8,-- | EUR....680,-- |

Mietertrag p.a. | EUR 8.160,-- |

-5% Instandhaltung, Mietausfallswagnis | EUR....408,-- |

Mietertrag p.a. (nachhaltig) | EUR 7.752,-- |

Ausgehend von einer geschätzten Restnutzungsdauer von 50 Jahren, kapitalisiert mit 5 % (Verweise diesbezüglich auf empfohlene Werte vom Hauptverband der allgemein gerichtlich beeideten und zertifizierten Sachverständigen Österreichs) ergeben einen Ertragswert EUR 141.551,52 (Vervielfältiger x 18,26 lt. Heimo Kranewitter)

Verkehrswert

Da es sich bei der gegenständlichen Liegenschaft momentan um ein gewerblich genutztes Objekt handelt, ist der Sachwert gegenüber dem Ertragswert im Verhältnis 30:70 zu gewichten.

30 % v. Sachwert | EUR..43.350,-- |

70 % v. Ertragswert | EUR 99.086,06 |

Verkehrswert | EUR 142.436,06 |

Dieser Wert entspricht der Lage am Realitätenmarkt und wird ohne weitere Anpassung gerundet als Verkehrswert ausgewiesen.

Der gerundete Verkehrswert der Liegenschaft EZ XX, 172/4258 Anteile, verbunden mit Wohnungseigentum an Eigentumswohnung W , Gasse 127/Wgasse 7/Top 6, beträgt am Bewertungsstichtag 30. April 2008 EUR 142.000,-- (in Worten einhundertzweiundvierzigtausend). In dem Wert ist keine Umsatzsteuer und kein Zubehör berücksichtigt.

Vorhalt Finanzamt

Das Finanzamt ersuchte den Bw. betreffend des vorgelegten Gutachtens um Stellungnahme in nachfolgenden Punkten, welche von diesem wie folgt beantwortet wurden:

Frage Finanzamt:

"Grundwert € 500,00 / m² Begründet wurde dieser Wertansatz mit "langjähriger Tätigkeit und Erfahrung", die sachliche Begründung fehlt. Da es in diesem Wohngebiet de facto keine unbebauten Grundstücke gibt, ist jedenfalls ein Bebauungsabschlag in Ansatz zu bringen.

Antwort Bw.:

Die in Ansatz gestellten € 500,--begründen sich insofern, da Bauträger bei Abbruch -Neubau in dieser Lage mit eben diesem Betrag pro m2 erzielbarer Nutzfläche kalkulieren, eventuelle Abbruchkosten nicht eingerechnet. Da die Liegenschaft optimal bebaut ist (s. Flächenwidmung im Gutachten -BK 111) und es sich um ein Eigentumsobjekt handelt ist kein Bebauungsabschlag in Ansatz zu bringen.

Frage Finanzamt:

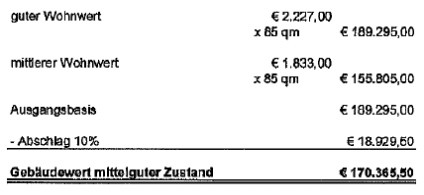

Gebäudewert € 1.500,00 Neubauwert Lt. Immobilienpreisspiegel der WKÖ beträgt der Verkaufspreis 2007 von gebrauchten Eigentumswohnungen € 2.227,00 /m² (guter Wohnwert).

Antwort Bw.:

Der Gesamtwert einer bebauten Liegenschaft setzt sich aus dem Grundwert und dem Gebäudewert zusammen und ist auch im Gutachten gesondert ausgewiesen. Bei gewerblichen Objekten ist It. LBG der Nettobauwert excl. Ust. zu ermitteln.

Frage Finanzamt:

Sachwertermittlung Der 20%ige Abschlag wegen "verminderter RND bzw. technische und wirtschaftliche Minderung" ist nicht zulässig.

-) Eine technische Wertminderung ist nur bei der Sachwertermittlung zulässig und Umstände für eine Wertminderung scheinen im Gutachten nicht auf. Dem Baujahr der Liegenschaft und der Restnutzungsdauer wird ohnedies mit einem entsprechenden AfA-Satz Rechnung getragen. Im Gutachten wird eine Restnutzungsdauer von 50 Jahren ausgegangen.

-) Eine wirtschaftliche Wertminderung ist nur bei der Ertragswertermittlung zulässig. Ein Abschlag kann im Ertragswertverfahren z.B. wegen ungünstiger Marktlage und Standort angebracht sein. Da derartige Umstände nicht vorliegen, ist der Abschlag (im Sachwertverfahren) nicht gerechtfertigt.

Ausgehend von einem Neubauwert von € 1.500,00 ergibt der Abschlag einen Quadratmeterpreis von € 1.200,00. Dieser Wert entspricht nicht den marktüblichen Preisen für Eigentumswohnungen für Wien X (weder für neue noch gebrauchte Eigentumswohnungen).

Antwort Bw.:

Sachwertermittlung: Verweise auf das § 6 Abs. 3 LBG Seite 35, in dem klar definiert ist, dass eine technische und wirtschaftliche Wertminderung im Sachwertverfahren vorzunehmen ist.

Frage Finanzamt:

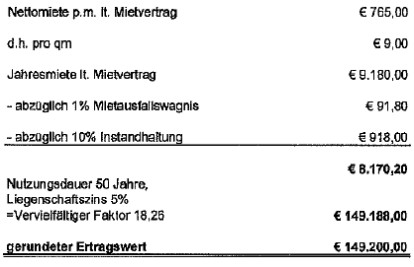

Ertragswert Lt. Immobilienpreisspiegel der WKÖ beträgt der Mietertrag 2007 für Büros (guter Nutzwert) im 18. Bezirk € 9,10. Aus welchen Gründen wird ein "fiktiver ortsüblicher Mietertrag" iHv € 8,00 angesetzt?

Zu diesem Punkt wird um Vorlage des Mietvertrages ersucht! 5% für Instandhaltung und Mietausfallswagnis ist zu gering. Üblicherweise werden 12% für IH und 2,5 - 4% für Leerstehung (nach Rössler/Langner) angesetzt.

Antwort Bw.:

Ertragswert: Der Mietansatz begründet sich insofern, da es sich um keinen bürotypischen Standort, bzw. Bürogebäude mit dementsprechender Infrastruktur handelt, weiters um eine Wohnung, die als Büro eigengenutzt wird. Es ist daher fraglich ob bei einer Neuvermietung ein gewerblicher Standort bestehen bleibt. Ein Gutachter ist verpflichtet Mietansätze auf NACHHALTIGKEIT zu prüfen. Aufgrund des mittelguten Zustands (Gutachten S. 4) wurde ein zum Mittelwert angepasster, von einfachem (€ 6,--) und gutem Nutzwert (€ 9,10) somit € 8,--angenommen. Für Mietwohnungen ist It. Immobilienpreisspiegel 2007 in dieser Lage ein Mietwert von € 6,90 bis 7,90 mittlerer bis guter Wohnwert anzusetzen. Es ist für mich daher völlig unverständlich, weshalb diesbezüglich meine Berechnungen in Frage gestellt werden. Der Abschlag für Instandhaltung und Mietausfallswagnis ist Ermessenssache des Gutachters (Lagezustands-Objektabhängig). Bei einem Gebäude mit mehreren Wohneinheiten sind die Instandhaltungskosten für den einzelnen Besitzer wesentlich geringer, als bei Einzelobjekten. Knapp € 408,-- p.a. müssten mehr als ausreichen, noch dazu wenn das Objekt in Eigennutzung steht bzw. der Eigentümer an seine Firma vermietet, oder umgekehrt. Da ist das Mietausfallsrisiko doch ein wenig zu vernachlässigen.

Frage Finanzamt:

Der Grundwert iHv. 42.500,00 entspricht rd. 30% des Verkehrswertes. Der Kaufpreis der im Jahr 1999 angeschafften Wohnung wurde mit 90% auf Gebäude und 10% Grund aktiviert. Bitte erklären Sie die Erhöhung des Grundanteiles auf 30%. Aufgrund Ihrer Berechnung (1999 Grundanteil 10%, nunmehr Grundanteil 30%) ergibt für Grund&Boden eine 2,94 fache Steigerung und für den Gebäudewert eine 1,27fache Steigerung. Zum Vergleich wurden die Steigerungen anhand der Verkaufspreise aus dem Jahr 2000 für gebrauchte Eigentumswohnungen lt. Immobilienpreisspiegel der WKÖ herangezogen: Sehr gute Lage - bei durchschnittlicher Ausstattung der Wohnung - zwischen € 1.658,00 und € 1.924,00 - auf eine 85 m² große Wohnung ergibt dies € 140.903,00; dieser Wert entspricht in etwa auch Ihren szt. Anschaffungskosten iHv. € 134.444,00 (Steigerung von 2000 bis 2007 insgesamt von 1,34).

Antwort Bw.:

Die anteilsmäßige Aktivierung kann ich nicht bestimmen, da ich sie nicht kenne. Der Quadratmeterpreis It. Gutachten von € 1.670,-- entspricht ohnehin dem Immobilienpreisspiegel 2007 von mittlerem Wohnwert und ist für den vorgenannten Zustand ortsüblich...

Das von Ihnen angesprochene unterschiedliche prozentuelle Verhältnis von Grund und Boden im Zeitpunkt der Anschaffung und der Entnahme begründet sich durch das Gutachten. Aufgrund des Vorliegens eines Gutachtens wurden die prozentuellen Anteile nicht - wie an lässlich der Anschaffung - geschätzt, sondern die tatsächlichen Grund- und Gebäudewerte It. Gutachten verwendet.

Der Bw. legte im Zuge der Vorhaltsbeantwortung einen Mietvertrag und einen Immobilienpreisspiegel 2007 vor.

Aus dem Mietvertrag ist ersichtlich, dass der monatliche Betrag in Höhe von € 765,00 zuzüglich 20% USt, sohin € 918,00, als Mietzins vereinbart wurde. Aus dem Immobilienpreisspiegel geht hervor, dass die Mieten im 18. Wiener Gemeindebezirk für Büroflächen € 9,1/m2, für Mietwohnungen € 7,9/m2, für gebrauchte Eigentumswohnungen € 2.227,1/m2 und für Wohnungen mit Erstbezug € 2.939,1/m2 betragen.

Einkommensteuerbescheid 2008

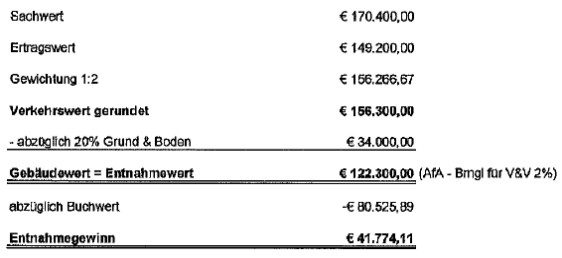

Das Finanzamt ermittelte die Einkünfte aus Gewerbebetrieb mit € 66.082,43 und erließ den vorläufigen Einkommensteuerbescheid 2008 unter Zugrundelegung folgender Berechnung des Entnahmegewinnes der Wohnung in der Gasse 127/6:

Sachwert

Grundwert

Verkaufspreis gebrauchter WEG 2007:

Ertragswert

Gewichtung Sachwert/Ertragswert

Begründung

Das Finanzamt begründete die vorstehend dargestellten Abweichungen zum Gutachten wie folgt:

"1) Der Ansatz des Grundwertes ohne Bebauungsabschlag ist nicht zulässig, da es sich um eine bebaute Liegenschaft handelt. Bei Erwerb einer Eigentumswohnung erwirbt der Käufer immer auch anteilig Eigentum an Grund und Boden. Ihre Begründung, dass bei einem Eigentumsobjekt kein Bebauungsabschlag in Abzug zu bringen ist, ist sachlich nicht gerechtfertigt. Es wurde ein 20%iger Bebauungsabschlag angesetzt.

2) Auf die Differenz zwischen Gebäudewert lt. Gutachten (€ 1.500,- Neubauwert) und die als Vergleichswert herangezogenen Verkaufspreisen 2007 für gebrauchte Eigentumswohnungen lt. Immobilienpreisspiegel der WKÖ wird in der Beantwortung nicht eingegangen. Die Begründung, dass es sich um ein gewerbliches Objekt handelt, ist nicht zielführend, da es sich bei der ggst. Liegenschaft um ein Wohnhaus handelt. Die Eigentumswohnung wird zwar als Büro genutzt, ist aber als Wohnung und nicht als Gewerbeobjekt einzustufen.

3) Zu den vorgenommenen Abschlägen wurde um entsprechende Begründung ersucht. Zur Berechnung des lt. Gutachten angesetzten Wertes (marktübliche Preise) erfolgte keine begründete Stellungnahme, sondern es wird auf das LBG allgemein verwiesen. Unter der Nutzungsdauer ist die normale technische und wirtschaftliche ND zu verstehen und hängt vornehmlich vom Bauzustand ab, wobei auf Beeinträchtigungen aus verschiedenen Ursachen und auf die Vernachlässigung von Erhaltungsarbeiten Bedacht zu nehmen ist. Schlechter Bauzustand und/oder Baumängel oder vernachlässigte Instandhaltungen wurden im Gutachten nicht behauptet. Lt. Gutachten befindet sich die Wohnung in einem mittelguten Zustand. Ausgehend vom Verkaufspreis iHv € 2.227,- pro m² für "guten" Wohnwert wurde den im GA angeführten Wohnwert mit einem Abschlag von 10% entsprochen ("mittlerer" Wohnwert von € 1.833,-).

4) Da es sich bei dem bestehenden Mietvertrag mit der A.B. Filmproduktion GmbH um einen auf unbestimmte Zeit abgeschlossenen MV handelt, wird für die Ertragswertmethode der dzt. Mietzins von € 9,00 pro m² und Monat angesetzt. Zum Mietausfallswagnis wurde ausgeführt, dass das Objekt "in Eigennutzung bzw. vom Eigentümer an seine Firma" vermietet wird.

Diese Angabe untermauert den Ansatz der aktuell erzielten Miete lt. MV und die Abkehr von einem nachhaltig erzielbaren Mietertrag. Das Mietausfallwagnis wird aufgr. des unbefristet abgeschlossenen Mietvertrages mit der "eigenen GmbH" mit 1% berücksichtigt. Es ist zu beachten, dass IH-Kosten nicht nur im Rahmen der Wohnungseigentumsgemeinschaft, sondern auch zusätzlich für die Top 6 anfallen. Hinzu kommt, dass für Büroräume öfters IH- und Renovierungsarbeiten anfallen als für eine Wohnung. Daher ist für die lfd. Instandhaltung ein Abschlag von 10% (Mindestabzug) angemessen.

5) Den m² Preis lt. Gutachten von € 1.670,- bestätigen Sie für das Jahr 2007. Jedoch ist dieser Preis lt. Immobilienspiegel der WKÖ der Verkaufspreis für das Jahr 2000. Die Preise für das Jahr 2000 wurde im Vorhalt als Vergleich der zwischenzeitlichen Wertsteigerung angegeben.

6) Gewichtung Sachwert - Ertragswert zur Ermittlung des Verkehrswertes: Sachwert und Ertragswert sollten eng beieinander liegen. Sollte dies nicht der Fall sein, ist eine Gewichtung vorzunehmen, wobei der Ertragswert mit 100% die Ausgangsbasis bildet. Ihr Ansatz kann nicht übernommen werden, da die Gewichtung nicht der Methode nach Kranewitter entspricht. Aus den voneinander unabhängig errechneten Größen Sachwert und Ertragswert wird der Verkehrswert bestimmt. Im Idealfall liegen diese Werte eng beieinander. Hier wird für die Ermittlung des Verkehrswertes das Mittel gezogen; andernfalls ist der Ertragswert mit höherem Gewicht anzusetzen, da die Eigentumswohnung zur Erzielung von Einkünften und V&V dient."

Berufung

Der Bw. erhob gegen den Einkommensteuerbescheid 2008 Berufung. Diese richtet sich gegen die Nichtanerkennung des vom allgemein beeideten und gerichtlich zertifizierten Sachverständigen für Immobilien, Herrn W.D., im Gutachten zur Verkehrswertermittlung der Liegenschaft W, Gasse 127 Top 6, vom 30. April 2008 ermittelten Grund- und Gebäudewertes der oa. Liegenschaft. Es wurde die Anerkennung der Sachverständigenmeinung und in Folge dessen die erklärungsgemäße Veranlagung der Einkommensteuer 2008 beantragt.

Begründend wurde ausgeführt: "Im Zuge der Einbringung des Einzelunternehmens Be B. in die A. B. Filmproduktion GesmbH rückwirkend zum 31.1.2008 wurde die oa. Liegenschaft aus dem Betriebsvermögen des Einzelunternehmens entnommen, dem Privatvermögen unseres Mandanten zugeführt und in der Folge an die A. B. Filmproduktion vermietet.

Zur Ermittlung des steuerlich relevanten Verkehrswertes der Liegenschaft anlässlich der Entnahme ins Privatvermögen wurde der allgemein beeidete und gerichtlich zertifizierte Sachverständige für Immobilien, Herr W.D., SGasse 10/3, W., mit der Erstellung eines Gutachten beauftragt.

Im Rahmen eines Vorhalteverfahrens hat der oa. Gutachter bereits zu den seitens des Finanzamtes aufgeworfenen Fragen Stellung genommen. Nach erfolgter Stellungnahme des Gutachters wurde ohne weitere Besprechung oder Rückfrage eine eigenständige Berechnung des Gebäudewertes und somit des Entnahmewertes seitens des Finanzamtes angestellt und dieser Wert bei der Festsetzung der Einkommensteuer 2008 herangezogen.

Zu den in der Bescheidbegründung vom 19.01.2010 angeführten Punkten hat der oa Gutachter wie folgt Stellung genommen:

"Das Objekt befindet sich in einem mittelguten Zustand, d.h. es ist angesiedelt zwischen einfachem und mittlerem Wohnwert. Aus diesem Grund ist das Gutachten nicht mit gutem Wohnwert berechnet. Die Fenster sind noch Holzkastenfenster, weiters gibt es keine Wärmeisolierung der Fassade, was zu erhöhten Heizkosten führt. Die Sanitätsbereiche sind einfachst und die Elektroinstallationen für heutigen Standard eher zu gering bemessen. Der Grundriss der Wohnung ist auf den Stand von 1900. Im Punkt 6 des Bescheides ist die Begründung schlichtweg falsch, da im Gutachten sehr wohl eine Gewichtung vorgenommen wurde. Der in Berechnung des Finanzamtes verwendete Abschlag von 20% entspricht einem Quadratmeterpreis für Grund und Boden von € 400,--. Es gibt im ganzen 18. Bezirk kein bebautes Grundstück (Baulücken) für Wohnungen zu diesem Preis. Das ist der Preis der im 15./16 Bezirk im freifinanzierten Wohnbau verlangt wird. Ich verweise diesbezüglich auf die Lagezuschläge, die von der MA 18 ermittelt wurden. Für mich unverständlich ist die Tatsache, das eine Sache berechnet wird, deren Zustand man nicht kennt."

Weiters hat uns der Gutachter den Immobilienpreisspiegel von 2007 zur Verfügung gestellt, Diesen finden Sie in der Beilage."

Am 25. November 2010 wurde die Wohnung vom Bw. verkauft. Der Kaufpreis betrug € 160.000,- (abzüglich € 4.608,00 Verkaufsprovision)

In der am 21. November 2011 abgehaltenen mündlichen Berufungsverhandlung wurde ergänzend ausgeführt Ergänzend wird Folgendes vorgebracht:

Mag. Welbich (steuerlicher Vertreter) über Befragen des Vorsitzenden, welcher Wert im konkreten Fall zum Ansatz kommen müsste:

Naturgemäß sind Steuerberater keine Sachverständigen für Liegenschaftsbewertung. Auf Grund dessen wurde von uns der Sachverständige W.D. mit der Erstellung eines Gutachtens betraut; anzumerken ist ferner, dass für steuerliche Zwecke wohl regelmäßig das Ertragswertverfahren im Vordergrund stehen muss, wie dies auch aus diversen Fachartikeln, verfasst etwa vom Senatsvorsitzenden, hervorgeht.

Nochmals befragt, ob im Berufungsfall der Teilwert, der gemeine Wert oder allenfalls die fiktiven Anschaffungskosten zum Ansatz kommen müssten, gebe ich an, dass wohl der Teilwert heranzuziehen wäre.

Die Finanzamtsvertreterin schließt sich dieser Ansicht an.

Mag. Welbichführt weiters aus:

Als anerkannte Bewertungsmethoden stehen der Ertragswert, der Sachwert sowie der Vergleichswert zur Verfügung. Eingangs möchte ich ausführen, dass der Verkaufserlös für die Liegenschaft im Jahr 2010/2011 EUR 155.393,-- betragen hat, was bedeutet, dass der vom Finanzamt 2008 ermittelte Wert über diesem Betrag liegt. Dies würde bedeuten, dass im Verlauf dieser zwei bis drei Jahre ein Preisverfall am Liegenschaftsmarkt festzustellen war, was aber in der Praxis keineswegs stattgefunden hat.

Die Wertermittlung des Finanzamtes ist schon insofern anfechtbar, als bei Ermittlung des Sachwertes in Wahrheit die Vergleichswertmethode herangezogen worden ist. Dies deshalb, weil der Sachwert auf die Herstellungskosten abstellt, wo hingegen das Finanzamt abgeleitet aus dem Immobilienpreisspiegel einen durchschnittlichen Verkaufspreis festgestellt hat.

Auch betreffend Anteil Grund und Boden ist unserer Ansicht nach ein Bebauungsabschlag keineswegs von vornherein anzunehmen; aus dem mehrfach vom Finanzamt zitierten Werk Kranewitter, Liegenschaftsbewertung, geht aus Seite 55 der aktuellen Auflage 2010 hervor, dass der Umstand, ob ein Bebauungsabschlag zu berechnen ist, stark umstritten ist.

Zusammenfassend ist daher festzuhalten, dass das Finanzamt sowohl einen zu hohen Liegenschaftswert,insgesamt aber auch einen zu geringen Anteil für Grund und Boden angesetzt hat.

Klarstellend wird ausgeführt, dass der Kaufpreis zwar € 160.000,-- betragen hat, hiervon wurde aber ein Teilbetrag von € 4.608,-- als Verkaufsprovision an die Maklerin überwiesen. Somit verbleibt der oben ausgewiesene Restkaufpreis.

Finanzamtsvertreterin:

Das Finanzamt setzt regelmäßig die Durchschnittskaufpreise als Sachwert an. Die Referentin hat seinerzeit ausgehend von einem guten Wohnwert einen Abschlag von 10 % vorgenommen, was bedeutet, dass de facto ein Mittelwert zwischen gutem und mittelmäßigem Wohnwert zum Ansatz gekommen ist.

Betreffend Anteil von Grund und Boden wurde als Schätzung ein Wert von rund 20 % - dies auch entsprechend den Einkommensteuerrichtlinien - angesetzt und als angemessen angenommen.

Herr W.D. gibt als Sachverständiger vernommen an:

Befragt dahingehend, ob vom Grund und Boden noch ein Bebauungsabschlag zum Abzug kommen muss, gebe ich zunächst an, dass ein solcher sehr wohl bei gewerblich oder industriell genutzten Objekten zu berücksichtigen ist. Hinzuweisen ist darauf, dass weiters große Handelsketten, wie etwa Billa oder Merkur, auch Altgebäude schon allein wegen des Corporate Identity abreißen und nicht für ihre Zwecke verwenden.

Was das konkrete Berufungsobjekt betrifft, so ist auszuführen, dass auf Grund von Daten der MA 25, die öffentlich zugängig sind, hervorgeht, dass im 18. Bezirk in der entsprechenden Lage ein Grundanteil pro m2 Nutzfläche von mindestens € 436,-- per Stichtag 1.4.2008 zum Ansatz zu kommen hatte. (Die Datenauszüge "Lagezuschlag" wurden zum Akt genommen.)

Was die Frage anlangt, ob die Liegenschaft bebauungsmäßig voll ausgenützt ist, verweise ich darauf, dass das Gebäude immerhin 5 Stockwerke hat und ich daher nicht sagen kann, ob wirklich bei einer Neubebauung eine größere Nutzfläche zu erzielen wäre. Derzeit besteht Bauklasse III.

Weiters ist das Gebäude von der Wohnqualität als sehr gut zu betrachten, weshalb man sicherlich in diesem Altbau lieber wohnen würde als in einem Neubau.

Nach ausführlicher Besprechung der Sach- und Rechtslage erklären sich die Verfahrensparteien mit folgender Erledigung einverstanden:

1) Der Verkehrswert lt. Gutachten ist jedenfalls um die Anschaffungsnebenkosten zu erhöhen, um dem Teilwertbegriff zu entsprechen; somit kommt ein Betrag von € 156.200,-- (€ 142.000,- + 10%) zum Ansatz, der ca. dem vom Finanzamt geschätzten Betrag entspricht.

2) An Anteil für Grund und Boden werden im Schätzungsweg € 40.000,-- ausgeschieden.

Über die Berufung wurde erwogen:

Der Entscheidung wird folgender Sachverhalt zu Grunde gelegt:

Der Bw. Herr Be B. brachte im Jahr 2008 seine Einzelfirma in die Be B. GmbH ein, zurückbehalten hat er die Liegenschaft Gasse 127/Top 6, die er ab Februar 2008 vermietete.

Strittig ist die Nichtanerkennung des eingangs angeführten Gutachtens zur Ermittlung des Verkehrswertes der Liegenschaft in der Gasse 127/Top 6 anlässlich der Entnahme aus dem Betriebsvermögen in das Privatvermögen des Steuerpflichtigen.

Die Rechtsgrundlagen stellen sich wie folgt dar:

Gemäß § 6 Z 4 EStG 1988 sind Entnahmen mit dem Teilwert im Zeitpunkt der Entnahme anzusetzen.

Eine Entnahme von Wirtschaftsgütern liegt vor, wenn diese aus dem Betriebsvermögen in das Privatvermögen überführt bzw. betriebsfremden Zwecken zugeführt werden.

Jede Entnahme von Wirtschaftsgütern bedeutet eine Minderung des Betriebsvermögens; erfolgt die Entnahme aus außerbetrieblichen (privaten) Motiven, so darf der Vermögensverlust steuerlich nicht wirksam werden. Das Einkommensteuergesetz versteht unter Entnahme nur außerbetrieblich veranlasste Entnahmen. Um zu verhindern, dass Entnahmen den steuerlichen Gewinn kürzen, sind sie dem Gewinn hinzuzurechnen (Doralt, EStG 10, § 6 Tz 327).

Die Bewertung der Entnahme von Wirtschaftsgütern erfolgt mit dem Teilwert im Zeitpunkt der Entnahme (VwGH 23.9.05, 2002/15/0001), damit werden die stillen Reserven aus der Betriebszugehörigkeit erfasst.

Gemäß § 6 Z 1 EStG 1988 ist der Teilwert der Betrag, den der Erwerber des ganzen Betriebes im Rahmen des Gesamtkaufpreises für das einzelne Wirtschaftsgut ansetzen würde, dabei ist davon auszugehen, dass der Erwerber den Betrieb fortführt. Der Teilwert ist ein objektiver Wert, der auf der allgemeinen Verkehrsauffassung beruht, wie sie in der Marktlage am Stichtag ihren Ausdruck findet. Im Hinblick auf das Moment der Betriebszugehörigkeit ist der Teilwert (beim Anlagevermögen) meist erheblich höher als der Einzelverkaufspreis und kann selbst im ungünstigsten Fall nicht unter den Einzelverkaufspreis sinken (vgl. VwGH 11.06.1991, 90/14/0175).

Bei der Ermittlung des Teilwertes für bebauten Grund sind der Wert des Grund und Bodens und der Wert des Gebäudes zu berücksichtigen.

Im gegenständlichen Fall hat der Bw. die Eigentumswohnung aus dem Betriebsvermögen entnommen um sie anschließend zu vermieten.

Zum Stichtag 30.04.2008 wurde ein Gutachten erstellt, welches den Gebäudewert der Eigentumswohnung mit EURO 102.000,00 bewertete. Dem hielt das Finanzamt einen Gebäudewert von EURO 122.300,- entgegen.

Die Abgabenbehörde hat unter sorgfältiger Berücksichtigung der Ergebnisse des Abgabenverfahrens nach freier Überzeugung zu beurteilen, ob eine Tatsache als erwiesen anzunehmen ist oder nicht (§ 167 Abs 2 BAO)

Der unabhängige Finanzsenat geht davon aus, dass die im Gutachten angeführte Beschreibung des Bauzustandes den Tatsachen entspricht. Auch die im Gutachten vorgenommene Verkehrswertermittlung aufbauend auf Sach- und Ertragswert erscheint schlüssig.

Allerdings geht der Teilwertbegriff von dem Wert aus, den ein gedachter Erwerber des Betriebes für ein Wirtschaftsgut - im Berufungsfall also für die in Rede stehende Liegenschaft - im Rahmen des Gesamtkaufpreises ansetzen würde. Da also die Sicht des Erwerbers maßgebend ist, umfasst der Teilwert auch die Anschaffungsnebenkosten, wie zB Grunderwerbsteuer, Grundbuchseintragungsgebühren, Vermittlungsprovisionen und Anwaltshonorare. Diese wurden mit 10% geschätzt, sodass sich ein Teilwert von € 156.200 ergibt.

Weiters wird den Ausführungen des Sachverständigen Glauben geschenkt, dass die Liegenschaft bebauungsmäßig (fast) voll ausgenützt ist, sodass nur ein geringer Bebauungsabschlag von € 2.500 zum Ansatz kommt. Abzüglich des Anteils von Grund und Boden in Höhe von € 40.000 beträgt der Gebäudewert € 116.200. Vermindert um den Restbuchwert von € 80.525,89 beträgt der Entnahmegewinn somit € 35.674,11.

Korrespondierend dazu wurde die bei den Einkünften aus Vermietung und Verpachtung zum Ansatz kommende AfA in Höhe von 2% auf Basis des Gebäudewertes von € 116.200 neu berechnet und beträgt somit € 2.324 (bisher: € 2.040).

Der Berufung war daher in eingeschränktem Umfang Folge zu geben.

Beilage: 1 Berechnungsblatt

Wien, am 6. Dezember 2011

Zusatzinformationen | |

|---|---|

Materie: | Steuer, Finanzstrafrecht Verfahrensrecht |

betroffene Normen: | § 171 BAO, Bundesabgabenordnung, BGBl. Nr. 194/1961 |

Verweise: | |