1. Wiederaufnahme des Verfahrens bei Kenntnis des Finanzamtsmitarbeiters vom Sachverhalt vor Erlassung des Erstbescheids? 2. Privat motivierter Verzicht auf ein Rentenstammrecht 3. Zurückweisung einer Berufung gegen den Sachbescheid nach Aufhebung des Wiederaufnahmebescheids

Entscheidungstext

Der Unabhängige Finanzsenat hat durch den Vorsitzenden Hofrat Dr. Rudolf Wanke und die weiteren Mitglieder Hofrätin Dr. Barbara Straka, Kammerdirektor Mag. Anton Bubits und Reinhold Haring im Beisein der Schriftführerin Diana Engelmaier über die Berufung des F S, AdrBw, vertreten durch Eckhardt Wirtschaftsprüfung und SteuerberatungsgmbH, Wirtschaftstreuhänder, 7033 Pöttsching, Hauptstraße 58, vom 2. April 2007 gegen die Bescheide des Finanzamtes Bruck Eisenstadt Oberwart, vertreten durch Mag. Sabine Niederreiter-Stipsits, vom 15. März 2007 betreffend Wiederaufnahme des Verfahrens gemäß § 303 Abs. 4 BAO hinsichtlich Einkommensteuer 2004 sowie betreffend Einkommensteuer 2004 nach der am 18. Mai 2011 am Finanzamt Bruck Eisenstadt Oberwart in Eisenstadt durchgeführten mündlichen Berufungsverhandlung entschieden:

1.

Der Berufung vom 2. April 2007 gegen den Bescheid vom 15. März 2007 betreffend Wiederaufnahme des Verfahrens wird gemäß § 303 Abs. 4 BAO hinsichtlich Einkommensteuer 2004 Folge gegeben.

Dieser Bescheid wird gemäß § 289 Abs. 2 BAO ersatzlos aufgehoben.

2.

Die Berufung vom 2. April 2007 gegen den Einkommensteuerbescheid 2004 vom 15. März 2007 wird gemäß § 273 BAO als unzulässig geworden zurückgewiesen.

Entscheidungsgründe

Dem Unabhängigen Finanzsenat wurden mit Vorlagebericht vom 6. Dezember 2007, bei der Abgabenbehörde zweiter Instanz am 13. Dezember 2007 eingelangt, vom Finanzamt Bruck Eisenstadt Oberwart Berufungen des F S gegen den Bescheid dieses Finanzamtes vom 15. März 2007 betreffend Wiederaufnahme des Einkommensteuerverfahrens 2004 sowie gegen den Bescheid dieses Finanzamtes gleichen Datums betreffend Einkommensteuer 2004 vorgelegt und ausgeführt:

"Der Akt wurde durch das FA HKT im Zusammenhang mit Ermittlungen der BIA in Verbindung mit dem Akt SC , St.Nr. xxx, welcher mit gleicher Post vorgelegt wird, geprüft; der Fachbereich BEO ersucht, die Berufung durch den UFS zu erledigen."

In Kopie beigeschlossen waren folgende Unterlagen (Reihenfolge wie in der Vorlage):

Berufung vom 2. April 2007 mit folgendem Inhalt:

"Sehr geehrte Damen und Herren!

Innerhalb noch offener Frist erheben wir das Rechtsmittel der

B E R U F U N G

gegen den oben genannten Bescheid und führen wie folgt aus:

1. Wiederaufnahmebescheid des Verfahrens Einkommensteuer 2004: Es liegt deshalb kein Wiederaufnahmegrund betreffend 2004 vor, da in der Steuererklärung 2004 eindeutig offengelegt war, dass Herr SF ab 2004 auf die Leibrentenansprüche verzichtet hatte und somit kein neuer Grund bei der Betriebsprüfung hervorgetreten ist.

2. Einkommensteuer 2004: Sollte die Berufung gegen den Wiederaufnahmebescheid abgelehnt werden, so ist in der Sache selbst wie folgt auszuführen: Der Fachbereich begründet die Steuerpflicht des Verzichts auf eine Kaufpreisrentenforderung laut privaten Gründen mit dem Verweis auf Einkommensteuerhandbuch Quantschnigg, § 4, Ziffer 29 und § 2 Ziffer 49 f und ist dies aus unserer Sicht aus folgenden Gründen nicht zutreffend: In den beschriebenen Literaturangaben wird immer von einem Verzicht von Entgelt zugunsten dritter Personen ausgegangen ("§ 4 Ziffer 29 Quantschnigg") verzichtet der Steuerpflichtige zugunsten einer dritten Person auf ein Entgelt "oder § 2 Ziffer 49 Quantschnigg" die Überlassung bereits zugeflossener Einkünfte an einer Dritten. Dies ist im vorliegenden Fall nicht der Fall. Hinsichtlich des Verweises auf Randziffer 50 ist auszuführen, dass es sich beim vorliegenden Verzicht nicht um Einnahmen sondern um einen Verzicht von einer Forderung handelt. Dies ist auch deshalb schlüssig, da im Stichwortverzeichnis vom Einkommensteuerhandbuch Quantschnigg unter Wegfall der Rentenverbindlichkeit nur der § 4 Ziffer 32 und § 15 Ziffer 9 angeführt ist. Hinsichtlich der Ausführungen des Fachbereiches, dass der Unternehmensfirmenwert weiterhin voll abgeschrieben wird jedoch auf der anderen Seite die entsprechenden Einnahmen nicht versteuert würden, ist auf das Verwaltungsgerichtshoferkenntnis Zahl 122/69 vom 03.11.1970 zu verweisen, wo es um den Fall eines Verzichtes einer Leibrentenverpflichtung geht, wo auf Seite 4 wie folgt ausgeführt wird "Waren private Gründe für den Verzicht des Berechtigten bestimmend, wie es die Behörde angenommen hat, erfolgte der Schulderlass also außerhalb der betrieblichen Sphäre, liegt eine Einlage vor, der umgekehrte Fall, nämlich der aus verwandtschaftlichen Gründen erfolgte Nachlass einer betrieblichen Forderung gegen einen Verwandten stellt eine Entnahme dar." D.h. würde Herr CS eine Leistung mit seinem Unternehmen für seinen Vater erbringen, wäre diese Leistung der Umsatzsteuer und der Einkommensteuer zu unterziehen, würde er dann aus privaten Gründen auf diese Forderung verzichten, würde dies weder eine Umsatzsteuerberichtigung noch einen Aufwand darstellen, sondern wäre dieser Verzicht als Entnahme zu buchen. Aufgrund der obigen Ausführungen ist der Argumentation des Fachbereiches nicht zu folgen.

3. Bescheid über die Festsetzung von Anspruchszinsen 2004: Bei Stattgabe der Berufung wäre auch der Bescheid über die Festsetzung von Anspruchszinsen 2004 aufzuheben und mit EUR 0,00 festzusetzen.

4. Aussetzung der Einhebung gemäß § 212 BAO : Bei Stattgabe der Berufung würde eine Einkommensteuer EUR 369.996,58 und an Aussetzungszinsen EUR 21.444,63 gutgeschrieben werden, sodass wir den

A N T R A G

stellen, einen Betrag von EUR 391.441,21 bis zur Erledigung unserer Berufung gemäß § 212 BAO auszusetzen. Aufgrund der obigen Ausführungen bitten wir um Stattgabe unserer Berufungen, sollte die Behörde jedoch nicht mittels Berufungsvorentscheidung vorgehen, stellen wir schon jetzt den Antrag auf mündliche Verhandlung und Entscheidung durch den gesamten Berufungssenat."

Stellungnahme des Finanzamts Hollabrunn Korneuburg Tulln vom 10. August 2007 samt beigeschlossener "Beurteilung BP S F"mit folgendem Inhalt:

"1) zur Wiederaufnahme:

In der Berufung wird ausgeführt, dass in der Steuererklärung 2004 eindeutig offengelegt war, dass Hr. SF ab 2004 auf die Leibrentenansprüche verzichtet hatte.

Dem ist entgegen zu halten, dass die ESt-Erklärung 2004 vom Steuerberater elektronisch am 1.12.2005 eingebracht wurde. Unter der Kennzahl 380 Sonstige Einkünfte wurde ein Verlust in Höhe von € 26.991,84 angeführt. Aus der elektronischen Erklärung ist kein Hinweis darauf ersichtlich, dass die Einnahmen aus der Leibrente ab 2004 weggefallen sind.

Die schriftliche Verzichtserklärung auf die Kaufpreisrente vom 22.1.2004 wurde erst im Zuge der Betriebsprüfung bei SC (Sohn des Bw.) vorgelegt.

Entscheidend ist, ob der Abgabenbehörde im wiederaufzunehmenden Verfahren der Sachverhalt so vollständig bekannt gewesen ist, dass sie bereits in diesem Verfahren bei richtiger rechtlicher Subsumtion zu der nunmehr im wiederaufgenommenen Verfahren erlassenen Entscheidung gelangen hätte können (z.B. VwGH 24.2.2004, 2000/14/0186 ; VwGH 29.9.2004, 2001/13/0135 ).

Der Umstand, dass ein Prüfer aus den ihm vorgelegten Unterlagen einen Umstand erkennen hätte können, steht einer Wiederaufnahme nicht entgegen (vgl. VwGH 23.2.2005, 2001/14/0007 ; VwGH 10.8.2005, 2005/13/0082 ).

Wiederaufnahmsgründe sind nur im Zeitpunkt der Bescheiderlassung existente Tatsachen, die später neu hervorkommen. Das Hervorkommen ist aus der Sicht des jeweiligen Verfahrens zu beurteilen (z.B. VwGH 18.9.2003, 99/15/0120 ; VwGH 29.9.2004, 2001/13/0135 ). Für das Neuhervorkommen ist das Veranlagungsverfahren sowie eine diesbezügliche Außenprüfung als ein Verfahren anzusehen.

2) in der Sache selbst:

Das in der Berufung angeführte VwGH-Erkenntnis 122/69 vom 3.11.1970 betrachtet die Auswirkungen eines aus privaten Gründen erfolgten Erlass einer Rentenverpflichtung aus der Sicht des Rentenverpflichteten. Im gegenständlichen Fall liegen jedoch quasi nachträgliche betriebl. Einkünfte aus der Betriebsveräußerung vor (siehe auch Mag. Dr. Gerhard Petschnigg, "Betriebsveräußerung gegen Kaufpreisrenten aus einkommensteuerlicher Sicht", VWT 2003, H2, 30). Und hier ergibt sich aus dem Est-HB Quantschnigg,..., § 4 Rz 29, dass ein Verzicht auf eine Forderung aus außerbetrieblichen Gründen sehr wohl zu einer Einnahme führt (ausführlichere Zitierungen siehe Anhang)."

Anhang hierzu:

"Beurteilung BP SF

1) Grundsätzliche Frage - Verzicht auf eine Kaufpreisrentenforderung aus privaten Gründen

(ab 1.1.2004 verzichtet der Übergeber FS auf die ihm noch zustehende Kaufpreisrente mit einem vers.mathemat. Barwert zum 1.1.2004 von € 758.861,-- gegenüber seinem Sohn CS, es liegt eine schriftliche Verzichtserklärung vor).

Lt. Literatur (Bertl/Mandl/Ruppe "Kauf und Verkauf von Unternehmungen", Orac Verlag, S. 191) und Rechtsprechung (VwGH vom 3.11.1970, ZI122/69) ist bei einem aus privaten Gründen erfolgten Verzicht des Rentenberechtigten der Wegfall der Verbindlichkeit beim Rentenverpflichteten als Einlage zu buchen (und es liegt kein a.o. Ertrag vor).

Daraus ergibt sich jedoch die steuerlichen Grundsätzen widersprechende Situation, dass einerseits der aus dem damaligen Kauf resultierende Firmenwert (ermittelt mit S 30,6 Mio, als Veräußerungsgewinn wurden 1999 versteuert S 18,2 Mio, dieser resultiert aus dem Unternehmens=Firmenwert von 30,6 abzüglich des damaligen vers.math. Barwert der Rente von S 12,2 Mio sowie der Aufwertung des GuB um 0,3 Mio S) weiterhin voll abgeschrieben wird, jedoch auf der anderen Seite die dem entsprechenden Einnahmen nicht versteuert würden.

Nun ergibt sich jedoch aus dem ESt-HB Quantschnigg,..., § 4 Rz 29, dass ein Verzicht auf eine Forderung aus betrieblichen Gründen zu keiner Einnahme führt, ein Verzicht aus außerbetrieblichen Gründen sehr wohl zu einer Einnahme. In dieser Rz wird auf § 2 Rz 49f verwiesen - It. Rz 50 "Beim Verzicht auf Einnahmen ist zu unterscheiden:........Es wird erst nachträglich vereinbart, dass auf die Einnahmen ganz oder tw. verzichtet wird. Der Anspruchsberechtigte trifft keine Verfügung, was mit den verzichteten Einnahmen zu geschehen hat. Die verzichteten Einnahmen werden ihn nicht zugerechnet, es sei denn, der Verzicht erfolgt aus privaten Gründen"

Dies ist im gegenständlichen Fall eindeutig gegeben - siehe Verzichtserklärung - daher ist in Höhe des Verzichtes beim Anspruchsberechtigten SF ein Erlös anzusetzen."

Verzichtserklärung vom 22. Jänner 2004 (einschließlich Sendebericht, wonach diese mit Telefax am 5. Dezember 2005 um 14:29 dem Finanzamt Eisenstadt vom steuerlichen Vertreter übermittelt wurde):

"VERZICHTSERKLÄRUNG

Mit Übergabsvertrag vom 16.12.1999 wurde zwischen Herrn FS, geb. X, Kaufmann, Adr. und Herrn CS, geb. XX, Kaufmann, Adr.1 die Übergabe eines Malerbetriebes vereinbart. Im Punkt XI. dieses Übergabsvertrages wurde eine monatliche Kaufpreisrentenzahlung in Höhe von ATS 100.000,-- von Herrn CS an Herrn FS vereinbart.

Herr FS, geb. 15.07.1939 verzichtet ab 01.01.2004 aus privaten Gründen auf die Zahlung dieser oben genannten Kaufpreisrente in Höhe von ATS 100.000,-- monatlich."

Gegenäußerung des Berufungswerbers (Bw.) F S:

"1. Wiederaufnahme

Im November wurde die Steuererklärung des Herrn SF 2004 an das Finanzamt Bruck Eisenstadt Oberwart übermittelt. Zusätzlich zur elektronischen Übermittlung wurde eine Beilage übermittelt, aus der hervorgeht, dass keine Leibrentenzahlungen für 2004 des Herrn SC an Herrn SF angefallen waren, und nur die Werbungskosten dabei angeführt waren. Zusätzlich wurde aufgrund eines Vorhaltes des Finanzamtes Bruck Eisenstadt Oberwart die Verzichtserklärung betreffend Leibrente dem Finanzamt übermittelt (siehe Beilage). Weiters wurden mit Schreiben vom 23.11.2005, vom 30.06.2005, vom 20.01.2005 und nochmals vom 20.01.2005, wo unter anderem ausgeführt wurde, dass Herr SF nur mehr Einkünfte aus nichtselbstständiger Tätigkeit hat, und weiters, dass keine Leibrentenzahlungen ab 01.01.2004 aufgrund des Verzichtes mehr anfallen. Aufgrund dieser Unterlagen ist eindeutig nachzuvollziehen, dass das Finanzamt Bruck Eisenstadt Oberwart zum Zeitpunkt der Veranlagung (und auch für die Veranlagung) diese Tatsache dahingehend gewürdigt hat, dass wie auch schon der Verwaltungsgerichtshof in seiner Erkenntniszahl 122/69 auf Seite 4 ausführt "der umgekehrte Fall, nämlich der aus verwandtschaftlichen Gründen erfolgte Nachlass einer betrieblichen Forderung gegen einen Verwandten stellt eine Entnahme da." (siehe Beilage) Zusätzlich verweisen wir auf den Kommentar Stoll, Seite 2921, 1. und 2. Absatz oben, und auf die Seite 2931 letzter Absatz unten bzw. 2937 letzter Absatz. Zusätzlich auf Kommentar Ritz, Seite 940 Rz 15. Aus diesen Kommentarstellen ist eindeutig zu ersehen, dass ein Wiederaufnahmegrund aufgrund der vorgelegten Unterlagen im Sinn des § 303 nicht vorliegt.

2. In der Sache

führen wir selbst zusätzlich aus, dass wie oben im Erkenntnis 122/69 erwähnt, auch auf Seite 4 der umgekehrte Fall in der Begründung des VwGH wie folgt angeführt wird: VwGH Erkenntnis vom 3. November 1970, Zahl 122/69, Seite 4, 1. Absatz letzter Satz: "der umgekehrte Fall, nämlich der aus verwandtschaftlichen Gründen erfolgte Nachlass einer betrieblichen Forderung gegen eine Verwandten stellt eine Entnahme dar". Zusätzlich verweisen wir auf unsere Ausführungen in der Berufung..."

Seitens der Berufungsbehörde wurde durch Einsicht in das Abgabeninformationssystem der Finanzverwaltung festgestellt, dass mit Datum 16. Dezember 2005 erklärungsgemäß ein Einkommensteuerbescheid für das Jahr 2004 ergangen ist, der unter anderem negative sonstige Einkünfte von -26.991,84 € ausweist. Das Einkommen für das Jahr 2004 betrug demzufolge -3.098,44 €, die Einkommensteuer 2004 wurde mit -5.941,08 € festgesetzt.

Mit Bescheid vom 15. März 2007 wurde das Verfahren betreffend Einkommensteuer für das Jahr 2004 (Bescheid vom 16. Dezember 2005) gemäß § 303 Abs. 4 BAO wiederaufgenommen, was das Finanzamt wie folgt begründete:

"Die Wiederaufnahme des Verfahrens erfolgte gem. § 303 (4) BAO aufgrund der Feststellungen der abgabenbehördlichen Prüfung, die der darüber aufgenommenen Niederschrift bzw. dem Prüfungsbericht zu entnehmen sind. Daraus ist auch die Begründung für die Abweichungen vom bisherigen Bescheid zu ersehen. Die Wiederaufnahme wurde unter Abwägung von Billigkeits- und Zweckmäßigkeitsgründen ( § 20 BAO ) verfügt. Im vorliegenden Fall überwiegt das Interesse der Behörde an der Rechtsrichtigkeit der Entscheidung das Interesse auf Rechtsbeständigkeit, und die Auswirkungen können nicht als geringfügig angesehen werden."

Der Inhalt der Niederschrift bzw. des Prüfungsberichtes ist im Abgabeninformationssystem der Finanzverwaltung nicht enthalten.

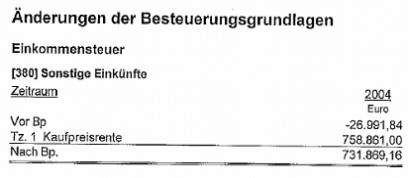

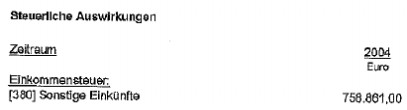

Ebenfalls mit Bescheid vom 15. März 2007 wurde die Einkommensteuer für das Jahr 2004 mit 364.055,50 € festgesetzt, wobei anstelle der bisher erklärten sonstigen Einkünfte von -26.991,84 € derartige Einkünfte von 731.869,16 € dem Bescheid zugrunde gelegt wurden.

Mit E-Mail vom 28. Oktober 2008 ersuchte der Referent das Finanzamt Bruck Eisenstadt Oberwart erstmals um Vorlage der Finanzamtsakten C S (Verfahren RV/3598-W/07) und F S, des Arbeitsbogens der Außenprüfung sowie allfälliger weiterer bezughabender Unterlagen.

Nach wiederholten Urgenzen, zuletzt mit dem Hinweis, die Berufungsbehörde werde auf Grund der Beilagen zum Vorlagebericht sowie der im Abgabeninformationssystem der Finanzverwaltung ersichtlichen Daten entscheiden, langten die bis dahin beim jetzigen Vorstand des Finanzamtes unter Verschluss gehaltenen Akten - Einkommensteuerakt samt Lohnsteuerakt und Umsatzsteuerakt C S, Arbeitsbogen betreffend die im Jahr 2006 vorgenommene Prüfung bei C S, Ersatzakt F S - schließlich am 15. März 2011 bei der Abgabenbehörde II. Instanz ein. Der Originalakt F S wurde nicht vorgelegt.

Der Ersatzakt F S besteht aus folgenden für das gegenständliche Verfahren wesentlichen Teilen:

- Einem Aktenvermerk vom 13. Feber 2007, wonach der Akt F S bereits einmal gesucht worden und nicht auffindbar sei.

- Einem Schreiben des steuerlichen Vertreters vom 1. Dezember 2005 mit Eingangsstempel des Finanzamtes 2. Dezember 2005 im Original, wonach für F S die Beilage zur Einkommensteuererklärung 2004 "Aufstellung Zinsaufwand zu Punkt 7, Sonstige Einkünfte" übermittelt werde, mit handschriftlicher Anmerkung eines Bearbeiters des Finanzamts vom 6. Dezember 2005 u.a.: "2003 = KZ 380 = +57.501,49? 2004 = KZ 380 = -26.991,48. Ab 2004 keine Leibrente mehr, jedoch Zinsen abzüglich! Geregelt bei SC ... BP".

- Einer ebenfalls mit Eingangsstempel 2. Dezember 2005 versehene "Beilage zur Einkommensteuererklärung 2004", wo hinsichtlich der sonstigen Einkünfte ein "Zinsaufwand aus übernommenen Krediten" unter Angabe dreier Bankkonten und von Zinsenbeträgen näher aufgeschlüsselt wird.

- Ein Telefax an das Finanzamt vom 5. Dezember 2005 mit der oben wiedergegebenen Verzichtserklärung vom 22. Jänner 2004.

- Einem Schreiben des steuerlichen Vertreters vom 29. Jänner 2007 mit Eingangsstempel des Finanzamtes 30. Jänner 2007 im Original, wonach für F S die Beilage zur Einkommensteuererklärung 2005 "Aufstellung Zinsaufwand zu Punkt 7, Sonstige Einkünfte" übermittelt werde.

- Einer ebenfalls mit Eingangsstempel 30. Jänner 2007 versehene "Beilage zur Einkommensteuererklärung 2005", wo hinsichtlich der sonstigen Einkünfte ein "Zinsaufwand aus übernommenen Krediten" unter Angabe zweier Bankkonten und von Zinsenbeträgen näher aufgeschlüsselt wird.

Weiters befindet sich in dem Umschlag "Ersatzakt" in einer Mappe nach einer Kopie des Vorlageberichts vom 6. Dezember 2007:

- Ein Ausdruck aus dem Abgabeninformationssystem der Finanzverwaltung vom 3. Dezember 2007 betreffend die Veranlagung des C S für das Jahr 2004.

- Ein Ausdruck aus dem Abgabeninformationssystem der Finanzverwaltung vom 3. Dezember 2007 betreffend die Veranlagung des F S für das Jahr 2004.

- Eine Kopie des Vorlageberichts vom 6. Dezember 2007 betreffend C S.

- Eine Kopie der Berufung des C S vom 14. Mai 2007 gegen den Wiederaufnahmebescheid betreffend Umsatzsteuer 2004.

- Eine Kopie der Berufung des C S vom 14. Mai 2007 gegen den Umsatzsteuerbescheid 2004.

- Eine Kopie der Berufung des F S vom 2. April 2007 gegen den Wiederaufnahmebescheid betreffend Einkommensteuer 2004 sowie gegen den Einkommensteuerbescheid 2004 (siehe oben).

- Eine Kopie der Stellungnahme des Finanzamts Hollabrunn Korneuburg Tulln vom 10. August 2007 (siehe oben).

- Eine Kopie der Stellungnahme des Finanzamts Hollabrunn Korneuburg Tulln im Berufungsverfahren des C S vom 21. August 2007.

- Eine Kopie der Gegenäußerung vom 22. November 2007 (siehe oben).

- Zwei Kopien der Verzichtserklärung vom 22. Jänner 2004 (davon eine mit Sendebestätigung).

- Ein Stundungsansuchen vom 23. November 2007.

- Eine Kopie eines Herabsetzungsantrags betreffend Einkommensteuervorauszahlungen ab 2005 vom 20. Jänner 2005 mit der Begründung "Herr SF hat aus privaten Gründen auf die Leibrentenzahlungen ab 01.01.2004 verzichtet. Da er deshalb nur Einkünfte aus nichtselbständiger Tätigkeit hat, bitten wir die Einkommensteuervorauszahlungen mit Euro Null festzusetzen".

- Eine Kopie des Begleitschreibens der Übermittlung der Beilage zur Einkommensteuererklärung 2004 (siehe oben) mit Aufgabeschein des Postamts P vom 1. Dezember 2005.

- Eine Kopie der Gegenäußerung des C S vom 22. November 2007.

- Eine Kopie der ersten Seite des Außenprüfungsberichts betreffend C S (U, E, Kfz-Steuer, KU 2002-2003 sowie Nachschau 1/2004-4/2005) mit Eingangsstempel des steuerlichen Vertreters 20. Juli 2005.

- Ein Ersuchen des Fachbereichs des Finanzamts Bruck Eisenstadt Oberwart vom 30. Mai 2007 an das Finanzamt Hollabrunn Korneuburg Tulln um Stellungnahme zu der hier verfahrensgegenständlichen Berufung.

- Ein Schreiben des Finanzamtes Hollabrunn Korneuburg Tulln vom 24. August 2007 an das Finanzamt Bruck Eisenstadt Oberwart, wonach Stellungnahmen, zwei Arbeitsbögen betreffend C S, ein Steuerakt betreffend C S, sowie ein Arbeitsbogen betreffend F S übermittelt werden.

- Jeweils ein Schreiben des Finanzamtes Bruck Eisenstadt Oberwart vom 19. November 2007 an C S und F S, wonach die Stellungnahme des Prüfers zur Kenntnisnahme und Gegenäußerung übermittelt werde.

- Eine Kopie der Berufung vom 2. April 2007 (siehe oben).

- Ein undatierter Aktenvermerk des Finanzamtes Bruck Eisenstadt Oberwart, wonach F S vom Finanzamt Hollabrunn Korneuburg Tulln im Zuge der Prüfung des C S mitgeprüft worden sei.

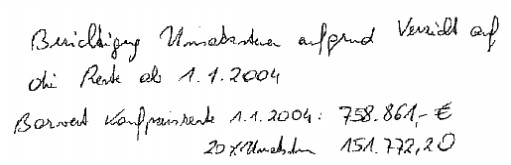

- Eine E-Mail einer Mitarbeiterin des Finanzamtes Hollabrunn Korneuburg Tulln vom 2. April 2007 an eine Mitarbeiterin des Finanzamtes Bruck Eisenstadt Oberwart, wonach "im Zuge der Betriebsprüfung (im Jänner 2007)" festgestellt worden sei, dass F S "mit 1.1.2004 aus privaten Gründen auf die Kaufpreisrente verzichtet. (Der Malerbetrieb wurde am 1.1.1999 per Kaufpreisrente an den Sohn C S veräußert). Auf Grund der Änderung der Bemessungsgrundlage für den Kaufpreis des Einzelunternehmens sei eine Berichtigung gemäß § 16 [UStG 1994] durchzuführen. "Mit dem Steuerberater [...] wurde vereinbart, dass die Berichtigung bei S F zum Zeitpunkt der Feststellung, also Jänner 2007, durchzuführen ist. Die UVA 2007 mit einer Gutschrift in der Höhe von € 151.722,20 ist daher zu genehmigen. In der Anlage wird der Betriebsprüfungsbericht von S F übermittelt. Der Steuerakt sowie der Arbeitsbogen wurden am 6. März 2007 persönlich Ihrem Vorstand HR Dkfm. W übergeben."

- Ein Telefax des steuerlichen Vertreters vom 23. März 2007 mit der Seite 4 des Außenprüfungsberichts, wonach (Tz. 1) der aus privaten Gründen erfolgende Verzicht auf die Weiterzahlung der Kaufpreisrente mit 1. Jänner 2004 beim Anspruchsberechtigten F S als Erlös anzusetzen sei, wobei der versicherungsmathematische Barwert zum 1. Jänner 2004 € 758.861 betrage. Es seien sonstige Einkünfte von € 758.861 im Jahr 2004 anzusetzen. Auf Grund des Verzichts ändere sich die Bemessungsgrundlage für den Kaufpreis, weswegen "beim gegenständlichen Prüfungsfall ex nunc" eine Berichtigung der Bemessungsgrundlage gemäß § 16 UStG zu erfolgen habe (bisher 758.861,00, Berichtigung -151.772,20, 20%).

- Eine Umsatzsteuervoranmeldung des F S, eingelangt beim Finanzamt am 4. April 2007, im Original, die den Betrag von 151.772,20 als Berichtigung gemäß § 16 (KZ. 067) und einen entsprechenden Überschuss (KZ. 095) ausweist, unter Beischluss einer Kopie des vorstehend dargestellten Auszugs aus dem Außenprüfungsbericht.

- Eine E-Mail einer Mitarbeiterin des Finanzamtes Bruck Eisenstadt Oberwart an einen Mitarbeiter des Finanzamtes Hollabrunn Korneuburg Tulln vom 29. März 2007 betreffend die UVA 10/06 des C S.

- Ein Ausdruck aus dem Abgabeinformationssystem vom 29. März 2007 betreffend die UVA 10/06 des C S.

- Eine Bestätigung eines Mitarbeiters des Finanzamtes Hollabrunn Korneuburg Tulln vom 14. Feber 2007 betreffend Übernahme des Ersatzaktes F S.

- Ein Ausdruck aus dem Abgabeninformationssystem vom 13. Feber 2007 betreffend Veranlagung 2005 des F S.

Im Ersatzakt betreffend F S befindet sich schließlich der Außenprüfungsbericht sowie die Niederschrift vom 2. März 2007 in Kopie.

Die maßgebenden Teile des Außenprüfungsberichts lauten:

Steuerliche Feststellungen

Tz. 1 Kaufpreisrente

Mit Übergabsvertrag vom 16.12.1999 wurde zwischen Herrn FS (sen.) und Herrn CS (jun.) die Übergabe eines Malerbetriebes gegen eine monatliche Kaufpreisrentenzahlung vereinbart. Die Betriebsübergabe erfolgte mit 1.1.1999.

Mit 1.1.2004 verzichtet Herr SF auf die Weiterzahlung der Kaufpreisrente.

Da der Verzicht aus privaten Gründen erfolgte, ist die Höhe des Verzichtes beim Anspruchsberechtigten SF als Erlös anzusetzen.

Der versicherungsmathematische Barwert der Rente zum 1.1.2004 betrug € 758.861,00.

Die Einkünfte im Jahr 2004 sind somit mit € 758.861,-- unter der Einkunftsart Sonstige Einkünfte zu erfassen.

Tz. 2 Umsatzsteuerberichtigung

Aufgrund des Verzichts der Kaufpreisrente mit 1.1.2004 ändert sich die Bemessungsgrundlage für den Kaufpreis des Einzelunternehmens.

Die Berichtigung gem. § 16 UStG hat zu erfolgen.

Beim gegenständlichen Prüfungsfall ex nunc.

Prüfungsabschluss

Wiederaufnahme des Verfahrens gern, § 303 Abs. 4 BAO

Hinsichtlich nachstehend angeführter Abgabenarten und Zeiträume wurden Feststellungen getroffen, die eine Wiederaufnahme des Verfahrens gern. § 303 Abs. 4 BAO erforderlich machen:

Die Wiederaufnahme erfolgt unter Bedachtnahme auf das Ergebnis der durchgeführten abgabenbehördlichen Prüfung und der sich daraus ergebenden Gesamtauswirkung. Bei der im Sinne des § 20 BAO vorgenommenen Interessensabwägung war dem Prinzip der Rechtsrichtigkeit (Gleichmäßigkeit der Besteuerung) der Vorrang vor dem Prinzip der Rechtsbeständigkeit (Parteiinteresse an der Rechtskraft) einzuräumen.

Schlussbesprechung Die Schlussbesprechung hat am 23.02.2007 stattgefunden."

Die Niederschrift wiederholt die Tz. 1 und 2 des Außenprüfungsberichts.

Im Anschluss an eine weitere Kopie des Außenprüfungsberichtes befindet sich offenbar der kopierte Arbeitsbogen. Diesem lässt sich, soweit hier von Bedeutung, entnehmen:

Nicht unterschriebener Vermerk der Außenprüferin vom 28. Feber 2007:

"Seitens des Finanzamtes Hollabrunn Korneuburg Tulln, Standort Korneuburg, wurde eine Betriebsprüfung bei SC, St.Nr. YyY zur Ermittlung der Vermögensverhältnisse und Darstellung der wirtschaftlichen Situation in den Jahren 2004 und 2005 durchgeführt. Dabei wurden steuerliche Auswirkungen betreffend SF festgestellt. Es erfolgte daher eine Betriebsprüfung bei SF, St.Nr. ZzZ über den Zeitraum 2003 bis 2005. Abschließend wird darüber folgendes berichtet:

1. Persönliche Verhältnisse

Hr. SF sen. führte bis 1998 einen Malerbetrieb. Mit 1.1. 1999 erfolgte die Übergabe an seinen Sohn, SC gegen Bezahlung einer Kaufpreisrente.

Einkünfte ab 1999: Einkünfte aus nicht selbständiger Arbeit: Pensionsbezug Sonstige Einkünfte: Rentenzahlung von SC jun.

Prüfungszeitraum: 2003 bis 2005

Sonstige Einkünfte im Prüfungszeitraum: 2003: € 54.501,49 2004: € -26.991,84 2005: € -19.030,30

2. Feststellung der Betriebsprüfung:

Mit 1.1.1999 wurde der Malerbetrieb von SF sen. an dessen Sohn, SC jun. gegen Bezahlung einer Kaufpreisrente übergeben.

Da von Hrn. SF Verbindlichkeiten aus diesem Betrieb zurückbehalten wurden, sind die Zinsen aus diesen Verbindlichkeiten als nachträgliche Betriebsausgaben zu berücksichtigen. Im Jahr 2004 und 2005 ergaben sich durch diesen Zinsaufwand negative Einkünfte.

Mit 1.1.2004 verzichtete Hr. SF auf die Weiterzahlung der Kaufpreisrente. Da der Verzicht aus privaten Gründen erfolgte, wurde im Zuge der Betriebsprüfung die Höhe dieses Verzichtes als Erlös angesetzt.

Genauere Ausführungen dazu finden Sie im BP-Bericht, der nachgereicht werden wird.

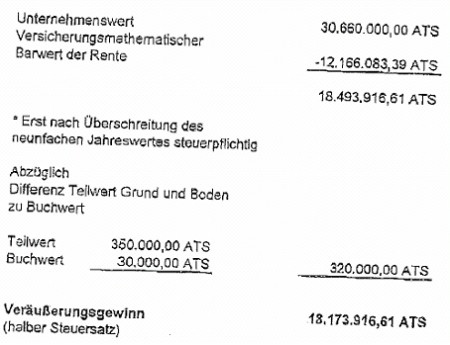

Der Veräußerungsgewinn 1999 wurde wie folgt ermittelt:

Berechnung Veräußerungsgewinn

F S legte C S am 30. Oktober 1999 folgende Rechnung (auszugsweise Wiedergabe mit Finanzamtsanmerkungen):

Seitens des prüfenden Finanzamtes wurden am 6. Feber 2007 folgende Überlegungen angestellt:

"Beurteilung BP SC (NBH FA BEO, Prfg ...)

1) Grundsätzliche Frage - Verzicht auf eine Kaufpreisrentenforderung aus privaten Gründen (ab 1.1.2004 verzichtet der Übergeber FS auf die ihm noch zustehende Kaufpreisrente mit einem vers.mathemat. Barwert zum 1.1.2004 von E 758.861,-- gegenüber seinem Sohn CS, es liegt eine schriftliche Verzichtserklärung vor). Lt. Literatur (Bertl/Mandl/Ruppe "Kauf und Verkauf von Unternehmungen", Orac Verlag, S. 191) und Rechtsprechung (VwGH vom 3.11.1970, Zl 122/69) ist bei einem aus privaten Gründen erfolgten Verzicht des Rentenberechtigten der Wegfall der Verbindlichkeit beim Rentenverpflichteten als Einlage zu buchen (und es liegt kein a.o. Ertrag vor).

Daraus ergibt sich jedoch die steuerlichen Grundsätzen widersprechende Situation, dass einerseits der aus dem damaligen Kauf resultierende Firmenwert (ermittelt mit S 30,6 Mio, als Veräußerungsgewinn wurden versteuert S 18,2 Mio, dieser resultiert aus dem Unternehmens-Firmenwert von 30,6 abzüglich des damaligen vers.math. Barwert der Rente von S 12,2 Mio sowie der Aufwertung des GuB um 0,3 Mio S) weiterhin voll abgeschrieben wird, jedoch auf der anderen Seite die dem entsprechenden Einnahmen nicht versteuert würden.

Nun ergibt sich jedoch aus dem ESt-HB Quantschnigg,..., § 4 Rz 29, dass ein Verzicht auf eine Forderung aus betrieblichen Gründen zu keiner Einnahme führt, ein Verzicht aus außerbetriebllchen Gründen sehr wohl zu einer Einnahme. In dieser Rz wird auf § 2 Rz 49f verwiesen - lt. Rz 50 "Beim Verzicht auf Einnahmen ist zu unterscheiden: ... Es wird erst nachträglich vereinbart, dass auf die Einnahmen ganz oder tw. verzichtet wird. Der Anspruchsberechtigte trifft keine Verfügung, was mit den verzichteten Einnahmen zu geschehen hat. Die verzichteten Einnahmen werden ihn nicht zugerechnet, es sei denn, der Verzicht erfolgt aus privaten Gründen"

Dies ist im gegenständlichen Fall eindeutig gegeben - siehe Verzichtserklärung - daher ist in Höhe des Verzichtes beim Anspruchsberechtigten SF ein Erlös anzusetzen!!!

2) Vorsteuerberichtigung

gem. § 16 UStG - Änderung nicht rückwirkend, sondern ex nunc. Jedoch auch auf der Gegenseite die Möglichkeit zur Umsatzsteuerberichtigung (siehe auch Auszug aus Stoll "Rentenbesteuerung", S. 255ff).

3) Tilgung der in den privaten Bereich übernommenen Bankvblk. trägt der Übernehmer SC, es wird an SF eine Forderung in die Buchhaltung des EU SC eingestellt (Stand 31.12.2004 € 625.563,--) - die Zinsen macht jedoch SF als nachträgliche BA gem. § 32 EStG geltend

Da seitens des SF keinerlei Zahlungsflüsse (Zufluss/Abflussprinzip) aus dieser ins Privatvermögen übernommenen Vblk vorliegen, kann dieser auch die Zinsen nicht als nachträgliche BA geltend machen."

Aus dem Abgabeninformationssystem ist hinsichtlich der Einkommensteuervorauszahlungen 2005 und Folgejahre festzustellen:

Art | Datum | Anbringen/Erledigung | Betrag |

EVZ | 13.12.2004 | Erstbescheid | 27.668,79 |

Basis: E1 2003 | |||

21.01.2005 | Antrag eingelangt | ||

25.01.2005 | Erstbescheid | 0,00 |

Aus dem Abgabeninformationssystem kann nicht festgestellt werden, dass F S der Betrag von 151.772,20 € auf Grund der vom Finanzamt vorgenommenen Änderung der Umsatzsteuerbemessungsgrundlage tatsächlich gutgeschrieben wurde. In der mündlichen Berufungsverhandlung zu RV/3598-W/07 erklärte der steuerliche Vertreter, eine entsprechende Gutschrift sei bislang auch nicht erfolgt.

In der am 18. Mai 2011 abgehaltenen mündlichen Berufungsverhandlung in diesem Verfahren räumte die Vertreterin des Finanzamtes ein, dass wenn sich der Sachverhalt so wie vom Vorsitzenden geschildert darstelle, kein Wiederaufnahmegrund gegeben sei.

Der steuerliche Vertreter schloss sich dem Finanzamt an.

Über die Berufung wurde erwogen:

Sachverhalt

Auf Grund der oben dargestellten Akteninhalte sowie der mündlichen Berufungsverhandlung steht fest:

Das für die Einkommensteuerveranlagung des F S zuständige Finanzamt Bruck Eisenstadt Oberwart war jedenfalls seit 21. Jänner 2005 davon in Kenntnis, dass F S "aus privaten Gründen auf die Leibrentenzahlungen ab 01.01.2004 verzichtet" hat.

Dieser Umstand wurde dem Finanzamt mit dem Herabsetzungsantrag vom 20. Jänner 2005 mitgeteilt. Wenngleich sich dieser im Ersatzakt nicht im Original befindet, ergibt sich aus den entsprechenden Buchungen im Abgabeninformationssystem, dass dieser Antrag am 21. Jänner 2005 beim Finanzamt eingegangen ist.

Am 5. Dezember 2005 wurde das Finanzamt Bruck Eisenstadt Oberwart neuerlich von dem Umstand, dass F S "aus privaten Gründen" auf die Zahlung der Kaufpreisrente von 100.000 S monatlich ab 1. Jänner 2004 verzichtet hat, unterrichtet, zwar durch das an diesem Tag beim Finanzamt eingegangene Telefax mit der Verzichtserklärung, dass "F S "aus privaten Gründen auf die Leibrentenzahlungen ab 01.01.2004 verzichtet".

Der Umstand des Entfalls der Leibrente war dem Bearbeiter des Finanzamts auch bei der Veranlagung 2004 bewusst, wie sich aus dem Vermerk vom 6. Dezember 2005 auf dem Begleitschreiben des steuerlichen Vertreters vom 1. Dezember 2005 ergibt.

Am 16. Dezember 2005 erfolgte die Einkommensteuerveranlagung für das Jahr 2004 durch das Finanzamt.

Mit Bescheid vom 15. März 2007 wurde das Einkommensteuerverfahren 2004 wieder aufgenommen, wobei als Wiederaufnahmegrund vom Finanzamt (Verweis in der Bescheidbegründung auf den Außenprüfungsbericht, Verweis im Außenprüfungsbericht als für die Wiederaufnahme relevante Feststellungen auf dessen Tz. 1) offenbar der Verzicht auf die Rente aus privaten Gründen herangezogen wurde.

Dies ergibt sich auch aus der Stellungnahme des Finanzamtes Hollabrunn Korneuburg Tulln vom 10. August 2007, wonach aus der "elektronischen Erklärung" "kein Hinweis darauf ersichtlich" sein soll, "dass die Einnahmen aus der Leibrente ab 2004 weggefallen sind."

Dies ist bezogen (bloß) auf die elektronische Einkommensteuererklärung zwar richtig, die weitere Ausführung in dieser Stellungnahme - dass die Verzichtserklärung vom 22. Jänner 2004 "erst im Zuge Betriebsprüfung bei S C (Sohn des Bw.) vorgelegt" worden sei - ist jedoch im Hinblick auf die vorstehenden Ausführungen aktenwidrig.

Wie sich aus den Kopien des Arbeitsbogens der Außenprüfung ergibt, war darüber hinaus auch die Höhe des versicherungsmathematischen Barwerts der Rente zum 31. Dezember 2003 und der Rentenverzicht mit 1. Jänner 2004 aktenkundig (Blatt 10 des Arbeitsbogens, offenbar Blatt 19 des ursprünglichen Finanzamtsaktes des F S; das vorangehende Blatt 9 des Arbeitsbogens ist mit "Aktenstudium" überschrieben und Blatt 9 weist handschriftliche Anmerkungen in derselben Handschrift wie Blatt 10 auf; der vorgelegte Veranlagungsakt des C S ist nicht nummeriert und enthält ein derartiges Blatt nicht).

Wiederaufnahme des Verfahrens Einkommensteuer 2005

§ 303 BAO lautet:

"§ 303. (1) Dem Antrag einer Partei auf Wiederaufnahme eines durch Bescheid abgeschlossenen Verfahrens ist stattzugeben, wenn ein Rechtsmittel gegen den Bescheid nicht oder nicht mehr zulässig ist und

a) der Bescheid durch Fälschung einer Urkunde, falsches Zeugnis oder eine andere gerichtlich strafbare Tat herbeigeführt oder sonstwie erschlichen worden ist, oder

b) Tatsachen oder Beweismittel neu hervorkommen, die im abgeschlossenen Verfahren ohne grobes Verschulden der Partei nicht geltend gemacht werden konnten, oder

c) der Bescheid von Vorfragen abhängig war und nachträglich über eine solche Vorfrage von der hiefür zuständigen Behörde (Gericht) in wesentlichen Punkten anders entschieden wurde

und die Kenntnis dieser Umstände allein oder in Verbindung mit dem sonstigen Ergebnis des Verfahrens einen im Spruch anders lautenden Bescheid herbeigeführt hätte.

(2) Der Antrag auf Wiederaufnahme gemäß Abs. 1 ist binnen einer Frist von drei Monaten von dem Zeitpunkt an, in dem der Antragsteller nachweislich von dem Wiederaufnahmsgrund Kenntnis erlangt hat, bei der Abgabenbehörde einzubringen, die im abgeschlossenen Verfahren den Bescheid in erster Instanz erlassen hat.

(3) Wenn die Zuständigkeit zur Abgabenerhebung auf eine andere Abgabenbehörde übergegangen ist, kann der Antrag auf Wiederaufnahme des Verfahrens auch bei der Abgabenbehörde erster Instanz eingebracht werden, die im Zeitpunkt der Antragstellung zur Abgabenerhebung zuständig ist.

(4) Eine Wiederaufnahme des Verfahrens von Amts wegen ist unter den Voraussetzungen des Abs. 1 lit. a und c und in allen Fällen zulässig, in denen Tatsachen oder Beweismittel neu hervorkommen, die im Verfahren nicht geltend gemacht worden sind, und die Kenntnis dieser Umstände allein oder in Verbindung mit dem sonstigen Ergebnis des Verfahrens einen im Spruch anders lautenden Bescheid herbeigeführt hätte.

Eine amtswegige Wiederaufnahme des Verfahrens setzt daher zum einen voraus, dass im abgeschlossenen Verfahren nicht bekannte Tatsachen und Beweismittel neu hervorgekommen sind und zum anderen, dass diese neu hervorgekommenen Tatsachen und Beweismittel geeignet sind, einen im Spruch anders lautenden Bescheid nach sich zu ziehen.

Der Unabhängige Finanzsenat vermag nicht zu erkennen, dass in dem mit Einkommensteuerbescheid vom 16. Dezember 2005 abgeschlossenen Verfahren jene Tatsachen und Beweismittel, die das Finanzamt im Wiederaufnahmebescheid vom 15. März 2007 als neu hervorgekommen herangezogen hat, nicht bereits bekannt gewesen wären.

Wie sich aus den obigen Ausführungen ergibt, war dem Finanzamt Bruck Eisenstadt Oberwart anlässlich der Veranlagung 2004 bereits bekannt, dass mit Übergabsvertrag vom 16. Dezember 1999 eine monatliche Kaufpreisrentenzahlung in Höhe von ATS 100.000 von CS an F S vereinbart wurde und F S ab 1. Jänner 2004 aus privaten Gründen auf die Zahlung dieser verzichtet hat, wobei auch der versicherungsmathematische Barwert der Rente zum 31. Dezember 2003 vor der Veranlagung 2004 aktenkundig war.

Der Berufung gegen den Wiederaufnahmebescheid vom 15. März 2007 ist daher mangels Neuhervorkommens relevanter Tatsachen oder Beweismittel Folge zu geben.

Im Hinblick auf die diesbezüglich unterschiedlichen Auffassungen im Rechtsmittelverfahren wird bemerkt, dass nach Ansicht der Berufungsbehörde der erfolgte Verzicht auf die Kaufpreisrente aus privaten Gründen geeignet gewesen wäre, einen im Spruch anders lautenden Bescheid nach sich zu ziehen:

Wird ein Betrieb gegen Kaufpreisrente (der kapitalisierte Rentenbarwert weicht vom Wert des übertragenen Betriebes um höchstens 25% nach oben oder unten ab) veräußert, entsteht beim Veräußerer nach Rechtsprechung und Verwaltungspraxis der Veräußerungsgewinn nicht durch Gegenüberstellung der kapitalisierten Rentenforderung mit dem Betriebsvermögen, sondern nach Maßgabe des Zufließens der Rentenbeträge, und zwar ab dem Zeitpunkt, ab dem die zugeflossenen Rentenbeträge den Buchwert des Betriebsvermögens übersteigen (vgl. Atzmüller/Krafft/Wanke in Wiesner/Grabner/Wanke [Hrsg.], MSA EStG 11. EL § 24 Anm. 108; Grabner in Wiesner/Grabner/Wanke [Hrsg.], MSA EStG 11. EL § 29 Anm. 37; EStR 2000 Rz 7031 f.).

Insoweit die Rentenzahlungen zuzüglich allfälliger Einmalbeträge, Entnahmegewinne usw. den Buchwert des Betriebsvermögens übersteigen, liegen beim Rentenempfänger (nachträgliche) betriebliche Einkünfte (und nicht - wie von den Parteien des zweitinstanzlichen Abgabenverfahrens angenommen - sonstige Einkünfte) vor (vgl. EStR Rz 7031f).

Nach der Aktenlage entsprach der Rentenbarwert zuzüglich des als Veräußerungsgewinn im Jahr 1999 versteuerten Einmalbetrages dem Unternehmenswert, sodass eine Kaufpreisrente vorlag.

Auf Grund des 1999 versteuerten Einmalbetrages überstiegen die Rentenzahlungen den Buchwert des Betriebsvermögens, sodass sie auch zutreffenderweise (wenngleich unrichtig als sonstige Einkünfte i. S. d. § 29 Z 1 EStG 1988 anstatt als nachträgliche betriebliche Einkünfte i. S. d. § 23 EStG 1988 i. V. m. § 32 EStG 1988) bis einschließlich 2003 versteuert wurden.

Besteht eine Steuerpflicht von Rentenzahlungen lediglich infolge des wiederkehrenden Bezugs auf Grund des § 29 Z 1 EStG 1988, führte ein Verzicht auf weitere Rentenzahlungen - unabhängig davon, warum dieser erfolgt ist - zu keiner Versteuerung des aufgegebenen Rentenstammrechts, da Vermögensveränderungen im außerbetrieblichen Bereich nur in bestimmten, im Gesetz jeweils ausdrücklich genannten Fällen einkommensteuerlich zu berücksichtigen sind.

Im betrieblichen Bereich ist bei einem Verzicht auf Einnahmen zu unterscheiden: Keine Einnahme liegt bei von vornherein unentgeltlicher Tätigkeit vor. Bei zunächst entgeltlicher Tätigkeit entscheidet das Motiv: Hier liegt eine Einnahme bei einem bei späterem Verzicht aus außerbetrieblichen Gründen oder bei einer Vorausverfügung - jeweils steuerneutrale Einkommensverwendung - vor. Bei einem späterem Verzicht aus betrieblichen Gründen steht beim Bilanzierer der bereits gewinnwirksam erfassten Forderung eine Forderungsabschreibung im Verzichtszeitpunkt gegenüber, beim Einnahmen-Ausgaben-Rechner kommt es zu keinem Zufluss (vgl. Wiesner/Grabner/Wanke [Hrsg.], MSA EStG 11. EL § 4 [Anm] 31a "Verzicht").

Da aus den laufenden Rentenzahlungen (nachträgliche) betriebliche Einkünfte resultuierten, ist dem Finanzamt beizupflichten, dass der unstrittig aus privaten Gründen erfolgte Nachlass einer betrieblichen Forderung gegen einen Verwandten beim Gläubiger eine Entnahme (und beim Schuldner eine Einlage) darstellt (vgl. VwGH 3. 11. 1970, 122/69, RS 2, RS 3, zum privat veranlassten Verzicht des Rentenberechtigten auf seinen Rentenanspruch).

Der - offen gelegte - Sachverhalt wäre daher anders als bei der Veranlagung 2004 erfolgt rechtlich zu würdigen gewesen.

Einkommensteuer 2004

Gemäß § 307 Abs. 1 BAO ist mit den Wiederaufnahme des Verfahrens bewilligenden oder verfügenden Bescheid unter gleichzeitiger Aufhebung des früheren Bescheides, die das wieder aufgenommene Verfahren abschließende Sachentscheidung zu verbinden.

Durch die Aufhebung des die Wiederaufnahme des Verfahrens bewilligenden oder verfügenden Bescheides tritt nach § 307 Abs. 3 BAO das Verfahren in die Lage zurück, in der es sich vor seiner Wiederaufnahme befunden hat.

Durch die Aufhebung des Wiederaufnahmebescheides scheidet somit ex lege der neue Sachbescheid aus dem Rechtsbestand aus, der alte Sachbescheid lebt wieder auf (vgl. Ritz, BAO Kommentar³, § 307 Tz 8 die dort angeführte Judikatur des VwGH).

Gemäß § 273 Abs. 1 lit. a BAO hat die Abgabenbehörde eine Berufung durch Bescheid zurückzuweisen, wenn die Berufung nicht zulässig ist. Eine Berufung ist auch dann unzulässig, wenn der angefochtene Bescheid vor Erledigung der Berufung aus dem Rechtbestand ausscheidet.

Durch die Aufhebung des Wiederaufnahmebescheides scheidet der Einkommensteuerbescheid für das Jahr 2004 vom 15. März 2007 aus dem Rechtsbestand aus und ist der Einkommensteuerbescheid vom 16. Dezember 2005 wieder wirksam.

Da infolge der Aufhebung des Wiederaufnahmebescheides der gleichzeitig erlassene neue Sachbescheid aus dem Rechtsbestand ausgeschieden ist, ist die Berufung gegen diesen als unzulässig geworden zurückzuweisen.

Wien, am 24. Mai 2011

Zusatzinformationen | |

|---|---|

Materie: | Steuer, Finanzstrafrecht Verfahrensrecht |

betroffene Normen: | § 303 Abs. 4 BAO, Bundesabgabenordnung, BGBl. Nr. 194/1961 |

Schlagworte: | Wiederaufnahme, neue Tatsachen, Zurückweisung, Veranlagung, Einkommensteuer, Rentenbesteuerung, Rentenstammrecht, Verzicht, private Motive, Entnahme, Steuerpflicht |

Verweise: | VwGH 24.02.2004, 2000/14/0186 |