Antrag auf Wiederaufnahme wegen geänderter Rechtsansicht

Entscheidungstext

Der Unabhängige Finanzsenat hat durch den Vorsitzenden Hofrat Dr. Rudolf Wanke und die weiteren Mitglieder Hofrätin Dr. Gabriele Krafft, BIM Friedrich Nagl und Mag. Johannes Denk im Beisein der Schriftführerin Romana Schuster über die Berufung des Bw., Adresse, vertreten durch RPW Wirtschaftstreuhand GmbH, 3500 Krems, Roseggerstraße 2/6, vom 27. August 2009 gegen den Bescheid des Finanzamtes Waldviertel, vertreten durch HR Dr.Gottfried Pitnik, vom 25. Juni 2009 betreffend Wiederaufnahme des Verfahrens gemäß § 303 Abs. 1 BAO hinsichtlich Einkommensteuer 2005 nach der am 27. April 2011 in 3500 Krems, Rechte Kremszeile, durchgeführten mündlichen Berufungsverhandlung entschieden:

Die Berufung wird als unbegründet abgewiesen.

Der angefochtene Bescheid bleibt unverändert.

Entscheidungsgründe

Herr DI S. (Berufungswerber, Bw.) stellte mit Schreiben vom 2.Juni 2009 folgenden Antrag auf Wiederaufnahme des Einkommensteuerbescheides 2005

Ich stelle den Antrag auf Wiederaufnahme des Verfahrens von Amts wegen gemäß § 303 BAO betreffend den Einkommensteuerbescheid 2005 vom 09. Juli 2007 / Arbeitnehmerveranlagung 2005 und Neufestsetzung für 2005 im Sinne der nachfolgend dargelegten Begründung.

In der Berufungsentscheidung des Unabhängigen Finanzsenates (UFS) vom 05. Mai 2009 wurden mir beruflich bedingte Aufwendungen als Fortbildung- und abzugsfähige Ausbildungskosten für das Jahr 2006 anerkannt (weiteres siehe beiliegende Berufungsentscheidung).

Mit dem Einkommensteuerbescheid 2005 vom 09. Juli 2007 wurden beruflich bedingte Aufwendungen gleicher Art, die mir im Jahr 2006 vom UFS nunmehr zuerkannt wurden, im genannten Bescheid 2005 als nicht steuerabzugsfähig festgesetzt und nicht anerkannt.

Auf Grundlage dieser Berufungsentscheidung des UFS hätte für das Jahr 2005 ein anderes lautender Bescheid zu ergehen, da die Fortbildungs-/Ausbildungskosten, Fachliteratur und sonstige Ausgaben als Werbungskosten anzuerkennen sind und zu einer nicht unerheblichen Steuergutschrift führen.

Aus diesem Grunde ersuche ich um Wiederaufnahme des Verfahrens von Amts wegen für die Arbeitnehmerveranlagung 2005 und die Anerkennung der von mir belegten, ausschließlich beruflich bedingten Ausgaben/Werbungskosten. Die Belege hierüber habe ich nach Ihrer Aufforderung vom 24. November 2006 bereits mit Brief vom 2. Jänner 2007 zur Vorlage gebracht.

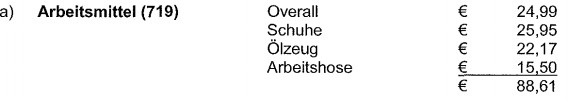

Ich ersuche um Anerkennung folgender ausschließlich beruflich bedingter Ausgaben (im Rahmen der Arbeitnehmerveranlagung 2005

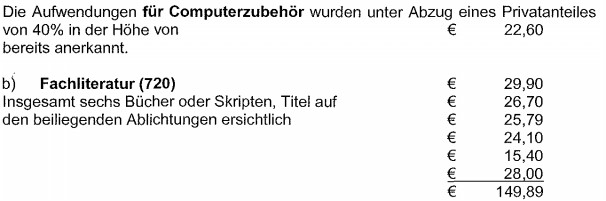

Begründung: Der Overall wurde im Zuge der Absolvierung des (anerkannten) Motorenkurses benötigt, bei welchem auch Schweißarbeiten durchgeführt werden mussten. Die trittfesten, hohen Schnürschuhe waren im Rahmen der Ausbildung notwendig bei der Begehung von Uferbereichen der Donau und Nebengewässern und dort situierten Schifffahrtsanlagen, Bauten an Ufern, Brücken, Brückenbaustellen etc. Das Ölzeug war ausschließlich notwendig für die Ausbildungsfahrten auf See zur Erlangung der gesetzlich vorgeschriebenen Anzahl von Seemeilen für die Befähigungsausweise. Die Arbeitshose war und ist notwendig, wenn Schiffsrümpfe, Vorstellobjekte, Abspannvorrichtungen und Seiltürme von Fähren begutachtet werden müssen. Derartige Arbeitsmaterialien wurden vom Arbeitgeber nicht zur Verfügung gestellt, sondern lediglich 1 Arbeitsjacke, 1 Schwimmweste, 1 Stoßkappe und 1 Paar Arbeitshandschuhe.

Begründung: Die Vorbereitung auf meine heutige berufliche Tätigkeit erforderte die Erlangung eingehender Kenntnis über weitere Rechtsmaterien, wie: - Österreichisches, Europäisches und Internationales Schifffahrtsrecht - Umweltrecht (Gewerbeordnung-Schifffahrtsgewerbe, UVP-Gesetz etc.) - Verwaltungsrecht

Technisch erforderlich waren: - Motorbootfahren in Österreich - diese Literatur ist das Standardwerk für Prüfungen zur Erlangung von Binnenschifffahrtspatenten bis zu 20 m Bootslänge. - Hydrostatik und Hydrodynamik im Schiffsbau - Standardwerk für die Beurteilung der Stabilität von Booten - Spezialtiefbau - eine der wesentlichsten Grundlagen zur Beurteilung und Begutachtung von Schifffahrtsanlagen (Häfen, Länden, Tiefgründungen etc.)

Begründung: Diese Aufwendungen waren notwendig zur Erlangung eines Schiffsführerpatentes 20 m für Wasserstraßen und sonstige Binnengewässer. Dieses Patent ist die Voraussetzung für die Bestellung zum theoretischen und praktischen Prüfer für 20 m - Patente (Schifffahrtsgesetz BGBI 62/1997 i.d.g.F. § 132). Das Bestellungsdekret liegt bei.

Diese Aufwendungen waren weiters notwendig zur Erlangung eines Befähigungsausweises für die Fahrtenbereichen 2 und 3 auf internationalen Gewässern. Die Notwendigkeit der Erlangung der Berechtigung für den Fahrbereich 3 wird durch die beiliegende Bestätigung des Abteilungsleiters für Wasserrecht und Schifffahrt als dienstliches Erfordernis belegt. Als Fachsbereichsleiter Schifffahrtstechnik bin ich der einzige Gutachter in der NO Schifffahrt, der über diese Berechtigung verfügt. Die damit verbundenen Kenntnisse sind im Rahmen von Begutachtungen notwendig. Für den Fahrtenbereich 3 sind gemäß Seeschifffahrtsverordnung BGBI 189/1 981 i.d.g.F. (siehe Beilage) 1.000 Seemeilen Praxis nachzuweisen. Diese Praxis habe ich in den Jahren 2005 und 2006 absolviert, im Jahre 2005 insgesamt 696,0 Seemeilen auf insgesamt drei Fahrten im Mai, September und Oktober dieses Jahres. Im Jahre 2006 folgte die Prüfungsfahrt, welche bereits anerkannt wurde.

Von den Gesamtkosten wurden die Teilpositionen Technischer Prüfer, UKW Betriebszeugnis und Motorenkurs mit € 718,19 bereits anerkannt (Bescheidbegründung vom 9. Juli 2007).

Das Finanzamt (FA) wies den Antrag mit der Begründung ab, dass eine Entscheidung eines Gerichts oder einer Verwaltungsbehörde keinen tauglichen Wiederaufnahmegrund darstelle.

In der Berufung gegen den Abweisungsbescheid wendete der Bw. ergänzend ein, dass aus einem Schreiben des Vorgesetzten des Bw. hervorgehe, dass es im Interesse des Dienstgebers gelegen gewesen wäre, dass wenigstens ein Schifffahrtstechniker -Sachverständiger beim Amt der NÖ Landesregierung über den Fahrtbereich 3 (FB 3) ausgebildet sei und derartige Fachkenntnisse habe. Daher seien die im Jahr 2005 angefallenen diesbezüglichen Werbungskosten für die Ausbildung zum FB 3 nunmehr auch bestätigt worden. Diese Bestätigung habe zum Zeitpunkt der Geltendmachung der Werbungskosten noch nicht vorgelegen und liege daher insoweit eine neue Tatsache bzw. ein neues Beweismittel vor, welches im abgeschlossenen Verfahren ohne grobes Verschulden der Partei nicht habe geltend gemacht werden können.

In der am 27. April 2011 abgehaltenen mündlichen Berufungsverhandlung wurde ergänzend ausgeführt, dass die Bestätigung des Abteilungsleiters des Berufungswerbers ein neues Beweismittel sei, das im abgeschlossenen Verfahren nicht bekannt gewesen sei. Die Bestätigung datiert vom 28. Mai 2009, der Wiederaufnahmeantrag vom 2. Juni 2009.

Der Vertreter des Finanzamtes verwies darauf, dass es sich bei dem Beweismittel nicht um eine neu hervorgekommene Tatsache handle, sondern das Beweismittel erst nach Abschluss des Verfahrens geschaffen wurde. Daher könne kein Wiederaufnahmegrund vorliegen. Außerdem bezweifle das Finanzamt, ob das Beweismittel geeignet sei, einen im Spruch anders lautenden Einkommensteuerbescheid 2005 nach sich zu ziehen, da die Bestätigung nichts über eine mögliche private Mitveranlassung aussage.

Der Vertreter des Berufungswerbers erläuterte, dass bereits bislang eine Stellungnahme des unmittelbaren Amtsvorgängers aus 2006 vorgelegen sei, dies wurde nunmehr vom Abteilungsleiter bekräftigt.

Über die Berufung wurde erwogen:

Das Verfahren hinsichtlich der Einkommensteuer 2005 wurde mit Berufungsvorentscheidung vom 9. Juli 2007 beendet. Mit Bescheid vom 7. Mai 2008 wurde der Antrag auf Bescheidaufhebung betreffend Einkommensteuer 2005 vom 18. April 2008 rechtskräftig abgewiesen.

Die vom Bw. vorlegte Bestätigung des Vorgesetzten über die behauptete berufliche Notwendigkeit des Erwerbs von Kenntnissen für den FB 3 wurde nach der Aktenlage am 28. Mai 2009 ausgestellt bzw. dem Bw. übermittelt.

Der Antrag auf Wiederaufnahme des Verfahrens gemäß § 303 Abs. 1. BAO vom 2. Juni 2009 wird ausschließlich mit der abweichenden rechtlichen Beurteilung von beruflich bedingten Aufwendungen/Werbungskosten gleicher Art in der Berufungsentscheidung vom 5. Mai 2009 betreffend die Einkommensteuer 2006 durch den UFS (UFS 5.5.2009, RV/2183-W/08) begründet.

Gemäß § 303 Abs. 1 lit. b BAO ist dem Antrag einer Partei auf Wiederaufnahme eines durch Bescheid abgeschlossenen Verfahrens stattzugeben, wenn ein Rechtsmittel gegen den Bescheid nicht oder nicht mehr zulässig ist und Tatsachen oder Beweismittel neu hervorkommen, die im abgeschlossenen Verfahren ohne grobes Verschulden der Partei nicht geltend gemacht werden konnten und die Kenntnis dieser Umstände allein oder in Verbindung mit dem sonstigen Ergebnis des Verfahrens einen im Spruch anders lautenden Bescheid herbeigeführt hätte.

Entscheidungen von Verwaltungsbehörden sind nach ständiger Rechtsprechung des (zB. VwGH 27.11.2000, 96/17/0373) keine neuen Tatsachen iSd. § 303 Abs. 1 lit. b BAO. Der oben dargestellte Antrag wird aber lediglich mit der abweichenden rechtlichen Beurteilung eines vergleichbaren Sachverhaltes durch den UFS für ein anderes Kalenderjahr begründet. Dem genannten Antrag muss daher der Erfolg versagt bleiben.

Wenn sich der Bw. im Berufungsverfahren erstmals auf die Bestätigung seines Vorgesetzten vom 28. Mai 2009 beruft, welche zum Zeitpunkt der Geltendmachung der Werbungskosten noch nicht vorgelegen habe und daher ein neues Beweismittel aufgetaucht sei, ist festzustellen, dass die Änderungsbefugnis eines angefochtenen Bescheides im Rechtsmittelverfahren durch die Sache begrenzt ist. Sache ist die Angelegenheit, die den Inhalt des Spruches erster Instanz gebildet hat (Ritz, BAO-Kommentar, § 289 RZ 38). "Sache" im konkreten Fall ist die Ablehnung der Wiederaufnahme unter Berücksichtigung des im Antrag vom 2.6.2009 geltend gemachten Wiederaufnahmegrundes (abweichende rechtliche Beurteilung von beruflich bedingten Aufwendungen/Werbungskosten gleicher Art durch den Unabhängigen Finanzsenat im Veranlagungsverfahren des Folgejahres).

Wie der VwGH judiziert (VwGH 12.4.1994, 90/14/0044) darf die Berufungsinstanz eine amtswegige Wiederaufnahme nicht aufgrund von Tatsachen bestätigen, die vom Finanzamt nicht herangezogen worden sind. Aufgabe der Berufungsbehörde bei der Entscheidung über ein Rechtsmittel gegen die amtswegige Wiederaufnahme durch das Finanzamt ist nur die Prüfung, ob dieses das Verfahren aus den von ihm gebrauchten Gründen wiederaufnehmen durfte, nicht jedoch, ob die Wiederaufnahme auch aus anderen Wiederaufnahmegründen zulässig gewesen wäre. Verstößt die Berufungsbehörde gegen diese ihre Beschränkung auf die Sache des Berufungsverfahrens, belastet sie ihren Bescheid mit inhaltlicher Rechtswidrigkeit, weil nur die gemäß § 305 Abs. 1 BAO zuständige Behörde beurteilen kann, welche Tatsachen und Beweismittel ihr anlässlich der seinerzeitigen Sachentscheidung noch nicht bekannt gewesen sind (Hinweis E 14.5.1991, 90/14/0262; E 2.3.1993, 91/14/0003).

Für die Beurteilung der Frage, ob einem Wiederaufnahmeantrag stattzugeben ist, sind allein die innerhalb der Antragsfrist vorgebrachten Wiederaufnahmegründe maßgebend (VwGH 23.4.1990, 90/19/0125, 0126, ZfVB 1991/2/792; 16.5.2002, 2001/16/0404) .

Für die Abgabenbehörde besteht keine Verpflichtung und Berechtigung, amtswegige Feststellungen zu treffen, ob aus der Sicht des Abgabepflichtigen ein (anderer) tauglicher Wiederaufnahmegrund vorliegen könnte (VwGH 25.10.1989, 85/13/0088). Aus dem Umstand, dass das Finanzamt für die Ablehnung der Wiederaufnahme nur den im Antrag vom 2.6.2009 geltend gemachten Wiederaufnahmegrund herangezogen hat, ergibt sich daher keine Rechtswidrigkeit des Bescheides.

Die Berufungsbehörde darf nach der oben dargestellten Rechtsprechung des VwGH im Fall einer amtswegigen Wiederaufnahme gem. § 303 Abs. 4 BAO die Zulässigkeit einer Wiederaufnahme nicht aufgrund von Tatsachen beurteilen, die vom Finanzamt nicht herangezogen worden sind (Ritz, BAO § 289 Rz 39) bzw. den Wiederaufnahmegrund austauschen. Daraus folgt, dass sich die Befugnis der Berufungsbehörde im gegenständlichen Rechtsmittelverfahren auf die Prüfung beschränkt, ob der Abweisungsbescheid des FA unter Heranziehung des vom Abgabepflichtigen im Antrag vom 2.6.2009 geltend gemachten Wiederaufnahmegrundes zu Recht er folgte.

Das neue Vorbringen kann nicht Gegenstand dieses Berufungsverfahrens gegen die Abweisung des ursprünglichen Wiederaufnahmeantrag wegen geänderter Rechtsansicht sein, da in dieses geänderte Vorbringen am strittigen Bescheidgegenstand vorbeigeht. Das diesbezügliche Vorbringen geht daher ins Leere.

Für den behaupteten neuen Wiederaufnahmegrund - nunmehriges Vorliegen einer Dienstgeberbestätigung vom 28. Mai 2009 - wäre ein neuerlicher Wiederaufnahmeantrag einzubringen (gewesen) über welchen von der ersten Instanz zu entscheiden wäre. Weiters liegt nach dem Vorbringen des Bw. in der Berufung (erstmaliges Vorliegen einer Dienstgeberbestätigung) ein neues Beweismittel und keine neue Tatsache vor. Ergänzend sei darauf verwiesen, dass in der BE zur Einkommensteuer 2006 lediglich für Aufwendungen betreffen den FB 2 eine Berufsnotwendigkeit erkannt wurde, da die Ausbildungsordnung für die vom Bw. ausgeübte Tätigkeit ausdrücklich auf den FB 2 Bezug nimmt. Der FB 3 ist in dieser Ausbildungsordnung nicht erwähnt.

Wien, am 3. Mai 2011

Zusatzinformationen | |

|---|---|

Materie: | Steuer, Finanzstrafrecht Verfahrensrecht |

betroffene Normen: | § 303 Abs. 1 BAO, Bundesabgabenordnung, BGBl. Nr. 194/1961 |

Verweise: | VwGH 27.11.2000, 96/17/0373 |