Verfassungsrechtliche Bedenken gegen die Besteuerung von Spekulationsgeschäften mit Wertpapieren

Beachte:

VfGH-Beschwerde zur Zl. B 816/08 eingebracht. Behandlung der Beschwerde mit Beschluss vom 2.12.2008 abgelehnt. VwGH-Beschwerde zur Zl. 2009/15/0002 eingebracht. Mit Erk. v. 16.12.2010 als unbegründet abgewiesen.

Entscheidungstext

Der Unabhängige Finanzsenat hat über die Berufung des Bw. gegen die Bescheide des Finanzamtes betreffend Einkommensteuer 1995 bis 2000 entschieden:

Der Berufung wird teilweise Folge gegeben.

Die Bemessungsgrundlagen und die festgesetzten Abgaben betragen:

Einkommen 1995: 271.069,67 €, Einkommensteuer: 126.753,05 €; Einkommen 1996: 126.690,55 €; Einkommensteuer: 54.563,49 €; Einkommen 1997: 690.159,37 €; Einkommensteuer: 336.940,33 €, Einkommen 1998: 381.648,66 €, Einkommensteuer: 182.684,97 €; Einkommen 1999: 274.121,93 €; Einkommensteuer: 128.921,61 €; Einkommen 2000: 72.803,65 €; Einkommensteuer: 27.753,76 €.

Die Fälligkeit der mit der Entscheidung festgesetzten Mehrbeträge an Einkommensteuer 1999 und 2000 ist der Buchungsmitteilung zu entnehmen. Im Übrigen bleibt die Fälligkeit der Abgaben unverändert.

Entscheidungsgründe

Der Berufungswerber (Bw.) betreibt ein Hotel. Die Gewinnermittlung erfolgt gemäß § 4 Abs. 1 EStG 1988.

Bei einer Außenprüfung in der Zeit von September 2002 bis Dezember 2003, welche unter anderem die Einkommensteuer 1995 bis 2000 umfasste, wurden folgende Prüfungsfeststellungen getroffen:

- Für die Jahre 1995 bis 1998 seien die Buchhaltungskonten und Belege nur mehr teilweise zur Verfügung gestanden. Die vorgefundenen Erlösaufzeichnungen seien mangelhaft. Die Barerlöse im Hauptbetrieb würden wöchentlich abgerechnet. Es gebe einen Ausdruck der Schankanlage pro Monat; dabei würde die Monatssumme der einzelnen Erlösgruppen aufgezeichnet. Zusätzlich gebe es einen händischen Beleg mit den Abrechnungsdaten des Bedienungspersonals. Ein Kassajournal sei nicht vorhanden. Es könne somit nicht nachvollzogen werden, "wann was boniert wurde". Ähnliches gelte für die Registrierkasse des Nebenbetriebes: Dort gebe es einen monatlichen Ausdruck der Erlösaufteilungen und händische Aufzeichnungen der Tageslosung. Das Kassajournal sei nicht vorgelegt worden. Die Umsatzsteuervoranmeldungen stimmten mit der Buchhaltung nicht überein. Es liege die Vermutung nahe, dass die Beträge durch den Steuerpflichtigen geschätzt worden seien. Die Buchungen auf den Wareneinkaufskonten seien mangelhaft; es seien zahlreiche Fehlbuchungen festgestellt worden. Zahlungen der großen Reisebüros seien zunächst auf dem Privatkonto erfasst und erst im Zuge des Jahresabschlusses abgestimmt und umgebucht worden. Eine Überprüfung durch das Amt der Tiroler Landesregierung im Dezember 2000 betreffend Aufenthaltsabgabe habe ergeben, dass mehrfach Gäste nicht ordnungsgemäß angemeldet worden seien. Bei einzelnen Nächtigungen aus den Jahren 1999 und 2000 habe der Nachweis, ob und wie die Nächtigungserlöse erfasst wurden, nicht erbracht werden können. Weiters seien nicht erfasste Getränkeeinkäufe festgestellt worden. Bei der vorangegangenen Prüfung sei vorhandenes Kontrollmaterial der X-AG ausgewertet worden. Im Zuge der Nachprüfung sei festgestellt worden, dass im Jahr 1999 nicht alle Rechnungen der Fa. Y-GmbH erfasst worden seien (Tz 14 bis Tz 21 des Prüfungsberichtes vom 11. März 2004).

- Den erklärten Erlösen der Jahre 1996, 1997 und 1998 seien wegen unaufgeklärter Bankeingänge Sicherheitszuschläge von netto 3,567.652 S (1996), 6,134.831 S (1997) und 11,600.333 S (1998) zuzurechnen (Tz 22 bis 24).

- Bei einem Vergleich der einzelnen Getränkesparten (Bier, Wein, Spirituosen und Limonade) hätten sich in den Jahren 1998 bis 2000 teilweise völlig unglaubwürdige Rohaufschläge ergeben, vor allem beim Wein und bei den Spirituosen. Auf Grund von (im Prüfungsbericht näher dargestellten) Kalkulationsdifferenzen seien den erklärten Getränkeerlösen des Jahres 1999 netto 558.333 S, jenen des Jahres 2000 netto 583.333 S hinzuzurechnen; eine für das Jahr 1998 errechnete Differenz von netto 416.667 S sei durch den Sicherheitszuschlag (von 11,600.333 S; Tz 24) gedeckt. Die erklärten Nächtigungserlöse der Jahre 1999 und 2000 seien wegen formeller Mängel um Sicherheitszuschläge von jeweils netto 90.909 S zu erhöhen (Tz 25 und 26).

- In den Anlagenzugängen des Hotels seien die Baukosten des in den Jahren 1996 und 1997 errichteten Gebäudes in G., O-Weg xx, enthalten, in dem sich vier Wohnungen befänden. Eine Wohnung (Top 2) sei am 7. Jänner 1998 an den Käufer K. veräußert worden, die restlichen drei Wohnungen würden vermietet. Das Gebäude in G., O-Weg xx, gehöre nicht zum Betriebsvermögen des Hotels. Die Baukosten dieses Wohnhauses, die nach den Angaben des Bw. mit 4,000.000 S geschätzt würden, seien daher aus den Anlagenzugängen des Hotels auszuscheiden und der "Vermietung und Verpachtung" zuzuordnen (Tz 28 und 35 ff).

- In den Jahren 1984 bis 1999 habe der Bw. umfangreiche Käufe und Verkäufe von Grundstücken getätigt, die steuerlich als eine gewerbliche Tätigkeit (Grundstückshandel) zu beurteilen seien. Die Gewinne aus drei Grundstücksverkäufen im Jahr 1995 und dem Verkauf der Wohnung an K. im Jahr 1998 seien daher als Einkünfte aus Gewerbebetrieb (1995: 4,326.382 S; 1998: 1,071.413 S) zu erfassen (Tz 49).

- Für die Jahre 1996 bis 1999 seien Einkünfte aus Spekulationsgeschäften (Wertpapierverkäufen) zu erfassen (1996: 2,839.305 S; 1997: 10,808.768 S; 1998: 3,637.781 S; 1999: 2,172.267 S). Für das Jahr 2000 seien diese Einkünfte negativ und blieben wegen des Verlustausgleichsverbotes ohne keine steuerliche Auswirkung (Tz 51).

Mit Bescheiden vom 12. März 2004 verfügte das Finanzamt die Wiederaufnahme der Verfahren unter anderem betreffend Einkommensteuer 1995 bis 2000. Gleichzeitig wurden den Prüfungsfeststellungen entsprechende neue Sachbescheide erlassen.

Mit Schreiben vom 13. April 2004 wurde (unter anderem) gegen die Bescheide vom 12. März 2004 betreffend Einkommensteuer 1995 bis 2000 Berufung erhoben mit dem Antrag, die angefochtenen Bescheide ersatzlos aufzuheben. Begründend führte der Bw. in der Berufungsergänzung vom 25. August 2005 aus, die erfolgten Zuschätzungen seien völlig unrealistisch. Der Bw. habe dem Prüfer wiederholt versichert, dass die beanstandeten Geldbewegungen in den Jahren 1996 bis 1998 schon auf Grund der Textierung auf den Bankbelegen nur Darlehenszuzählungen oder Geldvorlagen sein könnten, die ihre Ursache im Wertpapierhandel bzw. in der Vorauszahlung eines Reisebüros hätten. Auch die Zuschätzungen im Rahmen der vom Prüfer durchgeführten Getränkekalkulation seien nicht nachvollziehbar. So seien etwa Mixgetränke kalkulatorisch nicht berücksichtigt worden. Bei den Grundstücksgeschäften handle es sich nicht um eine gewerbliche Tätigkeit, sondern um die Veräußerung von Privatvermögen. Die Besteuerung der Veräußerungsgeschäfte von Wertpapieren im privaten Bereich gemäß § 30 Abs. 1 EStG 1988 sei verfassungswidrig. Für das Steuerrecht sei ein Gesetz gleichheitswidrig, wenn Steuerpflichtige rechtlich und tatsächlich nicht gleich belastet würden. Werde die Gleichheit im Belastungserfolg durch die rechtliche Gestaltung des Erhebungsverfahrens prinzipiell verfehlt, könne dies die Verfassungswidrigkeit der gesetzlichen Besteuerungsgrundlage nach sich ziehen. Bei der Besteuerung von Spekulationsgeschäften im privaten Bereich sei das Finanzamt zunächst auf die vollständige Erklärung der Gewinne seitens des Steuerpflichtigen angewiesen. Eine Kontrolle finde weitgehend nicht statt, da die gesetzlichen Grundlagen hiefür (z.B. Sonderprüfung bei Banken) fehlten. Die Geldbewegungen auf privaten Konten blieben dem Finanzamt regelmäßig verborgen und seien nur nach Beschlagnahme der betreffenden Unterlagen überprüfbar. Veräußerungsgeschäfte von Wertpapieren im privaten Bereich würden nur durch "Zufälligkeiten" gelegentlich entdeckt. Dieses Vollzugsdefizit führe zwangsläufig zu einer Ungleichheit der Besteuerung.

Mit Schreiben vom 5. März 2008 wurde das Berufungsbegehren eingeschränkt bzw. geändert und beantragt, die vom Prüfer vorgenommenen Zuschätzungen bei den Getränkeerlösen zu vermindern, bei den Gewinnen aus den Grundstücksverkäufen zusätzliche Ausgaben (im Schätzungswege) zu berücksichtigen und die Baukosten des Wohnhauses in G., O-Weg xx, neu zu berechnen.

Die verfassungsrechtlichen Einwendungen gegen die Besteuerung von Spekulationsgeschäften mit Wertpapieren wurden ausdrücklich aufrechterhalten.

Über die Berufung wurde erwogen:

I. Schätzung von Besteuerungsgrundlagen:

Gemäß § 184 Abs. 1 BAO hat die Abgabenbehörde die Grundlagen für die Abgabenerhebung zu schätzen, soweit sie diese nicht ermitteln oder berechnen kann. Dabei sind alle Umstände zu berücksichtigen, die für die Schätzung von Bedeutung sind. Zu schätzen ist insbesondere dann, wenn der Abgabepflichtige über seine Angaben keine ausreichenden Aufklärungen zu geben vermag oder weitere Auskunft über Umstände verweigert, die für die Ermittlung der Grundlagen wesentlich sind (§ 184 Abs. 2 BAO). Zu schätzen ist ferner, wenn der Abgabepflichtige Bücher oder Aufzeichnungen, die er nach den Abgabenvorschriften zu führen hat, nicht vorlegt oder wenn die Bücher oder Aufzeichnungen sachlich unrichtig sind oder solche formelle Mängel aufweisen, die geeignet sind, die sachliche Richtigkeit der Bücher oder Aufzeichnungen in Zweifel zu ziehen (§ 184 Abs. 3 BAO).

Dass die im Prüfungsbericht vom 11. März 2004 angeführten Aufzeichnungsmängel zur Schätzung Anlass geben, bedarf keiner weiteren Erörterung; die Schätzungsbefugnis dem Grunde nach wird vom Bw. auch nicht mehr in Zweifel gezogen. Hinsichtlich der Höhe der Zuschätzungen ergibt sich Folgendes:

1) Bei der Vorprüfung im Jahr 2000, welche unter anderem die Einkommensteuer 1995 bis 1998 zum Gegenstand hatte, war es zu Zuschätzungen bei den Biererlösen auf Grund von nicht verbuchten Wareneinkäufen gekommen (1995: 125.000 S, 1996: 79.167 S, 1997: 76.667 S, 1998: 29.167 S). Die übrigen Getränkeumsätze wurden um Sicherheitszuschläge in Höhe von jeweils rund 5 % der erklärten Beträge erhöht. Insgesamt wurden den erklärten Getränkeerlösen netto 203.000 S (1995), 143.167 S (1996), 156.667 S (1997) und 127.167 S (1998) zugerechnet (Tz 16 des Prüfungsberichtes vom 20.4.2000 und Punkt 1 der Niederschrift über die Schlussbesprechung vom 23.3.2000). Bei der Wiederholungsprüfung in den Jahren 2002/2003 wurden diese Zuschätzungen übernommen. Zusätzlich wurden die Erlöse der Jahre 1996, 1997 und 1998 um Sicherheitszuschläge wegen ungeklärter Bankeingänge erhöht (Tz 22 ff des Prüfungsberichtes vom 11. März 2004). In einer Stellungnahme zur Berufung führte der Prüfer aus, dass die Hinzurechnung der Sicherheitszuschläge für 1997 und 1998 auf Grund der vom Bw. vorgelegten Unterlagen nicht aufrecht erhalten werde. Zum Bankeingang vom 20. August 1996, der Anlass für den Sicherheitszuschlag des Jahres 1996 gewesen war, wurde im Verfahren vor der Abgabenbehörde zweiter Instanz eine Bankbestätigung vorgelegt, aus der hervorgeht, dass es sich dabei um eine Umbuchung zwischen zwei Kreditkonten handelte. Damit konnte auch dieser Bankeingang aufgeklärt werden. Beim Erörterungsgespräch am 6. Juni 2007 wurden jedoch die für die Jahre 1995 bis 1997 bei der Vorprüfung erfolgten Zuschätzungen bei den Biererlösen (im Hinblick auf das sich danach ergebende Verhältnis zwischen Erlöszurechnung und Schwarzeinkauf) vom Vertreter des Finanzamtes als nicht ausreichend angesehen.

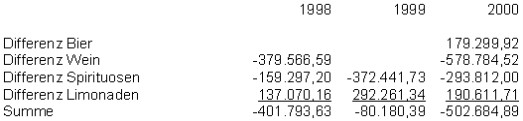

2) Unter Tz 25 des Prüfungsberichtes vom 11. März 2004 hat der Prüfer eine Nachkalkulation der Getränkesparten Bier, Wein, Spirituosen und Limonaden für die Jahre 1998 bis 2000 dargestellt und darauf hingewiesen, dass sich insbesondere beim Wein und bei den Spirituosen auf Basis der erklärten (geringen) Wareneinkäufe völlig unglaubwürdige Rohaufschläge ergeben hätten (Rohaufschlag netto/brutto beim Wein 1998: 989 %, 1999: 549 %, 2000: 1.417 %; Rohaufschlag netto/brutto bei den Spirituosen 1998: 5.332 %, 1999: 4.000 %, 2000: 2.927 %). Die bei der Kalkulation des Prüfers angesetzten Rohaufschläge stammen teilweise aus einem innerbetrieblichen Vergleich mit den Vorjahren, sind aber nicht zur Gänze nachvollziehbar. Für die Jahre 1998, 1999 und 2000 kam der Prüfer bei den einzelnen Getränkesparten teils zu positiven, teils zu negativen Kalkulationsdifferenzen, die er wie folgt zusammenfasste (Beträge in ATS):

In dieser Darstellung ist bei der "Differenz Limonaden" 1998 offenkundig ein Vorzeichenfehler unterlaufen: Rechnerisch ergibt sich aus der Kalkulation des Prüfers für 1998 auch bei den Limonaden eine negative Differenz (von -137.070,16 S), insgesamt also eine Differenz von -675.933,95 S. Der Prüfer wies auf zahlreiche Fehlbuchungen auf den Einkaufskonten hin. Auf Basis der vorgefundenen, mangelhaften Grundlagen konnte aber eine Nachkalkulation auch nur sehr unsichere Ergebnisse liefern. Die vom Prüfer gewählte Schätzungsmethode erscheint daher nicht geeignet, den realen Besteuerungsgrundlagen möglichst nahe zu kommen; die im Prüfungsbericht angeführten Erlöshinzurechnungen (für 1998: 500.000 S brutto bzw. 416.666,67 S netto "zum Ausgleich der Negativdifferenz"; für 1999: 670.000 S brutto bzw. 558.333 S netto; für 2000: 700.000 S brutto bzw. 583.333 S netto) lassen sich daraus nicht schlüssig ableiten.

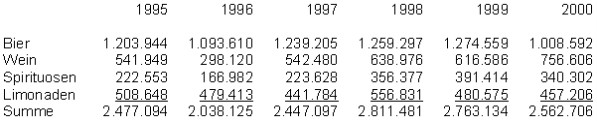

3) Die erklärten Erlöse in den genannten Getränkesparten betrugen netto (Beträge in ATS):

Mangels genauerer Anhaltspunkte werden die Getränkeerlöse für alle Streitjahre im Schätzungswege um rund 15 % der erklärten Beträge erhöht, somit für 1995 und 1996 gegenüber den bereits bei der Vorprüfung erfolgten Zuschätzungen um je weitere 150.000 S netto, für 1997 gegenüber der bereits bei der Vorprüfung erfolgten Zuschätzung um weitere 200.000 S netto, für 1998 gegenüber der bereits bei der Vorprüfung erfolgten Zuschätzung um weitere 300.000 S netto sowie für 1999 und 2000 um je 400.000 S netto. Auf das Erörterungsgespräch vom 6. Juni 2007 wird ergänzend hingewiesen.

II. Grundstücksgeschäfte:

Der Prüfer stellte fest, dass der Bw. in den Jahren 1984 bis 1999 zwölf Kaufgeschäfte und vierzehn Verkaufsgeschäfte mit Grundstücken getätigt hatte (siehe die Zusammenstellung in Tz 49 des Prüfungsberichtes); unter anderem hatte er die Gp xxx in G. (nach den Angaben des Bw. insgesamt rund 12.000 m2) in mehreren Teilschritten erworben, in der Folge neu parzelliert und neu gebildete Parzellen verkauft (aus den Jahren 1992 bis 1998 sind acht Verkaufsgeschäfte betreffend die ehemalige Gp xxx aktenkundig). In den Prüfungszeitraum fallen der Verkauf von drei Parzellen aus der Gp xxx (1995) sowie der Verkauf der neu errichteten Wohnung in G., O-Weg xx, an K. (1998). Dass diese Tätigkeit im Prüfungszeitraum steuerlich zu Einkünften aus Gewerbebetrieb führte, ist nicht mehr strittig. Im Verfahren vor der Abgabenbehörde zweiter Instanz brachte der Bw. jedoch vor, dass die ihm erwachsenen Ausgaben mit der Kostenschätzung des Prüfers (jeweils 10 % vom Rohertrag) nicht ausreichend berücksichtigt seien. Weiters seien die (anteiligen) Baukosten der an K. verkauften Wohnung in G., O-Weg xx, zu niedrig geschätzt worden, sodass sich eine unrealistisch hohe Gewinnspanne ergeben hätte.

Auf Grund der Angaben des Bw. werden bei der Ermittlung des Gewinnes aus den drei Grundstücksverkäufen im Jahr 1995 neben den Ankaufspreisen weitere Ausgaben (Nebenkosten, Kosten der Umwidmungen, Finanzierungskosten usw.) in geschätzter Höhe von 20 % des Rohertrages berücksichtigt. Weiters werden die Baukosten der an K. verkauften Wohnung mit 1,600.000 S netto angesetzt (Baukosten des Gebäudes in G., O-Weg xx, insgesamt 6,600.000 S; verbleibende Anlagenzugänge beim Hotel 1996 bis 1998: 9,822.540 S). Auf das Erörterungsgespräch vom 31. Juli 2007 wird hingewiesen.

III. Spekulationsgeschäfte mit Wertpapieren:

Der. Bw. bestreitet nicht, dass die jeweils innerhalb eines Jahres nach der Anschaffung erfolgten Wertpapierverkäufe in den Jahren 1996 bis 1999 den Tatbestand des § 30 Abs. 1 EStG 1988 erfüllten. Auch die Ermittlung dieser Einkünfte durch den Prüfer (siehe Tz 51 des Prüfungsberichtes) ist unstrittig. Soweit der Bw. verfassungsrechtliche Bedenken gegen § 30 Abs. 1 EStG 1988 vorbringt, ist darauf hinzuweisen, dass der unabhängige Finanzsenat an die bestehenden Gesetze gebunden ist und ihm eine Prüfung der Verfassungsmäßigkeit der anzuwendenden Normen nicht zusteht (siehe aber bereits den Beschluss des VfGH vom 9.6.1998, B 822/98, SWK 1998 S 606, in dem der Steuertatbestand des § 30 EStG als verfassungsrechtlich unbedenklich erachtet wurde).

IV. Berechnung

Die Neuberechnung der Abgaben und deren Bemessungsgrundlagen (auf Grund der oben angeführten Änderungen) ist den beiliegenden Berechnungsblättern zu entnehmen.

Beilagen: 7 Berechnungsblätter

Innsbruck, am 18. März 2008

Ergeht auch an: Finanzamt als Amtspartei

Zusatzinformationen | |

|---|---|

Materie: | Steuer, Finanzstrafrecht Verfahrensrecht |

betroffene Normen: | § 30 Abs. 1 EStG 1988, Einkommensteuergesetz 1988, BGBl. Nr. 400/1988 |

Schlagworte: | Gleichmäßigkeit der Besteuerung, Vollzugsdefizit |