Anwendungsvoraussetzungen für pauschale Reiseaufwandsentschädigungen nach § 3 Abs. 1 Z 16c EStG

European Case Law Identifier: ECLI:AT:BFG:2022:RV.4100636.2011

Entscheidungstext

IM NAMEN DER REPUBLIK

Das Bundesfinanzgericht hat durch die Richterin Mag. Melanie Maier in der Beschwerdesache ***Bf1***, vertreten durch Confida Wolfsberg Steuerberatungs GmbH, Offnerplatzl 1, 9400 Wolfsberg, über die Beschwerde vom 26.07.2011 gegen die Bescheide des Finanzamtes Österreich (ehemals Finanzamt Klagenfurt) vom 16.06.2011 betreffend Dienstgeberbeitrag für die Jahre 2009 und 2010, Steuernummer ***StNr***, zu Recht erkannt:

I. Die Beschwerde wird gemäß § 279 BAO als unbegründet abgewiesen.

II. Gegen dieses Erkenntnis ist eine Revision an den Verwaltungsgerichtshof nach Art. 133 Abs. 4 Bundes-Verfassungsgesetz (B-VG) zulässig.

Entscheidungsgründe

I. Verfahrensgang

Streit zwischen den Verfahrensparteien besteht darüber, ob in den Jahren 2009 und 2010 die Voraussetzungen für die steuerfreie Auszahlung pauschaler Reiseaufwandsentschädigungen gemäß § 3 Abs. 1 Z 16c EStG vorlagen.

Im Zuge einer für die Jahre 2005 bis 2010 durchgeführten gemeinsamen Prüfung lohnabhängiger Abgaben (in der Folge kurz: GPLA) wurde festgestellt, dass der beschwerdeführende Sportverein (Bf.) mit den von ihm beschäftigten Spielern Fixbezüge vereinbart habe. Dadurch gehe die in § 3 Abs. 1 Z 16c EStG geregelte Steuerfreiheit für pauschale Reiseaufwandsentschädigungen verloren. Die ausbezahlten Vergütungen seien daher Teil der Bemessungsgrundlage für den Dienstgeberbeitrag. Die belangte Behörde schloss sich dieser Feststellung an und setzte mit Bescheiden vom 16.06.2011 eine Nachforderung von Dienstgeberbeiträgen für das Jahr 2009 in Höhe von 2.117,48 Euro und für das Jahr 2010 in Höhe von 2.865,60 Euro fest.

Der steuerlich vertretene Bf. erhob am 26.07.2011 innerhalb verlängerter Frist gegen die vorgenannten Bescheide das Rechtsmittel der Berufung (nunmehr Beschwerde) und brachte vor, der Rechtsansicht der belangten Behörde könne nicht gefolgt werden. § 3 Abs. 1 Z 16 c EStG bestimme, dass pauschale Reiseaufwandsentschädigungen in Höhe von bis zu 60 Euro pro Einsatztag, höchstens aber 540 Euro pro Kalendermonat, grundsätzlich steuerfrei bleiben. Die Steuerbefreiung sei als Freibetrag konzipiert, sodass bei Auszahlung höherer Beträge nur der übersteigende Betrag steuerpflichtig werde. Weder sei im Gesetz normiert, noch in den erläuternden Bemerkungen festgehalten, dass diesbezüglich entsprechende Vereinbarungen vorliegen müssen, noch dass eine eventuelle Entschädigung über monatliche Fixbeträge schädlich sei und nicht der Befreiungsbestimmung unterliege. Der Nachweis, dass eine entsprechende Anzahl von Einsatztagen vorliege, könne durch Trainingslisten erbracht werden und ergebe sich praktisch daraus, dass im Verein im Regelfall drei bis vier Mal die Woche trainiert wurde und am Wochenende Meisterschaftsspiele absolviert wurden. Es werde daher beantragt, die in den Jahren 2009 und 2010 pauschal an die Spieler ausbezahlten Reiseaufwandsentschädigungen als im Sinne des § 3 Abs. 1 Z 16 c EStG steuerfrei zu behandeln und den Dienstgeberbeitrag jeweils mit Null festzusetzen.

Mit Vorlagebericht vom 01.12.2011 legte die belangte Behörde die Berufung ohne Erlassung einer Berufungsvorentscheidung dem Unabhängigen Finanzsenat zur Entscheidung vor. Es wurde die Abweisung unter Verweis auf die Ausführungen im Prüfungsbericht beantragt. Ergänzend vorgebracht wurde, dass ein Herausrechnen von pauschalen Reiseaufwands-entschädigungen nicht zulässig sei. Es könnten lediglich neben dem vereinbarten Bruttoentgelt pauschale Reiseaufwandsentschädigungen steuerfrei ausbezahlt werden. Entsprechende Aufzeichnungen (Einsatztage pro Arbeitnehmer) als Nachweis, dass lediglich für Einsatztage pauschale Entschädigungen bezahlt wurden, würden gegenständlich fehlen. Der Lohnsteuerakt in Papierform war dem Vorlagebericht beigelegt.

Der steuerliche Vertreter des Bf. wurde durch das Bundesfinanzgericht im Telefonat vom 22.10.2013 aufgefordert, geeignete Beweismittel (ua. Trainings- und Meisterschaftseinsatzlisten der Spieler u. Trainer) für die Streitjahre vorzulegen. Des Weiteren wurde um Vorlage geeigneter (schlüssiger) Berechnungsgrundlagen zur Feststellung der (aus der Sicht des Bf.) verbleibenden unstrittigen DB-Bemessungsgrundlagen/je Monat ersucht. Dieser Aufforderung ist der steuerliche Vertreter mit Schreiben vom 18.04.2014 nachgekommen und hat ergänzende Beweismittel (Anwesenheitsliste Spieler 2009 - 2011, Aufstellung der Spielerbezüge für die Jahre 2005 bis 2010) vorgelegt, welche als Eingangsstück E/747-K/14 zum Akt genommen wurden. Schlüssige Berechnungsgrundlagen zur Feststellung der aus seiner Sicht unstrittigen DB-Bemessungsgrundlagen/Monat wurden nicht übermittelt.

Der belangten Behörde wurde die ergänzende Beweismittelvorlage zur Kenntnis übermittelt. In der Stellungnahme vom 25.09.2014 teilte die belangte Behörde mit, im Zuge der Prüfung seien Unterlagen seitens des Bf. nur sehr lückenhaft vorgelegt worden. Es seien mehrere Vereinbarungen mit Spielern gefunden worden, die alle nach demselben Muster erstellt waren und mit denen immer fixe Beträge pro Monat, teilweise zuzüglich Punkteprämien zugesagt wurden und darüber hinaus Kassa-Ausgangsbelege. Als Basis für die Bemessungsgrundlagen DB habe der Prüfer die vom Verein vorgelegten Auszahlungslisten verwendet. An der Rechtsansicht des Finanzamtes ändere sich aufgrund der vom Bf. ergänzend vorgelegten Unterlagen nichts. Die Stellungnahme samt Beweismittel (u.a. Spielervereinbarungen und Auszahlungsbelege) wurde als Eingangsstück E/2066-K/14 zum Akt genommen.

Aufgrund der Pensionierung des bisher zuständigen Richters wurde die gegenständliche Beschwerdesache im Februar 2021 vom Geschäftsverteilungsausschuss der Gerichtsabteilung 5014 zur Erledigung zugeteilt.

Die Parteien wurden von der erkennenden Richterin zur mündlichen Verhandlung am 19.05.2021 geladen. Die Verhandlung fand in Anwesenheit des steuerlichen Vertreters des Bf., des Vereinsfunktionärs ***4*** und der Amtsvertreterin statt. Der steuerliche Vertreter bekräftigte nochmals seine Rechtsansicht, wonach sämtliche Voraussetzungen für die Gewährung der Steuerfreiheit (gemeinnütziger Sportverein, Auszahlung an begünstigten Personenkreis und Betrag von maximal 540 Euro/Monat) vorliegen würden. Daher seien jedenfalls 540 Euro/Monat pro Spieler als steuerfrei zu behandeln, sofern dies in den jeweiligen Einsatztagen Deckung finde. Über diesen Betrag hinausgehende Auszahlungen an die Spieler seien DB-pflichtig.

Die mündliche Verhandlung wurde von der erkennenden Richterin vertagt. Dem steuerlichen Vertreter wurde aufgetragen, folgende Unterlagen vorzulegen:

- Einsatztage pro Spieler pro Monat

- Auszahlung pro Spieler pro Monat

- Vereinbarungen mit den einzelnen Spielern

- Liste sämtlicher Sportler, die im Verein gespielt haben, aufgegliedert nach Monaten für die

Jahre 2009 und 2010.

Vom Bf. wurden mit Schreiben vom 15.07.2021 folgende Unterlagen übermittelt:

- Einsatztage und Entschädigungen 2009

- Einsatztage und Entschädigungen 2010

- diverse Spielervereinbarungen

- GPLA-Bericht 2011-2013.

Diese ergänzende Beweismittelvorlage wurde als Eingangsstück E/1450-K/21 zum Akt genommen. Mit Schreiben vom 16.07.2021 hat der Bf. weitere Spielervereinbarungen übermittelt, welche als Eingangsstück E/1463-K/21 zum Akt genommen wurden. Beide Eingangsstücke wurden der Amtsvertreterin durch das Bundesfinanzgericht zur Kenntnis gebracht.

Die mündliche Verhandlung wurde am 09.09.2021 fortgesetzt, wobei von der erkennenden Richterin festgestellt wurde, dass der Bf. über von ihm vorgelegte Beweismittel (Eingangsstück E/747-K/14) nicht mehr verfügt. Zudem lagen im Gerichtsakt weitere Beweismittel auf, bei denen nicht feststellbar ist, wann und von welcher Verfahrenspartei sie vorgelegt wurden. Diese Unterlagen wurden als Eingangsstück E/1839-K/21 protokolliert und den Parteien in der fortgesetzten mündlichen Verhandlung in Kopie ausgehändigt. Weiters wurden für den Bf. Kopien der Eingangsstücke E/747-K/14 und E/2066-K/14 angefertigt. Die mündliche Verhandlung wurde neuerlich vertagt. Dem steuerlichen Vertreter wurde wiederum aufgetragen, sein Beschwerdevorbringen dahingehend zu ergänzen, welche Beträge seiner Ansicht nach DB-pflichtig seien.

Der Bf. hat mit Schreiben vom 10.01.2022 sein Beschwerdebegehren konkretisiert und eine neuerliche Aufstellung über die Einsatztage und Entschädigungen an die Spieler und Trainer für die Jahre 2009 und 2010 vorgelegt. Für das Jahr 2009 ergebe sich nach Ansicht des Bf. ein DB-pflichtiger Betrag von 7.460 Euro und für das Jahr 2010 ein Betrag von 7.755 Euro. Diese ergänzende Beweismittelvorlage wurde als Eingangsstück E/25-K/22 zum Akt genommen und der Amtsvertreterin zur Kenntnis übermittelt.

Die mündliche Verhandlung wurde am 18.01.2022 fortgesetzt, wobei von beiden Verfahrensparteien ergänzende Vorbringen zur Rechtslage erstattet wurden.

II. Das Bundesfinanzgericht hat erwogen:

1. Sachverhalt

Das Bundesfinanzgericht stellt auf Basis des oben geschilderten Verwaltungsgeschehens, der aktenkundigen Unterlagen und des Vorbringens der Parteien in der mündlichen Verhandlung folgenden entscheidungswesentlichen Sachverhalt fest:

Vereinsgeschichte

Der Bf. ist ein begünstigter Rechtsträger im Sinne der §§ 34 ff. BAO, der im Zentralen Vereinsregister unter der ZVR-Zahl ***1*** erfasst ist. Der Verein wurde im Jahr ***x*** gegründet und gehört dem Kärntner Fußballverband (KFV) an.

[...]

In den Streitjahren waren ***2*** und ***3*** als Obmann und Obmannstellvertreter tätig. Beide Funktionäre sind mittlerweile verstorben.

GPLA-Prüfung

Die verfahrensgegenständliche GPLA-Prüfung wurde am 15.12.2010 zunächst für die Zeiträume 01.01.2005 - 31.12.2009 begonnen. Zu Prüfungsbeginn hat der steuerliche Vertreter des Bf. eine Selbstanzeige erstattet. Mit Prüfungsauftrag vom 10.01.2011 wurde die GPLA-Prüfung auf die Zeiträume 01.01.2010 - 31.12.2010 ausgedehnt.

Im GPLA-Bericht vom 16.06.2011 wurde festgestellt, dass der Bf. die Lohnabgaben für die im Prüfungszeitraum beschäftigten Dienstnehmer weder ermittelt noch abgeführt hat und auch keine Lohnkonten geführt wurden. Zu den strittigen pauschalen Reiseaufwands-entschädigungen wurde (wörtlich) festgehalten:

Erhalten SportlerInnen, SportbetreuerInnen oder SchiedsrichterInnen ab 2009 pauschale Reiseaufwandsentschädigungen, so sind diese bis zu € 30 (ab 2010: € 60) pro Einsatztag steuerfrei. Insgesamt können pro Monat jedoch nur maximal € 540 steuerfrei sein. Werden daneben nicht steuerbare Ersätze gem. § 26 Z4 EStG oder steuerfreie Ersätze gem. § 3 Abs. 1 Z 16c ausbezahlt, so geht die Steuerfreiheit verloren.

Übernimmt der Verein die Nächtigung oder den Transport der Sportler, so ist dies nicht schädlich. Die Reiseaufwandsentschädigung muss als solche klar erkennbar sein ein Herausrechnen aus einem Fixbezug ist daher nicht möglich. In den vom Verein vorgelegten Vereinbarungen wird aber immer von einem monatlichem Fixum gesprochen.

Aufgrund dieser Feststellung hat die belangte Behörde die an die Spieler ausbezahlten Vergütungen gemäß § 41 Familienlastenausgleichsgesetz 1967 in die Beitragsgrundlage für den Dienstgeberbeitrag einbezogen und mit den angefochtenen Bescheiden die folgenden Nachforderungen festgesetzt:

BemessungsgrundlageNachforderung DB 4,5% | 200947.055,11 2.117,48 | 201063.680,00 2.865,60 |

Finanzstrafrechtliche Ermittlungen:

Zu Beginn der Prüfung für die Jahre 2005 - 2010 hat der steuerliche Vertreter des Bf. eine Selbstanzeige mit folgendem Wortlaut erstattet:

Auftrags unseres obgenannten Klienten erstatten wir gem. § 29 Abs. 1 FinStrG Selbstanzeige. Die Selbstanzeige gilt für den ***Bf1***, für den Obmann Herrn ***3***, für den Obmann Stellvertreter Herrn ***2***, sowie Herrn ***4***, Hauptsponsor des ***Bf1***.

Die Selbstanzeige betrifft die Beschäftigung von Spielern durch den ***Bf1***. Der ***Bf1*** hat im Rahmen seines Fußballbetriebes Spieler beschäftigt. Die für die Beschäftigung der Spieler anfallenden Abgaben wurden allerdings in Unkenntnis der Rechtslage irrtümlich nicht abgeführt.

Es wird dem Finanzamt bzw. der Betriebsprüfung daher in der Anlage eine Aufstellung der im Prüfungszeitraum beschäftigten Spieler und deren Entlohnung sowie sich die daraus ergebenden Abgaben beigelegt.

Für das Jahr 2009 weisen wir darauf hin, dass wir der Rechtsansicht vertreten dass den einzelnen Spieler das Pauschale gem. § 3 Abs. 1 Z 16 c zusteht und verweisen diesbezüglich auf die erläuternden Bemerkungen zu § 3 Abs. 1 Z 16 c. darin heißt es unter anderen: "Die Steuerbefreiung ist als Freibetrag konstruiert, sodass bei Auszahlung höherer Beträge nur der übersteigende Betrag steuerpflichtig wird."

Durch die Steuerfahndung Klagenfurt wurden aufgrund der Selbstanzeige finanzstrafrechtliche Ermittlungen geführt. Der in der Zeit von 1981 bis Ende August 2010 tätige Vereinsobmann ***2*** wurde am 04.04.2011 als Verdächtiger einvernommen.

Die finanzstrafrechtlichen Ermittlungen wurden eingestellt. Es liegt weder gegen den Bf. als Verband noch gegen Entscheidungsträger eine finanzstrafrechtliche Vorstrafe vor.

Spielervereinbarungen und Auszahlungen

Ab dem Spieljahr 2007/2008 hat sich ***4***, der Hauptsponsor des Bf., eine Generalvollmacht vom Vorstand des Vereines ausbedungen und die Zusammenstellung und Finanzierung der Kampfmannschaft übernommen. Er war somit auch im Beschwerdezeitraum für die Spielervereinbarungen und die Auszahlungen zuständig.

In den Beschwerdejahren wurden unterschiedliche Vereinbarungen mit den Spielern abgeschlossen.

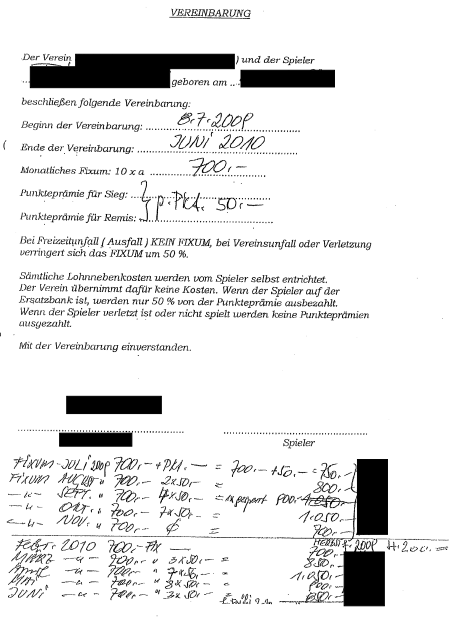

Zeitraum Jänner 2009 bis Juni 2010

Dieser Zeitraum umfasst die Saison 2008/2009 in der Unterliga (Juli 2008 - Juni 2009) sowie die Saison 2009/2010 in der Kärntner Liga (Juli 2009 - Juni 2010).

Mit den Spielern wurde ein monatliches Fixum und teilweise zusätzlich eine Punkteprämie (für Sieg oder für Remis) vereinbart. Weiters wurde vereinbart, dass bei Freizeitunfall (Ausfall) kein Fixum zusteht und sich das Fixum bei Vereinsunfall oder Verletzung um 50% verringert. Die Entrichtung sämtlicher Lohnnebenkosten wurde dem Spieler aufgetragen.

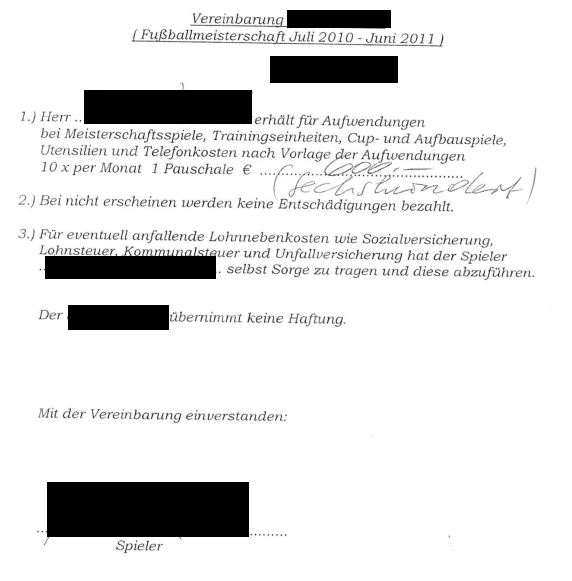

Zeitraum ab Juli 2010

Dieser Zeitraum umfasst die Saison 2010/2011 in der Kärntner Liga. Ab Juli 2010 wurden die Spielervereinbarungen neu formuliert. Mit den Spielern wurde vereinbart, dass sie ein monatliches "Pauschale für Aufwendungen bei Meisterschaftsspiele, Trainingseinheiten, Cup- und Aufbauspiele, Utensilien und Telefonkosten nach Vorlage der Aufwendungen" erhalten. Weiters wurde vereinbart, dass bei Nichterscheinen keine Entschädigungen bezahlt werden. Für eventuell anfallende Lohnnebenkosten wie Sozialversicherung, Lohnsteuer, Kommunalsteuer und Unfallversicherung hatte der Spieler selbst Sorge zu tragen und diese abzuführen.

Ausgezahlte Beträge:

Sowohl bei einem vereinbarten Fixum als auch bei einem vereinbarten Pauschale (ab Juli 2010) waren die Auszahlungsbeträge monatlich gleich hoch, unabhängig von den jeweiligen Einsatztagen. Unterschiedliche Auszahlungsbeträge ergeben sich nur bei Spielern, mit denen zusätzlich Punkteprämien vereinbart waren. Mit einigen Spielern wurden auch reine Punkteprämien vereinbart.

Vom Bf. wurden im Verfahren vor dem Bundesfinanzgericht Berechnungen zu Einsatztagen und Entschädigungen vorgelegt, die als Eingangsstück E/25-K/22 zum Akt genommen wurden. Laut diesen Berechnungen wurde im Jahr 2009 ein Betrag von insgesamt 51.225 Euro und im Jahr 2010 ein Betrag von insgesamt 64.885 Euro an die Spieler ausbezahlt. Die von der belangten Behörde herangezogenen (niedrigeren) Bemessungsgrundlagen wurden jedoch von den Verfahrensparteien in der mündlichen Verhandlung der Höhe nach außer Streit gestellt und sind daher der Entscheidung des Bundesfinanzgerichtes zu Grunde zu legen.

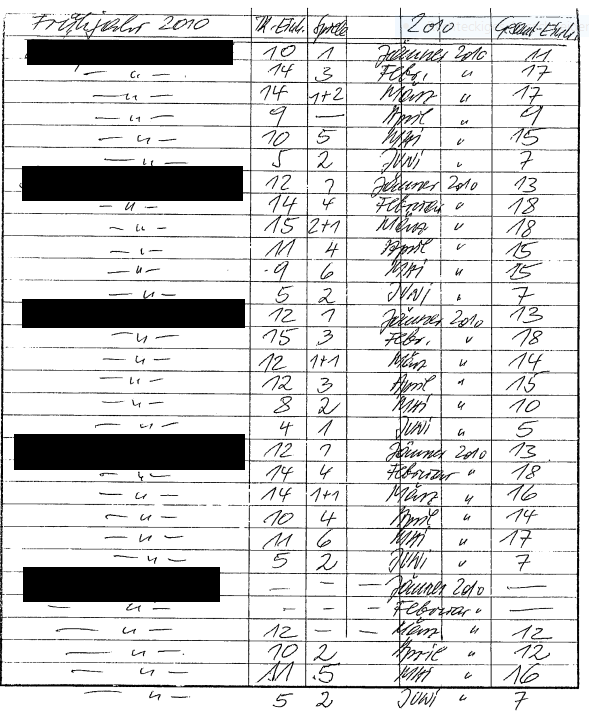

Anwesenheitslisten und Einsatztage

Festgestellt wird, dass es sich bei den mit Eingangsstück E/747-K/14 vorgelegten Anwesenheitslisten um die Original- bzw. Uraufzeichnungen handelt. Diese wurden vom Bf. in den Beschwerdejahren angefertigt. Bis inklusive Juni 2010 wurden händische Aufzeichnungen geführt, aus denen hervorgeht, wie viele Trainingseinheiten und Spiele die einzelnen Spieler pro Monat absolviert haben.

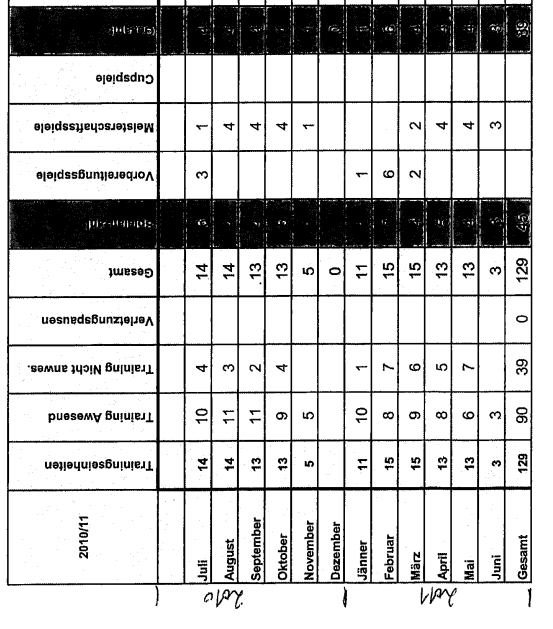

Ab Juli 2010 wurden die Aufzeichnungen am Computer geführt. Die Aufzeichnungen sind ab diesem Zeitpunkt auf den einzelnen Spieler bezogen. Aufgezeichnet wurde, wie viele Trainingseinheiten und Spiele pro Monat insgesamt stattfanden und in welchem Ausmaß der einzelne Spieler an diesen teilnahm.

Im Verein wurde mehrmals die Woche trainiert und es fanden auch mehrere Spiele im Monat statt. Ob eine tageweise Aufzeichnung der Einsatztage/Spieler in den Beschwerdejahren erfolgte, kann nicht festgestellt werden.

Konkretisierung des Beschwerdebegehrens

Nach mehrfacher Aufforderung hat der Bf. am 10.01.2022 eine Aufstellung jener Beträge vorgelegt, welche seiner Ansicht nach DB-pflichtig seien (E/25-K/22). Dabei wurden die an die Spieler erfolgten Auszahlungen, welche einen Betrag von 540 Euro/Monat überstiegen, zusammengerechnet. Laut der Berechnung des Bf. ergibt sich somit für das Jahr 2009 ein DB-pflichtiger Betrag von 7.460 Euro und für das Jahr 2010 ein Betrag von 7.755 Euro.

Die vom Bf. vorgelegte Berechnung ist aufgrund der zugrundeliegenden Berechnungsfehler unschlüssig.

Folgejahre

In den Folgejahren wurde das System der Spielervereinbarungen vom Bf. umgestellt. Es werden mittlerweile grundsätzlich nur mehr 540 Euro ausbezahlt, wobei das von der Bundessportorganisation aufgelegte Formular "Aufzeichnung über Einsätze und Bestätigung über den Erhalt von pauschalen Reiseaufwandsentschädigungen" verwendet wird. Die für die Folgejahre durchgeführten GPLA-Prüfungen führten zu keinen Feststellungen.

2. Beweiswürdigung

Zu diesen Sachverhaltsfeststellungen gelangt das Bundesfinanzgericht aufgrund folgender Beweiswürdigung:

Vereinsgeschichte

Dass es sich beim Bf. um einen begünstigten Rechtsträger im Sinne der §§ 34 ff BAO handelt, ist unstrittig. Die Feststellungen zur Vereinsgeschichte und den verantwortlichen Funktionären ergeben sich aus der Einsichtnahme des Bundesfinanzgerichtes in das Zentrale Vereinsregister, die Vereinshomepage und den Wikipedia-Eintrag zum Bf. sowie aus den Angaben der steuerlichen Vertretung.

GPLA-Prüfung und Finanzstrafrechtliche Ermittlungen

Wie die Bemessungsgrundlagen von der belangten Behörde ermittelt wurden, ergibt sich aus dem abgeführten Prüfungsverfahren und den ergänzenden Angaben der Amtsvertreterin.

Dass aufgrund der Selbstanzeige finanzstrafrechtliche Ermittlungen durch die Steuerfahndung geführt wurden, ergibt sich aus der im Lohnsteuerakt enthaltenen Niederschrift über die Einvernahme des Vereinsobmannes. Die Feststellung zur Unbescholtenheit beruht auf der Einsichtnahme des Bundesfinanzgerichtes in die Finanzstrafdatenbank der Finanzverwaltung.

Spielervereinbarungen und Auszahlungen

Einleitend ist festzuhalten, dass im Zuge des Beschwerdeverfahrens von beiden Verfahrensparteien ergänzende Beweismittelvorlagen erfolgten. Im Gerichtsakt liegen zusammengefasst vor:

Spielervereinbarungen:

[...]

Kassa-Belege:

[...]

Abrechnungen:

[...]

Die Feststellung, dass ***4*** in den Beschwerdejahren für die Spielervereinbarungen und Auszahlungen zuständig war, ergibt sich aus seinen Angaben in der mündlichen Verhandlung, der Selbstanzeige und der Niederschrift über die Vernehmung von ***2*** durch die Steuerfahndung Klagenfurt. Dazu in der mündlichen Verhandlung befragt, gab er zusammengefasst an, dass es mit den Vereinbarungen erst ab dem Aufstieg in die Kärntner Liga richtig losgegangen ist. Vorher sind im Verein eigentlich keine Aufzeichnungen geführt worden, eine damals übliche Vorgangsweise im Fußballsport. Die steuerliche Neuregelung ist Mitte des Jahres 2009 gekommen und man wusste anfangs nicht genau, wie die Aufzeichnungen zu führen sind.

Die für die Saison 2008/2009 abgeschlossenen Spielervereinbarungen (Fixum mit oder ohne Punkteprämie) wurden in derselben Form auch in der Saison 2009/2010 und im Frühjahr 2010 (bis Juni 2010) verwendet. Ab der Saison 2010/2011 wurden die Spielervereinbarungen umgestaltet, wobei sowohl in den alten als auch in den neuen Spielervereinbarungen monatliche Pauschalbeträge vereinbart waren.

Beispiel Spielervereinbarung für die Zeiträume Juli 2009 - Juni 2010

Beispiel Spielervereinbarung für die Zeiträume ab Juli 2010

Ausgezahlte Beträge

Vom Bf. nicht bestritten wurde, dass die Auszahlungen sowohl im Jahr 2009 als auch im Jahr 2010 unabhängig von den Einsatztagen pauschal in gleicher Höhe erfolgten (plus allfällige Prämie). Dieser Auszahlungsmodus ist für das Bundesfinanzgericht auch durch die vorliegenden Kassa-Belege in Verbindung mit den Anwesenheitslisten nachvollziehbar.

Dass mit einzelnen Spielern sowohl im Jahr 2009 als auch im Jahr 2010 reine Punkteprämien vereinbart wurden, kann den vorliegenden Auszahlungsbelegen und Abrechnungen entnommen werden (***5***, ***6***, ***7***, ***8***, ***9***).

Aus der Niederschrift zur mündlichen Verhandlung am 09.09.2021 ergibt sich die Unstrittigkeit der von der belangten Behörde für die Bemessungsgrundlagen herangezogenen Auszahlungsbeträge von 47.055,11 Euro für das Jahr 2009 und 63.680,00 Euro für das Jahr 2010.

Anwesenheitslisten und Einsatztage

Zur Feststellung, dass es sich bei den Anwesenheitslisten (Eingangsstück E/747-K/14) um die Originalaufzeichnungen aus den Beschwerdejahren handelt, wird auf die Angaben des ***4*** in der mündlichen Verhandlung vom 18.01.2022 verwiesen. Diese sind nicht für alle Spieler vorhanden.

Mit der Neugestaltung der Spielervereinbarungen ab Juli 2010 ging eine Änderung bei den Aufzeichnungen einher. Die Anwesenheitslisten wurden ab diesem Zeitpunkt für jeden einzelnen Spieler geführt, wobei auch die Abwesenheiten und Verletzungspausen erfasst wurden.

Beispiel Anwesenheitsliste Jänner 2009 bis Juni 2010

Beispiel Anwesenheitsliste ab Juli 2010:

Tageweise Aufzeichnungen wurden nicht vorgelegt, obwohl in der vom Bf. vorgelegten Berechnung der Einsatztage und Entschädigungen (E/25-K/22) eine tageweise Darstellung enthalten ist. Dazu befragt, gab der steuerliche Vertreter in der mündlichen Verhandlung am 18.01.2022 an, dies könne von ihm nicht aufgeklärt werden. Weitere für das Verfahren relevante Unterlagen seien nicht vorhanden.

Konkretisierung des Beschwerdebegehrens

Die vom Bf. ermittelten steuerpflichtigen Beträge sind aus mehreren Gründen unschlüssig. Für das Jahr 2009 wird fälschlicherweise von einem Höchstbetrag von 60 Euro, anstatt 30 Euro, pro Einsatztag ausgegangen. Für das Jahr 2010 wurde die Anzahl der Einsatztage falsch dargestellt, da krankheitsbedingte Abwesenheiten von Trainings und Spielen nicht abgezogen wurden. Diese Abwesenheiten sind den oa. Originalaufzeichnungen zu entnehmen. Zudem wurde weder für das Jahr 2009 noch für das Jahr 2010 berücksichtigt, ob in den ausbezahlten Beträgen Punkteprämien enthalten waren.

In der mündlichen Verhandlung vom 18.01.2022 wurde der steuerliche Vertreter zu den aufgezeigten Unschlüssigkeiten befragt und gab dazu an, es seien (Übertragungs-)Fehler passiert.

Folgejahre

Wie die Vereinbarungen mit den Spielern mittlerweile gestaltet sind und wie die Aufzeichnungspflichten hinsichtlich der Einsatztage erfüllt werden, wurde von ***4*** in der mündlichen Verhandlung vom 19.05.2021 geschildert. Zur Feststellung, dass die Steuerbefreiung in den Folgejahren anerkannt wurde, wird auf die GPLA-Berichte vom 08.05.2015 für den Prüfungszeitraum 2011 bis 2013 und vom 10.04.2019 für den Prüfungszeitraum 2014 bis 2017 wird verwiesen.

3. Rechtliche Beurteilung

3.1. Zu Spruchpunkt I. (Abweisung)

§ 323 Abs. 38 BAO normiert, dass die am 31. Dezember 2013 beim Unabhängigen Finanzsenat als Abgabenbehörde zweiter Instanz anhängigen Berufungen vom Bundesfinanzgericht als Beschwerden im Sinn des Art. 130 Abs. 1 B-VG zu erledigen sind. Das Bundesfinanzgericht ist sohin für die gegenständliche Beschwerde sachlich zuständig.

Rechtslage

Für die anhängige Beschwerde sind § 41 des Familienlastenausgleichgesetzes 1967 und § 3 Abs. 1 Z 16c des Einkommensteuergesetzes 1988 relevant.

Den Dienstgeberbeitrag haben gemäß § 41 Abs. 1 FLAG 1967 alle Dienstgeber zu leisten, die im Bundesgebiet Dienstnehmer beschäftigen.

Zur Beitragsgrundlage gehören nicht die in § 3 Abs. 1 Z 11 und Z 13 bis 21 des Einkommensteuergesetzes 1988 genannten Bezüge (§ 41 Abs 4 lit b FLAG 1967).

Für die beschwerdegegenständlichen Jahre 2009 und 2010 beträgt der Beitrag nach § 41 Abs. 5 FLAG 1967 4,5 v.H. der Beitragsgrundlage.

§ 3 Abs. 1 Z 16c EStG 1988, in der bis 30.12.2009 anzuwendenden Fassung des Budgetbegleitgesetzes 2009, BGBl. I Nr. 52/2009, lautet:

(1) Von der Einkommensteuer sind befreit:

(...)

16c. Pauschale Fahrt- und Reiseaufwandsentschädigungen, die von begünstigten Rechtsträgern im Sinne der §§ 34 ff BAO, deren satzungsgemäßer Zweck die Ausübung oder Förderung des Körpersportes ist, an Sportler, Schiedsrichter und Sportbetreuer (zB Trainer, Masseure) gewährt werden, in Höhe von 30 Euro pro Einsatztag, höchstens aber 540 Euro pro Kalendermonat der Tätigkeit. Erfolgt der Steuerabzug vom Arbeitslohn, steht die Steuerfreiheit nur zu, wenn beim Steuerabzug vom Arbeitslohn neben den pauschalen Aufwandsentschädigungen keine Reisevergütungen, Tages- oder Nächtigungsgelder im Sinne des § 26 Z 4 oder Reiseaufwandsentschädigungen gemäß § 3 Abs. 1 Z 16b steuerfrei ausgezahlt werden.

§ 3 Abs. 1 Z 16c EStG 1988, in der ab dem 31. Dezember 2009 anzuwendenden Fassung des Abgabenänderungsgesetzes 2009, BGBl. I Nr. 151/2009, lautet:

(1) Von der Einkommensteuer sind befreit:

(...)

16c. Pauschale Reiseaufwandsentschädigungen, die von begünstigten Rechtsträgern im Sinne der §§ 34 ff BAO, deren satzungsgemäßer Zweck die Ausübung oder Förderung des Körpersportes ist, an Sportler, Schiedsrichter und Sportbetreuer (zB Trainer, Masseure) gewährt werden, in Höhe von bis zu 60 Euro pro Einsatztag, höchstens aber 540 Euro pro Kalendermonat der Tätigkeit. Die Steuerfreiheit steht nur zu, wenn beim Steuerabzug vom Arbeitslohn neben den pauschalen Aufwandsentschädigungen keine Reisevergütungen, Tages- oder Nächtigungsgelder gemäß § 26 Z 4 oder Reiseaufwandsentschädigungen gemäß § 3 Abs. 1 Z 16b steuerfrei ausgezahlt werden.

Rechtliche Würdigung

Die verfahrensrelevante gesetzliche Bestimmung des § 3 Abs. 1 Z 16c EStG 1988 wurde mit dem Budgetbegleitgesetz 2009 eingeführt. Der Gesetzgeber hat mit dieser Bestimmung eine Begünstigung ausdrücklich gesetzlich verankert, die zuvor in den Vereinsrichtlinien 2001 vorgesehen war und vom Unabhängigen Finanzsenat nicht anerkannt wurde. Die Begünstigung führt zu einer unsachlichen Besserstellung einer Personengruppe, wobei in den Gesetzesmaterialien die besondere Förderung des Breitensports als besonderes gesellschaftspolitisches Anliegen angeführt wird (vgl. Mayr/Hayden in Doralt/Kirchmayr/Mayr/Zorn, EStG22, § 3, Rz 212f. mwN).

In der Regierungsvorlage führte der Gesetzgeber (wörtlich) aus (RV 113 dB XXIV. GP Seite 65):

Zu Z 3 und 26 (§ 3 Abs. 1 Z 16c und § 124b Z 159 EStG 1988):

Die Förderung des Sports, im Besonderen des Breitensports, stellt ein besonderes gesellschaftspolitisches Anliegen dar. Der Breitensport wird in einer Vielzahl von Sportvereinen ausgeübt, die steuerlich als gemeinnützig einzustufen sind. Nach bisheriger Praxis wurden nach den Vereinsrichtlinien des BMF an Sportler und Sportbetreuer ausgezahlte Kostenersätze in bestimmtem Umfang steuerfrei belassen. Die Vereinsrichtlinien basieren aber auf keiner verbindlichen Rechtsgrundlage. Dies wurde unter anderem in Entscheidungen des UFS festgestellt, sodass es im Sinne der Rechtssicherheit und eines einfachen Vollzuges einer gesetzlichen Regelung bedarf.

Die Neuregelung soll eine einfache und klare Rechtsgrundlage für gemeinnützige Sportvereine schaffen, wonach Kostenersätze (pauschale Fahrt- und Reisekostenentschädigungen) für die mit der sportlichen Tätigkeit zusammenhängenden Aufwendungen von Sportlern, Schiedsrichtern und Sportbetreuern (z.B. Trainer, Masseure) bis zu einer Höhe von 30 Euro pro Tag bzw. maximal 540 Euro pro Kalendermonat der sportlichen Tätigkeit steuer- und sozialversicherungsfrei ausgezahlt werden können.

Voraussetzung für eine einfache Regelung ist eine Vereinheitlichung von steuerrechtlichen und sozialversicherungsrechtlichen Vorschriften sowie die entsprechende Befreiung von der Kommunalsteuer und dem Dienstgeberbeitrag zum Familienlastenausgleich. Das wird mit dieser gesetzlichen Regelung erreicht. Von der Sozialversicherung sind jedoch nur nebenberuflich tätige Sportler bzw. Sportbetreuer befreit, sodass ein entsprechender Versicherungsschutz für hauptberuflich Tätige sichergestellt ist.

Die Steuerbefreiung ist als Freibetrag konstruiert, sodass bei Auszahlung höherer Beträge nur der übersteigende Betrag steuerpflichtig wird. Sofern der Sportler im Veranlagungsverfahren tatsächlich Fahrt- und Reisekosten geltend macht, führen diese nur insoweit zu Betriebsausgaben oder Werbungskosten, als sie die pauschalen steuerfreien Fahrt- und Reisenkostenentschädigungen übersteigen.

In den Lohnsteuerrichtlinien Rz. 92k finden sich zu § 3 Abs. 1 Z 16c EStG 1988 (auszugsweise) folgende Ausführungen:

Es ist nicht zulässig, Beträge aus einem vereinbarten Fixum steuerfrei herauszurechnen und auszubezahlen. Werden unabhängig von den Einsatztagen (monatliche) Entgelte in gleicher Höhe ausbezahlt, ist dies ein Indiz, dass keine pauschalen Aufwandsentschädigungen (sondern ein vereinbartes Fixum) vorliegen. Die Bestimmung (§ 3 Abs. 1 Z 16c EStG 1988) tritt rückwirkend mit 01.01.2009 in Kraft. Es bestehen keine Bedenken, wenn vor der Veröffentlichung des Gesetzes im Juni 2009 die Vereinsrichtlinien 2001 angewendet wurden.

Ebenso wie der Verwaltungsgerichtshof ist auch das Bundesfinanzgericht nur an ordentlich kundgemachte Rechtsquellen gebunden und sind die von der belangten Behörde ins Treffen geführten Bestimmungen der Lohnsteuerrichtlinien mangels Kundmachung daher auch für das Bundesfinanzgericht nicht beachtlich, können jedoch als Auslegungsbehelf dienen.

Nach Ansicht des Bundesfinanzgerichtes wurden im vorliegenden Beschwerdefall die Anwendungsvoraussetzungen des § 3 Abs. 1 Z 16c EStG nicht erfüllt, sodass der Beschwerde kein Erfolg beschieden sein konnte.

Aus dem festgestellten Sachverhalt ergibt sich zunächst unzweifelhaft, dass der Bf. ein begünstigter Rechtsträger im Sinne der §§ 34 ff BAO ist und die strittigen Zahlungen an einen begünstigten Personenkreis (Spieler und Trainer) erfolgten.

Pauschale Reiseaufwandsentschädigungen können unabhängig vom Vorliegen einer Reise iSd

§ 26 Z 4 EStG bei Vorliegen der übrigen Voraussetzungen des § 3 Abs. 1 Z 16c EStG gewährt werden. Zum Nachweis, dass lediglich für Einsatztage pauschale Fahrt- und Reiseaufwands-entschädigungen ausbezahlt wurden, müssen die Einsatztage vom AG (Verein) pro AN aufgezeichnet werden. Als Einsatztag gilt ein Tag, an dem ein Training oder Wettkampf stattfindet. Übersteigen die pauschalen Fahrt- und Reiseaufwandsentschädigungen die jeweils anzuwendenden Höchstbeträge, sind nur die übersteigenden Beträge zu versteuern (Kuprian in Wiesner/Grabner/Knechtl/Wanke, EStG § 3 (Stand 1.1.2021) Rz 130). Ein vereinbartes Fixum und Sieg- oder Punkteprämien sind begünstigungsschädlich (Toifl/Hosp, Schwarzarbeit im Sport oder doch pauschale Reiseaufwandsentschädigung? SKW 2021, 877).

Nach dem Willen des Gesetzgebers müssen die bezahlten Beträge die Funktion eines Kostenersatzes für die mit der sportlichen Tätigkeit zusammenhängenden Aufwendungen erfüllen. Dies ergibt sich aus der Entstehungsgeschichte und dem Wortlaut der Bestimmung. Nur unter dieser Voraussetzung ist die steuerfreie Auszahlung einer Entschädigung von bis zu 30 Euro pro Einsatztag im Jahr 2009 und von bis zu 60 Euro pro Einsatztag im Jahr 2010, höchstens aber 540 Euro pro Kalendermonat, möglich. Bei tage- und/oder monatsweiser Überschreitung dieser Höchstgrenzen sind die übersteigenden Beträge steuerpflichtig.

Für die Inanspruchnahme der Steuerbefreiung ist daher nach Auffassung des Bundesfinanz-gerichtes im ersten Schritt die vereinbarte Entschädigung pro Einsatztag relevant. Übersteigt diese 30 Euro (2009) bzw. 60 Euro (2010) pro Tag, so ist der übersteigende Betrag unabhängig vom monatlichen Freibetrag steuerpflichtig. Wird die tageweise Höchstgrenze nicht überschritten, ist dann im zweiten Schritt zu prüfen, ob durch die Anzahl der Einsatztage der monatsweise Freibetrag von 540 Euro überschritten ist.

Für den Beschwerdefall bedeutet dies, dass soweit mit den Spielern Punkteprämien vereinbart und ausbezahlt wurden, die Steuerbefreiung von vornherein nicht anwendbar war. Aber auch bei den unter der Bezeichnung "Fixum" (bis Juni 2010) und "Pauschale" (ab Juli 2010) geleisteten Zahlungen handelt es sich nicht um Kostenersätze, die anlässlich von Einsatztagen gewährt wurden. Diese Pauschalbeträge wurden vielmehr unabhängig davon geleistet, wie viele Einsatztage (Training oder Spiel) der einzelne Sportler tatsächlich im Monat absolvierte. Diese Beurteilung ergibt sich aus dem festgestellten Sachverhalt. An dieser Beurteilung vermag auch die Neuformulierung der Spielervereinbarungen ab Juli 2010 nichts zu ändern, da weiterhin eine pauschale Auszahlung unabhängig von den Einsatztagen erfolgte. Die Steuer-befreiung war daher auch für die unter diesem Titel ausbezahlten Vergütungen von vornherein nicht anwendbar.

Die gesetzliche Neuregelung des § 3 Abs. 1 Z 16c EStG wurde im Juni 2009 veröffentlicht und trat rückwirkend mit 01.01.2009 in Kraft. Soweit in den Lohnsteuerrichtlinien die Auffassung vertreten wird, die Anwendung der Vereinsrichtlinien 2001 bis zur Veröffentlichung des Gesetzes im Juni 2009 sei unbedenklich, wird auf die dazu Judikatur des Unabhängigen Finanzsenates verwiesen, die Anlass für die gesetzliche Neuregelung war (UFS 19.1.2007, RV/0641-I/06).

Da der Rechtsansicht des Bf., dass eine Entschädigung über monatliche Fixbeträge unschädlich sei und somit jedenfalls 540 Euro/Monat pro Spieler als steuerfrei zu behandeln seien, sofern dies in den jeweiligen Einsatztagen Deckung finde, vom Bundesfinanzgericht nicht gefolgt werden konnte, war auf die festgestellten Unschlüssigkeiten im konkretisierten Beschwerdebegehren nicht weiter einzugehen.

Die von der belangten Behörde für die Bemessungsgrundlage des Dienstgeberbeitrages herangezogenen Zahlungen von 47.055,11 (2009) und von 63.680,00 (2010) sind der Höhe nach unstrittig. Es war somit spruchgemäß zu entscheiden.

3.2. Zu Spruchpunkt II. (Revision)

Gegen ein Erkenntnis des Bundesfinanzgerichtes ist die Revision zulässig, wenn sie von der Lösung einer Rechtsfrage abhängt, der grundsätzliche Bedeutung zukommt, insbesondere weil das Erkenntnis von der Rechtsprechung des Verwaltungsgerichtshofes abweicht, eine solche Rechtsprechung fehlt oder die zu lösende Rechtsfrage in der bisherigen Rechtsprechung des Verwaltungsgerichtshofes nicht einheitlich beantwortet wird.

Da - soweit ersichtlich - zur Frage, ob eine Entschädigung über monatliche Fixbeträge für die Steuerbefreiung des § 3 Abs. 1 Z1 16c EStG 1988 unschädlich ist, keine Rechtsprechung des Verwaltungsgerichtshofes existiert, war die Revision zuzulassen.

Belehrung und Hinweise

Beschwerdeführenden Parteien und den im Beschwerdeverfahren Beigetretenen steht das Recht zu, innerhalb von sechs Wochen ab Zustellung dieser Entscheidung eine Beschwerde an den Verfassungsgerichtshof (Freyung 8, 1010 Wien) zu erheben. Die Beschwerde ist direkt beim Verfassungsgerichtshof einzubringen. Die Beschwerde an den Verfassungsgerichtshof muss - abgesehen von den gesetzlichen Ausnahmen - durch eine bevollmächtigte Rechtsanwältin oder einen bevollmächtigten Rechtsanwalt eingebracht werden. Personen mit geringem Einkommen und Vermögen können einen Antrag auf Gebührenbefreiung und/oder auf kostenlose Beigebung einer Rechtsanwältin oder eines Rechtsanwaltes stellen. Der Verfahrenshilfeantrag selbst ist gebührenfrei und muss nicht von einer Rechtsanwältin oder einem Rechtsanwalt eingebracht werden. Es muss aber die Rechtssache, für die Verfahrenshilfe begehrt wird, angegeben und bekannt gegeben werden, ob die beschwerdeführende Partei von der Entrichtung der Eingabengebühr befreit werden will und/oder ob ihr eine Rechtsanwältin oder ein Rechtsanwalt beigestellt werden soll. Das Antragsformular samt Vermögensbekenntnis kann beim Verfassungsgerichtshof elektronisch, postalisch oder persönlich eingebracht werden. Das Formular für postalische oder persönliche Einbringung liegt in der Geschäftsstelle des Verfassungsgerichtshofes auf; es kann auch von der Website des Verfassungsgerichtshofes (www.vfgh.gv.at ; im Bereich Kompetenzen und Verfahren / Verfahrenshilfe) heruntergeladen werden. Die Einbringung per E-Mail ist keine zulässige Form der elektronischen Einbringung. Zur Vorgangsweise für die elektronische Einbringung und zu weiteren Informationen wird auf die Website des Verfassungsgerichtshofes verwiesen.

Den Parteien des Beschwerdeverfahrens steht das Recht zu, innerhalb von sechs Wochen ab Zustellung dieser Entscheidung, wenn das Bundesfinanzgericht dies in seinem Spruch zugelassen hat, eine ordentliche, ansonsten eine außerordentliche Revision an den Verwaltungsgerichtshof zu erheben. Die Revision ist schriftlich innerhalb von sechs Wochen ab Zustellung der Entscheidung beim Bundesfinanzgericht einzubringen. Sie ist - abgesehen von den gesetzlichen Ausnahmen - durch eine bevollmächtigte Rechtsanwältin oder einen bevollmächtigten Rechtsanwalt (in Abgaben- und Abgabenstrafsachen auch von einer Steuerberaterin bzw. einem Steuerberater oder einer Wirtschaftsprüferin bzw. einem Wirtschaftsprüfer) abzufassen und einzubringen. Bei entsprechend ungünstiger Einkommens- und Vermögenslage kann Verfahrenshilfe gewährt werden. Wird die Verfahrenshilfe bewilligt, entfällt die Eingabengebühr und es wird eine Rechtsanwältin oder ein Rechtsanwalt bestellt, die oder der den Schriftsatz verfasst. Der Antrag ist im Falle der ordentlichen Revision beim Bundesfinanzgericht einzubringen. Das Antragsformular ist elektronisch auf der Website des Bundesfinanzgerichtes (https://www.bfg.gv.at/public/faq.html ) erhältlich. Zur Erhebung einer außerordentlichen Revision ist der Antrag auf Verfahrenshilfe unmittelbar beim Verwaltungsgerichtshof (Postfach 50, 1016 Wien) einzubringen; bereits der Antrag hat diesfalls eine Begründung zu enthalten, warum die Revision für zulässig erachtet wird. Das Antragsformular für postalische oder persönliche Einbringung ist im Servicecenter des Verwaltungsgerichtshofes (Judenplatz 11, 1010 Wien) oder elektronisch auf der Website des Verwaltungsgerichtshofes (www.vwgh.gv.at ; im Bereich Verfahren/Verfahrenshilfe) erhältlich, auf welche auch zur Vorgangsweise für die elektronische Einbringung und zu weiteren Informationen verwiesen wird.

Die für eine allfällige Beschwerde oder Revision zu entrichtenden Eingabengebühren ergeben sich aus § 17a Verfassungsgerichtshofgesetz 1953 und § 24a Verwaltungsgerichtshofgesetz 1985.

Klagenfurt am Wörthersee, am 19. April 2022

Zusatzinformationen | |

|---|---|

Materie: | Steuer, FLAG |

betroffene Normen: | § 41 FLAG 1967, Familienlastenausgleichsgesetz 1967, BGBl. Nr. 376/1967 |