Teilweise Anrechnung des erhaltenen Pflegegeldes bei stationärem Aufenthalt in einer Pflegeeinrichtung

European Case Law Identifier: ECLI:AT:BFG:2021:RV.7100091.2021

Entscheidungstext

IM NAMEN DER REPUBLIK

Das Bundesfinanzgericht hat durch die Richterin Mag. Gertraud Hausherr in der Beschwerdesache ***Bf1***, ***Bf1-Adr***, über die Beschwerde vom 9. November 2020 gegen den Bescheid des Finanzamtes Österreich vom 16. Oktober 2020 betreffend Einkommensteuer (Arbeitnehmerveranlagung) 2019 Steuernummer ***BF1StNr1*** zu Recht erkannt:

Der Beschwerde wird gemäß § 279 BAO Folge gegeben.

Der angefochtene Bescheid wird abgeändert.

Die Bemessungsgrundlagen und die Höhe der festgesetzten Abgabe sind dem Ende der Entscheidungsgründe zu entnehmen und bilden einen Bestandteil des Spruches dieses Erkenntnisses.

Gegen dieses Erkenntnis ist eine Revision an den Verwaltungsgerichtshof nach Art. 133 Abs. 4 Bundes-Verfassungsgesetz (B-VG) zulässig.

Entscheidungsgründe

Verfahrensgang

Frau ***2*** ***4*** ***3***, Beschwerdeführerin, Geburtsjahrgang 1938, bezog im streitgegenständlichen Zeitraum 2019 Einkünfte von der Pensionsversicherungsanstalt und erhielt ab 01.02.2019 Pflegegeld der Stufe 2 im Betrag von € 3.190,00 für das Jahr 2019 - monatlich € 290,00.

In ihrer Erklärung zur Arbeitnehmerveranlagung für 2019 machte die Beschwerdeführerin einen Betrag von € 4.576,67 als außergewöhnliche Belastung ohne Selbstbehalt bei eigener Behinderung geltend.

Im Ergänzungsersuchen ersuchte das Finanzamtes um folgende Auskunft:

"Bitte senden Sie uns die genaue Aufstellung Ihrer beantragten außergewöhnlichen Belastungen ohne Selbstbehalt mit den folgenden Details:

• Rechnung inkl. Rechnungsdatum • Bezeichnung der Aufwendung • Einzelpreise und Summe über alle Aufwendungen • Abzüglich erhaltener Ersätze (Krankenkasse, Versicherung, Fonds, usw.)

Zum Nachweis Ihrer beantragten Aufwendungen legen Sie bitte alle Belege bei.

Hinweis: • Bei stationären Aufenthalten, wie z. B. Krankenhaus oder Kur, ist eine Haushaltsersparnis von 5,23 Euro pro Tag von den beantragten Aufwendungen abzuziehen.

• Nur Kosten, die im direkten Zusammenhang mit der Behinderung stehen, können ohne Selbstbehalt berücksichtigt werden."

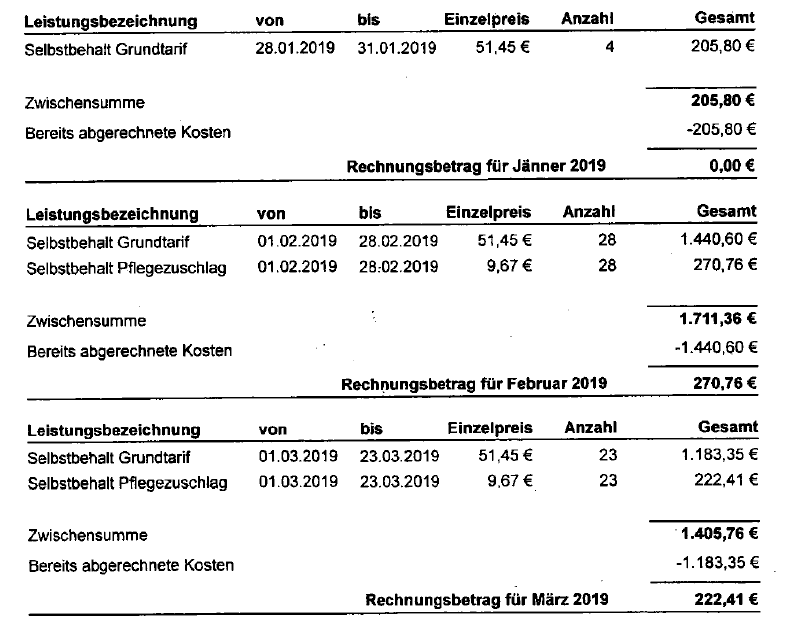

Die Beschwerdeführerin legte fristgerecht eine Aufstellung der außergewöhnlichen Belastungen sowie die entsprechenden Belege vor. Neben Rechnungen für Ärzte, Ambulatorien, Apotheken und Heilbehelfe legte die Beschwerdeführerin folgende Abrechnung einer Pflege- und Betreuungseinrichtung vor:

Im Erstbescheid vom 16.10.2020 anerkannte und berücksichtigte das Finanzamt einen Betrag von € 1.386,67 als außergewöhnliche Belastung. Begründend führte es aus, dass von den nachgewiesenen Kosten das erhaltene steuerfreie Bundespflegegeld in Abzug gebracht worden sei.

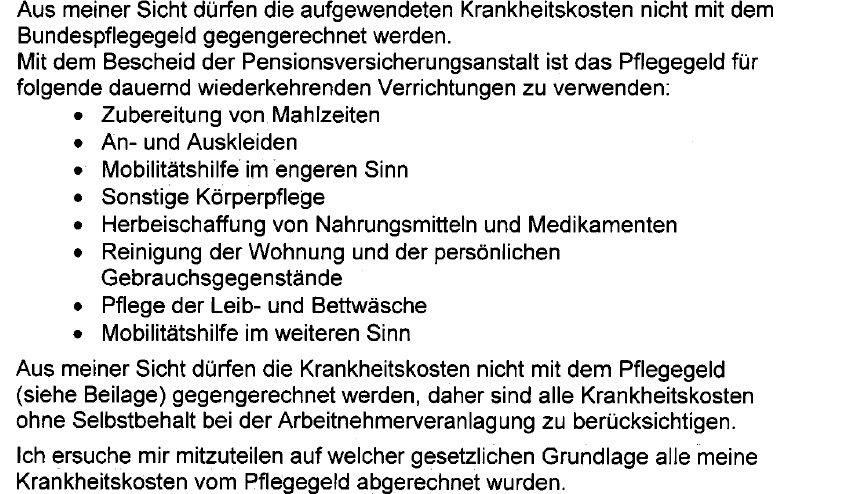

Mit Schreiben vom 09.11.2020 wurde durch die Beschwerdeführerin Beschwerde mit folgender Begründung erhoben:

Im beigelegten Bescheid der Pensionsversicherungsanstalt werden die von der Beschwerdeführerin genannten Leistungen aufgezählt.

Mit Beschwerdevorentscheidung des Finanzamtes vom 01.12.2020 wurde der Einkommensteuerbescheid vom 16.10.2020 abgeändert und ein Betrag von € 2.372,68 als außergewöhnliche Belastung anerkannt. Die Begründung lautete:

"Von den ursprünglich geltend gemachten Kosten in Höhe von 4.576,67 Euro wurden die Betreuungskosten (2.829,35 €) abgezogen, diese sind mit dem Pflegegeld abgegolten. Somit kommen 2.372,68 Euro als zusätzliche Kosten zum Ansatz."

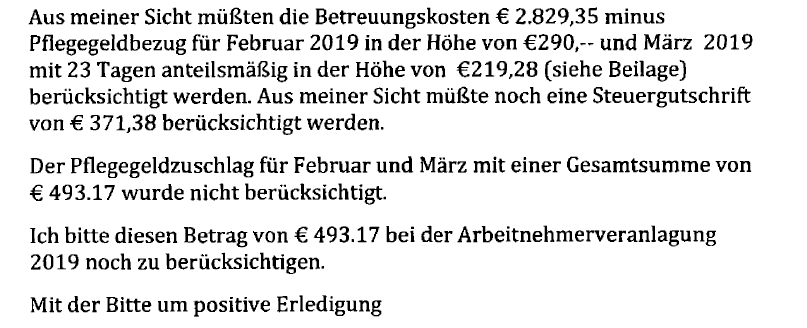

Mit Schreiben vom 30.12.2020 erhob die Beschwerdeführerin Einspruch gegen den Bescheid vom 01.12.2020 - damit beantragte Frau ***3*** die Vorlage der Beschwerde an das Bundesfinanzgericht. Begründend führte sie aus:

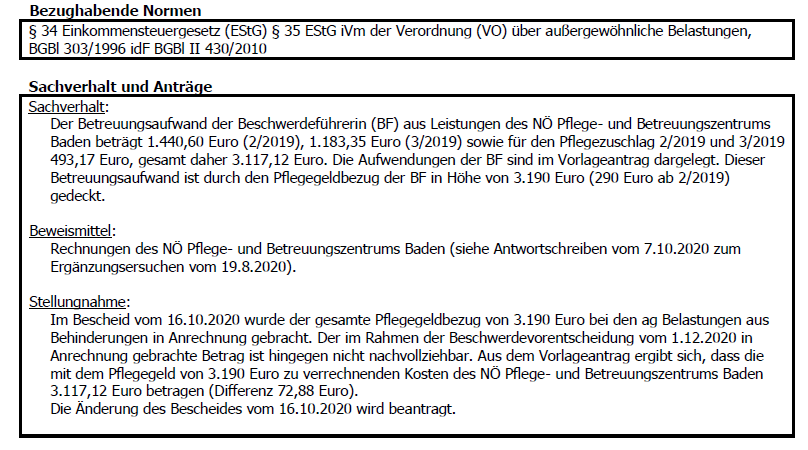

Mit Vorlagebericht vom 26.02.2021 legte das Finanzamt die Beschwerde dem Bundesfinanzgericht vor und führte in seiner Stellungnahme dazu aus:

Das Bundesfinanzgericht hat erwogen:

Sachverhalt

Frau ***3*** bezog im Jahr 2019 Pensionseinkünfte sowie Bundespflegegeld der Stufe 2 laut Bescheid der Pensionsversicherungsanstalt ab 01. 02.2021 - monatlich € 290,00 - im Gesamtbetrag von € 3.190,00.

Aufgrund einer eigenen Behinderung machte sie Krankheitskosten als außergewöhnliche Belastung ohne Selbstbehalt geltend. Diese wurden und werden grundsätzlich vom Finanzamt als außergewöhnliche Belastung ohne Selbstbehalt aufgrund eigener Behinderung der Beschwerdeführerin anerkannt und stehen außer Streit.

Im Vorlageantrag wurde durch die Beschwerdeführerin der Endabrechnungbetrag des stationären Aufenthaltes im ***5*** Pflege- und Betreuungszentrum als außergewöhnliche Belastung im Betrag von € 3.322,92 geltend gemacht. Die Beschwerdeführerin begehrte, dass nur eine anteilsmäßige Anrechnung des erhaltenen Pflegegeldes erfolge.

Der Betrag von € 3.322,92 setzt sich - laut vorgelegter endgültiger Abrechnung vom 28.03.2019, Beilage 4 der Beantwortung des Ergänzungsersuchens vom 07.10.2020 - siehe oben - wie folgt zusammen:

Zeitraum von | bis | Betrag in Euro |

28.01.2019 | 31.01.2019 | 205,80 |

01.02.2019 | 28.02.2019 | 1.711,36 |

01.03.2019 | 23.03.2019 | 1.405,76 |

Gesamtbetrag | | 3.322,92 |

Beweiswürdigung

Die anderen geltend gemachten Krankheitskosten betreffen Arztbesuche, Diagnosezentren, Bandagisten, Apotheken, Heilbehelfe etc. und sind diese Beträge nachgewiesen und unstrittig.

Dies ergibt sich aus dem bisherigen Verfahrensgang und den von der Beschwerdeführerin vorgelegten Unterlagen und Belegen.

Rechtsfrage:

Zu beurteilen ist die Rechtsfrage, ob und bejahendenfalls in welcher Höhe das erhaltene Bundespflegegeld auf die geltend gemachten Aufwendungen für den Aufenthalt im Pflege- und Betreuungszentrum bei der außergewöhnlichen Belastung anzurechnen ist.

Rechtliche Beurteilung

Zu Spruchpunkt I. (Stattgabe)

Einkommensteuergesetz, EStG:

Außergewöhnliche Belastung

§ 34. (1) Bei der Ermittlung des Einkommens (§ 2 Abs. 2) eines unbeschränkt Steuerpflichtigen sind nach Abzug der Sonderausgaben (§ 18) außergewöhnliche Belastungen abzuziehen. Die Belastung muß folgende Voraussetzungen erfüllen:

1. Sie muß außergewöhnlich sein (Abs. 2).

2. Sie muß zwangsläufig erwachsen (Abs. 3).

3. Sie muß die wirtschaftliche Leistungsfähigkeit wesentlich beeinträchtigen (Abs. 4) Die Belastung darf weder Betriebsausgaben, Werbungskosten noch Sonderausgaben sein.

(2) Die Belastung ist außergewöhnlich, soweit sie höher ist als jene, die der Mehrzahl der Steuerpflichtigen gleicher Einkommensverhältnisse, gleicher Vermögensverhältnisse erwächst.

(3) Die Belastung erwächst dem Steuerpflichtigen zwangsläufig, wenn er sich ihr aus tatsächlichen, rechtlichen oder sittlichen Gründen nicht entziehen kann.

(4) Die Belastung beeinträchtigt wesentlich die wirtschaftliche Leistungsfähigkeit, soweit sie einen vom Steuerpflichtigen von seinem Einkommen (§ 2 Abs. 2 in Verbindung mit Abs. 5) vor Abzug der außergewöhnlichen Belastungen zu berechnenden Selbstbehalt übersteigt. Der Selbstbehalt beträgt bei einem Einkommen

von höchstens 7 300 Euro …………………………………………………………….……. 6%.

mehr als 7 300 Euro bis 14 600 Euro ………………………….…………………………… 8%.

mehr als 14 600 Euro bis 36 400 Euro …………………………........................................... 10%.

mehr als 36 400 Euro ……………………………………………..………………………... 12%.

………

(5) …….

(6) Folgende Aufwendungen können ohne Berücksichtigung des Selbstbehaltes abgezogen werden: …………

- Mehraufwendungen aus dem Titel der Behinderung, wenn die Voraussetzungen des § 35 Abs. 1 vorliegen, soweit sie die Summe pflegebedingter Geldleistungen (Pflegegeld, Pflegezulage, Blindengeld oder Blindenzulage) übersteigen.

Der Bundesminister für Finanzen kann mit Verordnung festlegen, in welchen Fällen und in welcher Höhe Mehraufwendungen aus dem Titel der Behinderung ohne Anrechnung auf einen Freibetrag nach § 35 Abs. 3 und ohne Anrechnung auf eine pflegebedingte Geldleistung zu berücksichtigen sind.

(7) ……..

(8) …..

Behinderte

§ 35. (1) Hat der Steuerpflichtige außergewöhnliche Belastungen

- durch eine eigene körperliche oder geistige Behinderung,

- ………

und erhält weder der Steuerpflichtige noch sein (Ehe-)Partner noch sein Kind eine pflegebedingte Geldleistung (Pflegegeld, Pflegezulage, Blindengeld oder Blindenzulage), so steht ihm jeweils ein Freibetrag (Abs. 3) zu.

(2) Die Höhe des Freibetrages bestimmt sich nach dem Ausmaß der Minderung der Erwerbsfähigkeit (Grad der Behinderung). Die Minderung der Erwerbsfähigkeit (Grad der Behinderung) richtet sich in Fällen,

1. in denen Leistungen wegen einer Behinderung erbracht werden, nach der hiefür maßgebenden Einschätzung,

2. in denen keine eigenen gesetzlichen Vorschriften für die Einschätzung bestehen, nach § 7 und § 9 Abs. 1 des Kriegsopferversorgungsgesetzes 1957 bzw. nach der Einschätzungsverordnung, BGBl. II Nr. 261/2010, für die von ihr umfassten Bereiche.

Die Tatsache der Behinderung und das Ausmaß der Minderung der Erwerbsfähigkeit (Grad der Behinderung) sind durch eine amtliche Bescheinigung der für diese Feststellung zuständigen Stelle nachzuweisen. Zuständige Stelle ist:

- Der Landeshauptmann bei Empfängern einer Opferrente (§ 11 Abs. 2 des Opferfürsorgegesetzes, BGBl. Nr. 183/1947).

- Die Sozialversicherungsträger bei Berufskrankheiten oder

Berufsunfällen von Arbeitnehmern.

- In allen übrigen Fällen sowie bei Zusammentreffen von

Behinderungen verschiedener Art das Bundesamt für Soziales und Behindertenwesen; dieses hat den Grad der Behinderung durch Ausstellung eines Behindertenpasses nach §§ 40 ff des Bundesbehindertengesetzes, im negativen Fall durch einen in Vollziehung dieser Bestimmungen ergehenden Bescheid zu bescheinigen.

(3) Es wird jährlich gewährt

bei einer Minderung der Erwerbsfähigkeit von ein Freibetrag von Euro

……

(4)……….

(5) Anstelle des Freibetrages können auch die tatsächlichen Kosten aus dem Titel der Behinderung geltend gemacht werden (§ 34 Abs. 6).

(6)…….

(7) Der Bundesminister für Finanzen kann nach den Erfahrungen der Praxis im Verordnungsweg Durchschnittssätze für die Kosten bestimmter Krankheiten sowie körperlicher und geistiger Gebrechen festsetzen, die zu Behinderungen im Sinne des Abs. 3 führen.

(8) ………

Judikatur:

VwGH vom 23.01.2019, Ro 2016/13/0010

20 Nach § 34 Abs. 6 EStG 1988 können u.a. Mehraufwendungen aus dem Titel der Behinderung, soweit sie die Summe pflegebedingter Geldleistungen (Pflegegeld, Pflegezulage, Blindengeld oder Blindenzulage) übersteigen, ohne Berücksichtigung des Selbstbehalts abgezogen werden. Der Bundesminister für Finanzen kann mit Verordnung festlegen, in welchen Fällen und in welcher Höhe Mehraufwendungen aus dem Titel der Behinderung ohne Anrechnung auf einen Freibetrag nach § 35 Abs. 3 EStG 1988 und ohne Anrechnung auf eine pflegebedingte Geldleistung zu berücksichtigen sind (§ 34 Abs. 6 letzter Satz EStG 1988).

21 Hat der Steuerpflichtige außergewöhnliche Belastungen u. a. durch eine eigene körperliche oder geistige Behinderung und erhält er keine pflegebedingte Geldleistung (Pflegegeld, Pflegezulage, Blindengeld oder Blindenzulage), so steht ihm nach § 35 Abs. 1 EStG 1988 ein Freibetrag (§ 35 Abs. 3 EStG 1988) zu.

22 Bei einer Minderung der Erwerbsfähigkeit von 25 % bis 34 % beträgt dieser Freibetrag gemäß § 35 Abs. 3 EStG 1988 EUR 75,-- jährlich.

23 Anstelle des Freibetrags nach § 35 Abs. 3 EStG 1988 können nach § 35 Abs. 5 leg. cit. auch die tatsächlichen Kosten aus dem Titel der Behinderung geltend gemacht werden (§ 34 Abs. 6 leg. cit.).

24 Gemäß § 1 Abs. 1 der Verordnung des Bundesministers für Finanzen über außergewöhnliche Belastungen, BGBl. Nr. 303/1996 (ab der Veranlagung 2011: idF BGBl. II Nr. 430/2010) (im Folgenden: Verordnung), sind die in den §§ 2 bis 4 dieser Verordnung genannten Mehraufwendungen als außergewöhnliche Belastungen zu berücksichtigen, wenn der Steuerpflichtige Aufwendungen u.a. durch eine eigene körperliche oder geistige Behinderung hat.

25 Eine Behinderung liegt nach § 1 Abs. 2 der Verordnung vor, wenn das Ausmaß der Minderung der Erwerbsfähigkeit (Grad der Behinderung) mindestens 25 % beträgt.

26 Die Mehraufwendungen gemäß §§ 2 bis 4 der Verordnung sind nicht um eine pflegebedingte Geldleistung (Pflegegeld, Pflegezulage oder Blindenzulage) oder um einen Freibetrag nach § 35 Abs. 3 EStG 1988 zu kürzen (§ 1 Abs. 3 der Verordnung).

27 Nach § 4 der Verordnung idF BGBl. II Nr. 91/1998, sind nicht regelmäßig anfallende Aufwendungen für Hilfsmittel (z.B. Rollstuhl, Hörgerät, Blindenhilfsmittel) sowie Kosten der Heilbehandlung im nachgewiesenen Ausmaß zu berücksichtigen.

28 Voraussetzung für die Abzugsfähigkeit von Kosten der Heilbehandlung nach § 4 der Verordnung ist, dass diese in einem ursächlichen Zusammenhang mit der Behinderung stehen (vgl. Fuchs in Doralt/Kirchmayr/Mayr/Zorn, EStG20, § 35 Tz 17; sowie VwGH 18.5.1995, 93/15/0079, und VwGH 3.8.2004, 99/13/0169, VwSlg 7950/F).

29 Die Ermächtigung des Bundesministers für Finanzen zur Festlegung von solchen Fällen, in denen Aufwendungen "ohne Anrechnung auf einen Freibetrag nach § 35 Abs. 3 und ohne Anrechnung auf eine pflegebedingte Geldleistung" zu berücksichtigen sind, verändert die Regelung der §§ 34 und 35 EStG 1988 inhaltlich: Während etwa nach den Vorschriften des § 35 Abs. 1 und 5 EStG 1988 iVm § 34 Abs. 6 EStG 1988 die Geltendmachung der tatsächlichen Kosten aus dem Titel der Behinderung nur "anstelle" des Freibetrags vorgesehen ist, erlaubt die Verordnungsermächtigung des letzten Satzes des § 34 Abs. 6 EStG 1988 demgegenüber die Geltendmachung tatsächlicher Mehraufwendungen aus dem Titel der Behinderung "neben" der Geltendmachung des Freibetrags nach § 35 Abs. 3 EStG 1988. Es handelt sich um eine Norm, mit der "im Kleid einer Verordnungsermächtigung der materielle Gehalt der in den diesbezüglichen Regelungen der §§ 34 und 35 geschaffenen Ansprüche geändert worden ist" (vgl. Fuchs, aaO, § 34 Tz 46/2; sowie nochmals VwGH 3.8.2004, 99/13/0169, VwSlg 7950/F, und VwGH 28.6.2006, 2002/13/0134).

30 Dem Bundesfinanzgericht ist vor dem Hintergrund der Verordnung insoweit zu folgen, als es die Ansicht vertritt, dass Krankheitskosten etwaiger Folgeerkrankungen einer Behinderung im Sinne des § 1 Abs. 2 der Verordnung als Kosten der Heilbehandlung nach § 4 der Verordnung und somit ohne Abzug des Selbstbehalts zu berücksichtigen sind. Dass aus der Folgeerkrankung selbst eine Minderung der Erwerbsfähigkeit (Grad der Behinderung) von mindestens 25 % resultieren müsste, ist - entgegen der Ansicht des revisionswerbenden Finanzamts - dabei nicht erforderlich."

VwGH vom 23.01.2019, Ro 2016/13/0010 Rechtssatz

"Die Ermächtigung des Bundesministers für Finanzen zur Festlegung von solchen Fällen, in denen Aufwendungen "ohne Anrechnung auf einen Freibetrag nach § 35 Abs. 3 und ohne Anrechnung auf eine pflegebedingte Geldleistung" zu berücksichtigen sind, verändert die Regelung der §§ 34 und 35 EStG 1988 inhaltlich: Während etwa nach den Vorschriften des § 35 Abs. 1 und 5 EStG 1988 iVm § 34 Abs. 6 EStG 1988 die Geltendmachung der tatsächlichen Kosten aus dem Titel der Behinderung nur "anstelle" des Freibetrags vorgesehen ist, erlaubt die Verordnungsermächtigung des letzten Satzes des § 34 Abs. 6 EStG 1988 demgegenüber die Geltendmachung tatsächlicher Mehraufwendungen aus dem Titel der Behinderung "neben" der Geltendmachung des Freibetrags nach § 35 Abs. 3 EStG 1988. Es handelt sich um eine Norm, mit der "im Kleid einer Verordnungsermächtigung der materielle Gehalt der in den diesbezüglichen Regelungen der §§ 34 und 35 geschaffenen Ansprüche geändert worden ist" (vgl. Fuchs in Doralt/Kirchmayr/Mayr/Zorn, EStG20, § 34 Tz 46/2; sowie VwGH 3.8.2004, 99/13/0169, VwSlg 7950 F/2004, und VwGH 28.6.2006, 2002/13/0134)."

VwGH vom 30.06.2010, 2008/13/0145

"Hat der Steuerpflichtige außergewöhnliche Belastungen u. a. durch eine eigene körperliche Behinderung, so steht ihm gemäß § 35 Abs. 1 EStG 1988 ein Freibetrag zu (Abs. 3 leg. cit.), wenn er keine pflegebedingte Geldleistung erhält.

Gemäß Abs. 5 dieser Gesetzesstelle können anstelle des Freibetrages auch die tatsächlichen Kosten aus dem Titel der Behinderung geltend gemacht werden (§ 34 Abs. 6).

§ 34 Abs. 6 EStG 1988 bestimmt, dass u.a. Aufwendungen im Sinne des § 35, die an Stelle der Pauschbeträge geltend gemacht werden (§ 35 Abs. 5), ohne Berücksichtigung des Selbstbehaltes abgezogen werden können.

Aus der Bestimmung des § 35 EStG 1988 ergibt sich, dass aus dem Titel einer Behinderung entstehende Kosten entweder in Form eines Freibetrages nach § 35 Abs. 3 EStG 1988 (gestaffelt nach dem auf Grund einer amtlichen Bescheinigung i. S. des § 35 Abs. 4 leg. cit. nachzuweisenden Grad der Behinderung) oder (wahlweise) in tatsächlicher Höhe als außergewöhnliche Belastung zu berücksichtigen sind. Kosten einer Behinderung können bereits im Zusammenhang mit einer Pflege- oder Betreuungsbedürftigkeit entstehen, wenn jemand - behinderungsbedingt - nicht mehr in der Lage ist, den Haushalt selbst zu führen und daher auf eine Betreuung, wie sie in einem Alters- oder Pflegeheim typisch ist, angewiesen ist. In diesem Fall steht es dem behinderten Steuerpflichtigen i. S. des § 35 EStG 1988 auch frei, die tatsächlichen Kosten einer Heimunterbringung (auch in Form der Unterkunft und Verpflegung, soweit diese Kosten über die Haushaltsersparnis hinausgehen) als außergewöhnliche Belastung geltend zu machen (vgl. z.B. Hofstätter/Reichel, EStG36, § 34 Einzelfälle, Stichwort Alters(-Pflege)heim). Dabei ist auch der Bezug von Pflegegeld nicht Voraussetzung (vgl. das hg. Erkenntnis vom 26. Mai 2010, 2007/13/0051)."

VwGH vom 03.08.2004, 99/13/0169, Rechtssatz

"Hat das Pflegegeld nicht die gesetzliche Funktion der Leistung eines Beitrages auch zu den dem Behinderten erwachsenden Kosten einer Heilbehandlung seiner die Behinderung verursachenden Erkrankung, dann begründet der Bezug von Pflegegeld einerseits als Beitrag zu den (bloß) pflegebedingten Mehraufwendungen und die Möglichkeit einer Berücksichtigung der Kosten der Heilbehandlung der die Behinderung verursachenden Erkrankung als außergewöhnliche Belastung andererseits nicht eine solche "Überförderung", wie sie der Gesetzgeber mit den durch das Strukturanpassungsgesetz BGBl. Nr. 201/1996 getroffenen Regelungen verhindern wollte. Eine dem Sachlichkeitsgebot im Sinne des vom Verfassungsgerichtshof im Erkenntnis vom 13. März 2003, B 785/02, gewonnenen Verständnisses verpflichtete Auslegung der Vorschrift des § 4 der Verordnung BGBl. Nr. 303/1996 in ihrer Stammfassung gebietet es demnach, auch Heilbehandlungskosten (hier Aufwendungen für Medikamente, ärztliche Behandlungen und Therapien) vom Begriff der "nicht regelmäßig anfallenden Aufwendungen für Hilfsmittel" als erfasst anzusehen. Dass es der Absicht des Gesetzgebers bei Schaffung der ab dem 1. Juni 1996 geltenden Regelungen nicht entsprochen hatte, auch für Kosten der Heilbehandlungen der zur Behinderung führenden Krankheit des Behinderten pflegebedingte Geldleistungen bei der Berücksichtigung solcher Aufwendungen als außergewöhnliche Belastungen in Abzug zu bringen, hat schließlich auch der Verordnungsgeber klargestellt, wie sich der wiedergegebenen Änderung des Wortlautes des § 4 der Verordnung BGBl. Nr. 303/1996 durch die Verordnung BGBl. II Nr. 91/1998 entnehmen lässt, mit welcher die Kosten der Heilbehandlung ausdrücklich jenen zugeordnet wurden, welche nach § 1 Abs. 3 der Verordnung nicht um eine pflegebedingte Geldleistung zu kürzen sind."

Literatur:

Wanke in Wiesner/Grabner/Knechtl/Wanke EStG, § 34 RZ 48 und 49:

Wanke in Wiesner/Grabner/Knechtl/Wanke EStG, Einkommensteuergesetz § 35 EStG Rz 47 letzter Absatz:

Die genannten Bestimmungen und Auslegungen in Judikatur und Literatur bedeuten für den streitgegenständlichen Fall folgendes:

Die geltend gemachten Aufwendungen für außergewöhnliche Belastung gliedern sich wie folgt:

Die Kosten der Heilbehandlung etc, die unstrittig sind, betragen:

Krankheitskosten laut Vorhaltsbeantwortung | vom 7.10.2020 |

Gesamtsumme | 4.576,67 € |

minus Betreuungszentrum |

|

Krankheitskosten | 1.747,32 € |

Der Beschwerdeführerin stehen alle Kosten der Heilbehandlung im Betrag von 1.747,32 € aufgrund ihrer eigenen Behinderung als außergewöhnliche Belastung ohne Selbstbehalt zu.

Für den Aufenthalt im Betreuungszentrum hatte die Beschwerdeführerin endgültig den Betrag von € 3.322,92 zu bezahlen.

Die Beschwerdeführerin hielt sich insgesamt 55 Tage (Jänner 4 Tage, Februar 28 Tage, März 23 Tage) im Betreuungszentrum auf.

Wie die Beschwerdeführerin in der Beilage zum Vorlageantrag selbst ausführt, ist für jeden Tag ein Verpflegungsselbstbehalt/Haushaltsersparnis von 5,23 € abzuziehen. Dieser Betrag ist auch im Jänner zu berücksichtigen. Der Selbstbehalt für Verpflegung beträgt daher

55 Tage x 5,23 € = 287,65 €

3.322,92 € minus 287,65 € = 3.035,27

Es ist daher zu prüfen, ob der restliche Betrag von 3.035,27 € für den Aufenthalt im Pflege- und Betreuungszentrum mit dem gesamten erhaltenen Bundespflegegeld in der Höhe von 3.190,00 € oder nur mit einem Teil dieses Betrages gegenverrechnet werden muss. (Angemerkt wird, dass im gegenständlichen Fall die Beschwerdeführerin keine zusätzlichen Kosten für Pflegeleistungen außerhalb des Betreuungszentrums als außergewöhnliche Belastung geltend gemacht hat und macht).

Das Bundesfinanzgericht ist der Auffassung, dass grundsätzlich eine Verrechnungspflicht zwischen dem Bundespflegegeld und Pflegeaufwendungen in einem Pflege- und Betreuungszentrum besteht, dies ist - soweit erkennbar - auch Auffassung der oa Judikatur und Literatur.

Strittig ist, in welchem Umfang dieses Bundespflegegeld gegengerechnet werden muss.

In der Judikatur und Literatur ist zu dieser Frage wenig bzw. nicht Konkretes - soweit erkennbar - publiziert.

Wanke in Wiesner/Grabner/Knechtl/Wanke EStG, § 34 RZ 48 führt aus, dass bei nur teilweiser Unterbringung in einem Heim das Pflegegeld nur anteilsmäßig gegenzuverrechnen ist.

Dieser Auffassung schließt sich das Bundesfinanzgericht aufgrund folgender Überlegungen an:

Das Bundespflegegeld wird dem Bezieher monatlich für seine wiederkehrenden benötigten Pflegedienstleistungen gewährt und ausbezahlt. Es dient dazu die benötigten Pflegedienstleistungen kontinuierlich für die Dauer der Gewährung des Pflegegeldes in Anspruch nehmen zu können.

Dies sind für die Beschwerdeführerin die in ihrem Bescheid der Pensionsversicherungsanstalt genannten Leistungen. Diese Art der Leistungen bedarf die Beschwerdeführerin täglich und ist nicht auf den Zeitraum eines stationären Aufenthaltes beschränkt. Das Pflegegeld soll es der Beschwerdeführerin ermöglichen sich die tägliche notwendige Pflegeleistung im häuslichen Umfeld zu organisieren und bezahlen zu können. Dies soll für die gesamte Dauer des Pflegegeldbezuges gewährleistet werden.

Es widerspricht dem Zweck der Bestimmung über außergewöhnliche Belastungen, dass Leistungen in einem überproportionalen Ausmaß gegenverrechnet werden, die eine Ungleichbehandlung von Personen, die Pflegegeld erhalten, implizieren würden.

Einem Steuerpflichtigen, der sich einen kürzerem Zeitraum als die Beschwerdeführerin in diesem Betreuungszentrum aufhält, verbleibt bei Voraussetzung des Erhalts des gleichen Betrages an Pflegegeld und der gleichen Dienstleistungen ein höherer Betrag des Bundespflegegeldes für die ganzjährige tägliche häusliche Unterstützung durch Pflegedienstleistungen. Die häusliche Unterstützung in der Pflege wird täglich benötigt, unabhängig davon, ob zwischenzeitig ein mehrwöchiger oder mehrtägiger stationärer Aufenthalt notwendig ist.

Folglich ist das erhaltene Pflegegeld nur auf den Zeitraum des benötigten stationären Aufenthaltes anzurechnen.

Im gegenständlichen Fall ist daher für den Zeitraum 1. Februar bis 28. Februar sowie 1. März bis 23. März das Pflegegeld gegenzuverrechnen. Für Jänner bezog die Beschwerdeführerin noch kein Pflegegeld, sodass diese 4 Tage nicht gegenzuverrechnen sind.

Für den Monat Februar ist daher der volle Betrag von 290,00 € gegenzuverrechnen.

Im März befand sich die Beschwerdeführerin 23 Tage in stationärer Betreuung. Der Monat März hat 31 Tage.

290 € : 31 Tage = 9,35 € x 23 Tage = 215,05 €

Der gesamte gegenzuverrechnende Betrag ist: 290,00 € + 215,05 € = 505,05 €

Von den Kosten des stationären Aufenthaltes im Betreuungszentraum kann die Beschwerdeführerin folgenden Betrag als außergewöhnliche Belastung geltend machen:

Betrag abzüglich Haushaltsersparnis | 3.035,27 € |

Abzüglich anteilsmäßig Pflegegeld |

|

Außergewöhnliche Belastung Betreuungszentrum | 2.530,22 € |

Der Gesamtbetrag, der für die außergewöhnliche Belastung ohne Selbstbehalt anerkannt wird, beträgt:

Krankheitskosten | 1.747,32 € |

Betreuungszentrum | 2.530,22 € |

Summe ag Belastung ohne Selbstbehalt | 4.277,54 € |

Es werden durch das Bundesfinanzgericht € 4.277,54 als außergewöhnliche Belastung ohne Selbstbehalt anerkannt und in der Festsetzung der Einkommensteuer für 2019 berücksichtigt.

Berechnung der Einkommensteuer:

Einkünfte aus nichtselbständiger Arbeit | | |

Bezugsauszahlende Stelle | Stpfl. Bezüge (245) | |

PENSIONSVERSICHERUNGSANSTALT | 28.585,20 € | |

Gewerkschaftsbeiträge | - 24,00 € | 28.561,20 € |

Gesamtbetrag der Einkünfte | | 28.561,20 € |

| | |

Sonderausgaben (§ 18 EStG 1988): | | |

Viertel der Aufwendungen für Personenversicherungen, Wohnraumschaffung und -Sanierung (Topf-Sonderausgaben) | | - 81,76 € |

Zuwendungen gem. § 18 (1) Z.7 EStG 1988 | | - 429,00 € |

Kirchenbeitrag | | - 166,88 € |

| | |

Außergewöhnliche Belastungen: | | |

Nachgewiesene Kosten aus der eigenen Behinderung nach der Verordnung über außergewöhnliche Belastungen | |

|

| | |

Einkommen | | 23.606,02 € |

Die Einkommensteuer gem. § 33 Abs. 1 EStG 1988 beträgt: | | |

0 % für die ersten 11.000,00 | | 0,00 € |

25 % für die weiteren 7.000,00 | | 1.750,00 € |

35 % für die restlichen 5.606,02 | | 1.962,11 € |

Steuer vor Abzug der Absetzbeträge | | 3.712,11 € |

Pensionistenabsetzbetrag | | 0,00 € |

Steuer nach Abzug der Absetzbeträge | | 3.712,11 € |

Die Steuer für die sonstigen Bezüge beträgt: | | |

0 % für die ersten 620,00 | | 0,00 € |

6 % für die restlichen 4.144,20 | | 248,65 € |

Einkommensteuer | | 3.960,76 |

| | |

Anrechenbare Lohnsteuer (260) | | - 5.682,50 € |

Rundung gem. § 39 Abs. 3 EStG 1988 | |

|

| | |

Festgesetzte Einkommensteuer | | -1.722,00 |

Zu Spruchpunkt II. (Revision)

Gegen ein Erkenntnis des Bundesfinanzgerichtes ist die Revision zulässig, wenn sie von der Lösung einer Rechtsfrage abhängt, der grundsätzliche Bedeutung zukommt, insbesondere weil das Erkenntnis von der Rechtsprechung des Verwaltungsgerichtshofes abweicht, eine solche Rechtsprechung fehlt oder die zu lösende Rechtsfrage in der bisherigen Rechtsprechung des Verwaltungsgerichtshofes nicht einheitlich beantwortet wird.

Die Revision ist zulässig, da - soweit erkennbar - keine höchstgerichtliche Judikatur dazu besteht, in welcher Höhe eine Gegenverrechnung des Bundespflegegeldes mit den Kosten eines stationären Aufenthaltes in einer Pflegeeinrichtung bei Ermittlung der außergewöhnlichen Belastung erfolgen muss.

Wien, am 9. März 2021

Zusatzinformationen | |

|---|---|

Materie: | Steuer |

betroffene Normen: | § 34 Abs. 6 EStG 1988, Einkommensteuergesetz 1988, BGBl. Nr. 400/1988 |

Verweise: | VwGH 23.01.2019, Ro 2016/13/0010 |