Änderung des Einkommensteuer-Vorauszahlungsbescheides aufgrund der Änderung des letzten Einkommensteuerbescheides während eines aufrechten Beschwerdeverfahrens

European Case Law Identifier: ECLI:AT:BFG:2014:RV.6100491.2014

Entscheidungstext

IM NAMEN DER REPUBLIK

Das Bundesfinanzgericht hat durch

den Richter | Mag. Erich Schwaiger |

über die Beschwerde |

|

des Beschwerdeführers | Bf. ,Anschrift |

vom | 12. September 2012 |

gegen den Bescheid |

|

des Finanzamtes | Salzburg-Land , 5026 Salzburg-Aigen , Aignerstraße 10 vertreten durchMag. Peter Staudinger |

vom | 17. August 2012 |

betreffend | die Einkommensteuervorauszahlung 2012 |

zu Recht erkannt:

Der Bescheid wird abgeändert.

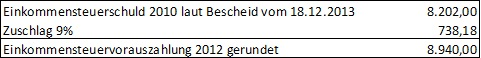

Die Einkommensteuervorauszahlung 2012 beträgt EUR 8.940,00.

Eine Revision an den Verwaltungsgerichtshof ist gem. Art. 133 Abs. 4 Bundes-Verfassungsgesetz (B-VG) nicht zulässig.

Entscheidungsgründe

Zitierungen der und Hinweise auf die Bundesabgabenordnung (BGBl. Nr. 194/1961) beziehen sich soweit nicht gesondert angeführt auf die Rechtslage ab dem 1. Jänner 2014.

1. Verfahrensgang und Sachverhalt

Mit 17. August 2012 setzte das Finanzamt (kurz FA) die Einkommensteuervorauszahlung 2012 mit EUR 14.241,00 fest. Aus der Bescheidbegründung geht hervor, dass diese Festsetzung auf der Veranlagung 2010 basiert und diese Abgabenschuld gem. § 45 Abs. 1 EStG 1988 um 9% erhöht wurde.

Beim maßgeblichen Einkommensteuerbescheid 2010 handelt es sich um die Berufungsvorentscheidung vom 17. August 2012, mit der die Einkommensteuer 2010 in Höhe von EUR 13.065,92 festgesetzt wurde. Erhöht man diesen Betrag um 9%, ergibt das die EUR 14.241,00.

Der Beschwerdeführer (kurz Bf.) bekämpfte diesen Bescheid mit Berufung vom 12. September 2012. Am 14. September 2012 erließ das FA einen Mängelbehebungsauftrag mit Fristsetzung bis 3. Oktober 2012. Der Bf. reagierte darauf mit Schreiben vom 2. Oktober 2012 und beantragte - sinngemäß - die Herabsetzung der Einkommensteuervorauszahlung auf 0,00 („… ein Vorauszahlung kann es deshalb nicht geben …“). Dies begründete er - sinngemäß - damit, er führe die auf seine ausländischen Kapitalerträge entfallende KESt (gemeint Einkommensteuer mit Sondersteuersatz von 25%) bei jedem Kupontermin beim FA ab.

In der Folge ist den vorliegenden Aktenteilen keine Aktivität des FA in Bezug auf dieses Rechtsmittel zu entnehmen. Es legte zwar den Vorlageantrag bezüglich der Beschwerdevorentscheidung zur Einkommensteuer 2010 an den Unabhängigen Finanzsenat vor, nicht aber diese Berufung. Mit 18. Dezember 2013 erließ das FA zur Einkommensteuer 2010 eine zweite Berufungsvorentscheidung und reduzierte diese auf EUR 8.202,00.

Erst im Zuge der Einkommensteuerveranlagung 2012 (Einkommensteuerbescheid vom 6. Mai 2014) erließ das FA auch zur Einkommensteuervorauszahlung 2012 eine Beschwerdevorentscheidung (8. Mai 2014) und erklärte die Beschwerde vom 12. September 2012 gem. § 261 BAO als gegenstandslos. Dies begründete es wie folgt:

„Im Zusammenhang mit der EU-Zins-Richtlinie sind die ausländischen Kapitalerträge im Wege der Einkommensteuerveranlagung zu erfassen.

Gem. § 45 Abs. 1 ESTG hat der Steuerpflichtige auf die Einkommensteuer nach dem allgemeinen Steuertarif und nach dem besonderen Steuersatz gem. § 27 a ESTG (= besonderer Steuersatz u. Bemessungsgrundlage für Einkünfte aus Kapitalvermögen) Vorauszahlungen zu entrichten.

Diese werden sodann im Wege der Einkommensteuerjahresveranlagung mit der sich ergebenden Einkommensteuerschuld gegengerechnet.

Die auf dem Abgabenkonto entrichtete Kapitalertragsteuer (KA 6/2012 € 3.784,29, KB 1-12/2012 € 3.982,67) wurde gutgeschrieben.

Die Erledigung der Beschwerde erfolgte somit einerseits in Form der "Gutschrift der entrichteten Kapitalertragsteuer für 2012" andererseits im Wege der Einkommensteuerveranlagung 2012 (Gegenrechnung der EVZ 2012).“

Mit Schreiben vom 3. Juni 2014 stellte der Bf. daraufhin einen – nicht weiter begründeten - Antrag auf Entscheidung durch das Bundesfinanzgericht.

Über die Beschwerde wurde erwogen:

Dieses Erkenntnis basiert auf folgendem Sachverhalt, der in den Akten des Finanzamts und des Bundesfinanzgerichts abgebildet und unbestritten ist.

2. Sachverhalt

Bezüglich des unstrittigen Sachverhaltes wird auf Punkt 1 verwiesen.

3. Rechtsgrundlagen, rechtliche Würdigung

3.1 Einkommensteuervorauszahlung allgemein

§ 45 EStG 1988 lautet auszugsweise:

„(1) Der Steuerpflichtige hat auf die Einkommensteuer nach dem allgemeinen Steuertarif und nach dem besonderen Steuersatz gemäß § 27a Vorauszahlungen zu entrichten. Vorauszahlungen sind auf volle Euro abzurunden. Für Lohnsteuerpflichtige sind Vorauszahlungen nur in den Fällen des § 41 Abs. 1 Z 1 und 2 festzusetzen. Die Vorauszahlung für ein Kalenderjahr wird wie folgt berechnet:

- Einkommensteuerschuld für das letztveranlagte Kalenderjahr abzüglich der einbehaltenen Beträge im Sinne des § 46 Abs. 1 Z 2.

- Der so ermittelte Betrag wird, wenn die Vorauszahlung erstmals für das dem Veranlagungszeitraum folgende Kalenderjahr wirkt, um 4%, wenn sie erstmals für ein späteres Kalenderjahr wirkt, um weitere 5% für jedes weitere Jahr erhöht.

Scheiden Einkünfte, die der Veranlagung zugrunde gelegt wurden, für den Vorauszahlungszeitraum infolge gesetzlicher Maßnahmen aus der Besteuerung aus, kann die Vorauszahlung pauschal mit einem entsprechend niedrigeren Betrag festgesetzt werden. Vorauszahlungen, deren Jahresbetrag 300 Euro nicht übersteigen würde, sind mit Null festzusetzen.

[…]

(3) […] Nach dem 30. September darf das Finanzamt Bescheide über die Änderung der Vorauszahlung für das laufende Kalenderjahr nicht mehr erlassen; dies gilt nicht für Bescheide auf Grund eines Antrages, den der Steuerpflichtige bis zum 30. September gestellt hat, sowie für eine Änderung in einem Rechtsmittelverfahren. […]

(4) Das Finanzamt kann die Vorauszahlung der Steuer anpassen, die sich für das laufende Kalenderjahr voraussichtlich ergeben wird. Dabei ist Abs. 3 anzuwenden. Scheiden Einkünfte, die der Veranlagung zugrunde gelegt wurden, für den Vorauszahlungszeitraum infolge gesetzlicher Maßnahmen aus der Besteuerung aus, so kann die Vorauszahlung pauschal entsprechend angepaßt werden. Dabei sind Abs. 1 und Abs. 3 anzuwenden. […]“

§ 45 Abs. 1 EStG 1988 regelt damit den durch die Abgabenbehörde EDV-unterstützt automatisierten Regelfall, in dem die Vorauszahlungen jeweils auf Basis der letzten Vorjahresveranlagung pauschal neu bemessen werden.

§ 45 Abs. 4 EStG 1988 stellt es ins Ermessen der Behörde, die Vorauszahlung –ausnahmsweise - abweichend von der sich gem. § 45 Abs. 1 EStG 1988 errechneten pauschalen Höhe mit dem Betrag festzusetzen, der der voraussichtlichen Jahreseinkommensteuer entspricht (vgl. VfGH 29.6.2002, G 11/02 und VwGH 29.6.1997, 95/14/0117). Eine solche Maßnahme ist wesentlich aufwendiger, als die pauschale Bemessung (siehe zusammenfassend BFG 27.8.2014, RN/6100001/2014), wurde hier aber weder vom Finanzamt angewendet noch vom Bf. verlangt.

Damit handelt es sich in diesem Verfahren – wie auch vom FA in der Beschwerdevorentscheidung festgestellt - um einen Anwendungsfall des § 45 Abs. 1 EStG 1988.

3.2 Gegenstandloserklärung

§ 261 Abs. 1 BAO sieht die Gegenstandloserklärung einer Bescheidbeschwerde für den Fall vor, dass dem Beschwerdebegehren

a) in einem an die Stelle des angefochtenen Bescheides tretenden Bescheid oder

b) in einem den angefochtenen Bescheid abändernden oder aufhebenden Bescheid

Rechnung getragen wird. Das ist hier nicht der Fall.

Bei einem Einkommensteuervorauszahlungsbescheid 2012 handelt es sich um einen vom Einkommensteuerbescheid 2012 rechtlich zu trennenden Bescheid. Ersterer schafft eine eigenständige Verpflichtung zur Entrichtung der Vorauszahlung. Weder er noch diese Verpflichtung fallen durch die nachfolgende Veranlagung weg. Beide bleiben weiterhin aufrecht. Der Anspruch der Abgabenbehörde auf die Vorauszahlung erlischt erst mit deren Entrichtung, die allerdings durch die Verrechnung mit einer allfälligen Gutschrift aus der Veranlagung erfolgen kann.

Der Verwaltungsgerichtshof kam deshalb 1997 in Änderung seiner früheren Rechtsprechung zum Schluss, dass mit dem Ergehen des Einkommensteuerbescheides keine Beseitigung des Vorauszahlungsbescheides verbunden ist (vgl. VwGH 29.7.1997, 95/14/0117 mit weiteren Nachweisen; Doralt in Doralt/Kirchmayr/Mayr/Zorn, EStG 11 , § 45 Tz 1). Gegen Vorauszahlungsbescheide gerichtete Bescheidbeschwerden werden durch Erlassung des Jahresbescheides weder unzulässig noch gegenstandlos (vgl. auch Ritz, BAO 5 , § 253 Tz 5 und § 260 Tz 18). Daraus folgt, dass bloßen Buchungen am Abgabenkonto wie eine „Gutschrift der entrichteten Kapitalertragsteuer für 2012“ keine solche Wirkung zukommen können.

Damit ist festzuhalten, dass hier weder ein Bescheid an die Stelle des angefochtenen Bescheides getreten ist, noch der angefochtene Bescheid abändernd oder aufgehoben wurde. Eine Gegenstandloserklärung – wie vom FA durchgeführt – ist hier deshalb rechtswidrig.

3.3 Anpassung des Vorauszahlungsbescheides 2012 (abgeleiteten Bescheides) an den geänderten Einkommensteuerveranlagungsbescheid 2010 (Grundlagen)

Der Einkommensteuervorauszahlungsbescheid 2012 leitet sich im Anwendungsbereich der pauschalen Bemessung iSd § 45 Abs. 1 EStG 1988 ausschließlich von seinem Basiseinkommensteuerbescheid 2010 (Grundlagenbescheid) ab, indem er die darin vorgeschriebene „Einkommensteuerschuld abzüglich der einbehaltenen Beträge im Sinne des § 46 Abs. 1 Z 2 EStG 1988“ um einen bestimmten Prozentsatz erhöht, der davon abhängt, wie weit das Basisjahr (hier 2010) vom Vorauszahlungsjahr (hier 2012) entfernt liegt. Er stellt damit einen von diesem Abgabenbescheid abgeleiteten Bescheid dar.

Liegen einem Bescheid (hier Vorauszahlungsbescheid 2012) Entscheidungen zugrunde, die in einem anderen Abgabenbescheid (hier Einkommensteuerbescheid 2010) getroffen wurden, so kann dieser Bescheid nicht mit der Begründung angefochten werden, dass die im Basisbescheid getroffenen Entscheidungen unzutreffend sind. Eine solche Beschwerde wäre als unbegründet abzuweisen (§ 252 Abs. 2 BAO; vgl. Ritz, BAO 5 , § 252 Tz 3 unter Hinweis auf VwGH 7.7.2004, 2004/13/0069).

Ändert sich dieser Grundlagenbescheid aber später (etwa im Zuge eines ihn betreffenden Rechtsmittelverfahrens) und ist der Vorauszahlungsbescheid rechtskräftig, ist dieser auf Basis des § 295 Abs. 2 BAO zu ändern (vgl. Doralt in Doralt/Kirchmayr/Mayr/Zorn, EStG 11 , § 45 Tz 14; EStR 2000 Rz 7569). War der Vorauszahlungsbescheid – wie hier – bekämpft und erwuchs deshalb noch nicht in formelle Rechtskraft, ist die Änderung im Zuge des Rechtsmittelverfahrens durch das Bundesfinanzgericht zu berücksichtigen, das bei seiner Entscheidung an die darin getroffenen Festsetzungen gebunden ist (VwGH 23.11.2004, 2001/15/0143). Die Aufgabe des Verwaltungsgerichtes ist es nämlich, in der Sache selbst zu entscheiden. Die Beschränkung der Änderungsbefugnis mit 30. September des Vorauszahlungsjahres gilt hier nicht (§ 45 Abs. 3 BAO vorletzter Satz).

3.4 Neuberechnung Einkommensteuervorauszahlung 2012

Die Einkommensteuervorauszahlung 2012 berechnet sich damit wie folgt:

Die Abrundung erfolgt aufgrund der Anordnung des § 45 Abs. 1 EStG 1988 (zweiter Satz).

3.5 Hinweise

Zum Antrag auf mündliche Verhandlung im Schreiben vom 24. September 2014 erlaubt sich das Bundesfinanzgericht den Hinweis, dass ein solcher Antrag nur in der Beschwerde oder im Vorlageantrag - nicht aber in einem späteren Anbringen – wirksam gestellt werden kann. Da dies hier nicht der Fall war, musste er schon deshalb ohne Wirkung bleiben.

Im Rechtsmittelverfahren zum Einkommensteuerbescheid 2012 (siehe BFG 16.12.2014, RV/6100490/2014) wird zu beachten sein, dass die festgesetzten (und nicht die entrichteten) Einkommensteuervorauszahlungen auf die Einkommensteuerschuld angerechnet werden (§ 46 Abs. 1 Z 1 EStG 1988). Ändert sich diese Vorauszahlung – wie hier - durch die meritorische Erledigung einer dagegen erhobenen Bescheidbeschwerde, ist dies im Einkommensteuerjahresbescheid zu berücksichtigen (vgl. auch Ellinger/Iro/Kramer/Sutter/Urtz, BAO 3 § 273 Anm 8).

3.6 Revision

Das Verwaltungsgericht hat im Spruch seines Erkenntnisses oder Beschlusses auszusprechen, ob die Revision gemäß Art. 133 Abs. 4 B-VG zulässig ist. Der Ausspruch ist kurz zu begründen (§ 25a Abs. 1 VwGG).

Gegen ein Erkenntnis des Verwaltungsgerichtes ist eine Revision zulässig, wenn sie von der Lösung einer Rechtsfrage abhängt, der grundsätzliche Bedeutung zukommt, insbesondere weil das Erkenntnis von der Rechtsprechung des Verwaltungsgerichtshofes abweicht, eine solche Rechtsprechung fehlt oder die zu lösende Rechtsfrage in der bisherigen Rechtsprechung des Verwaltungsgerichtshofes nicht einheitlich beantwortet wird (Art. 133 Abs. 4 B-VG).

Soweit Rechtsfragen für die hier zu klärenden Fragen entscheidungserheblich sind, sind sie durch höchstgerichtliche Rechtsprechung ausreichend geklärt (siehe oben), nicht von grundsätzlicher Bedeutung oder die Auslegung des Gesetzes ist unstrittig. Damit liegt hier kein Grund vor, eine Revision zuzulassen.

Salzburg-Aigen, am 16. Dezember 2014

Zusatzinformationen | |

|---|---|

Materie: | Steuer |

betroffene Normen: | § 45 Abs. 1 EStG 1988, Einkommensteuergesetz 1988, BGBl. Nr. 400/1988 |

Verweise: | VwGH 23.11.2004, 2001/15/0143 |