266. Verordnung der Finanzmarktaufsichtsbehörde (FMA) über die Risikoberechnung und Meldung von Derivaten (4. Derivate-Risikoberechnungs- und Meldeverordnung)

Auf Grund des § 14 Abs. 5, des § 73 Abs. 1 Z 1 und 2 und des § 87 Abs. 3 des Investmentfondsgesetzes 2011 - InvFG 2011, BGBl. I Nr. 77, wird verordnet:

1. Hauptstück

Derivate-Meldungen

Meldepflicht

§ 1. Die Verwaltungsgesellschaften haben der Finanzmarktaufsichtsbehörde (FMA) nach den Vorschriften dieser Verordnung quartalsweise in standardisierter elektronisch lesbarer Form Meldungen mit den Stichtagen 31. März, 30. Juni, 30. September und 31. Dezember zu erstatten; diese sind der FMA innerhalb eines Monats zu übermitteln. Die Datenträger oder sonstigen Übermittlungsarten müssen den in der Derivate-Meldesystemverordnung 2011 - BGBl. II Nr. 267/2011 in der jeweils geltenden Fassung - festgelegten Anforderungen entsprechen. Das meldepflichtige Institut hat sich mit seiner Bankleitzahl zu identifizieren.

Meldeinhalt

§ 2. Die Meldungen haben für jeden von der Verwaltungsgesellschaft verwalteten Organismus zur gemeinsamen Veranlagung in Wertpapieren (OGAW, § 2 Abs. 1 InvFG 2011) Angaben betreffend das Gesamtrisiko als Prozentsatz des jeweiligen Nettovermögens unter Anführung des Fondsnamens und der International Securities Identification Number (ISIN) in der Form einer Gesamtaufstellung der Verwaltungsgesellschaft zu enthalten. Es ist insbesondere der höchste Prozentsatz der abgelaufenen Periode zu melden.

2. Hauptstück

Gesamtrisiko

§ 3. (1) Ein OGAW hat sein Gesamtrisiko zumindest täglich zu berechnen. Die festgelegten Grenzen des Gesamtrisikos sind jederzeit einzuhalten. Ein OGAW hat, abhängig von der jeweils verfolgten Investmentstrategie, auch während der marktüblichen Handelszeiten laufend Berechnungen des Gesamtrisikos durchzuführen.

(2) Ein OGAW darf zur Berechnung des Gesamtrisikos nur eine in dieser Verordnung angeführte Berechnungsmethode verwenden.

(3) Es liegt in der Verantwortung des OGAW, eine zulässige Berechnungsmethode für das Gesamtrisiko mittels einer Selbstbeurteilung auszuwählen, die hinsichtlich des jeweiligen Risikoprofils und der Investmentstrategie angemessen ist. Das Risiko aus Derivaten ist hierbei besonders zu berücksichtigen.

(4) Ein OGAW hat den Value-at-Risk (VaR)-Ansatz zur Berechnung des Gesamtrisikos anzuwenden, wenn:

- 1. er gemäß seiner Anlagepolitik in einem nicht vernachlässigbaren Umfang komplexe Investmentstrategien verfolgt oder

- 2. er in einem nicht vernachlässigbaren Umfang in exotische Derivate investiert oder

- 3. bei Anwendung des Commitment-Ansatzes das Marktrisiko des Portfolios nicht adäquat dargestellt werden kann.

(5) Die Anwendung des Commitment-Ansatzes oder des VaR-Ansatzes entbindet den OGAW nicht von der Verpflichtung, ein internes Risikomanagement- und Limitsystem zu verwenden.

(6) Die regelmäßige Überwachung, ob Derivat-Transaktionen in hinreichender Quantität Deckung haben, ist Teil des Risikomanagementprozesses.

3. Hauptstück

Commitment-Ansatz

1. Abschnitt

Umrechnungsmethoden

Allgemeine Bestimmungen

§ 4. (1) Der Commitment-Ansatz für einfache Derivate vollzieht sich in Ermittlung des Marktwertes durch Umrechnung der Position des dem Derivat zugrundeliegenden Basiswerts (Basiswertäquivalent). Dieser Marktwert kann durch den Nominalwert des Terminkontraktes oder den Preis des Terminkontraktes ersetzt werden, wenn dieser Wert konservativer ist. Bei komplexen Derivaten, deren Konvertierung in den Markt- oder Nominalwert des Basiswerts nicht möglich ist, kann eine alternative Methode angewendet werden, sofern der Gesamtwert dieser Derivate nur einen geringfügigen Teil des OGAW-Portfolios darstellt.

(2) Bei der Berechnung des Gesamtrisikos sind unter Anwendung des Commitment-Ansatzes folgende Schritte durch den OGAW vorzunehmen:

- 1. Umrechnung jedes einzelnen Derivats in das jeweilige Basiswertäquivalent (Commitment) sowie der eingebetteten Derivate und dem mit Effizienten-Portfolio-Management-Techniken verbundenen Leverage.

- 2. Für jedes Netting- oder Absicherungsgeschäft ist das Netto-Commitment wie folgt zu berechnen:

- a) Das Brutto-Commitment ist die Summe der Commitments jedes Derivates (eingebettete Derivate eingeschlossen), nach etwaiger Anwendung der Nettingregeln für Derivate gemäß § 7 bis § 10.

- b) Wenn das Netting- oder Absicherungsgeschäft Wertpapierpositionen enthält, kann der Marktwert der Wertpapierpositionen verwendet werden, um für das Brutto-Commitment gegengerechnet zu werden.

- c) Der absolute Wert dieser Berechnungen ist das Netto-Commitment.

- 3. Das Gesamtrisiko ist die Summe

- a) des absoluten Werts des Commitment jedes einzelnen Derivates, das nicht von Netting- oder Absicherungsvorkehrungen umfasst ist, und

- b) des absoluten Werts eines jeden Netto-Commitment gemäß Z 2 nach Netting- oder Absicherungsvorkehrungen und

- c) die Summe aller absoluten Werte des mit den effizienten Portfolio-Management-Techniken verbundenen Commitment.

(3) Die Berechnung des Commitment jedes einzelnen Derivates hat in der Basiswährung des OGAW zum jeweiligen Kassakurs zu erfolgen.

(4) Wenn ein Währungsderivat aus zwei Komponenten besteht, die nicht der Basiswährung des OGAW entsprechen, sind beide Komponenten bei der Berechnung des Commitment zu berücksichtigen.

(5) Die Umrechnungsmethoden gemäß Anlage 1 sind anzuwenden.

Ausnahme bei bestimmten Swaps

§ 5. Ein Derivat ist bei der Berechnung des Commitment nicht zu berücksichtigen, wenn alle folgenden Kriterien erfüllt sind:

- 1. Die Wertentwicklung der vom OGAW in seinem Portfolio gehaltenen Vermögensgegenstände wird gegen die Wertentwicklung anderer Vermögensgegenstände ausgetauscht (Swap).

- 2. Das Marktrisiko der getauschten Vermögensgegenstände ist vollständig kompensiert, sodass die Wertentwicklung des OGAW nicht von der Wertentwicklung dieser getauschten Werte abhängig ist.

- 3. Das Derivat beinhaltet im Vergleich zu einer Direktanlage weder zusätzliche optionale Eigenschaften noch Leverage-Klauseln oder weitere Risiken.

Ausnahme bei bestimmten in Kombination gehaltenen Derivaten

§ 6. Ein Derivat ist bei der Berechnung des Commitment weiters nicht zu berücksichtigen, wenn alle folgenden Kriterien erfüllt sind:

- 1. Das kombinierte Halten von einem Derivat sowie von Geld oder risikolosen geldäquivalenten Finanzinstrumenten entspricht der Kassa-Position des dem Derivat zu Grunde liegenden Finanzinstruments.

- 2. Das Derivat erzeugt kein zusätzliches Gesamtrisiko, Leverage oder Marktrisiko.

2. Abschnitt

Netting und Absicherung

Allgemeine Bestimmungen

§ 7. (1) Bei der Berechnung des Gesamtrisikos unter Anwendung des Commitment-Ansatzes können Netting- und Absicherungsvorkehrungen berücksichtigt werden, um das Gesamtrisiko zu reduzieren.

(2) Nettingvorkehrungen sind Kombinationen von Transaktionen mit Derivaten desselben Basiswertes oder von Transaktionen mit einem Derivat und dem seinen Basiswert bildenden Wertpapier, unabhängig von den Fälligkeiten, wobei die Transaktionen mit dem einzigen Ziel abgeschlossen werden, die mit den ursprünglich erworbenen Finanzinstrumenten verbundenen Risiken zu beseitigen.

(3) Absicherungsvorkehrungen sind Kombinationen von Transaktionen mit Derivaten oder Wertpapieren, die sich nicht notwendigerweise auf denselben Basiswert beziehen müssen und mit dem alleinigen Ziel abgeschlossen werden, die mit den ursprünglich erworbenen Derivaten oder Wertpapieren verbundenen Risiken aufzurechnen.

(4) Wenn der OGAW eine konservative statt einer genauen Berechnung des Commitment eines jeden Derivats wählt, dürfen Absicherungs- und Nettingvorkehrungen für die Reduzierung des Commitment für den Fall nicht berücksichtigt werden, dass ihre Berücksichtigung zu einer zu niedrigen Ermittlung des Gesamtrisikos führen würde.

Aufrechnung von bestimmten Positionen aus Nettingvorkehrungen

§ 8. Ein OGAW kann Positionen aus Nettingvorkehrungen aufrechnen. Dies ist ausschließlich möglich:

- 1. zwischen Derivaten, sofern diese sich auf denselben Basiswert beziehen, und zwar unabhängig vom jeweiligen Fälligkeitsdatum;

- 2. zwischen Derivaten, deren Basiswert ein übertragbares Wertpapier, ein Geldmarktinstrument oder ein OGAW ist, und dem entsprechenden Basiswert; oder

- 3. wenn ein OGAW, der hauptsächlich in Zinsderivate investiert, Duration-Netting-Regeln gemäß § 9 anwendet, um die Korrelation zwischen den Laufzeitsegmenten der jeweiligen Zinskurve zu berücksichtigen.

Duration-Netting bei Zinsderivaten

§ 9. (1) Für Zinsderivate ist ein Duration-Netting nur laut Anlage 2 zulässig.

(2) Duration-Netting darf nicht angewendet werden, wenn es zu einer falschen Beurteilung des Risikoprofils des OGAW führt. OGAW, die Duration-Netting anwenden, dürfen keine anderen Risikoquellen in ihre Zinskurvenstrategie einschließen.

(3) Durch die Anwendung von Duration-Netting darf kein ungerechtfertigter Leverage durch das Halten von kurzfristigen Zinsderivaten generiert werden.

(4) Ein OGAW, der Duration-Netting anwendet, kann weiterhin Absicherungsvorkehrungen einsetzen. Duration-Netting kann nur für Zinsderivate, die nicht von Absicherungsvorkehrungen umfasst sind, angewandt werden.

Gesamtrisiko und Absicherungsvorkehrungen

§ 10. (1) Absicherungsvorkehrungen dürfen nur dann in die Berechnung des Gesamtrisikos miteinbezogen werden, wenn sie das mit den Anlagen verbundene Risiko reduzieren oder aufheben und alle folgenden Kriterien erfüllen:

- 1. Sie müssen sich auf die gleiche Assetklasse beziehen.

- 2. Sie müssen auch unter außergewöhnlichen Marktsituationen (Stresssituationen) wirksam und effizient sein.

- 3. Investmentstrategien mit Gewinnerzielungsabsicht dürfen nicht als Absicherungsvorkehrungen betrachtet werden.

- 4. Es muss eine nachprüfbare Reduzierung des Risikos auf Ebene des OGAW feststellbar sein.

- 5. Allgemeine und spezifische Risiken, die mit derivativen Finanzinstrumenten verbunden sind, müssen neutralisiert werden.

(2) Abweichend von den in Abs. 1 genannten Kriterien dürfen derivative Finanzinstrumente, die nur zum Zwecke der Währungssicherung verwendet werden, bei der Berechnung des Gesamtrisikos des OGAW genettet werden. Diese Währungssicherung darf kein zusätzliches Marktrisiko oder Leverage erzeugen.

3. Abschnitt

Effiziente Portfolio-Management-Techniken

§ 11. (1) Wenn ein OGAW zu Pensions- oder Wertpapierleihgeschäften gemäß § 83 und § 84 InvFG 2011 berechtigt ist und durch Wiederanlage von Sicherheiten zusätzliches Leverage generiert, dann müssen diese Transaktionen bei der Berechnung des Gesamtrisikos berücksichtigt werden.

(2) OGAW, die hinterlegte Sicherheiten in Finanzinstrumente reinvestieren, die eine höhere Rendite als den risikofreien Zinssatz generieren, müssen bei der Berechnung ihres Gesamtrisikos folgende Werte einrechnen:

- 1. Den erhaltenen Betrag, soweit Geldsicherheiten gehalten werden, und

- 2. den Marktwert des betreffenden Finanzinstruments, wenn keine Geldsicherheiten gehalten werden.

(3) Das durch effizientes Portfolio-Management generierte Risiko und das von Derivaten erzeugte Risiko darf gemeinsam nicht größer als 100 vH des Nettoinventarwertes sein.

(4) Die Weiterverwendung von Sicherheiten als Teil weiterer Pensions- oder Wertpapierleihgeschäfte muss nach Maßgabe des Abs. 1 in die Berechnung des Gesamtrisikos einbezogen werden.

4. Abschnitt

Strukturierte OGAW

Definition und Berechnung des Gesamtrisikos

§ 12. (1) Ein OGAW ist ein strukturierter OGAW im Sinne dieser Verordnung, wenn alle folgenden Kriterien erfüllt sind:

- 1. Der OGAW ist passiv verwaltet und derart strukturiert, dass bei Fälligkeit eine im Voraus definierte Auszahlung stattfindet.

- 2. Der OGAW ist formelbasiert und die im Voraus definierte Auszahlung kann in unterschiedliche Szenarien aufgeteilt werden, die von den zugrundeliegenden Vermögensgegenständen abhängig sind und verschiedene Auszahlungsvarianten darstellen.

- 3. Der Anleger kann während der Laufzeit des OGAW jederzeit nur einem Auszahlungsprofil ausgesetzt sein.

- 4. Bei der Anwendung des Commitment-Ansatzes zur Berechnung des Gesamtrisikos hinsichtlich der unterschiedlichen Szenarien sind insbesondere die Voraussetzungen des 2. Hauptstücks dieser Verordnung zu erfüllen.

- 5. Die Laufzeit des OGAW ist auf maximal neun Jahre begrenzt.

- 6. Der OGAW darf nach der Erstzeichnungsperiode keine weiteren Zeichnungen annehmen.

- 7. Der maximale Verlust bei Wechsel des Auszahlungsprofils ist auf 100 vH des Erstausgabepreises begrenzt.

- 8. Die Auswirkungen der Wertentwicklung eines einzelnen Basiswerts auf das Auszahlungsprofil - im Falle eines Wechsels des Szenarios des OGAW - müssen die Diversifikations-Voraussetzungen des § 66 Abs. 1 InvFG 2011 erfüllen.

(2) Ein strukturierter OGAW kann das Gesamtrisiko unter Anwendung des Commitment-Ansatzes wie folgt berechnen:

- 1. Die formelbasierte Investmentstrategie wird für jedes im Voraus definierte Auszahlungsprofil auf unterschiedliche Szenarien aufgeteilt.

- 2. Das in jedem Szenario enthaltene Derivat muss bewertet werden, um festzustellen, ob es von der Berechnung des Gesamtrisikos gemäß § 5 oder § 6 erfasst wird.

- 3. Der OGAW berechnet das Gesamtrisiko der verschiedenen Szenarien, um zu überprüfen, ob die 100%-Grenze des Nettovermögens eingehalten wird.

Prospekterfordernisse

§ 13. Der Prospekt eines strukturierten OGAW, welcher die in § 12 angeführte Berechnungsmethode für das Gesamtrisiko anwendet, muss die Investmentstrategie, das Risiko und die Auszahlungsvarianten klar darstellen, eine dem durchschnittlichen Anleger gebräuchliche Sprache verwenden und einen deutlichen Warnhinweis enthalten, dass Anleger, die sich ihren Anteil vor Laufzeitende ausbezahlen lassen, nicht von dem dargestellten Auszahlungsprofil profitieren und erhebliche Verluste erleiden können.

4. Hauptstück

Value-at-Risk (VaR)-Ansatz

1. Abschnitt

Berechnung des VaR

Allgemeine Bestimmungen

§ 14. (1) Bei der Berechnung des Gesamtrisikos anhand des VaR-Ansatzes sind alle Positionen des OGAW zu berücksichtigen.

(2) Der OGAW hat das maximale VaR-Limit unter Berücksichtigung seines Risikoprofils festzulegen.

Auswahl des VaR-Ansatzes

§ 15. (1) Für die Berechnung des Gesamtrisikos kann der OGAW den relativen oder den absoluten VaR-Ansatz anwenden. Bei der Beurteilung des Gesamtrisikos anhand des relativen oder des absoluten VaR-Ansatzes hat der OGAW die festgelegten quantitativen und qualitativen Mindesterfordernisse dieser Verordnung einzuhalten.

(2) Der OGAW ist dafür verantwortlich, den seinem Risikoprofil und seiner Investmentstrategie entsprechenden VaR-Ansatz zu wählen.

(3) Der OGAW muss jederzeit nachweisen können, dass der von ihm gewählte VaR-Ansatz seinem Risikoprofil und seiner Investmentstrategie angemessen ist, und hat darüber eine umfassende Dokumentation zu führen.

(4) Bei der Entscheidung, welcher VaR-Ansatz zur Berechnung des Gesamtrisikos herangezogen wird, muss konsistent vorgegangen werden.

Relativer VaR-Ansatz

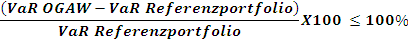

§ 16. (1) Die Berechnung des Gesamtrisikos des OGAW mittels des relativen VaR-Ansatzes ist wie folgt vorzunehmen:

- 1. Berechnung des VaR des aktuellen Portfolios des OGAW (einschließlich der Derivate);

- 2. Berechnung des VaR eines Referenzportfolios;

- 3. Prüfung darauf, dass der VaR des OGAW-Portfolios im Vergleich zum Referenzportfolio maximal doppelt so groß ist, um sicher zu stellen, dass die allgemeine Leveragebegrenzung von 2 eingehalten wird. Diese Grenze kann wie folgt dargestellt werden:

(2) Das Referenzportfolio hat folgende Anforderungen zu erfüllen:

- 1. Das Referenzportfolio darf keinen Leverage besitzen und keine Derivate einschließlich eingebetteter Derivate enthalten, außer in den Fällen, dass

- a) ein OGAW eine Long/Short-Strategie verfolgt, so dass das Referenzportfolio Derivate enthält, um das Short-Exposure darzustellen; oder

- b) ein OGAW mit der Absicht, ein währungsabgesichertes Portfolio zu halten, einen währungsabgesicherten Index als Referenzportfolio wählen kann.

- 2. Das Risikoprofil des Referenzportfolios hat mit den Anlagezielen, Anlagerichtlinien und Grenzen des OGAW-Portfolios konsistent zu sein.

(3) Wenn sich das Risiko/Rendite-Profil eines OGAW häufig verändert oder wenn die Definition eines Referenzportfolios nicht möglich ist, darf der relative VaR-Ansatz nicht verwendet werden.

(4) Das Verfahren zur Ermittlung und laufenden Aktualisierung des Referenzportfolios ist in den Risikomanagementprozess zu integrieren und durch geeignete Verfahren zu unterstützen. Richtlinien, die die Zusammensetzung des Referenzportfolios regeln, sind zu erstellen. Darüber hinaus sind die tatsächliche Zusammensetzung des Referenzportfolios und etwaige Änderungen schriftlich und objektiv nachvollziehbar zu dokumentieren.

Absoluter VaR-Ansatz

§ 17. Der absolute VaR-Ansatz beschränkt den maximalen VaR, den ein OGAW im Vergleich zum Nettoinventarwert aufweisen darf. Der absolute VaR eines OGAW darf nicht höher als 20 vH seines Nettoinventarwerts sein.

Parameter

§ 18. (1) Bei der Berechnung des absoluten und relativen VaR sind folgende Parameter heranzuziehen:

- 1. Konfidenzintervall von 99 vH;

- 2. Haltedauer von einem Monat (20 Geschäftstage);

- 3. effektiver Beobachtungszeitraum der Risikofaktoren von mindestens einem Jahr (250 Geschäftstage), außer wenn eine kürzere Beobachtungsperiode durch eine bedeutende Steigerung der Preisvolatilität durch extreme Marktbedingungen begründet ist;

- 4. vierteljährliche Datenaktualisierung, oder häufiger, wenn die Marktpreise wesentlichen Veränderungen unterliegen;

- 5. Berechnungen mindestens auf täglicher Basis.

(2) Ein von Abs. 1 Z 1 abweichendes Konfidenzintervall und eine von Abs. 1 Z 2 abweichende Haltedauer kann vom OGAW herangezogen werden, wenn das Konfidenzintervall 95 vH nicht unterschreitet und die Haltedauer einen Monat (20 Geschäftstage) nicht überschreitet.

(3) OGAW, die den absoluten VaR-Ansatz anwenden, haben bei der Anwendung anderer Berechnungsparameter gemäß Abs. 2 eine Umrechnung der 20%-Grenze zur jeweiligen Haltedauer und zum jeweiligen Konfidenzintervall vorzunehmen. Diese Umrechnung darf jedoch nur unter der Annahme einer Normalverteilung mit einer identen und unabhängigen Verteilung der Risikofaktoren sowie der Bezugnahme auf die Quantile der Normalverteilung und der mathematischen Wurzel-Zeit-Formel („Square root of time“-Regel) angewendet werden.

2. Abschnitt

Risikoabdeckung

Mindestanforderungen

§ 19. Der für die Berechnung des Gesamtrisikos verwendete VaR-Ansatz hat als Mindestanforderung das generelle Marktrisiko und - wenn anwendbar - das idiosynkratische Risiko zu berücksichtigen. Die Event- sowie Ausfallsrisiken sind als Mindestanforderung bei Stresstests nach dem 4. Abschnitt zu berücksichtigen. Werden durch eine Berechnung unter Zugrundelegung dieser Mindestanforderungen die Risiken nur unzureichend erfasst, so ist für den OGAW ein strengerer Risikoansatz zu verwenden.

Vollständigkeit und Genauigkeit

§ 20. (1) Die Auswahl des passenden VaR-Ansatzes bleibt in der Verantwortung des OGAW. Bei der Auswahl des Ansatzes hat der OGAW sicherzustellen, dass der Ansatz hinsichtlich der verfolgten Investmentstrategie und der Komplexität der verwendeten Finanzinstrumente adäquat ist.

(2) Der VaR-Ansatz hat Vollständigkeit zu gewährleisten und die Risiken mit einer hohen Genauigkeit zu bewerten. Insbesondere sind zu berücksichtigen:

- 1. Alle Positionen des OGAW-Portfolios sind in die VaR-Berechnung einzuschließen.

- 2. Der Ansatz hat alle wesentlichen Marktrisiken der im Portfolio enthaltenen Wertpapierpositionen und insbesondere die speziellen Risiken der Derivate abzudecken. Die Wesentlichkeit der Risiken bestimmt sich nach ihrem Einfluss auf die Wertschwankungen des Portfolios.

- 3. Die quantitativen Modelle, die im Rahmen des VaR-Ansatzes verwendet werden, haben für ein hohes Niveau an Genauigkeit insbesondere hinsichtlich der Preisberechnungsmodelle, Volatilitätsschätzungen und Korrelationen zu sorgen.

- 4. Die Verwaltungsgesellschaft hat Konsistenz, Aktualität und Zuverlässigkeit aller im Rahmen des VaR-Ansatzes verwendeten Daten zu gewährleisten.

3. Abschnitt

Rückvergleich (Back-Testing)

§ 21. (1) Der OGAW hat die Genauigkeit und Effizienz (Prognosegüte) seines VaR-Ansatzes anhand eines Back-Testing-Programms zu überprüfen.

(2) Das Back-Testing hat für jeden Geschäftstag den errechneten eintägigen VaR-Wert der Tagesendpositionen des Portfolios und den Portfoliowert am Ende des darauffolgenden Geschäftstages einander gegenüberzustellen.

(3) Die Durchführung des Back-Testing hat vom OGAW zumindest monatlich anhand eines rückwirkenden Vergleichs der in Abs. 2 genannten Tage zu erfolgen.

(4) Der OGAW hat anhand des Back-Testing Überschreitungen zu evaluieren und zu überwachen. Eine Überschreitung liegt vor, wenn eine eintägige Änderung des Portfoliowertes den errechneten eintägigen VaR-Wert überschreitet.

(5) Wenn sich aufgrund des Back-Testing ergibt, dass ein auffällig hoher Prozentsatz an Überschreitungen vorliegt, hat der OGAW seinen VaR-Ansatz einer Überprüfung zu unterziehen und entsprechende Änderungen vorzunehmen.

(6) Die Geschäftsleitung der Verwaltungsgesellschaft ist mindestens vierteljährlich und die FMA halbjährlich über das Back-Testing zu informieren, wenn es bei einem 99%-Konfidenzintervall in den letzten 250 Geschäftstagen zu mehr als vier Überschreitungen gekommen ist. Diese Information hat eine Analyse und Erklärung zu den für die Überschreitung verantwortlichen Ursachen zu enthalten und eine Darstellung, welche Maßnahmen getroffen wurden, um die Prognosegüte des VaR-Ansatzes zu verbessern. Ist die Anzahl der Überschreitungen zu hoch und sind die von der Verwaltungsgesellschaft getroffenen Maßnahmen nicht ausreichend, um die Prognosegüte des VaR-Ansatzes zu verbessern, so hat die Verwaltungsgesellschaft weitere Maßnahmen zu ergreifen und insbesondere strengere Kriterien betreffend die Verwendung des VaR-Ansatzes anzuwenden.

4. Abschnitt

Stresstests

Stresstesting-Pflicht und allgemeine Voraussetzung

§ 22. (1) Jeder OGAW, der den VaR-Ansatz anwendet, hat ein strenges, umfassendes, risikoadäquates Stresstesting-Programm durchzuführen, das den in diesem Abschnitt angeführten qualitativen und quantitativen Voraussetzungen entspricht.

(2) Der Stresstest ist derart zu gestalten, dass jede potentielle Wertminderung des OGAW infolge unerwarteter Änderungen der relevanten Marktlage und Korrelationen messbar ist.

(3) Die Stresstests sind in den Risikomanagementprozess adäquat zu integrieren und die Ergebnisse sind bei Anlageentscheidungen zu berücksichtigen.

Quantitative Voraussetzungen

§ 23. (1) Die Stresstests haben alle Risiken abzudecken, die den Wert oder die Wertschwankungen eines OGAW in wesentlichem Maße beeinflussen. Insbesondere jene Risiken, die durch den VaR-Ansatz nicht vollständig erfasst werden, sind zu berücksichtigen.

(2) Die Stresstests sind so zu konfigurieren, dass Marktsituationen analysiert werden können, bei denen der Einsatz von signifikantem Leverage zum Totalverlust des Vermögens des OGAW führen kann.

(3) Stresstests haben besonders auf solche Risiken zu achten, welche unter normalen Umständen keine besondere Gefahr darstellen, jedoch in Stresssituationen zu einer Gefahr werden könnten, wie insbesondere Korrelationsänderungen, Illiquidität von Märkten in Extremsituationen oder komplexe strukturierte Produkte mit Liquiditätsproblemen.

Qualitative Voraussetzungen

§ 24. (1) Stresstests sind regelmäßig, jedoch zumindest monatlich vorzunehmen. Zusätzlich sind sie durchzuführen, wenn eine Änderung im Wert oder in der Zusammensetzung eines OGAW oder eine Änderung der Marktlage es nahelegen, dass sich die Ergebnisse maßgeblich verändern.

(2) Die Gestaltung des Stresstests hat entsprechend der Zusammensetzung des OGAW und angepasst an die für den OGAW relevante Marktlage zu erfolgen.

(3) Verwaltungsgesellschaften haben nachvollziehbare Richtlinien hinsichtlich der Gestaltung und der laufenden Anpassung der Stresstests festzulegen. Ein Programm zur Ausführung der Stresstests ist im Einklang mit diesen Richtlinien für jeden OGAW zu entwickeln. Es ist darzustellen, warum der angewandte Stresstest für den OGAW passend ist. Abgeschlossene Stresstests sind zusammen mit den Ergebnissen schriftlich und objektiv nachvollziehbar zu dokumentieren. Ein Wechsel oder eine Änderung dieses Programms ist zu begründen.

5. Abschnitt

Qualitative Voraussetzungen beim VaR-Ansatz

Risikomanagement-Funktion

§ 25. (1) Nach Maßgabe des § 17 Abs. 3 InvFG 2011 ist die Risikomanagement-Funktion verantwortlich für:

- 1. Entwicklung, Prüfung und Anwendung des VaR-Ansatzes auf täglicher Basis;

- 2. Überwachung des Prozesses der Wertermittlung und Zusammensetzung des Referenzportfolios, wenn der OGAW einen relativen VaR-Ansatz verwendet;

- 3. Sicherstellung, dass der VaR-Ansatz laufend dem Portfolio des OGAW angepasst wird;

- 4. laufende Validierung des VaR-Ansatzes;

- 5. Einführung und Implementierung von Dokumentationsprozessen hinsichtlich der VaR-Limits und der entsprechenden Risikoprofile für jeden einzelnen OGAW; diese sind durch die Geschäftsleitung und den Aufsichtsrat zu genehmigen;

- 6. Monitoring und Kontrolle der VaR-Limits;

- 7. regelmäßiges Monitoring des Leverage;

- 8. regelmäßiges Berichtswesen hinsichtlich des Werts des VaR (einschließlich der Stresstest- und Back-Testing-Ergebnisse) an die Geschäftsleitung.

(2) Der VaR-Ansatz und die dadurch erzielten Ergebnisse haben einen integralen Bestandteil des täglichen Risikomanagements darzustellen. Zusätzlich müssen die Ergebnisse in den Anlageprozess des Fondsmanagements integriert werden, um das Risikoprofil des OGAW unter Kontrolle und im Einklang mit der Investmentstrategie zu halten.

(3) Nach der Entwicklung des VaR-Ansatzes ist dieser durch einen unabhängigen Dritten hinsichtlich seines Aufbaus und seiner Funktionalität einer Prüfung zu unterziehen, um sicherzustellen, dass alle materiellen Risiken umfasst sind. Die Prüfung hat auch im Anschluss an jede bedeutende Änderung des VaR-Ansatzes durchgeführt zu werden. Eine bedeutende Änderung kann die Veranlagung in ein neues Finanzinstrument, die Verbesserung des VaR-Ansatzes aufgrund von Back-Testing-Ergebnissen oder die Entscheidung, bestimmte Aspekte des VaR-Ansatzes in einer signifikanten Weise zu verändern, sein.

(4) Die Risikomanagement-Funktion hat eine laufende Validierung des VaR-Ansatzes durchzuführen, um die Genauigkeit der Kalibrierung des VaR-Ansatzes zu gewährleisten. Diese Überprüfung ist zu dokumentieren und - wenn notwendig - ist der VaR-Ansatz entsprechend anzupassen.

(5) Eine adäquate Dokumentation im Sinne des § 87 Abs. 2 InvFG 2011 für den VaR-Ansatz umfasst zumindest:

- 1. Die durch den Ansatz abgedeckten Risiken,

- 2. die Methodik des Ansatzes,

- 3. die mathematischen Annahmen und Grundlagen,

- 4. die verwendeten Daten,

- 5. die Vollständigkeit und Genauigkeit der Risikobewertung,

- 6. die Methoden zur Validierung des Ansatzes,

- 7. die Back-Testing-Prozesse,

- 8. die Stresstestprozesse,

- 9. den Geltungsbereich des Ansatzes und

- 10. die operative Durchführung.

Zusätzliche Absicherungen

§ 26. (1) OGAW, die zur Berechnung des Gesamtrisikos den VaR-Ansatz anwenden, haben den Leverage laufend zu überwachen.

(2) Ein OGAW hat sein VaR- und Stresstest-System unter Berücksichtigung des Risikoprofils und der verfolgten Investmentstrategie im angemessenen Rahmen durch weitere Risikomessmethoden zu ergänzen.

5. Hauptstück

Gegenpartei bei Geschäften mit OTC-Derivaten

Gegenpartei

§ 27. Gegenpartei bei Geschäften mit abgeleiteten Finanzinstrumenten, die nicht an einer Börse oder einem geregelten Markt gehandelt werden, im Sinne von § 73 Abs. 1 InvFG 2011 (OTC-Derivate) dürfen folgende einer Aufsicht unterliegenden Institute sein:

- 1. Österreichische Kreditinstitute;

- 2. in einem Mitgliedstaat zugelassene Kreditinstitute gemäß Art. 4 Nummer 1 der Richtlinie 2006/48/EG ;

- 3. ausländische Kreditinstitute gemäß § 2 Z 13 des Bankwesengesetzes - BWG, BGBl. Nr. 532/1993, Art. I, in der Fassung des Bundesgesetzes BGBl. I Nr. 118/2010, mit dem Sitz in einem Zentralstaat, der gemäß § 22a BWG mit einem Risikogewicht von höchstens 20 vH zu versehen wäre;

- 4. Wertpapierfirmen gemäß § 2 Z 30 BWG mit dem Sitz in einem Zentralstaat, der gemäß § 22a BWG mit einem Risikogewicht von höchstens 20 vH zu versehen wäre.

Absicherung der Gegenpartei

§ 28. (1) Sicherheiten, die das Gesamtrisiko der Gegenpartei mindern, müssen folgende Kriterien stets erfüllen:

- 1. Ausreichende Liquidität;

- 2. tägliche Bewertbarkeit;

- 3. hohe Bonität des Emittenten;

- 4. keine Korrelation zwischen der Gegenpartei und der Sicherheit;

- 5. ausreichende Streuung der Sicherheiten;

- 6. adäquate Systeme und Prozesse zur Verwaltung der Sicherheiten;

- 7. Sicherheiten müssen von einer unabhängigen Verwahrstelle gemäß § 39 Abs. 1 InvFG 2011, die entweder nicht mit dem Anbieter verbunden oder rechtlich gegenüber dem Ausfall eines verbundenen Unternehmens abgesichert ist, gehalten werden;

- 8. der OGAW kann jederzeit über die Sicherheiten verfügen, insbesondere darf hierfür keine Zustimmungspflicht der Gegenpartei vorgesehen sein;

- 9. Sicherheiten, mit Ausnahme von Sichteinlagen, dürfen nicht verkauft, reinvestiert oder verpfändet werden;

- 10. Sichteinlagen dürfen nur in risikolose Vermögenswerte investiert werden.

(2) Der OGAW kann das Gegenparteirisiko nur dann als abgesichert betrachten, wenn der Wert der Sicherheiten, die nach dem Marktpreis einschließlich angemessener Abschläge (Haircuts) bewertet werden, zu jeder Zeit höher ist als die dem Risiko ausgesetzten Werte.

(3) Bei der Bewertung von Sicherheiten, die ein erhebliches Risiko an Wertschwankungen aufweisen, hat der OGAW entsprechende Abschläge (Haircuts) anzusetzen.

Vermeidung einer Emittentenkonzentration

§ 29. (1) Entsprechend § 74 Abs. 2 InvFG 2011 ist das einbezahlte Initial Margin sowie hinsichtlich börsennotierter Derivate oder OTC-Derivate das Variation Margin, die nicht durch Einlagensicherungssysteme gesichert sind, als weiteres Risiko bei der Berechnung zu berücksichtigen.

(2) Entsprechend § 74 Abs. 3 InvFG 2011 ist jedes durch Wertpapierleihen oder Pensionsgeschäfte erzeugte Netto-Risiko gegenüber der Gegenpartei zu berücksichtigen. Als Netto-Risiko wird in diesem Zusammenhang der ausstehende (verliehene) Nominalbetrag abzüglich der Sicherheiten durch die Gegenpartei verstanden. Werden die Sicherheiten reinvestiert, so sind diese auch in das Emittentenrisiko einzubeziehen.

(3) Bei der Berechnung des Ausfallsrisikos im Sinne des § 74 InvFG 2011 hat der OGAW zu dokumentieren, ob das Risiko von einer OTC-Gegenpartei, einem Broker oder einer Clearingstelle stammt.

(4) Das Risiko betreffend den Basiswert eines Derivats (einschließlich eingebetteter Derivate) verbunden mit der aus der Direktanlage resultierenden Position darf die in § 74 und § 77 InvFG 2011 festgelegten Grenzen nicht überschreiten.

(5) Bei der Berechnung des Emittentenrisikos muss anhand einer Durchschau des (eingebetteten) Derivats das Positionsrisiko berechnet werden. Hierbei ist der Commitment-Ansatz anzuwenden. Falls dieser jedoch nicht anwendbar ist, muss ein „Maximum-Loss“-Ansatz angewandt werden. Die Berechnung des Emittentenrisikos mit Hilfe des Commitment-Ansatzes ist auch anzuwenden, falls der VaR-Ansatz zur Berechnung des Gesamtrisikos verwendet wird.

(6) Der Anrechnungsbetrag für das Gegenparteirisiko ist bei der Berechnung der Auslastung der Anlagegrenzen nach § 74 Abs. 1 und 3 InvFG 2011 sowohl auf Ebene des Einzelunternehmens als auch auf Ebene der Unternehmensgruppe gemäß § 74 Abs. 7 InvFG 2011 zu berücksichtigen.

(7) Abs. 1 bis Abs. 6 gelten nicht für indexbasierte Derivate im Sinne des § 75 InvFG 2011.

6. Hauptstück

Indizes

Finanzindizes

§ 30. (1) Finanzindizes gemäß § 73 Abs. 1 Z 1 InvFG 2011 müssen:

- 1. hinreichend diversifiziert sein,

- 2. eine adäquate Bezugsgrundlage für den Markt, auf den sie sich beziehen, darstellen und

- 3. in angemessener Weise veröffentlicht werden.

(2) Finanzindizes sind gemäß Abs. 1 Z 1 hinreichend diversifiziert, wenn

- 1. der Index so zusammengesetzt ist, dass seine Gesamtentwicklung durch Preisbewegungen oder Handelstätigkeiten bei einer einzelnen Komponente nicht über Gebühr beeinflusst wird;

- 2. im Fall eines aus den in § 66 Abs. 1 InvFG 2011 bezeichneten Vermögenswerten zusammengesetzten Index seine Zusammensetzung mindestens gemäß § 75 InvFG 2011 diversifiziert ist;

- 3. im Fall eines aus anderen als den in § 66 Abs. 1 InvFG 2011 bezeichneten Vermögenswerten zusammengesetzten Index seine Zusammensetzung in einer Weise diversifiziert ist, die der in § 75 InvFG 2011 vorgeschriebenen Diversifizierung gleichwertig ist.

(3) Finanzindizes stellen gemäß Abs. 1 Z 2 eine adäquate Bezugsgrundlage dar, wenn

- 1. der Index die Entwicklung einer repräsentativen Gruppe von Basiswerten in aussagekräftiger und adäquater Weise misst;

- 2. der Index regelmäßig überprüft und seine Zusammensetzung angepasst wird, damit er die Märkte, auf die er sich bezieht, stets nach öffentlich zugänglichen Kriterien widerspiegelt;

- 3. die Basiswerte hinreichend liquide sind, so dass die Nutzer erforderlichenfalls den Index nachbilden können.

(4) Finanzindizes werden gemäß Abs. 1 Z 3 in angemessener Weise veröffentlicht, wenn

- 1. ihre Veröffentlichung auf soliden Verfahren für die Erhebung von Preisen und für die Kalkulation und anschließende Veröffentlichung des Indexwerts beruht, einschließlich Preisermittlungsverfahren für die einzelnen Komponenten, falls kein Marktpreis verfügbar ist;

- 2. wesentliche Informationen über Aspekte, wie die Methodik zur Indexberechnung und Anpassung der Indexzusammensetzung, Indexveränderungen oder operationelle Schwierigkeiten bei der Bereitstellung zeitnaher oder genauer Informationen, umfassend und unverzüglich zur Verfügung gestellt werden.

(5) Sind die in Abs. 1 bis 4 genannten Kriterien nicht erfüllt, so gelten diese Derivate, sofern sie die Kriterien nach § 73 Abs. 1 Z 1 bis 3 InvFG 2011 erfüllen, als Derivate auf eine Kombination aus Instrumenten im Sinne des § 66 Abs. 1 InvFG 2011 einschließlich Finanzinstrumenten, die eines oder mehrere Merkmale dieser Vermögenswerte aufweisen, Wechselkursen, Währungen und Zinssätzen.

Hedgefondsindizes

§ 31. (1) Ein Hedgefondsindex kann unter den Begriff des Finanzindex gemäß § 73 Abs. 1 Z 1 InvFG 2011 subsumiert werden, wenn dieser die in § 30 Abs. 1 bis 4 genannten Kriterien erfüllt und die Methode, welche der Indexanbieter für die Auswahl und das Rebalancing der Komponenten wählt, auf objektiven und im Vorhinein festgelegten Kriterien beruht. Der Index gilt nicht als Finanzindex gemäß § 73 Abs. 1 Z 1 InvFG 2011, wenn der Indexanbieter eines Hedgefondsindex Zahlungen, die zum Zweck der Aufnahme in den Index getätigt werden, von potentiellen Indexkomponenten entgegennimmt, oder wenn die Indexmethode eine rückwirkende Korrektur eines bereits veröffentlichten Indexwertes zulässt (Backfilling).

(2) Handelt es sich bei einem Basiswert um einen Hedgefondsindex, so ist eine Due-Diligence-Prüfung vorzunehmen, welche sich auch auf die Qualität des Index zu erstrecken hat. Die Bewertung ist schriftlich festzuhalten. Bei der Beurteilung der Indexqualität sind zumindest der Umfang der Indexmethode, die Verfügbarkeit von Informationen über den Index und die Behandlung der Indexkomponenten miteinzubeziehen.

(3) Bei der Beurteilung des Umfangs der Indexmethode gemäß Abs. 2 sind folgende Kriterien zu beachten:

- 1. ob die Indexmethode Begriffsdefinitionen wie Gewichtung und Klassifizierung der Komponenten und Behandlung nicht mehr bestehender Komponenten beinhaltet sowie

- 2. ob der Index eine adäquate Benchmark für die Art der Hedgefonds, auf welche er sich bezieht, darstellt.

(4) Bei der Beurteilung der Verfügbarkeit von Informationen gemäß Abs. 2 sind folgende Kriterien zu beachten:

- 1. ob eine klare Beschreibung dessen zur Verfügung steht, was der Index darzustellen versucht;

- 2. ob der Index einer unabhängigen Prüfung unterzogen wird und in welchem Umfang diese stattfindet;

- 3. in welcher Häufigkeit der Index veröffentlicht wird und ob dieser Umstand die Bewertung des Fondsvermögens beeinträchtigt.

(5) Bei der Beurteilung der Behandlung der Indexkomponenten gemäß Abs. 2 durch den Indexanbieter sind zumindest folgende Kriterien zu beachten:

- 1. Verfahren, welches der Indexanbieter bei der Durchführung einer Due-Diligence-Prüfung im Hinblick auf die bei der Berechnung des Nettoinventarwertes der Indexkomponenten angewandte Methode anwendet;

- 2. in welchem Umfang Informationen zu den Indexkomponenten und deren Nettoinventarwerte zur Verfügung stehen, einschließlich der Information, ob die Indexkomponenten investierbar sind;

- 3. ob die Zahl der Indexkomponenten eine hinreichende Diversifikation sicherstellt.

7. Hauptstück

Eingebettete Derivate

Definition

§ 32. (1) Ein Derivat ist in ein Wertpapier oder ein Geldmarktinstrument gemäß § 73 Abs. 6 InvFG 2011 eingebettet, wenn das Wertpapier oder das Geldmarktinstrument eine Komponente enthält, die folgende Kriterien erfüllt:

- 1. Kraft dieser Komponente können einige oder alle Cashflows, die bei dem als Basisvertrag fungierenden Wertpapier andernfalls erforderlich wären, nach einem spezifischen Zinssatz, Finanzinstrumentpreis, Wechselkurs, Preis- oder Kursindex, Kreditrating oder Kreditindex oder einer sonstigen Variablen verändert werden und variieren daher in ähnlicher Weise wie ein eigenständiges Derivat;

- 2. ihre wirtschaftlichen Merkmale und Risiken sind nicht eng mit den wirtschaftlichen Merkmalen und Risiken des Basisvertrags verbunden;

- 3. sie hat einen signifikanten Einfluss auf das Risikoprofil und die Preisgestaltung des Wertpapiers.

(2) Geldmarktinstrumente, die eines der Kriterien in § 70 Abs. 1 InvFG 2011 und alle Kriterien in § 70 Abs. 2 InvFG 2011 erfüllen und eine Komponente enthalten, die die in Abs. 1 genannten Kriterien erfüllt, gelten als Geldmarktinstrumente, in die ein Derivat eingebettet ist.

(3) Enthält ein Wertpapier oder ein Geldmarktinstrument eine Komponente, die unabhängig von diesem Wertpapier oder Geldmarktinstrument vertraglich transferierbar ist, so gilt es nicht als Wertpapier oder Geldmarktinstrument, in das ein Derivat eingebettet ist. Eine derartige Komponente wird vielmehr als eigenes Finanzinstrument betrachtet.

Berücksichtigung im Risikomanagement

§ 33. Häufigkeit und Umfang der Überprüfung eines eingebetteten Derivats sind auf dessen Charakter und dessen Auswirkungen auf den OGAW abzustimmen, wobei die Investmentstrategie des OGAW sowie dessen Risikoprofil zu berücksichtigen sind. Im Fall von eingebetteten Derivaten, die keine signifikanten Auswirkungen auf den OGAW haben, können vordefinierte Anlagegrenzen zur Überprüfung verwendet werden.

8. Hauptstück

Leerverkauf

§ 34. (1) Ist bei einem Derivat entweder automatisch oder auf Wunsch der Gegenpartei bei Fälligkeit oder Ausübung eine stückmäßige Lieferung des Basisinstruments vorgesehen und ist die stückmäßige Lieferung bei dem betreffenden Instrument üblich, dann muss das betreffende Basisinstrument zur Deckung im Fondsvermögen gehalten werden.

(2) Wird bei einem Derivat automatisch oder auf Wunsch der Verwaltungsgesellschaft ein Barausgleich vorgenommen, dann muss der OGAW das betreffende Basisinstrument nicht zur Deckung halten.

(3) Wird das in Abs. 2 genannte Basisinstrument nicht zur Deckung gehalten, so sind Barmittel und liquide Werte, welche jederzeit zum Ankauf des zu liefernden Basisinstruments eingesetzt werden können, zur Deckung zu halten. Als zulässige Deckung kommen unter anderem Barmittel und liquide Schuldtitel bei angemessenen Schutzmechanismen in Betracht. Es werden jene Instrumente als liquide betrachtet, die in weniger als sieben Bankarbeitstagen zu einem Preis, der möglichst genau dem aktuellen Wert des Finanzinstruments an seinem eigenen Markt entspricht, zu Barmitteln gemacht werden können. Der entsprechende Barbetrag hat dem OGAW bei Fälligkeit oder Ausübung des Derivates zur Verfügung zu stehen.

(4) Die Verwaltungsgesellschaft muss sicherstellen, dass sie allen für Rechnung eines Sondervermögens eingegangenen, bedingten und unbedingten Liefer- und Zahlungsverpflichtungen aus Derivaten in vollem Umfang nachkommen kann.

9. Hauptstück

Berichtspflichten

§ 35. Die Berichte gemäß § 14 Abs. 4 Z 2 InvFG 2011 sind dem Aufsichtsrat schriftlich, vollumfänglich, nachweislich und zumindest quartalsweise zu erstatten. Der Geschäftsleitung sind die Berichte gemäß § 14 Abs. 4 InvFG 2011 in gleichem Umfang und in gleicher Form zumindest monatsweise, anlassfallbezogen unverzüglich, zu erstatten.

10. Hauptstück

Inkrafttreten und Außerkrafttreten

§ 36. (1) Diese Verordnung tritt mit 1. September 2011 in Kraft. Eine Meldung im Sinne dieser Verordnung ist erstmals mit Stichtag 31. Dezember 2011 zu erstatten.

(2) Die Verordnung der Finanzmarktaufsichtsbehörde über die Risikoberechnung und Meldung von Derivaten (3. Derivate-Risikoberechnungs- und Meldeverordnung), BGBl. II Nr. 169/2008, tritt mit Ablauf des 31. August 2011 außer Kraft.

Anlage 1

Einfache Derivate

- A. 1. Futures

- A. 1.1. Anleihenfuture:

Anzahl der Verträge * Kontraktgröße (notional contract size) * Marktwert der cheapest-to-deliver (CTD)- Referenz-Anleihe

- A. 1.2. Zinsenfuture (Interest Rate Future):

Anzahl der Verträge * Kontraktgröße (notional contract size)

- A. 1.3. Währungsfuture (Currency Future):

Anzahl der Verträge * Kontraktgröße (notional contract size)

- A. 1.4. Aktienfuture:

Anzahl der Verträge * Kontraktgröße (notional contract size) * Marktwert der zugrundeliegenden Aktie

- A. 1.5. Indexfuture:

Anzahl der Verträge * Kontraktgröße (notional contract size) * Index Level

- A. 2. Plain Vanilla Optionen (gekaufte/verkaufte Puts und Calls)

- A. 2.1. Plain Vanilla Anleihenoption:

Vertragswert (notional contract value) * Marktwert der zugrundeliegenden Referenz-Anleihe * Delta

- A. 2.2. Plain Vanilla Aktienoption:

Anzahl der Verträge * Kontraktgröße (notional contract size) * Marktwert der zugrundeliegenden Aktie * Delta

- A. 2.3. Plain Vanilla Zinsoption:

Vertragswert (notional contract value) * Delta

- A. 2.4. Plain Vanilla Währungsoption:

Vertragswert der Währungspaare * Delta

- A. 2.5. Plain Vanilla Indexoption:

Anzahl der Verträge * Kontraktgröße (notional contract size) * Index Level * Delta

- A. 2.6. Plain Vanilla Optionen auf Futures:

Anzahl der Verträge * Kontraktgröße (notional contract size) * Marktwert der zugrundeliegenden Basiswerte * Delta

- A. 2.7. Plain Vanilla Swaption:

Referenz Swap Commitment Umrechnungswert (gemäß A.3.) * Delta

- A. 2.8. Optionsscheine und vergleichbare Rechte:

Anzahl der Aktien oder Anleihen * Marktwert der zugrundeliegenden Basiswerte * Delta

- A. 3. Swaps

- A. 3.1. Plain Vanilla Fixed/Floating Rate Zinsen und Inflation Swaps:

Marktwert des Basiswerts

- A. 3.2. Währungs-Swap:

Nominalwert der Währungskomponente(n)

- A. 3.3. Zins/WährungsSwaps:

Nominalwert der Währungskomponente(n) oder Währungspaare

- A. 3.4. Total Return Swap:

Marktwert des zugrundeliegenden Basiswerts

- A. 3.5. Non-Basic Total Return Swap (TRS):

Marktwert der beiden zugrundeliegenden Komponenten des TRS

- A. 3.6. Single Name Credit Default Swap:

Protection Seller: Den höheren Wert des Marktwerts des zugrundeliegenden Basiswerts oder des Nominalwerts des Credit Defaults Swap

- A. 3.7. Contract for Differences:

Anzahl der Aktien oder Anleihen * Marktwert des zugrundeliegenden Basiswerts

- A. 4. Forwards

- A. 4.1. FX Forwards:

Nominalwert der Währungskomponente(n)

- A. 4.2. Forward Rate Agreement:

Nominalwert

- A. 5. Leveraged Exposure betreffend Indizes oder Indizes mit eingebettetem Leverage:

Ein Derivat, das ein gehebeltes Exposure zu einem Index besitzt und ein Index mit eingebautem Hebel müssen die jeweils zutreffenden Commitment-Umrechnungsformeln für die zugrundeliegenden Basiswerte verwenden.

Eingebettete Derivate

- B. 1. Wandelanleihe:

Anzahl der betreffenden Aktien * Marktwert der zugrundeliegenden bezugnehmenden Aktien * Delta

- B. 2. Credit Linked Notes:

Marktwert der zugrundeliegenden Basiswerte

- B. 3. Teilweise eingezahlte Wertpapiere

Anzahl der Aktien oder Anleihen * Marktwert der zugrundliegenden Vermögensgegenstände

Exotische Derivate

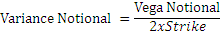

- C. 1. Variance Swaps:

Variance Notional * (current) Variancet

- C. 2. Volatility Swaps:

Vega Notional * Volatilityt

- C. 3. Barrier Option:

Anzahl der Verträge * fiktive Kontraktgröße (notional contract size) * Marktwert der zugrundeliegenden Aktie * max Delta

Anlage 2

Duration-Netting

Zuordnung jedes Zinsderivats zu der entsprechenden Bandbreite („Bucket“) der nachfolgend angeführten Laufzeittabelle:

Bucket | Laufzeit |

1 | 0-2 Jahre |

2 | 2-7 Jahre |

3 | 7-15 Jahre |

4 | >15 Jahre |

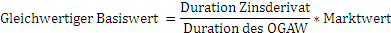

Die Berechnung des gleichwertigen Basiswerts des Zinsderivats erfolgt durch das Dividieren der Duration des Zinsderivats durch die Ziel-Duration des OGAW (unter üblichen Marktbedingungen) multipliziert mit dem Marktwert des Basiswerts:

Die Zusammenrechnung der gleichwertigen Long- und Short-Basiswertpositionen innerhalb der jeweiligen Bandbreite („Bucket“), ergibt die genettete Position für den jeweiligen „Bucket“.

Zusammenrechnung der übrigen nicht genetteten Long- (oder Short-) Positionen“ in „Bucket“ (i) mit den übrigen Short- (Long-) Positionen in „Bucket“ (i+1).

Zusammenrechnung der übrigen nicht genetteten Long- (oder Short-) Positionen“ in „Bucket“ (i) mit den übrigen Short- (Long-) Positionen in „Bucket“ (i+2).

Berechnung der genetteten Summe zwischen den Positionen (Long und Short) der zwei entferntesten Buckets.

Der OGAW berechnet sein Gesamtrisiko aus der Summe aus:

- 1. 0 vH der genetteten Positionen für jeden einzelnen Bucket;

- 2. 40 vH der genetteten Positionen zwischen zwei angrenzenden Buckets (i) und (i+1);

- 3. 75 vH der genetteten Positionen zwischen Buckets (i) und (i+2);

- 4. 100 vH der genetteten Positionen zwischen den zwei entferntesten Buckets;

- 5. 100 vH der übrigen nicht genetteten Positionen.

Ettl Pribil

Lizenziert vom RIS (ris.bka.gv.at - CC BY 4.0 DEED)